Любая тема

Банковский сектор

Банкротство

Допуск на финансовый рынок

Инфраструктура финансового рынка

Кредитные истории

Микрофинансирование

Национальная платежная система

Пенсионные фонды и коллективные инвестиции

Рынок ценных бумаг

Перечни по форме 0420416

Страхование

Эмитенты и корпоративное управление

Здравствуйте, уважаемые читатели!

Рынку Форекс давно требовалось серьезное регулирование со стороны государства. В конце 2018 года лишен лицензии ЦБ ряд форекс-дилеров по причине нарушений законодательства. Сегодня я расскажу о том, какие существуют брокеры с лицензией ЦБ РФ: список с номером и датой получения документа будет представлен в виде таблицы. Также рассмотрю перечень брокеров, лишившихся лицензии.

Содержание

- Список брокеров, имеющих лицензию ЦБ РФ

- С кем лучше работать: с российскими или зарубежными брокерами

- Существуют ли брокеры бинарных опционов с лицензией ЦБ РФ

- Список брокеров, получивших отказ ЦБ РФ

- Что значит отказ в предоставлении лицензии

- Что дает лицензия ЦБ РФ

- Плюсы и минусы лицензированных forex-брокеров

- Как защищены клиенты российских форекс-дилеров

- Российские СРО форекс-дилеров

- Каких брокеров лишили лицензии

- Что будет с брокерами, у которых Центробанк аннулировал лицензию

- Брокерские компании на рассмотрении

- Как получить лицензию

- Требования для брокеров и изменения для клиентов

- Заключение

Список брокеров, имеющих лицензию ЦБ РФ

К началу 2019 года лицензии ЦБ РФ получили 4 компании-посредника на форекс-рынке.

| Организация | Номер лицензии | Дата получения |

| ООО «ФИНАМ ФОРЕКС» | 04513961020000 | 14.12.2015 |

| ООО «ПСБ-Форекс» | 04514023020000 | 07.04.2017 |

| ООО «ВТБ Форекс». | 04513993020000 | 01.09.2016 |

| ООО «Альфа-Форекс» | 04514070020000 | 20.12.2018 |

Лицензированные посредники на рынке определены. Какие условия предоставляют трейдерам зарубежные и отечественные дилеры? Имеются ли положительные изменения в российском межбанковском секторе? Разберусь с этими вопросами подробно.

С кем лучше работать: с российскими или зарубежными брокерами

Кто лучше — российский или иностранный дилер? Недостатки и преимущества имеются с обеих сторон.

Основной минус работы с оффшорными компаниями — невозможность в большинстве случаев оспорить мошеннические действия дилера в судебном порядке.

Зарубежные брокеры, которые имеют лицензии ЕС и регулируются солидными организациями (CySEC, BaFin, FCA), являются более надежными, чем многочисленные ДЦ (дилинговые центры). Такие посредники не подходят для мелких инвесторов — для открытия счета нужен солидный капитал.

И это правильный подход. Как можно играть в азартные игры с крупнейшими финансовыми организациями в лице банков и фондов со счетом в $10 или $100?

Центральный Банк РФ в плане увеличения минимального порога входа пошел по пути зарубежных регуляторов. Дилеры в качестве филиалов банков являются более надежными в плане вывода сделок на межбанк и правдивости котировок.

Трансляция котировок ведется от надежных поставщиков. При работе с зарубежным дилером с лицензией ЕС необходимо проводить платежи через иностранные банки, что является не очень удобным вариантом для российских игроков.

Большинство зарубежных дилеров является казино. Никакие сделки на межбанк не выводятся. Ценообразование контролируется дилером. Заработать в форекс-компаниях невозможно. Против сделки трейдера выступают реквоты и проскальзывания, котировки подтасовываются. Если деньги на брокерском счете есть, вывести из системы их вам не дадут.

В России просматривается тенденция запрета Форекс. Валютный межбанковский рынок и Форекс — разные категории, и мелким инвесторам едва удастся что-то заработать.

Существуют ли брокеры бинарных опционов с лицензией ЦБ РФ

Дилеров БО с лицензией ЦБ России нет. Деятельность многочисленных контор законами никак не регулируется. Бинарные опционы вообще не относятся к фондовым биржам. Это казино и мошенники. Настоящими БО ведут торговлю только 4 зарубежные биржи, работа которых регулируется на законодательном уровне.

Список брокеров, получивших отказ ЦБ РФ

Отказ в лицензии от Центрального Банка получили следующие дилеры:

- 24FX;

- БКС Форекс;

- ДилФин;

- Форекс Клуб;

- Профит Брокер;

- Альпари.

Что значит отказ в предоставлении лицензии

При отказе в выдаче разрешительного документа дилер не имеет права рекламировать свою компанию, заключать договоры и привлекать инвесторов.

Что дает лицензия ЦБ РФ

Документ от ЦБ РФ дает право рекламировать свою компанию, заключать соглашения с трейдерами. Наличие лицензии дает клиентам защиту от противоправных действий брокера, обеспечивает контроль со стороны ЦБ. На основании требований уменьшен риск потери средств клиентов. Установление кредитного плеча не допускается более 1 к 50. Дилер имеет право открывать постпредства в городах.

Плюсы и минусы лицензированных forex-брокеров

В результате лицензирования работы форекс-дилеров клиенты получают ограниченное кредитное плечо, бонусы, высокий минимальный вход, лимит по просадке. По обновленным правилам РФ дилер становится налоговым агентом. У трейдера при выводе денег вычитается налог на прибыль.

Как защищены клиенты российских форекс-дилеров

Стабильность функционирования и надежность гарантируется на законодательном уровне. Дилер имеет уставной капитал, регламентируемый законом. Для защиты финансов трейдера существует компенсационный фонд в саморегулируемой организации. Клиент имеет право на судебную защиту своих интересов.

Российские СРО форекс-дилеров

В настоящее время единственным аккредитованным Центральным Банком учреждением является Ассоциация форекс-дилеров или АФД.

Каких брокеров лишили лицензии

К концу 2018 года на рынке оставалось 9 брокеров с лицензиями.

К началу 2019 года Центральный Банк Российской Федерации отозвал действующие лицензии у пяти компаний:

- ИнстаФорекс (Фикс Трейд);

- Форекс Клуб;

- Трастфорекс;

- Телетрейд;

- Альпари.

Компании лишились документов вместе с квалификационными аттестатами контролеров и руководителей. Дилеры открывали фиктивные представительства в России. Все клиентские счета были размещены в офшорных юрисдикциях.

Что будет с брокерами, у которых Центробанк аннулировал лицензию

Форекс-дилеры, у которых главный банк отобрал документ, не могут рекламировать свой бренд, привлекать российских инвесторов. Дилер должен расторгнуть действующие договоры с трейдерами. Отзыв документа от ЦБ РФ не означает освобождения от обязательств по выплате клиентских средств.

Брокерские компании на рассмотрении

Получения разрешительного документа от ЦБ РФ ожидают компании Роделер и БКС Форекс. Многие оффшорные Forex отказались от идеи получения документа.

Как получить лицензию

Условия для получения документа ЦБ РФ — Forex должна состоять в аккредитованной СРО и вложить 2 миллиона рублей в компенсационный фонд. На счету брокера должен быть минимум средств в сумме 100 миллионов рублей.

Требования для брокеров и изменения для клиентов

Дилер должен состоять в аккредитованной саморегулируемой организации. Существует ограничение в предоставляемых клиентам инструментах — не более 26 валютных пар.

К брокерам ЦБ РФ предъявляются требования:

- наличие своего сайта;

- возможность внесения депозита через банки;

- исполнение обязательств налогового агента;

- запрет хеджирования.

По новым правилам запрещены памм, индексы, CFD.

Для клиентов существуют ограничения кредитного плеча не более 1 к 50. По новым условиям увеличен размер минимального депозита. Клиент должен в обязательном порядке пройти верификацию с предоставлением документов и оформить договор в представительстве.

Заключение

Брокерам поставлены жесткие условия получения лицензии. Трейдеры могут продолжать иметь отношения с компаниями без лицензии ЦБ РФ, но без защиты со стороны российского законодательства. Для многих мелких инвесторов условия участия в отечественных Форекс становятся неприемлемыми. Это относится к минимальному депозиту, фиксированному завышенному спреду, обязательной верификации.

А вы как считаете: за Forex будущее или ограничения ЦБ РФ оправданы? Делитесь опытом в комментариях.

Популярные займы — одобрение 97%

Чтобы купить акции, выберите надежного брокера:

Сегодня компании, которые занимаются предоставлением брокерских услуг на бирже, должны находиться под присмотром регулирующих органов. Если пользователи из России выбирают для ведения трейдерской деятельности рынок Форекс, то им стоит изучить перечень дилеров, чья деятельность регулируется ЦБРФ, который обладает государственными полномочиями. Наличие у брокера лицензии, выданной Центробанком, указывает на надежность и честность посредника.

Благодаря контролю со стороны этого регулятора, отсеивается львиная доля компаний России с некачественными брокерскими услугами. И для того, чтобы выбрать для себя самого надежного и честного брокера, стоит обратить внимание на наличие лицензии от Центробанка, потому что в основном, такая роль принадлежит банковскому сектору.

Центральный банк страны начал выдавать брокерским организациям разрешения в 2016 году. До этого времени данный вид деятельности никак не регулировался со стороны государства. На сегодняшний день трейдеры предпочитают выбирать для сотрудничества брокеров с лицензией Центробанка РФ.

ВЫБИРАЙТЕ ЛУЧШИХ! ЭТИХ БРОКЕРОВ МЫ ПРОТЕСТИРОВАЛИ ДЛЯ ВАС:

ВТБ – первый в списке лицензированных Центробанком брокеров

Это первый брокер на рынке, который обладает лицензией, выданной Центробанком.

Его основными характеристиками являются:

- Дата начала работы на рынке – 2000 год;

- Площадки для торговли – российские и международные биржи, валютные рынки, Форекс;

- Размер минимальной суммы пополнения баланса – не установлен;

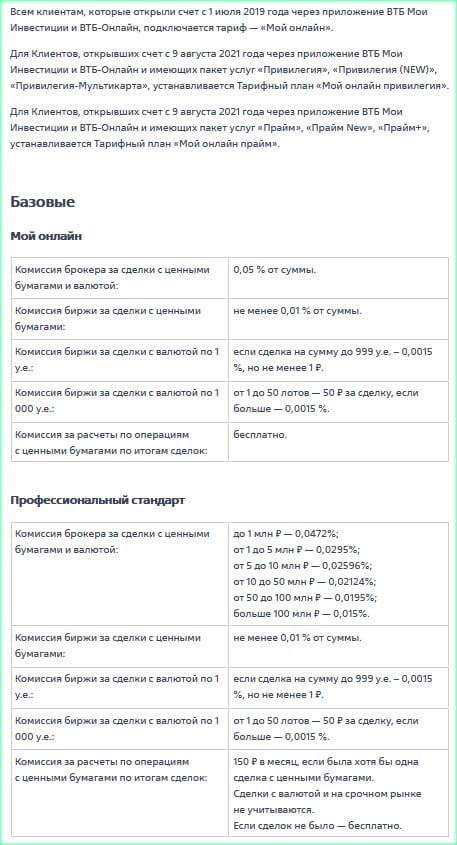

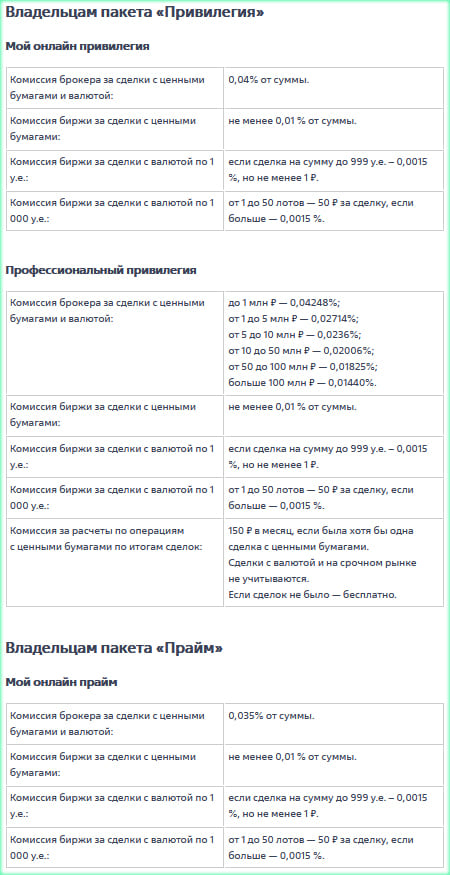

- Параметры брокерской комиссии – от 0.012 процента;

- Местоположения головного офиса – Санкт-Петербург, Россия;

- Торговые терминалы – Quik;

- Параметры кредитного плеча – 1:2;

- Кем регулируется брокерская деятельность – Центральный банк РФ.

Этот брокер с лицензией от Центробанка заслуживает внимание трейдеров, поскольку он был создан надежным и проверенным банком России, а именно, ПАО ВТБ.

На площадке брокера с лицензией от Центробанка созданы комфортные торговые условия для разных категорий клиентов – инструменты, функции, опции любой сможет подобрать под собственные нужды. Будь то профессионалы или новички в трейдерском деле, им в любом случае не составит труда разобраться с торговлей на рынке.

Перечень основных преимуществ у дилера ВТБ

Брокерская организация ВТБ является старейшим дилером российского рынка. У нее для работы есть все необходимые лицензии от Центробанка. По числу активных клиентов на столичной торговой площадке и по данным на 2021 год, компания занимает третье место. Трейдеры выбирают данного брокера не только из-за действующей лицензии государственного регулятора.

У этого брокер с лицензией от Центробанка есть также многочисленные другие достоинства. Они представлены следующим перечнем:

Отличные показатели надежности государственного банка, которому доверяют миллионы россиян;

Комфортное для трейдерской работы мобильное приложение, которое помогает осуществлять любые торговые сделки;

Для привилегированных клиентов и владельцев акций организации действуют выгодные условия по тарифам;

Наличие у брокера с лицензией от Центробанка выгодных бонусных программ;

Выгодные тарифы для любых категорий участников.

Организация осуществляет доступ к трейдингу на всевозможных действующих рынках. Благодаря регистрации у брокера с лицензией от Центробанка, на его площадке можно заключать контракты с валютой на международном рынке Форекс, акциями, облигациями, фьючерсами.

Исходя из предпочтений пользователей по инструментам, они могут выбирать площадку для торгов на собственное усмотрение, а наличие у данного брокера лицензии от Центробанка обеспечит надёжность сделки.

Где лучше открыть брокерский счёт? Сравнение популярных дилеров

Финам – второй проверенный дилер в России с разрешением от Центробанка РФ

Компания Finam также является проверенным брокерским посредником, предоставляющий доступ к трейдингу на иностранных и отечественных финансовых рынках. Разрешение на осуществление операций в пределах РФ (лицензия) брокеру было выдано Центробанком.

У данного брокера с лицензией от ЦБ выделяют следующие характерные черты:

- Дата регистрации компании – 1994 год;

- Где расположена штаб-квартира – Москва, пер. Настасьинский, д. 7;

- Минимальная сумма для первого пополнения баланса – 30000 рублей;

- Параметры брокерской комиссии – от 10 копеек;

- Размеры спредов – от 0.3 пункта;

- Кто регулятор брокера – Центробанк Российской Федерации (лицензия).

Данного брокера трейдеры выбирают, главным образом, когда планируют совершать сделки с ценными бумагами. Клиентами посредника с каждым годом становятся все большее количество людей. Сегодня брокер Финам работает по лицензии под номером №177-02739-100000, которая сейчас является активной, что можно проверить на сайте регулирующего органа.

Компания ведет работу открыто и без обмана своих пользователей и входит в перечень тех дилеров России, которые получили одобрение главного надзорного органа, контролирующего брокерскую деятельность, а именно лицензию от Центробанка РФ.

Клиентов в данной организации привлекают следующие моменты:

- Высокая степень надежности;

- Обращение внимания на современные рыночные тренды и тенденции;

- Быстрое совершение денежных транзакций;

- Высокий уровень обслуживания клиентов у брокера с лицензией от ЦБ;

- Разнообразие инструментов и площадок для торговли;

- Оперативная и профессиональная работа службы поддержки.

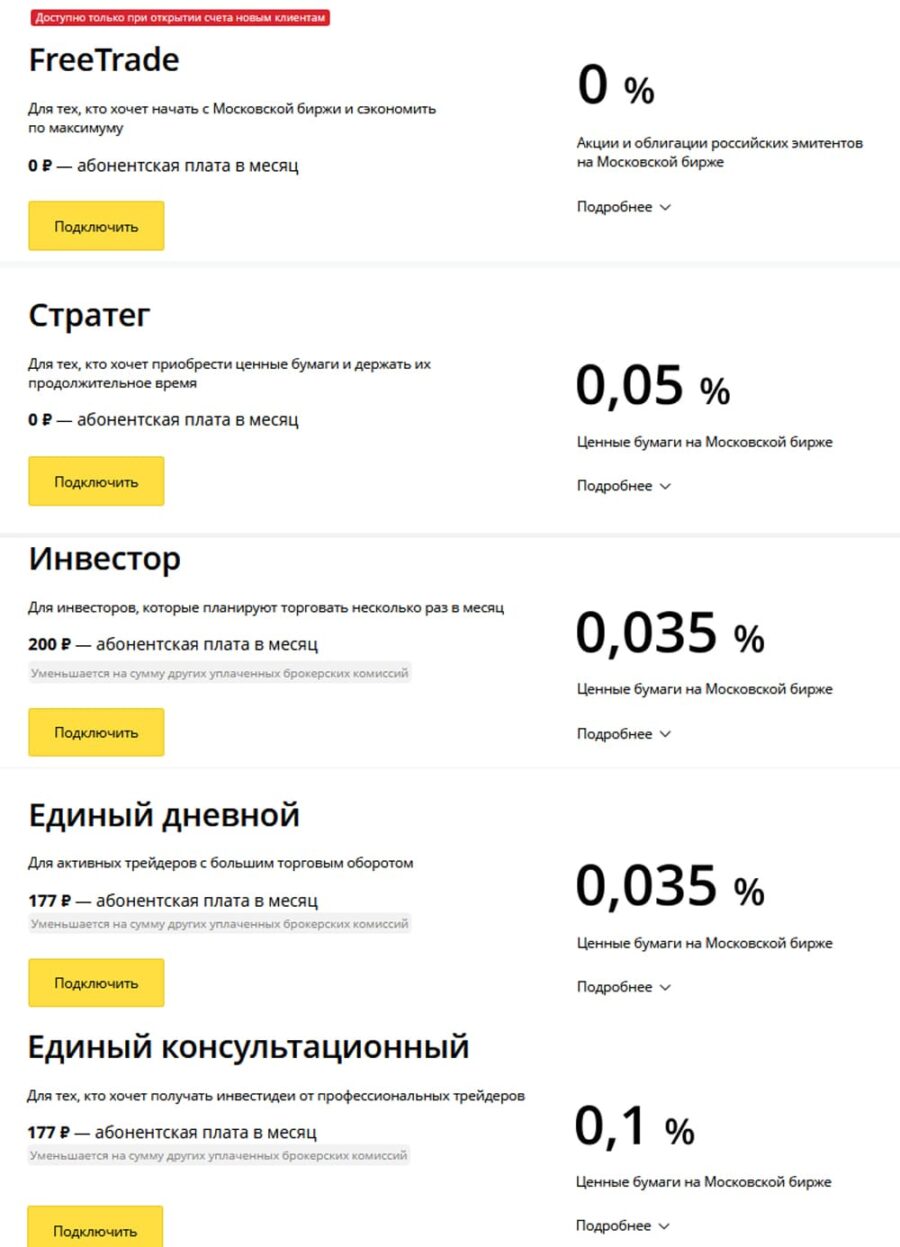

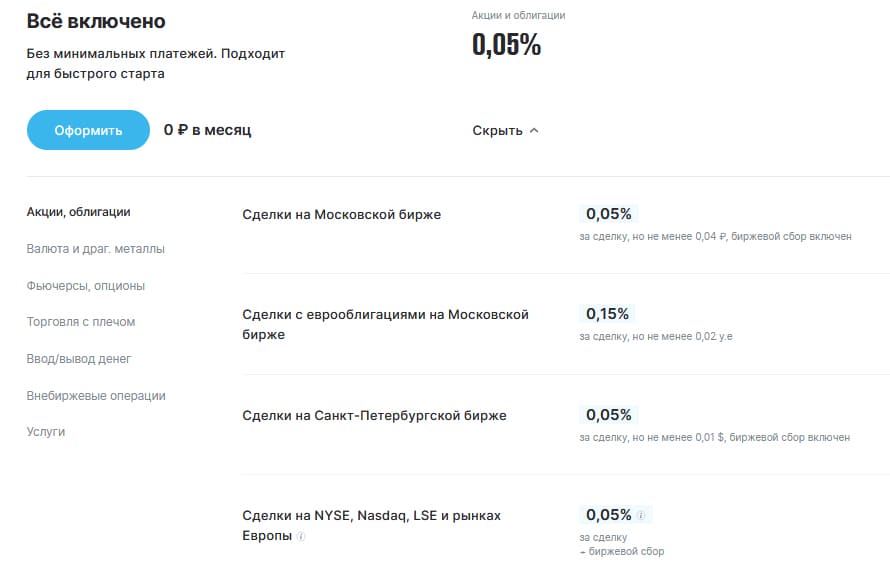

Выгодные тарифы лицензированного Центробанком брокера Финам

Практически всегда пользователи, желающие торговать на рынке, отдают предпочтение брокерам, которые уже давно работают на рынке и обладают лицензией от Центробанка, подтверждающей их надежность – Финам относится к таким организациям.

Для клиентов при торговле различными инструментами действуют приемлемые условия:

Фьючерсы России – взимается единая комиссия в размере 45 копеек;

Акции и облигации – при торговле у брокера с лицензией от Центробанка на Московской торговой площадке такими инструментами, комиссионный сбор составит 0.00944%. Минимальная сумма 41.30 рублей в день;

Валюта – при торговле валютными парами на Московской торговой площадке пользователи платят комиссию в размере от 0.00275% от оборота в один миллион рублей в сутки. Если он выше, комиссионный сбор составит 0.03886%;

Фьючерсы США – фиксированные показатели в размере 1.5 долларов за контракт.

За совершение финансовых операций клиенты посредника с разрешением от ЦБ РФ также платят комиссионные сборы. Они варьируются в зависимости от того, какой метод выбрал человек для денежных транзакций. Финам представляет собой надёжного брокера с лицензией от Центробанка.

Стоит ли инвестировать через брокера Финам? Что предлагает данный дилер?

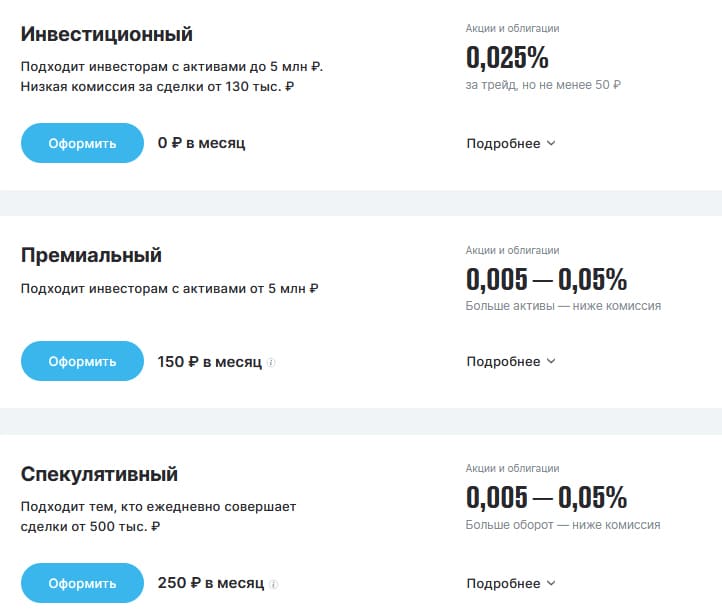

Надежный брокер Открытие — третий в перечне лицензированных Центробанком дилеров

Брокер был создан группой компаний «Открытие», работающей в финансовой сфере с 1995 года. Предприятие отличается надежностью госбанка, ведет официальную деятельность и также заслуживает внимания пользователей. Данный брокер имеет лицензию Центробанка России.

Краткие сведения о посреднике:

- Дата начала работы – 1995 год;

- Место регистрации штаб-квартиры – Москва, ул. Летниковская, д. 2, стр. 4, корп. А;

- Брокерские комиссии – параметры определяются тарифами;

- Предлагаемые торговые терминалы – Quik, Metatrader 5;

- Кем регулируется деятельность брокера – Центральный банк России;

- Комиссии за транзакции на вывод – от 10 рублей.

В список брокеров с лицензией от Центробанка входит и Открытие. На сегодняшний день у посредника имеется действующее разрешение под номером 177-06097-100000. На специальном сайте можно проверить подлинность данного лицензионного соглашения.

Компания предлагает различные торговые площадки для осуществления трейдерских операций, среди которых выделяются следующие: МБ, СПББ, NASDAQ, NASDAQ OTC BB, NYSE, AMEX, Euronext Paris и прочие.

Для новых пользователей и опытных участников торгов на сайте брокера, имеющего лицензию Центробанка России, созданы специальные условия. Клиентская база посредника активно растет за счет регионального присутствия его офисов.

В них можно открыть брокерский счет и получить консультации по интересующим вопросам. Благодаря наличию представительств и разрешения на ведение деятельности, у пользователей появляется максимум доверия к брокеру с лицензией от Центробанка.

Почему трейдеры выбирают для сотрудничества Форекс дилера Открытие?

Среди российских брокерских организаций с лицензией от Центробанка трейдеры все чаще отдают предпочтение Открытию. У дилера, который стартовал еще в середине девяностых годов, имеется не только большой опыт работы, но и масса остальных важных преимуществ:

Отличные показатели надежности. Брокер имеет высочайший рейтинг ААА, присвоенный ему в 2010 году. Это значит, что спекулянты могут не беспокоиться о своих финансовых средствах;

Качественный сервис. Для открытия счета необходимо не больше получаса. При этом совсем нет необходимости тратить время на посещение офиса – весь процесс осуществляется в онлайн режиме;

Широкая сеть присутствия. В настоящее время офисы компании Открытие действуют в десятках крупных населенных пунктов страны;

Надежная и профессиональная поддержка. При появлении проблем или вопросов пользователи брокера с лицензией от Центробанка могут обратиться к специалистам техподдержки, которые отвечают быстро и грамотно;

Несколько вариантов тарифных планов для любой категории трейдеров. Можно выбрать следующие виды ТП: конверсионный, универсальный, личный брокер, профессионал, инвестор +.

С этим посредником каждому будет комфортно работать не только из-за высокой надежности – благодаря лицензии у брокера от Центробанка РФ, но и за счет того, что здесь представлены многочисленные готовые опции для спекулянтов с различным опытом. С ними не составит труда торговать на бирже, как на международной, так и на отечественной.

Стоит ли открывать счёт в Открытие брокер? Какие подводные камни есть?

Сбербанк — популярный в России Форекс дилер с разрешением от ЦБ РФ

Среди брокеров с лицензией от Центрального банка также внимания заслуживает Сбербанк. Он был основан проверенным банком, который пользуется популярностью среди миллионов клиентов.

Этому посреднику присущи следующие характеристики:

- Дата основания брокерской компании – 1991 год;

- Кем регулируется деятельность – Центральный банк России;

- Когда была выдана лицензия брокеру от Центробанка – 27.11. 2000;

- Торговые терминалы – собственное мобильное приложение, Quik;

- Размер минимального депозита – не установлен;

- Брокерская комиссия – от 0.03 процента.

История брокера с лицензией от Центробанка началась в 2012 году, когда для привлечения российских и зарубежных инвесторов была создана крупнейшим банком страны организация, включающая:

- Отдел аналитики;

- Отдел инвестиционно-банковского обслуживания;

- Департамент международных рынков и структурных продуктов.

В процессе работы на рынке через Сбербанк, клиенты могут пользоваться многочисленными опциями, потому что данный брокер с лицензией от Центробанка является надежным.

Для спекулянтов действует предложение – открыть бесплатно демо-счет, при помощи которого появляется возможность разработать стратегию, ознакомиться с особенностями выбранного дилера.

Также трейдеры могут осуществлять торги на многих площадках. Кроме того, можно применять маржинальную торговлю и проводить сделки для дополнительного заработка денежных средств у брокера с лицензией от Центробанка России.

Какими инструментами предлагает торговать лицензированный ЦБ РФ брокер Сбербанк?

Для того чтобы трейдеры могли совершать операции на крупнейших мировых рынках, брокеру была выдана лицензия от Центробанка под номером 045-03004-010000. Благодаря этому, клиентам доступна возможность выбрать для своей деятельности следующие торговые инструменты:

- Валюта;

- Акции;

- Облигационные обязательства;

- Фьючерсы;

- Товары;

- Инвестиционные продукты.

У брокера Сбербанк с лицензией от Центробанка РФ предоставляется возможность торговать на срочных рынках. Здесь клиенты выбирают для торгов опционы, валюту и прочее. Торговля фондового рынка доступна при выборе акций, депозитарных расписок, паевых и биржевых фондов. Трейдинг на внебиржевом рынке представлен торговлей акциями мелких компаний России и мира.

Большой выбор торговых инструментов привлекает значительную часть людей, которые только делают свои первые шаги в сфере трейдинга и учатся заключать выгодные сделки или же тех, кто профессионально им занимается на протяжении многих лет. Работа с лицензированными брокерами Центробанком поможет добиться надёжных результатов.

Обзор лицензированного дилера. Как открыть счёт в Сбербанк брокере?

Заключение о брокерах с лицензией от Центробанка России

Наличие лицензии на ведение брокерской деятельности российского надзорного органа у дилеров – это гарантия сохранности денежных средств пользователей. И если человек намерен серьезно заниматься торговлей на крупнейших мировых биржах, ему стоит присмотреться к перечню проверенных организаций с разрешением от Центробанка:

- ВТБ;

- Финам;

- Открытие;

- Сбербанк.

На рынке эти брокеры с лицензией от Центробанка работают уже давно и могут предоставить качественный сервис с профессиональным обслуживанием.

Что даёт лицензия Центробанка брокеру и трейдеру?

Главный вопрос от любого новичка в сфере инвестиций касается выбора брокера. Сначала это может показаться не столь важным, ведь комиссионные сборы не способны серьезно влиять на размер прибыли. С другой стороны, правильный подбор брокера — это:

- надежность;

- удобное приложение для торговли;

- большой объем доступных сведений;

- перечень бумаг для торговли.

Человеку, только пришедшему в сферу, сложно разобраться во всех тонкостях. Данные, приведенные ниже, помогут понять, как действовать.

Кто такой биржевой брокер

Это посредник между биржей и лицом, собирающимся работать со стандартными финансовыми инструментами.

Напрямую участвуя в сделках купли-продажи ценных бумаг на рынке, брокер представляет своего клиента и получает за это определенную комиссию.

Что делает брокер, взаимодействуя с клиентом:

- учитывая его предпочтения и запросы, покупает / продает акции, облигации и т. д.;

- открывает соответствующий счет для ведения деятельности игрока;

- транслирует клиентские решения на биржу и осуществляет сделки;

- переводит деньги получателю, удерживая свой процент;

- анализирует схемы, разрабатывает модель поведения, проверяет важные документы.

Изучаем брокеров

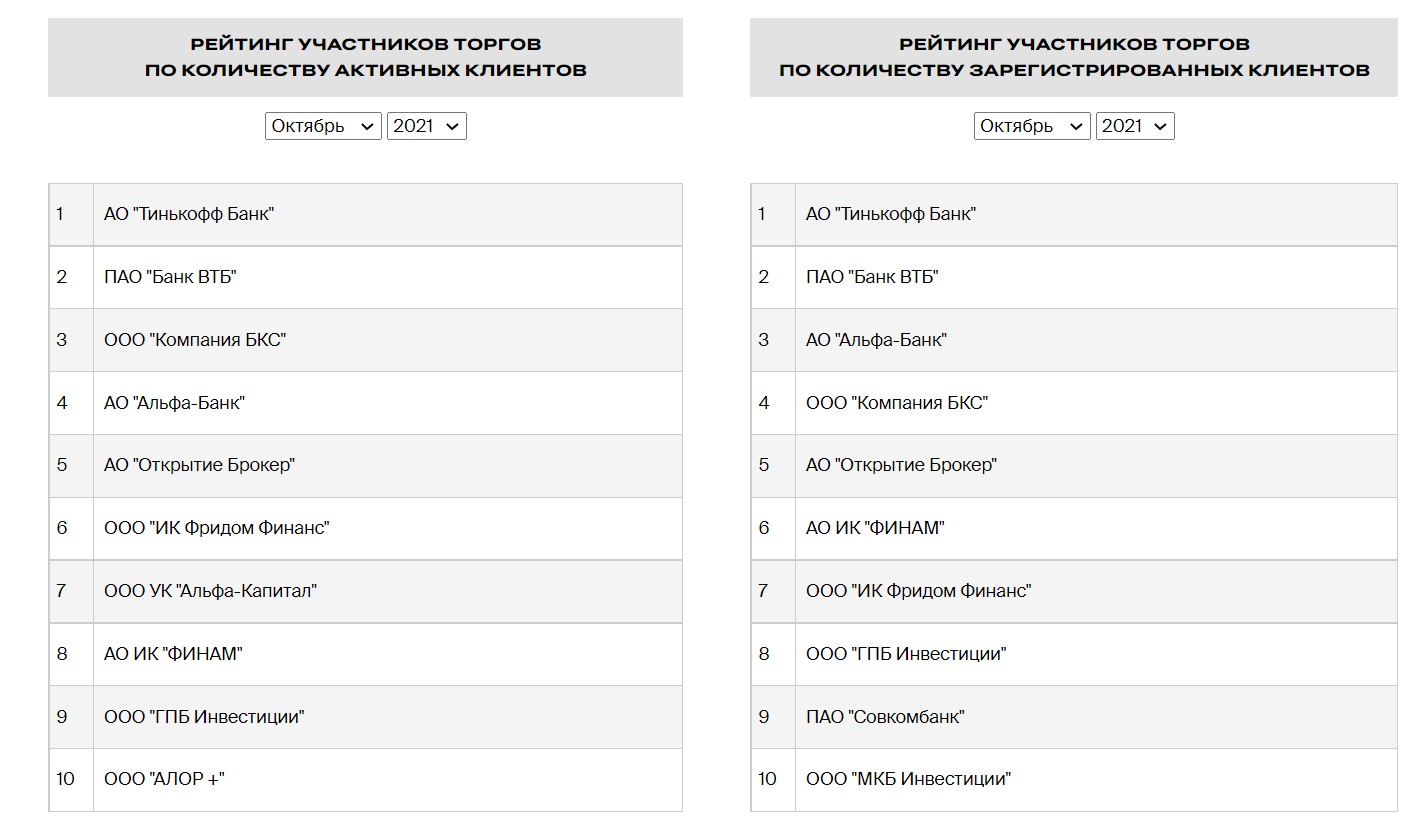

Всех брокеров, к примеру, на сайте Московской биржи, можно отсортировать по разным критериям и получить довольно много информации о них.

Один из вариантов — посмотреть перечень компаний, отсортированных по числу активных клиентов. Особое внимание здесь уделяется ТОП-10, куда входят те, кто обслуживает 95% значимых клиентов на рынке.

Другой вариант — список брокеров, отсортированных по биржевому обороту, по объему сделок, осуществленных за один месяц. На сайте moex.com это первые 15 представителей, на которых приходится 90% оборота.

Есть также общий рейтинг. Изучив данную информацию, можно легко установить лидеров брокерского обслуживания в России и сделать правильный выбор.

Как выбирать брокера

Что стоит сделать тому, кто недавно заинтересовался биржевой покупкой финансовых активов и подбирает брокера:

- проверить наличие действующей лицензии;

- изучить открытые источники на предмет информации о судебных тяжбах, особенно тех, что связаны с банкротством юридического лица;

- узнать, действует ли постоянная техническая и консультационная поддержка (желательно, чтобы она велась разными способами).

Дополнительные моменты:

- Собственное мобильное приложение. Даже сегодня далеко не все брокерские конторы предлагают клиентам этот вид поддержки.

- Сведения о тарифных планах и комиссиях, находящиеся в открытом доступе.

- Критерии ввода и вывода денежных средств.

- Возможность открытия счета дистанционно, не посещая офис компании. Это существенно экономит время трейдера.

Отыскав несколько интересных вариантов, нужно задавать больше важных вопросов сотрудникам служб технической поддержки. Это поможет увидеть полноценную картину работы компании и степень компетентности сотрудников.

Брокер – фирма или лицо, выступающее посредником при заключении сделок на бирже, действующее по поручению своих клиентов. В России частное лицо или организация могут работать на фондовом рынке только через него, так как для торговли на бирже необходимо иметь на ней торговое место, а его может купить только профессиональный участник рынка ценных бумаг.

Сейчас в России около 1,5 тыс. компаний имеют брокерскую лицензию. При выборе посредника следует учитывать следующие факторы.

1. Надежность. Среди организаций, предлагающих брокерские услуги, есть банки и инвестиционные компании. Так как кредитные учреждения контролируются лучше, то надежнее обратиться в банк, но услуги такого брокера обойдутся дороже.

2. Опытность. Об этом может свидетельствовать количество открытых клиентских счетов. Лидерами являются: Сбербанк, ВТБ 24, «Финам», «Брокеркредитсервис», Альфа-Банк, «Атон», ГК «Алор», «КИТ Финанс», ФК «Финанс». Список всегда можно уточнить на сайте ММВБ. Однако чем больше у брокера клиентских счетов, тем меньше у его клиентов шансов на индивидуальный подход.

3. Необходимо убедиться, что брокер является участником той торговой площадки, на которой планируется работать. Большинство из них предоставляют доступ к торгам на ММВБ и РТС, но некоторые предлагают также совершать операции на международных биржах и рынке Forex. Не все предоставляют доступ на иностранные площадки.

4. Выбор торговой системы для доступа к котировкам и заключению сделок. Существует целый ряд компьютерных программ, предоставляемых бесплатно для своих клиентов для доступа к биржам. Как правило, это Quik, Metatrader и другие. Есть версии для iPad. Многие компании имеют также свои собственные разработки. Кроме того, хороший брокер должен давать доступ к торгам через телефон на случай технических сбоев.

5. Стоимость обслуживания. Как правило, комиссия составляет, по состоянию на лето-2011, около 0,03% от объема сделок на ММВБ. Многие компании предлагают один месяц бесплатных брокерских услуг. Следует учитывать, что процент от операций на рынке взимается в любом случае, независимо от успешности сделки. Поэтому комиссия должна быть минимальной.

Помимо брокеров, определенную комиссию назначают биржи и депозитарии. В некоторых компаниях эти дополнительные платежи входят в комиссию брокера. Кроме того, необходимо уточнить стоимость ввода и вывода средств на рынок.

6. Почти все брокеры готовы работать с клиентами начиная от определенной стартовой суммы инвестиций, размер которой следует уточнить. Обычно это около 30 тыс. рублей.

7. Предоставление услуги по «плечевому» кредитованию в процессе торгов То есть клиент может купить ценные бумаги на большую сумму, чем у него есть средств в наличии, а также открыть короткую позицию, когда берутся в долг активы и продаются, для того чтобы впоследствии купить их обратно и вернуть. Если такая услуга требуется, то надо узнать заранее, с какими бумагами можно проводить операции и на каких условиях.

8. Наличие учебных программ для начинающих инвесторов. Необходимо определиться, требуется ли повышение квалификации. Так, специализированные курсы есть у компаний «Финам». К тому же стоит обратить внимание, что если в дальнейшем понадобится помощь инвестиционных консультантов, то далеко не у всех компаний она бесплатна.

9. Наличие учебных счетов. Многие компании предлагают учебные счета, на которых можно опробовать услугу и оценить, насколько она подходит инвестору. По такому счету совершаются те же сделки, но без участия реальных денег. Такой возможностью обязательно надо воспользоваться, прежде чем заключать договор и переводить на счет реальные деньги.

Для того чтобы начать инвестировать, в первую очередь необходимо выбрать компанию-брокера и открыть брокерский счет. Как это сделать? Разбираемся в деталях.

- Кто такой брокер и как его выбирать?

Брокер — это посредник между клиентом и биржей. Для брокерской деятельности необходима специальная лицензия. Иметь такую лицензию может профессиональный участник рынка ценных бумаг — как правило, это банк или брокерская компания. Брокер предоставляет клиенту возможность покупать и продавать на бирже ценные бумаги.

Один из наиболее беспроигрышных вариантов для начинающего инвестора — выбирать брокера количеству активных клиентов, по объему и обороту торгов на Московской бирже. Основную долю оборота обеспечивают первые 5—7 компаний. Из этого списка лидеров можно выбрать наиболее приглянувшуюся компанию. Если вы вдруг ничего о ней не слышали или есть сомнения — зайдите на сайт Банка России и убедитесь, что у этого брокера есть соответствующая лицензия. Хотя, в рейтинги Московской биржи такие компании не попадают.

- С каким брокером комфортно работать начинающему инвестору?

Огромные обороты, которые может показывать брокер, не всегда говорят о том, что он максимально удобен именно для начинающих инвесторов. Лучший брокер для обычного человека — это тот, у кого есть удобные сервисы. В первую очередь необходим удобный терминал для торговли ценными бумагами. Исторически сложилось, что у всех брокеров есть терминал Quik, который надо специально устанавливать на компьютер, долго настраивать, запускать программу. Частному инвестору намного проще и удобнее использовать приложения в смартфоне и веб-версии торгового ПО. Поэтому важно, чтобы у вашего брокера такие сервисы и приложения были. С их помощью инвестор должен иметь возможность открыть сделку, закрыть сделку, проанализировать динамику цены и проч., — это must have.

- Что такое брокерский счет?

Это счет, который дает возможность совершать на биржах операции с ценными бумагами. С банковского счета вы не сможете покупать акции на бирже. А с брокерского — сможете. Такой счет открывается в брокерской компании, завести на него деньги можно с банковского счета.

Брокерский счет может быть стандартным, а может быть специальным. К последней категории относится ИИС – индивидуальный инвестиционный счет. Оформив ИИС, инвестор получает право на налоговую льготу при инвестировании в размере 13% (уплаченный НДФЛ).

- Какой счет больше всего подойдет новичку?

Для тех, кто только собрался начать инвестировать, есть специальный тип брокерского счета — индивидуальный инвестиционный счет, ИИС. Учет по такому счету ведется отдельно и в брокерских компаниях, и в центральном депозитарии. ИИС позволяет его владельцу получать льготы от государства — налоговые вычеты.

Существует два типа налогового вычета: на взнос и на доход.

В первом случае налоговая возвращает 13% от внесенной на ИИС суммы (не более 52 000 рублей), а во втором освобождает от налогообложения полученный инвестиционный доход. Таким образом, ИИС мог бы стать хорошей альтернативой банковским вкладам, учитывая текущий низкий уровень ставок.

- Много ли придется платить комиссии брокеру?

Здесь уже надо смотреть по каждому конкретному брокеру. Например, у ИК «Финам» есть тариф FreeTrade, где нет вообще никаких комиссий. У клиента в принципе не возникает затрат, связанных с открытием и ведением брокерского счета.

В целом комиссии на рынке брокерских услуг, конечно же, существуют, но рынок конкурентен, и их размер составляет сотые части процента. Помимо брокера, комиссии также нужно будет платить бирже и депозитарию. Это обязательные комиссии, но их размер также очень невелик.

Ну и еще важно понимать, что для начинающих инвесторов у брокеров есть поддержка, дополнительные платные услуги, которые можно выбирать опционно: это консультационное обслуживание, возможность автоследования (повторения сделок) за торговыми стратегиями профессиональных трейдеров. Определенный набор инструментария уже во многом будет определять успешность вашей деятельности на рынке ценных бумаг.

- Много ли брокерских счетов нужно одному инвестору?

Рынок брокерских услуг сейчас идет по пути унификации. Если раньше инвестору надо было иметь сразу несколько счетов (для покупок на американском рынке, на российском рынке, секция ФОРТС, валютная секция), то теперь все это можно делать с одного счета. Важно, чтобы ваш брокер предоставлял возможность открывать такие счета.

- Можно ли открыть брокерский счет дистанционно?

Дистанционно открыть счет и завести на него денежные средства можно без проблем. За последние два года для начинающих инвесторов с точки зрения удаленной идентификации произошли кардинальные изменения — теперь открыть брокерский счет не просто, а очень просто, и это занимает буквально несколько минут. Например, клиенты компании могут пополнить брокерский счет с банковской карты, по реквизитам или в офисе. Причем, воспользовавшись услугами Системы быстрых платежей (СБП), можно осуществить денежный перевод без уплаты комиссии.

- Сколько минимально денег нужно зачислять на брокерский счет?

Как правило, брокерские компании определяют минимальный уровень суммы инвестирования, хотя у некоторых брокеров таких требований нет. Например, в на брокерский счет можно перевести любую сумму, хоть 1 рубль.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

При подготовке рейтинга Бробанк не сотрудничал ни с одним из брокеров, которые вошли в топ. В обзоре использована информация, которая доступна в открытых источниках на сайтах брокеров, Банка России и российских бирж. Критерии для сравнения лучших брокеров приведены в отдельном разделе. В итоговой таблице топ-7 наиболее популярных российских брокеров, которые предоставляют услуги частным инвесторам и трейдерам.

-

Что нового у инвесторов в 2022 году

-

Основные критерии выбора лучшего брокера

-

Лицензия Банка России

-

Рейтинг компании

-

Ограничение по сумме входа для начала инвестирования

-

Доступ к биржам

-

Комиссии брокера

-

Дистанционное открытие счета, обслуживание, техподдержка и клиентский сервис

-

Платформы для сделок

-

Дополнительные критерии выбора брокера

-

Как не допустить ошибку при выборе лучшего брокера

-

Рейтинг лучших брокеров на Мосбирже

-

По числу зарегистрированных клиентов

-

По количеству ИИС

-

По объему клиентских операций

-

Рейтинг брокеров Санкт-Петербургская биржа

-

Критерии сравнения лучших брокеров России

-

Топ лучших брокеров в 2022 году

-

Резюме

Что нового у инвесторов в 2022 году

Инвестиции в России становятся все более популярны у частных инвесторов. Растет финансовая грамотность населения и на фондовый рынок приходит все больше новых участников. Самыми быстрыми темпами этот рынок прирастает в последние 2-3 года. 2021 год оказался богат на события и развитие новых тенденций, которые повлияли на работу российских бирж и инвесторов.

Наиболее значимые события в 2021 году:

- большинство брокеров отказывается от платы за депозитарное обслуживание;

- на рынке брокерских услуг приходит все больше российских банков, что облегчает новым участникам доступ к фондовому рынку;

- брокеры отказываются от сложных тарифных планов, создают простые и удобные форматы, которые понятны любому пользователю – без срытых комиссий и переплат;

- Банк России ввел обязательное тестирование для неквалифицированных инвесторов, если они хотят проводить сделки, связанные с повышенным уровнем риска.

Однако 2022 год стал большим испытанием для всех участников торгов — российских бирж, брокеров и частных инвесторов. Фондовый рынок РФ столкнулся с небывалой до этого ситуацией. Ограничения повлияли на работу большинства самых популярных брокеров.

Но рынок к этому моменту был в хорошей форме. Лидирующие в 2021 года российские брокеры доказали, что у теперешнего инвестора и инвестора десятилетней давности совершенно разные потребности и уровень подготовки. Если в 2011 году в России занимались инвестициями только частные лица с высоким уровнем профессиональной подготовки. То после 2015-2017 года на рынок пришли миллионы новых участников, у которых другие потребности.

На апрель 2022 года по данным Мосбиржи зарегистрировано почти 32,7 млн счетов физлиц. При том что на декабрь 2021 их было чуть больше 26,6 млн. Это говорит о том, что несмотря на кризис в 2022 году продолжился приток новых частных инвесторов. С января по апрель на фондовый рынок пришло 6 млн новых клиентов.

По наблюдениям за потребностями инвесторов, можно выделить такие критерии — доступное мобильное приложение, выход на фондовый рынок без громоздких программных продуктов и изучения сложного механизма торгов. Если брокер это не учтет, его обязательно подвинут более успешные клиентоориентированные конкуренты.

В условиях санкций, появились и более весомые критерии, на которые ориентируются инвесторы при выборе брокера. Например, доступ к иностранным активам или сделки с валютой.

Основные критерии выбора лучшего брокера

При выборе брокера инвесторы и трейдеры руководствуются разными критериями, но можно из десятков параметров выделить те, которые важны для большинства клиентов:

- лицензия Банка России, которая обеспечивает законность сотрудничества с брокером;

- рейтинг компании, присужденный рейтинговыми агентствами, который гарантирует надежность брокера;

- ограничение по сумму входа для начала инвестирования;

- доступ к биржам и торговым инструментам – для диверсификации портфеля у инвестора должна быть возможность купить активы, который выпущены не только в разных валютах, но и разными странами. Этот критерий стал одним из самых важных после введения множественных санкций в отношении участников финансового рынка РФ;

- комиссии брокера – чем меньше затраты на услуги посредника, тем больше выгода для инвестора;

- дистанционное открытие счета, высокое качество обслуживание, техподдержки и общий клиентский сервис – сегодня выигрывают те, кто быстрее всех решает вопросы клиентов, а не просто вежлив в чате;

- программное обеспечение – чем больше возможностей у инвестора, тем выше шанс успешно проводить сделки в нужное время и в нужном месте.

По российскому законодательству у частных инвесторов не ограничено количество брокерских счетов. Поэтому можно подать заявки в 2-3 компании. Посмотреть, чей сервис нравится больше уже на этом этапе, а потом сравнивать другие критерии. Более подробно о том, зачем открывать сразу несколько брокерских счетов.

Большинство российских брокеров не берут плату за ведение брокерского счета, если по нему не проводят сделки. Но это не догма, поэтому абонентскую плату и ее размер важно обязательно проверить. Если выбрать брокеров без абонентской платы, никаких затрат при открытии даже 2-3 пустых счетов не будет.

При этом важно следить за тарифами. Брокер может ввести плату уже после начала сотрудничества, а если денег не будет, начнут накапливаться долги. Начать инвестирование можно по сути и с одного брокерского счета. А уже по мере наработки инвестиционного опыта и накоплении капитала, сравнивайте условия своего брокера с ближайшими конкурентами и новыми успешными игроками.

Лицензия Банка России

По данным Банка России на апрель 2022 года в РФ зарегистрирован 513 профессиональный участников рынка ценных бумаг, в том числе:

- коммерческие организации;

- некоммерческие финансовые организации;

- инвестиционные советники – индивидуальные предприниматели.

Наличие действующей брокерской лицензии — основной критерий при отборе брокера. Если лицензии нет, с такой компанией нельзя сотрудничать.

Из общего числа российских брокеров:

- 60% – это банки с брокерской лицензией и функциями депозитариев;

- 40% – специализированные брокеры, которые сконцентрированы на инвестиционной деятельности.

Для получения лицензии Банка России компания должна соответствовать всем требованиям регулятора. Полный перечень российских брокеров размещен на сайте ЦБ РФ. Там же можно найти список всех приостановленных и аннулированных лицензий.

При подписании договора на брокерское обслуживание обязательно проверьте, чтобы название компании было таким же, как на сайте ЦБ РФ. Бывает так, что брокер работает в партнерстве или заключает договора от лица иностранной компании, которая находится в правовом поле другого государства. Если при сотрудничестве с таким брокером возникнут сложности, свои интересы придется отстаивать в иностранном суде. Банк России не сможет помочь в урегулировании. Учитывайте этот риск.

Рейтинг компании

При выборе лучшего брокера проверяйте рейтинг несколькими способами. Используйте:

- сайты фондовых бирж;

- официальные сайты брокеров;

- сайты рейтинговых агентств;

- специальные рейтинги сторонних организаций.

Сайты российских бирж. В этом случае посмотрите, попадает ли компания в список 10 или 20 лидирующих участников, у которых самое большое количество клиентов и оборотов.

Сайты рейтинговых агентств. Большинство брокеров самостоятельно публикуют рейтинг или уровень надежности, которые им присваивают рейтинговые агентства. В 2022 году международные рейтинговые агентства «большой тройки» Standard& Poors, Moody’s, Fitch Ratings отозвали все рейтинги у российских компаний. Поэтому при выборе брокера в РФ можно руководствоваться только данными российских рейтинговых агентств – «Эксперт РА», Национального рейтингового агентства, АКРА и НКР.

Сайты брокеров. Информацию об уровне надежности на сайте компании-брокера желательно перепроверять. Иногда бывает так, что агентство понижает статус компании с «максимального» до «среднего» или с «умеренно высокого» до «умеренного», а брокер намеренно замалчивает о произошедших изменениях. Поэтому так важно самому перепроверить информацию.

Независимые рейтинги. Списки лучших брокеров составляют и специализированные сайты-агрегаторы на основе нескольких критериев. Если пользуетесь такими рейтингами, убедитесь, что это независимое исследование, а не заказное. Все критерии сравнения должны быть приведены заранее, чтобы было понятно, что нет перекоса с целью «подсветить» заведомо сильные стороны какого-то одного брокера.

Ограничение по сумме входа для начала инвестирования

Чаще всего ограничения по сумме встречаются у тех брокеров, которые ориентированы на крупных инвесторов или предлагают услуги доверительного управления. В последнее время тренд меняется. Сейчас большинство брокеров стремится снять любые ограничения, которые мешают выходу частных клиентов на фондовый рынок. Поэтому начать инвестирование, можно даже имея пару сотен рублей на счете или наличными.

Ограничением для инвестора по сумме входа можно также условно считать:

- высокую комиссию за открытие счета,

- плату за ведение пустого счета,

- плату за доступ к торговому терминалу или мобильному приложению, без которого невозможно проводить сделки на рынке.

Проверьте эти параметры при сравнении брокеров, чтобы не сделать опрометчивый выбор.

Доступ к биржам

В России две фондовые биржи – Московская и Санкт-Петербургская. Биржи отличаются по перечню доступных инструментов. Московская больше ориентирована на активы российских компаний, Санкт-Петербургская – иностранных. При этом обе площадки регулярно добавляют новые бумаги и эмитентов.

В 2021 году на Мосбирже стартовали сделки с бумагами иностранных эмитентов, которые торгуются в рублях. А СПБ-биржа добавила новые европейские активы. В 2022 году СПБ заявила о включении в реестр бумаг азиатских эмитентов. Разница в перечне торговых инструментов у двух российских бирж значительна. Поэтому инвестору важен доступ к обеим биржам, чтобы диверсифицировать портфель по странам и валютам.

Не все российские брокеры дают выход на Санкт-Петербургскую биржу. Только 43 брокера в РФ дают доступ к торгам на СПБ-бирже. Актуальный перечень смотрите по ссылке.

Кроме российских бирж некоторые российские брокеры предоставляют доступ к торгам на иностранных площадках в Лондоне, Франкфурте, США или Китае. Если вы хотите проводить сделки через LSE, NYSE, NASDAQ или другие фондовые рынки, заранее проверьте такую возможность у понравившегося брокера.

Уточняйте этот момент напрямую у брокера. После введения санкций доступ для российских инвесторов ограничили не брокеры, а именно биржи, поэтому формально выйти на биржу можно, но проводить сделки — нет. Кроме того внебиржевой рынок чаще всего доступен только квалифицированным инвесторам.

Комиссии брокера

Любой брокер берет комиссии за свои услуги – это основная цель брокерского бизнеса. Но итоговые расходы на обслуживание у двух разных брокеров могут значительно отличаться.

Все платежи и процентные ставки закреплены в тарифных планах. Эти документы обязательно опубликованы на официальном сайте брокера в свободном доступе. Прежде чем подписывать договор на брокерское обслуживание, поднимите эти данные и проведите сравнение.

Расходы на услуги брокера складываются из нескольких платежей:

- Комиссия за сделки. Чаще всего это процент от суммы операции или торгового оборота. Комиссия может отличаться в зависимости от биржи и валюты либо быть единой для всех сделок. У некоторых брокеров встречаются плавающие процентные ставки. Они зависят от суммы операций или количества сделок в течение торгового дня – чем больше сделок, тем ниже комиссия.

- Комиссия за депозитарное обслуживание. Плата за хранение и учет ценных бумаг инвестора в депозитарии. Чаще всего комиссию берут при открытии счета депо или при движении ценных бумаг – сделки купли-продажи и перевода в другой депозитарий. Не все брокеры выделяют этот платеж отдельно. У некоторых компаний вообще не указана депозитарная комиссия, ее объединяют с торговой комиссией.

- Комиссия за открытие, обслуживание, ведение, закрытие счета. Брокер может брать плату за любое из этих действий, но у большинства компаний эти операции бесплатны. В любом случае проверьте эту информацию в описании тарифов или уточните вопрос у брокера. Уточните наличие абонентской платы при бездействии на рынке.

- Плата за использование программного обеспечения. Большинство известных российских брокеров дают бесплатный доступ к мобильным приложениям для проведения сделок на бирже. Но за торговые терминалы, которые устанавливают отдельно на компьютер или планшет, могут брать фиксированную плату. Профессиональное ПО чаще всего требуется трейдерам, которые проводят много сделок на бирже, если вы не относитесь к этой категории, то этот вид услуг и комиссии за нее можете не учитывать.

- Плата за пополнение и вывод средств с брокерских счетов. Чаще всего брокер предлагает бесплатное пополнение счетов со своих карт и счетов, но берет плату, если деньги приходят из других банков, компаний или с электронных кошельков. Бывают и исключения, когда бесплатны любые способы пополнения. То же касается и вывода – внутри компании суммы выводят бесплатно, за пределы – платно. Большинство брокеров берут плату за вывод валюты, независимо от того куда будут зачислены деньги. Некоторые брокеры ограничивают вывод средств с брокерского счета на счета других компаний.

Кроме основных комиссий инвестор платит брокеру за маржинальную торговлю и исполнение сделок по оферте. Также могут брать плату за консультирование, доверительное управление, подачу заявки на участие в IPO, голосовые поручения по телефону, конвертацию валют, СМС-оповещение, онлайн-трансляцию котировок и курсов.

Дистанционное открытие счета, обслуживание, техподдержка и клиентский сервис

Онлайн-заявка и оформление брокерского счета – относительное преимущество, которое не для всех будет значимым. Некоторые клиенты, наоборот, предпочитают общаться с представителем брокера только лично или по телефону. Таким инвесторам важнее проверить количество офисов и уровень сервиса в ближайших из них.

Однако реалии таковы, что все больше клиентов стремятся минимизировать личные контакты и ищут брокера, с которым можно все вопросы решать удаленно. И речь не только об открытии счета. Чаще всего дистанционный формат более удобен в долгосрочной перспективе – при переоформлении бумаг, изменении персональных данных или в любых других обстоятельствах.

Если брокер слабо представлен в регионах или у него минимальное число офисов – дистанционный формат обслуживания еще важнее. Если при смене прописки или фамилии инвестору придется ехать в другой город, терять на это время и деньги, он наверняка сменит брокера на более мобильного.

Большинство брокеров развивают сразу несколько каналов дистанционной связи клиентов со специалистами:

- онлайн-чаты;

- соцсети;

- формы обратной связи;

- чат-боты;

- горячие линии;

- мессенджеры.

Клиентская поддержка – уже не роскошь, которую могут себе позволить только крупные брокеры. Без качественного сервиса и обратной связи компании теряют клиентов. Тенденции таковы, что те брокеры, которые не смогут конкурировать в этой сфере, обязательно уступят место другим игрокам. Эталон клиентского сервиса, когда инвестор или трейдер получает ответ на свой вопрос в режиме нон-стоп 24/7.

Платформы для сделок

Чтобы проводить сделки на бирже, нужно специальное ПО. Начинающим инвесторам в большинстве случаев достаточно мобильного приложения или личного кабинета на сайте брокера. Такие услуги чаще всего бесплатны. Специальные программы для сделок на фондовой бирже и торговые терминалы, более интересны активным трейдерам и опытным инвесторам, которые проводят много операций.

Лучшие российские брокеры предлагают все варианты ПО одновременно:

- мобильное приложение;

- личный кабинет;

- QUIK или любой другой торговый терминал;

- WebQuik – облегченная версия торгового терминала для мобильных устройств;

- любое другое профессиональное ПО, например, для автоматических сделок на бирже и роботизированной торговли — у большинства брокеров это платная услуга.

Некоторые брокеры предоставляют бесплатные демо-версии торгового терминала с безлимитным или ограниченным по времени доступом. Этот вариант удобен, если вы захотите протестировать ПО понравившегося брокера.

Дополнительные критерии выбора брокера

Можно отбирать компанию для открытия брокерского счета и по другим параметрам:

- количество клиентов у брокера;

- срок работы компании на рынке;

- доступность офисов для разрешения сложных вопросов и получения личных консультаций;

- наличие аналитики для начинающих и более опытных клиентов;

- услуги робота-советника или квалифицированного эксперта;

- выбор между самостоятельным и доверительным управлением;

- скорость пополнения и вывода средств по брокерским счетам;

- наличие маржинальной торговли и размер комиссии за нее;

- доступ к участию в IPO;

- доступ к сделка с производными финансовыми инструментами, например, таким как фьючерсы, опционы и другие деривативы;

- отзывы пользователей на сторонних сайтах;

- наличие наград и других регалий у брокера, которые подтверждают успешность компании.

Если опыта в инвестировании мало, не обязательно проверять сразу всех брокеров, которые представлены на рынке. Даже Банк России публикует только список 25 или 30 лучших брокеров, в зависимости от параметров отбора. Чтобы упростить себе задачу, можно открыть брокерский счет:

- в своем обслуживающем банке, если он предоставляет брокерские услуги;

- любой компании из топ-7, рассмотренной в статье, или с сайта Мосбиржи;

- любой другой компании, которая вам кажется перспективной и обладает действующей лицензией Центробанка.

Обратите внимание, у разных брокеров могут быть разные преимущества. Опытные инвесторы учитывают это и иногда дробят свой капитал между несколькими брокерами. У одного покупают акции для долгосрочного владения, у другого — ведут ИИС, через третьего — участвуют в IPO и проводят маржинальные сделки.

Как не допустить ошибку при выборе лучшего брокера

При выборе брокера начинающие инвесторы могут допускать ошибки. Чтобы этого не случилось, следуйте нескольким советам.

Учитывайте не только рейтинг. Может случиться так, что вы изучили какой-то обзор, разбор или материал, который был создан по заказу брокерской компании. Либо перешли на сайт, где размещен рекламный текст, в котором компания представлена в выгодном свете. В любой из этих ситуаций информация будет необъективной. Еще раз акцентируем внимание, что при написании статьи о лучших брокерах в России, Бробанк не сотрудничал ни с одной из компаний, которые попали в топ-7.

Обращайте внимание сразу на несколько критериев. Если слишком зациклиться на каком-то одном плюсе, можно не заметить множество других минусов. Например, у брокера высококлассный дистанционный сервис, но при этом слишком высокая комиссия или ограниченный выбор ценных бумаг. Либо брокер много лет работает на рынке, но в последнее время он стал уступать своим конкурентам в уровне сервиса или его программное обеспечение устарело.

Избегайте мнимого отсутствия выбора. Может получиться так, что вы открыли ИИС «случайно». Например, получаете зарплату на карту и захотели открыть вклад, а сотрудник банка вам открыл комбинированный продукт, в состав которого включен ИИС. Со временем вы с этим разобрались и даже хотите сменить брокера, но думаете или вас убеждают, что это слишком сложно и лучше этого не делать. Помните, количество брокерских счетов у одного человека в РФ не ограничено, поэтому решайте с кем сотрудничать, это ваше право. При этом ИИС действительно может быть только один. Но и его можно перевести на обслуживание к другому брокеру при соблюдении некоторых условий.

Фильтруйте советы знакомых, блогеров и любых финансовых советников. Цели и возможности для инвестирования у каждого свои. Также различаются сроки, размер капитала и стратегии. Поэтому одному инвестору выгоднее брокер, который предоставляет доступ к маржинальной торговле. Другому – важнее выход на международные биржи. А третий хочет платить как можно меньше комиссий и вкладывать деньги только в российские акции и облигации, потому что он работает в госструктуре и у него свои законодательные ограничения.

Критически относитесь к рекламе и промо-акциям брокера. Привлечение клиентов с помощью маркетинговых ходов – распространенная практика. Одни брокеры дарят месяц премиального обслуживания, другие – акции, третьи – разыгрывают между инвесторами реальные деньги. Подарки и призы привлекают много внимания, но большинство новичков не читают условия или не могут выполнить требования, чтобы стать участником акции. Либо итоговая выгода становится значительно меньше обещаний. Это приводит к разочарованию. Брокер – это ваш партнер не на один день, поэтому анализируйте его комплексно, а не по сиюминутной выгоде.

Рейтинг лучших брокеров на Мосбирже

Мосбиржа создана в 2011 году в результате слияния Московской Внебанковской Валютной Биржи (МВВБ) и Российской торговой системы (РТС). Это крупнейшая российская торговая площадка для проведения сделок инвесторов и трейдеров.

Для выхода на биржу инвестору нужен брокерский или индивидуальный инвестиционный счет, а также посредничество брокера между биржей и физлицом.

По числу зарегистрированных клиентов

По числу зарегистрированных клиентов в топ-5 российских брокеров по данным Мосбиржи выходят:

| Место в рейтинге | Наименование брокера | Число клиентов по данным на 01.11.2021 года |

| 1 | АО «Тинькофф банк» | 7 641 286 |

| 2 | Сбербанк | 5 264 310 |

| 3 | ВТБ | 1 947 212 |

| 4 | АО «Альфа-Банк» | 1 384 001 |

| 5 | ФГ БКС | 814 956 |

Состав тройки лидеров не меняется уже три года, однако в 2020 году Сбербанк уступил первую строчку Тинькофф банку. К сожалению, с марта 2022 года Мосбиржа заблокировала доступ к рейтингам, поэтому более свежих данных о количестве и оборотах по счетам российских брокеров нет. Единственно что можно сказать, что рейтинг однозначно покинули или сместились в нем:

- Сбербанк;

- Альфа-банк;

- ВТБ.

Причина — блокирующие санкции. остальные брокеры из списка пока не попали под ограничения.

На январь 2012 года Сбербанк занимал первую строчку, он обслуживал 189 тысяч частных инвесторов, ВТБ вторую – в нем открыли брокерские счета более 170 тысяч инвесторов.

Тинькофф, как брокер, попал в топ-25 Мосбиржи только в мае 2018 года и сразу занял 13 строчку. А в апреле 2020 года компания вышла на первое место и с тех пор только наращивает отрыв от ближайших конкурентов. На ноябрь 2021 Тинькофф обошел Сбербанк почти на 2,4 миллионов счетов, а ВТБ на 5,7 миллионов.

Такой успех брокера Тинькофф связан с широкомасштабными рекламными кампаниями по привлечению новых клиентов, стимулированию к переводу действующих брокерских счетов и высоким качеством сервисов.

По количеству ИИС

По количеству ИИС также приведены только исторические данные. Более свежей информации на сайте Мосбиржи нет. Рейтинг участников торгов Мосбиржи по количеству зарегистрированных индивидуальных инвестиционных счетов тоже отличается, хотя состав тройки лидеров прежний:

| Позиция в списке | Наименование участника | Количество ИИС на 01.11.2021 |

| 1 | Группа Банка «ПАО Сбербанк» | 2 087 050 |

| 2 | АО «Тинькофф Банк» | 932 700 |

| 3 | ВТБ | 777 281 |

| 4 | ООО «Компания БКС» | 225 620 |

| 5 | Группа Банка «ФК Открытие» | 114 127 |

Из этого перечня после ввода западных санкций выпали или сместились ФК «Открытие», ВТБ и Сбербанк.

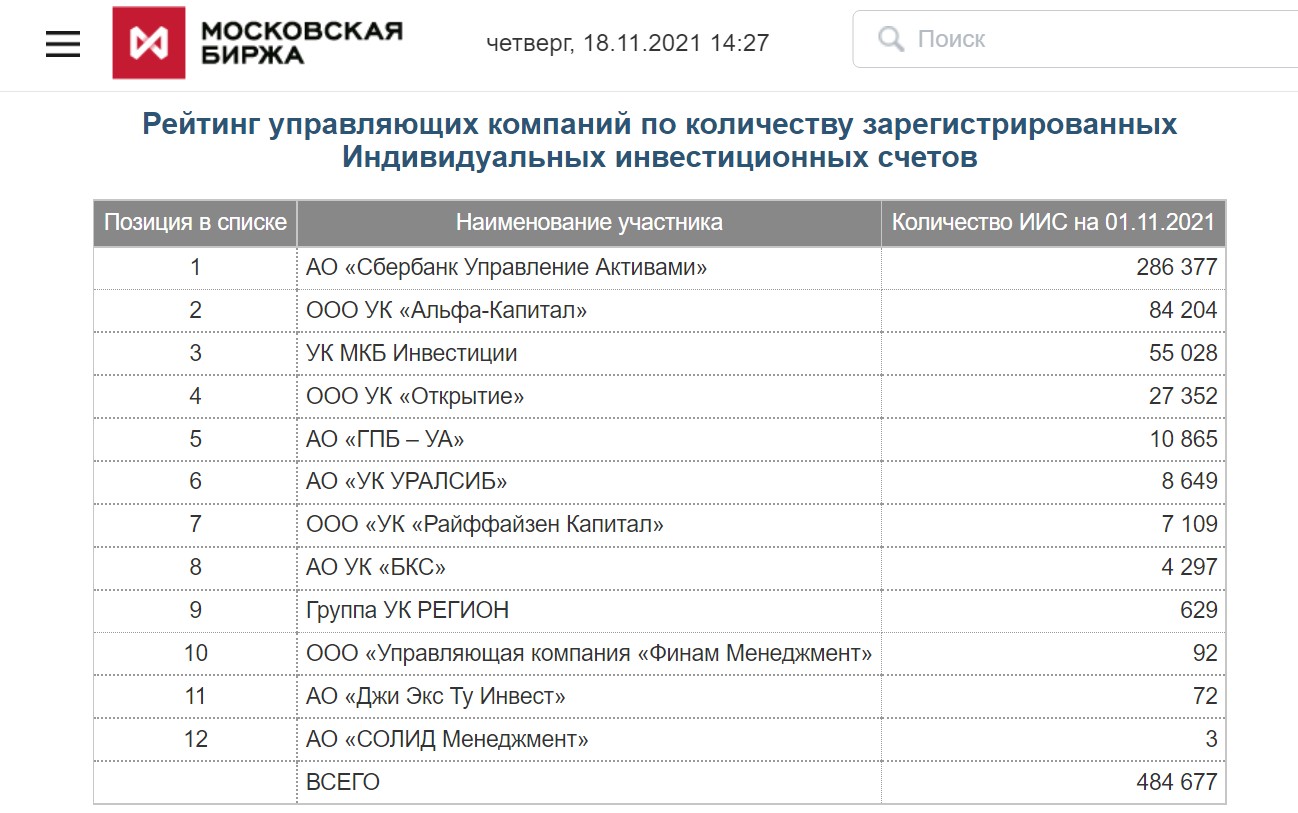

В топ-5 управляющих компаний, которые открывают ИИС, по данным Мосбиржи на ноябрь 2021 года входят:

| Позиция в списке | Наименование участника | Количество ИИС на 01.11.2021 |

| 1 | АО «Сбербанк Управление Активами» | 286 377 |

| 2 | ООО УК «Альфа-Капитал» | 84 204 |

| 3 | УК МКБ Инвестиции | 55 028 |

| 4 | ООО УК «Открытие» | 27 352 |

| 5 | АО «ГПБ – УА» | 10 865 |

В рейтинге управляющих компаний нет Тинькофф брокера, так как до октября 2021 года у него не было лицензии на доверительное управление ценными бумагами.

Дополнительно приведем топ-5 Мосбиржи по объему клиентских операций по индивидуальным инвестиционным счетам:

| Позиция в списке | Наименование компании | Торговый оборот, млн руб. |

| 1 | ВТБ | 38 029 |

| 2 | Сбербанк | 37 869 |

| 3 | ФИНАМ | 27 529 |

| 4 | ФГ БКС | 26 561 |

| 5 | АО «Тинькофф Банк» | 19 116 |

По этому показателю Тинькофф банк находится на 5 месте. Но после ввода санкций ВТБ и Сбер однозначно потеряли свои лидирующие позиции.

Альфа-Банка в топе нет вообще. Зато появился ФИНАМ, который также широко представлен на российском брокерском рынке. Эта компания обслуживает более 300 тысяч клиентов. Брокер входит в топ-10 Мосбиржи по числу зарегистрированных клиентов, где занимает 7 строчку. В итоговом сравнении лучших брокеров по версии Бробанка, компания тоже займет свое место.

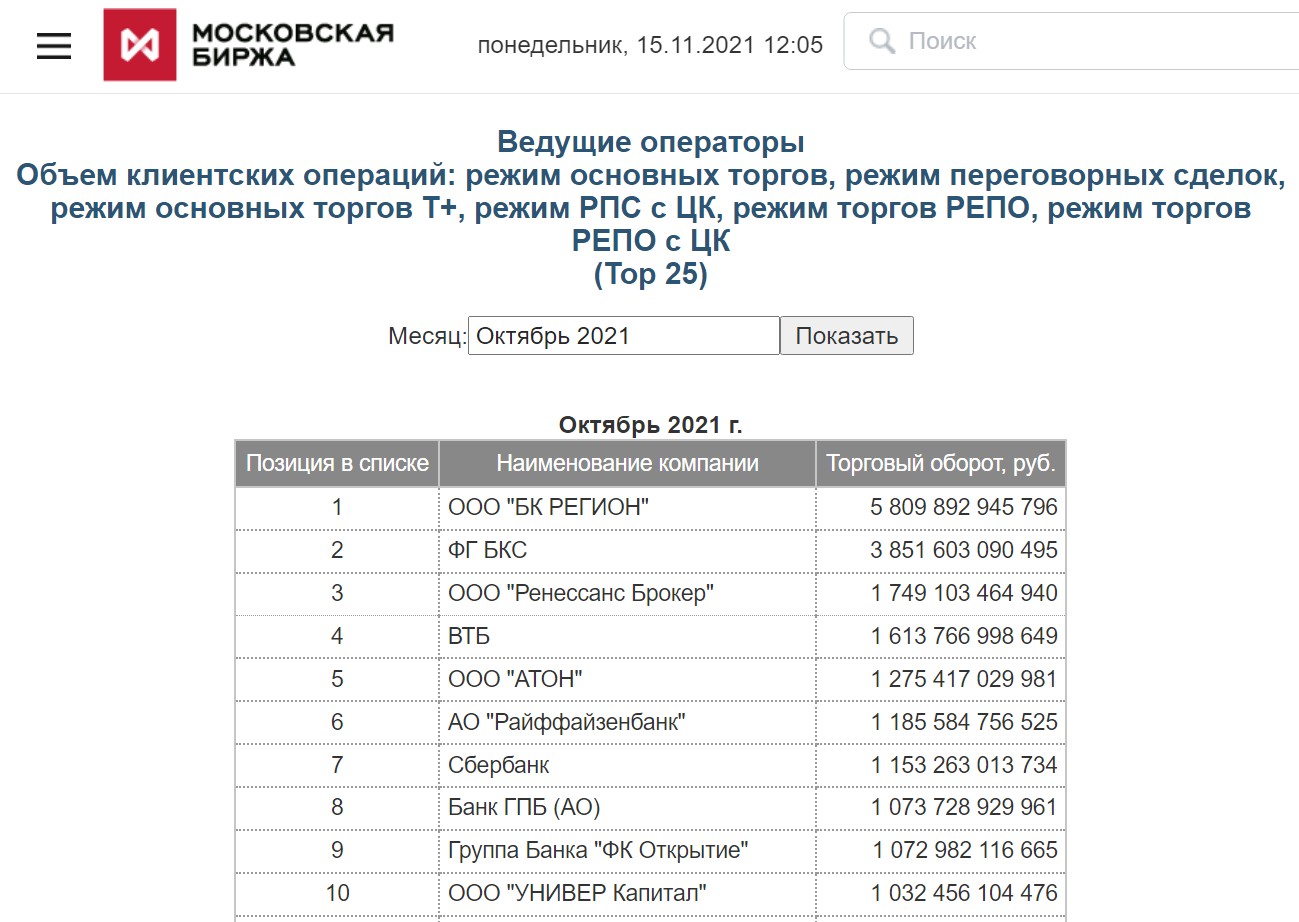

По объему клиентских операций

Об успешности брокера говорит не только количество зарегистрированных брокерский счетов и ИИС. Если анализировать рейтинг лучших брокеров Мосбиржи по объему клиентских операции, в топ-5 попадут другие компании:

| Место в рейтинге | Наименование брокера | Торговый оборот по данным за октябрь 2021 года, в млрд рублей |

| 1 | ООО «БК Регион» | 5 810 |

| 2 | ФГ БКС | 3 852 |

| 3 | ООО «Ренессанс брокер» | 1 749 |

| 4 | ВТБ | 1 614 |

| 5 | ООО «Атон» | 1 275 |

Позиции лидеров из других рейтингов Мосбиржи:

- Сбербанк на 7 месте с оборотом 1 153 млрд рублей;

- Тинькофф на 12 месте с оборотом 827 млрд рублей.

АО «Альфа-Банк» вообще не представлен в этой рейтинге Мосбиржи. В него попала только управляющая компания – ООО УК «Альфа-Капитал». Она находится на 20-м месте с оборотом 373 млрд рублей.

Состав рейтинга Московской биржи по объему оборотов связан с отличиями в клиентской базе. У юридических лиц нет десятков брокерских счетов, но на них сконцентрированы суммы намного больше, чем у частных инвесторов.

С 2018 года лидирующую позицию рейтинге Мосбиржи по оборотам занимает брокер БК Регион. Эта группа 26 лет на рынке брокерских услуг. Она предоставляет услуги институциональным, корпоративным и частным клиентам. Брокер сотрудничает с НПФ Сбербанка, Московским индустриальным банком, Газпромом и многими другими крупными компаниями, фондами и муниципалитетами. Благодаря таким клиентам БК Регион занимает лидирующую позицию по торговым оборотам Мосбиржи.

ВТБ и Сбербанку удалось войти в десятку по торговому обороту в 2021 году. Но после ввода санкций их позиции наверняка изменились. Тинькофф банк в конце 2021 года не попал в рейтинг, а более свежих данных нет. Подавляющее число клиентов Тинькофф – это физические лица, среди которых много инвесторов с небольшим капиталом и опытом в инвестировании. Однако позиция этого брокера неуклонно растет. На конец 2018 года Тинькофф банка вообще не было в этом рейтинге. Впервые компания попала в топ-25 по торговому обороту Мосбиржи в мае 2020 года и за 18 месяцев сумела подняться до 12 строчки.

В итоговый рейтинг Бробанка не включены компании, которые ориентированы на обслуживание крупных институциональных инвесторов или корпораций.

Рейтинг брокеров Санкт-Петербургская биржа

Рейтинг Санкт-Петербургской биржи отличается от данных по Московской. Это связано с тем, что не все российские брокеры дают клиентам доступ к СПБ бирже.

На январь 2022 года в топ-10 брокеров СПБ-биржи по торговому обороту входили:

| Место в рейтинге | Наименование компании брокера |

| 1 | АО «Тинькофф банк» |

| 2 | ПАО «Бест Эффортс Банк» |

| 3 | ООО «Компания БКС» |

| 4 | АО «Альфа-Банк» |

| 5 | ПАО «Банк ВТБ» |

| 6 | ООО «ИК Фридом Финанс» |

| 7 | АО «ФИНАМ» |

| 8 | АО «Открытие Брокер» |

| 9 | ООО «АЛОР +» |

| 10 | ООО «Ренессанс Брокер» |

После ввода санкций из списка лидеров можно исключить ВТБ, Открытие Брокер и Альфа-банк.

Так как Санкт-Петербургская биржа все еще уступает лидирующую позицию Московской, в итоговом сравнении сделан больший упор на данные Мосбиржи. Однако, если вы планируете покупать активы иностранных компаний, обращайте внимание только на брокеров, которые дают доступ к Санкт-Петербургской бирже.

Кроме того, под санкции попал и НРД — Национальный расчетный депозитарий, через который работает Мосбиржа. А СПБ биржа — это частная компания, против которой пока не введены никакие рестрикции. И у нее есть другие каналы кроме НРД для проведения сделок. Этот факт тоже надо учитывать при выборе обслуживающего брокера.

Критерии сравнения лучших брокеров России

Сравнение лучших российских брокеров проведено сервисом Бробанк по 5 критериям:

- доступ к биржам и торговым инструментам;

- комиссии брокера;

- дистанционное открытие счета;

- торговые платформы;

- клиентский сервис.

Все брокеры, которые попали в топ-5 Бробанка, обладают лицензией Банка России на момент написания обзора.

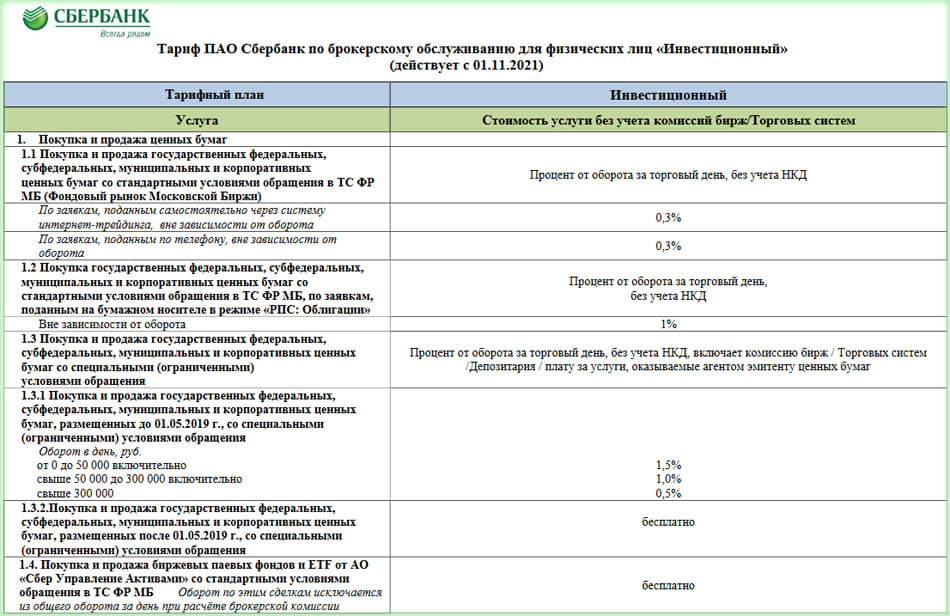

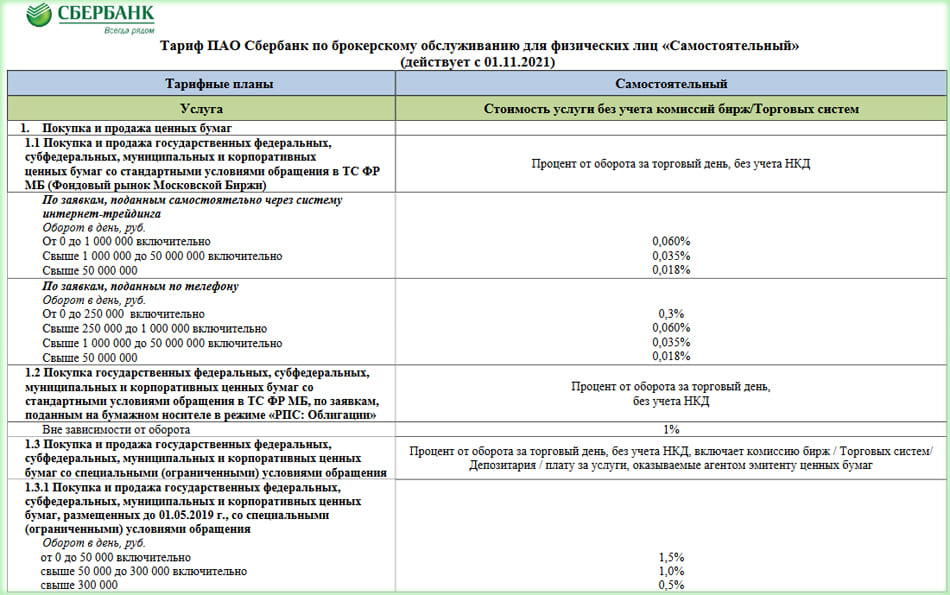

Комиссии брокеров приведены для тарифа, который больше подходит начинающим инвесторам или тем, кто проводит не очень много операций на рынках. Если вы придерживаетесь более агрессивной стратегии, топ лучших брокеров, которые подойдут вам, будет другим.

Топ лучших брокеров в 2022 году

В таблицу сравнения попали 5 компаний, которые чаще всего встречались в рейтингах российских бирж на протяжении нескольких лет. Для топа отобраны только те брокеры, которые предлагают максимально выгодные условия для частных, а не корпоративных клиентов.

| Место, наименование | Доступ к биржам и инструментам | Комиссии | Дистанционное открытие счета | Торговые платформы | Клиентский сервис |

| 1, ФГ БКС | Мосбиржа, СПБ и мировые площадки | «Инвестор» 0,1% (до 31.08.2022 нет комиссии брокера за покупку ценных бумаг) + комиссия биржи от 0,01% | Да | Мобильное приложение, личный кабинет, торговый терминал, стандартное ПО, профессиональное ПО для трейдинга | Онлайн-чат на сайте и в приложении, горячая линия |

| 2, Финам | Мосбиржа, СПБ и мировые площадки для квалицифированных инвесторов | «Инвестор» от 0,02% до 0,035% в зависимости от инструмента и биржи | Да | Мобильное приложение, личный кабинет, торговый терминал, стандартное ПО, профессиональное ПО для трейдинга | Форма для обратной связи по номеру телефона и горячая линия |

| 3, Фридом Финакс | Мосбиржа, СПБ и мировые площадки для квалифицированых инвесторов | «Стандартный» от 0,12%, за срочные контракты 1 рубль | Да | Мобильное приложение, личный кабинет, торговый терминал, стандартное ПО, профессионально ПО для трейдинга | Горячая линия, онлайн-чат с профессиональным менеджером |

| 4, Тинькофф банк | Мосбиржа, СПБ и мировые площадки (ограничения по инструментам) | «Инвестор» 0,3% на фондовой бирже и 0,9% за сделки с валютой | Да | Мобильное приложение, личный кабинет, стандартное ПО, торговый терминал | Онлайн-чат на сайте, в мобильном приложении и любых мессенджерах 24/7, горячая линия |

| 5, Сбербанк | Только Мосбиржа | «Самостоятельны» 0,06% для оборотов до 1 млн рублей + комиссии биржи 0,01% | Если пройдена идентификация, например, получена карта или открыт счет | Мобильное приложение, личный кабинет, стандартное ПО | Онлайн-чат в приложении, горячая линия |

Цвет ячеек в таблице сравнения лучших брокеров, информирует об уровне критерия у брокера:

- зеленый – максимальный или высокий;

- желтый – средний или нейтральный;

- красный – критический или низкий уровень.

Обратите внимание, через Сбер нельзя проводить сделки с долларами и евро и активами в этих валютах. Если рассматривать этого брокера, то только для сделок с рублевой частью портфеля.

Резюме

Рейтинг лучших брокеров России на 2022 года, который подготовлен Бробанком, не будет универсальным для всех. Для вас критерии отбора могут быть другими. Приведенный топ – это список для инвесторов, которые только начинают искать подходящего посредника для выхода на фондовую биржу. Также рейтинг подойдет для выборки собственных параметров, на которых можно сосредоточиться при поиске «своего» лучшего брокера.

Если для вас самый важный параметр дистанционная подача заявки и качественная онлайн-поддержка – изучите эту информацию. Если вам нужны специальные приложения для трейдинга, уделите внимание этому критерию. К примеру, некоторым госслужащим не нужен выход на иностранную и Санкт-Петербургскую биржу, поэтому они могут игнорировать этот критерий. Если вам важнее решать все вопросы в офисе брокера, а не по телефону или в чате, проверьте нахождение представительств брокера в шаговой доступности.

Обратите внимание, условия обслуживания, тарифные планы, программное обеспечение и клиентский сервис постоянно меняются, поэтому проверяйте их актуальность при подаче заявки на открытие брокерского счета. Возможно, через полгода или год лидерство будет принадлежать другому российскому брокеру. Статья не является инвестиционной рекомендацией. Любая инвестиционная деятельность связана с рисками, учитывайте их при проведении сделок на биржах..

Комментарии: 16

Для чего нужен брокер

Брокер – посредник между инвестором, компаниями-эмитентами и фондовой биржей. Принимать участие в торгах и совершать операции покупки-продажи ценных бумаг и других активов могут только юридические лица. Поэтому без помощи брокера ни инвестором, ни трейдером стать невозможно.

Компании, которые получили лицензию Банка России на оказание брокерских услуг, вправе выступать посредниками и брать за это комиссионное вознаграждение. Для оформления статуса брокерской компании потребуется выполнить ряд условий – сформировать штат аттестованных сотрудников, вложить капитал, соблюдать требования законодательства. Если брокер допускает ошибку, Банк России отзывает у него лицензию, поэтому профессиональные компании дорожат своей репутацией.

Возможны различные варианты оплаты услуг брокера:

- за каждую операцию;

- процент от суммы;

- ежемесячный платеж, независимо от количества операций, или сочетание всех трех вариантов.

Чаще всего брокерские компании предлагают разные тарифы – для новичков, профессионалов или трейдеров.

По каким критериям можно определить хорошего брокера

Основные критерии выбора лучшего брокера, с которым окажется надежно и комфортно сотрудничать:

- лицензия ЦБ РФ;

- срок работы компании на рынке;

- биржи, на которых брокер проводит сделки;

- виды активов, с которыми работает компания;

- репутация, рейтинг и отзывы клиентов;

- линейка тарифных планов для разного уровня активности на торгах;

- удобный торговый терминал и мобильное приложение, рейтинг и отзывы о программном обеспечении;

- доступная аналитика, которая поможет принимать решения по поводу сделок с активами;

- дистанционная подача заявки на открытие счетов для начала инвестирования;

- техподдержка, онлайн-чат, голосовая линия;

- количество способов подачи распоряжений брокеру на проведение операций;

- срок и способы пополнения и вывода денег со счета.

Чем больше важных критериев совпадает у одного брокера, тем лучше он вам подходит.

Рейтинг брокеров по количеству активных клиентов на Московской бирже

Топ-10 лучших брокеров по числу активных клиентов, по данным Московской биржи. Активные – это те, которые совершили хотя бы одну операцию в отчетном периоде. Фактическое количество клиентов у каждого брокера значительно выше.

|

Позиция в рейтинге |

Название брокера |

Количество активных клиентов, по данным на апрель 2022 года |

|

1 |

АО «Тинькофф банк» |

1 263 896 |

|

2 |

Сбербанк |

260 578 |

|

3 |

ВТБ |

259 753 |

|

4 |

ФГ БКС |

58 122 |

|

5 |

Группа Банка «ФК Открытие |

39 768 |

|

6 |

ФИНАМ |

38 956 |

|

7 |

АО «Альфа-Банк» |

37 943 |

|

8 |

ООО УК «Альфа-Капитал» |

25 031 |

|

9 |

ООО ИК «Фридом Финанс» |

10 921 |

|

10 |

Банк ГПБ (АО) |

7 157 |

Данные с официального сайта Московской биржи.

Топ брокеров по объему клиентских операций на Московской бирже

Объем операций, которые проведены клиентами через брокеров на Московской бирже в режимах:

- основных торгов;

- переговорных сделок;

- основных торгов Т+;

- РПС с ЦК;

- торгов РЕПО;

- торгов РЕПО с ЦК.

Лидирующие позиции заняли крупные компании, у которых обслуживают юридические лица, поэтому список расширен до 15 позиций, чтобы стали видны места брокеров, которые ориентированы на частных клиентов.

|

Позиция в рейтинге |

Название брокера |

Объем клиентских операций, по данным на апрель 2022 года |

|

1 |

ООО «БК РЕГИОН» |

7 600 642 727 816 |

|

2 |

ФГ БКС |

3 054 414 725 260 |

|

3 |

ООО «Ренессанс Брокер» |

1 433 914 255 711 |

|

4 |

ВЭБ.РФ |

1 335 164 103 341 |

|

5 |

ВТБ |

1 257 464 915 583 |

|

6 |

Группа Банка «ФК Открытие» |

1 229 524 710 127 |

|

7 |

Банк ГПБ (АО) |

1 091 247 856 573 |

|

8 |

ООО «УНИВЕР Капитал» |

903 762 003 755 |

|

9 |

Сбербанк |

900 406 220 097 |

|

10 |

АО «Райффайзенбанк» |

758 724 706 323 |

|

11 |

ФИНАМ |

502 810 345 833 |

|

12 |

АО «Тинькофф Банк» |

493 324 354 965 |

|

13 |

ООО «АТОН» |

492 201 656 456 |

|

14 |

ООО «ИК ВЕЛЕС Капитал» |

418 417 902 687 |

|

15 |

ПАО «Бест Эффортс Банк» |

409 772 390 930 |

Данные с официального сайта Московской биржи.

Лучшие российские брокеры 2022 года

В топ-5 российских брокеров в 2022 году вошли:

- ФИНАМ.

- Открытие Брокер.

- БКС Брокер.

- Фридом Финанс.

- Тинькофф Инвестиции.

В этом году в список ведущих брокеров страны не вошли ВТБ, Сбербанк и Альфа-Банк. В связи с введением санкций против перечисленных банков их клиенты не могут больше торговать иностранными ценными бумагами на российских биржах.

ФИНАМ

ФИНАМ – классический глобальный брокер, с его помощью инвесторы выходят на российский фондовый рынок и на другие зарубежные биржи. Предлагает пользователям качественную аналитику и помощь в обучении. Подходит для опытных инвесторов, трейдеров и тех новичков, которые хотят погрузиться в торги.

Брокер предлагает готовые стратегии и несколько тарифных планов. Пользователи объединены в единую социальную сеть, где могут обмениваться мнениями и общаться.

Открытие Брокер

Брокер Открытие пользуется популярностью у инвесторов и трейдеров. Характеризуется большим числом отделений и выходом на российские и зарубежные биржи.

По отзывам зарегистрированных пользователей, это один из наиболее клиентоориентированных брокеров с качественной техподдержкой на всех этапах сотрудничества. Дополнительный плюс – качество и надежность программного обеспечения, готовые стратегии для пользователей от собственных аналитиков компании. Один из минусов – тарифная политика, которая может меняться не в пользу клиентов.

БКС Брокер

БКС Брокер – посредник для выхода на фондовую биржу для крупных корпораций и юридических лиц. Компанию выбирают состоятельные инвесторы и трейдеры с большими капиталами. Лидирует по объему торгов по счетам клиентов, по сравнению с другими брокерами из топа.

Клиенты через БКС Брокер выходят на обе российские биржи и на иностранные фондовые рынки. Характеризуется высокой степенью устойчивости программного обеспечения в периоды колебаний на торгах, за что получает высокие оценки от пользователей. Регулярно публикует прогнозы ведущих аналитиков и экспертов, которыми можно руководствоваться при выборе стратегии. Каждого клиента ведет персональный менеджер, а не единый колл-центр.

Комиссии за обслуживание средние по рынку, поэтому этот параметр не становится главным при выборе.

Фридом Финанс

Инвестиционная компания и брокер «Фридом Финанс» входит в Freedom Finance Holding. Организация представлена по всему миру, в том числе в Украине, Казахстане и США. Брокер входит в топ-5 на российском рынке.

Комиссии за обслуживание по российским меркам средние, поэтому при выборе компании ориентируются на другие параметры. В числе плюсов – глубокая специализация и уровень экспертности прогнозов, устойчивое программное обеспечение. По отзывам пользователей, главные минусы – низкая заинтересованность компании в клиентах с капиталами до нескольких сотен тысяч рублей, высокий порог для участия в IPO от 100 тысяч долларов. Но тем, у кого нет таких средств, брокер предлагает участие в «Фонде первичных размещений».

Тинькофф Инвестиции

Тинькофф Инвестиции растет самыми высокими темпами, по сравнению со всеми остальными брокерскими компаниями. По количеству активных клиентов несколько месяцев занимает лидирующую позицию, но при этом торговые обороты ниже, чем у компаний, которые ориентированы на юридических лиц.

Брокер Тинькофф банка предлагает удобный сервис для начинающих инвесторов и трейдеров, а также уникальную программу по обучению торгам на бирже с нуля. По отзывам пользователей, качественная техподдержка, но более высокая стоимость обслуживания, чем у традиционных брокеров, а также нет выхода на Срочный рынок.

Список лучших зарубежных брокеров

В топ-5 самых популярных иностранных брокеров у российских инвесторов и трейдеров вошли:

|

Позиция в рейтинге |

Наименование компании |

Страна |

|

1 |

Interactive Broker |

Самый известный брокер США |

|

2 |

Exante |

Брокер с регистрацией на Кипре, дает выход на американскую, лондонскую и другие европейские биржи |

|

3 |

Jast2Trade |

Универсальный международный брокер |

|

4 |

Unated Traders |

Инвестиционная компания, которая дает доступ к IPO, SPAC, Crypto и другим инструментам |

|

5 |

Lightspeed |

Американский брокер с низкими комиссионными сборами |

Особенность торговли на иностранных фондовых биржах – высокий порог входа для инвестора. Чаще всего это суммы от 2-3 до нескольких десятков и даже сотен тысяч долларов. При работе с иностранным брокером россияне обязаны отчитываться перед ФНС и платить налоги.

Выводы

Только инвестор сможет найти лучшего для себя брокера. Все брокерские компании, которые приведены на сайте Выберу.ру, работают по лицензии Банка России и входят в перечень надежных.

Если руководствоваться удобством и скоростью операций между счетами, на лидирующие позиции выйдут банковские брокеры. Они готовы открывать брокерские и депозитарные счета клиентам по дистанционной заявке, а также пополнять и выводить средства за минимальный срок. Но у них более ограниченный набор инструментов и активов, с помощью которых можно инвестировать. Классические брокерские компании оказываются в более выгодном положении.

Если планируете работать с большим количеством активов, с зарубежными компаниями, фьючерсами, опционами и участвовать в IPO, изучайте правила работы традиционных брокеров. Через них вы получите доступ к зарубежным биржам и рынку иностранного капитала. Представленная аналитика у классических брокеров значительно шире и глубже, как и графики, отчеты и другая полезная информация для инвесторов и трейдеров.

Если фондовый рынок и правила поведения на нем знакомы мало, начните с банковского брокера. С его помощью на начальном этапе разобраться в основах инвестирования проще.

Вопросы-ответы