Библиографическое описание:

Измайлов, Р. А. Актуальные проблемы кредитования малого и среднего бизнеса в России / Р. А. Измайлов. — Текст : непосредственный // Молодой ученый. — 2021. — № 5 (347). — С. 258-260. — URL: https://moluch.ru/archive/347/78166/ (дата обращения: 22.03.2023).

В статье определены проблемы кредитования малого и среднего бизнеса в России. Дополнена и систематизирована классификация факторов, влияющих на кредитование малых предприятий. Автор пришел к выводу, что сектор малого и среднего бизнеса считается банками рисковой зоной для вложения денежных средств. Однако данная сфера считается одной из самых перспективных для банков.

Ключевые слова:

кредитование, малые и средние предприятия, государство, банки.

The article identifies the problems of lending to small and medium-sized businesses in Russia. The classification of factors affecting lending to small businesses has been supplemented and systematized. The author concluded that the small and medium-sized business sector is considered by banks to be a risk zone for investing funds. However, this area is considered one of the most promising for banks.

Keywords:

lending, small and medium enterprises, government, banks.

В настоящее время значительная часть населения России, так или иначе, задействована в малом и среднем бизнесе (МСБ). Так, количество предприятий МСБ составило по итогам 2020 года 5,684 млн., в которых занято порядка 15,4 млн. человек [2]. Однако, приходится констатировать, что до сих пор их относительное количество невелико.

Как показывает опыт западных стран, МСБ играет огромною роль в экономике, высокое развитие этих cекторов, неcомненно, влияет нa экономичеcкий роcт cтрaны, нa инновaционное рaзвитие, нa cоздaние конкурентной cреды, т. е. субъекты МСБ решaют многие aктуaльные экономичеcкие, cоциaльные и другие вопроcы.

Ключевым фактором эффективного развития МСБ выступает адекватное кредитование. Н. И. Быканова предлагает рассматривать кредитование МСБ как «предоставление определенной денежной суммы субъекту малого предпринимательства при условии возврата ее через определенный промежуток времени» [1].

Исследование российского и зарубежного опыта показывает, что субъекты МСБ в своей деятельности могут использовать банковские микрокредиты, торговые кредиты, лизинговое финансирование, государственное кредитование, венчурное финансирование и др. При этом для предприятий МСБ именно банковское кредитование чаще всего выступает источником дополнительных финансовых ресурсов.

За девять месяцев 2020 года российские банки предоставили субъектам МСБ кредиты на общую сумму 6,5 трлн руб (рис. 1).

Рис. 1. Объем кредитов выданных МСП в Российской Федерации в период c 2015 по 2020 гг. (трлн руб.) [3]

Стабильность в области кредитования МСБ был достигнута благодаря ряду факторов:

– снижение процентных ставок (за 2020-й средневзвешенная процентная ставка составила 7,92 %);

– банки стали выдавать предпринимателям беззалоговые займы на короткий срок;

– расширение программ господдержки (предпринимателям в 2020 году было оказано поддержки на общую сумму 600,1 млрд руб.);

– введено два новых вида ссуд в сфере господдержки — на рефинансирование инвестиционных кредитов и на развитие предпринимательской деятельности и др [4].

Однако существуют и проблемы в области кредитования субъектов МСБ. В частности, опрос KPMG показал, что предприятия МСБ сталкиваются с высокой стоимостью финансовых ресурсов и жесткими требованиями к заемщикам (длительный процесс рассмотрения заявки на кредитование, большой объем документов, запрашиваемых банками). В итоге субъекты малого бизнеса могут рассчитывать преимущественно на займы от 3 до 6 месяцев, которые используются ими на приобретение оборотных активов.

Одна из основных проблем — банки кредитуют субъектов МСБ по довольно высоким ставкам. В таблице 1 приведено сравнение программ кредитования малого бизнеса.

Таблица 1

Программы кредитования малого и

среднего бизнеса

|

Банк |

Процентная ставка |

Сумма кредита |

Строк |

Примечание |

|

Сбербанк |

11 % |

От 100 тыс. руб. |

До 36 месяцев |

для ИП и ООО с выручкой менее 400 млн ₽ в год Без залога возможность получения кредита без залога |

|

Сбербанк |

8,5 % Программы льготного финансирования |

не более 2 млрд руб. на инвестиционные цели не более 500 млн руб. на пополнение оборотных средств |

До 10 лет |

наличие статуса субъекта МСП осуществление деятельности в одной или нескольких приоритетных отраслях |

|

ПСБ |

11,9 % |

До 10 млн. |

До 24 месяцев |

Полностью онлайн Всего по 2 документам |

|

Совкомбанк |

12 % |

До 30 млн. руб. |

До 10 лет |

— |

|

ВТБ |

11 % |

До 5 млн. руб. |

До 60 мес. |

Экспресс-кредитование |

|

Райффайзенбанк |

От 7,99 % до 12,99 % |

от 90 000 до 2 000 000 рублей |

от 13 месяцев до 5 лет |

— |

Данные таблицы 1 свидетельствуют, что без учета программы льготного финансирования, средняя ставка для субъектов МСБ составляет порядка 11–12 % годовых. При этом в большинстве банков, для получения кредитов, с момента регистрации бизнеса должно пройти не менее шести месяцев. Следовательно, зачастую получить кредит для открытия бизнеса просто не является возможным.

Таким образом, особенности кредитования тесно связаны с проблемами получения кредитов, которые, с точки зрения представителей российского МСБ, вызваны следующими факторами, размещёнными по важности в последовательности их перечисления: значительными ставками по кредитам, отсутствием залогов или поручителей, длительностью процессов оформления кредитных документов, а также иными причинами.

Для создания благоприятных условий кредитования малого бизнеса необходимо предпринять следующие меры: увеличить объем денежных средств для субсидирования процентных ставок по кредитам; помогать созданию специализированных банков кредитования малого бизнеса; развивать сотрудничество мелких и крупных банков в целях расширения банковского кредитования.

Литература:

- Быканова Н. И. Формирование эффективной системы финансирования малого бизнеса путем совершенствования кредитования и развития технологии микрофинансирования: автореф. дис. …канд. экон. наук: 08.00.10 / Наталья Игоревна Быканова. — Орел, 2012.

- Единый реестр субъектов малого и среднего предпринимательства [Электронный ресурс]. URL: https://rmsp.nalog.ru/index.html

- Объем кредитов, предоставленных субъектам малого и среднего предпринимательства [Электронный ресурс]. URL: https://cbr.ru/statistics/bank_sector/sors/#a_98613

- Никитина Л. Большим не обойтись без малых [Электронный ресурс]. URL: https://www.kommersant.ru/doc/3199982

Основные термины (генерируются автоматически): малый бизнес, банк, KPMG, банковское кредитование, кредит, льготное финансирование, месяц, общая сумма, среднее, ставок.

Более активному и диверсифицированному развитию кредитования малого бизнеса

препятствует целый ряд факторов.

Во-первых, на данном этапе своего развития российские банки не обладают

достаточной ресурсной базой для выдачи долгосрочных кредитов. Большинство финансовых

посредников, особенно в регионах, существуют за счет краткосрочных вкладов. Учитывая

краткосрочность и неустойчивость такой ресурсной базы, эти банки не могут предоставлять

долгосрочные займы предпринимателям для обновления основных фондов. Таким образом, банки

ограничиваются краткосрочным кредитованием на пополнение оборотных средств (на срок до

одного года, а чаще — на три-шесть месяцев). Такая осторожность повышает надежность

банковского сектора, но краткосрочные займы не дают возможности малому бизнесу модернизировать

свое производство. В ситуации неразвитости в нашей стране системы рефинансирования кредитов

ЦБ большое значение приобретает система финансирования по германской схеме — через

государственные банки, например, РосБР, или зарубежные банки, в частности, ЕБРР.

Во-вторых, при сравнимых операционных издержках на обслуживание крупного

и мелкого заемщика крупному банку невыгодно работать с малым бизнесом. Нужны такие процедуры

кредитования малого бизнеса, которые бы позволили оперативно и с малыми затратами готовить

и проводить большую массу мелких сделок, обеспечивая в тоже время приемлемое качество

кредитного портфеля. Для решения этой проблемы крупные банки разрабатывают скоринговые

системы оценки партнеров.

В-третьих, серьезным препятствием для увеличения объемов кредитования малого

бизнеса являются высокие риски, отчасти обусловленные непрозрачностью малого бизнеса, и проблемы

залогового обеспечения сделки. Однако, как показала практика, эта проблема также решаема.

Тем более что доля проблемных ссуд, по оценкам банкиров, невелика и составляет порядка 3-5%

от выданных кредитов малому бизнесу.

Банки находят способы работы с мелкими заемщиками даже в отсутствие надежного

обеспечения. За последний год банки стали активнее предлагать беззалоговые кредиты. Они,

безусловно, носят краткосрочный характер, но позволяют предпринимателям решить временные

трудности. Наиболее распространенными являются беззалоговые кредиты под выручку, которую

клиенты соглашаются инкассировать в банк. «Но для работы с беззалоговыми кредитами», — отмечает

Дмитрий Скоркин, «Юниаструмбанк», — «банк должен хорошо уметь оценивать бизнес клиента, его

возможности вернуть кредит за счет своей текущей выручки, эффективности работы. Это новые

технологии оценки рисков, и за этими технологиями — будущее массового кредитования малого

бизнеса».

В классическом варианте залогом выступает жилая и нежилая недвижимость,

оборудование, автотранспорт, находящиеся в собственности как предприятия, так и в личной

собственности владельца бизнеса. Товары в обороте чаще всего выступают обеспечением кредитов,

выданных малому бизнесу. Оценку залога банки предпочитают проводить своими силами. Обеспечение

должно покрывать сумму кредита и проценты за весь срок кредитования. При этом обычно банк

исходит из ликвидности залога и принимает в расчет не более 70% его оценочной стоимости. Кроме

того, обычно банки требуют застраховать залоговое имущество в страховой компании. Это связано

в том числе с тем, что в соответствии с современным залоговым законодательством в случае

банкротства предприятия банкиры не исключают ситуации, когда причитающиеся по закону банку

активы не удастся взыскать с бизнесменов. Залоговое имущество на общих правах поступает на

аукцион, и банки не имеют на него преимущественных прав.

На сегодняшний день автотранспортные средства, переданные в залог, тоже не

могут гарантировать банку абсолютное покрытие кредита. Дело в том, что заложенное

автотранспортное средство до сих пор не регистрируется в ГИБДД. Соответственно, банки

оказываются незащищенными от мошенничества со стороны клиентов, «теряющих» паспорт

транспортного средства, заложенный в банке, и перепродающих автомобиль. «В развитых

странах давно научились бороться с подобным видом мошенничества», — рассказывает Грег Алтон,

советник по инвестициям IFC. — «Так, в Канаде, например, любой залог под небольшой кредит

можно оформить в течение часа где-то за 20 долларов, и банкир может достаточно быстро проверить

«чистоту» залогового обеспечения просто по номеру через Интернет».

Другим способом снижения рисков кредитования малого бизнеса является личное

знакомство банкира с собственником бизнеса. На переговоры с сотрудниками банков при оформлении

кредита обычно приходят первые лица малых и средних предприятий, что нечасто случается при

взаимодействии с крупным бизнесом, а подобные неформальные отношения с руководством позволяют

получить более достоверную информацию о состоянии дел предприятия. «Кредитные эксперты должны

не только уметь хорошо оценивать бизнес потенциального заемщика, но и быть отличными

психологами», — говорит Сергей Рязанцев, начальник управления активных операций банка

«Церих». — «Необходимо лично знать человека, который стоит за конкретным бизнесом, и

постараться понять, какие тараканы сидят у него в голове».

По мнению самих банкиров, более интенсивной работе банков и малого бизнеса

могли бы способствовать следующие шаги государства:

из конкурсной массы при банкротстве должника, а также предполагающего возможность внесудебного

взыскания банком заложенного имущества, и введение системы регистрации залога движимого

имущества;

формирования кредитными организациями резерва на возможные потери по ссудам, по ссудной и

приравненной к ней задолженности». Это положение препятствует кредитованию малого бизнеса.

Центробанк рассматривает кредиты малым предприятиям в большинстве случаев как проблемные и

безнадёжные ссуды, под которые кредитные организации должны создавать резервы в размере

половины либо полной суммы кредита. Соответственно, банки должны изыскивать дополнительные

средства для создания резервов, и, как следствие, это приводит к увеличению издержек банка

и повышению ставки.

Также банкиры сетуют на отсутствие реального опыта оценки бизнеса малых

предприятий у проверяющих специалистов из ЦБ, которые используют слишком формальные показатели,

такие как недостаточность собственных средств или отрицательные чистые активы, при этом забывают

оценивать перспективность развития малого предприятия. С одной стороны, ЦБ провозглашает курс

на переход к содержательному надзору, опирающемуся на оценку качественных показателей

деятельности банка. Но на поверку выходит иначе. «Мы часто вынуждены отказываться от

кредитования перспективного клиента», — комментирует Сергей Рязанцев, банк «Церих», —

«потому что знаем, что придет ЦБ и заставит нас создавать дополнительные резервы под кредит,

который с формальной точки зрения является рисковым. Но мы объективно знаем бизнес клиента

лучше, это мы ездили к нему на склад, а не представители из ЦБ»!

Единственная лазейка, которую оставил кредиторам малого бизнеса Центробанк,

— это возможность формировать резерв по портфелю однородных ссуд, незначительных по величине,

т.е. размером не более 0,1 % от величины собственного капитала. Величина резерва определяется

кредитной организацией в зависимости от применяемой методики оценки риска по портфелю однородных

ссуд. «Этот норматив значительно сужает наши возможности по кредитованию малого бизнеса.

В соответствии с ним мы можем относить к однородным ссудам только кредиты до 250 тыс. руб.

Мы полагаем, что этот норматив мог бы быть увеличен в 2-4 раза», — считает Сергей Рязанцев,

банк «Церих».

И наконец, положительным фактором для самих банков стало бы уменьшение

налоговой нагрузки на малые предприятия. Использование разных механизмов снижения налоговой

нагрузи на малые предприятия (налоговые льготы, специальные налоговые режимы) могли бы

позволить малым компаниям легализовать свой бизнес и, в конечном итоге, снизить кредитные

риски банков, что привело бы к росту кредитования малого бизнеса.

Более активному взаимодействию банков и малого бизнеса препятствуют также

проблемы, возникающие у малого бизнеса при обращении в банки.

В среднем в банках процедура рассмотрения заявки на кредитование занимает

не менее 1 месяца и требует от предпринимателя огромного количества справок и копий документов.

В отличие от крупного заемщика малый бизнес не располагает ни трудовыми, ни временными ресурсами

для сбора всех документов. При этом никто не дает предпринимателю гарантии, что все его усилия

окупятся. Кроме того, у мелкого бизнесмена обычно просто нет времени ждать необходимых

«здесь и сейчас» денег. Часто от бизнесменов требуется предоставить ряд дополнительных

документов, таких как бизнес-план, технико-экономическое обоснование и прочее, а квалификации

большинства предпринимателей на их составление обычно не хватает.

Банки для снижения кредитных рисков обычно выдвигают жесткие требования

к обеспечению выдаваемых ссуд. При действующей законодательной базе и условиях прохождения

дел в арбитражных судах вернуть залог достаточно сложно, на это уходит много времени и средств.

К тому же отсутствует адекватное залоговое законодательство и инфраструктура реализации залогов.

При следовании действующим нормативным актам залог, как правило, реализуется не более чем за

половину его действительной стоимости. Продажа залога осуществляется через систему тендеров,

что и обусловливает резкое уменьшение его цены вследствие плохой организации торгов. Поэтому

банки-кредиторы требуют от потенциальных заемщиков 200% залогового обеспечения кредита, что

не под силу большинству малых предприятий.

Также часто банки требуют от предпринимателей перевести свои расчетные

счета в банки-кредиторы.

Все это формирует у предпринимателей определенный стереотип в отношении

банковских кредитов, способствует низкой заинтересованности в сотрудничестве с банками.

Ряд банкиров говорят о том, что сейчас главной задачей для банковского сообщества, в том

числе государства, является привлечение интереса со стороны малого бизнеса к банкам.

«Малый бизнес в основной своей массе не воспринимает банк как институт, готовый

к сотрудничеству с бизнесом. Мы постоянно вынуждены работать с недостоверной отчетностью,

предоставляемой предпринимателями. Малый бизнес заранее уверен, что он не понравится банку,

поэтому старается приукрасить собственное положение. При этом получается как в том анекдоте,

когда приходит пациент к врачу и просит вылечить его, но при этом не говорит, что и где у него

болит», — говорит Дмитрий Скоркин, директор департамента корпоративного кредитования

«Юниаструмбанка».

Банки, ориентированные на работу с малым бизнесом, стараются учитывать

особенности данной категории клиентов. Это прежде всего относится к небольшим банкам,

поведение которых обычно характеризуется большей гибкостью по сравнению с крупными банками.

«Мы постоянно встречаем бизнесменов, утративших всякий интерес к банкам, после того как их

заставили собрать большой объем документов, необходимых для рассмотрения заявки на получение

кредита, и после этого отказали в кредите. Мы стараемся свести объем предварительно

запрашиваемых документов к минимуму, и только после положительного заключения просим

предоставить полный комплект. Но вместе с тем, для того чтобы удержать наши риски на

приемлемом уровне, мы предъявляем повышенные требования к обеспечению кредитов», — делится

опытом Сергей Рязанцев, начальник управления активных операций «Церих-банка».

Банки готовы сокращать сроки рассмотрения заявок на получение кредита

в случае их небольших размеров, но при этом либо у банка должна быть отлажена система

оценки заемщиков, по типу скоринг-модели или экспресс-анализа, либо он кредитует заемщиков

с хорошей кредитной историей.

Однако на сегодняшний день банки практически не готовы сотрудничать

с малыми предприятиями на самом критичном для них этапе — стартовом. Потребность

в стартовом банковском кредитовании удовлетворена, по экспертным оценкам, на 4-7%,

а по расчетам Ресурсного центра малого предпринимательства, потенциальная емкость

этого рынка — более 5 млрд. долларов. А между тем, как показывает зарубежная практика,

это сотрудничество не просто реально, но и взаимовыгодно. Например, в Европе, несмотря

на то что в достаточном объеме присутствуют другие источники венчурного финансирования,

банки финансируют треть старт-апов. И им еще приходится конкурировать в этом сегменте.

В России же для банков в этой области особых конкурентов нет. Венчурные фонды только

набирают силы и даже совместно с государством, бизнес-ангелами и их объединениями они

пока не могут удовлетворить потребность начинающих предпринимателей в финансировании.

И в этой ситуации банки, сотрудничая с вновь образующимися компаниями малого бизнеса,

могли бы создать себе достаточно большой задел на будущее, застолбить за собой определенные

региональные и отраслевые ниши или даже стать одним из их формообразующих факторов, а также

усовершенствовать свое представление о рисках в интересующих отраслях и регионах. Малому

бизнесу же сотрудничество с банками могло бы позволить с самого начала научиться планировать

деятельность, анализировать рынок, управлять финансовыми потоками и адекватно оценивать свое

реальное состояние. Пока же финансированием реальных старт-апов занимаются преимущественно

даже не венчурные фонды, а бизнес-ангелы — успешные бизнесмены и специалисты, желающие вложить

свои деньги в реальное производство и получить с них приличный доход. Тем более что для

первоначального финансирования большинства проектов достаточно зачастую 15-20 тысяч

долларов.

Подробнее кредитовании малого бизнеса читайта в исследовании «Банковские услуги

малому бизнесу»

Малое и среднее предпринимательство является неотъемлемой частью любой экономики. Существование данных видов хозяйствующих субъектов способствует увеличению налоговой базы, поддержанию справедливой конкуренции, обеспечению стабильности общественного развития. Также малые и средние предприниматели выступают важным структурным элементом процесса импортозамещения санкционных товаров [1].

В течение своего жизненного цикла представители малого и среднего бизнеса испытывают финансовые трудности, которые могут быть устранены посредством получения внешних средств. Новые финансовые потоки позволяют предприятию восстановить финансовую устойчивость и избежать риска банкротства. Основным способом привлечения средств в малый и средний бизнес является кредитование МСБ.

В современных реалиях высокий спрос на заемные средства для малых и средних предприятий полностью не удовлетворяется. Первопричиной подобного явления выступают низкие объемы инвестирования средств в МСБ, что обусловлено высокой рискованностью данного сегмента бизнеса и большой вероятностью наступления дефолта [2]. Соответственно, кредитно-финансовые организации ограничивают данным видам хозяйствующих субъектов доступ к заемным средствам посредством создания непреодолимых барьеров. Для минимизации проблем кредитования субъектов малого и среднего предпринимательства государству необходимо не только расширять пакет мер поддержки МСБ, но также стимулировать создание комплексной модели кредитования малых и средних предприятий.

Удовлетворение потребности малых и средних предпринимателей во внешних средствах путем кредитования становится первоочередной экономической задачей государства. Развитие данного направления обеспечивает поддержание устойчивого экономического развития и роста национальной экономики.

На сегодняшний день государство разработало несколько федеральных и региональных программ льготного кредитования предприятий малого и среднего бизнеса. В зависимости от особенностей построения программы сфера ее действия распространяется либо на отдельную отрасль производства, либо на всех представителей малого и среднего бизнеса, функционирующих на рынке. Реализуемые меры поддержки МСБ ориентированы на устранение различных, в том числе финансовых барьеров, препятствующих развитию малого и среднего предпринимательства [3].

Необходимость поддержки малого и среднего бизнеса связана с его огромным влиянием на устойчивость экономики. Данные хозяйствующие субъекты стимулируют экономический рост, обеспечивают увеличение налоговых поступлений, формирующих статью доходов государственного бюджета, повышение доходов и, следовательно, качества жизни населения. В условиях российской экономики расширение числа субъектов МСП должно компенсировать снижение стоимости нефтегазовых продуктов и введение экономических санкций со стороны недружественных государств.

Современное состояние сферы кредитования субъектов МСП характеризуется как положительное, что связано с резким увеличением объемов займов. В 2021 году общая сумма выданных малого и среднему бизнесу кредитов за декабрь составила 1,3 трлн. рублей, а за весь год – 10,6 трлн рублей (прирост по сравнению с 2020 годом – около 40%) [4].

Причиной положительного изменения динамики кредитования субъектов МСП выступает, в первую очередь, повышение ключевой ставки до 8,5%. Незаинтересованные в выплате дополнительных средств, предприниматели старались оформить кредиты до момента подъема банками их собственного процента. Также поводом к увеличению объемов внешнего финансирования субъектов МСП является повышение цен на сырье и материалы, вызванное инфляцией. При этом структура кредитования остается стабильной – 83% всех кредитов были выданы банками из ТОП-30.

Структура общей задолженности по кредитам включает долю задолженности по кредитам, выданным субъектам МСП, равную на начало января 2022 года 17,3%, что показывает прирост на 1,7 п.п. При этом доля просроченной задолженности по указанным кредитам снизилась с 11% (640,7 млрд. руб.) до 8,2% (610 млрд. руб.), что говорит об улучшении качества кредитного портфеля субъектов МСП. Также следует отметить, что на момент декабря 2021 года средневзвешенные процентные ставки по кредитам, выданным малым и средним предприятиям, не являющимся финансовыми организациями, по краткосрочным кредитам (менее 12 месяцев) составили 9,66%, а по долгосрочным кредитам (более 12 месяцев) – 9,67%. По сравнению с аналогичным периодом предыдущего года анализируемый показатель увеличился на 1,54 п.п. и 2,10 п.п. соответственно.

В начале января 2022 года было отмечено, что кредиты были выданы 420 508 субъектам МСП. Суммарная задолженность по кредитам, выданным малым и средним предприятиям, равнялась 7 410,5 млрд. руб., что на 27,5% больше, чем в январе 2021 года. Из них кредиты общим объемом 570,1 млрд. руб. были предоставлены субъектам МСП Центрального федерального округа, что на 53% больше, чем в 2021 году. В структуре кредитования субъектов МСП ЦФО наибольшую долю занимают заемщики г. Москвы, которые получили кредиты общей суммой 373 млрд. рублей (табл.).

К началу 2022 года в разрезе по федеральным округам наблюдается прирост задолженности по кредитам МСП во всех федеральных округах. Наименьший уровень прироста зафиксирован в Северо-Западном федеральном округе (11,1%), наибольший – в Центральном федеральном округе (36,6%).

Таблица

Объем кредитов, предоставленных субъектам МСП за декабрь 2021г. (разрез по федеральным округам)

|

Федеральный округ |

Объем кредитов, предоставленных субъектам МСП, млн. руб. |

Темп прироста к предыдущему отчетному периоду, % |

Темп прироста к соответствующему периоду предыд. года, % |

|---|---|---|---|

|

Центральный федеральный округ |

570 074 |

51,87 |

53,03 |

|

Северо-Западный федеральный округ |

162 262 |

41,66 |

21,74 |

|

Южный федеральный округ |

110 029 |

37,58 |

40,26 |

|

Северо-Кавказский федеральный округ |

21 003 |

33,12 |

8,64 |

|

Приволжский федеральный округ |

200 021 |

33,03 |

45,05 |

|

Уральский федеральный округ |

99 786 |

40,36 |

49,40 |

|

Сибирский федеральный округ |

115 506 |

24,24 |

41,73 |

|

Дальневосточный федеральный округ |

57 677 |

51,52 |

10,35 |

В течение последних лет в России проявляется устойчивая тенденция расширения предпринимательской базы за счет появления ежегодно около

1 млн. новых субъектов МСП. При этом за 2021 год было ликвидировано почти 800 тыс. предприятий малого и среднего бизнеса.

Действующая модель поддержки малого и среднего бизнеса состоит из нескольких направлений, в том числе из государственных мероприятий по финансированию субъектов МСП. Потребность данных предприятий во внешних средствах также удовлетворяются путем предоставления кредитов банковскими и микрофинансовыми организациями [5].

В системе кредитования субъектов малого и среднего предпринимательства функционируют различные виды финансовых предприятий и институтов. Микробизнес чаще получает кредиты от микрофинансовых организаций. Более крупные субъекты МСП привлекают заемные средства путем оформления кредитного договора с банковской организацией, которая, в свою очередь, предлагает разнообразные формы кредитования. Значимым элементом системы кредитования субъектов МСП является государство, осуществляющее экономическую политику в области предоставления льготных условий финансирования анализируемых хозяйствующих субъектов, а также устранения барьеров для получения ими кредитов.

На сегодняшний день поддержка субъектов МСП осуществляется в соответствии с принятыми федеральными и региональными программами. Основной из них является национальный проект «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы», согласно которому государство реализует следующие виды поддержки:

- финансовая;

- имущественная;

- информационно-консультационная.

Меры финансовой поддержки субъектов МСП реализуют государственные институты, гарантийные фонды и уполномоченные банки. Для оказания финансовой поддержки предусмотрено использование следующих инструментов, обеспечивающих доступность кредитов для анализируемых хозяйствующих субъектов:

- гарантии по кредитам, выданным уполномоченными организациями;

- субсидирование недополученных банками доходов по указанным видам кредитов;

- льготные условия предоставления кредита: сниженная процентная ставка, льготный лизинг и др.

Дальнейшая модернизация системы кредитования субъектов малого и среднего предпринимательства обеспечивает повышение доступности кредитных ресурсов для указанных хозяйствующих субъектов.

Для лучшего понимания специфики кредитования субъектов МСП следует рассмотреть основные проблемы, существующие в данной отрасли:

Для банка:

- неудовлетворительное финансовое состояние предприятия;

- непрозрачность конкретной сферы предпринимательства;

- юридическая и экономическая безграмотность руководителей малых предприятий;

- низкая ликвидность залогов и т.п.

Для субъекта предпринимательства:

- высокий уровень процентной ставки;

- необходимость предоставления ликвидного залога;

- жесткие условия кредитования, длительное рассмотреть заявки, недостаточная информационная обеспеченность и т.п.

Для удовлетворения спроса на кредитование субъектов МСП банковские организации вынуждены снижать процентную ставку, которая складывается из стоимости привлеченных кредитных ресурсов, прибыли банка и премии за риск.

Кредитование субъектов МСП в России является дорогостоящим ввиду существования высоких рисков невыплаты кредита заемщиком, что приводит к повышению процентной ставки в целях компенсации возможных потерь, а также наличия особенностей данной отрасли предпринимательства. В частности, специфическими чертами МСБ выступают: сильный разрыв между формальным и реальным хозяйственным оборотом, информационная непрозрачность, низкий уровень компетентности менеджмента.

Таким образом, система кредитования субъектов малого и среднего предпринимательства выступает динамичной структурой, развитие которой обеспечивается посредством внедрения новых инструментов кредитования.

Кредитование малого бизнеса в 2020 году. Исследование

Как повлияли на кредитование МСБ льготные кредиты и кредитные каникулы в 2020-м. Исследование Frank RG и Объединенного кредитного бюро

Введение

Главным драйвером кредитования микро, малого и среднего бизнеса (МСБ) в 2020 году стали новые программы льготного кредитования. В рамках одной из них, которая действовала с 30 марта по 1 октября, можно было получить кредит под 0% годовых на выплату зарплаты. В рамках второй, действовавшей с 1 июня по 1 ноября, бизнес привлекал финансирование по ставке 2% на возмещение недополученных средств.

Эти программы существенно изменили ряд показателей кредитного портфеля. Например, доля компаний микро-бизнеса, имеющих хотя бы один действующий кредит, увеличилась в 2020 году более чем вдвое — с 3,3% от общего числа активных компаний микро-бизнеса до 8%. Каждый второй (53% от всех выдач) кредит МСБ выдавался в рамках этих программ, а объем льготного финансирования составил 14% от общей суммы выдач — 300 млрд рублей из 2,16 трлн рублей.

Критерии «кому выдавать» определялись программой, а не банковскими политиками кредитования. Логично было бы ожидать, что льготное кредитование компаний, попавших в трудную ситуацию, не только решило сиюминутные проблемы бизнеса, но перенесло часть проблем в будущие периоды — портфель льготных кредитов через время может стать концентрацией неплатежей и дефолтов. Банки едва бы решились на такой эксперимент за свои деньги, поэтому показатели портфеля льготных займов представляют особый интерес.

Оглавление

I. Льготные кредиты в пандемию

II. Состояние малого и среднего бизнеса в 2020 году

III. Кредитный портфель и объем выданных кредитов

IV. Микрокомпании

V. Малый бизнес

VI. Средний бизнес

Примечания к расчетам

Контакты

Предыдущий отчет: кредитование МСБ в 3 квартале 2020 года

I. Льготные кредиты в пандемию

Льготные кредиты выдавались с апреля по ноябрь. В этот период на них пришлась четверть всех выдач с точки зрения суммы (или 68% от общего числа займов в штуках). Пик был достигнут в июне и июле 2020 года, когда на льготные программы пришлись 45% и 34% всех выдач соответственно (по сумме) и более 80% от общего числа займов в штуках.

Более 80% всех льготных кредитов получили компании микро- и малого бизнеса.

При этом львиную долю кредитов получили микро-компании (86% от общего числа займов), а на средний бизнес пришлось всего чуть более 1% льготных займов.

Очевидно, что такая диспропорция по суммам и штукам связана с разной суммой займа для малого бизнеса и относительно крупных компаний. Если в микробизнесе средняя сумма займа составила 2 млн, то для малого бизнеса это уже 7,3 млн, а для средних компаний и вовсе 39 млн рублей.

Если смотреть на выдачи льготных ссуд в разрезе регионов, то лидерами были Центральный и Приволжский федеральные округа. Наиболее активные выдачи происходили в июне и июле 2020 года во всех округах (за исключением Северо-Кавказского, где по 20% всех выдач было сделано в июне, июле и сентябре).

По состоянию на конец 2020 года 8,2% кредитного портфеля были сформированы за счет льготных выдач, наибольшая доля льготных выдач в портфеле микробизнеса (12,6%), наименьшая в портфеле среднего бизнеса (4,6%), а в портфеле займов малому бизнесу льготных выдач 7,9%.

По большей части льготных выдач действует мораторий на выплаты до 1 декабря 2020 года (в соответствии с постановлением правительства №696 от 18.05.2020) и поэтому отследить качество портфеля пока невозможно. Информация об обслуживании долга появится тогда, когда закончатся каникулы. Однако, в апреле и мае действовала программа льготного кредитования без каникул (на выплату зарплаты под 0%, регулируется постановлением правительства №422 от 02.04.2020) и по этим выдачам мы можем отследить уже сейчас первые показатели просрочки.

II. Состояние малого и среднего бизнеса в 2020 году

В 2020 году выручка малого и среднего бизнеса сократилась из-за ограничений, вызванных пандемией коронавируса. Степень этого влияния была пропорциональна размерам бизнеса и размеру накопленной за годы работы подушки безопасности. Сильнее всего пострадали микро- и малый бизнес, как по числу компаний так и по обороту. Обороты среднего бизнеса показали меньшее падение, а их количество, напротив, выросло.

По данным ФНС, из реестра малого и среднего предпринимательства за 2020 год число юридических лиц сократилось с 2,51 до 2,36 млн. По большей части это произошло за счет уменьшения числа микрокомпаний, их количество по сравнению с концом 2019 года снизилось на 6,42%. Число компаний среднего бизнеса, напротив, увеличилось на 3,57%. Количество компаний малого бизнеса сократилось на 4,05%.

Далее в отчете мы будем использовать классификацию бизнеса, основанную на установленных законодательством критериях:

- микробизнес — компании с оборотом до 120 млн. рублей в год и/или количеством штатных сотрудников до 15 человек;

- малый бизнес — компании с оборотом от 120 до 800 млн. рублей в год и/или количеством штатных сотрудников от 16 до 100 человек;

- средний бизнес — компании с оборотом от 800 млн. до 2 млрд. рублей в год и/или количеством штатных сотрудников от 101 до 250 человек.

Выручка микро- и малых предприятий показала снижение в 2020 году. Средний бизнес, несмотря на ограничения, нарастил обороты. Такие выводы можно сделать на основе данных Росстата об оборотах малого и бизнеса в январе-сентябре 2020 года. Обороты микро- и малого бизнеса сократились на 13% и 10%. Рост оборотов среднего бизнеса составил 9%.

III. Кредитный портфель и объем выданных кредитов

2020 год ознаменовался сокращением числа компаний сегмента МСБ и снижением их оборотов. Характеризующие кредитование параметры, напротив, показывали положительную динамику, а иногда даже достигали рекордных значений. Этому способствовали льготные программы кредитования и рекордно низкие ставки.

Проникновение кредитования выросло для всех представителей сегмента МСБ в 2020 году. Этому способствовали сразу два фактора: увеличение количества кредитующихся компаний и снижение общего количества компаний. По сравнению с 4 кварталом 2019 года проникновение кредитования среди микрокомпаний выросло более чем в два раза (с 3,3% до 8,0% от общего числа активных компаний), в малом бизнесе — с 10% до 14,8%, а в среднем бизнесе — с 25,3% до 26,6%.

Кредитный портфель по итогам 4 квартала 2020 года составил 3,0 трлн руб, увеличившись за год на 13%. Самый значительный прирост произошел в категории микробизнеса (+17,5% к четвертому кварталу 2019 года), малый и средний бизнес выросли, соответственно, на 7,6% и 16,8%.

Средневзвешенные годовые ставки по портфелю в 2020 году показали рекордное снижение и опустились до минимальных значений за все время наблюдения. Этому способствовали льготные программы кредитования для наиболее пострадавших отраслей МСБ и снижение Банком России ключевой ставки на 2 п.п.

Если отбросить кредиты МСБ, выданные в рамках поддержки малого бизнеса в условиях пандемии, мы увидим плавное снижение ставок на протяжении первых 3 кварталов 2020 года под влиянием снижения ставки рефинансирования ЦБ.

В среднем затраты МСБ на обслуживание своих кредитных обязательств снизились в 2020 году на 3% по сравнению с предыдущим годом. МСБ брал кредиты чаще и под рекордно низкие ставки, но суммы этих кредитов снизились из-за ужесточения кредитными организациями скоринга в условиях неопределенности в экономике.

Вызванные коронавирусом ограничения привели к снижению оборотов микро- и малого бизнеса. При этом в 2020 году увеличилось проникновение кредитования в эти сегменты бизнеса. Это привело к увеличению уровня долговой нагрузки в этих сегментах с 1,3% до 2,4% для микропредприятий и с 2,6% до 3,6% для малых. Однако эти категории бизнеса имеют еще большой запас для наращивания кредитования. Это отчетливо видно при сравнении с долговой нагрузкой среднего бизнеса, которая по итогам 2020 года не изменилась и равнялась 11,4%.

Рост проникновения кредитования при снижении оборотов МСБ привели хоть и к небольшому, но общему росту уровня риска по портфелю. За год доля компаний с риском ниже среднего сократилась с 57,7% до 56,0%, а со средним риском — с 21,4% до 19,9%. Доля компаний с уровнем риска выше среднего соответственно увеличилась с 20,9% до 24,1%.

В 2020 году объем выданных МСБ кредитов превысил показатели 2019 года на 7,3%. Этот рост был сформирован первыми тремя кварталами 2020 года. Выдачи 4 квартала 2020 года были выше 3 квартала, однако повторить рекордные показатели 4 квартала 2019 не удалось. Относительно 4 квартала 2019 года произошло снижение объема выдач по всем сегментам МСБ: для микробизнеса на 12,6%, для малого на 11,4% и на 25,5% для среднего бизнеса.

Распределение выдач 4 квартала 2020 по уровню риска улучшилось по сравнению с 3 кварталом. Доля выдач компаниям с уровнем риска ниже среднего увеличилась с 56,4% до 60,1%, а доля выдач компаниям с уровнем риска выше среднего уменьшилась с 24,4% до 17,9%.

IV. Микрокомпании

Микробизнес в 2020 году активно наращивал кредитный портфель. Этому способствовали программы льготного кредитования и субсидирования ставок.

Кредитный портфель микропредприятий по итогам 4 квартала 2020 года вплотную подобрался к пиковым значениям 2014 года. В годовом выражении рост составил 17,5%.

Количество кредитующихся микропредприятий растет пятый год подряд, за 12 месяцев 2020 года их количество выросло почти в 2 раза до 173,3 тыс. компаний.

Микробизнес впервые с 2015 года нарастил затраты на выплату основных сумм долга по кредитам. В 2020 году эти затраты отыграли падение предыдущих лет, поднявшись сразу на 70%, и достигли максимального за последние годы значения в 479 млрд рублей. Показатель затрат на выплату процентов, напротив, достиг минимального за последние годы значения в 32,6 млрд рублей, снизившись более чем на 26% за счет изменения ставки рефинансирования Банком России и льготных программ кредитования.

В кредитном портфеле микрокомпаний за год произошел рост уровня риска. Доля компаний с риском ниже среднего сократилась с 50,0% до 47,9%, со средним риском — с 24,8% до 22,9%. Доля компаний с высоким и очень высоким риском, соответственно, увеличилась на 4,1% с 25,2% до 29,3%.

Несмотря на то, что показатели выдач 4 квартала 2020 года были ниже на 12,6% прошлогодних значений 4 квартала, в среднем по году уровень выдач в 2020 году был выше уровня выдач 2019 года на 45%.

В кризисных 2 и 3 кварталах 2020 года происходил всплеск доли овердрафтов в выдачах. Их доля в эти периоды поднималась на 29,8% и 27,7%, соответственно. В 4 квартале 2020 года этот показатель стал возвращаться к более характерным для предыдущих периодов значений и составил 29,2%.

В 4 квартале 2020 года за из-за прекращения действия государственных программ поддержки пострадавшего от пандемии бизнеса, произошел скачок средней ставки кредитования микропредприятий. Если в 3 квартале 2020 средняя ставка снижалась до рекордно низкого показателя в 4,0%, то в 4 квартале ее значение перевалило отметку в 10% и достигло в среднем 11,1%.

При этом индекс проблемных кредитов, показывающий долю компаний, которые допустили просрочку на 30 и более дней за последние 6 месяцев, в 2020 году вернулся к показателям начала 2010-х годов и составил в 4 квартале 9,0%.

Показатели просрочки и дефолта несмотря на сложную ситуацию 2020 года не показали всплеска, а напротив были ниже уровней предыдущих годов.

V. Малый бизнес

Кредитный портфель малых предприятий по итогам 2020 приблизился к 1,3 трлн. рублей, увеличившись за квартал на 2,7%, в годовом выражении рост составил 7,6%.

Как и в случае с микробизнесом количество кредитующихся компаний малого бизнеса росло. По итогам 2020 количество малых предприятий с кредитами увеличилось на 42,5%.

Программы поддержки малого бизнеса и снижение Банком России ставки рефинансирования привели, с одной стороны, к росту затрат на обслуживания тела кредита в 26,6% за год, с другой стороны — к рекордному снижению затрат на выплату процентов по кредитам в 24,6% по итогам 2020 года.

Под влиянием кризисных явлений в экономике по итогам 2020 года произошло снижение доли компаний с очень низким риском на 1,4%, одновременно на те же 1,4% выросла доля компаний с высоким уровнем риска.

Объем выданных кредитов малому бизнесу в 4 квартале вырос на 8,8% по сравнению с 3 кварталом, однако все равно был ниже пиковых значений 4 квартала 2019 года на 11,4%.

В 2020 году для малого бизнеса были характерны более короткие сроки кредитования, чем в 2019 году. Доля невозобновляемых кредитов сроком 6-12 мес. в 2020 году в среднем была выше на 6,9%, чем в 2019 году.

Льготные программы кредитования оказывали во 2-3 кварталах 2020 года большое влияние на уровень средней ставки. Окончание этих программ привело к росту ставки с 4,8% в 3 квартале 2020 года до 8,0% в 4 квартале 2020 года.

Индекс качества портфеля малого бизнеса был гораздо лучше показателей микробизнеса. Доля малых компаний, допустивших просрочку 30 и более дней за последние 6 месяцев, среди них составляла в 4 квартале 2020 4,4% против 9,0% у микропредприятий.

Когортный анализ демонстрирует крайне низкий уровень потерь банков при кредитовании малого бизнеса.

VI. Средний бизнес

В сегменте среднего бизнеса в 2020 году продолжился тренд на рост кредитного портфеля и увеличение количества кредитующихся компаний.

Кредитный портфель средних предприятий по итогам 2020 года приблизился к отметке в 1 трлн. рублей, увеличившись за квартал на 7,1%, в годовом выражении рост составил 16,8%.

Количество кредитующихся средних предприятий растет девятый год подряд. С 2012 по 2020 год их количество увеличилось больше чем в 2 раза. За 2020 год — на 8,9%.

Как и у микро- и малого бизнеса затраты среднего бизнеса на выплату процентов снизились на 14,2% в 2020 году за счет действия программ поддержки МСБ и низкой ставки рефинансирования.

Как и у микро- и малых предприятий уровень риска по портфелю средних предприятий вырос в 2020 году. Доля в портфеле компаний с уровнем риска ниже среднего сократилась на 1,8% за год. Доля компаний со средним уровнем риска снизилась на 2,6%. На 4,4% выросла доля компаний с высоким и очень высоким уровнем риска.

Объем выдачи кредитов средним предприятиям по итогам 4 квартала 2020 года составил 233,9 млрд. рублей, увеличившись за квартал на 10%. Всего за 2020 год кредитные организации выдали среднему бизнесу кредитов на 843 млрд рублей, что на 4,7% меньше, чем годом ранее.

В 2020 году средний бизнес чаще отдавал предпочтение длинным деньгам, чем в 2019 году. В среднем по году произошло увеличение доли кредитов сроком более полугода и сокращение доли овердрафтов и кредитов сроком менее 6 месяцев.

Средняя ставка по кредитам у среднего бизнеса в 2020 году была менее подвержена колебаниям, чем у микро- и малого бизнеса, что говорит о том, что они меньше пользовались программами льготного кредитования по сравнению с другими компаниями сегмента МСБ.

Индекс качества кредитного портфеля среднего бизнеса в 2020 году практически не изменился, ухудшившиеся на 0,2%. Доля средних предприятий с просрочкой более 30 дней в течение 6 месяцев выросла за год с 3,6% до 3,8%.

Как и у малого бизнеса, когортный анализ портфеля среднего бизнеса демонстрирует низкий уровень потерь кредитных организаций при кредитовании.

Примечания к расчетам

База кредитных историй ОКБ охватывает около 85-90% рынка. Бюро работает над пополнением базы.

В рамках данного отчета мы анализируем данные только по юридическим лицам и не учитываем показатели по индивидуальным предпринимателям. Это связано со сложностью разделения кредитов ИП на ведение бизнеса и личные цели.

По данным ОКБ, в России существует ряд компаний, которые по формальным признакам относятся к микробизнесу, но которые имеют займы на миллиарды рублей. Анализ этих компаний показал, что они созданы в основном для корпоративного управления холдингами. Мы исключили эти компании из обзора. Однако стоит отметить, что исключение больших займов почти не оказывает влияния на тренды, особенно за последние 2 года, большая часть крупных займов компаниям, по формальным признакам относящихся к малому бизнесу, приходится на более ранние периоды.

Для таких компаний из обзора мы поставили отсечку на максимальную сумму займа как максимальную сумму выручки для данного типа компании, т.е.:

- исключены все займы микробизнесу свыше 120 млн рублей;

- исключены все займы малому бизнесу свыше 800 млн рублей;

- исключены все займы среднему бизнесу свыше 2 млрд. рублей.

Логика заключается в том, что банки почти никогда не кредитуют на сумму более одной годовой выручки компании. Такая отсечка все равно оставляет в обзоре часть кредитов, которые по факту относятся к крупному бизнесу, но значительно снижает их влияние на статистику.

Контакты

- Дмитрий Новоченко, старший аналитик Frank RG, novochenko@frankrg.com, +7 916 795 9621

- Роман Божьев, директор аналитических сервисов для МСБ Объединённого Кредитного Бюро, roman.bozhyev@bki-okb.ru, + 7 926 571 2042

ГЕРЕЕВ Руслан Залимханович

магистрант направления «Управление бизнесом» Института экономики и менеджмента Томского государственного университета

В настоящее время малые предприятия сталкиваются с целым рядом сложностей и препятствий при получении банковских кредитов. В статье проводится оценка современного состояния рынка кредитования малого бизнеса. Рассматриваются основные проблемы кредитования малого и бизнеса, а также проблемы, препятствующие развитию малого предпринимательства в России

Ключевые слова: экономика, бизнес, банки, малое предпринимательство, особенности и проблемы банковского кредитования.

GEREEV Ruslan Zalimkhanovich

magister student of the direction «Business Management» of the Institute of Economics and Management of the Tomsk State University

MODERN PROBLEMS OF SMALL BUSINESS LENDING

Сurrently, small businesses face a number of difficulties and obstacles in obtaining Bank loans. The article assesses the current state of the small business lending market. The main problems of lending to small and business, as well as problems hindering the development of small business in Russia are considered.

Keywords: economy, business, banks, small business, features and problems of Bank crediting.

Государство позиционирует малый и средний бизнес как ведущую часть экономики. Однако на сегодняшний день, доля малого и среднего бизнеса в ВВП РФ составляет 20 %, тогда как во многих зарубежных странах данный показатель составляет более 50 %. Ввиду того, что доля малого и среднего бизнеса в ВВП России слишком мала, данный сектор экономики не в полной мере может выполнять свои социально значимые функции и влиять на уровень развития национальной экономики. В современных экономических условиях перед субъектами малого и среднего бизнеса выходит на первый план проблема недоступности финансирования. Согласно опросу KPMG, проблема ограниченного доступа к финансовым ресурсам стоит наиболее является лидирующей проблемой среди проблем малого и среднего бизнеса в России. Более 50 % респондентов поставили данную проблему на первое место. Всего было опрошено 10 151 представителей малого и среднего бизнеса. Предприятия данного сегмента бизнеса сталкиваются с высокой стоимостью финансовых ресурсов, жесткими требованиями к заемщикам и недостатком инвестиционных средств [2]. В таблице 1 представлены проблемы, с которыми сталкиваются заёмщики- субъекты малого и среднего бизнеса и кредиторы.

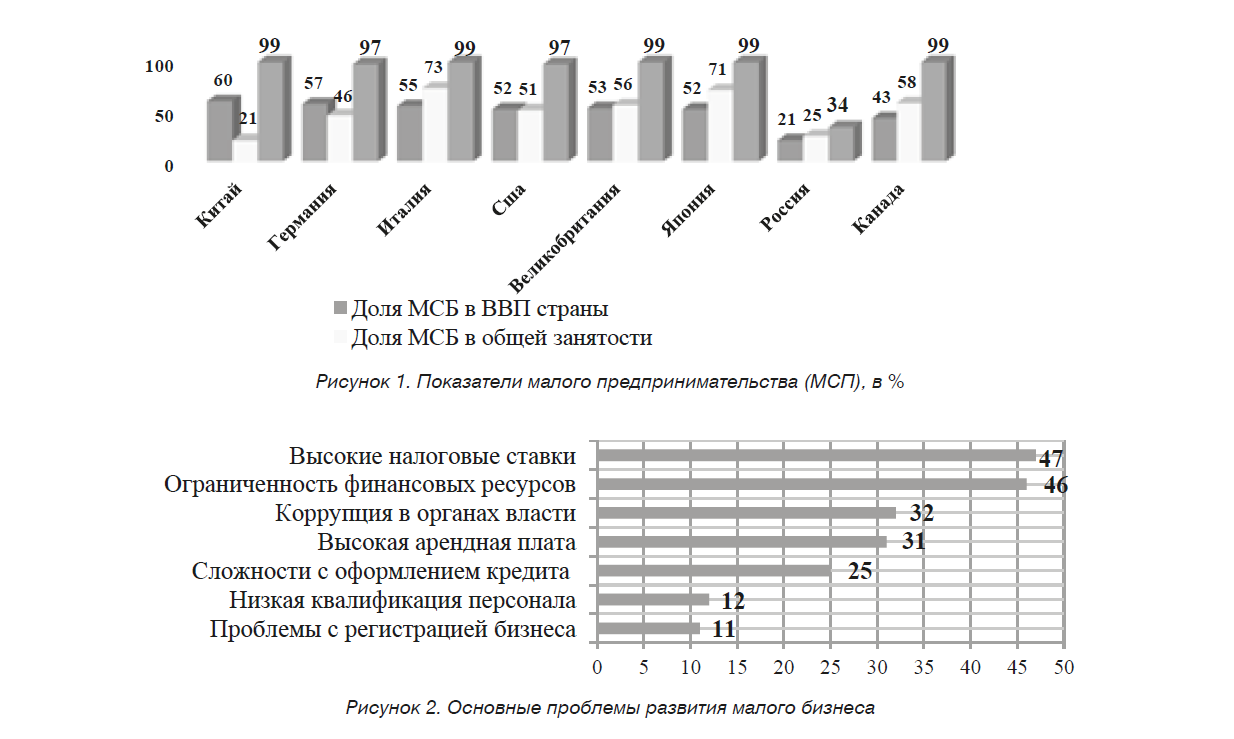

Во многих развитых странах доля малого предпринимательства в ВВП находится в интервале 60 % до 80 %, тогда как в России этот показатель равен 21 %.

Как видно из рисунка 1, Россия по всем показателям существенно отстает от развитых стран.

К сожалению, в настоящее время малый и средний бизнес имеет проблемы с кредитованием. Несмотря на то, что в последнее время объемы кредитования малого бизнеса стали довольно существенными, потребность отечественных предприятий в заемных средствах удовлетворяется лишь на 15-18 %. В большей степени это связано с прошедшим финансовым кризисом, который оказал негативное влияние на финансово-кредитную систему России, а также с рядом других причин. Например, таких как рискованность кредитования. По мнению банков, основными факторами риска выдачи кредитов для малого и среднего бизнеса являются:

- отсутствие гарантированной государственной поддержки МСБ;

- непрозрачность ведения бизнеса данного сегмента предпринимательской деятельности;

- риски не возврата кредита, которые по оценкам экспертов стали ежегодно увеличиваться в России.

К основным факторам риска выдачи кредитов для малого бизнеса, с точки зрения субъектов предпринимательской деятельности, относятся:

- высокие ставки по кредитам, почти полное отсутствие льготного кредитования и «кредитных каникул» для начинающих предпринимателей;

- длительные сроки рассмотрения заявки па получение кредита.

Таким образом, можно говорить, о том, что при выдаче кредита предпринимателю банк должен быть уверен в успешности бизнеса заёмщика, а именно в том, что он приносит постоянный доход, достаточный для погашения кредита.

Таблица 1. Проблемы банковского кредитования малого и среднего предпринимательства РФ

|

№ |

С точки зрения кредиторов |

С точки зрения заемщиков |

|

1 |

непрозрачность заемщиков; |

высокие требования к заёмщику |

|

2 |

высокие риски; |

отсутствие обеспечения, качественного залога; |

|

3 |

нежелание банков работать с субъектами малого и среднего бизнеса (ввиду отсутствия кредитной истории, несовершенства бизнес-планов) |

длительный процесс рассмотрения заявки на кредитование; |

|

4 |

высокие операционные расходы при рассмотрении заявок от субъектов малого и среднего бизнеса |

преобладание краткосрочного кредитования; |

|

5 |

проценты по кредитам в 2-3 раза выше, чем за рубежом; |

|

|

6 |

большой объем документов, запрашиваемых банками |

На основе данных рисунка 2 можно отметить причины слабого развития малого бизнеса в России по мнению предпринимателей:

Из рисунка 3 видно, что финансовое состояние малого предприятия — особо значимый фактор при выдаче банком кредита (91,6 %). Вторую позицию занимает 81, 9 % «Обеспеченность кредита», на третьем месте «Кредитная история» 75 %.

Среди проблем, которые являются преградой для увеличения объемов кредитования МСБ, зачастую высокие риски кредитования выдвигаются на первую позицию (58,3 %). На втором месте — отсутствие кредитоспособного заемщика (45,8 %), ограниченная база ресурсов (22,2 %), высокий уровень операционных расходов (12,5 %), отсутствие спроса на условиях банка (12,5 %) (Рисунок 4)[4].

Таким образом, несмотря на существующие проблемы, связанные с кредитованием МСБ, этот сектор продолжает быть перспективным для российских банков.

Кредитование МСБ — собой сложный и комплексный процесс взаимодействия банков и представителей малого бизнеса.

Развитию российского предпринимательства препятствуют такие факторы, как инфляция, несовершенство нормативно — правовой базы и механизма поддержки, низкий уровень производства, высокий уровень процентный ставок и недостаточный уровень знаний предпринимателей, но компенсировать негативное воздействие данных факторов возможно с помощью дополнительного финансирования. Обеспечение потребности малых фирм в кредите является предпосылкой формирования современной модели малого бизнеса.

Согласно аналитически данным Банка России за 2015 год малым и средним предприятия было выдано в качестве заемных средств 5,5 трлн, руб., данный показатель сократился по сравнению с 2014 годом на 28 % . За последнее пятилетие это наихудший результат: последний раз меньший объем кредитов банки выдали МСБ только в 2010 году — 4,7 трлн рублей. Причиной этому можно назвать реакцию участников рынка на нестабильность макроэкономики, резкий обвал на-

Финансовое состояние Надежное обеспечение Кредитная история Наличие расч.счета в банке Прозрачная финансовая отчетность Долговременные связи Репутация предпринимателя Гарантии третьих лиц

циональной валюты и повышение ключевой ставки, произошедшее в конце 2014 года.

Необходимо также отметить угасание интереса самих банков к кредитованию малых и средних форм хозяйствования, что связано с высоким уровнем риска в этом сегменте, который должна брать на себя кредитная организация. В условиях снижения товарооборота, покупательной способности населения, падения выручки предприятий банкам становится тяжелее стандартизировать подход к оценке заемщиков и все чаще приходится принимать решения на индивидуальной основе, что для крупных банков означает существенный рост расходов. Поэтому в крупных банках происходит значительное замедление выдачи кредитов малому и среднему бизнесу.

Основной проблемой, препятствующей получению кредита представителями малого и среднего бизнеса, является отсутствие или низкое качество залога. Для решения данного вопроса необходимо рассматривать возможность развития национальной гарантийной системы, причем важным становится работа по унификации и стандартизации деятельности гарантийных организаций для повышения привлекательности гарантийных механизмов. Позитивно отразится на динамике финансовых показателей малого и среднего бизнеса расширение рынков сбыта посредством доступа малых и средних предприятий к государственному заказу, а также использования субъектов МСБ в качестве поставщиков или подрядчиков для различных крупных российских и зарубежных компаний[5].

В рамках государственной поддержки кредитования малого и среднего бизнеса необходимо дальнейшее снижение стоимости ресурсов, смягчение предъявляемых к предприятиям требований, предоставление льготных условий при кредитовании инновационных проектов, а также предоставление кредитов лизинговым компаниям и микрофинансовым организациям.

На наш взгляд, никогда нельзя будет дать абсолютной уверенности в том, что субъект МСБ будет иметь постоянный доход необходимый для погашения кредиторской задолженности. Однако всё-таки необходимо выводить ситуацию с кредитованием данных хозяйствующих субъектов на более высокий уровень. И для организации благоприятной среды было бы целесообразно применить следующие меры по финансированию российского МСБ:

- Сформулировать приоритеты кредитной политики, актуальные для МСБ России, а также долгосрочную стратегию развития операций на кредитном рынке в форме единого меморандума.

- Сформировать нормативно-методическую основу для кредитования МСБ, включающую стандарты, методики и положения о кредитовании.

- Внедрить эффективную универсальную систему внутрибанковского мониторинга финансового положения, надежности и использования полученных займов хозяйствующими субъектами, относящимися к сфере МСБ.

- Разработать универсальные меры банковского контроля, позволяющие в превентивном порядке избегать ситуаций, связанных с непогашением кредитных обязательств.

- Сформировать комплекс универсальных мер для минимизации рисков, связанных с невозвратом кредитных ресурсов.

- Обеспечить совершенствование механизмов страхования рисков.

- Разработать механизмы кредитования, оценки и минимизации рисков для стартового бизнеса (проектов «startup»).

- Активизировать предоставление целевых льготных займов (особенно в секторе предприятий МСБ, имеющих производственную, инновационную и экспортно-ориентированную направленность).

- Инициировать принятие нормативных актов о секьюритизации займов предприятиям МСБ.

- Модернизировать механизмы рефинансирования для банковских организаций, осуществляющих кредитование компаний сектора МСБ.

- Обеспечить развитие механизмов предоставления гарантий в процессе кредитования организаций, относящихся к сектору МСБ при помощи таких специ-

Учитывая сегодняшние реалии, приходится только удивляться, как наши некрупные бизнес-предприятия умудряются держаться на плаву при отсутствии поддержки со стороны государства, в условиях вездесущей коррупции. Можно считать, что данный сектор экономики практически отсутствует, если сравнивать с ситуацией в других странах. Слишком уж это рискованное занятие сегодня, тем более что касается внедрения новых бизнес-идей или трудоемких видов предпринимательства (сельское хозяйство).

Несмотря на то, что ситуация с секторами экономики складывается именно таким образом, спрос на кредитные бизнес-продукты остается даже в условиях отсутствия достаточной информированности юридических лиц обо всех возможностях кредитов и подобных финансовых инструментов. Появляются все новые компании, желающие «раскрутить» свое дело на основе кредитной помощи банка.

Сразу стоит оговориться, что какие-то «сумасшедшие» исследовательские проекты по созданию инновационных бизнес-моделей с применением интернет-технологий отсекаются банками сразу, как потенциально рискованные. По большей части малый и средний бизнес в России представлен предприятиями торговли и пунктами общественного питания, а уж потом идет сфера услуг, строительство. Это и есть основные сферы деятельности, развитие которых и обеспечивается кредитными банковскими средствами.

Банки находятся в двоякой ситуации, когда и совсем кредитовать нельзя и безотчетно выдавать кредиты каждому среднему или малому предприятию тоже нельзя. Об этом свидетельствует и тот факт, что по отношению к юридическим организациям банками не применяется скорринговый (быстрое оценивание потенциального заемщика на основе количественных статистических данных) метод оценивания потенциального заемщика и одобрения его кредитования.

Дело в том, что засилье налогов, всевозможные административные ограничения заставляют вести бизнес-дела «непрозрачным» образом, что в итоге приводит к путанице в отчетной финансовой документации, по которой даже непосредственным участникам предприятия трудно распознать в каком состоянии находится общее финансовое положение.

Грамотный системный анализ банковскими специалистами сразу выявляет тенденции и ошибки, становится ясно, что ждет организацию и её бизнес в будущем. Отсутствие правильно оформленной отчетности на предприятии вообще само по себе свидетельствует о характере ведения бизнеса и может послужить весомым основанием для отказа.

С другой стороны могут ли банки предоставить действительно порядочную сумму организации, отчетность которой составлена таким образом, чтобы скрыть реальные доходы и масштабы бизнеса, чтобы не платить налоги? Вот и получается, что кредиты вообще в принципе могут доставаться только проверенным предприятиям-партнерам банка, деятельность которых досконально известна кредитору. И понятное дело, что таких предприятий очень немного. Также тщательно оценивается ликвидность недвижимости-залога, если таковая присутствует.

Известно, что в России многие компании существуют при наличии огромных дебиторских задолженностей друг перед другом, поэтому неудивительно, что те из них, которые решаются взять кредит в банке, в итоге обзаводятся плохой кредитной историей, не справляясь с выплатами. Это еще одна проблема кредитования нашего бизнеса.

В целом наблюдается рост выдачи кредитов малому и среднему бизнесу, но происходит это за счет успешной деятельности банков в плане финансовой проверки своих клиентов и их способах перестрахования. Существующий экономический расклад в какой-то мере становится и проблемой банковских организаций. Получается замкнутый круг: предприятия не могут достойно вести бизнес, так как все существующие преграды имеют финансовую подоплеку и требуют денег, а банки не способны предоставить эти деньги предприятиям из-за того, что финансовое состояние (реальное или в соответствии с документами) – оставляет желать лучшего. И если представить, что примерно 90 % малого и среднего бизнеса в России не может функционировать без заемных средств, то можно понять весь масштаб существующих экономических сложностей.

Часто и сами предпринимательские организации не желают вступать в отношения с банком, ведь тогда приходится выходить из «тени» и осуществлять легализацию своей деятельности. Многих просто не устраивает размер денежного вознаграждения за предоставляемые ссуды. Малым предприятиям проще обратиться к частным «ростовщикам» или использовать неофициальные денежные займы друзей, родственников, знакомых (чего нужно опасаться родственникам и друзьям должников мы писали ранее). Часто банковские займы оформляются, но в виде потребительских кредитов частному физическому лицу. Обращаются небольшие бизнес-организации в банк лишь в критической ситуации, когда деньги действительно больше не поступают по другим источникам. Ясно, что такие решения требуют оперативности, а сами «срочные» клиенты тоже создают для банков риск своими финансовыми проблемами.

Но тот факт, что малый и средний бизнес в России в настоящее время расценивается как более рентабельный и мобильный в сравнении с крупным, а его кредитование – достаточно свободная область, должен навести на определенные размышления в плане устранения противоречий между банковско-кредитными организациями и представителями некрупного бизнеса в России.

Инна Смирнова

Эксперт по предмету «Экономика»

преподавательский стаж — 15 лет

Задать вопрос автору статьи

Характеристика малого бизнеса как заемщика кредитных средств

Значимость малого предпринимательства для экономического развития государства подтверждается повсеместной реализацией программ его государственной поддержки, как в развитых, так и в развивающихся государствах.

Государство осуществляет активную поддержку малого бизнеса позерством предоставления налоговых и иных льгот, бюджетных субсидий, иных форм, однако этого недостаточно для решения основной проблемы малого бизнеса – нехватки финансирования.

Кредитные организации предоставляют значительный объем программ по кредитованию представителей малого бизнеса, однако получение кредитов сопряжено с определенными трудностями и рисками, обусловленными спецификой малого предпринимательства.

Против малого бизнеса свидетельствуют следующие факты:

Сделаем домашку

с вашим ребенком за 380 ₽

Уделите время себе, а мы сделаем всю домашку с вашим ребенком в режиме online

- во-первых, статистические данные. Более 80 процентов представителей малого бизнеса осуществляют свою деятельность не более чем в течение 12 месяцев, 50 процентов становятся банкротами в первый год работы;

- во-вторых, данный сегмент ведения бизнеса характеризуется высоким уровнем непрозрачности, обусловленным преференциями, предоставляемыми малым предприятиям в виде специальных налоговых режимов, налоговых каникул и прочего. Данный факт снижает достоверность и объективность оценки эффективности бизнеса, а, следовательно, и рисков;

- в-третьих, часто владельцы малого бизнеса привлекают для его финансирования потребительские кредиты, оформляемые на физическое лицо. Данный факт не позволяет банку получить представление о кредитной дисциплине малого предприятия, что не способствует формированию его собственной кредитной истории и репутации;

- в-четвертых, на банки ложится обязанность оценки и контроля каждого отдельного кредита для представителей малого бизнеса, что в связи с массовостью потребности повышает их операционные затраты и снижает уровень прибыли. Кредитование корпоративных клиентов является более выгодной формой услуги по сравнению с кредитованием малого бизнеса;

- в-пятых, большая часть субъектов малого бизнеса не имеет в собственности ликвидного залогового обеспечения в размерах, достаточных для получения кредита. В то же время использованием беззалоговых программ кредитования существенно снижает величину кредиту, возможную к получению.

«Проблемы кредитования малого бизнеса» 👇

Основные проблемы кредитования малого бизнеса

К числу основных проблем, связанных с кредитованием малого бизнеса с точки зрения самих представителей малого предпринимательства, относятся следующие.

Непродолжительный период кредитования. Малый субъект бизнеса, особенно на этапе его становления, в условиях не налаженной деятельности и нестабильного поступления доходов, как правило, не способен выплатить сумму кредита в короткий срок, однако, банки предпочитают краткосрочное кредитование данного сегмента бизнеса, направленное на снижение банковских рисков. Как результата, представители малого бизнеса часто сталкиваются с просрочкой платежей, отрицательно влияющих на их кредитную историю;

Высокий уровень процентных ставок по кредитам. Практически все малые предприятия, даже самые успешные, имеют невысокие показатели рентабельности по сравнению с более крупными субъектами рынка, что ограничивает их возможности по расходам на уплату процентов по кредитам. Даже если они справляются с платежами по кредитам, то средств оказывает недостаточно для финансирования задачи расширения и развития бизнеса;

Жесткий список требований по отношению к количеству и качеству залогового обеспечения (год постройки объектов, их местоположение, иные характеристики). Кроме того, банки зачастую перестраховываются и предоставляют кредиты в объеме, не превышающем 70 процентов от стоимости залогового имущества, что существенно снижает кредитные возможности представителей малого бизнеса;

Продолжительный период изучения банком кредитной заявки. Как правило, денежные средства требуются малым предприятиям незамедлительно, но банки не спешат при изучении кредитных заявок, тщательно оценивая деятельность заемщика.

Также к числу проблем кредитования малого бизнеса относятся проблемы с получение индивидуального графика погашения кредитов, ориентированных на сезонность бизнеса или фазу его развития, большой объем документации, требуемой для рассмотрения кредитной заявки, незначительный объем кредитования и так далее.

Замечание 1

Малый бизнес характеризуется невысокой инвестиционной привлекательностью, затрудняющий привлечение в него доступных финансовых ресурсов. Однако для него характерны высокий уровень мобильности и приспосабливаемости к меняющимся условиям.

Создание и развитие малого бизнеса приносит немалого выгод экономике страны, что выражается в:

- формировании новых рабочих мест;

- увеличении объектов налогообложения, налоговой базы и поступлений в бюджеты;

- поддержании и развитии рыночной конкуренции, оказывающей положительное влияние на количество и качество производимых услуг и товаров.

Представители малого бизнеса, нуждающиеся в привлечении внешнего финансирования, осуществляют тесное взаимодействия с кредитными организациями, направленное на получение кредитов. В последнее время кредитные организации стали уделять больше внимания программам финансирования малого бизнеса, однако они все еще действуют в данном сегменте рынка с большой опаской, не желая совершать рискованных вложений, по которым отсутствуют гарантии получения прибыли или возврата средств. Это, с точки зрения банков, и объясняет высокий уровень процентных ставок и низкую продолжительность периода кредитования, а также широкий спектр требований к заемщику.

Программы кредитования малого бизнеса существуют как в региональных отделениях крупных банков, действующих в масштабах страны, так и в мелких местных банках, специфика деятельности которых предоставляет им больше возможностей по реальной оценке эффективности деятельности представителей малого бизнеса. При этом крупные кредитные организации способны предоставлять более выгодные условия кредитования малого бизнеса по сравнению с небольшими банками.

Развитие программ кредитования малого предпринимательства имеет обоюдную выгоду, однако, в силу указанных трудностей это развитие тормозится. Организация оптимального взаимодействия кредитных организаций с заемщиками – представителями малого бизнеса требует совершенствования его механизма, немалая роль в котором отводится государству.

В настоящее время эта государственная задача реализуется в виде государственных программ кредитования малого бизнеса, однако целесообразно рассмотреть возможность участия государства в качестве гаранта в коммерческом кредитовании.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

![Объем кредитов выданных МСП в Российской Федерации в период c 2015 по 2020 гг. (трлн руб.) [3]](https://moluch.ru/blmcbn/78166/78166.001.png)