Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

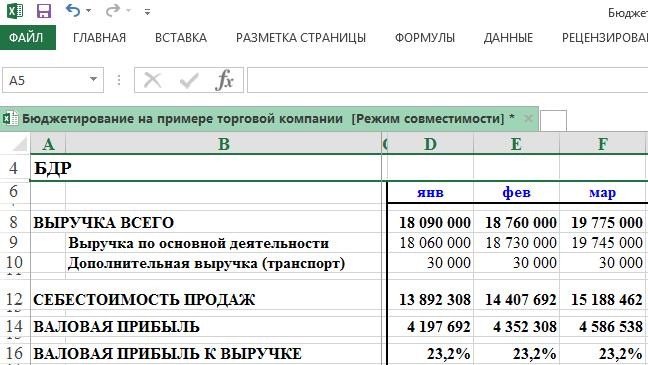

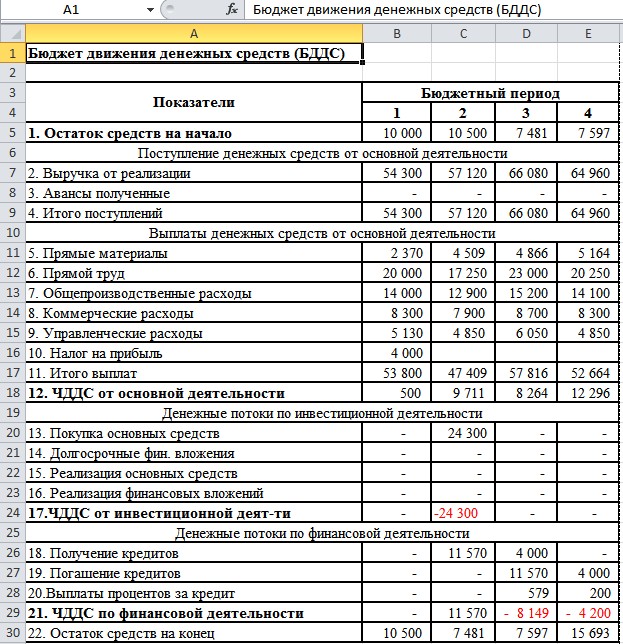

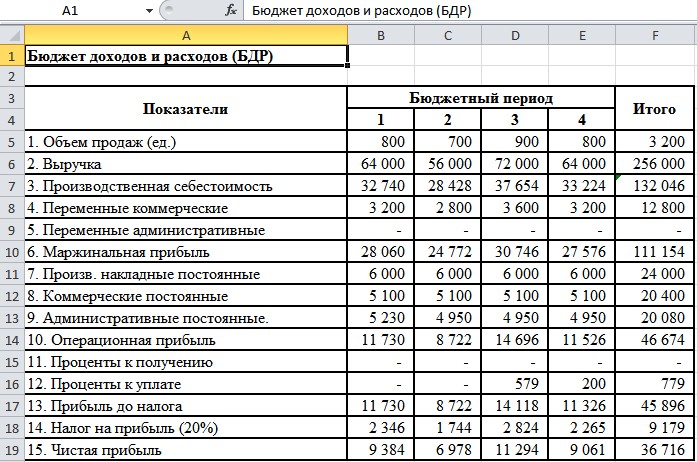

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

Рисунок 2. Бюджет движения денежных средств пример в Excel.

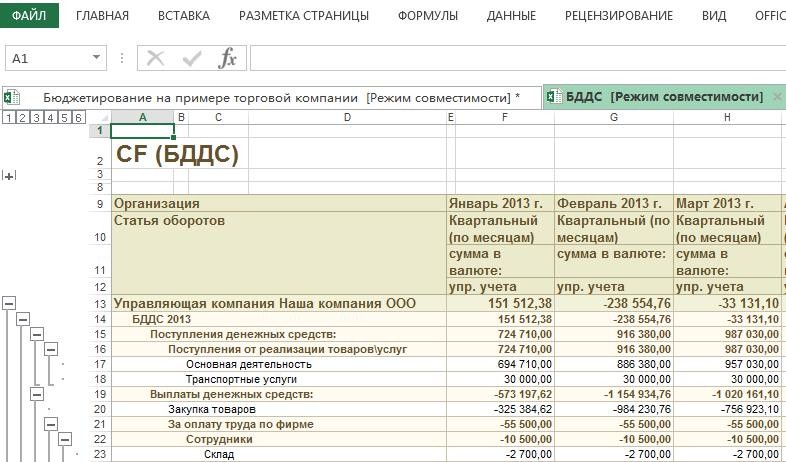

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

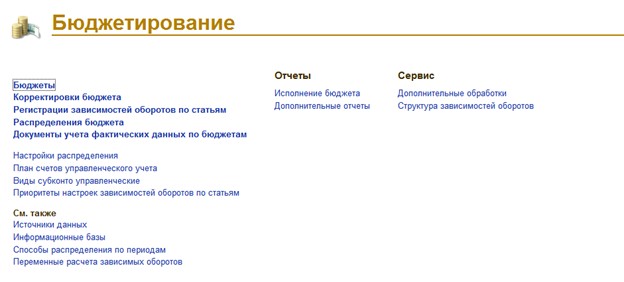

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

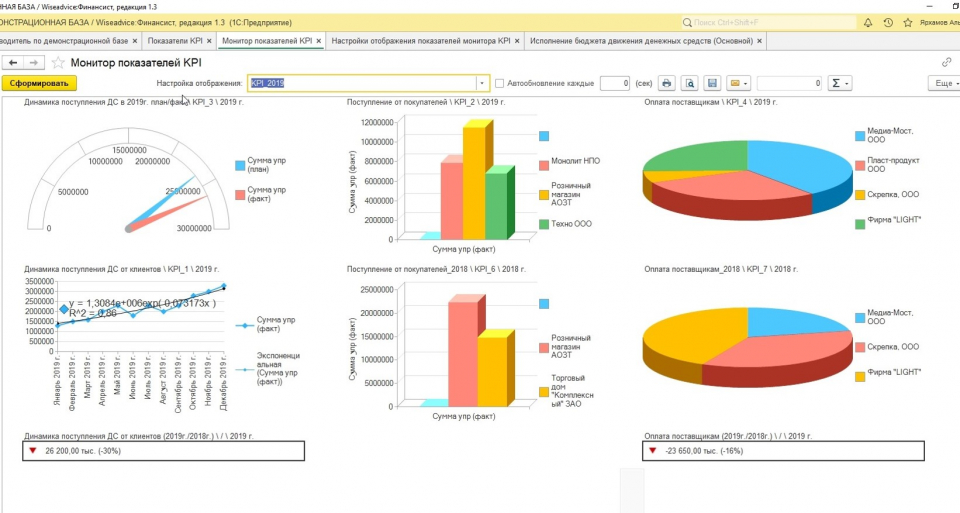

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.

Без планирования и контроля оплат не может существовать ни одно предприятие: ежедневно руководителю компании необходимо принимать решение, как распределить денежные средства, расставлять приоритеты по оплатам. Помочь ему в этом может Бюджет движения денежных средств (БДДС) — документ, в котором собраны все поступившие заявки на оплату и информация об имеющихся в компании свободных денежных средствах. В статье приведены формы понедельного планирования БДДС, рассмотрены механизмы прогнозирования поступления выручки от продаж в оптовом и розничном направлениях, даны рекомендации по созданию форм бюджетов, рассылаемых распорядителям статей затрат.

Контроль бюджета

Существенная составляющая системы контроля — контроль казначейского исполнения бюджета, то есть контроль поступления и расходования денежных средств, которые запланированы в БДДС. Оперативный контроль бюджета движения денежных средств, как правило, осуществляет бюджетный контролер. Руководствуясь утвержденными лимитами денежных средств, он определяет статьи бюджета для финансирования сверхплановых расходов. Финансовый контролер оценивает каждую поступающую заявку на осуществление расчетов и выясняет, не превышает ли она лимит по соответствующей статье бюджета.

Превышение лимитов в бюджетном периоде возможно только по специальному распоряжению уполномоченного должностного лица (финансового или генерального директора). Когда речь идет о перераспределении расходов между различными бюджетными статьями, эти полномочия закрепляют за финансовыми контролерами.

План движения денежных средств на месяц

Планирование денежных потоков на текущий месяц нужно начинать с общего плана бюджета движения денежных средств, пример которого представлен в табл. 1.

В общем виде БДДС состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

В результате мы получаем плановый чистый поток за рассматриваемый период и выводим прогноз остатка денежных средств на конец периода.

|

Таблица 1. Бюджет движения денежных средств, руб. |

||||||

|

Код |

Статья |

Контрагент |

Задолженность на 1-е число |

Начисления/ |

Бюджет |

Задолженность на 31-е число |

|

001 |

Остаток на начало периода |

65 000 |

||||

|

На расчетном счете |

50 000 |

|||||

|

В кассе |

15 000 |

|||||

|

100 |

Поступления от продаж |

185 000 |

1 210 000 |

1 105 000 |

290 000 |

|

|

101 |

Розничные продажи |

25 000 |

1 000 000 |

925 000 |

100 000 |

|

|

102 |

Оптовые продажи |

150 000 |

200 000 |

170 000 |

180 000 |

|

|

103 |

Прочие поступления |

10 000 |

10 000 |

10 000 |

10 000 |

|

|

200 |

Расходы от операционной деятельности |

505 200 |

965 500 |

1 117 700 |

353 000 |

|

|

200.1 |

Оплата поставщикам |

450 000 |

650 000 |

800 000 |

300 000 |

|

|

Оплата поставщикам |

ООО «Альфа» |

300 000 |

450 000 |

550 000 |

200 000 |

|

|

Оплата поставщикам |

ООО «Омега» |

150 000 |

200 000 |

250 000 |

100 000 |

|

|

200.2 |

Операционные затраты |

55 200 |

315 500 |

317 700 |

53 000 |

|

|

201 |

Выплата зарплаты |

50 000 |

125 000 |

125 000 |

50 000 |

|

|

201.1 |

Окладная часть |

Сотрудники |

50 000 |

100 000 |

100 000 |

50 000 |

|

201.2 |

Премии |

Сотрудники |

25 000 |

25 000 |

— |

|

|

202 |

Затраты на персонал |

2200 |

5000 |

7200 |

— |

|

|

202.1 |

Такси |

ООО «Такси» |

1500 |

3000 |

4500 |

— |

|

202.1 |

Такси |

ООО «Экспресс» |

2000 |

2000 |

— |

|

|

202.2 |

Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

— |

|

|

203 |

Затраты на содержание здания |

3000 |

73 000 |

73 000 |

3000 |

|

|

203.1 |

Аренда помещений |

ООО «Терем» |

25 000 |

25 000 |

— |

|

|

203.1 |

Аренда помещений |

ООО «Теремок» |

30 000 |

30 000 |

— |

|

|

203.2 |

Коммунальные расходы |

Горводоканал |

15 000 |

15 000 |

— |

|

|

203.2 |

Коммунальные расходы |

ТеплоЭлектроСтанция |

— |

|||

|

203.3 |

Охрана |

ЧОП «Добрыня» |

3000 |

3000 |

3000 |

3000 |

|

218 |

Налоги в бюджет |

— |

112 500 |

112 500 |

— |

|

|

218.1 |

НДС к оплате |

45 000 |

45 000 |

— |

||

|

218.2 |

Налог на прибыль |

15 000 |

15 000 |

— |

||

|

218.3 |

Налог на имущество |

— |

||||

|

218.4 |

НДФЛ |

15 000 |

15 000 |

— |

||

|

218.5 |

Налоги с зарплаты |

37 500 |

37 500 |

— |

||

|

300 |

Итого поток от операционной деятельности |

244 500 |

–12 700 |

|||

|

400 |

Поток от финансовой деятельности |

1 500 000 |

–25 000 |

1 500 000 |

||

|

Привлечение кредитов |

Банк № 2 |

500 000 |

||||

|

Гашение кредитов |

Банк № 1 |

500 000 |

||||

|

Оплата процентов по кредитам |

Банк № 1 |

25 000 |

||||

|

500 |

Поток от инвестиционной деятельности |

–15 000 |

–5000 |

–10 000 |

–10 000 |

|

|

Доход от продажи ОС |

— |

|||||

|

Покупка ОС |

— |

|||||

|

Ремонт ОС |

ИП Иванов П. А. |

15 000 |

5000 |

10 000 |

10 000 |

|

|

600 |

Чистый поток от деятельности |

–47 700 |

||||

|

002 |

Остаток на конец периода |

17 300 |

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат. Поэтому для понимания ситуации лучше сразу добавить в БДДС информацию о текущей задолженности перед поставщиками, плановых затратах на предстоящий месяц и прогнозной задолженности на конец месяца с учетом заложенных в бюджет сумм оплат.

В нашем примере чистый поток по месяцу прогнозируется отрицательным (–47,7 тыс. руб.), но за счет начальных остатков в 65 тыс. руб. мы в состоянии выполнить заявленный бюджет на данный месяц. При этом мы наращиваем дебиторскую задолженность от наших покупателей со 185 тыс. руб. до 290 тыс. руб. и уменьшаем кредиторскую задолженность перед поставщиками товара с 450 тыс. руб. до 300 тыс. руб. В целом по месяцу картина оптимистичная.

Однако стоит обратить внимание, что в этом месяце планируется перекредитовка в 500 тыс. руб.: у нас заканчивается срок кредита в Банке № 1, мы рассчитываем получить кредит на такую же сумму в Банке № 2. И если получить кредит в Банке № 2 мы сможем чуть позже, чем истекает срок гашения в Банке № 1, то в течение месяца нам нужно накопить на счетах 500 тыс. руб. (примерно половина нашей месячной выручки). То есть почти полмесяца мы не сможем тратить большие суммы на операционные расходы: все платежи по ним начнутся только после получения кредита в Банке № 2.

Конечно, есть обязательные платежи, которые никак нельзя отложить на вторую половину месяца (оплата аренды, коммунальных платежей, выплата заработной платы согласно графику). Следовательно, нам нужен подневной или понедельный план движения денежных средств, которого в дальнейшем мы должны четко придерживаться, чтобы не испортить себе кредитную историю в Банке № 1.

Составим понедельный план движения денежных средств на следующий месяц, где спланируем поступление выручки и обязательные к оплате расходы, после чего выведем суммы, которые мы можем выделять на прочие платежи.

План поступления выручки по неделям

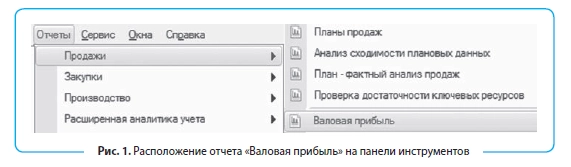

План поступления выручки от розничного и оптового направления формируется по разным принципам. Поступления от оптовых клиентов легко спрогнозировать через отсрочку платежа. Для этого воспользуемся штатным отчетом «Валовая прибыль», который находится в блоке «Продажи» закладки «Отчеты» на панели инструментов Excel (рис. 1).

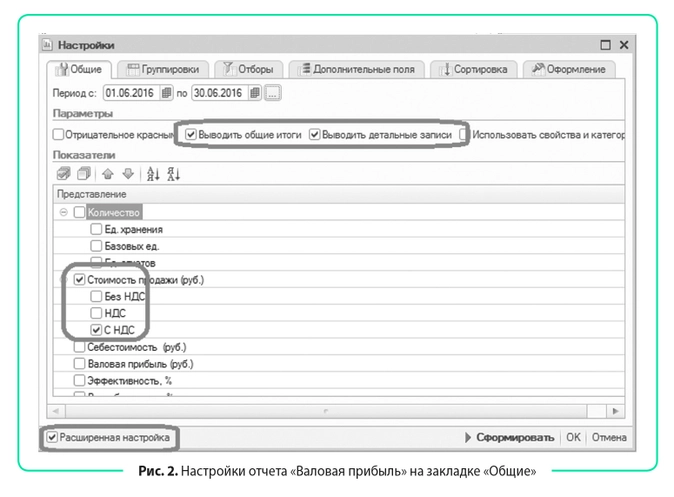

Настроим отчет «Валовая прибыль» под наши требования:

- Заходим в настройки отчета, нажимаем галочку «Расширенная настройка».

- На закладке «Общие»:

- задаем период продаж, за который ожидаем поступления денежных средств от клиентов (обычно он равен максимальной отсрочке, предоставляемой нашим покупателям);

- в блоке «Параметры» нажимаем галочки «Выводить общие итоги» и «Выводить детальные записи»;

- в блоке «Показатели» оставляем только «Стоимость продажи, руб.» и «с НДС», на остальных показателях убираем галочки (рис. 2).

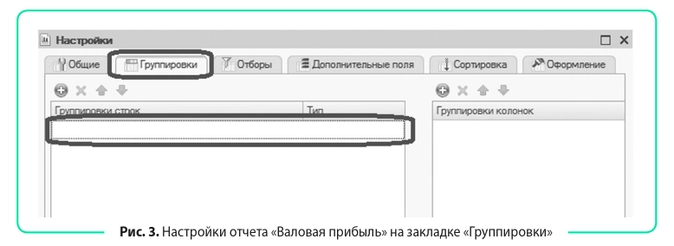

- На закладке «Группировки» удаляем все группировки, которые предусмотрены отчетом по умолчанию (рис. 3).

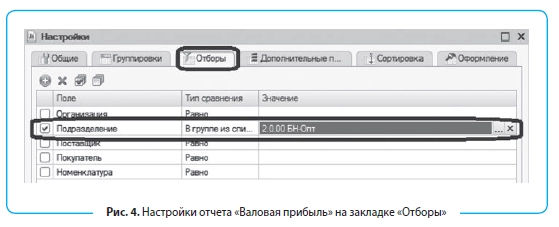

- На закладке «Отборы» устанавливаем отбор: нас интересуют продажи только оптового подразделения (рис. 4).

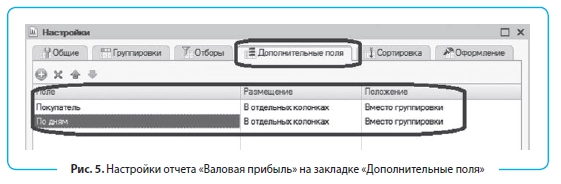

- На закладке «Дополнительные поля» выводим поля «Покупатель» и «По датам», для всех полей в столбце «Размещение» задаем тип «В отдельных колонках», в столбце «Положение» — «Вместо группировки» (рис. 5).

- Нажимаем на кнопку «Сформировать» и получаем отчет, который представлен в табл. 2.

|

Таблица 2. Отчет «Валовая прибыль» на основе представленных настроек |

||

|

Покупатель |

По дням |

Стоимость продажи, руб. |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

| ООО «Домовой» |

02.06.2016 |

5000 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

Скопируем полученный отчет в Excel и дополним необходимыми нам данными: добавим отсрочку оплат и рассчитаем срок оплаты как сумму двух столбцов: Дата продажи + Отсрочка платежа (табл. 3).

|

Таблица 3. Расчет даты оплаты от даты продажи и предоставленной отсрочки платежа |

||||

|

Покупатель |

Дата продажи |

Стоимость продажи, руб. |

Отсрочка платежа, дн. |

Дата оплаты |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

30 |

01.07.2016 |

| ООО «Домовой» |

02.06.2016 |

5000 |

15 |

17.06.2016 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

21 |

24.06.2016 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

30 |

04.07.2016 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

21 |

26.06.2016 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

35 |

11.07.2016 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

50 |

27.07.2016 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

45 |

23.07.2016 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

7 |

16.06.2016 |

Теперь сгруппируем даты оплат по неделям с помощью сводной таблицы:

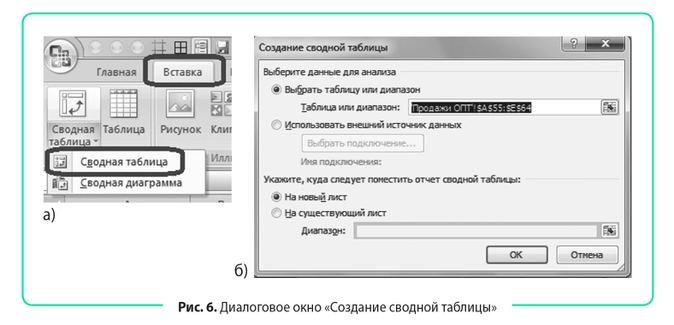

- Выделяем табл. 3 вместе с шапкой и на вкладке «Вставка» нажимаем на иконку «Сводная таблица» (рис. 6 (а)).

- В открывшемся диалоговом окне указываем, куда хотим поместить сводную таблицу: на новый лист или на существующий (надо указать ячейку, в которую нужно вставить сводную таблицу). Для создания новой сводной таблицы лучше сначала разместить ее на новом листе, привести к удобному для нас виду, а затем перенести на тот лист, где будем работать с ней в дальнейшем (рис. 6 (б)).

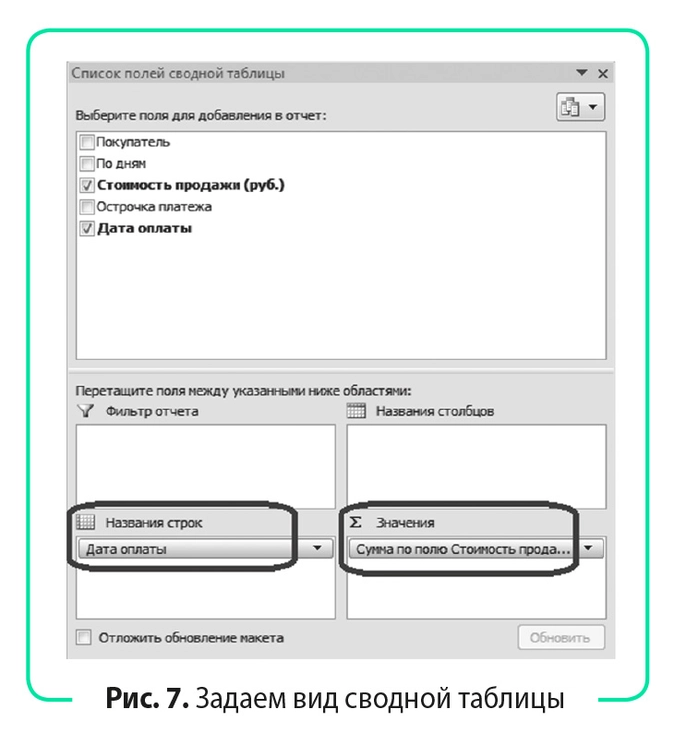

В появившемся окне «Список полей сводной таблицы» зададим ее вид (рис. 7):

- в блок «Названия строк» перетащим мышкой поле «Дата оплаты»;

- в блок «Значения» перетащим поле «Стоимость продажи, руб.».

- Получаем отчет, представленный в табл. 4.

|

Таблица 4. Первоначальный вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

16.06.2016 |

20 000 |

|

17.06.2016 |

5000 |

|

24.06.2016 |

10 000 |

|

26.06.2016 |

25 000 |

|

01.07.2016 |

50 000 |

|

04.07.2016 |

15 000 |

|

11.07.2016 |

40 000 |

|

23.07.2016 |

15 000 |

|

27.07.2016 |

100 000 |

|

Общий итог |

280 000 |

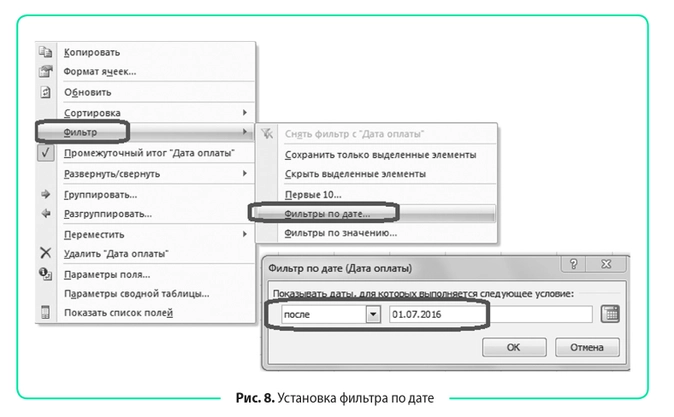

- Видно, что в таблицу попали даты оплат за предыдущий месяц. Уберем их с помощью фильтра сводной таблицы. Встаем на любую ячейку с датой и вызываем контекстное меню правой кнопкой, в нем выбираем «Фильтр» > «Фильтр по дате», задаем фильтр «После» > «01.07.2016» (рис. 8).

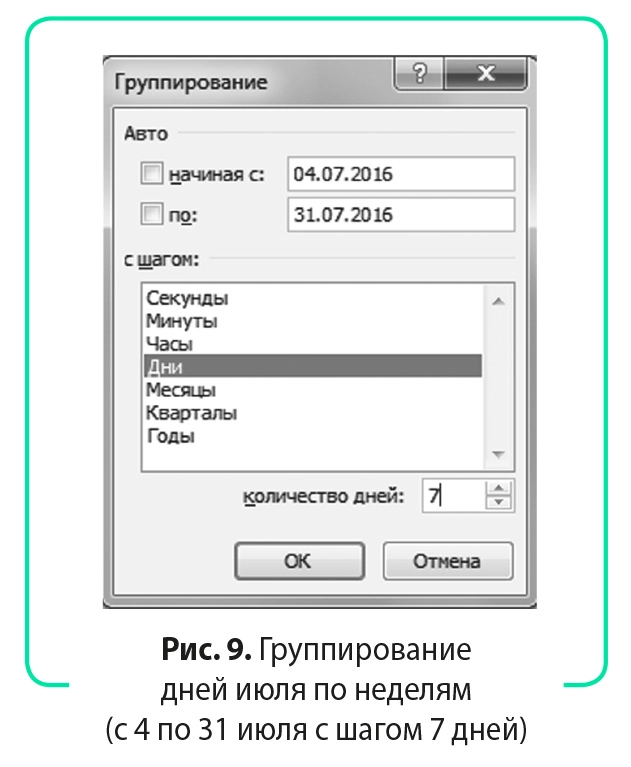

- Теперь таблица содержит только продажи со сроком оплаты в июле. Снова вызываем контекстное меню и выбираем «Группировать». В появившемся диалоговом окне задаем диапазон: с 04.07.2016 по 31.07.2016 с шагом «Дни», количество дней — 7 (рис. 9).

- Мы получили прогноз поступления денежных средств от оптовых продаж по неделям (табл. 5).

|

Таблица 5. Итоговый вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

04.07.2016–10.07.2016 |

15 000 |

|

11.07.2016–17.07.2016 |

40 000 |

|

18.07.2016–24.07.2016 |

15 000 |

|

25.07.2016–31.07.2016 |

100 000 |

| Общий итог |

170 000 |

Теперь сделаем прогноз поступления денежных средств в розничном направлении. Здесь есть два важных момента, которые нужно учесть при планировании денежного потока:

- розничные продажи имеют ярко выраженную сезонность по дням недели: покупатели чаще посещают магазины по выходным дням (на них и приходится пик продаж);

- воспользоваться выручкой от розничных продаж для оплат по расчетному счету мы можем только после ее инкассации в банк, которая осуществляется в рабочие дни с задержкой в один-два дня. То есть выручка от продаж в понедельник поступает на расчетный счет во вторник-среду (в зависимости от условий инкассации), выручка за пятницу-воскресенье будет зачислена на расчетный счет в понедельник или вторник. Таким образом, выручкой за 29–31 июля мы сможем воспользоваться только в августе. Зато 1 июля к нам поступит инкассация выручки за 30 июня.

Составим подневной план продаж в розничных магазинах, на основе которого сформируем план инкассации на расчетный счет. Разбить месячный план по дням недели можно в пропорции прошлого месяца или аналогичного месяца прошлого года, что более желательно, так как в этом случае мы сможем учесть и месячную сезонность продаж.

При использовании данных за прошлый год нужно делать сопоставление не по датам, а по дням недели. Так, 01.07.2016 приходится на пятницу, в 2015 г. первая пятница июля была 3 июля. Следовательно, для выведения пропорций сезонности нам нужно взять продажи с 3 июля по 02.08.2015. То есть чтобы получить дату прошлого года, аналогичную дню недели этого года, нужно отнять 364 дня (ровно 52 недели).

В таблице 6 представлена разбивка плана продаж по дням и план инкассации по дням недели и с группировкой по неделям. В итоге видим следующее: так как последние дни июля приходятся на выходные, план поступления денежных средств отличается от плана продаж на75 тыс. руб. Прочие поступления в нашем бюджете — это доход от субаренды, которая должна быть оплачена до 10-го числа каждого месяца согласно договору аренды. Поэтому ставим эти поступления на вторую неделю.

Таблица 6. План поступления выручки от розничных продаж на расчетный счет, руб.

| День недели | Дата прошлого года | Выручка прошлого года | Дата текущего года | Выручка текущего года | Инкассация | Итого за неделю |

|---|---|---|---|---|---|---|

| Четверг |

30.06.2016 |

25 000 |

25 000 |

|||

| Пятница |

03.07.2015 |

28 446 |

01.07.2016 |

29 771 |

25 000 |

|

| Суббота |

04.07.2015 |

32 520 |

02.07.2016 |

34 035 |

||

|

Воскресенье |

05.07.2015 |

31 247 |

03.07.2016 |

32 703 |

||

|

Понедельник |

06.07.2015 |

28 599 |

04.07.2016 |

29 932 |

96 510 |

224 031 |

| Вторник |

07.07.2015 |

32 266 |

05.07.2016 |

33 770 |

29 932 |

|

| Среда |

08.07.2015 |

29 375 |

06.07.2016 |

30 744 |

33 770 |

|

| Четверг |

09.07.1205 |

31 603 |

07.07.2016 |

33 076 |

30 744 |

|

| Пятница |

10.07.2015 |

32 315 |

08.07.2016 |

33 820 |

33 076 |

|

| Суббота |

11.07.2015 |

32 286 |

09.07.2016 |

33 791 |

||

|

Воскресенье |

12.07.2015 |

32 107 |

10.07.2016 |

33 604 |

||

|

Понедельник |

13.07.2015 |

29 238 |

11.07.2016 |

30 600 |

101 215 |

231 621 |

| Вторник |

14.07.2015 |

31 986 |

12.07.2016 |

33 476 |

30 600 |

|

| Среда |

15.07.2015 |

31 800 |

13.07.2016 |

33 282 |

33 476 |

|

| Четверг |

16.07.2015 |

31 577 |

14.07.2016 |

33 048 |

33 282 |

|

| Пятница |

17.07.2015 |

31 572 |

15.07.2016 |

33 044 |

33 048 |

|

| Суббота |

18.07.2015 |

27 867 |

16.07.2016 |

29 165 |

||

|

Воскресенье |

19.07.2015 |

26 924 |

17.07.2016 |

28 178 |

||

|

Понедельник |

20.07.2015 |

31 220 |

18.07.2016 |

32 675 |

90 387 |

222 007 |

| Вторник |

21.07.2015 |

33 039 |

19.07.2016 |

34 579 |

32 675 |

|

| Среда |

22.07.1205 |

32 395 |

20.07.2016 |

33 905 |

34 579 |

|

| Четверг |

23.07.2015 |

29 105 |

21.07.2016 |

30 462 |

33 905 |

|

| Пятница |

24.07.2015 |

30 815 |

22.07.2016 |

32 251 |

30 462 |

|

| Суббота |

25.07.2015 |

30 564 |

23.07.2016 |

31 988 |

||

|

Воскресенье |

26.07.2015 |

31 045 |

24.07.2016 |

32 491 |

||

|

Понедельник |

27.07.2015 |

28 194 |

25.07.2016 |

29 507 |

96 730 |

222 340 |

| Вторник |

28.07.2015 |

31 594 |

26.07.2016 |

33 066 |

29 507 |

|

| Среда |

29.07.2015 |

30 564 |

27.07.2016 |

31 988 |

33 066 |

|

| Четверг |

30.07.2015 |

29 666 |

28.07.2016 |

31 048 |

31 988 |

|

| Пятница |

31.07.2015 |

31 041 |

29.07.2016 |

32 487 |

31 048 |

|

| Суббота |

01.08.2015 |

34 454 |

30.07.2016 |

36 060 |

||

| Воскресенье |

02.08.2015 |

30 052 |

31.07.2016 |

31 453 |

||

| Итого |

955 475 |

1 000 000 |

925 000 |

925 000 |

График платежей

Мы сформировали план поступления денежных средств по неделям. Теперь разнесем в БДДС обязательные платежи (в табл. 7 выделены цветом):

- выплата заработной платы: остатки зарплаты за прошлый месяц нужно выплатить до 10-го числа, премия платится до 15-го числа, аванс за текущий месяц — до 25-го числа. Ставим 50 % зарплаты к выплате на вторую неделю, 100 % премии — на четвертую и 50 % зарплаты — на последнюю неделю месяца;

- оплата аренды: согласно договорам крайний срок оплаты аренды за текущий месяц — 10-е число. Ставим к оплате на вторую неделю;

- коммунальные платежи нужно осуществить до 25-го числа, ставим их к оплате 25-го числа, то есть на последнюю неделю;

- охрана по заключенному с ЧОП договору оплачивается до 20-го числа, ставим на оплату на четвертую неделю;

- налоги с заработной платы нужно оплатить до 15-го числа, значит, деньги на них нам потребуются на третьей неделе;

- налог на доходы физических лиц платится одновременно с выплатой заработной платы, поэтому разносим его по неделям в той пропорции, что и выплату зарплаты, премий;

- по остальным налогам срок оплаты с 25-го по 31-е число (последняя неделя июля);

- погашение кредитов и оплата процентов — до 22-го числа (привлечение кредитов — после 25-го числа).

Все прочие платежи в предстоящем месяце сразу относим на последнюю неделю (когда сможем пополнить оборотные активы за счет нового кредита, получение которого намечено на 25 июля).

В итоге видим, что на оплату товара на первых трех неделях мы можем потратить только 120 тыс. руб., остальную сумму задолженности сможем закрыть перед поставщиками на двух последних неделях июля.

Если нам важно мнение поставщиков, нужно заранее уведомить их о сложившейся ситуации. Можно предоставить им четкий график платежей на этот месяц, чтобы они тоже могли спланировать свои финансовые возможности за предстоящий месяц.

|

Таблица 7. Понедельное планирование оплат, руб. |

||||||||

|

Статья |

Контрагент |

Срок оплат |

Бюджет на месяц |

1–3 июля |

4–10 июля |

11–17 июля |

18–24 июля |

25–31 июля |

| Остаток на начало периода |

65 000 |

65 000 |

50 000 |

148 031 |

92 153 |

3160 |

||

| На расчетном счете |

50 000 |

|||||||

| В кассе |

15 000 |

|||||||

| Поступления от продаж |

1 105 000 |

25 000 |

249 031 |

271 621 |

237 007 |

322 340 |

||

| Розничные продажи |

925 000 |

25 000 |

224 031 |

231 621 |

222 007 |

222 340 |

||

| Оптовые продажи |

170 000 |

15 000 |

40 000 |

15 000 |

100 000 |

|||

| Прочие поступления |

До 10-го числа |

10 000 |

10 000 |

|||||

| Расходы от операционной деятельности |

1 117 700 |

40 000 |

151 000 |

77 500 |

301 000 |

548 200 |

||

| Оплата поставщикам |

800 000 |

40 000 |

40 000 |

40 000 |

270 000 |

410 000 |

||

| Оплата поставщикам |

ООО «Альфа» |

550 000 |

30 000 |

30 000 |

30 000 |

200 000 |

260 000 |

|

| Оплата поставщикам |

ООО «Омега» |

250 000 |

10 000 |

10 000 |

10 000 |

70 000 |

150 000 |

|

| Операционные затраты |

317 700 |

— |

111 000 |

37 500 |

31 000 |

138 200 |

||

| Выплата зарплаты |

125 000 |

— |

50 000 |

— |

25 000 |

50 000 |

||

| Окладная часть |

Сотрудники |

Зарплата — до 10-го числа, аванс — до 25-го числа |

100 000 |

50 000 |

50 000 |

|||

| Премии |

Сотрудники |

До 15-го числа |

25 000 |

25 000 |

||||

| Затраты на персонал |

7200 |

— |

— |

— |

— |

7200 |

||

| Такси |

ООО «Такси» |

4500 |

4500 |

|||||

| Такси |

ООО «Экспресс» |

2000 |

2000 |

|||||

| Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

|||||

| Затраты на содержание здания |

73 000 |

— |

55 000 |

— |

3000 |

15 000 |

||

| Аренда помещений |

ООО «Терем» |

До 10-го числа |

25 000 |

25 000 |

||||

| Аренда помещений |

ООО «Теремок» |

До 10-го числа |

30 000 |

30 000 |

||||

| Коммунальные расходы |

Горводоканал |

До 25-го числа |

15 000 |

15 000 |

||||

| Коммунальные расходы |

ТеплоЭлектроСтанция |

До 25-го числа |

||||||

| Охрана |

ЧОП «Добрыня» |

До 20-го числа |

3000 |

3000 |

||||

| Налоги в бюджет |

112 500 |

— |

6000 |

37 500 |

3000 |

66 000 |

||

| НДС к оплате |

До 25-го числа |

45 000 |

45 000 |

|||||

| Налог на прибыль |

До 28-го числа |

15 000 |

15 000 |

|||||

| Налог на имущество |

До 30-го числа |

— |

— |

|||||

| НДФЛ |

Вместе с зарплатой |

15 000 |

6000 |

3000 |

6000 |

|||

| Налоги с зарплаты |

До 15-го числа |

37 500 |

37 500 |

|||||

| Итого поток от операционной деятельности |

–12 700 |

–15 000 |

98 031 |

194 121 |

–63 993 |

–225 860 |

||

| Поток от финансовой деятельности |

–25 000 |

— |

— |

–250 000 |

–25 000 |

250 000 |

||

| Привлечение кредитов |

Банк № 2 |

После 25-го числа |

500 000 |

250 000 |

250 000 |

|||

| Гашение кредитов |

Банк № 1 |

До 22-го числа |

500 000 |

250 000 |

250 000 |

|||

| Оплата процентов по кредитам |

Банк № 1 |

До 22-го числа |

25 000 |

25 000 |

||||

| Поток от инвестиционной деятельности |

–10 000 |

— |

— |

— |

— |

–10 000 |

||

| Доход от продажи ОС | ||||||||

| Покупка ОС | ||||||||

| Ремонт ОС |

ИП Иванов П. А. |

10 000 |

10 000 |

|||||

| Чистый поток от деятельности |

–47 700 |

–15 000 |

98 031 |

–55 879 |

–88 993 |

14 140 |

||

| Остаток на конец периода |

17 300 |

50 000 |

148 031 |

92 153 |

3160 |

17 300 |

Создание форм бюджетов для контролера статей бюджета

Теперь рассмотрим разные способы получения месячного плана БДДС. Если компания небольшая и контрагентов мало, то экономист в состоянии самостоятельно спланировать предстоящие оплаты на месяц. Достаточно собрать текущую задолженность перед поставщиками и подрядчиками на счетах 60, 76 и проанализировать ежемесячные начисления по всем контрагентам.

В нашем примере всего два поставщика товаров и девять подрядчиков и поставщиков услуг (см. табл. 7), бoльшая их часть ежемесячно выставляет одни и те же счета (аренда, охрана, коммунальные платежи и услуги такси). Понятно, что спрогнозировать оплаты по ним достаточно легко. Сложность может возникнуть только в планировании налогов. Значит, нужно обратиться за помощью к главному бухгалтеру, так как он отвечает за своевременные оплаты налогов.

На крупных предприятиях правильно спланировать бюджет по всем статьям расходов одному экономисту тяжело, поэтому в таких компаниях обычно все статьи расходов закрепляются за ответственными сотрудниками, так называемыми распорядителями статей бюджета. Именно они занимаются планированием оплат, а затем предоставляют в финансовую службу заявки на оплату по счетам. Чтобы вам было проще собрать общий бюджет на основе бюджетов, поданных распорядителями, лучше разработать единый формат бюджета, который они должны заполнять.

В таблице 8 представлена форма бюджета распорядителя блока затрат по содержанию здания, из которой легко перенести данные в общую форму БДДС. Если статей в БДДС много, то лучше ввести код статьи. Тогда с помощью функции СУММЕСЛИМН() вы сможете автоматически переносить данные из бюджетов контролера в общий бюджет.

|

Таблица 8. Форма бюджета распорядителя статей затрат |

||||||

|

Код |

Статья/Контрагент |

Крайний срок оплаты (если есть) |

Задолженность на 1-е число, руб. |

Затраты на текущий месяц, руб. |

Бюджет для оплаты, руб. |

Задолженность на 31-е число, руб. |

| 203.1 | Аренда помещений |

0 |

55 000 |

55 000 |

0 |

|

| 203.1 | ООО «Терем» |

До 10-го числа |

25 000 |

25 000 |

0 |

|

| 203.1 | ООО «Теремок» |

До 10-го числа |

30 000 |

30 000 |

0 |

|

| 203.2 | Коммунальные расходы |

0 |

15 000 |

15 000 |

0 |

|

| 203.2 | Горводоканал |

До 25-го числа |

15 000 |

15 000 |

0 |

|

| 203.2 | ТеплоЭлектроСтанция |

До 25-го числа |

0 |

|||

| 203.3 | Охрана |

3000 |

3000 |

3000 |

3000 |

|

| 203.3 | ЧОП «Добрыня» |

До 20-го числа |

3000 |

3000 |

3000 |

3000 |

| Итого |

3000 |

73 000 |

73 000 |

3000 |

Нужно учитывать несколько моментов, касающихся разработки форм:

- контролер не должен изменять количество и последовательность столбцов (иначе формулы, настроенные на его бюджет, будут работать некорректно). Если он хочет внести дополнительные пояснения по статье, пусть делает это справа от утвержденной формы;

- контролер может добавлять в отчет строки, если у него увеличилось количество контрагентов по какой-либо статье затрат. При этом добавление новых строк не должно приводить к необходимости изменять результирующие строки;

- все ячейки с расчетными формулами должны быть защищены от редактирования (во избежание случайного затирания или изменения формулы на неверную);

- итоговые значения по бюджету распорядителя необходимо сверять с данными, которые попали в сводный БДДС, чтобы исключить возможность искажения информации.

Рассмотрим, как реализовать эти требования, используя возможности Excel.

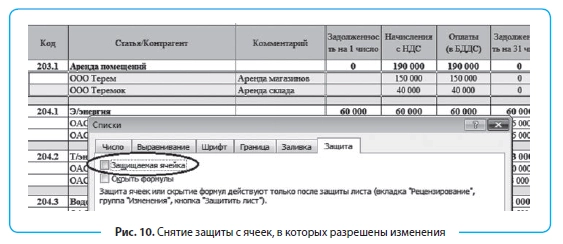

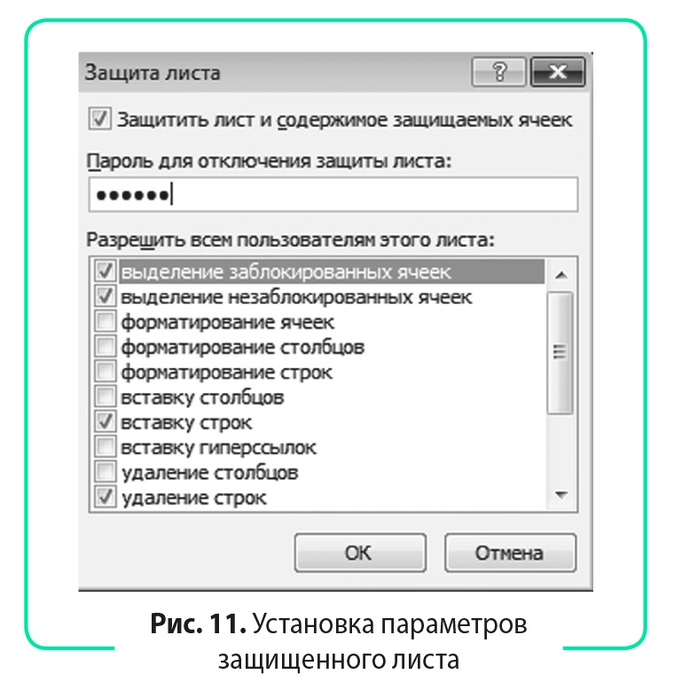

- Защита ячеек.

Для защиты ячеек от редактирования нажмите кнопку «Защитить лист» на вкладке «Рецензирование». Обратите внимание, что по умолчанию Excel защитит все ячейки листа от изменений, а нам нужно, чтобы распорядители не испортили результирующие строки. Поэтому следует снять защиту с ячеек, в которых распорядителям разрешено вносить изменения. Снять защиту с ячейки можно в меню «Формат ячейки» на вкладке «Защита» (рис. 10).

Контролеру разрешено изменять количество строк (добавлять и удалять), поэтому при установке защиты листа не забудьте отметить галочками «вставку строк» и «удаление строк» (рис. 11). Обязательно задайте пароль на снятие защиты. Иначе сотрудники, знающие, как работать с защитой листа, легко обойдут это ограничение.

- Учет в формуле СУММ() новых строк, которые может добавить контролер.

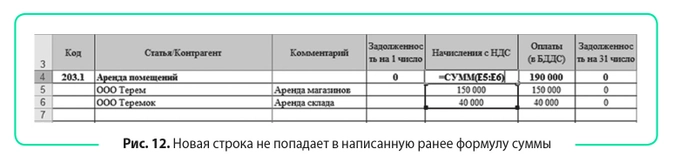

Главное правило при разработке бюджета произвольной длины: всегда использовать функцию СУММ(). Применение этого правила не всегда гарантирует, что в результирующие строки попадут все данные. На рисунке 12 приведен пример, когда контролер бюджета добавил новую строку в конец блока «Аренда помещений» (вполне логично с его точки зрения), но в итоговую формулу она не попала.

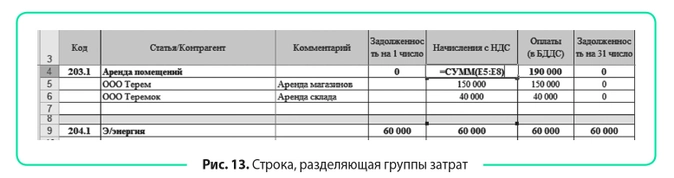

Выход из данной ситуации: между всеми блоками затрат вставляем строку и включаем ее в формулу суммирования (для распознавания обязательно выделяем строку каким-либо цветом). Для пользователя эта строка станет своего рода разделителем между группами затрат, и он всегда будет добавлять новые строки именно перед ней (рис. 13).

Следующий этап управления финансами — сбор заявок на оплату и ведение ежедневного платежного календаря.

Вместо заключения

Грамотная разработка бюджетов для контролера статей затрат позволит частично автоматизировать сбор планового БДДС на месяц, что ускорит процесс его подготовки и сократит влияние человеческого фактора при консолидации данных из разных источников.

Если плановый бюджет на месяц сведен с профицитом, это не означает, что в середине месяца не будет дефицита бюджета (ситуация наиболее вероятна в месяц погашения крупной суммы кредита). Поэтому крайне важно составлять не только месячный, но и понедельный прогноз движения денежных средств, чтобы заранее знать о возможных провалах в бюджете и грамотно спланировать платежи во избежание таких проблем.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2016

Финансовый план — денежное выражение бизнес-идеи. Ваша мечта превращается в план действий. Расчеты помогают оценить эффективность проекта и необходимый объем инвестиций. Как избежать нагромождения лишних графиков и цифр? На основании каких показателей инвестор сможет принять решение за 30 секунд? Как составить финансовый план для бизнес-плана — в нашей статье.

Марина Мельникова, экономист, финансовый аналитик RAS и IFRS.

- Собираем исходные данные и формируем бюджеты

- Определяем параметры расчетов

- Инвестиционный бюджет — стартовые расходы

- Источники финансирования

- Бюджет доходов

- Бюджет текущих расходов

- Бюджет закупок

- Бюджет оплаты труда

- Налоговый бюджет

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Почему остаток на счёте не совпадает с суммой прибыли в БДР?

- Учёт рисков в проекте

- Как оценить эффективность бизнес-плана?

- Показатели эффективности

- Показатели финансовой устойчивости

- Ошибки при подготовке финансового плана

Собираем исходные данные и формируем бюджеты

Источник информации: ваши ожидания, скорректированные на требования законодательства, возможности рынка, условия поставщиков, «фишки» конкурентов.

Определяем параметры расчетов

- Дата начала проекта и дата начала поступлений от реализации.

- Интервал планирования — месяц, квартал, год.

- Горизонт планирования — год, три, пять лет и т.д.

- Валюта расчетов.

- Особенности рынка — сезональность продаж, степень насыщения, конкуренция и пр.

- Количество и стоимость стартового товарного запаса на складе.

- Условия работы с поставщиками и покупателями — предоплата, оплата по факту отгрузки.

- Режим налогообложения, возможность применения льготных ставок, налоговых каникул и пр.

- Предполагаемый уровень инфляции.

Инвестиционный бюджет — стартовые расходы

Определяем объем первоначальных вложений. Сюда относят все, что понадобится для запуска проекта: покупка помещения, ремонт, внедрение IT, реклама, материалы и т.д. Фиксируем начало, окончание и динамику расходов.

Источники финансирования

Бюджет привлечения денежных средств раскрывает информацию о суммах:

- собственных средств в проекте;

- внешних заимствованиях.

Для кредитов и займов нужно подготовить графики платежей с указанием дат и сумм поступлений и платежей.

Бюджет доходов

Поступления делят на два типа: Доход от основной деятельности (Бюджет продаж) и Прочие.

Бюджет продаж — объем реализации в натуральном и денежном выражении. Выручку рассчитывают на основании:

● количественных метрик: прогнозного количества товаров или числа покупателей;

● стоимостных метрик: средний чек, цена за единицу продукции/услуги, нормативная стоимость.

Помесячный план доходов нужно скорректировать на коэффициенты сезонности, инфляции, возможный рост/падение объемов продаж из-за особенностей рынка сбыта.

Прочие доходы — все, что не относится к основной деятельности: продажа основных средств, государственные субсидии, поступления от инвесторов и пр.

Бюджет текущих расходов

Операционный бюджет описывает основную деятельность. Его состав зависит от специфики бизнеса и внутренних процессов.

Все траты нужно разделить на два типа:

- переменные расходы — зависят от уровня продаж (расходные материалы, ГСМ, товары). Они будут повторять динамику изменений объемов реализации;

- постоянные расходы — не реагируют на колебания в продажах (аренда офиса, коммунальные услуги, зарплата директора и бухгалтера).

Бюджет закупок

Этот план показывает какое количество товаров/материалов понадобится для выполнения плана продаж.

Цель подготовки — согласовать объем закупки с возможностями производства, продаж и остатками на складе.

Остаток на начало — Продажи + Закупки = Остаток на конец

Бюджет формируют в разрезе товаров/материалов в натуральном и стоимостном выражении. Цену рассчитывают на основании данных поставщиков либо по установленным в компании нормативам.

Бюджет оплаты труда

Цель — сформировать ежемесячный фонд заработной платы (ФОТ). Бюджет рассчитывают по каждой категории сотрудников с учётом планового роста выплат, дополнительных бонусов и премий.

На основании бюджета ФОТ определяют сумму страховых взносов. Это обязательные платежи на пенсионное и медицинское страхование сотрудников. Глава 34 НК РФ регулирует ставки и порядок расчетов.

Налоговый бюджет

Составляем перечень налогов в соответствии с выбранной системой налогообложения. Задаем базы для начисления, определяем суммы и сроки обязательных платежей.

Источники информации — требования законодательства и бюджеты компании.

Примерный перечень источников данных для расчета налоговой базы

| Налог | Бюджет |

|---|---|

| НДФЛ | Бюджет оплаты труда |

| Транспортный налог | Бюджет расходов на содержание авто |

| Взносы во внебюджетные фонды | Бюджет оплаты труда |

| Налог на прибыль | Бюджет Доходов и Расходов |

| НДС | Бюджет Доходов и Расходов Бюджет движения денежных средств (авансы полученные) |

Бюджет доходов и расходов (БДР)

На основании приведенных выше бюджетов собираем сводную таблицу доходов и расходов. Отчёт показывает сколько прибыли приносит проект в каждом конкретном периоде.

Прибыль = Доходы — Расходы

Слишком подробная детализация затруднит планирование или сделает его невозможным. Состав статей должен быть достаточным для обеспечения необходимой информации о структуре доходов и расходов, но не требовать больших трудозатрат и времени.

Бюджет движения денежных средств (БДДС)

БДДС — план поступлений и платежей. Задача отчёта — оперативное управление финансовыми потоками, оценка платежеспособности бизнеса.

Статьи группируют по видам деятельности:

- операционная — движение денег в рамках основной деятельности;

- инвестиционная — поступления и платежи, направленные на развитие бизнеса (реализация новых проектов и пр.);

- финансовая — внешние источники финансирования деятельности (привлечение и выдача кредитов, займов и пр.)

Суммы выплат и поступлений разбивают по статьям на основании бюджета доходов и расходов, учитывая условия платежей в договорах.

Детализация отчёта зависит от структуры денежных потоков. Сумма каждой статьи не должна превышать 20% от общего оборота. В противном случае потребуется дополнительная расшифровка.

Начальный остаток денежных средств + Приток денежных средств — Отток денежных средств = Остаток денежных средств на конец периода

Отрицательное сальдо на конец прогнозного периода (кассовый разрыв), говорит о недостатке денежных средств и необходимости дополнительного финансирования.

Почему остаток на счёте не совпадает с суммой прибыли в БДР?

Каждая хозяйственная операция вызывает взаимосвязанные изменения обоих бюджетов.

Различия между БДР и БДДС:

- прибыли и убытки формируют по методу начисления, т.е. по факту совершения хозяйственной операции;

- БДДС составляют на основании движения денег по счетам и в кассе.

| Учёт БДР | Учёт БДСС |

|---|---|

| Реализация по факту отгрузки/оказания услуги | Реализация по факту оплаты |

| Проценты по кредитам и займам | Тело кредита/займа Проценты |

| Амортизация основных средств | Оплаченная стоимость основных средств |

| НДС |

Учёт рисков в проекте

Бюджеты должны отражать реальные возможности бизнеса. Непредвиденные расходы и форс-мажорные обстоятельства искажают ожидаемый результат.

Расчет полученных планов в трёх сценариях позволит заранее подготовиться к возможным рискам:

- реалистичный — основной бюджет;

- оптимистичный — если бизнес покажет результат на % выше основного плана;

- пессимистичный — если бизнес покажет результат на % ниже основного бюджета.

Виды рисков, которые необходимо учесть при составлении бизнес-плана

- Коммерческие риски — снижение стоимости, рост конкуренции, скачки цен.

- Финансовые риски — колебания валюты, изменения законодательства, рост процентных ставок по кредитам.

- Производственные риски — забастовки, некомпетентность сотрудников, выпуск некачественной продукции.

Как оценить эффективность бизнес-плана?

Коэффициентный анализ финансового плана помогает определить стоит ли вкладываться в проект. Оценку проводят на основе дисконтирования — расчета «сегодняшней» стоимости «завтрашних» денег. Все будущие поступления приводят к текущему моменту с учётом ставки ожидаемой доходности (ставки дисконта).

Показатели эффективности бизнес-плана

- Чистая приведенная стоимость (Net present value, NPV) — текущая стоимость будущих денежных потоков.

где:

C0 – начальная инвестиция;

C1, …,Cn – денежный поток соответствующего года, очищенный от денежного потока финансовой деятельности компании.

Денежный поток = Поступления — Выплаты

n – срок жизни проекта в годах;

r – ставка дисконтирования.

Ставка дисконтирования — ожидаемый уровень доходности. Это такой процент дохода, который заставит вас отказаться от вложений в другие проекты с аналогичным уровнем риска.

NPV > 0 — проект прибыльный. Из нескольких моделей наиболее успешна та, у которой показатель NPV выше.

Если NPV < 0 — бизнес-план генерирует убытки.

Воспользуйтесь нашим Excel-калькулятором расчета NPV. Введите значения денежного потока для каждого периода, ставку дисконтирования и количество лет проекта. Если вы составляете план в месяцах, годовую ставку дисконта нужно разделить на 12, если в кварталах — на 4.

- Внутренняя норма рентабельности (Internal rate of return, IRR) — минимальная ставка доходности, при которой инвестиции окупятся.

IRR сравнивают с установленным инвесторами уровнем дохода или со ставкой процента по кредиту, если проект финансируют за счёт заёмных средств.

Если IRR > заданного норматива, такой бизнес-план принесет прибыль т.к. его доходность выше, чем стоимость заёмного капитала.

Если IRR < заданного норматива, проект не окупит вложенные средства.

Воспользуйтесь нашим калькулятором IRR в Excel.

- Срок окупаемости (Pay-back period, PP) — период времени, за который поступления от реализации бизнес-плана покрывают инвестиции. Чем он короче, тем быстрее проект возместит первоначальные расходы.

PP = min n, при котором , где:

IC — инвестиции в проект

n — число периодов

CFi — денежный поток в i-период времени

Воспользуйтесь нашим Excel-калькулятором РР.

Показатели финансовой устойчивости

- Точка безубыточности (Break-even point, BEP) — минимальный объем выручки/проданных единиц товаров, который покроет все расходы.

Показатель рассчитывают в натуральном и денежном выражении:

ТБд = В*Зпост / (В — Зпер)

В — выручка от продаж

Зпост — сумма постоянных затрат

Зпер — сумма переменных затрат

ТБн = Рн * Зпост / (Ц — ЗСпер)

Рн — объем реализации в единицах продукции

Зпост —сумма постоянных затрат

Зпер — сумма переменных затрат

Ц — цена за единицу продукции

ЗСпер — средние переменные затраты на единицу продукции

Если фактическая выручка выше полученного значения, бизнес получает прибыль.

Если фактическая выручка ниже точки безубыточности, компания несет убытки.

- Маржа безопасности (Margin of safety rate) — допустимый уровень снижения объемов реализации без потери прибыльности. Показывает на сколько фактический уровень дохода превышает точку безубыточности.

МБд = (В — ТБд) / В

В — выручка от продаж

ТБд — точка безубыточности в денежном выражении

МБн = (Рн — ТБн) / Рн

Рн — объем реализации в натуральном выражении

ТБн — точка безубыточности в натуральном выражении

- Операционный рычаг (Operating leverage) — показывает, на сколько изменится прибыль при изменении объема реализации на 1%.

ОР = (В — Зпер) / (В — Зпер — Зпост)

В — выручка от реализации

Зпер — затраты переменные

Зпост — затраты постоянные

Между колебанием выручки и прибыли нет линейной зависимости. Снижение продаж на 10% никогда не даст такой же процент снижения дохода. Причина: влияние доли постоянных и переменных расходов. Чем выше уровень переменных расходов, тем меньше операционный рычаг.

Высокие значения операционного рычага говорят о том, что незначительные колебания продаж могут вызвать сильное изменение прибыли. Бизнес с таким показателем быстро генерирует доходы в благоприятных условиях, но при незначительных трудностях уходит в минус.

Рост доли Переменных расходов ↓ Снижение доли постоянных ↓ Снижение Операционного рычага ↓ Снижение чувствительности Прибыли к изменению продаж.

Ошибки при подготовке финансового плана

- Переоценили выручку

Проблема: расчет бюджета по максимальным ценам или полной загрузке производства.

Решение: проанализировать рынок, подготовить реалистичный объем продаж и ценообразование.

- Недооценили расходы

Проблема: включили в бюджет не все расходы или занизили цены поставщиков.

Решение: подробное описание бизнес-процессов, бюджет на основе закупочных цен.

- Кассовые разрывы

Проблема: в БДДС не учтены сроки погашения кредиторской и дебиторской задолженности.

Решение: анализ условий оплат поставщиков и клиентов.

- Форс-мажорные обстоятельства

Проблема: в бюджет не заложили риски: задержки в получении разрешительной документации, нарушение сроков оплат и пр.

Решение: запланировать сумму на непредвиденные расходы как процент от выручки.

Задача бизнес-плана — выявить все, что поможет устранить конкурентов, чтобы продвинуть продукт/услугу. Цель его финансовой части — оценить сколько будут стоить усилия на реализацию проекта. От того_ насколько качественно составлен финансовый отчёт, зависит решение инвестора о финансировании и ваша уверенность в завтрашнем дне.

Новости

Бюджет на очередной год формируется с учетом функционирования предприятия: продажи, закупка, производство, хранение, учет и т.п. Планирование бюджета – это продолжительный и сложный процесс, ведь он охватывает большую часть среды функционирования организаций.

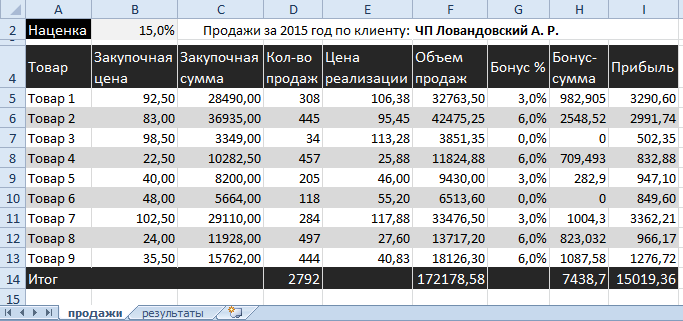

Для наглядного примера рассмотрим дистрибьюторскую фирму и составим для нее простой бюджет предприятия с примером в Excel (пример бюджета можно скачать по ссылке под статьей). В бюджете можно планировать расходы на бонусные скидки для клиентов. Он позволяет моделировать различные программы лояльности и при этом контролировать расходы.

Данные для составления бюджета доходов и расходов

Наша фирма обслуживает около 80-ти клиентов. Ассортимент товаров составляет около 120-ти позиций в прайсе. Она делает наценку на товары 15% от их себестоимости и таким образом устанавливает цену продажи. Такая низкая наценка экономически обоснована плотной конкуренцией и оправдывается большим товарооборотом (как и на многих других дистрибьюторских предприятий).

Для клиентов предлагается бонусная система вознаграждений. Процент скидки на закупку для крупных клиентов и ресселеров.

Условия и размер процентной ставки бонусной системы определяется двумя параметрами:

- Количественная граница. Количество приобретенного конкретного товара, которое дает клиенту возможность получить определенную скидку.

- Процентная скидка. Размер скидки – это процент, что вычисляется от суммы, на которую приобрел клиент при преодолении количественной границы (планки). Размер скидки зависит от размера количественной границы. Чем больше товара приобретено, тем больше скидка.

В годовом бюджете бонусы относятся к разделу «планирование продаж», поэтому они влияют на важный показатель фирмы – маржу (показатель прибыли в процентном соотношении от общего дохода). Поэтому важной задачей является возможность устанавливать несколько вариантов бонусов с разными границами на уровнях реализации и соответствующих им % бонусов. Нужно чтобы маржа удерживалась в определенных границах (например, не меньше 7% или 8%, вед это же прибыль фирмы). А клиенты смогут выбирать себе несколько вариантов бонусных скидок.

Наша модель бюджета с бонусами будет достаточно проста, но эффективная. Но сначала составим отчет движения средств по конкретному клиенту, чтобы определить можно ли давать ему скидки. Обратите внимание на формулы, которые ссылаются на другой лист пред тем как посчитать скидку в процентах в Excel.

Составление бюджетов предприятия в Excel с учетом лояльности

Проект бюджета в Excel состоит из двух листов:

- Продажи – содержит историю движения средств за прошлый год по конкретному клиенту.

- Результаты – содержит условия начисления бонусов и простой счет результатов деятельности дистрибьютора, определяющий прогноз показателей привлекательности клиента для фирмы.

Движение денежных средств по клиентам

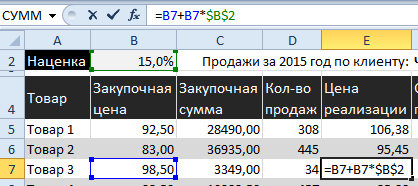

Структура таблицы «Продажи за 2015 год по клиенту:» на листе «продажи»:

- Товар – Наименование товаров.

- Закупочная цена – цены, по которым дистрибьютор закупает продукцию у поставщиков.

- Закупочная сумма – это количество товара умножено на его цену.

- Количество продаж – количество товара проданного конкретному клиенту за 1 год.

- Цена реализации – закупочная цена + 15% наценки. Формула наценки:

- Объем продаж – сумма, на которую было продано товара.

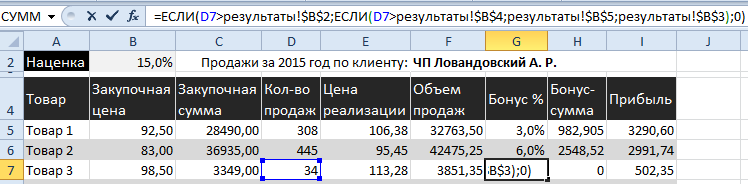

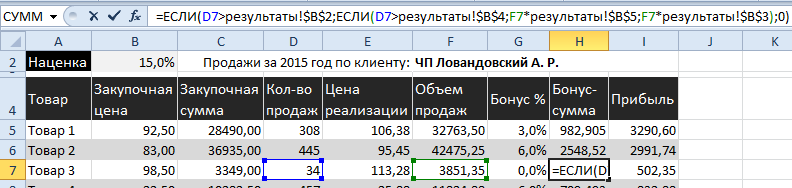

- Бонус % — размер скидки на определенный товар, который преодолел по количеству определенную граничную планку скидок. Формула:

- Бонус-сумма – суммы скидок, которые клиент получает при преодолении количественной границы конкретного товара (значение ячеек этой колонки получены ссылкой из ячейки расчета бонусов на листе «Результаты»). Формула расчета скидки в Excel:

- Прибыль – рассчитывается: Объем продаж — Закупочная сумма — Бонус.

Модель бюджета предприятия

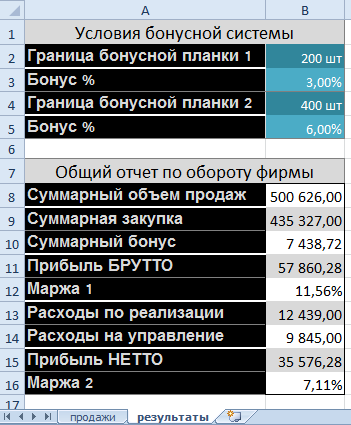

На втором листе устанавливаем границы для достижения бонусов соответствующие им проценты скидок.

Следующая таблица – это базовая форма бюджета доходов и расходов в Excel с общими финансовыми показателями фирмы за годовой период.

Структура таблицы «Условия бонусной системы» на листе «результаты»:

- Граница бонусной планки 1. Место для установки уровня граничной планки по количеству.

- Бонус % 1. Место для установки скидки при преодолении первой границы. Как рассчитывается скидка для первой границы? Хорошо видно на листе «продажи». С помощью функции =ЕСЛИ(Количество > граница 1 бонусной планки[количество]; Объем продаж * процент 1 бонусной скидки; 0).

- Граница бонусной планки 2. Более высокая граница по сравнению с предыдущей границей, которая дает возможность получить большую скидку.

- Бонус % 2 –скидка для второй границы. Рассчитывается с помощью функции =ЕСЛИ(Количество > граница 2 бонусной планки[количество]; Объем продаж * процент 2 бонусной скидки; 0).

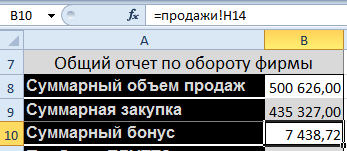

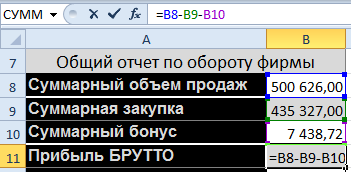

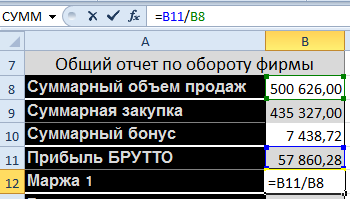

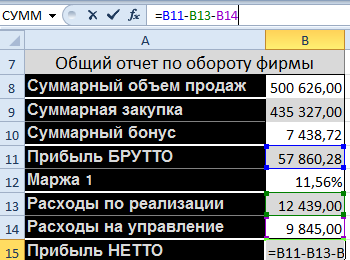

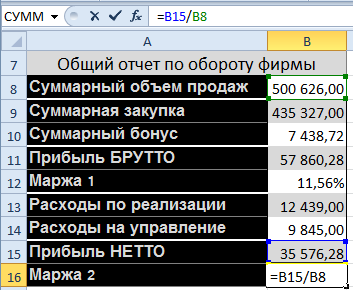

Структура таблицы «Общий отчет по обороту фирмы» на листе «результаты»:

- Суммарный объем продаж. Общая сумма проданного товара.

- Суммарная закупка. Общая сумма, на которую приобретено товара у поставщиков.

- Суммарный бонус. Общая сумма скидок.

- Прибыль БРУТТО: Суммарный объем продаж — Суммарная закупка – Суммарный бонус.

- Маржа 1: Прибыль БРУТТО / Суммарный объем продаж (в процентном выражении грязной прибыли).

- Расходы по реализации – сумма расходов на дистрибуцию товара (логистика, доставка, реклама и т.п.).

- Расходы на управление – суммарные расходы на зарплату сотрудникам, налоги и т.п.

- Прибыль НЕТТО (чистая прибыль) – Прибыль БРУТТО — Расходы по реализации — Расходы на управление.

- Маржа 2 – Прибыль НЕТТО / Суммарный объем продаж (в процентном выражении).

Готовый шаблон бюджета предприятия в Excel

И так у нас есть готовая модель бюджета предприятия в Excel, которая является динамической. Если граничная планка бонусов находится на уровне 200, а бонусная скидка составляет 3%. Это значит, что в прошлом году клиент приобрел товара в количестве 200шт. А в конце года получит за это бонус скидку 3% от стоимости. А если клиент приобрел 400шт определенного товара, значит, он преодолел вторую граничную планку бонусов и получает скидку уже 6%.

При таких условиях изменится показатель «Маржа 2», то есть чистая прибыль дистрибьютора!

Задача руководителя дистрибьюторской фирмы выбрать самые оптимальные уровни граничных планок для предоставления клиентам скидки. Выбирать нужно так чтобы показатель «Маржа 2» находился хотя бы в приделах 7%-8%.

Скачать бюджет предприятия-бонус (образец в Excel).

Чтобы не искать лучшее решение методом тыка, и не делать ошибок рекомендуем прочитать следующею статью. Там описано как сделать в Excel простой и эффективный инструмент: Таблица данных в Excel и матрица чисел. С помощью «таблицы данных» можно в автоматическом режиме визуализировать самые оптимальные условия для клиента и дистрибьютора.

Управляете ли вы финансами вашей компании или вашими домашними финансами, создание бюджета – важный первый шаг. Наличие бюджета необходимо, чтобы отслеживать текущие расходы, определять, в каких областях можно сократить расходы, а также принимать решения о том, на какие цели расходовать средства.

Хотя создание бюджета может казаться сложным процессом, использование шаблона бюджета может помочь сделать процесс чуть менее устрашающим. Как же выбрать подходящий для ваших целей шаблон из огромного количества существующих? Мы просмотрели лучшие шаблоны в Excel и рассказали про них в данной статье, чтобы вы могли выбрать те, которые лучше всего подходят вам. Кроме того, мы предлагаем подробное описание того, как использовать шаблон персонального бюджета на месяц в Excel и в Smartsheet.

Как выбрать правильный шаблон бюджета

Шаблон бюджета может быть очень сложным или очень простым: всё зависит от ваших целей. Это может быть создание бюджета для проекта на работе, отслеживание домашних расходов или планирование предстоящего важного события, например, свадьбы, или все вышеперечисленное вместе. В любом случае, важно выбрать подходящий шаблон для управления бюджета. Мы предлагаем вам описание различных типов шаблонов и расскажем, в каких случаях их стоит использовать.

See a head-to-head comparison of Microsoft Excel and Smartsheet

Discover how these two tools compare across five factors, including: work management, collaboration, visibility, accessibility, and integrations. Plus, see a quick demo of Smartsheet.

Try Smartsheet for free

Бюджет учебного клуба

Обычно учебные клубы для достижения своих ежегодных целей проводят мероприятия по сбору средств или получают спонсорскую помощь. Наличие бюджета учебного клуба важно для управления операциями и стратегиями клуба, а также для создания архива целей на каждый год. Данный шаблон бюджета учебного клуба поможет вам быстро отслеживать и управлять доходами и расходами клуба, а также сравнивать общий бюджет и текущий баланс.

Загрузить бюджет учебного клуба

Бизнес-бюджет

Вне зависимости от размера вашего бизнеса, наличие бизнес-бюджета является ключевым для роста вашей компании. Бизнес-бюджет поможет вам принимать стратегические решения о потенциальных направлениях роста, сокращении расходов и общем здоровье вашей компании. Данный шаблон бизнес-бюджета отлично подходит для поставщиков услуг и компаний, производящих и сбывающих товар.

Загрузить шаблон бизнес-бюджета

Бюджет студента ВНУ

Любому начинающему студенту необходимо как можно раньше создать свой студенческий бюджет. Хотя сумма денежных средств, необходимых для учёбы в ВНУ, может быть внушительных размеров, шаблон студента ВНУ поможет определить, сколько денег нужно на текущие расходы, сколько нужно сэкономить и каким образом претворить это в жизнь. В данном шаблоне студента вы найдёте таблицу для данных о доходах и расходах поквартально, и ещё одну таблицу для предварительной оценки ежемесячных школьных расходов.

Загрузить шаблон бюджета студента ВНУ

Бюджет отдела

Бюджет отдела полезен для определения потенциальных расходов отдела на ближайший финансовый год. Данный шаблон бюджета отдела поможет вам сравнивать процентные изменения бюджетных показателей для каждого года.

Загрузить шаблон бюджета отдела

Шаблон бюджета выхода на пенсию

Когда вы планируете выход на пенсию, необходимо как можно раньше создать план действий. Знаете ли вы, сколько составят ваши ежедневные расходы? Какие у вас будут источники дохода? Используя шаблон раннего выхода на пенсию, вы сможете лучше определить, сколько вам точно нужно откладывать на пенсию. Данный шаблон включает в себя две страницы: одна страница для оценки ваших пенсионных доходов и расходов в неделю, две недели, месяц, квартал и год, а вторая – для просмотра предварительного бюджета с учётом инфляции.

Загрузить шаблон бюджета выхода на пенсию

Шаблон семейного бюджета по месяцам

Семьи, которые серьёзно относятся к своему финансовому будущему, оценят этот шаблон планирования семейного бюджета. Откладываются ли деньги на покупку автомобиля или дома для всей семьи или на оплату высшего образования детям, шаблон семейного бюджета поможет создать ваш семейный годовой бюджет и поспособствует достижению ваших целей. Данный шаблон семейного бюджета включает в себя все статьи семейных доходов и расходов по месяцам, а также сводку всех данных на текущий момент для каждой категории.

Загрузить шаблон семейного бюджета

Шаблон подробного персонального бюджета на месяц

Шаблон подробного персонального бюджета на месяц похож на шаблон бюджета с нулевой базой, так как в его основе лежит тот же метод ведения бюджета – каждый рубль дохода идёт на покрытие расходов, в результате чего имеет место нулевой баланс. Тем не менее, отличие подробного персонального бюджета в том, что с его помощью можно вести бюджет на каждые две недели, а не на месяц. Таким образом, сокращается возможность выхода за рамки бюджета на платежный период и начала следующего периода с минусовым балансом. В шаблоне подробного персонального бюджета вы сможете указать все ваши доходы и расходы на первой странице и отслеживать транзакции на следующих страницах.

Загрузить шаблон подробного персонального бюджета на месяц

Бюджет праздничных покупок

Праздники – не самое лёгкое время. Чтобы убедиться, что вы не забыли купить подарок для вашей любимой тёти, заполните бюджет праздничных покупок заранее. Воспользуйтесь этим шаблоном бюджета праздничных покупок, чтобы составить список подарков, которые вы хотите приобрести, отметьте, кому вы хотите их подарить, какова их стоимость, как они будут упакованы, а также укажите, собираетесь ли вы доставить их лично или отправить по почте. В данном шаблоне вы найдёте удобную панель мониторинга, предоставляющую возможность быстрого просмотра оставшихся денежных средств в вашем бюджете праздничных покупок.

Загрузить шаблон бюджета праздничных покупок

Бюджет ремонта дома

Если вы планируете построить новый дом или просто обновить что-то в уже построенном, бюджет строительных работ в доме пригодится вам для планирования необходимых расходов, желаемых улучшений и экстренных ремонтных работ. Убедитесь, что ваши строительные или ремонтные работы выполняются в срок и не выходят за рамки бюджета, с помощью шаблона ремонта дома. Отслеживайте материалы и работу для каждого отдельного элемента, сравнивайте их с бюджетом, а также будьте в курсе текущего баланса бюджета.

Загрузить шаблон бюджета строительных работ в доме

Бюджет домашних расходов

Этот шаблон похож на шаблон планирования семейного бюджета – с его помощью также можно отслеживать доходы и расходы для всей вашей семьи. Разница заключается в том, что в этом шаблоне для каждого месяца отведена отдельная страница, в то время как в шаблоне семейного бюджета на одной странице помещается целый год. Данный шаблон домашних расходов предоставляет более детальный просмотр данных для каждого месяца.

Загрузить шаблон бюджета домашних расходов

Средство управления бюджетом

С помощью шаблона средства управления бюджетом вы можете отслеживать расходы и управлять вашим бюджетом в едином месте. Шаблон включает в себя годовой бюджет, бюджет для одного месяца и журнал истории транзакций. Данный шаблон представляет собой полноценное решение для управления бюджетом. Вы можете записывать все транзакции, а также отслеживать траты за весь год или за каждый месяц.

Загрузить шаблон управления денежными средствами

Персональный бюджет

Персональный бюджет поможет вам отслеживать и управлять вашими доходами, расходами и сбережениями, чтобы вы могли двигаться к достижению ваших финансовых целей. Неважно, составляете вы ваш первый бюджет с нуля или обновляете уже существующий, использование шаблона персонального бюджета поможет вам быстро получить визуальное представление о состоянии ваших финансов. В данном шаблоне персонального бюджета вы можете указывать ваш доход, планируемые сбережения и расходы на одной странице, и просматривать панель мониторинга для получения общих сведений о состоянии бюджета на второй странице.

Загрузить шаблон персонального бюджета

Бюджет проекта

Ключевым фактором управления успешными проектами является создание точного бюджета проекта и его отслеживание. Это может быть непростой задачей, так как охват проекта и графики постоянно меняются. Использование данного шаблона поможет вам держать под контролем бюджет вашего проекта. Вы можете отслеживать материалы, работу и фиксированные стоимости для каждой проектной задачи, а также выполнять мониторинг разницы между фактическими и запланированными в бюджете суммами.

Загрузить шаблон проекта бюджета

Простой бюджет

Если вы только создаёте ваш самый первый бюджет, вам пригодится шаблон простого бюджета. Этот шаблон даёт возможность перечислить все расходы и доходы и просмотреть итоговые суммы для каждой категории, а панель мониторинга поможет визуально представить часть дохода, которая идёт на погашение расходов, и оставшийся свободный доход.

Загрузить шаблон простого бюджета

Бюджет свадебного торжества

Планирование дня вашей свадьбы может занять много времени, сил и денежных средств. Создание бюджета ещё до начала планирования свадебного торжества позволит вам установить начальную сумму денежных средств, которые вы можете потратить. Воспользовавшись шаблоном бюджета свадебного торжества, вы не только сможете определить, сколько денег вам надо отложить, но и выявить незапланированные расходы. Данный шаблон содержит средство предварительной оценки суммы, которую вы хотите потратить, для каждой категории. Затем, по мере планирования мероприятия, вы сможете добавлять суммы фактически затраченных средств для отслеживания расхождения бюджета.

Загрузить шаблон бюджета свадьбы

Еженедельный бюджет

Планировщик еженедельного бюджета будет полезен для отслеживания ваших доходов и расходов для недели или двух недель. Этот шаблон основывается на шаблоне семейного бюджета и включает в себя дополнительные столбцы для каждой недели. С его помощью вы получите подробное представление о вашем бюджете.

Загрузить шаблон еженедельного бюджета

Таблица бюджета с нулевой базой

Шаблон бюджета с нулевой базой представляет собой бюджет для одного месяца, где разница между вашим месячным доходом и расходами должна быть равна нулю. В основе этого метода ведения бюджета лежит идея о том, что каждый рубль вашего дохода идёт в какой-то раздел вашего бюджета, и вы всегда знаете, куда идут ваши деньги. Этот шаблон включает в себя два раздела: в одном располагается список всех источников вашего дохода, а в другом – все ваши расходы. Как только оба раздела будут заполнены, вы сможете увидеть, действительно ли разница равна нулю, и отредактировать бюджет соответствующим образом.

Загрузить шаблон бюджета с нулевой базой

Важность персонального бюджета

Наличие персонального бюджета важно не только для вашего финансового благосостояния и спокойствия, но и для достижения ваших краткосрочных и долгосрочных целей. Управление бюджетом с помощью шаблона персонального бюджета поможет вам не сбиться с намеченного пути.

Чтобы начать работу с персональным бюджетом, выполните следующие действия:

- Определите ваши цели. Создайте список ваших краткосрочных и долгосрочных финансовых целей. Решите, какие цели являются для вас более приоритетными, каким образом вы планируете достичь их, а также определите временные рамки для их достижения. Достижение краткосрочных целей должно занимать не больше года и включать в себя такие элементы, как, например, выплата долгов по кредитным картам. Достижение долгосрочных целей может занимать несколько лет и включать в себя такие цели, как, например, создание накоплений для оплаты высшего образования ваших детей или пенсионных накоплений.

- Отслеживайте ваши траты. Чтобы сделать точную оценку того, сколько средств вы должны отводить на покрытие тех или иных расходов вашего персонального бюджета, вам потребуется знать, сколько вы тратите средств по каждой категории. Просмотрите ваши банковские выписки за последние 3-4 месяца, чтобы узнать, каковы основные статьи ваших расходов. Конечно, вы всегда можете изменить сумму бюджета для каждой категории трат, но предлагаемый нами подход предоставит вам базовые показатели, от которых вы сможете оттолкнуть.

- Настраивайте ваш бюджет. Используйте шаблон персонального бюджета, чтобы начать работу, а затем индивидуализируйте его, исходя из ваших требований. Кроме того, обратите внимание, что расходы будут разными от месяца к месяцу, поэтому не забывайте периодически проверять ваш бюджет и обновлять его по мере изменения обстоятельств.

Начало работы с шаблоном персонального бюджета в Excel

После того, как вы создали список ваших целей и начали отслеживать расходы, создайте ваш текущий бюджет, используя шаблон персонального бюджета.

Откройте шаблон персонального бюджета, добавьте сведения о вашем доходе, планируемых сбережениях и суммах расходов для каждого месяца. Этот шаблон состоит из двух страниц: панель мониторинга и бюджет.

На странице бюджета вы найдёте три раздела: доход, сбережения и расходы. Категория доходов включают в себя следующие источники дохода:

- Заработная плата

- Процентный доход

- Дивиденды

- Возмещения

- Бизнес

- Пенсия

- Другое

В следующем разделе можно указать ваши планируемые сбережения. Этот раздел может включать в себя краткосрочные или долгосрочные цели, которые вы определили ранее. Раздел содержит следующие категории, которые вы можете менять:

- Фонд на случай непредвиденных обстоятельств

- Перевод на сберегательный счёт

- Пенсия

- Инвестиции

- Образование

- Другое

Последний раздел страницы персонального бюджета содержит расходы. Здесь вы найдёте различные категории и связанные с ними подкатегории. Основные категории расходов включают в себя:

- Дом (домашние расходы)

- Транспорт

- Ежедневные расходы

- Развлечения

- Здоровье

- Отпуск

Как только вы введёте значения для каждой категории доходов, сбережений и расходов, вы увидите, что итоговая сумма для каждого месяца автоматически высчитывается и отображается в нижней части каждого столбца. Кроме того, итоговые суммы высчитываются в конце каждой строки и представляют собой данные на текущий момент для каждого элемента бюджета, категории и раздела.

На другой странице вы найдёте панель мониторинга для вашего бюджета. Панель мониторинга поможет вам получить визуальное представление о состоянии и здоровье вашего бюджета, а также будет автоматически обновляться при внесении изменений в таблицу бюджета. Панель мониторинга, включённая в шаблон персонального бюджета, состоит из 4-х частей:

- Краткая сводка о возможных источниках сбережений. Эта краткая сводка поможет высчитать ваши потенциальные сбережения для каждого месяца, после того, как вы достигните текущих целей по сбережению средств. Сумма потенциальных сбережений высчитывается в результате вычитания сумм общих сбережений и общих расходов из суммы общего дохода.

- Диаграмма соотношения доходов и расходов. Эта диаграмма даёт возможность быстрого визуального просмотра разницы между вашим общими доходами и расходами для каждого месяца, что поможет вам оценить здоровье вашего бюджета.

- Круговая диаграмма соотношения между доходами, расходами и сбережениями. Эта диаграмма демонстрирует, какую часть вашего бюджета занимают доходы, расходы и сбережения.

Использование шаблона персонального бюджета в Smartsheet

Smartsheet представляет собой надёжный инструмент на основе электронных таблиц для совместной работы и сотрудничества. Заранее отформатированный шаблон персонального бюджета упрощает создание бюджета, осуществление проверок здоровья бюджета и улучшение отчётности. В данном шаблоне вы можете указать свой бюджет на месяц, а затем отслеживать фактические траты. С помощью имеющихся формул вы сможете работать с годовыми общими расходами, годовыми запланированными расходами и их разницей. Эти данные будут автоматически высчитываться по мере изменения данных таблицы. Мощные функции Smartsheet для совместной работы позволяют вам прикреплять вложения, настраивать напоминания и предоставлять доступ к бюджету заинтересованным лицам.

Вот каким образом можно использовать шаблон персонального бюджета в Smartsheet:

1. Выберите шаблон персонального бюджета

Попробуйте Smartsheet бесплатно