Экономическая прибыль — формула расчета рассмотрена далее в нашей статье — это показатель, который свидетельствует об успешности финансово-хозяйственной деятельности компании. Повышение данного показателя на предприятии — первостепенная задача его руководства, которое стремится к удержанию своих позиций на рынке и привлечению инвесторов.

Как определить экономическую прибыль фирмы

Экономическая прибыль равна разности между общим (совокупным) доходом компании и экономическими издержками (затратами). В источниках также можно встретить ее определение как остатка от общего дохода после вычитания всех издержек. Экономическая прибыль фирмы рассчитывается по следующей формуле:

ЭП = СД – ОИ,

где:

ЭП — экономическая прибыль;

СД — совокупный доход;

ОИ — общие издержки.

В состав общих издержек (всех затрат) входят явные и неявные издержки.

Явные издержки нередко еще называют прямыми, бухгалтерскими или внешними затратами. В их состав включаются «видимые» бухгалтеру статьи расходов:

- заработная плата персонала;

- плата за коммунальные услуги;

- стоимость израсходованных сырья, материалов и полуфабрикатов;

- плата за аренду помещений, оборудования и т. п.

Неявные, или скрытые издержки фирмы связаны с недополученным доходом. Это некая виртуальная величина, которая определяется в процессе анализа деятельности фирмы. К примеру, собственник компании имел возможность инвестировать свободные денежные ресурсы в совместный производственный проект, но не сделал этого. А совместный проект с другими инвесторами принес прибыль выше среднерыночной. Тогда недополученный отказавшимся от проекта инвестором потенциальный доход — это неявные издержки данного инвестора. Другой пример. Собственник имущества мог получить доход от сдачи его в аренду, но не стал заключать договор. Сумма неполученного дохода от возможной аренды является неявными затратами.

Таким образом, формулу расчета экономической прибыли фирмы можно представить в следующем виде:

ЭП = СД – ЯИ – НИ,

где:

ЭП — экономическая прибыль;

СД — совокупный доход;

ЯИ — явные издержки;

НИ — неявные издержки.

С классификацией затрат в бухгалтерском учете вы можете ознакомиться в нашей материале «Статьи расходов в бухгалтерском учете — таблица».

Как распределяется чистая прибыль в ООО, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Отличие экономической прибыли фирмы от бухгалтерской

Бухгалтерская прибыль равна разнице между выручкой и бухгалтерскими («видимыми») затратами и может быть определена по формуле:

БП = ВР – ЯИ,

где:

БП — бухгалтерская прибыль;

ВР — выручка;

ЯИ — явные издержки.

Отличие экономической прибыли фирмы от бухгалтерской состоит в вычитании неявных затрат.

ЭП = БП – НИ,

где:

ЭП — экономическая прибыль;

БП — бухгалтерская прибыль;

НИ — неявные издержки.

При положительной бухгалтерской прибыли экономическая может иметь и нулевое, и отрицательное значение.

Нулевое значение экономической прибыли: его причины и последствия

Экономическая прибыль фирмы может иметь различные значения. Положительное значение ЭП возникает в случае превышения совокупных доходов над всеми издержками. Это показатель того, что компания функционирует практически идеально. Вложения в бизнес приносят доход выше среднерыночных показателей.

Отрицательное значение ЭП показывает, что в отчетном периоде совокупных затрат больше, чем полученных с них доходов. Выводы по такому результату нужно делать прямо противоположные тому, о чем говорилось выше.

При нулевом значении выручка равна произведенным совокупным затратам. А затраты эти, в свою очередь, равны сумме явных издержек, отраженных в бухучете. При нулевой ЭП фирма может продолжать функционировать, так как бухгалтерская прибыль обеспечивает конкурентный доход для владельцев. Однако изыскать средства для расширения бизнеса такой фирме будет проблематично.

Узнайте, как правильно отразить в бухгалтерском учете отрицательный финансовый результат (убыток), из нашей статьи «Отражение убытка в бухгалтерском учете — проводки».

Часто наряду с ЭП используют понятие нормальной прибыли.

Нормальная прибыль — это доход от капитала, который инвестор может получить при его размещении, например, в виде процентов по вкладу в банковской организации. Также под нормальной прибылью понимается тот уровень прибыли, который позволяет компании удерживать свои позиции в выбранном виде деятельности.

Для понимания сути того, что обозначает нулевая ЭП, разберем простой пример:

Фирма «Альфа» получила бухгалтерскую прибыль 100 000 рублей, что равно средней норме прибыли по отрасли. При этом объем бухгалтерских (явных) издержек составил 1 000 000 рублей. Неявных издержек не было. Средний процент по банковским депозитам за тот же период составил 10%.

Рассуждаем с позиции инвестора, который решает, что ему выгоднее — вложиться в «Альфу» или положить деньги на депозит. Допустим, у инвестора есть 500 000 рублей.

Если инвестор вложится в «Альфу» — его потенциальный доход через год составит:

500 000 × (100 000/1 000 000) = 50 000 рублей.

Если инвестор просто положит деньги в банк под проценты — его доход составит:

500 000 × 10% = 50 000 рублей (и этот показатель можно рассматривать как нормальную прибыль).

То есть инвестору в данном случае все равно, куда инвестировать. Негативных факторов (убытков) нет, но и позитивных тоже нет. Учитывая прочие риски — например, в банке инвестор получит доход гарантированно, а в бизнесе могут на практике быть варианты, — выбор депозита даже предпочтительнее.

В этом и состоит особенность нулевой ЭП у фирмы. Поддерживать определенный уровень функционирования возможно, а вот привлечь средства и расшириться — проблематично.

Итоги

Экономическая прибыль фирмы равна разности между выручкой и совокупными издержками. Они включают в себя явные и неявные издержки. Скрытые издержки не отражаются в бухгалтерском учете и составляют разницу между экономической прибылью и бухгалтерской.

Автор:

Опубликовано: 16 Сентября 2005

Глава 5. «Общие схемы оценки стоимости».Модель экономической прибыли.

Данный материал является главой из книги « Стоимость компаний: оценка и управление» Т. Коупленд, Т. Коллер, Дж. Муррин., 1999 г. Издательства «Олимп-Бизнес»

Заказать книгу можно здесь.

Иную схему стоимостной оценки предлагает модель экономической прибыли, в которой стоимость компании полагается равной величине инвестированного капитала плюс надбавка, которая в свою очередь равна приведенной стоимости, создаваемой в каждом последующем году. Возникновение концепции экономической прибыли относится ко временам экономических исследований Алфреда Маршалла, написавшего еще в 1890 г.: «То, что остается от его [собственника или управляющего] прибылей после вычета процента на капитал по текущей ставке, можно назвать его предпринимательской или управленческой прибылью»1.

Тем самым Маршалл говорит, что при определении стоимости, создаваемой компанией в любой период времени (то есть ее экономической прибыли), нужно учитывать не только расходы, фиксируемые в бухгалтерских счетах, но также и альтернативные издержки привлечения капитала, занятого в бизнесе.

Преимущество модели экономической прибыли перед моделью дисконтированного денежного потока состоит в том, что экономическая прибыль – это очень удобный показатель, дающий представление о результатах деятельности компании в любом отдельно взятом году, в то время как свободный денежный поток не обладает таким свойством. К примеру, вам не удалось бы проследить за успехами компании путем сравнения ее фактических и прогнозных свободных денежных потоков, ибо величина свободного денежного потока в любом году определяется весьма произвольными инвестициями в основные и оборотные средства. Руководители компании с легкостью могут на время отложить инвестиции просто для того, чтобы улучшить показатель свободного денежного потока в данном году, за счет долгосрочного создания новой стоимости.

Экономическая прибыль служит мерилом стоимости, создаваемой компанией в единичный период времени, и определяется следующим образом:

| Экономическая прибыль | = | инвестированный капитал | Ѕ | (ROIC – WAСС). |

Иными словами, экономическая прибыль равна разности между рентабельностью инвестированного капитала и затратами на капитал, умноженной на величину инвестированного капитала. Допустим, компания С инвестировала 1000 дол., рентабельность инвестированного капитала у нее составляет 10%, а средневзвешенные затраты на капитал – 8%. Тогда ее экономическая прибыль за год равна 20 дол.:

| Экономическая прибыль | = | 1000 дол. Ѕ (10% – 8%) | = | 1000 дол. Ѕ 2% | = | 20 дол. |

Экономическая прибыль преобразует факторы стоимости, о которых мы говорили выше, – а именно, рентабельность инвестиций и темпы роста – в единый денежный показатель (в конце концов, рост связан с величиной инвестированного капитала или размером компании). Иначе экономическая прибыль определяется как посленалоговая прибыль от основной деятельности минус плата за капитал, используемый компанией:

| Экономическая прибыль | = | NOPLAT | — | плата за капитал | = | NOPLAT | — | инвестированный капитал | Ѕ WACC. |

Этот альтернативный расчет дает точно такое же значение экономической прибыли:

| Экономическая прибыль | = | 100 дол. – 1000 дол. Ѕ 8% = 100 дол. – 80 дол. = 20 дол. |

Как показывает этот метод, экономическая прибыль концептуально равнозначна бухгалтерской чистой прибыли, но лишь с условием, что в расчет принимаются в точности все платежи за капитал компании, а не только проценты по долгу.

Рассмотрим простой пример, иллюстрирующий применение модели экономической прибыли для стоимостной оценки. Допустим, что уже известная нам компания С инвестировала 1000 дол. в основные и оборотные средства в начале периода 1. Каждый год после этого она получает 100 дол. чистой операционной прибыли за вычетом скорректированных налогов (то есть рентабельность инвестированного капитала составляет 10%). Чистые инвестиции компании равны нулю, и, таким образом, ее свободный денежный поток равен тем же 100 дол. Согласно приведенной выше формуле, экономическая прибыль компании С составляет 20 дол. в год.

В модели экономической прибыли стоимость компании равна величине инвестированного капитала плюс надбавка или скидка, равная приведенной стоимости прогнозируемой экономической прибыли:

| Стоимость | = | инвестированный капитал | + | приведенная стоимость прогнозируемой экономической прибыли. |

Логика здесь проста. Если в каждый период компания зарабатывает ровно столько, сколько составляют ее средневзвешенные затраты на капитал, то дисконтированная стоимость ее свободного денежного потока должна быть в точности равна величине ее инвестированного капитала. Компания стоит больше или меньше, чем ее инвестированный капитал, лишь в той мере, в какой она зарабатывает больше или меньше своих средневзвешенных затрат на капитал. Стало быть, надбавка или скидка к инвестированному капиталу должна быть равна приведенной стоимости будущей экономической прибыли компании.

Компания С ежегодно зарабатывает на 20 дол. больше того, что требуют инвесторы (это ее экономическая прибыль). Следовательно, стоимость компании С должна быть равна 1000 дол. (величина ее инвестированного капитала во время оценки) плюс приведенная стоимость ее экономической прибыли. В данном случае, коль скоро экономическая прибыль постоянно держится на уровне 20 дол. в год, для расчета ее приведенной стоимости мы можем воспользоваться формулой бессрочной ренты:

| Приведенная стоимость экономической прибыли | = | 20 дол. 8% |

= | 250 дол. |

В целом компания С стоит 1250 дол. Если вы теперь продисконтируете свободный денежный поток компании С, то получите тот же результат – стоимость компании С равна 1250 дол. (Напомним, что прогнозируемый свободный денежный поток компании С составляет 100 дол.)

| Приведенная стоимость свободного денежного потока | = | 100 дол. 8% |

= | 1250 дол. |

Таблица 5.6. Расчет экономической прибыли корпорации Hershey Foods (в млн дол.)

| 1991 г. | 1992 г. | Прогноз на 1993 г. | Прогноз на 1994 г. | Прогноз на 1995 г. | |

| ROIC (в %) | 20,1 | 21,0 | 19,1 | 19,6 | 19,5 |

| WACC (в %) | 10,6 | 10,5 | 10,0 | 10,0 | 10,0 |

| Разрыв (в %) | 9,5 | 10,5 | 9,1 | 9,6 | 9,5 |

| Инвестированный капитал (на начало года) | 1319 | 1434 | 1649 | 1738 | 1877 |

| Экономическая прибыль | 125 | 151 | 151 | 167 | 179 |

| NOPLAT | 264 | 302 | 315 | 341 | 366 |

| Плата за капитал | 139 | 151 | 164 | 174 | 187 |

| Экономическая прибыль | 125 | 151 | 151 | 167 | 179 |

Табл. 5.6 содержит расчет экономической прибыли корпорации Hershey Foods, а табл. 5.7 – ее стоимостную оценку по экономической прибыли. В 1992 г. Hershey создала экономическую прибыль в размере 151 млн дол. Иными словами, Hershey заработала на 151 млн дол. больше операционной прибыли, чем того требуют инвесторы исходя из отдачи, которую способны принести альтернативные инвестиции. Обратите внимание на то, что стоимость Hershey, рассчитанная по ее экономической прибыли, в точности равна стоимости ее дисконтированного денежного потока, которую мы вычислили чуть раньше в этой главе. Более того, как и следовало ожидать, стоимость основной деятельности Hershey – а именно, 4,1 млрд дол. – превосходит величину инвестированного капитала (на конец 1992 г.), составившую 1,6 млрд дол. Иными словами – если выразить это на языке приведенной стоимости, – Hershey создала стоимость в размере 2,5 млрд дол. (4,1 млрд дол. минус 1,6 млрд дол.).

Заказать книгу можно здесь.

Автор: Т. Коупленд, Т. Коллер, Дж. Муррин

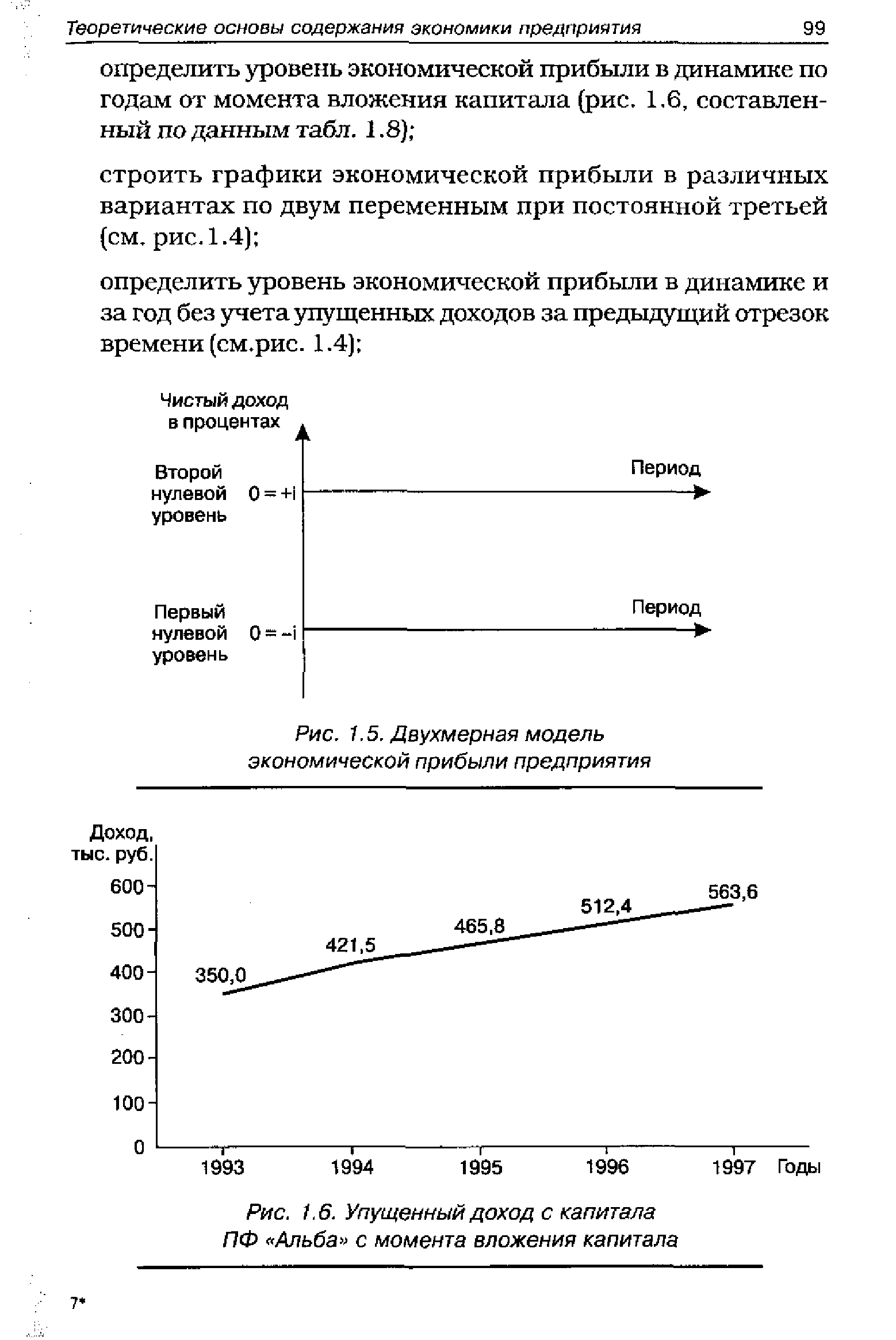

| Рис. 1.5. Двухмерная модель экономической прибыли предприятия |  |

Первое преимущество модели экономической прибыли перед моделью дисконтированного денежного потока состоит в том, что экономическая прибыль — очень удобный показатель, дающий представление о результатах деятельности компании в любом отдельно взятом году, в то время как свободный денежный поток не обладает таким свойством. Например, невозможно проследить за успехами компании путем сравнения ее фактических и прогнозных свободных денежных потоков, ибо величина свободного денежного потока в любом году определяется весьма произвольными инвестициями в основные и оборотные средства. Руководители компаний с легкостью могут отложить на время инвестиции просто для того, чтобы улучшить показатель свободного денежного потока в данном году, за счет долгосрочного создания новой стоимости.

[c.96]

Второе преимущество модели экономической прибыли перед моделью дисконтированного денежного потока заключается в том, что в рамках этой модели большее процентное соотношение стоимости появляется в более ранние годы, когда

[c.96]

В модели экономической прибыли стоимость компании равна величине инвестированного капитала плюс надбавка или скидка, равная приведенной стоимости прогнозируемой экономической прибыли [c.97]

Р и сумок 3.4. Равнозначность модели дисконтированного денежного м модели экономической прибыли (числовые данные — в тис лол [c.64]

Но все же, спросил Фред, как мне разобраться — когда использовать модель дисконтированного денежного потока, а когда модель экономической прибыли И в чем между ними разница [c.64]

МОДЕЛЬ ЭКОНОМИЧЕСКОЙ ПРИБЫЛИ

[c.166]

В этой главе изложены наиболее популярные схемы стоимостной оценки, основанные на дисконтированном денежном потоке, — в первую очередь модель дисконтированного денежного потока коммерческого предприятия и модель экономической прибыли- Мы дали здесь логическое обоснование каждой модели и рассмотрели экономические факторы, определяющие стоимость компаний, В остальных главах второй части последовательно описываются этапы процесса оценки стоимости компании [c.179]

В модели экономической прибыли продленная стоимость воплощает в себе вовсе не стоимость компании по завершении определенного прогнозного периода, а приращение стоимости инвестированного капитала компании к концу определенного прогнозного периода.

[c.306]

Еще одну интерпретацию продленной стоимости можно дать и с помощью модели экономической прибыли. На рисунке 12,6 сравниваются

[c.311]

Вычислите стоимость основной деятельности компании, сложив приведенную стоимость денежного потока за прогнозный период с приведенной продленной стоимостью. (Если вы пользуетесь моделью экономической прибыли, сюда надо прибавить еще и величину инвестированного капитала на начало прогнозного периода.) Сделайте поправку на дисконтирование к середине года, Мы обычно исходим из предпосылки, что денежные потоки возникают непрерывно в течение всего года, а не

[c.325]

МОДЕЛЬ ЭКОНОМИЧЕСКОЙ ПРИБЫЛИ…………………………………………………………166

[c.568]

Первый раздел рассматривает теоретические аспекты оценки стоимости компаний модель дисконтированного денежного потока и модель экономической прибыли. В рассмотренных моделях выделены ключевые факторы стоимости, которые можно использовать в качестве целевых финансовых нормативов темп роста доходов, рентабельность инвестированного капитала по отношению к средневзвешенным затратам на капитал, свободный денежный поток.

[c.3]

Модель экономической прибыли

[c.11]

Модель экономической прибыли определяет стоимость компании, равной величине инвестированного капитала плюс надбавка, которая равна приведенной стоимости, создаваемой компанией в каждом последующем году.

[c.11]

В модели экономической прибыли стоимость компании вычисляется по формуле

[c.11]

Предпринимательский доход и прибыль. Источники и элементы экономической прибыли. Виды прибыли. Модели прибыли фирмы.

[c.184]

Отправляясь в изучении производственных отношений от товара и его стоимости, он подходит к решению сложнейших вопросов простого и расширенного воспроизводства. Построив первую, по сути дела, математическую модель, первое уравнение х товара А = у товара В, он строит систему уравнения и неравенств, представляющих собой математические модели простого и расширенного воспроизводства. Далее он строит математическую модель нормы прибыли. Выяснив теоретико-экономическую сущность этой категории, производит ее математический анализ. Норма прибыли является функцией многих переменных, и если мы желаем узнать, как влияют эти переменные на норму прибыли, мы должны по порядку исследовать обособленное влияние каждой из них независимо от того, допустимо ли экономически такое изолированное влияние по отношению к одному и тому же капиталу или же нет.

[c.38]

В рамках модели экономического либерализма капиталистического общества равновесие интересов партнерских групп предприятия гарантируется лишь при условии, если обеспечиваются интересы собственников капитала (монизм интересов), поскольку функционирование свободного рынка требует в качестве мотивации предпринимательской деятельности получение максимальной прибыли. Это, в свою очередь, обусловливает владение собственностью на средства производства, что обеспечивает единство риска, контроля и прибыли тот, кто рискует своей собственностью в ходе экономического процесса, должен контролировать и принятие всех хозяйственных решений на предприятии и, соответственно, нести ответственность за последствия этих решений в форме прибыли или убытка. С этой точки зрения, господство собственников капитала на предприятии не является произвольно сделанным выбором оно носит функциональный характер, то есть направлено на обеспечение благосостояния всех групп, участвующих в экономическом процессе.

[c.47]

Конкурентная модель. Конкурентные фирмы, безусловно, имеют стимул — по сути дела, требование рынка — использовать наиболее эффективную из известных производственную технику. Мы видели, что само их выживание зависит от эффективности. Но в то же время конкуренция склонна лишать фирмы экономической прибыли — важного средства и основного стимула разработки новой, улучшенной производственной техники или новой продукции. Прибыли от научно-технического прогресса могут быть недолговечными для осуществляющего нововведения конкурентного производителя. Внедряющая нововведения фирма в конкурентной отрасли быстро обнаружит, что многие ее конкуренты начали дублировать или копировать технические новинки в результате они будут получать прибыль от удачного технологического исследования, не затрачивая средств на исследования.

[c.545]

Монополистическая модель. Мы показали, что благодаря барьерам для вхождения в отрасль монополист может постоянно получать значительные экономические прибыли. Следовательно, чистый монополист имеет большие финансовые ресурсы для внедрения достижений научно-технического прогресса, чем конкурентные фирмы. Но есть ли у монополиста стимулы к внедрению технологических достижений На этот вопрос нет однозначного ответа.

[c.545]

Понимание экономической прибыли и функций предпринимателя может быть углублено и расширено описанием искусственной экономической ситуации, когда чистая прибыль равнялась бы нулю. Затем, выяснив отклонения этой модели от реальной действительности, мы сможем обнаружить источники экономической прибыли.

[c.645]

При проведении анализа экономической эффективности отдельно каждой номенклатуры выпускаемой продукции целесообразно применять универсальные графические модели относительной прибыли и модели зон прибыльности и убыточности с графическими критериями их границ.

[c.44]

Графическая модель относительной прибыли Р является графическим отображением аналитической модели прибыли Р, в которой проведены преобразования, позволяющие показать на плоском графике основные взаимосвязи экономических параметров производства продукции (объема выпуска продукции, постоянных затрат предприятия, переменных затрат на одно изделие, цены, прибыли). Такую возможность удалось реализовать путем перехода от абсолютных параметров к относительным [8, 9].

[c.93]

Модель экономически выгодных размеров заказываемых партий. Рассмотрим работу склада, на котором хранятся товарные запасы, расходуемые на снабжение потребителей. Работа реального склада сопровождается множеством отклонений от идеального режима заказана партия одного объема, а прибыла партия другого по плану партия должна прибыть через две недели, а она пришла через десять дней при норме разгрузки одни сутки разгрузка партии длилась трое и т.д. Учесть все эти отклонения практически невозможно, поэтому при моделировании работы склада обычно делаются следующие предположения.

[c.543]

В Советском Союзе экономическое развитие опиралось на модель индустриализации, основанной на принципах так называемого «примитивного накопления», которая применялась Иосифом Сталиным начиная с 1929 г. Система централизованного и авторитарного планирования, а также полное отсутствие заинтересованности в прибыли со стороны хозяйственных субъектов действовали так, что добавленная стоимость, полученная в сельском хозяйстве, реинвестировалась в промышленность. Базовые сектора последней являлись приоритетными. Целью было достижение наиболее полной хозяйственной автаркии. ВНП увеличивался ежегодно на 3,3% в период с 1928 по 1938 г.5 Такое же развитие сталинской модели экономического роста продолжалось и в послевоенное время. Однако начиная с середины 50-х годов внимание постепенно переключалось на потребление. В течение 50-х темпы роста сохранялись на уровне 6,6%, в 60-х — 5,3%. Таким образом, процесс экономического роста продолжался, но темпы его замедлились в сравнении с показателями стран Запада. Страны Центральной и Восточной Европы, находившиеся после войны под советским влиянием, развивались подобным же образом. С самого начала они вынуждены были принять жесткие нормы сталинской модели экономического роста, делая акцент на развитие базовых отраслей промышленности. ВНП этих стран увеличивался впечатляющими темпами в течение 50-х годов, испытав, однако, определенное замедление в последующем десятилетии. Среднее значение темпов роста в 50-х годах, равное 5,6%, опустилось до 4,9% в период между 1961 и 1971 гг.6

[c.37]

Раскрывается место предприятий строительной индустрии в системе строительного комплекса, права и обязанности предприятий, условия их перевода на полный хозрасчет, роль и значение прибыли в современных условиях хозяйствования. Приведены модели экономического механизма формирования и использования прибыли. Раскрыты основные положения и примеры нормативного метода распределения прибыли, создание резервного фонда предприятий.

[c.210]

Теория прибыли, основанная на неопределенности, имеет значение независимо от того, можно или нет непосредственно измерить соответствующие величины. Подобно другим построениям экономической теории, эта теория нужна, если из нее можно вывести существенные утверждения (доказательства). Идея неопределенности как основы прибыли отвечает требованиям данной проверки лучше других возможных альтернатив, так как она позволяет создать модель экономического поведения, предполагающую наличие важных типов деятельности, которые не могли бы существовать в отсутствие неопределенности.

[c.464]

Во-первых, оно не является доказательством утверждения равенства оптимальной прибыли нулю, поскольку непосредственно следует из условий равновесия (3.46) — (3.48), т. е. не выводится из модели экономического равновесия, а введено в модель как определение экономического равновесия. Во-вторых, разность Сх —у В не является прибылью. Прибыль — это разность между доходами от производства продукции и расходами на ее производство. В модели Вальраса-Вальда прибыль не вычисляется. Действительно у В — это суммарный доход владельцев ресурсов Сх —- их суммарный-расход на приобретение продукции. Следовательно, разность Сх — у В — это сальдо доходов и расходов. В условиях равновесия сальдо доходов и расходов должно быть равно нулю, — оно и равно нулю в модели Вальраса-Вальда.

[c.69]

ДВУХФАКТОРНАЯ МОДЕЛЬ ЭКОНОМИЧЕСКОГО РОСТА -модель роста экономики, построенная на предположении, что только два фактора — капитал и труд — участвуют в создании валового национального продукта. Согласно этой модели возрастание средств производства, капитала, по отношению к фиксированному количеству труда, при отсутствии технологических изменений будет приводить к падению нормы прибыли на капитал, а также к снижению реальной ставки процента при одновременном росте реальной заработной платы и объема производства. Такая модель является упрощенной, так как не учитывает влияния технического прогресса.

[c.152]

Напишите многофакторную модель зависимости прибыли от продаж по экономическим элементам составляющих полной себестоимости.

[c.164]

Результаты проведенного исследования свидетельствуют о том, что практически все компании устанавливают критерии формирования премиального фонда. Правильный выбор этих критериев предопределяет успех или неуспех реализации проекта внедрения модели оплаты труда по результату. Поскольку выбор критериев зависит от особенностей отдельных компаний и их хозяйственных подразделений, мы не считаем возможным рекомендовать какой-либо один набор показателей на все случаи жизни. Наоборот, хотелось бы подчеркнуть, что проблема усложняется из-за очень большого количества возможных вариантов выбора (табл. 13.4). Мы считаем, что каждая компания выберет хотя бы один из показателей, приведенных в столбце «Стратегические или финансовые показатели». В свою очередь из этих показателей экономическая прибыль представляется наиболее обоснованным, хотя и наименее понятным показателем. По сути дела, это — разность полученной прибыли и процентов на сумму капитала, равного инвестированному в компанию. Таким образом, экономическая прибыль отражает более высокий стандарт деятельности, чем простая рентабельность активов (см. обсуждение экономической прибыли в главе 9).

[c.274]

Данная модель экономического механизма предприятия представляет собой механизм формирования экономической прибыли как чистого дохода с капитала, оснащенный необходимыми экономическими инструментами.

[c.108]

Модель экономического механизма предприятия представляет собой механизм формирования экономической прибыли, оснащенный экономическими инструментами управления его элементами и чистым годовым доходом с капитала. Основными элементами-факторами формирования экономической прибыли (чистого дохода с капитала) в ней являются ценность, спрос, цена, затраты, объем. Ценность понимается как категория духовного мира, не имеющая ни количественного, ни стоимостного измерения, а также как то, что нужно потребителям, и то, что создается производителем и может быть определено через полезность продукции и измерено количественно через спрос. Этот фактор является приоритетным среди других. Цена — как удельный доход. Затраты — как расходы, связанные с созданием и использованием капитала для производства и реализации продукции для осуществления рыночных операций во времени. Объем — как количественный фактор, обусловливающий доход и зависящий от издержек, спроса и создаваемой ценности (продукции). Наличие комплекса инструментов управления названными элементами и чистым годовым доходом с капитала в структуре экономического механизма предприятия обязателен. Он придает нужную направленность экономическим действиям и позволяет выйти на желаемый уровень экономических результатов.

[c.311]

На основе модели экономической прибыли была разработана модель ЕВО (по названию авторов ее создания Edwards-Bell-Ohlson), которая в отличие от модели EVA вместо стоимости компании определяет стоимость ее акционерного капитала (100% пакета акций). Согласно модели ЕВО, стоимость акционерного капитала (в размерности цены, а не доходности) определяется следующим образом [c.98]

Хотя существует много прикладных моделей, основанных на методе дисконтированного денежного потока в следующих пяти главах мы подробно разберем две из них модель дисконтированного денежного потока коммерческого предприятиям модель эконсмигескои прибыли. Первая наиболее широко используется на практике, ной модель экономической прибыли

[c.153]

Преимущество модели экономической прибыли перед моделью дис-контироэанкого денежного потока состоит в том. что экономическая прибыль — очень удобный и наглядный показатель результатов деятельности компании а любом отдельно взятом годун тогда как свободный денежный поток не обладает таким свойством. К примеру, вы не получите четкого представления о достижениям н перспективах компании, сравнивая ее фактические и прогнозные ободные денежные потоки, ибо величина свободного денежного потока ь любом году определяется весьма произвольными инвестициями в основные средства и оборотный капитал. Менеджмент компании с легкостью может улучшить показатель соободного денежного поггока ДАННОГО года Б ущерб долгосрочному созданию новой стоимости, просто на время отложив инвестиции.

[c.166]

Рассмотрим простой пример, иллюстрирующий применение модели экономической прибыли для стоимостной оценки. Допустим, уже известная нам компания В в начале периода 1 инвестировала 1000 дол- в основные средства и оборотный капитал, Далее ежегодно она зарабатывает NOPLAT в размере 100 дол. т. е. ROI = 10%). Чистые инвестиции компании равны нулю, и, стало быть, ее свободный денежный поток составляет те же 100 дол Согласно выведенной выше формуле, экономическая прибыль компании Б

[c.167]

Сегодня растет число изданий, где на основании рассмотренных выше моделей дисконтированных дивидендов или денежного потока на акции и наблюдаемых цен акций ставка дисконтирования собственного капитала (и соответственно рыночная премия за риск) трактуется как внутренняя норма доходности. Типичным примером служит работа Гебхардтд, Ли if Сваминатана13 Эти авторы оценивают затраты на собственный капитал, пользуясь при определении стоимости собственного капитала моделью остаточной прибыли (в принципе это равнозначно модели экономической прибыли, которую мы описывали в гл. 8). Допустим для примера, что временная структура процентных ставок имеет плоскую форму, а оцениваемая компания ведет чистую бухгалтерию применительно к прибавочному капиталу (т. е, все прибыли и убытки, влияющие на балансовую сто им от собственного капиталу получают отражение в спчете о прибылях и убытках), Тогда рыночная стоимость акций, St, раина балансовой стоимости собственного капитала, В плюс дисконтированная ожидаемая экономическая прибыль (которая определяется как разность между рентабельностью собственного капитала, КОЕ, и затратами на собственный ка питал, rf, умноженная на балансовую стоимость собственного капитала) [c.252]

Двухэтапная формула продленной стоимости в модели экономической прибыли такова2 [c.321]

Анализ применения графических моделей относительной прибыли Р для целей экономического управления показал, что они обладают исключительно высокой образностью цельного представления экономического механизма функционирования производства, четко показывают количественное влияние его основных элементов на прибыльность или убыточность выпуска рассматриваемой продукции. Внимательное изучение графической модели относительной прибыли Р подтверждает ее большие информационные возможности, которые очень полезны для оценки состояния эффективности производства и практических выводов для принятия решений по экономическому управлению производством и сбытом продукции.

[c.103]

В оценке стоимости предприятия выделяют … риски

имущественные и неимущественные

финансовые и коммерческие

систематические и несистематические

экономические и имущественные

Для оценки ликвидационной стоимости используется формула «…»

Ликвидационная стоимость активов предприятия — Затраты на ликвидацию

Ликвидационная стоимость активов предприятия — Обязательства

Ликвидационная стоимость активов предприятия — Затраты на ликвидацию — Обязательства

Когда стоимость предприятия при его ликвидации выше, чем действующего предприятия, в оценке бизнеса используется метод…

ликвидационной стоимости

стоимости чистых активов

капитализации дохода

Экономия за счет изменения источников финансирования, стоимости финансирования и прочих выгод-это … синергия

управленческая

финансовая

операционная

общая

Если известно, что доходы компании, ожидаемые к получению в прогнозном периоде, составляют: в первый год 750 000 ден. ед., во второй год 350 000 ден. ед., в третий год 500 000 ден. ед., в четвертый год 550 000 ден. ед.( остаточная стоимость — 1 200 000 ден. ед., а ставка дисконта — 8 %, то текущая стоимость предприятия равна …

2 612 570 ден. ед.

2 677 720 ден. ед.

3 101 850 ден. ед.

В соответствии с моделью экономической прибыли, стоимость компании определяется по формуле «…»

(Стоимость акционерного капитала — Прогнозируемая экономическая прибыль) * Рентабельность собственного капитала

(Стоимость акционерного капитала — Приведенная стоимость прогнозируемой экономической прибыли) * Рентабельность собственного капитала

Инвестированный в компанию капитал + Прогнозируемая экономическая прибыль

Инвестированный в компанию капитал + Приведенная стоимость прогнозируемой экономической прибыли

Требования к информации содержатся в Федеральном стандарте оценки (ФСО)…

№1

№8

№3

К обязательным случаям оценки стоимости предприятия относят

приватизацию

передачу вклада в уставной капитал неденежными средствами на сумму более 200 минимальных размеров оплаты труда (МРОТ)

продажу имущества предприятия-банкрота

куплю-продажу предприятия

При выборе вида стоимости в отчете об оценке оценщик может выбирать из видов стоимости, указанных .

в Федеральном законе «Об оценочной деятельности в РФ»

в стандартах Российского общества оценщиков (РОО)

в стандартах, обязательных к применению в РФ (ФСО № 2)

во внутрифирменных стандартах

К методам оценки бизнеса, основанным на анализе активов, относят …

метод чистых активов

метод рынка капитала

метод ликвидационной стоимости

Чтобы определить стоимость меньшей доли в непубличной компании, необходимо .

из стоимости контрольного пакета вычесть скидку на недостаточную ликвидность

из стоимости контрольного пакета вычесть скидку на неконтрольный характер и за низкую ликвидность

из стоимости контрольного пакета вычесть скидку за низкую ликвидность

Если в методе дисконтированных денежных потоков используется бездолговой денежный поток, то в инвестиционном анализе исследуют…

капитальные вложения

собственный оборотный капитал

изменение остатка долгосрочной задолженности

Методом рынка капитала рассчитали стоимость 100%-ного пакета акций, которая составила 100 млн руб. Необходимо оценить 5%-ный неконтрольный пакет акций. Оценщик для определения искомой стоимости определил искомую долю от 100%-ного пакета, затем определил и вычел скидку за низкую ликвидность, так как акции являлись низколиквидными. Оценщик использовал такой способ оценки неконтрольного пакета, как …

оценка «сверху вниз»

оценка «снизу вверх»

горизонтальный способ оценки

Выбор стратегии реструктуризации бизнеса основан на принципе …

вклада

замещения

конкуренции

наиболее эффективного использования

Нормализация отчетности проводится с целью …

приведения ее к единым стандартам бухгалтерского учета

определения доходов и расходов, характерных для нормально действующего бизнеса

упорядочения бухгалтерской отчетности

Прирост стоимости в результате применения техник реструктурирования является … эффектом от реструктуризации

прямым

косвенным

не является

При определении величины обязательств оценщик должен учесть величину обязательств, необходимых к погашению на дату проведения оценки, и …

выданные гарантии

дебиторскую задолженность

нераспределенную прибыль

выданные гарантии, а также дебиторскую задолженность

Модель Эдвардса-Белла-Ольсона устраняет недостаток … подхода к оценке бизнеса

доходного

сравнительного

затратного

Для случая стабильного уровня доходов в течение неограниченного времени коэффициент капитализации … дисконтирования

равен ставке

больше ставки

меньше ставки

Наибольший вес при согласовании результатов оценки в общем случае в оценке бизнеса присваивается … подходу

сравнительному

доходному

затратному

Критерием принятия решений о величине весового коэффициента является …

цель оценки

элемент сравнения в сравнительном подходе

величина ставки дисконтирования

величина обязательств организации

Говоря об американском опционе, можно утверждать, что .

дата исполнения такого опциона фиксирована — сделка может произойти только в день окончания срока действия опциона

такой опцион дает право покупателю опциона продать актив, лежащий в основе опциона, его продавцу

владелец данного вида опционов может совершить сделку (куплю-продажу) с базисным активом в любой день до окончания срока действия опциона

такой опцион дает право покупателю опциона приобрести актив, лежащий в основе опциона, у его продавца

Более достоверные данные о стоимости предприятия, если оно недавно возникло и имеет значительные материальные активы, даст метод …

ликвидационной стоимости

стоимости чистых активов

капитализации дохода

При определении стоимости бизнеса в рамках оценки стоимости нематериальных активов … стоимость гудвилла

необходимо учесть

в некоторых случаях учитывают

не учитывают

Реструктуризация в рамках инвестиционной стратегии напрямую воздействует на …

финансовую структуру капитала предприятия

величину чистой прибыли

величину капитальных вложений

величину денежного потока

Реструктуризация в рамках операционной стратегии напрямую воздействует на …

финансовую структуру капитала предприятия

величину чистой прибыли

величину капитальных вложений

величину денежного потока

Стоимость оцениваемого объекта в отчете об оценке указывается в виде …

единой величины

интервала стоимости

единой величины или интервала стоимости — в зависимости от того, как указано в задании на оценку

Методом согласования результатов оценки является метод …

капитализации дохода

анализа иерархий

ликвидационной стоимости

Неверно, что … подход основан на принципе замещения

доходный

затратный

сравнительный

В отчете об оценке бизнеса обязательным является раздел «…»

Допущения

Сопроводительное письмо

Сведения о генеральном директоре оценочной компании

Задачей оценки стоимости предприятия может быть …

определение инвестиционной стоимости

реорганизация

определение ликвидационной стоимости

определение рыночной стоимости

Доходность бизнеса можно определить при помощи …

нормализации отчетности

финансового анализа

анализа инвестиций

нормализации отчетности, финансового анализа и анализа инвестиций

нормализации отчетности и финансового анализа

Для определения величины ликвидационной стоимости используется формула «…»

ликвидационная стоимость активов предприятия минус затраты на ликвидацию

сумма ликвидационной стоимости активов предприятия

ликвидационная стоимость активов предприятия минус обязательства

ликвидационная стоимость активов предприятия минус затраты на ликвидацию минус обязательства

При принятии решения о стоимости инвестиционного проекта оценщик в первую очередь будет пользоваться результатами … подхода

доходного

сравнительного

затратного

Если известно, что среднее значение мультипликатора «цена/прибыль» у нескольких компаний-аналогов — 6,5, прибыль оцениваемой компании -80 000 ден.ед., а выручка -1 000 000 ден.ед., то стоимость оцениваемой компании составляет…

100 000 ден.ед.

520 000 ден.ед.

650 000 ден.ед.

В отчете об оценке бизнеса принято приводить обзор макроэкономики …

страны, региона и отрасли

региона и отрасли

отрасли

региона

«…» является обязательным разделом в отчете об оценке бизнеса

Сопроводительное письмо

Допущения и ограничения

Сведения о генеральном директоре оценочной компании

В рамках оценки стоимости бизнеса для его продажи оценщик оценивает … стоимость

кадастровую

рыночную

инвестиционную

ликвидационную

Неверно, что … является стандартом стоимости в соответствии с Федеральным стандартом оценки

рыночная стоимость

инвестиционная стоимость

стоимость действующего предприятия

Рыночная стоимость может быть выражена …

в сочетании денежных средств и неликвидных ценных бумаг

в денежных единицах

в денежном эквиваленте

Ставка дисконтирования — это …

действующая ставка дохода по альтернативным вариантам инвестиций

ожидаемая ставка дохода по альтернативным вариантам инвестиций

коэффициент, приводящий текущую стоимость денег к их будущей стоимости

Стоимость предприятия, определенная сравнительным подходом, составляет если известно, что мультипликатор «цена/прибыль» по компаниям-аналогам составил 6,3; «цена/денежный поток» — 10,5; «цена/выручка» — 4,3 (в расчетах значимость мультипликаторов принимается как равная), деятельность оцениваемой компании убыточна, ее выручка составила 1 200 000 ден.ед., а денежный поток — 200 000 ден.ед.

3 630 000 ден.ед.

2 100 000 ден.ед.

5 160 000 ден.ед.

Если известно, что балансовая стоимость денежных средств организации составляет на дату оценки 50 000 ден.ед., дебиторской задолженности — 450 000 ден.ед. (12 % ее является безнадежной), рыночная стоимость недвижимости составляет на дату оценки 8 400 000 ден.ед, машин и оборудования — 13 520 000 ден.ед, запасов — 3 890 000 ден.ед., финансовых активов — 785 000 ден.ед., стоимость обязательств -22 760 000 ден.ед., то тогда стоимость предприятия, определенная затратным подходом, составляет …

4 281 000 ден.ед.

26 310 000 ден.ед.

Отчет об оценке в оценке бизнеса …

должен быть составлен в устной форме

должен быть составлен в письменной форме

может не составляться

Мультипликатор «…» является моментным

цена/прибыль

цена/денежный поток

цена/чистые активы

Стоимость предприятия, определенная рыночным подходом, составляет если известно, что мультипликатор «цена/прибыль» по компаниям-аналогам составил 6,3, «цена/выручка» — 4,3, деятельность оцениваемой компании убыточна, а ее выручка составила 1 200 000 ден.ед.

5 160 000 ден.ед.

7 560 000 ден.ед.

279 070 ден.ед.

190 476 ден.ед.

В случае выбора аналогов среди западных компаний необходимо провести с отчетностью оцениваемой компании процедуру…

нормализации

трансформации

инфляционной корректировки

В соответствии с … в отчете об оценке в обязательном порядке должно быть указано задание на оценку

ФЗ № 135 «Об оценочной деятельности в РФ»

Федеральным стандартом оценки № 1

Федеральным стандартом оценки № 2

Федеральным стандартом оценки № 3

В соответствии с принципом … объект оценки, характеристики которого не соответствуют требованиям рынка, скорее всего, будет оценен ниже среднего уровня

вклада

замещения

соответствия

конкуренции

С помощью метода … можно определить стоимость миноритарного пакета акций

сделок

стоимости чистых активов

рынка капитала

Метод сделок основан …

на оценке минаритарных пакетов акций компаний-аналогов

на оценке контрольных пакетов акций компаний-аналогов

на будущих доходах оцениваемой компании

на активах оцениваемой компании

Целью оценки объекта оценки может быть …

купля-продажа

принятие управленческих решений

решение уполномоченного органа

определение рыночной стоимости

Расположите в правильной последовательности этапы определения стоимости компании:

подписание договора на оценку

сбор информации о компании

определение стоимости компании

вывод итоговой величины стоимости

формирование отчета об оценке

Затратный подход в оценке стоимости предприятия (бизнес основан на анализе …

доходов

активов

финансовых результатов

Для целей оценки дебиторской задолженности специалист должен изучить …

договоры с покупателями и заказчиками

договоры с кредитными организациями

справку бухгалтерии о составе и сроках возникновения и погашения дебиторской задолженности

Критерий «…» является основным при выборе компаний-аналогов в сравнительном подходе

сходная отрасль

сходная продукция

размер компании

географическое положение

стратегия развития

При оценке стоимости бизнеса акционерного общества объектом оценки будет выступать …

имущественный комплекс акционерного общества

доля в уставном капитале общества с ограниченной ответственностью

пакет акций акционерного общества

Оценщик указывает дату оценки объекта в отчете об оценке, руководствуясь принципом …

соответствия

полезности

предельной производительности

изменения стоимости

На принципе ожидания основан метод …

сделок

накопления чистых активов

При оценке рыночной стоимости холдинга наиболее приемлемым будет использование метода …

рынка капитала

дисконтированных денежных потоков

накопления чистых активов

капитализации дохода

Чтобы определить стоимость неконтрольного пакета низколиквидных акций при известной стоимости 100 % пакета на уровне контроля, необходимо …

вычесть скидку за низкую ликвидность

вычесть скидку за неконтрольный характер

вычесть скидки за неконтрольный характер и за низкую ликвидность

добавить премию за контрольный характер

Проведение финансового анализа в сравнительном подходе необходимо для определения …

степени риска, связанного с объектом оценки

рейтинга среди проданных аналогичных предприятий

тенденции изменения доходов и расходов

соотношения постоянных и переменных затрат в общей величине затрат

Основным недостатком затратного подхода является …

его умозрительность

отсутствие достоверной информации об объекте оценки

отсутствие учета перспектив развития бизнеса

Для бездолгового денежного потока ставка дисконтирования рассчитывается …

как средневзвешенная стоимость капитала

методом кумулятивного построения

с помощью модели оценки капитальных активов

В доходном подходе для оценки стоимости инвестиционного проекта может быть использован метод …

дисконтированных денежных подходов

капитализации дохода

реальных опционов (модель Блэка-Шоулз

Чтобы определить стоимость свободно реализуемой меньшей доли (стоимость неконтрольного пакета высоколиквидных акций), необходимо … скидку на неконтрольный характер

из стоимости контрольного пакета вычесть

к стоимости контрольного пакета прибавить

стоимость контрольного пакета разделить на

При определении стоимости предприятия (бизнес необходимо оценить рыночную стоимость машин, оборудования, транспортных средств в методе …

рынка капитала

капитализации дохода

накопления чистых активов

Чтобы принять результаты метода рынка капитала к согласованию с результатами доходного и затратного подходов, необходимо …

применить скидку за низкую ликвидность

применить скидку за неконтрольный характер

применить премию за контроль и при необходимости сделать скидку за низкую ликвидность

не применять никаких корректировок

Для случаев возрастающих во времени денежных потоков коэффициент капитализации …

будет всегда больше ставки дисконтирования

будет всегда меньше ставки дисконтирования

будет равен ставке дисконтирования

Когда темпы роста предприятия умеренны и предсказуемы, то используется метод …

дисконтированных денежных потоков

капитализации дохода

чистых активов

отраслевых коэффициентов

Риск, обусловленный факторами внутренней среды, называется …

систематическим

несистематическим

переменным

альтернативным

Для расчета терминальной стоимости для действующего предприятия используют …

модель Гордона

метод «предполагаемой продажи»

метод оценки по стоимости чистых активов

Сочетание имущественных прав, связанных с объектом, при котором обеспечивается его максимальная стоимость, является принципом …

ожидания

замещения

экономического разделения

вклада

Стоимость неконтрольного пакета акций можно определить с помощью метода …

сделок

стоимости чистых активов

рынка капитала

Метод предполагаемой продажи строится на предположении о том, что …

в остаточном периоде величины амортизации и капитальных вложений равны

в остаточном периоде должны сохраняться стабильные долгосрочные темпы роста

владелец предприятия не меняется

Оценщик указывает дату проведения оценки объекта в отчете об оценке, руководствуясь принципом ..

соответствия

полезности

предельной производительности

изменения стоимости

Если необходимо оценить бизнес общества с ограниченной ответственностью (ООО), то объектом оценки будет .

пакет акций предприятия

право собственности на долю в ООО

имущественный комплекс ООО

Синтетическая модель Блэка-Шоулза является таковой, так как основана на сочетании … подходов

доходного и сравнительного

затратного и сравнительного

доходного и затратного

Чтобы определить стоимость свободно реализуемой меньшей доли с высокой ликвидностью, необходимо

из стоимости контрольного пакета вычесть скидку на неконтрольный характер

из стоимости контрольного пакета вычесть скидку за низкую ликвидность

из стоимости контрольного пакета вычесть скидку на неконтрольный характер и за низкую ликвидность

Расчет прямого эффекта от реструктуризации осуществляется на основе метода …

накопления чистых активов

рынка капитала

дисконтированных денежных потоков

Неверно, что стандартом стоимости является … стоимость

рыночная

инвестиционная

ликвидационная

нормативно рассчитываемая

К моментным мультипликаторам относят мультипликатор «цена / …»

прибыль

денежный поток

чистые активы

Косвенный эффект от реструктуризации выражается в …

операционной синергии

наибольшем стоимостном разрыве

повышении мультипликатора «цена / прибыль»

По мнению ряда экономистов, в том числе Эдварда Мейсона и Роджера Харрисона, оценка компании всегда является неточной и субъективной и может рассматриваться как «произвольная», «неофициальная» и принятая «по договоренности сторон». Почему предприниматель и инвестор по-разному оценивают одну и ту же компанию? Как определить, сколько действительно стоит ваш бизнес?

Точная оценка непубличной компании, чьи акции не торгуются на фондовой бирже, — всегда нетривиальный вопрос. Каждое заинтересованное в сделке лицо может применять свои методы оценки и спорить с другими, отстаивая правильность собственных вычислений. Универсального рецепта здесь нет.

Современные методы оценки компаний, надо признаться, недалеко ушли от классических книжных истин, прописанных Мейсоном и Харрисоном. Бизнес-ангелы, частные инвесторы, венчурные фонды и предприниматели по-прежнему используют для оценки бизнеса коэффициенты и мультипликаторы, дисконтированные денежные потоки и чистые активы. Но какой метод подходит вам?

Общие положения

Оценка стоимости компании предполагает ряд допущений, в частности, реальный объем рынка (особенно тяжело «оцифровать» молодые, формирующиеся отрасли), а также финансовый прогноз. Нередко бизнес-планы предпринимателя могут не совпадать с видением инвестора.

Еще один субъективный показатель — это требуемая инвестором степень доходности, покрывающая все его риски. Чем раньше инвестор «заходит» в компанию, тем большую доходность он требует. На самой ранней стадии развития только одна компания из десяти проинвестированных оказывается прибыльной, отмечает Константин Фокин, президент Национальной ассоциации бизнес-ангелов. «Я плотно работаю с компаниями, потому что хочу, чтобы доходность моего портфеля была ваше средней, я рассчитываю, что две компании из десяти портфельных смогут быть успешными»,- рассказывает о реалиях высоко рискового инвестирования бизнес-ангел Александр Бородич.

При оценке рынка и компаний предприниматели опираются на уже прошедшие аналогичные сделки, которые позволят им и получить примерный мультипликатор, и понять объем рынка. Окончательное решение о стоимости инвестор принимает, опираясь не только на данные похожих сделок, но и на собственную интуицию и результаты «торгов» с предпринимателем.

На самой ранней стадии развития компании инвестор особое внимание уделяет анализу и другим показателям компании: команде, потенциальному спросу на технологию, системным рискам, связанным с общим экономическим и политическим фоном, а также возможным барьерам для входа на рынок конкурентов.

На стадии идеи очень сложно дать даже примерную оценку будущей компании — это уравнение с множеством переменных.

Но инвестора такой ответ вряд ли устроит. «Бизнес-ангелы вкладывают деньги в бизнесы, финансированием научно-исследовательских проектов они не занимаются»,- констатирует Игорь Пантелеев, исполнительный директор Национального содружества бизнес-ангелов. Чаще всего частные инвесторы отказывают стартапам как раз по причине отсутствия у молодой компании продаж.

Метод дисконтированных денежных потоков

Подходит: для быстрорастущих стартапов, находящихся на начальных стадиях развития, с малым доходом или вообще без него.

Не применяется: к техническим компаниям.

Основание оценки: стоимость компании определяется из суммы свободного денежного потока будущих периодов. Величина потока дисконтируется с учетом рисков будущих лет. Ставка дисконтирования определяется исходя из средневзвешенной стоимости капитала.

Минусы: завышенная оценка реальной стоимости компании, неточные допущения (выручка компании в будущие периоды, темпы роста продаж, риски, ставка дисконтирования).

Метод мультипликаторов и коэффициентов

Подходит: для солидных и прибыльных компаний со скромными активами.

Основание оценки: сравнение с котирующими на бирже компаниями с аналогичной операционной и финансовой структурой. Оценка стоимости основывается на нескольких показателях: оборот, EBITDA, EBIT, годовой прирост. Во внимание принимаются сделки с похожими компаниями, которые были проданы стратегическим или финансовым инвесторам. Большое значение в этом методе играет соотношение рыночной цены акции компании и ее чистой прибыли в расчет на акцию. В оценке определяется потенциал развития компании или отрасли в целом, в итоге инвестор или предприниматель оценивает стратегическую стоимость компании.

Минусы: сложности в поиске подходящего аналога, закрытость аналогичных сделок, сложный процесс сбора данных.

Метод чистых активов

Подходит: для крупных компаний с весомыми базовыми активами.

Не подходит: для сектора малых и средних предприятий.

Основания для оценки: балансовые показатели компании. Важный плюс данного метода — возможность качественно проверить полученную стоимость бизнеса исходя из его официальных бухгалтерских документов.

Минусы: сложно оценить интеллектуальную собственность.

Другие методы оценки стоимости компаний

Правило третей Люциуса Кэри: компания делится на три части между инвестором, учредителем/директором и руководством.

Правило компетенций: оценка доли каждой стороны проходит по профессиональным навыкам и компетенциям участников компании.

Коэффициент жадности: сумму инвестиций, умноженную на долю директора бизнеса, делят на инвестиции самого директора, умноженные на долю инвестора. Если полученный коэффициент от 5 до 8, оценка компании адекватна, если больше 10 — предприниматель жадничает и отдает инвесторам слишком маленькую долю.

Реальный опыт

Сергей Топоров, старший менеджер по инвестициям фонда LETA Capital:

Мы используем разные методы оценки — начиная от дисконтированных денежных потоков и заканчивая методом сравнения проектов по метрикам и прогнозирования будущей стоимости компании. На нашей стадии инвестирования наиболее применимо, конечно, прогнозирование будущей стоимости с дисконтированием на текущий момент.

Откройте счет в Эльба|Банке и пользуйтесь встроенной бухгалтерией и отчетностью. Корпоративная карта и электронная подпись — бесплатно. До 5% на остаток.

Узнать больше

Самый эффективный метод оценки — это метод переговоров. Мы понимаем минимальную, комфортную и максимальную для нас оценку проекта. Далее общаемся с проектом и соотносим эту оценку с ожиданиями основателей. Та цифра, на которой остановились, и есть реальная стоимость проекта сегодня.

Маргарита Власенко, куратор проектов ИТ-парка г. Набережные Челны:

Мы используем доходный метод при оценке стоимости ИТ-проектов. В российских реалиях сравнительный метод использовать крайне затруднительно. Сложно найти аналогичные бизнесы и практически невозможно получить доступ к реальным цифрам. Отрицательная сторона затратного метода заключается в том, что он не учитывает стоимость интеллектуальной собственности, «горящие глаза» команды и прочие нематериальные ценности. А ведь на начальном этапе именно от них зависит дальнейший успех проекта. На практике доходный метод дает самые достоверные данные по стартапу. Но здесь тоже нужно понимать, что ни один из подходов не дает объективную оценку, если мы говорим о начинающем бизнесе в ИТ. По стартапам невозможно делать долгосрочные прогнозы, так как иногда проекты терпят серьезные изменения в своих бизнес-процессах в первый год существования.

Данила Некрылов, аналитик фонда Bright Capital:

Традиционные подходы к оценке компаний (сравнительный, затратный, доходный) для определения прединвестиционной стоимости (pre-money valuation) венчурного проекта практически не используются. Связано это с высокой степенью неопределенности касательно будущих денежных потоков проекта, часто отсутствием компаний-аналогов в России и в мире. А оценка проекта по его ликвидационной стоимости часто приводит к такой цифре, что продолжать проект для основателя не имеет в дальнейшем никакого смысла.

В венчурном бизнесе оценка стоимости проекта — это результат переговоров основателя компании с инвесторами. Часто венчурный фонд делает оценку проекта на основании своего предыдущего опыта инвестирования в проекты той же стадии развития.

Если, предположим, в одном венчурном проекте за $1 млн инвестор получил 30%, а вы за точно такую же сумму можете предположить ему только 10%, то у инвестора возникнет много вопросов, чем ваш проект лучше аналога.

Также в качестве определения диапазона оценки проекта используется следующая схема:

- Венчурным фондом определяется «комфортная» для него доля в инвестиционном проекте, обычно она лежит в диапазоне 15-45% и зависит от стадии проекта и наличия других инвесторов. Контроль фонды, как правило, не интересует.

- Соответственно, если инвестор за требуемый проектом объем инвестиций не получит свою комфортную долю в проекте, это послужит началом долгих переговоров. Переменных в данной модели две — это размер инвестиций и прединвестиционная оценка проекта самими основателями.

При подготовке статьи использовались материалы образовательной программы для профессиональных частных инвесторов Ready for Equity

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.