«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

Как рассчитать оборотный капитал

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

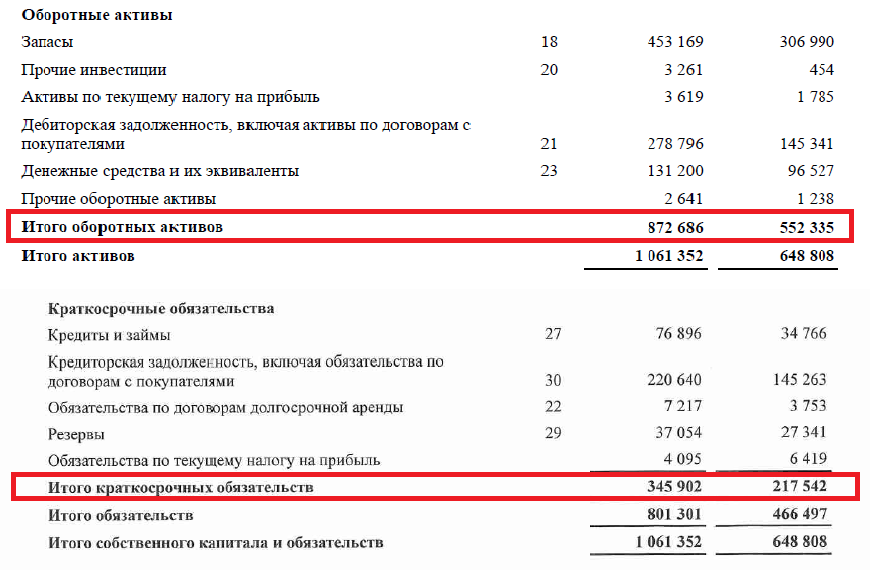

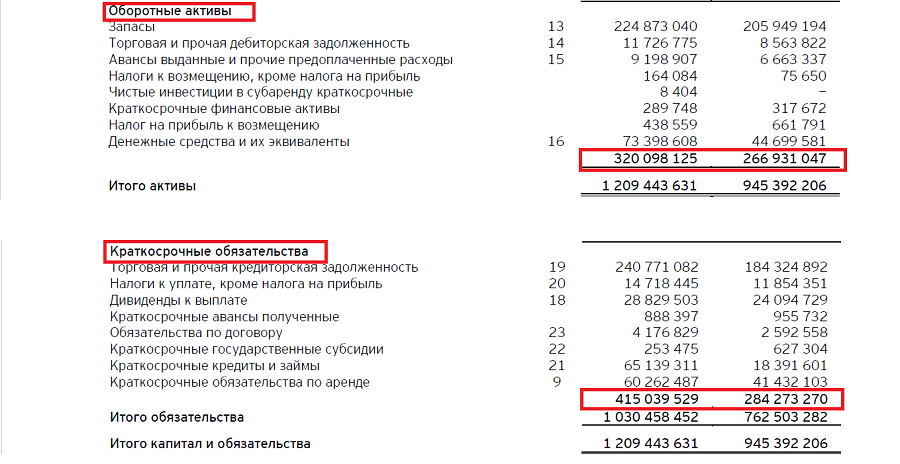

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

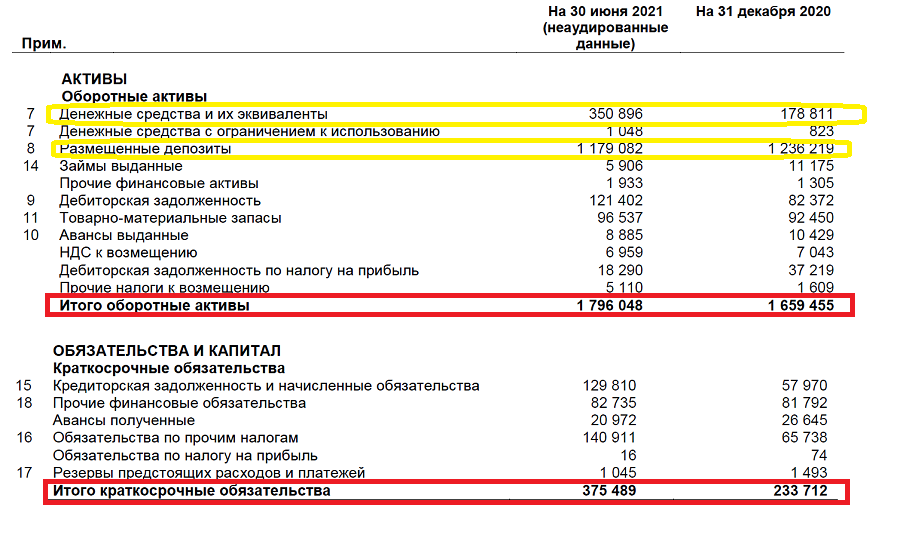

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Собственный оборотный капитал в нашей жизни

Собственный оборотный капитал — такой термин не характерен для обыденной жизни. Обычно его применяют финансисты различных предприятий, компаний и организаций. Однако любой человек, никак не связанный с коммерцией, тоже может рассчитать эту величину и сделать определенные выводы о собственном оборотном капитале.

Пример

Слесарь механического цеха Николай Семенов никогда не занимался коммерцией. С ранней молодости он трудился на заводе, проживал в общежитии и, кроме зарплаты, иных источников дохода не имел. Оплата его труда была небольшой, и от аванса до получки Семенову приходилось занимать деньги у своего соседа и друга детства Сергея Иванова.

Чтобы посчитать собственный оборотный капитал Николая, потребуется знать его оборотные активы и текущие обязательства. Для упрощенного расчета примем, что никакого имущества и собственных запасов у Николая нет, а размер его зарплаты составляет 10 000 руб.

Необходимо отметить, что показатель собственного оборотного капитала рассчитывается на определенную дату и в каждый момент может иметь разные значения. Рассчитаем оборотный капитал слесаря в день получения зарплаты.

В день получки наличка у Николая в кармане отсутствовала, а долг перед соседом составлял 5 000 руб. Кроме того, в почтовом ящике лежала квитанция на оплату проживания в общежитии в сумме 2 000 руб. Таким образом, в момент получения зарплаты его оборотный капитал составил 3 000 руб. (10 000 – (5 000 + 2 000)).

Проверьте, правильно ли вы рассчитали величину собственных оборотных средств и коэффициент обеспеченности, используя бухбаланс, с помощью советов от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Приведенный пример носит упрощенный характер и для Николая не имеет практического значения, так как он подсчетами никогда не занимался и эффективность своего оборотного капитала не анализировал. Однако он позволяет понять формулу расчета собственного оборотного капитала, представляющего собой разницу между оборотными активами (зарплатой) и текущими обязательствами (долг за общежитие и перед соседом).

Далее рассмотрим на примере расчет собственного оборотного капитала коммерческой фирмы, узнаем еще об одном алгоритме определения его величины, а также поговорим о том, для чего необходимо рассчитывать оборотный капитал компании.

Собственный оборотный капитал коммерческой фирмы

На первоначальном этапе любой коммерческой деятельности предпринимателю, организующему бизнес, кроме желания заработать требуется стартовый капитал. В качестве такого капитала могут выступать живые деньги, оборудование, недвижимость или иные активы. Именно они позволяют коммерсанту начать свое дело, потому что одних предпринимательских способностей здесь недостаточно. Однако не все активы могут одинаково эффективно использоваться для коммерческой деятельности, особенно на первичном этапе развития фирмы.

К примеру, предприниматель обладает навыками и знаниями в области изготовления одноразовой посуды, в его распоряжении есть специализированное оборудование для ее производства. Однако отсутствие денег на закупку сырья может свести все его начинания к нулю — без расходных материалов оборудование будет простаивать, а знания и умения не будут востребованы. А чтобы этот материал приобрести, требуются свободные денежные средства. Где их взять?

Существуют различные способы раздобыть необходимую сумму: взять кредит в банке, попросить взаймы у друзей, реализовать собственное имущество или изобрести иные способы получения денег. Появившиеся денежные средства позволят закупить необходимое сырье и материалы, запустить оборудование и начать выпуск продукции.

Основным назначением оборотного капитала является финансирование текущей деятельности фирмы, поэтому расчет величины показателя оборотного капитала позволит коммерсанту понять, достаточно ли у компании возможностей бесперебойно организовывать технологический процесс производства без простоев и срывов.

О формуле расчета оборотного капитала речь пойдет в следующем разделе.

Первая формула расчета оборотного капитала: состав показателей

Расчет оборотного капитала производится по показателям бухгалтерского баланса.

Подробнее о существующих видах балансов и их структуре см. статью «Бухгалтерский баланс (актив и пассив, разделы, виды)»

В 1-м разделе мы уже познакомились с одной из формул, применяемых при расчете собственного оборотного капитала(СОК):

СОК = ТА – ТО,

где ТА и ТО — текущие активы и текущие обязательства соответственно.

Чтобы рассчитать оборотный капитал по этой формуле, необходимы показатели разделов II и V баланса. Остановимся на них подробнее.

Раздел II «Оборотные активы» баланса включает 6 основных строк, в которых перечислены наиболее ликвидные активы (легкообратимое в деньги имущество). Самыми эффективными с точки зрения доступности в составе оборотного капитала фирмы являются денежные средства: ими в любой момент можно расплатиться за необходимые для поддержания текущей деятельности ресурсы. Достаточно оформить платежное поручение и отправить его в банк или расплатиться с поставщиками наличными деньгами из кассы.

Вместе с деньгами в расчете оборотного капитала участвуют денежные эквиваленты, к которым принято относить активы, быстро обратимые в деньги. Примером денежных эквивалентов могут служить краткосрочные банковские депозиты до востребования (сроком до 3 месяцев). При отсутствии наличных денежных средств этот актив быстрее всего можно обратить в деньги, необходимые для поддержания непрерывности технологической цепочки производства продукции.

В состав текущих активов, участвующих в расчете оборотного капитала, входят и такие показатели актива баланса, как запасы и дебиторская задолженность. Это менее ликвидные по сравнению с деньгами активы, и, чтобы обратить их в деньги, потребуются дополнительные затраты времени и сил. Тем не менее все указанные активы (включая НДС и прочие оборотные активы) составляют общую сумму текущих активов (ТА), участвующих в расчетной формуле оборотного капитала.

О составе текущих обязательств (ТО), вычитаемых из суммы текущих активов при расчете оборотного капитала, поговорим в следующем разделе.

Как влияют краткосрочные обязательства на величину оборотного капитала

Показатель оборотного капитала фирмы напрямую зависит от величины текущих (краткосрочных) обязательств. Чем больше сумма текущих долгов, тем ниже оборотный капитал (при неизменности оборотных активов).

Представленные в разделе V Краткосрочные обязательства в балансе — это текущие пассивы (ТО). Раздел Краткосрочные обязательства в балансе – это строка 1510-1550. К краткосрочным обязательствам относятся: займы, задолженность перед кредиторами, резервы для предстоящих трат, ожидаемые в будущем доходы, а также другие обязательства. Указанные в стр. 1550 прочие краткосрочные обязательства в балансе – это данные об очень значимых для предприятия обязательствах, которые не были учтены в стр. 1510-1540. Например, средства, поступившие от инвесторов компании-застройщика в виде целевого финансирования.

Самыми важными с точки зрения срочности погашения являются заемные средства (1510): гасить такие долги требуется регулярно, а просрочка платежа чревата дополнительными расходами в виде предусмотренных кредитными договорами штрафов.

Не погашенная в срок кредиторская задолженность (1520) также влечет негативные последствия. Например, наличие не выплаченной в срок зарплаты (краткосрочные обязательства) потребует дополнительных материальных расходов, потому что придется изыскивать средства на выплату компенсации. Ее размер рассчитывается исходя из 1/300 ставки рефинансирования за каждый день просрочки, если иное не установлено коллективным договором (ст. 236 ТК РФ). Эти деньги придется изъять из оборота, и на обеспечение текущей хозяйственной деятельности средств может не хватить.

Наличие у фирмы просроченных налоговых обязательств также может повлечь дополнительные траты на уплату пеней и штрафов.

О том, какое наказание ждет фирму, если перечислить НДФЛ в бюджет с опозданием, см. статью «Какая ответственность предусмотрена за неуплату НДФЛ?»

Долгосрочные и краткосрочные обязательства (разд. IV и V баланса) являются источниками получения средств предприятия за исключением капитала и резервов (разд. III). Краткосрочные обязательства включают в себя все долги, которые должны быть погашены на протяжении года, в то время как срок погашения долгосрочных обязательств составляет от года и больше.

Чем больше денег требуется на погашение краткосрочных обязательств, тем острее потребность в оборотных средствах для обеспечения текущей деятельности и, как следствие, ниже величина оборотного капитала.

Из следующего раздела вы узнаете, как рассчитать собственный оборотный капитал, используя совсем иные показатели баланса.

Вторая формула собственного оборотного капитала

Собственный оборотный капитал, формула которого была рассмотрена в предыдущем разделе, может рассчитываться и по иному алгоритму. Использоваться при этом будут показатели разделов I, III и IV баланса.

Расчет собственного оборотного капитала (СОК) в этом случае будет производиться по следующей формуле:

СОК = СК + ДО – ВНА,

где: СК — собственный капитал, отражаемый в разделе III баланса;

ДО — долгосрочные обязательства (раздел IV);

ВНА — внеоборотные активы фирмы из раздела I баланса.

Поговорим о них более детально.

Влияние собственного капитала на величину собственного оборотного капитала можно проследить на следующем примере.

Пример

Минимальный размер уставного капитала (УК) для общества с ограниченной ответственностью — 10 000 руб. (п. 1 ст. 14 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Если коммерсант внес указанную сумму на расчетный счет и начал развивать бизнес, ему придется дополнительно изыскивать оборотные средства, чтобы оплачивать необходимые для текущей деятельности расходы (например, аренду офиса, закупку материалов и комплектующих и др.). Если бы размер УК был на несколько порядков больше, задумываться на первоначальном этапе своей деятельности о том, где найти требуемые оборотные средства, ему бы не пришлось.

Вместе с уставным капиталом в расчете собственного оборотного капитала принимают участие показатели добавочного и резервного капитала, а также нераспределенная прибыль (непокрытый убыток) и сумма переоценки внеобротных активов.

Из раздела IV баланса для определения суммы собственного оборотного капитала берутся такие показатели, как долгосрочные заемные средства, оценочные обязательства, отложенные налоговые обязательства и прочие долгосрочные обязательства.

Сумма собственного капитала и долгосрочных обязательств компании уменьшается на величину активов, отраженных в разделе I баланса (внеоборотные активы). В результате этих вычислений определяется собственный оборотный капитал фирмы.

В следующем разделе на практическом примере будет показан алгоритм расчета собственного оборотного капитала с помощью 2 рассмотренных формул.

Пример расчета СОК

Формулы собственного оборотного капитала (СОК), рассмотренные в предыдущих разделах, основаны на абсолютно разных показателях баланса, но приводят к одному и тому же результату. Рассмотрим оба варианта расчета СОК на примере показателей следующего баланса:

|

Наименование показателя |

Код |

На 31.12.2022, тыс. руб. |

|

Актив |

||

|

I. Внеоборотные активы |

||

|

Основные средства |

1150 |

430 |

|

II. Оборотные активы |

||

|

Запасы |

1210 |

100 |

|

Дебиторская задолженность |

1230 |

20 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

34 |

|

Денежные средства и денежные эквиваленты |

1250 |

90 |

|

БАЛАНС |

1600 |

674 |

|

Пассив |

||

|

IV. Капитал и резервы |

||

|

Уставный капитал |

1310 |

10 |

|

Нераспределенная прибыль |

1370 |

104 |

|

V. Долгосрочные обязательства |

||

|

Заемные средства |

1410 |

350 |

|

VI. Краткосрочные обязательства |

||

|

Кредиторская задолженность |

1520 |

210 |

|

БАЛАНС |

1700 |

674 |

1-й вариант расчета:

СОК = (100 000 + 20 000 + 34 000 + 90 000) – 210 000 = 34 000 руб.

2-й вариант расчета:

СОК = (10 000 + 104 000) + 350 000 – 430 000 = 34 000 руб.

В различных источниках собственный оборотный капитал называют чистым оборотным капиталом (ЧОК) или рабочим капиталом (РК), так как он показывает сумму средств, остающихся у фирмы после погашения текущих долгов, и находится в постоянном обороте (работе). В любом случае собственный оборотный капитал — это важнейшая характеристика капитала, участвующего в текущей деятельности компании.

Для чего рассчитывают собственный оборотный капитал

Расчет собственного оборотного капитала помогает оценить величину собственных и приравненных к ним средств, направленных на финансирование оборотных активов. СОК может быть как положительным (> 0), так и отрицательным (< 0) или принимать нулевое значение.

Недостаток (дефицит) СОК может привести фирму к банкротству, так как отрицательное значение собственного оборотного капитала говорит о неспособности компании своевременно погасить краткосрочные обязательства. Такая ситуация может быть вызвана различными факторами:

- низкой эффективностью использования активов компании;

- наличием и увеличением остатков незавершенного строительства;

- ростом дебиторской задолженности;

- убыточностью работы фирмы;

- другими факторами.

Но отрицательно на работе компании сказывается не только недостаток СОК, но и его избыток. Если показатель собственного оборотного капитала значительно превышает оптимальную потребность в нем, можно говорить о низкой эффективности использования ресурсов фирмы. Примером такого нерационального использования СОК может являться получение кредитов сверх требуемых потребностей или нерациональное использование прибыли от хозяйственной деятельности.

Нулевой собственный оборотный капитал характерен для вновь созданных компаний, а также фирм, оборотные средства которых финансируются полностью за счет заемных средств.

Анализ СОК помогает принять своевременные меры по его оптимизации. К числу таких мер можно отнести уменьшение оборотных средств в запасах, что достигается путем снижения чрезмерного количества МПЗ на складах компании, организации работы по взысканию дебиторской задолженности и других мероприятий.

Итоги

Собственный оборотный капитал можно рассчитать разными способами, используя показатели бухгалтерского баланса. Он характеризует объем собственных и приравненных к ним средств компании, направленных на финансирование оборотных активов.

Анализ рассчитанной величины собственного оборотного капитала помогает своевременно принять меры по его оптимизации и повысить эффективность работы компании.

Источники:

Федеральный закон от 08.02.1998 № 14-ФЗ

Финансовое состояние организации зависит от эффективности трех направлений деятельности:

1. Основной (производство и реализация товаров, работ, услуг);

2. Инвестиционной (приобретение и продажа внеоборотных активов);

3. Финансовой (привлечение финансирования, работа с финансовыми инструментами, распределение прибыли).

Результаты номенклатурной и сбытовой политики, итоги работы по выбору поставщиков определяют размер прибыли от продаж, подходы к формированию запасов и ведению взаиморасчетов с покупателями и поставщиками — размер оборотных активов и краткосрочных обязательств.

Капитальные вложения меняют величину внеоборотных активов и (нередко) заемных средств и влияют на финансовый результат через размер амортизационных отчислений, имущественного налога, доходов от финансовых вложений, прибыли или убытка от выбытия фондов.

Работа с заемным капиталом отражается в пассиве баланса и процентных расходах отчета о прибылях. Действия, влияющие на размер прибыли, в сочетании с дивидендной политикой организации определяют величину ее собственного капитала.

Как видим, все происходящие в компании события так или иначе влияют на размеры ее прибыли, активов и пассивов, на основании которых рассчитываются ключевые финансовые показатели (ликвидности, финансовой устойчивости и рентабельности).

Изучив строки отчетности, которые фиксируют последствия тех или иных управленческих решений, можно судить о влиянии этих решений на финансовое положение организации.

Причины изменения чистого оборотного капитала и коэффициента общей ликвидности

Анализ финансового положения компании логично начинать с оценки краткосрочной перспективы — расчета и интерпретации показателей ликвидности и чистого оборотного капитала (ЧОК).

С математической точки зрения чистый оборотный капитал (Оборотные активы – Краткосрочные обязательства) и коэффициент общей ликвидности (Оборотные активы / Краткосрочные обязательства) снижаются, если краткосрочные обязательства увеличиваются быстрее, чем оборотные активы.

Для управленческого анализа такое объяснение не актуально, так как рост краткосрочного заемного капитала является лишь следствием изменений в размерах имущества, собственных средств и долгосрочных займов организации. Эту закономерность можно установить не только на уровне логики, но и через трансформацию формулы расчета ЧОК:

ЧОК = Собственный капитал + Долгосрочные обязательства – Внеоборотные активы.

В равной степени неактуально было бы рекомендовать оптимизировать показатели за счет наращивания оборотных активов (что, по сути, означает создание максимальных запасов, предоставление неограниченных отсрочек покупателям) и сокращения краткосрочных обязательств (отказ от отсрочек платежей, предоставляемых поставщиками, и авансов со стороны покупателей).

Причины снижения чистого оборотного капитала и коэффициента общей ликвидности, которые можно выявить по данным финансовой отчетности, перечислены в табл. 1. Примеры, иллюстрирующие методику в действии, предложены далее.

Таблица 1. Причины снижения чистого оборотного капитала и коэффициента общей ликвидности

|

№ примечания |

Причина снижения коэффициента общей ликвидности |

Выявление причины по данным отчетности |

|

1 |

Сокращение собственного капитала (прежде всего — убытки) |

Уменьшаются значения по стр. 1300 баланса «Итого по разделу III Капитал и резервы».

Причину сокращения собственного капитала можно определить по данным отдельных строк баланса в разделе III «Капитал и резервы», отчета об изменениях капитала и отчета о финансовых результатах. Основные причины: · убытки; · начисленные дивиденды |

|

2 |

Финансирование капитальных вложений за счет краткосрочных обязательств | Рост внеоборотных активов в балансе (стр. 1100 «Итого по разделу I») превышает совокупный рост собственного капитала и долгосрочных обязательств (стр. 1300 «Итого по разделу III» и 1400 «Итого по разделу V») |

|

3 |

Погашение долгосрочных займов за счет роста краткосрочных обязательств | Сокращение суммы долгосрочных заемных средств (стр. 1410 баланса) и прочих долгосрочных обязательств (стр. 1450) превышает рост собственного капитала (стр. 1300 «Итого по разделу III Капитал и резервы») |

Начинать анализ стоит с изучения капитала и резервов в пассиве баланса. При неизменной либо растущей сумме активов снижение величины собственных средств неизбежно требует привлечения дополнительных займов.

Если сокращение собственного капитала было замещено долгосрочными обязательствами, ЧОК и коэффициент общей ликвидности избегают падения; замещение краткосрочными обязательствами неизменно «тянет» показатели вниз.

С управленческой точки зрения важно установить, какие действия привели к сокращению капитала и резервов — результаты деятельности (убытки), решения в области распределения прибыли в пользу собственников (начисление дивидендов) либо иные операции, которые перечислены в отчете о движении капитала.

Переоценка внеоборотных активов — как в сторону уменьшения стоимости (уценка), так и в сторону увеличения стоимости (дооценка) — не приводит к изменению показателей ликвидности, так как в этом случае собственный капитал и внеоборотные активы изменяются на одну и ту же величину.

Результат капитальных вложений — дополнительная прибыль — нередко возникает в долгосрочной перспективе по отношению к моменту осуществления инвестиций.

Если в краткосрочном будущем предстоит исполнить обязательства по операциям, результат которых (прибыль как источник погашения обязательств) будет получен в более отдаленном времени, ситуация с текущей платежеспособностью компании становится более напряженной. Об этом сообщит снижение коэффициента общей ликвидности и чистого оборотного капитала.

О направлении инвестирования средств — в нематериальные активы, основные средства, финансовые вложения или активы, передаваемые в аренду (доходные вложения в материальные ценности) — позволят судить возрастающие значения в соответствующих строках баланса (раздел «Внеоборотные активы»), а также пояснения к отчетности № 1 «Нематериальные активы», № 2 «Основные средства», № 3 «Финансовые вложения».

Если для погашения долгосрочных займов недостаточно собственных средств, привлечение краткосрочных источников неизбежно. Вид краткосрочных обязательств — займы или кредиторская задолженность — с точки зрения анализа не принципиален.

Опираясь на экономические закономерности и формулу (1), можно утверждать, что росту коэффициента общей ликвидности и чистого оборотного капитала способствуют:

1. Рост собственного капитала. Может быть достигнут за счет:

- получения прибыли (итоговая строка 2400 отчета о финансовых результатах);

- вложений собственников (рост значений по строкам баланса 1310 «Уставный капитал» и 1350 «Добавочный капитал без переоценки»);

- роста доли чистой прибыли, остающейся в распоряжении организации (роста самофинансирования в результате сокращения доли чистой прибыли, распределяемой между собственниками).

Чтобы оценить долю чистой прибыли, остающуюся в распоряжении организации, необходимо сопоставить совокупный рост значений по строкам 1370 «Нераспределенная прибыль» и 1360 «Резервный капитал» пассива баланса с величиной чистой прибыли (стр. 2400 отчета о финансовых результатах) за период. Чем ближе рассчитанное значение к 100 %, тем более благоприятной считается ситуация с точки зрения укрепления финансового положения компании.

2. Соблюдение правила: если для покупки или строительства внеоборотных активов требуются заемные средства, привлекать долгосрочное, а не краткосрочное финансирование.

3. Реализация (сокращение) внеоборотных активов, результат которой направляется на погашение краткосрочных обязательств.

К сведению

Решение, указанное в п. 2, неоднозначно: долгосрочные займы — это, как правило, значительные процентные расходы, которые уменьшают прибыль и, как следствие, сокращают собственный капитал и ухудшают финансовые показатели. В результате компании с высокой ликвидностью допускают финансирование капитальных вложений краткосрочными обязательствами, так как снижение показателей ликвидности с высокого до среднего уровня не означает существенного ущерба для текущей платежеспособности организации. Для компаний, чьи коэффициенты ликвидности невелики, сохранение приемлемой платежеспособности в краткосрочной перспективе за счет «более дорогого» долгосрочного финансирования не лишено смысла (это можно назвать платой за снижение риска).

В результате анализа необходимо установить, какие из событий оказали положительное, а какие — негативное влияние на показатели ликвидности. Рост или сокращение показателей позволит судить о том, влияние каких событий было более существенным.

Причины изменения коэффициента финансовой устойчивости (автономии)

Коэффициент автономии (Собственный капитал / Итого пассивов) отражает степень зависимости компании от заемного капитала и имеет отношение к оценке долгосрочной перспективы организации.

С точки зрения необходимости погашения долгосрочные и краткосрочные обязательства равнозначны. Поэтому при оценке финансовой устойчивости рассматривается совокупная величина заемного капитала — в отличие от анализа ликвидности, когда долгосрочные обязательства приравниваются к собственному капиталу, так как не требуют погашения в ближайшем будущем.

Небольшое изменение формулы (Собственный капитал / Итого активов) подтверждает, что снижение коэффициента автономии — результат превышения роста активов над собственным источникам финансирования. Отсюда — неизбежное наращивание заемных средств.

Причины, в результате которых возрастает доля заемных источников финансирования и снижается коэффициент автономии:

1. Сокращение собственного капитала в результате убытка или существенных дивидендных начислений (уменьшилась нераспределенная прибыль), бухгалтерского обесценения имущества (сократились накопленные ранее суммы переоценки внеоборотных активов) или медленного роста собственного капитала из-за низкой прибыльности либо невысокой доли чистой прибыли, остающейся в распоряжении компании (низкого уровня самофинансирования).

2. Капитальные вложения, размер которых превышает сумму собственных источников финансирования, возникших в том же периоде (рост внеоборотных активов, превышающий рост собственного капитала).

3. Увеличение оборотных активов, превышающее рост собственного капитала. Может происходить вследствие:

- наращивания объемов производства, при котором рост величины оборотных активов неизбежен;

- или/и снижения оборачиваемости оборотных активов (увеличения отсрочек платежей, предоставляемых покупателям, увеличения срока предоплаты поставщикам за получаемые ресурсы, увеличения периода хранения материалов и запасов готовой продукции на складе).

Причины роста коэффициента автономии:

1) увеличение собственного капитала (за счет максимизации прибыли или уменьшения той ее части, которая распределяется в пользу собственников, вложений со стороны собственников и инвесторов);

2) ускорение оборачиваемости активов;

3) приобретение активов в пределах сумм, не превышающих возникшие за период собственные источники финансирования.

В результате дооценки внеоборотных активов значение коэффициента автономии тоже может увеличиться, но интерпретировать такой рост как реальное повышение финансовой устойчивости компании не вполне обоснованно.

Чтобы выяснить причины изменения показателя, изучаются строки отчетности, перечисленные в табл. 1 и пояснениях к табл. 2, 3.

Причины изменения коэффициентов рентабельности

Параметрам, определяющим величину коэффициентов рентабельности, уделено достаточно внимания в экономической литературе. В частности, специалистам хорошо знакома формула Dupont, которая устанавливает зависимость рентабельности собственного капитала от показателей прибыльности, оборачиваемости и структуры пассивов организации. В связи с этим проанализируем причины изменения коэффициентов рентабельности непосредственно на данных табл. 2 и 3.

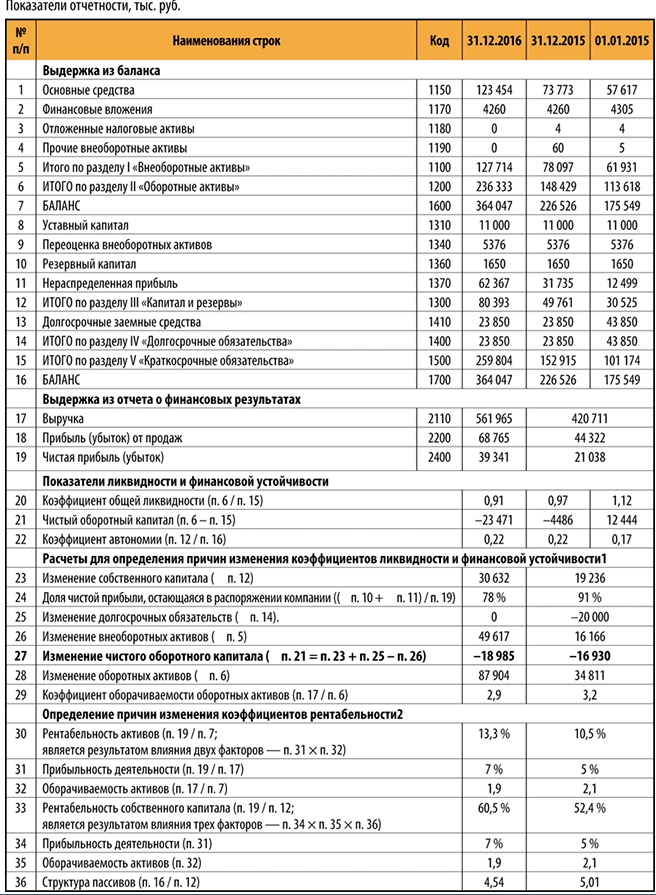

Определяем причины изменения финансовых показателей по данным отчетности.

Пример 1

Данные для анализа представлены в табл. 1.

Строки баланса с нулевыми значениями не показаны.

Δ означает расчет по принципу: [значение на конец периода – значение на начало периода].

При анализе изменения долгосрочных обязательств (п. 25) стоит уделять особое внимание изменению долгосрочных займов (Δ п. 13).

Расчет коэффициентов рентабельности в строках 30 и 33, коэффициентов оборачиваемости в строках 29 и 32, а также показателя в строке 36 выполняется на основании средней величины активов или пассивов в периоде, которое определяется по принципу: [(значение на начало периода + значение на конец периода) / 2].

Выводы о причинах изменения чистого оборотного капитала и коэффициента общей ликвидности

В исследуемом периоде наблюдается устойчивая тенденция на снижение коэффициента ликвидности и чистого оборотного капитала (пп. 20, 21). В 2016 г. они опустились ниже уровня, признанного минимально необходимым:

- коэффициент общей ликвидности

- ЧОК

Таким образом, ситуацию с платежеспособностью компании в краткосрочной перспективе можно назвать напряженной, имеющей тенденцию к ухудшению.

Расчеты, выполненные в пп. 23–27, проясняют, что в каждом из рассмотренных лет произошли события, положительно и негативно повлиявшие на показатели ликвидности. При этом негативное влияние было более существенным.

Положительное воздействие на коэффициент общей ликвидности и ЧОК оказал рост собственного капитала компании (п. 23).

Поэлементное изучение капитала показывает, что собственные средства выросли за счет деятельности предприятия (чистой прибыли, пп. 19, 31) и высокого уровня самофинансирования (п. 24). Мы не будем проводить построчный анализ отчета о финансовых результатах и выявлять факторы роста или сокращения прибыли.

События, оказавшие негативное влияние на показатели ликвидности в 2015 г.:

- финансирование инвестиций за счет краткосрочных обязательств,

- частичное погашение долгосрочных займов за счет краткосрочных заимствований.

Сравнение прироста собственного капитала (19 236 тыс. руб.) с величиной погашенного долгосрочного займа (20 000 тыс. руб.) позволяет сказать, что долгосрочные обязательства были заменены краткосрочными в минимальном объеме, не существенном для финансового положения компании.

Основная причина снижения коэффициентов ликвидности в 2015 г. — полное финансирование капитальных вложений за счет наращивания краткосрочных долгов. Это подтверждает сопоставление роста внеоборотных активов на 16 166 тыс. руб. и доступной величины собственных средств после погашения долгосрочных займов — 0 руб. (19 236 тыс. руб. – 20 000 тыс. руб.).

Можно интерпретировать значения пп. 23–26 за 2015 г. иным образом: собственный капитал стал источником финансирования капитальных вложений, в результате долгосрочные обязательства практически в полном объеме были исполнены за счет увеличения краткосрочных долгов.

В любом случае справедлив вывод: при сумме собственных средств, полученных компанией в 2015 г., одновременное погашение долгосрочных займов и осуществление капитальных вложений привело к снижению показателей ликвидности.

Отрицательные последствия для показателей ликвидности в 2016 г. имело финансирование капитальных вложений существенными суммами краткосрочного финансирования:

49 617 тыс. руб. – (30 632 тыс. руб. + 0) = 18 985 тыс. руб., или 38 % роста внеоборотных активов.

В обоих годах инвестиции представляли собой вложения в основные средства (п. 1).

Построчный анализ раздела «Краткосрочные обязательства» покажет, какого рода заимствования были привлечены — платные (кредиты) или бесплатные (кредиторская задолженность).

Если в дальнейшем компания не будет финансировать капитальные вложения краткосрочными источниками и сохранит прибыльность работы (а лучше — увеличит прибыль, в том числе благодаря вводу дополнительных фондов, созданных в 2015–2016 гг.), она сможет добиться роста коэффициентов ликвидности.

Выводы о причинах изменения коэффициента автономии

Как на показателях ликвидности, так и на коэффициенте автономии положительно сказался рост собственного капитала предприятия в каждом из рассматриваемых периодов (п. 23). При этом и в 2015-м, и в 2016-м году организация наращивала активы опережающими темпами по отношению к росту собственных средств (пп. 23, 26, 28). В 2015 г. такое превышение наблюдается в оборотных активах, в 2016 — во внеоборотных и оборотных активах одновременно. В результате сочетания положительного и отрицательного влияний значения коэффициента автономии в течение 2015–2016 гг. практически неизменны.

В 2016 г. оборотные активы существенно выросли из-за наращивания объемов производственной деятельности, что может подтвердить заметное увеличение выручки (порядка 34 %, п. 17) и растущая величина основных средств предприятия.

Небольшое снижение коэффициента оборачиваемости (п. 29) может быть основанием для вывода, что некоторый «вклад» в увеличение суммы оборотных активов внесло ухудшение условий управления дебиторской задолженностью и/или запасами компании. Для прояснения ситуации желательно рассчитать периоды оборота отдельных элементов запасов и дебиторской задолженности и изучить иную релевантную информацию.

Выводы о причинах изменения коэффициентов рентабельности

Положительная динамика коэффициентов рентабельности (пп. 30, 33) была достигнута благодаря финансовым результатам работы предприятия — росту прибыльности с 5 до 7 % (п. 31). Как мы уже отмечали, выявление причин изменения прибыли является обязательной частью анализа, но выходит за рамки статьи.

Небольшое снижение оборачиваемости активов компании (п. 32) оказало незначительное негативное влияние на оба коэффициента, замедлив их рост.

Снижение оборачиваемости — следствие замедления движения средств в оборотном капитале (п. 29) и инвестиций во внеоборотные активы. Так как в периодах капитальных вложений приобретенные или созданные активы еще не генерируют доходов, временное снижение оборачиваемости можно признать закономерным.

Отличие значений рентабельности собственного капитала от рентабельности активов имеет единственное объяснение — влияние структуры пассивов организации.

Рост рентабельности собственного капитала на 8 % на фоне 3%-ого увеличения рентабельности активов свидетельствует о том, что сложившаяся в компании структура источников финансирования выгодна с точки зрения собственников и инвесторов.

В структуре пассивов компании преобладает заемный капитал с небольшой динамикой роста доли собственных средств (пп. 22, 36).

Чтобы максимизировать доходность собственных средств, можно и далее увеличивать долю собственных источников финансирования. Кроме того, это обеспечит еще и финансовую устойчивость, которая у предприятия невысока.

Высокая доля собственного капитала в пассивах — не самоцель, важно сохранить ее на приемлемом уровне (в теории — не менее 0,5; на практике оценка допустимой величины зависит от отраслевой принадлежности, конкурентного положения и иных факторов).

Наращивание активов за счет заемного капитала может оказаться эффективным решением, обеспечивающим рост рентабельности предприятия. Компании с высокой долей собственного капитала в пассивах могут реализовывать такие решения, так как снижение коэффициента автономии с высокого до среднего уровня не будет означать утраты финансовой устойчивости.

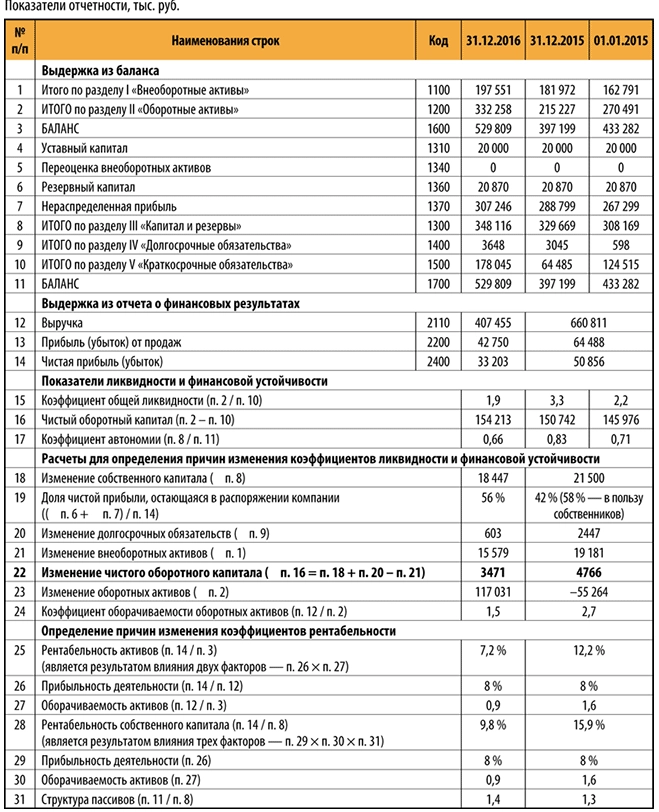

Пример 2

Проанализируем финансовое состояние еще одного предприятия, данные для расчетов — в табл. 3.

Общие выводы

Заметный рост коэффициента ликвидности и ЧОК в 2015 г. (пп. 15, 16) закономерен, так как были выполнены все условия роста показателей:

- увеличился собственный капитал (п. 18);

- долгосрочные обязательства за счет краткосрочных источников не погашались (п. 20, нет сокращения долгосрочных обязательств);

- финансирования капитальных вложений краткосрочными займами не было (19 181 тыс. руб.

В 2016 г. также соблюдаются все условия роста ликвидности, но коэффициент общей ликвидности при этом снижается. Причина математическая и связана с особенностями поведения дробей. Рост числителя и знаменателя дроби на одну и ту же величину приводит к уменьшению результата деления; сокращение числителя и знаменателя дроби на одну и ту же величину, напротив, увеличит итоговое значение.

По экономической логике увеличение оборотных активов и краткосрочных обязательств на одну и ту же величину не должно изменить текущую платежеспособность компании. Этот вывод подтвердит расчет чистого оборотного капитала (табл. 4).

Таблица 4. Расчет чистого оборотного капитала, тыс. руб.

|

Исходная ситуация |

Изменение краткосрочных активов и краткосрочных обязательств на одну и ту же величину |

||

|

рост |

сокращение |

||

| Оборотные активы |

150 |

150 + 50 = 200 |

150 – 50 = 100 |

| Краткосрочные обязательства |

100 |

100 + 50 = 150 |

100 – 50 = 50 |

| Коэффициент общей ликвидности |

150 / 100 = 1,5 |

200 / 150 = 1,3 |

100 / 50 = 2,0 |

| Чистый оборотный капитал |

150 – 100 = 50 |

200 – 150 = 50 |

100 – 50 = 50 |

В 2016 г. текущие активы и краткосрочные обязательства предприятия возросли практически на равную величину: 117 031 тыс. руб. (332 258 – 215 227, п. 2) и 113 560 тыс. руб. (178 045 – 64 485, п. 10). Одновременный рост числителя и знаменателя в формуле коэффициента ликвидности (причем существенный) математически сократил итоговое значение. В результате интерпретировать снижение коэффициента ликвидности в 2016 г. как признак ухудшения текущей платежеспособности компании нет оснований. Рост чистого оборотного капитала предприятия подтверждает такой вывод.

Учитывая сокращение объемов продаж (п. 12) и несущественные суммы капитальных вложений, связать значительный рост оборотных активов в 2016 г. с текущим или планируемым наращиванием масштабов деятельности затруднительно.

Двукратное падение оборачиваемости текущих активов (п. 24) говорит о серьезном ухудшении в управлении дебиторской задолженностью и/или запасами компании в 2016 г. Чтобы сделать окончательный вывод, надо рассчитать периоды оборота и изучить информацию о работе с заказчиками и поставщиками. После этого можно будет определить, как оптимизировать оборачиваемость.

Рост оборотных активов, существенно превысивший размеры собственных средств, полученных в периоде (117 031 тыс. руб.>18 447 тыс. руб.), стал причиной снижения коэффициента автономии 2016 г. В 2015 г. он увеличился в результате роста собственных средств (21 500 тыс. руб.) и сокращения совокупных активов (текущие активы сократились, рост внеоборотных активов на 19 181 тыс. руб. оказался в пределах возникшего за период объема собственных средств).

На каждую отчетную дату значения коэффициента автономии остаются высокими, поэтому даже в 2016 г. говорить о снижении и тем более утрате финансовой устойчивости не приходится. Компания была и остается финансово устойчивой.

Замедление оборачиваемости текущих активов (п. 24) повлекло за собой падение оборачиваемости совокупных активов (п. 27) и заметное сокращение коэффициентов рентабельности предприятия. То, что падение рентабельности собственного капитала (–6 %) превысило падение рентабельности активов (–5 %), говорит о том, что структура источников финансирования компании стала менее благоприятной с точки зрения собственников и инвесторов. Этим изменением стало увеличение доли заемных средств (пп. 31, 17).

Во всех периодах причина роста собственного капитала — полученная прибыль (пп. 14, 7, 6), а не переоценка внеоборотных активов (п. 5), что положительно характеризует положение компании.

Отметим снижение объемов прибыли в 2016 г. (п. 14) и как следствие — меньший прирост собственных средств по отношению к предыдущему периоду. Но этот факт не снижал финансовые показатели, а лишь замедлял их рост.

Существенная часть прибыли компании (порядка 50 %) распределяется в пользу собственников (п. 19). В результате увеличивается собственный капитал и, как следствие, финансовые показатели растут медленнее, чем позволяют результаты работы предприятия.

Учитывая достаточно высокий уровень всех финансовых показателей, компания «может себе позволить» сложившиеся параметры работы.

Показатели ликвидности, финансовой устойчивости и рентабельности организации меняются под влиянием следующих параметров:

- финансовый результат (прибыль) и его распределение между компанией и собственниками;

- размеры вложений во внеоборотные активы;

- условия управления оборотными активами;

- принципы финансирования деятельности.

Общим для всех финансовых показателей является тот факт, что их величина зависит от роста собственного капитала компании, т. е. от действий, влияющих на размеры выручки, производственных и финансовых расходов, дивидендных выплат, привлекаемого акционерного капитала. Соотношение размеров капитальных вложений и роста собственного капитала, а также принципы управления оборотными активами оказывают влияние на динамику коэффициентов финансовой устойчивости и рентабельности.

Для показателя общей ликвидности принципиален не сам размер капитальных вложений, а способ их финансирования — долгосрочными либо краткосрочными источниками. Выбор в пользу долгосрочного заемного капитала способен «поддержать» показатель общей ликвидности, но в дальнейшем может иметь отрицательные последствия для всех коэффициентов за счет большей величины финансовых расходов в составе прибыли.

Статья опубликована в журнале «Справочник экономиста» № 5, 2017

Оборотный капитал необходим любой компании для функционирования ее бизнес-процессов и получения прибыли. Это собственные и заемные средства компании, вложенные в оборотные активы, которые постоянно проходят определенный цикл и обеспечивают непрерывность хозяйственной деятельности. Чем короче временной отрезок полного цикла оборотного капитала, тем выше рентабельность хозяйственной деятельности и прибыль за отчетный период.

Для достижения такого результата компания должна управлять своим оборотным капиталом и поддерживать его оборачиваемость на оптимальном уровне.

Если управление оборотным капиталом организовано неэффективно, то в динамике показателей хозяйственной деятельности будет наблюдаться уменьшение объемов продаж/производства, рост долговой нагрузки и замедление оборачиваемости оборотных активов.

Это сигналы для руководителя финансовой службы о том, что необходимо оптимизировать оборотный капитал и установить критерии эффективности управления капиталом.

КРИТЕРИИ ЭФФЕКТИВНОГО УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ КОМПАНИИ

Чтобы понять смысл эффективности управления оборотным капиталом, рассмотрим видоизменение оборотных средств на протяжении операционного цикла деятельности компании:

Все части оборотного капитала компании трансформируются во взаимосвязи с ее основными бизнес-процессами. Закупки сырья влияют на величину запасов сырья и материалов, производство продукции оказывает влияние на объем незавершенного производства и запасов готовой продукции. Реализация продукции влияет на размер дебиторской задолженности, управление компанией — на величину денежных средств.

Именно поэтому общим критерием эффективности управления оборотным капиталом следует считать продолжительность операционного цикла компании (чем короче цикл, тем эффективнее управление), а управлять оборотным капиталом можно только через оптимизацию продолжительности оборотов каждой из его составляющих.

В общем виде формулу расчета длительности операционного цикла компании в днях (ОЦ) можно представить таким образом:

ОЦ = ОМЗ + ОГП + ОДЗ, (1)

где ОМЗ — продолжительность оборота материальных запасов (сырья, материалов и незавершенного производства);

ОГП — продолжительность оборота запасов готовой продукции;

ОДЗ — продолжительность оборота (инкассации) дебиторской задолженности.

Эту общую формулу операционного цикла компании для удобства управления оборотом можно разделить на две:

1) продолжительность производственного цикла компании в днях (ОПЦ):

ОПЦ = ОсрСМ + ОсрНЗП + ОсрГП, (2)

где ОсрСМ — длительность оборота среднего запаса сырья и материалов;

ОсрНЗП — длительность оборота средней величины незавершенного производства;

ОсрГП — длительность оборота средней величины готовой продукции;

2) продолжительность финансового цикла компании в днях (ОФЦ):

ОФЦ = ОПЦ + ОсрДЗ – ОсрКЗ, (3)

где ОсрДЗ — средняя длительность оборота текущей дебиторской задолженности;

ОсрКЗ — средняя длительность оборота текущей кредиторской задолженности.

Текущая кредиторская задолженность включена в эту формулу, поскольку она тоже влияет на продолжительность операционного цикла. Это влияние выражается в следующем. Если рассматривать операционный цикл компании как временной период, когда ее денежные ресурсы вложены в материальные запасы и дебиторскую задолженность, то временной период, когда компания задерживает оплату поставщикам (то есть длительность оборота кредиторской задолженности), уменьшает продолжительность финансового цикла.

РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ОПТИМИЗАЦИИ ОБОРОТНОГО КАПИТАЛА

Разложив в предыдущем разделе хозяйственную деятельность компании на временные составляющие трансформации ее оборотного капитала, мы получили инструменты управления, которые позволяют:

- выявить узкие места в текущих бизнес-процессах;

- разработать мероприятия по оптимизации и повышению эффективности использования оборотного капитала.

Оптимизацию оборотного капитала следует проводить последовательно в несколько этапов.

Этап 1. Определяем обеспеченность компании оборотными активами и эффективность их использования на текущий момент.

Для этого нужно проанализировать прошедшие отчетные периоды:

- сравнить динамику объема оборотных активов с динамикой всех активов компании и выручки от реализации;

- сравнить динамику объема каждой из составляющих оборотных активов с динамикой выручки от реализации;

- определить изменения в оборачиваемости каждой из составляющих оборотных активов и их общей суммы;

- установить рентабельность оборотных активов;

- определить изменения формы и источников финансирования оборотных активов за анализируемый период.

Возьмем для примера данные о деятельности производственной компании «Альфа» за первое полугодие 2018 г. и проанализируем их с точки зрения обеспеченности ее бизнеса оборотными средствами и эффективности их использования (табл. 1).

Выводы по результатам анализа:

- эффективность использования оборотных средств у компании «Альфа» значительно снизилась, так как выручка второго квартала увеличилась на 6,7 % по сравнению с результатами первого квартала;

- величина оборотных активов на конец второго квартала возросла на 15,7 % по сравнению с концом первого квартала;

- в структуре оборотных активов также произошли негативные изменения, поскольку доля наиболее ликвидных активов (денежные средства и финансовые вложения) уменьшилась с 14,3 до 13,8 %, а доля наименее ликвидных активов (дебиторская задолженность) возросла с 40 до 43 %.

Проверим выводы расчетами оборачиваемости оборотных активов в первом полугодии 2018 г. (табл. 2).

Итоги расчетов подтверждают, что оборачиваемость оборотных активов во втором квартале снизилась по сравнению с первым — с 2,3 до 2,1 оборота. В результате операционный цикл компании «Альфа» вырос на один день, а в части инкассации дебиторской задолженности — на два дня. Эти показатели также свидетельствуют о снижении эффективности управления оборотными активами компании.

Для расчета рентабельности оборотных активов (РОА) можно использовать следующую формулу:

РОА = Ррп × ООА, (4)

где Ррп — рентабельность реализации продукции;

ООА — оборачиваемость оборотных активов.

Рассчитав по формуле (4) рентабельность каждой составляющей оборотных активов компании «Альфа», получаем следующие значения (табл. 3).

Здесь мы также наблюдаем снижение рентабельности оборотных активов с 24,1 % в первом квартале до 23 % во втором квартале.

Подводя итоги анализа динамики объема и структуры оборотных активов, можно сделать однозначный вывод о необходимости их оптимизации.

Этап 2. Выбираем политику формирования оборотных активов компании.

Выбирать политику нужно для того, чтобы в процессе оптимизации объема и структуры оборотных активов обеспечить минимизацию рисков для результатов бизнеса компании.

Выбор политики заключается в определении стратегии формирования объема оборотных средств и источников их финансирования с учетом специфики бизнеса и финансового положения конкретной компании. В практике менеджмента используют три вида стратегии:

- консервативную — предусматривает полную обеспеченность компании оборотными средствами на любой момент времени и создание значительных резервов оборотных средств на случай форс-мажорных обстоятельств;

- умеренную — подразумевает достаточный объем оборотных средств в течение отчетного периода, использование нормального уровня страховых резервов;

- агрессивную — предполагает достаточный объем оборотных средств в течение отчетного периода при практическом отсутствии их резервов.

Независимо от выбранной стратегии всегда существуют риски недостаточности объема собственных средств в качестве источника формирования оборотных активов. Такие риски руководитель финансовой службы компании должен отслеживать через коэффициент обеспеченности собственными средствами (КСС), который можно рассчитать по следующей формуле:

КСС = (СК – ВОА) / ОА, (5)

где СК — собственный капитал компании;

ВОА — внеоборотные активы;

ОА — оборотные активы.

Минимально допустимое значение коэффициента — 0,1 (не менее 10 % оборотных активов должны быть сформированы за счет собственных средств компании). Чем дальше значение коэффициента от минимального, тем меньше текущая деятельность компании зависит от возможности привлечения заемного капитала.

Для компании «Альфа» коэффициент обеспеченности собственными средствами составляет:

- на конец первого квартала:

(34 000 тыс. руб. – 27 000 тыс. руб.) / 35 000 тыс. руб. = 0,20;

- на конец второго квартала:

(38 000 тыс. руб. – 27 500 тыс. руб.) / 40 500 тыс. руб. = 0,26.

Вывод: компании больше всего подходит умеренная стратегия формирования объема оборотных активов.

Этап 3. Оптимизируем размер оборотных активов.

Оптимизация объема оборотных активов заключается в том, что на основании данных анализа динамики и структуры оборотных активов (этап 1) руководитель финансовой службы выполняет следующие действия:

- определяет возможности для сокращения производственного и финансового циклов;

- рассчитывает оптимальный уровень каждой из составляющих оборотных активов компании;

- рассчитывает общий объем оборотных активов, достаточный для ведения хозяйственной деятельности в предстоящих периодах.

Для наглядности рассчитаем производственный и финансовый циклы компании «Альфа» по итогам ее работы за второй квартал 2018 г.

В соответствии с формулой (2) производственный цикл компании составляет:

9 дней (средний оборот сырья и материалов) + 2 дня (средний оборот незавершенного производства) + 8 дней (средний оборот готовой продукции) = 19 дней. Производственный цикл нужно сокращать.

Согласно формуле (3) финансовый цикл составляет:

19 дней (продолжительность производственного цикла) + 18 дней (средний оборот дебиторской задолженности) – 8 дней (средний оборот кредиторской задолженности) = 29 дней. То есть полный операционный цикл компании «Альфа» по длительности занимает период практически в месяц, поэтому не может свидетельствовать об оптимальном размере оборотных активов.

Расчеты длительности операционного цикла показали, что у компании «Альфа» есть неиспользованные возможности для его сокращения.

Во-первых, длительность среднего оборота сырья и материалов в 9 дней при длительности среднего оборота незавершенного производства в 2 дня говорит об излишне больших запасах сырья и материалов, которые вполне можно уменьшить без ущерба для выпуска продукции.

Во-вторых, наличие в составе дебиторской задолженности авансовых платежей поставщикам свидетельствует о возможности проведения мероприятий по их минимизации, что позволит повысить оборачиваемость «дебиторки».

В-третьих, наблюдается явный дисбаланс краткосрочных задолженностей, поскольку средний оборот дебиторской задолженности покупателей составляет 15 дней, а средний оборот краткосрочной кредиторской задолженности — 8 дней. Нужно провести работу по сокращению оборота дебиторской задолженности и увеличению длительности оборота кредиторской задолженности.

В-четвертых, на начало анализируемых кварталов компания располагает достаточно большим запасом денег на счетах в банках, который можно минимизировать путем внедрения в практику работы платежного календаря.

Этап 4. Обеспечиваем соблюдение нормативной ликвидности и рентабельности оборотных активов.

Необходимую ликвидность и рентабельность оборотных активов обеспечиваем следующим образом:

- группируем оборотные активы по категориям их ликвидности (высокая, средняя, низкая) и нормируем уровень каждой из групп в общей структуре оборотных активов;

- систематически контролируем динамику рентабельности оборотных активов и соблюдение утвержденных норм для каждой из групп ликвидности.

Необходимость этого этапа оптимизации оборотного капитала вызвана тем, что в процессе хозяйственной деятельности любой компании оборотные активы переходят из одного состояния ликвидности в другое и для разработки эффективных мероприятий руководитель финансовой службы должен видеть реальную картину их состояния, которую сложно понять из обобщенных данных баланса. Например, дебиторская задолженность, переходя из текущей в просроченную, а затем в безнадежную для взыскания, не может оставаться неизменной по степени ее ликвидности.

По тем или иным причинам часть запасов сырья и материалов не может быть использована в текущей деятельности: изменение технологии производства, замена оборудования, истечение сроков годности и т. д. Следовательно, нужно видеть, какая доля всех запасов сырья и материалов не может считаться достаточно ликвидным оборотным активом, чтобы принять меры к ее минимизации в виде распродажи, уценки, утилизации и т. д.

Предлагаем использовать при анализе структуры ликвидности оборотных активов четыре шкалы градации:

- оборотные активы высокой ликвидности со сроком конвертации в денежные средства не более двух недель;

- оборотные активы средней ликвидности со сроком конвертации в денежные средства не более одного месяца;

- оборотные активы низкой ликвидности со сроком конвертации в денежные средства до одного квартала;

- неликвидные оборотные активы, конвертация которых в денежные средства возможна в срок более квартала или вообще невозможна.

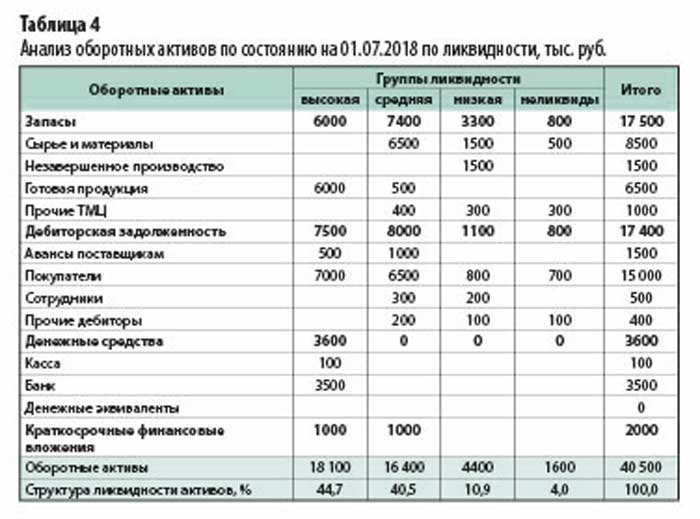

Если сгруппировать оборотные активы компании «Альфа» с точки зрения их ликвидности, то результат будет выглядеть следующим образом (табл. 4).

Из таблицы 4 видно, что в структуре оборотных активов компании «Альфа» преобладают достаточно ликвидные активы. Так, доля активов, которые могут быть конвертированы в денежные средства в период до одного месяца, составляет почти 90 %. В то же время нужно отметить возможность сокращения низколиквидной части оборотных активов, которые практически не задействованы в операционном цикле компании, но их объем составляет 6000 тыс. руб.

Этап 5. Выбираем формы и источники финансирования оборотных активов.

Выбор форм и источников финансирования оборотных активов зависит прежде всего от специфики бизнеса компании и структуры ее собственного и заемного капитала. Однако структурой финансирования оборотного капитала тоже нужно управлять и по возможности оптимизировать.

ПРОГНОЗ ЭКОНОМИЧЕСКОГО ЭФФЕКТА ОТ ОПТИМИЗАЦИИ ОБОРОТНОГО КАПИТАЛА

После того как руководитель финансовой службы провел все этапы оптимизации оборотного капитала, он должен спрогнозировать экономический эффект от реализации всех разработанных мероприятий по повышению эффективности использования оборотных активов в операционном цикле компании.

Руководителю финансовой службы производственной компании «Альфа» нужно убедиться в эффективности следующих мероприятий:

• нормирование сырья и материалов;

• уменьшение периода инкассации дебиторской задолженности;

• увеличение периода погашения текущей кредиторской задолженности;

• оптимизация остатков денежных средств;

• минимизация объема низколиквидных оборотных активов.

В рамках реализации этих мероприятий предполагается достичь следующих результатов:

- поскольку процесс выпуска продукции (период нахождения оборотных активов в стадии незавершенного производства) занимает у компании два дня, то норматив остатков сырья и материалов устанавливается в размере не более 4 среднедневных объемов себестоимости реализации продукции (2 дня на производство + 2 дня страховой запас);

- норматив объема запасов готовой продукции устанавливается в размере 10 среднедневных объемов себестоимости реализации продукции (8 дней сложившийся оборот + 2 дня страховой запас);

- за счет уменьшения отсрочки платежа покупателям предполагается снизить период инкассации дебиторской задолженности покупателей с 15 до 12 дней;

- за счет отказа работы с поставщиками на условиях предоплаты прогнозируется отсутствие объемов оборотных активов по строке «Авансы поставщикам»;

- за счет оптимизации портфеля поставщиков планируется вывести из работы с компанией поставщиков с отсрочкой платежа менее 10 дней. Это позволит увеличить средний период погашения кредиторской задолженности с 8 до 12 дней;

- внедрение в практику работы платежного календаря позволит более равномерно распределять денежные средства по их статьям приходов и выплат. В результате прогнозируется снижение свободных остатков денежных средств на 50 %;

- ревизия низколиквидных оборотных активов и мероприятия по их реализации и списанию должны уменьшить объем активов с низкой ликвидностью на 50 %, объем неликвидных активов — на 100 %.

Спроецируем озвученные результаты на плановые показатели работы компании «Альфа» в третьем квартале 2018 г. и спрогнозируем объем оборотных активов по состоянию на 01.10.2018 (табл. 5).

Как видно из табл. 5, реализация мероприятий позволит существенно оптимизировать объем оборотных активов компании. Так, при планируемом росте выручки в третьем квартале на 112,5 % размер оборотных активов уменьшится практически на треть и составит 69,8 % от размера оборотных активов на конец второго квартала. Соответственно, значительно ускорится оборачиваемость активов. Это повысит рентабельность бизнеса, поскольку прибыль компании за третий квартал прогнозируется на 126,4 % больше прибыли второго квартала.

Можно дополнительно убедиться в повышении эффективности управления оборотными активами после реализации мероприятий, рассчитав прогнозную оборачиваемость по итогам третьего квартала (табл. 6).

Данные расчета показывают:

- период оборачиваемости запасов уменьшится на четыре дня;

- период инкассации дебиторской задолженности — на два дня;

- период оборачиваемости денежных средств — на один день.

Это сократит операционный цикл компании «Альфа».

Благодаря реализации мероприятий по оптимизации оборотных активов в третьем квартале 2018 г. их рентабельность по сравнению со вторым кварталом возрастет в целом на 8,9 % (табл. 7).

ПОДВОДИМ ИТОГИ

- Невозможно качественно оптимизировать оборотные активы без детального анализа динамики их объема и структуры.

- Объем оборотных активов необходимо оптимизировать в аналитике по каждой их составляющей.

- Эффективность управления оборотными активами целесообразнее измерять через показатели их оборачиваемости и рентабельности.

- При оптимизации размеров оборотных активов всегда нужно учитывать степень их ликвидности в каждой из групп активов.

- Необходимо прогнозировать экономические результаты от реализации мероприятий по оптимизации и повышению эффективности использования оборотных активов.

Статья опубликована в журнале «Планово-экономический отдел» № 9, 2018.

Добавить в «Нужное»

Оборотный капитал: понятие, виды, анализ

Наверняка вы не раз слышали словосочетание «оборотный капитал организации». Но что оно означает? Для чего нужен такой капитал? Ответы на эти вопросы вы найдете в нашей консультации.

Оборотный капитал: что это

Оборотный капитал – это капитал, который инвестируется в текущую деятельность организации на период каждого производственного цикла и который целиком переносит свою стоимость на продукцию.

Оборотный капитал: функция

Функция оборотного капитала заключается в обеспечении бесперебойного и стабильного производственного процесса организации.

Управление оборотным капиталом: принципы

К принципам управления оборотным капиталом организации можно отнести, в частности, следующие принципы.

- Организация должна стараться минимизировать стоимость финансирования оборотного капитала.

- Организация не должна допускать появления просроченной дебиторской задолженности, а также просроченной кредиторской задолженности.

- Организация не должна допускать появления неликвидных запасов.

- Организация должна обладать минимальным количеством текущих активов, но при этом таких активов должно хватать для бесперебойной деятельности компании.

- Организация должна проводить точную оценку ликвидности текущих активов.

- Организация должна не только проводить мониторинг показателей ликвидности, но и контролировать эти показатели.

Кругооборот оборотного капитала

За период своей «жизни» оборотный капитал проходит три стадии.

Стадия 1 «Деньги – Товар». В период этой стадии оборотные средства в виде денежных средств превращаются в производственные запасы.

Стадия 2 «Товар – Производство – Товар». На этой стадии оборотные средства непосредственно участвуют в производственном процессе и преобразуются в незавершенное производство, готовую продукцию.

Стадия 3 «Товар – Деньги». В результате реализации готовой продукции оборотные средства вновь принимают денежную форму.

Окончание одного кругооборота оборотного капитала является началом следующего кругооборота.

Оборотный капитал: постоянный и переменный

Под постоянным оборотным капиталом понимается тот минимум оборотных активов, который необходим организации для ведения своей деятельности.

Что же касается переменного оборотного капитала, то под таким капиталом подразумеваются дополнительные оборотные активы, которые нужны организации в пиковые периоды деятельности или которые используются в качестве страхового запаса.

Источники формирования оборотного капитала

В зависимости от источников формирования оборотный капитал организации подразделяют на:

- собственный оборотный капитал;

- заемный оборотный капитал. Такой оборотный капитал иногда еще называют привлеченным.

Собственный оборотный капитал организации направлен на обеспечение финансовой устойчивости компании, а также на ее оперативную самостоятельность.

Что же касается заемного (привлеченного) оборотного капитала, то он, в общем случае, необходим для покрытия дополнительной потребности организации в средствах. Заемный оборотный капитал компании формируется, например, за счет банковских кредитов.

Чистый оборотный капитал

Чистый оборотный капитал организации представляет собой разницу между оборотными (текущими) активами компании и ее краткосрочными (текущими) обязательствами.

Существует несколько формул расчета чистого оборотного капитала. Мы же приведем формулу для расчета этого показателя на основе данных бухгалтерского баланса:

Чистый оборотный капитал = стр.1200 Бухгалтерского баланса – стр.1500 Бухгалтерского баланса

По величине чистого оборотного капитала организации можно сделать вывод о ее платежеспособности в краткосрочном периоде (до 12 месяцев).

Полученный положительный результат, то есть когда величина текущих активов превышает сумму текущих обязательств, свидетельствует о том, что текущих активов организации достаточно для погашения всех текущих обязательств. Инвесторам/кредиторам это говорит о том, что компания платежеспособна. Правда, не всегда положительное значение чистого оборотного капитала действительно является положительным явлением. Так, в некоторых случаях превышение текущих активов над текущими обязательствами может, например, свидетельствовать о том, что:

- организация неэффективно использует имеющиеся у нее свободные оборотные средства;

- текущие активы финансируются за счет долгосрочных обязательств.

Если получен отрицательный результат, то это означает, что весь объем текущих активов организации формируется за счет текущих обязательств. Финансовая стабильность компании с таким чистым оборотным капиталом может быть поставлена под сомнение инвесторами/кредиторами.

Если получен нулевой результат, то величина текущих активов равна величине текущих обязательств. Следовательно, организации хватает текущих активов на погашение всех текущих обязательств, но о каком-либо развитии за счет собственных ресурсов речь, в общем-то, не идет.

Модели управления чистым оборотным капиталом