Объединить активы или кого-то просто купить? Разбираемся, зачем компаниям такие сделки и можно ли на них заработать

К сделкам по слиянию и поглощению компании прибегают нередко. Они могут свидетельствовать как о росте компании, так и о попытках спасти часть бизнеса. Когда слияние может быть полезно и с какой целью компании на них идут, объясняют эксперты.

- Что это

- Цели

- Виды

- Плюсы и минусы

- Как меняется стоимость акций

Что такое M&A

M&A (mergers and acquisitions, с англ. «слияния и поглощения») — это процесс объединения активов двух компаний. То есть это сделки, в результате которых собственность компаний или их операционных подразделений передается или консолидируется с другой организацией. С точки зрения стратегического управления слияния и поглощения позволяют предприятиям расти или оптимизировать часть бизнеса, изменять его характер и место на рынке.

Несмотря на устойчивое использование этих двух слов вместе, между слиянием компаний и поглощением компании есть разница. Она отмечена в законе «Об акционерных обществах».

Под слиянием понимают процесс объединения двух или более компаний, которые образуют новое юридическое лицо — ему переходят все права и обязанности. При этом самостоятельная деятельность компаний может быть как прекращена, так и сохранена, рассказал Алексей Петровский, личный брокер «Открытие Инвестиции».

При ликвидации самостоятельной деятельности все активы передаются в новое юридическое лицо, пояснил эксперт. В таком случае вместо прежних акций все акционеры получают акции новой объединенной компании. «Пока юридически слияния не произошло, акции компаний — участников слияния, как правило, продолжают торговаться на бирже. В дальнейшем на бирже будут торговаться акции новой объединенной компании, а прежние акции ликвидированных компаний будут делистингованы», — говорит он. Если же самостоятельная деятельность компаний не прекращается, то новому юрлицу передается лишь часть активов.

Поглощение в законе называется «присоединением общества» и отличается тем, что одна из компаний получает контроль над активами другой компании или нескольких. Компания, которая поглощает другие, также получает все их права и обязанности, а поглощенные акционерные общества ликвидируются.

По словам Петровского, для поглощения требуется выкупить не менее 30% уставного капитала поглощаемой компании. Адвокат Наталья Касаткина из адвокатского бюро «S&K Вертикаль» отметила, что приобретение более 30% уставного капитала позволяет установить над поглощаемой компанией финансовый и юридический контроль. По ее словам, только после превышения порога в 30% включается институт обязательного предложения, механизм которого закреплен в ст. 84.3 Закона «Об акционерных обществах».

«Данный механизм позволяет выкупить акции тех акционеров, которые не желают мириться с приобретением каким-либо лицом контроля за компанией», — рассказала Касаткина.

Кроме того, направление обязательного предложения — это основание наступления особого порядка принятия решений органами управления общества (ст. 84.6 Закона «Об акционерных обществах»), сокращающего возможности менеджмента по противодействию поглощению, отметила адвокат.

К примеру, поглощением можно назвать приобретение компанией «Интеррос» 35% пакета акций TCS Group, которой принадлежит Тинькофф Банк, отметил эксперт. Другой пример поглощения — это потенциальная покупка компанией Microsoft разработчика компьютерных игр Activision Blizzard. Эта сделка вызвала определенное беспокойство на рынке. Инвесторы Activision Blizzard выступили против такого поглощения, а британский регулятор планирует расследовать обстоятельства сделки и дать оценку того, может ли она снизить уровень конкуренции на рынке.

Поглощения можно разделить на дружественные и недружественные, уточнил Петровский: «Дружественные поглощения происходят после переговоров, недружественные — путем скупки доли поглощаемой компании, когда интересы последней не соблюдаются».

Фото: Unsplash

Цели M&A

Начальник отдела экспертов «БКС Мир инвестиций» Альберт Короев считает, что в основе процесса объединения активов лежит идея развития. Любая компания стремится к нему, чтобы увеличивать прибыль и расширять присутствие на рынке. В таком случае можно либо расти самостоятельно либо объединиться с другой компанией.

По мнению личного брокера «Открытие

Инвестиции

» Алексея Петровского, мотивация к заключению сделок по слиянию и поглощению зависит от стадии зрелости отрасли. Например, в стадии зарождения отрасли компаниям может требоваться финансирование от более зрелых компаний, а на стадии спада — это возможность выживания за счет снижения расходов и уменьшения конкуренции, рассказал он.

Таким образом, основная цель сделок по слиянию и поглощению компаний — возможность улучшить финансовые показатели и снизить издержки и риски. Петровский отметил, что цели могут быть не только экономические. Он выделил следующие:

-

Синергетический эффект. Когда стоимость объединенной компании будет больше, чем суммарная стоимость компаний по отдельности. Это может быть как за счет снижения затрат, так и за счет увеличения доходов (перекрестные продажи, снижение конкуренции);

-

Более быстрый рост бизнеса. Обычно это происходит в зрелых отраслях, когда быстрого роста бизнеса уже достичь сложно;

-

Увеличение рыночного влияния. Увеличение доли на рынке объединенной компании приводит к увеличению ее влияния;

-

Получение доступа к уникальным возможностям. В том числе речь о научных исследованиях, патентах;

-

Диверсификация бизнеса. Это может быть выгодно топ-менеджерам, но не всегда выгодно акционерам, которые и так могут диверсифицировать портфель самостоятельно, покупая акции из различных отраслей. Обычно конгломераты торгуются со скидкой по сравнению с суммарной стоимостью отдельных компаний;

-

Повышение EPS (прибыль на акцию). Это происходит, когда компания с большим коэффициентом P/E (цена к прибыли) поглощает компанию с меньшим P/E, в результате возникает большее значение EPS компании-покупателя даже без синергетического эффекта. Но это, скорее, может быть выгодно топ-менеджерам, а не акционерам;

-

Налоговые преимущества. Например, одна из компаний имеет большие суммы налогооблагаемого дохода, а другая накопила большие налоговые убытки, переносимые на будущие периоды. Путем слияния с компанией, имеющей налоговые убытки, приобретатель может их использовать для снижения своих налоговых обязательств;

-

Разблокировка скрытой стоимости. Когда покупатель может очень дешево получить компанию, испытывающую недостаток финансирования;

-

Достижение международных бизнес-целей.

В частности, слияние или поглощение и сопутствующие перекрестные продажи могут помочь увеличить список предлагаемых товаров и услуг для клиентов. Кроме того, если у компании нет ресурсов для создания определенного продукта, то после сделки M&A, приобретя нужный для производства актив, она может начать производить новый продукт.

Например, в июле 2021 года «Яндекс» закрыл сделку по покупке банка «Акрополь». В результате IT-компании перешли банковские лицензии. В «Яндексе» отмечали, что эти лицензии «позволят компании развивать направление финансовых сервисов и создавать новые продукты для пользователей и партнеров».

Помимо этого, мотивами к объединению и поглощению могут быть:

-

экономия за счет изменения масштаба. Объединенные компании могут удалить дублирующие отделы и операции, оптимизировав при этом процессы;

-

экономия на объемах. Например, компаниям выгодно объединиться, чтобы делать более крупные оптовые закупки со скидкой;

-

расширение географии. Чтобы не открывать филиалы в разных точках, компании просто покупают конкурентов на месте;

-

репутационные или иные привилегии. С увеличением

капитализации

компании ей становятся доступны определенные продукты, например дешевые кредиты. Кроме того, расширяется ее влияние на рынке.

Фото: Shutterstock

Виды M&A

Подобные сделки различаются не только по типам объединения активов, но и по тому, какие компании в них участвуют.

Горизонтальные

Горизонтальное слияние обычно происходит между двумя компаниями в одном и том же секторе бизнеса. Главный аналитик ПСБ Владимир Соловьев отметил, что в этом случае у компаний схожие вид продукции и бизнес-процессы. По его словам, чаще всего цели таких сделок — оптимизировать продажи и увеличить долю на рынке или конкурентоспособность. «Например, в прошлом году «Магнит» приобрел сеть «Дикси», что привело к увеличению его географии присутствия и усилило позиции на рынке», — напомнил эксперт.

Вертикальные

Вертикальное слияние заключается в объединении компаний из одного сектора, но с разным родом деятельности в зависимости от места в производственной цепочке. Допустим, более крупная компания приобретает себе поставщика ресурсов. «Здесь компания приобретает другую фирму, находящуюся выше или ниже в технологической цепочке, — поясняет Соловьев. — Такой вид сделок популярен у вертикально-интегрированных компаний. В частности, это может быть покупка нефтегазовыми компаниями сети АЗС. Например, покупка ЛУКОЙЛом сети АЗС ЕКА или Shell».

Конгломератные

Такие сделки происходят, когда сливаются компании из разных отраслей и при отсутствии явной синергии, отметил главный аналитик ПСБ Соловьев. Пример такого слияния — присоединение компаний в экосистему. Например, когда банк покупает сервис по доставке еды или сеть аптек, рассказал эксперт.

Можно также выделить сделки по тому, в какой стране они происходят. В частности, различают внутренние, экспортные, импортные и смешанные сделки в зависимости от того, покупаются или продаются права на деятельность в другой стране.

Фото: Spencer Platt / Getty Images

Преимущества и недостатки M&A

Поскольку для компании поглощение не всегда бывает дружественным, для кого-то процесс консолидации активов может быть болезненным. Кроме того, сама сделка может не оправдать себя. Тем не менее можно отметить некоторые положительные и отрицательные стороны таких сделок.

Преимущества M&A

Начальник отдела экспертов «БКС Мир инвестиций» Альберт Короев выделил следующие позитивные факторы сделок по слиянию и поглощению:

-

компания может избавиться от конкурента, купив его;

-

совместная деятельность может помочь достичь большего вместе, чем по отдельности;

-

после объединения компании могут реализовывать продукцию через общие каналы продаж;

-

продажа компанией своей доли может помочь получить средства, которые затем пойдут на развитие бизнеса.

Кроме того, преимуществами сделок M&A могут быть:

-

увеличение капитализации объединенной компании;

-

расширение географии деятельности;

-

получение возможности работать на определенной территории.

Недостатки M&A

По словам Короева, негативные факторы от сделок по слиянию и поглощению такие:

-

одна компания может навязывать свою стратегию, что влияет на эффективность другой;

-

сложность в объединении разных корпоративных культур;

-

уход управленцев, идеологов из поглощенной компании;

-

у двух компаний могут быть разные стратегии, идеологии: например, у одной — консервативная, а у другой — инновационная.

Помимо этого, недостатками сделок M&A могут быть:

-

необходимость финансовых вложений;

-

проблемы с интеграцией.

Примеры влияния M&A на стоимость акций

Даже разговоры о возможном поглощении одной компании другой могут серьезно повлиять на стоимость акций. Например, на фоне переговоров главы компании Tesla Илона Маска о покупке соцсети Twitter

ценные бумаги

последней стали очень волатильны, в том числе из-за комментариев самого Маска о возможной сделке.

8 июля он уведомил Комиссию по ценным бумагам и биржам США (SEC), что хочет отказаться от покупки Twitter. В тот же день акции соцсети снизились в цене на 11,78%. 11 июля, когда Маск подтвердил отказ от сделки, бумаги упали еще на 12,74% по сравнению с закрытием 8 июля.

Крупные компании могут делать десять и более сделок по поглощению в год, рассказал личный брокер «Открытие Инвестиции» Алексей Петровский. «Часто целями покупок являются непубличные компании, поэтому о таких сделках, как правило, неизвестно широкому кругу инвесторов», — отметил эксперт. Он выделил возможные паттерны в изменениях стоимости акций на фоне сделок:

-

акции приобретаемой компании растут, а акции компании-покупателя снижаются. Это происходит из-за того, что покупатель вынужден заплатить некоторую премию к текущим котировкам акций, чтобы заинтересовать их акционеров к продаже. Пример: акции «Русала» выросли более чем на 20% после сообщения о планах слияния с «Норникелем», чьи акции, в свою очередь, наоборот, упали на 10%;

-

информация о поглощении со стороны известной компании с хорошей репутацией. Например, новость о покупке значительной доли в определенной компании холдингом

Уоррена Баффета

Berkshire Hathaway приводит к взрывному росту акций поглощаемой компании; -

в случае отмены анонсированной сделки M&A стоимость акций возвращается на первоначальные уровни при прочих равных условиях. Не стоит забывать и об антимонопольном регулировании, которое иногда бывает препятствием для сделки M&A. Особенно в случае, когда сделка касается транснациональных компаний и необходимо согласование регуляторов в нескольких странах.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Слияние и поглощение компаний

Для создания единой структуры и объединения нескольких компаний в один бизнес законодательными актами предусмотрена процедура реорганизации, которая проводится в форме слияния либо поглощения. На международном рынке такие сделки называются сделками M&A, в результате которых бизнес выходит на качественно новый уровень.

В рамках сопровождения сделок M&A мы:

- Разработаем стратегию проведения;

- Найдем и проведем оценку целей для слияния или поглощения, подберем объект для сделки;

- Проведем Due Diligence – комплексное исследование компании, выступающей в качестве объекта сделки M&A;

- Оценим активы и ее бизнес;

- Займемся подготовкой документов по сделке и ее реализацией, на связи будет команда правового консалтинга;

- Проведем мониторинг и оценим результаты по сделке.

Что означает процедура слияния и поглощения?

Слияние или поглощение – одни из форм реорганизации бизнеса. При слиянии образовывается новая компания из двух других, здесь возможны два варианта: компании объединяются в одну новую и полностью прекращают свое существование либо происходит слияние активов двух разных компаний, сами фирмы после проведения процедуры не ликвидируются.

При поглощении юрлицо, заинтересованное в покупке нового бизнеса, приобретает более трети долей в уставном капитале поглощаемой компании, которая продолжает свое развитие до тех пор, пока у нее есть другие акционеры. Часто поглощение может преобразоваться в слияние.

Кроме того, в российском законодательстве есть вариант присоединения, и в данном случае все присоединяемые юрлица прекращают свой бизнес и отдают его развитие новой компании, которая и выступила инициатором такого вида реорганизации.

Разновидности слияния и поглощения компаний

Выделяют несколько видов слияния и поглощения:

- Горизонтальное, в котором происходит слияние двух одинаковых фирм с одинаковым бизнесом. Такой процесс снижает конкуренцию на рынке.

- Вертикальное, в котором компании занимаются бизнесом в одной отрасли и имеют схожую специализацию. Обычно это приводит к появлению новой монополии.

- В результате смешанного слияния происходит объединение компаний из разных отраслей.

К поглощению относится присоединение, в ходе которого одна компания покупает основную долю в уставном капитале другой компании.

Цели слияния

При слиянии у нового юрлица уже имеются конкретные права и обязанности, которые компания получила от каждого участника этой процедуры. Иногда слияние выступает в качестве альтернативы ликвидации.

Но при грамотном ведении слияния это отличный инструмент для развития бизнеса, в результате которого объединяются активы предприятий и распределяются доли их учредителей в новой компании.

Слияние фирм дает:

- Дополнение уже имеющихся активов сливающихся компаний;

- Финансовую экономию за счет снижения затрат;

- Снижение конкуренции на рынке.

- Можно рассматривать как альтернативу банкротству, особенно в период кризиса.

Преимущества и недостатки поглощения

В результате поглощения у новой компании:

- Растут позиции на рынке за счет выхода в новые регионы (в том случае, ели она поглощает юрлица из других регионов), увеличивается спектр услуг и клиентская база.

- Происходит объединение технологий, персонала и ресурсов, что положительно влияет на бизнес.

- Возникает необходимость в более строгом контроле за действиями поглощаемых компаний.

Однако у процесса поглощения есть и недостатки:

- Часто возникают конфликты среди учредителей;

- Высокие затраты на реализацию процедуры;

- Потеря выгодных клиентов и качества сервиса;

- Возникает риск ухода квалифицированных сотрудников, изменение внутрикорпоративной культуры.

Алгоритм слияния компаний (основные этапы)

В среднем сроки слияния компании – от 3 до 12 месяцев и за это время нужно учесть интересы не только владельцев реорганизуемых юрлиц, но и их кредиторов, клиентов, разобраться с налогами и бухгалтерским учетом, погасить задолженность внебюджетным фондам.

- Собственники предприятий принимают решение об их слиянии. Местоположение на процесс слияния не влияет, такую процедуру могут провести компании, находящиеся в совершенно разных регионах. После переговорной стадии стороны заключают соглашение о реорганизации путем слияния.

Решение о подписании такого соглашения компании принимают независимо друг от друга, обычно учредители подписывают специальный протокол, который выносится на повестку дня внеочередного собрания владельцев. В протоколе фиксируются предложения учредителей и акционеров по созданию специальной комиссии, которая и занимается слиянием или поглощением, устанавливается порядок передачи имущества юрлиц, его прав и обязанностей.

- Собственникам нужно определиться с местом постановки на налоговый учет – фирмы, участвующие в слиянии или поглощении, могут находиться в разных регионах и новую компанию можно оформить в какой-то из них либо выбрать третий регион для оплаты налогов и взаимодействия с государством.

- На третьем этапе нужно известить о процедуре налоговую – составляется уведомительное письмо по специальной форме –С-09-04, утвержденная приказом ФНС России от 09. 06.2011.

- Поскольку все отношения с кредиторами и контрагентами нужно переоформлять на вновь создаваемую путем слияния компанию, старым юрлицам придется погасить долги и потребовать их оплаты с должников, выполнить все обязательства по заключенным договорам и отношения по ним перенести на новую фирму.

Если долги вовремя не оплатить, кредиторы могут заявить об их предварительном погашении после публикации сообщения о проводимом слиянии в «Вестнике государственной регистрации» — это специальный журнал, в котором юрлица и предприниматели сообщают о реорганизации, ликвидации и банкротстве. Иначе задолженность по обязательствам оформляется на вновь создаваемую компанию.

- В ходе слияния придется заключить и новые договора с работниками либо изменить условия уже действующих трудовых контрактов, причем работник не обязан соглашаться на работу в новой компании.

- В «Вестнике государственной регистрации» собственники сливаемых юрлиц дважды публикуют сообщения о проводимой процедуре – делать это нужно раз в месяц.

- Далее составляется передаточный акт, на основании которого активы и имущество передается правопреемнику компаний, для этого тоже нужно создать комиссию.

- На заключительном этапе

Необходимые документы для проведения слияния

Каждая процедура требует подготовки своего пакета документов для подачи в регистрирующий орган. Для слияния нужно сделать:

- Заявление о регистрации новой компании по форме №Р12001;

- Учредительные документы (если подаете их по почте или лично, то готовьте два экземпляра, одного будет достаточно для оформления слияния в электронной форме);

- Квитанция по оплате госпошлины;

- Копии публикаций в «Вестнике государственной регистрации», которые сообщают кредиторам о слиянии либо письма в их адрес;

- Договор о слиянии в одном экземпляре.

В договоре о присоединении указывают порядок и сроки проведения совместного общего собрания участников, и конкретные изменения в учредительных документах компании, к которой присоединяют новое юрлицо. При отсутствии возможности провести совместное собрание нужно это указывать в договоре.

Кроме того, в договор включают сведения о наименованиях присоединяемых фирм, а также на каких условиях они входят в новый бизнес:

- Размер уставного капитала юрлица, к которому присоединяют компании;

- Конкретные действия для каждой из них и сроки;

- Размер долей присоединяемых компаний.

Подать документы в регистрирующий орган можно почтой, через МФЦ, нотариуса либо через сайт налоговой, но у заявителя должна быть усиленная квалифицированная электронная подпись.

Документы подаются в налоговую по месту нахождения юрлица, к которому присоединяют новые фирмы.

Получить новые документы можно через 6 рабочих дней лично или по доверенности.

ООО, Акционеры, Договоры, Инвесторы

Нужна помощь адвоката?

Позвольте нам разобраться с Вашими проблемами

Рекомендуем почитать

Стратегическая цель любой компании – развитие бизнеса, наращивание своей рыночной доли, завоевание лидирующей позиции в секторе, экономике региона, страны и мировой арене. Одна из важных ступеней в достижении этой цели – масштабирование бизнеса. Одни компании, чтобы вырасти в размерах проходят длинный эволюционный путь, а другие покупают готовые профильные бизнесы.

M&A – волшебные 3 буквы для амбициозных игроков рынка. M&A или сделки слияния и поглощения – это процесс консолидации двух или нескольких компаний. Планы покупки Activision Blizzard со стороны Microsoft, покупка Эльдорадо компанией М Видео – все это примеры уже состоявшихся или только предстоящих сделок M&A.

В чем преимущества таких сделок и в чем скрытые риски для участников сделок M&A? В чем значение консолидации бизнесов публичных компаний для инвесторов? Обо всех этих аспектах M&A поговорим в данной статье.

-

Что такое M&A.

-

Виды сделок слияния и поглощения.

-

Стратегии слияний.

-

Финансирование сделок M&A.

-

Преимущества и недостатки M&A.

-

Статистика сделок M&A.

-

Примеры сделок M&A и их влияние на фондовый рынок.

Что такое M&A

M&A – сокращенно от английского Mergers and Acquisitions — слияния и поглощения – процесс реорганизации, включающий в себя консолидацию, объединение, приобретение, выделение и т.д. Этот процесс, как правило, происходит с участием двух компаний. Целью объединения двух или более бизнесов является попытка достижения синергии, в результате которой новая компания (целое) будет больше и сильнее двух прежних компаний отдельно (сумм частей целого). Иногда результат такого эффекта обозначают в виде «уравнения» 1+1 = 3. То есть смысл здесь такой, что объединенная компания сильнее чем две объединенных, значит, она может показывать лучшие финансовые показатели и генерировать больше прибыли.

Виды сделок слияния и поглощения

Несмотря на то, что в расшифровке определения M&A содержится лишь 2 вида сделок (слияние и поглощение), у этого процесса есть немало других типов и подвидов, каждая из которых обладает своими особенностями и целями.

-

Сделки слияния

Сделка слияния – это объединение двух компаний в одну, при котором советы директоров двух компаний одобряют объединение и добиваются одобрения акционеров. Такие сделки обычно происходят между двумя компаниями примерно одинакового размера. Эти компании признают преимущества, получаемые от дальнейшей совместной деятельности. В результате сделки слияния с участием двух компаний обычно прекращается деятельность одной из участниц: она становится структурным подразделением принимающей стороны, исключается уникальное название, происходит делистинг акций компании (если поглощаемая компания была публичной).

Подвидом слияний является слияние равных (merger of equals) – сделка слияния, при которой акционеры каждой компании получают равные доли владения. Очевидно, что такие сделки могут привести к конфликтам при принятии решений и поэтому они довольно редки в реальной практике. Из примеров таких сделок можно выделить слияние Daimler Benz и Chrysler 1998 года в единую компанию DaimlerChrysler. Но стоит отметить, что позже глава компании признался, что слияние по формату merger of equals использовали только по «психологическим причинам», а по факту это было поглощение Chrysler.

Еще интересно отметить слияние между традиционной компанией в сфере развлечений и СМИ Time Warner и интернет-компанией AOL в разгар пузыря доткомов – в 2020 году. Общая оценка стоимости сделки тогда составила огромные $350 млрд. Причем компании никак нельзя было назвать равными для подобного вида слияний. На тот момент годовая выручка Time Warner составляла $27 млрд, а AOL зарабатывала в год только $5 млрд. Но из-за рыночной эйфории и больших надежд на интернет-компании в 2000-м году оценка AOL была многократно завышена. Все рассчитывали, что AOL будет дополнять Warner и привнесет в ее «скучный» бизнес свежие разработки, но компании были слишком разными. Результатом этого стало выделение бизнеса AOL в 2009 году, а бывший генеральный директор Time Warner Джефф Бьюкс назвал сделку крупнейшей ошибкой в истории корпорации.

В отдельный вид слияния также можно отнести создание совместного предприятия: когда 2 отдельные компании совместными усилиями образуют новую компанию. Часто это делается под конкретный проект, например, освоение нового месторождения в нефтегазовой индустрии.

-

Сделки поглощения

Поглощение – это покупка одной компании другой с дальнейшим включением ее в свою деятельность без изменения организационной структуры со стороны первой. Обычно это происходит через покупку контрольного пакета акций или покупку активов.

Подвидом сделок поглощений являются так называемые враждебные поглощения (Hostile takeover). На Западе под такими сделками чаще всего подразумевают попытку приобретения публичной компании, где совет директоров выступает против данной сделки. Например, известен случай 2010 года, когда французская фармкомпания Sanofi Aventis пыталась приобрести американского производителя лекарств Genzyme. Предложение покупки за $18.5 млрд или по 69$ за акцию было отвергнуто. В последующем сделка все-таки состоялась, но уже на иных условиях: цена приобретения $20.1 млрд (74$ за акцию) и дополнительный платеж до $14 на акцию при достижении определенных результатов продаж Genzyme (CVR).

Сделки слияния и поглощения в России привычно подразумеваются как приобретение бизнеса вопреки желанию продавца с ним расставаться. Со стороны это кажется схемой незаконного передела собственности, но, к сожалению, все в рамках закона — «благодаря» использованию недостатков законодательства и административных ресурсов. Если раньше у нас это встречалось нередко, то сейчас известные случаи такого минимальны. Хотя сразу можно вспомнить громкую продажу доли 35,08% Олега Тинькова в группе Тинькофф компании Владимира Потанина «Интеррос». В дальнейших комментариях относительно данной сделки предприниматель сообщил, что это был вынужденный шаг — его заставили пойти на сделку из-за его выступлений с критикой спецоперации на Украине. Со слов Олега Тинькова, за пакет акций он получил лишь 3% от их реальной стоимости.

-

Сделки консолидации и присоединения

Консолидация или присоединение (Consolidations) – схожая со слиянием процедура, подразумевающая консолидацию нескольких компаний в одну единую группу. Это делается для снижения расходов и более простого управления объединенными компаниями. Часто можно увидеть, когда одна фирма с несколькими отдельными структурами бизнеса объединяет их все по мере своего роста. Консолидация и присоединение – распространенная схема при реорганизации дочерних предприятий холдинга. Главное отличие от слияния – более простая процедура, и то, что предыдущие компании не прекращают свою деятельность, а постепенно «переходят под одно крыло».

-

Сделки выделения Spin-off

Выделение (Spin-off) – выделение части бизнеса основной компании и преобразование его в новую независимую компанию. При этом акционеры основной компании становятся акционерами выделенной компании пропорционально их долям. Обычно это делается для выделения непрофильных направлений в отдельный бизнес и повышения их оценки – рынок часто недооценивает такие компания из-за недопонимания ведения такого разнопланового бизнеса. Это довольно частая процедура. Из крупных можно отметить состоявшееся в 2006 году выделение компании «Полюс Золото» (тогда ЗАО «Полюс») из состава Норникеля. Или отделение PayPal от ее материнской компании eBay в 2015 году после того, как вторая купила первую в 2002. Интересно, что в последующем рыночная стоимость PayPal превысила стоимость бывшей материнской eBay.

-

Сделка финансируемого выкупа (LBO)

LBO (Leveraged buyout) – покупка бизнеса с использованием долгового финансирования и минимальными собственными средствами. Данные типы сделок характерны для фондов прямых инвестиций (private equity) и позволяют увеличить потенциальную доходность за счет финансового рычага. В этом случае инвесторы рассчитывают, что рост компании будет перекрывать плату по кредиту.

У данной сделки есть подвид MBO (Management buyout) – покупка доли компании с привлечением заемных средств со стороны ее менеджмента. Такое может происходить, если владельцы компании не хотят дальше ее финансировать, тогда как менеджмент верит в перспективы ее развития. Стоит отметить, что данные типы сделок с привлечением большого количества заемных средств являются очень рискованными. Ведь не всегда такие покупки проходят успешно, а полученный заем нужно обслуживать и погашать, что снижает финансовую устойчивость.

-

Сделка обратного поглощения

Обратное поглощение (Reverse takeover) – относительно редкая сделка, при которой акционеры частной компании (как правило, более активной и быстрорастущей) получают контроль над более крупной публичной компанией. Это является, в том числе, одним из упрощенных способов (наряду со SPAC) получения публичного статуса и выход на фондовый рынок. Примером обратного поглощения является все тот же «Полюс Золото». В июле 2011г. KazakhGold успешно завершила обратное поглощение «Полюс золота», в результате была образована компания Polyus Gold International с «пропиской» на острове Джерси и премиальным листингом на Лондонской фондовой бирже.

Стратегии слияний

Стратегии слияний могут быть различными в зависимости от отношений между двумя участвующими в сделке компаниями – они могут быть как связаны одним видом деятельности прямо или косвенно, так и работать с совершенно разными товарами и рынками, что намного реже.

-

Горизонтальное слияние (Horizontal merger) и покупка конкурента – в этом случаю сливаются две компании, находящиеся в прямой конкуренции, работающие на одних рынках с использованием одних продуктов.

-

Вертикальное слияние (Vertical merger) – слияние клиента или поставщика с компанией. Например, автопроизводитель покупает производителя автозапчастей. Или печатное издательство приобретает компанию по производству бумаги.

-

Родственные слияния (Congeneric mergers) – два предприятия, которые по-разному обслуживают одну и ту же потребительскую область, например, производитель телевизоров и кабельная компания.

-

Слияние с расширением рынка (Market-extension merger) – две компании, которые продают одни и те же продукты, но на разных рынках.

-

Слияние с расширением продуктовой линейки (Product-extension merger) – две компании продают разные, но связанные продукты на одном рынке.

-

Конгломерат (Conglomeration) – слияние двух компании, работающие в разных отраслях экономики и не имеющие каких-либо общих направлений деятельности. Цель компании-покупателя в данном случае – диверсификация бизнеса.

Финансирование сделок M&A

Стоит сказать несколько слов о финансировании сделок M&A. Компания может купить другую компанию за наличные деньги, акции, заемные средства (LBO) или комбинацию некоторых или всех трех способов. Чаще всего крупные фирмы платят частично акциями и наличностью. Нередко можно увидеть большой выпуск новых облигационных займов, денежные средства с которых специально привлекаются на финансирование покупки. В более мелких сделках также свойственно приобретать все активы покупаемой фирмы.

Преимущества и недостатки M&A

Поговорим более подробно о дополнительных преимуществах такого рода сделок, помимо и без того очевидных целей:

-

Увеличение доли рынка – это особенно заметно, если объединяемые компании работают в одной отрасли.

-

Экономия за счет эффекта масштаба – возможность покупать сырье или заключать контракты с контрагентами легче в лице одной большой компании. Крупный бизнес может закупать сырье большими партиями, за счет чего поставщики дают дисконт к цене закупки. Объединенный бизнес выигрывает от оптимизации управленческих расходов.

-

Более удобное расширение бизнеса – за счет объединения расширяется география деятельности, целевая аудитория, дистрибьюторская сеть и др., что в конечном счете ведет к повышению выручки. Любой бизнес – это уже готовая клиентская база, база поставщиков, точки продаж и проч. То есть M&A — это покупка готового бизнеса, а не его построение с нуля.

-

Снижение трудозатрат и повышение общего трудового потенциала. Эта выгода частично относится к пункту «экономия за счет эффекта масштаба», но человеческие ресурсы – это уникальная составляющая любого бизнеса, поэтому стоит проговорить о ней отдельно. При сделках M&A часть сотрудников, выполняющая одни и те же функции в двух отдельных компаниях, могут покинуть новую компанию, что приведет к снижению затрат. В то же время синергия трудовых талантов каждой из компании может иметь впечатляющий эффект.

-

Расширенные финансовые ресурсы – финансовые средства единой компании, как правило, больше, чем у компаний по-отдельности, что делает возможным реализацию новых инвестиций. Также более крупной фирме легче привлекать заемное финансирование.

Хотя при совершении сделок M&A обычно все рассчитывают на успех и дальнейшую выгоду, существуют потенциальные недостатки, о которых следует упомянуть:

-

Большие расходы, связанные с покупкой компании – особенно если она не желает быть поглощенной. В случае, если покупатель не отказывается от идеи сделки, расположение второй стороны может быть достигнуто за счет повышение цены предложения или дополнительных бонусов.

-

Высокие юридические издержки. Сюда также можно отнести непосредственную сложность процедуры и необходимость одобрения, в том числе со стороны антимонопольных служб.

-

Альтернативная стоимость отказа от других сделок и инвестиций, чтобы сосредоточиться на объединении двух компаний.

-

Возможность негативной реакции на проведение сделки со стороны рынка (инвесторов), что может привести к снижению стоимости акций компании.

-

Высокие издержки в случае отмены сделки. Помимо всех издержек непосредственно на совершение сделки компания-покупатель часто теряет компенсацию за неудачную сделку. Самым ярким таким примером является неудачная сделка Nvidia по покупке ARM за $66 млрд. У данной сделки нашлось много противников, включая Федеральную торговую комиссию США и много других технологических гигантов. В результате она была отменена из-за регуляторного давления, а компенсация в пользу ARM и SoftBank составила $2 млрд.

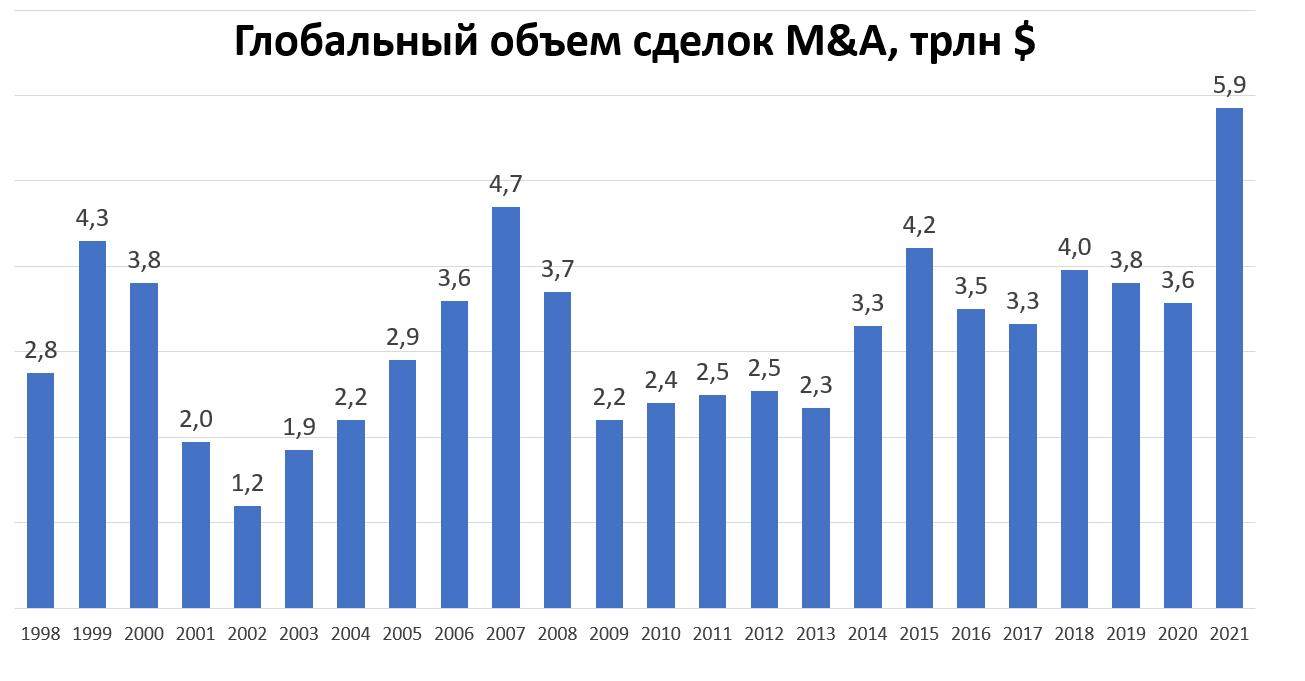

Статистика сделок M&A

Глобальный рынок сделок слияний и поглощений в 2021 году вырос на 63,8% по сравнению с 2020 годом и достиг общей суммы в размере $5,9 млрд. Всего в мире было заключено около 62 000 сделок, что на 24% больше предыдущего года. Интересно, что сумма всех сделок в 2021г. достигла рекордного значения, обогнав предкризисный 2007 год с размером сделок $4,7 трлн. В первую очередь это было вызвано интенсивным спросом на технологии и цифровые активы, а также отложенным спросом 2020 года.

Вряд ли данный рекорд будет побит в 2022 году, но и сильного снижения ожидать не стоит, так как большинство компаний все еще желают быть поглощенными крупными корпорациями, которые, в свою очередь, ищут новые направления бизнеса и развития текущих. Но есть и препятствия в лице повышения процентных ставок, усиления антимонопольного регулирования, напряженной геополитической ситуации и, в целом, более рискованным рынком.

Примеры сделок M&A и их влияние на фондовый рынок

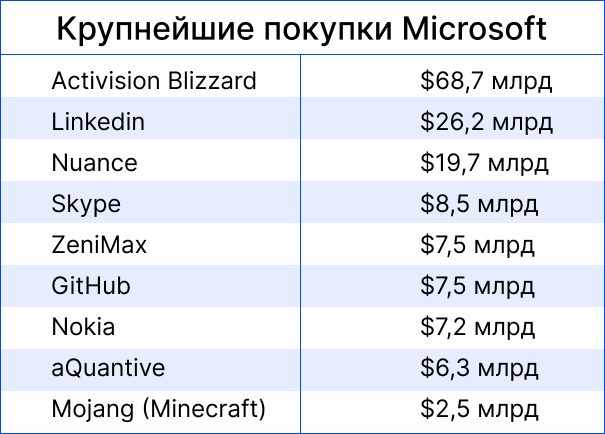

Нередко можно увидеть сделки слияний и поглощений со стороны публичных компаний на фондовом рынке. Это интересным образом влияет на их стоимость. Для примера рассмотрим недавнюю пока не одобренную покупку Activision Blizzard со стороны Microsoft за $68,7 млрд или 95$ за одну акцию. На текущий момент это крупнейшая покупка Microsoft.

Примечательно, что компанию оценили по 95$ за акцию, в то время как рыночная стоимость акций Activision Blizzard на момент предложения о покупке составляла около 65$. Разумеется, после этого акции сразу подскочили вверх, приблизившись к цене покупки, что можно заметить на графике ниже. Дело в том, что обычно никто не станет продавать компанию по ее текущей стоимости. Покупателю придется заплатить так называемую плату за контроль. Как правило, это плюс 15-40% к текущей цене. Подробнее об оценке компаний мы поговорим в отдельной статье. Здесь отметим, что цена сделки, в первую очередь, зависит от результатов переговоров, текущих финансовых показателей и перспектив «приобретения».

Конкретно в данном случае Microsoft придется «доплатить» 46% от текущей стоимости компании. То есть финансисты со стороны Microsoft и Activision Blizzard посчитали, что эта сумма отражает все перспективы развития бизнеса в дальнейшем.

Может возникнуть закономерный вопрос: «Почему цена акций не достигла заявленных 95$ и начала медленное снижение?» Дело в том, что данной сделке еще необходимо получить одобрение от федеральных органов. Сделку уже изучает Федеральная торговая комиссия США, которая совсем недавно подала иск с требованием не разрешить поглощение ARM компанией NVIDIA, о чем мы упоминали выше. Это оказывает давление на цену, и в дальнейшем любая новость о процессе сделки будет соответствующим образом влиять на цену.

Если сделка все же будет отменена из-за судебного запрета со стороны антимонопольной службы, Microsoft заплатит компенсацию в размере от 2 до 3 млрд долларов. В случае, если акционеры Activision Blizzard не проголосуют за слияние, уже Microsoft получит $2,27 млрд компенсации.

Еще один интересный момент, проглядывающийся в таких сделках, – покупки чаще происходят после определенных негативных новостей или ухудшения результатов поглощаемой компании. Так, в примере выше Activision Blizzard находилась под давлением из-за судебных исков против руководства и протестов работников. Это все привело к снижению котировок, чем и воспользовалась Microsoft.

Еще один пример – покупка сервиса для распознавания музыки Shazam со стороны Apple за $400 млн в 2018 году. Хотя при последнем раунде привлечения инвестиций стартап оценили в размере $1 млрд. Все дело в том, что последние несколько лет перед покупкой Shazam не получал прибыли из-за проблем с монетизацией. Apple воспользовалась этим и приобрела бизнес по более низкой стоимости. При этом нельзя сказать, что акционеры Shazam остались недовольны. Раз они согласились на сделку, их устроила цена. Значит они не видели дальнейших перспектив развития самостоятельно после последних нескольких неудачных лет ведения бизнеса.

Вывод

Слияния и поглощения – одна из важных составляющих корпоративной экономики. Выгода от данной сделки есть для каждой из сторон: компания покупатель получает готовый бизнес, а приобретаемая компания – дополнительные финансовые средства.

Выгоду от сделки M&А может получить и обычный инвестор — поучаствовать в рыночном ралли. Причем это ралли может возникнуть как в ценах акций поглощаемой компании (если за нее предложена цена выкупа выше текущей рыночной стоимости), так и в ценах акций компании-покупателя (если эта выгодная сделка значительно упрочнит позиции компании на рынке). Котировки могут расти только лишь на одних слухах, как это было с Pinterest на ложных слухах о ее покупке со стороны PayPal. Но рассчитывать только на это не стоит. Задача инвесторов – выбрать инвестиционно-привлекательную компанию с перспективами развития. А купят ее или нет – сторонний вопрос, который не должен напрямую влиять на принятие инвестиционного решения.

О том, как выбирать лучшие акции для инвестирования, на какие критерии стоит обращать внимание мы рассказываем на открытых уроках для инвесторов. Записаться на очередной урок по инвестированию можно по ссылке.

Политика Общества с ограниченной ответственностью «Старт» в отношении обработки персональных данных

- Общие положения

1.1. Настоящий документ определяет политику Общества с ограниченной ответственностью «ЮрСтарт» (далее – Компания) в отношении обработки персональных данных.

1.2 Настоящая Политика разработана в соответствии с действующим законодательством Российской Федерации о персональных данных.

1.3 Действие настоящей Политики распространяется на все процессы по сбору, записи, систематизации, накоплению, хранению, уточнению, извлечению, использованию, передачи (распространению, предоставлению, доступу), обезличиванию, блокированию, удалению, уничтожению персональных данных, осуществляемых с использованием средств автоматизации и без использования таких средств.

1.4. Политика неукоснительно исполняется сотрудниками Компании.

- Определения

персональные данные — любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу (субъекту персональных данных);

оператор — государственный орган, муниципальный орган, юридическое или физическое лицо, самостоятельно или совместно с другими лицами организующие и (или) осуществляющие обработку персональных данных, а также определяющие цели обработки персональных данных, состав персональных данных, подлежащих обработке, действия (операции), совершаемые с персональными данными;

обработка персональных данных — любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных;

автоматизированная обработка персональных данных — обработка персональных данных с помощью средств вычислительной техники;

распространение персональных данных — действия, направленные на раскрытие персональных данных неопределенному кругу лиц;

предоставление персональных данных — действия, направленные на раскрытие персональных данных определенному лицу или определенному кругу лиц;

блокирование персональных данных — временное прекращение обработки персональных данных (за исключением случаев, если обработка необходима для уточнения персональных данных);

уничтожение персональных данных — действия, в результате которых становится невозможным восстановить содержание персональных данных в информационной системе персональных данных и (или) в результате которых уничтожаются материальные носители персональных данных;

обезличивание персональных данных — действия, в результате которых становится невозможным без использования дополнительной информации определить принадлежность персональных данных конкретному субъекту персональных данных;

информационная система персональных данных — совокупность содержащихся в базах данных персональных данных и обеспечивающих их обработку информационных технологий и технических средств.

- Принципы и условия обработки персональных данных

3.1. Обработка персональных данных осуществляется на основе следующих принципов:

1) Обработка персональных данных осуществляется на законной и справедливой основе;

2) Обработка персональных данных ограничивается достижением конкретных, заранее определенных и законных целей. Не допускается обработка персональных данных, несовместимая с целями сбора персональных данных;

3) Не допускается объединение баз данных, содержащих персональные данные, обработка которых осуществляется в целях, несовместных между собой;

4) Обработке подлежат только те персональные данные, которые отвечают целям их обработки;

5) Содержание и объем обрабатываемых персональных данных соответствуют заявленным целям обработки. Обрабатываемые персональные данные не являются избыточными по отношению к заявленным целям обработки;

6) При обработке персональных данных обеспечивается точность персональных данных, их достаточность, а в необходимых случаях и актуальность по отношению к заявленным целям их обработки.

7) Хранение персональных данных осуществляется в форме, позволяющей определить субъекта персональных данных не дольше, чем этого требуют цели обработки персональных данных, если срок хранения персональных данных не установлен федеральным законом, договором, стороной которого, выгодоприобретателем или поручителем по которому является субъект персональных данных. Обрабатываемые персональные данные подлежат уничтожению, либо обезличиванию по достижении целей обработки или в случае утраты необходимости в достижении этих целей, если иное не предусмотрено федеральным законом.

3.2. Компания осуществляет обработку персональных данных только в следующих случаях:

- обработка персональных данных осуществляется с согласия субъекта персональных данных на обработку его персональных данных;

- обработка персональных данных осуществляется в связи с участием лица в конституционном, гражданском, административном, уголовном судопроизводстве, судопроизводстве в арбитражных судах;

- обработка персональных данных необходима для исполнения судебного акта, акта другого органа или должностного лица, подлежащих исполнению в соответствии с законодательством Российской Федерации об исполнительном производстве (далее — исполнение судебного акта);

- обработка персональных данных необходима для исполнения договора, стороной которого либо выгодоприобретателем или поручителем по которому является субъект персональных данных, а также для заключения договора по инициативе субъекта персональных данных или договора, по которому субъект персональных данных будет являться выгодоприобретателем или поручителем;

- обработка персональных данных необходима для защиты жизни, здоровья или иных жизненно важных интересов субъекта персональных данных, если получение согласия субъекта персональных данных невозможно;

3.4. Компания вправе поручить обработку персональных данных граждан третьим лицам, на основании заключаемого с этими лицами договора.

Лица, осуществляющие обработку персональных данных по поручению ООО Юридическая компания «Старт», обязуются соблюдать принципы и правила обработки и защиты персональных данных, предусмотренные Федеральным законом № 152-ФЗ «О персональных данных». Для каждого лица определены перечень действий (операций) с персональными данными, которые будут совершаться юридическим лицом, осуществляющим обработку персональных данных, цели обработки, установлена обязанность такого лица соблюдать конфиденциальность и обеспечивать безопасность персональных данных при их обработке, а также указаны требования к защите обрабатываемых персональных данных.

3.5. В случае если Компания поручает обработку персональных данных другому лицу, ответственность перед субъектом персональных данных за действия указанного лица несет Компания. Лицо, осуществляющее обработку персональных данных по поручению Компании, несет ответственность перед Компанией.

3.6. Принятие на основании исключительно автоматизированной обработки персональных данных решений, порождающих юридические последствия в отношении субъекта персональных данных или иным образом затрагивающих его права и законные интересы, Компанией не осуществляется.

3.7. Компания уничтожает либо обезличивает персональные данные по достижении целей обработки или в случае утраты необходимости достижения цели обработки.

- Субъекты персональных данных

4.1. Компания обрабатывает персональные данные следующих лиц:

- работников Компании, а также субъектов, с которыми заключены договоры гражданско-правового характера;

- кандидатов на замещение вакантных должностей в Компании;

- клиентов ООО Юридическая компания «Старт»;

- пользователей сайта ООО Юридическая компания «Старт»;

4.2. В некоторых случаях Компанией также может осуществляться обработка персональных данных уполномоченных на основании доверенности представителей вышеперечисленных субъектов персональных данных.

- Права субъектов персональных данных

5.1.Субъект персональных данных, данные которого обрабатываются Компанией вправе:

5.1.1. Получать от Компании в предусмотренные Законом сроки следующие сведения:

- подтверждение факта обработки персональных данных ООО Юридическая компания «Старт»;

- о правовых основаниях и целях обработки персональных данных;

- о применяемых Компанией способах обработки персональных данных;

- о наименовании и местонахождении Компании;

- о лицах, которые имеют доступ к персональным данным или которым могут быть раскрыты персональные данные на основании договора с ООО Юридическая компания «Старт» или на основании федерального закона;

- перечень обрабатываемых персональных данных, относящихся к гражданину, от которого поступил запрос и источник их получения, если иной порядок предоставления таких данных не предусмотрен федеральным законом;

- о сроках обработки персональных данных, в том числе о сроках их хранения;

- о порядке осуществления гражданином прав, предусмотренных Федеральным законом «О персональных данных» № 152-ФЗ;

- наименование и адрес лица, осуществляющего обработку персональных данных по поручению Компании;

- иные сведения, предусмотренные Федеральным законом «О персональных данных» № 152-ФЗ или другими федеральными законами.

5.1.2. Требовать уточнения своих персональных данных, их блокирования или уничтожения в случае, если персональные данные являются неполными, устаревшими, неточными, незаконно полученными или не являются необходимыми для заявленной цели обработки.

5.1.3. Отозвать свое согласие на обработку персональных данных.

5.1.4. Требовать устранения неправомерных действий Компании в отношении его персональных данных.

5.1.5. Обжаловать действия или бездействие Компании в Федеральную службу по надзору в сфере связи, информационных технологий и массовых коммуникаций или в судебном порядке в случае, если гражданин считает, что ООО Юридическая компания «Старт» осуществляет обработку его персональных данных с нарушением требований Федерального закона № 152-ФЗ «О персональных данных» или иным образом нарушает его права и свободы.

5.1.6. На защиту своих прав и законных интересов, в том числе на возмещение убытков и/или компенсацию морального вреда в судебном порядке.

- Обязанности Компании

6.1. В соответствии с требованиями Федерального закона № 152-ФЗ «О персональных данных» Компания обязана:

- Предоставлять субъекту персональных данных по его запросу информацию, касающуюся обработки его персональных данных, либо на законных основаниях предоставить мотивированный отказ, содержащий ссылку на положения Федерального закона.

- По требованию субъекта персональных данных уточнять обрабатываемые персональные данные, блокировать или удалять, если персональных данных являются неполными, устаревшими, неточными, незаконно полученными или не являются необходимыми для заявленной цели обработки.

- Вести Журнал учета обращений субъектов персональных данных, в котором должны фиксироваться запросы субъектов персональных данных на получение персональных данных, а также факты предоставления персональных данных по этим запросам.

- Уведомлять субъекта персональных данных об обработке персональных данных в том случае, если персональные данные были получены не от субъекта персональных данных.

Исключение составляют следующие случаи:

— Субъект персональных данных уведомлен об осуществлении обработки его персональных данных соответствующим оператором;

— Персональные данные получены Компанией на основании федерального закона или в связи с исполнением договора, стороной которого либо выгодоприобретателем или поручителем по которому является субъект.

— Персональные данные получены из общедоступного источника;

— Предоставление субъекту персональных данных сведений, содержащихся в Уведомлении об обработке персональных данных нарушает права и законные интересы третьих лиц.

6.2. В случае достижения цели обработки персональных данных Компания обязана незамедлительно прекратить обработку персональных данных и уничтожить соответствующие персональные данные в срок, не превышающий тридцати дней с даты достижения цели обработки персональных данных, если иное не предусмотрено договором, стороной которого, выгодоприобретателем или поручителем по которому является субъект персональных данных, иным соглашением между Компанией и субъектом персональных данных либо если Компания не вправе осуществлять обработку персональных данных без согласия субъекта персональных данных на основаниях, предусмотренных №152-ФЗ «О персональных данных» или другими федеральными законами.

6.3. В случае отзыва субъектом персональных данных согласия на обработку своих персональных данных Компания обязана прекратить обработку персональных данных и уничтожить персональные данные в срок, не превышающий тридцати дней с даты поступления указанного отзыва, если иное не предусмотрено соглашением между Компанией и субъектом персональных данных. Об уничтожении персональных данных Компания обязана уведомить субъекта персональных данных.

6.4. В случае поступления требования субъекта о прекращении обработки персональных данных в целях продвижения товаров, работ, услуг на рынке Компания обязана немедленно прекратить обработку персональных данных.

6.5. Компания обязана осуществлять обработку персональных данных только с согласия в письменной форме субъекта персональных данных, в случаях, предусмотренных Федеральным законом.

6.7. Компания обязана разъяснять субъекту персональных данных юридические последствия отказа предоставить его персональные данные, если предоставление персональных данных является обязательным в соответствии с Федеральным законом.

6.8. Уведомлять субъекта персональных данных или его представителя о всех изменениях, касающихся соответствующего субъекта персональных данных.

- Сведения о реализуемых мерах защиты персональных данных

7.1. При обработке персональных данных Компания принимает необходимые правовые, организационные и технические меры для защиты персональных данных от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, предоставления, распространения персональных данных, а также от иных неправомерных действий в отношении персональных данных.

7.2. Обеспечение безопасности персональных данных достигается, в частности:

- определением угроз безопасности персональных данных при их обработке в информационных системах персональных данных;

- применением организационных и технических мер по обеспечению безопасности персональных данных при их обработке в информационных системах персональных данных, необходимых для выполнения требований к защите персональных данных, исполнение которых обеспечивает установленные Правительством Российской Федерации уровни защищенности персональных данных;

- применением прошедших в установленном порядке процедуру оценки соответствия средств защиты информации;

- оценкой эффективности принимаемых мер по обеспечению безопасности персональных данных до ввода в эксплуатацию информационной системы персональных данных;

- учетом машинных носителей персональных данных;

- обнаружением фактов несанкционированного доступа к персональным данным и принятием мер;

- восстановлением персональных данных, модифицированных или уничтоженных вследствие несанкционированного доступа к ним;

- установлением правил доступа к персональным данным, обрабатываемым в информационной системе персональных данных, а также обеспечением регистрации и учета всех действий, совершаемых с персональными данными в информационной системе персональных данных;

- контролем за принимаемыми мерами по обеспечению безопасности персональных данных и уровня защищенности информационных систем персональных данных.

- оценкой вреда, который может быть причинен субъектам персональных данных в случае нарушения законодательства Российской Федерации в области персональных данных, соотношение указанного вреда и принимаемых мер, направленных на обеспечение выполнения законодательства Российской Федерации в области персональных данных.

1. Mergers

A merger refers to the combination of two or more companies into a single company. This combination may be either through absorption or consolidation. In legal parlance mergers are also referred to as amalgamations.

Mergers may occur in four ways i.e.:

(i) By purchase of assets

(ii) By purchase of common stock

(iii) By exchange of stock for assets i.e. acquiring company give its shares to the stockholders of acquired company

(iv) By exchange of stock for stock i.e. acquiring company gives its shares to the shareholders of acquired company

2. Types of Mergers

Mergers may be classified into 3 main types:

(1) Horizontal

A horizontal merger is one that takes place between two companies in the same line of business.

(2) Vertical

A Vertical merger is one in which the buyer expands backwards and merges with the company supplying raw materials or expands forward in the direction of the ultimate consumer. Thus in a vertical merger there is merging of companies engaged at different stages of production cycle within the industry.

(3) Conglomerate

In conglomerate merger the merging companies are in totally unrelated lines of business.

3. Acquisitions or Takeovers

A takeover generally involves the acquisition of a certain block of equity capital of a company which enables the acquirers to exercise control over the affairs of the company. In theory the acquirer (must) buy more than 50 per cent, of paid-up equity of the acquired company to enjoy complete control.

In practice however effective control can be exercised with smaller holding usually between 10 and 40 percent because the remaining shareholders scattered and ill-organized are not likely to challenge the control of the acquirer.

The main objective of a takeover bid is to obtain legal control of the company. The company taken over remains in existence as a separate entity unless from a merger in that under a takeover the company taken over maintains its separate existence while under a merger both the companies merge to form a single corporate entitle and at least one of the companies loses its identity.

According to Charles A Scharf, the element of willingness on the part of the buyer and seller distinguishes an acquisition from a takeover. If there exists willingness of the company being acquired it is known as acquisition. If the willingness is absent it is known as take over.

SEBI Guidelines (on Nov. – 4 1994) regarding Take-over:

i. Any acquirer whose aggregate share-holding exceeds 5% of the shares in a company shall disclose within 4 weeks his stake to each stock Exchange where the shares are listed.

ii. Similar disclosures should be made if shares of at least 5% of the shares in a company are held.

iii. Acquires holding more than 10% of shares in a company have to make half yearly disclosures to stock-exchanges.

iv. In a negotiated takeover the acquirer should make a public announcement to acquire another 20% (this 20% is exceeding 10% held by the acquirer) for not less than the market price.

v. In an open market takeover the acquirer should make a public announcement to acquire another 20% at highest market price.

vi. In addition to this the raiders should reveal their intentions and avoid clandestine or secrete deals.

vii. The financial Institutions cannot sell 1% stake to the raider without public notice.

viii. The directors cannot refuse to register shares without the approval & consent of the shareholder. All these guidelines are issued to make takeovers as transparent as possible in order to protect target companies and individual shareholders.

4. Motives behind Mergers and Acquisitions

(1) Economies of Scale:

When 2 or more companies combine the larger volume of operations of the merged entity results in various economies of scale. These economics arise because of greater intensive utilization of combined production capacities, data processing system etc.

It is found that economies of scale are more predominate in horizontal mergers as the same kinds of resources are available in the merging companies which can be utilized intensively.

In vertical mergers the principal economics are increased efficiency and control over the production process better coordination so activities lower inventory levels and greater marketing strength. Even conglomerate mergers result in economics due to reduction of overhead expenses.

But it is to be observed that there is an optimal size to the volume of operations and the size of the organization. Beyond this optimal scale any further increase will lead to diseconomies of scale and cost per unit will increase.

(2) Financial Economies:

A Principal reason for mergers and acquisitions is to avail oneself on financial economics in one or more of the following forms:

i. Utilization of tax shields

ii. Higher debt capacity

iii. Reduction in notation cost

iv. Lower rate of borrowing.

(3) Growth:

Growth normally is a very corporate objective. If a firm has decided to enter or expand in a particular industry, acquisition of a firm in that industry rather than dependence on internal expansion may offer several strategic advantages –

(i) As a per emotive move it can prevent a competitor from establishing a similar position in the industry.

(ii) If offers a special ‘timing ‘ advantage because the merger alternative enables a firm to ‘leap frog’ several stages in the process of expansion.

(iii) It may entail less risk and even less cost

(iv) In a ‘saturated’ market, simultaneous expansion and replacement (through a merger) makes more sense than creation of additional capacity through internal expansion.

(4) Diversification:

If two companies X and Y are merging and the shares of X are not traded in the stock exchange after the merger when company XY is formed X’s shares also get traded along with the shares of company Y Investors can thus automatically diversity their portfolio of shares by buying the shares of merged company

5. Legal Procedure for Merger and Acquisition

The companies Act, 1956 provides the following procedure for merger or acquisition:

(a) The first step is to verify the ‘object clause’ of Memorandum of Association of all the amalgamated companies. The acquiring company should have the power to acquire the business of the acquired company as per the object clause.

In the same way the acquired company should have the power to amalgamate into the acquiring company. If these powers are not given as per the object clause it will have to be amended to acquire these powers.

(b) If the concerned companies are listed on the stock exchanges intimation will have to be given to the concerned stock-exchange.

(c) Approval of the Board of Directors of both the companies is required for the amalgamation scheme.

(d) Sanction of the High court is also necessary for the scheme of amalgamation. Therefore an application to the court is required. On this application the High Court will convene the meeting of die creditors and shareholders.

(e) In this meeting (at least 75% of) creditors and shareholders must give their approval for the scheme of merger of acquisition.

(f) After the approval of creditors and shareholders the High court will approve the scheme if it is fair and just. After the court’s order the copies of the order will be filed with the registrar of companies.

The assets and liabilities of the acquired company will be transferred to the acquiring company from a particular date. The purchase consideration will be paid to the acquired company as per the agreements.