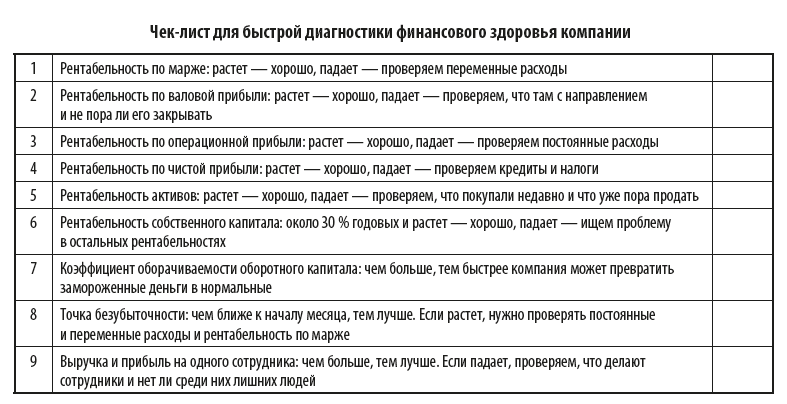

Бывает, компания выглядит успешной, здоровой и богатой: каждый месяц открывает новый филиал, нанимает уже вторую тысячу сотрудников и не сходит с первой полосы Форбса. Но потом — раз, и банкротство. Такое случается, когда собственник смотрит только на масштаб компании или оборот, а это не те показатели, которые реально отражают финансовое здоровье бизнеса. О тех — в статье.

Рентабельности

Прежде чем мы перейдем к показателям, разберемся с видами рентабельностей.

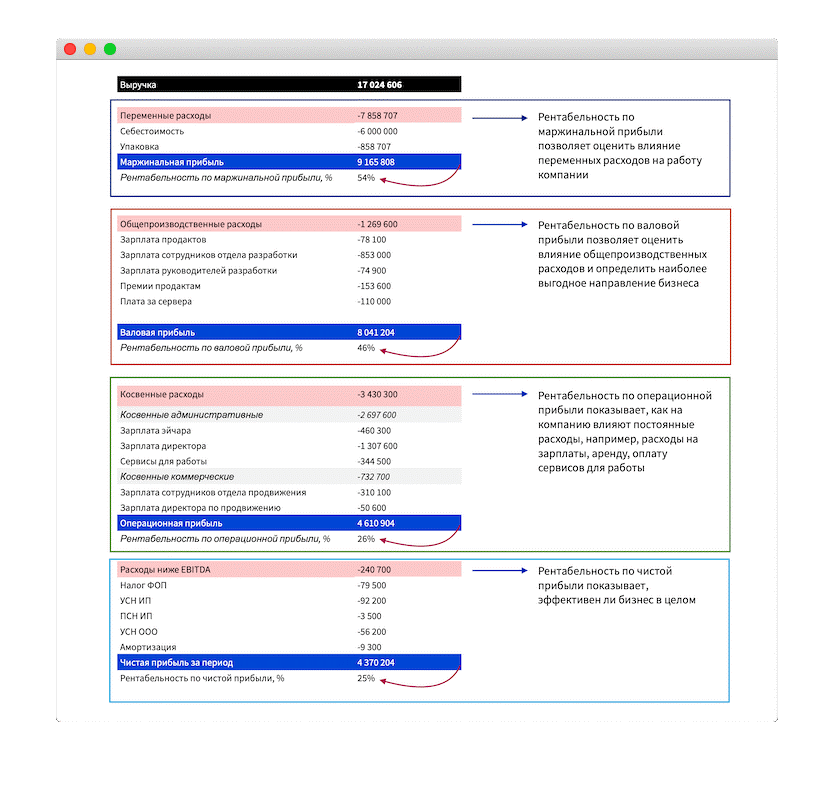

Каждая из рентабельностей сигнализирует о проблеме на разных уровнях. Первые четыре связаны с разными видами прибыли и схематично выглядят так:

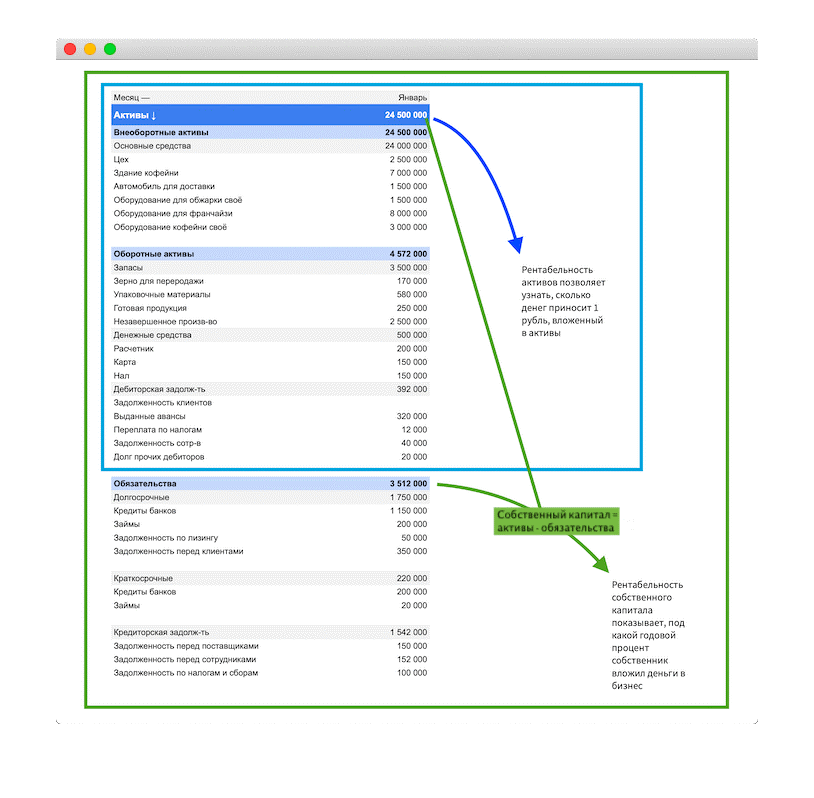

Последние два вида рентабельности связаны с активами и собственным капиталом. Активы — это все, что есть у компании, а собственный капитал — это активы за вычетом обязательств, например, платежей по кредиту:

Каждая рентабельность — это контрольная лампочка для диагностики финансового здоровья. И по этим лампочкам можно отслеживать, на каком этапе бизнес начал «болеть».

Начнем с рентабельности по марже.

Рентабельность по марже: проверяем разумность переменных расходов

Рентабельность по марже показывает, какой процент от выручки компания оставляет себе, а какой тратит на производство товара или оказание услуги.

Игорь — парикмахер, он берет за окрашивание волос 1500 руб. За эти деньги он покупает краску, маску, бальзам, кисточку и перчатки и у него остается 500 руб. Его рентабельность по марже — 33 % — столько денег у него остается после покупки расходников.

Виктор — строитель. Он продает квартиры за 6 млн руб., а на постройку и все вот это тратит 3,5 млн. У него остается 2,5 млн руб. Рентабельность по марже — 41,6 %.

Рентабельность по марже считают по формуле:

Рентабельность по марже = (Маржинальная прибыль / Выручка) × 100 %.

Маржинальная прибыль — это выручка за вычетом переменных расходов, т. е. тех расходов, которые появляются, когда компания получает заказ. Например, в ателье приходит заказ на платье — ателье покупает ткань и бусинки. Заказа на платье нет — расходов на ткань и бусинки тоже нет, значит, этот расход переменный.

Маржинальную прибыль считают сами или берут из ОПиУ — отчета о прибылях и убытках, если там есть такая строчка. Выручку и переменные расходы тоже берут из ОПиУ.

Считаем рентабельность по марже

Идем в ОПиУ и сначала считаем маржинальную прибыль для каждого месяца. Для этого от выручки отнимаем переменные расходы, например:

• в мае: 951 050 – 267 705 = 683 345 руб.;

• в июне: 900 000 – 200 500 = 699 500 руб.;

• в июле: 982 300 – 275 600 = 706 700 руб.;

• в августе: 1 100 00 – 456 980 = 643 020 руб.

Это мы посчитали маржинальную прибыль. Теперь подставляем ее в формулу для расчета рентабельности по марже: делим маржинальную прибыль на выручку и умножаем на сто. Получается:

• в мае — 71,8 %;

• в июне — 77,7 %;

• в июле — 71,9 %;

• в августе — 58,4 %.

И видим, что рентабельность по маржинальной прибыли падает: в мае была 71,8 %, в августе — 58,4 %. Значит, нужно искать проблему в переменных расходах: возможно, поставщики повысили цены на сырье или компания стала использовать более дорогие материалы.

Рентабельность по марже смотрим в динамике: если от месяца к месяцу она растет, значит, все отлично. Если же падает, значит, нужно пересмотреть переменные расходы.

Рентабельность по валовой прибыли: проверяем эффективность направлений бизнеса

Рентабельность по валовой прибыли показывает, насколько эффективно работают разные направления бизнеса. Например, если у кофейни несколько точек, рентабельность по валовой прибыли покажет, какая из них приносит больше всего прибыли, а какую пора закрывать.

Рентабельность по валовой прибыли считают так:

Рентабельность по валовой прибыли = (Валовая прибыль направления / Выручка направления) × 100 %.

Валовая прибыль — это выручка отдельного направления минус переменные и общепроизводственные расходы этого же направления. Расходы считают сами или берут из ОПиУ, там же смотрят выручку.

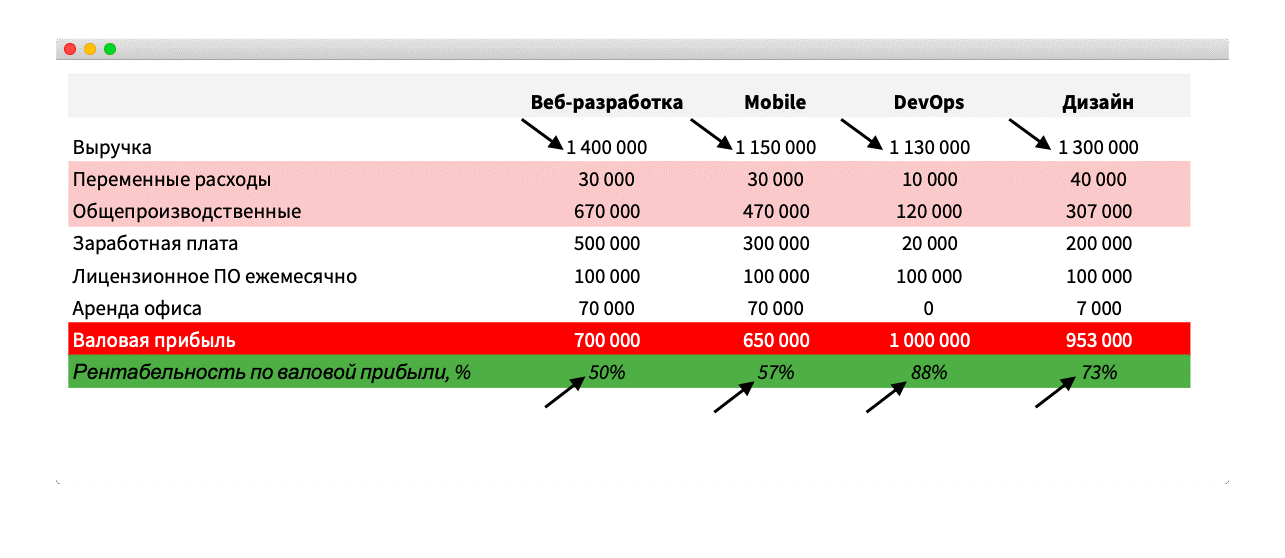

У айти-компании четыре направления: веб-разработка, mobile, devOps и дизайн. Чтобы понять, каким направлением выгоднее заниматься, компания считает рентабельность по валовой прибыли отдельно для сайтов и приложений.

Как видим, веб-разработка генерирует больше всего выручки, но на ней компания зарабатывает меньше всего. Выгоднее заниматься не вебом и мобайлом, а дизайном и devOps: они хоть и приносят меньше выручки, зато требуют меньше затрат

Если рентабельность по валовой прибыли падает или очень низкая по сравнению с другими направлениями, нужно искать причину. Например, проверить переменные или производственные расходы. Возможно, что-то нужно закрыть.

Рентабельность по валовой прибыли: растет — хорошо, падает — проверяем, что там с направлением, и не пора ли его закрывать.

Рентабельность по операционной прибыли: чекаем постоянные расходы

Рентабельность по операционной прибыли показывает, как на компанию влияют постоянные расходы. Постоянные расходы — это те, что компания несет независимо от количества заказов, например, затраты на офис, зарплаты, рекламу.

Рентабельность по операционной прибыли считается так:

Рентабельность по операционной прибыли = (Операционная прибыль / Выручка) × 100 %.

Операционная прибыль — это выручка минус переменные и постоянные расходы. Ее считают сами или смотрят в ОПиУ, там же берут выручку. Давайте вернемся к примерам.

Игорь решил посчитать свою рентабельность по операционной прибыли. В марте она у него была 30 %. Это нормально.

А вот с апреля по август уже 17 %. Игорь стал думать, что поменялось, и вспомнил, что в марте он сменил зал в парикмахерской «Марина» за 5000 руб. в месяц на аренду места в премиум-салоне за 25 000 руб.

С данными о рентабельности по операционной прибыли Игорь может подумать: а нужен ли ему этот салон, если в парикмахерской на районе прибыли было больше?

Если рентабельность по операционной прибыли падает, значит, нужно проводить диагностику постоянных расходов. Может, пора уже отказаться от этого шикарного офиса в Москва-сити и снизить кому-нибудь зарплату.

Рентабельность по операционной прибыли: растет — хорошо, падает — проверяем постоянные расходы.

Рентабельность по чистой прибыли: проверяем налоги и кредиты

Рентабельность по чистой прибыли показывает, какая доля выручки становится чистой прибылью. Этот показатель защищает от иллюзии огромного оборота: мол сделали оборот в 100 млн долларов, значит, мы офигеть какие красавцы!

Но, возможно, оборот сделали за счет «нулевых» или убыточных сделок: продавали очень дешево, получили огромную выручку и никакую прибыль. Чтобы такого не случалось, нужно считать рентабельность по чистой прибыли.

Считают ее так:

Рентабельность по чистой прибыли = (Чистая прибыль / Выручка) × 100 %.

Чистая прибыль — это выручка минус вообще все расходы компании: переменные, постоянные, налоги, амортизация и платежи по кредитам. Ее смотрят в ОПиУ.

Если рентабельность по чистой прибыли падает, но с другими видами рентабельности: валовой, операционной, маржинальной, проблем нет, значит, причину нужно искать в кредитах или налогах. Возможно, всю прибыль съедает налог на прибыль или огромные проценты по кредитам.

Рентабельность по чистой прибыли: растет — хорошо, падает — проверяем кредиты и налоги компании, сырье, готовую продукцию и запасы на складах.

Рентабельность активов: смотрим, сколько чистой прибыли приносит 1 рубль активов

Рентабельность активов показывает, сколько рублей чистой прибыли приносит рубль активов. Активы — это вся недвижимость и оборудование.

Это по идее, а чтобы узнать, как в реальности, нужно посчитать рентабельность актива. Может оказаться, что станок не только не приносит больше денег, но и даже свою стоимость не отбил.

Считается рентабельность активов так:

Рентабельность активов = (Чистая прибыль / Активы) × 100 %.

Автосервис купил новый станок, чтобы менять шины клиентам. По идее, это должно работать так: сервис покупает станок → механики меняют шины быстрее → успевают обслужить больше клиентов → автосервис зарабатывает больше денег.

Считаем. Например, купили станок за 200 000 руб., заработали на нем чистой прибыли 50 000 руб. за первый месяц. Считаем:

50 000 / 200 000 = 25 %.

Получается, за первый месяц отбили 25 % стоимости станка.

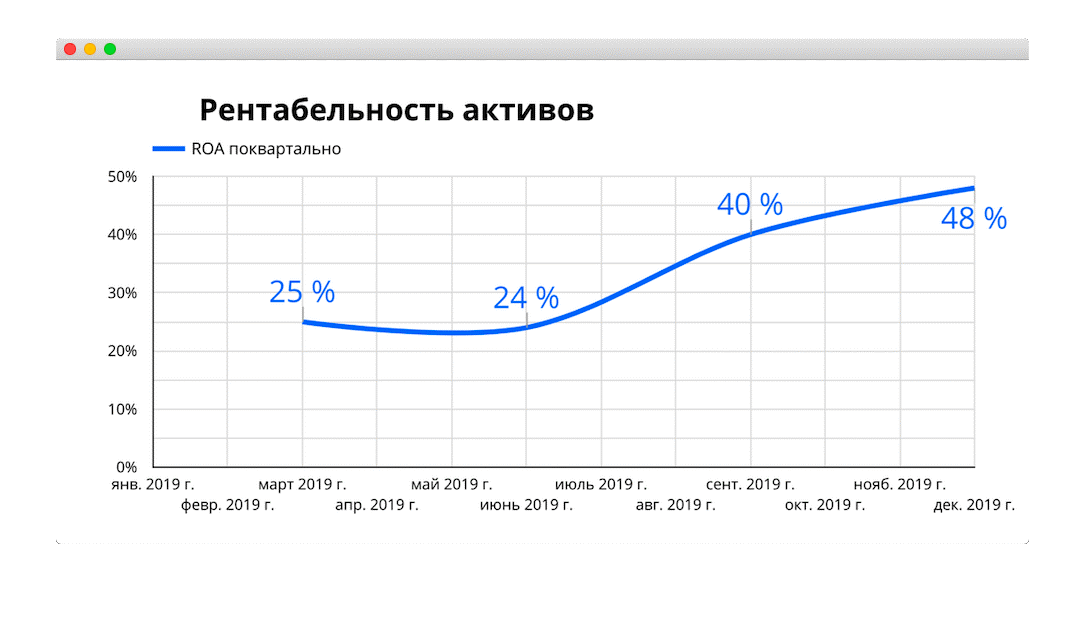

Чтобы посчитать рентабельность активов в целом по компании, понадобится такой отчет, как Баланс. В нем мы смотрим общую стоимость всех активов, на нее делим чистую прибыль и оцениваем показатель в динамике: растет или падает (см. график)?

На этом графике рентабельность активов растет, и это прекрасно.

Нормально, если рентабельность активов падает после покупки нового оборудования или расширения бизнеса. Но если она не начинает расти в течение трех месяцев после этого, значит, новые активы не приносят прибыли.

Если же компания ничего нового не покупала, а рентабельность активов падает, возможно, ей пора избавиться от неликвидного товара на складе, добиться уже оплаты от поставщиков-должников или продать станок, который сто лет как устарел и покрылся пылью.

Рентабельность активов: растет — хорошо, падает — проверяем, что покупали недавно и что уже пора продать.

Рентабельность собственного капитала: считаем, сколько годовых приносит бизнес

Рентабельность собственного капитала показывает, под какой годовой процент крутятся деньги собственника в бизнесе. Вкладывать деньги в бизнес имеет смысл, пока это выгоднее, чем положить их на вклад в банке: если вложили в бизнес 3 млн руб., а он принес за год всего 120 000 руб. или 4 % годовых, то проще было бы положить деньги в банк и получить те же 4–5 % годовых без лишней суеты.

В России нормальной считается рентабельность собственного капитала в районе 30 %. Если сильно меньше, например, 10 %, бизнесом стоит заниматься, только если он очень нравится.

Считают рентабельность собственного капитала так:

Рентабельность собственного капитала = (Чистая прибыль / Собственный капитал) × 100 %.

Собственный капитал — это все активы компании за минусом долгов и обязательств. То есть: берем всё, что вложили в бизнес или купили для него, и отнимаем всё, что должны банкам, поставщикам, инвесторам.

Оценивать рентабельность собственного капитала можно двумя способами:

1) как абсолютное число. Смотрим, чтобы было больше, чем на банковском вкладе;

2) в динамике. Следим за тем, чтобы рентабельность собственного капитала росла.

Если падает, значит, вложенные деньги генерируют слишком мало прибыли. Тогда идем в ОПиУ, смотрим на все остальные рентабельности, ищем, где у нас провал: в маржинальной, операционной, валовой или чистой прибыли. Может, компания продает слишком дешево, много тратит на шикарный офис или использует дорогущее сырье? Надо разбираться.

Рентабельность собственного капитала: около 30 % годовых и растет — хорошо, падает — ищем проблему в остальных рентабельностях.

Коэффициент оборачиваемости: как быстро замороженные деньги превратятся в нормальные

Оборотный капитал — это деньги компании в виде запасов на складе и разницы между дебиторской и кредиторской задолженностью. И чтобы эти деньги превратились в нормальные, нужно время: в каком-то бизнесе переход происходит за день, в каком-то — за пять лет. Это время и называется периодом оборачиваемости.

Чтобы рассчитать этот период, используют коэффициент оборачиваемости оборотного капитала:

Коэффициент оборачиваемости = Выручка / Оборотный капитал.

Здесь нет универсального нормального коэффициента. Всё зависит от типа компании. Например, для торговой компании с большими складскими запасами коэффициент оборачиваемости в 1,1 будет отличным. А для какой-нибудь консалтинговой фирмы — недопустимо низким.

Здесь важнее следить за динамикой:

Лучше, конечно, чтобы рос.

Коэффициент оборачиваемости: чем он выше, тем больше выручки генерирует оборотный капитал.

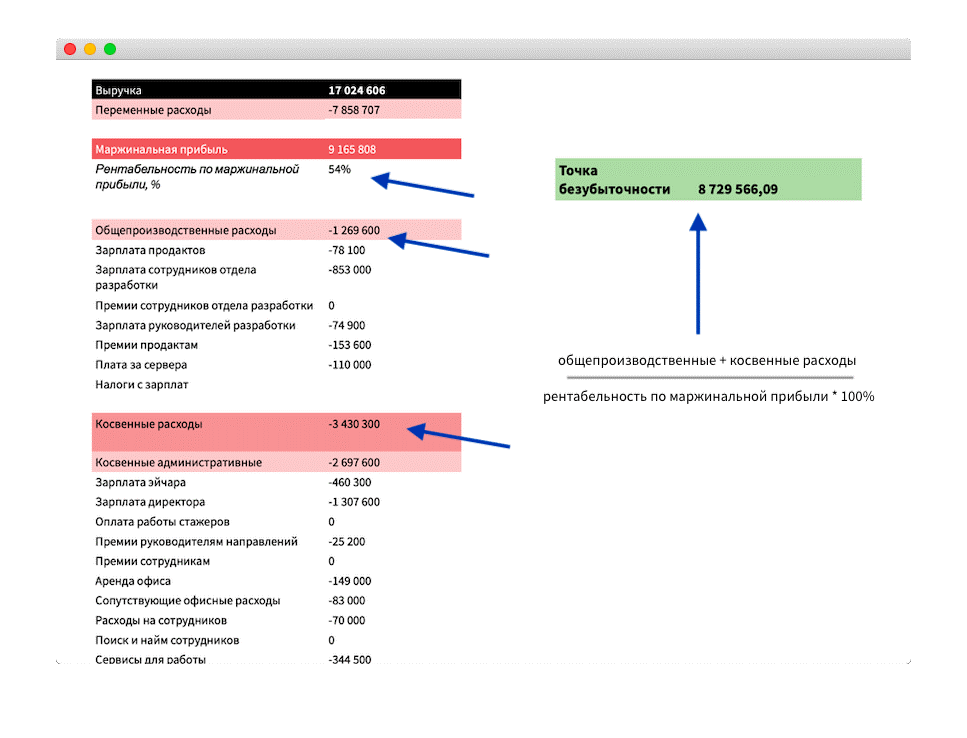

Точка безубыточности: сколько денег надо, чтобы работать в ноль

Точка безубыточности — это такое состояние бизнеса, когда компания не получает прибыль, но и не несет убытки. Проще говоря, расходы равны доходам, а прибыль и убытки — нулю.

Точку безубыточности считают так:

Точка безубыточности = (Общепроизводственные + Косвенные расходы) / Рентабельность по маржинальной прибыли × 100 %.

Инфу об общепроизводственных, косвенных расходах и рентабельности по маржинальной прибыли берут в ОПиУ.

Для расчета точки безубыточности нужно сумму общепроизводственных и косвенных расходов и разделить на рентабельность по маржинальной прибыли и умножить на 100%. Если бизнес только открывается и данных еще нет, берут предполагаемые.

Точка безубыточности — абсолютный показатель, а не относительный, его не нужно сравнивать с показателями за другие периоды, но важно считать каждый месяц. Нормально, если точка безубыточности растет вместе с компанией. Ненормально, если точка безубыточности растет, а выручка, прибыль, оборот компании нет.

У каждого бизнеса своя точка безубыточности, но чем она меньше, тем лучше. Хорошо, если вы по жизни вообще руководствуетесь золотым правилом: «тратить меньше, чем зарабатываем».

За чем ещё важно следить:

• чтобы точка безубыточности была как можно ближе к началу месяца. Чем раньше компания пройдет точку безубыточности, тем больше дней у нее останется для получения прибыли. Считают так: точку безубыточности делят на среднедневную выручку и получают количество дней в месяце, за которые ее проходят;

• чтобы точка безубыточности не росла, если бизнес не растет. Если в бизнесе ничего не меняется, а точка безубыточности растет, значит, нужно проверить постоянные и переменные расходы и рентабельность по маржинальной прибыли.

Точка безубыточности: чем ближе к началу месяца, тем лучше. Если растет, нужно проверять постоянные и переменные расходы и рентабельность по марже.

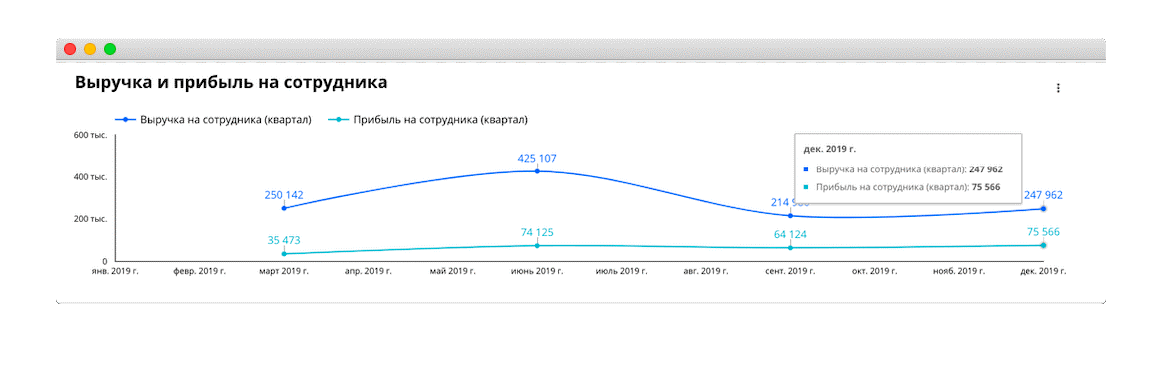

Выручка и прибыль на одного сотрудника: проверяем, не раздут ли штат компании

Выручка и прибыль на сотрудника — коэффициенты, которые показывают, сколько денег приносит компании каждый сотрудник. Часто предприниматели считают такое только для менеджеров по продажам, но вообще-то даже уборщица вносит свой вклад: если бы её не было, полы пришлось бы мыть менеджерам, и они бы потратили то время, за которое могут привести новых клиентов.

Выручка и прибыль на сотрудника показывает, насколько эффективно компания нанимает людей. Считают ее так:

Выручка и прибыль на сотрудника = Выручка / Количество сотрудников

или так:

Выручка и прибыль на сотрудника = Чистая прибыль / Количество сотрудников.

Выручку и прибыль смотрим в ОПиУ, а количество сотрудников — в зарплатной ведомости.

Хорошо, если с ростом коллектива компании выручка и прибыль тоже растут, плохо, если выручка была 300 000 руб., когда в компании работало 2 человека, и осталась такой же, когда наняли еще 8 сотрудников.

Например, на этом графике видно, что выручка на сотрудника росла с марта по июнь, а потом начала падать и достигла минимума в декабре:

Такая ситуация требует анализа, по результатам которого будут приняты соответствующие решения.

Выручку и прибыль на сотрудника смотрят в динамике. Если ничего не растет, нужно проверять отчеты сотрудников за месяц и смотреть, что они делали и каких результатов добились. Или искать лишних людей — тех, без кого компания может обойтись.

Выручка и прибыль на одного сотрудника: чем больше, тем лучше. Если падает, проверить, что делают сотрудники, и нет ли среди них лишних людей.

https://noboring-finance.ru/

Статья опубликована в журнале «Справочник экономиста» № 1, 2022.

Рентабельность (доходность) — это относительный показатель, который помогает оценить эффективность используемых ресурсов. Рассчитать его можно для каждого ресурса в отдельности или для бизнеса в целом.

Сравним два бизнеса: кафе и ресторан.

Прибыль кафе — 50 тысяч рублей в месяц, доход — 200 тысяч рублей.

Прибыль ресторана — 100 тысяч, а доход — 1 миллион.

Если судить по прибыли, ресторан выгоднее. Но мы не учитываем рентабельности — доходности каждого бизнеса. Рассчитаем ее как отношение прибыли к доходу:

Рентабельность кафе = 50 000 : 200 000 = 0,25

Рентабельность ресторана = 100 000 : 1 000 000 = 0,1

Что это означает на практике?

В каждом рубле дохода кафе содержится 25 копеек прибыли, а каждый рубль дохода ресторана включает только 10 копеек прибыли. Если масштабировать бизнес и открыть еще 4 таких же кафе в других районах города, с сохранением рентабельности, доход сети кафе составит 1 000 000 рублей:

200 000 х 5 = 1 000 000 (руб.)

При таком же доходе как у ресторана, прибыль будет в 2,5 раза выше:

50 000 х 5 = 250 000 (руб.)

Этот пример показывает, что для оценки бизнеса рентабельность также важна как абсолютные показатели: прибыль и доход.

Коэффициент рентабельности — это относительный показатель, в числителе которого стоит прибыль, а в знаменателе — объем затрат или ресурса, эффективность которого определяется. Показатель позволяет определить, сколько копеек прибыли получено на рубль использованных ресурсов. Может выражаться процентах или долях.

Прибыль рассматривается за определенный период: год, день, квартал.

Средняя стоимость ресурса рассчитывается как сумма стоимости ресурса на начало и конец периода, разделенная на два.

Расчет рентабельности бизнеса может понадобиться:

1. При планировании новых проектов и привлечении инвесторов

Зная рентабельность и сравнивая ее с другими вариантами вложения денег, инвестор может понять, что выгоднее. Если рассматривать компании из примера, вложения в кафе принесут в два с половиной раза больше прибыли. А инвестиции в ресторан с 10% доходностью выгоднее, чем хранение денег на банковском вкладе со ставкой 5% год, но несут больше рисков.

2. Для анализа эффективности работы компании

Если рассматривать показатели рентабельности в динамике, можно понять, повышается ли эффективность ее работы или снижается.

3. При оценке стоимости компании

Более рентабельная компания будет стоить дороже, так как сможет принести инвестору большую прибыль. Важно сравнивать показатели рентабельности для компаний из одной отрасли, чтобы не было искажений.

При производстве и реализации продукции используется множество различных ресурсов, и для каждого можно провести свой расчет рентабельности. Рассмотрим в статье основные показатели, которые широко используются:

- рентабельность продаж;

- рентабельность активов;

- рентабельность основных производственных фондов;

- рентабельность оборотных активов;

- рентабельность собственного капитала.

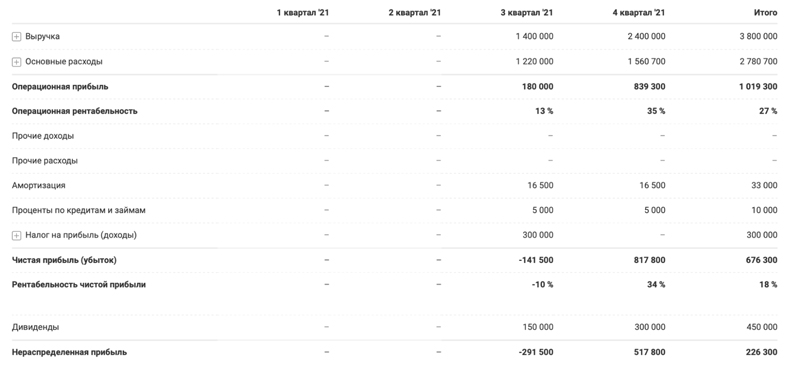

Данные для расчета можно найти в отчете о прибылях и убытках:

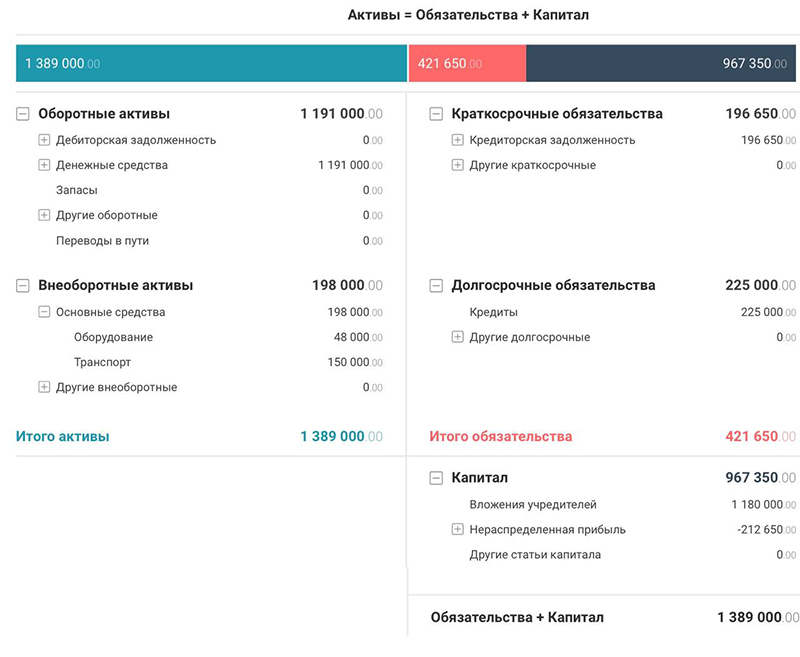

И бухгалтерском балансе. Баланс на начало периода:

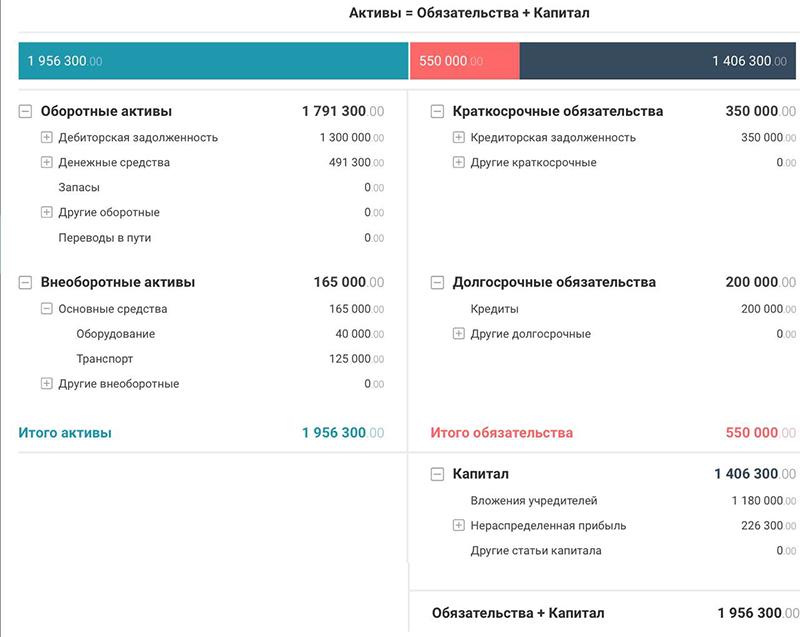

Баланс на конец периода:

Сервис ПланФакт формирует эти отчеты из данных, которые вносит пользователь, а также автоматически рассчитывает некоторые показатели рентабельности.

Рентабельность продаж (ROS)

Коэффициент рентабельности продаж (Return of sales) отражает прибыльность продаж и долю общей прибыли в выручке. Используются значения выручки и чистой прибыли из отчета о прибылях и убытках. Рост показателя говорит о том, что компания эффективно растет, а снижение — о возможных проблемах в работе.

Рентабельность продаж = Прибыль от продаж / Выручка

Выручка — это деньги, вырученные компанией за реализованные товары, оказанные услуги, выполненные работы.

В зависимости от того, что стоит в числителе, рентабельность продаж может быть разных видов:

Чистая рентабельность продаж

Чистая рентабельность продаж = Чистая прибыль / Выручка

Чистая прибыль — это прибыль, оставшаяся в компании после уплаты налогов, сборов и других обязательных платежей. Может быть положительной (дела в компании идут хорошо) или отрицательной, в этом случае, правильнее говорить об убытке.

Чистая прибыль = Выручка компании – Расходы по основной деятельности – Прочие расходы + Прочие доходы – Амортизация – Проценты по кредитам – Налог на прибыль

Значения показателя чистой рентабельности:

- отрицательный — бизнес убыточный;

- 1-5% — низкорентабельный бизнес;

- 5-20% — среднерентабельный;

- 20-30% — высокорентабельный;

- больше 30% — сверхприбыльный.

При оценке бизнеса важно сравнивать его показатели с другими аналогичными компаниями. Так нормальной рентабельностью для ресторанного бизнеса считается 10-20%, а в продуктовом ритейле рентабельность продаж ниже 4%.

Валовая рентабельность продаж

Используется при анализе крупных компаний, когда трудно рассчитать чистую прибыль.

Валовая рентабельность продаж = Валовая прибыль / Выручка

Валовая прибыль — разница между выручкой и себестоимостью проданной продукции.

Валовая прибыль = Выручка от продажи — Себестоимость

Нормального значения показателя нет, важно, чтобы он был положительным и демонстрировал рост. Увеличение показателя говорит о росте эффективности производства, снижении себестоимости продукции. Падение — о том, что себестоимость растет.

Операционная рентабельность продаж

Этот показатель отражает, сколько прибыли компания получит на каждый рубль на каждый рубль выручки от продаж после оплаты расходов производства, но до уплаты налогов. Операционная рентабельность помогает определить, какой проект выгоднее для компании. Его можно использовать для сравнения компаний из одной отрасли, с похожими бизнес-моделями.

Операционная рентабельность продаж = Операционная прибыль / Выручка

Операционная прибыль — разница между выручкой и расходами по основной деятельности компании.

Операционная прибыль = Выручка компании – Расходы по основной деятельности

Пример:

Чистая рентабельность продаж = 676 300 : 3 800 000 = 0,177 или 17,7%

Операционная рентабельность продаж = 1 019 300 : 3 800 000 = 0,268 или 26,8%

Бизнес среднерентабельный.

Диана Лебедева, финансист, квалифицированный инвестор:

«Обязательно работаем с предпринимателями с показателем рентабельности:

1. Оцениваем бизнес через рентабельность по чистой прибыли. Также этот показатель помогает поставить план по выручке компании, чтобы прийти к желаемому результату по чистой прибыли.

2. Отслеживаем рентабельность каждого направления бизнеса, чтобы своевременно реагировать на убыточные и принимать меры для урегулирования.

3. Оцениваем рентабельность отдельных сделок и проектов, чтобы выявлять те, что приносят больше дохода компании»

Рентабельность активов (ROA)

Это показатель отражает, насколько эффективно используются активы компании и какой они приносят доход. Рентабельность активов один из самых важных коэффициентов рентабельности, наряду с рентабельностью продаж и рентабельностью капитала.

Рентабельность активов = Операционная прибыль / Средняя стоимость активов

Рентабельность активов также зависима от характера деятельности компании. Если отрасль капиталоемкая, требует значительных активов, этот показатель будет ниже. В сфере услуг, где не нужны большие вложения, ROA будет выше.

В норме этот показатель должен быть положительным.

Пример:

Средняя стоимость активов = (1 389 000 + 1 956 300) : 2 = 1 672 650 (руб.)

Рентабельность активов = 1 019 300 : 1 672 650 = 0,609 или 60,9%

Этот показатель говорит о том, что каждый вложенный в активы рубль приносит 60,9 копеек прибыли.

Активы компании делятся на внеоборотные (основные средства и нематериальные активы) и оборотные. Для них также можно рассчитать свои показатели рентабельности.

Рентабельность основных производственных фондов (ROFA)

Это отношение чистой прибыли к стоимости активов. Отражает, сколько прибыли приносят компании основные средства (недвижимость, транспорт, оборудование).

Рентабельность основных производственных фондов = Чистая прибыль / Средняя стоимость основных производственных фондов

Пример:

Среднегодовая стоимость основных производственных фондов = (198 000 + 165 000) : 2 = 181 500 (руб.)

Рентабельность основных производственных фондов = 676 300 : 181 500 = 3,72 или 372%

Рентабельность оборотных активов (RCA)

Показатель отражает эффективность использования оборотных активов. Рассчитывается как отношение чистой прибыли к оборотным активам:

Рентабельность оборотных активов = Чистая прибыль / Средний размер оборотных активов

Оборотные активы — это активы, которые меняют свою форму на протяжении производственного цикла (деньги, запасы, дебиторская задолженность) и полностью переносят свою стоимость на готовую продукцию.

Пример:

Средний размер оборотных активов = (1 191 000 + 1 791 300) : 2 = 1 491 150 (руб.)

Рентабельность оборотных активов = 676 300 : 1 491 150 = 0,453 или 45,3%

Рентабельность собственного капитала (ROE)

Помогает оценить эффективность бизнеса и его привлекательность для инвестора, показывает долю чистой прибыли в собственном капитале.

Рентабельность собственного капитала = Чистая прибыль / Средняя величина собственного капитала

Собственный капитал — это стоимостное выражение имущества компании, сумма уставного, резервного и добавочного капитала.

Уставный капитал формируется при создании компании и состоит из взносов учредителей.

Резервный капитал создается в процессе работы, состоит из части прибыли, полученный в процессе работы.

Добавочный капитал формируется за счет переоценки основных средств или дополнительных взносов учредителей.

Пример:

Средняя величина собственного капитала = (967 350 + 1 406 300) : 2 = 1 186 825 (руб.)

Рентабельность собственного капитала = 676 300 : 1 186 825 = 0,57 или 57%

Существует еще одна формула расчета, формула Дюпона. Она позволяет более точно понять, какой из показателей оказывает большее значение на рентабельность капитала.

Рентабельность собственного капитала = Рентабельность продаж х Оборачиваемость активов х Мультипликатор собственного капитала

Чистая рентабельность продаж была рассчитана выше и равна 0,177.

Оборачиваемость активов — эффективность использования активов, сколько денег получает компания с каждого вложенного в активы рубля.

Оборачиваемость активов = Выручка / Средняя стоимость активов

Оборачиваемость активов = 3 800 000 : 1 672 650 = 2,272

Мультипликатор собственного капитала в формуле Дюпона — это отношение средней стоимости активов компании к собственному капиталу.

Мультипликатор собственного капитала = Средняя стоимость активов / Средняя величина собственного капитала

Мультипликатор собственного капитала = 1 672 650 : 1 186 825 = 1,409

Рентабельность собственного капитала = 0,177 х 2,272 х 1,409 = 0,57 или 57%

Если упростить формулу Дюпона, то получится обычная формула расчета рентабельность собственного капитала. Для этого нужно преобразовать множители в дроби:

Рентабельность собственного капитала = (Чистая прибыль / Выручка) х (Выручка / Средняя стоимость активов) х (Средняя стоимость активов / Средняя величина собственного капитала)

И упростить дроби, сократив значения выручки и средней стоимости активов:

Рентабельность собственного капитала = Чистая прибыль / Средняя величина собственного капитала

Мария Искусных, ресторатор, операционный директор:

«Показатели рентабельности, безусловно, являются одними из ключевых показателей эффективной деятельности. Представители малого бизнеса, а в ресторанной индустрии таких очень много, зачастую пренебрегают расчетами. Этого делать не стоит. Без расчетов, прибыльным может показаться проект, который таким не является.

Я считаю, что любой предприниматель минимум раз в три месяца должен рассчитывать, как валовую рентабельность ресторана в целом, так и рентабельность продаж, в том числе, сравнивая рентабельность продаж текущую с той, что была раньше, особенно при обновлении меню»

Способы повышения рентабельности

Существует два основных пути повышения рентабельности:

- Увеличение дохода: рост объема производства и реализации продукции, повышение цен, увеличение в ассортименте доли продукции с более высокой рентабельностью.

- Снижение расходов: финансовый контроль, снижение себестоимости, оптимизация использования рабочего времени.

Оценить изменение рентабельности, а также прибыльности вашего бизнеса при изменении доходов и расходов можно с помощью калькулятора.

Резюмируем

- При оценке эффективности бизнеса прибыль играет важную роль, но без расчета рентабельности трудно понять ситуацию в целом.

- Рентабельность — это относительный показатель, рассчитанный как отношение прибыли к ресурсу, эффективность которого нужно оценить.

- Расчет рентабельности позволяет оценить эффективность бизнеса, сравнить компании из одной отрасли, выбрать наиболее выгодный способ вложения средств.

- Основные пути повышения рентабельности — увеличение доходов и снижение расходов бизнеса, а также выбор более рентабельных проектов и продуктов в ассортименте компании.

Как правильно посчитать прибыль бизнеса

О том, как узнать чистую прибыль и понять, что бизнес приносит деньги.

Многие предприниматели считают прибыль бизнеса по деньгам в кассе. Для них прибыль — это разница между тем, сколько поступило, и тем, сколько ушло. В большинстве случаев так делать неправильно.

Рассмотрим на примере. Магазин «Ромашка» продаёт строительные товары в розницу и оптом. Собственник посчитал прибыль за месяц:

Получилось 830 тысяч рублей убытка — хоть бизнес закрывай. На самом деле ситуация нормальная, просто собственник ошибся в расчётах. Давайте разбираться, как же рассчитать прибыль правильно.

Как рассчитать чистую прибыль

Формула для подсчёта прибыли такова:

Чистая прибыль = выручка – операционные расходы – проценты по кредитам – амортизация – налоги.

Выглядит просто, но есть нюансы.

Выручка

Собственник магазина «Ромашка» изначально записал три источника выручки: деньги от розничных клиентов, оплату за поставку цемента и предоплату за поставку кирпича.

Деньги с розницы и оплата за цемент — это действительно выручка. Клиенты заплатили, магазин отдал товар. А вот предоплата за кирпич — это уже не выручка. Она ей станет только тогда, когда магазин отдаст кирпич покупателю.

Предприниматели порой не понимают, что такое выручка. Они думают, что это все деньги, которые лежат у них на счетах. Но это только деньги по закрытым сделкам. Предоплата не может быть выручкой, потому что вы ещё не выполнили обязательство перед клиентом. Пока что это просто его деньги на вашем счёте.

Операционные расходы

Операционными называются расходы на обеспечение повседневной работы компании: аренда, коммунальные услуги, канцелярия, зарплаты, покупка товара.

Владелец магазина объединил все расходы, но их удобнее делить на постоянные и переменные. Переменные зависят от выручки, постоянные не зависят.

К переменным расходам в «Ромашке» относятся закупка товара и зарплата продавцов, которые сидят на проценте от месячной выручки. Вписываем эти две статьи в переменные расходы.

Постоянные расходы — это аренда и коммуналка. Сколько бы ни зарабатывал магазин, они не изменятся.

Платёж по аренде при неправильном подсчёте был 600 тысяч, а стал 50 тысяч. Потому что нельзя годовой платёж записывать на один месяц, ведь помещение арендуется на весь год. Равномерно распределяйте платёж на срок действия.

EBITDA — это операционная прибыль. Она показывает, может ли бизнес в принципе зарабатывать. Положительная EBITDA ещё не означает, что у бизнеса есть чистая прибыль. Нужно вычесть кредиты, амортизацию и налоги.

Проценты по кредитам

Кредит состоит из тела кредита и процентов. Магазин «Ромашка» взял миллион под 20% годовых на год. В итоге выплатить придётся 1,2 миллиона: 200 тысяч уйдут на проценты.

Тело кредита — это не прибыль и не убыток. Вы взяли деньги, вы их вернули — всё, история закончилась. А вот проценты — это убыток. Вы их платите за использование кредита. Поэтому при подсчёте прибыли учитываются только проценты по кредиту: 200 тысяч рублей за год или 16 666 рублей в месяц.

Амортизация

Покупка оборудования — это инвестиция. Вы тратите деньги на вещь, которая на протяжении какого-то времени будет приносить вам прибыль. Эти расходы тоже нужно распределять на весь срок действия.

Собственник «Ромашки» купил погрузчик на склад за 480 тысяч рублей. Предположим, что погрузчик проработает 10 лет. Значит, он обойдётся собственнику в 4 000 рублей в месяц. Этот расход называется амортизацией.

Налоги

Отдельно нужно учитывать налог на прибыль, который зависит от системы налогообложения. Остальные налоги, которые платит бизнес, уже учтены: НДФЛ и соцвзносы — в зарплатах, транспортный налог — в цене погрузчика. НДС вообще не учитывается: это деньги, которые клиенты платят государству транзитом через вас.

Магазин «Ромашка» пользуется общей системой налогообложения и платит 20% от прибыли. В этом месяце прибыль составила 99 334 рубля. Налог — 19 867 рублей.

Чистая прибыль

Мы получили чистую прибыль и узнали, сколько бизнес реально заработал. Когда считали неправильно, был убыток в 830 тысяч. На деле же бизнес прибыльный и в этом месяце принёс 79 тысяч.

Правда, собственника «Ромашки» этот факт не сильно обрадует: ему всё равно придётся где-то брать 830 тысяч, на которые он ушёл в минус. Зная свою реальную прибыль, он понимает, что бизнес приносит доход.

Чтобы считать прибыль, составляйте отчёт о прибылях и убытках.

Шаблон отчета ОПиУ →

Чтобы следить за тем, достаточно ли на счетах денег для работы бизнеса, ведите отчёт о движении денежных средств.

Шаблон отчета ДДС →

Читайте также 🧐

- Зачем предпринимателям вести финансовый учёт

- Почему возникает кассовый разрыв и как его предотвратить

- Помогите бизнесу завоевать мир! Игра для настоящих предпринимателей с полезными подарками

- Как добиться успеха и разбогатеть, если у вас практически ничего нет

Однажды кое-кто вложил в диджитал-агентство 10 млн рублей, проработал три года и получил всего 1,2 млн рублей прибыли — это 4% годовых. Проще было бы положить деньги на вклад, получать столько же прибыли, но совсем ничего не делать: никаких тебе дедлайнов, клиентов и подчиненных. Но кое-кто об этом никогда не узнает, потому что не анализирует финансовые вложения

Анализ финансовых вложений — это оценка трех метрики, которые показывают, насколько окупаются вложения в бизнес. Да, вот такое очевидное определение! Анализ вложений нужен предпринимателям и инвесторам, чтобы понимать, стоит ли вкладывать деньги в бизнес или лучше положить на вклад в банке. А еще, чтобы оценить, насколько эффективно работает бизнес, в который уже вложились.

Чтобы было проще разобраться в теме, представим, что у нас есть два предпринимателя: Андрей и Инна.

? Андрей — владелец крупного цеха по деревообработке. Он закупает необработанную древесину, делает из нее доски и фанеру, а потом доставляет их заказчикам. У него несколько складов и собственный автопарк.

?♀️ Инна владеет онлайн-школой английского языка. Все процессы в ее бизнесе проходят дистанционно — от найма сотрудников до сдачи отчетности. А преподаватели работают онлайн из разных стран мира.

Дальше подробнее о самих показателях.

Рентабельность собственного капитала (ROE): сколько годовых приносит бизнес

Рентабельность собственного капитала показывает, какой процент годовых приносят собственнику деньги, которые он вложил в бизнес. Например, рентабельность 7% значит, что вложенный в бизнес миллион приносит собственнику 70 000 рублей в год. Что, очевидно, маловато.

Еще рентабельность показывает, сколько копеек предприниматель получает с каждого вложенного в бизнес рубля. Если рентабельность собственного капитала 7%, значит, с каждого рубля он получает 7 копеек.

Рентабельность собственного капитала считают по формуле:

Чистая прибыль за год / Собственный капитал * 100%

Чистая прибыль — это выручка после вычета всех-всех расходов. Чистую прибыль берем из отчета о прибылях и убытках (ОПиУ):

Собственный капитал — это сумма всего, что есть у компании, кроме кредитов:

стартовый капитал

+ стоимость всего, что было куплено для работы бизнеса, например недвижимости и транспорта. Считают по текущей рыночной цене;

+ деньги из чистой прибыли, которые предприниматель отложил на развитие бизнеса,

+ деньги, которые он вложил в бизнес уже в процессе работы.

Собственный капитал смотрим в отчете, который называется балансом:

Чтобы понять, нормальная ли у бизнеса рентабельность, ее сравнивают с максимальной процентной ставкой по вкладам. В России в 2021 году она около 5%.

Бизнесом выгодно заниматься, если рентабельность собственного капитала больше процентной ставки в два раза. То есть равна хотя бы 10% годовых. Можно ориентироваться на эту схему:

Смотрим:

Рентабельность капитала меньше 5%. Не стоит вкладывать деньги в такой бизнес. Проще его закрыть, а деньги положить на банковский депозит — вложения точно окупятся, рисков нет.

Рентабельность капитала 5−10%. Заниматься таким бизнесом можно, если очень хочется. Прибыль будет примерно равной процентам по вкладу или немного больше.

✅ Рентабельность капитала равна 30% — такой показатель считается оптимальным для России.

Рентабельность капитала 40%. Кайф, класс, красота!

Рентабельность собственного капитала выше 40% — здесь два варианта, нужно разбираться. Либо компания сильно закредитована, тогда она рискует однажды не справиться с выплатами по кредитам и обанкротиться. Либо в компании всё действительно супер: есть такие, в которых рентабельность доходит до 80−120% и без кредитов, но в них и риски выше. Что понять, где какой вариант, нужно смотреть отчеты.

Рентабельность капитала стоит считать раз в месяц. И следить за динамикой: если в компании стабильно высокий ROE, она выглядит финансово устойчивой в глазах инвестора. Это хорошо, потому что так легче привлечь в бизнес деньги на развитие.

Еще свою рентабельность можно сравнить со средней по отрасли. Разные среднеотраслевые показатели раз в год публикует налоговая. Нужно перейти на сайт Налоговой, скачать первую сверху таблицу и сравнить показатели нужной отрасли со своими. Но важно помнить, что налоговая рассчитывает всё по бухгалтерской отчетности, а она — не всегда правдива и точна.

Небольшие колебания ROE — это повод проверить, как изменился собственный капитал компании или чистая прибыль.

На что ещё обращать внимание при расчете рентабельности капитала:

- Если собственный капитал отрицательный, компания работает в убыток: ее доходы ниже расходов, и рентабельность получается отрицательной. Такой показатель ничего не говорит о состоянии бизнеса, поэтому считать его бесполезно.

- Оценка рентабельности капитала не будет эффективной, если у компании на протяжении нескольких лет были убытки, и только в отчетный период вышла в прибыль. Тогда в этом периоде рентабельность будет супер-высокой, но компания-то всё равно убыточная. Поэтому смотреть рентабельность капитала нужно в динамике.

- Рентабельность капитала может отличаться в зависимости от отрасли. Например, в капиталоемком производстве — это такое, в котором много недвижимости и оборудования, всегда будет более низкий показатель рентабельности, чем в человекоемкой отрасли типа IT.

С теорией разобрались, давайте посчитаем ROE на примере Андрея и Инны.

Рентабельность капитала показывает, эффективно ли работает бизнес

? У Андрея:

чистая прибыль — 1 000 000 ₽

собственный капитал — 5 000 000 ₽

ROE = 1 000 000 / 5 000 000 * 100% = 20%

?♀️ У Инны:

чистая прибыль — 850 000 ₽

собственный капитал — 700 000 ₽

ROE = 850 000 / 700 000 * 100% = 121,4%

У Инны рентабельность капитала в 6 раз выше, чем у Андрея. Чтобы заработать 10 000 ₽, Инне нужно вложить в бизнес 8 253 ₽, а Андрею — 50 000 ₽. Хоть Андрей зарабатывает больше Инны, вкладывать для этого ему приходится в шесть раз больше.

ROE показывает, что Инна ведет бизнес эффективнее. Она вкладывает меньше денег, но лучше использует ресурсы: преподавателей, онлайн-платформу и получает большую отдачу.

А Андрей, хоть и зарабатывает больше Инны, делает это не так эффективно: не на 100% использует дорогие станки, теряет часть древесины, платит сотрудникам за простой.

Но в целом, у Андрея и Инны рентабельность хорошая — их бизнесы эффективны.

Рентабельность активов (ROA): сколько прибыли приходится на 1 ₽ активов

Рентабельность активов показывает, как эффективно в бизнесе работают активы, то есть сколько прибыли приходится на вложенный рубль. Активы — это все, что приносит доход: здания, оборудование, машины, деньги на счетах, товары на складах.

В отличие от рентабельности капитала, рентабельность активов учитывает все-все активы организации: и свои, и заемные.

Рентабельность активов рассчитывается по формуле:

Чистая прибыль / Активы * 100%

Чистую прибыль смотрим в ОПиУ, активы — в балансе:

ROA в норме, если она больше 10%. Если меньше — компания работает неэффективно. ROA ниже нуля, значит, компания убыточна.

ROA выше 40% говорит об эффективном менеджменте в бизнесе. Если такое значение мы увидим в расчетах у Андрея, то поймем, что станки в его цехах не простаивают, используется абсолютно все инструменты, сотрудники не бездельничают. Прям дивный новый мир.

Рентабельность активов Андрея и Инны

?Считаем ROA на примере Андрея:

Чистая прибыль — 1 000 000 ₽

Активы — 9 800 000 ₽

ROA = 1 000 000 / 9 800 000 * 100% = 10,2%

Увы, дивного нового мира не получилось. Показатель в норме, но есть, над чем работать: сейчас рубль активов приносит Андрею 10 копеек, а хотелось бы побольше.

?♀️А теперь посчитаем для Инны:

Чистая прибыль — 850 000 ₽

Активы — 1 000 000 ₽

ROA = 850 000 / 1 000 000 * 100% = 85%

У Инны все здорово организовано: каждый рубль, который она вложила в активы, приносит ей 85 копеек.

Еще рентабельность активов помогает оценить, может ли компания позволить себе кредит. Если рентабельность больше процента по кредиту, значит, деньги, которые бизнес заработает с помощью этого кредита перекроют проценты по нему. Если же рентабельность меньше ставки по кредиту, то проценту всё сожрут — брать такой кредит невыгодно.

Рентабельность инвестиций (ROI): окупаются ли вложения

Рентабельность инвестиций показывает, окупаются ли вложения в бизнес и какой процент прибыли приносят. ROI можно считать в целом для бизнеса и по отдельным направлениям, например по вложениям в рекламную кампанию, новое оборудование или обучение сотрудников.

Считать ROI полезно и инвесторам, и предпринимателям. Инвесторы смогут понять, насколько выгодно вложились в бизнес, стартап или проект. А предприниматель — насколько окупаются вложения в бизнес целиком или в отдельные его направления, например, маркетинговые акции.

ROI считается по формуле:

Рентабельность инвестиций = Чистая прибыль / Инвестиции * 100%

Чистую прибыль снова берем из ОПиУ, инвестиции — из баланса:

ROI рассчитывают, чтобы принимать верные управленческие решения и не тратить деньги зря. Именно этот показатель говорит, какие вложения окупаются с наибольшей прибылью.

Часто этот показатель используется для оценки эффективности маркетинга. В этом случае стоит пользоваться данными по инвестициям только в конкретную маркетинговую кампанию и чистой прибылью из нее же.

Если ROI равен 100%, значит, инвестиции полностью окупились, но не принесли прибыли; меньше 100% — инвестиции не окупились, больше 200% — вложения окупились и принесли прибыль в размере инвестиций.

Считаем рентабельность рекламы Андрея и Инны

? Андрей сконструировал и запустил новую линейку мебели, и хочет ее прорекламировать через агентство. Его инвестиции в рекламу 100 000 ₽, дополнительная прибыль после ее выхода — 350 000 ₽. Чистая прибыль — 250 000 ₽. Посчитаем рентабельность инвестиций:

(350 000 — 100 000) / 100 000 * 100% = 250 000 / 100 000 * 100% = 250%

Здесь ROI больше 100%, значит, эта рекламная кампания — выгодное вложение денег. Она не только полностью окупилась, но и принесла чистую прибыль в полтора раза больше расходов.

?♀️ Инна запускает рекламу в интернете, но настраивает ее сама. Она тратит 80 000 ₽, сама подбирает картинки, монтирует видео и пишет рекламные тексты. Результат так себе — чистая прибыль всего 48 000 ₽. Посчитаем рентабельность:

48 000 / 80 000 * 100% = 60%

У Инны реклама не только не окупилась, но и принесла убытки.

У рентабельности инвестиций два недостатка

- Показатель дает оценку только по факту — после того, как инвестиции уже вложены. Прогнозировать рентабельность инвестиций можно только приблизительно.

- В больших компаниях бывает невозможно учесть все затраты, и результат расчетов получается неточным. Расходы на рекламу и доходы с нее легко считать в малом и среднем бизнесе, но в крупных фирмах это не всегда получается.

Например, крупная компания вкладывает 10 млн в рекламу на ТВ, прибыль растет, ROI больше 150%, и руководство считает, что вложения суперэффективны. Но на самом деле прибыль растет, потому что блогер в тиктоке рассказал о продукте, хотя его не просили.

Первый недостаток серьезный. Чтобы его сгладить, можно рассчитывать промежуточную рентабельность. Например, инвестиция в 1,5 млн рублей не окупится за пару месяцев. Это долгосрочное вложение в бизнес, его доходность будет известна через год или два. Посмотрим, каким будет ROI спустя месяц, если инвестор получил 200 000 ₽ чистой прибыли:

ROI = 200 000 / 1 500 000 * 100% = 13,4%

Промежуточные показатели рентабельности инвестиций тоже сравнивают с процентом по депозиту. Оптимальное значение в этом случае — выше 10%.

Если рентабельность инвестиций намного выше процентов по банковским депозитам, то компания привлекательна для инвестора.

Мы посчитали все рентабельности для наших героев, пора делать выводы.

| ROE | ROA | ROI | |

| ? | 20% | 10,2% | 250% |

| ?♀️ | 121,4% | 85% | 60% |

Кажется, раз Инна «выигрывает» по двум показателям, ее бизнес лучше и заниматься им выгоднее. На самом деле бизнес Андрея тоже выгодный и эффективный, но работает он в такой сфере, где более высоких показателей добиться сложно.

Короче, считайте ROE, ROA, ROI

ROE, ROA и ROI — три показателя, которые помогут оценить эффективность вложений в бизнес:

ROE покажет, какую прибыль предприниматель получает с каждого вложенного рубля. Хорошо, когда ROE хотя бы больше 10%.

По ROA можно будет оценить, как хорошо в бизнесе устроен менеджмент. Классно, если ROA тоже больше 10%, вообще отлично, если он больше 40%.

ROI поможет понять, насколько выгодно вкладываются деньги в те или иные проекты. Для инвесторов хорошо, если ROI больше 10%, для предпринимателя — больше 100%.

Считать каждый показатель нужно раз в месяц. Тогда они помогут оценить динамику в бизнесе и подскажут, развивается он или нет.

Управленка

Курс по финансам бизнеса, специально для предпринимателей. Два раза в неделю будем присылать письма с уроками — понятными и кайфовыми.

Перед открытием любого бизнеса у будущего собственника должно быть понимание, что бизнес этот затевается ради денег. Притом от бизнеса получать вы должны в итоге гораздо больше, нежели если бы работали в найме. Иначе все это не имеет смысла и бизнесом не является. Как понять, стоит ли открывать свое дело, рассчитать его реальную доходность и что важно помнить начинающему предпринимателю, рассказал в своей колонке генеральный директор компании FinHelp Павел Вешаев.

С чего начать

Самый первый, точнее, даже нулевой шаг, с которого я рекомендую начать движение в сторону своего бизнеса, — это определиться, чего вы на самом деле хотите. Будет ли то дело, которое вы затеваете, самозанятостью, когда вам просто нужно перекрыть свою зарплату в найме, либо же вы будете строить бизнес, пусть и небольшой. В самозанятости нет ничего плохого, если этот вариант и эти доходы вас устраивают. Важно понимать, что в таком формате вы будете ограничены потолком своего времени, а соответственно, иметь и потолок в деньгах. Вы вполне можете его рассчитать. Например, вы планируете консультировать клиентов. Ваша планируемая стоимость часа — 2 тыс. рублей. При максимальной загрузке вы можете работать в среднем 165 часов в месяц. Это значит, что вы заработаете 330 тыс. рублей. Отсюда вычитаем налоги, затраты на необходимые сервисы/подписки/продвижение и т. д. И получаем ваш максимум, если вы будете работать постоянно. Но вам еще придется решать вопросы с поиском клиентов, продажами, обслуживанием и т. д. В любом случае вы ограничены этой верхней суммой. Ваш единственный выход как самозанятого, чтобы зарабатывать больше, — повышать стоимость часа. Но вы так или иначе будете ограничены. Если же вы решите организовать консалтинговое бюро, это будут уже совсем иные суммы заработка.

Бизнес, даже самый малый, сложнее в реализации и требует иного подхода — к персоналу, финансам, продажам, маркетингу, бизнес-процессам. Готовы ли вы к этому, решите, ответив себе на несколько вопросов. Сможете ли вы эффективно управлять другими людьми, принимать сложные решения и нести за них ответственность, находить деньги, когда они нужны для текущих расходов или развития? Действительно ли вы хотите больше денег и готовы на первых этапах посвящать почти все время своему делу? Если ваши ответы в основном «да», то, возможно, свое дело — это ваш путь.

Алгоритм расчета

Если вы точно решились на создание своего бизнеса, предлагаю дальше двигаться по следующему алгоритму.

1. Продумать концепцию

Еще раз зафиксируйте для себя, что вы затеваете свое дело ради денег. При этом вы от бизнеса должны получать гораздо больше, чем получали бы в найме. Понятно, что не на этапе старта, но с горизонтом в несколько лет.

Кратко сформулируйте концепцию бизнеса — что вы продаете, кто у вас и почему будет это покупать. Оцените предварительно перспективы, посмотрите рынок, конкурентов, посчитайте, какова емкость рынка, какую долю вы можете от нее получать и каков при этом будет ваш личный доход.

Если вы изначально не видите в бизнесе перспектив, если не понимаете, как и за счет чего будет его растить и развивать, то лучше не начинайте эту историю, потому что иначе или бизнес будет неконкурентоспособен, или вы все риски будете оплачивать из своего кармана, или откроете дело и сразу закроете.

2. Рассчитать финмодель

У 99% малых и средних бизнесов в России нет финансовой модели бизнеса. И это удивительно, потому что финмодель для собственника — это одновременно и карта, и компас для движения к собственным целям. Ключевое, что вы должны сделать до открытия бизнеса и привлечения под него любых средств, — это рассчитать финмодель, которая позволит ответить на все ключевые вопросы по деньгам: будет ли бизнес доходным, где вы будете зарабатывать, а на чем терять средства, стоит ли привлекать инвестиции, каких результатов ожидать в случае изменения ситуации. Оцифровка бизнеса с помощью финмодели позволит вам увидеть реальную сводную картину бизнеса, в том числе понять, куда бизнес будет двигаться в шаге 3—5—7 лет.

Где взять финмодель?

1. Найти/купить/скачать готовую.

Этот вариант подходит микробизнесам, у которых нет достаточно средств, чтобы вложиться в разработку финмодели, но есть желание понимать, что происходит с бизнесом в тот или иной момент времени. Если выбираете такой вариант, проверяйте, что за формулы прилагаются в таблицах, смотрите на примеры коэффициентов, оценивайте, актуально ли это для вашей отрасли и вашего бизнеса.

2. Отдать на аутсорс.

Оптимальный вариант, если вы хотите получить качественный работающий на ваш бизнес вариант финмодели. Привлекайте тех специалистов, у которых есть опыт в вашей отрасли и которые во главу угла будут ставить не цифры, а ваш бизнес.

3. Сделать самому.

Самую первую финмодель вы можете рассчитать и сами, а уже потом уточнять и детализировать ее с профессиональными финансистами.

Что должно быть в хорошей финмодели?

Главное в хорошей работающей финмодели — это акцент на бизнесе, бизнес-процессах и нефинансовых показателях, то есть тех, через которые вы как собственник понимаете, что сейчас происходит в вашем бизнесе, оцениваете, какой объем при каких условиях сможете вытянуть. Если в финмодели есть только финансовые показатели (выручка, объем продаж за период и т. д.), то это не даст вам в моменте понимания, как пойдут дела в вашем бизнесе. Загрузка производства, количество смен, доставок, проектов, часов и т. д. — более нужные показатели, чтобы вы через модель увидели и почувствовали свой бизнес, что это реальность, а не абстрактная история.

Минимальная финмодель на старте содержит следующие элементы:

1. Сводный лист с ключевыми выводами и показателями для моделирования.

В нем вы видите общую картину вашего бизнеса при заданных параметрах и в нем можете подвигать цифры, посмотреть, что на что и как влияет.

2. План продаж (и не только в деньгах, но и в штуках и единицах проданной продукции или услуг).

3. План закупки/производства и переменных затрат.

4. Постоянные затраты.

5. Затраты на фонд оплаты труда.

6. БДДС (бюджет движения денежных средств).

7. БДР (бюджет доходов и расходов).

8. План-график инвестиций.

9. Налоговая нагрузка.

В финмодели вы должны оцифровать то, что планируете делать, то есть перевести концепцию и идею в цифры, понять, есть ли там ваша прибыль. Это позволяет заранее скорректировать свои действия. Например, если вы видите, что при таких данных не достигаете прибыли в запланированные сроки, то сразу можете решить, что можете делать по-другому.

Есть вероятность, что когда вы разработаете финмодель, то поймете, что в этот бизнес идти не стоит. И это тоже плюс — так вы сэкономите себе деньги и несколько лет жизни и сможете спокойно искать другие, более выгодные варианты.

3. Протестировать

Когда вы сделали уже все расчеты и убедились в потенциальной прибыльности своего бизнеса, не ныряйте в него с головой, обрубая все концы. Если есть возможность снизить риски и протестировать гипотезы, пока работаете в найме — по вечерам, по ночам, по выходным, — то начните с этого. И только когда гипотезы подтвердятся, когда получите не просто первые, а постоянные, пусть и небольшие доходы, тогда уже уходите в это полностью. Возможно, вам потребуется протестировать не одну гипотезу, и тогда хорошо иметь подстраховку в виде регулярных доходов. Помните, что все ваши первые действия должны идти в сторону продаж и маркетинга — до определенного объема выручки это самое важное, чем стоит заниматься. Не будет продаж, не будет клиентов — и тогда никто не узнает о самом лучшем, вылизанном на 100%, но никому не интересном продукте.

Пять советов начинающему предпринимателю

- Если вы можете не открывать свой бизнес — не открывайте. Если понимаете, что в найме можете зарабатывать достаточно или получать желаемый доход на фрилансе, то, возможно, вам и не нужен свой бизнес.

- Перед тем как начинать, проконсультируйтесь с людьми с бэкграундом в этой сфере, чтобы обсудить подводные камни, показать свои наработки, получить ценную обратную связь. Не бойтесь, что вашу идею уведут. Бизнес сейчас — это не только и не столько про идею, сколько про действия для ее реализации. Когда кто-то свежим взглядом посмотрит на ваши идеи и даже покритикует их, вы сможете себе сэкономить достаточно седых волос и денег. Простой пример. Клиент пришел с идеями нового бизнеса, начали оцифровывать через финмодель, и стало понятно, что в проекте как-то грустно с деньгами. Крутили через цифры и планы продаж и развернули бизнес в совершенно другую ипостась — и он «взлетел». А если бы реализовывали в изначальном варианте, то получили бы убытки и в итоге закрытый бизнес.

- Не бойтесь идти на риск. Первое время новый бизнес — это всегда риск, неопределенность и тестирование гипотез. Без риска бизнеса нет, и если вы к нему не готовы, то бизнес все же не для вас.

- Не забывайте о себе. Вы должны получать доход от своего бизнеса, и он должен состоять из трех частей:

· ваша зарплата как руководителя, которую вы бы платили, если бы нанимали сюда человека;

· если обеспечиваете продажи, поддержание технологии, занимаетесь финансами — платите себе за этот функционал, иначе вы искусственно будете повышать доходность своего бизнеса, не учитывая реалий;

· дивиденды, которые накопил бизнес.

Да, в финмодели вы можете получить отрицательный результат с учетом этих затрат, но зато это четко покажет, сколько вы сами инвестируете в проект. И тогда вы пойдете в честную доходность бизнеса, а не будете тешить себя иллюзиями о прибыли, просто не заплатив себе.

5. Будьте готовы к ошибкам. У вас будут ошибки в бизнесе, и это нормально. Ваша задача как собственника — детально разбираться в них и брать из этого уроки на будущее.

Мнение автора может не совпадать с мнением редакции

Перед стартом бизнеса или запуском нового проекта важно знать, когда вложения в него окупятся и начнут приносить прибыль. Время, которое нужно для возврата стартового капитала называется сроком окупаемости проекта. Разберем, как его считать.

Как посчитать окупаемость простым методом

Для расчета срока окупаемости простым методом используют формулу:

Срок окупаемости проекта = Стартовый капитал / Ожидаемая средняя чистая прибыль за период, где

Ожидаемая средняя чистая прибыль за период = Ожидаемые доходы за период – Ожидаемые расходы за период.

Например, предприниматель собирается купить нежилое помещение и сдавать его в аренду. Цена недвижимости составляет 18 миллионов рублей, арендная ставка — 175 тысяч рублей в месяц. Среднемесячные расходы на коммунальные платежи и текущий ремонт составляют 50 тысяч рублей.

Среднегодовая чистая прибыль = (175 000 рублей – 50 000 рублей) × 12 месяцев = 1 500 000 рублей.

Срок окупаемости проекта = 18 000 000 рублей / 1 500 000 рублей = 12 лет.

Если суммы вложений небольшие, а скорость возврата стартового капитала высокая, рационально считать срок окупаемости в месяцах.

Например, предприниматель вкладывает в открытие точки по оказанию бытовых услуг 500 тысяч рублей. В среднем он планирует получать с проекта 50 тысяч рублей чистой прибыли каждый месяц.

Срок окупаемости проекта = 500 000 рублей / 50 000 рублей = 10 месяцев.

Простой метод можно использовать, если предприниматель планирует внести стартовый капитал единовременно, а прибыль будет поступать равномерно.

С помощью такого нехитрого расчета можно быстро сравнить, какой из двух или более проектов самый выгодный. Чем меньше срок окупаемости, тем быстрее собственник вернет свои вложения и начнет получать прибыль.

Что входит в стартовый капитал

В стартовый капитал включают все издержки, которые имели место до фактического запуска деятельности.

Например, предприниматель решил открыть кафе. Он снял помещение, сделал ремонт, закупил мебель и оборудование, получил разрешения и лицензии, запустил рекламу. Все затраты до запуска работы кафе — это стартовый капитал. То есть это те вложения, которые нужны, чтобы проект заработал.

После запуска бизнеса все траты, нужные для поддержания деятельности становятся текущими расходами. Например, в кафе это расчеты с поставщиками за продукты, напитки, зарплата служащих и страховые взносы с нее — это расходы. Их вычитают из суммы доходов при расчете чистой прибыли.

Некоторые издержки возникают до запуска проекта, перетекают в рабочий процесс и сопровождают бизнес на протяжении всей деятельности. Например, аренда помещения, реклама. Такие издержки нужно разграничить. Суммы, которые были уплачены в период подготовительных работ, включают в стартовый капитал. Когда бизнес заработает и начнет приносить доход, эти издержки относят к расходам.

Как учесть переменные факторы

Простой метод расчета окупаемости основан на равномерном поступлении прибыли. В реальной жизни такое встречается редко. Любой бизнес — это взлеты и падения. Наращивание объемов по мере развития, сезонные спады продаж, периоды снижения покупательской активности, — все эти факторы серьезно влияют на срок окупаемости. Как учесть это в расчетах?

Для решения проблемы используют метод нарастающего чистого денежного потока.

Например, предприниматель планирует открыть продуктовый магазин в жилом квартале рядом со студенческим городком. Стартовый капитал составляет 10 миллионов рублей. Предприниматель предполагает, что доходы будут постепенно возрастать, но в период летних каникул объем продаж снова понизится.

Отразим ожидания предпринимателя в таблице.

|

Наименование показателя |

По направлениям бизнеса |

||||||||

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

Вложения в бизнес |

10 000 |

||||||||

|

Доходы |

1 800 |

2 000 |

3 000 |

4 000 |

5 000 |

5 200 |

3 500 |

3 500 |

|

|

Расходы |

1 300 |

1 500 |

1 700 |

1 900 |

2 800 |

2 900 |

2 000 |

2 000 |

|

|

Чистый денежный поток |

500 |

500 |

1 300 |

2 100 |

2 200 |

2 300 |

1 500 |

1 500 |

|

|

Нарастающий чистый денежный поток |

-10 000 |

-9 500 |

-9 000 |

-7 700 |

-5 600 |

-3 400 |

-1 100 |

400 |

1 900 |

Из данных таблицы видно, что на седьмом месяце работы нарастающая сумма денежных поступлений покроет первоначальные вложения. То есть срок окупаемости данного проекта — семь месяцев.

После запуска проекта собственнику нужно периодически сверять плановые расчеты с реальной ситуацией. Особенно важно держать цифры под контролем, если бизнес был открыт на заемные средства. Ведь если по факту доходов будет меньше, чем по плану, то срок окупаемости проекта увеличится, а предприниматель не сможет вовремя вернуть долг кредитору.

Как посчитать окупаемость бизнеса динамическим методом

Деньги имеют одно неприятное качество: со временем они обесцениваются. Чтобы учесть этот фактор при расчете срока окупаемости, используют динамический метод. Он заключается в следующем: запланированные суммы чистого денежного потока переоценивают с помощью ставки дисконтирования.

Расчет ставки дисконтирования — непосильная задача для начинающего предпринимателя. Какую же ставку использовать? Самый простой способ — сложить ключевую ставку ЦБ или среднюю ставку по депозитам и инфляцию.

Для переоценки денежных поступлений используют формулу:

Чистый денежный поток с учетом дисконта за период = (Чистый денежный поток за период / (1 + Ставка дисконтирования)) Порядковый номер периода.

Ставку дисконтирования подставляем в формулу в виде коэффициента.

Например, используем данные предыдущего примера и проведем переоценку чистых денежных потоков. Для наглядности расчетов возьмем ставку дисконтирования равную 12% годовых, то есть 1% в месяц.

Первый месяц работы

Чистый денежный поток с учетом дисконта = 500 000 рублей / (1 + 0,01) = 495 050 рублей.

Второй месяц работы

Чистый денежный поток с учетом дисконта = 500 000 рублей / (1 + 0,01)2 = 490 148 рублей.

Третий месяц работы

Чистый денежный поток с учетом дисконта = 1 300 000 рублей / (1 + 0,01)3 = 1 261 767 рублей и так далее.

Дополним таблицу:

|

Наименование показателя |

По месяцам, тысячи рублей / коэффициенты |

||||||||

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

Вложения в бизнес |

10 000 |

||||||||

|

Доходы |

1 800 |

2 000 |

3 000 |

4 000 |

5 000 |

5 200 |

3 500 |

3 500 |

|

|

Расходы |

1 300 |

1 500 |

1 700 |

1 900 |

2 800 |

2 900 |

2 000 |

2 000 |

|

|

Чистый денежный поток |

500 |

500 |

1 300 |

2 100 |

2 200 |

2 300 |

1 500 |

1 500 |

|

|

Коэффициент дисконтирования (результат, полученный в знаменателе формулы) |

1,01 |

1,02 |

1,03 |

1,041 |

1,051 |

1,062 |

1,072 |

1,083 |

|

|

Чистый денежный поток с учетом дисконта |

495 |

490 |

1 262 |

2 018 |

2 093 |

2 167 |

1 399 |

1 385 |

|

|

Нарастающий чистый денежный поток с учетом дисконта |

-10 000 |

-9 505 |

-9 015 |

-7 753 |

-5 735 |

-3 642 |

-1 475 |

-76 |

1 309 |

Срок окупаемости проекта при расчете динамическим способом увеличится и составит восемь месяцев.

Как посчитать окупаемость нового оборудования, если проект уже запущен

Проект успешно работает. Владелец решает расширить бизнес и предложить своим клиентам новую продукцию или услугу. Для этой цели он вкладывает деньги в новое оборудование. Как посчитать срок его окупаемости?

В этом случае в расчете участвует общая сумма капвложений и валовая прибыль, которую бизнесмен планирует получить от использования нового оборудования:

Срок окупаемости оборудования = Капвложения / Ожидаемая средняя валовая прибыль за период.

Капвложения — это все издержки, которые понесет предприниматель, чтобы запустить оборудование в эксплуатацию. Например: стоимость самого оборудования, затраты на его доставку, сборку, установку, отладку, обучение персонала — это капвложения.

Ожидаемая средняя валовая прибыль за период = (Цена продукции – Себестоимость продукции) × Среднее количество продукции за период.

Например, бизнесмен закупал для своего кафе готовый хлеб. Он решил повысить привлекательность своего заведения и привлечь новых клиентов. Для этой цели предприниматель запланировал купить хлебопекарную печь и предложить клиентам продукцию собственного изготовления. Капвложения составят 250 тысяч рублей. В печи планируется выпекать в среднем одну тысячу булок хлеба в месяц. Цена булки хлеба — 30 рублей. Затраты на сырье в расчете на одну булку — 5 рублей.

Срок окупаемости оборудования = 250 000 рублей / (30 рублей – 5 рублей) × 1 000 штук = 10 месяцев.

Итоги

Перед стартом нового проекта важно просчитать, когда он окупится и начнет приносить доход. Если прибыль от проекта будет поступать равномерно, окупаемость рассчитывают простым методом. В иных случаях стоит использовать метод нарастающего чистого денежного потока. Чтобы результат расчетов был достоверным, а ожидания собственника не оказались завышенными, нужно учесть изменение стоимости денег во времени. Для этого величину чистого денежного потока корректируют на ставку дисконтирования.