В 2021 году малый и средний бизнес ждет много изменений, рассмотрим их более подробнее.

Содержание статьи

- 1 Отмена ЕНВД

- 2 Расширение сферы применения ПСН

- 3 Прогрессивная налоговая ставка для УСН

- 4 Льготы по УСН и ПСН

- 5 Новеллы для IT сферы

- 6 Обновленный расчет по страховым взносам

- 7 Бухгалтерская отчетность «одним окном»

- 8 Новые предельные величины баз страховых взносов

- 9 Фиксированные страховые взносы

- 10 Возврат переплаченных взносов

- 11 Новая декларация и изменение порядка заполнения

- 12 Льготы для сельхозпроизводителей

- 13 Льготы для авиакомпаний

- 14 Отмена налоговой декларации по земельному налогу

- 15 Бессрочные декларации СОУТ (специальной оценки условий труда)

- 16 Отмена зачетного механизма взносов

- 17 Продление моратория на плановые проверки малого бизнеса

- 18 Дополнительные обязанности для работодателей

- 19 Освобождение от обязательного аудита

- 20 Уведомление о блокировке счетов

- 21 Больше хорошего или не очень?

- 21.1 Господдержка продолжится

- 21.2 ЕНВД отстоять не удалось

- 21.3 На УСН теперь не так рискованно

- 21.4 Администрирование и мониторинг – тоже на высоте

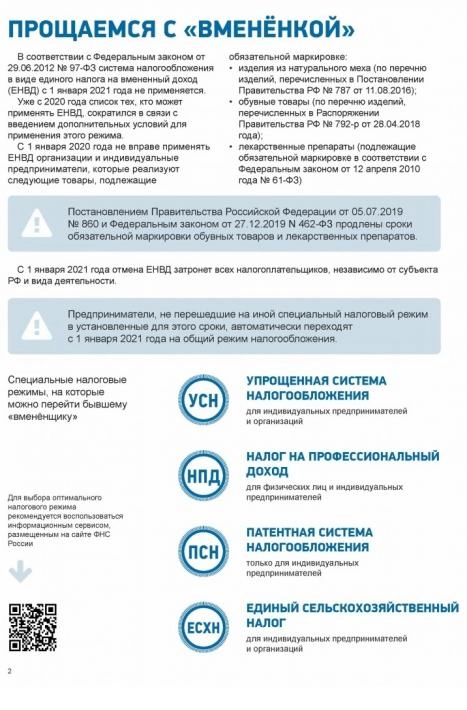

Отмена ЕНВД

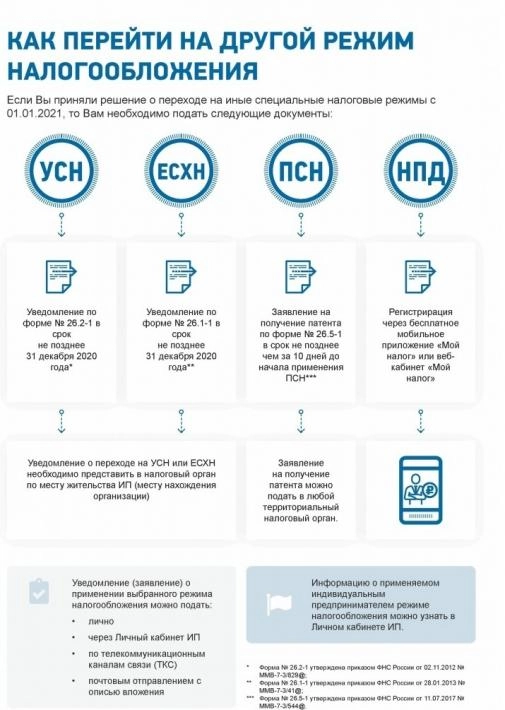

Режим ЕНВД прекращает свое существование с 2021 года (Федеральный закон от 02.06.2016 № 178-ФЗ). В связи с этим все «вмененщики», планирующие в будущем году применять другой специальный налоговый режим, должны до конца 2020 года представить в ИФНС соответствующее уведомление. Так, для перехода с 2021 года на УСН организации и ИП должны направить в ИФНС уведомление о применении УСН до 31.12.2020. В целях перехода с ЕНВД на ПСН с 01.01.2021 — не позднее 17.12.2020.

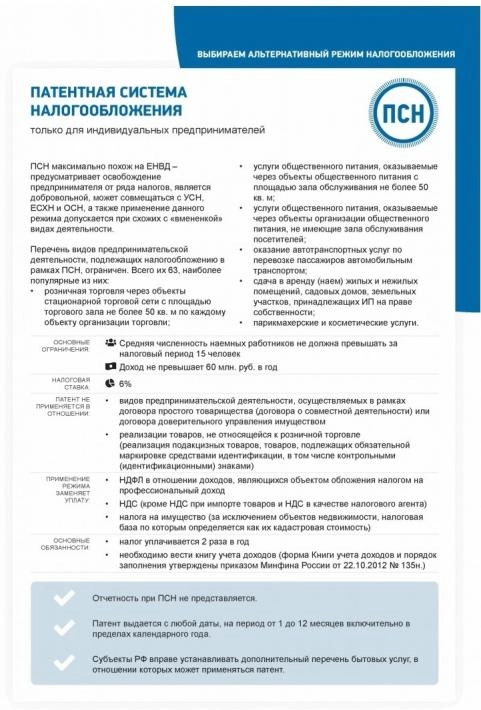

Расширение сферы применения ПСН

По новым правилам ПСН с 2021 года может применяться в отношении любых видов предпринимательской деятельности, перечень которых установлен законом субъекта РФ (Федеральный закон от 23.11.2020 № 373-ФЗ). Одновременно в 3 раза увеличиваются площади торговых залов и залов обслуживания для заведений розничной торговли и общепита, применяющих ПСН. По аналогии с ЕНВД ограничение по площади залов при ПСН также составит 150 кв. м.

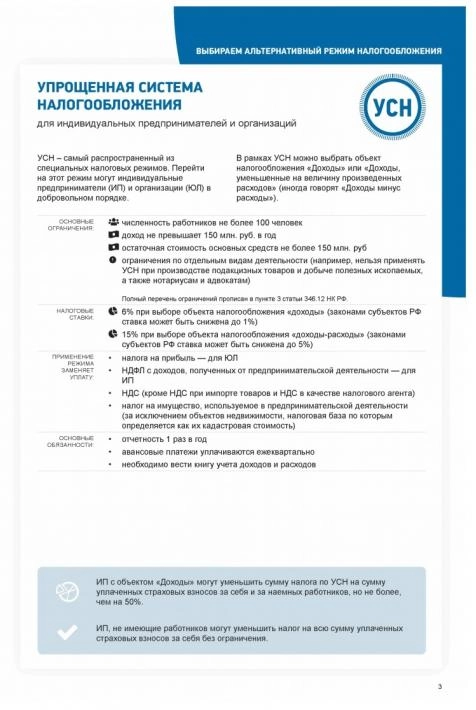

Прогрессивная налоговая ставка для УСН

В соответствии с Федеральным законом от 31.07.2020 № 266-ФЗ со следующего года вводится прогрессивная налоговая ставка по УСН.

При этом компании, у которых максимальный размер выручки находится в пределах от 150 млн до 200 млн рублей, а средняя численность работников – от 100 до 130 человек, сохранят право на применение УСН. При этом единый налог они станут уплачивать по повышенным налоговым ставкам.

Так, плательщики УСН с объектом налогообложения «доходы» будут уплачивать налог по ставке 8% (общая ставка – 6%). Плательщики с объектом «доходы минус расходы» станут платить налог по ставке 20% (общая ставка – 15%). Повышенный налог будет уплачиваться с начала квартала, в котором плательщик допустил превышение лимитов по доходам и количеству работников.

Льготы по УСН и ПСН

Субъекты РФ получат право с 01.01.2021 вводить налоговые каникулы для впервые зарегистрированных ИП (Федеральный закон от 31.07.2020 № 266-ФЗ). Налоговые льготы для начинающих ИП региональные власти могли устанавливать вплоть до конца текущего года. Теперь соответствующее право региональных властей устанавливать налоговую ставку 0% по УСН и ПСН в отношении впервые зарегистрированных ИП продлевается до 01.01.2024.

Ставка 0% по УСН и ПСН может устанавливаться для ИП, осуществляющих деятельность в производственной, социальной и научной сферах, а также в сфере бытовых услуг населению. Также налоговые каникулы могут распространяться на ИП, оказывающих услуги по предоставлению мест для временного проживания. Льготная ставка действует в течение 2 лет со дня регистрации ИП.

Новеллы для IT сферы

Основной новеллой в области обязательных страховых взносов можно считать льготные режимы для организаций в области информационных технологий. Это планомерно развивает идеи России о необходимости предоставления преференций тем компаниям, которые заняты в области высокотехнологичного производства. Данные поправки закона подчеркивают желание России при помощи налогов локализовать ИТ-проекты

Льготы, которые сможет применять IT-компания с 2021 года:

- с 01.01.2021 для IT-компаний, получивших документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, совокупная ставка страховых взносов снижается с 14% до 7,6% (6,0% – на пенсионное страхование; 1,5% – на случай временной нетрудоспособности и 0,1% – на медицинское страхование) при соблюдении ряда жестких условий (Федеральный закон от 31.07.2020 № 265-ФЗ).

- с 01.01.2021 IT-компаниям предоставляется право на вычет по НДС при покупке за границей рекламы и маркетинговых услуг для реализации программного обеспечения (ПО) (Федеральный закон от 23.11.2020 № 374-ФЗ). Речь идет о вычете НДС по рекламным и маркетинговым услугам, приобретенным за рубежом для целей реализации на внешних рынках отечественных программ для ЭВМ и баз данных. Право на вычет станет предоставляться при продвижении на внешних рынках программ, которые включены в российский реестр ПО.

Льготы по налогу на прибыль для этой сферы

Основное нововведение – снижение ставки налога на прибыль с 2021 года для IT компаний до 3%.

На льготы имеют право компании, занимающиеся одним из двух видов деятельности:

«Разработка, адаптация и модификация программ для ЭВМ и баз данных, предоставление прав пользования и реализация разработанных ими программ для ЭВМ и баз данных, а также установка, тестирование и сопровождение программ для ЭВМ и баз данных»

«Проектирование и разработка изделий электронной компонентной базы и электронной или радиоэлектронной продукции» (Федеральный закон от 31.07.2020 г. № 265-ФЗ)

Обновленный расчет по страховым взносам

С 2021 года начинает применяться новая форма расчета по страховым взносам (приказ ФНС России от 15.10.2020 № ЕД-7-11/[email protected]). Изменения утверждают новую редакцию Титульного листа расчета, в котором предусматривается дополнительное поле для указания среднесписочной численности работников за предшествующий период. С 2021 года представлять отдельный отчет о среднесписочной численности работников не требуется (абзац. 6 п. 3 ст. 80 НК РФ в ред. Федерального закона от 28.01.2020 № 5-ФЗ, приказ ФНС России от 15.10.2020 № ЕД-7-11/[email protected]).

Раздел 1 формы расчета дополняется новым Приложением 5.1 для организаций, осуществляющих деятельность в области информационных технологий, а также деятельность по проектированию и разработке изделий электронной компонентной базы и электронной продукции.

Обновленная форма применяется с отчетности за 2020 год.

Бухгалтерская отчетность «одним окном»

С 2022 года бизнесу больше не нужно будет предоставлять отдельно бухгалтерскую отчетность ни в какие государственные органы, кроме налоговых. Все документы будут обрабатываться на единой платформе, в режиме «одного окна». ⠀

Переход к такой системе освободит компании от излишней административной нагрузки, отметил министр финансов Антон Силуанов. ⠀

Кроме того: ⠀

- снизятся издержки организаций; ⠀

- повысится отчетная дисциплина; ⠀

- сократятся риски манипулирования бухгалтерскими данными. ⠀

Сейчас компании (кроме бюджетных организаций) могут направлять бухгалтерскую отчётность на информационный ресурс ФНС. Он заработал в 2020 году.

10 января вступает в силу большой пакет поправок в «антиотмывочный» 115-ФЗ.

Установили полный контроль операций с наличными. С 10 января 2021 года под контроль попадут любые операции при снятии со счета юрлица или зачислении на него наличных денег на сумму 600 тыс. руб. и более независимо от характера хозяйственной деятельности юрлица (подп. «а» п. 1 Закона от 13.07.2020 № 208-ФЗ). Сведения обо всех таких операциях банки будут направлять в Росфинмониторинг. Сейчас банки должны контролировать и информировать Росфинмониторинг при снятии со счета юрлица или зачислении на него наличных денег на сумму 600 тыс. руб. и более, только если операция не обусловлена характером его хозяйственной деятельности.

В рамках обязательного контроля банки будут запрашивать пояснения о целях совершения той или иной операции, источника происхождения денежных средств, операция с которыми подлежит обязательному контролю. Кроме того, банки должны проверять операции на признаки сомнительности. Для этого в каждой кредитной организации есть свои критерии и правила внутреннего контроля. Это следует из подпунктов 1 и 1.1 пункта 1, пунктов 2 и 3 статьи 7 Закона от 07.08.2001 № 115-ФЗ.

Поэтому фактически при каждом снятии большой суммы банки могут запросить пояснения о назначении таких сумм. На практике в некоторых банках уже сейчас просят пояснения, даже когда снимают наличными суммы меньше 600 тыс. руб., если у банка возникают подозрения в незаконном обналичивании денег. При этом каждый банк вправе устанавливать свои признаки подозрительности операций.

Поэтому бухгалтеру нужно быть готовым, что на каждое снятие крупной суммы наличных придется составлять пояснение и предоставлять документы для оправдания этой операции.

Платежи по договорам лизинга. С 10 января 2021 года контролю подлежит каждая операция на сумму 600 тыс. руб. и более. Если платеж в иностранной валюте – в сумме, эквивалентной 600 тыс. руб. Мониторят как списание со счета лизингового платежа, так и зачисление на счет. Если у вас есть действующий договор лизинга, по которому вы платите платежи в сумме 600 тыс. руб. и более, банк может потребовать пояснения и документы по такой операции.

Почтовые переводы. С 10 января 2021 года обязательному контролю подлежит каждый перевод на сумму 100 тыс. руб. и более. Если платеж в иностранной валюте – в сумме, эквивалентной 100 тыс. руб. Под контроль здесь попадают как обычные физлица, так и организации, если перечисляют кому-либо суммы почтовым переводом. Контроль над такими операциями возложили на «Почту России».

Также включили в перечень контролируемых операций:

- возврат неиспользованного остатка, внесенного в качестве аванса за услуги связи на сумму 100 тыс. руб. и более. Контроль возложили на операторов связи;

- операции по получению страховой премии или выплате страхового возмещения на сумму 600 тыс. руб. и более будут подлежать контролю теперь не только для физлиц, но и для юридических лиц. Контроль возложили на страховые компании;

- получение денег от физлица для участия в азартной игре и передача или выплата физлицу выигрыша в азартной игре на сумму 600 тыс. руб. и более. Контроль возложили на организатора азартных игр;

- выплата, передача или предоставление физлицу выигрыша от участия в лотерее на сумму 600 тыс. руб. и более. Контроль возложили на организаторов лотерей.

Включили в мониторинг все расчеты по сделкам с недвижимостью. С 10 января 2021 года банки будут контролировать все расчеты по сделкам с недвижимым имуществом, если сумма сделки составляет 3 млн руб. и более. Контроль установят, как за безналичными расчетами, так и наличными, например когда расчеты ведут через банковскую ячейку. До поправок контролировались только сделки, по которым был зарегистрирован переход права собственности. Например, если была оплата, но перехода права собственности не было, то такая операция не подлежала обязательному контролю. Теперь сам факт оплаты уже будет основанием для обязательного контроля.

По каждому расчету в сумме 3 млн руб. и более по сделкам с недвижимостью банк будет запрашивать пояснения и документы по сделке. Также банк будет проверять операцию по признакам сомнительности. Таким признаком может быть необычный характер сделки, не имеющей экономического смысла. Например, когда организация покупает на крупную сумму объект недвижимости, никак не связанный с ее деятельностью.

Новые предельные величины баз страховых взносов

При достижении суммы выплат работнику в течение года размера предельной величины взносы на случай временной нетрудоспособности перестают начисляться, а на обязательное пенсионное страхование начисляются по страховому тарифу 10%.

В соответствии с Постановлением Правительства РФ от 26.11.2020 № 1935 на 2021 год устанавливается для страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством предельная величина базы в размере 966 000 руб., что на 5,9% выше действующего в 2020 году размера 912 000 руб.

Для страховых взносов на обязательное пенсионное страхование предельная величина базы в 2021 году – 1 465 000 руб., что на 13,4% выше показателя 2020 года (1 292 000 руб.).

Фиксированные страховые взносы

С 01.01.2021 вступает в силу закон о фиксированных страховых взносах для индивидуальных предпринимателей, адвокатов, нотариусов и прочих лиц, которые занимаются частной практикой (Федеральный закон от 15.10.2020 № 322-ФЗ).

Согласно закону, в 2021 году фиксированные размеры страховых взносов на обязательное пенсионное и медицинское страхование сохранятся на уровне 2020 года. Таким образом, величина взносов на обязательное пенсионное страхование в 2021 году составит 32 448 руб., а взносов на обязательное медицинское страхование – 8 426 руб.

Возврат переплаченных взносов

С 01.01.2021 упрощается порядок возврата переплаты страховых взносов на обязательное пенсионное страхование (Федеральный закон от 01.10.2020 № 312-ФЗ).

По действующим правилам возврат излишне уплаченных страховых взносов на обязательное пенсионное страхование, зачисленных на индивидуальные лицевые счета работников, невозможен.

С нового года зачисление переплаты на лицевые счета работников не сможет служить основанием для отказа в возврате переплаченных страховых взносов. В возврате взносов откажут только в том случае, если работник, на лицевой счет которого были зачислены переплаченные взносы, вышел на пенсию.

Новая декларация и изменение порядка заполнения

С 2021 года вводится в действие новая форма декларации по налогу на имущество организаций (приказ ФНС России от 28.07.2020 № ЕД-7-21/[email protected]).

В частности, обновленная форма учитывает перенос сроков уплаты налога (авансовых платежей по нему) в течение 2020 года из-за распространения COVID-19; освобождение ряда организаций от уплаты налога за II квартал 2020 года. Контрольные соотношения для обновленной декларации приводятся в письме ФНС России от 30.09.2020 № БС-4-21/[email protected]

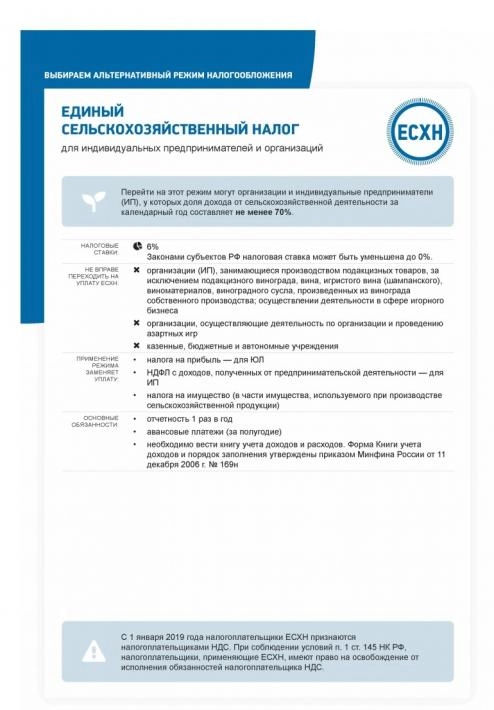

Льготы для сельхозпроизводителей

На 2021 год продлевается действие налоговой льготы по НДС в отношении племенной животноводческой продукции (Федеральный закон от 23.11.2020 № 375-ФЗ). Соответственно, импорт, реализация и передача для собственных нужд племенного крупного рогатого скота, племенных свиней, овец, коз, лошадей, птицы и полученного от них семени и эмбрионов освобождаются от налогообложения НДС. Указанная льгота будет действовать до 31.12.2022.

Льготы для авиакомпаний

На весь 2021 год продлен срок действия пониженной ставки НДС в отношении внутренних воздушных перевозок (Федеральный закон от 23.11.2020 № 374-ФЗ). С нового года услуги по внутренним воздушным перевозкам пассажиров и багажа (за исключением авиаперевозок в Крым, Калининградскую область и на Дальний Восток, а также региональных авиаперевозок в обход Московского авиаузла) по-прежнему будут облагаться НДС по ставке 10%.

Отмена налоговой декларации по земельному налогу

С 2021 года для организаций отменяется обязанность по представлению в ИФНС деклараций по земельному налогу (ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ).

Вместо декларации для уточнения налоговых платежей, поступивших за соответствующий налоговый период, организациям будут направляться сообщения об исчисленных суммах налога. Возможность приема деклараций, в том числе уточненных, за налоговые периоды ранее 2020 года сохраняется. Если организация не получит сообщение об исчисленном за 2020 год налоге, она обязана будет направить в ИФНС сообщение об имеющихся у нее земельных участках, признаваемых объектами налогообложения. Сообщение представляется в срок до 31.12.2021 по форме, утв. приказом ФНС России от 25.02.2020 № ЕД-7-21/[email protected]

Бессрочные декларации СОУТ (специальной оценки условий труда)

С 2021 года изменится порядок проведения специальной оценки условий труда (законопроект № 1034649-7). Сейчас декларация соответствия условий труда (СОУТ) действительна в течение 5 лет с момента проведения спецоценки. При отсутствии несчастных случаев на производстве и нарушений требований охраны труда срок действия декларации продлевается еще на 5 лет.

По истечении десятилетнего периода действия декларации (с учетом ее продления) работодатели обязаны проводить новую спецоценку условий труда работников. Новыми же правилами предполагается установить бессрочное действие декларации СОУТ в случае отсутствия оснований для ее прекращения. Это позволит работодателям не проводить спецоценку условий труда по истечении срока действия декларации, если условия труда на рабочих местах не изменились.

Для работодателей это уменьшение издержек и, пускай и небольшая, но значимая отмена бюрократических барьеров. Данные действия направлены на снижение и без того избыточную административную нагрузку на предпринимателей.

Отмена зачетного механизма взносов

С 1 января 2021 года назначение и выплата страхового обеспечения по обязательному социальному страхованию застрахованным лицам на всей территории Российской Федерации, в том числе на территории г. Москвы, будет осуществляться непосредственно территориальными органами Фонда социального страхования с использованием механизма прямых выплат.

Зачетный механизм уплаты взносов с 01.01.2021 отменяется.

Взносы в Фонд перечисляются в полном объеме без уменьшения на сумму расходов на выплату обязательного страхового обеспечения по соответствующему виду обязательного социального страхования.

Продление моратория на плановые проверки малого бизнеса

Правительство РФ продлило мораторий на плановые проверки малого бизнеса до 31.12.2021. Опять же, это решение поможет предпринимателям в сфере малого бизнеса сосредоточить свои усилия на преодолении последствий коронавируса, не отвлекаясь на плановые проверки со стороны государства. (Постановление Правительства РФ от 30 ноября 2020 года №1969 Об особенностях формирования ежегодных планов проведения плановых проверок юридических лиц и индивидуальных предпринимателей на 2021 год, проведения проверок в 2021 году и внесении изменений в пункт 7 Правил подготовки органами государственного контроля (надзора) и органами муниципального контроля ежегодных планов проведения плановых проверок юридических лиц и индивидуальных предпринимателей).

Дополнительные обязанности для работодателей

С 01.01.2021 работодателей обяжут проводить регулярный инструктаж работников по действиям при чрезвычайных ситуациях природного и техногенного характера (Постановление Правительства РФ от 18.09.2020 № 1485). Такой инструктаж нужно будет проводить среди своих работников не реже одного раза в год и при приеме на работу в течение первого месяца работы. С точки зрения Правительства это поможет населению (работникам) быть более осведомленными о том, что нужно делать при какой-либо чрезвычайной ситуации. Но вызывает сомнения логическое и финансовое обоснование таких проверок – работодатели должны будут привлечь лиц со специальными знаниями для проведения таких инструктажей, что, опять же, выльется в дополнительные статьи расходов.

Освобождение от обязательного аудита

С 2021 года малый бизнес освободят от обязательного аудита (Законопроект № 975888-7). Предполагается, что по новым правилам финансовые критерии обязательного аудита по выручке будут повышены с 400 до 800 млн руб., а по сумме активов бухгалтерского баланса – с 60 до 400 млн руб.

Уведомление о блокировке счетов

С 01.07.2021 вступают в силу новые правила блокировки банковских счетов за несвоевременное предоставление налоговой отчетности (Федеральный закон от 09.11.2020 № 368-ФЗ). Налоговые органы станут заблаговременно (за 14 дней) информировать налогоплательщиков, налоговых агентов и плательщиков страховых взносов о предстоящей приостановке операций по банковским счетам в связи с непредставлением налоговой отчетности.

Кроме того, в 2 раза, с 10 до 20 дней, будет увеличен срок представления налоговой отчетности, по истечении которого налоговые органы смогут блокировать счет. Это поможет снизить скорость, с которой требуется подготавливать и предоставлять отчетность, снижая нагрузку на предпринимателей.

Больше хорошего или не очень?

В целом, новые изменения в законодательство можно характеризовать как в основном положительные. Основное направление изменений – это «цифровизация» отношений предпринимателей и государственных органов. Четко прослеживается желание государства локализовать высокотехнологичное производство, связанное с информационными технологиями в России. Кто выигрывает, а кто проигрывает? Выигрывают явно те компании, которые работают на государство, ведь для получения данных льгот нужно соответствовать требованиям

- организация должна быть российской;

- должна быть получена государственная аккредитация как организация, работающая в области IT;

- доля доходов от операций в сфере IT должна быть не менее 90% от суммы всех доходов;

- а среднесписочная численность – не менее 7 чел.

Похоже, что проигрывают стартапы, так как у них в начале нет прибыли – сплошные убытки. А без стартапов – какие же отечественные разработки?

Тем не менее, данные изменения – хороший признак того, что правительство желает создать «тепличные условия» для крупных и средних создателей программного обеспечения, с целью уменьшить зависимость от иностранных технологий и создать промышленную базу для дальнейшего укрепления отрасли.

Господдержка продолжится

Кроме того, нельзя не отметить похвальные стремления правительства к поддержанию бизнеса во время пандемии – мораторий на плановые проверки со стороны органов государственной власти, изменения механизма оценки условий труда, а также принятый Советом Федерации законопроект о изменении сумм, при которых требуется проведение аудита. Данные решения, без сомнения, несколько облегчат общую бюрократизацию предпринимательской деятельности и помогут сконцентрироваться не на взаимодействии с ОГВ, а на получении прибыли.

Поддержка авиа и сельскохозяйственной отраслей также являются важным событием в мире экономики и предпринимательства. Несмотря на то, что в отличии от авиаотрасли, сельское хозяйство показало, пускай и не быстрый, но планомерный рост на 4% в год. Авиаперевозки же, в связи с закрытием границ и повсеместным локдауном практически всех стран, упали на тридцать процентов, поставив отрасль в крайне затруднительное положение. Государственная поддержка может оказаться решающей в вопросе даже не роста авиакомпаний, а их выживания и выхода «в ноль.»

Но метод поддержки – снижение НДС на внутренние авиаперевозки, выглядит очень и очень странно. Поможет ли это – вопрос открытый, лишь время даст конкретный ответ.

ЕНВД отстоять не удалось

Одним из главных предметов обсуждения и активных дискуссий выступил ЕНВД. Его отмена в 2021 году станет значимым событием в мире налогов. Необходимость внедрения данной системы налогообложения была вызвана тем, что по некоторым видам деятельности (розничная торговля, грузоперевозки и т. д.) у государства не было возможности (на момент введения в 1998 году) определять и осуществлять контроль за объемом выручки, но при этом была необходимость собирать налоги. ЕНВД был направлен на получение хоть какого-нибудь дохода с предпринимателей в условиях экономического шока. Малый бизнес мог прятать выручку в черной кассе и проводить операции через черную бухгалтерию, но вот скрывать имущество и сотрудников ему было куда сложнее. Поэтому и сложилась такая ситуация – государство предложило работать с маленькой налоговой ставкой, а бизнес получал возможность, практически без потери прибыли, работать «в белую». Такое продолжилось примерно десять лет. С 2012 года стало понятно, что этот налоговый режим будет отменен (изначально планировалась отмена в 2018 году), и с того времени государство плавно и планомерно подходило к этому:

- внедрило онлайн-кассы (они позволили контролировать выручку);

- внедрило патентную систему налогообложения (в какой-то степени это альтернатива ЕНВД для мелких ИП);

- ввело маркировку товара (она помогла контролировать оборот товаров на территории Российской Федерации).

Из всего вышеперечисленного можно сделать вывод, что отмена ЕНВД приведет к увеличению налоговых сборов в бюджет, но будет ударом по микропредприятеям и малому бизнесу. Сбор налогов будет осуществляться, исходя не из вмененного дохода, а из реально полученного. Мелкие ИП с численностью до 15 человек, отвечающие всем критериям, уйдут на патент; ИП, не попадающие под патент (ПСН), и юрлица с выручкой до 150 млн рублей и численностью до 100 человек, перейдут на УСН. Остальные крупные компании будут вынуждены применять ОСНО.

Насколько это будет сильным ударом для малого бизнеса нам ещё предстоит узнать, но заблаговременная возможность перейти на УСН 6% или перейти на ПСН, который будет изменен с 2021 года, увеличивая количество охватываемых видов деятельности. Это должно сильно смягчить падение доходов. Да, конечно, для каких-то субъектов отмена ЕНВД будет ударом по прибыли, вплоть до банкротства, но опять же, отмена этого налога был вопросом времени. Государство теперь имеет куда больше методов контроля и надзора за уплатой налогов – и оно берет свое.

На УСН теперь не так рискованно

Кроме того, изменения коснулись и УСН. Оно стало более гибким и удобным для тех, кто ведет свою деятельность на границе с переходом на ОСН. Это поможет предпринимателям продолжать оставаться на УСН, несмотря на незначительное превышение объемов выручки или принятия в штат ещё одного работника. Кроме того, субъекты РФ получили возможность предоставлять льготы для ИП: вводить новые каникулы и получить пониженную налоговую ставку. Так, организации или ИП удастся существенно сэкономить на налогах, если в их регионе введены пониженные ставки и деятельность соответствует выдвигаемым законодателем требованиям.

Предприниматель сможет оценить доступность региональной льготы после детального изучения законодательства и оценки своей деятельности на соответствие критериям льготы.

Администрирование и мониторинг – тоже на высоте

Конечно, были введены и иные изменения, не все из которых были перечислены. С 2022 года бухгалтерскую отчетность можно будет сдавать только в ФНС в режиме «одного окна», что поможет уменьшить бухгалтерские издержки и повысить комфортабельность ведения отчетности для всех субъектов, в особенности – малого и сверхмалого бизнеса. Это увеличит гибкость системы и её общую цифровизацию, попутно улучшая отчетную дисциплину и снижая риск предоставления недостоверных данных.

Были введены изменения в обязательные страховые отчисления и в порядок их получения, были внесены конкретизирующие изменения в форму нескольких документов.

Кроме того, были внесены масштабные и крайне спорные изменения в антиотмывочное законодательство. Наличные деньги всегда были основным методом ведения «серых операций» – коррупция, обход налогов, обналичивание денег. Неудивительно, что с развитием методов надзора и контроля, у государства появляется желание контролировать все больше и больше «серых» операций. Например, поправки усиливают и контроль за операциями с наличными на сумму от 600 тысяч рублей и вводят обязательный контроль почтовых переводов на сумму от 100 тысяч рублей. По каждой такой операции необходимо будет подавать сведения в Росфинмониторинг.

Это хорошие начала для бюджета и для «обеления» зарплатного фонда, идущего через серые схемы, но удар по работникам, серую зарплату и получающим. Удар особенно сильный с учетом экономического шока от пандемии – теперь придется рассчитывать только на «белую» часть зарплаты.

Но, несмотря на это, некоторые положения второго пакета поправок, находящегося на рассмотрении (и принятого ею) в ГД. Так, например, возможность обналичивания средств через физических лиц:

- Законопроект № 948530-7 запрещает отказывать в открытии счета физическим лицам. Даже в случае, когда антиотмывочные органы понимают, что перед ними не добросовестный гражданин, а обнальщик, они не могут не открыть ему счет. Даже если он не может предоставить никаких оснований, по которым банк должен открыть ему счет – он все равно должен быть открыт.

- Законопроект № 613239-7 обязывает банки открывать счета физическим лицам посредством биометрической идентификации. Теперь обнальщиком может быть лицо, которое даже не живет в месте, где открывает счет – например, москвич открывает счета в банке Екатеринбурга, Грозного и Сочи при помощи интернета и компьютера. Нет необходимости лично присутствовать в месте открытия счета, а отказать недобросовестному лицу нет возможности – в силу первого пункта.

Пандемия и ограничения отодвинули ряд реформ, но поменяется в 2021 году всё равно многое. Отмена ЕНВД и новые условия альтернативных налоговых режимов, обязательная маркировка продукции, названия товаров и услуг в чеках — жизнь уже не будет прежней. Собрали для вас самые важные изменения, с которыми столкнутся многие предприниматели в 2021 году.

Многие изменения для бизнеса в 2021 году связаны с налогообложением и повышенными требованиями к учёту товаров и корректной работе онлайн-касс. Так или иначе, без хорошей онлайн-кассы с нужным ПО не обойтись. Если приобрести новый аппарат затратно, его можно взять в аренду.

Арендовать онлайн-кассу

1. ЕНВД отменён

Специальный налоговый режим прекращает действовать 31 декабря 2020 года. К этому времени предпринимателям нужно определиться с новой системой налогообложения и подать документы в налоговую. Вариантов несколько: упрощёнка (УСН), патент (ПСН) или переход в статус самозанятого (НПД). В сельском хозяйстве сохраняется возможность использовать ЕСХН. ИП, применявшие ЕНВД в четвёртом квартале 2020 года, смогут купить на льготных условиях патент на период от одного до трёх месяцев.

Если заявление в ФНС не будет подано до конца года (а при выборе патентной системы — не позднее, чем за десять дней до начала применения), то налоговики автоматически переведут ваше ИП на общую систему налогообложения. Для малого бизнеса это худший сценарий, поскольку платить придётся и НДФЛ, НДС и другое. ФНС сделала удобную таблицу, которая поможет выбрать оптимальный режим:

Помимо уведомления в ФНС нужно провести перефискализацию контрольно-кассовой техники и поменять настройки кассовой программы.

2. Увеличены лимиты по УСН

С 1 января для УСН поднимут верхние планки: по доходу — со 150 до 200 миллионов рублей, а по количеству персонала — со 100 до 130 человек. Ставка налога в этой буферной зоне тоже возрастёт с 6 до 8% при уплате с дохода и до 20% при уплате с разницы между доходами и расходами. Для тех, кто укладывается в прежние рамки (доход до 150 миллионов, численность работников до 100 человек), ставка не поменяется.

3. Изменения в патентной системе налогообложения

Патенты по-прежнему нельзя применять в ряде отраслей — производстве подакцизных товаров, добыче и реализации полезных ископаемых, оптовой торговле, торговле ценными бумагами и ряде других. Зато регионы получили право самостоятельно определять перечень отраслей, где можно использовать ПСН. Кроме того, в 2021 году ИП смогут уменьшить стоимость патентов на сумму страховых взносов за себя (вплоть до 100%) и работников (не более 50%).

4. Налоговые каникулы продлены

Налоговые каникулы для впервые зарегистрированных ИП с УСН или ПСН продлили до 2024 года. Необходимо, чтобы вид деятельности соответствовал установленному перечню льготных отраслей, а в случае применения УСН доля дохода от основной деятельности должна быть не менее 70%. Воспользоваться каникулами можно, если в регионе принят соответствующий закон, а ИП зарегистрирован уже после его принятия.

5. Изменились реквизиты оплаты налогов и взносов

С 1 января при оплате налогов и взносов необходимо указывать новые реквизиты Федерального казначейства и номер счёта банка получателя средств. В переходный период до 1 мая старые реквизиты будут действовать параллельно с новыми. Новые реквизиты для всех регионов уже опубликованы.

6. НДФЛ увеличился, а отчётность по нему сократилась

Для предпринимателей, чьи доходы превысили пять миллионов рублей, вводится прогрессивная ставка НДФЛ в размере 15%. Кроме того, наряду с вкладами физических лиц, с дохода по вкладам ИП будет отчислять НДФЛ в размере 13% в случае превышения необлагаемого минимума, рассчитываемого на сумму вкладов размером до одного миллиона рублей. Годовые налоговые декларации 6-НДФЛ и 2-НДФЛ теперь объединены. Форму 6-НДФЛ нужно будет сдавать каждый квартал, а 6-НДФЛ с приложением справки 2-НДФЛ — один раз в конце года.

7. В чеке обязательно наименование и количество единиц товара

В феврале 2021 года заканчивается отсрочка для ИП по добавлению номенклатуры в чеках онлайн-касс. Теперь вне зависимости от системы налогообложения и вида деятельности нужно указывать в чеке наименование товара или услуги и количество единиц продукции. За нарушение для организаций установлен штраф в размере от 5 до 10 тысяч рублей. ФНС рекомендует отображать реквизит так, чтобы он был понятен покупателям, но жёстких требований пока нет.

Допускается использование обобщающих названий групп товаров — например, шуба в ассортименте. Для отображения номенклатуры нужно установить специальное ПО либо подключить кассу к телефону/планшету для внесения наименований товаров и услуг. Их можно вбить вручную или загрузить из учётной программы товарную базу. Возможно, придётся менять ККТ, если подключить её к управляющему устройству нельзя.

8. Трудовые книжки всё

Людям, впервые устраивающимся на работу в 2021 году, не нужно заводить классические трудовые книжки. ИП передаст в пенсионный фонд данные о приеме работника в электронном виде по форме СЗВ-ТД. Те, кто получил трудовую книжку ранее, смогут сами выбрать бумажный или электронный вариант документа. С января ПФР начнет штрафовать за просрочку и ошибки в СЗВ-ТД на сумму от 300 до 500 рублей.

9. Расширен список товаров, подлежащих обязательной маркировке

С 2021 года в него включены одежда и продукция легкой промышленности, шины и покрышки, духи и туалетная вода, а также молочная продукция. Одежду без маркировки нельзя продавать с 1 января, срок маркировки нереализованных остатков — до 1 февраля. Шины и покрышки нужно снабдить кодами DataMatrix к марту 2021 года.

Продажа любой парфюмерии без маркировки с сентября 2021 года будет караться штрафами. Маркировка молочной продукции в течение года будет внедряться поэтапно.

Подробно все сроки и категории продукции расписаны на сайте системы «Честный знак». Для работы с маркировкой нужно завести там учётную запись, заказать коды DataMatrix на товары и промаркировать их любым удобным способом (наклейки, бирки и т. д.). Затем установить двухмерные сканеры для считывания кода и обновить ПО онлайн-кассы, чтобы она корректно работала с кодами.

Некоторые предприниматели приобретают онлайн-кассу не потому что это обязательно, а потому что она способна решить десятки задач малого бизнеса. В том числе, организовать маркировку товаров и товароучёт.

Подключить онлайн-кассу

Государство отменяет единый налог на вменённый доход. Вокруг этого события сейчас большой ажиотаж, ведь пандемия вносит свои коррективы в торговлю. Несомненно, отмена ЕНВД – вопрос времени. На что заменить, какие новые режимы появились, продлят ли вменёнку, узнаете далее в статье:

Содержание

Содержание

- Последние новости про отмену ЕНВД с 2021 года

- На каком основании и с какого числа отменяется ЕНВД

- К чему приведет отмена ЕНВД

- Кого коснутся поправки в НК в начале 2021 года

- Ограничения в применении ЕНВД

- Положительные стороны

- Государственная «поддержка»

- Срок уплаты ЕНВД за 4 квартал 2020

- Штрафы за несвоевременный переход с ЕНВД

- Как работать рознице после отмены ЕНВД

- Как с ЕНВД перейти на упрощенку (УСН)

- Как с ЕНВД перейти на НПД

- Как с ЕНВД перейти на патент (ПСН)

- Как с ЕНВД перейти на ЕСХН

- Как совмещать спецрежимы

- Что делать с онлайн-кассой при смене системы налогообложения

- Как переписать в кассе информацию о новой системе налогообложения:

Последние новости про отмену ЕНВД с 2021 года

Эпидемиологическая ситуация повлияла на предпринимателей. Малый бизнес почувствовал это сильнее, чем крупный. Актуальные новости говорят о том, что ЕНВД может быть продлён (в Госдуме рассматривается сразу три законопроекта).

На каком основании и с какого числа отменяется ЕНВД

Разговоры об отмене ЕНВД начались ещё в 2018 году. Но тогда российское правительство решило продлить действие этого налогового режима до января 2021 года.

Замена кассовых аппаратов с ЭКЛЗ на ККМ с фискальными накопителями сделала переход индивидуальных предпринимателей с «вменёнки» на другие спецрежимы ещё реальнее. Государство уверено, что сможет контролировать доход малого бизнеса с 2021 без ЕНВД.

К чему приведет отмена ЕНВД

Последние новости об отмене ЕНВД в 2021 году не радуют малый бизнес. Этот режим налогообложения был идеальным для небольших предприятий с малым количеством сотрудников и чеков в смену.

Кого коснутся поправки в НК в начале 2021 года

Некоторые владельцы торговых точек были вынуждены поменять единый налог на вменённый доход ещё до наступления 2021 года: продажи маркированных товаров и ЕНВД несовместимы. Хотя Госдума и обсуждает возможность продления этого режима, на данный момент ни один законопроект не вступил в силу и с января 2021 все бизнесмены обязаны перейти на другие системы.

Ограничения в применении ЕНВД

В применении ЕНВД есть ряд ограничений. Самые существенные из них:

- количество работников не более 100 человек;

- участие других организаций в предприятии не больше 25 процентов.

Никакие лимиты не накладываются на доход предпринимателя: налогоплательщик с оборотом в 10 миллионов заплатит столько же, сколько его коллега с оборотом в 100 тысяч. Возможно, именно это стало основной причиной, по которой Минфин РФ решил, что вменёнку стоит отменить.

К слову, в Москве, городе, чей бюджет крайне зависит от количества налоговых поступлений, уже сейчас нет ЕНВД. Особенности законов своего региона можно посмотреть по ссылке.

Положительные стороны отмены ЕНВД

Предприниматели в последних новостях об отмене ЕНВД с 2021 года не видят ничего хорошего. Взамен этого режима налогообложения бизнесменам предлагают патентную систему, а она, во-первых, дороже, а во-вторых устроена иначе.

Например, если на вменёнке предприниматель мог брать на работу до ста сотрудников, патент позволяет нанимать лишь 15 человек.

Кажется, что для плательщиков налогов в этих изменениях законодательства нет никаких плюсов. Несомненно одно: преимущества в том, что ЕНВД отменяется, есть для Государства.

Теперь Налоговая сможет строже контролировать оборот малого бизнеса. Об увеличении казны говорить пока рано: некоторые аналитики прогнозируют, что окончание действия ЕНВД скорее приведёт к тому, что небольшие предприятия будут закрываться.

Государственная «поддержка»

В связи с эпидемиологической ситуацией в последних новостях можно прочитать о продлении ЕНВД до 2024 года. Хотя это и слухи, у них один источник: в Госдуме рассматривают сразу несколько законопроектов:

- о продлении до 2025 года (№1013197-7);

- о продлении до 2024 года (№1003319-7);

- о продлении до 2024 года (№1033331-7).

Возможное вступление этих проектов в силу, радует предпринимателей, это лишь отсрочка: рано или поздно вменёнка перестанет применяться, а переход на другой режим останется лишь вопросом времени.

Срок уплаты ЕНВД за 4 квартал 2020

С учётом нерабочих дней дата платежа за последний, четвёртый, квартал 2020 года не позднее 25 января 2021, когда ЕНВД уже перестанет действовать. В случае опоздания будут начислены пени за каждый день просрочки:

- исходя из 1/300 ставки рефинансирования от суммы долга (задержка до 30 дней);

- исходя из 1/150 ставки рефинансирования от суммы долга (задержка больше 31 дня).

Кроме того, если задолженность была обнаружена в результате проверки ФНС, предприниматель будет оштрафован минимум на 20 процентов от суммы долга.

Штрафы за несвоевременный переход с ЕНВД

Ручная смена вида налогообложения не требуется: после отмены ЕНВД предприниматель автоматически будет переведен на режим, выбранный как основной: ОСН или УСН. Если ни один из этих вариантов не подходит, стоит применить один из спецрежимов. Штрафов не будет, но невыгодная система может принести большие убытки.

Как работать рознице после отмены ЕНВД

После отмены вменёнки у предпринимателя есть два варианта: автоматически остаться на ОСН/УСН или выбрать другой режим. Подобрать вид налогообложения можно с помощью калькулятора на сайте ФНС. Поговорим о плюсах и минусах перехода на актуальные налоговые режимы: УСН, НПД, ПСН, ЕСХН.

Как с ЕНВД перейти на упрощенку (УСН)

Упрощённая система налогообложения – одна из наиболее подходящих для предпринимателей, бывших на ЕНВД. Список ограничений для УСН почти такой же, как и для вменёнки, за небольшим исключением: годовая выручка до 150 млн, а остаточная стоимость предприятия до 150 млн. У режима есть следующие преимущества:

- Большой выбор видов деятельности. На упрощёнке можно, помимо розницы и услуг, вести: оптовую торговлю, производство, образовательную и медицинскую деятельности. Полный перечень можно найти по ссылке.

- Можно выбрать объект налогообложения: «Доходы» или «Доходы минус расходы». Считается, что второй вариант стоит выбирать, если расходы предприятия достигают 65 процентов от выручки.

- По сравнению с ОСНО налоговая ставка довольно низкая: 6 процентов на «Доходы» и 15 на «Доходы минус расходы».

- До 100 человек в штате сотрудников в среднем за год.

- До 150 миллионов рублей дохода в год.

На упрощённой системе не смогут работать ООО, в которых другие организации имеют долю больше, чем 25 процентов.

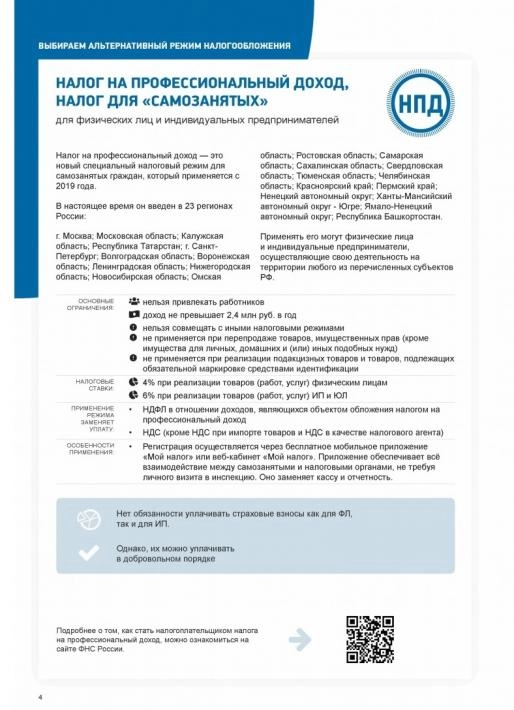

Как с ЕНВД перейти на НПД

Налог на профессиональный доход был разработан для самозанятых, однако даже индивидуальные предприниматели могут перейти на него после отмены вменёнки. Режим могут использовать лишь бизнесмены, работающие в сфере услуг или продающие товары собственного производства. При этом штата сотрудников быть не должно, а годовой доход ограничивается 2,4 миллионами рублей.

НПД имеет следующие преимущества:

- Налоговая ставка от 4 до 6 процентов.

- Страховые взносы выплачиваются добровольно.

- Есть налоговый вычет и налоговый капитал.

- Не нужно вести отчётности и сдавать налоговую декларацию.

Для того, чтобы перейти на НПД, нужно зарегистрироваться в приложении Налоговой «Мой налог» или на сайте Налог.ру. Также необходимо отказаться от УСН или ОСНО, подав заявление. Формы для заполнения можно найти на сайте ФНС по ссылке.

Как с ЕНВД перейти на патент (ПСН)

Связь Патентной системы и ЕНВД очевидна: оба режима не учитывают реальный доход и рассчитываются исходя из потенциальной годовой выручки. Ещё одно сходство заключается в том, что на ПСН нельзя продавать маркированные товары.

Последние новости говорят о том, что список доступных на патенте видов деятельности будет дополнен, а лимит на торговую площадь будет увеличен до 150 квадратных метров. Есть и другие ограничения на ПСН:

- Штат сотрудников до 15 человек.

- Более жёсткие ограничения видов деятельности. На полный перечень нужно смотреть в законе о применении ПНС региона, в котором ведётся бизнес.

- Доход не более 60 млн в год.

- Один патент на территории одного муниципального образования.

Формы заявлений для перехода можно найти на сайте Налог.ру.

Как с ЕНВД перейти на ЕСХН

Единый сельскохозяйственный налог распространяется на производителей товаров сельскохозяйственного сектора и на рыбохозяйственные предприятия. ЕСХН освобождает от подоходного налога и налога на имущество физических лиц.

Кроме того, в соответствии со вторым абзацем первого пункта 145 статьи налогового кодекса бизнесмены на ЕСХН могут быть освобождены от уплаты НДС. Подробнее можно почитать на сайте ФНС. Особенности этого режима следующие:

- Доход организации от сельхоз деятельности должен быть больше 70 процентов.

- Объект налогообложения «Доход минус расход».

- Ставка налогообложения 6 процентов. В некоторых субъектах РФ, в соответствии с региональным законодательством, она может быть и вовсе уменьшена до 0.

Формы и порядок заполнения заявлений можно найти по ссылке.

Как совмещать спецрежимы

Одна из самых ярких черт ЕНВД – возможность совмещать эту систему с большинством других. После отмены вменёнки останется только четыре специальных режима: УСН, НПД, ЕСХН и ПСН.

УСН и ОСНО нельзя использовать одновременно, налог на профессиональный доход также несовместим с другими. ОСНО/УСН и ПСН – самая распространённая комбинация. В этом случае упрощёнка и основная система – основа, которой подчиняется всё предприятия, а на спецрежимы переводятся отдельные роды деятельности.

Что делать с онлайн-кассой при смене системы налогообложения

Новый режим налогообложения не требует перерегистрации ККМ в ФНС. Достаточно прописать в устройстве новую систему к моменту перехода. Например, если сменили ЕНВД на УСН, в тот же день перед открытием смены информация должна быть обновлена.

Как переписать в кассе информацию о новой системе налогообложения:

- Подключаемся к кассе.

- Открываем драйвер.

- Составляем отчёт о перерегистрации.

- Меняем систему налогообложения.

Для того, чтобы бизнес был максимально рентабельным, важно выбрать оптимальную систему налогообложения. Для маленького бизнеса такой является ЕНВД, но с января 2021 года её отменяют, поэтому остро стоит вопрос о том, какая альтернатива станет самым выгодным выбором.

От системы налогообложения зависит, сколько налогов заплатит малый бизнес, сложно ли будет их рассчитывать, придется ли для этого нанимать бухгалтера или предприниматель справится сам. Расскажем, как выбрать налоговый режим, чтобы не тратить лишние деньги и время.

Что такое налоговый режим

Бизнес платит налоги по определенным правилам и формулам. Попросту говоря, налоговый режим (или система налогообложения) — и есть тот набор формул, по которым придется рассчитывать и перечислять в бюджет налоги. В России несколько таких систем, они отличаются по количеству налогов и их размеру, по числу отчетов, которые придется сдавать. В каждой системе есть свои допуски и критерии: если бизнес подходит под эти допуски — имеет право применять систему, если «не влезает» — то нет.

- ОСНО — общая система налогообложения — базовая система, на которой по умолчанию оказываются все новые компании и ИП, если они не выберут другой режим и не напишут об этом уведомление в налоговую. Поэтому ОСНО называют основной системой, или «классикой», а остальные налоговые режимы — специальными, или спецрежимами.

- УСН — упрощенная система налогообложения, упрощенка;

- АУСН — автоматизированная упрощенная система налогообложения;

- ПСН — патентная система налогообложения, патент.

- НПД — налог на профессиональный доход — для самозанятых.

Что влияет на выбор налогового режима

Какие же параметры показывают, сможете вы применять конкретную систему налогообложения или нет? Перечисляем.

- Объем годовой выручки. Скажем, для УСН это 219 200 млн рублей, для ПСН и АУСН — 60 млн рублей, для НПД — 2,4 млн рублей, а для ОСНО ограничений нет.

- Число сотрудников. На упрощенке можно работать со штатом до 130 человек, на патенте — до 15 человек, на АУСН — до 5 человек, на НПД вовсе нельзя нанимать персонал, а на ОСНО ограничений снова нет.

- Организационно-правовая форма — ИП, ООО и пр. Например, ИП могут работать на ПСН и НПД, а ООО — нет.

- Виды деятельности. На ОСНО можно работать при любом виде деятельности, а вот у каждого спецежима есть список видов, для которых его можно применять. Это прописано в Налоговом кодексе и региональных законах, мы расскажем об этом подробнее, когда будем говорить о каждом спецрежиме.

Есть и другие допуски для спецрежимов: стоимость основных средств, наличие филиалов и пр. Об этом мы тоже расскажем позже.

Как выбрать налоговый режим

Шаг 1. «Отфильтруйте» все возможные режимы по организационно-правовой форме. Например, у вас ООО: подойдут ОСНО, УСН и АУСН. Если у вас ИП, подойдет любой из режимов.

Шаг 2. Учитываем регион. Так, АУСН сейчас работает в порядке эксперимента и перейти на нее можно только в Москве, Московской и Калужской областях и Республике Татарстан.

Шаг 3. Смотрим на годовую выручку. Если по бизнес-плану вы должны заработать 45 млн рублей, то НПД уже не подойдет, а вот патент, упрощенка и ОСНО — да.

Шаг 4. Считаем работников в штате. Например, у вас 60 сотрудников: патент и НПД отпадают, остается упрощенка и ОСНО.

Шаг 5. Отсекаем налоговые режимы по видам деятельности: проверяем допуски для вашего вида. Скажем, страховщики не работают на УСН.

Шаг 6. Проверяем остальные критерии: например, компания с филиалами или участием другой компании в уставном капитале более 25% не может применять УСН.

Шаг 7. Если к этому шагу у вас еще есть выбор, рассчитайте налоговую нагрузку. Для этого посмотрите, какие налоги платят на каждом подходящем налоговом режиме, и рассчитайте суммы по вашим плановым или текущим доходам. Потом сравните их и выберите самый выгодный налоговый режим.

Выбор системы налогообложения можно сделать автоматически — с помощью бесплатного калькулятора от Контур.Бухгалтерии. Калькулятор поможет отсечь неподходящие режимы, подскажет, как заполнить поля для расчета, и покажет налоговую нагрузку по каждой системе. Вам останется только выбрать выгодный режим.

УСН: налоги и отчеты, кому подходит

Упрощенка — один из самых понятных и выгодных спецрежимов для малого бизнеса, правила работы и перехода на УСН есть в гл. 26.2 НК РФ. На упрощенке платят один налог (правда, если у компании есть транспорт и земля, то транспортный и земельный налог платятся отдельно). Каждый квартал перечисляют так называемые «авансы по налогу», а по итогам года рассчитывают и платят остаток налога. А вот налоговая декларация одна — ее сдают раз в год: организации до 31 марта, ИП — до 30 апреля.

Плюс системы еще и в том, что власти вашего региона могут снизить налоговую ставку по УСН для некоторых видов бизнеса, тогда экономия будет еще заметнее.

На УСН не надо работать с НДС. Поэтому другим компаниям, которые платят НДС, не выгодно покупать у компаний или ИП на УСН товары и услуги. Так что «ОСНОшники» стараются не работать с «упрощенцами».

Допуски и ограничения при работе на УСН:

- годовой доход — не более 219,2 млн. рублей;

- число сотрудников — не более 130;

- стоимость основных средств — не более 150 млн. рублей;

- в уставном капитале компании должно быть не более 25% вклада другой организации;

- у компании не должно быть филиалов;

- на упрощенке нельзя работать производителям подакцизных товаров, добывать полезные ископаемые, работать с ценными бумагами, давать кредиты: в ст. 346.12 НК РФ перечислены все, кому нельзя работать на УСН.

Правила расчета налога на упрощенке зависят от объекта налогообложения. Это та сумма, с которой платится налог. На УСН есть два варианта:

- доходы;

- доходы минус расходы.

УСН «Доходы»

Налоговая ставка — от 1 до 6 % в зависимости от региона и вида деятельности. Обычно этот вариант выгоден, если ваши расходы сложно подтвердить или расходы составляют менее 60% от доходов. Если годовой доход компании от 164,4 до 219,2 млн рублей или число сотрудников от 100 до 130 человек, ставка вырастает до 8%.

Из суммы налога можно вычесть уплаченные страховые взносы: это взносы ИП “за себя” и взносы за сотрудников. Здесь мы подробнее рассказываем об уменьшении налога на сумму взносов.

Вести учет и сдавать отчетность на УСН “Доходы” можно самостоятельно, чтобы экономить на бухгалтере. Лучше это делать не в таблицах Excel, а в специальной программе или сервисе. Скажем, сервис Контур.Бухгалтерия рассчитает налог, заполнит книгу учета доходов и расходов и налоговую декларацию, предупредит о сроках платежей и отчетности. Для сотрудников — рассчитает и оформит зарплаты, взносы, НДФЛ, отчеты.

УСН “Доходы минус расходы”

Налоговая ставка — от 5 до 15% в зависимости от региона и вида деятельности. Будет выгоден, если ваши расходы легко подтвердить документами, и они составляют более 60% от доходов. Если годовой доход компании от 164,4 до 219,2 млн. рублей или число сотрудников от 100 до 130 человек, ставка вырастает до 20%.

Уплаченные страховые взносов за ИП и сотрудников можно включить в расходы. Но не все расходы уменьшают налоговую базу, с которой платят налог. Для признания расхода есть требования:

- расход обоснован и совершен с целью получение дохода;

- расход упомянут в списке из ст. 346.16 НК РФ;

- вы получили от поставщика то, за что платите деньги, и полностью расплатились;

- есть документы, которые подтверждают расход;

- если расходы связаны с товарами для перепродажи, то списать их можно только после продажи этих товаров.

Чтобы не запутаться с учетом расходов на УСН, лучше вести учет в специальном сервисе или привлечь бухгалтера. Скажем, веб-сервис Контур.Бухгалтерия учитывает расходы по всем правилам, рассчитывает платежи, заполняет КУДиР и декларацию, формирует платежки, напоминает о датах платежей и отчетов. В сервисе есть зарплатный блок для работы с сотрудниками. А с помощью управленческих отчетов руководитель сможет контролировать финансы.

Автоматизированная УСН: кто может перейти

Это новый экспериментальный режим, который похож на УСН тем, что тоже имеет два вариант налогообложения — налог можно уплачивать с доходов и с доходов за вычетом расходов. На этом сходство заканчивается.

Во-первых, АУСН пока работает только в Москве, Московской и Калужской областях и Республике Татарстан. Во-вторых, численность работников за месяц должна быть не больше 5 человек, включая внешних совместителей и исполнителей на гражданско-правовых договорах. При этом все работники должны быть резидентами РФ, то есть находиться в России не менее 183 дней в течение 12 месяцев. В-третьих, лимит годового дохода — 60 млн рублей. В-четвертых, АУСН нельзя совмещать с другими налоговыми режимами.

Ставки на АУСН выше, чем на обычной УСН. При объекте налогообложения «доходы» — 8 %, при объекте «доходы минус расходы» — 20 % стандартный и 3 % минимальный налог.

Но есть у этого режима и преимущества. Так, не придется самостоятельно рассчитывать налог, отчетности будет гораздо меньше, часть функций по НДФЛ возьмут на себя банки, за сотрудников не нужно платить страховые взносы, а предприниматели не платят их и за себя, не будет выездных налоговых проверок.

ОСНО: учет, отчетность, сложность

Малый бизнес редко выбирает ОСНО: только если видит выгоду в работе с плательщиками НДС — многие поставщики и покупатели охотнее сотрудничают с теми, кто тоже платит налог на добавленную стоимость. Этот налог платят на ОСНО, а еще — налог на прибыль и налог на имущество организаций, если в собственности есть недвижимость. Если есть транспорт и земля — налоги по ним платятся отдельно. Отчетность по каждому из налогов сдают ежеквартально.

На ОСНО придется вести полноценный бухгалтерский и налоговый учет — довольно сложный и кропотливый. Это вряд ли возможно без специальных бухгалтерских знаний, даже если вы работаете в специализированном сервисе. Так что на ОСНО компании и ИП чаще всего работают с бухгалтером.

Но все же бухгалтерские сервисы упрощают работу и избавляют от ошибок. Например, в Контур.Бухгалтерии есть специальный инструмент “Расчет НДС”, который помогает сокращать налог к уплате, подсказывает, каких документов в системе не хватает и какие ошибки в учете допущены.

Патент: критерии, совмещение

Патент похож на отмененный с 2021 года режим ЕНВД. Здесь размер налога зависит не от фактических доходов, а от потенциально возможных. Такой доход устанавливают региональные власти, рассчитать стоимость патента можно на официальном сайте налоговой.

Работать на ПСН легко: нужно вовремя вносить платежи за патент и вести книгу учета доходов. Если у вас есть транспорт и земля — платить налоги по ним, а если есть сотрудники — уплачивать НДФЛ, взносы и сдавать отчеты по персоналу. С 2021 года стало можно уменьшать сумму патента на страховые взносы за себя и сотрудников по аналогии с отмененным ЕНВД.

Вот допуски к работе на патенте:

- работать на ПСН могут только ИП;

- ваш вид деятельности должен подходить под ПСН, в каждом регионе свой список (скажем, общепит, детские центры развития, фотоуслуги), уточняйте эти сведения в своей налоговой;

- в штате предпринимателя не более 15 сотрудников;

- годовой доход — не более 60 млн. рублей.

Сдавать отчетность на патенте не нужно, кроме отчетов по сотрудникам. Поэтому справиться с учетом и отчетами на ПСН можно и самостоятельно. В Контур.Бухгалтерии есть возможность работать на патенте.

НПД: кому подходит

Налог на профессиональный доход — режим для самозанятых. Если вы временно или постоянно работаете сами на себя и продаете товары или услуги собственного производства, а ваши доходы — не более 2,4 млн рублей в год, то можно рассматривать этот режим. Его могут применять физлица и индивидуальные предприниматели. Один из плюсов этого режима — на нем не нужно платить страховые взносы “за себя”.

Совмещение налоговых режимов

Иногда в бизнесе выгодно выделить два направления, и по каждому из них применять свой налоговый режим. С 2021 года совмещать разные режимы могут только предприниматели. Есть два варианта:

- УСН + патент;

- ОСНО + патент.

ОСНО и упрощенку совмещать нельзя, оба эти режима — базовые и распространяются на всю деятельность. А НПД нельзя совмещать ни с чем.

Резюмируем: внимательно изучите, подходит ли вам каждый из налоговых режимов по допускам и критериям, сравните налоговую нагрузку с помощью нашего бесплатного калькулятора и работайте на самом выгодном для вашего бизнеса режиме. А веб-сервис Контур.Бухгалтерия поможет вести учет, начислять зарплату и отчитываться на любой системе налогообложения или при их совмещении. Первые две недели все новички работают бесплатно.

С 2021 года перестанет применяться ЕНВД и это создаст большие проблемы малому бизнесу. Но несмотря ни на что, Минфин и ФНС настаивают на своем — продления действия вмененки не будет.

Налоговики решили заранее оповестить налогоплательщиков ЕНВД об отмене и дать советы по выбору новой системы для работы. И выпустили методичку. Она приложена к письму ФНС от 11 марта 2020 г. № АБ-4-19/4243@.

Как будут предупреждать

В письме ФНС есть план информационной кампании. Предупреждения будут слать через ТКС и Личные кабинеты. Запланированы публикации в СМИ, выступления на радио и телевидении. И даже собираются привлечь к оповещению фирмы, оказывающим бухгалтерские услуги.

Судя по плану, денег потрачено будет немало. Поскольку в списке есть размещение информации на билбордах и других средствах наружной рекламы.

О проделанной работе региональным управлениям надо будет отчитаться в ФНС, форма отчета приложена к письму.

На каком основании и с какого числа отменяется ЕНВД

Вмененку планировали отменить еще с 2018 года, но все-таки продлили её действие до конца 2020. После введения онлайн-ККТ власти окончательно решили избавиться от вмененного налога, поскольку уверены, что и так могут контролировать выручку малого бизнеса.

Обратите внимание, что часть налогоплательщиков ЕНВД уже потеряла право применять эту систему из-за введения обязательной маркировки. Но продавцы лекарств и обуви не смогут применять ЕНВД с 1 июля вместо 1 апреля, потому что введение обязательной маркировки этих товаров отодвинули. И в сложившейся сейчас экономической ситуации могут отодвинуть еще раз, так что стоит мониторить изменения в этой части.

Если вы не напишете уведомления/заявления о переходе на какой-то из спецрежимов, вы автоматически окажетесь на ОСНО.

На выбор предлагается четыре спецрежима. Но два из них не подходят организациям. А ЕСХН налог специфический, только для сельхозпроизводителей. Т.е. надо соблюдать жесткие условия по доле в выручке. Так что на самом деле у организаций выбор маленький — из двух видов УСН.

Упрощенная система налогообложения

Упрощенная система налогообложения подходит почти всем бывшим ЕНВДшникам. Исключая тех, у кого большая выручка (более 150 млн) и много основных средств (остаточная стоимость более 150 млн), поскольку остальные ограничения совпадают с теми, что есть у вмененки. Есть список ограничений по видам деятельности, по которым нельзя применять УСН, но по ним и так ЕНВД не применялась.

Прежде чем выбирать один из двух видов УСН, стоит поискать информацию о региональной ставке налога. Так, например, в Санкт-Петербурге ставка по объекту «доходы минус расходы» не 15%, а 7%. А в Ленинградской области вообще 5%. И это для всех видов деятельности. Но стоит помнить, что при этом объекте УСН существует минимальный налог. И если у организации и ИП получится убыток, придется заплатить 1% от выручки.

Организациям стоит иметь ввиду, что от ведения бухгалтерского учета и от сдачи бухотчетности упрощенка не освобождает.

Единый сельскохозяйственный налог

Выше уже указывалось, что ЕСХН это налог для сельхозпроизводителей. Условия по соблюдению выручки весьма жесткие. Например, потерять право на применение этого налога можно только из-за продажи дорогого основного средства. Кроме того, с 2019 года ЕСХН не освобождает автоматом от уплаты НДС. Чтобы не платить НДС надо писать заявление об освобождении в соответствии со ст.145 НК. А право освободиться есть только у тех организаций и ИП, у кого выручка в 2021 году будет менее 70 млн рублей (в 2022 и далее 60 млн). Сравните с условиями упрощенки и увидите, что выгоднее.

На самом деле ЕСХН вообще не для тех, кто переходит с ЕНВД. Потому что под вмененку не попадает продажа собственно произведенной продукции. А сельское хозяйство подразумевает выращивание и продажу продукции, а не перепродажу купленных товаров.

Патентная система налогообложения

Применяется только индивидуальными предпринимателями. Основные условия указаны на странице методички. Но надо заметить, что это единственная страница, содержащая некорректную информацию. Тут указано, что патент заменяет «НДФЛ в отношении доходов, являющихся объектом обложения налогом на профессиональный доход». На самом деле НДФЛ не уплачивается с доходов, от видов деятельности, по которым применяется ПСН. А неверная информация попала с другой страницы методички, которая про НПД.

Кроме того, не соответствует действительности указание на то, что налог уплачивается два раза в год. Да, если брать патент на срок более полугода, то платить надо два раза. Но патент можно брать каждый месяц и тогда будет 12 оплат налога в год. А брать патенты помесячно иногда имеет смысл. Потому что если есть риск потерять право применять ПСН (например, превысить лимит выручки в 60 млн рублей в год), то не стоит покупать патент на год.Так как если право на ПСН теряется, то теряется оно начиная с начала применения патента.

Например, вы купили патент на год (с 1 января до 31 декабря). В сентябе вы превысили лимит по выручке. Вы обязаны пересчитать налог по другой системе налогообложения с 1 января! А это НДФЛ и НДС, если у вас нет в запасе УСН. Если же вы купите один патент на 1 полугодие, а потом приобретете его на июль, август и сентябрь помесячно, то пересчитывать налог вам придется только за сентябрь, а не с 1 января.

Кроме того, при оценке выгодности ПСН следует учитывать будущие изменения, которые уже прошли первое чтение в Госдуме.

Перейти на ПСН не удастся предпринимателям, реализующим некоторые товары, подлежащие обязательной маркировке: обувные и меховые товары, лекарства.

Налог на профессиональный доход (налог самозанятых)

Краткая исчерпывающая информация приведена на странице методички. Но к 2021 году список регионов могут расширить, это надо иметь ввиду. Кроме того, на странице не совсем корректно приведена информация насчет реализации личного имущества. Перепродажа любых товаров и имущественных прав не попадает под НПД. Для каких бы целей эта перепродажа не производилась. Применять этот налог можно только при продаже товаров собственного изготовления. Но если ваш произведенный товар подлежит обязательной маркировке (например, вы шьете шубы из натурального меха), то НПД применять нельзя.

Совмещение спецрежимов

ЕНВД — такая система налогообложения, которая совместима со всеми другими (кроме НПД). А вот с остальными спецрежимами сложнее. Это показано на вот этой странице методички:

Помните, налог на профессиональный доход не совместим ни с одной другой системой налогообложения! Даже с ОСНО. Т.е. нельзя по сдаче в аренду квартиры применять НПД, а по розничной торговле ОСНО/ПСН/УСН.

Как перейти с ЕНВД на другой спецрежим

Если не предпринимать никаких действий, то с 1 января 2021 года вы окажетесь на обычной системе налогообложения (ОСНО). А это значит надо будет платить налог на прибыль (организации) или НДФЛ (ИП), а также НДС. И это не только повышение налоговой нагрузки, но увеличение количества отчетности. Поэтому внимательно изучите вот эту страницу, чтобы не опоздать с переходом на новый спецрежим. Бланки заявлений и уведомлений можно найти на «Клерке» в разделе Бланки.

Заявление на патент подается за 10 рабочих дней до начала его применения. Почему-то эта важная информация на странице методички не отражена.

В 2021 году в России произошли некоторые изменения в системе налогообложения. Представителям малого бизнеса в 2021 году необходимо знать, что существуют такие налоговые режимы:

- ОСНО;

- УСН;

- ЕСХН;

- ПСН;

- НПД.

В соответствии с выбранным режимом, определяется налоговая политика малого бизнеса. В каждой из представленных систем предусмотрен отдельный список статей расходов для налогоплательщика – на прибыль, на имущество, НДС и т.д.

Наша компания поможет вам быстро продать бизнес и купить бизнес в Казани.

ОСНО

Общая система налогообложения устанавливается автоматически при условии, что предприниматель не указал при регистрации предпочитаемый режим работы. Представители малого бизнеса не стремятся работать на этой системе налогообложения, так как у неспециалиста она вызывает много вопросов. Поэтому данный режим налогообложения требует привлечения бухгалтера.

УСН

Упрощенная система налогообложения считается наиболее востребованной среди представителей малого бизнеса. Она актуальна для компаний, в которых работает не больше 130 сотрудников. При этом доход компании не должен превышать 200 миллионов рублей.

УСН представлена в двух вариантах:

- «Доходы» (ставка 1-6%);

- «Доходы минус расходы» (ставка 5-15%).

Размер ставки зависит от субъекта, в котором живет предприниматель.

Для малого бизнеса ключевым преимуществом является отсутствие необходимости в привлечении бухгалтера. С ежегодным отчетом сможет справиться и неспециалист.

ЕСХН

Единый сельскохозяйственный налог актуален для представителей малого бизнеса, работающих в соответствующей сфере. Общепринятая ставка равна 6%. Однако регионы имеют право снижать ее даже до 0%.

ПСН

Патентный режим актуален для компаний, в которых работает не больше 15 сотрудников. При этом ежегодный доход этих компаний не должен превышать 60 миллионов рублей. Такие ограничения не способствуют популярности этой системы уплаты налогов среди малого бизнеса.

НПД

Налог для самозанятых равен 4% при условии сотрудничества с физическим лицом и 6% – с юридическим.

Применение нескольких режимов

Взимание налогов для малого бизнеса в 2021 году может быть осуществлено и в том случае, если компания совмещает сразу несколько режимов налогообложения. Например, сегодня существует возможность совмещения патента с ОСНО и УСН. А вот между собой ОСНО и УСН совмещать категорически запрещено. Также нельзя совмещать с другими режимами налог для самозанятых.

Влияние коронавирусного кризиса на налогообложение для малого бизнеса

В связи с пандемией коронавируса в России были отменены налоговые проверки и введен мораторий на банкротство. К тому же были предусмотрены кредитные льготы для малого бизнеса. На период пандемии предприниматели могли оформить кредит всего под 2%. К тому же некоммерческие организации получили отсрочку по налогам для малого бизнеса во втором квартале 2020 года.

Сегодня также предусмотрены льготы по налогам для малого бизнеса, представляющего сферу IT-технологий. Если раньше IT-компании платили 20% налог на прибыль, то сегодня он снижен до вполне гуманных 3%.

Также стоит отметить, что до конца 2021 года были продлены налоговые каникулы. Однако такая поблажка доступна не всем. Чтобы воспользоваться налоговыми каникулами, нужно выполнить ряд условий:

- открыть бизнес после введения закона о налоговых каникулах;

- работать в сфере производства, бытовых услуг, науки, аренды жилья или социума.

К тому же доход от предпринимательской деятельности не должен превышать 70% от общего дохода.

Резюмируя, можно сказать, что в 2021 году представители малого бизнеса могут рассчитывать на некоторые меры государственной поддержки. При этом они все равно обязаны платить немалые налоги, вне зависимости от успешности своей деятельности. Специалисты БНК Инвест проводят консультации по открытию бизнеса или аренде коммерческой недвижимости.