Система быстрых платежей для бизнеса в рознице, общепите и сфере услуг — это способ принимать безналичную оплату без карт и эквайринга. Покупатель оплачивает товары и услуги по QR-коду, и деньги сразу поступают на расчетный счет компании. Предприниматель экономит на комиссии и своевременно получает оборотные средства. Эксперты Контур.Маркета ответили на популярные вопросы о лимитах и комиссиях и рассказали, каким видам бизнеса СПБ может принести более ощутимую пользу.

Содержание

- Как происходит оплата по QR-коду

- Как начать работу с СБП

- Нужно ли для работы с СБП открывать новый счет

- 5 ответов на популярные вопросы

- Какому бизнесу удобно работать через СБП

- Как сделать, чтобы покупатели чаще оплачивали через СБП

- Сколько можно перевести через систему быстрых платежей

- Новые QR-коды нужны на каждую покупку, или можно сделать один код на весь магазин

- Если у клиента кредитная карта, сможет ли он оплатить через СБП

Для приема платежа нужен QR-код, который содержит реквизиты счета магазина или заведения общепита.

У покупателя должен быть счет в одном из банков-участников системы быстрых платежей и телефон с банковским приложением.

- Продавец на онлайн-кассе или мобильном терминале оплаты формирует чек и выбирает опцию «Оплата по QR-коду».

- Покупатель открывает на телефоне мобильное приложение банка и сканирует QR-код с экрана терминала или пречека.

- Продавец проверяет оплату, печатает фискальный чек и отдает его покупателю. Сделка завершена.

Организации для старта нужны техника, программное обеспечение и расчетный счет в банке, который умеет работать с оплатами по QR-коду.

Техника и ПО — это онлайн-касса с кассовой программой или мобильный терминал, способный поддерживать систему быстрых платежей для бизнеса.

Счет — расчетный счет компании (ИП или юрлица) в банке, который подключен к системе быстрых платежей.

Как настроить систему быстрых платежей? Это происходит в три этапа:

- Узнайте, какие банки умеют работать с вашим кассовым программным обеспечением при оплатах через СБП.

- Откройте расчетный счет в банке, который подключен к СБП и может интегрироваться с вашим кассовым ПО для оплат через СБП. Если у вас уже есть р/с в таком банке, используйте его.

- Обратитесь в техподдержку поставщика ККТ и кассового ПО для настройки СБП на кассе. В некоторых случаях нужно получить ID терминала и пароль для активации на ККТ.

- Напишите или позвоните в техподдержку банка, чтобы настроить прием платежей по QR-коду.

Зависит от того, с каким банком интегрирована кассовая программа в торговой точке. Платежи по QR-коду, кнопке или платежной ссылке могут принимать ИП и юрлица, чей расчетный счет открыт в одном из банков, который работает с СБП. Список таких банков размещен и пополняется на сайте Национальной системы платежных карт (НСПК).

Пример

У владельца тренажерного зала Владимира расчетный счет ИП открыт в одном из региональных банков. Он принимал от клиентов наличные и оплату по картам. Но когда он захотел открыть счет, чтобы принимать платежи по QR-кодам, оказалось, что его банк позволяет совершать переводы через СБП только между физлицами. Чтобы клиенты платили его ИП за абонементы через QR-код, Владимир открыл новый расчетный счет в подходящем банке.

Какова комиссия за расчеты и кто получает компенсацию

Комиссия за оплату по СБП между физлицом и организацией составляет 0,4 — 0,7 %, но не более 1 500 ₽ за одну операцию.

Размер комиссии устанавливает банк, в котором у компании открыт расчетный счет. Какая ставка будет назначена, зависит от вида деятельности компании и от категорий товаров и услуг, которые она предоставляет.

- 0,4 % — льготная ставка для товаров повседневного спроса, лекарств, образовательных услуг. Полный список размещен на сайте НСПК.

- 0,7 % комиссия за остальные виды услуг и товаров.

- 0 % до 1 июля 2022 года для МСП. Банк удерживает комиссию в 0,4 — 0,7 % с каждого платежа, а затем возвращает эти деньги на расчетный счет компании. Государство так субсидирует переход малого и среднего бизнеса на систему быстрых платежей (на основании постановления Правительства РФ от 30.06.2021 № 1103, в ред. постановления Правительства РФ от 31.12.2021 № 2605).

На компенсацию комиссии имеют право субъекты малого и среднего предпринимательства (МСП), включенные в реестр ФНС.

Банк сам возвращает субсидированную комиссию на расчетный счет компании или ИП. Это происходит примерно в течение следующих полутора месяцев после платежа через СБП. Компании-продавцу для получения компенсации не нужны дополнительные заявления и бухгалтерские документы, однако важно присутствовать в реестре МСП, который ведет налоговая на своем сайте.

В первую неделю каждого месяца банки-участники СБП для бизнеса передают в Минэкономразвития данные о комиссии с платежей по СБП. В течение 25 дней министерство переводит субсидию банкам, а те — компаниям.

Пример

ИП Альфии производит, закупает и продает мебель. Комиссия за эквайринг порой «съедала» до 100 000 ₽ в месяц: клиент купил диван за 66 000 ₽, Альфия отдала банку 1 650 ₽ за эквайринг, клиент приобрел итальянскую кухню за 425 000 ₽ — Альфия заплатила 10 625 ₽ комиссии. При переходе на СБП комиссия за сделку по тому же дивану составит 462 ₽ (комиссия 0,7 %) — почти в 4 раза меньше, чем с эквайрингом, а за кухню — 2 975 ₽, в 3 раза меньше. При этом ИП — микропредприятие, и до 1 июля 2022 года банк ежемесячно возвращает комиссию.

— Во-первых, продавцам дорогих товаров: мебели, бытовой техники, брендовой одежды, обуви, аксессуаров. Чем больше сумма отдельной сделки, тем больше экономия на комиссии по сравнению с эквайрингом.

Во-вторых, малому и среднему бизнесу с небольшими оборотами, чувствительному к кассовым разрывам. Платежи за товары и услуги зачисляются на расчетный счет моментально, не приходится ждать до 7 дней, как в случае с платежами по картам. В случае возвратов деньги тоже сразу поступают покупателю.

А еще СБП подходит индивидуальным предпринимателям, которые используют деньги с расчетного счета для личных нужд. Деньги за разные типы безналичных платежей можно перечислять на расчетные счета в разных банках. Это позволяет переводить на свои счета физлица больше средств, не вызывая вопросов у банков по условиям Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации доходов, полученных преступным путем».

Пример

Ольга через ИП продает детскую одежду в нескольких торговых точках, а прибыль большей частью переводит на свои счета физлица. Как только появилась возможность, Ольга подключилась к СБП, потому что это позволило открыть отдельный расчетный счет в другом банке и принимать разные типы безналичных платежей на разные счета. До того ей было сложно использовать свои же средства, потому что ее банк с недоверием воспринимал даже переводы с р/с на ее личную дебетовую карту физлица.

— Многие покупатели еще не привыкли к расчетам по СБП или не знают о такой возможности. К тому же продавцу удобнее и выгоднее применять СБП, чем покупателю. Информируйте клиентов дополнительно, предлагая оплачивать по QR-коду.

Пример

Продавцы в магазинах Александры предлагают оплатить товар по QR-коду только при двух условиях: если идет небольшой поток клиентов и если продавец видит, что покупатель хочет расплатиться по безналу через Apple или Google Pay. Во втором случае клиент вероятнее всего слышал про СБП и не будет против расплатиться таким способом.

— Центральный банк РФ установил ограничение максимальной суммы перевода за одну операцию. Однако банки вправе назначать свой минимум, поэтому советуем внимательно изучать условия конкретного банка.

- При системе быстрых платежей максимальная сумма транзакции — 600 000 ₽ за одну операцию.

- Для оплаты товаров, которые стоят больше 600 000 ₽, можно разбить платеж на несколько частей.

- Месячные или годовые лимиты по СБП отсутствуют.

Обратите внимание, ограничение в 600 000 ₽ не связано и не суммируется с лимитами на переводы между частными лицами.

Пример

ООО «Евгения» под заказ клиента находит и продает профессиональную фото- и видеотехнику и осветительное оборудование. Когда стоимость комплекта техники выходит более 600 000 ₽, организация разбивает покупку на разные чеки: отдельный чек на камеру, отдельный — на объективы к ней.

— Допустимы оба варианта, для этого есть статические и динамические QR-коды.

| Статический QR-код | Динамический QR-код |

|---|---|

| Один на торговую точку. Выпускается бессрочно | Новый (уникальный) для каждой покупки. Срок действия кода бизнес определяет самостоятельно в диапазоне от 5 минут до 90 дней |

| Выдается банком вместе с ID и с подключением СБП | Генерируется на кассе для каждой покупки |

| Можно распечатать и повесить перед кассой, где его увидит каждый покупатель | Покупатель считывает QR-код с экрана терминала, кассы или с пречека |

| Покупатель сам вручную вводит сумму для оплаты. Больше вероятность ошибки покупателя и возврата средств | Сумма для оплаты генерируется на кассе при расчете и вшита в QR-код. Меньше вероятность ошибки покупателя и возврата средств |

| Оплата происходит дольше: покупатель выполняет больше операций. Удобно для торговых точек с небольшим количеством клиентов | Оплата происходит быстрее: покупатель выполняет меньше операций. Удобно для торговых точек с большим потоком клиентов |

Пример

Фермер Роман продает мясомолочную продукцию в своем сельском магазинчике и доставляет покупателям в ближайшие коттеджные поселки. Местные жители предпочитают покупать за наличные и по картам. А «городским» — дачникам и новым владельцам коттеджей — Роман предлагает оплачивать продукты по QR-коду. Роман использует статический QR-код: распечатку повесил в магазине и дополнительно рассылает его по почте или в мессенджерах постоянным клиентам для удаленной оплаты. А после перевода средств его сотрудники привозят покупателям свежие продукты.

— Это зависит от условий банка, который выпустил для покупателя кредитную карту. Ряд банков, которые поддерживают переводы между физлицами по системе быстрых платежей, разрешают платежи через СБП с кредитных карт.

Система быстрых платежей (СБП) была запущена в России в январе 2019 года. По состоянию на июль 2022 года к ней подключены более 200 российских банков, в том числе и Сбер. Его клиенты могут переводить деньги по номеру телефона и расплачиваться в магазинах с помощью QR-кода.

В статье расскажем, чем полезна СБП от Сбербанка для бизнеса, как она работает и сколько стоит.

Подключим к системе быстрых платежей за 1 день!

Оставьте заявку и получите спецпредложение!

Оплата по QR-коду через СБП Сбербанка: в чем выгода для бизнеса

СБП позволяет продавцам принимать от клиентов безналичную оплату, не тратясь на эквайринг. Покупатель рассчитывается не карточкой, а с помощью QR-кода (куайринг). Рассмотрим плюсы и минусы этого способа оплаты и сравним его с эквайрингом:

| Куайринг | Эквайринг |

| Преимущества | |

| Комиссия ниже (до 0,7 %) | Привычнее для покупателей |

| Моментальное зачисление средств на расчетный счет продавца | Для безналичной оплаты клиенту не нужен смартфон и доступ к интернету |

| Автоматическая обработка транзакций в режиме 24/7 | |

| Недостатки | |

| Ограниченный размер платежа (на момент публикации — 1 млн руб.) | Комиссия выше, чем в СБП — в среднем 2,3 % |

| Нельзя оплатить покупку без смартфона с доступом к мобильному интернету | Поступление денег на счет продавца в течение 1–7 дней |

| Нет кешбэка |

Для приема банковских карт продавцу нужен терминал эквайринга или PIN-pad. Для куайринга не требуется ни одно из этих устройств.

Какому бизнесу удобнее работать с СБП от Сбера

Куайринг можно использовать везде, где принимают безналичную оплату:

- в розничной торговле;

- сферах обслуживания и общепита;

- интернет-коммерции;

- вендинговых автоматах.

Система быстрых платежей от Сбербанка выгодна для малого бизнеса с небольшим товарооборотом. Платежи по QR-коду поступают на счет мгновенно, и предприниматель может сразу использовать эти деньги на текущие нужды. Сбер предлагает довольно выгодные условия для ИП и малого бизнеса:

- бесплатная бизнес-карта;

- комиссия на снятие наличных от 2,5 %;

- до 50 бесплатных переводов юрлицам;

- большой выбор тарифов.

Начинающий предприниматель может открыть в этом банке счет с бесплатным обслуживанием.

Также с СБП выгодно работать самозанятым гражданам. Эквайринг для них — слишком дорого. А куайринг позволит привлечь новых клиентов, которые предпочитают расплачиваться по безналу. Сбер предлагает самозанятым бесплатный сервис «Свое дело» для управления финансами и формирования чеков.

Мы готовы помочь!

Задайте свой вопрос специалисту в конце статьи. Отвечаем быстро и по существу. К комментариям

Можно ли сделать возврат комиссии по СБП для бизнеса

За переводы через СБП начисляется комиссия, но она в 3–4 раз меньше, чем при эквайринге. Итоговая ставка зависит от вида деятельности. Минимальную комиссию в размере 0,4 % уплачивают:

- магазины, продающие товары повседневного спроса;

- компании, оказывающие транспортные услуги;

- аптеки и организации, продающие товары медицинского назначения и БАДы;

- образовательные организации;

- страховые и управляющие компании;

- предприятия сферы ЖКУ;

- инвестиционные, пенсионные, благотворительные фонды;

- компании, оказывающие информационные, почтовые и телекоммуникационные услуги.

Организации и ИП, которые не входят в этот список, платят 0,7 % от суммы каждого перевода через СБП, но не более 1 500 руб. за одну транзакцию.

Кто может вернуть комиссию и как это сделать

В 2021 году Правительство РФ запустило программу по возврату комиссии по СБП для малого и среднего бизнеса (МСБ). В марте 2022 года действие субсидии продлено до 01.07.2022, а в мае — принято решение, что мера поддержки будет работать до конца года. Компенсация затрат возможна при соблюдении условий:

- продавец входит в единый реестр субъектов малого и среднего предпринимательства;

- обслуживающий банк заключил соглашение с Минэкономразвития на участие в программе субсидий.

Комиссии компенсируются в полном объеме. Ограничений по сумме нет.

В начале каждого месяца Сбербанк подает сведения о количестве операций в Минэкономразвития. Деньги на компенсацию поступают в течение 20 дней. Далее дается еще 5 дней на возврат комиссий представителям МСБ. Никаких заявлений от продавца не нужно. Все происходит автоматически.

Как бизнесу подключить СБП от Сбербанка

Чтобы пользоваться СБП от Сбера, убедитесь, что ваша онлайн-касса работает с этим банком. Плюс Сбербанка в том, что его сервис куайринга совместим со многими популярными ККМ и кассовыми программами:

- Эвотор;

- АТОЛ Sigma;

- «1С»;

- ПО Frontol;

- iiko;

- r_keeper и др.

Прием платежей в СБП от Сбера пока недоступен для следующих устройств: МТС Касса, смарт-терминалы LiteBox, 2can Касса.

Перед подключением к системе быстрых платежей обновите ПО до последней версии.

Как бизнесу подключить СБП Сбербанка:

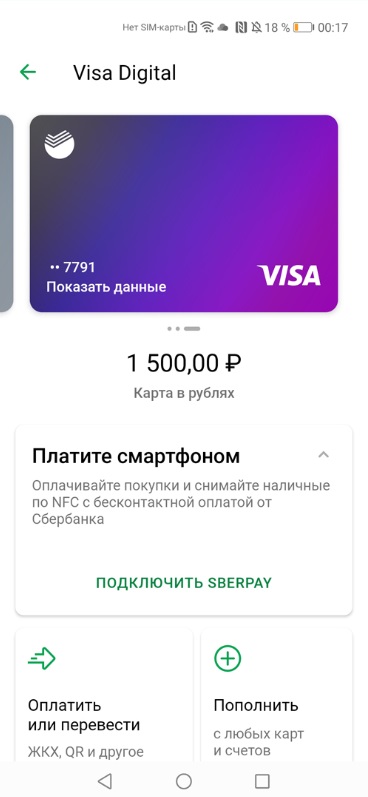

- Оформите расчетный счет. Если у вас уже есть р/с в Сбере, используйте его. Отдельный счет для СБП не требуется.

- Заключите договор на использование СБП. Услуга подключения бесплатная. Клиент уплачивает только комиссию за переводы. После заключения договора банк пришлет идентификатор, который нужно ввести в настройках ККМ, и ссылку для генерации статического QR-кода.

- Выберите тип QR-кода для приема платежей:

| Вид QR | Статический (многоразовый) | Динамический (одноразовый) |

| Особенности | Продавец использует его для всех операций оплаты. КуАр-код содержит только реквизиты счета. Сумму покупки клиент сам вводит вручную | Для каждого платежа автоматически формируется новый QR. В нем зашифрована сумма покупки и счет продавца |

| Где взять | После заключения договора банк присылает ссылку на QR-код. Продавец печатает его на бумажном носителе и размещает рядом с кассой | Кассовая программа генерирует QR-код для каждой платежной операции |

В процессе интеграции СБП с кассовой программой могут возникать проблемы. Мы подключим и настроим систему быстрых платежей на ККТ за 1 день, и вы сможете сразу начать прием оплаты по QR-кодам.

Подберем онлайн-кассу для работы с СБП. Бесплатная консультация!

Оставьте заявку и получите спецпредложение!

Система быстрых платежей Сбербанка для бизнеса: какое оборудование выбрать

Статический QR-код обычно печатают на наклейках, ламинируют и размещают рядом с кассой. Он должен быть ярким и четким, чтобы клиент мог быстро его отсканировать.

Динамические QR-коды можно печатать на пречеке. Этот вариант выгоден тем, что не требует покупки дисплея. Минус в том, что увеличивается расход чековой ленты.

Сотрудники служб доставки формируют КуАр-коды в мобильных приложениях для курьеров и показывают клиентам на экране смартфона.

Если на кассе установлен дисплей покупателя, QR-коды можно показывать на нем. Предварительно нужно выполнить на кассе настройки по демонстрации КуАр.

Мы рекомендуем использовать специальный дисплей для QR-кодов, например, Mertech QR-PAY. Он не занимает много места, работает от аккумулятора, легко подключается к кассе через USB или по Bluetooth.

Как работает СБП для бизнеса: процесс оплаты в магазине

Покупатели могут платить по QR-коду двумя способами: через мобильное приложение своего банка или через приложение СБПэй. В обоих случаях нужен смартфон с доступом к интернету.

СБПэй работает на ОС Android версии не ниже 6.0 и iOS, начиная с 13 версии. В отличие от известных Pay-приложений (MirPay, GooglePay, ApplePay и других), СБПэй не использует данные банковских карт, а работает только со счетами.

За покупки можно расплачиваться не только по QR-коду, но и бесконтактно через NFC (прикладывая смартфон к терминалу).

Все банки должны были присоединиться к этому сервису до 01.07.2022, но по состоянию на 20.07.2022 Сбер все еще находится в «состоянии подключения». Его клиенты пока не могут совершать платежи через СБПэй, поэтому рассмотрим процедуру оплаты через мобильное приложение.

Как работает система быстрых платежей для бизнеса:

- Продавец формирует чек на ККМ и выбирает опцию «Оплата по QR-коду».

- Кассовая программа генерирует штрихкод, выводит его на экран терминала или подключенный к кассе дисплей.

- Клиент открывает на телефоне мобильное приложение Сбербанка и выбирает операцию оплаты по QR-коду. Далее он наводит камеру на штрихкод, проверяет данные и подтверждает платеж.

После поступления оплаты кассир печатает чек и отдает его покупателю.

Платеж по QR-коду нельзя отменить. Если произошла ошибка, исправить ее можно с помощью чека возврата.

СБП или сервис «Плати по QR» от Сбербанка: что выгоднее для бизнеса

Нежелание Сбербанка подключаться к СБПэй связано с тем, что у банка есть собственный сервис, конкурирующий с системой быстрых платежей, — «SberPay оплата по QR» (раньше назывался «Плати QR»). Покупателю не нужно ничего скачивать и устанавливать на смартфон. Сервис уже интегрирован в официальное приложение «Сбербанк Онлайн».

Оплату можно совершить двумя способами:

- Кассир выводит QR-код на дисплей — покупатель сканирует его и подтверждает платеж.

- Клиент генерирует КуАр-код в приложении на смартфоне — кассир считывает его с помощью сканера и проводит оплату (доступно только для смарт-терминалов Эвотор).

Основные минусы по сравнению с СБП:

- оплата по SberPay QR доступна только в приложениях Сбербанка, Тинькофф и Совкомбанка (Халва);

- более высокая комиссия (от 0,6 до 1,5 %, в зависимости от сферы деятельности).

Фирменный сервис Сбербанка не имеет никакого отношения к СБП и не участвует в программе возврата комиссий. Поэтому при выборе этой системы продавец не получит никаких компенсаций.

Главное преимущество SberPay QR по сравнению с СБП — начисление кешбэка. Расплачиваясь по QR-коду, покупатели получают столько же бонусов «СберСпасибо», как при расчетах по карте.

Как владельцам бизнеса мотивировать покупателей платить через СБП от Сбера

Куайринг невыгоден покупателям, потому что у СБП нет кешбэка. Продавец должен создать такие условия, чтобы клиент сам захотел платить по КуАр-коду. Для этого есть несколько решений:

- разработать собственные программы лояльности, начислять бонусы за каждый платеж в СБП;

- предоставлять скидки или привилегии;

- выделять товары, которые можно купить только через СБП;

- давать дополнительные баллы для оплаты будущих покупок;

- активно информировать клиентов с помощью тематических постов в соцсетях и рекламы в торговых точках;

- проводить розыгрыши товаров, услуг, скидок и промокодов.

Сотрудники магазинов не имеют права навязывать клиентам куайринг, но предложить этот способ и рассказать о его преимуществах никто не запрещает. Можно привести следующие аргументы:

- не нужно носить с собой купюры и карты, запоминать ПИН-коды;

- почти отсутствует риск перехвата платежа.

Владельцы Айфонов больше не могут пользоваться сервисами для бесконтактной оплаты, в том числе MirPay. Расскажите им, что в приложении СБПэй можно расплачиваться через NFC и по QR-коду без использования банковских карт. Сервис работает на iOS и может стать альтернативой Apple Pay.

Также рекомендуем распечатать и разместить у кассы инструкцию для покупателей по оплате с помощью QR-кода.

«QR от Сбера»

Мы предлагаем готовое решение для приема оплаты через СБП — «QR от Сбера». Оно подходит для работы с «1С», кассами Эвотор и Эвотор Power.

Эвотор Power — это универсальное устройство «3 в 1», которое выполняет функции фискального регистратора, смарт-терминала и POS-системы. Касса оснащена 7-дюймовым сенсорным экраном и мощным принтером, который печатает чеки со скоростью до 300 мм/с. Для интеграции с внешними устройствами доступно 8 USB-портов и модуль Bluetooth. Подключение к сети осуществляется по Wi-Fi.

Эвотор Power для куайринга можно использовать в двух сценариях:

- Как фискальный регистратор. В этом случае его нужно подключить к ПК или POS-компьютеру, где установлена «1С». С другими кассовыми программами «QR от Сбера» не работает.

- Как смарт-терминал. Дополнительное ПО не требуется, так как на кассе уже есть предустановленный софт.

Кассовый терминал может отображать КуАр-код на своем экране, и продавцу не придется покупать выносной дисплей. В других онлайн-кассах Эвотор такая функция не предусмотрена.

Ограничения «QR от Сбера»:

- Куайринг работает только с расчетными счетами Сбербанка. Для эквайринга таких ограничений нет.

- В интернет-магазинах можно генерировать только статические QR-коды.

Сэкономьте время на подключении к СБП и доверьте эту задачу нам. Мы подберем кассу и программное обеспечение, интегрируем их с системой быстрых платежей, настроим куайринг и обучим ваших сотрудников принимать платежи по QR-кодам.

Настроим СБП на кассе и в товароучетной программе!

Оставьте заявку и получите спецпредложение!

Оцените, насколько полезна была информация в статье?

Наш каталог продукции

У нас Вы найдете широкий ассортимент товаров в сегментах

кассового, торгового, весового, банковского и офисного оборудования.

Посмотреть весь каталог

Покупка терминала и обслуживание безналичного расчета влечет дополнительные издержки. Но есть способ их сократить — воспользоваться системой быстрых платежей. Рассказываем, что это такое, сколько система быстрых платежей может сэкономить для компании и как к ней подключиться.

Как это работает

Суть системы быстрых платежей (СБП) — это оплата с помощью QR-кода. Для СБП дополнительное оборудование, которое обычно используется для оплаты банковскими картами, не нужно. Подключившись к системе быстрых платежей, магазин или компания получают индивидуальную оптическую метку — тот самый QR-код.

Клиенту для оплаты нужна только камера телефона или приложение, сканирующее код.

Подключаясь к системе быстрых платежей, бизнесу важно учитывать следующие нюансы:

- Максимальная сумма платежа — 600 000 рублей;

- СБП можно привязать к системе лояльности вашего магазина — тогда, оплачивая с помощью QR-кода, клиенты смогут получать от вас скидки и принимать участие в акциях;

- Оплату по QR через СБП поддерживают уже более 30 банков.

Прием платежей до 5 раз дешевле эквайринга

При оплате через QR-код комиссия с платежа составляет максимум 0,7 %. А на отдельные категории товаров еще ниже — 0,4 %. Например, на товары повседневного спроса, медикаменты, на страховые, транспортные, медицинские и образовательные услуги, а также услуги инвестиционных и благотворительных фондов.

Для сравнения, при оплате по карте через терминал комиссия с платежа составляет от 1,6 до 3 %.

Моментальное зачисление денег на счет компании

Принципиальное отличие системы быстрых платежей от других видов безналичных платежей — моментальное зачисление денег на счет компании. При оплате через терминал зачисление денег происходит на следующий день, а с системой быстрых платежей — за 15 секунд.

Для поддержки розничных точек продаж в Райффайзенбанке разработали QR-код с ограниченным временем действия. Касса самостоятельно создает QR-код и проверяет статус оплаты. Это значительно снижает затраты на подключение СБП, потому что магазину для этого не нужно перестраивать инфраструктуру. Для удобства QR-код можно отображать на экране кассы любого стороннего приложения или печатать на посылке, пречеке или документах.

Удобный способ оплаты через приложение банка

Для оплаты через QR-код покупателю нужно:

- Сканировать QR-код с помощью камеры телефона или специального приложения.

- После того, как код отсканирован, на телефоне автоматически загрузится страница приложения банка, которым пользуется покупатель. Для этого приложение должно быть установлено на телефон.

- В приложении клиент увидит, кому отправляет платеж, сможет ввести нужную сумму, если нужно, или сразу нажать кнопку «Оплатить». На экране телефона появится уведомление об успешном переводе по QR-коду через СБП.

Есть два типа QR-кодов — статический, в котором «зашиты» платежные реквизиты, а сумму вводит пользователь, и динамический, в котором вводить сумму не нужно, так как он создается под конкретный платеж.

Выгодное платежное решение для онлайн-бизнеса: СБП плюс эквайринг

Райффайзенбанк разработал единое платежное решение — объединил классическую оплату по карте и систему быстрых платежей. Форма оплаты адаптируется под устройство клиента, предлагая наиболее удобный и быстрый способ платежа: клиенту не нужно вводить данные карты. На экране смартфона во время покупки в интернет-магазине покупатель вместо QR-кода увидит кнопку «Оплатить в приложении банка». Дизайн страницы оплаты будет выполнен в соответствии со стилем вашего магазина, а платеж пройдет и через СБП.

На десктопе клиент вместе со строкой для ввода номера карты увидит и QR-код. Отсканировав его с помощью смартфона, он сможет быстрее оплатить покупку в приложении банка.

Для бизнеса такое решение сократит расходы на прием платежей благодаря более низким, по сравнению с эквайрингом, тарифам СБП. А возможность нескольких способов оплаты может увеличить конверсию: пользователь сможет провести оплату, не имя карты под рукой.

С нами к СПБ уже подключились компании «S7 Airlines», «Капитал Life», Shell, Rendez-Vous, «Верный», а также благотворительные фонды «Русфонд» и «Фонд Константина Хабенского».

Как подключиться

Процедура подключения простая и бесплатная: для компаний с собственной разработкой — напрямую по API, для большинства бизнесов, которые используют готовые системы управления — через партнеров для подключения «под ключ». Для подключения оставьте заявку на сайте. Сотрудники Райффайзенбанка обеспечат интеграцию системы с вашей платежной системой и базой данных.

Оплату через QR-код с Райффайзенбанком можно тестировать до подписания договора, чтобы проверить технические настройки и корректность интеграции. Если все устраивает — подписать договор и наслаждаться низкими комиссиями по платежам.

Чтобы понять, как работает оплата по QR-коду, можно прямо сейчас сделать тестовый платеж в пользу благотворительного фонда Хабенского и перевести фонду любую сумму. Для этого нужно просто навести камеру смартфона на QR-код:

Как бизнесу подключить Сбербанк к Системе быстрых платежей

15 июня 2022

16974 просмотров

Система быстрых платежей позволяет моментально принимать оплату от клиентов и экономить на комиссии. Отправленные по СБП деньги моментально поступают на расчетный счет получателя. В качестве идентификатора получателя платежа используется QR-код. Рассмотрим, как бизнесмену подключиться к СБП в Сбербанке, и какое оборудование понадобится для приема оплаты.

Как работает Система быстрых платежей

СБП разработана Центробанком России и Национальной системой платежных карт. Подключение бизнеса к СБП позволяет предложить клиентам новый удобный способ оплаты. Чтобы оплачивать товары и услуги, клиенту нужен только смартфон. Для платежей не требуется банковская карта и терминал для эквайринга.

К июню 2022 года участниками СБП стали более 200 банков. Из них более 150 банков оказывают услуги для бизнеса. Крупнейшим из банков, работающих с СБП, является Сбербанк, у него более 98 миллионов клиентов в России. Перевод денег на счет, открытый в Сбербанке, будет выполнен, если у клиента открыт счет в одном из банков, подключенных к СБП.

Размер комиссии

За переводы через СБП взимается комиссия, но ее размер в 4-5 раз меньше, чем при эквайринге. Когда клиенты расплачиваются карточками, средняя комиссия равна 2,3 % от суммы.

Комиссия при приеме переводов зависит от направления деятельности. Минимальную комиссию в размере 0,4% от суммы перевода уплачивают:

- магазины с товарами повседневного спроса;

- компании, оказывающие транспортные услуги;

- аптеки и магазины, где продают лекарства и БАДы;

- медицинские и образовательные учреждения;

- страховые и управляющие агентства;

- предприятия сферы жилищно-коммунального хозяйства;

- инвестиционные, пенсионные, благотворительные фонда;

- компании, оказывающие почтовые, коммуникационные, информационные услуги.

Организации, которые не входят в этот список, платят комиссию 0,7% от суммы перевода. Размер комиссии является фиксированным.

Преимущества сервиса

Деньги зачисляются на счет через 15 секунд после того, как клиент подтвердит отправку перевода. При приеме платежей через терминал деньги зачисляются на счет в течение 2-3 дней. Отсутствие кассового разрыва упрощает ведение отчетности и управление финансами.

Возможность оплатить покупки, используя смартфон, повышает лояльность покупателей. Многие люди не привыкли носить с собой банковские карты или наличные. Пользоваться телефоном для оплаты намного удобнее и безопаснее.

Низкая комиссия за переводы (0,4% или 0,7%) позволяет уменьшить расходы на ведение бизнеса. До 1 июля 2022 года представители малого и среднего бизнеса получают компенсацию расходов на комиссию в полном объеме. Компенсация выплачивается согласно Постановлению № 1103 от 30 июня 2021 года.

В первую неделю месяца Сбербанк подает в Минэкономразвития данные о комиссии, уплаченной бизнесменами. Минэкономразвития возвращает Сбербанку деньги, а банк распределяет их между предпринимателями. Чтобы получить возврат, подавать заявку не нужно, банк проводит расчеты самостоятельно. Процесс оформления компенсации занимает до 32 рабочих дней.

Валерия

Расскажем о возможностях дисплея QR-кода

для подключения магазина к СБП и сделаем выгодное предложение по ценам производителя!

Как подключиться к СБП через Сбербанк

Чтобы подключить бизнес к СБП через Сбербанк, достаточно оставить заявку на сайте банка или по телефону. После обработки заявки с вами свяжется менеджер, который даст все необходимые инструкции и будет контролировать ход процесса. Мы расскажем, как происходит подключение, в общих чертах.

Для подключения бизнеса потребуется:

- Открыть расчетный счет в Сбербанке (при отсутствии). Если у вас есть счет в Сбербанке, вы можете настроить прием платежей на имеющиеся реквизиты.

- Установить программное обеспечение, которое интегрируется с платежным сервисом. Вам может понадобиться обновить прошивку кассы до последней версии или установить новое ПО.

- Выбрать способ приема оплаты: по статическому или динамическому QR-коду, по ссылке или по кнопке.

Статический QR-код является общим для всех покупателей. В нем содержатся только реквизиты компании. QR-код можно распечатать на наклейках и разместить у каждой кассы. Чтобы оплатить товары или услуги, клиенты должны будут самостоятельно вводить сумму к оплате. Этот вариант удобен для разъездной торговли и для малого бизнеса с ограниченным бюджетом.

Динамические QR-коды формируются для каждой транзакции на основе статического кода. В нем зашифрованы не только реквизиты, но и сумма перевода. Покупателю остается проверить сумму и подтвердить перевод. Это техническое решение позволяет ускорить процесс оплаты и избежать ошибок при вводе суммы.

Оплата по кнопке подходит для интернет-магазинов. В этом случае клиенту не понадобится даже сканировать QR-код. При оформления заказа на сайте покупатель сможет нажать на кнопку, чтобы выбрать оплату по СБП. Далее ему понадобится выбрать банк из списка и подтвердить списание денег со счета.

Какое оборудование нужно для приема оплаты

Для приема оплаты по статическому QR-коду понадобится только онлайн-касса с подключенным модулем СБП. Но чтобы принимать оплату по динамическим QR-кодам, понадобится подключить к кассе выносной QR-дисплей.

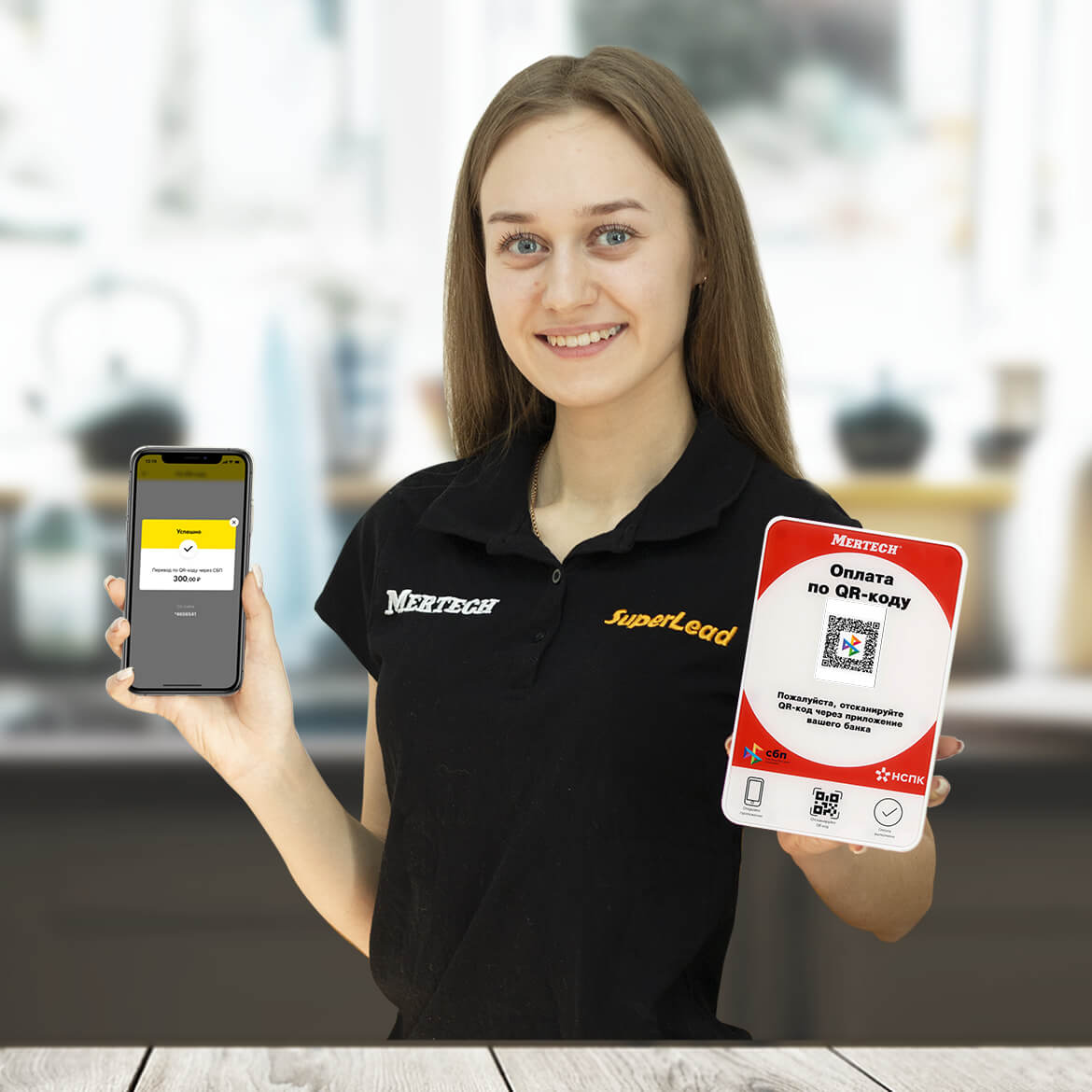

Дисплей QR кода представляет собой мини-компьютер: у него есть процессор, внутренняя и оперативная память, аккумулятор для работы в беспроводном режиме. Мы рекомендуем использовать дисплей MERTECH QR-PAY для показа динамических кодов.

Преимущества дисплея MERTECH QR-PAY:

- Производительный процессор ARM Cortex A 4.

- Диагональ TFT-экрана 2.4 дюйма.

- Доступно подключение по USB и Bluetooth.

- Вандалоустойчивый корпус из прочных материалов.

- Маленький размер: 120/80/170 мм.

- Возможность брендирования лицевой панели.

Дисплей MERTECH QR-PAY работает с кассовыми программами и приложениями для генерации QR-кодов. Поддержка нашего дисплея была добавлена в базовый драйвер 1С. Он совместим и с другими товароучетными программами.

Как проводится оплата по QR-кодам в Сбербанке

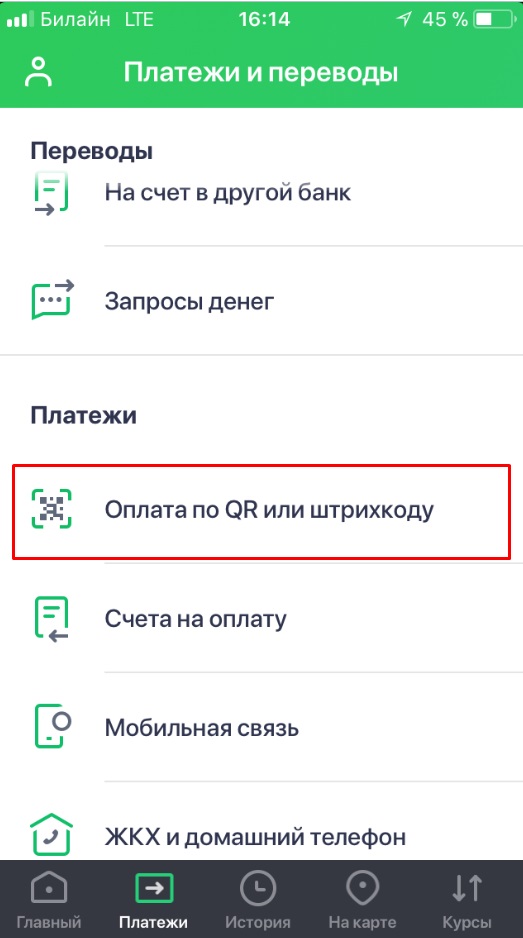

Проведение оплаты не представляет сложностей ни для кассира, ни для клиента, который умеет пользоваться мобильным банком. Для примера мы рассмотрим, как происходит оплата товаров в розничном магазине с помощью динамического QR-кода:

- Кассир сканирует этикетки товаров и формирует чек.

- Он выбирает СБП в качестве способа оплаты и подтверждает сумму.

- Кассовое приложение генерирует динамический QR-код.

- Покупатель открывает мобильное приложение «Сбербанк Онлайн».

- Клиент выбирает способ оплаты «по QR или штрих-коду».

- Он наводит камеру смартфона на экран, проверяет сумму и подтверждает платеж.

Возврат за покупки, оплаченные по СБП, оформляется через эту платежную платформу. У кассира есть возможность выбрать этот способ в меню онлайн-кассы. Деньги зачисляются на счет клиента в течение 15 секунд.

Как подключиться к СБП физическому лицу

Напоследок расскажем, как подключится к СБП в Сбербанке физическому лицу, чтобы оплачивать товары и услуги телефоном. Подключение к СБП доступно только в мобильной версии «Сбербанк Онлайн». Через десктопную версию настроить подключение не получится.

Пошаговая инструкция по подключению:

- Войдите в аккаунт в приложении «Сбербанк Онлайн».

- Перейдите в раздел «Профиль».

- Выберите функцию «Настройки».

- Активируйте строку «Система быстрых платежей (подключение к системе)».

- Подтвердите галочкой согласие на обработку личных данных.

- Нажмите кнопку «Подключить» для завершения процедуры.

Перед подключением стоит обновить приложение до последней версии. Сервис будет корректно работать на ОС iOS и Android версии 10.12 и выше. В настройках приложения можно включать и отключать исходящие и входящие переводы, а также возможность оплаты по QR-коду.

Подведем итоги

СБП является самой быстрой, удобной и безопасной платформой для безналичных расчетов. Эта технология приема оплаты подходит для всех направлений бизнеса. При приеме платежей можно экономить на комиссии и мгновенно получать оплату на расчетный счет. Чтобы уменьшить время на обслуживание одного клиента, следует работать с динамическими QR-кодами.

Дисплеи MERTECH QR-PAY разработаны для показа динамических QR-кодов. Они интегрируются почти с любыми кассовыми и товароучетными программами. Купить QR-дисплеи по низкой цене от производителя вы можете на сайте компании MERTECH. Доставка проводится по всей России. Мы помогаем подключить и настроить оборудование для начала приема оплаты по СБП.