С объединением ПФР и ФСС в новый соцфонд с 2023 года реквизиты для перечисления штрафов за несданные и просроченные СЗВ-М изменились. Платежные реквизиты нужно искать на сайте своего регионального отделения фонда. А новые КБК такие:

- для штрафа по ст. 17 закона от 01.04.1996 № 27-ФЗ о персучете — 797 1 16 07090 06 0000 140;

- по ч. 1 ст. 15.33.2 КоАП РФ для должностных лиц — 797 1 16 01230 06 0000 140 (см. памятку от СФР).

Напоминаем, с периодов 2023 года форма СЗВ-М отменена, а персонифициированные сведения подаются в ФНС в виде одноименного отчета, а также в СФР виде формы ЕФС-1. Получите бесплатный пробный доступ к «КонсультантПлюс», переходите по приведенным ссылкам и изучайте новые отчеты.

Читайте также о самых частых ошибках в СЗВ-М.

Источники:

- КоАП РФ

- Федеральный закон от 01.04.1996 № 27-ФЗ

-

Штрафы за отчётность по форме СЗВ-М

-

Реквизиты для оплаты штрафов за СЗВ-М

-

Общие сведения о форме СЗВ-М

-

Порядок заполнения и сроки сдачи отчёта СЗВ-М

Штрафы за отчётность по форме СЗВ-М

Согласно статье 17 ФЗ №27, ПФР может назначить штраф в размере 500 рублей за каждого сотрудника ИП или организации за:

- несдачу формы СЗВ-М,

- нарушение сроков сдачи (просрочку),

- сдачу формы с неполными или недостоверными данными.

Также предусмотрен фиксированный штраф в 1000 рублей, если нарушен порядок подачи сведений в электронном виде.

Кроме того, Пенсионный фонд может выписать административный штраф на руководителя по статье 15.33 КоАП РФ. Однако решение о размере штрафа принимается только в судебном порядке. Наказанием может быть либо устное замечание либо взыскание от 300 до 500 рублей.

Работодатель может подать отменяющую или дополняющую форму в случае самостоятельного обнаружения ошибок. Если он сделает это раньше специалистов ПФР, то по мнению Верховного суда фонд не вправе его наказывать.

Если этого не будет сделано, то ПФР составит акт и направит работодателю, который может его оспорить в течение 15 календарных дней. В этом случае создаётся комиссия, и по итогам её заседания выносится решение в пользу одной из сторон. Если санкция не отменена, то страхователю высылается требование об оплате. В случае неуплаты штрафа в бюджет в течение 10 календарных дней, ПФР вправе взыскать сумму принудительно через суд.

Необходимо учесть, что с 31 июля 2020 года вступил в силу ФЗ №237 о внесении поправок в статью 17 ФЗ №27. Они ограничивают размер суммы штрафов по иску от ПФР. То есть, регламент присуждения штрафа остаётся прежним, однако сумма, с которой суд примет иск у фонда, должна быть не меньше 3000 рублей.

При этом наказание не исчезает, а начинают формироваться «санкционные накопления». К примеру, фирма просрочила подачу СЗВ-М и получила 2000 рублей штрафа. Она может не оплачивать его в течение 3 лет, по прошествии которых ПФР всё равно обратится в суд. Если же до конца этого срока последует другое нарушение и общая сумма штрафа превысит 3000 рублей, Пенсионный фонд вправе подать иск, не дожидаясь окончания трёхлетнего периода.

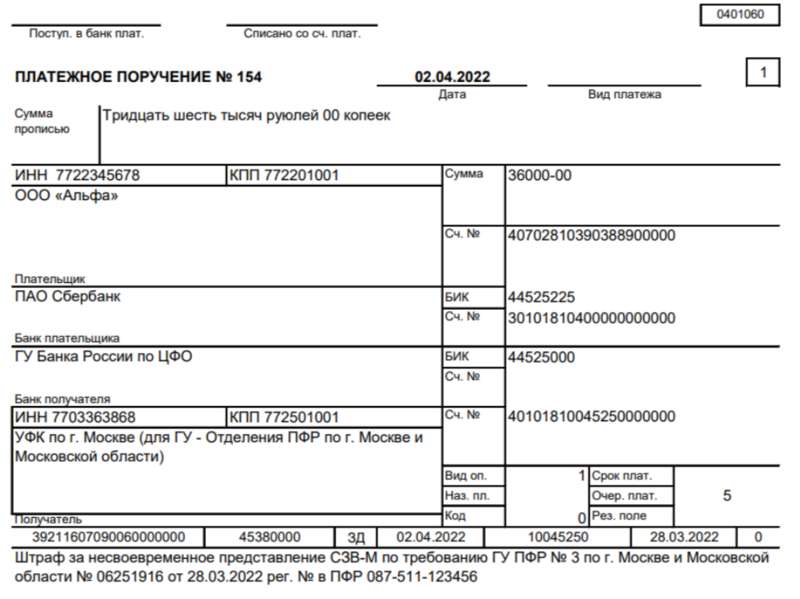

Реквизиты для оплаты штрафов за СЗВ-М

Штрафные санкции за ошибки в отчётности или её просрочку назначают сотрудники Пенсионного фонда. Поэтому для оплаты взысканий необходимо использовать реквизиты ПФР. Их можно найти как самостоятельно, так и в присланных требованиях об уплате.

Коды бюджетной классификации (КБК) будут различаться в зависимости от нарушенного закона:

- 39211607090060000140 для уплаты по ФЗ №27 (просрочка, ошибки в форме СЗВ-М, бумажный вид вместо электронного);

- 39211601151019000140 для уплаты по статье 15.33.2 КоАП РФ (административные взыскания).

Пример заполнения платёжного поручения

Скачать бланк платёжного поручения или заполнить его с подсказками вы можете в интернет-бухгалтерии «Моё дело». Также в сервисе вы можете совершить оплату удобным для вас способом: через интернет-банк, Яндекс.Деньги, Сбербанк. При необходимости эксперты сервиса «Моё дело» окажут вам квалифицированную помощь в решении сложных вопросов.

СКАЧАТЬ БЛАНК

Общие сведения о форме СЗВ-М

Каждая организация или индивидуальный предприниматель, располагающие штатом сотрудников, обязаны подавать сведения о застрахованных лицах (СЗВ-М) в рамках отчётности в Пенсионный фонд России.

Обязательным условием, согласно статье 7 ФЗ №167, является официальное оформление, то есть с работниками или физическими лицами заключены трудовые договора, договора гражданско-правового характера или любые иные, например, лицензионные.

Их доходы при этом облагаются страховыми взносами вне зависимости от размера выплат. Их может вообще не быть, но такие сотрудники тем не менее должны быть отражены в отчёте, так как главный фактор – наличие действующих трудовых соглашений.

Организации отчитываются по СЗВ-М, даже если у них не оформлено ни одного сотрудника в соответствии с письмом ПФР №ЛЧ-08-24/5721. В этом случае в форме будут указаны только данные учредителя или директора компании.

Не обязаны сдавать форму СЗВ-М:

- ИП, а также адвокаты, нотариусы и частные детективы, не использующие наёмный труд, согласно статье 11 ФЗ №27;

- Главы крестьянских (фермерских) хозяйств без наёмных сотрудников.

Нулевых отчётов СЗВ-М по определению быть не может, так как они подаются на застрахованных лиц. Если таковых нет, то отчёт заполняется только на директора.

Также формы СЗВ-М делятся по типу:

- Исходная — составляется по итогам отчётного периода;

- Дополняющая (корректирующая) – применяется в случае, если необходимо внести изменения в поданные ранее данные;

- Отменяющая – подаётся для полной отмены неверных данных.

Порядок заполнения и сроки сдачи отчёта СЗВ-М

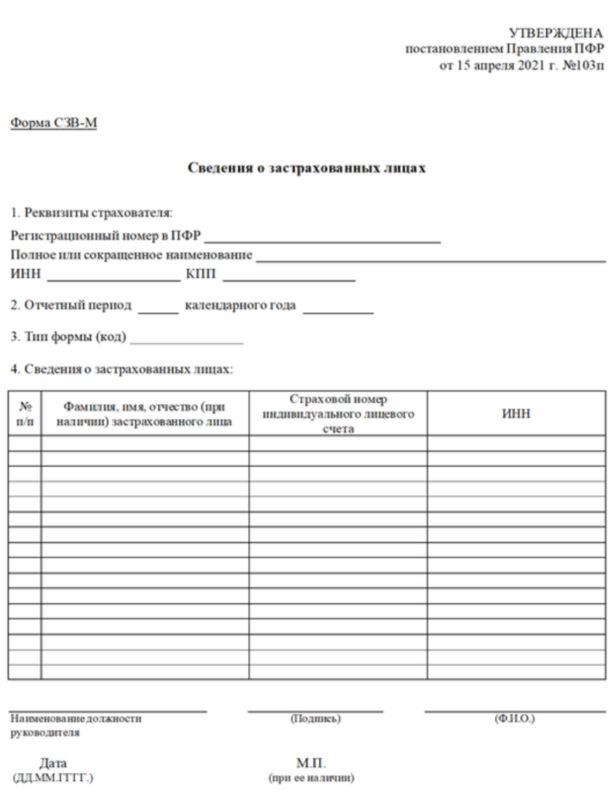

Всего форма содержит четыре раздела

Форма СЗВ-М

В начале документа указываются реквизиты работодателя, в частности регистрационный номер, присваиваемый при постановке на учёт в ПФР. Остальные сведения можно взять из учредительных документов страхователя. Эти данные должны быть отражены в разделе 1.

Индивидуальные предприниматели не заполняют поле КПП.

В разделе 2 отмечается номер отчётного месяца и календарный год.

А установить характер подаваемого отчёта можно в разделе 3, указав тип формы СЗВ-М. По этому коду специалист Пенсионного фонда определяет исходные ли это данные или вносятся корректировки.

В раздел 4 по каждому сотруднику вносят следующую информацию:

- ФИО

- Номер СНИЛС

- ИНН

Эту часть нельзя оставлять пустой согласно требованиям закона, оговоренным в начале статьи.

Форма СЗВ-М сдаётся в ПФР на ежемесячной основе – не позднее 15 числа месяца, следующего за отчётным, согласно статье 11 ФЗ №27.

Эта дата сдвигается на ближайший рабочий день, если выпадает на праздник или выходной. Например,в 2022 году это произойдёт в мае (воскресенье) или в октябре (суббота).

Небольшие компании или ИП, у которых числится менее 10 сотрудников, могут сдавать отчёты в ПФР в бумажной форме как лично, так и почтовым отправлением. Превышение этой отметки обязывает применять электронный документооборот.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь:

Настоящая статья может быть использована в качестве инструкции по заполнению платёжного поручения при подготовке платёжных документов на уплату налогов, сборов и взносов, в том числе пеней, штрафов, с учётом принятых поправок, вступивших в силу 11 февраля 2023 года. Материал изложен пошагово в виде таблицы с пояснениями к каждой графе платёжного документа.

Нормативные документы для форм платёжных документов

Положением Банка России от 29.06.21 № 762-П «О правилах осуществления перевода денежных средств» предусмотрена форма платёжного поручения с номерами реквизитов (приложение 3 к Положению). В данном нормативном документе описываются все поля и реквизиты платежёк и даны разъяснения и рекомендации по их заполнению.

Приказ Минфина России от 12.11.13 № 107н, который с 11 февраля 2023 года применяется в редакции приказа Минфина от 30.12.22 № 199н, устанавливает определенные правила для случаев уплаты налогов, пеней и штрафов, которые приведены в таблице ниже.

| Наименование поля | Номер реквизита | Что указывать |

| Информация о плательщике и получателе | ||

| ИНН | 60 | ИНН плательщика в соответствии со свидетельством о постановке на учёт в ИФНС. У плательщиков — юридических лиц допустимое количество знаков составляет 10, у физических лиц — 12. Первые два знака не могут одновременно принимать значение 0.

Инстранные компании, у которых нет ИНН, вправе поставить код иностранной организации (КИО), состоящий из 5 знаков. Отдельные случаи:

|

| КПП | 102 | КПП плательщика в соответствии со свидетельством или уведомлением о постановке на учёт в ИФНС. Допустимое количество знаков составляет 9, первые два знака не могут одновременно принимать значение 0.

Отдельные случаи:

|

| Плательщик | 8 |

|

| ИНН | 61 | ИНН уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета: 7727406020. Если работодатель вычитает из зарплаты сотрудника деньги в счет погашения задолженности перед бюджетом и переводит их в казну отдельной платёжкой, то запрещено указывать ИНН работодателя. Вместо этого необходимо указать ИНН работника-должника. |

| КПП | 103 | КПП уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета: 770801001 |

| Получатель | 16 | Сокращённое наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа (см. «Почему ЕНП перечисляется в Тулу»): УФК по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| Информация о составителе платёжного поручения | ||

| 101 | Статус составителя платёжки. Может принимать одно из 31-го значения.

В частности, для юрлиц, физлиц, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав КФХ утверждены значения:

При перечислении налога или взноса за иное лицо указывается статус того лица, чья обязанность по уплате налогов или взносов исполняется. |

|

| Информация о платеже при перечислении налогов, взносов, пеней и штрафов | ||

| 104 | Код бюджетной классификации (КБК), состоящий из 20 знаков. Все знаки не могут одновременно принимать значение 0:

Платёжка составляется только по одному КБК. Это значит, что в одной платёжке нельзя указать два и более КБК. |

|

| 105 |

|

|

| 106 | При перечислении ЕНП, а также при перечислении в 2023 году налогов (взносов, сборов и проч.) отдельными платёжками, заменяющими уведомления, ставится ноль («0») | |

| 107 |

Первые два знака — это периодичность перечисления налогового платежа: «МС» — месячная, «КВ» — квартальная, «ПЛ» — полугодовая, «ГД» — годовая. Четвёртый и пятый знаки: для месячных платежей это номер месяца текущего отчётного года (значения от 01 до 12); для квартальных платежей — номер квартала (значения от 01 до 04); для полугодовых платежей — номер полугодия (01 или 02). При уплате налога один раз в год ставятся нули («0»). Если по годовому платежу предусмотрено несколько сроков уплаты и установлены конкретные даты, то ставятся эти даты. Третий и шестой знаки — это точка («.»). Седьмой, восьмой, девятый и десятый знаки — это год, за который уплачивается налог. Примеры заполнения: «МС.02.2023»; «КВ.01.2023»; «ПЛ.02.2023»; «ГД.00.2023». При невозможности указать конкретное значение ставится ноль («0»). |

|

| 108 | При перечислении ЕНП, а также при перечислении в 2023 году налогов (взносов, сборов и проч.) отдельными платёжками, заменяющими уведомления, ставится ноль («0») | |

| 109 | При перечислении ЕНП, а также при перечислении в 2023 году налогов (взносов, сборов и проч.) отдельными платёжками, заменяющими уведомления, ставится ноль («0») | |

| 110 | С 1 января 2015 года данное поле не заполняется. По мнению специалистов Центробанка необходимо ставить ноль «0» (письмо от 30.12.14 № 234-Т). Но даже если поле не заполнено, банкиры не вправе отказать в приеме платёжки (письмо Федерально казначейства от 03.04.15 № 07-04-05/05-215). |

|

| Очер. плат. | 21 | Указывается значение «5». Основание — ст. 855 ГК РФ. |

| Код | 22 |

При отсутствии УИН ставится ноль («0»).

|

| Назначение платежа | 24 | Указывается дополнительная информация, необходимая для идентификации назначения платежа (в частности, при уплате налогов за третьих лиц). Можно написать, например, «Единый налоговый платёж» |

Возможность исключения ошибок при заполнении платежёк

Во избежание появления ошибок при заполнении платёжных поручений на уплату налогов, сборов и взносов предусмотрены специальные веб-сервисы, которые своевременно учитывают все нововведения и изменения, обновляют КБК без участия пользователя. При заполнении платёжек ряд реквизитов подтягивается автоматически. В случае, если бухгалтер при заполнении ошибается в любых реквизитах, в том числе в заполнении КБК, веб-сервис немедленно сообщит об ошибке и даст рекомендации по заполнению.

Читайте также Как заполнить форму ЕФС-1