Как заполнить платежное поручение на штрафы? С этим вопросом время от времени сталкивается любой бухгалтер. Составление такого документа имеет свои нюансы. А с 2023 года порядок изменился. Как правильно оформить платежку на уплату штрафа? В чем особенности заполнения платежки на перечисление санкций по страхвзносам? Где найти образец заполнения платежки для налоговой? С ответами на эти и другие вопросы будем разбираться в материале далее.

Правила оформления платежного поручения для уплаты штрафа с 2023 года

Основными нормативными документами, определяющими порядок заполнения платежек, являются:

- положение Банка России от 29.06.2021 № 762-П (с 10.09.2021);

- приказ Минфина РФ от 12.11.2013 № 107н (приложение 2).

С 2023 года на этот порядок также повлиял переход на ЕНП.

Теперь почти все платежи налогоплательщика зачисляются на его единый налоговый счет. Далее ФНС распределяет деньги с ЕНС в определенной НК РФ последовательности. Штрафы списываются в 5 очередь.

Таким образом, чтобы заплатить штраф, с 2023 года составлять отдельные платежки не требуется. При наличии положительного сальдо ЕНС инспекция сама спишет деньги в его погашение. Если средств не хватает, нужно внести деньги на ЕНС в виде единого налогового платежа. При этом указывать в платежке, что это штраф, не нужно. То есть с 2023 года платежка на штраф ничем не отличается от платежки по налогу, уплачиваемому в виде ЕНП.

Образец платежки на ЕНП см. здесь.

Платежное поручение на штрафы в 2022 году и ранее

Остановимся на основных моментах. До перехода на ЕНП при оформлении платежки на штраф:

- В реквизите 104 указывали КБК (20-значный код бюджетной классификации) из перечня, утвержденного Минфином на соответствующи год. В таком КБК в 14-17 разрядах стоит код подвида доходов 3000.

Например, КБК:

- по штрафу, связанному с налогом на прибыль, зачисляемому в федеральный бюджет:

182 1 01 01011 01 3000 110; - штрафу, связанному с налогом на прибыль, зачисляемому в региональный бюджет:

182 1 01 01012 02 3000 110; - штрафу, связанному с НДФЛ: 182 1 01 02010 01 3000 110.

Подробные разъяснения по заполнению платежек на штраф есть в КонсультантПлюс. Получите бесплатный пробный доступ и переходите в Готовое решение.

КБК по недоимке, пеням и штрафам по одному и тому же налогу разные, поэтому нужно было оформлять отдельные платежки для их оплаты.

С размерами штрафов можно ознакомиться в статье «Ответственность за налоговые правонарушения: основания и размер санкций».

- В реквизите 105 заполнялся ОКТМО — код территории муниципального образования, на которой собираются средства от уплаты штрафов.

- Реквизит 106 — значение основания платежа — 2 буквы. В случае уплаты штрафа, которое обычно происходит по требованию ИФНС (ст. 69, 101.3 НК РФ) с 01.10.2021 здесь нужно было указывать код ЗД (ранее ТР).

- Реквизит 107 (налоговый период) имел значение 0.

- В реквизите 108 указывался номер требования, символ № ставить было не нужно. При этом с 01.10.2021 перед номером указывалось кодовое обозначение документа — основания:

«ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов;

«АП0000000000000» — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

«АР0000000000000» — номер исполнительного документа или исполнительного производства. - Показатель 109 содержал дату документа, номер которого отражен в реквизите 108, в формате «ДД.ММ.ГГГГ».

- Реквизит 110 не заполнялся.

- В реквизите «Код» указывался уникальный идентификатор начисления (УИН); он должен был содержаться в требовании налоговой, которое она выставила для уплаты штрафов. Если этого кода не было, проставлялся 0.

- Реквизит «Назначение платежа» должен был содержать следующую информацию: вид платежа и его основание.

- Реквизит «Очередность платежа» — 5.

- Реквизит 101:

- при оплате штрафов за себя: 01 — для юридических лиц, 13 — для ИП;

- при платежах, осуществляемых в качестве налогового агента: 02.

Информацию об онлайн-заполнении платежки читайте в статье «Где можно заполнить платежное поручение онлайн».

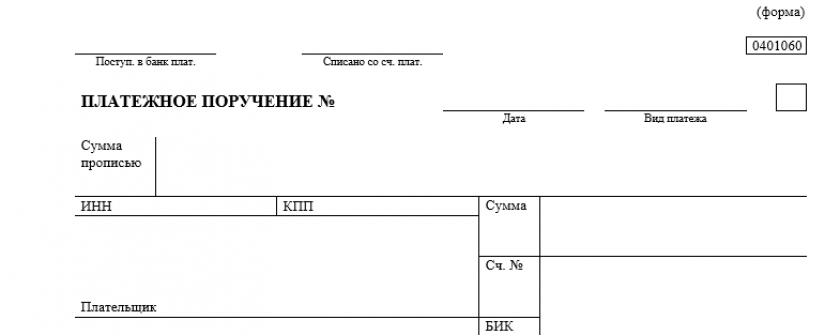

Вы можете скачать форму платежного поручения на нашем сайте.

Бланк платежного поручения

Скачать

Образец заполнения платежного поручения в налоговую в 2022 году

Посмотреть, как до 31.12.2022 выглядела платежка на штраф по акту налоговой проверки можно в КонсультантПлюс бесплатно, оформив пробный доступ:

Как оформить платежку на уплату штрафа по взносам в 2022-2023 годах

Вариант заполнения платежки на уплату штрафа по взносам зависит от того кто выставил санкции:

- ФНС, в связи с опозданием с представлением отчетности;

- ФСС за несвоевременную уплату несчастных взносов.

Рассмотрим более детально.

Если налогоплательщик несвоевременно представил отчетность по взносам, то его ожидают санкции в размере 5% от величины взносов за каждый месяц просрочки, но не более 30% от этой суммы и не менее 1 тыс. руб.

С 2023 года этот штраф спишут с ЕНС. Пополнять счет нужно платежкой на ЕНП.

До 2023 года алгоритм заполнения платежки на штраф был аналогичен порядку, установленному для налоговых штрафов, за исключением КБК. В 2022 году следовало указывать следующие коды:

|

на обязательное пенсионное страхование |

на медстрахование |

на соцстрахование в связи с болезнью или материнством |

|

|

КБК на штраф |

182 1 02 02010 06 3010 160 |

182 1 02 02101 08 3013 160 |

182 1 02 02090 07 3010 160 |

При этом сумму штрафа в 1 тыс. руб. следовало распределить по КБК пропорционально тарифам (письмо ФНС от 05.05.2017 № ПА-4-11/8641):

- в ПФР 733,33 руб. (22 / 30 * 1000);

- в ФФОМС 170 руб. (5,1 / 30 * 1000);

- в ФСС 96,67 руб. (2,9 / 30 * 1000).

С 2023 года действует единый тариф по взносам. Как теперь они рассчитываются, разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Штрафные санкции также вправе выставить и СФР, например, за несвоевременную сдачу отчетности (5% от суммы взносов, но не менее 1 тыс.руб. и не более 30%) или за нарушение порядка представления формуляра (200 руб.).

Порядок заполнения платежки в 2022 и 2023 годах отличается от установленного для налоговых штрафов:

- Не заполняются поля 106 – 109;

- Действует свой КБК: с 2023 года — 797 1 02 12000 06 3000 160 (до 2023 года — 393 1 02 02050 07 3000 160).

Итоги

Правила заполнения реквизитов платежного поручения для уплаты штрафов перечислены в приложении 2 к приказу Минфина РФ № 107н. С 2023 года они изменились. Штраф теперь списывают с ЕНС, деньги на его оплату надо перечислять в виде ЕНП, а отдельная платежка не нужна. Это если вы платите штраф в налоговую. Если это штраф в СФР, на него по-прежнему нужно делать отдельную платежку со специальным КБК, который в 2023 году новый.

Как заполнить платежное поручение по штрафам и пеням

Разберем на примерах, как правильно оформить платежку на уплату штрафов и пеней в бюджет.

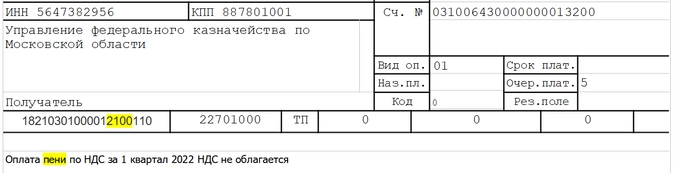

Добровольная уплата пеней в налоговую

Иногда бухгалтер сам обнаруживает ошибку в расчетах и спешит погасить долг перед бюджетом до того, как ошибку выявит налоговая и направит требование об уплате.

Например: в результате счетной ошибки сумма налога в бюджет была уплачена не в полном объеме.

Пени начинают начисляться со следующего дня за установленной датой уплаты налога (п. 3 ст. 75 НК). Назначение платежа в таком случае можно указать так:

«Оплата пени по …. (налог, сбор и т. д.) за …. (период). НДС не облагается».

Укажите соответствующий КБК. В платежном поручении он занимает поле «104». Проверьте себя, в этом 20-значном коде. 14-ый,15,16 и 17 позиции будут такими: «2100».

Если в платежке есть КБК, то обязательно заполнение поля «105» для ОКТМО.

Поле «106» указывает на основание платежа. При добровольном перечислении пени ставим — «ТП». Хотя по сути сюда просится значение «ЗД». Но его использование означает обязательное указание номера документа в поле «108». Заполнять поле нулями нельзя, как и указать документ, который вы еще не получили (ведь требование пока не пришло).

Не забываем про дату платежа, которая проставляется в поле «107». В случае с добровольной уплатой указываем «0».

В платежном поручении, как и при уплате обычного налога, заполняем поле «101» — статус плательщика. Возможны и другие варианты — в зависимости от ситуации:

- «01» — для налогов за ООО и страховых взносов для сотрудников ООО;

- «02» — для НДФЛ за сотрудников;

- «08» — для штрафов и пени в бюджет, кроме налоговой (например в ФСС);

- «13» — для налогов за ИП и страховых взносов за своих сотрудников.

Платежи в бюджет во всех банках бесплатны, но не везде можно подобрать комфортный тариф для расчетного счета. В линейке Локо-Банка можно найти выгодный тариф под любые нужды бизнеса.

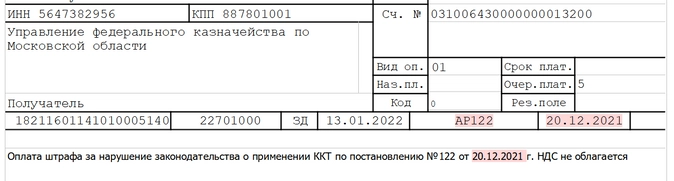

Уплата штрафа или пени в налоговую по требованию

При наличии на руках налогового требования, у которого есть дата и номер, стратегия заполнения налоговых полей меняется. КБК и ОКТМО остаются прежними, а в поле «106» нужно проставить — «ЗД», что переводится, как погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам.

Теперь поля «107» — дата и «108». Здесь номер вы должны заполнять в соответствии с документом, который получили от налоговой. Номер будет выглядеть следующим образом:

- «ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АП0000000000000» — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

- «АР0000000000000» — номер исполнительного документа или исполнительного производства.

Также будет вполне уместно сокращенное написание, например ТР4129 вместо «ТР0000000004129».

Пример оплаты штрафа в налоговые органы за нарушение 54-ФЗ:

Валютные счета Локо-Банка работают без ограничений. Валютный контроль и ВЭД — проще простого.

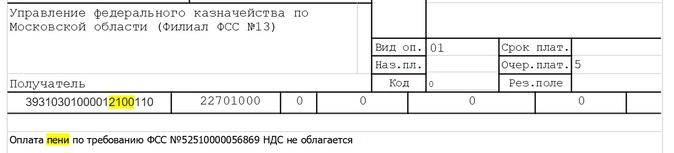

Оплата штрафа или пени в ФСС

Проставляем статус плательщика — «08». КБК выбираем для оплаты пени или штрафа, ОКТМО остается прежним. Остальные поля «106», «107» и «108» оставляем пустые. Даже если у вас есть на руках требование от фонда, то в налоговые поля его записывать не нужно. Его место — в назначении платежа.

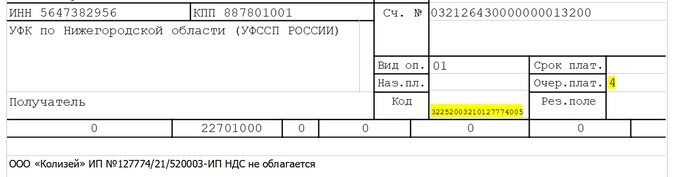

Оплата штрафа в службу судебных приставов

С 20 июня 2022 года обязательным стало заполнение поля «22» — код УИН (уникальный идентификатор начислений). До этого приставы сами считали не обязательным указывать УИН в выдаваемых постановлениях. Из-за этого все плательщики автоматически ставили «0» в поле «код».

Теперь такой платеж попадет на «невыясненные поступления». Необходимо запросить у пристава недостающий реквизит или на крайний случай обойтись кодом нормативного акта — «0001». Однако в этом случае тоже остается риск возврата, т. к. платежи с «0001» или «0» в поле «22» не могут быть обработаны автоматически и, с большой долей вероятности, будут возвращены плательщику.

Обратите внимание, что в «статусе плательщика» для юрлиц и ИП указываем «08». Если обновленный казначейский счет начинается на «03212», то указывать УИН в поле «22» обязательно. Если же счет начинается с «03100» — заполняем КБК в принудительном порядке.

Штрафы нужно платить вовремя: если просрочить уплату, то будут начислены пени. В статье расскажем, как оплатить штраф через личный кабинет и через мобильное приложение «Сбербанк Онлайн».

Какие штрафы можно оплатить через Сбербанк Онлайн

В системе Сбербанк Онлайн можно оплатить любые штрафы: налоговые задолженности, пени и штрафы, штрафы МВД, ПФР, ГИБДД, все виды финансового требования от службы судебных приставов и т.д. Полный перечень организаций, в пользу которых нарушитель может произвести оплату, можно посмотреть во вкладке «Государство» в разделе «Платежи». Если организации в списке нет, можно совершить платёж по УИН платёжного документа.

Просроченный налоговый платёж

За нарушение налогового законодательства налогоплательщик может нести административную ответственность в виде денежного взыскания — штрафа. Налоговый орган ставит плательщика в известность с помощью требования об уплате того или иного штрафа.

Согласно п. 1 ст. 45 НК РФ, оплатить штраф может либо сам должник, либо за него это может сделать третье лицо. Для физлиц предусмотрена оплата через Личный кабинет на сайте ФНС или через отделение банка. Кроме того, налогоплательщик может воспользоваться банковскими онлайн-сервисами, например, Сбербанк Онлайн.Об этом способе расскажем подробнее.

Как оплатить налоговую задолженность

Если у вас есть квитанция, вы можете оплатить штраф по номеру УИН.

Для этого необходимо выполнить следующие действия:

- Перейдите в раздел «Платежи» и во вкладке «Государство» нажмите на кнопку «Налоги».

- Откроется вкладка «Поиск и оплата налогов ФНС». Кликните по пункту «Оплата налогов по УИН».

- Укажите УИН платёжной квитанции.

- Далее откроются новые поля для заполнения:

- Поле «Сумма платежа» заполняется автоматически. Проверьте данные, и если всё верно, нажмите «Оплатить».

Для того чтобы заполнить поле «Основание платежа (106)», из предложенного списка выберите код «ЗД».

А чтобы указать статус плательщика, нужно выбрать соответствующий код: 13 — физлицо, 02 — налоговый агент, 09 – индивидуальный предприниматель и т.д.

Внесите данные и нажмите «Продолжить».

Если УИН вам не известен, то можно оплатить штраф по реквизитам ФНС. Как это сделать:

- Вместо пункта «Оплата налогов по УИН», выберите пункт «ФНС (Оплата по произвольным реквизитам)».

- Далее на этапе заполнения реквизитов вам необходимо указать:

- БИК;

- номер счёта;

- КБК;

- ИНН получателя.

- Нажмите «Продолжить». В дополнение к уже указанной информации появятся новые поля для реквизитов, которые нужно заполнить: ОКТМО, основание платежа, налоговый период, ИНН и статус плательщика.

- Проверьте, корректно ли указаны все реквизиты и нажмите «Продолжить».

- Введите сумму платежа и нажмите «Оплатить».

Оплата штрафа будет совершена системой лишь при условии, что на банковском счету клиента есть необходимая сумма. Для подтверждения платежа необходим ввод одноразового пароля, который по запросу должен поступить в СМС на номер телефона, привязанный к счёту. После того как пароль будет введён, статус платежа отобразится как исполненный. Это будет означать, что оплата успешно произведена.

Необходимо учитывать, что денежные средства не начисляются моментально. Их перевод на счёт налогового органа осуществляется в течение 24 часов. При оплате через Сбербанк Онлайн комиссия не взимается. Без подтверждения в контакт-центре возможен перевод на сумму до 100 тысяч рублей, а с подтверждением — до 500 тысяч рублей.

Сбербанк Онлайн позволяет сохранить чек в формате PDF и распечатать его. Чек может послужить подтверждением оплаты штрафа в указанный срок, если денежные средства поступят с опозданием или не поступят вовсе.

Как оплатить штраф ГИБДД через Сбербанк Онлайн

- Откройте мобильное приложение, в разделе «Платежи» выберите вкладку «Государство», а затем нажмите на кнопку «Штрафы».

- Если у вас есть квитанция, то выберите пункт «Оплатить по квитанции».

- Отсканируйте QR-код или введите номер платёжного документа, укажите карту, с которой будут списаны средства, и нажмите «Продолжить».

- Платёжные реквизиты будут заполнены автоматически. Проверьте данные и подтвердите оплату.

Если квитанции нет, можно проверить наличие неуплаченных штрафов. Для этого в меню «Штрафы ГИБДД» выберите опцию «Проверить по документам».

Для поиска штрафов нужны два реквизита: номер водительского удостоверения и номер свидетельства о регистрации ТС. Проставьте галочки, если хотите, чтобы данные документов были сохранены в личном кабинете, а банк автоматически проверял наличие штрафов и присылал уведомления.

Также можно подключить автоплатёж ГИБДД.

В мобильном приложении Сбербанк Онлайн: «Платежи» → «Автоплатежи и автопереводы» → «Подключить» → «Автоплатёж» → «Налоги, штрафы, пошлины, бюджетные платежи» → «Штрафы».

В личном кабинете Сбербанк Онлайн: «Личное меню» → «Мои автоплатежи» → «Подключить автоплатёж» → «Налоги, штрафы, ГИБДД».

Если у вас нет мобильного приложения, оплатить штраф можно в личном кабинете на сайте системы.

Пошаговая инструкция оплаты штрафов в личном кабинете Сбербанк Онлайн

Войдите в личный кабинет Сбербанка и следуйте по шагам.

Шаг 1. Откройте раздел «Платежи»

Шаг 2. Найдите в нём раздел «Транспорт».

Шаг 3.Выберите пункт «Штрафы ГИБДД».

Шаг 4. Из двух вариантов выберите «Штрафы (ГИБДД, МАДИ, АМПП)».

%C2%BB.17.png)

Шаг 5. Нажмите «Поиск штрафов».

Шаг 6. После этого нужно будет ввести номера СТС и прав вашего авто. Если штраф есть и вы готовы его оплачивать, жмите кнопку «Продолжить».

После этого система предложит ещё раз проверить все данные и оплатить штраф. В личном кабинете сохранится квитанция. Её можно отправить на электронную почту, а потом распечатать. Печатная копия может пригодиться, если штраф по ошибке уплачен дважды — сначала в другом сервисе по проверке штрафов, а потом на сайте Сбербанка.

Комиссия при уплате штрафов ГИБДД через Сбербанк Онлайн

Оплата штрафов ГИБДД без комиссии в Сбербанке невозможна. Но можно сделать её минимальной.

Комиссию 1% нужно будет заплатить, если:

- платите через приложение или сайт;

- оплата прошла в первые 20 дней со дня нарушения;

- сумма штрафа не больше 500 рублей.

Комиссия 1,2% будет, если оплата была картой через банкомат. Остальные условия те же.

Комиссия 3% будет, если:

- срок штрафа больше 20 дней;

- сумма больше 500 рублей;

- оплата была наличными через банкомат или кассу банка.

Выводы

- Штрафы нужно оплачивать вовремя, чтобы избежать начисления пеней.

- Оплачивать штрафы не выходя из дома можно через систему Сбербанк Онлайн — в мобильном приложении или на сайте.

- Если есть квитанция, можно оплатить штраф по её УИН. Если квитанции нет, придётся внимательно заполнять множество реквизитов.

- Сбербанк Онлайн может мониторить штрафы ГИБДД и сообщать о них. А пользователь может подключить автоплатёж, и тогда найденные штрафы будут оплачены автоматически.

- Оплата штрафов без комиссии невозможна, но можно сделать сумму комиссии минимальной, если платить через онлайн-банкинг и в срок.

За нарушение налогового законодательства ФНС налагает на бизнес штрафы. Чтобы их оплатить, нужно указать в платежном поручении правильный КБК. Общей группе штрафов по главе 16 НК РФ соответствует КБК 18211605160010000000. А его дальнейшая детализация уточняет, какой именно штраф хочет оплатить компания.

Расшифровка КБК 18211605160010000000

В перечне КБК на 2021 год код 182 116 05160 01 0000 140 попадает в группу штрафов, санкций и возмещений ущерба. Он расшифровывается так: штрафы за налоговые правонарушения, установленные гл. 16 НК РФ.

Отдельно рассмотрим группы цифр, из которых состоит код. Напомним, что все они имеют определенное значение:

- 182 — деньги поступят в налоговую инспекцию;

- 116 — перечисление относится к группе доходов «Штрафы, санкции и возмещения ущерба»;

- 05160 — шифр статьи и подстатьи доходов;

- 01 — штраф формирует федеральный бюджет;

- 140 — аналитическая группа подвида дохода «Штрафы, пени, неустойки, возмещения ущерба.

В разрядах кода 14-17 стоят нули, потому что для каждого вида штрафов эта группа цифр будет отличаться.

Перечень КБК для уплаты штрафов по главе 16 НК РФ

В 2021 году все виды штрафов по главе 16 НК РФ на один КБК платить нельзя. Раньше для них действовал единый код, а распределялись штрафы с учетом назначения платежа. Теперь же для каждого штрафа есть свой отдельный код. Рассмотрим перечень кодов со статьями НК РФ, типами и размерами штрафов, которые по ним можно уплатить.

| Статья НК РФ | КБК | Вид штрафа | Размер штрафа |

|---|---|---|---|

| ст. 116 | 182 116 05160 01 0001 140 |

|

|

| ст. 119 | 182 116 05160 01 0002 140 | Опоздание со сдачей налоговой декларации, РСВ | 5 % от не уплаченной вовремя суммы по отчету за каждый месяц, но не больше 30 % и не меньше 1 000 рублей |

| ст. 119.1 | 182 116 05160 01 0003 140 | Нарушение требования по сдаче декларации (расчета) в электронной форме | 200 рублей |

| ст. 119.2 | 182 116 05160 01 0004 140 | Управляющий товарищ подал недостоверный расчет финрезультата инвестиционного товарищества | от 40 000 до 80 000 рублей |

| ст. 120 | 182 116 05160 01 0005 140 | Грубые нарушения в правилах учета доходов, расходов, объектов налогообложения | от 10 000 рублей |

| ст. 125 | 182 116 05160 01 0006 140 | Фирма нарушила порядок владения, пользования, распоряжения имуществом под арестом или залогом | 30 000 рублей |

| ст. 126 | 182 116 05160 01 0007 140 | Налоговой не передали запрошенные сведения | 200 рублей за каждый документ |

| ст. 126.1 | 182 116 05160 01 0008 140 | Налоговый агент передал налоговой недостоверные документы | 500 рублей за каждый документ |

| ст. 128 | 182 116 05160 01 0009 140 | Свидетель не явился в налоговую без уважительной причины, отказался давать показания или солгал | 3 000 рублей |

| ст. 129 | 182 116 05160 01 0010 140 | Эксперт, специалист или переводчик отказался участвовать в проверке или предоставил ложные заключения (перевод) | 500 рублей за отказ и 5 000 рублей за ложные данные |

| ст. 129.1 | 182 116 05160 01 0011 140 | Фирма неправомерно не сообщила или с опозданием сообщила налоговой запрошенные сведения | от 5 000 до 50 000 рублей |

| ст. 129.2 | 182 116 05160 01 0012 140 | Нарушен порядок регистрации игорного бизнеса | штраф в размере х3 или х6 ставки налога на игорный бизнес |

| ст. 129.4 | 182 116 05160 01 0013 140 | Непредставление уведомления о контролируемых сделках или недостоверные сведения в нем | 5 000 рублей |

| 129.6 | 182 116 05160 01 0014 140 | Непредставление уведомления о КИК, об участии в иностранных организациях или подача недостоверных сведений | 500 000 рублей по КИК и 50 000 рублей по участию в иностранных организациях |

| 129.7 | 182 116 05160 01 0015 140 | Организация финансового рынка не направила информацию о клиентах, выгодоприобретателях, контролирующих лицах | 500 000 за непредставление финансовой информации и по 50 000 рублей за каждый факт невключения информации |

| 129.8 | 182 116 05160 01 0016 140 | Организация финансового рынка нарушила порядок установления резидентства клиентов, выгодоприобретателей, контролирующих лиц | 50 000 рублей по каждому случаю |

| 129.9 | 182 116 05160 01 0017 140 | Участник международной группы компаний не представил уведомление об участии или включил туда недостоверные сведения | 50 000 рублей |

| 129.10 | 182 116 05160 01 0018 140 | Страновой отчет не представлен или содержит недостоверные сведения | 100 000 рублей |

| 129.11 | 182 116 05160 01 0019 140 | По международной группе компаний не подали документацию | 100 000 рублей |

| 129.13 | 182 116 05160 01 0020 140 | Нарушен порядок или срок подачи сведений о расчетах при реализации | 20 % от суммы расчета или всю сумму расчета при повторном нарушении в течение полугода |

| 129.14 | 182 116 05160 01 0021 140 | Оператор электронной площадки или кредитная организация нарушили порядок или срок подачи сведений о расчетах | 20 % от суммы расчета, но не меньше 200 рублей за каждый |

| — | 182 116 05160 01 9000 140 | Иные штрафы по главе 16 НК РФ | — |

Как платить штрафы по КБК 18211605160010000140

Если налогоплательщик нарушил налоговое законодательство или не заплатил вовремя налог, ему придет требование об уплате штрафа из ИФНС. Для уплаты штрафа сформируйте платежное поручение.

Особенностей у платежных документов по штрафам в ИФНС не много.

- Указывайте в поле 101 код своего статуса — «01» для налогоплательщиков-организаций и «09» для ИП (а с 1 октября 2021 года предприниматели ставят код «13»).

- В поле 104 укажите КБК, соответствующий штрафу, который нужно уплатить. Данные об этом можно взять из требования налоговой.

- В поле 24 впишите назначение платежа с указанием нарушения, за которое вы платите штраф, статьи НК РФ и основания уплаты. Пример «Оплата штрафа за грубое нарушение правил учета доходов по ст. 120 НК РФ по требованию № 3546-АХ от 27.08.2021.

- В поле 106 проставьте код «ТР», а в полях 108 и 109 проставьте номер и дату требования соответственно. Поле 107 предназначено для указания даты, до которой следует уплатить штраф по требованию (можно ставить фактическую дату платежа).

- В поле 09 укажите УИН из требования при наличии. Если его нет, ставьте в поле «0».

- В полях 13-17 укажите реквизиты своей налоговой, которые можно получить на сайте ФНС.

Важно! С 1 октября 2021 года перестанет действовать код «ТР». Для уплаты налога по требованию нужно будет указывать код «ЗД», а в поле 108 проставлять номер документа вида «ТР0000000000000».

Образец заполнения платежного поручения для уплаты штрафа по ст. 120 НК РФ.

Работайте с платежными поручениями в Контур.Бухгалтерии, чтобы не делать ошибок. На основании полученных из ФНС требований платежка подготовится автоматически — с суммой, датой, номером требования, верным КБК и пр. Вам останется только проверить и выгрузить документ для передачи в банк. Всем, кто впервые регистрируется в сервисе, доступны 14 дней бесплатной работы.

Сколько видов налогов — столько пеней и штрафов и по ним. Для каждого вида нужна своя платёжка с особенными реквизитами. Реквизиты будут зависеть даже от того, добровольно вы собрались платить штрафы и пени или нет.

Эльба готовит платёжки по пени и штрафам автоматически, если в раздел Письма пришло требование на их уплату. Вы увидите в открытом требовании кнопку «Оплатить или скачать платёжки».

Если налоговая вдруг прислала требование на бумаге, или вы хотите покончить с хвостами добровольно, не дожидаясь требования, создайте платёжку сами в Эльбе из раздела «Платёжки» → «Уплата штрафа, пени в бюджет». Разберём, как заполнить поля платёжки.

Причина оплаты

Первым делом укажите, что оплачиваете: штраф или пени. Если налоговая начислила пени или штрафы по разным налогам и сборам, для каждого потребуется отдельная платёжка.

Вид налога или взноса

Теперь ответственный шаг — за что платим. Заполните поле «Вид налога или взноса» — по нему Эльба определит КБК.

Если у вас есть справка о состоянии расчётов или требование, посмотрите вид налога или взноса в колонке «Наименование налога, сбора» и выберите его в Эльбе. Если штраф или пени увидели в выписке операций по расчётам с бюджетом, название налога или взноса ищите над таблицей с расчётами.

КБК в платёжке должен совпадать с КБК в требовании, можете сверить. КБК в справке о состоянии расчётов или в выписке будет на пару цифр отличаться от КБК, который подставит Эльба. Это не ошибка, Эльба заполняет КБК правильно. Дело в том, что в справке и выписке налоговая указывает общий КБК для определённого вида налога или взносов. А вам нужен конкретный КБК, который отражает, что уплачиваете: налог, пени или штраф. Так для фиксированной части страховых взносов по пенсионному страхованию в справке и выписке указывается КБК 182 1 02 02140 06 0010 160, а для уплаты пеней нужен КБК 182 1 02 02140 06 2110 160.

ОКТМО

Код ОКТМО и код отделения ИФНС, ПФР или ФСС Эльба заполнит автоматически по данным из раздела «Реквизиты». Но не лишним будет сверить их с кодами, которые указаны в требовании или другом документе, из которого вы узнали о штрафе или пенях. Особенно важно проверить реквизиты, если недавно сменили адрес регистрации или платите НДФЛ в разные инспекции.

Для некоторых платежей нужно указать систему налогообложения. Эльба заполнит ее автоматически по данным в разделе «Реквизиты». Проверьте заполнение этого поля, если недавно сменили систему налогообложения. Возможна ситуация, когда в реквизитах уже указана новая система налогообложения, а требование пришло по старой.

Основание платежа

В основании платежа укажите:

- «Есть требование ИФНС или ПФР», если платите по требованию.

- «Есть акт проверки», если платите по акту. Появятся поля для заполнения номера и даты документа — перепишите их из требования или акта.

- Если увидели штраф или пени в личном кабинете на сайте налоговой или сверке, выберите «Нет требования или акта, уплачиваю добровольно».

Это самые распространённые основания для платежа, но может случиться так, что ни один из них не подойдёт для вашей ситуации. Тогда создать или отредактировать платёжку стоит в интернет-банке или на сайте налоговой. Вот страница для ИП, а вот — для ООО.

Сумма, дата и назначение платежа

Осталось указать сумму и дату платежа. Назначение платежа Эльба заполнит автоматически. Вот и всё, платёжка готова! Нажмите «Оплатить или скачать», чтобы перейти к оплате, или «Сохранить», чтобы вернуться к оплате позднее.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Статья актуальна на

20.02.2023

Добавить в «Нужное»

Налоговые штрафы

Налогоплательщик обязан уплачивать не только сам налог, но и санкции в виде штрафа, наложенные на организацию или физлицо за нарушение налогового законодательства. О способах, как заплатить штраф в налоговую инспекцию, расскажем в нашей консультации.

Штрафы налоговой инспекции

Штрафы ФНС предусмотрены за налоговые правонарушения. Виды налоговых правонарушений и ответственность за них в виде штрафа указаны в гл. 16 НК РФ и рассматривались нами в отдельной консультации.

Оплата штрафа налоговой инспекции

Штраф может быть уплачен как самим должником, так и за него третьим лицом (п. 1 ст. 45 НК РФ).

При этом в соответствии с Информацией ФНС при уплате штрафа иным лицом в полях «ИНН» и «КПП» плательщика нужно указывать ИНН и КПП должника, за которого производится уплата. При отсутствии ИНН у физлица, а также в поле КПП при уплате штрафа за физлицо указывается «0». В поле «Плательщик» нужно указать лицо, оформившее платежное поручение.

Физлицо может уплатить штраф через свой Личный кабинет или через любое отделение банка, предварительно сформировав в своем кабинете квитанцию на оплату.

Необходимо иметь в виду, что КБК по штрафам в налоговую – особенный. В нем независимо от вида налога 14-17 разряды принимают значение 3000.

Срок исковой давности по штрафам налоговой

Сроки взыскания штрафов для организаций и ИП, а также физлиц, не являющихся предпринимателями, различные.

Для организаций и ИП порядок следующий. В течение 20 рабочих дней со дня вступления в силу решения по налоговой проверке, в результате которой был начислен штраф, налоговая инспекция направляет налогоплательщику требование об уплате штрафа (п. 2 ст. 70 НК РФ). Если это требование не было своевременно исполнено, не позднее 2 месяцев со дня истечения указанного в требовании срока налоговая инспекция принимает решение о взыскании штрафа за счет денежных средств налогоплательщика. Если этот двухмесячный срок налоговая пропустит, у нее есть 6 месяцев со дня истечения срока исполнения требования, чтобы подать в суд заявление о взыскании штрафа (п. 3 ст. 46 НК РФ).

Если же денежных средств для погашения штрафа на счетах налогоплательщика недостаточно, налоговая инспекция может принять решение о взыскании штрафа за счет имущества налогоплательщика. На вынесение такого решения ей дается 1 год со дня истечения срока уплаты, указанного в требовании. Если в этот срок налоговая не вынесет такого решения, то в течение 2 лет с момента истечения срока уплаты, указанного в требовании, она может подать на должника в суд заявление о взыскании штрафа за счет имущества должника (п. 1 ст. 47 НК РФ).

Что касается сроков взыскания штрафов с физлиц, не являющихся предпринимателями, то он такой. Если сумма штрафа по требованию (с учетом всех просроченных налогов, сборов и пеней) превышает 3 000 рублей, то налоговая инспекция в течение 6 месяцев со дня истечения срока исполнения требования подает заявление в суд (п. 1 ст. 48 НК РФ).

Когда сумма задолженности по требованию с учетом штрафа не превышает 3 000 рублей налоговая инспекция не будет торопиться с обращением в суд.

Если в течение 3 лет с момента, когда истек срок исполнения самого раннего требования об уплате на сумму менее 3 000 рублей, долг налогоплательщика с учетом новых выставленных требований превысит 3 000 рублей, заявление в суд будет подано в течение 6 месяцев со дня, когда суммарный долг по требованиям превысил 3 000 рублей.

Если же за 3 года с момента истечения срока исполнения самого раннего требования на сумму менее 3 000 рублей, налоговый долг физлица так и не превысил 3 000 рублей, в суд будет подано заявление о взыскании в течение 6 месяцев со дня истечения такого трехлетнего срока (п. 2 ст. 48 НК РФ).

| ВЗЫСКАНИЯ, ШТРАФЫ | КБК |

|---|---|

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1 НК РФ | 182 1 16 03010 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ | 182 1 16 03020 02 6000 140 |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные КоАП РФ | 182 1 16 03030 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт | 182 1 16 06000 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 16 31000 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение валютного законодательства РФ и актов органов валютного регулирования, а также законодательства РФ и в области экспортного контроля | 182 1 16 05000 01 0000 140 |

ФАЙЛЫ

Скачать КБК для уплаты денежных взысканий (штрафов) в .PDFСкачать КБК для уплаты денежных взысканий (штрафов) в формате картинки .JPG

Немного подробнее об уплате штрафов и денежных взысканий

Штрафы за нарушение законодательства о налогах и сборах

Штрафы выписываются на нарушение федерального законодательства о налогах и сборах, а также за административные нарушения. Полный перечень нарушений, влекущих за собой штраф, содержится в Налоговом и Уголовном кодексе РФ.

Каждый вид правонарушения, карающийся штрафом, регулируется государственными органами различных уровней, поэтому и получатели штрафа будут различные. Вот почему так важно при уплате штрафа указывать в платежном поручении правильный КБК.

- За нарушение бюджетного законодательства на федеральном уровне 1 16 18010 01 0000 140.За недоимку в Пенсионный фонд – 1 16 20010 06 0000 140.

- За невыплату в положенное время взносов в ФСС – 1 16 20020 07 0000 140.

- За неуплату взносов в ФФОМС – 1 16 20030 08 0000 140.

- Штраф за выявленные проверкой нарушения работы с наличностью, произведения кассовых операций, использования специальных счетов в банке (если это было обусловлено требованиями) – 1 16 31000 01 0000 140.

- За нарушения, связанные с использованием валюты 1 16 05000 01 0000 140.

Прочие штрафные поступления

- 18811643000016000140 – за административные правонарушения.18811690010016000140 – возмещение ущерба в федеральный бюджет.

- 18811690050056000140 – возмещение ущерба в бюджеты муниципальных районов.

Уплата штрафов ГИБДД

Самый широко распространенный вид штрафных начислений. Начисленный штраф подлежит своевременной уплате ( в течение 2 месяцев), иначе налицо новое правонарушение, в свою очередь, также караемое штрафом и дополнительными неприятными мерами в отношении неплательщика.

60 предоставляемых для оплаты дней начинают отсчитываться с выдачи на руки квитанции на штраф или после получения письма-квитанции, выписанной по данным камер фиксации.

Новшества, принятые в 2016 году, грозят неплательщикам штрафов ГИБДД такими карами:

- несвоевременная уплата ведет за собой штраф в двукратном размере;

- злостный неплательщик может быть арестован на 15 суток;

- можно оказаться принужденным к общественным работам на срок до 50 часов.

Все зависит от решения судьи, который берет во внимание прежде всего серьезность допущенного автонарушения.

Реквизиты для оплаты

Если вы получили извещение о начисленном вам штрафе от ГИБДД, его надо оплатить по правильным реквизитам. Обратите внимание, коды бюджетной классификации по этому виду штрафов одинаковы для всех регионов РФ, они зависят от того, какой у вас автомобиль и что именно вы на нем нарушили. Ищите необходимый вам КБК среди нижеперечисленных.

- 18811630020016000140 – за административные правонарушения в области дорожного движения.

- 18811630010016000140 – за нарушение правил перевозки крупногабаритных и тяжеловесных грузов по автомобильным дорогам общего пользования:

- 18811630011016000140 – за то же нарушение, произошедшее на дороге федерального значения;

- 18811630012016000140 – если дорога была регионального или межмуниципального значения;

- 18811630013016000140 – дорога общего пользования местного значения городских округов;

- 18811630014016000140 – дорога общего пользования местного значения муниципальных районов;

- 18811630015016000140 – дорога общего пользования местного значения поселений.

- 18811625050016000140 – за нарушение законодательства в области охраны окружающей среды.

- 18811626000016000140 – за нарушение законодательства о рекламе на транспортных средствах;

- 18811629000016000140 – за нарушения в области международных перевозок (федеральный бюджет).

- 18811630030016000140 – за все остальные штрафы, наложенные муниципальным органом, городом федерального значения, городским округом.

%C2%BB.7.png)

.png)

.png)

.png)

.png)