Финансы и финансовые институты

Для того, чтобы дать определение термину «финансовый институт», надо понять, что такое финансы.

Финансы – это…

- Деньги, ценные бумаги или иные денежные обязательства семьи/предприятия/государства.

- Денежные отношения, организованные государством, в процессе которых общегосударственные фонды формируются и используются для решения политических, экономических и социальных задач.

Финансовые институты – это коммерческие учреждение, которые занимаются осуществлением финансовых операций.

Выделяют шесть основных видов финансовых институтов:

- Банк – это финансовая организация, которая принимает депозиты, предоставляет ссуды, организует расчеты и занимается куплей – продажей ценных бумаг.

- Страховая компания – это организация, которая осуществляет финансовое страхование жизни, здоровья, имущества физических и юридических лиц.

- Инвестиционная компания – это организация – посредник между заемщиком и частным инвестором. Она осуществляет сбор средств частных инвесторов с помощью продажи им своих ценных бумаг.

- Пенсионный фонд – это организация, которая выплачивает пенсии и пособия лицам, которые делали взносы в этот фонд. Организация может быть государственной или частной.

- Фондовая биржа – это рынок ценных бумаг и других финансовых документов.

- Международный финансово-кредитный институт – это организация, которая занимается кредитованием разных стран, помогает стабилизировать финансовые системы развивающихся стран, содействует мировой торговле.

Главная функция любого финансового института состоит в том, чтобы передать денежные средства от сберегателя (им может быть как один человек, так и организация и даже целое государство, то есть кто-то, у кого есть финансы, не задействованные в производстве) к заемщику (тот, у кого есть выгодный бизнес-проект, но нет средств на его реализацию).

Банк и банковская система. Виды банков

Древнейший финансовый институт – банк. Учреждения, выполняющие функции банков, появились сразу после того, как люди смогли накапливать деньги и задались вопросом об их сохранности.

Впервые храмовые жрецы Древнего Востока в VII – VI вв. до нашей эры начали оказывать услуги по хранению сбережений граждан во время войны. Хранить деньги в храмах было безопасно, так как «дома богов» в древности не грабили. Опасаясь навлечь на себя гнев высших сил. Позже аналогично начали поступать жители Древней Греции, а когда практика хранения денег в храме достаточно укрепилась, древние торговцы решили, что можно использовать чужие сбережения для расширения своего дела. За предоставление им денег торговцы выплачивали процент от своей прибыли. Так впервые пересеклись интересы инвестора и заемщика.

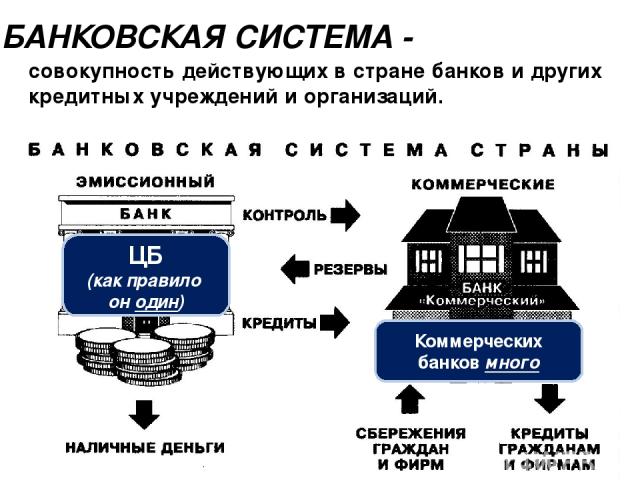

Схема действия банковской системы в РФ.

Сейчас банки выполняют и множество других функций:

– Расчетную, то есть организовывают взаимный расчет между продавцами и покупателями, даже если они находятся в других странах (например, при заключении сделки купли-продажи банк переводит деньги со счета покупателя квартиры на счет продавца).

– Депозитную, то есть дает людям возможность поместить в банк временно свободные деньги и получать на них проценты.

– Кредитную, то есть предоставляет займы частным лицам, предпринимателям и правительствам, нуждающимся в деньгах для решения тех или иных проблем.

– Создают новые формы денег, которые делают выполнение финансовых операций более удобными. Например, банкиры изобрели чековую книжку, лист которой, подписанный владельцем, может передаваться из рук в руки подобно бумажной купюре. В банке предъявитель этого документа может получить сумму, прописанную на листе, эта сумма будет снята со счета владельца чековой книжки и выдана предъявителю.

Кроме того, именно банки организуют рынки валюты, управляют сбережениями своих клиентов, содействуют купле-продаже ценных бумаг, а с недавних пор обслуживают банковские карты.

В зависимости от типа оказываемых услуг выделяют разные виды банков:

Эмиссионные банки обладают правом выпускать бумажные деньги, они же регулируют денежное обращение в стране. В России правом эмиссии денег обладает только Центральный банк, принадлежащий государству. Он не обслуживает частных лиц и предпринимателей, а работает только с государственными и частными банками.

Депозитные (или коммерческие) банки принимают депозиты, предоставляют ссуды, занимаются организацией расчетов и куплей и продажей ценных бумаг.

Инвестиционные банки специализируются на операциях с ценными бумагами.

Сберегательные банки занимаются сохранением средств вкладчиков.

Существуют и другие виды банков, их называют специальными. К таким, например, относятся внешнеторговые, сельскохозяйственные или ипотечные банки.

Банком может владеть не только государство, но частная организация или группа лиц. В зависимости от владельца выделяют следующие формы банков:

- Частно-индивидуальные, то есть те, которыми владеет один человек.

- Акционерные, то есть те, которыми владеет акционерное общество.

- Кооперативные, владельцем которых является группа людей.

- Муниципальные, то есть те, которыми владеет муниципальный район.

- Федеральные, то есть те, которыми владеет государство.

- Банки смешанной собственности. Например, Сберегательный банк России – это частный, акционерный коммерческий банк, однако большая часть его акций принадлежит государству, поэтому отчасти его можно считать федеральным.

- Мелкогосударственные. Например, Международный банк реконструкции и развития (МБРР).

Задание EO0321D

Ниже приведён перечень функций. Все они, за исключением двух, относятся к функциям центрального банка. 1) эмиссия денег; 2) лицензирование финансовых организаций; 3) установление ключевой ставки; 4) принятие государственного бюджета; 5) кредитование домохозяйств; 6) проведение расчётов правительства.

Найдите две функции, «выпадающие» из общего ряда, и запишите в таблицу цифры, под которыми они указаны.

Dерно ответить на вопрос поможет знание о том, какие специфические функции выполняет Центральный банк, и чем его функции отличаются от функций коммерческих банков.

К функциям центрального банка относятся: эмиссия (выпуск) денег, хранение золотовалютных резервов страны и управление ими, выполнение расчетных операций для правительства, лицензирование и контроль за деятельностью коммерческих банков, кредитование коммерческих банков.

Центральный банк НЕ принимает государственный бюджет. Принятие госбюджета – функция правительства РФ.

К функциям коммерческих банков относятся: кредитование населения, обмен валюты, операции с ценными бумагами, рассчетно-кассовое обслуживание.

Следовательно, к функциям центрального банка не относятся кредитование домохозяйств и принятие государственного бюджета.

Ответ: 45

pазбирался: Полина Белинская | обсудить разбор | оценить

Задание EO0903s

Выберите из приведенного списка положения, характеризующие полномочия Центрального Банка РФ, и вынесите в ответ цифры, под которыми они даны.

- Осуществление денежной эмиссии

- Предоставление потребительских кредитов

- Выдача лицензий коммерческим банкам

- Установление официальных курсов валют по отношению к рублю

- Прием платежей и переводов граждан

Центробанк РФ можно назвать «банком банков» и «банком правительства», исходя из его функций, направленных на регулирование денежно-кредитной ситуации в стране. Он занимается выпуском денег (то есть осуществляет эмиссию), лицензированием коммерческих банков, установлением курсов иностранных валют по отношению к рублю, хранением золотовалютных резервов. Исходя из этого, верны варианты 1,3,4. Варианты 2 и 5 не подходят, так как это не входит в компетенцию ЦБ РФ и выполняется обычными банками.

Ответ: 134

pазбирался: Полина Белинская | обсудить разбор | оценить

Задание EO0704s

Найдите в списке те операции, которые выполняются Центральным Банком РФ, и занесите в ответ цифры, под которыми они указаны.

- Проведение эмиссии денег.

- Кредитование банков.

- Финансовые консультации для граждан.

- Прием коммунальных платежей.

- Определение обязательных норм резервов.

Поскольку ЦБ РФ – это главный банк страны, играющий основную роль в регулировании кредитно-банковской системы, он наделен особыми полномочиями и выполняет функции, отличные от других банков и связанные с обеспечением устойчивости национальной валюты и функционирования платежной системы. Проведение эмиссии – одна из его основных функций. Кредитование банков также входит в перечень выполняемых им операций. А вот финансовые консультации для граждан и прием коммунальных платежей он не проводит. Определение обязательных норм резервов для банков – одна из функций ЦБ, помогающая осуществлять контроль за деятельностью кредитно-финансовых организаций и руководство над платежной системой.

Ответ: 125

pазбирался: Полина Белинская | обсудить разбор | оценить

Задание EO0305s

Далее приведен перечень характеристик. Все они, кроме двух, относятся к понятию «деньги». Найдите 2 характеристики, «выпадающие» из общего ряда, и впишите в таблицу цифры, под которыми они даны.

- Безработица;

- Эмиссия;

- Цена;

- Ликвидность;

- Конкуренция;

- Инфляция.

Сначала будет не лишним вспомнить значение тех приведенных терминов, которые могут вызвать затруднения. Эмиссия – это выпуск денег в обращение. Цена – определенное количество денег, за которое можно приобрести товар или услугу. Ликвидность – особое свойство денег, которое означает возможность их использования в качестве средства платежа. Инфляция – процесс обесценивания денег вследствие чрезмерного увеличения их количества в обращении.

Вспомнив значения всех данных слов, становится очевидно, что «лишние» слова – безработица и конкуренция.

Ответ: 15

pазбирался: Полина Белинская | обсудить разбор | оценить

Дана Донецкая | Просмотров: 23.4k

Финансовый институт (financial institution) – это юридическое лицо, предоставляющее одну или несколько финансовых услуг в соответствие с действующим законодательством (кредитование, заимствование, инвестирование денежных средств с помощью финансовых инструментов).

Основное предназначение финансового института – организация посредничества, т. е. эффективного перемещения денежных средств (в прямой или опосредованной форме) от сберегателей к заемщикам. Финансовый институт – это посредник между кредиторами и заемщиками, между инвесторами и сберегателями.

Основными функциями финансовых институтов являются следующие:

- сбережение финансовых ресурсов. Появление этой функции предопределяется широко распространенной необходимостью накопления денежных средств для их последующего использования (целевого инвестирования или потребления). Безусловно, средства можно накапливать, не прибегая к помощи финансовых институтов, однако это менее выгодно и небезопасно;

- посредничество. Посредничество, как уже отмечалось, является основной функцией финансовых институтов и логично дополняет функцию сбережения, поскольку, аккумулируя сберегаемые денежные средства и будучи вынужденным платить за них, финансовый институт должен позаботиться об их использовании, приносящим доход, которого будет достаточно не только для выплат сберегателям, но и для получения собственного дохода. Таким образом, средства идут от сберегателя к заемщику, а собственно процесс передачи средств сопровождается возникновением обязательств по их возврату и вознаграждению

- Организация валютных операций. К валютным операциям относятся: конвертация валют, использование иностранных валют как средства платежа, открытие вклада в международной, иностранной валюте, инвестиции в иностранной валюте и т.д. Банки предоставляют возможность использовать в обороте иностранную валюту на территории страны, чтобы привлечь иностранный капитал, расширить финансовые возможности клиентов, получить преимущество перед конкурентами и привлечь новых вкладчиков, открыть филиал за рубежом и т.д.

Классификация финансовых институтов.

- коммерческие банки (универсальные и специализированные),

- небанковские кредитно-финансовые институты (финансовые и страховые компании, пенсионные фонды, ломбарды, кредитные союзы и товарищества),

- инвестиционные институты (инвестиционные компании и фонды, фондовые биржи, финансовые брокеры, инвестиционные консультанты и пр.).

- Банк – финансово-кредитный институт, основной функцией которого является оказание финансовых услуг юридическим и физическим лицам. Банк имеет право осуществлять следующие банковские операции: привлечение денежных средств физических и юридических лиц, их размещение от своего имени и за свой счёт на условиях платности, срочности, возвратности и целевого характера, открытие и ведение банковских счетов юридических и физических лиц.

- Кредитная организация – юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ (Банка России) имеет право осуществлять банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности».

- Страховая компания – это форма функционирования страхового фонда, представляющая собой обособленную структуру, осуществляющую заключение договоров страхования и их обслуживание.

- Паевой инвестиционный фонд (ПИФ), формирующийся из денег инвесторов (пайщиков), каждому из которых принадлежит определённое количество паёв. Цель создания ПИФа – получение прибыли на объединённые в фонд активы и распределение её между инвесторами (пайщиками) пропорционально количеству паёв.

- Пенсионный фонд – совокупность финансовых активов (денежных средств), внесённых для государственного управления средствами пенсионной системы и обеспечивающих права граждан на пенсионное обслуживание.

- Ломбарды выдают деньги под залог движимого и имущества.

- Фондовая биржа — представляет собой определенным образом организованный рынок, на котором владельцы ценных бумаг совершают через членов биржи, выступающих в качестве посредников, сделки купли-продажи.

- Инвестиционные фонды — аккумулируют ресурсы инвесторов и вкладывают их в инструменты денежного рынка и рынка капиталов или в специализированные активы.

Современная модель банковской системы, как правило, состоит из двух уровней

Первый уровень банковской системы представлен центральным банком страны. Это – эмиссионный банк, особый орган государственного управления и экономической политики. Центральный банк является самостоятельной, но подконтрольный государству кредитной организацией, обеспечивающий осуществление денежно-кредитной политики и эффективное функционирование банковской системы страны.

Второй уровень банковской системы состоит из следующих институтов (коммерческие банки):

- «Государственные» банки – кредитные учреждения с контрольным пакетом в акционерном капитале, принадлежащим государству (Центральному банку, Правительству, региональным властям). Эти кредитные институты осуществляют банковскую деятельность под более или менее жестким контролем государства, но обладают высокой гарантией надежности, а потому, пользуются высоким уровнем доверия. В России к таким банкам принадлежит Сбербанк, а также «Банк Москвы».

- Универсальные коммерческие банки –кредитные учреждения, которые осуществляют все или почти все банковские операции. Они доминируют в основных западноевропейских странах. Сочетая коммерческую и инвестиционную деятельность, они более устойчивы, чем специализированные. Такие банки выполняют от 100 до 300 видов операций и связаны практически со всеми сферами экономики. В современной России большинство банков являются универсальными.

- Специализированные коммерческие банки осуществляют один или несколько видов банковской деятельности. Различают функциональную, отраслевую, территориальную и технологическую специализацию. В некоторых странах до недавнего времени не было универсальных банков. К странам, где специализация законодательно утверждена, относятся США, Канада и Япония.

Среди специализированных банков большое значение имеют инвестиционные банки, которые выполняют функцию организации эмиссии и размещения ценных бумаг корпоративных ценных бумаг. Свои ресурсы они формируют путем выпуска собственных ценных бумаг. Инвестиционные банки могут выступать в роли андеррайтеров. При этом они берут на себя размещение ценных бумаг фирмы полностью или частично за соответствующее вознаграждение, и при этом несет соответствующие риски. При этом инвестиционный банк может предоставлять кредиты фирмам и государству, но не принимает вкладов и не проводит расчетно-кредитных операций.

Сберегательные (ссудо-сберегательные) банки аккумулируют сбережения населения и представляют ссуды на потребительские нужды. Они могут быть как частными, так и государственными. Эти банки работают главным образом со средним классом и малообеспеченным населением, предоставляя кредиты местному населению.

Ипотечные банки специализируются на предоставлении кредитов под залог недвижимости, то есть ипотечных кредитов. Формирование ресурсов этих банков происходит посредством выпуска долгосрочных ценных бумаг – закладных листов, обеспеченных недвижимостью, заложенной по договору ипотеки. Закладные листы по своему классу относятся к ценным бумагам с фиксированным процентом рынка капитала. Эти достаточно надежные ценные бумаги торгуются на вторичном рынке ценных бумаг, т.е. их можно в любое время продать или купить. Ипотечные банки функционируют в условиях государственного покровительства и поддержки, что значительно снижает кредитные риски.

Инновационные банки кредитуют долгосрочные программы, связанные с научными исследованиями. При этом эксперты банка определяют перспективность инновационного проекта и на основе этого определяют размеры ссуд, условия предоставления и сроки погашения.

Отраслевые специализированные банки имеют своей целью стимулировать развитие определенных отраслей или сфер экономики: жилищное строительство, аграрный сектор, мелкий и средний бизнес, внешнюю торговлю, иностранные инвестиции. Эти банки, как правило, находятся под покровительством государства, получая порой довольно значительную поддержку.

Структура банковской системы:

1) Центральный банк — принадлежит государству, является главным финансовым учреждением страны:

— осуществляет эмиссию (выпуск) национальной валюты, регулирование количества денег в стране (эмиссия денег — это рост денежной массы в обороте за счёт увеличения выпуска в обращение банкнот и ценных бумаг);

— поддерживает стабильность национальной валюты;

— осуществляет общий надзор за деятельностью кредитно-финансовых учреждений страны и исполнением финансового законодательства;

— предоставляет кредиты коммерческим банкам;

— выпускает и погашает государственные ценные бумаги;

— управляет счетами правительства, выполняет зарубежные финансовые операции.

Важнейшей функцией Центрального банка является регулирование денежного обращения в стране при помощи проведения соответствующей денежно-кредитной политики.

Ее основными инструментами являются:

1) повышение или понижение учетной ставки процента,

2) изменение нормы обязательных резервов кредитных учреждений,

3) проведение операций на открытом рынке,

4) регулирование денежной массы путем эмиссии денег.

Учетная ставка – это процентная ставка Центрального банка, по которой коммерческие банки могут заимствовать резервы у ЦБ. Она может быть больше или меньше. Повышая учетную ставку, ЦБ вынуждает коммерческие банки выдавать кредиты под высокие проценты. Желающих их получить становится меньше, что ведет к снижению деловой активности предприятий, сокращению денежной массы в обороте и снижению инфляции. Устанавливая низкую учетную ставку, ЦБ добивается обратного эффекта: коммерческие банки выдают более дешевые кредиты, деловая жизнь активизируется, но начинает расти инфляция в связи с увеличением денежной массы.

Продавая или покупая на открытом рынке ценные бумаги, Центральный банк связывает либо высвобождает определенное количество капиталов.

Центральный банк также может непосредственно воздействовать на величину банковских резервов путем изменения нормы обязательных резервов для всех банковских учреждений. Резервы представляют собой вклады коммерческих банков в ЦБ, размер которых устанавливается пропорционально банковским активам. Банковские резервы является средством защиты устойчивости банковской системы и, в частности, используются для покрытия ажиотажного спроса. Увеличивая или сокращая величину обязательных банковских резервов, ЦБ увеличивает или сокращает величину активов коммерческих банков. Для сокращения инфляции величина банковских резервов увеличивается, а чтобы стимулировать активность в производстве товаров и услуг за счет получения более дешевых кредитов, можно сократить размер резервов и тем самым увеличить долю банковских активов. Таким образом, Центральный банк влияет на уровень деловой активности и на уровень инфляции в стране.

2) Коммерческие банки — кредитные учреждения универсального характера. Осуществляют:

— приём вкладов на текущие счета;

— кредитование промышленных и торговых предприятий;

— посредническую функцию, в соответствии с которой через эти банки проходят платежи предприятий, организаций и населения;

— кредитование населения (потребительский кредит);

— инвестиционные операции;

— расчётно-комиссионные и торгово-комиссионные операции.

3) Кредитно-финансовые организации и специализированные банки — занимаются кредитованием определённых сфер и отраслей хозяйственной деятельности:

инвестиционные банки специализируются на финансировании и долгосрочном кредитовании, вкладывая капитал в промышленность, строительство и другие отрасли, а также в ценные бумаги;

ипотечные (от греч. hypothéke — залог, заклад) банки предоставляют ссуды под имущественный залог, чаще всего под недвижимое имущество;

сберегательные банки привлекают и хранят свободные денежные средства, денежные сбережения населения, выплачивая вкладчикам фиксированный процент, возрастающий с увеличением срока хранения;

инновационные банки кредитуют инновации, т. е. обеспечивают освоение нововведений, внедрение научно-технических достижений.

Банковские операции

|

Активные операции |

Пассивные операции |

Банковские услуги |

|

Это, прежде всего, предоставление кредитов. |

Связаны с мобилизацией денежных доходов и сбережений и их аккумуляцией. |

Осуществление наличных и безналичных платежей, выпуск и хранение ценных бумаг, трастовые (доверительные) операции и др. |

Постоянные и переменные затраты. Финансовые институты. Банковская система.

Зайцева е. а., учитель истории и обществознания

мбоу «Клюквинская сош»

курского района курской области

План

- Постоянные и переменные затраты

- Финансовые институты

- Банковская система

- Практикум

Цель: Формирование представления о понятиях «финансовые институты», «банки», «банковская система»

Задачи:

- Усвоить понятия – «переменные и постоянные затраты», «финансовые институты».

- Получить представления о функционировании банковской системы.

- Выполнение заданий ЕГЭ

Основные понятия темы

- Постоянные и переменные затраты, финансы, финансовый институт, банк, страховая компания, инвестиционная компания, пенсионный фонд, фондовая биржа, межгосударственный финансово-кредитный институт, банковская система, Центральный банк, коммерческие банки

Основной экономический показатель деятельности фирмы – прибыль.

- Прибыль = выручка – затраты (издержки)

- Затраты фирмы по видам ресурсов: бухгалтерские (явные) и экономические (неявные)

- Затраты фирмы по объемам потребления ресурсов: постоянные и переменные

Примеры постоянных затрат

Постоянные затраты

Расходы на содержание здания

Оплата аренды

Амортизационные отчисления

Зарплата управленческого персонала

Страховые взносы

Коммунальные услуги

Переменные затраты

Переменные затраты

Оплата энергии и топлива

Расходы на тару и упаковку

Приобретение сырья

Оплата труда производственных работников

Оплата транспортных услуг

Текущий ремонт основных средств

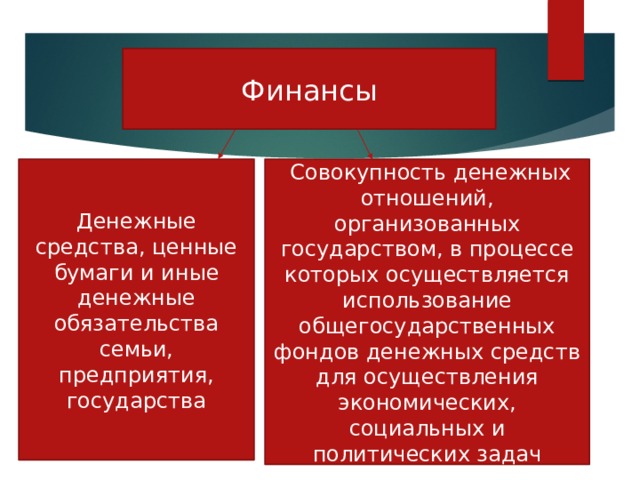

Финансы

Денежные средства, ценные бумаги и иные денежные обязательства семьи, предприятия, государства

Совокупность денежных отношений, организованных государством, в процессе которых осуществляется использование общегосударственных фондов денежных средств для осуществления экономических, социальных и политических задач

Функции финансов

Функции

Контрольная

Регулирую-щая

Стабилизирующая

Распределительная

Финансовые институты – коммерческие учреждения, выполняющие финансовые операции.

Финансовые институты

Инвестиционная компания

Банк

Фондовая биржа

Пенсионный фонд

Страховая компания

- Банк – (от итал. banco – скамья) финансовая организация, сосредоточившая временно свободные денежные средства предприятий и граждан с целью последующего их предоставления в долг или в кредит за определённую плату.

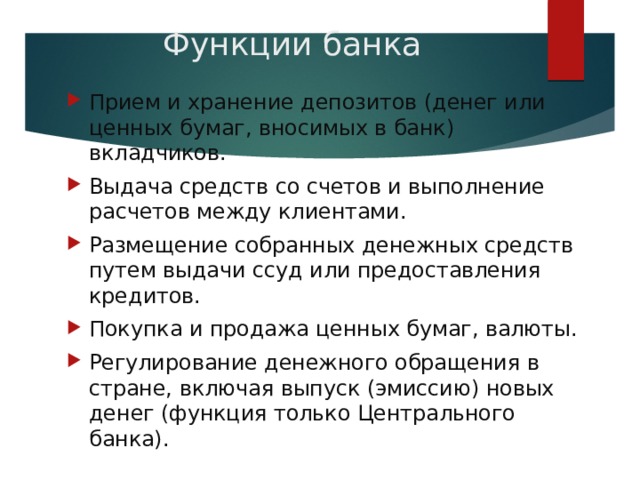

Функции банка

- Прием и хранение депозитов (денег или ценных бумаг, вносимых в банк) вкладчиков.

- Выдача средств со счетов и выполнение расчетов между клиентами.

- Размещение собранных денежных средств путем выдачи ссуд или предоставления кредитов.

- Покупка и продажа ценных бумаг, валюты.

- Регулирование денежного обращения в стране, включая выпуск (эмиссию) новых денег (функция только Центрального банка).

Банковская система

Центральный банк

Коммерческие банки

По форме собственности

По территориальному признаку

Делятся на государственные, муниципальные, частные, акционерные, смешанные.

Делятся на местные, региональные, национальные и международные.

Специализированные банки

Инновационные банки

Инвестиционные банки

Сберегательные банки

Ипотечные банки

привлекают и хранят свободные денежные средства, выплачивая вкладчикам фиксирован-

ный процент

Специализируют-ся на финансировании и долгосрочном кредитовании

предоставляют ссуды под имуществен-ный залог, чаще всего под недвижимое имущество

кредитуют инновации,

т. е. обеспечивают освоение нововведений, внедрение научно-технических достижений

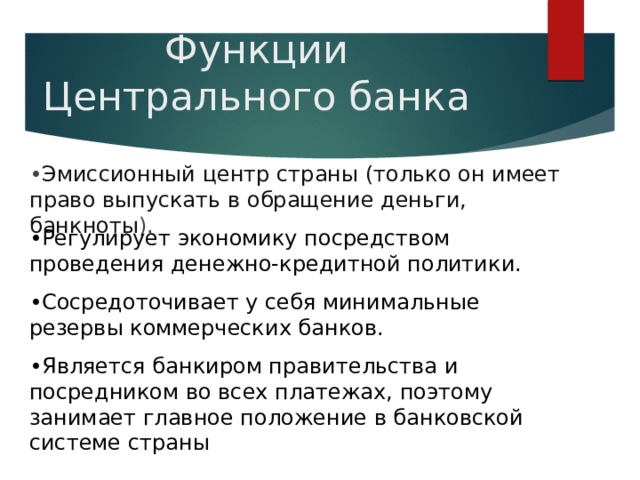

Функции Центрального банка

• Эмиссионный центр страны (только он имеет право выпускать в обращение деньги, банкноты ).

• Регулирует экономику посредством проведения денежно-кредитной политики.

• Сосредоточивает у себя минимальные резервы коммерческих банков.

• Является банкиром правительства и посредником во всех платежах, поэтому занимает главное положение в банковской системе страны

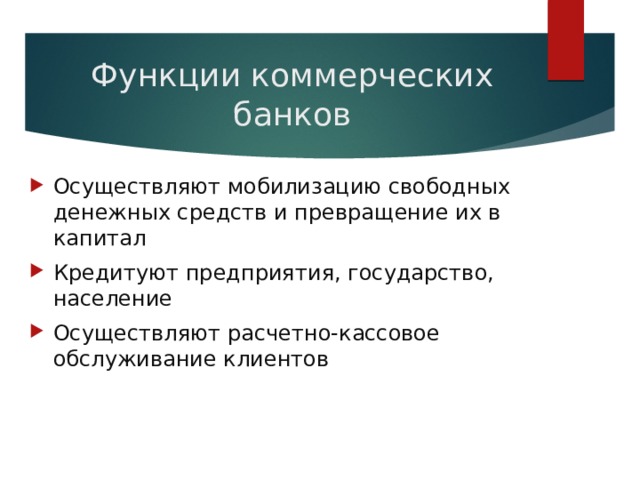

Функции коммерческих банков

- Осуществляют мобилизацию свободных денежных средств и превращение их в капитал

- Кредитуют предприятия, государство, население

- Осуществляют расчетно-кассовое обслуживание клиентов

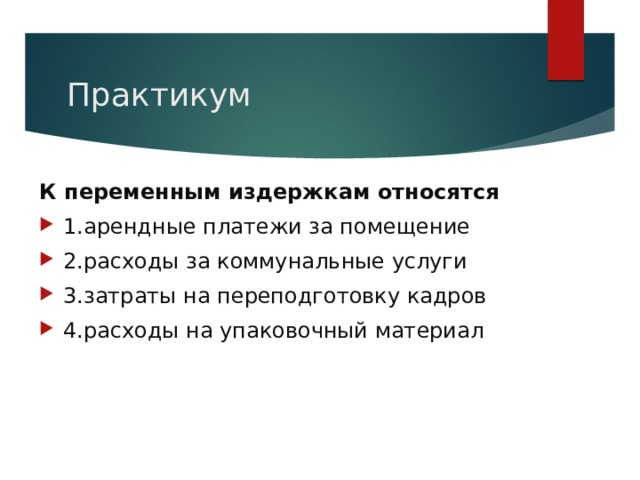

Практикум

К переменным издержкам относятся

- 1.арендные платежи за помещение

- 2.расходы за коммунальные услуги

- 3.затраты на переподготовку кадров

- 4.расходы на упаковочный материал

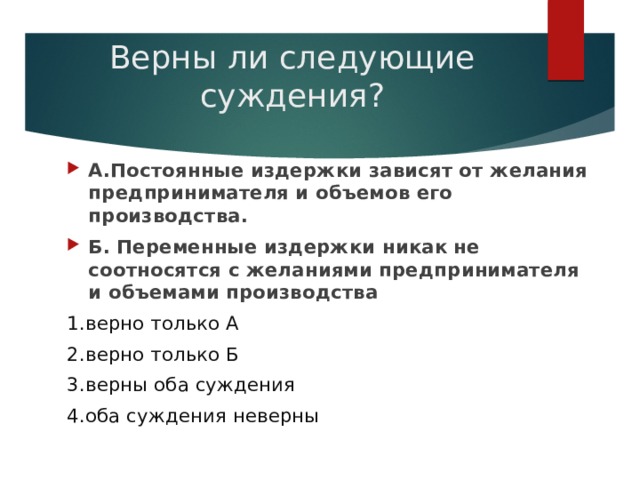

Верны ли следующие суждения?

- А.Постоянные издержки зависят от желания предпринимателя и объемов его производства.

- Б. Переменные издержки никак не соотносятся с желаниями предпринимателя и объемами производства

1.верно только А

2.верно только Б

3.верны оба суждения

4.оба суждения неверны

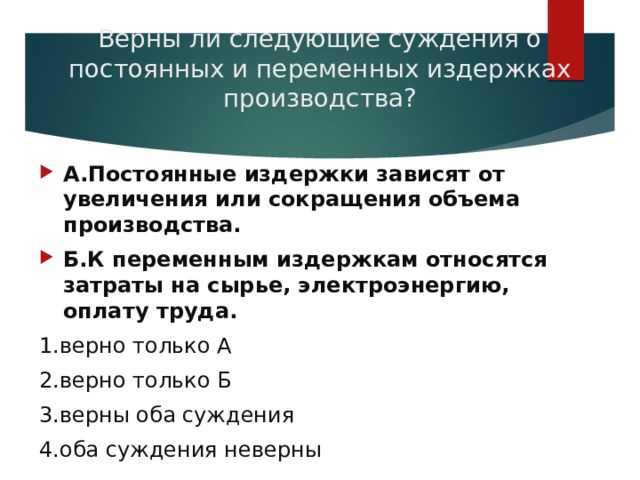

Верны ли следующие суждения о постоянных и переменных издержках производства?

- А.Постоянные издержки зависят от увеличения или сокращения объема производства.

- Б.К переменным издержкам относятся затраты на сырье, электроэнергию, оплату труда.

1.верно только А

2.верно только Б

3.верны оба суждения

4.оба суждения неверны

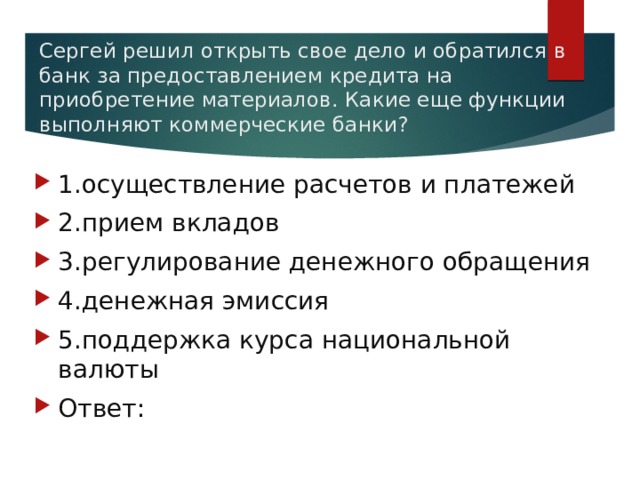

Сергей решил открыть свое дело и обратился в банк за предоставлением кредита на приобретение материалов. Какие еще функции выполняют коммерческие банки?

- 1.осуществление расчетов и платежей

- 2.прием вкладов

- 3.регулирование денежного обращения

- 4.денежная эмиссия

- 5.поддержка курса национальной валюты

- Ответ:

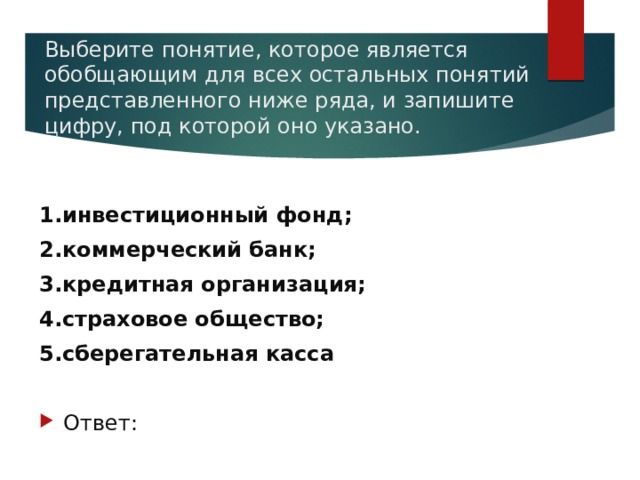

Выберите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда, и запишите цифру, под которой оно указано.

1.инвестиционный фонд;

2.коммерческий банк;

3.кредитная организация;

4.страховое общество;

5.сберегательная касса

- Ответ:

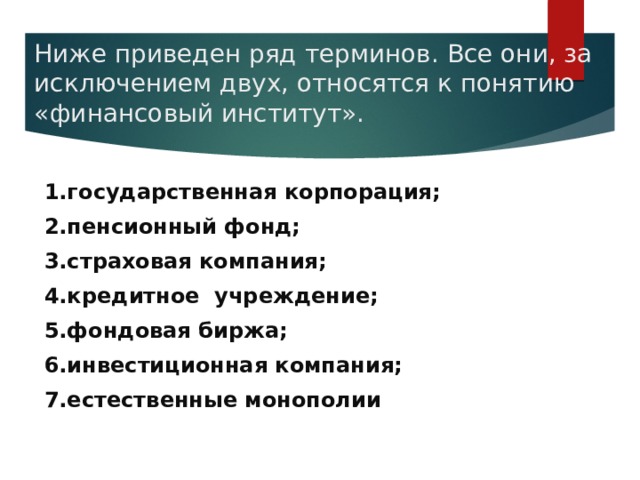

Ниже приведен ряд терминов. Все они, за исключением двух, относятся к понятию «финансовый институт».

1.государственная корпорация;

2.пенсионный фонд;

3.страховая компания;

4.кредитное учреждение;

5.фондовая биржа;

6.инвестиционная компания;

7.естественные монополии

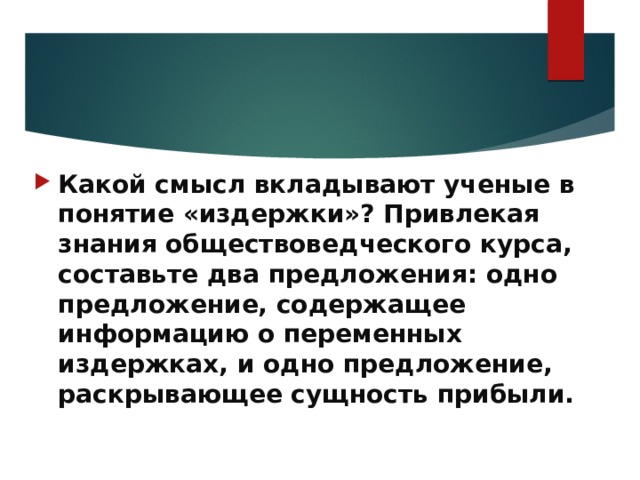

- Какой смысл вкладывают ученые в понятие «издержки»? Привлекая знания обществоведческого курса, составьте два предложения: одно предложение, содержащее информацию о переменных издержках, и одно предложение, раскрывающее сущность прибыли.

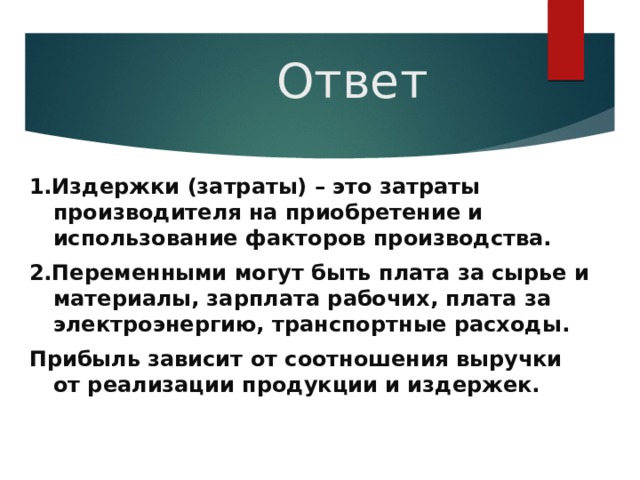

Ответ

1.Издержки (затраты) – это затраты производителя на приобретение и использование факторов производства.

2.Переменными могут быть плата за сырье и материалы, зарплата рабочих, плата за электроэнергию, транспортные расходы.

Прибыль зависит от соотношения выручки от реализации продукции и издержек.

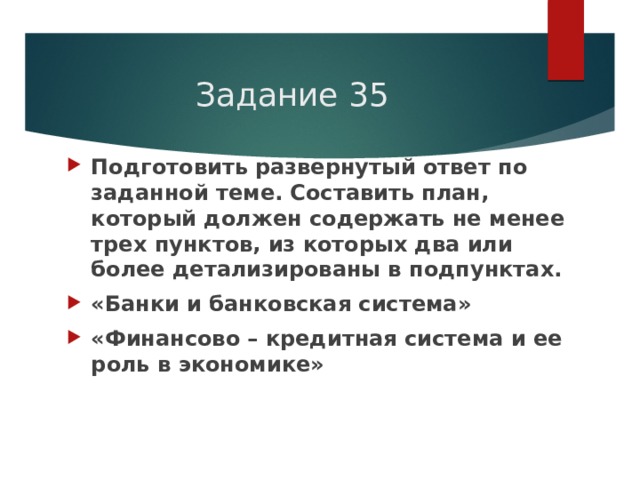

Задание 35

- Подготовить развернутый ответ по заданной теме. Составить план, который должен содержать не менее трех пунктов, из которых два или более детализированы в подпунктах.

- «Банки и банковская система»

- «Финансово – кредитная система и ее роль в экономике»

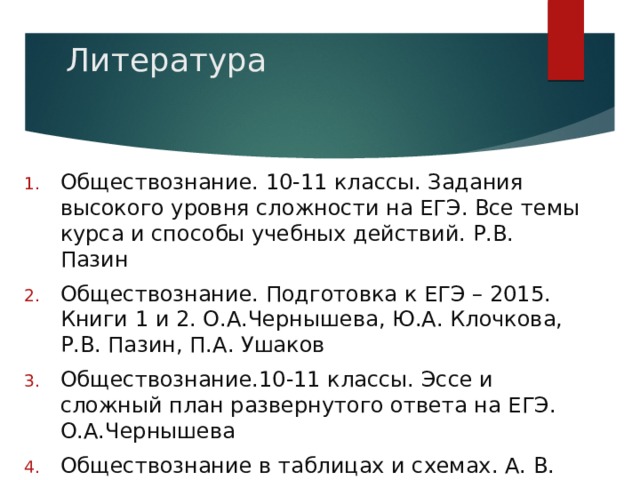

Литература

- Обществознание. 10-11 классы. Задания высокого уровня сложности на ЕГЭ. Все темы курса и способы учебных действий. Р.В. Пазин

- Обществознание. Подготовка к ЕГЭ – 2015. Книги 1 и 2. О.А.Чернышева, Ю.А. Клочкова, Р.В. Пазин, П.А. Ушаков

- Обществознание.10-11 классы. Эссе и сложный план развернутого ответа на ЕГЭ. О.А.Чернышева

- Обществознание в таблицах и схемах. А. В. Махоткин, Н.В. Махоткина

В рамках настоящего задания вам предлагается соотнести названия финансовых институтов с их описанием. Обращаем ваше внимание, что описаний приведено больше, чем имеется названий финансовых институтов. Результаты соотнесения должны быть занесены в прилагаемую ниже таблицу.

Названия финансовых институтов:

1. коммерческий банк;

2. инвестиционный банк;

3. кредитный кооператив;

4. негосударственный пенсионный фонд;

5. инвестиционная компания;

6. паевой инвестиционный фонд;

7. брокер;

8. хедж-фонд;

9. фондовая биржа;

10. страховая компания.

Описание финансовых институтов:

А. американский не получающий прибыли кооператив, который действует в качестве сберегательного банка, привлекая депозитные вклады сберегателей и кредитуя покупателей недвижимости и т. д.;

Б. специализированный банк, проводящий инвестиционную политику посредством приобретения акций промышленных корпораций. Ресурсы банка формируются за счет продажи собственных акций;

В. частные и государственные банки, осуществляющие универсальные операции по кредитованию промышленных, торговых и других предприятий, главным образом за счет тех денежных капиталов, которые они получают в виде вкладов;

Г. физическое или юридическое лицо, которое выполняет посреднические услуги между продавцом или покупателем, страховщиком или страхователем при заключении сделки купли- продажи ценных бумаг, валют или других товаров на финансовом рынке;

Д. банк, который специализируется на открытии и ведении сберегательных счетов и обычно имеет дело с относительно небольшими вкладами;

Е. инвестиционная компания, скупающая и продающая ценные бумаги конкретных фирм и выпусков.

Ж. по законодательству РФ предприятия, учреждения, организации, банки, коллективы граждан, общественные объединения могут учреждать этот вид финансовых институтов на правах юридических лиц с именными счетами граждан;

З. инструмент коллективного инвестирования, который дает инвесторам возможность объединить свои сбережения (паи) под управлением профессиональной управляющей компании;

И. физическое или юридическое лицо, осуществляющее биржевое или торговое посредничество за свой счет и от своего имени;

К. организационно обособленная структура, которая осуществляет заключение договоров страхования и их обслуживание;

Л. посредник, который путем выпуска ценных бумаг привлекает приватизационные сертификаты и денежные средства граждан для их последующего инвестирования в объекты приватизации, недвижимость и ценные бумаги других акционерных обществ.

М. организованный и регулярно функционирующий рынок по купле-продаже ценных бумаг;

Н. работник, служащий биржи, входящий в состав ее персонала, ведущий торги, фиксирующий и регистрирующий согласие продавца и покупателя на заключение сделки.

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

Спрятать пояснение

Пояснение.

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| В | Б | А | Ж | Л | З | Г | Е | М | К |

Спрятать критерии

Критерии проверки:

Правильный ответ — 1 балл, неверный ответ — 0 баллов.

Таким образом, за правильно выполненное задание 4 — 10 баллов.

Кодификатор: Экономика. Финансовые институты. Банковская система