Деятельность ИП и юридических лиц связана с необходимостью отправлять деньги физическим лицам. Как перевести нужную сумму с расчетного счета? Может ли предприниматель отправить перевод на собственную карту? Какая комиссия будет удержана за совершение этой операции? Разбираемся в нюансах вместе.

Перечисление денег со счета частному лицу

Сбербанк Бизнес Онлайн позволяет предпринимателям направлять средства как юридическим, так и физическим лицам. Для этого необходимо на главной странице слева выбрать пункт «Создать», а затем вкладку «Платеж контрагенту». В открывшейся форме требуется указать сумму платежа, счет зачисления, дату отправки, а также отметить, что данная операция не облагается НДС. Получателя можно добавить либо выбрать из списка имеющихся контактов.

Чтобы подписать платежное поручение, нажмите «Получить смс-код». На номер мобильного телефона, зарегистрированного в системе, поступит сообщение. Кодовую комбинацию из него нужно ввести в специальное поле. Проверьте правильность указанных данных и нажмите «Отправить в банк».

Для предпринимателей существует еще один способ отправить средства с расчетного счета на карту физического лица:

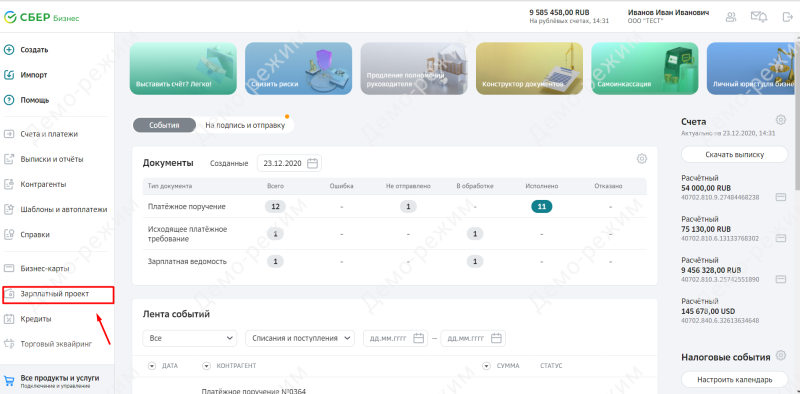

- Зайдите в личный кабинет Сбербанк Бизнес Онлайн и выберите в левом меню пункт «Зарплатный проект».

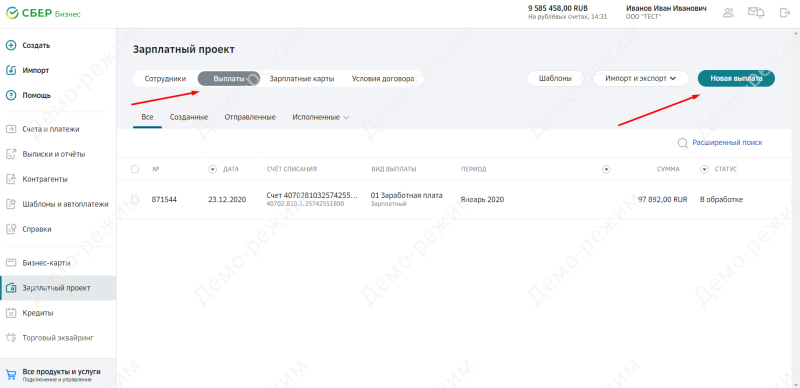

- В разделе «Выплаты» выберите «Новая выплата».

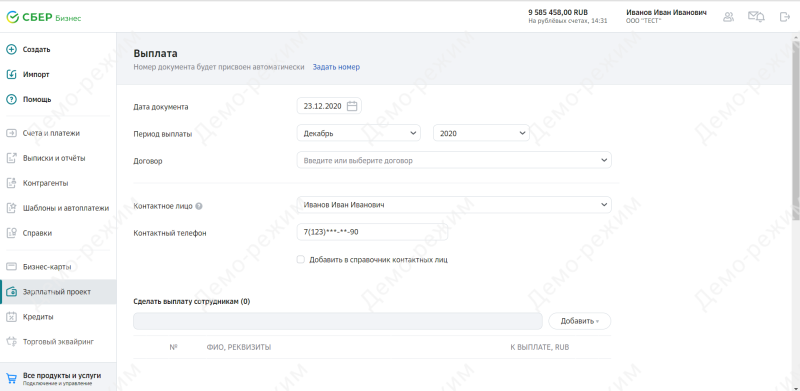

- Заполните открывшуюся форму.

- Нажмите «Добавить» и укажите реквизиты вашего пластика.

- Создайте платежное поручение, подпишите его с помощью смс или электронной подписи, а затем отправьте в финансовую организацию.

Важно! Сведения о дате заключения договора с и его порядковом номере можно найти в разделе «Выпуск зарплатных карт». Там же содержится информация о количестве выпущенных банковских продуктов.

Порядок перевода денег через СберБизнес

Чтобы перевести средства, необходимо войти в личный кабинет и выбрать в меню раздел «Счета и платежи». В выпадающем списке выберите пункт «Платеж контрагенту» – он находится в верхней части первого столбца. В открывшейся форме необходимо заполнить платежное поручение. Для этого нужно указать:

- информацию об отправителе;

- дату отправки;

- вид и порядковый номер поручения;

- счет списания;

- сумму, которая будет перечислена.

В соответствующем поле необходимо указать получателя. В выпадающем списке найдите нужного контрагента и выберите его. Если ранее вы не перечисляли средства данному лицу, то контакт следует добавить в список получателей, нажав кнопку «Создать нового», расположенную под выпадающим списком. В открывшейся форме укажите сведения о контрагенте, затем нажмите «Добавить». Система сохранит указанную вами информацию. При последующем совершении операции вам не потребуется вводить данные вручную.

Комиссии и ограничения на перевод

Сбербанком предусмотрена комиссия за зачисление средств с расчетного счета на карту физического лица. Удержанный процент зависит от общего объема совершенных платежей. Если сумма проведенной операции составляет менее 300 000 рублей, клиенту придется оплатить комиссию 0,5%. Если клиент перевел до 1 500 000 рублей, будет удержано 1,5%. При сумме до 5 000 000 рублей комиссия составит 2%. Если же сумма транзакции превышает 5 000 000 рублей, то у клиента спишется 4%.

Важно! Система позволяет перечислять денежные средства в любое время суток. Это удобно, так как не нужно тратить время на посещение офиса финансовой организации. Кроме того, деньги остаются в безопасности.

Деньги на карту физического лица, выпущенную Сбербанком, поступают в день совершения транзакции. Обычно зачисление происходит в течение нескольких минут. При отправке средств на пластик другой финансовой организации следует ознакомиться с тарифами, так как размер комиссии в этом случае может отличаться. Также нужно учитывать, что зачисление средств может произойти через 2−3 дня.

Почему может быть отказано в переводе

На этапе создания платежного поручения клиент может получить отказ в формировании этого документа. Причин этому может быть несколько:

- На расчетном счете недостаточно денег. В таком случае необходимо либо внести недостающие средства, либо совершить платеж на меньшую сумму.

- Счета могут быть заблокированы по решению суда. Разблокировать счет можно будет после отмены судебного решения, либо если будет доказано, что в дальнейшей блокировке нет необходимости.

- Возникли проблемы технического характера. В таком случае обновите страницу или перезагрузите компьютер. Если на сайте ведутся технические работы, дождитесь их окончания.

- Данные были введены некорректно. Чтобы исправить ошибки, вернитесь к заполнению формы. Проверьте правильность всех указанных сведений.

После того как платежное поручение создано в системе, можно перейти к следующему этапу – добавлению подписи. Сделать это можно при помощи смс-кода.

Создание шаблона в СберБизнес

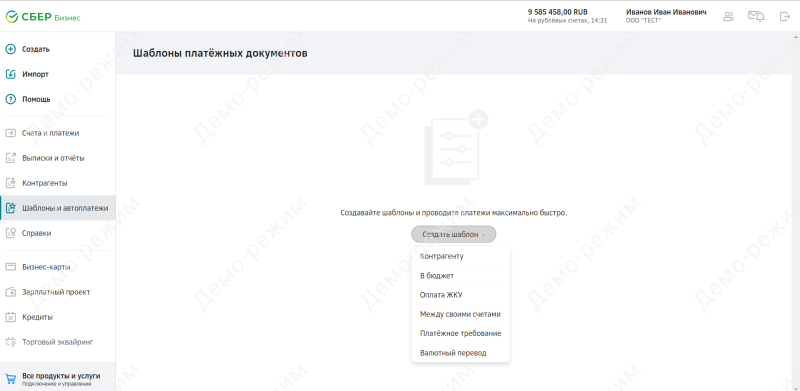

Сбербанк Бизнес Онлайн позволяет предпринимателям и юридическим лицам создавать шаблоны для быстрой оплаты. Благодаря этому управлять компанией становится удобнее и проще.

Чтобы создать шаблон в Сбербанк Бизнес Онлайн, необходимо авторизоваться в системе. Далее в левом меню необходимо выбрать пункт «Шаблоны и платежи». После этого остается только подтвердить операцию.

Кроме того, шаблон можно создать непосредственно после совершения платежа. Для этого предусмотрена специальная кнопка.

Также можно создавать шаблоны на основе документов, регулярно поступающих от клиента в банк. Это выполняется следующим образом:

- Выберите из списка документов тот, для которого будет создаваться шаблон.

- Выберите в меню «Создание шаблона» или нажмите соответствующую кнопку.

- В открывшемся окне необходимо задать название для шаблона.

- После этого нажмите «ОК».

- Система осуществит переход обратно к списку документов.

- В перечне шаблонов появится новый, только что созданный.

Раздел «Управление шаблонами» позволяет пользователю при необходимости изменять настройки шаблонов – переименовывать, удалять, добавлять напоминание и т. д.

Заключение

Сбербанк Бизнес Онлайн был создан специально для предпринимателей и организаций. Система позволяет оперативно управлять бизнес-процессами. При необходимости клиент может вывести средства с расчетного счета на карту физлица. Личный кабинет позволяет совершить эту операцию с максимальной быстротой и удобством.

Рекомендуемые дебетовые карты

Можно платить за рубежом

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: UnionPay

- Обслуживание: бесплатно

- Cash back: до 10%

- Проценты на остаток: нет

- Бесплатный выпуск: нет

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, 5 000 ₽

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1,5% | 200 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 200 000 в день | 1 500 000 в месяц |

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах банка | |

| Евро | 2 800 в день | |

| 21 000 в месяц | ||

| Рубли | 200 000 в день | |

| 1 500 000 в месяц | ||

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах других банков | |

| Евро | 2 800 в день | |

| 21 000 в месяц |

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| Доллары США | Любая | 0% | 0 | |

| Евро | Любая | 0% | 0 | |

| В банкоматах других банков | Рубли | Любая | 1% | 300 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 350 000 в день |

| 2 000 000 в месяц | ||

| В банкоматах других банков | Рубли | 350 000 в день |

| 2 000 000 в месяц |

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 5%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1% | 299 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 300 000 в день |

| 1 200 000 в месяц | ||

| В банкоматах других банков | Рубли | 300 000 в день |

| 1 200 000 в месяц |

Кэшбэк рублями, а не бонусами

Обслуживание

0 — 99 ₽ в месяц

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: MasterСard World, Мир Классическая

- Обслуживание: 0 — 99 ₽ в месяц

- Cash back: до 30%

- Проценты на остаток: при сумме остатка от 3 000 до 300 000 рублей процентная ставка 6%

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: да

- Доставка карты: курьером

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | до 500000 | 0% | 0 |

| от 500000 | 2% | 90 | ||

| Доллары США | до 5000 | 0% | 0 | |

| от 5000 | 2% | 3 | ||

| Евро | до 5000 | 0% | 0 | |

| от 5000 | 2% | 3 | ||

| В банкоматах других банков | Рубли | от 3000 до 100000 | 0% | 0 |

| до 3000 | 0% | 90 | ||

| от 100000 | 2% | 90 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 500 000 в месяц | Доллары США |

| 5 000 в месяц | В банкоматах банка | Евро |

| 5 000 в месяц | Рубли | |

| 100 000 в месяц | Доллары США | |

| 5 000 в месяц | В банкоматах других банков | Евро |

SMS информирование

99 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир

- Обслуживание: бесплатно

- Cash back: до 100%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | до 50000 | 0% | 0 |

| от 50000 | 1,99% | 199 |

Как перевести деньги со счета на карту

Перевод можно осуществить с помощью браузера и полной версии интернет-банкинга, либо используя фирменное мобильное приложение для бизнеса.

- Войти в личный кабинет Сбербанк Бизнес Онлайн, используя логин и пароль.

- Перейти в раздел «Платежи и переводы».

- Выбрать «Услуги» или «Товары», в зависимости от цели перевода.

- Выбрать «Платёжное поручение».

- Перейти во вкладку «Создать».

- Заполнить поля: сведения об отправителе и получателе, номер карты получателя, дата составления платежного документа и др.

- Подтвердить перевод средств кодом из СМС или заверить электронной подписью.

Переводя деньги на свою личную карту – за транзакцию не нужно отчитываться перед ФНС. Если деньги переводятся на карту Сбербанка или другой финансовой организации физическому лицу в качестве оплаты услуги, потребуется полное оформление: удержать и перевести в бюджет НДФЛ и страховые взносы, при оплате купленных товаров достаточно заполнить закупочный акт.

После выполнения указанных выше пунктов – платёж будет передан в банк, а деньги поступят на счёт адресата в ближайшее время. Если необходимо, к платежному документу можно прикрепить комментарий. Также можно сохранить платежный документ, если требуется периодически переводить средства по указанным в нем реквизитам.

Комиссии и ограничения за перевод

В сутки перевод с расчетного счета на карту физического лица не должен превышать лимит – 150 тысяч рублей. Если нужно превысить данный лимит – индивидуальному предпринимателю придется сообщить об этом представителю банка заранее. Иначе платеж, превышающий установленный лимит – не пройдет, а сотрудник банка свяжется с клиентом для уточнения информации о переводе. Обычно для рассмотрения запроса на перевод, выходящий за дневной лимит – требуется некоторое время.

При переводе денег со счёта юридического лица на счет физ. лица взимается комиссия:

- до 150 тысяч рублей – 0,5%;

- 150-300 тысяч рублей – 1%;

- 1,5-5 млн рублей – 3%;

- от 5 млн рублей – 6%.

Ознакомиться с тарифами Сбербанки Бизнес Онлайн и комиссией на переводы денежных средств можно на официальном сайте банка, прямая ссылка: sbbol_181119.pdf

Возможные причины отказа

Самая популярная причина отказа в проведении платежа со счета на карту – платежное поручение заполнено с ошибками: неправильно указаны реквизиты или сумма платежа превышает размер имеющихся средств на счету компании. Также в денежной трансляции может быть отказано одной из приведенных ниже причин.

Системный сбой – иногда платёжные системы «зависают». В этом случае потребуется перезагрузка страницы, возможно, повторное заполнение платежного поручения. Иногда осуществление денежных транзакции временно приостанавливается по причине технических неполадок на стороне банка, спустя какое-то время проблема исчезает. Обычно о таких временных сбоях предупреждают заранее – информация отображается на главной странице интернет-банкинга.

Превышен дневной лимит – одна из возможных причин отказа в проведении платежа со счета на карту. Как было сказано выше – за день можно переводить не более 150 тысяч рублей. В случае, если необходимо перевести большую сумму, необходимо связаться со службой поддержки корпоративных клиентов Сбербанка для подтверждения транзакции, превышающей установленный лимит.

Платеж может не пройти в том случае, если счёт организации арестован или заблокирован. Такое может произойти тогда, когда компания участвует в судебных разбирательствах, либо по корпоративному счету образованна денежная задолженность перед банком или Федеральной налоговой службой.

При подозрительных платежах банк может запросить дополнительную информацию у клиента (в соответствии с ФЗ №115). Например, на корпоративный счет поступают крупные переводы, клиент их тут же обналичивает или выводит на свою личную карту, либо карту, принадлежащую другому физическому лицу.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Все про перевод денег с расчетного счета на карту Сбербанка, и в чем разница для частного лица, ИП и юрлица, расскажет Бробанк.

-

Разрешено ли переводить деньги с расчетных счетов на карты

-

Особенности отправки денег с расчетных счетов юридических лиц

-

Как переслать деньги на карту физлица с расчетного счета ИП

-

Как отправить деньги со счета юрлиц

-

Перевод средств через Сбербанк Бизнес Онлайн

-

Как перечислить деньги на расчетный счет ИП

-

У операциониста банка

-

По карте

-

В интернет-банке

-

Какие действуют комиссии и ограничения при переводе в Сбере

-

Как сделать шаблоны в Сбербанк Бизнес Онлайн

-

Причины отказа в перечислении средств

Разрешено ли переводить деньги с расчетных счетов на карты

Переводить деньги с банковских счетов могут как физические, так и юридические лица. При регистрации в банке любому клиенту открывают один или несколько счетов. Одни счета используют для накопления, другие – для расчетов своими деньгами или за счет заемных средств банка. При оформлении кредитов или кредитных карт, клиенту открывают ссудные счета.

Банковские карты привязывают к счетам разного типа, поэтому выпускают стандартные, накопительные и кредитные карты. Расчетные счета, привязанные к стандартной дебетовой или накопительной карте, могут быть одинаковыми, а могут отличаться. Обратите внимание, что карты рассрочки – вариация кредитной карты, которая отличается только условиями обслуживания, а не процессом использования.

Как частные лица, так ИП и компании могут отправлять деньги со своего расчетного счета на карты физическим лицам. Платежные поручения на перечисление можно оформить:

- у специалиста банка – для всех категорий клиентов;

- в платежном терминале – для частных клиентов, ИП и держателей корпоративных карт;

- на сайте Сбербанка Онлайн для частных клиентов или через систему Сбербанк Бизнес Онлайн для юридических лиц.

Если создать шаблон платежного поручения, можно пересылать деньги по реквизитам в любой момент и с минимальными затратами времени.

Важно заострить внимание, что у всех владельцев пластиковых карт есть расчетные счета, которые к этой карте и привязаны. Это может показаться неочевидным некоторым пользователям, у которых мало опыта или они только начали сотрудничество с банком. С этих счетов клиенты могут проводить не только платежи с использованием пластиковой карты, но и безналичные операции без участия пластика. Банковские безналичные расчеты проходят со счета отправителя напрямую по реквизитам получателя или по номеру его карты.

Особенности отправки денег с расчетных счетов юридических лиц

Юридические лица и предприниматели в принципе не могут работать без расчетного счета. У них по безналичному расчету проходят основные денежные обороты. Компании могут осуществлять переводы физическим лицам, ИП, госучреждениям, ООО или предприятиям другой формы собственности.

Переводы физических лиц между собой не вызывают столь пристального внимания, как расчеты ИП и юрлиц. Интерес к движению средств по счетам частных клиентов возникнет, если только операции будут причислены к сомнительным или физлицо будет заподозрено в отмывании денег.

Банки и налоговые органы гораздо тщательнее контролируют операции перевода денег на карты физическим лицам, которые проводят ИП или юрлица. Поэтому предпринимателям и компаниям очень важно указывать точную цель перечисления в назначении платежа:

- При выплате заработной платы сотрудникам, нужно так и сформулировать – «Зарплата» или «Аванс». Также следует написать, за какой месяц происходит перечисление.

- При оплате услуг по договору – вписывайте формулировку, из которой это станет понятно. Можно также добавить, какие именно услуги или товары оплачиваете, а тажке номер договора с контрагентом.

- Если ИП перечисляет деньги в подарок родственнику или другу – указывайте «Перевод личных средств».

Переводы в одном и том же банке приходят день в день. Перевод в другой банк может длиться от 1 до 3 дней.

Как переслать деньги на карту физлица с расчетного счета ИП

Для перевода денег от ИП на карту физлица нужно авторизоваться на сайте и выбрать пункт «Платежи и переводы». Откроется дополнительное меню, где надо перейти по вкладке «Платеж контрагенту». Обязательно укажите, что платеж не облагается НДС, если это перевод себе на карту или подарок. На экране появится форма для заполнения платежного поручения. Укажите в ней:

- данные отправителя;

- текущую дату;

- тип документа и номер платежного поручения;

- счет, с которого нужно списать деньги;

- сумму для перечисления.

В специально отведенном поле укажите получателя денежной суммы. В списке можно выбрать физическое лицо, которому уже отправляли деньги раньше. Если это новый контрагент, добавьте его в перечень остальных получателей. Для этого заполните в специальной анкете информацию о получателе и нажмите «+» около поля. В системе останутся все введенные данные. Если захотите отправить деньги этому же получателю еще раз, можно будет выбрать его из списка сохраненных. Все сведения о контрагенте заполнятся автоматически.

Для подписания платежного поручения на номер телефона, авторизованный в базе данных Сбера, придет смс-код. Введите полученный набор цифр в отдельное поле. Перед тем как завершить операцию, проверьте правильность написанных данных. После этого кликните «Отправить в банк». Когда специалист проверит и подтвердит платежку, деньги спишут со счета ИП и отправят получателю.

Как отправить деньги со счета юрлиц

Юридические лица могут пересылать деньги на карты физических лиц. В назначении платежного поручения можно указать один из нескольких вариантов обоснования перевода средств:

- Заработная плата.

- Отправка денег в подотчет.

- Выдача займа.

- Оплата товаров и услуг.

Во всех случаях за операцию снимут комиссию. Если отправляете деньги под отчет, сотрудник должен предъявить в бухгалтерию доказательства того, куда были израсходованы деньги. Если этого не сделать, налоговая сочтет платеж оплатой труда работника и снимет 13% НДФЛ.

При оплате за товары или услуги в назначении платежа обязательно указать номер и дату контракта, в рамках которого проходит платеж. В этом случае операция вызовет меньше вопросов у налоговой службы.

При переводе денег на карту руководителя, можно использовать обоснования «Перечисление средств под отчет» или «Выплата зарплаты». Директор также как и остальные сотрудники обязан представить отчет по расходованию средств. Если была потрачена не вся сумма, оставшуюся часть возвращают на расчетный счет.

Важно четко конкретизировать цель выдачи средств любому сотруднику и прикладывать максимум подтверждений – авансовые отчеты, расходные ордера, чеки. Это поможет избежать проблем с налоговой службой во время очередной проверки.

Перевод средств через Сбербанк Бизнес Онлайн

В системе Сбербанк Бизнес Онлайн можно перевести деньги с расчетного счета ИП или юрлица на карту физлица, открытую в Сбербанке, если заключено соглашение на зарплатный проект:

- Войдите в систему Сбербанк Бизнес Онлайн.

- Найдите пункт «Зарплатный проект».

- Укажите «Новая выплата».

- Заполните форму, которая появится на экране. В пункте «Вид начислений» укажите «Прочие выплаты», если отправляете деньги на личную карту.

- Кликните кнопку «Добавить» и впишите номер пластиковой карты.

- Сохраните платежное поручение, подпишите его кодом из смс или электронной подписью. Отправьте подтвержденный документ в банк.

Для регулярных переводов удобнее создавать шаблон, чтобы все поля заполнялись автоматически.

| Обслуживание | 0Р |

| % на остаток | 0 |

| Пополнение | 0,15% |

| Платеж | 100 р. |

| Перевод | 0 руб. |

| Овердрафт | Комис. 1,2% |

Информация о дате подписания договора на зарплатный проект и номер документа хранится в разделе «Выпуск зарплатных карт». Там же можно найти и информацию по всем выпущенным картам, если деньги уходят нескольким сотрудникам.

Как перечислить деньги на расчетный счет ИП

Денежный перевод на расчетный счет индивидуального предпринимателя можно провести так же, как на счет юридического лица. Расчеты с ИП могут поступать как от компаний, так и от частных клиентов. Физическим лицам можно провести расчеты с предпринимателем:

- В банке у операциониста.

- По карте.

- С помощью интернет-банка.

У операциониста банка

Классический способ перевода средств – через отделение Сбербанка или любого другого банка. С собой обязательно возьмите паспорт и реквизиты, по которым сотрудник банка сможет отправить деньги. Для этого подойдет квитанция, платежное поручение или распечатанные данные получателя денежной суммы.

Чтобы сотрудник банка оформил платежное поручение, ему нужны:

- номер лицевого счета;

- БИК;

- корреспондентский счет;

- ИНН;

- ФИО получателя платежа;

- ФИО отправителя денег;

- реквизиты счета отправителя.

Эта информация должна быть предоставлена сотруднику отделения банка в полном объеме. После того как операционист сформирует платежное поручение, он передаст его контролеру, который проверит правильность заполнения полей и подпишет его. После этого документ отдают на подпись отправителю. Потом на бланке проставят печать банка и специальную отметку о том, что платеж отправлен.

Перед тем, как подписать платежку, проверьте, достаточно ли средств у вас на текущем счете. Если нет, внесите наличные на свой расчетный счет или переведите сумму по безналу со своего другого счета.

По карте

Если с собой есть карта, с которой планируете отправить деньги на счет предпринимателя, процесс перевода пройдет гораздо быстрее. Вы можете обратиться к специалисту, который поможет оформить перевод средств через терминал.

Если вы тоже индивидуальный предприниматель или хотите отправить собственные деньги со своей карты на расчетный счет, можно тоже воспользоваться банковским терминалом оплаты. Но при этом нужно правильно обосновать цель перевода. Обязательно укажите, что это перевод собственных средств индивидуального предпринимателя. Если этого не сделать, налоговая сочтет это поступление доходом бизнеса, и снимет с суммы налог.

В интернет-банке

Использование интернет-банка для пересылки денег – наиболее удобный и быстрый способ. Для этого потребуется только счет, который выставляет ИП, чтобы правильно внести данные для заполнения формы.

Внимательно заполняйте форму, так как все операции со счета ИП и юридических лиц отслеживают контролирующие органы. Если операция будет регулярной удобнее создать шаблон.

Какие действуют комиссии и ограничения при переводе в Сбере

Сбербанк снимает комиссию при переводе денег с расчетных счетов ИП на карты физических лиц. Размер комиссии зависит от того, какую сумму перечисляют на карту:

| Сумма отправления | Процент от суммы |

| От 1 рубля до 300 тыс. руб. | 0,5% |

| До 1,5 млн руб. | 1,5% |

| До 5 млн руб. | 2% |

| От 5 млн руб. | 4% |

В Сбербанк Бизнес Онлайн можно переводить деньги в любое время дня и ночи. Кроме того не придется тратить время, чтобы добраться до отделения и дождаться своей очереди. Операции в системе можно провести, не выходя из дома.

Если переводите деньги физическому лицу на карту, которая тоже выпущена Сбербанком, средства поступают на счет получателя в день подтверждения операции. Обычно деньги приходят уже через несколько минут. Если хотите отправить средства на карту, выпущенную другим банком, предупредите получателя, что срок ожидания платежа может достигать 3 рабочих дней.

Как сделать шаблоны в Сбербанк Бизнес Онлайн

В Сбербанке Бизнес Онлайн, как и в личном кабинете частного клиента, можно записать шаблоны для оперативных переводов. Индивидуальным предпринимателям и юридическим лицам это позволяет быстрее работать со средствами на расчетном счете, без повторных заполнений одних и тех же сведений:

- Авторизуйтесь в личном кабинете.

- Откройте в меню раздел платежей и выберите пункт «Создание шаблона».

- Подтвердите операцию, которая будет периодически повторяться, после этого шаблон для быстрой оплаты будет создан.

Также шаблон можно записать после того, как проведена определенная транзакция. Для его создания на сайте размещена отдельная кнопка. Для этого:

- В перечне платежных поручений выберите тот, для которого нужен шаблон.

- Активируйте раздел «Создать шаблон» или нажмите специальную кнопку при подтверждении операции.

- Укажите название шаблона в специальном открывшемся окне.

- Нажмите «Ок» для подтверждения действия.

Система снова откроет страницу с документами. Список пополнится только что сохраненным шаблоном. В сервисе размешен раздел «Управление шаблонами». В нем можно менять названия шаблонов, удалять их или добавлять напоминание о проведении.

Причины отказа в перечислении средств

Случается, что юридическое лицо или ИП при переводе денег физическому лицу на расчетный счет или карту получает отказ банка в проведении операции. Обычно это происходит по таким причинам:

- Недостаточно денег на расчетном счете. В этом случае укажите меньшую сумму, которая хватит для проведения операции. Либо пополните счет и только после этого повторяйте отправку платежного поручение.

- Блокировка счетов. Если счет арестован или заблокирован, клиенты банка не смогут совершать операции с использованием средств с расчетного счета до тех пор, пока решение не отменят. Для этого нужно разобраться с судебными приставами или налоговым органом, который обязал банк провести арест счетов. Клиенту придется доказать, что не было никаких противозаконных действий. Если это получится, банк по распоряжению судебных органов или налоговой разблокирует счета, после чего можно проводить операции.

- Технические неполадки. В этой ситуации может оказаться достаточным перезагрузить страницу, систему или проверить интернет-соединение. Если транзакцию невозможно провести и подтвердить из-за технических работ на сайте, придется дождаться их завершения.

- Неправильные сведения, введенные в форму. До отправки платежного поручения для проверки в банк, проверьте данные во всех полях формы. Если нашли ошибку, исправьте ее и попробуйте отправить документ заново. Даже перестановка двух цифр или неточная формулировка назначения платежа приведет к тому, что сотрудники банка вернут платежное поручение на корректировку.

После заполнения всех полей платежного поручения, его следует подписать. Воспользуйтесь смс-кодом или электронной подписью.

Полезные ссылки:

- Инструкция перевода на карту с официального сайта Сбербанка.

Комментарии: 0

Автор:

Мария Сергеева

Специалист по РКО с опытом более 7 лет.

В статье рассмотрим, какой процент берет Сбербанк за перевод с расчетного счета ИП на карту. Узнаем, какой будет комиссия при переводе на свою или чужую карту физ. лица , а также разберемся, как отправить деньги через Сбербанк Бизнес Онлайн.

Расчетный счет для ИП

ТОП банков 2022 года!

Открытие — 0 р.

Обслуживание — от 0 р./мес.

Только надежные банки России.

Подробнее

Важно! Если вы еще не зарегистрировали ИП, рекомендуем сделать это в нашем бесплатном сервисе или с бесплатной помощью специалиста с онлайн подачей, без визита в налоговую и оплаты госпошлины!

Перейти к услуге

Перейти в сервис

Какой процент Сбербанк берет за перевод денег с расчетного счета ИП на карту физ. лица

Комиссия за перевод с расчетного счета ИП на карту в Сбербанке не зависит от того, вам она принадлежит или другому физическому лицу. На стоимость перевода влияет сумма платежного поручения и подключенный пакет услуг.

При перечислении денег физ. лицу сумма зачисляется на счет, который вы указали в реквизитах получателя. Если к этому счету привязана карта — средства поступят на неё.

Проценты при переводе в Сбербанке:

| Итоговая сумма переводов с начала месяца, руб.: | Легкий старт | Удачный сезон | Хорошая выручка | Активные расчеты | Большие возможности |

| до 150 000 | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

| 150 000 — 300 000 | 1% | 1% | 1% | 1% | бесплатно |

| 300 000 — 1 500 000 | 1,7% | 1,7% | 1,7% | 1,7% | 1,7% |

| 1 500 000 — 5 000 000 | 3,5% | 3,5% | 3,5% | 3,5% | 3,5% |

| свыше 5 000 000 | 8% | 3,5% | 3,5% | 3,5% | 3,5% |

Если вы открывали счет, не подключая пакет услуг, комиссия будет следующей:

| До 150 тыс. руб. | бесплатно |

| 150 — 300 тыс. руб. | 1% |

| 300 тыс. — 1,5 млн руб. | 1,7% |

| 1,5 — 5 млн руб. | 3,5% |

| Свыше 5 млн руб. | 8% |

Перевод собственных средств ИП на свою карту другого банка

В Сбербанке одинаковая стоимость переводов на карту ИП как внутри банка, так и на счета сторонних. То есть действуют комиссии из таблиц выше.

Рекомендуем прочитать: Как открыть ИП самостоятельно — пошаговая инструкция для начинающих.

Перевод с расчетного счета на корпоративную карту

Корпоративная карта привязана к счету ИП — у нее такой же остаток (если вы не установили другие лимиты в интернет-кабинете). Чтобы воспользоваться деньгами через пластик, отправлять перевод не нужно. Соответственно, комиссию вы не платите.

Как уменьшить комиссию за перевод

Если вы перечисляете деньги сотрудникам в качестве зарплаты или социальных выплат, выгоднее подключить зарплатный проект. Сервис бесплатный, а за каждый перевод вы заплатите всего 0,15%.

Как перевести деньги с расчетного счета ИП на карту через Сбербанк Бизнес Онлайн

Чтобы сэкономить время и перевести деньги с расчетного счета ИП на карту физ. лица в электронном виде, понадобятся реквизиты получателя и компьютер/телефон для входа в Сбербанк Бизнес Онлайн:

- Войдите в онлайн-кабинет банк. В левом верхнем углу нажмите «Создать». На экране появится форма для заполнения — «Рублевый платеж контрагенту».

- Присвойте номер платежке, или он будет автоматически проставлен системой.

- Укажите сумму платежа. На счете должны оставаться средства для списания комиссии банком.

- Выберите свой счет для списания из списка.

- Выберите получателя (если ранее уже отправляли деньги этому физ. лицу) или создайте нового. Для создания нового введите его ФИО и реквизиты счета. В графе «номер счета» необходимо указать счет карты, а не её номер. При вводе БИКа кор. счет и наименование банка будут проставлены автоматически.

- Укажите назначение платежа.

- Нажмите «Создать».

- Выберите «Получить SMS-код». На телефон поступит одноразовый пароль. Введите его в появившуюся форму и, таким образом, платежное поручение будет подписано. Если вы работаете с электронным ключом, подтверждать платеж SMS-кодом не обязательно, достаточно нажать кнопку «Подписать».

- Нажмите «Отправить в банк».

Отслеживать статус платежа можно будет в разделе «Счета и платежи».

Если вы переводите средства через зарплатный проект, порядок действий будет отличаться:

- Войдите в онлайн-кабинет банка. В меню слева выберите «Зарплатный проект». В появившемся окне нажмите кнопку «Новая выплата».

- Выберите зарплатный договор и вид зачисления, например, «выплата зарплаты».

- Нажмите «Добавить». Здесь можно выбрать существующего сотрудника, если вы ранее вводили и сохраняли его реквизиты, или создать нового. А также можно загрузить список сотрудников из файла. При создании нового получателя необходимо указать его ФИО, номер счета и сумму.

- Нажмите «Создать», подпишите документ, введя код из СМС, и отправьте по аналогии с образцом выше.

Рекомендуем прочитать: Что нужно делать после регистрации ИП — пошаговая инструкция.

Расчетный счет для ИП

ТОП банков 2022 года!

Открытие — 0 р.

Обслуживание — от 0 р./мес.

Только надежные банки России.

Подробнее

Чтобы у банка и налоговой не возникало вопросов, перевод с расчётного счета на карту физлица должен иметь законное назначение. Согласно правилам Банка России, расчётный счёт ИП можно использовать только для операций, напрямую связанных с его деятельностью. Вы можете переводить зарплату сотрудникам, расплачиваться по договорам с поставщиками, оплачивать аренду помещения, закупать расходные материалы, оборудование и так далее — главное, чтобы переводы были зафиксированы в документах.

А вот оплачивать собственные покупки, которые не связаны с бизнесом, с предпринимательского счёта не стоит. Могут возникнуть сложности при расчёте налога на упрощённой системе налогообложения «Доходы минус расходы» и если товар окажется некачественным, так как на покупки для бизнеса не распространяется действие закона о защите прав потребителей. Зато можно перевести деньги с расчётного счёта на личный — и свободно тратить заработанные деньги. Главное, чтобы карта была оформлена на имя ИП.

При переводе со счёта важно указывать назначение платежа — на что идут деньги: зарплату, оплату аренды или услуг либо перевод на личные нужды.

По реквизитам в интернет-банке СберБизнес. Зайдите в личный кабинет и выберите пункт «Заплатить контрагенту». В открывшейся форме укажите сумму платежа и счёт для зачисления. Отметьте, что операция не облагается НДС.

С пакетом услуг «Только для ИП» от СберБизнеса предприниматели могут переводить физлицам до 500 тысяч рублей каждый месяц, вносить наличные через банкомат — до 100 тысяч рублей каждый месяц без комиссии, а также пользоваться сервисами для ведения бизнеса абсолютно бесплатно.

Переводы с расчётного счёта предпринимателя на личный налогом не облагаются. А при переводе другим физлицам налоги придётся заплатить.

Если оплачиваете работу или услугу по договору ГПХ, например перечисляете гонорар копирайтеру, надо заплатить НДФЛ — 13%, если это налоговый резидент, и 30%, если нет. А также взносы: пенсионные и за медицинское страхование.

Если сотрудничали с самозанятым, например через гражданско-правовой договор или трудовое соглашение, то перечислять НДФЛ и страховые взносы не нужно: самозанятый должен сам платить налоги и по желанию делать взносы в Пенсионный фонд. Но прежде чем переводить средства, проверьте, подходит ли исполнитель под критерии налогового режима и зарегистрирован ли он в качестве самозанятого.

Если расплачиваетесь за товар, страховые взносы не начисляются, а НДФЛ платит само физлицо. При оплате за аренду ИП также не платит страховые взносы, но удерживает НДФЛ.

Чтобы не платить НДФЛ, иногда ИП переводят деньги на личную карту и рассчитываются с контрагентами. Это рискованно: за такими операциями следят банки и налоговики. Если проверяющие докажут, что перевод между картами физлиц — на самом деле оплата услуг, предпринимателю доначислят НДФЛ. А если не заплатить НДФЛ или перечислить только часть суммы, то ИП ждёт штраф 20–40% от неоплаченной суммы.

Самый быстрый способ оплатить работу контрагента — перевести деньги ему на карту. Например, с бизнес-карты СберБизнеса можно переводить деньги на другие карты Сбера — как бизнес-карты, так и карты физических лиц. Для перевода понадобится только номер карты получателя — заполнять номер счёта, имя, ИНН и другие данные не надо. Деньги зачисляются мгновенно. ИП может посмотреть детали операции в СберБизнесе, а физлицо — в СберБанк Онлайн.

— Банки часто удерживают комиссию за переводы физлицам — до 2% и более. Размер комиссии зависит от политики банка и суммы перевода. Чтобы сэкономить, некоторые предприниматели переводят деньги с расчётного счёта на личную карту и указывают в назначении платежа «Зарплата». Банк может отказать в таком переводе под предлогом незаконности действий — ИП не может платить зарплату самому себе.

Сэкономить на комиссиях поможет пакет услуг «Только для ИП». Подключив его, предприниматели могут переводить физлицам до 500 тысяч рублей в месяц, а ещё — вносить наличные через банкомат без комиссии до 100 тысяч рублей и бесплатно пользоваться небанковскими сервисами.

— При регулярном обналичивании крупных сумм со счёта ИП банк может потребовать подтверждение расходов. Если вы вовремя не предоставите чеки и другие подтверждающие документы, банк может на время заблокировать счета.

Часто предприниматели переводят деньги с бизнес-счетов на личные карты, чтобы тратить их и на рабочие, и на личные нужды. Это не запрещено, но есть нюансы. Банки обязаны соблюдать закон 115-ФЗ, который помогает бороться с незаконным выводом денег. Поэтому банк может отслеживать операции по переводам ИП на личные счета и в случае подозрений запросить у предпринимателя разъяснения. Что делать в такой ситуации?

Расскажите банку о бизнесе

Обычно банк оценивает деятельность клиента и бизнес-модель в целом. Если вы работаете без сотрудников и подрядчиков, а суммы поступлений соответствуют масштабам и виду деятельности, вы можете переводить себе на карту почти 100% оборота. Банк также может оценить, на что чаще всего уходят деньги. Например, если деятельность предполагает постоянное перемещение на автомобиле и вы часто расплачиваетесь личной картой в АЗС и магазинах запчастей, вопросов не возникнет.

Тщательно выбирайте партнёров

Если переводы на ваш счёт приходят от надёжных партнёров и соответствуют деятельности, у банка не будет претензий, какую бы сумму вы ни переводили на личную карту. Однако если контрагенты оказались под подозрением, вас могут проверить, даже если переводов на карту не было.

Работайте по своему коду ОКВЭД

Если вам переводят деньги за услуги и товары, которых нет в вашем коде экономической деятельности, у банка могут возникнуть вопросы.

Сохраняйте все документы по сделкам

Если вы расплачиваетесь наличными, сохраняйте документы, подтверждающие эти операции, — чеки, счета, акты, накладные, договоры.

Как экономить время и деньги с премиальной бизнес-картой от Сбербанка

Сбербанк предлагает предпринимателям бизнес-карты. Разбираемся, чем бизнес-карта отличается от обычной и как с ее помощью экономить на расходах.

Что такое бизнес-карта и зачем она нужна

Бизнес-карта — это банковская карта, которая привязана к расчетному счету ИП или юридического лица. С ее помощью можно оплачивать покупки в интернете, рассчитываться с контрагентами, снимать наличные в банкоматах и совершать многие другие операции со счетом организации.

Пользоваться бизнес-картой могут не только руководители бизнеса, но и сотрудники компании. В привязке к одному расчетному счету можно выпустить несколько карт и установить по каждой из них индивидуальный лимит как на снятие наличных, так и на безналичные операции, и корректировать их в большую или меньшую сторону.

Бизнес-карта помогает снизить нагрузку на бухгалтерию. По ней можно напрямую платить с расчетного счета, как обычной картой, без выдачи наличных под отчет и оформления платежек.

Также бизнес-карта пригодится в рабочих командировках — ей можно оплатить билеты, забронировать гостиницу и так далее. Приятный бонус, который дают некоторые бизнес-карты — различные скидки, акции и предложения. Можно приобретать товары у партнеров банка на более выгодных условиях, бесплатно посещать бизнес-залы в аэропортах и получать кэшбэк за покупки. Например, для бизнес-карт «СберБизнеса» действует программа «Бизнес-кэшбэк», по которой начисляются баллы за любые покупки.

Плюсы премиальной бизнес-карты Сбербанка

В линейке Сбербанка есть дебетовые бизнес-карты разного уровня. Они различаются перечнем доступных операций, стоимостью обслуживания и лимитами на снятие наличных и переводы.

Так, со всеми дебетовыми бизнес-картами банка доступны следующие возможности:

- моментальный выпуск цифровой карты;

- постоянный доступ к деньгам на расчетном счете через личный кабинет;

- мгновенные переводы с дебетовых бизнес-карт юридическим и физическим лицам;

- контроль за операциями и формирование отчетности онлайн;

- управление лимитами по картам через личный кабинет;

- экономия на комиссиях при оплате товаров и услуг бизнес-картой без оформления платежных поручений;

- участие в программе «Бизнес-кэшбэк».

Основные преимущества именно премиальной версии дебетовой бизнес-карты Сбербанка — бесплатное обслуживание при выполнении условий и расширенные лимиты на операции.

Премиальная бизнес-карта Сбербанка: тарифы и лимиты

Стоимость обслуживания

Есть два варианта оплаты комиссии: сразу за год или ежемесячно. Комиссия зависит от торгового оборота по бизнес-карте за предшествующий период.

При оплате за год (учитывается торговый оборот за предшествующий год):

- до 600 тыс. рублей (включительно) — 5 500 рублей за обслуживание карты без пластика, 7 000 рублей — с пластиком;

- от 600 тыс. рублей до 1,2 млн рублей (включительно) — 2 000 рублей за обслуживание карты без пластика, 3 500 рублей — с пластиком;

- более 1,2 млн рублей — бесплатно.

При оплате в месяц (учитывается торговый оборот за предшествующий месяц):

- до 50 тыс. рублей (включительно) — 550 рублей за обслуживание карты без пластика, 700 рублей — с пластиком;

- от 50 тыс. рублей до 100 тыс. рублей (включительно) — 200 рублей за обслуживание карты без пластика, 350 рублей — с пластиком;

- более 100 тыс. рублей — бесплатно.

При этом покупки включаются в торговый оборот того месяца или года, в течение которого банк подтвердит операцию. Как правило, подтверждение операции занимает 3–5 дней со дня совершения покупки. Таким образом, при ежемесячном списании комиссии сумма покупки, совершенной в конце сентября, подтверждается банком и затем включается в торговый оборот октября, а покупки в конце октября — в торговый оборот ноября.

Аналогично по карте с ежегодной комиссией: если покупка была совершена в последние дни уходящего года, ее сумма войдет в торговый оборот следующего года, поскольку будет подтверждена банком в январе.

Снятие наличных

Комиссия за снятие наличных с расчетного счета зависит от общей суммы снятия наличных за месяц.

В банкоматах Сбербанка:

- 2% от суммы (мин. 400 рублей) при снятии до 300 тыс. рублей в месяц;

- 3% от суммы при снятии от 300 тыс. до 1,5 млн рублей в месяц;

- 4% от суммы при снятии от 1,5 млн рублей в месяц.

В других банкоматах:

- 4% от суммы (мин. 500 рублей) при снятии до 300 тыс. рублей в месяц;

- 5% от суммы при снятии от 300 тыс. до 1,5 млн рублей в месяц;

- 7% от суммы при снятии от 1,5 до 5 млн рублей в месяц;

- 10% от суммы при снятии от 5 млн рублей в месяц.

Лимит считается за один календарный месяц совокупно по всем дебетовым бизнес-картам, выпущенным к одному счету.

В день с бизнес-карты можно снять наличными не более 500 тыс. рублей, в месяц — не более 15 млн рублей. По решению банка лимит может быть снижен до 170 тыс. рублей в сутки и 5 млн рублей в месяц пропорционально по всем счетам.

Вносить наличные на бизнес-карту можно без ограничений.

Кнопка со ссылкой

Переводы

С бизнес-карты Сбербанка можно переводить деньги на бизнес-карту или карту физического лица в Сбербанке или в других банках через «СберБизнес»:

- на карты Сбербанка — 1,5% от суммы, не менее 50 рублей;

- на карты других банков — 1,5% от суммы, не менее 75 рублей.

Лимиты на внутрибанковские переводы с бизнес-карт:

- 300 тыс. рублей в сутки кумулятивно на все счета и карты клиента (без учета комиссии за перевод);

- 300 тыс. рублей по карте — в случае снятия ограничений в виде кумулятивного лимита на все счета и карты;

- 5 млн рублей в месяц кумулятивно на все счета и карты клиента (без учета комиссии за перевод);

- 5 млн рублей по карте — в случае снятия ограничений в виде кумулятивного лимита на все счета и карты.

СМС-информирование

Услуга СМС-информирования об операциях по карте бесплатная.

Бонусная программа

К бизнес-карте Сбербанка можно подключить программу «Бизнес-кэшбэк», в рамках которой начисляется кэшбэк 0,5% за любые покупки. Кэшбэк выплачивается баллами на бонусный счет, максимальная сумма вознаграждения в месяц — 5 000 баллов.

Накопленные баллы можно конвертировать в рубли по курсу 1 балл = 1 рубль, минимальная сумма конвертации — 3 000 баллов. Срок действия баллов — 12 месяцев.

Важно! Компании самостоятельно несут обязанности по исчислению и уплате налогов, связанных с получением кэшбэка, а также ответственность за неисполнение этой обязанности. В период ближайшей налоговой отчетности компании необходимо включить полученную сумму кэшбэка в состав своих доходов и уплатить налог в соответствии с установленным режимом налогообложения.

Также за покупки по бизнес-карте полагается кэшбэк и скидки от партнеров. Предложения постоянно обновляются, следить за ними можно в личном кабинете и на сайте банка.

Как получить премиальную бизнес-карту Сбербанка

Чтобы получить бизнес-карту, нужно иметь расчетный счет в Сбербанке. Оформить заявку на выпуск карты можно в офисе Сбербанка, онлайн через «СберБизнес» или на сайте банка.

Карту можно выпустить как в цифровом формате, так и в виде пластика, но обслуживание физической карты стоит дороже. По умолчанию бизнес-карта выпускается без пластика. Первую бизнес-карту можно заказать с бесплатной курьерской доставкой, а вот перевыпущенные и дополнительные карты придется получать в офисе банка.

Заключение

Бизнес-карты помогают экономить время и деньги. Многие процессы становятся проще: контроль за расходами, расчеты с контрагентами, формирование отчетности и так далее.

Кроме того, за покупки по бизнес-картам можно получать кэшбэк от банка и скидки и бонусы от партнеров, тем самым сокращая расходы бизнеса.

Указанная информация актуальная на дату публикации.

Переводы с бизнес-карты на карты других банков

Платформа знаний и сервисов для бизнеса

Бизнес-карта Visa ускоряет расчеты с контрагентами: с нее можно делать переводы на другие бизнес-карты и карты физических лиц как в Сбере, так и в другие банки. Рассказываем в этом материале про последний вариант — как делать переводы в другие банки.

С переводами по карте упрощается жизнь предпринимателей и сотрудников компании:

- Перевод можно сделать в любое время дня и ночи, 24/7.

- Не нужно оформлять платежное поручение и ждать поступление денег — переводы совершаются мгновенно.

- Для перевода не потребуется номер счета, имя, ИНН и другая информация: нужен только номер карты физического лица или бизнес-карты.

- c бизнес-карты на бизнес-карту другой компании

- c бизнес-карты на карту физлица

- на карты других банков-эмитентов

Как сделать перевод в другой банк

Перевести деньги можно с помощью мобильного приложения СберБизнес.

Войдите в раздел «Создание», нажмите «С карты на карту».

Выберите нужную карту (если их несколько).

Напишите номер карты получателя, сумму и назначение платежа — нажмите кнопку «Перевести».

Прочитайте информацию об условиях перевода и сумме комиссии.

Введите код, который придет на ваш телефон в смс-сообщении.

Оформите бизнес-карту себе и сотрудникам

Получите круглосуточный доступ к средствам на расчетном счете

Как узнать, что деньги пришли

При переводе средств на бизнес-карту: вам придет СМС на телефон, если у вас включена услуга «SMS-информирование».

При переводе средств на карту физического лица: с номера 900 придет СМС, если подключена услуга «Мобильный банк».

Получателю же придет СМС о переводе.

Как подтвердить, что перевод был сделан

Существуют следующие варианты:

- Вы можете распечатать чек из мобильного приложения СберБизнес или веб-версии СберБанк Онлайн.

- Также подтверждением перевода будет являться выписка по расчетному счету о проведении операции.

Могут ли владельцы карт других банков перевести деньги на мою бизнес-карту?

На бизнес-карту Visa СберБизнес могут делать переводы владельцы дебетовых карт Сбербанка — бизнес-карт и карт физических лиц.

Какие суммы можно переводить

Существуют суточные и месячные лимиты на переводы — они различаются в зависимости от типа карты.

Какая комиссия взимается при осуществлении перевода с бизнес-карты

Комиссия на бизнес-карты Сбера — 1,5% от суммы, не менее 50 ₽ на карты физических лиц и кредитную бизнес-карту Сбера — 8% от суммы, не менее 50 ₽ на карты других банков-эмитентов — 1,5% от суммы, не менее 75 ₽. Подробнее о тарифах на переводы смотрите здесь.

Совет: установите лимиты для сотрудников.

Если бизнес-картами пользуются ваши сотрудники, то вы можете установить лимиты по переводам. Чтобы установить, изменить или отключить лимиты, воспользуйтесь мобильным приложением СберБизнес

Как отчитаться в бухгалтерии за перевод

а) Перевод на бизнес-карту. Подтверждением является выписка по счету. Покупка товара или услуги подтверждается накладной и счетом-фактурой или актом (при оказании услуги) и универсальным передаточным документом (при покупке товара). Если контрагент на ОСНО, то нужен счет-фактура, если на УСН — счет-фактура не нужен.

б) Перевод физическому лицу. Если перечисляете деньги физлицу:

- За товар. Нужен только закупочный акт, подтверждающий покупку. НДФЛ продавец платит самостоятельно.

- За услугу. Процедура аналогична переводу с расчетного счета: нужно начислить, удержать и перечислить в бюджет НДФЛ и страховые взносы. В этом случае нужно отчитаться по форме 6-НДФЛ, 4-ФСС и РСВ (если физлицо — не самозанятый). Если вы делаете перевод самозанятому, то нужно попросить его отправить электронный чек.

Оформите бизнес-карту себе и сотрудникам

Получите круглосуточный доступ к средствам на расчетном счете