Способы снять наличные с расчетного счета ИП

Комиссии за снятие наличных

Снятие наличных с расчетного счета ООО

Способы снять наличные с расчетного счета ИП

В Сбербанке предприниматель сможет обналичить денежные средства на счете следующими способами:

-

В кассе банка;

-

Сначала перевести на личный счет, затем снять деньги в банкомате или в кассе Сбербанка или другой кредитной организации;

-

Если есть бизнес-карта, деньги можно снимать с картсчета.

При выборе способа, учитывайте, что снятие денег с расчетного счета ИП возможно только на определенные нужды.

Деньги на личный счет переводятся с назначением «Под отчет» или «На хозяйственные расходы», в дальнейшем согласно требованиям Порядка ведения кассовых операций, ИП должен отчитаться куда были потрачены средства. Цель получения наличных с личного счета не проверяется.

Как снять деньги с расчетного счета

В таблице представлены способы снятия денег, что для этого понадобиться:

|

Способ |

Что понадобится |

Действия |

|

В кассе банка |

Бумажная или электронная чековая книжка |

|

|

С корпоративной карты |

Карта, банкомат |

|

|

Переводом на личный счет |

Карта, оформленная на ИП, как на физическое лицо |

Перевести деньги можно в представительстве банка, в системе «Сбербанк онлайн» или мобильном приложении, в банкомате |

Снимать деньги можно не только через банкомат Сбербанка, но и любой другой кредитной компании.

Комиссии за снятие наличных

За операцию взимается комиссия, согласно установленных в банке тарифов.

При снятии денег с расчетного счета в кассе банка комиссия зависит от суммы:

-

До 2 млн. руб. – 3% мин. 500 руб./месяц;

-

2–5 млн. руб. – 7%;

-

Более 5 млн. руб. – 10%.

При получении денежных средств по бизнес-карте, величина комиссии зависит от ее типа и способа получения денег:

-

В рамках суточного лимита (170 тыс. руб.) в банкомате Сбербанка – 3-7%, мин. 400 руб.;

-

В кассе Сбербанка по чеку со счета бизнес-карты – 7% мин. 300 руб.

-

В кассе или банкомате другой кредитной организации – 4-7%, мин.+ комиссия стороннего банка.

Комиссии за снятие достаточно высокие, но есть способ сэкономить – перевести деньги на личный счет, затем снять.

Чтобы снять деньги без комиссии, соблюдайте следующие требования:

-

Бесплатно перевести деньги на личный счет можно со своего расчетного счета, используя онлайн-банкинг;

-

Деньги надо снимать в банкомате или кассе Сбербанка.

Если эти условия не соблюдаются, величина комиссии будет зависеть от способа и суммы снятия, типа карты.

-

В кассе Сбербанка она составит:

|

Тип карты |

Лимит, тыс. руб. |

Комиссия |

|

Классические |

150 Более 150 |

0 руб. 0,5% с суммы превышения |

|

Золотые |

300 Более 300 |

0 руб. 0,5% с суммы превышения |

|

Платиновые |

1000 Более 1000 |

0 руб. 0,5% с суммы превышения |

|

Сбербанк – Maestro, Сбербанк – Visa Electron. |

— |

0,75% |

-

Если деньги снимаются с картсчета в кассе другого банка, комиссия составит 1%, мин. 150 руб.

-

Через банкомат Сбербанка деньги можно получить бесплатно по всем типам карт кроме Maestro, Maestro «Momentum», ПРО100 «СТАНДАРТ», Visa Electron. Снятие со счетов этих карт облагается комиссией.

-

За получение денежных средств в банкомате другого банка Сбербанк взимает плату в размере 1%, дополнительно кредитная компания, через которую осуществляется операция, взыскивает свой процент.

Снятие наличных с расчетного счета ООО

Получение наличных с расчетного счета ООО производится аналогично, как по счетам предпринимателя, комиссии и лимиты по операциям установлены одинаковые.

Отражение снятых средств в бухгалтерском учете будет иное.

Полезные ссылки

Узнать о возможных способах перевода можно на официальном сайте Сбербанка в следующих разделах:

-

Дебетовая бизнес-карта, ссылка;

-

Тарифы на операции по переводу денежных средств с использованием бизнес-карт ПАО Сбербанк, ссылка;

-

Тарифы по РКО, ссылка;

-

Тарифы и лимиты по выдаче наличных денежных средств по международным банковским картам, ссылка.

Часто задаваемые вопросы

Можно снять деньги с расчетного счета ИП без комиссии

Напрямую снять деньги с расчетного счета не получится. Надо сначала сделать перевод на личную карту, а затем снять наличные в кассе или банкомате Сбербанка.

Как нужно отражать снятие наличных в учете

ИП находятся на упрощенном порядке ведения кассовых операций. Они могут не устанавливать лимит остатка кассы и хранить в ней наличность сколько угодно, в любой сумме. Оформлять ПКО и РКО ИП, находящиеся на ЕНВД или на патенте, могут не в обязательном порядке. Однако, поскольку имеются противоречия в законодательных требованиях, и по сути, инструкции по ведению бухучета для этой категории бизнеса нет, специалисты советуют в любом случае вести бухгалтерский учет и отражать снятие наличных с расчетного счета ИП, чтобы у контролирующих органов не возникло вопросов при проверке.

Получение денег можно оформить как доход ИП, как прибыль ИП, как выдачу «под отчет».

Снятие денег с расчетного счета, или с корпоративной карты, которая привязана к расчетному счету отражается по Кредиту счета 51 «Расчетный счет».

Дебет счета зависит от того, как предприниматель планирует формировать отчет о полученных денежных средствах:

По Дебету каких счетов может быть отражена операция:

-

Когда снятые деньги относятся на субсчет «Расчеты с индивидуальным предпринимателем», проводка будет в Дт. 76 сч. – выдача для личных нужд;

-

Если сумма снимается «Под отчет», Дт. 71 сч. – Расчёты с подотчётными лицами. В этом случае за получение денег потребуется отчитаться. Отчетными документами являются кассовый чек, товарный чек, авансовый отчёт или иной подтверждающий документ. Если в кассовом чеке указан перечень покупок, то товарный чек не обязателен. Документы надлежащим образом визируются и подшиваются в папку «Документы дня».

-

Если снимаемые деньги признаются доходом, то дебетовый остаток на сч. 76 списывается в конце месяца в «Прочие доходы». Имейте в виду налоговая может обложить эту сумму налогом НДФЛ.

Таким образом,ИП не обязан вести полный учет расходов на какие нужды он снимает наличные деньги, но для того, чтобы не было претензий при налоговой проверке, лучше иметь документальное подтверждение, что все было оформлено так, как надо.

Если возникли вопросы по формированию проводок, можно обратиться за консультацией в специальные компании по ведению бухучета, где профессионалы смогут дать консультацию по каждому индивидуальному случаю.

Можно ли снять деньги на личные траты

Получить деньги на личные расходы с расчетного счета можно, только необходимо учитывать систему налогообложения, которую применяет ИП. При ЕНВД, если ИП на патенте, налоговые органы не контролируют получение денег со счета. Если применяется УСНО, особенно по системе «Доходы минус расходы», контроль осуществляется в обязательном порядке, и снятие денег на личные нужды не войдет в перечень расходов на бизнес и не уменьшит налогооблагаемую базу.

Для того, чтобы отнести расходы по получению наличных в счёт уменьшения дохода, они должны быть не только документально подтверждены, но и экономически оправданы.

Что нельзя делать при снятии наличных

Несмотря на то, что ИП находятся на упрощенной форме ведения кассовых операций, и могут пользоваться денежными средствами на счете без ограничений, лучше соблюдать следующие правила:

-

Не заключайте фиктивные сделки с целью дальнейшего обналичивания денежных средств.

-

Не снимайте необоснованно большие суммы, если ранее снимали маленькие, это может вызвать подозрение у банка.

-

Не стоит снимать сразу все наличные в день их зачисления.

-

Не переводите через карты сотрудников или третьих лиц личные денежные средства для дальнейшего снятия. Налоговая может расценить эти поступления как доход, и начислить налог.

Пользуйтесь расчетным счетом или бизнес-картой не только для получения наличных, но и для совершения безналичных операций.

Бизнес большинства индивидуальных предпринимателей связан с постоянным оборотом наличных денежных средств. И этот процесс не ограничивается приемом розничных платежей от физических лиц. Часто предприниматели рассчитываются наличными за товары, услуги, хозяйственные операции и пр. Любой предприниматель, независимо от сферы бизнеса, получает личный доход.

Уместно будет вспомнить, что российское законодательство не разделяет собственность ИП, как бизнес-актив и его лично имущество как физического лица. Деньги в кошельке и на расчетном счету рассматриваются одинаково, но порядок обращения с ними различен.

Для тех ИП, кто не открывал расчетного счета в банке, поиск наличных не составляет особенной проблемы, они получают их из собственной кассы. Так же поступают те, кто имеет значительный розничный оборот. Но изрядная доля предпринимателей получает безналичные переводы на расчетный счет или сдает на него выручку по кассе. Для этих ИП вывод денег со счета – важный источник финансирования.

Снятие наличных с расчетного счета ИП может иметь разное значение.

- так получают личный доход.

- так делают для выдачи зарплаты работникам.

- так оплачивают некоторые текущие расходы и хозяйственные операции.

Однако снятие денег с расчетного счета ИП – процесс регламентированный и контролируемый банками и государством в лице налоговых органов.

За снятие наличных со счета может взиматься комиссия, могут вводиться ограничения суммам и целям снятия, а нарушение установленных правил карается штрафом.

Другой угрозой становится подозрение в незаконных операциях, отмывании денег и пр. Это не означает наказания без проверки, но сама проверка может стать наказанием. Потому к обращению с наличными стоит относиться со всем возможным вниманием.

Как снять деньги с расчетного счета ИП?

Прежде всего нужно изучить все законные для ИП обналичивания средств, затем выбрать из наиболее выгодные. Выгода таких операций будет состоять не только в их цене, но и в отсутствии риска нарушить закон.

Однако варианты беспроблемного, а иногда и бесплатного снятия наличных со счета предпринимателя есть. Чаще всего называют 4 таких способа:

- в кассах обслуживающего счет банка;

- с помощью корпоративных карт;

- через личные банковские карты;

- по чековым книжкам.

Последний вариант встречается все реже и может быть отменен в ближайшее время, с заменой чеков банковскими картами. Не стоит считать это потерей, заполнение чеков требовало внимания, ошибки «карались» переписыванием заново всего листа. Для снятия по чеку большой суммы приходилось давать предварительную заявку в отделение банка.

Корпоративные банковские карты (cash-карты) – способ более прогрессивный и удобный. Деньги можно переводить на карт-счет или открывать карту к расчетному счету. С карты можно снимать наличные в кассах и банкоматах. Картой можно рассчитываться в магазинах, как обычной пластиковой карточкой.

Но! Расчеты такой картой должны идти на нужды бизнеса, а не для оплаты личных расходов. Однако ограничений по платежам и снятию наличных здесь нет.

Выдача наличных в кассе отделения банка происходит по заранее поданному заявлению на получение определенной суммы. Деньги списываются с расчетного счета. Затем полученное формально зачисляется в кассу предприятия и выдается на руки уже из кассы, с соблюдением соответствующих правил и отражением в учете. «Формальность» состоит в том, что полученные купюры и монеты не обязательно физически перемещать в кассу, это просто отражается в отчетности.

Перевод на карты физических лиц – самый популярный и сложный способ обналички. Сложность здесь не в технологии перевода на карт-счета, а в соблюдении правил отражения операции по бухгалтерии.

Как обналичить деньги с расчетного счета ИП с наименьшими потерями?

Наилучшим вариантом будет перевод денег на собственную карту индивидуального предпринимателя в качестве личного дохода. Однако и здесь следует соблюдать определенные правила:

- Не снимать деньги прямо с расчетного счета и не платить с него по личной надобности.

- Переводить средства на свой текущий счет, т.е. счет физического лица не связанный с предпринимательской деятельностью.

- Открывать карту к текущему счету.

Эти три правила позволят удержать расходы на снятие в пределах 1-2%, а в идеале – получать наличные бесплатно. Индивидуальный предприниматель не обязан вести полный учет таких расходов, во избежание претензий при налоговой проверке, лучше иметь какое-то подтверждение, что все было проведено именно так, как следует.

Как снять деньги со счета без комиссии?

Не потерять при переводе безналичных денег в наличные совсем ничего весьма сложно. Российские банки обычно взимают плату за безналичные и наличные операции клиентов. Но здесь возможны варианты – многие банковские учреждения, проводят определенные переводы бесплатно, зарабатывая других операциях. Потому первым, что нужно для этого – найти в банке выгодный тариф.

Дешевле всего в большинстве тарифов стоит перевод личного дохода. Будем рассматривать именно этот вариант, т.к. другие либо обходятся дороже, либо плохо согласуются с законодательством.

Кроме комиссий и платежей за переводы, также существуют ограничения на суммы снятия. Здесь действует общее правило – чем больше наличных снимается – тем выше процент комиссии. Бесплатно удается снять относительно небольшие суммы, которые примерно равны доходу гипотетического среднего предпринимателя.

Выгодный для индивидуального предпринимателя вариант снятия наличных складывается в схему из двух составляющих (как минимум):

- дешевый перевод денег с расчетного счета на личный счет;

- низкая комиссия на снятие наличных с карты открытой к личному счету.

Операции между банками обходятся дороже и происходят медленнее внутрибанковских переводов, потому лучше искать выгодный вариант в одном кредитном учреждении. Банки отлично понимают желания своих клиентов и знают, какие трудности испытывают мелкие предприниматели. Потому основная масса предложений дешевого снятия наличных ориентирована как раз на ИП с малым доходом.

|

Банк и тариф |

до 300 тыс. руб. |

300-500 тыс. руб. |

500-1000 тыс. руб. |

1000-1500 тыс. руб. |

1500-2000 тыс. руб. |

свыше 2 млн. руб. |

|

АльфаБанк «Все что надо» |

0 % |

1,75% |

1,75% |

2,75% |

2,75% |

2,75-10% |

|

Тинькофф «Профессиональный» |

1% + 59 руб. |

1% + 59 руб. |

1-5% + 59 руб. |

5% + 59 руб. |

5% + 59 руб. |

15% + 59 руб. |

|

Точка «Развитие» |

0% |

2,5% |

2,5% |

2,5% |

2,5% |

2,5% |

|

Уралсиб «Тариф 1%» |

0% |

0% |

0% |

0% |

0% |

1,7% |

|

Локо-банк «Безлимит» |

1,4-4,9% |

4,9-5,9% |

5,9-10% |

10% |

10% |

10% |

|

Модульбанк «Ничего лишнего» |

990 руб. |

990 руб. |

990 руб. |

990 руб. |

990 руб. |

990 руб. |

|

ВТБ «Все включено» |

1,5% |

1,5% |

1,5-3,5% |

3,5% |

5,5% |

5,5-10% |

|

Санкт-Петербург «Деловой.Стандарт» |

0-3% |

3%, минимум 250 руб. |

10% |

10% |

10% |

12% |

|

Россельхозбанк «Базовый комфорт» |

0-6% |

6% |

6% |

6% |

6% |

6% |

|

ПромСвязьБанк «Бизнес Лайт» |

1,5-2,5% |

2,5% |

6% |

6% |

6% |

6-11% |

|

СберБанк «Набирая обороты» |

2,5%, минимум 250 руб. |

3,5% |

3,5% |

3,5% |

7% |

7-10% |

|

Авангард |

2-3% |

3,5-4% |

3,5-4% |

3,5-4% |

3,5-4% |

3,5-10% |

|

Открытие |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

Таблица показывает, что каждый банк имеет свою систему назначения процентов за снятие. Но общая тенденция состоит в назначении большей (в %) комиссии на большие суммы.

Однако комиссия за выдачу денег не единственный критерий выгоды работы с банком, существуют другие платежи, которые не прямо, но косвенно ложатся на общие расходы предпринимателя. Важный аспектом бывает доступность банка и география его отделений. В России нет регионов, где придется искать, как снять деньги с расчетного счета Сбербанка. А вот некоторые малые банки не столь распространены, наличные по их картам придется снимать в чужих устройствах и кассах, часто – с дополнительной комиссией.

Как правильно отразить снятие в учете?

Выдача денег на выгодных условиях еще не означает, что за нее не придется заплатить в дальнейшем. Здесь в худшем положении могут оказаться предприниматели, неправильно ведущие личную бухгалтерию. Самой большой проблемой становится «циклическая ошибка», когда одинаковые операции постоянно отражаются не теми проводками. Особенно если деньги снимаются не только для личного потребления, но в качестве оборотных средств. Тогда каждый такой оборот, т.е. снятие наличных, по результатам проверки будет обложен налогом, к которому добавятся суммы штрафных санкций за его неуплату и др.

Во избежание проблем, снятие должно быть оформлено:

- либо как доход ИП и выдача ему средств наличными;

- либо как прибыль ИП и выплата наличные нужды.

Верное название операций и номера проводок по дебету и кредиту лучше периодически уточнять у профессиональных консультантов в области бухгалтерии.

Чего еще нельзя делать при снятии наличных со счета ИП?

Нельзя переводить личные средства через карты сотрудников и посторонних лиц. Эти переводы будут расценены как доход, с которого придется заплатить налог на доходы физических лиц (НДФЛ).

Не стоит снимать наличные или платить по собственным делам прямо с расчетного счета. Это может быть признано закупкой для предпринимательских целей и увеличить базу для начисления налогов.

Ни в коем случае не следует пользоваться переводами в адрес компаний «отмывающих доходы». Их деятельность довольно быстро раскроется по другим причинам. Но расследование и наказание будет назначено в отношении всех клиентов таких фирм.

Не каждого предпринимателя обязательно и скоро настигнут все названные беды, но даже одной из них будет достаточно, чтобы потерять больше, чем стоит законное снятие личного дохода.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Наша команда активно следит за банками и их тарифами для начинающих предпринимателей, постоянно обновляя калькулятор РКО. Калькулятор учитывает не только стоимость обслуживания, но и объём денег, который предприниматель может снять с нулевой или минимальной комиссией.

Причём многие небольшие или новые банки позволяют снимать больше, чем крупные и известные, выставляя это как своё преимущество. Однако история, о которой я хочу рассказать, не вписывается в уже сложившуюся парадигму «чем больше снимаешь, тем больше комиссия».

Пару месяцев назад знакомый ИП с хорошими доходами от арендного бизнеса решил поменять один ненадёжный банк на более надёжный. В ходе недолгого анализа он выбрал «Сбербанк». Банк хороший, однако лимит вывода без комиссии был крайне маленький — всего 150 тысяч рублей в месяц.

А далее:

- 1% — от 150 до 300 тысяч рублей;

- 1,5% — от 300 тысяч до 1,5 млн рублей;

- 3% — от 1,5 до 5 млн рублей;

- 6% — свыше 5 млн рублей.

Конечно, 5 млн рублей никто выводить не думал, но около 500 тысяч рублей ежемесячно — планировалось. При такой сумме комиссия составила бы 4500 рублей, а это уже немалые деньги. И главное — за что?

Да, я в курсе, что такие тарифы носят специальный заградительный характер, чтобы противостоять легализации (отмыванию) доходов, полученных преступным путём.

И всё же — если я или мой знакомый, да любой из вас, честно заработал 1 млн рублей в месяц и заплатил с него налог, то почему мы должны дополнительно платить до 6% банку за то, что он нам их выдаст? Получается, что это ещё один квазиналог, аналогичный торговому эквайрингу, но с прогрессивной шкалой.

В общем, у моего знакомого были ровно такие же чувства и такое же негодование, которыми он поделился с менеджером «Сбербанка» на этапе оформления документов. На что менеджер абсолютно спокойно предложил оформить зарплатный проект на самого ИП и выводить без комиссии столько, сколько нужно.

Предложенная схема оказалась очень простой:

- Открываешь расчётный счёт на дешёвом или даже бесплатном тарифе.

- Заключаешь зарплатный проект, где указываешь самого ИП и работников, если они есть.

- Получаешь зарплатную карту.

- Переводишь на эту карту по зарплатной ведомости столько, сколько тебе надо, без соблюдения ограничений по лимитам в месяц.

- Банк видит, что деньги идут самому предпринимателю, поэтому не требует удержания НДФЛ с этой суммы.

В чём профит

А в том, что комиссия на выплату зарплаты намного ниже. В большинстве банков — не более 0,5%, есть даже 0%. Как раз нулевую ставку менеджер и предложил, если обороты по счёту будут хорошие.

В итоге вместо комиссии от 4500 до 12 тысяч рублей при снятии денег в размере 500 тысяч или 1 млн рублей в месяц затраты на комиссию банку через зарплатный проект составили 0 рублей.

Но у меня к этой схеме возникли вопросы, так как я точно знаю, что предприниматель сам себе зарплату платить не может. Разумеется, я решил разобраться, какие риски здесь есть. Судя по тому, что идею с зарплатным проектом предложил сам банк, у него этих рисков нет. Тогда кто ещё может вмешаться во взаимоотношения банка и его клиента? ФНС, фонды, Роструд? И на каком основании?

Стал искать законы и разъяснения госорганов по этой теме. Нашёл совсем немного:

- письмо Роструда от 27 февраля 2009 года № 358-6-1;

- письмо УФНС по Москве от 11 января 2011 года № 20-14/2/[email protected];

- письмо Минфина от 16 января 2015 года № 03-11-11/665.

Везде пишут одно и то же:

Деятельность гражданина в качестве индивидуального предпринимателя без образования юридического лица (с привлечением третьих лиц или нет) трудовой деятельностью по смыслу трудового законодательства не является, и он не вправе сам себе начислять и выплачивать заработную плату

Ну не вправе, так не вправе, А что будет, если всё-таки выплатит? Тем более что письма ведомств не служат нормативно-правовыми актами и не имеют силы закона.

В приватной беседе менеджеры нескольких банков мне подтвердили, что на практике перевод денег на зарплатную карту ИП происходит без проблем. Потому что банк (внимание!) должен беспрекословно выполнять распоряжения клиента о перечислении и выдаче сумм со счёта и проведении других операций.

Банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие не предусмотренные законом или договором банковского счета ограничения права клиента распоряжаться денежными средствами по своему усмотрению.

А ещё банк не вправе контролировать уплату НДФЛ с сумм, перечисленных физическим лицам, в том числе самому ИП. Вот что я нашёл по этому вопросу:

Требование Банка о представлении ему документов, подтверждающих уплату истцом НДФЛ, фактически свидетельствует о выполнении Банком функций фискального органа при отсутствии таких полномочий у кредитной организации

постановление АС Дальневосточного округа от 07 мая 2015 года № Ф03-1619/2015 по делу № А24-3103/2014

Но ФНС, которая как раз и является таким фискальным органом, тоже не может требовать уплаты НДФЛ с доходов от предпринимательской деятельности (если только ИП не работает на общей системе).

В результате я пришёл к следующим выводам:

- Законодательство не содержит прямого запрета на получение зарплаты ИП (кроме общих рассуждений об отсутствии в данном случае двух сторон трудового договора).

- Если ИП уже перечислил налоги в рамках своей системы налогообложения, то ни банк, ни ФНС не могут требовать заплатить НДФЛ с суммы, которая выводится через зарплатный проект.

- Размер комиссии при выводе денег на счёт физлица – это внутреннее дело банка и его клиента. И если банк сам вносит имя ИП в зарплатный проект, значит его устраивает низкая или нулевая комиссия на перевод денег.

Резюме

Я так и не нашёл явных рисков перевода (вывода) денег на нужды предпринимателя через зарплатный проект. Я также уверен, что такой способ актуален не только для данного банка, а также для всех остальных.

А если это так, то стоит реально задуматься о том, как теперь показывать или считать возможную сумму денег к выводу без комиссии в нашем калькуляторе тарифов на РКО. Возможно, стоит написать: «Если вы ИП, открывайте зарплатный проект и выводите столько, сколько хотите».

Посчитаем, сколько у нас среди пользователей vc.ru предпринимателей с доходом от 500 тысяч рублей в месяц.

Зарабатываешь больше 500 тысяч рублей в месяц?

Да, бывает и больше

Пока нет, но стремлюсь к этому

Я не ИП, поэтому проблемы ИП меня не беспокоят

Я не ИП, но проблемы ИП меня беспокоят

Показать результаты

Переголосовать

Проголосовать

Бонусы за покупки

Контролируйте расходы

Подключите СМС-информирование в интернет-банке СберБизнес — о каждой операции по бизнес-карте вы узнаете вовремя

Преимущества бизнес-карты

Акции и предложения для держателей карты СберБизнеса

Мгновенные переводы по бизнес-картам

Быстрый и простой способ осуществлять расчёты с партнёрами и контрагентами с помощью дебетовой бизнес-карты

- нужен только доступ в интернет-банк и номер карты

- на любую карту Сбера и других банков-эмитентов

Узнать больше

Как перевести деньги

Через мобильное приложение СберБизнес

В веб-версии СберБанк Онлайн

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Комиссия банка за снятие наличных со счета отражается в тарифах на кассовое обслуживание. Также крайне важно смотреть на лимиты, банки устанавливают ежедневные и месячные ограничения. Инструкция по снятию денег и комиссии крупных банков — на Бробанк.ру.

-

ФЗ-115

-

Особенности обналичивания

-

Снятие через бизнес-карту

-

Снятие через кассу

-

Сколько стоит обналичить деньги в российских банках

-

Сбербанк

-

Альфа-Банк

-

ВТБ

-

Точка

ФЗ-115

В России действует крайне важный для банков и представителей бизнеса Федеральный Закон 115 О противодействии отмывания доходов, полученных преступным путем. И банки согласно его нормам тщательно следят за операциями, которые проводят фирмы по своим счетам. Под особый контроль попадает обналичивание.

Если банк заподозрит фирму или ИП в проведении нелегальных операций, он заблокирует счет. Разблокировка будет возможна только при документальном доказательстве законности проведенной операции. И чаще всего под особый контроль попадают именно операции снятии наличных.

Рекомендации ИП и ООО, которые планируют снимать деньги с расчетного счета:

- если за одну операции происходит снятие больше трети денег остатка по счету, банк может присвоить операции статус подозрительной;

- обязательно сохраняйте все чеки и документы, которые подтвердят честность снятия;

- помните, что в случае наличных расчетов с любыми контрагентами есть законное ограничение — в рамках одного договора наличными можно передать не больше 100 000 рублей;

- переводы физическим лицам вне зарплатного проекта тоже могут вызвать подозрения, особенно если они регулярные или крупные.

Банки и закон — за безналичные операции, которые делают деятельность ИП или ООО более прозрачной. Поэтому устанавливаются комиссии за обналичивание денежных средств и ограничения по лимитам таких операций.

Особенности обналичивания

Помните, что снятие наличных может заинтересовать налоговые органы, поэтому у этой операции должны быть четкие цели, например, вывод ИП собственной прибыли, снятие денег на выплату зарплаты, расчет с поставщиком или иным контрагентом (наличными — не более 100 000 рублей). То есть у вас должны быть документальные подтверждения цели обналичивания.

Важные моменты:

- процент за обналичивание денег с расчетного счета ИП или ООО берется практически всегда, в каждом банке он разный. Крайне редко такие транзакции проводятся бесплатно;

- всегда есть суточные и месячные ограничения по объему операций;

- чем выше класс тарифа на РКО, тем лучше условия снятия денег: ниже комиссия, больше лимиты;

- плата за снятие может зависеть от объема операции.

Если вы хотите снимать деньги для выплату регулярной зарплаты, банки рекомендуют подключение зарплатных проектов — это и дешевле, и вопросов не будет, так как выплата ЗП будет проводиться безналично.

Снятие через бизнес-карту

Практически все российские банки, обслуживающие бизнес, предлагают своим клиентам по РКО бизнес-карты. Это платежные средства, которые привязаны к расчетному счету. С их помощью предприниматель или иные уполномоченные сотрудники могут снимать деньги через банкоматы, класть их на счет.

То есть бизнес-карта упрощает доступ к счету. Для выполнения операций снятия и пополнения бизнесмену не нужно идти в офис банка, все проводится через банкомат.

Многие банки позволяют снимать деньги с бизнес-карт не только через свои устройства, но и через сторонние, партнерские. Перечень доступных банкоматов уточняйте в банке.

Процент банка за обналичивание картой будет меньше, чем если бы снятие проводилось через кассу (могут быть исключения, все зависит от банка). Но зато есть лимиты, причем очень существенные, например, можно снимать не более 100 000 в сутки и до 1 000 000 суммарно за месяц. У каждого банка свои тарифы.

Снятие через кассу

Если нет бизнес-карты или нужно снять больше установленного лимита обналичивания по карте, тогда предпринимателю нужно обратиться в кассу обслуживающего банка.

Так как задействован кассир, процент за обналичку ИП или ООО будет больше. Обычно это какой-то процент и установленная минимальная сумма, например 5%, но минимум 500 рублей. Размер комиссионных также может зависеть от суммы операции.

Снимая крупную сумму, будьте готовы ко вниманию налоговых органов и службы безопасности банка.

Сколько стоит обналичить деньги в российских банках

Для примера рассмотрим условия обналичивания в банках, которые чаще других выбираются предпринимателями для ведения расчетных счетов. Но обратите внимание, что речь идет о тарифах на момент написания материала. В момент заключения вами договора на РКО банк может озвучивать другие цифры.

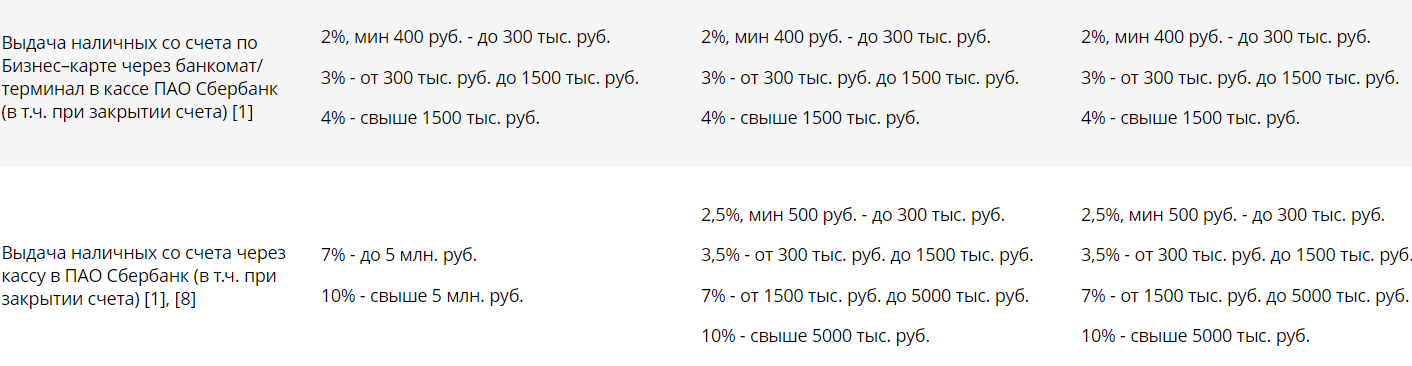

Сбербанк

Большинство предпринимателей и компаний выбирают для РКО именно Сбер, поэтому его тарифы рассмотрим в первую очередь.

- если использовать бизнес-карту, тогда комиссия составит от 2%, минимум 400 рублей. Максимальные 4% берутся при снятии от 1,5 млн;

- если снятие проводится через кассу Сбербанка, комиссия будет зависеть от тарифа и суммы операции.

Подробные комиссии Сбербанка за снятие наличных по тарифам Легкий старт, Набирая обороты и Полным ходом соответственно:

Альфа-Банк

Как заявляет сам банк, каждый пятый предприниматель открывает расчетный счет здесь. И действительно, условия для бизнеса в Альфа-Банке весьма неплохие.

Альфа — один из немногих банков, позволяющих снимать деньги со счета ИП или ООО без комиссии. Это актуально для клиентов, которые обслуживаются на тарифе под названием “1%”.

Таблица комиссии за снятие по другим пакетам услуг на РКО Альфа-Банка:

| Тариф | Снятие через бизнес-карту за месяц | Снятие в кассе за месяц |

| Ноль для старта | 2,5% до 500 000 10% более 500 000 |

4% до 500 000 11% более 500 000 |

| Легкий Старт | 1,75% до 150 тыс 2,25% до 500 тыс 3,5% до 2 млн 10% выше 2 млн |

2,75% до 150 тыс 3,25% до 500 тыс 4,5% до 2 млн 11% выше 2 млн |

| Удачный выбор | 1,5%, мин 199 руб до 150 тыс 2% — до 650 тыс 3,25% — до 3 млн 10% от 3 млн |

2,5%, мин 199 руб до 150 тыс 3% — до 650 тыс 4,25% — до 3 млн 11% от 3 млн |

| Все, что надо | бесплатно до 300 тыс 1,75% до 1 млн 2,75% до 5 млн 10% от 5 млн |

бесплатно до 300 тыс 2,75% до 1 млн 3,75% до 5 млн 10% от 5 млн |

ВТБ

Банк ВТБ разработал 4 тарифа на обслуживание в рамках РКО, и по каждому установлена своя комиссия. Рассмотрим, какой процент снимается при обналичивании денег будет браться с клиента в зависимости от пакета услуг:

- На старте — от 2,5% от суммы;

- Самое важное — от 1,5%;

- Все включено — от 1,5%;

- Большие обороты — без комиссии до 300 000 руб/мес, после — 1,5% от суммы.

Точные размеры комиссионных смотрите в своих тарифах на обслуживание. Они зависят от метода обналичивания и суммы,

Точка

Уникальный онлайн-банк для бизнеса, который вообще не имеет офисов обслуживания. Снятие наличных ведется через бизнес-карту. Причем обналичивание проводится в любых банкоматах банка на идентичных тарифах.

Какой процент берет банк за обналичивание в зависимости от тарифа:

- Ноль. 350 рублей за каждые снятые 10 000 рублей;

- Начало. До 50 000 руб/мес бесплатно, после — 1500 за каждые 50 000;

- Развитие. До 300 000 руб/мес бесплатно, после — 2500 за каждые 100 000;

- Корпоративный. До 5 000 000 в месяц бесплатно, выше — по индивидуальным тарифам.

Как видно, комиссия за снятие наличных с расчетного счета в каждом банке своя. Но прослеживается четкая тенденция того, что тем ниже класс тарифа, тем хуже условия обналичивания. Но и стоимость обслуживания таких пакетов невысокая.

Частые вопросы

В какой момент берется комиссия за обналичивание денег?

Если по тарифам операция облагается комиссионными, они спишутся сразу в момент проведения операции. Например, вы снимаете 100 000, со счета спишут 102 000 с учетом комиссии.

Можно ли снять деньги с расчетного счета ИП без комиссии?

Операция будет бесплатной только в том случае, если это предполагает тариф на обслуживание вашего расчетного счета.

Есть ли разница в комиссии за снятие у ИП и ООО?

Нет, банки создают универсальные тарифы на РКО, которые актуальны и для ИП, и для ООО. Крайне редко комиссия за обналичивание устанавливается для них разной.

Какие есть ограничения по лимитам снятия?

Это вам нужно уточнять в обслуживающем банке, все индивидуально.

Как лучше снимать деньги, через кассу или через банкомат?

Если нужна большая сумма, лучше и безопаснее снять ее через кассу (предварительно позвоните в банк и закажите сумму). Но комиссия может оказаться выше. Если снятие стандартное, проще воспользоваться бизнес-картой и банкоматом.

Комментарии: 0

ПАО Сбербанк предоставляет клиентам возможность воспользоваться расчетно-кассовым обслуживанием. Линейка выгодных тарифов с бесплатным открытием доступна для ООО и ИП, которые только начинают работать или планируют развить свой бизнес. В этой статье подробно опишем особенности РКО в Сбербанке.

Тарифы РКО

При открытии рублевого счета можно выбрать одну из трех программ.

| Название тарифа для ООО и ИП | Стоимость ежемесячного обслуживания | Переводы юрлицам на счет в другом банке | Комиссия за снятие наличных через кассу | Комиссия за переводы физлицам |

|---|---|---|---|---|

| «Легкий старт» |

— |

3 бесплатных, далее – по 199 руб. комиссии за каждый |

|

|

|

«Набирая обороты» |

1290 руб. |

15 бесплатных платежей, далее – по 100 руб. комиссии за каждый |

|

|

|

«Только для ИП» |

590 руб. |

6 бесплатных платежей, далее – 100 руб. комиссии за каждый |

|

|

|

«Полным ходом» |

3 990 руб. |

50 бесплатных, далее – 100 руб. комиссии за каждый |

|

|

Минимальный срок оформления РКО – 3 месяца.

Переводы юридическим лицам, у которых открыт счет в ПАО Сбербанк, не ограничены.

Программы РКО «Набирая обороты» и «Полным ходом» включают в себя бесплатные СМС-уведомления по бизнес-карте и счету. По тарифам «Легкий старт» и «Только для ИП» за оповещение по карте ежемесячно взимается 60 руб., по счету – 199 руб.

В зависимости от выбранного тарифа РКО вы можете заказать выпуск корпоративных пластиковых карт. У каждого платежного инструмента свой лимит на операции в сутки и в месяц.

| Тариф РКО | Корпоративная карта | Лимит в сутки | Лимит в месяц |

|---|---|---|---|

|

«Легкий старт» |

классическая |

170 тыс. руб. |

5 млн руб. по всем счетам |

|

«Набирая обороты» |

классическая |

170 тыс. руб. |

5 млн руб. пропорционально по всем счетам |

|

«Только для ИП» |

классическая |

170 тыс. руб. |

5 млн руб. пропорционально по всем счетам |

|

«Полным ходом» |

премиальная |

170 тыс. руб. |

5 млн руб. пропорционально по всем счетам |

Лимит премиального пластика может быть увеличен до 500 тыс. руб. в сутки по каждой карте и до 15 млн руб. по счету. Срок действия платежных инструментов – один год, после чего возможен их перевыпуск.

Тем, кто оформляет РКО по программе «Набирая обороты» или «Полным ходом», доступны дополнительные опции:

- Увеличение максимальной суммы при переводе денег физическим лицам до 300 тыс. рублей. Стоимость опции — 1290 руб. ежемесячно.

- 100 платежей юридическим лицам — клиентам других банков (990 руб./мес.).

- Внесение наличных денег на счет через банкомат — 1490 рублей ежемесячно.

- Уменьшение комиссии за валютный контроль до 0,1%. Стоимость— 500 рублей.

Предоставлять услуги клиентам ООО и ИП могут сразу после открытия расчетных счетов.

Преимущества РКО в Сбербанке

Открытие расчетного счета дает предпринимателю возможность дистанционно управлять финансами с любого устройства с выходом в интернет, арендовать или приобрести кассовые терминалы.

Корпоративный клиент ПАО Сбербанк может:

- зарезервировать счет и использовать его номер еще до оформления РКО в банке;

- отслеживать финансовые операции с любого устройства, подключенного к интернету;

- использовать все виды эквайринга;

- выбрать тариф, который отвечает потребностям бизнеса;

- подключить зарплатный проект, бесплатно заказать выпуск корпоративных карт для сотрудников;

- открыть не только рублевый, но и валютный счет, получать консультации персонального менеджера при проведении операций с зарубежными контрагентами;

- проводить финансовые операции в интернет-банке и через мобильные платформы;

- оформлять целевые бизнес-кредиты на выгодных условиях;

- получать круглосуточное информационно-технологическое обслуживание;

- проводить инкассацию или самоинкассацию в банкоматах в любое время суток;

- открывать депозиты и оформлять целевые займы с выгодной процентной ставкой;

- заказать выпуск корпоративных пластиковых карт;

- выбрать бухгалтерское сопровождение;

- подключить дополнительные опции (при выборе любого тарифа РКО, за исключением «Легкого старта»).

Если клиент оформляет обслуживание при открытии бизнеса, ему не нужно посещать отделение налоговой службы.

Как открыть счет в Сбербанке

Для оформления РКО вы можете обратиться в офис Сбербанка или направить онлайн-заявку на его официальном сайте. Чтобы открыть счет, нужно подготовить пакет документов. Для ООО и индивидуальных предпринимателей перечень бумаг будет разным (подробнее см. ниже).

Чтобы открыть счет, юрлицам и ИП нужно:

- Подать заявку на РКО в офисе банка или онлайн. Второй способ очень экономит время. На предварительном этапе вы можете согласовать условия РКО с менеджером банка. Если вы оформляете заявку онлайн, выберите тариф РКО и нажмите «Открыть счет» в карточке с его описанием.

- Укажите на открывшейся странице свое имя и номер телефона, по которому перезвонит представитель банка. Если вы отправляете запрос, вы автоматически соглашаетесь с обработкой персональных данных.

- Согласуйте с менеджером условия счета, который вы планируете открыть, время визита в отделение банка и перечень документов, которые нужно взять с собой. Вы можете задать интересующие вопросы по телефону, в онлайн-чате на сайте или непосредственно в офисе.

- Придите в отделение Сбербанка с перечнем нужных бумаг. Если вы используете печать, возьмите ее с собой, чтобы заключить договор на открытие счета.

ИП доступно дистанционное оформление РКО. Чтобы зарезервировать расчетный счет онлайн, требуется смартфон с операционной системой Android от 5.0 и iOS (версии от 13.0), который поддерживает NFC-технологию. Зайдите в личный кабинет по Сбер ID – единой учетной записи для авторизации в сервисах Сбербанка и его партнеров – и укажите в анкете необходимые данные. После подписания документов электронной подписью dSign вы сможете пользоваться расчетным счетом.

Обратите внимание! Воспользоваться онлайн-оформлением могут только совершеннолетние предприниматели.

Зарплатный проект

При подключении к зарплатному проекту по договору РКО предприниматели получают ряд преимуществ:

- Возможность начислять зарплату на карты сотрудников в любом регионе в течение 10 минут, в том числе в выходные и праздничные дни.

- Бухгалтеру не нужно тратить время на формирование индивидуальных платежных поручений – формируется универсальный шаблон для реестра на зачисление денег сотрудникам. Средства списываются, когда на расчетном счете есть достаточная сумма. Шаблон впоследствии используется для повторных выплат, при необходимости его легко скорректировать.

- Чтобы перечислить зарплату, не нужно обналичивать деньги, предприятие избегает затрат на хранение, перевозку и выдачу наличных.

- Компания может заменить бумажный документооборот на электронный.

- Зарплатным клиентам Сбербанк предлагает выгодные кредиты. Заемщики могут воспользоваться льготной процентной ставкой. Для оформления займа не требуется подтверждать доход.

- Сотрудникам не нужно посещать отделение ПАО Сбербанк, чтобы забрать корпоративные карты – их доставит в офис заказчика курьер. Если у работника уже есть пластик Сбербанка, достаточно обратиться в офис, чтобы перевести платежный инструмент в статус зарплатного.

Подайте заявку на подключение проекта в офисе или воспользуйтесь сайтом банка, оформив запрос в приложении Бизнес Онлайн.

Таможенные платежи

Предприниматели, которые пользуются сервисом ВЭД, подписывают и передают в органы Федеральной таможенной службы документы онлайн. Переводить деньги ООО и ИП могут в том числе в мобильном приложении Сбербанка. Транзакции не требуют авансовых платежей. Электронный документооборот сокращает время работы с иностранными контрагентами в любой точке мира.

Валютный контроль

Бухгалтеры клиентских компаний получают консультации и помощь в проведении валютных сделок. Сбербанк гарантирует составление документов в соответствии с действующим законодательством. Менеджеры Сбербанка проводят экспертизу договоров, оценивают риски финансовых операций, при необходимости дают предпринимателям рекомендации.

ООО и ИП могут открыть валютный счет. В этом случае действует один тариф – «ВЭД без границ». При оформлении пакета услуг открываются два счета – рублевый и валютный (в долларах, евро или юанях).

Индивидуальные предприниматели могут переводить до 150 тыс. руб. физлицам без комиссии. ООО платит банку 0,5% от суммы. За переводы свыше 150 тысяч для юридических лиц и ИП комиссия будет одинаковой:

- от 150 до 300 тыс. руб. – 1%;

- от 300 тыс. до 1,5 млн руб. – 1,7%;

- от 1,5 до 5 млн руб. – 3,5%;

- более 5 млн руб. – 8%.

За перечисление валюты переплата составляет 0,1% от суммы (минимум 15, максимум 200 долларов). Комиссия за операции за рубежом составляет 0,1% от суммы (минимум 10 долларов). СМС-уведомление обойдется в 199 руб. в месяц. Для новых клиентов в течение 4 месяцев действует льготный вариант конвертации: перевод суммы из одной валюты в другую рассчитывается по текущему курсу ЦБ, затем к полученному результату прибавляется 20 копеек.

Стоимость ежемесячного обслуживания по валютному счету — 3 990 рублей в месяц.

Эквайринг в ПАО Сбербанк

Есть несколько вариантов услуг для торговых и сервисных предприятий:

- Торговый эквайринг. Подходит кафе, тренажерным залам, салонам красоты, магазинам и другим точкам обслуживания, в которых принимаются платежи. Эквайринг для торговых точек подразумевает подключение платежных терминалов с возможностью бесконтактной оплаты. Средства от оплаты товаров и услуг зачисляются на расчетный счет на следующий рабочий день. Программное обеспечение, установленное на кассовом аппарате, совмещается с любой версией 1С.

- Интернет-эквайринг. Удобно использовать компаниям и ИП для продаж через онлайн-магазины, соцсети и мессенджеры. При подключении интернет-эквайринга предприниматель может использовать систему экспресс-кредитования «Покупай со Сбербанком». Стоимость обслуживания зависит от оборота (1% поступлений). Настройка API происходит в течение 3 дней. Система платежей интегрируется с популярными решениями CMS (1С-Битрикс и др.).

- Эквайринг для службы доставки. Курьеры, такси, продавцы-консультанты и онлайн-магазины могут принимать оплату наличными и по карте, а также по графическому коду. Для этого нужно настроить API в сервисе Сбербанка Бизнес Онлайн. Работники службы могут печатать чек как в кассе, так и в переносном терминале. Решение соответствует ФЗ № 54.

При этом можно обойтись без аренды специального оборудования. Чтобы принимать безналичные платежи, нужно настроить программный интерфейс на сайте или в мобильном приложении Сбербанк Бизнес для использования QR-кодов. Они могут быть размещены в виде наклейки на витрине или ценнике, на экране смартфона или на сайте интернет-магазина. Информация о платеже отображается в приложении Сбербанка. Комиссия от оборота составляет 0,6%, плата за обслуживание не взимается. Использование QR-кодов подходит небольшим компаниям, которые принимают платежи по безналичному расчету.

Обратите внимание! Пробивать чеки на кассе при этом все равно обязательно.

Необходимые документы

ИП и представители ООО должны предоставить разные комплекты бумаг для оформления РКО.

Индивидуальному предпринимателю следует прийти в офис банка лично. С собой необходимо взять паспорт и доверенность на управление расчетным счетом.

Если ИП уже исполнилось 16, но еще нет 18 лет и он признан дееспособным, нужно предоставить один из документов на выбор:

- свидетельство о браке;

- справка органов опеки о признании гражданина полностью дееспособным;

- документ, подтверждающий аналогичное решение суда.

Если ИП еще нет 18 лет и он не признан дееспособным, для открытия счета потребуется согласие родителей или опекунов.

Чтобы открыть счет, руководителю ООО нужно лично прийти в офис банка и предоставить следующие документы:

- паспорт;

- устав компании, учредительный договор или электронный архив из ИФНС;

- документ о назначении руководителя или продлении его полномочий;

- для акционерных обществ – документы, подтверждающие персональный состав акционеров (с долями 5% и выше): выписка из реестра акционеров или информация в свободной форме на бланке организации.

Если управление расчетным счетом доверено кому-то из сотрудников ООО, нужно, чтобы он пришел в офис со своим паспортом и документом, который подтверждает его полномочия.

Дополнительные документы:

- госконтракт или выписка из него, если компания или индивидуальный предприниматель работает с государственным заказом;

- документ, подтверждающий право проживать на территории РФ – для иностранных граждан;

- лицензия – если предприниматель работает с государственной тайной;

- СНИЛС – для тех, кто планирует работать с электронным документооборотом;

- лицензии или патенты – если деятельность предпринимателя лицензируется;

- положение об обособленном подразделении компании, если открываете счет для филиала или представительства.

Зарегистрированным в иностранном государстве компаниям и ИП, в соответствии с ФЗ № 173 и ФЗ № 340, следует предоставить банку налоговый идентификатор.

Полезный совет. Чтобы сократить время оформления РКО, следует зарезервировать счет онлайн. После подачи заявки номер р/с будет присвоен за 5 минут. ИП сможет сразу пользоваться счетом при заключении договоров с партнерами. Полный доступ к функциям РКО появится после того, как в банк будут переданы необходимые документы. Чтобы перейти к банковскому обслуживанию, нужно прийти в офис в течение 30 дней с момента резервирования счета.

Бонусы от Сбербанка

Для бизнес-клиентов предусмотрены подарки от банка и его партнеров:

- размещение премиум-вакансии на сайте Работа.ру и 50 контактов соискателей в базе резюме;

- бесплатные консультации юриста Сбербанка в течение месяца;

- бухгалтерия для ИП на 6% (уведомления о приближающихся налоговых событиях, формирование платежных поручений, расчет авансовых платежей и итогового налога по УСН и т. д.);

- месяц бесплатного продвижения на картах 2ГИС;

- месяц в подарок на использование сервисов для повышения конверсии на сайте от Сбер Лид.

При открытии бизнеса клиенты получают дополнительные бонусы:

- 50% скидки на онлайн-записи при подключении сервисов YCLIENTS;

- бесплатный бухгалтерский и управленческий учет в 1С: БизнесСтарт в течение года;

- 95% скидки при подключении бизнес-пакета «Старт» от RU-CENTER;

- 2 месяца тестирования номера 8800 и городского номера от МТТ без абонентской платы;

- виртуальный ассистент Салют;

- топливное решение для бизнес-карт: скидки на АЗС и контроль за расходами на топливо;

- промокод на 30% скидку в конструкторе документов Doczilla.

Бонусы для развития бизнеса:

- 1200 руб. в подарок при оформлении первого заказа на сервисе оптовых закупок «На_полке»;

- 50% на наружную рекламу от Russ Outdoor;

- чат-бот бесплатно на 21 день;

- бесплатное подключение и настройка виртуального офиса Wilstream.

При отсутствии любых операций в рамках оплаченного пакета услуг он бесплатно продлевается на следующий месяц. Подробнее с условиями вы можете ознакомиться на официальных сайтах партнеров.

Как закрыть счет

Закрыть расчетный счет в СберБизнесе очень легко:

- Скачайте с сайта заявление на закрытие счета.

- Заполненное заявление отправьте через раздел «Письмо в банк» в интернет-банке СберБизнес или отнесите в отделение банка по месту обслуживания счета.

Максимальный срок рассмотрения заявления и закрытия счета составляет 7 дней.

Рекомендуемые тарифы РКО

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

до 500 000 ₽

с комиссией 0,25%

Переводы физ.лицам

с комиссией 1%

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 300 000 ₽

без комиссии

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Переводы физ.лицам

до 1 500 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

с комиссией 2%

Бесплатное обслуживание первые 2 месяца. Открытие любого количества счетов в рублях и валюте

Подать заявку

Переводы физ.лицам

от 100 000 ₽

с комиссией 1%

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Снятие наличных с расчетного счета ИП — процесс, который строго контролируют банки и налоговики. Рассмотрим, как ИП вывести деньги с расчетного счета, чтобы не вызвать вопросов у проверяющих.

В каких случаях требуется вывод средств с расчетного счета ИП

Снимать деньги с расчетного счета ИП может для того, чтобы:

- получить личный доход от бизнеса;

- выдать заработную плату сотрудникам;

- произвести оплату предпринимательских расходов наличными.

Способы вывода средств с расчетного счета ИП

Существует несколько способов легального вывода денег с расчетного счета ИП:

- с помощью корпоративной банковской карты (cash-карты);

- с помощью личной дебетовой банковской карты предпринимателя;

- по чековым книжкам.

Для использования первого способа необходимо открыть cash-карту к расчетному счету ИП. Данный вариант особенно удобен для случая, когда наличные денежные средства необходимы для того, чтобы оплатить текущие расходы предпринимателя. Расход сразу отразится в банковской выписке — останется лишь сохранить чек и первичные документы, обосновывающие оплату. Снять наличные по корпоративной карте можно в банкоматах обслуживающего банка или банков-партнеров.

Перевод на карты физических лиц — одновременно самый простой и самый сложный способ обналички. Проще всего перевести деньги себе сразу на карту. Но это удобно и оправданно, если переводить личный доход предпринимателя таким образом. В остальных случаях придется тщательно соблюсти правила отражения таких операций по счетам.

Снятие по чековым книжкам вскоре упразднится в связи с заменой чеков банковскими картами. Заполнять чеки необходимо внимательно, так как малейшая ошибка или помарка повлекут за собой переписывание заново всего листа.

На какие цели можно выдавать снятые с расчетного счета ИП наличные, пошагово разъяснили эксперты «КонсультантПлюс». Чтобы всё сделать правильно, оформите пробный демо-доступ к системе. Это бесплатно.

Последствия снятия наличных с расчетного счета ИП

Процедура обналичивания денежных средств строго регламентируется и контролируется банками и налоговыми органами.

В большинстве случаев банковские организации взимают комиссию на услугу выдачи денег с расчетного счета, а также устанавливают ограничения — лимиты — на сумму снятия наличных и цели использования. Также они отслеживают такие операции на предмет участия в незаконных схемах отмывания денег. В этом случае банки обязаны провести внутреннюю проверку финансовым мониторингом, заблокировать или ограничить действия с расчетным счетом ИП по закону «О противодействии легализации (отмыванию) доходов…» от 07.08.2001 № 115-ФЗ и уведомить госорганы о выявленных нарушениях.

С 01.07.2022 заработала система «банковский светофор». Центральный банк делит всех клиентов банков на цвета:

- красный — высокий риск. Клиентам, которым присвоен красный цвет, могут откзаывать в проведении операций. Это ИП и организации, которые проводят сомнительные операции, которые отнесены к техническим фирмам.

- желтый — средний риск. К клиентам, которым присвоен желтый цвет, будет повышенное внимание со стороны банка. Это ИП и организации, которые проводят реальные сделки, но заподозрены и в сомнительных операциях.

- зеленый — низкий риск. Это организации и ИП, ведущие реальную деятельность с реальными контрагентами. Проблем с проведением банковских операций у них не будет.

Налоговые органы же отслеживают такие операции на предмет учета расходования денежных средств. Самой частой проблемой становится отсутствие подтверждающих произведенные расходы документов. Тогда каждая такая операция по итогам проверки может повлечь доначисление налога, к которому добавятся суммы пени и штрафов.

Чтобы обосновать правомерность использования наличных денег в предпринимательских целях при проверке налоговыми органами, нужно оформлять и сохранять договоры с поставщиками, кассовые и товарные чеки, счета-фактуры, товарные накладные и другие документы. Выплата зарплаты сотрудникам наличными подтверждается платежной ведомостью по форме Т-53 со всеми требуемыми подписями. Проводки составлять не нужно, так как предприниматели не обязаны вести бухгалтерский учет.

Когда организация является налоговым агентом по НДФЛ при выплате дохода ИП, мы писали в статье.

Как выводить деньги с расчетного счета ИП без комиссии

Для того чтобы выводить деньги с расчетного счета ИП без комиссии, необходимо задуматься об этом заранее и выбрать обслуживающий банк для открытия расчетного счета с подходящим тарифом.

В большинстве банков вводится бескомиссионный режим для внутрибанковских операций. Это означает, что для бесплатного снятия лучше использовать карту физического лица, открытую в том же банке, в котором обслуживается расчетный счет. Кроме того, межбанковские платежи совершаются медленнее, поэтому изучите и этот аспект в тарифах выбранного банка.

Многие банки предлагают услугу кэшбека на карту или начисления процентов на остаток. К такой ситуации необходимо подходить осторожно, так как не все предприниматели учитывают, что такой доход является налогооблагаемым. А если ИП применяет патент, то такие дополнительные начисления от банка обязывают его вести параллельно учет и по УСН или ОСНО.

Стоит иметь в виду, что все банки используют тенденцию к увеличению комиссии при достижении определенных границ сумм снятия. Достаточно лишь подобрать тариф с оптимальным лимитом, и обналичивание денег не повлечет за собой дополнительных расходов.

Чего не стоит делать при снятии наличных со счета ИП

Ни в коем случае нельзя прибегать к услугам компаний-однодневок. Их деятельность тщательно отслеживается, а проверять и наказывать будут всех контрагентов. В итоге потери от подобных «сделок» окажутся гораздо больше, чем комиссия, которую пришлось бы заплатить при легальном выводе денежных средств.

Итоги

Оптимальный способ снятия денег ИП, чаще всего не несущий расходов на комиссии, — это перевод денег на карту физического лица. А самый безопасный способ — использовать именно личную карту самого предпринимателя. Главное — выбрать подходящий банк.