Традиционно золото считается защитным активом. Каждый политический и экономический кризис ярко демонстрирует убежденность участников рынка в надежности золота как средства вложения денег. Большинство инвесторов с ростом напряженности и усилением общих неблагоприятных тенденций в мире устремляется в связанный с золотом сегмент: открывает металлические счета, покупает фьючерсы на золото, акции и облигации золотодобывающих компаний, специализированные ETF, ПИФы и даже инвестиционные монеты. Котировки «золотых» инструментов отвечают мощным ростом и приносят своим обладателям хорошую прибыль. Вслед за ростом цен на драгоценный металл одними из первых растут и цены на акции золотодобывающих компаний, прибыль которых напрямую зависит от цен на товарных рынках.

Схожая ситуация сложилась в 2022 году с обострением украинского кризиса, началом российской спецоперации и санкционным противостоянием между Россией и Западом. В начале марта цены на золото протестировали ключевой уровень 2 тысячи долларов за унцию. За ним поднялись и другие смежные активы, в том числе ценные бумаги золотодобытчиков.

Однако российские золотодобывающие компании оказались в весьма непростой ситуации и фактически стали персонами нон грата на этом празднике золотоносных бенефициаров. Виной тому — санкции, ограничение торгов на отечественных биржах, нарушение логистических цепочек и еще целый вал проблем, обрушившихся на русские компании подобно снежной лавине. Несмотря на устойчивое положение на рынке, доминирующие позиции в отрасли, превосходные финансовые показатели, многие национальные золотодобытчики столкнулись с трудностями, а их акции показали смешанную или негативную динамику. У инвесторов возникает резонный вопрос о перспективах вложений в эти компании. Сегодня мы разберемся, какой потенциал имеют акции золотодобывающих компаний России, стоит ли в них инвестировать в текущей ситуации.

«Полюс»

«Полюс» (тикер: PLZL) — крупнейшая в России компания по объему золотодобычи. Имеет самую низкую себестоимость продукции в мире, является международным лидером по объему сырьевой базы и занимает 4 место по добыче.

У «Полюса» огромный потенциал роста производства за счет освоения месторождения Сухой Лог. Компания активно модернизирует добычу и приобретает новые рудники. Так, в 2021 году она стала первой в мире золотодобывающей организацией, полностью перешедшей на возобновляемые источники электроэнергии. Декарбонизация сделала ее более привлекательной для фондов, ориентированных на эмитентов с устойчивым развитием. А в июне 2022 года «Плюс» сообщил о приобретении месторождения Чульбаткан в Хабаровском крае, которое обладает высоким запасом золотой руды.

Финансовые показатели за 2021 год вышли в пределах рыночных ожиданий. На внешних рынках со стороны бизнеса риски минимальны. Большую часть продукции майнер реализует на российском пространстве, поэтому проблем со сбытом не предвидится. Под санкции компания пока не попала, поэтому препятствия для экспорта вероятны разве что со стороны нарушенной логистики и возможного ограничения Евросоюзом покупок российского золота. Санкционному воздействию подвергся основной владелец «Полюса» Саид Керимов, однако он заблаговременно снизил свою долю в бизнесе ниже контрольной и вышел из совета директоров, что вывело компанию из-под удара. Сейчас неопределенность сохраняется в связи с передачей контроля новому держателю.

Акции PLZL за последнее время показывали переменную динамику. Попытки возобновить рост не увенчались серьезным успехом. Давление на котировки оказывало укрепление рубля, неблагоприятное для экспортеров, рассчитывающихся в долларах. Кроме того, само золото уже не показывает сильного роста: сентимент подавленный из-за ожидания сокращения баланса ФРС США и снижения ликвидности. Прорывной сценарий роста стоимости драгметалла выше 2 тысяч долларов пока откладывается на неопределенный срок.

В краткосрочной перспективе для «Полюса» не предвидится мощных импульсов к росту. Его акции скорректировались к минимумам с конца февраля на ожиданиях ограничения экспорта Евросоюзом. В то же время катастрофичных проблем у компании нет, и вряд ли они появятся даже под санкциями, положение стабильное, потенциал большой. На среднесрочном горизонте прогноз умеренно положительный. В данный момент «Полюс» могут рассматривать к покупке долгосрочные инвесторы, психологически готовые к возможным просадкам в ближайшие месяцы. Эмитент стабильно выплачивает дивиденды (дивдоходность 6,7%), поэтому при долговременном удержании можно заработать на них. А если состоится взлет золота выше 2 тысяч долларов за унцию, то лидером роста среди русских майнеров станет именно «Полюс». Также купить можно рублевые облигации Полюс Б1Р1, проблем с выплатами по ним не предвидится.

«Полиметалл» (тикер: POLY) — горнорудная добывающая корпорация. Занимает второе место в России по производству золота и входит в число крупнейших в мире по добыче драгоценных металлов. Обладает активами в РФ и Казахстане. В собственности находится 10 месторождений золота и серебра, имеется высококлассный портфель проектов геологоразведки, в частности, по платиновой металлогруппе.

Российский «Полиметалл» формально является дочерней фирмой зарегистрированной в Великобритании компании Polymetal International. Акции POLY, торгуемые на Мосбирже, — это акции иностранного эмитента. Британская юрисдикция, с одной стороны, спасла Polymetal от адресных санкций Запада, а с другой, стала препятствием для российских инвесторов. Эмитент не попал под санкции, но серьезно пострадал из-за бегства зарубежных инвесторов. Сейчас топ-менеджмент компании рассматривает варианты реструктуризации бизнеса и отделения «операционно хороших» казахстанских активов от «репутационно плохих» российских, чтобы минимизировать негативные последствия и риски. Компания адаптируется к новым реалиям рынка и не страшится будущего.

Финансовое положение «Полиметалла» устойчивое, действующие контракты и проекты развития сохраняются, однако майнер понизил производственные планы на 2023-2026 годы из-за роста затрат на добычу, логистику и вынужденного перехода к неоптимальным источникам поставок. Кроме того, эмитент перенес выплату дивидендов за 2021 год на август 2022 года из-за затруднений в банковском секторе.

В среднесрочной перспективе у аналитиков умеренно положительный взгляд на «Полиметалл». Пока на фоне сдержанной динамики драгметаллов и укрепления рубля драйверов для переоценки падающих акций POLY недостаточно. Вероятен небольшой отскок от уровней поддержки из-за технической перепроданности, но точка начала устойчивого бычьего тренда пока под большим вопросом. Рекомендация: наблюдать в расчете на покупку в будущем. Шансы на возврат стоимости акций к 1000 рублям за штуку на долгом горизонте есть, при условии хороших операционных показателей, но момент для входа в позицию сейчас неподходящий.

«Селигдар»

«Селигдар» (тикер: SELG) занимает четвертую позицию в списке лучших золотодобывающих компаний России и пятую — среди крупнейших в мире по запасам олова. Хотя добытчик уступает в масштабах лидерам российского рынка, он уверенно держится на плаву даже на фоне всех геополитических пертурбаций.

С 2016 года майнер активно наращивает производство. Добыча золота к 2021 году возросла вдвое, олова — в 5 раз. Вслед за производством стабильно увеличивается и выручка. Рентабельность бизнеса также показывает постепенный рост. Запасы золота оцениваются на уровне 310 тонн. К 2024 году компания планирует довести уровень золотодобычи до 10 тонн за счет запуска золотоизвлекательной фабрики на месторождении Хвойное в Якутии. Также «Селигдар» инвестировал в геологоразведку на золоторудном месторождении Кючус и ожидает начала добычи в 2028 году.

В условиях антироссийских санкций у «Селигдара» отсутствуют сколь-нибудь значимые проблемы. У эмитента хорошие показатели, нет трудностей со сбытом: золото он реализует коммерческим банкам России, в основном — «ВТБ», а олово продает внутри страны и в Азии.

Котировки акций росли с начала июня на ожиданиях грядущей выплаты дивидендов. Собрание акционеров утвердило дивиденды в размере 4,5 рубля на акцию (дивдоходность 9,7%). После отсечки 17 июня образовался дивидендный гэп, который аналитики считают благоприятным моментом для покупки акций. Еще до гэпа наблюдался сильный восходящий тренд и увеличение объемов торгов. Если эмитент представит положительные операционные результаты за первые полгода 2022 года, акции получат дополнительный импульс к возобновлению роста. В двухлетней перспективе при удачной реализации текущих проектов и достижении запланированных показателей производства стоимость бумаг компании может составить порядка 100 рублей за штуку.

Ниже приведены списки из 10 и 20 крупнейших в мире золотодобывающих компаний, составленные на основе добычи золота и рыночной капитализации. Barrick является крупнейшей в мире золотодобывающей компанией с годовой добычей около 5.5 миллионов унций. Пять основных шахт Barrick находятся в Неваде (Cortez и Goldstrike), в Доминиканской Республике (Pueblo Viejo), в Перу (Lagunas Norte) и Аргентине (Veladero). Newmont Mining, с головным офисом в Гринвуд-Вилледж (Колорадо, США), является второй крупнейшей золотодобывающей компанией в мире. Она добывает около 5 миллионов унций золота.

Также обратите внимание на то, что граждане РФ могут удаленно открыть банковский счет в Казахстане, Белоруссии и Киргизии. Картами иностранных банков можно делать покупки в зарубежных интернет-магазинах, Google Play и App Store и зарубежом. А для держателей валютных накоплений это тихая гавань в период санкций и турбулентностей.

| Место | Компания | Страна | Добыча золота (миллионы унций) |

| 1 | Barrick Gold | Канада | 5.52 |

| 2 | Newmont Mining | США | 4.90 |

| 3 | AngloGold Ashanti | Южная Африка | 3.63 |

| 4 | Goldcorp Inc | Канада | 2.87 |

| 5 | Kinross Gold | Канада | 2.79 |

| 6 | Newcrest Mining | Австралия | 2.46 |

| 7 | Gold Fields | Южная Африка | 2.15 |

| 8 | Polyus PJSC | Россия | 1.97 |

| 9 | Agnico Eagle Mines | Канада | 1.66 |

| 10 | Sibanye Gold Ltd | Южная Африка | 1.51 |

Содержание

- 1 20 крупнейших золотодобывающих компаний по рыночной капитализации

- 2 10 ведущих золотодобывающих стран

- 3 Крупнейшие золотодобывающие компании России

Newmont Mining является крупнейшей в мире золотодобывающей компанией по рыночной капитализации.

| Место | Компания | Головной офис | Рыночная капитализация, млрд. долл. США (17 января 2018 г.) |

| 1 | Newmont Mining | США | 21.3 |

| 2 | Barrick Gold Corporation | Канада | 17.7 |

| 3 | Franco-Nevada Corp | Канада | 14.6 |

| 4 | Newcrest Mining | Австралия | 14.4 |

| 5 | Goldcorp Inc | Канада | 13.0 |

| 6 | Polyus PJSC | Россия | 12.1 |

| 7 | Agnico Eagle Mines Ltd | Канада | 11.1 |

| 8 | Randgold Resources Ltd | Нормандские о-ва | 9.4 |

| 9 | Kinross Gold Corp | Канада | 5.6 |

| 10 | AngloGold Ashanti Ltd | Южная Африка | 4.6 |

| 11 | Compania de Minas Buenaventura | Перу | 4.1 |

| 12 | Gold Fields Ltd | Южная Африка | 3.5 |

| 13 | Kirkland Lake Gold Ltd | Канада | 3.5 |

| 14 | Yamana Gold Inc | Канада | 3.3 |

| 15 | B2Gold Corp | Канада | 3.1 |

| 16 | IAMGOLD Corp | Канада | 2.9 |

| 17 | Sibanye Gold Ltd | Южная Африка | 2.8 |

| 18 | Alamos Gold | Канада | 2.4 |

| 19 | Endeavour Mining Corporation | Великобритания | 2.3 |

| 20 | Pretium Resources Inc | Канада | 2.1 |

| 21 | New Gold Inc | Канада | 2.0 |

| 22 | Detour Gold Corp | Канада | 2.0 |

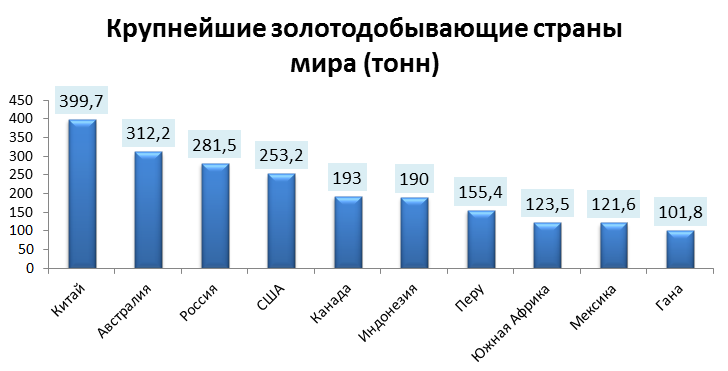

10 ведущих золотодобывающих стран

Китай является крупнейшим в мире добытчиком золота, с добычей золота 455 тонн. Приведенные ниже 10 ведущих золотодобывающих стран добыли приблизительно 1,969 тонн золота в 2016 году.

Добыча золота (в тоннах)

| Место | Страна | 2016 | 2015 | 2014 |

| 1 | Китай | 455 | 450 | 490 |

| 2 | Австралия | 270 | 278 | 274 |

| 3 | Россия | 250 | 252 | 247 |

| 4 | США | 209 | 214 | 210 |

| 5 | Канада | 170 | 153 | 152 |

| 6 | Перу | 150 | 145 | 140 |

| 7 | Южная Африка | 140 | 145 | 152 |

| 8 | Мексика | 125 | 135 | 118 |

| 9 | Узбекистан | 100 | 102 | 100 |

| 10 | Индонезия | 100 | 97 | 69 |

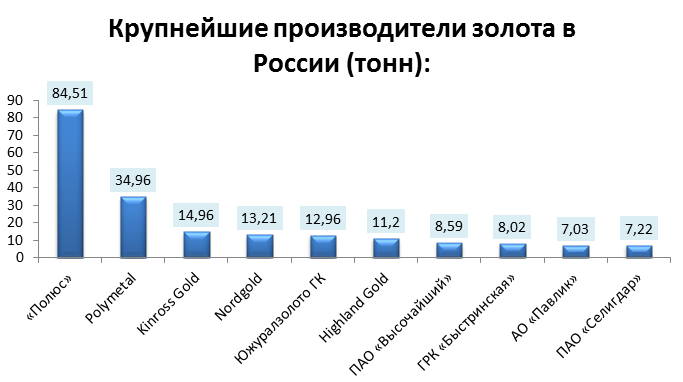

Крупнейшие золотодобывающие компании России

Итоги 2019 года расставили ведущих российских золотодобытчиков в следующем порядке:

- 1 место – ПАО «Полюс».

- 2 место – ГК Polymetal.

- 3 место – KinrossGold.

- 4 место – ГК Petropavlovsk.

- 5 место – ГК Nordgold.

- 6 место – АО «Южуралзолото ГК».

- 7 место – HighlandGold.

- 8 место – ПАО «Высочайший» (GV Gold).

- 9 место – АО «Павлик».

- 10 место – ПАО «Селигдар».

- 11 место – ПАО «Сусуманзолото».

- 12 место – ГРК «Быстринское» (Норильский Никель).

- 13 место – АО «Золото Камчатки».

- 14 место – АО «Прииск Соловьёвский».

- 15 место – Холдинг «Сибзолото».

- 16 место – АО ГРК «Западная».

- 17 место – Концерн «Арбат».

- 18 место – «Артель старателей Витим».

- 19 место – АО «Охотская ГГК».

Источник.

Банки РФ ввели комиссию за хранение валюты

До 12% годовых будет списываться со счета просто за то, что там лежат деньги, спасти накопления можно открыв карту в другой стране:

- Открытие счета в Казахстане;

- Открытие счета в Белоруссии;

- Открытие счета в Киргизии.

Загрузка…

Это пост как продолжения пятничного поста: «Пора инвестировать в акции золотодобывающих компаний РФ?», в котором я постарался расписать общую картину для всех золотодобытчиков как я её вижу в настоящий момент и общих драйверах роста.

Теперь перейдём от общего к частному, кратко пройдёмся по компаниям из этого сектора: Полюс Золото, Полиметалл, Селигдар и пару слов напишу про Лензолото $LNZL, если не написать, кто-нибудь да спросит про неё в комментариях, а разбирать подробно смысла нет, так как компания была золотодобывающей раньше, а после продажи своих активов — это просто пустышка, инвестировать в неё не стоит

Полиметалл $POLY

Хороший середнячок, стабильно входящий в ТОП-10 крупнейших золотодобытчиков мира и второй по величине производитель золота в России с активами в РФ и дружественном нам Казахстане.

После начала СВО компанию бросало то в жар, то в холод, были и планы по продаже активов РФ, и смена юрисдикции на более дружественную, с острова Джерси в британской юрисдикции на Гонконг, КНР, ОАЭ или Казахстан (редомициляция). Вся эта неопределённость оказала сильное давление на акции компании. Сверху ещё и отсутствие дивидендов расстраивают.

При этом производственный план компания не меняла. Поэтому можно ожидать стремительный рост когда неопределённости станет меньше

Селигдар $SELG

Первый плюс — это отечественная компания, таких рисков как у Полиметалла нет. Основная добыча золота на месторождение Кючус в Республике Саха (Якутия). Но до размеров Полиметалла ещё расти и расти, что является вторым плюсом, так как компания постоянно наращивает добычу золота, а когда ты небольшой показывать существенный рост относительно просто.

Третий плюс это дивиденды, компания продолжает платить хорошие дивиденды.

Полюс Золото $PLZL

Крупнейшая золотодобывающая компания РФ, запасы золота в 3 раза больше чем у Полиметалла. Самый большой плюс компании по сравнению с двумя другими — это низкие денежные затраты на добычу, что отлично сказывается на марже прибыли.

У компании все шансы сохранить своё доминирующие положение, так новое месторождение Сухой Лог не только с доказанными огромными запасами (является одним из крупнейших неосвоенных месторождений золота в мире), но и в перспективе низкой себестоимостью добычи. Правда выпуск первого золота с этого месторождения запланировано только на 2027, так что это среднесрочная перспектива.

Дивидендную политику компания не меняла, так что можно ожидать выплат по результатам 2022

—

Какую из компаний добавлять себе в портфель оставляю на ваше усмотрение. У каждой есть свои плюсы

Сам я склоняюсь больше к Полюсу. С покупками я правда немного поспешил, добавлять начал в Августе, а уже в Сентябре акции упали ещё чуть более чем на -30%, но сейчас всё это падение компенсировано и показывают +6%, ещё планирую добавлять в портфель.

—

Не является индивидуальной инвестиционной рекомендацией

Компании, добывающие драгметаллы, в частности золото, иногда рассматриваются как альтернатива инвестированию непосредственно в драгоценные металлы. Вместо покупки слитков золота можно приобрести акции золотодобывающих компаний, при росте спроса на желтый металл их котировки будут расти. Правда, ставить знак равенства между этими бумагами и драгметаллом все же нельзя, у акций есть ряд особенностей.

Есть ли связь между золотом и gold mining shares

На первый взгляд связь очевидна – если золото растет, то компании смогут направлять большие суммы в разведку, наращивать объемы добычи. Логика проста, рост стоимости желтого металла – следствие того, что оказался нарушен баланс между спросом и предложением. Спрос резко увеличивается, а значит и золотодобывающий бизнес обречен на рост, ему придется наращивать объемы добычи.

В теории все логично, но практика вносит свои коррективы. Для сравнения ниже использован индекс золотодобытчиков (в корзину входят крупные золотодобывающие компании) и стоимость обычного драгметалла. На разных временных промежутках зависимость меняется:

- Примерно до конца нулевых между обоими инструментами сохранялась устойчивая прямая корреляция. Масштабы роста отличались, в нулевые индекс обгонял золото почти в 3 раза. Но динамика совпадала, оба инструмента одновременно стагнировали, одновременно обновляли исторические максимумы.

- В десятых годах ситуация принципиально изменилась. Общая корреляция сохранилась, но Gold Bugs Index сильно просел, намного сильнее по сравнению с золотом. Это было не лучшее десятилетие, по его итогам драгметалл обеспечил рост капитала примерно на 70%, инвестиции в акции компаний оказались бы убыточными.

- Если оценить происходящее на дистанции в 26 лет, но разница еще более наглядна. Если бы инвестор вложил деньги в Gold Bugs Index в 1996 г., то его портфель подешевел бы на 7,85%. Инвестиции в золото на той же дистанции обеспечили профит в 344,42%.

Но пример со сравнением индекса золотодобытчиков и золота показывает лишь то, что между активами может быть существенное расхождение в доходности. Нельзя однозначно сказать, что лучше физический металл или бумаги соответствующих компаний.

Например, акции намного лучше выглядят в периоды восстановления после кризиса. После объявления коронавирусной пандемии в 2020 г. и золото и индекс упали, но затем на одном и том же временном промежутке:

- Индекс вырос на 122%.

- Золото подорожало лишь на 40%.

Факторы, влияющие на котировки золотодобытчиков

На акции золотодобытчиков влияет ряд дополнительных факторов, их нет в случае с обычным золотом. К ним относятся:

- Невозможность предсказать результаты разведки новых месторождений. Деньги могут быть буквально выброшены в мусорную корзину.

- Постепенное истощение месторождений. Золотодобытчики находят все меньше богатых месторождений, это снижает эффективность расходов на разведку. Найденное месторождение может оказаться нерентабельным с точки зрения потенциальной прибыли и расходов на разработку.

- Проблемы с экологией. Разработка месторождений может спровоцировать экологическую катастрофу. Это обернется затяжными разбирательствами и в теории миллиардными штрафами.

- Возможный рост эксплуатационных затрат. Может понадобиться повышение безопасности, разработка новых инженерных решений, преодоление последствий локальных чрезвычайных происшествий.

- Вероятные сложности с кредитованием. Банки учитывают все перечисленные риски и неохотно выдают новые займы, особенно если близится очередной кризис.

- Неэффективность управления. Добыча драгметаллов – весьма затратный бизнес, неверные управленческие решения могут подорвать стабильность работы и уничтожить компанию.

- Геополитические факторы. Часть месторождения находится в нестабильных с политической точки зрения регионах. В рамках, например, очередного государственного переворота компания может лишиться всех своих месторождений.

- На состояние золотодобытчиков могут повлиять изменения в местном законодательстве. Например, повышение налогообложения, ввод дополнительных сборов.

- Зависимость от цены золота. При существенном падении спроса на желтый металл золотодобытчики оказываются под давлением.

- Общий интерес к фондовому рынку. Во время кризиса инвесторы обычно уходят в «тихую гавань», это может привести к оттоку средств из акций золотодобывающих компаний.

- Обычно добывается не только золото, но и другие драгоценные металлы. Это тоже своего рода риск, падение спроса на них может повлиять и на котировки акций.

В случае с физическим золотом перечисленные факторы не работают. К рискам можно отнести:

- Незначительную вероятность утери или повреждения слитков/монет.

- Спекулятивный фактор. Объем торгов «бумажным» золотом значительно превышает объем реальных сделок с поставкой драгметалла. В теории спекулянты могут двигать цену в обе стороны.

- Зависимость от денежно-кредитной политики регуляторов. Золото торгуется в паре с фиатной валютой, поэтому ДКП также влияет на курс желтого металла.

Причина сильного расхождения между реальным золотом и бумагами золотодобытчиков объясняется именно этим набором факторов.

Крупнейшие золотодобытчики мира

Ниже перечислены крупные компании золотодобытчики. Для удобства они разделены по странам – отдельно российские представители этого бизнеса и все прочие.

Российские акции золотодобывающих компаний

В эту группу входят:

- ПАО Полюс. Абсолютный лидер с точки зрения подтвержденных запасов, также лидирует по себестоимости добычи. Добыча сконцентрирована в Якутии, Красноярском крае, Магаданской, Иркутской областях. Полюс стабильно платит дивиденды, согласно действующей дивидендной политике на это направляется 30% от EBITDA.

- Polymetal. Занимает второе место по доказанным запасам. В портфеле 10 активных месторождений, на которых добываются серебро и золото. Активы компании сосредоточены в России и Казахстане. Если отношение чистого долга к скорректированной EBITDA меньше 2,5, то Polymetal платит дивиденды. На них направляется как минимум 50% от скорректированной чистой прибыли за 2-ю половину года. Это минимальное финальное вознаграждение акционеров. Также выплаты акционерам могут быть увеличены до 100% от Free Cash Flow, сильный рост дивидендов наблюдался в ковидные 2020-2021 гг.

- Nordgold. Компания появилась в 2007 г. как «дочка» Северстали, было решено выделить золотодобывающее в отдельное направление, окончательное разделение пришлось на 2012 г. Nordgold делает особый акцент на геологоразведке, в результате за период с 2015 г. по 2020 г. доказанные объемы минеральных ресурсов выросли с 28,5 млн унций, до 43,2 млн унций золота. Компания активно работает за пределами РФ, Nordgold принадлежит пара рудников в Буркина-Фасо. До 2017 г. бумаги Нордголд торговались на Лондонской бирже.

- ГК «Петропавловск». Номинально компания британская, головной офис зарегистрирован в Лондоне. Но основная часть активов приходится на Россию, основана компания также в РФ.

- ПАО «Высочайший». Входит в ТОП10 золотодобытчиков России, активы сосредоточены в Якутии (Саха) и Иркутской области. Компания платит неплохие дивиденды, на них направлялось 30% от EBITDA. В стратегии развития на ближайшее будущее поставлена задача войти в пятерку крупнейших добытчиков золота в РФ.

- АО «Южуралзолото». Группа компаний, все члены группы работают в России. Активы АО сосредоточены в Хакасии, Челябинской области и Красноярском крае.

Для этих компаний характерен большой разброс по дивидендной доходности. В кризисные периоды золото и котировки компаний могут сильно расти. Выплаты чаще всего привязаны к EBITDA, поэтому за год дивиденды могут вырасти на 100-200%.

Крупные золотодобывающие компании мира

В крупнейшие золотодобывающие компании мира входят:

- Newmont Goldcorp (тикер NEM). В 2020 г. именно на Newmont Goldcorp пришлось 6% мировой добычи желтого металла, входит в ТОП-5 крупнейших компаний мира в своем секторе. Запасы стабильны, по состоянию на конец 2021 г. минеральные запасы золота составили 92,8 млн унций. В портфеле есть солидные запасы меди – 15 млрд фунтов и серебра – порядка 600 млн унций. В феврале 2022 г. Newmont приобрела 43,65% бумаг Buenaventura в Minera Yanacocha, это дало неплохой прирост запасов.

- Barrick Gold Corporation (тикер GOLD). Несколько уступает предыдущей компании по запасам желтого металла, к концу десятых годов доказанные запасы золота оценивались в 71 млн унций. В собственности Barrick Gold – 16 площадок в 13 странах, добыча ведется в Канаде, Аргентине, Чили, США, Танзании, Саудовской Аравии, Чили, Мали, Папуа-Новой Гвинее, Демократической республике Конго, Доминиканской республике, Замбии и Кот-д’Ивуаре.

- Agnico Eagle Mines Limited (тикер AEM). Канадский золотодобытчик, в портфеле месторождения в Канаде, США, Австралии, Финляндии, Мексике, Колумбии. Входит в пятерку крупнейших компаний мира в своем секторе. На фоне других выделяется стабильной выплатой дивидендов, перерывов не было с 1983 г.

- Newcrest Mining (тикер NCM). Австралийский бизнес, занимается добычей золота и меди. В портфеле месторождения, расположенные в Австралии, Канаде, Папуа-Новой Гвинее. Изначально компания была американской, основана в США, но в 1980 г. дочерняя Newmont Holdings Pty Ltd зарегистрирована в Австралии, на ее основе и появилась Newcrest Mining.

- Gold Fields Limited (тикер GFL). Штаб-квартира компании находится в Южной Африке (Йоханнесбург), входит в десятку крупнейших золотодобытчиков планеты. В собственности Gold Fields 9 рудников, расположенных в Чили, Южной и Западной Африке, Перу и Австралии. В 21 веке добыча золота на месторождениях Gold Fields трижды провоцировала экологические бедствия.

- Kinross Gold Corporation (тикер KGC). Канадская компания, занимается добычей золота и серебра, активно работает в России. Из недавних приобретений выделим покупку участка Чульбаткан, расположенного в Хабаровской области. Также рудники под управлением канадской корпорации работают в Гане, США, Мавритании, Бразилии.

- AngloGold Ashanti (тикер AU). Номинально это африканская компания, штаб-квартира находится в Йоханнесбурге. Работа ведется в 9 странах, а запасы золота оцениваются в 9 млн унций, помимо золота AngloGold добывает и медь, соответствующие запасы оцениваются в 9,67 млн фунтов. В нулевых бизнес столкнулся с проблемами из-за обвинений в жестоком обращении с людьми, занятых на рудниках компании в развивающихся странах.

- Yamana Gold (тикер AUY). Сравнительно молодой бизнес, основан в 1994 г., штаб-квартира находится в Канаде (Торонто). Ведется добыча золота и серебра, добыча драгметаллов ведется на 5 рудниках, золото занимает 88% от объема добычи, остаток приходится на серебро.

- Northern Star. Австралийский золотодобытчик, в моменте капитализация приближалась к $10 млрд, позже снизилась до $6 млрд. Одно из ключевых преимущества – стабильный портфель, в него входят только перспективные с точки зрения геологии участки, геополитические риски крайне низки.

- Wheaton Precious Metals (тикер WPM). Современное название появилось в 2017 г., до этого компания называлась Silver Wheaton, с 2020 г. бумаги WPM допущены к торгам на Лондонской бирже. С 2011 г. выплачиваются дивиденды, причем они постоянно растут, дивидендная политика не корректировалась даже в кризисные периоды.

Если не учитывать российский бизнес, то список золотодобывающих компаний насчитывает около 40-50 золотодобытчиков. Крупнейшие обладают многомиллиардной капитализаций, но в конце списка разместится мелкий бизнес с капитализацией меньше $50 млн. Они не подходят для инвестирования.

Каким должен быть инвестиционный портфель

Ряд инвесторов совершает одну и ту же ошибку – концентрирует внимание на чем-то одном. Выбирается или физическое/бумажное золото или ценные бумаги компаний, добывающих этот драгметалл.

Исследование, выполненное Bullion Management Group Inc. показывает, что лучший результат дает комбинация нескольких типов активов. Тесты показали, что показатели инвестпортфеля улучшаются при включении в него 20% золота.

На дистанции с 1973 г. по 2015 г.:

- Этот портфель обогнал по доходности стандартный инвестпортфель 60/40 и портфель, в котором была 20%-ная доля золотодобывающих ценных бумаг.

- Отклонение доходности также было минимальным – порядка 10,8% против 11,5% у 60/40 и 14% у портфеля с 20% акций золотодобывающего бизнеса.

- При этом коэффициенты Шарпа и Сортино были максимальными.

Тот же эксперимент можно провести самостоятельно, например, с помощью сервиса portfoliovisualizer. В качестве эталона используем ETF на S&P 500 – это биржевой фонд с тикером SPY (портфель №1). В инвестпортфеле №2 добавим к 80% SPY 20% GLD (фонд с акцентом на желтый металл), в №3 – к 80% акций с тикером SPY добавляется 20% бумаг GDX, это еще один ETF, в его портфель входят акции золотодобытчиков.

Аутсайдером ожидаемо оказался портфель №3. На одной и той же дистанции его рост оказался на примерно на $7000 меньшим по сравнению с конкурентами. У SPY и 0,8 SPY + 0,2 GLD разница незначительная.

Но анализ дополнительных показателей меняет картину происходящего. Для удобства основные показатели сведены в таблицу.

При добавлении физического золота несколько уменьшается доходность, но портфель становится более стабильным. Снижается волатильность доходности, просадка, это компенсирует незначительное понижение профита.

Бумаги золотодобывающих компаний не дают тот же эффект.

Как инвестировать в акции золотодобывающих компаний

Принцип тот же, что и при обычной работе на фондовом рынке:

- Можно купить акции золотодобывающих компаний, составив собственный портфель. Скорее всего это будет 10-20 бумаг бизнеса с миллиардной капитализацией.

[adsp-pro-16] - Второй путь – работа с биржевыми фондами. Каждая акция такого ETF соответствует сразу нескольким бумагам золотодобытчиков. Комиссия за управление фондом минимальна, так что это выгодный формат работы.

Крупных ETF такого типа не так уж много. Есть всего 2 фонда, управляющих активами (AUM) на сумму более $1 млрд. Это VanEck Gold Miners ETF и VanEck Junior Gold Miners ETF, у первого AUM превышает $10 млрд, у второго – $3 млрд.

С точки зрения техники проблем нет, это обычная покупка акций через брокера. Вопрос заключается скорее в целесообразности вложений. Портфели, состоящие из бумаг разных компаний-золотодобытчиков показывают, что инвестиции только в этот актив не дают той же стабильности, что и обычный диверсифицированный инвестпортфель.

- Лучшие иностранные брокеры для покупки зарубежных акций (для граждан РФ и РБ)

Любые комбинации акций золотодобытчиков дают один и тот же эффект – на многолетней дистанции стабильность ниже по сравнению с аналогами. Доходность или на том же уровне, или несколько ниже.

Отсюда и основная рекомендация. Бумаги золотодобыющего бизнеса не должны доминировать в портфеле, это слишком нестабильное направление. Этот актив не может рассматриваться как замена реального драгметалла.

Акции золотодобывающих компаний. Заключение

Периодически акции золотодобывающих компаний показывают впечатляющий рост и могут обгонять рост золота в несколько раз. Но на длинной дистанции между этими активами нет 100%-ной корреляции. На котировки акций золотодобытчиков влияет слишком много дополнительных факторов, которых нет в случае с обычным золотом. Этим и объясняется расхождение в доходности.

Этот инструмент не подходит на роль основы инвестпортфеля. Портфели с акцентом на золотодобывающий бизнес обладают более низкой стабильностью, причем это не окупается повышенным профитом.

From Wikipedia, the free encyclopedia

There are different methods by which gold mining companies are ranked. One is by their annual production. Another is by their cash cost per ounce, that is, how much money it costs them to mine the gold. Since gold prices are the same everywhere, companies with lower costs per ounce make more profit. The most common method lists by market capitalization which considers the total value of capital holdings by that company. Also considered when comparing companies is their market capitalization per ounce of gold equivalent (sometimes abbreviated MV-GEO, EVO if the enterprise value is used) which takes the market value and total reserves and resources for each company as well as the price of gold into consideration. The figures for each company can be used to determine the value the stock market gives to each company’s reserves on an ounce to ounce basis.[1]

If the calculation is to exclude financial assets the enterprise value is used instead of market capitalization.[2]

EVO = Enterprise Value/Ounce (gold equivalent) = Enterprise Value divided by resources. The enterprise value is the difference between a company’s market capitalization (product of the number of company shares and listed stock price) and its cash, investments less debt (amortization). Three of the 10 largest companies by market cap that engage in gold mining, Fresnillo, Buenaventura and Freeport-McMoran (copper/molybdenum) are not included in the first list because they are minor gold producers/most of their revenue comes from a metal other than gold (Fresnillo and Buenaventura rely more on silver, in some lists silver production is treated as gold production, converted to gold equivalent using the gold to silver price ratio; McMoran produced 32.375 tonnes of gold in 2013 (up 32% after falling by 31% in 2012) but gold accounted for only 8% of revenue (down from 10%).[3][4]

World gold production in 2008 declined by 50 tonnes despite a strong showing in market price.[5] Total production cash costs were up 4.1% industrywide in the third quarter of 2010 to US$585 per ounce of gold mined.[6] The lower price of gold in 2013 is expected to impact gold production in the coming years; Barrick Gold is slowing construction at one of its largest gold projects Pascua Lama (18 m ounces of gold, 676 m ounces of silver) while in Australia mines are being shuttered by companies in an attempt to curb costs.[7][8]

In 2016, five of the world’s 10 largest producing regions recorded growth in output, they are: China (450 tons +5), Russia (250 +8 tons), USA (209 tons +9), Canada (170 tons +10), Mexico (125 tons +5) and Indonesia (100 tons +25); In 2015 only Australia, Peru, Mexico, Uzbekistan and Indonesia produced more than the year before.[9]

In 2013, nine of the world’s 14 major producing regions recorded growth in output, they are: Australia, Brazil, Canada, Chile, China, Indonesia, Mexico, Papua New Guinea and Russia; In 2012 only Canada, China, Ghana, Mexico, Peru and Russia produced more than the year before.[10] In 2013, the world’s five leading gold producers, in order of total production were China (420 tons +17), Australia (250 tons +5), US (227 tons -8), Russia (218 tons +2), South Africa (145 tons -15).[10][11] In 2011, all of the world’s 14 major producing countries recorded growth in output except for Peru, Indonesia and Brazil (global primary production up 5.5%); list was led by China (355 tons), Australia (270 tons), USA (237 tons), Russia (200 tons), South Africa (190 tons).[12] South Africa’s drop in output (down 10% from 2010 to 2012) is not a result of resource depletion but rather high production costs.[13]

The Big 10[edit]

| Rank | Name | Base | Revenue mil.USD Ytd Dec 2020 |

2008 cap bil $ |

2013 cap bil USD |

2021 cap bil USD |

profit mil USD Ytd Dec 2020 |

2020 FY production tonnes |

Reserves Moz |

Total Resource Moz |

Cash Cost 2013 year US$ total/oz |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Newmont Goldcorp | 11,497 |

18.23 | 16.1[16]Aug.17 | 50 | 2666 |

178.35 |

85.0 [17] | 142.67 | 761 2013 | |

| 2 | Barrick Gold | 12,595 |

26.90 | 19.4[19]Aug.17 | 45.9 [2] | 2,324 |

134.94 |

140.2 [21] | 226.92 | 566 [18] | |

| 3 | Franco-Nevada | 1,020.2 |

8.22016[23]Jn.19 | 25.1 [3] | 326.2 |

8.2 |

113.726 Jan’16[22] |

204.307 | 821 [22] | ||

| 4 | Polyus Gold | 4900 |

9.00 | 9.7 [25]Mar.12 | 21.8 [5] | 1646 |

78.4 |

74.1 [17] | 211.92 | 707 [26] | |

| 5 | Agnico Eagle Mines Limited | 3138.1 |

6.0 [28] | 6.32016[29]Oct’15 | 14.1 [7] | 511.6 |

49.23 |

9.976 [27] | 15.013 | 637 [27] | |

| 6 | Newcrest Mining | 3922 |

10.01 | 7.2 [31]Jun.26 | 13.8 [9] | 750 |

61.55 59.82 58.77 (2012) 77.44 (2011) NC 50[32] Lihr 25[33] |

77.0 [34] | 205.45 Newcrest 119.2 Lihir 86.234 |

A$750 [30] | |

| 7 | Gold Fields | $3,892 |

7.51 | 5.85 [36]Aug.2 | 9/18 [11] | 723 |

63.40 |

78.9 [17] | 270.28 | 803 [37] | |

| 8 | Kinross Gold | 4,213.4 |

11.14 | 6.1 [39]Aug.1 | 8.3 [13] | $783.3 (3742.3) (2509.7) |

67.10 74.2 (2012)[41] Kinross 65.14, RB 11.40 (’10)[42] |

59.17 | 92.06 Kinross 74.8 Red Back 17.26 |

743 [40] | |

| 9 | AngloGold Ashanti | 4427 |

11.61 | 6.0 [44]May.28 | 8.57 [15] | 946 (2,200) |

86.4 |

74.9 [17] | 264.30 | 830 | |

| 10 | Yamana Gold | 1562 |

7.2 [46]Aug.5 | 5.5 [18] | 203.6 |

25.55 |

19.4 [17] | 46.35 | 596 [45] |

these previous top companies succumbed to M&A

| new | Name | Base | Revenue mil.USD Ytd Dec 2014 |

2008 cap bil $ |

2013 cap bil USD |

2021 cap bil USD |

profit mil USD Ytd Dec 2014 |

2014 FY production tonnes |

Reserves Moz |

Total Resource Moz |

Cash Cost 2014 year US$ total/oz |

|---|---|---|---|---|---|---|---|---|---|---|---|

| NA | Eldorado Gold | 1123.912 |

3.03 | 5.36 [36]Aug.2 | NA | (641.615) |

20.45 |

18.61 [48] | 20.2 | 494 [47] | |

| NA | Goldcorp | 4687 |

21.63 | 23.0 [50]Jn.19 | 10.0 [20] | (2709) 1749 (2012) |

75.60 |

54.38 dec’13[52] 60.1 feb’11[53] |

81.59 | 687 [49] |

Sources and other information

- since July 1, 2019, the acquired Newmont mines contributed revenue of $1,184 million and net income of $322 million for the year ended December 31, 2019. If the acquisition had occurred on January 1, 2019, consolidated revenue and consolidated net income for 2019 would have been $10,745 million and

$4,500 million, respectively.[21]

- 2008 ranking Gold Strategist

- total resource [22]

- 1 tonne = 1000 kg = 2204.6 lbs = 35,273.9619 ounces; 1 ton = 2000 lbs = 32,000 ounces

- Newcrest Mining started including Lihir Gold assets in mid-2010 (revenue and profit changes are based on pre merger assets in 2009 and merged assets in 2010).

- Metrics such as cash costs, revenue for years prior to 2011 were changed due to the transition in accounting standards from Generally Accepted Accounting Principles (GAAP) to International Financial Reporting Standards.[54]

- For 2012 Barrick Gold’s overall losses can be attributed to a $4 billion writedown on copper assets incurred during the final quarter.

- Gold Fields production down due to unbundling of certain assets in South Africa into a newly created company called Sibanye Gold.[37]

- 3 of the companies took on major writedowns on their assets in the last quarter of 2011 and that affected their annual profits (Newmont $1.6B, Kinross $2.94B, Agnico-Eagle Mines $644.9M).

- Newmont operates Australia’s two biggest gold mines, Boddington and Kalgoorlie.[55]

- On July 25, 2011, Polyus Gold and KazakhGold merged.

- In 2013 Goldcorp, Newmont, Newcrest, Kinross, AngloGold, and Eldorado produced more gold than the previous year. In 2012 it was Yamana, Kinross, and Polyus Gold that produced more. In 2011 it was Newmont, Newcrest, Kinross and Eldorado.

- November 8, 2012 – Goldcorp (+3.5%) overtakes Barrick Gold (-25%) in market value.

Canadian companies[edit]

Even though Canada lags far behind its counterparts in its amount of central bank gold reserves, Canadian companies dominate the industry. These companies are big players in the Canadian industry which ranks 7th globally[56] but rely mostly on assets in foreign countries (Barrick Gold alone produced 209.79 tonnes of gold in 2009,[57] Canada produced 100 tonnes). In fact 75% of the world’s mining companies are headquartered in Canada.[58] Canada’s biggest undeveloped gold deposit is the Kerr Sulphurets Mitchell copper-gold property in northwestern British Columbia; It holds 38.2 million ounces of gold (2P reserves steady in 2012, up 27% in 2011).[59] Another project in the Detour Lake area of Ontario ranks 4th among North America’s deposits (up from six in July 2010).[60][61][62] Among the largest gold containing properties controlled by Canadian companies is Goldcorp’s wholly owned billion ounce silver, 18 million ounce gold Penasquito mine in Mexico and Ivanhoe Mines’ 81.3 billion pound copper, 46.4 million ounce gold Oyu Tolgoi deposit in Mongolia.[63][64] Barrick Gold owns 50% of Super Pit, Australia’s biggest gold mine.[65]

60% of the country’s gold output come from six mines, they are Red Lake 493,000 oz, Malartic 475,277 oz, Meadowbank 430,613 oz, Porcupine 291,900 oz, Musselwhite 256,300 oz, Detour Lake 232,287 oz.[66]

In 2018 the Canadian embassy in Athens, Greece was attacked with sledgehammers and red paint by an anarchist group opposed to the embassy’s support for Eldorado Gold Corp.’s mining plans in Greece.[67]

As of September 2009, there were 20 companies in the country with a market cap of 1 billion dollars or more.[68]

Barrick Gold Corp. is the country’s largest gold mining company by several measures of size. After growing 3.35% on the year, on November 8, 2012 Goldcorp leapfrogs Barrick Gold in capitalization – Barrick lost 25% of its market value that year.[69]

In the following table are Canada’s 10 highest valued gold mining companies for 2010 as well as 6 other mid cap companies.

| Large Cap | 2010 cap | 2020 | Mid Cap | 2010 cap | 2020 | other | 2020 | |

|---|---|---|---|---|---|---|---|---|

| Barrick Gold | $40 bil [70] Jan | $60 billion | Yamana Gold | $8.17 billion [71] May | $6 billion | Franco-Nevada | $33 bil | |

| Goldcorp | defunct | IAMGOLD | $6.87 bil [72] | $2 billion | New Gold | $2 bil | ||

| Kinross Gold | $19 bil[73] Sept | $13 bil | Red Back Mining | $5.80 billion[74] May | (see Kinross) | Alamos Gold | $5 billion | |

| Agnico-Eagle Mines | $11.4 bil Oct. | $23 billion | Osisko Mining | $5.2 billion[75] July 31 | $2 billion | Seabridge Gold | $2 billion | |

| Kirkland Lake Gold | $15.0 billion | $15 bil | Centerra Gold | $3.03-4.776 billion [76][77] | $3 billion | NovaGold Resources | $4 bil | |

| Franco-Nevada | $33 bil | Endeavour Mining | na | $5.0 billion |

- Notes – Kinross Gold was 13.50 billion in May before it acquired Red Back Mining.[72] Osisko Mining was $10 million in 2005 and $3.5 billion May 2010.[78]

South Africa[edit]

The world’s 5th largest gold producer (170 tons in 2012) that is home to two of the world’s ten largest gold mines.[79] As recently as 2007 South Africa was the world’s top gold producer. The drop in its global ranking is not due to resource depletion (South Africa ranks close behind leader Australia in reserves) but rather to its high costs of production. In fact South Africa has the highest mining cash costs among all major producing regions.[13]

Notable South African gold companies include:

- AngloGold Ashanti – world’s 3rd biggest gold producer (but has very high cash costs per ounce) at 3.944 million ounces in 2012.[80] AngloGold is also South Africa’s largest producer of uranium (1.46 million pounds in 2010), a position that was strengthened in July 2011 when it acquired 20% of Canada’s First Uranium.[81]

- Gold Fields – produced 2.2 million ounces of gold in 2013, down from 3.254 million ounces on the year ended June 30, 2012; 2011 production [82] roughly the same as 2010.[83] Its largest new mine has the potential to produce at a rate of 1 million ounces annually (though it produced 175,000 in 2009).[84] It is South Africa’s second leading producer.[85] During 2013 the company spun off some of its assets into a new company called Sibanye Gold.

- Harmony Gold (mining) – was the 5th largest producer of gold in 2008 (has since fallen off a bit, production was 2.33 million ounces (66.05 tonnes) in 2008 compared to 1.56 million (44.23 tonnes) in fiscal 2010)[86][87]

Forbes Global 2000[edit]

The Forbes Global 2000 list is produced annually by Forbes. Compiling information about each of the 2000 largest companies globally it ranks them. These are all of the gold companies that made the list in 2015. Companies that dropped out of the list, 2016: Osisko Gold Royalties; 2015: Polyus Gold, Newcrest Mining; 2014: Anglogold Ashanti, Yamana, Gold Fields, Kinross, Buenaventura, Shandong Mining, Eldorado; 2013: Iamgold; 2012: Agnico Eagle Mines.

It ranks them based on a number of factors, the top companies on its list aren’t necessarily the biggest. Data reflects the 12-month period ending March 2016 for companies based in the United States, Canada and Bermuda. For all other countries, data is for the last fiscal year period.

| May 2016 Cum. Rank |

Name | Rank 2013 |

Rank 2014 |

Rank 2015 |

Rank 2016 |

Base | 2016 rev (bil.USD) |

2016 Profit (mil.USD) |

Assets 2016 (bil$.) |

Market cap April (mil$.) |

|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Freeport-McMoRan | 273 | 224 | 659 | 740 | 16.2 | (12,200) | 46.6 | 14,600 | |

| 2 | Barrick Gold | 659 | 771 | 895 | 913 | 9.1 | (3,000) | 26.3 | 18,800 | |

| 3 | Newmont Goldcorp | 448 | 1033 | 891 | 977 | 7.8 | 89 | 24.6 | 16,600 | |

| 4 | Goldcorp | 559 | 1160 | 1268 | 1290 | 4.4 | (4,400) | 21.4 | 14,200 | |

| 5 | Newcrest Mining | na | na | na | 1607 | 3.4 | 3,440 | 11.3 | 10,600 |

Source: May 6, 2015: The Global 2000

References[edit]

- ^ «Digging for Outliers in the Gold Mining Field». April 13, 2010.

- ^ «Valuing a Company». 2008.

- ^ «Yamana Gold Provides Mercedes Pre-Feasibility and Ernesto/Pau-a-Pique Scoping Study Results and Further Update». February 12, 2009.

- ^ «Freeport-McMoran 2013 Annual Report» (PDF). 2014.

- ^ «Gold production in the world». Energy and Mining Newsletter. 2009. Retrieved September 11, 2009.

- ^ «Gold mine costs up 4.1% in Q3». November 26, 2010.

- ^ «Barrick To Slow Gold Mine Project». Business Insider. June 29, 2013.

- ^ «Alacer Sees Gold Output Falling In Australia». August 5, 2013.

- ^ US Geological Survey, Mineral Commodity Summaries – 2017, Jan. 2017.

- ^ a b «USGS Annual Review» (PDF). February 2014.

- ^ «U.S. Geological Survey, Mineral Commodity Summaries, January 2013» (PDF). 2013.

- ^ «Mineral Commodity Summaries 2012» (PDF). January 24, 2012.

- ^ a b «South Africa’s mining industry mired in disarray». The Globe and Mail. May 26, 2011.

- ^ a b «Newmont Mining 2020 SEC 10-k» (PDF). February 22, 2020. Retrieved May 5, 2020.

- ^ «Newmont Goldcorp Corporation Revenue & Earnings Per Share (EPS)».

- ^ «Newmont Mining (NEM) – Research». October 21, 2012.

- ^ a b c d e «Reserves & Resources». goldval. January 15, 2010.

- ^ a b «Barrick Gold 2013 Year End Results» (PDF). February 13, 2014. Archived from the original (PDF) on March 16, 2014. Retrieved March 6, 2014.

- ^ «Gold Roundup». August 17, 2013. Archived from the original on September 6, 2013. Retrieved September 6, 2013.

- ^ «Barrick 2020 Annual Report» (PDF). 2021.

- ^ «Barrick Gold 2012 40-F SEC Filing». February 2013. Archived from the original (PDF) on December 25, 2018. Retrieved March 6, 2014.

- ^ a b c d «Franco Nevada 2020 Edgar Filing». 2021.

- ^ «Franco-Nevada: Royalty of the gold industry». Mining. January 14, 2016.

- ^ a b «Polyus Gold Factsheet». Retrieved May 5, 2021.

- ^ «Polyus Gold to be included in FTSE indices». Mineweb. March 12, 2013.

- ^ «Polyus Gold 2013 Annual Report». 2014.

- ^ a b c d «Agnico Eagle Year End Results 2020» (PDF). February 2020.

- ^ «Kittila begins production». December 5, 2008.

- ^ «fool». October 7, 2015.

- ^ a b c «YTD June 2013» (PDF). September 2013.

- ^ «Newcrest Mining (ASX:NCM) revisited – a tarnished reputation?». June 26, 2013. Archived from the original on March 5, 2017. Retrieved September 6, 2013.

- ^ «Newcrest Mining 2010 Annual Report». 2011. Archived from the original on March 4, 2016. Retrieved August 9, 2011.

- ^ «Half Year Financial Results For the 6 months ended Dec 2010» (PDF). 2011. Archived from the original (PDF) on June 24, 2012. Retrieved March 5, 2011.

- ^ «Newcrest says Lihir deal to result in huge capital savings». August 30, 2010.

- ^ a b «Gold Fields 2020 Income Statement» (PDF). 2021.

- ^ a b «Gold Volume Actives (nyse)». August 2, 2013. Archived from the original on March 10, 2014. Retrieved September 6, 2013.

- ^ a b «Goldfields 2013 Annual Results». February 13, 2014.

- ^ a b «Kinross 2020 Income Statement». 2021.

- ^ «Gold’s slide takes $2.4-billion toll on Kinross». Globe and Mail. August 1, 2013.

- ^ a b «Kinross 2013 CY Results» (PDF). February 12, 2014.

- ^ «Kinross Reports 2012 fourth quarter and year-end results» (PDF). February 13, 2012. Archived from the original (PDF) on April 25, 2013.

- ^ «Kinross Reports 2010 fourth quarter and year-end results». February 16, 2011.

- ^ a b «AngloGold Ashanti 2020 Report Results» (PDF). February 29, 2020.

- ^ «Short Interest in AngloGold Ashanti, Harmony Gold Surges». May 28, 2013.

- ^ a b c «Yamana Gold Financial Report year ended Dec. 31, 2020». Retrieved February 11, 2021.

- ^ «Yamana Gold Price Target». August 5, 2013.

- ^ a b c d «Eldorado Gold Year-Ended December 31, 2013» (PDF). February 20, 2014. Archived from the original (PDF) on August 7, 2015. Retrieved March 6, 2014.

- ^ «Eldorado Gold Management Analysis» (PDF). February 21, 2012. Archived from the original (PDF) on May 14, 2013.

- ^ a b c «Goldcorp 2013 Edgar Filing» (PDF). February 12, 2014.

- ^ «Goldcorp grows in Canada». The Northern Miner. June 19, 2013.

- ^ «Goldcorp 2013 form 40-F». February 13, 2014.

- ^ «Goldcorp Proven + Probable Reserves as of December 31, 2013» (PDF). 2014.

- ^ Rocha, Euan (February 9, 2011). «Goldcorp says gold reserves rose 23 pct». Reuters.

- ^ «Many Canadian companies plan for bulk of IFRS conversion in 2010». Retrieved March 4, 2012.

- ^ Chambers, Matt (September 15, 2011). «Newmont’s Boddington mine is sick but no longer critical». The Australian.

- ^ «Gold production in the world». Energy and Mining Newsletter. May 2009. Retrieved September 11, 2009.

- ^ «Barrick Profit Tops Estimates as Gold Production Rises». October 28, 2010.

- ^ «Canadian Civil Society Demands Canadian Mining Companies Be Held Accountable for Overseas Abuses». November 22, 2010. Archived from the original on July 14, 2014. Retrieved March 4, 2012.

- ^ «Golden plans coming together in BC for Pretium». May 12, 2011.

- ^ «Detour Gold reserves grow to 14.9M ounces». February 1, 2011.

- ^ «The Stock Market, Canadian Stock Exchange | TMX Group». Archived from the original on October 3, 2012. Retrieved February 3, 2011.

- ^ «Detour Gold set to shine north of Timmins». July 27, 2010.

- ^ «2011 Outlook: Silver Mine Supply To Grow». December 27, 2010.

- ^ Riseborough, Jesse (September 13, 2010). «Rio Tinto Raises Ivanhoe Mines Stake to 35% as Loan Converts Into Shares». Bloomberg.

- ^ «Australia Remains World’s Second-largest Gold Producer». February 28, 2011.

- ^ «Canada’s Largest Gold Producing Mines». July 1, 2014.

- ^ «Canadian embassy in Athens attacked with sledgehammers, red paint». October 22, 2018.

- ^ «Top 20 biggest Canadian Gold Stocks». MoneyEnergy. September 10, 2009. Retrieved September 11, 2009.

- ^ «Goldcorp now biggest gold miner in the world by market cap». November 8, 2012.

- ^ «investing in US gold stocks». January 8, 2010.

- ^ «yamana gold incorporated results». May 4, 2010.

- ^ a b «The 10 Best Managed Gold and Silver Companies». May 6, 2010.

- ^ «Mining Journal Outstanding Achievement Awards 2010». November 8, 2010.

- ^ Willis, Andrew (May 4, 2010). «red back mining finds suitor». The Globe and Mail. Toronto.

- ^ «takeover rumors around osisko mount». May 17, 2010.

- ^ «2010 stock picks continued gold stock». January 21, 2010.

- ^ «Centerra Gold Inc. Valuecruncher». Retrieved November 19, 2010.

- ^ «Osisko Mining». July 31, 2010.

- ^ «The World’s Ten Largest Gold Mines». Retrieved April 24, 2013.

- ^ «AngloGold Ashanti 2012 Report for the Year Ended December 31, 2012» (PDF). February 20, 2013.

- ^ First Uranium shares soar 50% as AngloGold buys stake

- ^ «Goldfields 2012 Annual Results» (PDF). February 14, 2013.

- ^ «Goldfields Dec 2, 2010 SEC Report page 55» (PDF). December 2, 2010.

- ^ «Gold Fields Targets Annual Production of 1 Million Ounces from South Deep». September 17, 2010.

- ^ Gunnion, Stephen (February 20, 2012). «South African Stocks: BHP, Gold Fields, Morevest, Wilson Bayly». Bloomberg.

- ^ «FACTBOX-The top 10 gold companies based on production». Reuters. September 8, 2008.

- ^ «Harmony Gold». Retrieved September 11, 2009.

Введение

В последнее время вокруг инвестиций в золото и связанных с ним активов ходят жаркие споры: кто-то ждет дальнейшего падения котировок драгоценного металла, а кто-то наоборот, воспользовавшись хорошей коррекцией увеличил долю в “золотых” активах.

Я неоднократно в рамках своих выпусков делилась с вами своим мнением, что падение котировок золота последних нескольких недель являлось скорее коррекцией, чем сменой тренда, и судя по котировкам золота — я была права:

Мягкая денежно-кредитная политика со стороны центральных банков и огромные пакеты стимулирования экономики, в том числе “вертолетные деньги, приведут к разгону инфляции в ближайшие несколько лет. Золото при этом, служит традиционным антиинфляционным активом: чем выше ожидаемая инфляция, тем дороже стоит золото.

Ранее Bank of America прогнозировал рост золота до $3.000 за тр.унц. к концу 2021 г.; а Goldman Sachs и Wells Fargo — до 2.300 к июлю 2021 г.

Глава «Полюса» Павел Грачев в недавнем интервью также дал прогноз, что с продолжением монетарного стимулирования в США золото продолжит рост к $3000.

Из интересных событий отмечу, что в августе американская инвестиционная компания Invesco провела опрос среди представителей Центральных Банков разных стран. На вопросы относительно планов по золотым резервам своих государств они ответили, что:

- Планируют наращивать свои золотые резервы в последующие 12 месяцев. Никто из опрошенных не намерен сокращать золотые резервы;

- Представители центральных банков единогласно продолжают считать, что золото в резервах является важным активом для их диверсификации;

В связи с изложенным, я продолжаю держать довольно большую долю индексного портфеля в ETF на золото. Более того, на этой коррекции я нарастила свою долю в FXGD.

Полюс

Тикер #PLZL

Цена 14.670 руб.

Дивиденды Платит

Дивдоходность 3,3%

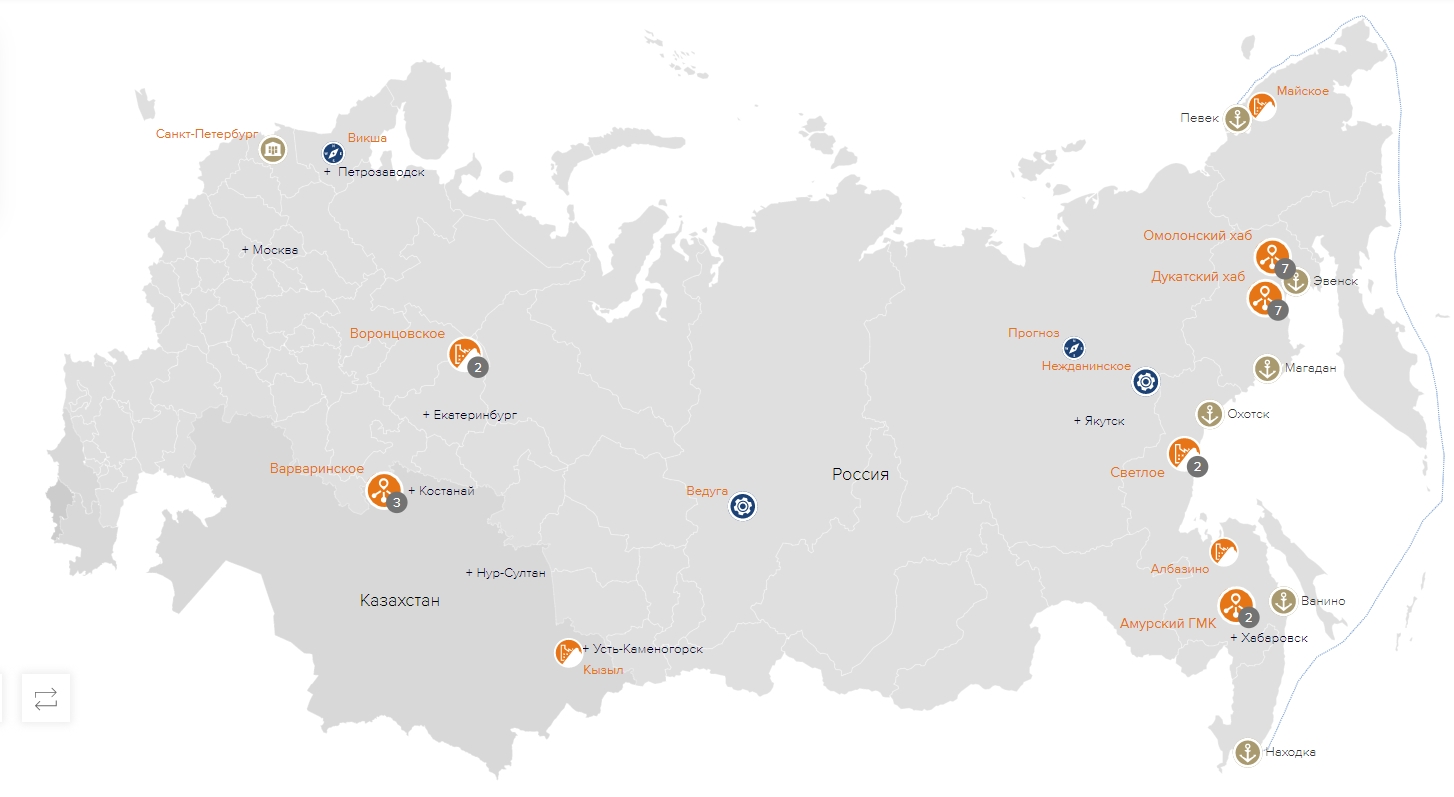

Полюс — это самый крупный производитель золота в России и один из 10 ведущих глобальных золотодобывающих компаний.

Совсем недавно я делала распаковку этой компании (кто не смотрел, переходите под ссылкой в описании), поэтому повторятся не буду, но тезисно напомню ключевую информацию о компании.

Полюс обладает третьими в мире запасами золота: доказанные и вероятные запасы (P&P) по международной классификации составляют 61 млн тройских унций золота, а оцененные и выявленные ресурсы составляют 187,5 млн тройских унций золота.

Кроме того, у компании полюс самая низкая в мире операционная себестоимость производства золота:

- Общие денежные затраты (Total Cash Costs) составляют 369 долл на тройскую унцию золота.

- А совокупные денежные затраты на производство золота (All-in Costs) за 9 мес 2020 г. составили всего лишь 601 долларов на унцию.

У Полюса несколько действующих месторождений и золотоизвлекательных фабрик общей проектной мощностью:

- По обработке 41,6 млн тонн руды в год,

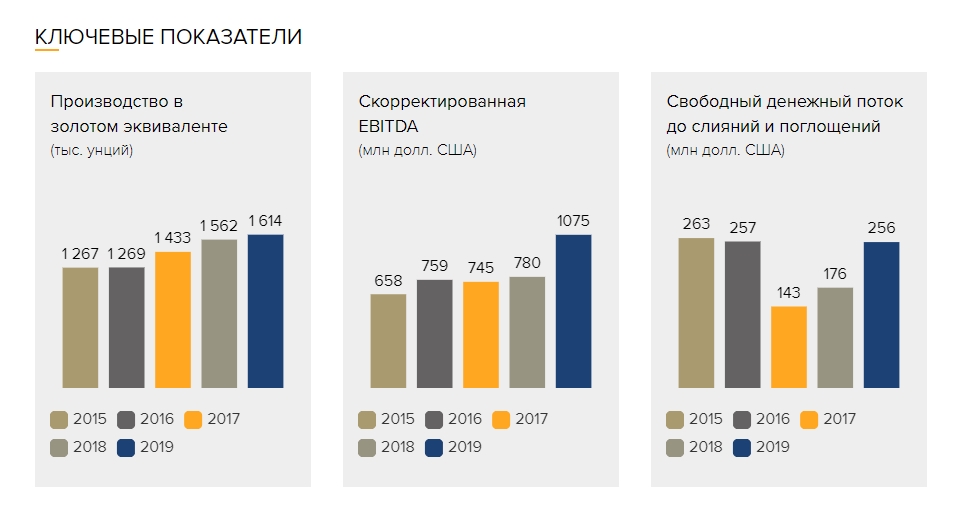

- И производству золота в количестве 2,86 млн. тр. унций в год.

С каждым годом добыча руды и общий объем производства Полюса стабильно растет, а среднее содержание золота в переработанной руде составляет 2,36 грамма на тонну.

Факторы роста

В данный момент Полюс завершает разработку технико-экономического обоснования строительства очередной золотоизвлекательной фабрики “ЗИФ-5” на Благодатном месторождении, которая станет ключевым драйвером роста Полюса на ближайшие пять лет

Главный же фактор роста Полюса в долгосрочной перспективе является освоение Сухого Лога, — крупнейшего неосвоенного месторождения золота в мире.

Доказанные и вероятные запасы золота этого месторождения составляют 40 млн унций, со средним содержанием 2,3 грамма на тонну, а оцененные и выявленные ресурсы составляют 63 млн тройских унций золота.

На Сухом Логе Полюс намерен добывать и производить 2,3 млн тройских унций золота в год, что сопоставимо со всей нынешней добычей компании. Начало добычи запланировано на период после 2026 года. В данный момент Полюс проводит геологические изыскания на месторождении.

Реализация Сухого Лога удвоит EBITDA Полюса, и пока еще рынок не учитывает это в капитализации компании.

Полиметалл

Тикер #POLY

Цена 1.640 руб.

Дивиденды Платит

Дивдоходность 3,3%

Полиметалл — второй после “Полюса” по добыче драгоценных металлов с активами в России и Казахстане. Также, как и Полюс, входит в топ 10 золотодобывающих компаний мира.

Компания владеет 9 (девятью) действующими месторождениями золота и серебра и портфелем новых проектов развития.

Также Полиметалл является крупнейшим производителем серебра в России, поэтому изменение стоимости не только золота, но и серебра, — традиционно оказывает влияние на акции.

Полиметалл разрабатывает месторождения с упорными рудами с 2007 года. Его главный перерабатывающий актив — автоклавный хаб в Амурске (Амурский гидрометаллургический комбинат), на котором Полиметалл реализует масштабный проект по увеличению мощностей.

Тенденция на мировом рынке добычи такова, что все больше ресурсов представлены именно упорными рудами, которые ранее не перерабатывали в России из-за отсутствия технологий. .

Производственные мощности компании позволяют:

- Перерабатывать до 16 млн. тонн руды в год. Среднее содержание драгметаллов в руде, измеренная в золотом эквиваленте, составляет 3,8-3,9 грамма на тонну.

- Производить ~1,5 млн. тр. унций золота и ~19 млн. тр. унций серебра в год.

Если измерять серебро в золотом эквиваленте, что общее годовое производство золотого эквивалента составляет ~ 1,677 млн тр. унций в год.

Общие денежные затраты Полиметалла на производство золота (Total Cash Costs) составляют 638 долл / на унцию золотого эквивалента,

А совокупные денежные затраты (All-in Costs) — 880 долл / на унцию золотого эквивалента

Petropavlovsk

Тикер #POGR

Цена 30 руб.

Дивиденды Не платит

Petropavlovsk — это 3-я по объему производства золота компания в России с активами на Дальнем Востоке России. Петропавловск — это интересная компания, обладающая внутренними и внешними драйверами роста.

Главный актив компании — Покровский автоклавный гидрометаллургический комбинат (АГК), — так называемый “POX Hub”. Это крупнейший по мощности, и второй в России автоклавный гидрометаллургический комбинат.

POX Hub извлекает золото из упорных руд, из которых невозможно извлекать золото традиционными способами. И в этом кроется большой потенциал для компании.

Дело в том, что 40% всех месторождений золота в России представлены упорными рудами, извлечение золота из которых ранее было невозможным из-за отсутствия перерабатывающих мощностей в стране.

В связи с этим, большинство производимых в России упорных золотосодержащих концентратов, которые не могут быть переработаны их производителями, экспортируется в КНР.

С запуском Покровского АГК, Петропавловск начал приобретать упорные золотые руды других золотопроизводителей и самостоятельно их перерабатывать на своих мощностях.

Ввод в эксплуатацию POX Hub в сочетании с ростом цен на золото обеспечат Петропавловску рост доходов за счет обработки этих “трудных” руд, добытых как на собственных, так и на сторонних рудниках.

Поэтому POX Hub — это краеугольный камень стратегии Петропавловска и главный фактор роста ее стоимости.

А вот себестоимостью производства золота Петропавловск конкурировать с Полюсом не может: более половины запасов Петропавловска — это упорные руды, у которых более дорогая себестоимость обработки.

В связи с этим общие денежные затраты (Total Cash Costs) у Петропавловска за первое полугодие 2020 года составили $983 / тр.унц. — что в разы больше, чем у Полюса, у которого общие денежные затраты равны всего лишь $369 / тр.унц.

Если говорить об Общих затратах (All-in Costs) на производство золота, то у Петропавловска они составили $1.325 на тр. унцию. по итогам отчетности за 1 полугодие 2020 г.

Таким образом, если говорить о рисках, то у Петропавловска — это снижение цены золота ниже $1.325 / тр.унц.

О конфликте

С лета 2020 г. котировки Петропавловска значительно снизились на череде негативных корпоративных событий:

- Во-первых, это постоянная конвертация принадлежащих кредиторам облигаций Петропавловска на его акции, что размывает доли существующих акционеров. С другой стороны, это явно позитивный сигнал: крупные кредиторы видят гораздо больший потенциал от участия в капитале компании, а не в качестве держателя ей долга.

- Во-вторых, до недавнего времени компания погрязла во внутреннем корпоративном конфликте:

- В феврале 2020 г. в Петропавловске сменился основной акционер — пришла компания Струкова «Южуралзолото» (24,34%)

- Струков заподозрил вывод денег из компании предыдущим мажоритарным акционером в сговоре с основателем и гендиректором Павлом Масловским (руководил компанией с 1994 г.).

- На ГОСА Струков проголосовал против действующего СД и об увольнении Масловского.

- Другие крупные холдеры — Prosperity (11,59%), Everest Aliiance (6,44%) и Slevin (3,85%) и Fortiana Holdings (4,62%) поддержали Струкова.

Но буквально несколько дней назад Petropavlovsk поставил точку в этом корпоративном конфликте:

- С 1 декабря Совет директоров компании назначил нового гендиректора — Дениса Александрова, который до этого 5 лет занимал пост гендиректора другого крупного золотодобытчика, — Highland Gold Mining.

- Александров — это высококлассный менеджер с большим опытом работы в золотодобывающей отрасли. До Highland Gold Mining он работал гендиректором в шведской Auriant Mining AB, ведущей добычу золота в России.

- Среди его профессиональных достижений — повышение операционной эффективности компаний и обеспечение высокого уровня доходности для акционеров.

К факторам роста компании можно отнести:

- Ввод в эксплуатацию второй флотационной фабрики на горно-гидрометаллургическом комбинате (ГГМК) Пионер.

- Строительство 5-го и 6-го автоклава на POX Hub, что увеличит мощность на +30% к существующим перерабатывающим мощностям. Пока компания только вынашивает эти планы.

- Продажа непрофильного актива IRC — оператор по добыче железной руды на Дальнем Востоке России

- Снижение долга (делеверидж).

- Рост цен на золото.

- Принятие дивидендной политики, вопрос которой обсуждался на ГОСА, но решения пока не было принято.

С учетом запуска POX Hub на полную проектную мощность и при средней цене золота в $1860 долларов:

- Выручка Петропавловска за 1-е полугодие 2020 г. может составить ~ $720 млн.

- Операционный денежный поток ~ $230 млн.

- а EBITDA ~ $265 млн

Селигдар

Тикер #SELG

Цена 46.4 руб. ао / 41.4 ап

Дивиденды Платит

Дивдоходность 4,7% ао / 5,4% ап

Это самая маленькая из всей четверки российских компаний по добыче драгоценных металлов. В полиметаллический холдинг «Селигдар», созданный в 2008 г., входит тринадцать компаний, специализирующихся на добыче золота и олова.

Начинает свою историю с 1975 года, когда была основана артель старателей «Селигдар».

Компания располагает запасами золота в размер 106 тн, что соответствует 3,739 млн тр. унций.

Годовой объем добычи золота составляет 6,6 тонн, или 232,8 тыс. тр. унций золота

Общие затраты (All-in Costs) на производство золота составляют 775 долларов на тр. унцию

Факторами роста можно выделить завершение инвестпроектов:

- Горнорудный комбинат (ГРК) Самолазовский — на котором завершено строительство установки термической обработки первичных золотосодержащих руд и идет опытно-промышленная эксплуатация.

- Горнорудный комбинат Сининда – завершено строительство установки по переработке грави-концентратов и хвостов гравитации золотоизвлекательной фабрики.

- Месторождение Хвойное — на котором защищено технико-экономическое обоснование (ТЭО), уже идет проектирование золотоизвлекательной фабрики и начато строительство инфраструктуры.

- Горнорудные комбинаты Нижнеякокитский и Рябиновый – в рамках технического перевооружения получена новая горная техника Komatsu, позволившая повысить производительность и снизить удельные издержки в два раза.

- ГРК Рябиновый – проведена модернизация дробильного комплекса, производительность горнорудный комбината выросла на 20%, в результате чего увеличена производительность золотоизвлекательной фабрики (ЗИФ).

Итоговое сравнение

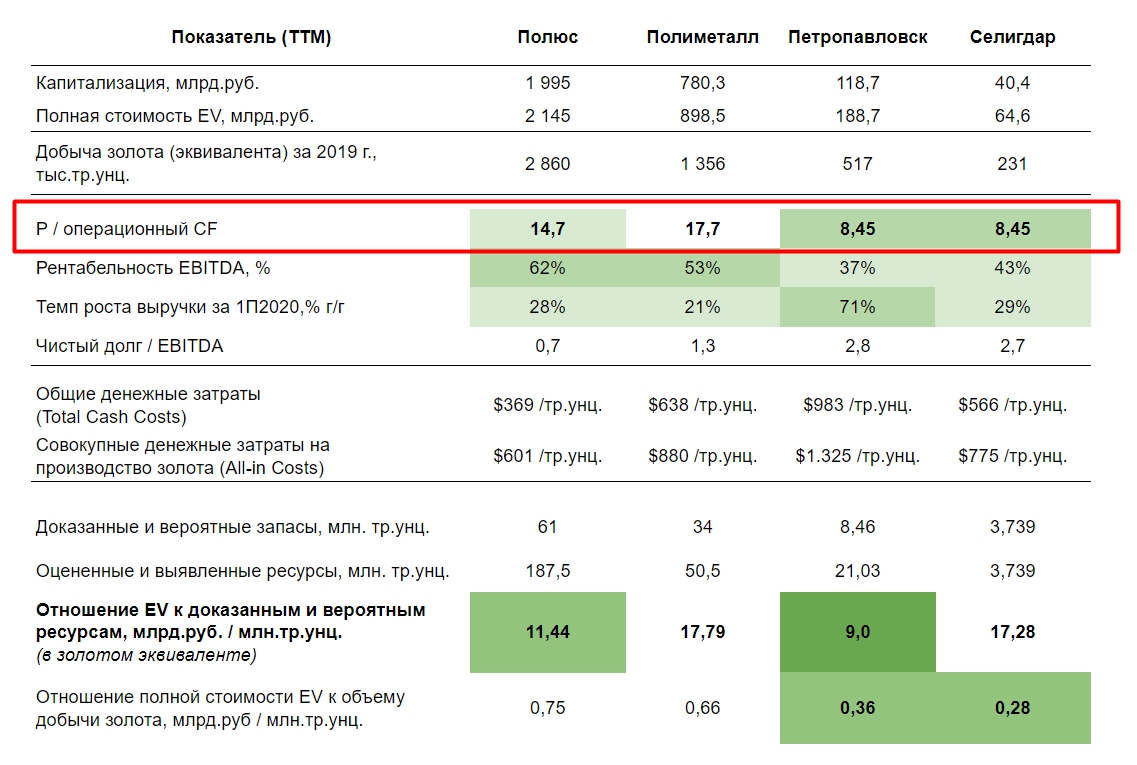

В качестве сравнительной оценки, на мой взгляд, нужно руководствоваться операционными денежными потоками, приведенные к капитализации компаний.

Пожалуй, это самый объективный показатель, поскольку оценка компаний не искажена неденежными операциями и единоразовыми доходами, а основана на чистом доходе компании от ее основной операционной деятельности.

При такой модели оценки Полюс получил коэффициент Капитализация / Операционный Денежный Поток равный 14,7х, что дешевле чем у Полиметалла с оценкой 17,7х, но на 70% дороже Петропавловска и Селигдара.

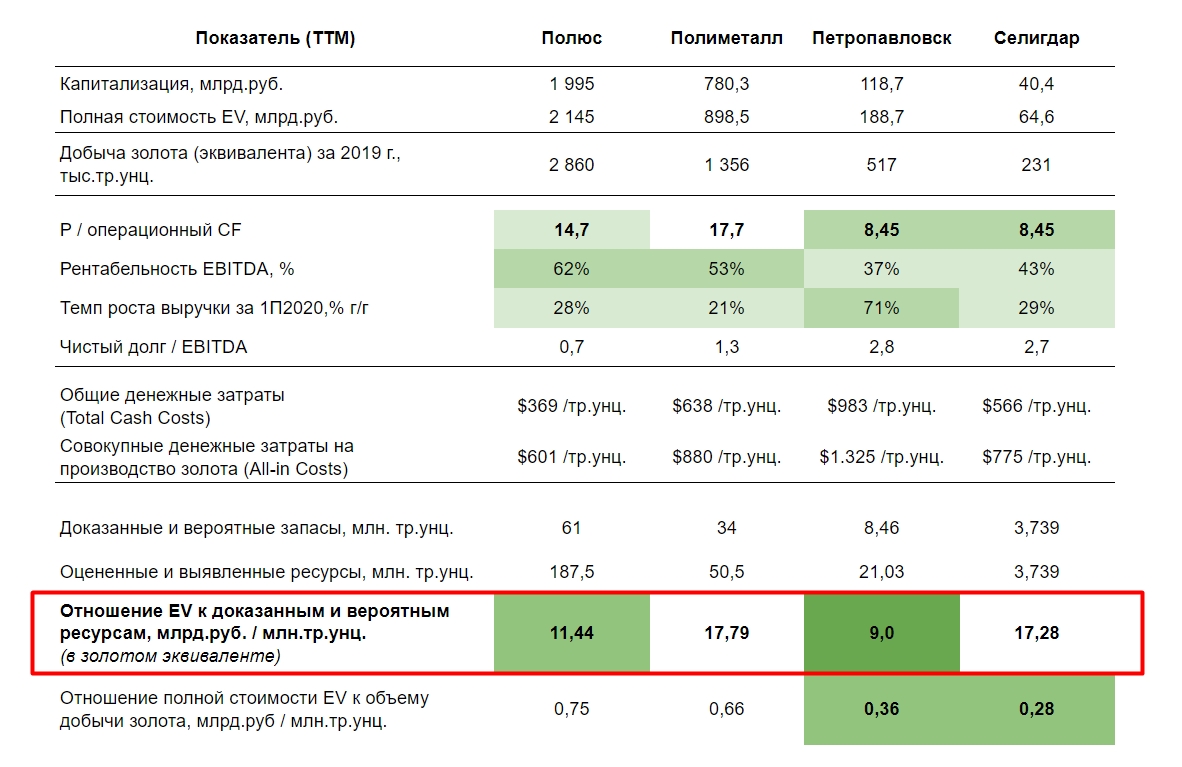

Естественно, что кроме оценки стоимости компании, также следует руководствоваться их запасами и перспективами развития. Для этого мы разделили полную стоимость компаний EV на их доказанные и вероятные запасы:

При такой модели оценки, безусловными лидерами с небольшим разрывом оказались Петропавловск и Полюс, получившие коэффициент 9 и 11,4 соответственно, в сравнении с более чем 17х у Полиметалла и Селигдара.

Я считаю, что для тех инвесторов, которые делают ставку на золотодобытчиков, разумно держать акции в двух компаниях — в Полюсе и в Петропавловске, но с большей аллокацией в компанию Полюс:

- Полюс более надежный и известный публичный эмитент, с уже сложившейся корпоративной культурой и четкой дивполитикой. Петропавловск этим пока похвастаться не может.

- “Сухой Лог” Полюса — это невероятный по масштабам проект, который удвоит производство золотой. Но на его реализацию уйдет не менее 5 лет.

- В отличии от Полюса, более быстрые темпы роста производства продемонстрирует Петропавловск, который за счет своего автоклавного комплекса может перерабатывать руды сторонних производителей.

- С другой стороны, Петропавловск имеет очень большие совокупные затраты на производство 1 тр.унции золота, что несет в себе риск, в случает падения цена золота ниже 1.325 долл.

Золото – это металл, который является одним из самых широко используемых материалов в целях изготовления ювелирных изделий, а также медалей, монет, зубных протезов, различных деталей химической аппаратуры, микроэлектроники, а также в производстве катализаторов часов, перьев для авторучек и др.

Производство золота остается жизненно важным во всем мире.

По запасам золота первое место занимает США. Крупнейшим производителем золота является Китай.

Крупнейшие страны мира по запасам золота (за 2021 год):

Крупнейшие золотодобывающие страны мира (за 2021 год):

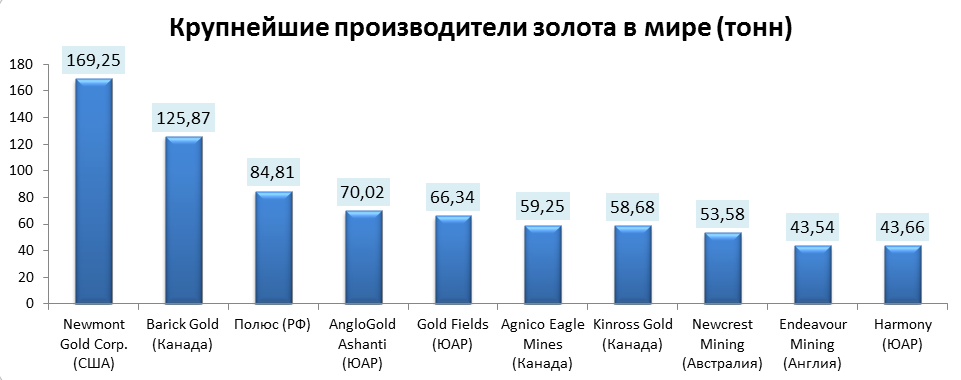

Крупнейшие производители золота в мире (за 2021 год):

Среди перечисленных компаний стоит отдельно отметить:

- Newmont Gold Corporation (США) — горнодобывающая компания из США, на её долю приходится до 6% мировой добычи золота, входит в топ-500 (337 место) крупнейших компаний мира, владеет добывающими и перерабатывающими предприятиями в США, Южной Америке, Великобритании, Австралии и Африке.

- Barrick Gold (Канада) — канадская компания, есть рудники в Северной и Южной Америке, Африке и на Ближнем Восторке, входит в топ-500 (338 место) крупнейших компаний мира, вместе с Newmont владеет крупнейшим в мире золотодобывающим комплексом в Неваде.

Крупнейшие производители золота в России (за 2021 год):

-

«Полюс» – один из крупнейших производителей золота в мире, входит в десятку крупнейших золотодобывающих компаний мира по объему производства золота и по разведанным запасам золотоносной руды, является преимущественно компанией, которая работает на внутреннем рынке.

-

Polymetal – горнодобывающая компания, которая занимается добычей драгоценных металлов, основу добычи составляют золото, серебро и платиноидовая группа металлов. Основные покупатели компании — это в первую очередь ЦБ РФ.

-

Kinross Gold – канадская золотодобывающая компания, ведущая свою деятельность на территории 7 стран (Канады, США, РФ, Бразилии, Чили, Гане и Мавритании). Входит в топ-10 крупнейших золотодобывающих компаний, и активно конкурирует с другими мировыми золотодобытчиками. За счет новых разрабатываемых месторождений компания ежегодно достигает высоких результатов.

-

Nordgold – международная компания, занимающаяся золотодобычей, создана на базе золотодобывающего подразделения «Северстали». Компания имеет предприятия в России, Казахстане, Канаде, Южной Америке и Африке. Активно работает на территории 9 стран (в том числе в РФ) и реализует ряд масштабных проектов в РФ, Северной и Южной Америке и Западной Африке

-

Южуралзолото ГК – золотодобывающее предприятие, которое входит в топ-5 крупнейших производителей золота на территории РФ. Активы компании включают разрабатываемые месторождения и перспективные проекты на Урале. Все предприятия Группы находятся в Российской Федерации.

-

Highland Gold – международная компания по добыче золота, ведущая свою деятельность в РФ и Центральной Азии. Зарегистрирована на острове Джерси и является одной из крупнейших золотодобытчиков на территории РФ. Все проекты компании находятся под управлением холдинговой компании Stanmix Holding Ltd.

-

ПАО «Высочайший» – российская золотодобывающая компания, которая входит в 10 самых крупных золотодобывающих компаний России. Имеет 6 золотоизвлекательных фабрик на территории ряда регионов. Особенность работы компании заключается в добыче золота в одних из самых удаленных районах страны.

-

ГРК «Быстринская» – проект «Норникеля» по производству медного, золотосодержащего и железорудного концентратов, запущенный в промышленную эксплуатацию в 2019 году. Является одним из крупнейших в отрасли greenfield-проектов (построенных с нуля) в сфере золотодобычи, построенный в рекордные сроки за 3,5 года в труднодоступной местности Забайкальского края.

-

АО «Павлик» – один из крупнейших производителей золота на территории Российской Федерации, расположенных на Дальнем Востоке. Занимает одну из высоких позиций среди 15 крупнейших компаний по добыче золота в РФ. Успешно использует в работе новую технологию переработки упорных углистых руд, не имеющая мировых аналогов.

-

ПАО «Селигдар» – золотодобывающий холдинг, профиль деятельности которого добыча, переработка и реализация аффинированного золота и недрагоценных металлов (олова и вольфрама). Компания имеет лицензии на разработку 28 россыпных и золоторудных месторождений.

Если хотите научиться самостоятельно анализировать отрасль, оценивать конкретные компании и вовремя находить недооценённые активы, то записывайтесь на ближайшие бесплатный открытый урок. Это вебинар от профессионалов с более чем 10-летним стажем успешной практики на фондовом рынке. Вас ждет ценный контент — то, о чем открыто не говорят многие инвестиционные гуру, инсайды, лайфхаки, а также возможность задать вопрос спикеру. Записаться можно по ссылке finplan.expert.

Наш телеграм-канал «Краш-тест ИНВЕСТидей».

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Скачать

Рекомендуемые к прочтению статьи:

Все статьи

Крупнейшие производители алюминия

В данной статье мы рассмотрим рейтинги крупнейших производителей алюминия в мире

31 августа 2022

Рыночная капитализация — что это простыми словами

В данной статье рассмотрели параметр рыночной капитализации: принцип расчета, от чего она зависит, особенности, значение для инвестора.

31 августа 2022

Первичное размещение облигаций

В данной статье мы рассмотрели тему IPO облигаций: основные этапы, способы участия в нем инвесторов, а также плюсы и минусы такого участия.

30 августа 2022