В инвесткомпании также рассказали о своих акциях-фаворитах на российском рынке и спрогнозировали курс российской валюты по отношению к доллару

Аналитики «Атона» составили рейтинг 10 российских компаний с самыми большими ожидаемыми выплатами в 2023 году. Список акций, привлекательных для покупки под

дивиденды

инвесткомпания привела в обзоре «Дорожная карта инвестора», посвященном стратегии на 2023 год (есть в распоряжении «РБК Инвестиций»). Покупка дивидендных акций — одна из лучших долгосрочных инвестиционных стратегий, напомнили в «Атоне».

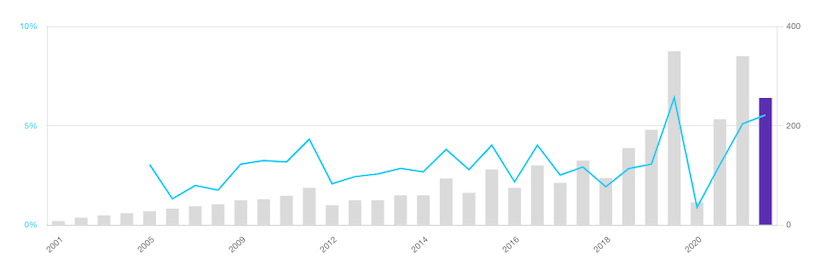

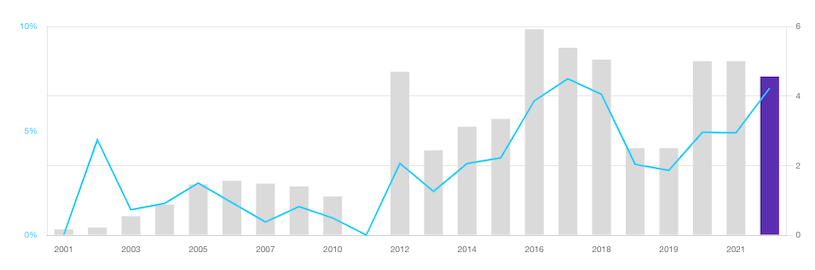

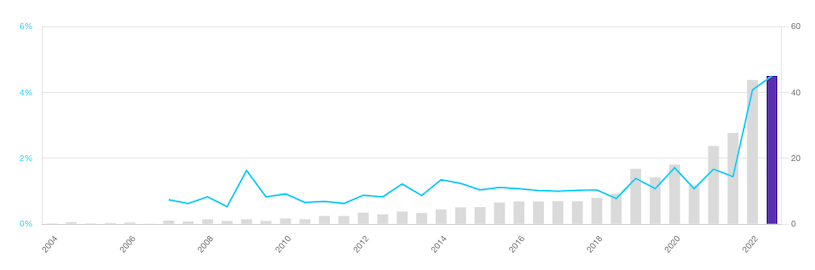

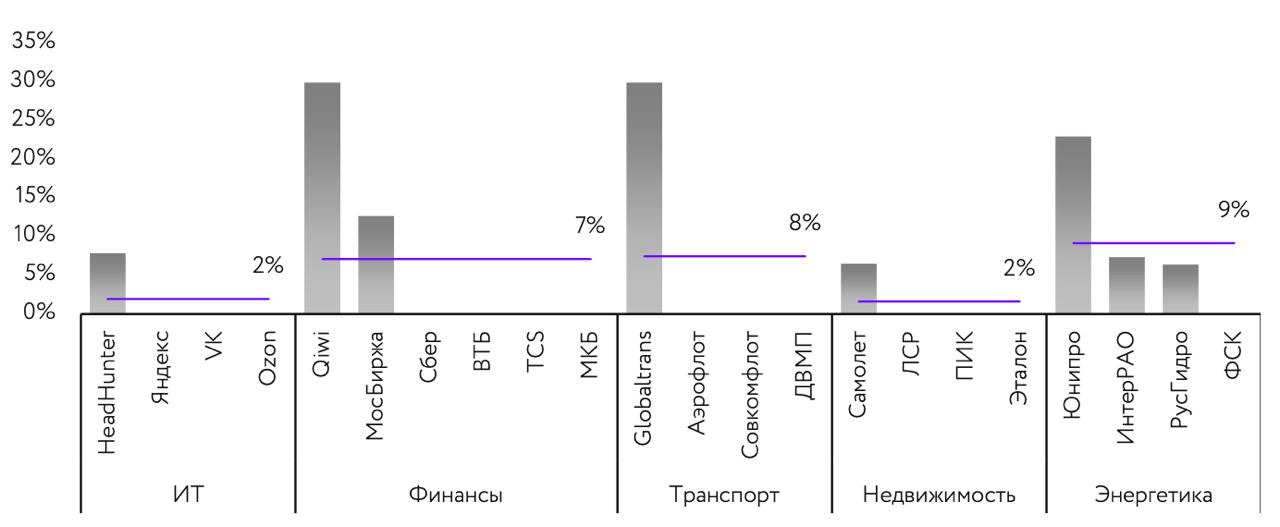

Дивидендная доходность по секторам

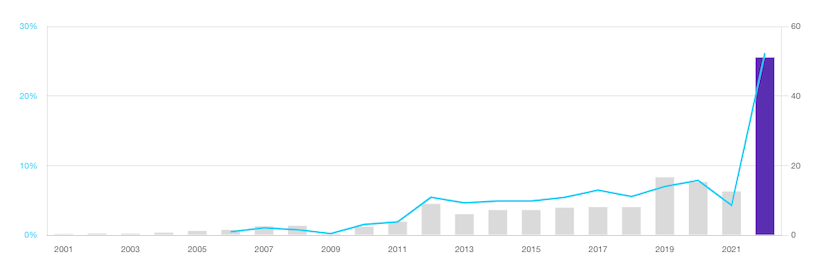

Сейчас наиболее доходный по дивидендам — нефтегазовый сектор. Некоторые бумаги сектора — например, акции «Газпрома», «Газпром нефти» и ЛУКОЙЛа — предлагают доходность на уровне или даже выше 20%. По оценкам «Атона», средняя доходность по сектору в ближайшие 12 месяцев составит 17%.

Что касается металлургического сектора, который ранее был лидером по дивидендной доходности на рынке, то он временно ушел на второй план. Аналитики ожидают, что акции металлургов обеспечат доходность в 9%.

«Производители стали взяли паузу и приостановили выплату финальных дивидендов за 2021 год и промежуточных за 2022 год, но даже после возобновления выплат мы ждем снижения доходности из-за падения цен на сталь и экспортных трудностей. Также «Норникель», скорее всего, снизит дивидендные выплаты после окончания действия акционерного соглашения, которое истекает в конце 2022 года», — спрогнозировали эксперты.

Они добавили, что на рынке есть бумаги с высокой доходностью и в других секторах (например, X5 Group с дивдоходностью в 13% и МТС с 12%), однако средняя доходность ретейла и телекоммуникационного сектора невысокая — 6% и 4% соответственно.

Фото: Скриншот страницы документа. в котором излагается стратегия «Атона» на 2023 год

Фото: Скриншот страницы документа. в котором излагается стратегия «Атона» на 2023 год

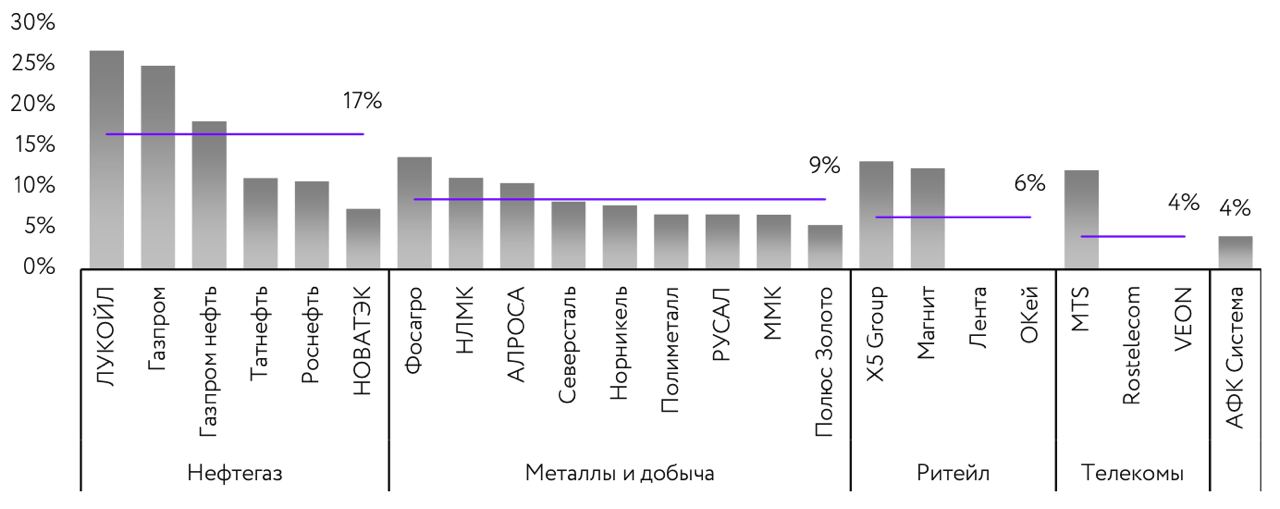

Топ-10 дивидендных акций

В своей стратегии «Атон» оценил перспективы выплаты дивидендов различными российскими компаниями и составил топ-10 бумаг, которые потенциально могут обеспечить наибольшую доходность на горизонте 12 месяцев.

Топ-10 этих компаний:

- ЛУКОЙЛ (прогнозная дивидендная доходность на ближайшие 12 месяцев 27%);

- «Газпром» (ожидаемая дивдоходность — 25%);

- «Газпром нефть» (18%);

- «ФосАгро» (14%);

- Мосбиржа (13%);

- Globaltrans (более 30%);

- Qiwi (более 30%);

- «Юнипро» (23%);

- X5 Group (13%);

- «Магнит» (12%).

Последние пять

эмитентов

приостановили выплаты, однако в будущем могут возобновить их, полагают эксперты. Компании отказывались от распределения прибыли, в том числе из-за неопределенности на рынках, а также санкционного давления на компании и ключевых акционеров.

Тем не менее, аналитики «Атона» указали на имеющиеся риски для дивидендных выплат. «Большинство российских компаний имеют прозрачную дивидендную политику, которая позволяет прогнозировать размер дивидендов на много лет вперед. Однако вероятно, что ряд компаний пересмотрит эту политику на более консервативную ввиду изменения рыночных условий. Также значительные риски представляет существенное падение цен на сырье, которое может привести к снижению прибыли и дивидендов сырьевых компаний», — предупредили в инвесткомпании.

Акции-фавориты

Аналитики «Атона» назвали акции, которым в целом отдает предпочтения на 2023 год. Среди них бумаги следующих компаний:

- сырьевой сектор: ЛУКОЙЛ, НОВАТЭК, «Русал»;

- финансовый сектор: «Сбер» и Мосбиржа;

- ретейл: «Магнит» и X5 Group;

- IT: «Яндекс» и VK

Аналитики считают, что в будущем такие негативные факторы для бизнеса «Русала», как крепкий рубль и падение цен на алюминий, исчезнут, в то время как компания снизила свою долговую нагрузку и зависимость от дивидендов «Норникеля», а также сама вернулась к выплате дивидендов. ЛУКОЙЛ же стал фаворитом «Атона» благодаря своей понятной стратегией и стабильным дивидендом, а также хорошим, как ожидается, результатам по итогам 2022 года. НОВАТЭК, в свою очередь, не так чувствителен к снижению потребления российского газа в Европе и есть признаки того, что компания достаточно успешно может развиваться в санкционных условиях.

Что касается «Сбера» и Мосбиржи, то обе компании торгуются с 50-процентным дисконтом к своим пятилетним средним мультипликаторам P/E (показывает отношение капитализации к прибыли компании). Помимо этого, «Атон» отметил, что обе компании являются лидерами рынка с устойчивой бизнес-моделью и высоким уровнем корпоративного управления, а также и «Сбер», и Мосбиржа нацелены на возобновление дивидендных выплат.

«Яндекс» и VK могут извлечь значительную выгоду от ухода иностранных конкурентов. По мнению экспертов, «Яндекс» при сохранении лидерства в сегментах поиска и такси продолжит наращивать потенциал своих быстрорастущих бизнесов. VK в то же время сможет выиграть от получения от «Яндекса» медийных активов и переходу части акций менеджменту компании.

«Магнит» и X5 Group стали фаворитами «Атона» благодаря сильным финансовым результатам и статусу защитных активов. «Магнит» также может выплатить щедрые дивиденды, а X5 Group из-за технических сложностей с выплатами может более активно инвестировать средства в рост бизнеса.

Кроме того, в список предпочтений аналитики «Атона» добавили компании второго эшелона (Globaltrans, Qiwi и «Юнипро»). «У них низкая

ликвидность

, а корпоративная структура препятствует выплате дивидендов в условиях санкций, при этом они оцениваются рынком по очень низким

мультипликаторам

относительно их исторических значений», — заключили эксперты «Атона».

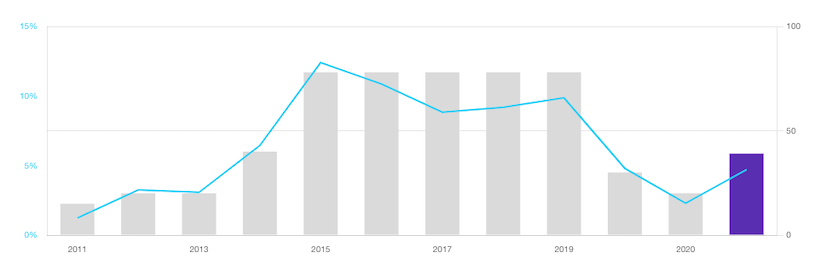

Российский валютный рынок

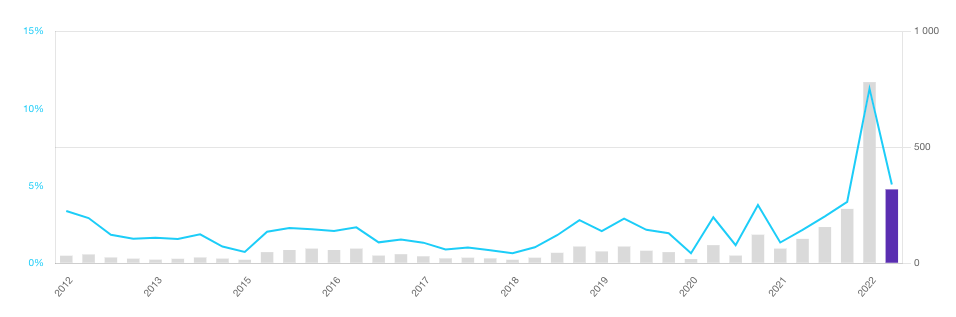

По итогам 2023 года средний обменный курс доллара к рублю может превысить ₽70, ожидают в инвесткомпании.

Авторы стратегии отметили, что в 2022 году на российском валютном рынке произошли кардинальные изменения, из-за которых рубль значительно укрепился. Отчасти это произошло на фоне резкого сокращения импорта и значительного роста цен на энергоносители, которые привели к тому, что профицит по счету текущих операций в России в 2022 году достиг рекордно высоких значений и может приблизиться к $250 млрд.

Профицит текущего счета платежного баланса — это ситуация, когда общая сумма поступлений валюты в страну превышает ее отток за границу.

Кроме того, «на фоне многочисленных ограничений для банков, корпораций и частных лиц традиционные валюты (доллар США, евро и т.д) стали в плане владения дорогим и даже «токсичным» активом — риск «заморозки» этих средств слишком высок. В результате большинство экономических агентов стали последовательно сокращать позиции в этих активах», — отмечается в документе.

На этом фоне остро встала проблема поиска альтернативных вариантов вложений. Наиболее популярным вариантом стал китайский юань, но назвать его полноценной заменой традиционным валютам нельзя, заключили эксперты.

В результате после значительного ослабления обменного курса в феврале-марте рубль перешел к укреплению и в среднем за январь—ноябрь 2022 года курс доллара составил ₽68,73.

Фото: Скриншот страницы документа. в котором излагается стратегия «Атона» на 2023 год

Действие этих факторов, по мнению экспертов «Атона», в 2023 году начнет ослабевать. Ожидается, что объем энергетического экспорта будет сокращаться, в том числе из-за введения ЕС с 5 декабря 2022 года эмбарго на поставки российской нефти. Аналитики отметили, что при этом импорт постепенно восстанавливается, хоть и не столь быстрыми темпами.

В результате профицит по счету текущих операций будет снижаться. По оценке «Атона», процесс перехода из традиционных валют в альтернативные инструменты конечен и, вероятно, завершится к середине будущего года. При этом заметную роль в процессе может сыграть выпуск замещающих облигаций, куда эти ресурсы могут быть перенаправлены.

«На наш взгляд, это может способствовать возвращению стоимости рубля к фундаментально более обоснованным уровням. Вполне вероятно, что по итогам 2023 года средний обменный курс может превысить ₽70», — заключили эксперты.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

В настоящее время определить потенциал роста акций довольно сложно, так как многие компании не публикуют свои финансовые отчеты, и связать их финансовые результаты со стоимостью акций становится невозможно.

Чтобы выяснить, какие акции в таких условиях имеют наибольший потенциал роста, журналисты из «РБК Инвестиции» обратились к финансовым аналитикам из инвестиционных компаний.

Эти эксперты профессионально следят за деятельностью отдельных компаний и секторов экономики, и по просьбе журналистов определили наиболее привлекательные акции и дали обоснование своего выбора.

Важно отметить, что данный материал предназначен исключительно для ознакомления и не содержит индивидуальных инвестиционных рекомендаций.

Сбербанк

Компания «Сбербанк» представлена на рынке биржевыми тикерами SBER и SBERP, и получила 10 рекомендаций от аналитиков, включая «Алго Капитал», «Альфа-Капитал», «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», ПСБ, «Первая», «Финам», «Газпромбанк Инвестиции» и «БКС Мир инвестиций». Компания привлекает внимание инвесторов своим положением на рынке, высокими операционными показателями, сильными дивидендными перспективами и запасом прочности.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции», Дмитрий Кашаев, отмечает, что «Сбербанк» показал рекордную прибыль в течение трех месяцев подряд и продемонстрировал готовность эффективно работать в текущей ситуации.

Банк является лидером на российском банковском рынке и не вызывает вопросов уровень его капитала и капитализации. Он также имеет потенциал выплаты дивидендов до ₽30 на акцию к концу 2023 года.

Инвестиционный консультант ФГ «Финам», Тимур Нигматуллин, подчеркивает, что «Сбербанк» имеет одну из самых низких стоимостей по мультипликатору цена/стоимость капитала на российском рынке (0,5 без учета прибыли).

Банку доступны ₽1 трлн нераспределенной прибыли, что позволит ему пройти период экономической турбулентности без дополнительной капитализации. Компания не сталкивается с проблемами привлечения капитала и стоимости его привлечения, так как удерживает более 40% всех депозитов в стране.

«Полюс»

Биржевой тикер: PLZL Число рекомендаций: 6 Чем привлекательны: высокие производственные показатели, ожидание дивидендов, возможность защиты от ослабления рубля в условиях сохранения экспорта.

Аналитики, выступившие с рекомендациями: Freedom Finance, «Алго Капитал», УК «Альфа-Капитал», «ВТБ Мои Инвестиции», ПСБ и «Газпромбанк Инвестиции».

Некоторые из высказанных оценок:

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global: «Благодаря контролю над расходами и благоприятной конъюнктуре рынка, «Полюс» сохраняет высокую рентабельность. Факторы, делающие компанию привлекательной, — это ожидание дивидендов и возможность защиты от ослабления рубля».

Команда «ВТБ Мои Инвестиции»: «В своем сегменте «Полюс» является компанией с наименьшими издержками. Показатель AISC (совокупные затраты на добычу 1 тройской унции золота. — Прим. «РБК Инвестиций») «Полюса» в первом полугодии 2022 года составил $825 на унцию, что значительно ниже, чем у предельных производителей, где этот показатель составил $1900 на унцию».

«Магнит»

Название компании: «Магнит» Биржевой код акции: MGNT Количество рекомендаций: 5 Почему привлекательна: увеличение операционных показателей, фундаментальная недооценка Аналитические оценки: Freedom Finance, УК «Альфа-Капитал», ПСБ, «Финам», «БКС Мир инвестиций»

Аналитики отмечают следующее:

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, считает, что «Магнит» — это одна из компаний в продовольственной рознице, которая продемонстрировала свою эффективность и защищенность от санкций. Кроме того, он считает, что «Магнит» является фундаментально недооцененной и имеет потенциал для возврата к выплате дивидендов.

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global, полагает, что розничная торговля продолжит реализацию своего фундаментального потенциала, восстанавливая прошлые потери. Он отмечает, что «Магнит» сохраняет высокие темпы роста, поскольку его выручка за первое полугодие 2022 года увеличилась на 38,2% по сравнению с прошлым годом и составила 1,136 трлн рублей.

Озон

Компания Ozon (биржевой тикер OZON) привлекает внимание инвесторов своими перспективами роста бизнеса на фоне ухода иностранных маркетплейсов из России и улучшением финансовых показателей.

В соответствии с отчетами пяти аналитических компаний (Freedom Finance, «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», «БКС Мир инвестиций») , Ozon имеет потенциал роста, который подкрепляется следующими факторами:

- Улучшение финансовых показателей, включая стабильную операционную и чистую прибыль, достигнутые за счет адаптации стратегии в условиях санкций и снижения покупательной способности населения.

- Потенциал ежегодного роста сегмента e-commerce в России на 30% до 2025 года, что будет способствовать увеличению доли рынка Ozon.

- Расширение регионального присутствия и партнерств с Турцией и Китаем, что позволит увеличивать ассортимент товаров и поддерживать высокий рост оборота.

- Удвоение общего объема оборота товаров маркетплейса в 2022 году и возможный рост более чем на 50% в 2023 году.

- Запуск своих финансовых сервисов, направленных на рост оборачиваемости товаров и комиссионные доходы, а также на предоставление кредитов потребителям и открытие расчетных счетов продавцам.

Все вышеупомянутые факторы позволяют предполагать, что Ozon будет успешно развиваться и приносить доходы своим инвесторам. Однако следует отметить, что материал является исключительно ознакомительным и не содержит индивидуальных инвестиционных рекомендаций.

NLMK

НЛМК Тикер на бирже: NLMK Число рекомендаций: 3 Привлекательность: ожидаемые дивиденды, рост внутреннего спроса на сталь Аналитики: ПСБ, «ВТБ Мои Инвестиции», УК «Альфа-Капитал»

Мнения аналитиков:

Команда «ВТБ Мои Инвестиции»:

«Мы предпочитаем НЛМК среди компаний черной металлургии. По множителю EV/ebitda акции компании торгуются по коэффициенту 3,1, а дивидендная доходность составляет около 11%».

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ:

«Мы ждем возврата к выплате дивидендов от сталелитейщиков и рассматриваем НЛМК и Северсталь в качестве перспективных компаний. Они могут получить поддержку как от улучшения экономических перспектив России, так и от ослабления рубля, что, впрочем, положительно скажется на всем металлургическом секторе».

Polymetal

Polymetal — это компания, обозначенная на бирже тикером POLY, которая получила три рекомендации от аналитиков «Алго Капитал», УК «Альфа-Капитал» и УК «Первая».

Компания привлекательна благодаря ожиданию дивидендов и защите от ослабления рубля, что связано с перспективами сохранения экспорта.

София Кирсанова, портфельный управляющий УК «Первая», полагает, что на фоне низкой базы текущего года могут подрасти отдельные экспортеры, которые пострадали в 2022 году от укрепления курса рубля. Она считает, что золотодобывающая компания Polymetal и алюминиевый гигант «Русал» являются наиболее перспективными.

Виталий Манжос, старший риск-менеджер «Алго Капитала», высказывает мнение о том, что сильно перепроданные в 2022 году бумаги «Полюса» и Polymetal все еще сохраняют потенциал для сильного восстановительного роста стоимости от текущих уровней.

Он также отмечает, что улучшение ситуации с рентабельностью бизнеса может способствовать увеличению стоимости компании на фоне возможного дальнейшего ослабления курса рубля.

Отдельные рекомендации

Помимо самых популярных акций, аналитики также упоминали в своих рекомендациях следующие компании: «Северсталь», X5 Group, «Норникель», Интер РАО, ЛУКОЙЛ, Московская биржа, «Русал», привилегированные акции «Сургутнефтегаза», TCS Group, АЛРОСА, Fix Price, Globaltrans, «Мечел», МТС, «Ростелеком», НОВАТЭК, ГК «Самолет», VK и «Яндекс».

Стоит воздержаться: «Аэрофлот»

Рекомендации аналитиков относительно покупки акций выделили две, наиболее часто упоминаемые: акции «Аэрофлота» и «Газпрома». Эксперты советуют воздержаться от инвестиций в эти акции, так как они сопряжены с определенными рисками.

Биржевой тикер: AFLT Число возражений: 4 Факторы риска: влияние внешних ограничений, снижение пассажиропотока Аналитики: «Алго Капитал», «Алор Брокер», ПСБ, «Газпромбанк Инвестиции»

Павел Веревкин, инвестиционный стратег ИК «Алор Брокер», отмечает, что западные санкции оказали серьезное влияние на компанию, которая уже имела сложности с адаптацией к антиковидным ограничениям. Лизинговые договоры, техническое обслуживание, поставки запчастей и страхование воздушных судов подпали под ограничения, в то время как доля судов иностранного производства составляет 76%.

Компания получила дополнительную докапитализацию от государства, что размыло акционерный капитал. В таких условиях прибыль и дивиденды нереальны, и переоценка компании в ближайшем будущем не предвидится.

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, отмечает, что инвестирование в акции «Аэрофлота» рискованно, так как компании необходимо решить проблемы с парком самолетов и операционными показателями.

Андрей Ванин, руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции», считает компанию достаточно рисковой из-за торговых ограничений, слабых финансовых результатов и очередной допэмиссии.

Стоит воздержаться: «Газпром»

«Рекомендуется сдержаться от инвестирования в акции «Газпрома» (биржевой тикер: GAZP) , учитывая три отрицательных фактора: снижение продаж, увеличение налоговой нагрузки и значительные капитальные затраты. Аналитики компаний «Алго Капитал», «МКБ Инвестиции» и ПСБ высказали свои оценки относительно ситуации.

Старший риск-менеджер «Алго Капитала» Виталий Манжос считает, что в ближайшее время акции «Газпрома» могут показать худшие результаты, чем рынок, из-за сильного снижения объемов экспорта на премиальный европейский рынок и поданных крупных исков со стороны германских контрагентов. Он также отметил негативное влияние увеличения налога на доходы физических лиц.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции» Дмитрий Кашаев подчеркнул, что 2023 год будет большим вызовом для менеджмента компании, учитывая рекордную инвестиционную программу, новые налоги и необходимость перестраивания производственного процесса и логистики.

Однако он выразил уверенность в том, что компания преодолеет все эти препятствия. В то же время, миноритарным акционерам стоит быть терпеливыми.»

Расписал стратегию с суммами от 80 до 2000$ в месяц, в закрепе.

Дарю вам доступ в закрытый телеграмм канал. Где я раскрываюсь больше, как автор для вас.

Кто заплатит (теоретически) более 15%? Таких компаний 5. А ещё несколько десятков компаний с ожидаемыми дивидендами более 10%. Какие из них уже есть в ваших портфелях? Думаю, что многие, если вы инвестируете в акции российских компаний.

Российские инвесторы покупают акции с двумя целями:

- Получение дивидендов

- Рост стоимости акций

Логичным способом получить доход является покупка дивидендных акций, а поскольку мы столкнулись с ограничениями, то вариантов не так много, как раньше. В первую очередь это российские компании, регулярно выплачивающие дивиденды, а также это китайские акции. Акции США и Европы несут в себе повышенные риски, да и доступны не всем, а только квалифицированным инвесторам.

Дивиденды от российских компаний — самый логичный вариант, доступный всем. Нужно только собрать в портфель акции компаний, которые заплатят их с высокой вероятностью.

Дивиденды — это часть прибыли компании, которая выплачивается акционерам. Решение по выплате принимает СД, а дивидендная политика прописана в уставе компании.

На 2023 год прогнозы довольно позитивные, но стоит помнить, что это лишь прогнозы. Тем не менее, практика показала, что компании УЖЕ ГОТОВЫ платить дивиденды. И с высокой степенью вероятности заплатят. Прогноз основывается на финансовых показателях компаний и дивидендной политике. Но ещё раз повторяю, что это прогноз. Основано на данных УК Доходъ.

Итак, список самых высоких дивидендов в 2023 году (прогноз). Сначала — самые доходные акции, где дивиденды ожидаются выше 15%. Ого!

1. ТМК

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 25-26%

- Размер дивиденда на акцию: 23-24 рубля

- Капитализация: 1 244 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 16-17 рублей.

2. Газпром нефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 19-20%

- Размер дивиденда на акцию: 84-85 рублей

- Капитализация: 27 448 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 64-65 рублей.

3. Лукойл

масло

нефть.

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 18-19%

- Размер дивиденда на акцию: 764-765 рублей

- Капитализация: 37 556 млрд долларов

4. «Европейский медицинский центр» (ЕМЦ / ЕМС)

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 16-17%

- Размер дивиденда на акцию: 57-58 рублей

- Капитализация: 1 270 млрд долларов

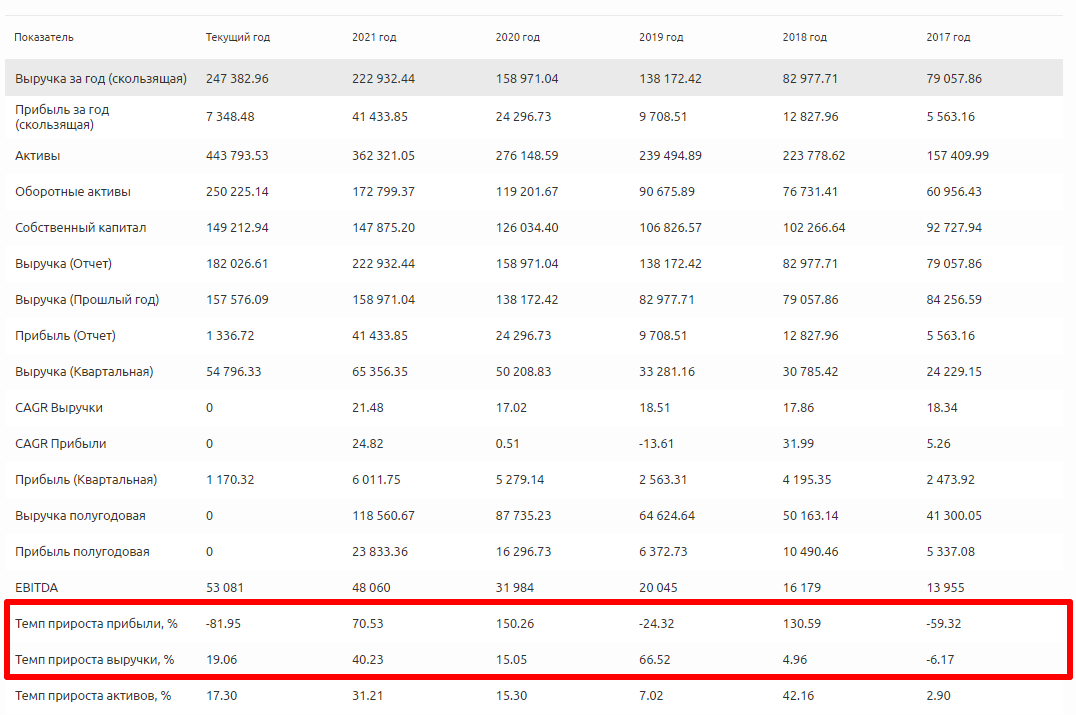

5. Фосагро

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 15-16%

- Размер дивиденда на акцию: 1070-1080 рублей

- Капитализация: 12 056 млрд долларов

За 4 квартал 2022 года уже объявили дивиденды 465 рублей на акцию.

Итак, 5 компаний могут выплатить более 15%! Но не стоит рассматривать только эти компании, ведь СД может не согласовать такие выплаты. Или могут произойти ещё какие-то неприятности. Посмотрим, какие компании также могут выплатить большие дивиденды.

Акции с дивидендной доходностью 13-15%

МТС

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 14-15%

- Размер дивиденда на акцию: 37-38 рублей

- Капитализация: 6 753 млрд долларов

Газпром

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 22-23 рубля

- Капитализация: 50 353 млрд долларов

НКНХ

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 12-13 рублей

- Капитализация: 2 807 млрд долларов

Татнефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 46-47 рублей

- Капитализация: 10 292 млрд долларов

Роснефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 49-50 рублей

- Капитализация: 50 882 млрд долларов

Распадская

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 37-38 рублей

- Капитализация: 2 512 млрд долларов

Россети Ленэнерго

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 18-19 рублей

- Капитализация: 1 442 млрд долларов

Акции с дивидендной доходностью 10-13%

Здесь список очень большой, поэтому просто перечислю их. Таких компаний ещё 14 штук, которые могут заплатить более 10%!

- Башнефть

- Белуга Групп

- Сургутнефтегаз

- Мечел

- Globaltrans

- Эталон

- Транснефть

- ОГК-2

- НОВАТЭК

- Алроса

- НМТП

- Селигдар

- Черкизово

Ещё раз отмечу, что это прогноз. Какие акции выбрать — решать только вам самим. У кого что уже есть в портфелях, кто что ещё хочет прикупить в свой портфель? Пишите в комментариях!

Приглашаю подписаться на мой телеграм-канал, где я рассказываю про свой путь в инвестициях с целью покупки квартиры в Сочи, о финансах и недвижимости.

За последний год российский фондовый рынок хорошо перетряхнуло. Максимальное падение индекса Мосбиржи составило 43 %, долларовый индекс РТС снизился на 39,18 %. Есть ли шанс у российских ценных бумаг реабилитироваться в 2023 году? Какие активы могут вырасти на сто и более процентов? Эксперты Финтолка сделали свои прогнозы на 2023 год, назвав 13 акций, от которых стоит ожидать заметного роста.

Содержание

Сбербанк (MOEX:SBER)

По итогам 2022 года Сбербанк смог выйти на чистую прибыль в 300 млрд рублей, несмотря на полные санкции, отключение от SWIFT, блокировку в AppStore и GooglePlay и высокий уровень оттока капитала с депозитов.

Банк России рекомендовал кредитным организациям до конца 2022 года воздержаться от выплаты дивидендов акционерам и бонусов правлению для финансовой устойчивости в краткосрочной и среднесрочной перспективе.

На 2023 год ожидается, что инвесторы наконец-то смогут получить дивиденды за каждую акцию в портфеле инвестора, причем на уровне «не меньше 50 %» от чистой прибыли. Эти ожидания были озвучены Минфином.

По мнению эксперта Финтолка, портфельного менеджера УК «Открытие» Ирины Прохоровой, если инвесторы получат дивиденды в 2023 году, то этот фактор вполне вероятно сможет стать драйвером роста бумаг Сбера.

Однако по-прежнему некоторые риски сохраняются:

- Компания пока не полностью раскрывает финансовую отчетность.

- Котировки акций Сбербанка все еще торгуются с пятидесятипроцентным дисконтом с последнего пика, несмотря на успешные показатели деятельности за последние три месяца 2022 года. Недооценка устранится, если дальнейшие публикации не окажутся сильно хуже.

Роснефть (MOEX:ROSN)

Стоимость акций Роснефти на 40 % ниже, чем год назад: 571 рубль за акцию в феврале 2022 года против 345 рублей за акцию в феврале 2023 года.

Основные драйверы роста актива в 2023 году по мнению аналитика Freedom Finance Global Владимира Чернова:

- Как и большинство компаний сектора она не отказывалась от выплат дивидендов. Дивидендная политика подразумевает выплаты 50 % от скорректированной консолидированной прибыли.

- Компания не пострадает от нефтяного эмбарго, так как, по словам главы «Роснефти» Игоря Сечина, она сумела полностью переориентировать все экспортные потоки в азиатском направлении.

- У компании высокая рентабельность EBITDA, а с ростом мировых цен на нефть в текущем году она будет увеличиваться.

- Долговая нагрузка компании на низком уровне.

Лукойл (MOEX:LKOH)

Почему именно акции «Лукойла», а не акции другой какой-то нефтегазовой компании, могут дать хороший рост в 2023 году?

Эксперт Финтолка Ирина Прохорова выделяет следующие позитивные факторы:

- В сравнении с другими производителями у «Лукойла» низкие риски национализации зарубежных активов, относительная защищенность нефтепереработки (продукция, переработанная на собственных НПЗ в Болгарии и Румынии, не подпадает под потолок цен).

- Околонулевой долг и низкая потребность в капитальных затратах позволяют выплачивать щедрые дивиденды (доходность одна из самых высоких в секторе).

Однако эксперт Финтолка напоминает о сохраняющихся рисках.

Ирина Прохорова, портфельный менеджер УК «Открытие»:

— Главной точкой роста выступают цены реализации на энергоносители, которые сейчас с точностью до цента никому не известны. Котировки от Argus могут быть не репрезентативны. Вдобавок к этому нефтяные компании о финансовых результатах не отчитываются.

Argus — международное независимое ценовое агентство, предоставляющее информацию о ценах и конъюнктуре рынков энергоносителей и других товаров.

Globaltrans (MOEX:GLTR)

Globaltrans — один из лидеров на рынке железнодорожных перевозок в России. Перевозит металлургические грузы, нефтепродукты и нефть, уголь и строительные материалы.

Компания за последние два года показала неплохие финансовые отчетности, также технически Globaltrans находится на своих минимальных значениях.

Для компании по прежнему сохраняется риск — юридически она зарегистрирована на Кипре. А из-за западных санкций эмитент не имеет возможности выплачивать дивиденды российским акционерам.

Но это не единственная причина, почему юридический адрес является камнем преткновения.

Дело в том, что Минтранс разработал проект распоряжения правительства о компенсации операторам за вагоны, утраченные на территории зарубежных стран. В 2023 году Росжелдору предлагается выделить из резервного фонда правительства 22,3 млрд рублей как компенсацию за изъятые вагоны железнодорожным операторам за вагоны. Субсидии планируется предоставлять на основании конкурса, в котором могут участвовать операторы, не являющиеся иностранным юрлицом или не контролируемые офшорами.

Поэтому перед Globaltrans стоит серьезная задача, как можно оперативнее перенести свой юридический адрес в Россию. Тем более, что в сентябре 2022 года транспортная компания в своей отчетности заявляла, что порядка 3 300 единиц подвижного состава, преимущественно полувагонов, заблокированы за границей.

Если компании это удастся осуществить в короткие сроки, то она вполне может получить более 7 млрд рублей субсидий за утраченные вагоны. Но только в случае одобрения проекта Минфином.

Естественно, если все благоприятно сложится, такой фактор может стать отличным драйвером роста для котировок акций. Вдобавок компания продолжает свою переориентацию на Восток в рамках роста продаж угля до 2027 года, что тоже может сказаться позитивно на финансовой отчетности.

При низких рисках средняя ожидаемая дивидендная доходность по бумаге в ближайшие три года может составить около 30 %, считают эксперты Финтолка.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»:

— В случае получения положительных финансовых результатов, выхода информации по выплатам дивидендов и решения вопроса редомициляции, котировки компании могут переместиться в торговый диапазон 405–450 рублей, то есть вырасти на 19–35 % от текущих значений.

АФК «Система» (MOEX:AFKS)

Сильной стороной российской инвестиционной компании является умение найти недооцененные бизнесы и развивать их в лидеров отрасли. Портфель компании становится более диверсифицированным, уверяет финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

По мнению эксперта Финтолка, основными драйверами роста в текущем году могут стать возможности выплаты дивидендов, расширение присутствия в рыбопромышленном комплексе. Также если в 2023 году акционеры увидят восстановление российского фондового рынка, это даст импульс увеличения стоимости активов АФК «Система» (Сегежа, Эталон, Озон, МТС и т.д.) и соответственно их переоценку.

Технический анализ говорит о перепроданности компании, котировки компании находятся на минимальных значениях, которые были в 2009, 2014 и 2020 годах. В случае оправдания по переоценке активов, дивидендами выходу положительной финансовой отчетности стоимость акции АФК «Системы» может достичь 19 рублей за штуку.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

X5 Retail Group (MOEX:FIVE)

Компания показала хорошие финансовые результаты за 4 квартал 2022 и в целом за 2022 год. В 4 квартале 2022 года компания увеличила общие продажи на 16,3 % по сравнению с аналогичным показателем 2021 года, до 704 млрд рублей. Особенно выделяется сеть жестких дискаунтеров «Чижик», которая продемонстрировала восьмикратный рост (15,2 млрд рублей).

Финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин считает, что ключевыми причинами роста котировок крупного ретейлера могут стать следующие события:

- В 2023 году ключевым направлением компании будет выход на Дальний Восток, что значительно расширит географию X5 и создаст новые возможности для покупателей и поставщиков в регионе. Весной 2023 планирует открывать первые магазины «Пятерочка» во Владивостоке и Хабаровске.

- Ретейлер развивает услуги экспресс-доставки и заключает партнерство с ключевыми агрегаторами доставки.

Однако стоит быть осторожными, потому что присутствуют инфраструктурные риски (у компании иностранная юрисдикция), а также отсутствие дивидендов. По мнению эксперта Финтолка, покупка акций X5 Retail Group выглядит очень привлекательной на долгосрок. В случае дальнейшего роста бизнеса, решения проблем с пропиской и дивидендами, котировки компании могут уверенно расположиться в диапазоне от 1 800 до 2 050 рублей за акцию.

Ozon (MOEX:OZON)

Аналитик Freedom Finance Global Владимир Чернов в целом считает, что ретейлеров можно считать защитными активами на российском рынке в текущем году. Бизнес Магнита, FixPrice и X5 Retail Group выглядит стабильно. Однако выстрелить из них больше всего шансов у Ozon.

Владимир Чернов, аналитик Freedom Finance Global:

— Выручка компании растет очень высокими темпами, а с увеличением объемов параллельного импорта они в 2023 году могут даже ускориться. У компании остается очень высокий потенциал роста, все заработанные средства она тратит на расширение бизнеса, а точнее географии его влияния за счет открытия новых пунктов выдачи.

Яндекс (MOEX:YNDX)

Результаты за четвертый квартал прошлого года получились лучше ожиданий. Итоговая выручка выросла на 49 % кв/кв — до 164,8 млрд рублей, а скорректированная EBITDA — до 17,2 млрд рублей, увеличившись на 77 %. Выручка выросла во всех сегментах компании. Вполне можно ожидать, что у российского IT-гиганта будут не менее хорошие результаты в будущем.

Однако эксперты Финтолка предостерегают, что есть риск из-за реструктуризации Яндекса. Так, в сентябре 2022 года «Яндекс» закрыл сделку по продаже Дзена и Новостей. Новым владельцем этих сервисов стала компания VK.

Целевые ориентиры в среднесрочной перспективе по акциям видим в диапазоне 2 450–3150 рублей за акцию, — считает финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

СПБ Биржа (MOEX:SPBE)

Несмотря на сложный 2022 год компания закрыла его с прибылью на фоне значительного снижения торгов.

Эксперты Финтолк видят следующие драйверы роста:

- В ближайшем будущем компания откроет в Казахстане новую биржу ITS, которая обеспечит доступ россиянам и гражданам СНГ к мировым финансовым ранкам.

- Компания планирует кратно нарастить листинг акций с Гонконгской биржи с 79 до 500 бумаг.

С технической точки зрения компания имеет высокий потенциал, как минимум на отскок. Ожидания по стоимости акций SPBE в среднесрочной перспективе, в случае реализации описанных выше событий: перемещение в диапазон торговли 220–290 рублей.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

Positive Technologies (MOEX:POSI)

Российская компания Positive Technologies разрабатывает, продает и поддерживает программные продукты и услуги для IT-безопасности, которые обнаруживают, проверяют и предотвращают реальные киберриски, связанные с корпоративной IT-инфраструктурой.

После ухода из России мировых гигантов в области кибербезопасности данная компания стала лидером российского рынка в данном сегменте.

Из-за слабой конкуренции спрос на ее услуги должен только увеличиваться, особенно со стороны государственных организаций и предприятий. А так как она работает на внутренний рынок, у нее практически отсутствуют санкционные риски. Поэтому, по мнению аналитика Freedom Finance Global Владимира Чернова, акция может показать хороший рост котировок в 2023 году.

Полюс Золото (MOEX:PLZL)

Эксперты Финтолка отмечают, что у компании отсутствуют санкционные риски, поскольку свою продукцию она реализовывает на внутреннем рынке, преимущественно банкам.

Вдобавок спрос на физическое золото со стороны населения растет на фоне отмены НДС и НДФЛ при его покупке и продаже, а также ввиду высоких рисков в других традиционных инвестиционных инструментах, поэтому банки в текущем году могут увеличить объемы его закупок для реализации населению.

Еще одним позитивным фактором является изменение структуры Фонда национального благосостояния: теперь для пополнения ФНБ Центробанк будет покупать больше золота и юаней вместо прежних долларов и евро.

Но, по мнению аналитика Freedom Finance Global Владимира Чернова, акции «Полюс Золото» особенно быстро устремятся вверх, когда начнут расти цены на драгоценные металлы на мировом рынке. А случится это в тот момент, когда ФРС возьмет курс на смягчение денежно-кредитной политики, так как на этом фоне американский доллар начнет резко дешеветь, что автоматически приведет к росту стоимости драгоценного металла на мировом рынке, потому что котируется он именно в долларах (обратная корреляция).

Причем ФРС необязательно сразу начинать снижать ставки, реакция рынка последует даже после того, как риторика представителей ФРС начнет меняться с «ястребиной» на «голубиную», подмечает эксперт.

Консультант программы «Управляемый капитал» в СберСтраховании жизни Виталий Тузов согласен с коллегой и аналогично считает, что у золотодобывающей компании хороший потенциал роста в этом году.

«Компания имеет самый низкий уровень затрат плюс инвестиции на унцию золота в мире (так называемый AISC), который составляет порядка $ 900 на унцию. Что касается базового актива компании, то в этом году есть вероятность достигнуть уровня предыдущих максимумов. Также существенным катализатором роста для „Полюса“ будут объявление отложенных дивидендов, что может транслироваться в выплату порядка 10 % от стоимости акции», — аргументирует Виталий Тузов.

Новатэк (MOEX:NVTK)

Эксперты отмечают, что существенным катализатором роста стоимости акции будет ввод в эксплуатацию проекта Арктик СПГ-2, что недавно подтвердил глава компании.

Более краткосрочным триггером станет финальная выплата дивидендов за 2022 год, которая может составить 50–60 рублей на акцию и позволит активу выйти из узкого ценового диапазона, в котором она находится последние несколько месяцев.

Виталий Тузов, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни:

— Риск дополнительного налогового бремени, который является значительным для акций нефтегазового сектора, для «Новатэка» минимален. У компании утверждены существенные затраты на НИОКР в таком стратегическом направлении развития, как сегмент СПГ, что является определенным щитом от налоговых инициатив. Уже утвержденное повышение налога на прибыль не окажет существенного воздействия на финансовые показатели компании.

Фосагро (MOEX:PHOR)

По мнению экспертов Финтолк, компания обладает санкционным иммунитетом, учитывая объем производства и долю компании на рынке фосфорных и комплексных удобрений на мировом рынке. При сохранении текущей ситуации на рынке можно ожидать близкие результаты к предыдущему году по выручке.

Эксперт Финтолка, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни Виталий Тузов выделяет несколько причин, почему активы «Фосарго» могут взлететь в 2023 году:

- Существенным триггером для роста акций компании будет выплата дивидендов, исходя из 100 % денежного потока.

- Дополнительным драйвером также станет дифференциация экспортной пошлины по различным видам удобрений. Это станет катализатором положительной переоценки рынком уже заложенного негативного эффекта от инициатив МинФина. Это может позволить акциям Фосагро реализовать 40 % потенциала роста.

Советы по инвестициям в акции в 2023 году от экспертов

Эксперты Финтолка также настораживают, что в 2023 году необходимо быть максимально осторожным. Так как на глобальных рынках продолжается медвежий тренд. Кроме вызовов предыдущего года на горизонте возникают новые вызовы для экономики в целом и для рынка акций в частности: все больше разговоров о безвозмездных взносах в бюджет для бизнеса, о дефиците российского бюджета, о глобальной рецессии.

Александр Емельянов, заместитель генерального директора ООО «УК «Инфорс Капитал»:

— Считаю, что 2023 принесет существенное падение российского рынка акций. Поход к 1 700–1 600 пунктам по индексу Мосбиржи считаю реальным и вполне логичным, а это примерно − 25 % от текущих значений.

А для того, чтобы избежать существенных потерь, необходимо сформировать портфель из надежных эмитентов и не инвестировать заемные средства.

Александр Рябинин, независимый эксперт:

— Предлагаю сформировать надежный портфель с высоким потенциалом роста: «Сбер», «Полиметалл» и «Магнит» — технически хорошо выглядят, хорошая устойчивость компаний. Они дадут нам надежность и хоть какую-то уверенность в завтрашнем дне. VK, «СПБ биржа» и «Аэрофлот» — аналогично вполне могут дать высокую доходность. Данные акции очень низко оценены и перепроданы, но уже видны покупки в них крупными игроками, так что вполне можно рассмотреть эти активы для включения в свой портфель.

Традиционно в начале каждого года мы анализируем и выбираем наиболее интересные акции на ближайший год. В рамках этой статьи мы рассмотрим акции фондового рынка РФ и постараемся определить лучшие бумаги для инвестирования в 2023 г.

Текущие условия создают серьезную неопределенность на фондовом рынке. Каждый месяц мы видим новые вызовы, новые налоги, санкции, которые могут сказаться на бизнесе любой компании. Мы выделили те компании, которые наиболее стойки к текущим условиям, которые смогут пережить трудности и стать только сильнее.

В нашу подборку на 2023 год попадают следующие компании:

-

Инарктика (РусАква).

-

Белуга.

-

Русагро.

-

Группа Позитив.

-

Новатэк.

-

Самолет.

-

ДВМП.

-

Полюс.

ПОЛОЖЕНИЕ ОБ ОГРАНИЧЕНИИ ОТВЕТСТВЕННОСТИ

Представленные в настоящем аналитическом материале мнения выражены с учетом рыночной ситуации на рынке ценных бумаг и связанных с ними событий на дату выхода материала.

Данный аналитический материал является мнением и содержит оценки ИП Кошин В.В. (далее компании Fin-plan) в отношении рассматриваемых ценных бумаг и эмитентов. При этом компания Fin-plan не утверждает, что указанные мнения и оценки являются единственно верными.

Указанные в данном аналитическом материале суждения и аналитические выводы относительно ценных бумаг и рынков, не являются персональными инвестиционными рекомендациями.

Компания Fin-plan и ее сотрудники не несут ответственности за использование или невозможность использования информации, содержащейся в материалах, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, в том числе за возможные убытки от сделок с ценными бумагами, срочных сделок, совершенных на основании данной информации, а также за ее достоверность.

Принимая во внимание вышесказанное, не стоит полагаться исключительно на содержание данного аналитического материала в ущерб проведению собственного независимого анализа.

Компания Fin-plan обращает внимание, что инвестиции в экономику как развитых стран, так и развивающихся, а также операции с ценными бумагами и срочными контрактами связаны с рисками и требуют соответствующих знаний и опыта. В связи с этим рекомендуется проводить тщательное и всестороннее исследование финансово-экономического состояния эмитентов и соответствующих рынков перед принятием инвестиционного решения.

Приведенные в данном аналитическом материале исходные данные (отчетность, котировки) взяты из публичных источников и послужили основой для формирования мнения. Компания Fin-plan признает данные источники надежными, но не несет ответственности за достоверность данных.

Распространение, копирование и / или изменение материалов компании Fin-plan или их части не допускается без получения предварительного письменного согласия от компании Fin-plan. Распространение без согласия компании Fin-plan материалов или их составляющих в любой форме является нарушением условий получения материалов и влечет ответственность, предусмотренную законодательством Российской Федерации.

Инарктика (РусАква)

Инарктика (РусАква) — компания, занимающаяся выращиванием и разведением рыбы в естественных водоемах и специальных морских плантациях, лидирует в области производства форели и атлантического лосося в России.

Бизнес компании направлен на внутренний рынок, цель Инарктика – занять 27% российского рынка лососевых в среднесрочной перспективе (текущая доля 22%).

Подавляющая доля выручки приходится на лосося (73%), на втором месте идет форель (26%). Производство красной икры не является профильным направлениям и занимает небольшую долю выручки.

Выращивание рыбы — достаточно рискованное направление бизнеса и имеет ярко выраженную сезонность (за счет определенных этапов выращивания). Как следствие, динамика выручки компании не имеет четкой тенденции.

Также довольно серьезным риском для компании в текущих условиях была сильная зависимость от иностранных поставок малька. Молодняк, оборудование, корм закупались за рубежом. Сейчас компания приступила к программе импортозамещения. Компания недавно купила ООО «Селекционный центр аквакультуры», которое разводит мальков форели в Калужской области. Сделка позволит заместить часть выпавшего импорта из-за санкций и нарастить выпуск красной рыбы. Плюсом к этому ведется строительство собственного смолтового завода в Карелии. Все это позволит компании создать независимую вертикальную интеграцию и снизить геополитические риски для бизнеса.

Основные драйверы роста:

-

Уход конкурентов с рынка.

-

Выстраивание вертикальной интеграции бизнеса и импортозамещение позволят контролировать себестоимость продукции на каждом этапе производства и снизить риски влияния санкций.

-

Высокие цены на рыбу на рынке в совокупности с дефицитом предложения.

-

Долгосрочная инвестиционная программа, цель которой — выход на 50 тыс. тонн рыбы в год.

-

Дивидендные выплаты. За 2022 год компания заплатит самые высокие дивиденды за все время.

-

Высокая рентабельность бизнеса по сравнению с конкурентами.

Риски для компании:

-

Снижение реально располагаемых доходов у населения, и, как следствие, падения спроса на рыбу.

-

Риски потери поголовья рыбы из-за болезни (прецеденты у компании уже были в 2015 году, когда было потеряно 70% поголовья).

-

Общерыночные макроэкономические риски.

-

Высокая оценка по мультипликаторам. Акции компании могут достаточно сильно отыгрывать любой негатив.

-

Низкий Free float акций.

Акции компании в 2022 году показали доходность значительно лучше рынка. По итогам года котировки потеряли лишь 1%. Мы видим значительную волатильность, однако акции достаточно быстро компенсируют негатив на рынке.

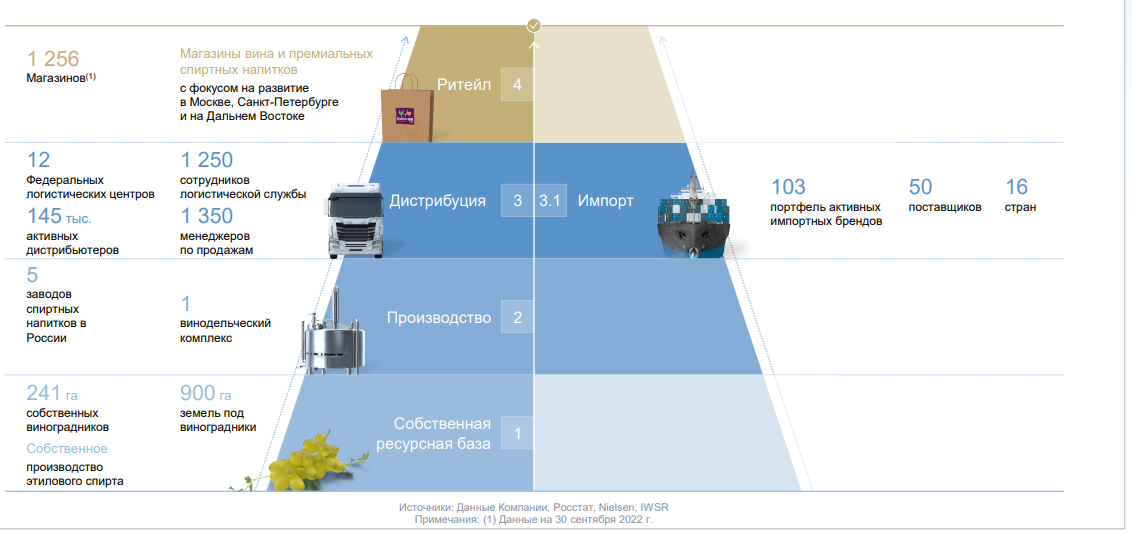

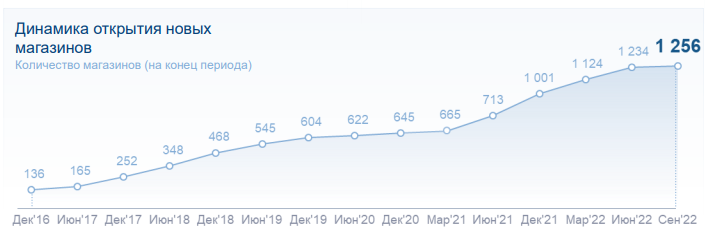

Белуга

Компания является лидером производства крепких алкогольных напитков в России, имеет полностью вертикально интегрированную бизнес модель — от собственной ресурсной базы до сети розничных точек.

Белуга поддерживает высокую динамику открытия точек. В среднем рост с декабря 2016 года составил 17% ежемесячно.

Компания сконцентрирована на рынке Москвы и СПб, там представлено наибольшее количество торговых точек, но постепенно Белуга заходит и в другие крупные города.

В конце 2022 года компания полностью продала интеллектуальные права на бренд «Белуга» за рубежом из-за невозможности экспорта в условиях санкций. Компания сконцентрируется на внутреннем рынке, бренд «Белуга» сохранится в России.

В 2021 году экспортные продажи водки Beluga составляли до 4% общей выручки компании. Глобально потеря экспорта не повлияла на деятельность компании. Это мы видим по стабильным финансовым результатам в 2022 году. Рост выручки составил 27% г/г, прибыли 42% г/г.

Выручка компании формируется по двум основным сегментам: доходы от продажи алкоголя и доходы от розницы. В розничных магазинах представлена как собственная линейка брендов, так и зарубежные бренды.

Компания сохраняет свою стратегию развития и планирует удвоение бизнеса к 2024 году.

Также плюсом для компании является новая дивидендная политика, совет директоров утвердил новую дивидендную политику. Согласно ей, компания будет направлять на дивиденды не менее 50% от консолидированной чистой прибыли по МСФО за год (ранее было 25%).

Акции за год показали динамику лучше индекса Мосбиржи, падение составило 17,75%.

Основные драйверы для компании:

-

Рост доли компании на рынке алкогольной продукции на фоне ухода иностранных брендов.

-

Лидирующие позиции на внутреннем рынке.

-

Новая дивидендная политика.

-

Устойчивость к влиянию санкций.

-

Вертикальная интеграции и активное развитие розницы и собственных брендов.

Риски:

-

Ослабление рубля может привести к росту затрат на импортные бренды.

-

Антиалкогольное законодательство, потенциальные запреты и ограничения.

-

Невыполнение плановых темпов роста розницы.

-

Усиление санкционной нагрузки.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

Русагро

Русагро является крупнейшим в России производителем подсолнечного масла (доля рынка 13%). Занимает третье место в стране по производству сахара (доля рынка 17%) и четвертое по производству свинины (доля рынка 5,6%).

На текущий момент Русагро среди российских сельскохозяйственных производителей контролирует один из самых обширных банков земель площадью 659 тыс. гектаров.

Производство имеет вертикальную интеграцию — у компании как собственные сырьевые базы, так и налаженные логистические товаропотоки.

По компании Русагро мы сохраняем позитивную инвестиционную оценку. Компания показывает устойчивые финансовые результаты, рост выручки в 2022 году составил 19%.

Компания активно развивается и развивает новые проекты. В 2022 году начала заниматься зерновым трейдингом и планирует до конца года экспортировать около 400 тыс. т. Также уход зарубежных компаний открывает широкий рынок сделок M&A. Для этого у Русагро есть все ресурсы. Бизнес компании направлен на внутренний рынок. Компания еще несколько лет назад начала налаживать логистику с Китаем, и сейчас это для эмитента является огромным плюсом. На текущий момент, 90% продукции свинокомплекса на Дальнем востоке, запущенного в конце 2021 года, обеспечивает жителей самого региона, и 10% свинины идет на экспорт в Китай. Компания не собирается останавливаться на этом и планирует сделать комплекс центром производства свинины в АТР.

Основные драйверы компании:

-

Сохранение высоких цен на продовольствие.

-

Стабильный рост выручки.

-

Наращивание экспорта в страны Азии.

-

Новые инвестиционные проекты и сделки M&A.

Риски:

-

Компания имеет иностранную юрисдикцию, и в текущих условиях у нее нет возможности выплачивать дивиденды. Плюс это несет для инвесторов структурные риски в случае ужесточения санкций. Компания работает над этой проблемой и планирует смену юрисдикции.

-

Регулирование внутренних цен на продовольствие.

-

Высокие ставки в экономике (у компании высокая кредитная нагрузка, при росте ставок вырастут затраты на обслуживание долга).

-

Падение цен на продовольствие и с/х продукцию на фоне общемировой рецессии.

-

Риски отрицательных курсовых разниц — у компании на счетах достаточно большое количество валюты, что привело к списанию курсовой разницы на убытки.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры

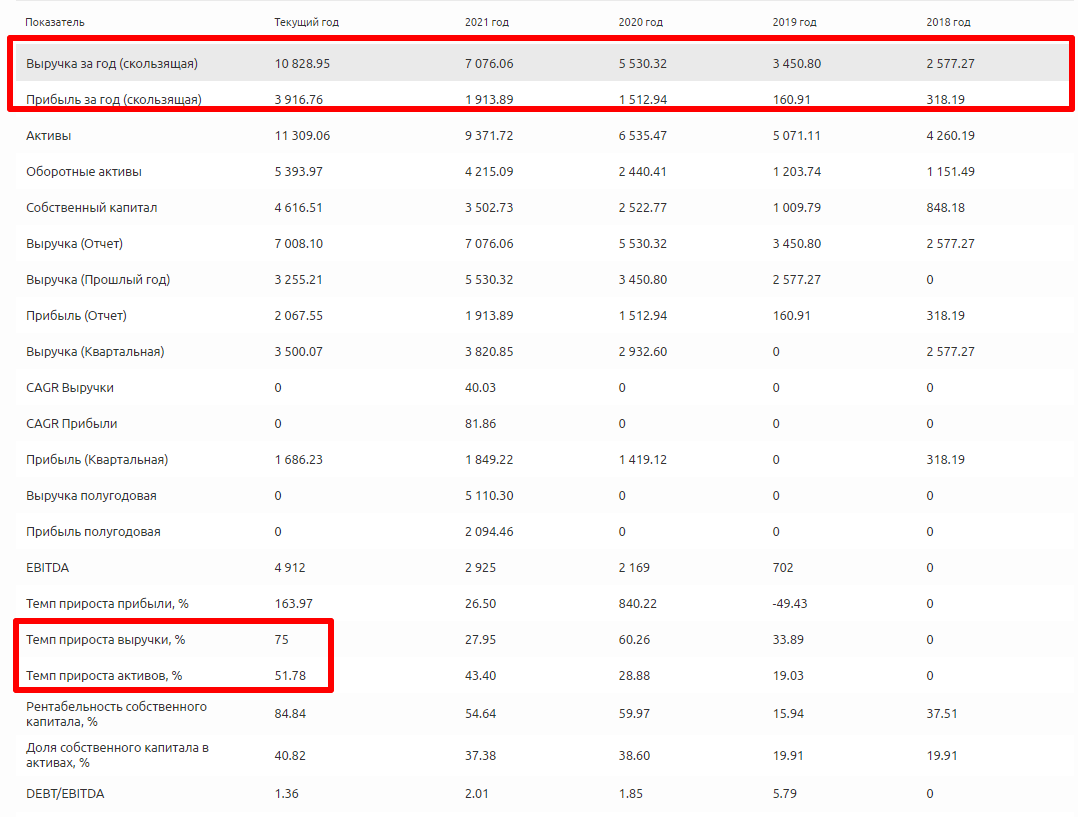

Группа Позитив

Для компании Позитив 2022 год стал одним из лучших за последнее время. Компания увеличила выручку на 75% г/г, чистую прибыль на 51,78% г/г.

Позитив стал бенефициаром ухода зарубежных компаний, перехода на отечественный «софт», кратного роста кибератак.

За год акции компании показали одну из лучших доходностей на фондовом рынке РФ: +51% при динамике индекса Мосбиржи -44%.

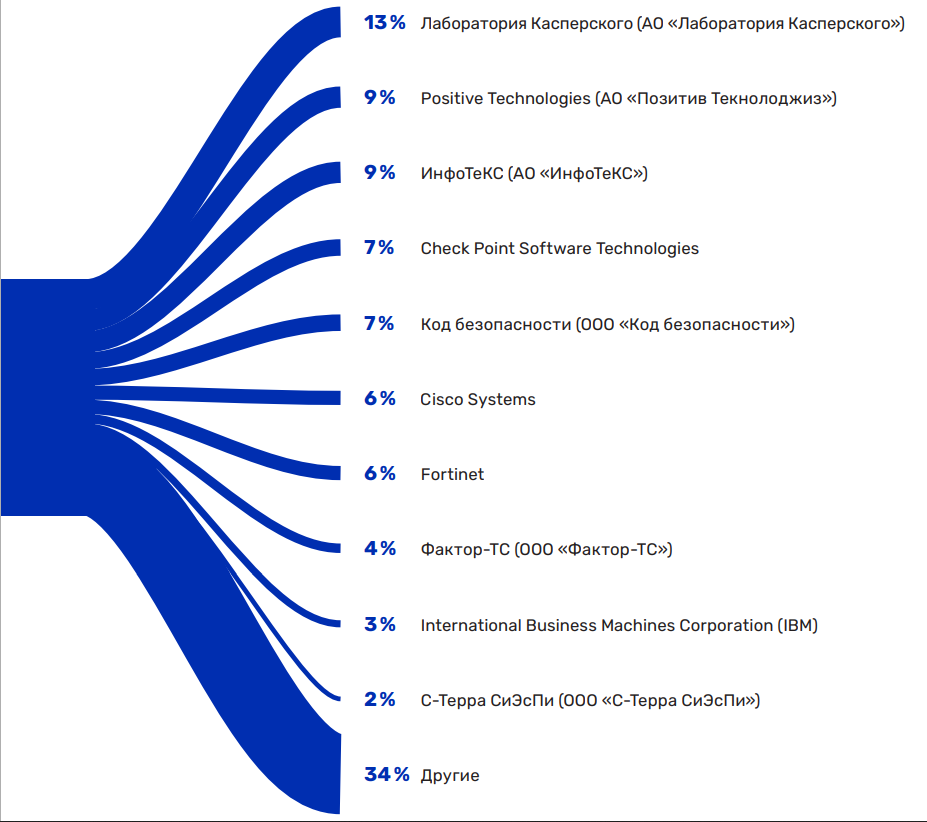

На текущий момент Позитив занимает 9% российского рынка, уступая лишь Лаборатории Касперского.

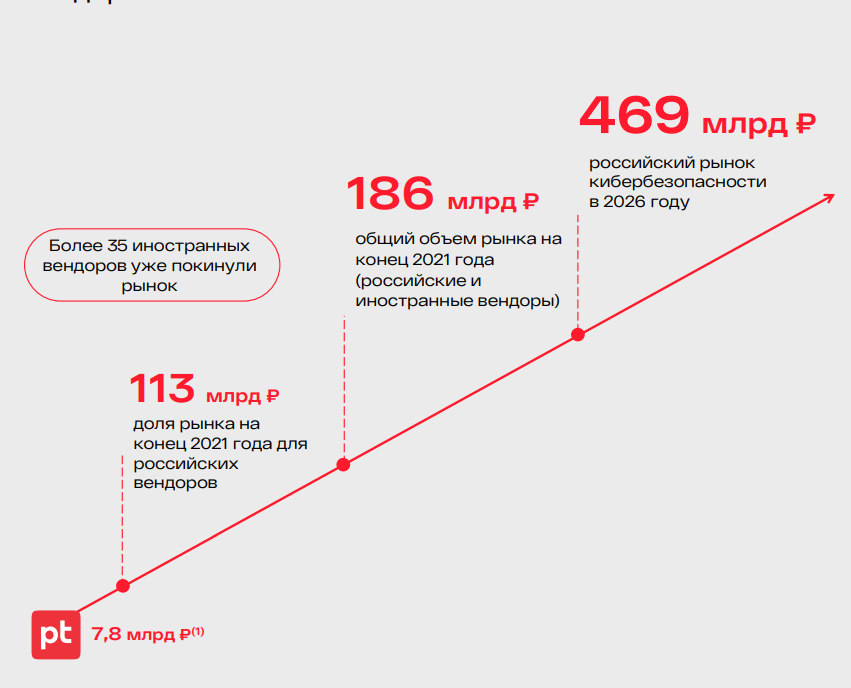

Компания оценивает значительный потенциал рынка кибербезопасности в России. Объем рынка к 2026 году может достигнуть 469 млрд. рублей. Этому будет способствовать поддержка государством IT-сектора, уход зарубежных конкурентов, переход компаний на отечественное ПО.

В долгосрочных планах у компании выход на зарубежные рынки дружественных стран. У Позитива достаточно серьезные планы – это ежегодное удвоение бизнеса. При этом компания уже длительное время находится под санкциями и оптимизировала под них свой бизнес. Вся деятельность ведется в РФ и направлена на внутренний рынок.

Исходя из этого, мы можем выделить следующие драйверы роста компании:

-

Высокие темпы роста выручки и прибыли.

-

Долгосрочные рост отрасли в целом.

-

Бизнес оптимизирован под санкции.

-

Высокая емкость рынка на фоне ухода зарубежных компаний.

-

Дивиденды.

-

Прозрачность деятельности и активное выстраивание взаимодействия с инвесторами.

Минусы и риски:

-

Замедление экономики РФ и снижение платёжеспособности клиентов.

-

Нехватка квалифицированных кадров и оборудования.

-

Возвращение крупных иностранных конкурентов на рынки РФ в случае деэскалации конфликта.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

Новатэк

НОВАТЭК можно назвать одной из самых интересных компаний нефтегазовой отрасли

РФ. К сожалению, компания отказалась от публикации отчетности, и в нашем распоряжении есть только производственные показатели.

По данным компании, добыча и реализация сохранились на уровне 2021 года, без существенных просадок. При высоких ценах на газ в 2022 году финансовый результат компании вероятно будет достаточно позитивный.

Компания регулярно выплачивает дивиденды с 2013 года. 2022 год не стал исключением. Компания выплатила за год 88.77 руб. на 1 акцию. В 2023 году высока вероятность продолжения выплат дивидендов.

Помимо дивидендов, драйвером для компании является Ямал СПГ. Это крупнейший проект в России по производству сжиженного природного газа. Для компании в условиях санкций возникли трудности с поставками иностранного оборудования. Точного статуса по проекту сейчас нет, но по словам руководства компании, запуск возможен в конце 2023 года.

Перспективы СПГ масштабны. Многие страны активно развивают данное направление, потому что СПГ не требует прокладку труб и может доставляться в любую точку мира. Даже ЕС нарастили импорт российского СПГ в 2022 году на 46%.

Динамика акций компании за год отрицательная -40%, что чуть лучше индекса Мосбиржи.

Мы можем выделить следующие драйверы роста акций компании:

-

Регулярные дивиденды.

-

Бенефициар кризиса по продажам СПГ.

-

Высокие цены на газ.

-

Продолжение инвестиционных проектов, возможность замены иностранного оборудования собственными разработками.

-

Продолжение и возможная эскалация энергокризиса в 2023 — 2024 году.

-

Раскрытие результатов за 2022 год может дать стимул к росту акций.

Риски и минусы для компании:

-

Снижение цен на природный газ.

-

Более жесткие санкции.

-

Конкуренция на рынке с СПГ США.

-

Деэскалация и завершение энергетического кризиса.

-

Риски отрицательных курсовых разниц.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

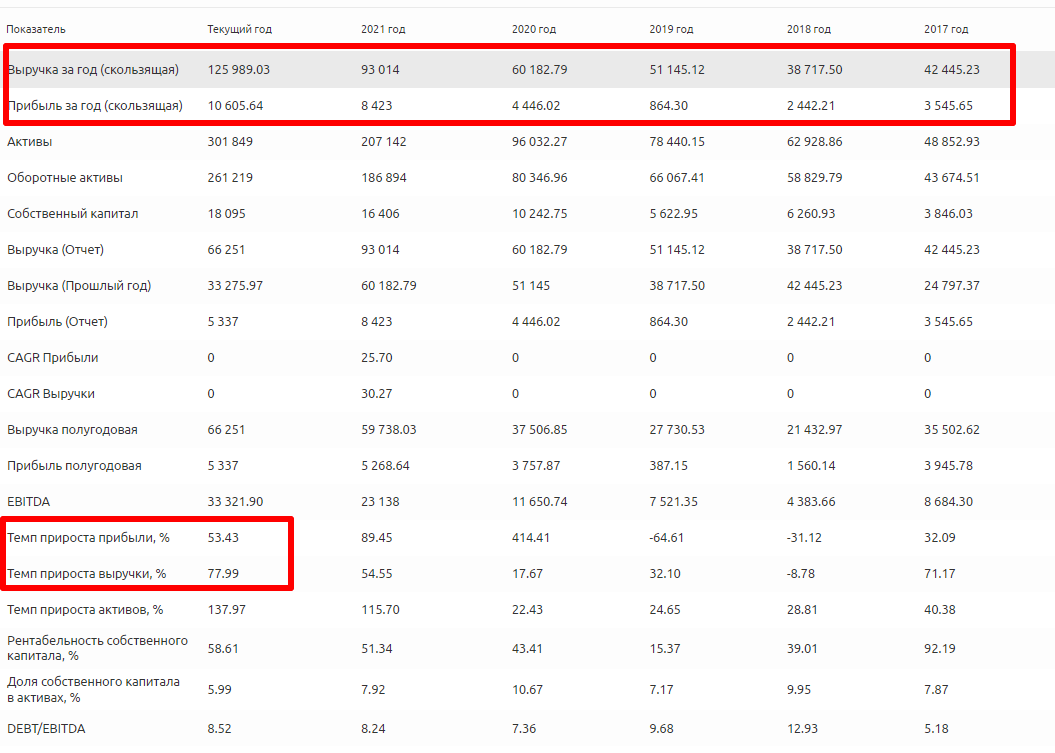

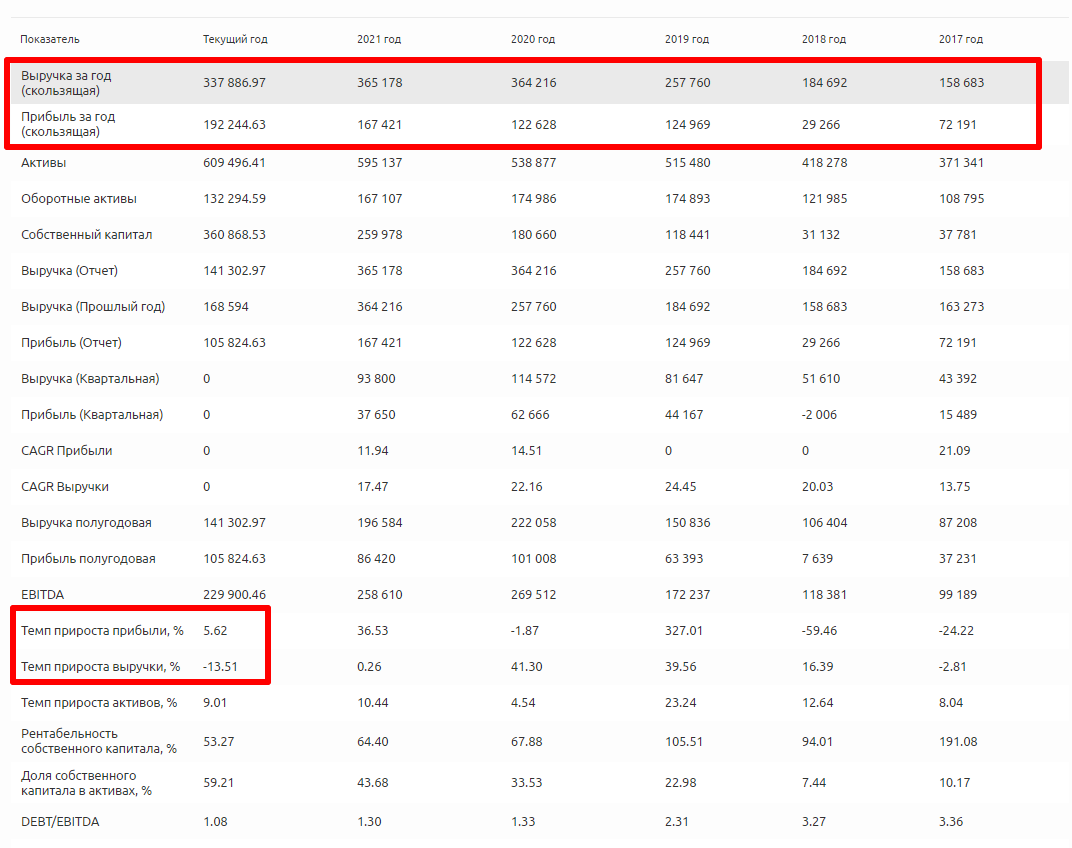

Самолет

Несмотря на турбулентность на рынке ипотеки, 2022 год для ГК Самолет оказался довольно успешным. Рост выручки составил 78% г/г, рост чистой прибыли 53,43% г/г. Компания нарастила долю рынка до 3% с 1,5% в 2021 году.

Самолет вышел в 6 новых регионов, за год было запущено 22 новых проекта. Земельный банк в 2022 году вырос на 64%, компания является лидером по данному показателю. Также в 2022 году Самолет стал единственным девелопером, кто выплачивал дивиденды.

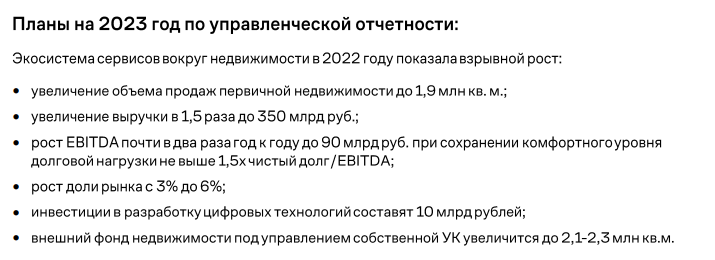

На 2023 год компания ставит достаточно амбициозные планы.

Акции компании за год показали отрицательную динамику -51,4%, хуже индекса Мосбиржи.

Основные драйверы для компании:

-

Сильная динамика результатов на фоне кризиса.

-

Оптимистичные планы менеджмента.

-

Низкая ценовая эластичность недвижимости в Москве и СПБ.

-

Потенциальный рост дивидендов.

Из минусов и рисков, в первую очередь, можно выделить зависимость от рынка ипотеки. Рост ставок может привести к падению спроса на недвижимость. Также есть следующие риски:

-

Существенное снижение потребительских доходов.

-

Падение цен на недвижимость.

-

Конкурентный передел рынка.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры

ДВМП — Дальневосточное морское пароходство

ПАО ДВМП является крупнейшей российской мультимодальной транспортной компанией. Располагает активами в сфере портовой, железнодорожной и интегрированной логистики, одновременно предоставляет широкий комплекс сопутствующих услуг (стивидорные услуги, хранение грузов, агентское обслуживание судов, таможенное оформление, транспортно-экспедиционное обслуживание и т.д.).

Компания является бенефициаром перенаправления грузопотоков в страны Азии. В 2022 году объем перевозок по международным линиям, из стран Юго-Восточной Азии в сторону Дальнего Востока, достиг рекордных показателей. Прирост к 2021 году составил 22%.

Компания в 2022 году, как и в 2021, продолжила наращивать активы:

-

контейнерный парк в управлении увеличен на 3 184 единицы,

-

парк фитинговых платформ пополнен 1 723 единицами 80-футовых платформ,

В 2023 году группа планирует продолжить расширение контейнерного парка в рамках реализации стратегии развития.

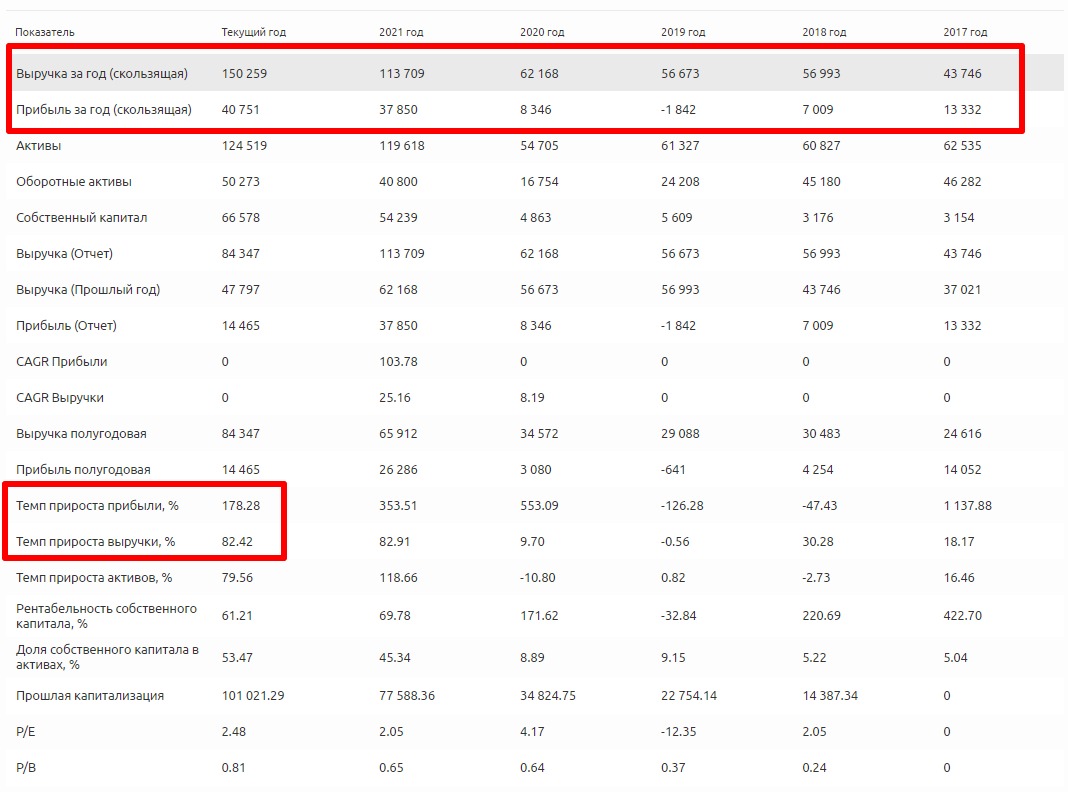

Финансовые показатели на фоне роста грузооборота показали отличную динамику. Рост выручки составил 82,42%, прибыли 178,28%.

Акции компании за год показали одну из лучших доходностей на фондовом рынке РФ (+23,4%).

В конце года реализовался риск, который долгие годы нависал над компанией. Генпрокуратура подала иск против акционеров ДВМП, братьев Магомедовых. Их доли в компании (32,5% акций) были изъяты в пользу государства. Также был подан иск к другим крупным акционерам, купившим акции после братьев. Вероятно, иск подан с целью обращения в доход государства акций FESCO, оставшихся в коммерческом обороте. Все это добавляет неопределенность для обычных инвесторов. Вероятно, мажоритарным акционерам ДВМП станет государство.

Итак, можем сделать вывод и выделить следующие драйверы роста компании:

-

Дальнейший рост финансовых показателей.

-

Развитие новых направлений грузопотоков.

-

Расширение флота.

-

Недооценка. Компания даже с учетом роста котировок по рыночным мультипликаторам имеет недооценку.

-

Дальнейшее развитие грузопотока со странами Азии.

Минусы и риски компании:

-

Дополнительные санкции на экспорт/импорт РФ.

-

Риски отрицательных курсовых разниц.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

-

Падение цен на фрахт на фоне рецессии в экономике.

-

Конфликт внутри акционеров и неопределенность в дальнейшей структуре собственности.

-

Низкая ликвидность.

Полюс

Компания Полюс — один из крупнейших производителей золота в мире и самый крупный в России. Акции золотодобытчиков являются отличной ставкой на рост цены золота.

Для Полюса 2022 год оказался достаточно тяжелым. Санкции на золото со стороны стран Запада разрушили старые каналы сбыта, и компании пришлось налаживать новые логистические цепочки. Общий объем реализации золота в 1 полугодии 2022 года составил 1 015 тыс. унций, снизившись год к году на 19%. Как итог, мы видим снижение выручки компании. Рост прибыли не связан с основной деятельностью компании, а возник за счет переоценки валютно-процентного свопа. Помимо санкций, негативом для компании было падение цен на золото и укрепление рубля.

За 2022 год акции компании показали динамику -38%.

У компании в запасе есть интересный драйвер роста. Это запуск Сухого Лога. Сухой Лог — крупнейшее месторождение золота в России. По оценкам 2020 года, запасы Сухого Лога составляют 40 млн унций золота, добыча прогнозируется на уровне 2,3 млн унций в год.

Также плюсом для компании будет возвращение к выплатам дивидендов. Полюс имеет прозрачную дивидендную политику и выплачивал их регулярно с 2017 года.

Итак, сделаем выводы. Основные драйверы для акций компании:

-

Потенциальный рост цен на золото.

-

В активах крупнейшее месторождение золота в мире, Сухой Лог, что дает кратные потенциалы роста добычи в будущем (на 2,3 млн унций в год). Данный объем сопоставим с текущим годовым объемом добычи золота компании.

-

БОльшую часть золота покупает ЦБ, что определяет минимальное потенциальное влияние санкций. Плюс сейчас компаниям дали возможность самостоятельно продавать золото за рубеж.

-

Возвращение к дивидендным выплатам.

Минусы и риски:

-

Снижение цен на золото.

-

Риски отрицательных курсовых разниц.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

Вывод

2022 год перенес инвесторов в новую реальность. Санкции, заморозка активов, остановка торгов, обвал фондового рынка, потеря денег в ETF. Все эти события сложно было предугадать даже в самых смелых прогнозах. Сейчас очень важно аккуратно подходить к выбору активов и перед покупкой тщательно изучать их, оценивая риски.

В нашей статье мы выбрали самые интересные компании на 2023 год. Наш выбор мы сделали на основе анализа прошлых результатов, влияния текущей ситуации и выявления потенциальных драйверов роста. Однако, всегда нужно помнить, что акции — это рисковый актив, а в текущей ситуации риски выросли кратно. Поэтому:

-

В портфеле обязательно должна быть защитная часть из облигаций, как минимум 70%.

-

Следует придерживаться принципа портфельного инвестирования – инвестировать не в 5-10 акций, а как минимум в 30.

-

Стоит понимать, что инвестиции в акции – это долгосрочные горизонты (3-5 лет). Именно на данном временном промежутке возможна реализация фундаментальных драйверов роста компаний.

В выборе качественных активов для формирования сбалансированного широко диверсифицированного инвестиционного портфеля Вам поможет сервис Fin-Plan RADAR. Здесь Вы можете выбрать лучшие активы, используя широкий набор критерия отбора, а также готовые стратегии от экспертов компании, сформировать комплексный инвестиционный портфель и сразу увидеть его параметры риска и доходности.

А если Вы хотите узнать, на какие еще компании, акции, облигации делает ставку наша компания, приглашаем Вас посетить наш открытый вебинар для инвесторов. Записаться можно по ссылке.

Содержание:

- Как выбирать российские дивидендные акции

- Лучшие дивидендные акции РФ

- Российские акции с высокой дивидендной доходностью

- Заключение

Дивиденды – доля чистой прибыли, которой компания делится с акционерами. Чтобы получать дивиденды, нужно выполнить следующий алгоритм: выбрать лицензионную брокерскую компанию, открыть у неё брокерский счёт, купить дивидендные акции, а затем ждать, когда выплата автоматически поступит к вам на счёт.

Выплата дивидендов – это не обязанность. Организация может менять размер выплат или отменить их, если получит недостаточно прибыли из-за проблем в бизнесе. Такие решения принимаются на общем собрании акционеров по рекомендации совета директоров. Помимо дивидендов, чистая прибыль может быть потрачена на развитие бизнеса, бонусы сотрудникам, непредвиденные расходы и т.д.

Существуют акционерные общества, которые вообще не платят дивиденды, а реинвестируют всю прибыль обратно в бизнес. Обычно это эмитенты из технологических секторов экономики или стартапы, например: Яндекс, Ozon, Циан. Инвесторы, которые покупают такие ценные бумаги, рассчитывают на заработок только за счёт того, что цена акции вырастет.

Как выбирать российские дивидендные акции

Акции, которые торгуются на фондовом рынке, бывают двух видов – обыкновенные и привилегированные. Они отличаются разным набором прав. По привилегированным бумагам у инвестора есть приоритет. Держателям таких акций первыми приходят дивиденды в отличие от владельцев обычных акций.

Список привилегированных ценных бумаг на Московской Бирже

Дивидендный инвестор должен обращать внимание не только на тип акции, но и на успешность бизнеса самой компании. Если вы планируете долго держать ценные бумаги, важно, чтобы компания перечисляла выплаты стабильно и не отменяла их из-за возможных убытков.

Проанализировать компанию помогут эти критерии:

- Высокая капитализация, то есть стоимость всей компании на фондовом рынке. Размер капитализации говорит об устойчивости бизнеса, а ещё о ликвидности бумаги. На акции с высокой капитализацией всегда есть спрос и предложение. Поэтому их легко продать в любой момент.

- Устойчивый рост прибыли и выручки. В этих финансовых показателях не должно быть резких провалов, которые могут свидетельствовать о сложностях в бизнесе. Конечно, прибыль и выручка не всегда растут, но в целом динамика должна быть положительная. Не забывайте, что дивиденды формируются именно из чистой прибыли.

- Стабильный денежный поток. Это разница между доходами и расходами, которая не должна быть отрицательной. Если у компании отрицательный денежный поток, то она тратит больше, чем зарабатывает.

- Стабильная маржинальность. Если маржинальность растёт, то компания развивается, система продаж налажена и работает эффективно.

- Дивиденды выплачиваются последние пять лет. Это косвенно говорит о безопасности выплат и может гарантировать, что организация и дальше планирует так делать.

- Payout Ratio меньше 70–80%. Это процент от прибыли, который компания переводит акционерам в виде дивидендов. Если он слишком высокий, то организация мало вкладывает в развитие, а значит не прогрессирует.

- Рост дивидендов. Хороший знак, который указывает, что бизнес эмитента развивается и он может позволить себе нарастить размер выплаты.

- Высокая доходность. Чем больше дивидендов, тем лучше, но только при соблюдении всех остальных условий. Если компания получает убытки, не открывает новые рынки сбыта и не выпускает новой продукции, лучше отказаться от инвестиций в такой бизнес даже при наличии высоких дивидендов.

На бирже есть разные дивидендные стратегии. Принципы, описанные выше, подходят долгосрочным инвесторам, которые придерживаются подхода «купи и держи». С ним можно комбинировать и другие подходы, например, покупать ценные бумаги на просадке, чтобы сделать точку входа в активы более выгодной.

Лучшие дивидендные акции России

К этой категории относят те компании, которые не прерывают дивидендные выплаты на протяжении долгого времени, а ещё – регулярно увеличивают их размер. Их называют дивидендными аристократами. В США это крупные корпорации, которые соответствуют нескольким важным условиям:

- Рыночная капитализация не меньше $3 млрд.

- Высокая ликвидность бумаги, то есть ежедневный большой объём торгов.

- Выплаты без перерывов более 25 лет.

- Постоянное увеличение фактического размера дивидендов или сохранение его на прежнем уровне. Например, если компания выплатила $0,5 на акцию в прошлом году, то в этом она должна выплатить столько же или выше.

В России нет эмитентов, которые подходят под эти критерии, потому что российский рынок ценных бумаг не имеет такой длинной истории, как американский. Тем не менее можно выделить несколько компаний, которые считаются нашими дивидендными аристократами.

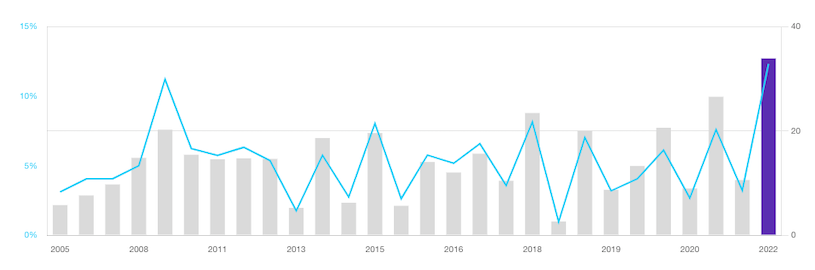

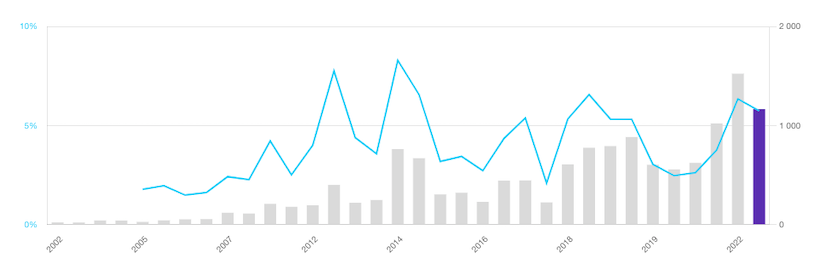

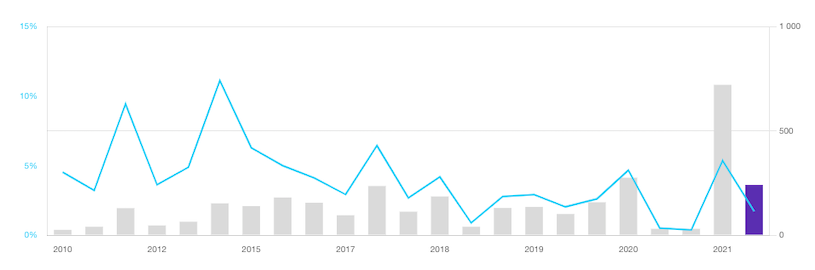

Лукойл

Крупная нефтегазовая корпорация, которая в течение долгого периода регулярно старалась увеличивать дивиденды. В 2019 году начался резкий рост дивидендной доходности.

В мае 2022 года совет директоров рекомендовал не выплачивать дивиденды из-за сложной экономической обстановки на фоне геополитического кризиса и конфликта России и Украины. Однако компания всё же сделала две выплаты дивидендов в декабре – за 2021 год и 9 месяцев 2022 года. Ранее Лукойл обычно переводил дивиденды в июле и декабре.

МТС

Эта компания относится к телекоммуникационному сектору, который традиционно считается защитным, так как бизнес телекомов устойчив к разнообразным кризисным ситуациям. Темпы роста дивидендов МТС относительно невысокие, но зато выплаты стабильные.

Во время кризиса 2008 года котировки МТС сильно опустились, а вот размер дивидендов на одну акцию не поменялся. События 2014–2015 годов тоже не повлияли на дивполитику.

В пик коронавирусных ограничений МТС испытывал сложности. Он закрывал салоны, столкнулся с оттоком мигрантов, которые являлись его клиентами, и фиксировал спад доходов от роуминга. При этом выплату дивидендов он всё же не прекратил.

В 2022 году МТС не собирался отменять выплаты и не выпускал подобных заявлений. Была сделана одна выплата за 2021 год в июле 2022 года.

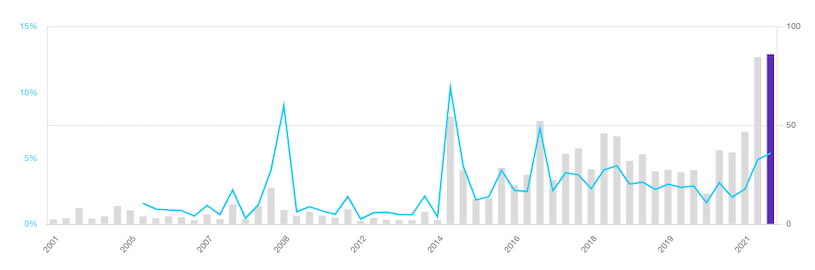

Газпром

В 2008 году Газпром порезал дивиденды из-за мирового финансового кризиса. Дальше дивиденды постепенно, пусть и с перебоями, возрастали. Ситуация улучшилась в 2018-м, когда Газпром как государственную компанию обязали наращивать выплаты и направлять на них 50% от чистой прибыли.

В 2022 Газпром сильно лихорадило. Сначала компания объявила выплату рекордных дивидендов, а инвесторы кинулись покупать их акции. Стоимость бумаг сильно выросла. Но затем акционеры Газпрома решили, что в текущей ситуации дивиденды по итогам 2021 года выплачивать нецелесообразно. Спустя некоторое время выплата рекордных 51 рубля на акцию всё же состоялась, и компания сохранила доверие своих инвесторов.

Ростелеком

Ещё одна телеком-компания в нашем списке. Регулярно перечисляет выплаты, но не показывает устойчивого роста. Если за 2008 год Ростелеком выплатил около 3 рублей на акцию, то в 2021 выплата составила 5 рублей – за 13 лет это небольшой прирост. За 2022 год размер выплаты был 4,56%. Роста не случилось, но зато сохранилась стабильность.

ЛСР

Строительный гигант ЛСР, у которого пока нет длинной дивидендной истории. Тем не менее он может похвастаться выплатами в 78 рублей на одну акцию в течение пяти лет с 2014 по 2019 год.

В 2019-м на ЛСР сказался кризис, и девелопер был вынужден понизить размер выплат. Кроме того, в 2022 году из-за геополитического конфликта на Украине компания отказалась от дивидендов. Инвесторам стоит рассматривать эту бумагу на будущее, надеясь на возобновление выплат и возврат к прежней дивидендной политике.

Норильский Никель

НорНикель тоже нередко относят к лучшим дивидендным акциям РФ, хотя с 2009 по 2011 год компания платила не очень большие дивиденды. В составе акционеров есть расхождения в позициях: часть из них считает, что дивиденды нужно урезать, а другая часть выступает за их наращивание. Благодаря вторым НорНикель всё же выплачивал приличные дивиденды и демонстрировал хорошие темпы роста в последнее время.

За 2022 год НорНикель платил дивиденды два раза – в январе и июне, сохранив размер дивидендной доходности на привычном уровне.

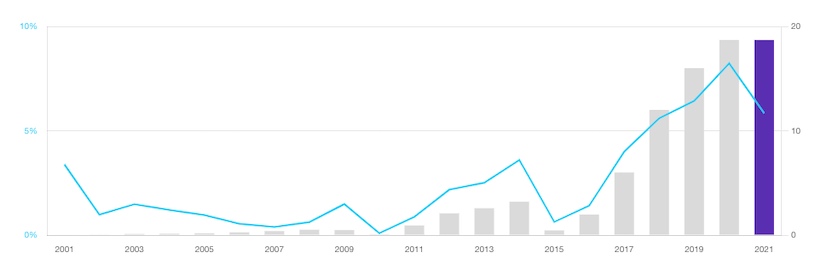

СберБанк

Если посмотреть на график, то мы увидим, что до 2015–2016 годов Сбер не очень баловал инвесторов, но в 2017-м он резко пошёл вверх и стал показывать хорошие темпы роста.

В 2022 году общее собрание акционеров банка утвердило рекомендации Наблюдательного совета и решило не выплачивать дивиденды по итогам 2021 года.

Поэтому инвесторам стоит вкладывать деньги в эту компанию с расчётом на восстановление выплат в следующие периоды. Ведь компания по-прежнему остаётся одним из лидеров финансовой отрасли российского рынка.

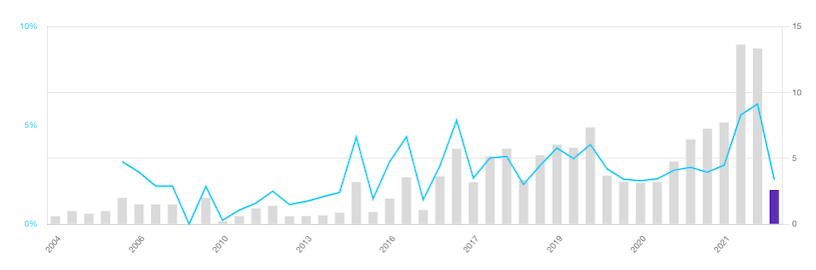

НОВАТЭК

У НОВАТЭКа образцовая динамика. Он давно платит дивиденды, регулярно увеличивая их. Минус – небольшая дивидендная доходность: всего 2,98% в среднем за последние пять лет. В 2022 эмитент не прерывал перечисление дивидендов и выплатил их дважды.

Акрон

Производитель минеральных удобрений Акрон не попадал в список лучших до 2016 года. Начиная с 2017-го ситуация изменилась, и компания начала выплачивать около 300 рублей на акцию. Исключением стал кризисный 2020 год.

Согласно дивидендной политике, Акрон платит 30% от чистой прибыли, но так как он уже прошёл пик инвестиционной программы, то может позволить себе более щедрые выплаты.

В перспективы увеличения дивидендов вмешался кризис. Акрон перевёл одну выплату в 2022 году по результатам девяти месяцев 2021, а вот годовые дивиденды за 2021 год отменил.

НЛМК

Новолипецкий металлургический комбинат не перечислял большие дивиденды до 2015 года, когда динамика резко возросла. Компанию любят, потому что она переводит дивиденды часто – в среднем четыре раза в год.

Но в 2022-м менеджмент НЛМК попросил совет директоров отложить решение о дивидендах за 4-й квартал 2021-го и 1-й квартал 2022 из-за геополитической ситуации. Финальное решение подтвердило рекомендацию. В 2022 году не было сделано ни одной выплаты. Однако в 2023 году НЛМК собирается их возобновить.

Северсталь

Ещё одна металлургическая компания. Показывала схожий с НЛМК курс дивидендных выплат. До 2014 года они были скромными, но, начиная с 2015-го компания смогла их нарастить. В 2019–2020 годах Северсталь уменьшал выплату из-за коронавируса, а в 2021-м вернулся на прежние темпы. В 2022 совет директоров рекомендовал собранию акционеров отменить дивиденды, что и было реализовано.

По заявлению руководства, точных сроков восстановления дивидендов пока нет, но вопрос обсуждается. Учитывая длинную дивидендную историю и сильное положение компании в отрасли, её не стоит сбрасывать со счетов.

ФосАгро

Фосагро точно нельзя назвать дивидендным аристократом. У него нет длинной истории выплат и стабильности по их приросту. Тем не менее он регулярно переводит выплаты, а средняя дивидендная доходность за пять лет достигла привлекательного уровня в 10,03%.

В 2022 акции компании сильно выросли в цене. Причина – отсутствие у ФосАгро санкций из-за угрозы продовольственного кризиса, а также дефицита удобрений на мировом рынке. Дивиденды выплачивались дважды – в сентябре и декабре.

Российские акции с высокой дивидендной доходностью

Инвестор не должен ориентироваться только на размер дивидендной доходности, так как эта величина постоянно меняется. Более того, если бизнес находится в стагнации и у него отсутствуют перспективы, дивиденды могут снизить или перестать платить.

Перед покупкой акции важно оценить состояние компании и проверить её финансовые показатели. Если вы долгосрочный инвестор, то лучше смотреть дивидендную доходность за несколько лет, а не только за прошедший или текущий период. Отдельно проверьте, как компания вела себя в кризисы и какие решения принимала относительно выплат.

Рейтинг акций России с наибольшей средней доходностью по дивидендам за пять лет:

- Северсталь – 14,44%

- НЛМК – 13,76%

- ММК – 11,52%

- Пермэнергосбыт – 11,11%

- НМТП – 10,42%

- ФосАгро – 10,03%

- МТС – 9,9%

- Таттелеком – 9,57%

- ФСК ЕЭС – 8,62%

- Группа Черкизово – 8,61%

- НорНикель – 8,51%

- Юнипро – 8,35%

- Татнефть – 7,96%

- Нижнекамскнефтехим – 7,8%

- ЧТПЗ – 7,72%

- Селигдар – 7,71%

- Газпром Нефть – 7,37%

- Акрон – 7,35%

- ОГК — 2 – 6,88%

- Магнит – 6,74%

- Группа ЛСР – 6,69%

- Газпром – 6,66%

- Мосэнерго – 6,62%

- Распадская – 6,54%

- ВСПО-АВИСМА – 6,25%

- Лукойл – 6,12%

- Казаньоргсинтез – 6,09%

- СберБанк – 6,07%

- Ростелеком – 6,02%

- М.Видео – 5,47%

- Транснефть АП – 5,46%

- Московская Биржа – 5,41%

- КуйбышевАзот – 5,28%

- Polymetal – 4,78%

- ПИК – 4,55%

- Роснефть – 4,29%

- Полюс Золото – 4,04%

Топ российских акций по дивидендной доходности за последние 12 месяцев:

| Название | Тикер | Дивидендная доходность |

|---|---|---|

| Газпром | GAZP | 31,2% |

| Россети Центр и Приволжье | MRKP | 25,0% |

| Россети Урал | MRKU | 22,8% |

| Россети Центр | MRKC | 22,2% |

| М.Видео | MVID | 21,6% |

| ТМК | TRMK | 21,3% |

| Лукойл | LKOH | 19,7% |

| Россети Ленэнерго (ап) | LSNGP | 18,8% |

| ФСК ЕЭС | FEES | 18,5% |

| МОЭСК | MSRS | 18,1% |

| ОГК-2 | OGKB | 17,6% |

| Башнефть (ап) | BANEP | 17,4% |

| ФосАгро | PHOR | 17,3% |

| ГазпромНефть | SIBN | 17,0% |

| Татнефть (ап) | TATNP | 16,3% |

| Татнефть | TATN | 16,0% |

| АЛРОСА | ALRS | 14,9% |

| МТС | MTSS | 14,7% |

| НКНХ (ап) | NKNCP | 14,6% |

| Сегежа Групп | SGZH | 13,7% |

| Мосэнерго | MSNG | 12,8% |

| НКНХ | NKNC | 12,5% |

| Башнефть | BANE | 12,4% |

| Роснефть | ROSN | 12,4% |

| Распадская | RASP | 12,4% |

| Транснефть (ап) | TRNFP | 12,2% |

| НМТП | NMTP | 12,0% |

| Банк Санкт-Петербург | BSPB | 11,8% |

| Казаньоргсинтез | KZOS | 11,6% |

| Селигдар | SELG | 10,2% |

| Белуга Групп | BELU | 9,9% |

| КуйбышевАзот | KAZT | 9,2% |

| Саратовский НПЗ (ап) | KRKNP | 9,1% |

| Россети Ленэнерго | LSNG | 8,6% |

| НОВАТЭК | NVTK | 8,5% |

| Ростелеком (ап) | RTKMP | 8,3% |

| Ростелеком | RTKM | 8,1% |

| ГМК Норникель | GMKN | 7,6% |