Покупать

Продавать

Покупать

Покупать

Активно продавать

Покупать

Продавать

Покупать

Продавать

AMZNAmazon.com, Inc.

AMZNAmazon.com, Inc.Покупать

Покупать

Нейтрально

Продавать

Активно продавать

Нейтрально

Активно продавать

Покупать

Покупать

Покупать

Продавать

Покупать

Покупать

Покупать

Продавать

Продавать

Продавать

Продавать

Продавать

Нейтрально

Продавать

Покупать

Активно продавать

Продавать

Активно продавать

Продавать

Активно продавать

Активно продавать

Активно продавать

Покупать

Активно продавать

Покупать

Продавать

Активно продавать

Продавать

Покупать

Продавать

Продавать

Продавать

Продавать

Продавать

Активно покупать

Продавать

SHOPShopify Inc.

SHOPShopify Inc.Покупать

Покупать

Продавать

Активно продавать

Активно продавать

Продавать

Продавать

Продавать

Продавать

Продавать

Покупать

Активно продавать

Покупать

Продавать

Продавать

Продавать

Продавать

Продавать

Продавать

Нейтрально

Продавать

Активно продавать

Продавать

Продавать

Активно продавать

Продавать

Покупать

Активно продавать

Продавать

Активно продавать

Продавать

Покупать

Покупать

Продавать

Активно продавать

Продавать

Продавать

Активно продавать

Продавать

Активно продавать

Продавать

Активно продавать

Продавать

Покупать

Продавать

Продавать

Продавать

Продавать

Получите доступ к лучшим аналитикам

Лучшие акции США

В разделе представлены лучшие американские акции на сегодня. В список входят наиболее активно торгуемые акции

самых крупных американских компаний с большим объемом ежедневных торгов. Здесь вы можете посмотреть стоимость

акции, её динамику за день или месяц и прогнозы известных американских аналитиков

Наши подборки акций

Самые популярные акции в мире

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление.

Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

© 2007-2023Fusion Media Limited. Все права зарегистрированы. 18+

Исследования24 декабря 2020 в 11:007 288

Самые ликвидные акции компаний США

на МосБирже

Анализ финансовых показателей Apple, Amazon и ещё двух фаворитов российских инвесторов

Apple (MOEX: AAPL-RM)

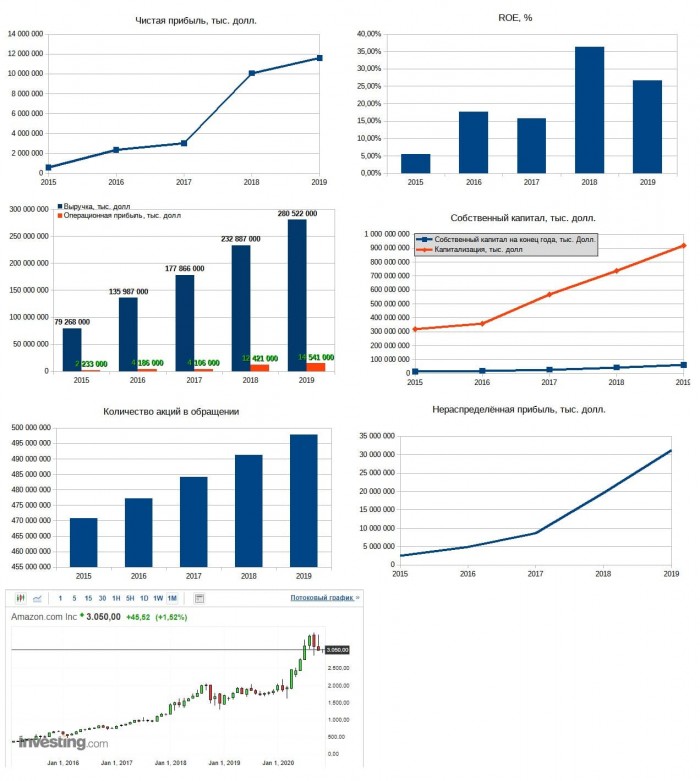

Amazon (MOEX: AMZN-RM)

Рис. 2. Диаграммы построены по данным EDGAR. График акции: investing.com

NVIDIA (MOEX: NVDA-RM)

Рис. 3. Диаграммы построены по данным EDGAR. График акции: investing.com. Дивидендная история: www.dividendinvestor.com

Facebook (MOEX: FB-RM)

Информируем, что с 21.03.2022 года Meta признана на территории РФ экстремистской организацией

Рис. 4. Диаграммы построены по данным EDGAR. График акции: investing.com

Больше интересных материалов

Buy

Sell

Buy

Buy

Strong Sell

Buy

Sell

Buy

Sell

AMZNAmazon.com, Inc.

AMZNAmazon.com, Inc.Buy

Buy

Neutral

Sell

Strong Sell

Neutral

Strong Sell

Buy

Buy

Buy

Sell

Buy

Buy

Buy

Sell

Sell

Sell

Sell

Sell

Neutral

Sell

Buy

Strong Sell

Sell

Strong Sell

Sell

Strong Sell

Strong Sell

Strong Sell

Buy

Strong Sell

Buy

Sell

Strong Sell

Sell

Buy

Sell

Sell

Sell

Sell

Sell

Strong Buy

Sell

SHOPShopify Inc.

SHOPShopify Inc.Buy

Buy

Sell

Strong Sell

Strong Sell

Sell

Sell

Sell

Sell

Sell

Buy

Strong Sell

Buy

Sell

Sell

Sell

Sell

Sell

Sell

Neutral

Sell

Strong Sell

Sell

Sell

Strong Sell

Sell

Buy

Strong Sell

Sell

Strong Sell

Sell

Buy

Buy

Sell

Strong Sell

Sell

Sell

Strong Sell

Sell

Strong Sell

Sell

Strong Sell

Sell

Buy

Sell

Sell

Sell

Sell

2022 год выдался тяжелым для всего мирового фондового рынка. Кризис не обошел стороной практически ни одну компанию. Геополитическая напряженность, ужесточение монетарной политики банков, замедление экономической активности, коронавирусные ограничения в Китае, дефицит энергоносителей в Европе и т.д. – все это так или иначе отразились на результатах всех компаний. Все это оказывало давление на рынки — распродажи произошли по широкому фронту акций. И фондовый рынок США не стал исключением.

Но опытный инвестор знает, что лучшее время для инвестиций – кризис (зачем сейчас инвестировать). Именно в это время активы стоят дешевле всего, и акции оказываются очень привлекательными для покупки. Главное в таких ситуациях выбирать действительно качественные активы, которые без труда переживут текущий и будущие кризисы, продолжат наращивать денежные потоки и выйдут победителями в конкурентной борьбе.

В данной статье мы рассмотрим 7 интересных акций США, которые можно рассмотреть для включения в портфель на 2023 год.

-

Lululemon Athletica.

-

Netflix.

-

QUALCOMM.

-

Fortinet.

-

Oneok.

-

Schlumberger Limited.

-

The Mosaic Company.

ПОЛОЖЕНИЕ ОБ ОГРАНИЧЕНИИ ОТВЕТСТВЕННОСТИ

Представленные в настоящем аналитическом материале мнения выражены с учетом рыночной ситуации на рынке ценных бумаг и связанных с ними событий на дату выхода материала.

Данный аналитический материал является мнением и содержит оценки ИП Кошин В.В. (далее компании Fin-plan) в отношении рассматриваемых ценных бумаг и эмитентов. При этом компания Fin-plan не утверждает, что указанные мнения и оценки являются единственно верными.

Указанные в данном аналитическом материале суждения и аналитические выводы относительно ценных бумаг и рынков, не являются персональными инвестиционными рекомендациями.

Компания Fin-plan и ее сотрудники не несут ответственности за использование или невозможность использования информации, содержащейся в материалах, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, в том числе за возможные убытки от сделок с ценными бумагами, срочных сделок, совершенных на основании данной информации, а также за ее достоверность.

Принимая во внимание вышесказанное, не стоит полагаться исключительно на содержание данного аналитического материала в ущерб проведению собственного независимого анализа.

Компания Fin-plan обращает внимание, что инвестиции в экономику как развитых стран, так и развивающихся, а также операции с ценными бумагами и срочными контрактами связаны с рисками и требуют соответствующих знаний и опыта. В связи с этим рекомендуется проводить тщательное и всестороннее исследование финансово-экономического состояния эмитентов и соответствующих рынков перед принятием инвестиционного решения.

Приведенные в данном аналитическом материале исходные данные (отчетность, котировки) взяты из публичных источников и послужили основой для формирования мнения. Компания Fin-plan признает данные источники надежными, но не несет ответственности за достоверность данных.

Распространение, копирование и / или изменение материалов компании Fin-plan или их части не допускается без получения предварительного письменного согласия от компании Fin-plan. Распространение без согласия компании Fin-plan материалов или их составляющих в любой форме является нарушением условий получения материалов и влечет ответственность, предусмотренную законодательством Российской Федерации.

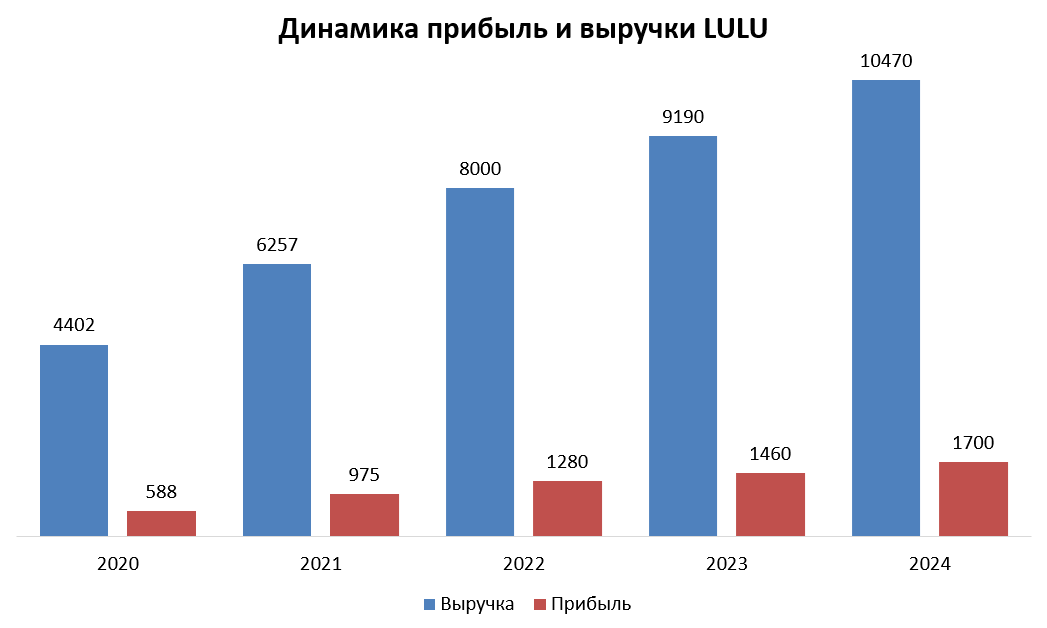

Lululemon Athletica

► Страница акции в сервисе Fin-plan Radar — lululemon athletica inc. (LULU).

► Страница компании — lululemon athletica inc.

lululemon Athletica – это продавец высококачественной спортивной одежды и аксессуаров. Мы включали ее в нашу предыдущую подборку на 2022 год (лучшие акции США 2022) и включаем в текущую, так как бизнес все еще остается очень привлекательным, а оценка снизилась почти в 2 раза.

Бренд Lululemon Athletica уже напрямую ассоциируется с одеждой для йоги – компания в начале своего пути сделала ставку именно на эту нишу и сейчас это окупается в полной мере. Даже в кризисные времена, когда большинство бизнесов сталкивается с проблемами в цепочках поставках, высокой инфляцией и последовавшим за ней подорожанием цен на большинство сырьевых товаров, Lululemon продолжает показывать впечатляющие финансовые результаты с их соответствующим ростом: по итогам третьего квартала (30 октября) выручка компании выросла на 28% в годовом исчислении до 1,86 млрд долларов, превзойдя оценки аналитиков на $50 млн. Чистая прибыль увеличилась на 36% до $255 миллионов, что также немного превысило прогнозные значения. Сопоставимые продажи в магазинах (без учета расширения) выросли на 22%. Количество новых офлайн магазинов выросло с 552 до 623, растет и доля цифровых продаж (41%).

По итогам всего года Lululemon ожидает рост выручки на 26-27%, а прибыли на 27-28%, что весьма впечатляет для продавца одежды для йоги. Удерживать такой рост на протяжении долгого времени сложно для любой компании. Помимо этого, ритейлер ожидает к 2026 году достичь выручки в размере $12,5 млрд, что будет означать среднегодовой рост 15%. Для сравнения аналогичный показатель (CAGR) с 2016 года по 2021 составил 24%.

Возникает закономерный вопрос – «Благодаря чему Lululemon Athletica поддерживает такие высокие темпы роста бизнеса и планирует достичь таких амбициозных целей?».

Ответ кроется в стратегии «Power of Three x2», которой компания придерживается с 2019 года и которая продолжает окупаться. Стратегия заключается в трех ключевых аспектах развития бизнеса:

-

Удвоение цифровых продаж – по итогам последнего отчета они уже составляют 41%, а их средний рост за последние 3 года составил 46%. Lululemon стремится поддерживать рост этого важного направления для увеличения общих продаж и маржи.

-

Удвоение продаж мужской одежды – сейчас эта категория занимает 24% от общих продаж, так как первоначально компания ориентировалась только на женщин. В дальнейшем же планируется сравнить мужскую и женскую одежду по выручке, что является одним из основных драйверов роста.

-

В 4 раза увеличить международный доход – сейчас продажи за пределами США и Канады составляют 17%. В планах у продавца одежды выровнять доход, получаемый в рамках Северной Америки и за ее пределами.

Компания в лице генерального директора заявляет об уверенном достижении данных планов, а сохраняющееся инфляционное давление влияет на компанию довольно слабо, в отличие от ее конкурентов.

Последний момент в привлекательности данного бизнеса в рамках текущей статьи – относительно низкая оценка по мультипликатору P/E, равным 37. Конечно, в рамках сектора или отрасли – это все еще высокое значение, но стоит помнить, что мало кто из ближайших и далеких конкурентов может похвастаться столь впечатляющим как предыдущим ростом, так и прогнозным. К тому же средняя оценка Lululemon до общей коррекции 2022 года всегда была в районе 60. Текущая ситуация позволяет купить все тот же привлекательный бизнес, но уже с сильным дисконтом.

Риски: главным риском для компании является дальнейшее возможное ухудшение общей макроэкономической ситуации и усиление инфляционного давления. Но пока компания справляется с этими факторами, а полномасштабный кризис в любом случае повлияет на все компании. Также отклонение от достижения одного из трех источников роста соответствующим образом повлияет на будущие результаты компании.

Netflix

► Страница акции в сервисе Fin-plan Radar — Netflix, Inc (NFLX).

► Страница компании — Netflix, Inc.

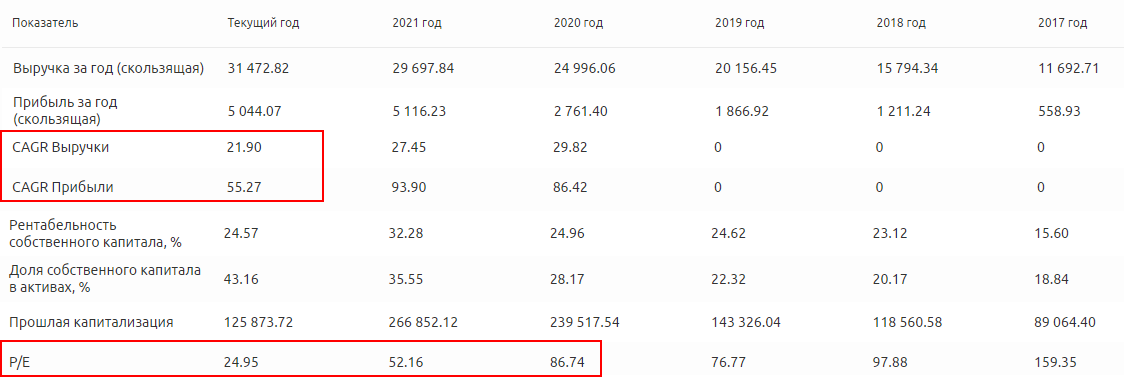

Netflix – одна из компаний, которая наиболее сильно пострадала от тяжелого 2022 года. Коррекция в моменте составляла 75% из-за новостей о падении количества пользователей. С того момента акции немного восстановились, но все еще ниже максимальных значений почти на 60%. Из-за этого текущая оценка по P/E, равная 25, в несколько раз ниже предыдущих значений со средней оценкой выше 60. Интересен ли Netflix с такой относительно низкой оценкой сейчас и оправдано ли такое снижение только из-за замедления темпов новых подписчиков или в первую очередь стоит взглянуть на финансовые показатели?

Очевидно, на финансовые показатели взглянуть стоит. Конечно, рост пользователей площадки важен, но рост выручки и прибыли куда важнее. И текущий год у компании довольно неплохой: выручка и прибыль продолжают свой рост, сохраняя устойчивый тренд роста.

Если говорить о прогнозах, то интересно, что сама компания не публикует их дальше ближайшего квартала, однако аналитики считают, что в 2023 году выручка увеличится на 7%, а чистая прибыль на 14%, что весьма неплохо для замедляющего темпы роста бизнеса.

Теперь важно посмотреть, за счет чего Netflix сможет продолжать рост бизнеса. И тут с уверенностью можно сказать, что у компании есть «козыри» в рукаве, и возможное падение или замедление роста пользователей могут быть компенсированы другими направлениями бизнеса:

-

Запуск специальной подписки с пониженной стоимостью и рекламой – этот тариф направлен на людей, для которых стандартная подписка слишком дорогая, но они хотят пользоваться сервисом.

-

Игровое подразделение Netflix – первоначально оно открывалось исключительно для мобильных игр по франшизам стриминга, но недавно компания начала искать разработчиков для AAA-игр (крупнобюджетных), а это уже другой полноценный крупный рынок. К тому же, помимо разработки игр, Netflix может запустить платформу для стриминга видеоигр по подписке. Сейчас такие сервисы уже существуют, но большинство из них имеют различные ограничения – та же Google Stadia объявила о закрытии из-за экономической нежизнеспособности. Поэтому действительно качественное решения для массовой аудитории может изменить рынок облачного гейминга.

-

Сторонние сервисы: Fast Laughs для просмотра отрывков фильмов и сериалов, сайт с новостями о мире кино Tudum и другие.

В итоге покупка акций Netflix сейчас выглядит довольно хорошим вложением на долгосрочную перспективу: стриминг видеоконтента так и будет приносить доход, а со временем сторонние направления бизнеса дадут свой эффект и главный недостаток компании в лице слабой диверсификации бизнеса уйдет на нет. К тому же текущая рекордно низкая оценка выглядит как никогда привлекательно.

Риски. Здесь отметим 2 ключевых риска:

-

Увеличивающаяся конкуренция со стороны других стриминговых платформ (Disney, Amazon, HBO — Warner Bros. Discovery, Apple и др.). Сторонние компании вкладывают в сериалы собственного производства огромные деньги, но догнать Netflix с его масштабом и непрерывным потоком нового качественного контента в обозримом будущем вряд ли возможно. -

Продолжение ужесточения денежно-кредитной политики. В ближайшей перспективе акции технологических компаний окажутся под давлением, но, с другой стороны, ее смягчение в последующем (экономика циклична) приведет к росту цен на акции.

QUALCOMM

► Страница акции в сервисе Fin-plan Radar — QUALCOMM Incorporated (QCOM).

► Страница компании — QUALCOMM Incorporated.

По акциям Qualcomm, также просевшим в 2022 году, можно сказать, что инвесторы сосредоточились на текущих проблемах без взгляда в будущее. Ведь у компании впечатляющее количество возможных точек роста, каждая из которых может дать импульс для увеличения финансовых показателей и, следовательно, роста акций.

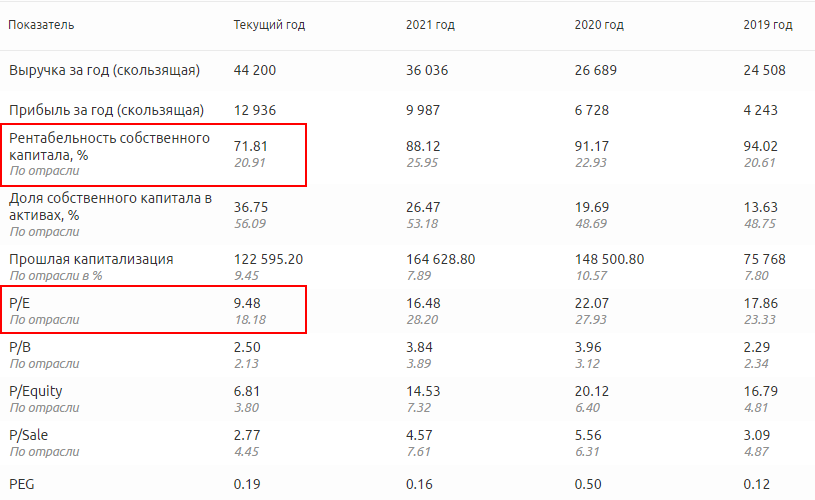

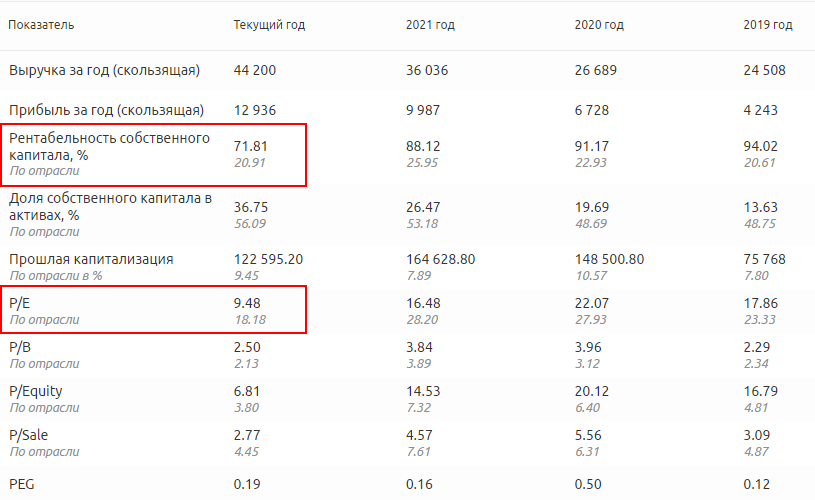

Начнем с основного бизнеса компании, который с первого взгляда сейчас действительно может испытывать проблемы: ситуация с ограничениями в Китае, замедление потребительских расходов, последовавший за дефицитом профицит в секторе полупроводников – все это в моменте негативно влияет на компанию. Но даже в таких условиях прибыль и выручка Qualcomm продолжают показывать отличную динамику: уже на протяжении 4 лет показатели растут в среднем на 20-30% в год с высокой эффективностью бизнеса – рентабельность СК равна 71,8%. Только за 2022 финансовый год (закончился 25 сентября) компания увеличила выручку на 22,7%, а прибыль на 29,5%.

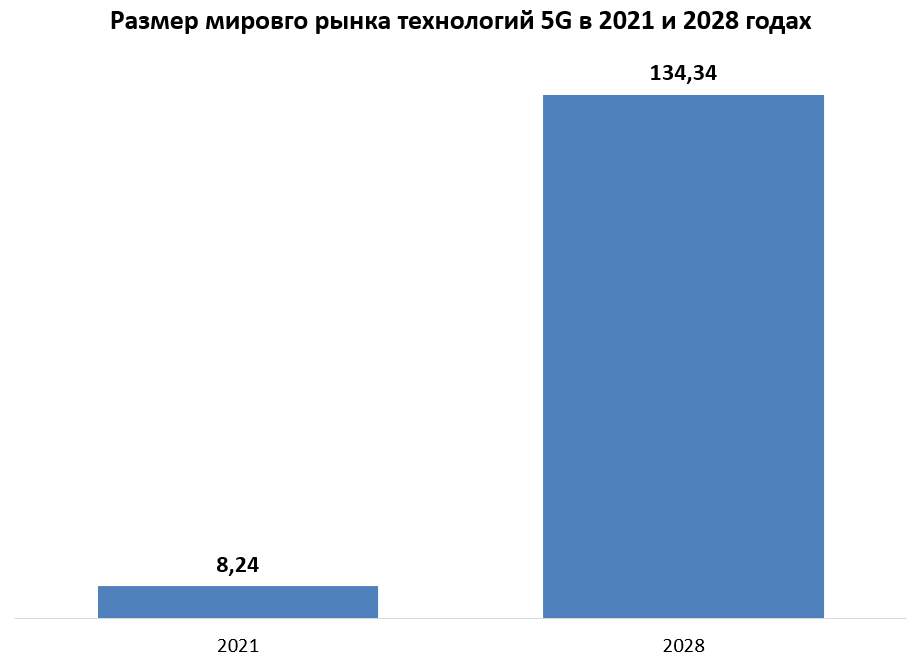

Во многом это благодаря эпохе 5G, в которой Qualcomm можно назвать безоговорочным лидером – последние несколько лет эта отрасль получила сильный импульс, а по прогнозам до 2028 года совокупный годовой темп роста (CAGR) для отрасли чипов для смартфонов 5G выйдет на уровень роста в 49%.

Сейчас смартфоны составляют 66% выручки, и Qualcomm постепенно диверсифицирует бизнес, развивая более новые отрасли Интернета вещей – IoT (18% продаж), Метавселенной, автомобильных вычислений (4%) и др. Пока это лишь небольшая часть в выручке компании, но это ставка на будущее и необходимая диверсификация бизнеса. Например, чипы Qualcomm уже используются для гарнитур Oculus VR от Meta Platforms, а для автомобилей недавно было представлено цифровой шасси Qualcomm Snapdragon для упрощенного доступа ко многим цифровым функциям.

Учитывая специфику бизнеса и его перспективы, рост финансовых показателей и высокие дивиденды (2,6%), ожидаешь увидеть высокую оценку по мультипликаторам – как минимум на уровне технологической отрасли. Но текущий P/E компании равен 10, что сильно ниже сектора полупроводников и технологической отрасли в целом (о причинах такой низкой оценке мы поговорим в рисках), и означает, что кроме внутреннего источника роста – роста бизнеса, есть еще один источник – недооценка, что делает акции компании очень привлекательными для долгосрочных инвестиций в настоящее время.

Риски: в основном мы перечислили будущие перспективы компании, а инвесторы смотрят на текущие проблемы, среди которых проблемы в экономике, временное падение продаж смартфонов, неудачи Meta в Метавселенной, что может привести к падению продаж VR, большая доля Китая в продажах, что добавляет рисков при ухудшении их отношений с США.

Но это в основном краткосрочные проблемы, а Qualcomm уже устоявшийся бизнес с будущими планами по расширению и росту. И если вы долгосрочный инвестор, то обратить внимание на эту компанию по текущей оценке определенно стоит.

Fortinet

► Страница акции в сервисе Fin-plan Radar — Fortinet, Inc. (FTNT).

► Страница компании -Fortinet, Inc.

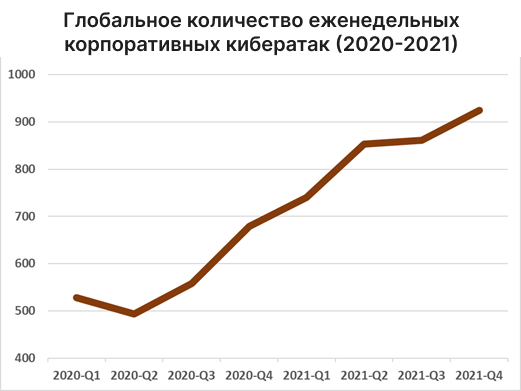

Fortinet работает в наиболее актуальной на текущий момент высокотехнологичной отрасли – кибербезопасность. По мере того как компьютерные технологии все глубже укореняются в мировой экономике, перед предприятиями открываются новые возможности, но одновременно с этим они сталкиваются и с новыми опасностями. Пандемия ускорила зависимость от цифровых процессов, что, в свою очередь, повысило спрос на кибербезопасность. А из-за геополитической напряженности ряд стран и множество компаний все чаще сталкиваются с кибератаками – растет как их количество, так и нанесенный ими ущерб. Fortinet – один из лидеров рынка и вторая компания по размеру выручки показывает впечатляющие результаты роста.

Но все это не защищает акции компаний из кибербезопасности, включая Fortinet, от падения. В 2022 году пострадали все компании роста, а компании в области защиты от киберугроз чуть ли не самый яркий представитель акций роста – средняя оценка сектора по P/E равна 27, а сама Fortinet, как один из лидеров с впечатляющим ростом, оценена в 55 своих прибылей. Такая оценка может показаться необоснованно высокой, но давайте взглянем немного глубже.

Fortinet стабильно растет двухзначными цифрами – выручка показывает CAGR за 5 лет 28%, прибыль – 57%. До 2024 среднегодовой темп роста прибыли и выручки равен 22%. CAGR рынка кибербезопасности до 2028 года – 14%. Компания уже сейчас показывает рост выше рынка и увеличивает свою долю в отрасли. Предыдущий P/E в среднем равнялся 90-100, а текущий PEG с каждым новым отчетом приближается к единице.

Если говорить о падении, то помимо общей коррекции рынка инвесторов смутил рост свободного денежного потока немного ниже ожиданий, что связано с повышенными затратами на исследования и разработки и расширением отдела продаж и маркетинга.

Учитывая, что инвестиционные расходы снижаются, а рост остается и планируется сильным, текущая оценка уже не кажется такой высокой. Напротив, сейчас предоставляется уникальный шанс войти в быстрорастущий бизнес по рекордно низкой цене.

Риски: продолжение роста процентных ставок и глобальная макроэкономическая неопределенность будут оказывать давление на компанию и ее акции. Хотя и кибербезопасность сейчас немного обособлена от других отраслей, компании роста с высокой оценкой в любом случае имеют повышенные риски.

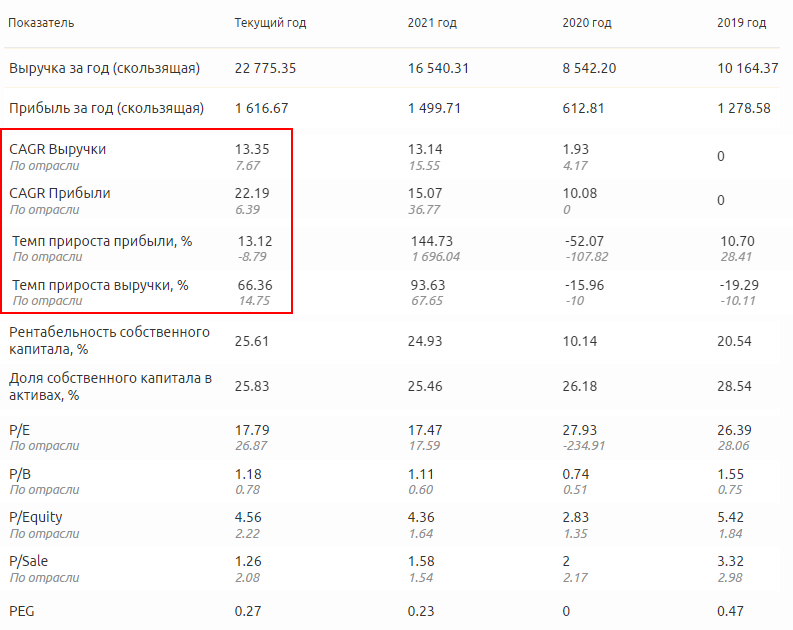

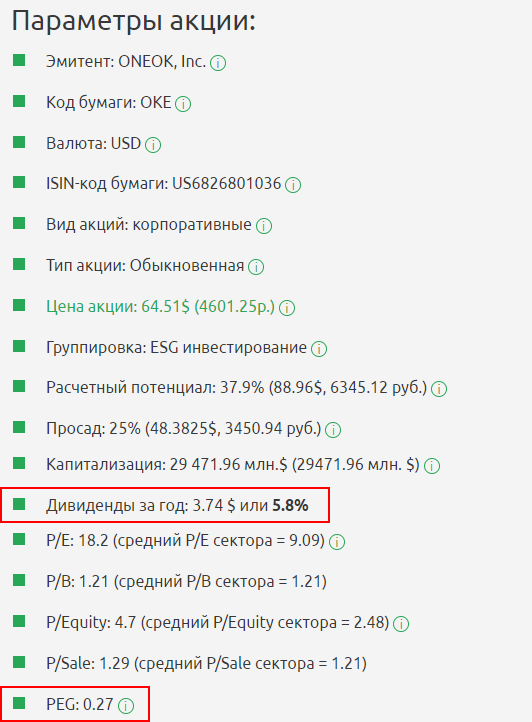

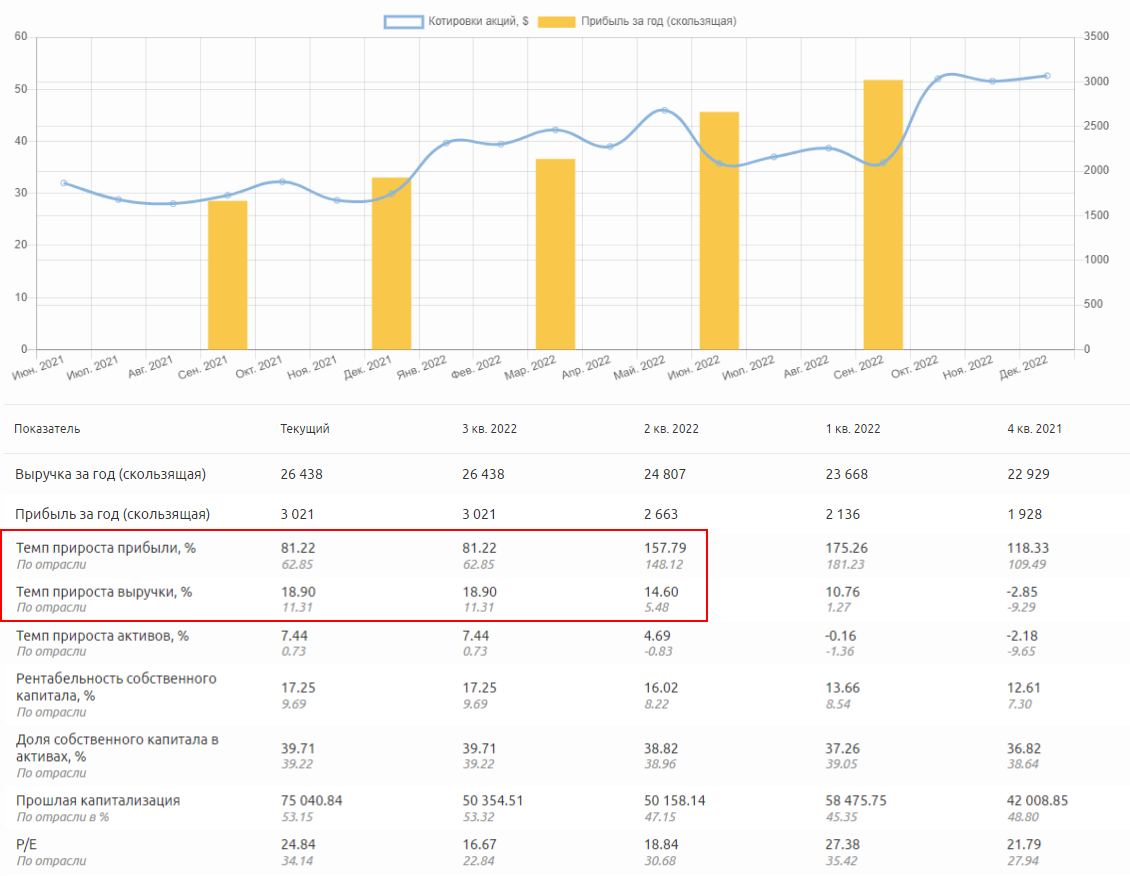

Oneok

► Страница акции в сервисе Fin-plan Radar — ONEOK, Inc. (OKE).

► Страница компании — ONEOK, Inc.

Теперь перейдем к реальному сектору экономики, который, несмотря на свою специфику, показывает результаты, впечатляющие даже для молодых компаний роста. Oneok занимается всем спектром услуг, связанных со сжиженным и трубопроводным природным газом, а эта отрасль в последние несколько лет и в настоящее время является очень актуальной и востребованной.

Более высокие ставки комиссий, увеличенные объемы, высокие цены на сырье, увеличение объема услуг по хранению – все это способствует увеличению прибыли как в сегменте трубопроводного газа, так и в сегменте СПГ. Oneok выигрывает от увеличения объемов газа в своих трубопроводах и платных обязательств по увеличению размеров производства. Инициативы по расширению укрепляют позиции компании в отрасли, которая по прогнозам в ближайшие годы значительно возрастет благодаря увеличивающемуся спросу. Рост обусловлен потребностью во второстепенных от газовой промышленности продуктах, которые используются в здравоохранении, электромобилях, аккумуляторах и строительных материалах. Необходимость замены российского газа для многих регионов будет также поддерживать спрос.

Но при инвестировании в любую компанию инвесторов в первую очередь интересует не перспективная отрасль, а прибыль и денежные потоки. Ведь компаний, занимающихся СПГ много, но мы неспроста выбрали именно Oneok.

Последние несколько лет компания показывает двузначный рост прибыли, а по итогам 2022 года ожидается общий прирост на 13% против 7% в среднем по отрасли. По росту денежных потоков разрыв еще сильнее: на текущий момент рост у Oneok 78% против 11% у отрасли. Конечно, если смотреть на компанию более долгосрочно за 5 и более лет, то можно увидеть нестабильность выручки и прибыли, но стоит понимать, что Oneok –циклическая компания, которая в один момент будет стремительно расти, а в другой стоять на месте или падать. Текущий цикл располагает к росту компании, и инвестор может поучаствовать в этом.

Еще один немаловажный фактор – дивиденды. С текущей доходностью 5,6% Oneok является одним из лидеров в S&P 500 по этому показателю. Дивиденды компании увеличивались или оставались стабильными на протяжении более 25 лет, а увеличение комиссионных доходов способствуют поддержанию тенденции.

Риски: рынок газа не отличается стабильностью, и цены на сырье могут резко начать падать. Конечно, по прогнозам спрос на газ будет оставаться высоким, но текущая неопределенная ситуация может внести коррективы с любую отрасль в любой момент.

Schlumberger Limited

► Страница акции в сервисе Fin-plan Radar — Schlumberger Limited (SLB).

► Страница компании — Schlumberger Limited.

От газа переходим к нефти с наиболее привлекательной на текущий момент американской компанией Schlumberger, которая является не прямым добытчиком нефти, а нефтесервисной компанией с ориентацией на предоставление соответствующего оборудования. Компания выигрывает в основном от увеличения объемов добычи нефти и расширения производства нефтедобывающих компаний. Так или иначе рост цены, рост потребности в нефти и рост ее добычи = рост финансовых показателей Schlumberger.

Увеличение объемов морского и международного бурения обеспечило основную часть роста в прошлом квартале.

А спрос на нефть как минимум в ближайший год по прогнозам будет увеличиваться и может стать рекордным за всю историю по соотношению с ВВП.

Этому поспособствуют факторы общей цикличности экономики, ограничительные меры ОПЕК+, попытка сдержать увеличение цен на нефтепродукты за счет увеличения добычи нефти, что уже происходит в США и общая потребность на ископаемое топливо из-за более долгого развития альтернативных источников энергии. Все это уже поддерживает цену на нефть на относительно высоком уровне, что увеличивает рентабельность компаний из нефтяной отрасли.

Отсюда можно увидеть очень позитивные прогнозы по выручке и прибыли Schlumberger до 2024 года со стабильным ростом в 10-20% год к году. Такой стабильный рост обусловлен менее рискованным профилем компании – даже если после 2023 года цена на нефть упадет, Schlumberger пострадает от этого немного меньше остальных компаний, добывающих или перерабатывающих нефть. Тогда как увеличение инвестиций в разработку и нефтесервис по мере увеличения спроса будут положительно сказываться на денежных потоках компании независимо от рыночной цены на сырье, что в свою очередь приведет к пропорциональному росту цен котировок акций.

Риски: нефть и все ее связующие – циклическая отрасль со свойственными ей рисками. В один момент она может активно расти, а в другой не менее активно снижаться. Рано или поздно цикл сменится, поэтому инвестору важно отслеживать макроэкономические изменения, влияющие на это.

The Mosaic Company

► Страница акции в сервисе Fin-plan Radar — The Mosaic Company (MOS).

► Страница компании — The Mosaic Company.

Последняя традиционная компания в нашем списке и последняя компания из топа акций – Mosaic Company, занимающаяся производством удобрений для сельскохозяйственной отрасли по всему миру. Основная идея здесь заключается в продолжающемся продовольственном кризисе и высоких ценах на продукцию (фрукты, овощи, зерно и т.д.), что непременно ведет к высоким ценам на удобрения.

Отчасти это связано с ситуацией на Украине и санкциям против России, в результате которых экспорт удобрений и сельхозпродукции из этих стран сильно ограничен. Это привело к дисбалансу на рынке, повышению цен на продукцию и спроса у компаний из других стран. Беларусь также являлась третьим по величине производителями калийных удобрений.

Очевидно, все производители удобрений вне перечисленных стран выигрывают от текущей ситуации, но мы выбрали именно Mosaic благодаря впечатляющим финансовым показателям и недооценке: последние 3 года компания показывает впечатляющий рост: выручка и прибыль возросли более чем в 2 раза с темпами 50-100%. Конечно, не стоит ожидать таких цифр в дальнейшем, так как они обусловлены низкой базой, но текущая прибыль обеспечивает рентабельность СК в районе 32%, что крайне эффективно для такого рода бизнеса с долей СК 50%. Поэтому даже удержание текущих значений уже будет благоприятно влиять на акции компании.

По мультипликатору P/E на конец года мы видим значение, равное 4,5, тогда как среднее значение у ближайших конкурентов равно 8,6, а у всей химической промышленности показатель равен 14,5. На лицо серьезная недооценка, обусловленная предыдущими нестабильными значениями и отсутствием прогнозного роста прибыли.

Но как мы и написали, для реализации потенциала Mosaic будет достаточно удержать финансовые показатели на текущих значениях, а дивиденды могут стать дополнительным драйвером – пока они небольшие (1,26%), но менеджмент планирует их увеличение.

Риски: у компании может не получиться удержать текущие высокие финансовые значения, в результате чего прибыль и выручка начнут падать. Это может произойти из-за более быстрого выхода из продовольственного кризиса и последующим за этим логичному падению цен на удобрения.

Вывод

В нашей статье мы выделили наиболее перспективные акции в 2023 году (по мнению нашей компании, основанном на результатах проведенного фундаментального анализа). Но стоит помнить, что в текущей ситуации сохраняется высокая неопределенность, которая может повлиять на любую фундаментальную оценку. При покупке акций всегда стоит дополнительно проводить свой собственный актуальный анализ и обращать внимания на возможные риски – не просто так мы уделяем им отдельный абзац в каждой компании.

Также не стоит ограничиваться исключительно 7 акциями – полноценный инвестиционный портфель должен включать намного большее количество активов разных классов. Иначе говоря, не забывайте о диверсификации.

А подобрать другие привлекательные акции российского и американского рынка, основываясь на различных методиках и стратегиях, Вы можете с помощью профессионального сервиса для инвесторов Fin-Plan RADAR. Здесь Вы можете выбрать лучшие активы, используя широкий набор критерия отбора, а также готовые стратегии, сформировать комплексный инвестиционный портфель и сразу увидеть его параметры риска и доходности.

А если Вы хотите узнать, на какие еще компании, акции, облигации делает ставку наша компания, приглашаем Вас посетить наш открытый вебинар для инвесторов. Записаться можно по ссылке.

Фондовый рынок США в 2021 году определенно следует какому-то своему сценарию. Индекс S&P 500 к 16 декабря вырос на 26%, что значительно опережает рост примерно на 10%, прогнозируемый в среднем стратегами в начале года.

Каждый декабрь Barron’s определяют 10 перспективных акций на следующий год.

Эксперты говорят, что не стоит ждать большого роста от фондового рынка в следующем году. Ожидается, что Федеральная резервная система повысит процентные ставки в 2022 году и по идее, тогда акции и должны упасть.

Что на 2022 год выбрали Barron’s

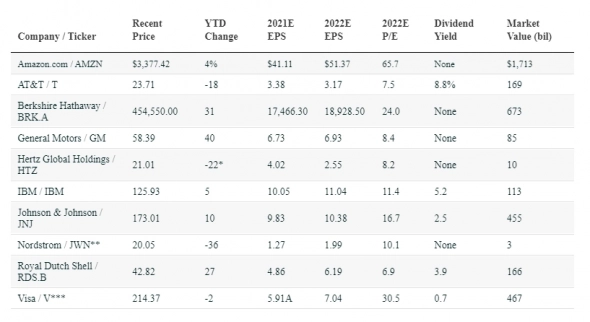

Amazon

Amazon Web Services занимает 40% рынка электронной коммерции США и около половины прибыльного сектора облачных вычислений. Приблизительно 85 миллионов семей в США пользуются Prime.

Акции, недавно оцененные в 3 377 долларов, в прошлом году отставали от рынка. Они по-прежнему недешевые, прибыль в 66 раз превышает прогнозируемую на 2022 год, Самые быстрорастущие компании Amazon, такие как Amazon Web Services и реклама, имеют высокую рентабельность.

Аналитик Evercore Марк Махани прогнозирует увеличение годовой выручки на 20% и увеличение маржи в течение следующих 2-3 лет. Его целевая цена 4300 долларов. Махани называет Amazon самой крутой из интернет-компаний из-за огромных возможностей в розничной торговле и облачных вычислениях, предлагая при этом лучшее сочетание технологий.

При годовом объеме продаж более 60 миллиардов долларов только Amazon Web Services может стоить 1 триллион долларов.

AT&T

У всего есть своя цена, включая AT&T, которая недавно достигла 13-летнего минимума. Акции, которые сейчас составляют около 23 долларов, упали на 18% в 2021.

В последнее время акции шли вниз из-за опасений по поводу конкурентных условий на рынке беспроводной связи. Суть в том, что AT&T станет более простой компанией с меньшим объемом долга после того, как объединит бизнес WarnerMedia с Discovery в сделке, которая должна быть закрыта в середине 2022 года.

Планируется сокращение дивидендов после сделки с WarnerMedia. AT&T планирует выплатить около 40% от 20 миллиардов долларов прогнозируемого свободного денежного потока на 2023 год. Это равняется ежегодной выплате примерно в 1,10 доллара. Это должно привести к доходности 6% после того, как сделка состоится.

Berkshire Hathaway

Когда в 2006 году генеральный директор Berkshire Hathaway Уоррен Баффет преподнес свой первоначальный подарок фонду Билла и Мелинды Гейтс, он написал, что акции Berkshire являются идеальным активом для поддержания долгосрочного благополучия фонда.

Компания имеет множество диверсифицированных и мощных источников доходов, финансовую мощь и глубоко укоренившуюся культуру действий в интересах акционеров.

Спустя годы, их подход, похоже, не изменился.

Баффет отказывается выплачивать дивиденды, но Berkshire увеличила выкуп своих акций и в этом году должна выкупить более 4%. Компания торгуется в 1,35 раза больше балансовой стоимости на конец года, что является дешевым уровнем.

Одна только доля Berkshire в Apple оценивается в 160 миллиардов долларов после недавнего резкого увеличения продаж производителя iPhone.

General Motors

GM, цена которой составляет около 58 долларов, в восемь раз превысила прогнозируемую прибыль на 2022 год.

Под руководством генерального директора GM имеет высокие шансы удвоить свой годовой доход до примерно 300 миллиардов долларов к 2030 году. Сюда входят продажи электромобилей на 90 миллиардов долларов по сравнению с прогнозируемыми 10 миллиардами долларов в 2023 году.

Инвесторы скептически относятся к тому, что GM сможет справиться со сложным переходом на EV и достичь чего-либо, близкого к его амбициозным целям, но акции уже обесценивают многие сомнения.

GM создала масштабируемую платформу и является одним их лидеров в области автономных транспортных средств и аккумуляторов.

Контрольный пакет General Motors в Cruise, ведущем игроке в области автономного вождения, который планирует в ближайшие годы внедрить роботы-такси, оценивается примерно в 17 миллиардов долларов. GM говорит о том, что к 2030 году выручка Cruise составит 50 миллиардов долларов.

Адам Джонас из Morgan Stanley ставит целевую цену на акции в 75 $

Hertz Global Holdings

Прокат автомобилей – сейчас неплохой бизнес, поскольку их нехватка привела к высоким ценам на покупку новых и подержанных автомобилей.

Компания Hertz, которая вышла из банкротства в июне, находится в отличной форме на 2022 год. У нее будет чистый баланс с минимальным чистым долгом (за исключением ценных бумаг, обеспеченных активами) после выплаты высокодоходных привилегированных акций, и она предпринимает такие перспективные инициативы, как покупка 100 000 автомобилей Tesla к концу 2022 года и сделка по продаже подержанных автомобилей через Carvana.

Акции Hertz стоят около 21 доллара и это недорого, их прибыль менее чем в девять раз превышает прогнозируемую прибыль на 2022 год. Аналитик J.P. Morgan Бринкман ставит целевую цену 30 $, ссылаясь на «сильные попутные ветры отрасли и множество факторов, специфичных для компании».

IBM

Под руководством генерального директора Арвинда Кришны IBM из обычного бизнеса по управлению центрами обработки данных, переориентировалась на облачные технологии и искусственный интеллект.

IBM, акции которой торгуются на уровне 126 долларов, оценивается в 11 раз выше прогнозируемой прибыли на 2022 год. И у нее самая высокая дивидендная доходность по индексу Dow Jones.

Если Кришне удастся увеличить продажи и прибыль, одновременно сделав IBM снова востребованной, у акций, о которых многие забыли, может быть большой потенциал роста.

Johnson & Johnson

Акции, которые сейчас оцениваются примерно в 173 доллара, торгуются с разумной 17-кратной прогнозируемой прибылью на 2022 год в размере 10,38 доллара на акцию и имеют гарантированную дивидендную доходность 2,5%.

Крупнейшая в мире медицинская компания недавно подробно рассказала о возможностях своих существующих лекарств и своего ассортимента. К ним относятся Дарзалекс от миеломы, Тремфия от псориаза и Рыбревант от рака легких.

Johnson & Johnson стремится к 2025 году увеличивать объем продаж фармацевтической продукции на 5% в год до 60 миллиардов долларов и выпускать 13 препаратов с годовым объемом продаж в 1 миллиард $ и более.

Некоторые аналитики остались впечатленными. Джоан Вуэнш из Citi Research ставит рейтинг «Покупать» и целевую цену 192 $.

Также J&J является крупным производителем медицинского оборудования.

Однако бизнес по производству потребительских товаров, в который входят листерин и пластыри, не принесет большой пользы. И потенциальная юридическая ответственность компании за тальк и опиоиды остается риском.

Nordstrom

Аналитик Evercore Омар Саад видит благоприятное развитие событий. Он прогнозирует 2,20 $ на прибыль в 2022 году и говорит, что акции могут удерживаться на уровне около 20 $, даже если прибыль упадет до 1,50 доллара. В случае оптимистичного сценария, при котором маржа и продажи превысят ожидания, Nordstrom может заработать 4 доллара на акцию, а в марте цена акции может превысить рекорд в 46 $.

Компания получает 40% своих продаж через Интернет и рационализировала свою физическую площадь до примерно 100 магазинов с полным спектром услуг, в то же время используя небольшие магазины в городских районах для самовывоза.

Рыночная стоимость компании составляет немногим более 3 миллиардов $.

Royal Dutch Shell

Компания может стать одним из ведущих мировых энергетических предприятий. Она торгуется со значительным дисконтом по сравнению с аналогами в США, Exxon Mobil и Chevron.

Акции Shell торгуются на уровне около 43 $, что всего в семь раз больше прогнозируемой прибыли на 2022 год, при соотношении цена / прибыль 11 для Exxon и 12 для Chevron. Доходность Shell составляет 3,9%, что ниже, чем у Exxon или Chevron. Однако у Shell консервативный коэффициент выплат — около 30% после резкого сокращения дивидендов в 2020 году.

Shell — одна из самых дешевых акций с большой капитализацией.

Компания имеет хорошие перспективы за счёт крупнейшего в мире предприятие по производству сжиженного природного газа.

Аналитик Bernstein Освальд Клинт высоко оценил недавний шаг энергетического гиганта по упрощению своей корпоративной структуры за счет регистрации в Великобритании и объединения двух классов акций в один. Клинт видит рост выкупа акций компании в 2022 году и ставит целевую цену на американские депозитарные расписки в 63 $.

Текущая стоимость акций Shell и ее американских конкурентов отражает интенсивное давление в Европе, которое заставляет их сокращать свои нефтегазовые операции. Это остается риском, но Shell привержена своему основному бизнесу.

Visa

Visa, обработала транзакции на сумму более 13 триллионов $ в течение финансового года, заканчивающегося в сентябре.

Акции, стоящие около 214 $, выглядят привлекательно после падения на 15% с 52-недельного максимума в июле.

Visa выглядит перспективно, учитывая прибыльную глобальную дуополию с Mastercard, отказ от наличных денег, новых услуг и перспективу двузначного годового дохода и прироста прибыли. Продавцы могут жаловаться на комиссию за обмен, но Visa остается незаменимой.

Visa считает, что в текущем финансовом году выручка компаний «высокого класса» возрастет, и аналитики прогнозируют рост прибыли на акцию на 20%. Компания продолжает восстанавливаться после пандемии.

Дэвид Рольф, вице президент Visa, говорит: «Visa получит большой импульс, когда снова откроются границы, но даже после того, как всё нормализуется, Visa сможет увеличить объемы и выручку, выражаясь двузначными числами».

Аналитик Morgan Stanley Джеймс Фосетт видит целевую цену на акции в $ 280.