Кто порадует дивидендами, а от кого ждём информацию? Конечно же, самыми ожидаемыми стали дивиденды Сбера. Следом за Сбером — Новатэк. А до них объявили о дивидендах Фосагро, Таттелеком, Белуга и другие. Ожидаем новых, буду дополнять.

- Последний день для покупки акций: 31 марта 2023

- Дата закрытия реестра под дивиденды: 4 апреля 2023

- Размер дивиденда: 465 рублей

- Дивидендная доходность: 6,56%

«Фосагро» — российский химический холдинг. Полное наименование — Публичное акционерное общество «ФосАгро». Штаб-квартира — в Москве. Более 17 тысяч сотрудников. Чистая прибыль ФосАгро за 2022 г. выросла на 42,4% до 184,7 млрд руб. За 12 месяцев 2022 г. скорректированная EBITDA компании увеличилась на 39% по сравнению с 12 месяцами 2021 г. до 266,9 млрд руб. Рентабельность по EBITDA за 2022 г. выросла до 46,9%.

2. Таттелеком

- Последний день для покупки акций: 14 апреля 2023

- Дата закрытия реестра под дивиденды: 18 апреля 2023

- Размер дивиденда: 0,05085 рубля

- Дивидендная доходность: 7,53%

ПАО «Таттелеком» — крупнейший универсальный оператор связи с штаб-квартирой в Казани, предоставляющий услуги фиксированной телефонии, доступа в Интернет по различным технологиям, цифрового и кабельного телевидения, мобильной связи. Суммарно услугами ПАО «Таттелеком» пользуются свыше 1,8 млн.абонентов. Более 4 тысяч сотрудников. Чистая прибыль Группы компаний по итогам 2022 года составила 1 824,7 млн рублей, это на 7,7 % ниже аналогичного показателя за 2021 год (1 976,5 млн рублей). Объем выручки Группы компаний снизился на 4,8 % и составил 9 921,9 млн рублей в 2022 году, при значении 10 419 млн рублей в 2021 году. Выручка ПАО «Таттелеком» уменьшилась на 4,5 % – с 8 804,2 млн рублей до 8 411,7 млн рублей. Выручка ООО «ТМТ» снизилась на 2,5 % – с 1 972,6 млн рублей в 2021 году до 1 923,1 млн рублей в 2022 году.

3. Московская Биржа

2022 год для Мосбиржи оказался не самым удачным, да ещё и дивиденды решили заплатить не 60% прибыли, а лишь 30%. Предварительно, но вероятность высока.

- Последний день для покупки акций: в апреле 2023

- Дата закрытия реестра под дивиденды: в апреле 2023

- Размер дивиденда: 4,84 рубля

- Дивидендная доходность: 4%

Московская биржа — крупнейший российский биржевой холдинг, является организатором торгов акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка, углеродными единицами, драгоценными металлами, зерном и сахаром. Мы там как раз и покупаем акции и прочие бумаги. Чистая прибыль компании достигла рекордных показателей, составив 36,3 млрд рублей, ввиду двузначного роста в каждом квартале 2022 года.

4. Белуга

Белуга производит продукцию, которую люди в кризис потребляют довольно активно, так что ничего удивительного в том, что компания прилично заработала и решила осчастливить своих акционеров.

- Последний день для покупки акций: 24 апреля 2023

- Дата закрытия реестра под дивиденды: 26 апреля 2023

- Размер дивиденда: 400 рублей

- Дивидендная доходность: 11,83%

Белуга Групп (бренд BELUGA GROUP) — крупнейшая алкогольная компания в России, лидер по производству водки и ликеро-водочных изделий, а также один из главных импортеров алкоголя в стране. Владеет сетью магазинов Винлаб. Компания входит в рэнкинг Forbes «200 крупнейших частных компаний России». Владеет множеством брендов, даже есть бренди — Torres.

5. Positive Technologies

Позитив решил порадовать дивидендами, но очень уж скромными. Хотя дела-то у компании идут отлично, кибербезопасность — сильный тренд в современном мире. Денег там много, зарубежные конкуренты покинули РФ.

- Последний день для покупки акций: апрель/май 2023

- Дата закрытия реестра под дивиденды: апрель/май 2023

- Размер дивиденда: 37,87 рублей

- Дивидендная доходность: 2,2%

Positive Technologies — российская компания, специализирующаяся на разработке решений в сфере информационной безопасности. Один из лидеров индустрии. Компания имеет семь офисов: в Москве, Санкт-Петербурге, Нижнем Новгороде, Новосибирске, Академгородке, Самаре и Томске.

6. Сбер

Сбербанк отлично отчитался за 2022 год. Несмотря на падение по сравнению с 2021 годом всё не так красиво, но сами посмотрите, что это был за год. Сейчас Сбербанк встал снова на рельсы генерации огромной прибыли. Так что дивиденды оказались даже более щедрыми, чем все ожидали.

- Последний день для покупки акций: 8 мая 2023

- Дата закрытия реестра под дивиденды: 11 мая 2023

- Размер дивиденда: 25 рублей

- Дивидендная доходность: 14%

ПАО Сбербанк — российский финансовый конгломерат, крупнейший универсальный банк России и Восточной Европы. У Сбербанка более 100 миллионов активных частных клиентов и 2,6 миллиона активных корпоративных клиентов. Среди крупнейших банков мира по размеру активов находится в восьмом десятке. Включён Банком России в перечень системно значимых кредитных организаций.

7. Новатэк

Вслед за Сбером решил порадовать и Новатэк. Не так много, но достаточно неплохо.

- Последний день для покупки акций: 28 апреля 2023

- Дата закрытия реестра под дивиденды: 3 мая 2023

- Размер дивиденда: 60,58 рублей

- Дивидендная доходность: 5,6%

ПАО «Новатэк» — компания, занимающаяся добычей природного газа, крупнейшая в России по объёмам добычи. Основатель, председатель правления и крупнейший акционер — Леонид Михельсон. Штаб-квартира — в городе Тарко-Сале (Ямало-Ненецкий автономный округ).

Негусто, но ждем новых дивидендов. В январе и феврале дивиденды заплатили более 10 компаний. Многие еще раздумывают, но уже даже Сбер объявил о своих рекомендациях.

Подписывайтесь на мой телеграм-канал про инвестиции, недвижимость и финансы.

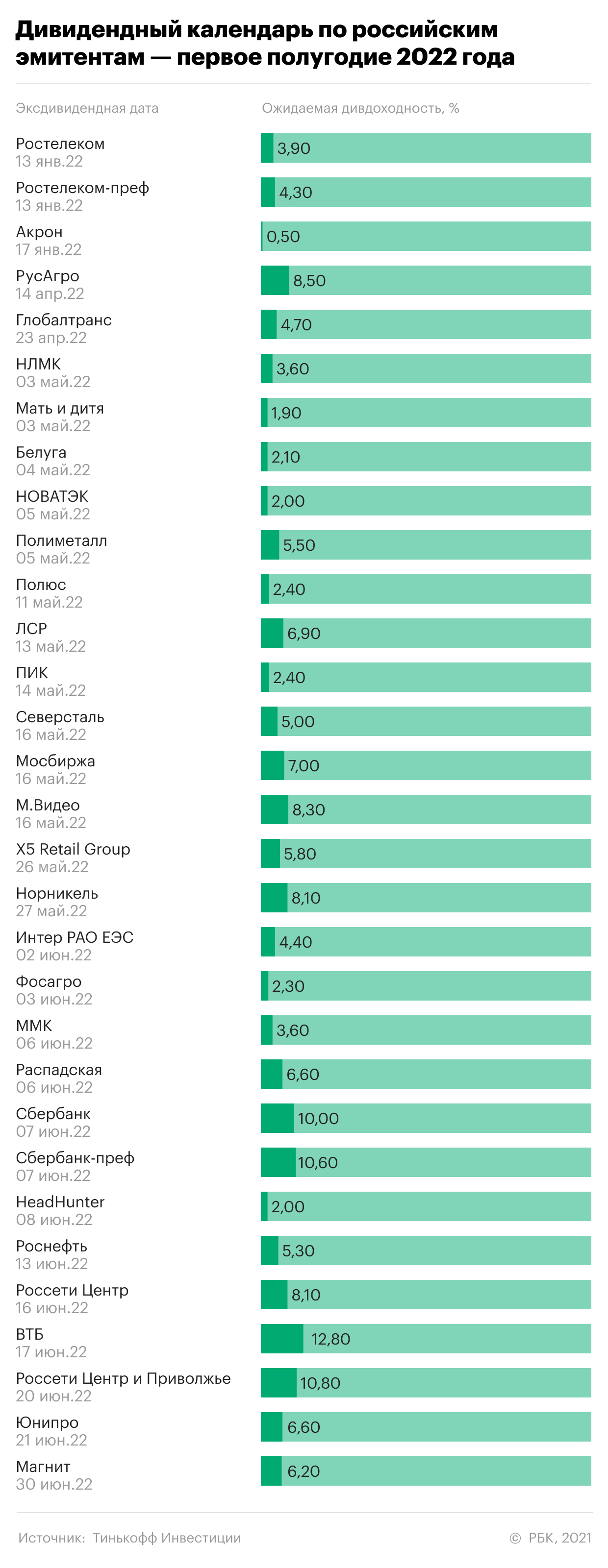

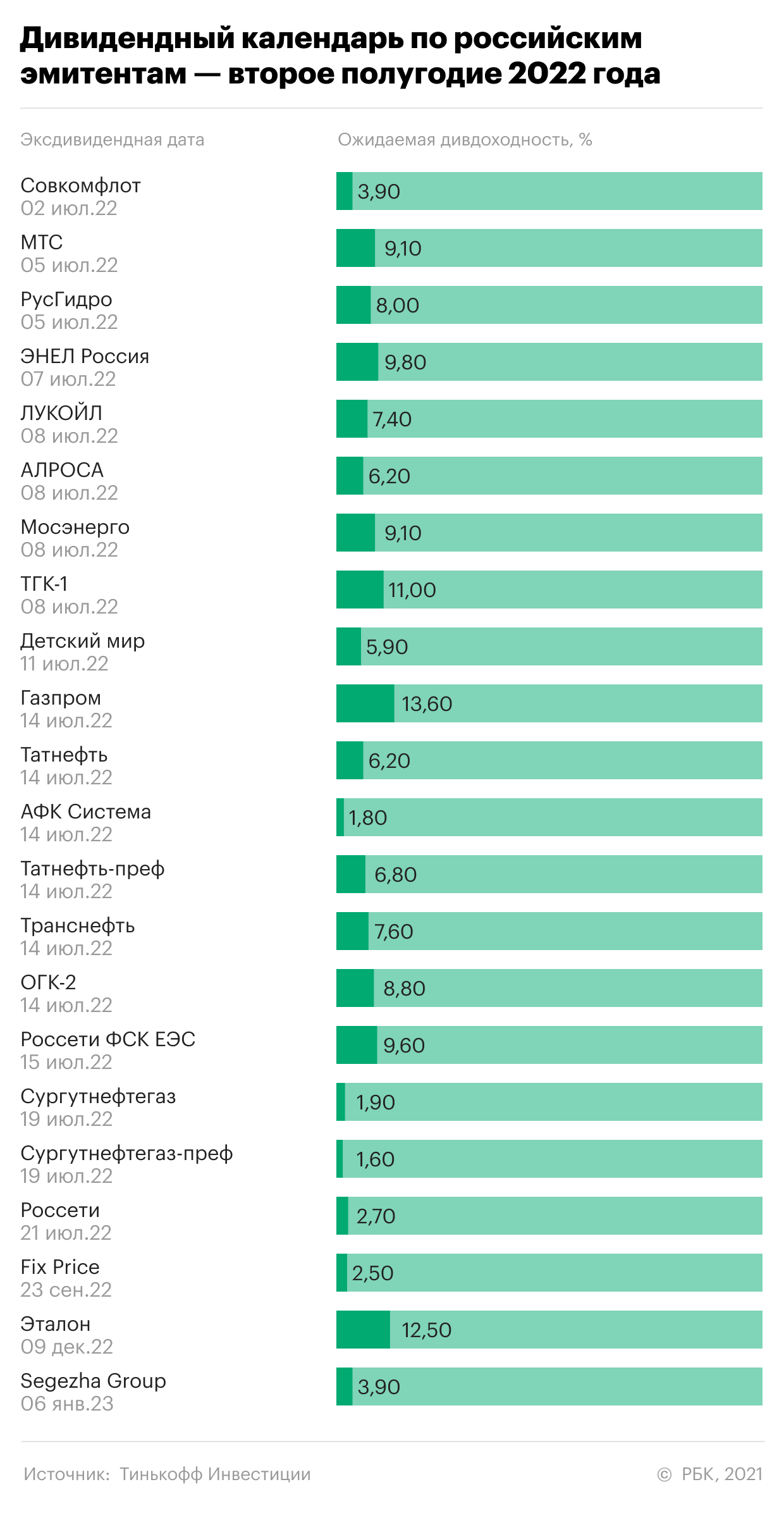

Какие дивидендные акции на российском рынке выглядят наиболее привлекательно перед 2022 годом? Об этом рассуждает руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров

На российском дивидендном рынке прямо сейчас межсезонье. Среди ключевых

эмитентов

в ближайший месяц выплаты произведут «Магнит», «ММК», «Татнефть», «Сегежа», «Норникель», «Распадская», «Ростелеком» и «Акрон», после чего рынок замрет до апреля — именно тогда распределять выплаты между акционерами начнут другие участники.

Дивидендным чемпионом по итогам 2021 года стала «Трубная металлургическая компания» — по расчетам «Тинькофф Инвестиций», доходность ее выплат акционерам составила 24%. В топ также вошли префы «Сургутнефтегаза», выигравшего от роста курса доллара в 2020 году (доходность — 17,6%), ТГК-1 (11%), «Россети Центр и Приволжья» (10,8%) и «Эталон» (10,6%).

Вот какие дивидендные акции России считают наиболее перспективными для покупки в 2022 году в «Тинькофф Инвестициях».

Лучшие дивидендные акции РФ: «Газпром», банки, сельское хозяйство, «Норникель»

Среди наиболее интересных дивидендных акций сейчас стоит отметить бумаги «Норникеля», ВТБ, «Сбера», «Детского мира» и «ФосАгро».

1. «Сбер»

Мы считаем, что в текущих условиях в банках сохраняется значительный потенциал роста прибыли на фоне роста процентных ставок и восстановления экономики. «Сбер» сейчас выглядит привлекательно после коррекции котировок на фоне геополитических рисков. Прочное положение банка и потенциал развития экосистемы не вызывают ни у кого сомнений, что позволяет быть уверенными в стабильной дивидендной доходности.

2. «Норникель»

«Норникель» сейчас торгуется на привлекательных уровнях из-за коррекции в ценах палладия в последние полгода на фоне снижения выпуска автомобилей. Это было вызвано дефицитом чипов на мировом рынке и остановкой производств многими традиционными автопроизводителями. Тем не менее у «Норникеля» достаточный уровень прибыльности, чтобы заплатить акционерам дивиденды в 2022 году, и потенциал роста в 2023 году после решения проблем с дефицитом чипов.

3. «Детский мир»

«Детский мир» тоже несправедливо подешевел в последние пару месяцев. Компания продолжает держать хороший темп роста LFL-продаж, развивает экспансию в Беларуси и Казахстане, наращивает показатель EBITDA.

4. «ФосАгро»

«ФосАгро» остается одним из немногих островков спокойствия в сфере добытчиков сырья. Это одна из немногих компаний, где мы не видим существенного риска коррекции цен на сырье и одновременно есть потенциал дальнейшего роста бизнеса компании и стабильной дивидендной доходности.

В базовом сценарии развития событий «Тинькофф Инвестиций» — рост ставок и снижения инфляции во второй половине 2022 года — будут чувствовать себя комфортно такие отрасли, как банки, промышленность, потребительский сектор, IT-сектор. Сложнее будет таким отраслям, как электроэнергетика, недвижимость, товары повседневного спроса.

Дивидендный календарь российских акций на 2022 год

5. «Газпром» и ВТБ

Среди претендентов на звание «дивидендных чемпионов» — акции «Газпрома» и ВТБ. «Газпром» может заработать рекордную прибыль по итогам 2021 года из-за взлетевших в Европе цен на газ, что будет выгодно транслироваться в дивиденды. А ВТБ может удивить рынок, если покажет хорошую динамику прибыли в четвертом квартале и решит заплатить 50% прибыли по МСФО. Банк сильно нарастил прибыль в 2021 году на фоне оживления рынка кредитования, роста спроса на ипотеку и роста комиссионных доходов. Обе компании могут дать по 13% годовых дивидендами при текущих ценах.

Какие российские дивидендные акции могут разочаровать рынок

В зоне риска сейчас находятся многие сырьевые компании — это касается и нефтяников, и металлургов. «Северсталь», НЛМК, ММК могут пострадать от снижения цен на сталь на мировом рынке в 2022 году прежде всего из-за нормализации цепочек поставок и действий ФРС США. Их дивидендные доходности могут быть недолговечны.

«Роснефть», «Лукойл», «Татнефть», «Газпром нефть» — здесь мы видим риски со стороны роста добычи сланцевой нефти в США и одновременно восстановления добычи участниками соглашения ОПЕК. Не видим значительного потенциала для роста акций. Рисков для дивидендов этих компаний сейчас нет — так как они будут платиться из прибылей 2021 года. Но есть существенный риск снижения цены самих акций.

Мнение авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с позицией редакции.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Автор

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций»

Дивиденды: кто платил в 2022 году и может заплатить в 2023 году

В 2022 году из-за высокой турбулентности на рынке многие инвесторы стали более настороженными по отношению к инвестициям в ценные бумаги. Однако возврат к дивидендным выплатам позволил вернуть веру в рынок. Какие компании заплатили больше всех и чего можно ждать инвесторам от 2023 года — рассказывает Андрей Ванин, руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса Газпромбанк Инвестиции.

Несмотря на то что в этом году инвесторы столкнулись со сложностями, часть отчетов была опубликована, дивиденды большинства компаний были выплачены, а котировки ценных бумаг нашли равновесные значения. Это позволяет даже в нынешних условиях сформировать долгосрочный портфель.

- Кто заплатил дивиденды в 2022 году

- Чего ждать от российского рынка в 2023 году

- Кратко

Кто заплатил дивиденды в 2022 году

Уходящий 2022 год стал для инвесторов уникальным: сначала падение акций более чем на 50% за день впервые в истории всех фондовых рынков, затем нескончаемый поток ограничений, уход мировых брендов из России, а также отсутствие отчетов компаний.

Но веру инвесторов в рынок поддержали дивиденды: несмотря на необходимость перестраивать бизнес, многие компании заявили о выплатах или уже исполнили свои обязательства перед акционерами.

Например, о крупных дивидендах заявила Роснефть, и инвесторы еще могут купить ценные бумаги под выплату. Общая сумма дивиденда на акцию за шесть месяцев 2021-го и шесть месяцев 2022-го составляет 44,02 рубля, что ориентирует инвестора на доходность 12% к дате закрытия реестра. Последняя дата для покупки под дивиденды — 10 января 2023 года.

Газпром нефть выплатила дивиденды в размере 69,73 рубля на одну акцию. Сумма выплаты оказалась значительно выше рыночных ожиданий. Компания не публиковала отчетность, что может косвенно говорить о ее высоких результатах, даже несмотря на сложное время. Дивидендная политика компании предполагает выплату не менее 50% от чистой прибыли по МСФО, поэтому такой сценарий возможен.

Но серьезнее всего поддержали рынок дивиденды Газпрома: в конце сентября компания утвердила рекордные дивиденды в размере 51,03 рубля на акцию. Дивидендная доходность — 22,2% за полугодие. Общая сумма выплат составила 1,208 трлн рублей.

Кроме того, на Московской бирже обращаются депозитарные расписки около 20 зарегистрированных за рубежом компаний, которые ведут свою деятельность в России. Например, это ритейлеры Х5 Group и Fix Price, VK, агрохолдинг Русагро, оператор железнодорожных перевозок Глобалтранс и другие. В случае этих компаний их дочки находятся и зарабатывают деньги в России, а собственник бизнеса — материнская компания — располагается и выводит прибыль за границу. Как правило, в Люксембург, Нидерланды, Великобританию или на Кипр.

Менеджмент некоторых компаний активно прорабатывает возможность вернуться к выплате дивидендов.

Если к выплате дивидендов вернется Русагро и выплатит 30 млрд рублей или половину от имеющейся ликвидности по данным на середину ноября, потенциальная доходность может составить более 20% к текущим ценам — после выплаты 26 млрд рублей по итогам девяти месяцев прошлого года дивиденды больше не распределялись. В последнем интервью представители компании сообщили, что в 2023 году Группа Русагро планирует получить листинг для своих глобальных депозитарных расписок (ГДР) на бирже одной из третьих стран взамен Лондонской фондовой биржи, прекратившей торговлю ее бумагами.

Кроме того, розничный ритейлер продуктов питания X5 Group пока что не выплачивает дивиденды, начиная с итоговых за 2021 год. По состоянию на 30 сентября 2022 года у компании было около 40 млрд рублей наличных на балансе, примерно 54,4 млрд рублей наполненной чистой прибыли за время пропуска выплаты дивидендов и потенциал более чем 10%-ной дивдоходности к текущим ценам. Однако компания пока не комментирует, когда именно планирует вернуться к выплате дивидендов.

Мать и Дитя стала первой компанией на российском рынке, которая заплатила дивиденды в размере 8,55 рубля на акцию всем инвесторам, включая резидентов России.

Если этот вопрос в 2023 году будет решаться системно — через внесение поправок в законодательство, — это запустит процесс переоценки и восстановления стоимости всех депозитарных расписок иностранных компаний с бизнесом в России.

Чего ждать от российского рынка в 2023 году

Вероятно, в 2023 году компании вернутся к публикации отчетов и будут продолжать платить дивиденды. Среди них — компании, которые решили отказаться от выплаты дивидендов в 2022-м, но вероятно вернутся к выплате в 2023 году.

Скорее всего, одной из компаний станет Сбер. Банк вернулся к ежемесячному раскрытию информации, где отражено восстановление показателя чистой прибыли к докризисным уровням. Этот факт, а также необходимость поддержки дефицитного бюджета могут подтолкнуть Сбербанк к выплате дивидендов в 2023 году.

АЛРОСА тоже может поддержать рынок, инвесторов и региональный бюджет. Несмотря на отсутствие отчетов и дополнительный разовый НДПИ, ее финансовое состояние можно оценить по косвенным факторам. Например, цены на алмазное сырье остаются стабильными. Это говорит о том, что компания сохранила рынки сбыта. Если бы рынок лишился 30% предложения, цены бы выросли экспоненциально. Эту теорию подтверждают слова гендиректора Сергея Иванова, который в октябре заявил, что АЛРОСА продолжает работать в штатном режиме и может перевыполнить план по добыче на 2022 год. Он составляет 34–35 млн карат.

Адаптацию к рынку показывает и Московская биржа. Хотя компания дважды отменила выплату дивидендов в 2022 году, что, вероятно, связано с предписанием Банка России, она продолжает публиковать ежеквартальные отчеты, где виден рост прибыли, что говорит о потенциальной возможности выплаты дивидендов в 2023 году.

Кратко

-

1

В 2022 году рынок столкнулся с кризисной ситуацией, но компании смогли перестроиться и даже вернуться к выплате дивидендов. -

2

Многие компании заплатили рекордные дивиденды, даже несмотря на то, что ценные бумаги многих из них торгуются на исторических минимумах. -

3

Котировки многих компаний находятся на уровнях, позволяющих сформировать эффективный долгосрочный портфель.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Инвестиции17 ноября 2021 в 11:0044 913

Топ-10 российских эмитентов, акции которых могут принести самую высокую дивидендную доходность в следующем году

На какие сектора обратить внимание?

Коммодитиз от англ. commodities — «товары широкого потребления» — товары, активно перепродаваемые на организованных рынках, например, нефть, газ, драгоценные металлы, зерновые и так далее.

В поисках дивидендных королей по-русски

«Газпром»

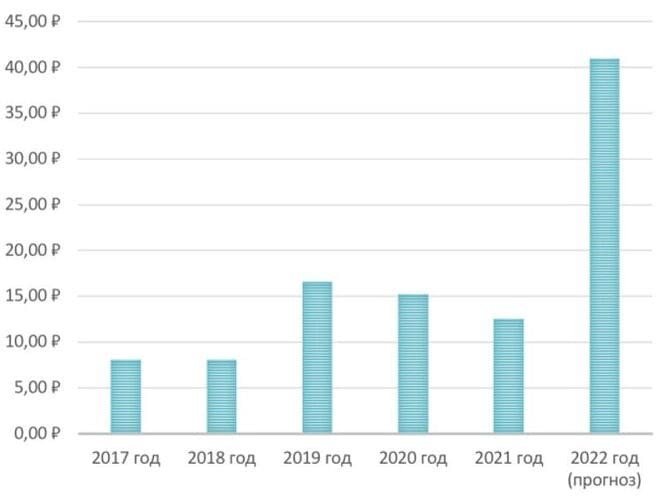

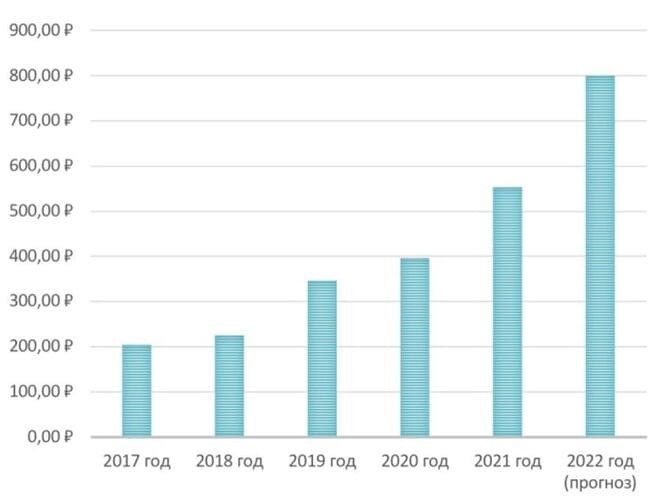

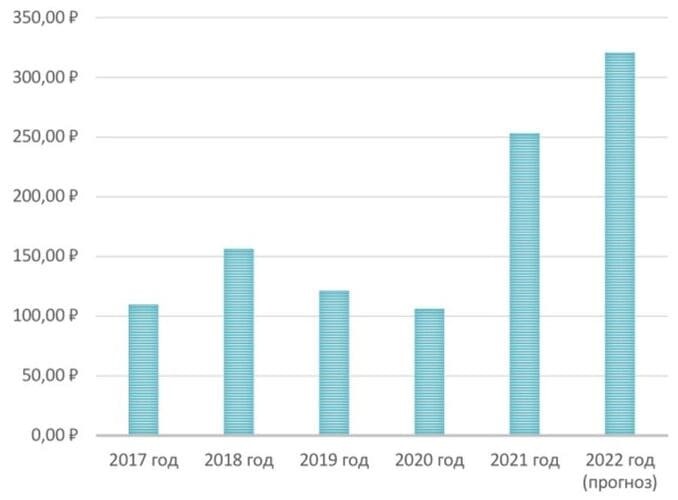

Рис. 1. Динамика размера дивидендов «Газпрома» 2017–2022. Источник: расчёты автора

«Татнефть»

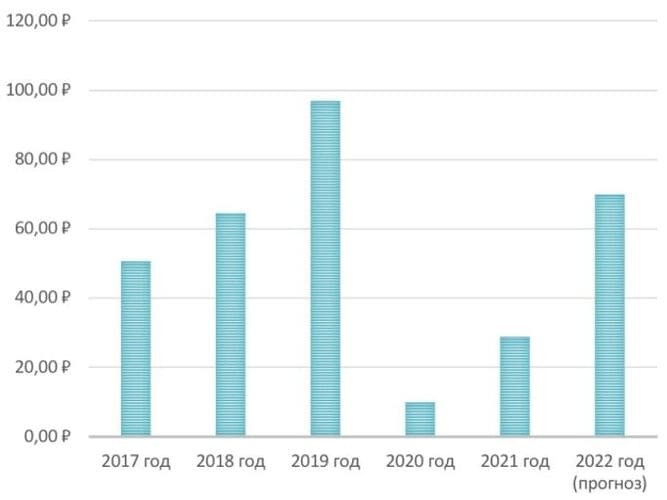

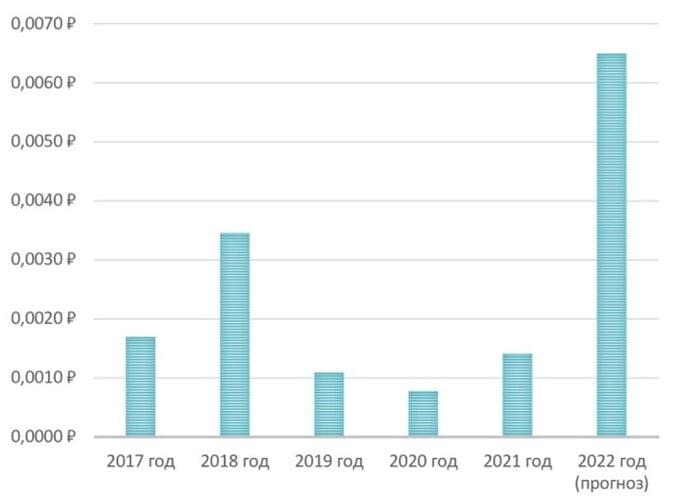

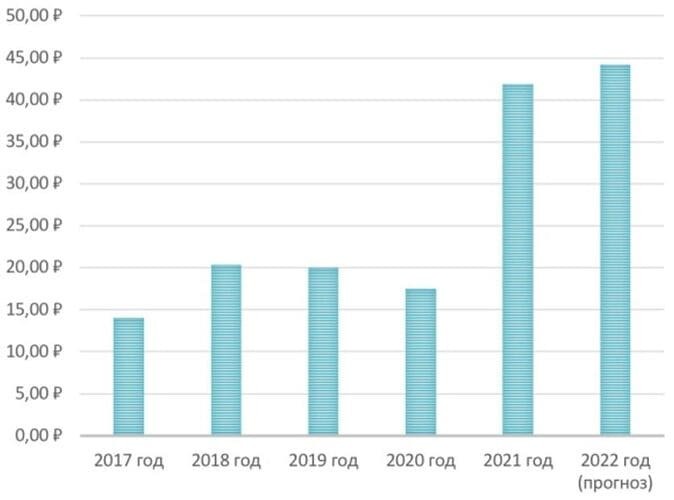

Рис. 2. Динамика размера дивидендов обыкновенных акций «Татнефти» 2017–2022. Источник: расчёты автора

«Роснефть»

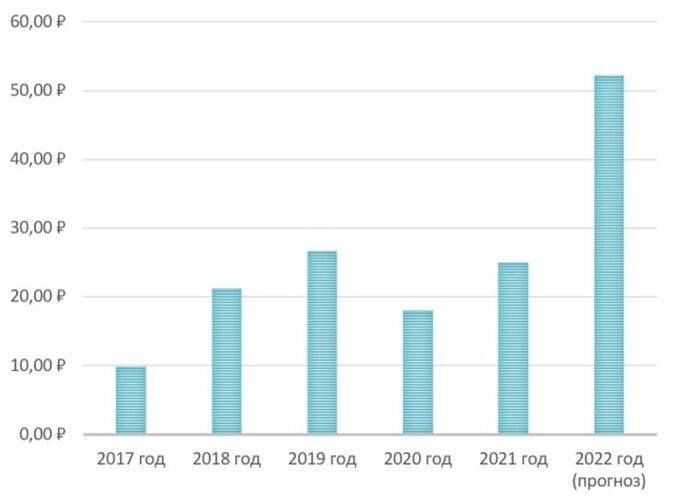

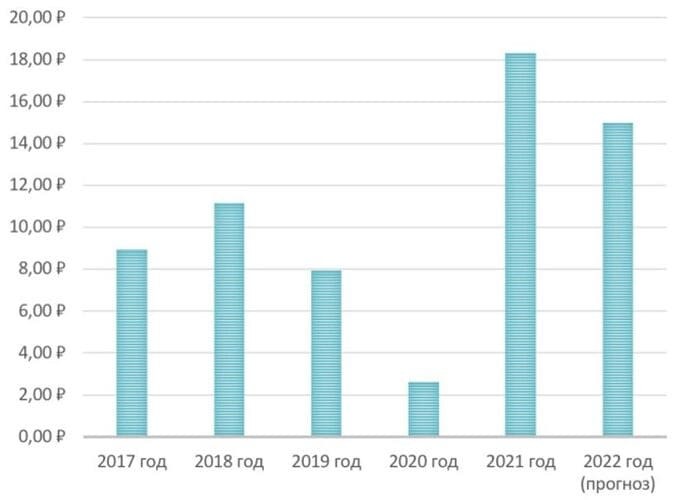

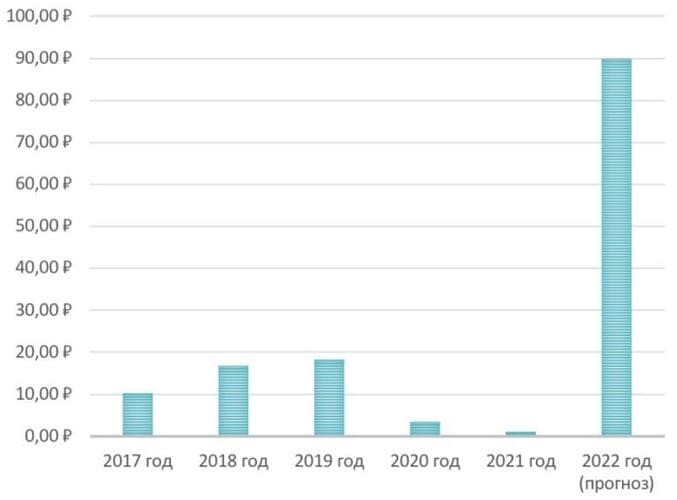

Рис. 3. Динамика размера дивидендов «Роснефти» 2017–2022. Источник: расчёты автора

«Лукойл»

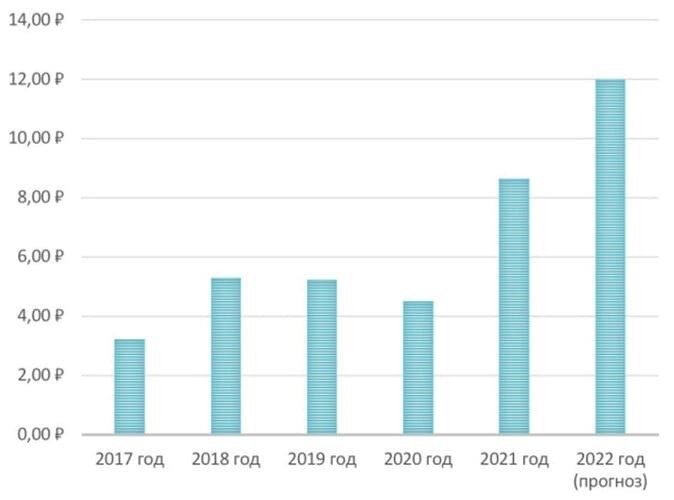

Рис. 4. Динамика размера дивидендов «Лукойла» 2017— 2022. Источник: расчёты автора

«ВТБ»

Рис. 5. Динамика размера дивидендов «ВТБ» 2017— 2022. Источник: расчёты автора

«АЛРОСА»

Рис. 6. Динамика размера дивидендов «АЛРОСА» 2017— 202. Источник: расчёты автора

«ММК», «НЛМК» и «Северсталь»

«ММК», «НЛМК» и «Северсталь» – три из четырёх российских компаний, которые выплачивают дивиденды 4 раза в год.

Рис. 7. Динамика размера дивидендов «ММК» 2017–2022. Источник: расчёты автора

Рис. 8. Динамика размера дивидендов «Северстали» 2017–2022. Источник: расчёты автора

Рис. 9. Динамика размера дивидендов «НЛМК» 2017–2022. Источник: расчёты автора

Привилегированные акции «Мечела»

Рис. 10. Динамика размера дивидендов привилегированных акций «Мечела» 2017–2022. Источник: расчёты автора

Топ-10 акций РФ, которые могут принести самую высокую дивидендную доходность в 2022 году

Таблица с топ-20 акций российских компаний с наибольшими дивидендами. Данные на 2022 год.

*Точная дивидендная доходность и размер дивидендов пока не известны, поэтому значения могут измениться по мере приближения даты закрытия реестра (отсечки).

| # | Компания Тикер |

Сектор | Доходность, % (Чистая) |

Дата закрытия реестра (дней до) |

Последний день покупки |

|---|---|---|---|---|---|

| 1. | ГАЗПРОМ ао GAZP |

Нефть/Газ | 29,49% (25,66) |

21.07.2023 (119) | 19.07.2023 |

| 2. | Сегежа SGZH |

Строительство | 20,11% (17,50) |

05.07.2023 (103) | 03.07.2023 |

| 3. | Лензолото LNZL |

Металлы и добыча | 19,99% (17,39) |

— (19439) | — |

| 4. | ЛУКОЙЛ LKOH |

Нефть/Газ | 18,76% (16,32) |

20.07.2023 (118) | 18.07.2023 |

| 5. | Газпрнефть SIBN |

Нефть/Газ | 18,68% (16,25) |

26.06.2023 (94) | 22.06.2023 |

| 6. | ГМКНорНик GMKN |

Металлы и добыча | 18,03% (15,68) |

11.06.2023 (79) | 07.06.2023 |

| 7. | Татнфт 3ао TATN |

Нефть/Газ | 16,68% (14,51) |

07.07.2023 (105) | 05.07.2023 |

| 8. | Татнфт 3ап TATNP |

Нефть/Газ | 16,64% (14,48) |

07.07.2023 (105) | 05.07.2023 |

| 9. | Сургнфгз-п SNGSP |

Нефть/Газ | 16,16% (14,06) |

15.07.2023 (113) | 12.07.2023 |

| 10. | ФосАгро ао PHOR |

Химия | 15,14% (13,18) |

04.04.2023 (11) | 31.03.2023 |

| 11. | Ленэнерг-п LSNGP |

Энергетика | 15,12% (13,15) |

— (19439) | — |

| 12. | ОГК-2 ао OGKB |

Энергетика | 14,85% (12,92) |

07.07.2023 (105) | 05.07.2023 |

| 13. | МРСК ЦП MRKP |

Энергетика | 13,53% (11,77) |

— (19439) | — |

| 14. | МТС-ао MTSS |

Телекомы | 13,31% (11,58) |

10.07.2023 (108) | 06.07.2023 |

| 15. | МРСК Ур MRKU |

Энергетика | 12,85% (11,18) |

— (19439) | — |

| 16. | Башнефт ап BANEP |

Нефть/Газ | 12,63% (10,98) |

07.07.2023 (105) | 05.07.2023 |

| 17. | МРСК Центр MRKC |

Энергетика | 12,14% (10,57) |

— (19439) | — |

| 18. | БашИнСв ап BISVP |

Финансы и Банки | 11,51% (10,02) |

— (19439) | — |

| 19. | ТМК ао TRMK |

Металлы и добыча | 11,05% (9,61) |

— (19439) | — |

| 20. | Башнефт ао BANE |

Нефть/Газ | 10,86% (9,44) |

07.07.2023 (105) | 05.07.2023 |

Примечание

*Чистая доходность (нетто-прибыль) — это прибыль за вычетом налога на прибыль (13%). Это то, что получит инвестор.

Текущая высокая дивидендная доходность не означает, что в будущем она сохранится на тех же уровнях.

Полный дивидендный календарь с указанием дат выплат по российским акциям:

- 2023 год;

- 2022 год;

Не является индивидуальной инвестиционной рекомендаций! Информация носит ознакомительный характер.

Мы не гарантируем достоверность и полноту данных. Мы не несём ответственность за убытки от использования представленной информации.

Возможны опечатки и ошибки.

Главное

Hide

- Что такое дивиденды и как они рассчитываются

- Как выплачиваются дивиденды

- Самые высокие дивиденды по российским акциям в 2021 году

- Потенциал российского фондового рынка в 2022 году на фоне санкций

- Дивидендные акции российских компаний

- «Сбербанк» (SBERP)

- «МТС» (MTSS)

- EMC (GEMC)

- «Газпром» (GAZP) и «Лукойл (LKOH)

- «Детский мир» (DSKY)

- X5 Retail Group (PJPq)

- Вывод

Российский фондовый рынок не похож на остальные. Здесь среди крупнейших компаний – государственные, наиболее развитый сектор экономики – сырьевой, дивидендная доходность – одна из самых высоких. Это подтверждает информационное агентство Bloomberg. Оно отмечает, что в мире дивиденды приносят около 3%, в России этот показатель находится у отметки в 10%. По оценкам аналитиков, в 2021 году компании индекса Мосбиржи, куда входит 43 организации, суммарно выплатили инвесторам более триллиона рублей. В 2022-м дивидендные акции российских компаний должны принести более высокую доходность на фоне восстановления экономики, повышения цен на нефть. Рассказываем, от каких эмитентов стоит ожидать лучшую среднегодовую прибыль, и на кого лучше сделать ставку.

Что такое дивиденды и как они рассчитываются

Дивиденды – часть прибыли компаний, которую они платят акционерам, владеющими простыми или привилегированными ценными бумагами. Покупая их, физические лица получают законное право на выплаты в период, пока открыта позиция в акциях (бумаги не распроданы и закреплены за инвестором). Делать возврат дохода или нет решает совет директоров организации. Несмотря на увеличивающиеся расходы, такая политика выгодна корпорациям по нескольким причинам:

- в активы привлекаются новые инвесторы, что увеличивает интерес к бумагам;

- компания перераспределяет избыточные средства – это улучшает ее имидж, что позволяет привлекать крупных инвесторов, масштабировать бизнес.

При дивидендной политике компании точная доходность определяется советом директоров незадолго до запуска процедуры выплат. В зависимости от амбиций, организация может стремиться к разным значениям, однако есть риски, что планы сорвутся в случае непредвиденных обстоятельств на рынке. Правила распределения прибыли между акционерами утверждаются руководителями. Российские компании самостоятельно определяют, какая часть дохода будет направлена на выплаты, периодичность, а также вид дивидендов и условия их зачисления.

Поскольку простые дивидендные акции российских компаний не гарантируют доход, выпускаются также привилегированные бумаги («префы»). По ним стабильнее производятся выплаты. При этом сумма дивидендов фиксирована. Она не зависит от финансовых показателей фирмы, а ее размер чаще превышает доходность по обычным акциям. Держатели «префов» имеют дополнительный бонус – владеющие ими инвесторы вероятнее всего получат компенсацию в случае ликвидации организации.

Как выплачиваются дивиденды

Инвестор может рассчитывать на дивидендную доходность в случае, если купит бумаги компании до закрытия реестра (таблица, где указана информация об акционерах и активах, которые им принадлежат). Благодаря такому списку компании легче распределять доход и контролировать выплаты. Физические лица могут покупать лучшие акции и после дивидендной отсечки (закрытия списка), но в текущую волну выплат они не попадают.

Как правило, перед дивидендной отсечкой котировки компании повышаются на несколько процентов (чаще на сумму дивидендов). Это объясняется высоким спросом на лучшие дивидендные акции. После выплат и оттока инвесторов из ценных бумаг, цена возвращается на прежние значения.

Периодичность выплат, которая также определяется советом директоров, может быть раз в год, полгода или каждый квартал. Европейские организации проводят начисления ежеквартально. Лучшие дивидендные акции, торгуемые в России на Мосбирже, чаще производят расчет один или два раза в год.

Согласно пункту 3 статьи 284 НК РФ, дивидендные акции России облагаются налогом на доход. С российских инвесторов он удерживается по ставке 13%, с иностранных, которые являются нерезидентами, – 15%. Подробнее о налогообложении в нашем материале.

Самые высокие дивиденды по российским акциям в 2021 году

Индекс РТС (главный индикатор состояния российского фондового рынка) по итогам 2021 года показал дивидендную доходность около 9%. Это подтверждают «Ведомости», ссылающиеся на исследование брокера «Атон». Такие показатели были достигнуты благодаря быстрому восстановлению мировой экономики, а также дополнительным стимулам от Центробанков, которые повышали ликвидность ценных бумаг регулярным вливанием денег.

Однако несмотря на всеобщий оптимизм в течение года на волне роста индекса Московской биржи, инвесторы успели столкнуться с падением котировок компаний из сырьевой отрасли. Пандемия сказалась и на авиаотрасли, которая не смогла вернуться к докризисным уровням. Следствием же высокой инфляции, которую показала Россия, а даже Америка (почти 7%), стало подорожание горючих составов, возобновляемой энергии, продуктов, электроники, а также других товаров первой и второй необходимости.

Нестабильность, которая прослеживалась в прошлом году, не помешала крупным компаниям получить прибыль и впоследствии поделиться ею с акционерами. Самые высокие дивиденды по российским акциям направили инвесторам компаний «Газпром» (18,73%), «ВТБ» (17,23%), «Сбер» (14,23%), «Сургутнефтегаз» (13,95%), X5 Retail Group (12,84%), «Русагро» (12,82%), «МТС» (11,49%), «Лукойл» (8,92%).

Достаточно активный рост российского фондового рынка в прошедшем году позволил компаниям из разных секторов подрасти в показателях и выплатить акционерам самые высокие дивиденды. По прогнозам аналитиков управляющей компании «Атон», составивших свой дивидендный портфель, в 2022 году средняя дивидендная доходность на Мосбирже должна была увеличиться до 10%. Однако экономический кризис, новый штамм коронавируса и несколько пакетов санкций, принятые против России в начале весны, очевидно сдержат этот рост.

В кризисные периоды, как правило, больше страдают компании, которые платят дивиденды. Из-за потерь прибыли они зачастую сокращают выплаты или вовсе прекращают их на неопределенный срок. Что делать инвесторам в период неопределенности, и стоит ли рассчитывать на дополнительные выплаты от российских компаний? Поскольку мы не видим еще последствий текущего кризиса, оценить однозначно дивидендную доходность невозможно. Однако в текущей нестабильной ситуации точно не нужно совершать лишние движения – хаотично продавать акции.

Крупные инвесторы используют кризисы в свою пользу, поскольку после масштабных падений фондового рынка можно получить крупную прибыль. Покупая лучшие, но сильно подешевевшие активы, они рассчитывают на доходность в будущем, когда цена восстановится. В отскоке же котировок не стоит сомневаться – так было в кризисные 2008 и 2014 года. На это указывают и фундаментальные показатели большинства крупных российских компаний, которые торгуются по необъективно заниженным ценам.

Текущий обвал рынка можно использовать для открытия долгосрочных позиций с прицелом на дивидендную доходность. Такое решение позволит уберечь капитал от инфляции сегодня, а также заработать на росте рынка и дивидендов в будущем.

Дивидендные акции российских компаний

Подбирая дивидендные акции России в текущей экономической и политической ситуации, отталкивайтесь от фундаментальных показателей компаний. Обращайте внимание на наличие дохода на западных рынках, а также специфику сектора. Предприятия, зависимые от экспорта, сейчас могут снизить доходность по дивидендам. В то время как полностью самостоятельные корпорации, работающие на внутреннем рынке, смогут избежать просадок в доходе.

Вы можете дополнительно изучить материал с прогнозом, куда стоит инвестировать на зарубежных фондовых рынках. Есть также статья о лучших акциях из разных секторов. По ссылке только Россия – для инвесторов, которые верят в потенциал российской экономики.

«Сбербанк» (SBERP)

«Сбер» входит в ТОП российских банков, имеет развитую экосистему внутри компании, чистую прибыль выше 1,2 трлн рублей. Эти показатели должны были гарантировать доходность около 9%. Однако последние события, персональные санкции и уход с европейского рынка пошатнули котировки. Они торгуются на европейских биржах по исторически минимальной цене. Для инвесторов, которые собирают дивидендные акции российских компаний, безусловно такая ситуация – риск.

Однако «Сбер» остается крупнейшим банком России, который имеет монополию в стране. В случае напряженных отношений с Европой, компания продолжит совершать большую часть финансовых операций внутри страны. Это позволит рассчитывать на доход банка, а также выплату дивидендов, пусть и не таких высоких, как ожидалось.

«МТС» (MTSS)

Российская компания, предоставляющая телекоммуникационные услуги, также «подешевела» на фоне февральских событий. Однако она сохраняет свой рейтинг и остается привлекательной для дивидендных инвестиций, поскольку не теряет главный рынок внутри страны. Среди драйверов роста – выход на IPO финансового подразделения «МТС Банк», увеличение дивидендов и переход на ежеквартальные выплаты. Последнее в текущей ситуации может не произойти, но компания сохраняет сильные фундаментальные показатели (в течение последних пяти лет выручка росла примерно на 4% в год).

EMC (GEMC)

Европейский медицинский центр, вышедший на IPO только в прошлом году, может быть интересен, поскольку представляет сектор частной медицины. Компания проводит щедрую дивидендную программу, направляя практически весь чистый доход на выплаты акционерам. В текущих ситуациях EMC может продемонстрировать стабильность, так как большая часть выручки номинирована в евро. Это дополнительно защищает медицинский центр от девальвации национальной валюты. Эмитент платит около 10%.

«Газпром» (GAZP) и «Лукойл (LKOH)

Обе компании объединяем в этом пункте, поскольку они относятся к одному сектору, исторически выплачивают высокие дивиденды, и в текущей ситуации подвержены одинаковым рискам – при запрете экспорта теряют большую часть доходов. Однако остается вероятность, что полной остановки поставок газа в Европу не произойдет, что сохранит доход в иностранной валюте.

Из сильных сторон компаний:

- «Газпром» в 2021 году показал прибыль более триллиона рублей, что позволяет рассчитывать на дивидендную доходность в размере 9-11%. Поддерживать привлекательность акций продолжат высокие цены на голубое топливо. Дополнительные стимулы – компания занимает около 60% на российском рынке по добыче, а также имеет государственное управление, где более 50% акций принадлежит государству.

- «Лукойл» проводит активную дивидендную политику, направляя весь скорректированный свободный денежный поток на выплаты акционерам. Благодаря высокой цене на нефть компания демонстрирует хорошие финансовые показатели, что позволяет рассчитывать на дивиденды в размере 10%.

«Детский мир» (DSKY)

В кризис потребительский сектор часто сталкивается с просадками, однако спрос на детские товары всегда остается высоким. Компанию в портфель можно добавить для диверсификации капитала. Акции «Детского мира» торгуются дешевле средних уровней по отрасли, что потенциально может привести к переоценке котировок рынком. Дивидендная доходность в 2021 году составила около 8%. Активный рост компании и увеличение прибыли позволяют инвесторам рассчитывать на эти выплаты и в текущих условиях.

X5 Retail Group (PJPq)

Российская розничная компания, под управлением которой находятся продуктовые торговые сети «Пятерочка», «Перекресток», «Карусель», «Чижик». В неопределенное кризисное время широкая диверсификация бизнеса, а также сегмент, занимаемый на российском рынке, позволит X5 Retail Group не потерять спрос на продукцию и выручку. В 2021 году дивидендные выплаты составили почти 13%. Повторить в условиях кризиса эти показатели будет сложно, однако с ростом индекса РТС можно рассчитывать на дополнительный доход в виде дивидендов.

Вывод

Учитывая экономический кризис, политическую ситуацию в мире и коронавирусную инфекцию, в 2022 году нужно использовать иные инструменты для оценки привлекательности российских дивидендных компаний. Сейчас важно не гнаться за наиболее прибыльными активами (и более рискованными), а лучше сконцентрироваться на безопасных ценных бумагах, которые гарантируют стабильный дивидендный доход (пусть и невысокий). При этом не забывайте про диверсификацию капитала по странам, валюте и отраслям. Это поможет избежать сильной просадки портфеля в период волатильности.

Приведенные примеры – не инвестиционная рекомендация. Мы не ответственны за возможные убытки при совершении операций с ценными бумагами, представленными в статье. Предложенные активы могут не подходить Вашим целям и уровню риска.

Рост цены акции – это не единственный фактор, который способен принести прибыль. Ещё одним важным показателем, особенно для российского инвестора, является наличие у компании дивидендных выплат.

По данным Московской Биржи, из 10 самых популярных российских компаний на фондовом рынке, акции которых чаще всего покупают инвесторы, 8 регулярно выплачивают дивиденды.

Выплаты привлекают многих, а некоторые инвесторы составляют портфели только из таких бумаг. В этом рейтинге мы решили подсчитать, по каким российским акциям выплачивают самые большие дивиденды. Размеры дивидендной доходности по каждой компании основаны на данных финансовой группы Доходъ. Это прогноз совокупных выплат на следующие 12 месяцев.

Что такое дивидендная доходность

Это отношение размера выплаты дивидендов на одну акцию к её цене в конкретный промежуток времени или к средней стоимости за более длительный период.То есть сколько процентов своей цены зарабатывает каждая акция.

Допустим, вы купили акцию за 100 рублей, а выплата на неё по решению совета директоров составила 10 рублей – дивидендная доходность равна 10%. Если стоимость бумаги упадёт, например, до 50 рублей, то дивдоходность вырастет до 20%, ведь вам заплатят те же 10 рублей на акцию. Но из-за снижения цены вы потеряете часть своих изначально вложенных денег. Поэтому инвестор не должен ориентироваться только на наличие дивидендов, необходимо учитывать и другие показатели деятельности компании.

По каким российским акциям выплатят самые большие дивиденды в 2023 году

Инвесторы любят дивидендные компании, потому что за их счёт могут получать регулярный доход, на который несильно влияют рост или падение котировок. Тем не менее в 2022 году в результате кризиса из-за геополитического конфликта России и Украины некоторые российские компании решили отменить выплаты. Одни заявляли об этом, но в итоге всё же сделали выплаты, а другие – всё же полностью отменили их.

Давайте посмотрим на российские компании с самыми большими дивидендами. Рядом с названием указана прогнозная доходность по ним, а данные в таблицах – история выплат на одну акцию.

Юнипро – 23,21%

| Дата | Выплата | Доход |

|---|---|---|

| 15 декабря 2021 | 0,190329 ₽ | 6,95% |

| 18 июня 2021 | 0,126886 ₽ | 4,34% |

| 16 декабря 2020 | 0,111025 ₽ | 3,84% |

| 18 июня 2020 | 0,111025 ₽ | 3,96% |

| 11 декабря 2019 | 0,111025 ₽ | 4,02% |

| 21 июня 2019 | 0,111025 ₽ | 4,27% |

| 14 декабря 2018 | 0,111025 ₽ | 4,1% |

| 29 июня 2018 | 0,111025 ₽ | 3,82% |

| 14 декабря 2017 | 0,111025 ₽ | 4,19% |

| 30 июня 2017 | 0,093676 ₽ | 3,74% |

| 30 июня 2017 | 0,017349 ₽ | 0,69% |

| 15 декабря 2016 | 0,0727 ₽ | 2,45% |

| 15 декабря 2016 | 0,0431 ₽ | 1,45% |

Эмитент платит дивиденды два раза в год, но в 2022 они не состоялись. Совет директоров решил оставить в распоряжении Общества накопленную нераспределённую чистую прибыль, которая предназначалась для дивидендов.

Лукойл – 18,75%

| Дата | Выплата | Доход |

|---|---|---|

| 19 декабря 2022 | 256 ₽ | 5,56% |

| 19 декабря 2022 | 537 ₽ | 11,66% |

| 17 декабря 2021 | 340 ₽ | 5,13% |

| 1 июля 2021 | 213 ₽ | 3,04% |

| 16 декабря 2020 | 46 ₽ | 0,89% |

| 8 июля 2020 | 350 ₽ | 6,45% |

| 18 декабря 2019 | 192 ₽ | 3,07% |

| 5 июля 2019 | 155 ₽ | 2,84% |

| 19 декабря 2018 | 95 ₽ | 1,93% |

| 9 июля 2018 | 130 ₽ | 2,92% |

| 20 декабря 2017 | 85 ₽ | 2,52% |

| 6 июля 2017 | 120 ₽ | 4,02% |

| 21 декабря 2016 | 75 ₽ | 2,18% |

| 13 августа 2013 | 50 ₽ | 2,57% |

Нефтяная компания Лукойл – одна из самых ответственных к выплатам на российском рынке акций. Она стабильно повышает их и старается сохранять высокую дивидендную доходность. В 2022 году выплаты не прерывались. Компания переводила их дважды.

ФосАгро – 17,32%

| Дата | Выплата | Доход |

|---|---|---|

| 15 декабря 2022 | 318 ₽ | 5,04% |

| 29 сентября 2022 | 780 ₽ | 11% |

| 16 декабря 2021 | 234 ₽ | 3,96% |

| 22 сентября 2021 | 156 ₽ | 3,04% |

| 1 июля 2021 | 105 ₽ | 2,16% |

| 3 июня 2021 | 63 ₽ | 1,34% |

| 23 декабря 2020 | 123 ₽ | 3,78% |

| 13 октября 2020 | 33 ₽ | 1,16% |

| 2 июля 2020 | 78 ₽ | 2,97% |

| 29 мая 2020 | 18 ₽ | 0,65% |

| 31 января 2020 | 48 ₽ | 1,94% |

| 11 октября 2019 | 54 ₽ | 2,16% |

| 8 июля 2019 | 72 ₽ | 2,88% |

| 6 июня 2019 | 51 ₽ | 2,08% |

| 31 января 2019 | 72 ₽ | 2,79% |

| 10 октября 2018 | 45 ₽ | 1,81% |

| 19 июля 2018 | 24 ₽ | 1,03% |

| 11 июня 2018 | 15 ₽ | 0,65% |

| 8 марта 2018 | 21 ₽ | 0,84% |

| 11 октября 2017 | 24 ₽ | 1,01% |

| 13 июля 2017 | 21 ₽ | 0,89% |

| 9 июня 2017 | 30 ₽ | 1,33% |

| 25 января 2017 | 39 ₽ | 1,38% |

Акции этого производителя удобрений стали одним из лидеров роста после остановки торгов на Московской бирже в феврале-марте 2022 года. Компания выиграла от увеличения спроса на удобрения со стороны сельскохозяйственных предприятий. Кроме того, против неё пока не было озвучено серьёзных санкций.

Распадская – 16,83%

| Дата | Выплата | Доход |

|---|---|---|

| 14 января 2022 | 28 ₽ | 6% |

| 30 сентября 2021 | 23 ₽ | 5,66% |

| 3 июня 2021 | 5,7 ₽ | 2,22% |

| 13 октября 2020 | 2,7 ₽ | 2,3% |

| 4 июня 2020 | 2,83 ₽ | 2,59% |

| 16 октября 2019 | 2,5 ₽ | 2,11% |

| 11 июля 2011 | 5 ₽ | 2,88% |

| 12 ноября 2008 | 1,5 ₽ | 2,95% |

| 22 апреля 2008 | 3,75 ₽ | 1,8% |

| 23 октября 2007 | 1,25 ₽ | 1,18% |

| 25 апреля 2007 | 1,94 ₽ | 3,06% |

Доходность от дивидендов этой угольной компании в 2022 году составила 6%. Правда, выплата была сделана всего один раз, вместо привычных двух, которые переводили в 2021 и 2020 году.

Газпром Нефть – 16,61%

| Дата | Выплата | Доход |

|---|---|---|

| 28 декабря 2022 | 69,78 ₽ | 14,8% |

| 6 июля 2022 | 16 ₽ | 4,03% |

| 24 декабря 2021 | 40 ₽ | 7,12% |

| 23 июня 2021 | 10 ₽ | 2,3% |

| 25 декабря 2020 | 5 ₽ | 1,57% |

| 23 июня 2020 | 19,82 ₽ | 5,6% |

| 16 октября 2019 | 18,14 ₽ | 4,24% |

| 27 июня 2019 | 7,95 ₽ | 1,97% |

| 26 декабря 2018 | 22,05 ₽ | 6,13% |

| 22 июня 2018 | 5 ₽ | 1,6% |

| 22 июня 2017 | 10,68 ₽ | 5,55% |

В 2021 компания достигла рекордных ключевых финансовых показателей из-за повышенного спроса на нефть. На этом фоне инвесторы получили самые высокие дивиденды по акциям за последнее время. Руководство заявляло, что хочет увеличивать их и дальше, а также сохранить практику промежуточных выплат. Это и было сделано в 2022 году. Компания перечисляла выплаты два раза.

НКНХ (привилегированные) – 16,5% и 13,79% (обыкновенные)

| Дата | Выплата (префы) | Доход |

|---|---|---|

| 7 июля 2022 | 0,744 ₽ | 1,13% |

| 16 сентября 2021 | 9,538 ₽ | 7,95% |

| 23 апреля 2021 | 0,73 ₽ | 0,93% |

| 8 июля 2020 | 9,07 ₽ | 9,95% |

| 18 апреля 2019 | 19,94 ₽ | 26,41% |

| 2 мая 2016 | 4,34 ₽ | 15,15% |

| 6 мая 2015 | 1,52 ₽ | 5,9% |

| 30 апреля 2014 | 1 ₽ | 5,93% |

| 27 февраля 2013 | 2,78 ₽ | 10,02% |

| 24 апреля 2012 | 2,36 ₽ | 10,56% |

| 23 февраля 2011 | 1,176 ₽ | 7,74% |

| 23 февраля 2010 | 0,07 ₽ | 1,19% |

| 21 апреля 2009 | 0,3098 ₽ | 10,68% |

| Дата | Выплата (обычные) | Доход |

|---|---|---|

| 7 июля 2022 | 0,744 ₽ | 0,94% |

| 16 сентября 2021 | 9,538 ₽ | 6,54% |

| 23 апреля 2021 | 0,73 ₽ | 0,76% |

| 8 июля 2020 | 9,07 ₽ | 8,84% |

| 18 апреля 2019 | 19,94 ₽ | 22,45% |

| 2 мая 2016 | 4,34 ₽ | 8,65% |

| 6 мая 2015 | 1,52 ₽ | 4,94% |

| 30 апреля 2014 | 1 ₽ | 4,14% |

| 27 февраля 2013 | 2,78 ₽ | 9% |

| 24 апреля 2012 | 2,36 ₽ | 7,79% |

| 23 февраля 2011 | 1,176 ₽ | 5,05% |

| 23 февраля 2010 | 0,07 ₽ | 0,44% |

| 21 апреля 2009 | 0,3098 ₽ | 4,49% |

Нижнекамскнефтехим переводил выплаты в 2022 году один раз. Правда, доходность была небольшая. По префам – 1,13%, а по обычным акциям – 0,94%.

МТС – 15,98%

| Дата | Выплата | Доход |

|---|---|---|

| 8 июля 2022 | 33,85 ₽ | 12,31% |

| 8 октября 2021 | 10,55 ₽ | 3,21% |

| 6 июля 2021 | 26,51 ₽ | 7,58% |

| 8 октября 2020 | 8,93 ₽ | 2,67% |

| 7 июля 2020 | 20,57 ₽ | 6,08% |

| 8 января 2020 | 13,25 ₽ | 4,04% |

| 10 октября 2019 | 8,68 ₽ | 3,18% |

| 5 июля 2019 | 19,98 ₽ | 7,01% |

| 5 октября 2018 | 2,6 ₽ | 0,95% |

| 5 июля 2018 | 23,4 ₽ | 8,12% |

| 11 октября 2017 | 10,4 ₽ | 3,56% |

| 6 июля 2017 | 15,6 ₽ | 6,57% |

| 12 октября 2016 | 11,99 ₽ | 5,16% |

| 1 июля 2016 | 14,01 ₽ | 5,72% |

| 12 октября 2015 | 5,61 ₽ | 2,61% |

| 3 июля 2015 | 19,56 ₽ | 8,02% |

| 10 октября 2014 | 6,2 ₽ | 2,74% |

| 3 июля 2014 | 18,6 ₽ | 5,74% |

| 12 августа 2013 | 5,22 ₽ | 1,78% |

| 6 мая 2013 | 14,6 ₽ | 5,26% |

| 8 мая 2012 | 14,71 ₽ | 6,3% |

| 6 мая 2011 | 14,54 ₽ | 5,75% |

| 5 мая 2010 | 15,4 ₽ | 5,88% |

| 6 мая 2009 | 20,15 ₽ | 11,48% |

| 6 мая 2008 | 14,84 ₽ | 5,13% |

| 10 мая 2007 | 9,67 ₽ | 4,05% |

| 3 мая 2006 | 7,6 ₽ | 4,22% |

| 29 апреля 2005 | 5,752 ₽ | 3,11% |

| 6 мая 2004 | 3,2022 ₽ | 1,95% |

Эта компания относится к российским дивидендным аристократам. Дивидендная политика и позиция руководства МТС призывает всегда перечислять выплаты акционерам. Поэтому даже в кризисные периоды, например, в 2014, компания старалась не снижать их. В 2022 она продолжила следовать своим принципам. Годовая дивидендная доходность не упала, но вместо двух выплат была сделана одна.

Башнефть (привилегированные) – 15,9% и (обыкновенные) – 11,92%

| Дата | Выплата (префы) | Доход |

|---|---|---|

| 7 июля 2022 | 117,29 ₽ | 13,8% |

| 12 июля 2021 | 0,1 ₽ | 0,01% |

| 2 июля 2020 | 107,81 ₽ | 7,38% |

| 20 июня 2019 | 158,95 ₽ | 8,91% |

| 5 июля 2018 | 158,95 ₽ | 9,04% |

| 8 декабря 2017 | 148,31 ₽ | 9,6% |

| 10 июля 2017 | 0,1 ₽ | 0,01% |

| 13 июля 2016 | 164 ₽ | 8,08% |

| 15 июля 2015 | 113 ₽ | 8,25% |

| 19 июня 2014 | 211 ₽ | 11,53% |

| 1 ноября 2013 | 199 ₽ | 15,51% |

| 13 мая 2013 | 24 ₽ | 2,36% |

| 11 мая 2012 | 99 ₽ | 8,4% |

| Дата | Выплата (обычные) | Доход |

|---|---|---|

| 7 июля 2022 | 117,29 ₽ | 10,24% |

| 2 июля 2020 | 107,81 ₽ | 5,76% |

| 20 июня 2019 | 158,95 ₽ | 7,71% |

| 5 июля 2018 | 158,95 ₽ | 7,43% |

| 8 декабря 2017 | 148,31 ₽ | 6,18% |

| 13 июля 2016 | 164 ₽ | 5,81% |

| 15 июля 2015 | 113 ₽ | 5,86% |

| 19 июня 2014 | 211 ₽ | 8,68% |

| 1 ноября 2013 | 199 ₽ | 11,08% |

| 13 мая 2013 | 24 ₽ | 1,27% |

| 11 мая 2012 | 99 ₽ | 6,31% |

В 2021 году Башнефть пропустила выплаты по обыкновенным акциям, а по префам доходность была всего 0,1%. В 2022 дивидендная доходность по обоим типам акций показала значение выше 10%.

ТМК – 15,14%

| Дата | Выплата | Доход |

|---|---|---|

| 27 января 2023 | 6,78 ₽ | 7,48% |

| 7 сентября 2022 | 9,68 ₽ | 11,23% |

| 25 мая 2022 | 0,82 ₽ | 1,47% |

| 15 сентября 2021 | 17,71 ₽ | 15,13% |

| 22 апреля 2021 | 9,67 ₽ | 10,54% |

| 3 декабря 2020 | 3 ₽ | 4,3% |

| 16 июля 2019 | 2,55 ₽ | 4,25% |

| 28 июня 2018 | 2,28 ₽ | 2,93% |

| 16 июня 2017 | 1,96 ₽ | 2,61% |

| 6 октября 2016 | 1,94 ₽ | 3,15% |

| 21 октября 2015 | 2,42 ₽ | 4,5% |

| 8 января 2015 | 0,397 ₽ | 1,04% |

| 3 июля 2014 | 0,78 ₽ | 0,92% |

| 2 октября 2013 | 1,04 ₽ | 1,24% |

| 16 мая 2013 | 0,84 ₽ | 1,02% |

| 17 мая 2012 | 2,7 ₽ | 3,51% |

| 29 сентября 2011 | 0,93 ₽ | 1,19% |

| 17 мая 2011 | 0,85 ₽ | 0,64% |

| 1 октября 2008 | 1,75 ₽ | 1,2% |

| 13 мая 2008 | 1,03 ₽ | 0,52% |

| 6 ноября 2007 | 3,63 ₽ | 1,12% |

| 17 мая 2007 | 4,3 ₽ | 1,84% |

ТМК не подвёл акционеров в 2022 году и перевёл дивиденды два раза. Совокупная дивидендная доходность составила 12,7%. В 2023 году компания продолжила следовать своей политике. Первая выплата была осуществлена уже в январе.

Мечел (привилегированные) – 14,32%

| Дата | Выплата | Доход |

|---|---|---|

| 9 июля 2021 | 1,17 ₽ | 1,01% |

| 15 июля 2020 | 3,48 ₽ | 4,1% |

| 16 июля 2019 | 18,21 ₽ | 15,68% |

| 16 июля 2018 | 16,66 ₽ | 12,27% |

| 7 июля 2017 | 10,28 ₽ | 8,42% |

| 7 июля 2016 | 0,05 ₽ | 0,14% |

| 8 июля 2015 | 0,05 ₽ | 0,11% |

| 9 июля 2014 | 0,05 ₽ | 0,2% |

| 15 мая 2013 | 0,05 ₽ | 0,08% |

| 18 мая 2012 | 31,28 ₽ | 16,52% |

Мечел – производитель угля, который непрерывно перечисляет дивиденды с 2012 года. Выплаты осуществляются только по привилегированным акциям. Правда, в 2022 году компания могла сделать рекордную выплату, но этого не случилось на фоне сложной экономической ситуации. По обыкновенным бумагам в последний раз дивиденды переводили в 2012 году.

ММК – 13,95%

| Дата | Выплата | Доход |

|---|---|---|

| 11 января 2022 | 2,663 ₽ | 3,81% |

| 23 сентября 2021 | 3,53 ₽ | 4,54% |

| 15 июня 2021 | 0,945 ₽ | 1,41% |

| 15 июня 2021 | 1,795 ₽ | 2,68% |

| 12 января 2021 | 2,391 ₽ | 4,13% |

| 21 сентября 2020 | 0,607 ₽ | 1,54% |

| 15 июня 2020 | 1,507 ₽ | 3,72% |

| 13 января 2020 | 1,65 ₽ | 3,7% |

| 11 октября 2019 | 0,69 ₽ | 1,83% |

| 18 июня 2019 | 1,488 ₽ | 3,17% |

| 7 июня 2019 | 1,398 ₽ | 3,07% |

| 14 декабря 2018 | 2,114 ₽ | 4,52% |

| 5 октября 2018 | 1,589 ₽ | 3,07% |

| 21 июня 2018 | 0,801 ₽ | 1,77% |

| 8 июня 2018 | 0,806 ₽ | 1,67% |

| 15 декабря 2017 | 1,111 ₽ | 2,52% |

| 2 июня 2017 | 1,242 ₽ | 4,02% |

| 10 марта 2008 | 0,502 ₽ | 1,75% |

Магнитогорский металлургический комбинат платит дивиденды четыре раза в год. Но в 2022 году, как и многие другие металлургические компании, ММК отменил выплаты. Компания успела перевести дивиденды один раз. Шансов, что компания возобновит выплаты в 2023 году немного, но если это случится, доходность должна быть высокой.

НМТП – 13,45%

| Дата | Выплата | Доход |

|---|---|---|

| 8 июля 2022 | 0,54 ₽ | 9,72% |

| 8 июля 2021 | 0,06 ₽ | 0,87% |

| 24 июля 2020 | 1,35 ₽ | 12,59% |

| 21 июня 2019 | 0,5 ₽ | 6,44% |

| 7 января 2019 | 0,2648 ₽ | 3,82% |

| 5 октября 2018 | 0,519216 ₽ | 7,43% |

| 25 мая 2017 | 0,778824 ₽ | 10,09% |

| 12 сентября 2016 | 0,467 ₽ | 9,63% |

| 1 июля 2016 | 0,051922 ₽ | 1,23% |

| 9 июля 2015 | 0,2336 ₽ | 12,29% |

| 7 июля 2014 | 0,023364 ₽ | 1,04% |

| 24 апреля 2013 | 0,0236 ₽ | 0,79% |

| 23 апреля 2012 | 0,0235 ₽ | 0,74% |

| 9 мая 2011 | 0,23 ₽ | 6,84% |

| 15 апреля 2010 | 0,125 ₽ | 2,23% |

| 16 апреля 2009 | 0,0265 ₽ | 1,02% |

| 21 апреля 2008 | 0,0185 ₽ | 0,39% |

Инвесторы Новороссийского Морского торгового порта получили в 2022 в виде дивидендов 0,54 рубля на одну акцию, что составило неплохую доходность в 9,72%. В 2023 году от компании ожидают сохранения текущего уровня дивидендов.

Татнефть (привилегированные акции) – 13,39% и обыкновенные – 13,02%

| Дата | Выплата (префы) | Доход |

|---|---|---|

| 6 января 2023 | 6,86 ₽ | 1,99% |

| 7 октября 2022 | 32,71 ₽ | 9,09% |

| 6 июля 2022 | 16,14 ₽ | 4,21% |

| 5 января 2022 | 9,98 ₽ | 2,14% |

| 8 октября 2021 | 16,52 ₽ | 3,14% |

| 7 июля 2021 | 12,3 ₽ | 2,45% |

| 8 октября 2020 | 9,94 ₽ | 2,18% |

| 26 июня 2020 | 1 ₽ | 0,18% |

| 26 декабря 2019 | 24,36 ₽ | 3,24% |

| 25 сентября 2019 | 40,11 ₽ | 6,01% |

| 3 июля 2019 | 32,38 ₽ | 4,87% |

| 7 января 2019 | 22,26 ₽ | 4,29% |

| 10 октября 2018 | 30,27 ₽ | 5,24% |

| 4 июля 2018 | 12,16 ₽ | 2,65% |

| 20 декабря 2017 | 27,78 ₽ | 7,12% |

| 8 мая 2008 | 5,65 ₽ | 6,39% |

| 11 мая 2006 | 1 ₽ | 1,07% |

| 29 сентября 2004 | 1 ₽ | 4,33% |

| Дата | Выплата (обычные) | Доход |

|---|---|---|

| 6 января 2023 | 6,86 ₽ | 1,96% |

| 7 октября 2022 | 32,71 ₽ | 8,87% |

| 6 июля 2022 | 16,14 ₽ | 3,76% |

| 5 января 2022 | 9,98 ₽ | 1,97% |

| 8 октября 2021 | 16,52 ₽ | 2,87% |

| 7 июля 2021 | 12,3 ₽ | 2,29% |

| 8 октября 2020 | 9,94 ₽ | 2,13% |

| 26 декабря 2019 | 24,36 ₽ | 3,09% |

| 25 сентября 2019 | 40,11 ₽ | 5,42% |

| 3 июля 2019 | 32,38 ₽ | 4,15% |

| 7 января 2019 | 22,26 ₽ | 3,02% |

| 10 октября 2018 | 30,27 ₽ | 3,67% |

| 4 июля 2018 | 12,16 ₽ | 1,78% |

| 20 декабря 2017 | 27,78 ₽ | 5,82% |

| 8 мая 2009 | 4,42 ₽ | 3,7% |

| 8 мая 2008 | 5,65 ₽ | 3,34% |

| 11 мая 2006 | 1 ₽ | 0,63% |

| 29 сентября 2004 | 0,67 ₽ | 1,45% |

Руководство Татнефти заявило, что кризисная ситуация 2022 года управляема, но нужно время, чтобы найти точки роста. Компания собирается ориентироваться на российских потребителей, а также продолжать развивать проекты в Туркмении, Узбекистане, Казахстане и Северной Африке. За 2022 год было три выплаты по каждому виду ценных бумаг. В 2023 выплаты продолжились.

Черкизово – 12,5%

| Дата | Выплата | Доход |

|---|---|---|

| 8 декабря 2022 | 148,05 ₽ | 5,02% |

| 29 сентября 2021 | 85,27 ₽ | 2,81% |

| 1 октября 2020 | 48,79 ₽ | 2,56% |

| 3 апреля 2020 | 60,92 ₽ | 3,05% |

| 3 октября 2019 | 48,79 ₽ | 2,7% |

| 3 апреля 2019 | 101,63 ₽ | 5,21% |

| 4 октября 2018 | 20,48 ₽ | 1,77% |

| 30 марта 2018 | 75,07 ₽ | 5,73% |

| 4 октября 2017 | 59,82 ₽ | 4,4% |

| 27 апреля 2017 | 13,65 ₽ | 1,37% |

| 29 апреля 2016 | 22,75 ₽ | 2,53% |

| 7 октября 2015 | 22,75 ₽ | 2,5% |

| 15 апреля 2015 | 54,6 ₽ | 7,27% |

| 19 ноября 2014 | 11,16 ₽ | 1,51% |

| 19 ноября 2014 | 23,28 ₽ | 3,16% |

Группа «Черкизово», один из крупнейших вертикально-интегрированных производителей мяса и кормов в России. Она не пропускала выплаты в 2022 и 2021 годах, но вместо обычных двух за год переводила их по одному разу.

Газпром – 12,47%

| Дата | Выплата | Доход |

|---|---|---|

| 7 октября 2022 | 51,03 ₽ | 25,34% |

| 13 июля 2021 | 12,55 ₽ | 4,26% |

| 14 июля 2020 | 15,24 ₽ | 7,83% |

| 16 июля 2019 | 16,61 ₽ | 6,98% |

| 17 июля 2018 | 8,04 ₽ | 5,53% |

| 18 июля 2017 | 8,0397 ₽ | 6,46% |

| 18 июля 2016 | 7,89 ₽ | 5,41% |

| 14 июля 2015 | 7,2 ₽ | 4,91% |

| 15 июля 2014 | 7,2 ₽ | 4,91% |

| 9 мая 2013 | 5,99 ₽ | 4,54% |

| 8 мая 2012 | 8,97 ₽ | 5,44% |

| 10 мая 2011 | 3,85 ₽ | 1,8% |

| 5 мая 2010 | 2,39 ₽ | 1,46% |

| 6 мая 2009 | 0,36 ₽ | 0,21% |

| 6 мая 2008 | 2,66 ₽ | 0,84% |

| 9 мая 2007 | 2,54 ₽ | 1,01% |

| 10 мая 2006 | 1,5 ₽ | 0,45% |

Из-за высоких цен на газ в Европе, которая является основным рынком для Газпрома, компания показала рекордные результаты по чистой прибыли в 2021 году. На этом фоне она должна была заплатить самые большие дивиденды за всё время.

В 2022 году компания сначала объявила о рекордных выплатах. Инвесторы стали массово скупать бумаги Газпрома, но затем совет директоров отменил их, сославшись на нецелесообразность выплаты в текущих условиях. Спустя время, совет директоров поменял решение и всё же утвердил дивиденды на уровне 51,03 рубля на одну акцию, что составило 25,34% дивидендной доходности – рекордный показатель.

Сейчас компания испытывает давление из-за геополитических рисков и намерений некоторых европейских стран отказаться от покупки российского газа. В перспективе 3–5 лет это может привести к серьёзным снижениям поставок.

Чтобы уйти от рисков, Газпром будет развивать сотрудничество с Китаем и другими азиатскими странами, а также сосредоточится на внутреннем рынке.

НорНикель – 12,46%

| Дата | Выплата | Доход |

|---|---|---|

| 10 июня 2022 | 1166,22 ₽ | 5,98% |

| 12 января 2022 | 1523,17 ₽ | 6,33% |

| 28 мая 2021 | 1021,22 ₽ | 3,75% |

| 22 декабря 2020 | 623,35 ₽ | 2,62% |

| 21 мая 2020 | 557,2 ₽ | 2,47% |

| 25 декабря 2019 | 604,09 ₽ | 3,04% |

| 3 октября 2019 | 883,93 ₽ | 5,32% |

| 19 июня 2019 | 792,52 ₽ | 5,33% |

| 27 сентября 2018 | 776,02 ₽ | 6,56% |

| 13 июля 2018 | 607,98 ₽ | 5,33% |

| 17 октября 2017 | 224,2 ₽ | 2,09% |

| 21 июня 2017 | 446,1 ₽ | 5,38% |

| 26 декабря 2016 | 444,25 ₽ | 4,35% |

| 17 июня 2016 | 230,14 ₽ | 2,72% |

| 28 декабря 2015 | 321,95 ₽ | 3,44% |

| 23 сентября 2015 | 305,07 ₽ | 2,99% |

| 21 мая 2015 | 670,04 ₽ | 6,56% |

| 18 декабря 2014 | 762,34 ₽ | 8,29% |

| 13 июня 2014 | 248,48 ₽ | 3,58% |

| 30 октября 2013 | 220,7 ₽ | 4,39% |

| 26 апреля 2013 | 400,83 ₽ | 7,66% |

| 22 мая 2012 | 196 ₽ | 3,92% |

| 12 мая 2011 | 180 ₽ | 2,47% |

| 19 мая 2010 | 210 ₽ | 4,16% |

| 22 мая 2008 | 112 ₽ | 1,56% |

| 9 ноября 2007 | 108 ₽ | 1,42% |

| 11 мая 2007 | 120 ₽ | 2,42% |

Компания традиционно платит щедрые дивиденды и находится в растущем рынке, где есть спрос на никель из-за тренда на электромобили. Этот металл используют при производстве аккумуляторов.

Однако руководство хочет снизить выплаты, чтобы направить больше средств на развитие производств, увеличение объёмов добычи и программу по снижению углеродного следа. Об этом неоднократно заявлял глава Норильского Никеля Владимир Потанин. Тем не менее в 2022 году компания сделала две выплаты, а суммарная доходность оказалась выше 12%.

Белуга Групп – 11,56%

| Дата | Выплата | Доход |

|---|---|---|

| 19 января 2023 | 75 ₽ | 2,59% |

| 11 октября 2022 | 150 ₽ | 5,42% |

| 15 июня 2022 | 47,24 ₽ | 2,05% |

| 30 сентября 2021 | 72,76 ₽ | 2,21% |

| 4 мая 2021 | 90 ₽ | 2,49% |

| 22 октября 2020 | 10 ₽ | 0,8% |

| 9 июня 2020 | 32 ₽ | 2,39% |

Белуга два раза перечисляла выплаты в 2022 году, а также уже успела сделать одну выплату в январе 2023-го.

Транснефть (привилегированные) – 11,55%

| Дата | Выплата | Доход |

|---|---|---|

| 18 июля 2022 | 10497,36 ₽ | 8,5% |

| 15 июля 2021 | 9224,28 ₽ | 5,2% |

| 16 октября 2020 | 11612,2 ₽ | 8,04% |

| 17 июля 2019 | 10705,95 ₽ | 6,48% |

| 6 июля 2018 | 4308,81 ₽ | 2,55% |

| 6 июля 2018 | 3269,46 ₽ | 1,94% |

| 15 сентября 2017 | 3875,49 ₽ | 2,16% |

| 18 июля 2017 | 4296,48 ₽ | 2,43% |

Транснефть платила дивиденды пять лет подряд, а также показала сильный рост дивидендной доходности за это время. Если в 2017 году она составляла 2,43%, то в 2022 – 8,5%.

ОГК-2 – 11,5%

| Дата | Выплата | Доход |

|---|---|---|

| 7 июля 2022 | 0,096554 ₽ | 14,41% |

| 30 июня 2021 | 0,060046 ₽ | 7,65% |

| 8 июля 2020 | 0,054445 ₽ | 6,81% |

| 26 июня 2019 | 0,036785 ₽ | 6,53% |

| 6 июля 2018 | 0,016319 ₽ | 4,09% |

| 16 июня 2017 | 0,008253 ₽ | 2,16% |

Начиная с 2017 года ОГК-2 непрерывно переводит дивиденды. Не стал исключением и 2022 год, где дивидендная доходность показала значение 14,4%.

Сургутнефтегаз (привилегированные) – 11,24%

| Дата | Выплата | Доход |

|---|---|---|

| 18 июля 2022 | 4,73 ₽ | 14,28% |

| 16 июля 2021 | 6,72 ₽ | 14,68% |

| 16 июля 2020 | 0,97 ₽ | 2,69% |

| 16 июля 2019 | 7,62 ₽ | 18,16% |

| 17 июля 2018 | 1,38 ₽ | 4,13% |

| 17 июля 2017 | 0,6 ₽ | 2,07% |

| 10 мая 2013 | 1,48 ₽ | 6,76% |

| 13 мая 2009 | 1,326 ₽ | 12,14% |

| 12 марта 2008 | 0,82 ₽ | 6,05% |

У Сургутнефтегаза есть два типа бумаг – обыкновенные и привилегированные. По обоим видам компания выплачивает дивиденды. Правда, последние два года дивидендная доходность по обычным акциям не превышает 3-4%. По привилегированным бумагам доходность намного выше – 14,68% в 2021 году и 14,28% в 2022.

Мосэнерго – 11,13%

| Дата | Выплата | Доход |

|---|---|---|

| 7 июля 2022 | 0,22308 ₽ | 10,55% |

| 1 июля 2021 | 0,17945 ₽ | 7,61% |

| 6 июля 2020 | 0,12075 ₽ | 5,38% |

| 28 июня 2019 | 0,21004 ₽ | 8,37% |

| 14 июня 2018 | 0,16595 ₽ | 6,48% |

| 12 июня 2017 | 0,08482 ₽ | 3,65% |

| 15 июня 2016 | 0,05665 ₽ | 3,42% |

| 22 июня 2015 | 0,01 ₽ | 1,08% |

| 12 июня 2014 | 0,04 ₽ | 5,03% |

| 19 апреля 2013 | 0,03 ₽ | 2,63% |

| 9 мая 2012 | 0,02 ₽ | 1,24% |

| 10 мая 2011 | 0,02 ₽ | 0,73% |

| 4 мая 2010 | 0,0126 ₽ | 0,38% |

| 8 мая 2007 | 0,0104 ₽ | 0,17% |

| 28 марта 2007 | 0,0212 ₽ | 0,33% |

| 7 апреля 2006 | 0,0161 ₽ | 0,32% |

| 11 мая 2005 | 0,0221 ₽ | 0,89% |

| 11 мая 2004 | 0,0217 ₽ | 0,98% |

| 9 апреля 2003 | 0,0184 ₽ | 1,2% |

| 10 апреля 2002 | 0,0183 ₽ | 1,33% |

| 30 марта 2001 | 0,0077 ₽ | 0,79% |

| 29 марта 2000 | 0,003 ₽ | 0,16% |

| 3 марта 1999 | 0,0015 ₽ | 0,31% |

| 8 апреля 1998 | 0,05 ₽ | 0,69% |

Московская энергетическая компания – крупнейший производитель тепла в мире. Эмитент перечисляет дивиденды ежегодно. В 2022 доходность по ним составила 10,55%.

Селигдар – 11,08%

| Дата | Выплата | Доход |

|---|---|---|

| 17 июня 2022 | 4,5 ₽ | 8,65% |

| 23 июня 2021 | 1,95 ₽ | 4,23% |

| 26 ноября 2020 | 2,55 ₽ | 5,12% |

| 23 июня 2020 | 1,42 ₽ | 5,33% |

| 20 декабря 2019 | 0,78 ₽ | 5,86% |

| 18 апреля 2012 | 0,15 ₽ | 1,36% |

Эта компания занимается производством металлов. У неё есть два основных направления – олово и золото. По запасам последнего входит в пятёрку крупнейших компаний России.

В последние годы Селигдар показывает неплохую дивидендную доходность. В 2022 году она составила 8,65% – больше, чем в предыдущие четыре года.

Алроса – 10,95%

| Дата | Выплата | Доход |

|---|---|---|

| 15 октября 2021 | 8,79 ₽ | 6,37% |

| 30 июня 2021 | 9,54 ₽ | 7,1% |

| 9 июля 2020 | 2,63 ₽ | 3,97% |

| 10 октября 2019 | 3,84 ₽ | 5,25% |

| 11 июля 2019 | 4,11 ₽ | 4,98% |

| 11 октября 2018 | 5,93 ₽ | 5,87% |

| 11 июля 2018 | 5,24 ₽ | 4,94% |

| 18 июля 2017 | 8,93 ₽ | 9,3% |

| 15 июля 2016 | 2,09 ₽ | 2,96% |

| 13 июля 2015 | 1,47 ₽ | 2% |

| 16 июля 2014 | 1,47 ₽ | 3,06% |

| 8 мая 2013 | 1,11 ₽ | 3,49% |

| 9 мая 2012 | 1,01 ₽ | 3,58% |

Крупнейший в мире производитель алмазов столкнулся с санкциями со стороны США на ввоз драгоценных камней. Однако напрямую в США компания продавала мало продукции. Сделки и до ограничений в основном шли через Индию, Бельгию, Израиль и Гонконг.

В 2022 году наблюдательный совет Алроса рекомендовал не выплачивать дивиденды. В 2023 руководство компании пока не делало заявлений. Если Алроса вернётся к выплатам, прогнозная доходность должна показать уровень выше 11%.

Таттелеком – 10,83%

| Дата | Выплата | Доход |

|---|---|---|

| 16 мая 2022 | 0,04285 ₽ | 6,4% |

| 28 мая 2021 | 0,0393 ₽ | 5,65% |

| 8 мая 2020 | 0,02021 ₽ | 5,72% |

| 10 мая 2019 | 0,01932 ₽ | 8,68% |

| 11 мая 2018 | 0,019222 ₽ | 8,96% |

| 12 мая 2017 | 0,0091 ₽ | 5,65% |

| 6 мая 2016 | 0,01136 ₽ | 7,81% |

| 8 мая 2015 | 0,005 ₽ | 3,72% |

| 15 мая 2014 | 0,0107 ₽ | 6,6% |

| 7 марта 2013 | 0,0106 ₽ | 6,02% |

| 8 марта 2012 | 0,0102 ₽ | 4,86% |

| 10 марта 2011 | 0,0094 ₽ | 3,79% |

| 9 марта 2010 | 0,0055 ₽ | 2,99% |

| 9 марта 2009 | 0,0101 ₽ | 18,7% |

| 5 мая 2008 | 0,0126 ₽ | 4,85% |

| 3 мая 2007 | 0,0101 ₽ | 2,62% |

Таттелеком стабилен в плане дивидендов уже 16 лет подряд. Несмотря на серьёзную волатильность курса акций в прошлом году, инвесторы всё же получили свои выплаты.

Московская Биржа – 10,77%

| Дата | Выплата | Доход |

|---|---|---|

| 12 мая 2021 | 9,45 ₽ | 4,99% |

| 13 мая 2020 | 7,93 ₽ | 6,23% |

| 10 мая 2019 | 7,7 ₽ | 8,4% |

| 11 мая 2018 | 5,47 ₽ | 4,44% |

| 27 сентября 2017 | 2,49 ₽ | 2,13% |

| 12 мая 2017 | 7,68 ₽ | 6,66% |

| 12 мая 2016 | 7,11 ₽ | 6,64% |

| 8 мая 2015 | 3,87 ₽ | 5,27% |

| 9 июля 2014 | 2,38 ₽ | 3,65% |

| 16 мая 2013 | 1,22 ₽ | 2,44% |

В 2022 году компания отменила дивиденды. Наблюдательный совет Мосбиржи рекомендовал не выплачивать их за 2021 год. Хотя до этого, начиная с 2013-го, инвесторы каждый год получали выплаты.

КазаньОргСинтез – 10,29%

| Дата | Выплата | Доход |

|---|---|---|

| 7 июля 2022 | 3,9741 ₽ | 5,6% |

| 16 сентября 2021 | 5,745 ₽ | 4,91% |

| 4 мая 2021 | 3,36 ₽ | 3,52% |

| 8 июля 2020 | 4,5468 ₽ | 5,09% |

| 2 мая 2019 | 7,792 ₽ | 7,51% |

| 14 июня 2018 | 4,253 ₽ | 4,25% |

| 20 апреля 2017 | 5,0726 ₽ | 7,85% |

| 10 мая 2016 | 3,2261 ₽ | 7,95% |

| 15 мая 2015 | 1,0105 ₽ | 5,17% |

| 9 мая 2014 | 0,3458 ₽ | 4,61% |

| 13 марта 2013 | 0,5353 ₽ | 8% |

| 1 мая 2012 | 0,06 ₽ | 1,54% |

Крупный российский производитель полиэтилена и единственный производитель поликарбонатов в России. Компания не пропускала дивиденды в 2022 году и выплатила инвесторам 3,9 рубля на акцию.

Роснефть – 10,26%

| Дата | Выплата | Доход |

|---|---|---|

| 10 января 2023 | 20,39 ₽ | 5,57% |

| 6 июля 2022 | 23,63 ₽ | 6,39% |

| 7 октября 2021 | 18,03 ₽ | 2,8% |

| 11 июня 2021 | 6,94 ₽ | 1,29% |

| 10 июня 2020 | 18,07 ₽ | 4,51% |

| 9 октября 2019 | 15,34 ₽ | 3,64% |

| 13 июня 2019 | 11,33 ₽ | 2,68% |

| 5 октября 2018 | 14,58 ₽ | 2,9% |

| 28 июня 2018 | 6,65 ₽ | 1,68% |

| 6 октября 2017 | 3,83 ₽ | 1,19% |

| 29 июня 2017 | 5,98 ₽ | 1,8% |

Роснефть – одна из немногих нефтяных корпораций, которая способна уверенно перенести последствия санкционных ограничений. В её пользу играют большое количество стран-покупателей из Азии, налаживание поставок в Китай и перенаправление объёмов нефти, которые предназначалась для Европы, в Индию. В 2022 году дивиденды не отменялись, но выплачивались лишь однажды, в отличие от 2021 года.

КуйбышевАзот (привилегированные) – 9,07% и (обыкновенные) – 8,95%

| Дата | Выплата (префы) | Доход |

|---|---|---|

| 29 сентября 2022 | 15 ₽ | 3,84% |

| 19 мая 2022 | 17,4 ₽ | 3,78% |

| 20 декабря 2021 | 10 ₽ | 2,64% |

| 7 мая 2021 | 6,85 ₽ | 3,03% |

| 25 декабря 2019 | 1 ₽ | 0,68% |

| 19 сентября 2019 | 1 ₽ | 0,64% |

| 3 мая 2019 | 5 ₽ | 3,66% |

| 19 декабря 2018 | 2 ₽ | 1,91% |

| 8 мая 2018 | 2 ₽ | 2,33% |

| 4 января 2018 | 1 ₽ | 1,18% |

| 4 октября 2017 | 1 ₽ | 1,17% |

| 8 мая 2017 | 1 ₽ | 1,22% |

| 14 декабря 2016 | 1 ₽ | 1,13% |

| 28 сентября 2016 | 1 ₽ | 1,32% |

| 2 мая 2016 | 2,8 ₽ | 3,96% |

| 18 декабря 2015 | 1 ₽ | 1,49% |

| 30 сентября 2015 | 0,7 ₽ | 1,19% |

| 1 мая 2015 | 2 ₽ | 4,57% |

| 25 декабря 2014 | 0,5 ₽ | 1% |

| 1 октября 2014 | 0,5 ₽ | 0,98% |

| 8 мая 2014 | 1 ₽ | 1,84% |

| 1 ноября 2013 | 1 ₽ | 2% |

| 31 июля 2013 | 1 ₽ | 1,36% |

| 7 марта 2013 | 1,25 ₽ | 2,27% |

| 1 ноября 2012 | 1 ₽ | 2,41% |

| 8 августа 2012 | 1 ₽ | 2% |

| 7 марта 2012 | 2,3 ₽ | 4,42% |

| Дата | Выплата (обычные) | Доход |

|---|---|---|

| 29 сентября 2022 | 15 ₽ | 3,95% |

| 19 мая 2022 | 17,4 ₽ | 3,84% |

| 20 декабря 2021 | 10 ₽ | 2,66% |

| 7 мая 2021 | 6,85 ₽ | 3% |

| 25 декабря 2019 | 1 ₽ | 0,67% |

| 19 сентября 2019 | 1 ₽ | 0,65% |

| 3 мая 2019 | 5 ₽ | 3,66% |

| 19 декабря 2018 | 2 ₽ | 1,93% |

| 8 мая 2018 | 2 ₽ | 2,31% |

| 4 января 2018 | 1 ₽ | 1,13% |

| 4 октября 2017 | 1 ₽ | 1,14% |

| 8 мая 2017 | 1 ₽ | 1,22% |

| 14 декабря 2016 | 1 ₽ | 1,14% |

| 28 сентября 2016 | 1 ₽ | 1,16% |

| 2 мая 2016 | 2,8 ₽ | 3,39% |

| 18 декабря 2015 | 1 ₽ | 1,18% |

| 30 сентября 2015 | 0,7 ₽ | 0,88% |

| 1 мая 2015 | 2 ₽ | 2,48% |

| 25 декабря 2014 | 0,5 ₽ | 0,57% |

| 1 октября 2014 | 0,5 ₽ | 0,59% |

| 8 мая 2014 | 1 ₽ | 1% |

| 1 ноября 2013 | 1 ₽ | 1,05% |

| 31 июля 2013 | 1 ₽ | 1,16% |

| 7 марта 2013 | 1,25 ₽ | 1,21% |

| 1 ноября 2012 | 1 ₽ | 1,27% |

| 8 августа 2012 | 1 ₽ | 1,33% |

| 7 марта 2012 | 2,3 ₽ | 2,95% |

Компания имеет неплохую дивидендную историю, которая стартовала в 2012 году. В 2021 дивиденды выплачивались два раза. Такая же частотность была и в 2022.

Магнит – 8,94%

| Дата | Выплата | Доход |

|---|---|---|

| 28 декабря 2021 | 294,37 ₽ | 5,2% |

| 23 июня 2021 | 245,31 ₽ | 4,39% |

| 5 января 2021 | 245,31 ₽ | 4,27% |

| 17 июня 2020 | 157 ₽ | 3,98% |

| 8 января 2020 | 147,19 ₽ | 4,3% |

| 12 июня 2019 | 166,78 ₽ | 4,41% |

| 19 декабря 2018 | 137,38 ₽ | 3,74% |

| 4 июля 2018 | 135,5 ₽ | 2,93% |

| 13 сентября 2017 | 114,846973 ₽ | 1,08% |

| 21 июня 2017 | 67,023067 ₽ | 0,71% |

| 21 декабря 2016 | 125,396071 ₽ | 1,17% |

| 7 августа 2013 | 45,795616 ₽ | 0,57% |

| 3 апреля 2013 | 54,704185 ₽ | 0,92% |

| 5 мая 2010 | 10,002256 ₽ | 0,4% |

В 2021 году Магнит платил дивиденды три раза, но в 2022 отменил их. Совет директоров компании решил оставить чистую по результатам 2021 отчётного года в качестве нераспределённой. Если компания возобновит выплаты в 2023, то прогнозируемая доходность может составить почти 9%.

НОВАТЭК – 8,93%

| Дата | Выплата | Доход |

|---|---|---|

| 5 октября 2022 | 45 ₽ | 4,49% |

| 29 апреля 2022 | 43,77 ₽ | 4,07% |

| 7 октября 2021 | 27,67 ₽ | 1,44% |

| 5 мая 2021 | 23,74 ₽ | 1,67% |

| 8 октября 2020 | 11,82 ₽ | 1,08% |

| 6 мая 2020 | 18,1 ₽ | 1,71% |

| 8 октября 2019 | 14,23 ₽ | 1,08% |

| 2 мая 2019 | 16,81 ₽ | 1,39% |

| 1 мая 2018 | 8 ₽ | 1,04% |

| 28 апреля 2017 | 7 ₽ | 1,01% |

| 12 сентября 2013 | 3,4 ₽ | 0,87% |

НОВАТЭК – вторая в России компания по объёмам добычи газа. В 2022 году она два раза перечисляла дивиденды инвесторам.

Мать и дитя – 8,7%

| Дата | Выплата | Доход |

|---|---|---|

| 2 ноября 2022 | 0,118493$ | 1,56% |

| 22 сентября 2021 | 0,210023$ | 1,8% |

| 30 апреля 2021 | 0,219256$ | 2,75% |

Дивидендная история этой медицинской компании небольшая. Однако, несмотря на кризис, это не помешало ей порадовать акционеров выплатой в 2022 году.

Ростелеком – (привилегированные) – 8,41% и (обыкновенные) – 8,15%

| Дата | Выплата (префы) | Доход |

|---|---|---|

| 18 июля 2022 | 4,56 ₽ | 7,23% |

| 8 июля 2021 | 5 ₽ | 5,46% |

| 19 августа 2020 | 5 ₽ | 5,19% |

| 2 июля 2019 | 2,5 ₽ | 3,84% |

| 9 января 2019 | 2,5 ₽ | 4,05% |

| 4 июля 2018 | 5,045825 ₽ | 7,65% |

| 5 июля 2017 | 5,387002 ₽ | 9,22% |

| 6 июля 2016 | 5,915467 ₽ | 8,16% |

| 1 июля 2015 | 4,050034 ₽ | 6,38% |

| 10 июля 2014 | 4,848556 ₽ | 7,18% |

| 26 апреля 2013 | 4,1022 ₽ | 5% |

| 25 апреля 2012 | 4,6959 ₽ | 4,99% |

| 6 мая 2011 | 0,4344 ₽ | 0,52% |

| 17 сентября 2010 | 1,6667 ₽ | 1,79% |

| 5 мая 2010 | 2,1005 ₽ | 2,73% |

| 10 апреля 2009 | 2,9124 ₽ | 7,61% |

| 18 апреля 2008 | 3,8809 ₽ | 6,86% |

| 25 апреля 2007 | 2,9589 ₽ | 3,21% |

| 3 мая 2006 | 3,7178 ₽ | 5,31% |

| 4 мая 2005 | 2,9738 ₽ | 6,44% |

| 7 мая 2004 | 3,25301 ₽ | 6,92% |

| 24 апреля 2003 | 1,27472 ₽ | 4,01% |

| 10 апреля 2002 | 0,919524 ₽ | 4% |

| 7 мая 2001 | 0,4243 ₽ | 4,66% |

| 4 мая 2000 | 0,8093 ₽ | 2,26% |

| 6 мая 1998 | 0,57362 ₽ | 5,19% |

| Дата | Выплата (обычные) | Доход |

|---|---|---|

| 18 июля 2022 | 4,56 ₽ | 7,04% |

| 8 июля 2021 | 5 ₽ | 4,87% |

| 19 августа 2020 | 5 ₽ | 4,92% |

| 2 июля 2019 | 2,5 ₽ | 3,1% |

| 9 января 2019 | 2,5 ₽ | 3,39% |

| 4 июля 2018 | 5,045825 ₽ | 6,74% |

| 5 июля 2017 | 5,387002 ₽ | 7,49% |

| 6 июля 2016 | 5,915467 ₽ | 6,43% |

| 1 июля 2015 | 3,341083 ₽ | 3,7% |

| 10 июля 2014 | 3,1159 ₽ | 3,43% |

| 26 апреля 2013 | 2,4369 ₽ | 2,07% |

| 25 апреля 2012 | 4,6959 ₽ | 3,49% |

| 17 сентября 2010 | 1,1113 ₽ | 0,82% |

| 5 мая 2010 | 1,4002 ₽ | 1,19% |

| 10 апреля 2009 | 1,941 ₽ | 0,6% |

| 18 апреля 2008 | 1,9399 ₽ | 0,69% |

| 25 апреля 2007 | 1,479 ₽ | 0,59% |

| 3 мая 2006 | 1,5617 ₽ | 1,56% |

| 4 мая 2005 | 1,4593 ₽ | 2,47% |

| 7 мая 2004 | 0,878 ₽ | 1,48% |

| 24 апреля 2003 | 0,5435 ₽ | 1,21% |

| 10 апреля 2002 | 0,2145 ₽ | 0,5% |

| 7 мая 2001 | 0,1634 ₽ | 0,74% |

| 4 мая 2000 | 0,1645 ₽ | 0,18% |

| 6 мая 1998 | 0,0822 ₽ | 0,38% |

Телекоммуникационная компания Ростелеком не отказалась от перечисления дивидендов. В 2022 году инвесторы смогли получить доходность на уровне более 7%.

ЛСР – 8,25%

| Дата | Выплата | Доход |

|---|---|---|

| 7 мая 2021 | 39 ₽ | 4,71% |

| 8 октября 2020 | 20 ₽ | 2,29% |

| 7 мая 2020 | 30 ₽ | 4,8% |

| 8 июля 2019 | 78 ₽ | 9,87% |

| 6 июля 2018 | 78 ₽ | 9,18% |

| 16 июня 2017 | 78 ₽ | 8,83% |

| 14 апреля 2016 | 78 ₽ | 10,86% |

| 15 апреля 2015 | 78 ₽ | 11,84% |

| 27 июня 2014 | 40 ₽ | 6,44% |

| 14 февраля 2013 | 20 ₽ | 2,98% |

| 15 февраля 2012 | 20 ₽ | 2,97% |

| 1 марта 2011 | 15 ₽ | 1,25% |

Руководство российской строительной группы ЛСР отменило выплаты в 2022 году. На общем годовом собрании акционеров было решено отказаться от дивидендов по обыкновенным именным акциям Общества. Однако, прогноз по доходности, при условия возобновления выплат, остаётся неплохим.

Почему большие дивиденды – это не самое главное

На рынке ценных бумаг есть разные дивидендные стратегии. Чаще такие акции выбирают инвесторы, которые готовы долго держать и не продавать их, несмотря на кризисы и рыночные колебания. Они ориентируются на привлекательную дивидендную доходность, но не забывают об оценке бизнеса компании.

Важно, чтобы организация развивалась, выпускала новые продукты, наращивала прибыль и выручку. Ведь дивиденды распределяют, если компания зарабатывает деньги, а не несёт убытки. Проще говоря, дивиденды – доля прибыли компании, которую она делит между держателями акций.

Компания переводит дивиденды, когда совет директоров и главные акционеры убеждены, что не смогут получить выгоды от реинвестирования прибыли обратно в бизнес. Именно поэтому их чаще выплачивают крупные и зрелые компании, которые контролируют большие доли рынка и успешно работают. Молодые и растущие обычно вкладывают свой заработок в развитие.

На дивиденды влияет не только возраст организации, но и отрасль, в которой она работает. В некоторых сферах вводить такую практику проще чем в других. Например, в секторе коммунальных услуг, где компании имеют предсказуемый денежный поток. У эмитентов, которые работают в технологических отраслях экономики, реже бывают дивиденды, но зато их акции сильнее могут вырасти в цене.

Читайте: Дивиденды каждый месяц: по каким российским акциям их платят