В инвесткомпании также рассказали о своих акциях-фаворитах на российском рынке и спрогнозировали курс российской валюты по отношению к доллару

Аналитики «Атона» составили рейтинг 10 российских компаний с самыми большими ожидаемыми выплатами в 2023 году. Список акций, привлекательных для покупки под

дивиденды

инвесткомпания привела в обзоре «Дорожная карта инвестора», посвященном стратегии на 2023 год (есть в распоряжении «РБК Инвестиций»). Покупка дивидендных акций — одна из лучших долгосрочных инвестиционных стратегий, напомнили в «Атоне».

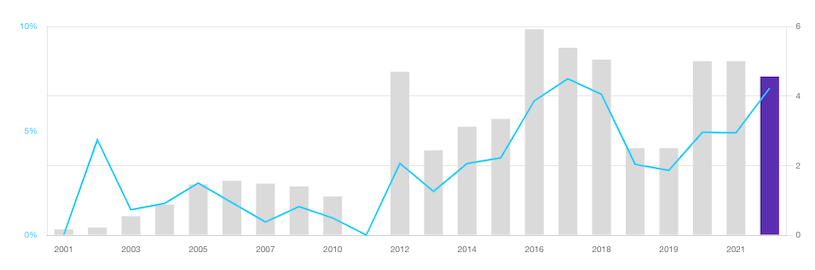

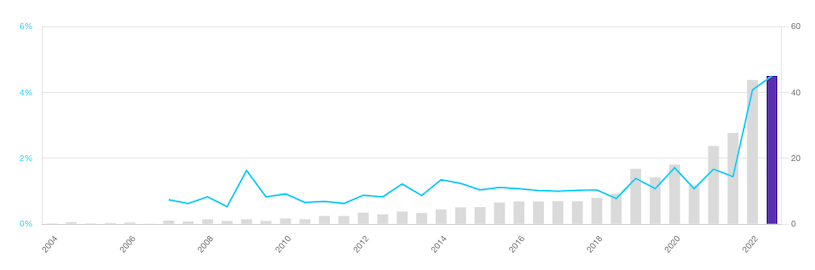

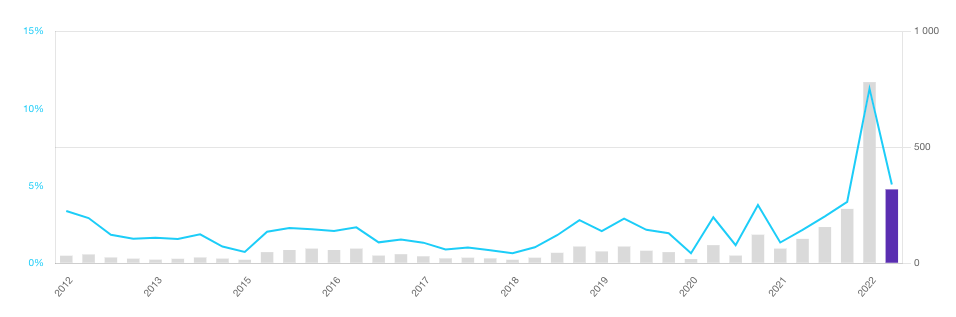

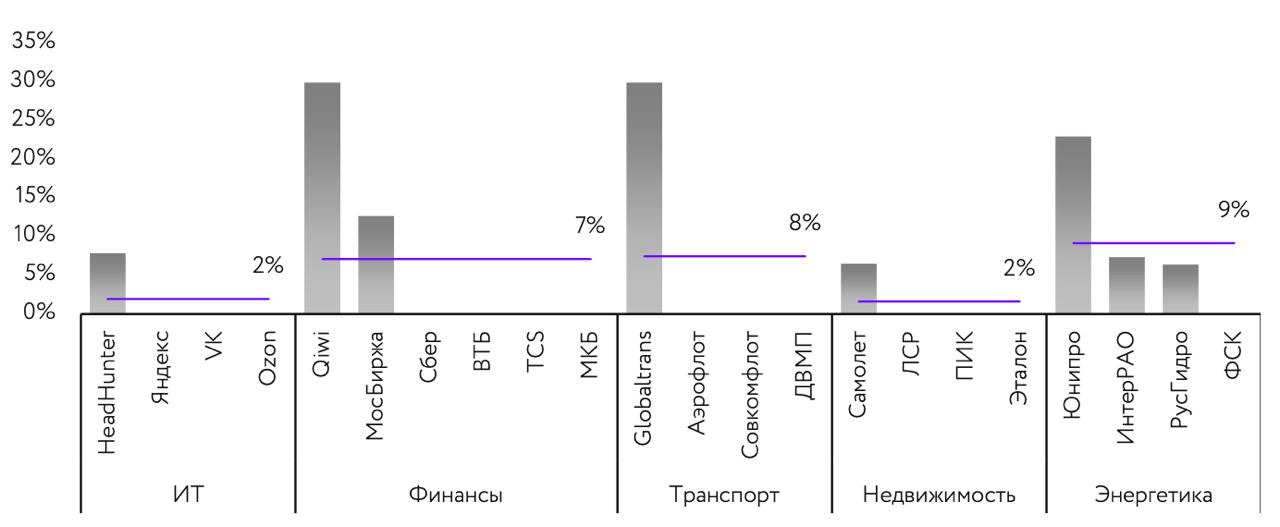

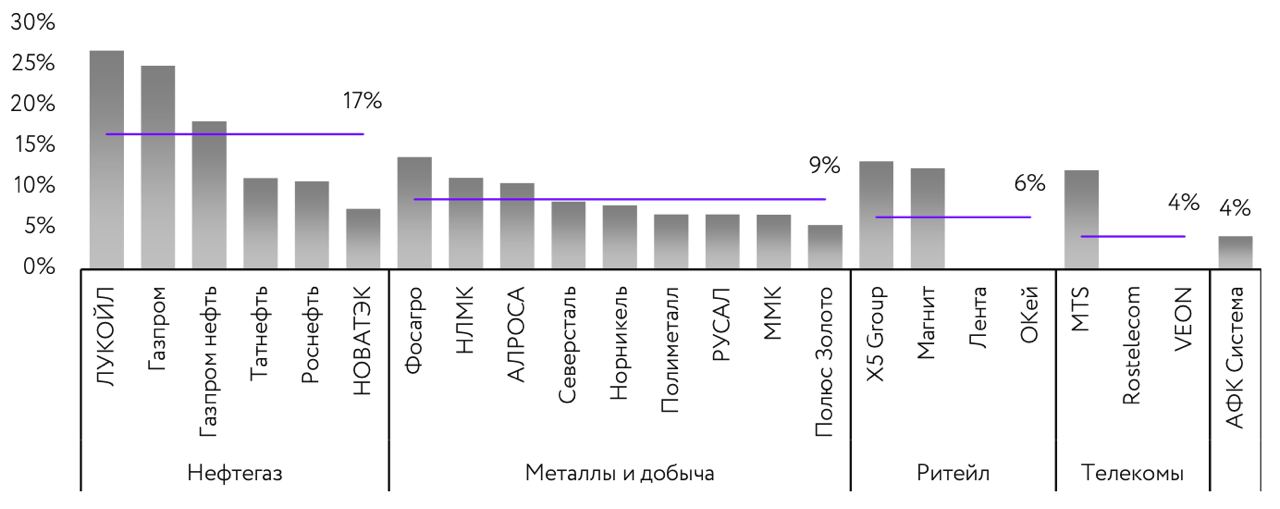

Дивидендная доходность по секторам

Сейчас наиболее доходный по дивидендам — нефтегазовый сектор. Некоторые бумаги сектора — например, акции «Газпрома», «Газпром нефти» и ЛУКОЙЛа — предлагают доходность на уровне или даже выше 20%. По оценкам «Атона», средняя доходность по сектору в ближайшие 12 месяцев составит 17%.

Что касается металлургического сектора, который ранее был лидером по дивидендной доходности на рынке, то он временно ушел на второй план. Аналитики ожидают, что акции металлургов обеспечат доходность в 9%.

«Производители стали взяли паузу и приостановили выплату финальных дивидендов за 2021 год и промежуточных за 2022 год, но даже после возобновления выплат мы ждем снижения доходности из-за падения цен на сталь и экспортных трудностей. Также «Норникель», скорее всего, снизит дивидендные выплаты после окончания действия акционерного соглашения, которое истекает в конце 2022 года», — спрогнозировали эксперты.

Они добавили, что на рынке есть бумаги с высокой доходностью и в других секторах (например, X5 Group с дивдоходностью в 13% и МТС с 12%), однако средняя доходность ретейла и телекоммуникационного сектора невысокая — 6% и 4% соответственно.

Фото: Скриншот страницы документа. в котором излагается стратегия «Атона» на 2023 год

Фото: Скриншот страницы документа. в котором излагается стратегия «Атона» на 2023 год

Топ-10 дивидендных акций

В своей стратегии «Атон» оценил перспективы выплаты дивидендов различными российскими компаниями и составил топ-10 бумаг, которые потенциально могут обеспечить наибольшую доходность на горизонте 12 месяцев.

Топ-10 этих компаний:

- ЛУКОЙЛ (прогнозная дивидендная доходность на ближайшие 12 месяцев 27%);

- «Газпром» (ожидаемая дивдоходность — 25%);

- «Газпром нефть» (18%);

- «ФосАгро» (14%);

- Мосбиржа (13%);

- Globaltrans (более 30%);

- Qiwi (более 30%);

- «Юнипро» (23%);

- X5 Group (13%);

- «Магнит» (12%).

Последние пять

эмитентов

приостановили выплаты, однако в будущем могут возобновить их, полагают эксперты. Компании отказывались от распределения прибыли, в том числе из-за неопределенности на рынках, а также санкционного давления на компании и ключевых акционеров.

Тем не менее, аналитики «Атона» указали на имеющиеся риски для дивидендных выплат. «Большинство российских компаний имеют прозрачную дивидендную политику, которая позволяет прогнозировать размер дивидендов на много лет вперед. Однако вероятно, что ряд компаний пересмотрит эту политику на более консервативную ввиду изменения рыночных условий. Также значительные риски представляет существенное падение цен на сырье, которое может привести к снижению прибыли и дивидендов сырьевых компаний», — предупредили в инвесткомпании.

Акции-фавориты

Аналитики «Атона» назвали акции, которым в целом отдает предпочтения на 2023 год. Среди них бумаги следующих компаний:

- сырьевой сектор: ЛУКОЙЛ, НОВАТЭК, «Русал»;

- финансовый сектор: «Сбер» и Мосбиржа;

- ретейл: «Магнит» и X5 Group;

- IT: «Яндекс» и VK

Аналитики считают, что в будущем такие негативные факторы для бизнеса «Русала», как крепкий рубль и падение цен на алюминий, исчезнут, в то время как компания снизила свою долговую нагрузку и зависимость от дивидендов «Норникеля», а также сама вернулась к выплате дивидендов. ЛУКОЙЛ же стал фаворитом «Атона» благодаря своей понятной стратегией и стабильным дивидендом, а также хорошим, как ожидается, результатам по итогам 2022 года. НОВАТЭК, в свою очередь, не так чувствителен к снижению потребления российского газа в Европе и есть признаки того, что компания достаточно успешно может развиваться в санкционных условиях.

Что касается «Сбера» и Мосбиржи, то обе компании торгуются с 50-процентным дисконтом к своим пятилетним средним мультипликаторам P/E (показывает отношение капитализации к прибыли компании). Помимо этого, «Атон» отметил, что обе компании являются лидерами рынка с устойчивой бизнес-моделью и высоким уровнем корпоративного управления, а также и «Сбер», и Мосбиржа нацелены на возобновление дивидендных выплат.

«Яндекс» и VK могут извлечь значительную выгоду от ухода иностранных конкурентов. По мнению экспертов, «Яндекс» при сохранении лидерства в сегментах поиска и такси продолжит наращивать потенциал своих быстрорастущих бизнесов. VK в то же время сможет выиграть от получения от «Яндекса» медийных активов и переходу части акций менеджменту компании.

«Магнит» и X5 Group стали фаворитами «Атона» благодаря сильным финансовым результатам и статусу защитных активов. «Магнит» также может выплатить щедрые дивиденды, а X5 Group из-за технических сложностей с выплатами может более активно инвестировать средства в рост бизнеса.

Кроме того, в список предпочтений аналитики «Атона» добавили компании второго эшелона (Globaltrans, Qiwi и «Юнипро»). «У них низкая

ликвидность

, а корпоративная структура препятствует выплате дивидендов в условиях санкций, при этом они оцениваются рынком по очень низким

мультипликаторам

относительно их исторических значений», — заключили эксперты «Атона».

Российский валютный рынок

По итогам 2023 года средний обменный курс доллара к рублю может превысить ₽70, ожидают в инвесткомпании.

Авторы стратегии отметили, что в 2022 году на российском валютном рынке произошли кардинальные изменения, из-за которых рубль значительно укрепился. Отчасти это произошло на фоне резкого сокращения импорта и значительного роста цен на энергоносители, которые привели к тому, что профицит по счету текущих операций в России в 2022 году достиг рекордно высоких значений и может приблизиться к $250 млрд.

Профицит текущего счета платежного баланса — это ситуация, когда общая сумма поступлений валюты в страну превышает ее отток за границу.

Кроме того, «на фоне многочисленных ограничений для банков, корпораций и частных лиц традиционные валюты (доллар США, евро и т.д) стали в плане владения дорогим и даже «токсичным» активом — риск «заморозки» этих средств слишком высок. В результате большинство экономических агентов стали последовательно сокращать позиции в этих активах», — отмечается в документе.

На этом фоне остро встала проблема поиска альтернативных вариантов вложений. Наиболее популярным вариантом стал китайский юань, но назвать его полноценной заменой традиционным валютам нельзя, заключили эксперты.

В результате после значительного ослабления обменного курса в феврале-марте рубль перешел к укреплению и в среднем за январь—ноябрь 2022 года курс доллара составил ₽68,73.

Фото: Скриншот страницы документа. в котором излагается стратегия «Атона» на 2023 год

Действие этих факторов, по мнению экспертов «Атона», в 2023 году начнет ослабевать. Ожидается, что объем энергетического экспорта будет сокращаться, в том числе из-за введения ЕС с 5 декабря 2022 года эмбарго на поставки российской нефти. Аналитики отметили, что при этом импорт постепенно восстанавливается, хоть и не столь быстрыми темпами.

В результате профицит по счету текущих операций будет снижаться. По оценке «Атона», процесс перехода из традиционных валют в альтернативные инструменты конечен и, вероятно, завершится к середине будущего года. При этом заметную роль в процессе может сыграть выпуск замещающих облигаций, куда эти ресурсы могут быть перенаправлены.

«На наш взгляд, это может способствовать возвращению стоимости рубля к фундаментально более обоснованным уровням. Вполне вероятно, что по итогам 2023 года средний обменный курс может превысить ₽70», — заключили эксперты.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Кто заплатит (теоретически) более 15%? Таких компаний 5. А ещё несколько десятков компаний с ожидаемыми дивидендами более 10%. Какие из них уже есть в ваших портфелях? Думаю, что многие, если вы инвестируете в акции российских компаний.

Российские инвесторы покупают акции с двумя целями:

- Получение дивидендов

- Рост стоимости акций

Логичным способом получить доход является покупка дивидендных акций, а поскольку мы столкнулись с ограничениями, то вариантов не так много, как раньше. В первую очередь это российские компании, регулярно выплачивающие дивиденды, а также это китайские акции. Акции США и Европы несут в себе повышенные риски, да и доступны не всем, а только квалифицированным инвесторам.

Дивиденды от российских компаний — самый логичный вариант, доступный всем. Нужно только собрать в портфель акции компаний, которые заплатят их с высокой вероятностью.

Дивиденды — это часть прибыли компании, которая выплачивается акционерам. Решение по выплате принимает СД, а дивидендная политика прописана в уставе компании.

На 2023 год прогнозы довольно позитивные, но стоит помнить, что это лишь прогнозы. Тем не менее, практика показала, что компании УЖЕ ГОТОВЫ платить дивиденды. И с высокой степенью вероятности заплатят. Прогноз основывается на финансовых показателях компаний и дивидендной политике. Но ещё раз повторяю, что это прогноз. Основано на данных УК Доходъ.

Итак, список самых высоких дивидендов в 2023 году (прогноз). Сначала — самые доходные акции, где дивиденды ожидаются выше 15%. Ого!

1. ТМК

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 25-26%

- Размер дивиденда на акцию: 23-24 рубля

- Капитализация: 1 244 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 16-17 рублей.

2. Газпром нефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 19-20%

- Размер дивиденда на акцию: 84-85 рублей

- Капитализация: 27 448 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 64-65 рублей.

3. Лукойл

масло

нефть.

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 18-19%

- Размер дивиденда на акцию: 764-765 рублей

- Капитализация: 37 556 млрд долларов

4. «Европейский медицинский центр» (ЕМЦ / ЕМС)

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 16-17%

- Размер дивиденда на акцию: 57-58 рублей

- Капитализация: 1 270 млрд долларов

5. Фосагро

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 15-16%

- Размер дивиденда на акцию: 1070-1080 рублей

- Капитализация: 12 056 млрд долларов

За 4 квартал 2022 года уже объявили дивиденды 465 рублей на акцию.

Итак, 5 компаний могут выплатить более 15%! Но не стоит рассматривать только эти компании, ведь СД может не согласовать такие выплаты. Или могут произойти ещё какие-то неприятности. Посмотрим, какие компании также могут выплатить большие дивиденды.

Акции с дивидендной доходностью 13-15%

МТС

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 14-15%

- Размер дивиденда на акцию: 37-38 рублей

- Капитализация: 6 753 млрд долларов

Газпром

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 22-23 рубля

- Капитализация: 50 353 млрд долларов

НКНХ

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 12-13 рублей

- Капитализация: 2 807 млрд долларов

Татнефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 46-47 рублей

- Капитализация: 10 292 млрд долларов

Роснефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 49-50 рублей

- Капитализация: 50 882 млрд долларов

Распадская

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 37-38 рублей

- Капитализация: 2 512 млрд долларов

Россети Ленэнерго

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 18-19 рублей

- Капитализация: 1 442 млрд долларов

Акции с дивидендной доходностью 10-13%

Здесь список очень большой, поэтому просто перечислю их. Таких компаний ещё 14 штук, которые могут заплатить более 10%!

- Башнефть

- Белуга Групп

- Сургутнефтегаз

- Мечел

- Globaltrans

- Эталон

- Транснефть

- ОГК-2

- НОВАТЭК

- Алроса

- НМТП

- Селигдар

- Черкизово

Ещё раз отмечу, что это прогноз. Какие акции выбрать — решать только вам самим. У кого что уже есть в портфелях, кто что ещё хочет прикупить в свой портфель? Пишите в комментариях!

Приглашаю подписаться на мой телеграм-канал, где я рассказываю про свой путь в инвестициях с целью покупки квартиры в Сочи, о финансах и недвижимости.

Содержание:

- Как выбирать российские дивидендные акции

- Лучшие дивидендные акции РФ

- Российские акции с высокой дивидендной доходностью

- Заключение

Дивиденды – доля чистой прибыли, которой компания делится с акционерами. Чтобы получать дивиденды, нужно выполнить следующий алгоритм: выбрать лицензионную брокерскую компанию, открыть у неё брокерский счёт, купить дивидендные акции, а затем ждать, когда выплата автоматически поступит к вам на счёт.

Выплата дивидендов – это не обязанность. Организация может менять размер выплат или отменить их, если получит недостаточно прибыли из-за проблем в бизнесе. Такие решения принимаются на общем собрании акционеров по рекомендации совета директоров. Помимо дивидендов, чистая прибыль может быть потрачена на развитие бизнеса, бонусы сотрудникам, непредвиденные расходы и т.д.

Существуют акционерные общества, которые вообще не платят дивиденды, а реинвестируют всю прибыль обратно в бизнес. Обычно это эмитенты из технологических секторов экономики или стартапы, например: Яндекс, Ozon, Циан. Инвесторы, которые покупают такие ценные бумаги, рассчитывают на заработок только за счёт того, что цена акции вырастет.

Как выбирать российские дивидендные акции

Акции, которые торгуются на фондовом рынке, бывают двух видов – обыкновенные и привилегированные. Они отличаются разным набором прав. По привилегированным бумагам у инвестора есть приоритет. Держателям таких акций первыми приходят дивиденды в отличие от владельцев обычных акций.

Список привилегированных ценных бумаг на Московской Бирже

Дивидендный инвестор должен обращать внимание не только на тип акции, но и на успешность бизнеса самой компании. Если вы планируете долго держать ценные бумаги, важно, чтобы компания перечисляла выплаты стабильно и не отменяла их из-за возможных убытков.

Проанализировать компанию помогут эти критерии:

- Высокая капитализация, то есть стоимость всей компании на фондовом рынке. Размер капитализации говорит об устойчивости бизнеса, а ещё о ликвидности бумаги. На акции с высокой капитализацией всегда есть спрос и предложение. Поэтому их легко продать в любой момент.

- Устойчивый рост прибыли и выручки. В этих финансовых показателях не должно быть резких провалов, которые могут свидетельствовать о сложностях в бизнесе. Конечно, прибыль и выручка не всегда растут, но в целом динамика должна быть положительная. Не забывайте, что дивиденды формируются именно из чистой прибыли.

- Стабильный денежный поток. Это разница между доходами и расходами, которая не должна быть отрицательной. Если у компании отрицательный денежный поток, то она тратит больше, чем зарабатывает.

- Стабильная маржинальность. Если маржинальность растёт, то компания развивается, система продаж налажена и работает эффективно.

- Дивиденды выплачиваются последние пять лет. Это косвенно говорит о безопасности выплат и может гарантировать, что организация и дальше планирует так делать.

- Payout Ratio меньше 70–80%. Это процент от прибыли, который компания переводит акционерам в виде дивидендов. Если он слишком высокий, то организация мало вкладывает в развитие, а значит не прогрессирует.

- Рост дивидендов. Хороший знак, который указывает, что бизнес эмитента развивается и он может позволить себе нарастить размер выплаты.

- Высокая доходность. Чем больше дивидендов, тем лучше, но только при соблюдении всех остальных условий. Если компания получает убытки, не открывает новые рынки сбыта и не выпускает новой продукции, лучше отказаться от инвестиций в такой бизнес даже при наличии высоких дивидендов.

На бирже есть разные дивидендные стратегии. Принципы, описанные выше, подходят долгосрочным инвесторам, которые придерживаются подхода «купи и держи». С ним можно комбинировать и другие подходы, например, покупать ценные бумаги на просадке, чтобы сделать точку входа в активы более выгодной.

Лучшие дивидендные акции России

К этой категории относят те компании, которые не прерывают дивидендные выплаты на протяжении долгого времени, а ещё – регулярно увеличивают их размер. Их называют дивидендными аристократами. В США это крупные корпорации, которые соответствуют нескольким важным условиям:

- Рыночная капитализация не меньше $3 млрд.

- Высокая ликвидность бумаги, то есть ежедневный большой объём торгов.

- Выплаты без перерывов более 25 лет.

- Постоянное увеличение фактического размера дивидендов или сохранение его на прежнем уровне. Например, если компания выплатила $0,5 на акцию в прошлом году, то в этом она должна выплатить столько же или выше.

В России нет эмитентов, которые подходят под эти критерии, потому что российский рынок ценных бумаг не имеет такой длинной истории, как американский. Тем не менее можно выделить несколько компаний, которые считаются нашими дивидендными аристократами.

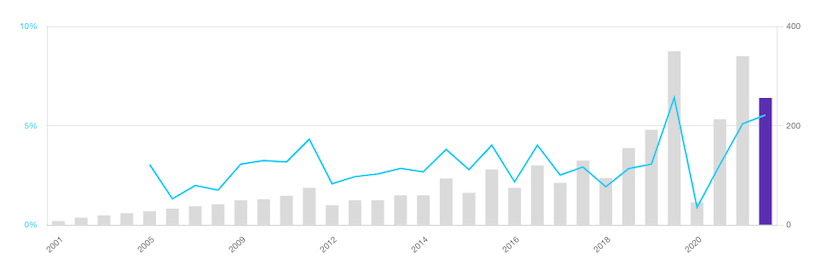

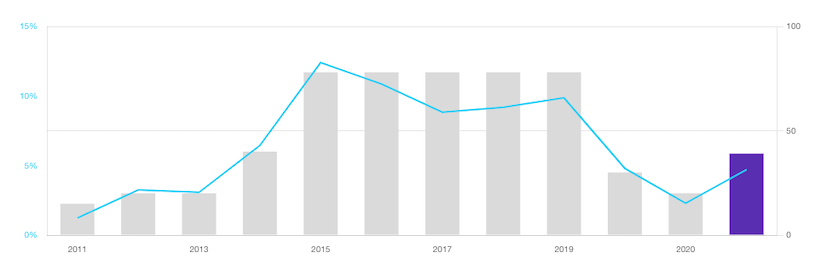

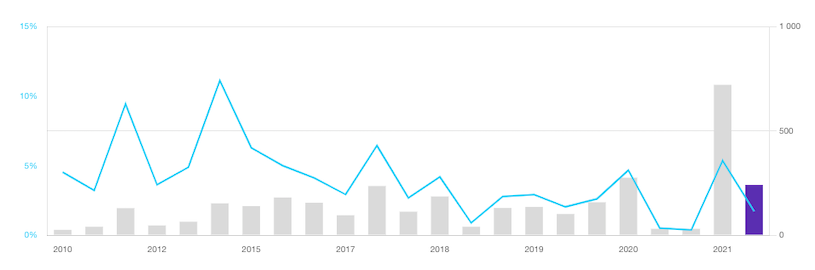

Лукойл

Крупная нефтегазовая корпорация, которая в течение долгого периода регулярно старалась увеличивать дивиденды. В 2019 году начался резкий рост дивидендной доходности.

В мае 2022 года совет директоров рекомендовал не выплачивать дивиденды из-за сложной экономической обстановки на фоне геополитического кризиса и конфликта России и Украины. Однако компания всё же сделала две выплаты дивидендов в декабре – за 2021 год и 9 месяцев 2022 года. Ранее Лукойл обычно переводил дивиденды в июле и декабре.

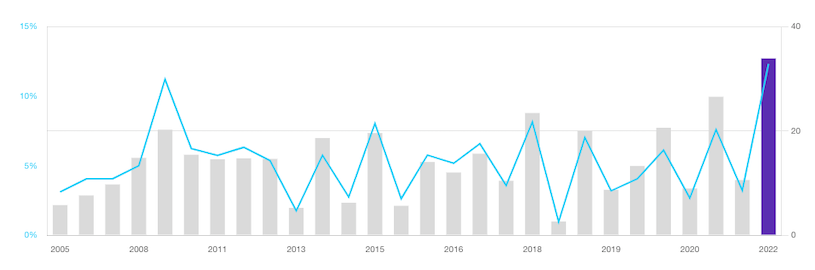

МТС

Эта компания относится к телекоммуникационному сектору, который традиционно считается защитным, так как бизнес телекомов устойчив к разнообразным кризисным ситуациям. Темпы роста дивидендов МТС относительно невысокие, но зато выплаты стабильные.

Во время кризиса 2008 года котировки МТС сильно опустились, а вот размер дивидендов на одну акцию не поменялся. События 2014–2015 годов тоже не повлияли на дивполитику.

В пик коронавирусных ограничений МТС испытывал сложности. Он закрывал салоны, столкнулся с оттоком мигрантов, которые являлись его клиентами, и фиксировал спад доходов от роуминга. При этом выплату дивидендов он всё же не прекратил.

В 2022 году МТС не собирался отменять выплаты и не выпускал подобных заявлений. Была сделана одна выплата за 2021 год в июле 2022 года.

Газпром

В 2008 году Газпром порезал дивиденды из-за мирового финансового кризиса. Дальше дивиденды постепенно, пусть и с перебоями, возрастали. Ситуация улучшилась в 2018-м, когда Газпром как государственную компанию обязали наращивать выплаты и направлять на них 50% от чистой прибыли.

В 2022 Газпром сильно лихорадило. Сначала компания объявила выплату рекордных дивидендов, а инвесторы кинулись покупать их акции. Стоимость бумаг сильно выросла. Но затем акционеры Газпрома решили, что в текущей ситуации дивиденды по итогам 2021 года выплачивать нецелесообразно. Спустя некоторое время выплата рекордных 51 рубля на акцию всё же состоялась, и компания сохранила доверие своих инвесторов.

Ростелеком

Ещё одна телеком-компания в нашем списке. Регулярно перечисляет выплаты, но не показывает устойчивого роста. Если за 2008 год Ростелеком выплатил около 3 рублей на акцию, то в 2021 выплата составила 5 рублей – за 13 лет это небольшой прирост. За 2022 год размер выплаты был 4,56%. Роста не случилось, но зато сохранилась стабильность.

ЛСР

Строительный гигант ЛСР, у которого пока нет длинной дивидендной истории. Тем не менее он может похвастаться выплатами в 78 рублей на одну акцию в течение пяти лет с 2014 по 2019 год.

В 2019-м на ЛСР сказался кризис, и девелопер был вынужден понизить размер выплат. Кроме того, в 2022 году из-за геополитического конфликта на Украине компания отказалась от дивидендов. Инвесторам стоит рассматривать эту бумагу на будущее, надеясь на возобновление выплат и возврат к прежней дивидендной политике.

Норильский Никель

НорНикель тоже нередко относят к лучшим дивидендным акциям РФ, хотя с 2009 по 2011 год компания платила не очень большие дивиденды. В составе акционеров есть расхождения в позициях: часть из них считает, что дивиденды нужно урезать, а другая часть выступает за их наращивание. Благодаря вторым НорНикель всё же выплачивал приличные дивиденды и демонстрировал хорошие темпы роста в последнее время.

За 2022 год НорНикель платил дивиденды два раза – в январе и июне, сохранив размер дивидендной доходности на привычном уровне.

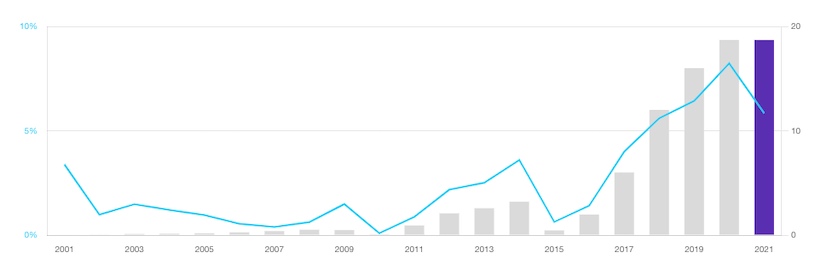

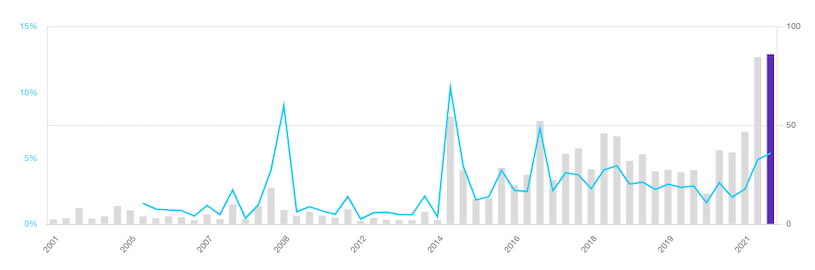

СберБанк

Если посмотреть на график, то мы увидим, что до 2015–2016 годов Сбер не очень баловал инвесторов, но в 2017-м он резко пошёл вверх и стал показывать хорошие темпы роста.

В 2022 году общее собрание акционеров банка утвердило рекомендации Наблюдательного совета и решило не выплачивать дивиденды по итогам 2021 года.

Поэтому инвесторам стоит вкладывать деньги в эту компанию с расчётом на восстановление выплат в следующие периоды. Ведь компания по-прежнему остаётся одним из лидеров финансовой отрасли российского рынка.

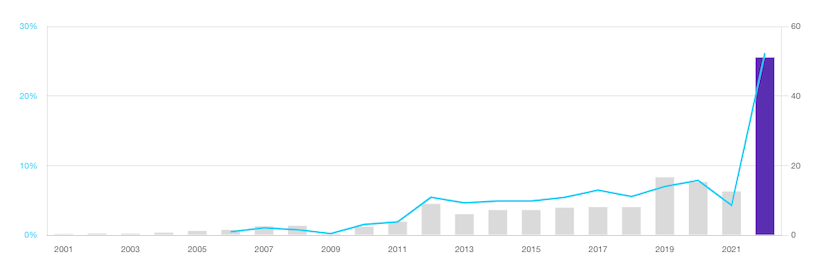

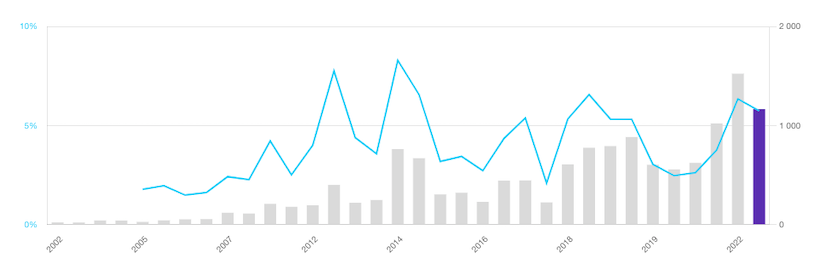

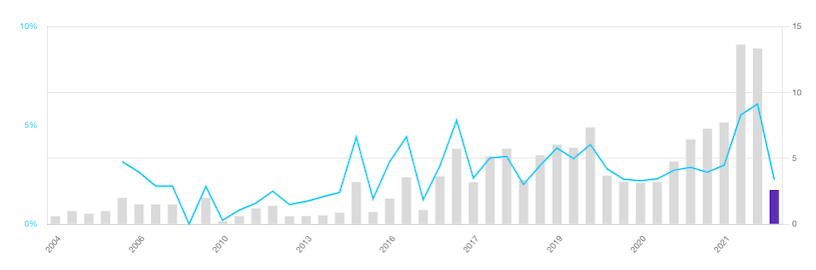

НОВАТЭК

У НОВАТЭКа образцовая динамика. Он давно платит дивиденды, регулярно увеличивая их. Минус – небольшая дивидендная доходность: всего 2,98% в среднем за последние пять лет. В 2022 эмитент не прерывал перечисление дивидендов и выплатил их дважды.

Акрон

Производитель минеральных удобрений Акрон не попадал в список лучших до 2016 года. Начиная с 2017-го ситуация изменилась, и компания начала выплачивать около 300 рублей на акцию. Исключением стал кризисный 2020 год.

Согласно дивидендной политике, Акрон платит 30% от чистой прибыли, но так как он уже прошёл пик инвестиционной программы, то может позволить себе более щедрые выплаты.

В перспективы увеличения дивидендов вмешался кризис. Акрон перевёл одну выплату в 2022 году по результатам девяти месяцев 2021, а вот годовые дивиденды за 2021 год отменил.

НЛМК

Новолипецкий металлургический комбинат не перечислял большие дивиденды до 2015 года, когда динамика резко возросла. Компанию любят, потому что она переводит дивиденды часто – в среднем четыре раза в год.

Но в 2022-м менеджмент НЛМК попросил совет директоров отложить решение о дивидендах за 4-й квартал 2021-го и 1-й квартал 2022 из-за геополитической ситуации. Финальное решение подтвердило рекомендацию. В 2022 году не было сделано ни одной выплаты. Однако в 2023 году НЛМК собирается их возобновить.

Северсталь

Ещё одна металлургическая компания. Показывала схожий с НЛМК курс дивидендных выплат. До 2014 года они были скромными, но, начиная с 2015-го компания смогла их нарастить. В 2019–2020 годах Северсталь уменьшал выплату из-за коронавируса, а в 2021-м вернулся на прежние темпы. В 2022 совет директоров рекомендовал собранию акционеров отменить дивиденды, что и было реализовано.

По заявлению руководства, точных сроков восстановления дивидендов пока нет, но вопрос обсуждается. Учитывая длинную дивидендную историю и сильное положение компании в отрасли, её не стоит сбрасывать со счетов.

ФосАгро

Фосагро точно нельзя назвать дивидендным аристократом. У него нет длинной истории выплат и стабильности по их приросту. Тем не менее он регулярно переводит выплаты, а средняя дивидендная доходность за пять лет достигла привлекательного уровня в 10,03%.

В 2022 акции компании сильно выросли в цене. Причина – отсутствие у ФосАгро санкций из-за угрозы продовольственного кризиса, а также дефицита удобрений на мировом рынке. Дивиденды выплачивались дважды – в сентябре и декабре.

Российские акции с высокой дивидендной доходностью

Инвестор не должен ориентироваться только на размер дивидендной доходности, так как эта величина постоянно меняется. Более того, если бизнес находится в стагнации и у него отсутствуют перспективы, дивиденды могут снизить или перестать платить.

Перед покупкой акции важно оценить состояние компании и проверить её финансовые показатели. Если вы долгосрочный инвестор, то лучше смотреть дивидендную доходность за несколько лет, а не только за прошедший или текущий период. Отдельно проверьте, как компания вела себя в кризисы и какие решения принимала относительно выплат.

Рейтинг акций России с наибольшей средней доходностью по дивидендам за пять лет:

- Северсталь – 14,44%

- НЛМК – 13,76%

- ММК – 11,52%

- Пермэнергосбыт – 11,11%

- НМТП – 10,42%

- ФосАгро – 10,03%

- МТС – 9,9%

- Таттелеком – 9,57%

- ФСК ЕЭС – 8,62%

- Группа Черкизово – 8,61%

- НорНикель – 8,51%

- Юнипро – 8,35%

- Татнефть – 7,96%

- Нижнекамскнефтехим – 7,8%

- ЧТПЗ – 7,72%

- Селигдар – 7,71%

- Газпром Нефть – 7,37%

- Акрон – 7,35%

- ОГК — 2 – 6,88%

- Магнит – 6,74%

- Группа ЛСР – 6,69%

- Газпром – 6,66%

- Мосэнерго – 6,62%

- Распадская – 6,54%

- ВСПО-АВИСМА – 6,25%

- Лукойл – 6,12%

- Казаньоргсинтез – 6,09%

- СберБанк – 6,07%

- Ростелеком – 6,02%

- М.Видео – 5,47%

- Транснефть АП – 5,46%

- Московская Биржа – 5,41%

- КуйбышевАзот – 5,28%

- Polymetal – 4,78%

- ПИК – 4,55%

- Роснефть – 4,29%

- Полюс Золото – 4,04%

Топ российских акций по дивидендной доходности за последние 12 месяцев:

| Название | Тикер | Дивидендная доходность |

|---|---|---|

| Газпром | GAZP | 31,2% |

| Россети Центр и Приволжье | MRKP | 25,0% |

| Россети Урал | MRKU | 22,8% |

| Россети Центр | MRKC | 22,2% |

| М.Видео | MVID | 21,6% |

| ТМК | TRMK | 21,3% |

| Лукойл | LKOH | 19,7% |

| Россети Ленэнерго (ап) | LSNGP | 18,8% |

| ФСК ЕЭС | FEES | 18,5% |

| МОЭСК | MSRS | 18,1% |

| ОГК-2 | OGKB | 17,6% |

| Башнефть (ап) | BANEP | 17,4% |

| ФосАгро | PHOR | 17,3% |

| ГазпромНефть | SIBN | 17,0% |

| Татнефть (ап) | TATNP | 16,3% |

| Татнефть | TATN | 16,0% |

| АЛРОСА | ALRS | 14,9% |

| МТС | MTSS | 14,7% |

| НКНХ (ап) | NKNCP | 14,6% |

| Сегежа Групп | SGZH | 13,7% |

| Мосэнерго | MSNG | 12,8% |

| НКНХ | NKNC | 12,5% |

| Башнефть | BANE | 12,4% |

| Роснефть | ROSN | 12,4% |

| Распадская | RASP | 12,4% |

| Транснефть (ап) | TRNFP | 12,2% |

| НМТП | NMTP | 12,0% |

| Банк Санкт-Петербург | BSPB | 11,8% |

| Казаньоргсинтез | KZOS | 11,6% |

| Селигдар | SELG | 10,2% |

| Белуга Групп | BELU | 9,9% |

| КуйбышевАзот | KAZT | 9,2% |

| Саратовский НПЗ (ап) | KRKNP | 9,1% |

| Россети Ленэнерго | LSNG | 8,6% |

| НОВАТЭК | NVTK | 8,5% |

| Ростелеком (ап) | RTKMP | 8,3% |

| Ростелеком | RTKM | 8,1% |

| ГМК Норникель | GMKN | 7,6% |

| Детский Мир | DSKY | 7,6% |

| Интер РАО | IRAO | 7,3% |

| О’key | OKEY | 7,1% |

| Русгидро | HYDR | 7,0% |

| Магнит | MGNT | 6,6% |

| Черкизово | GCHE | 5,4% |

| Россети (ап) | RSTIP | 5,2% |

| HeadHunter | HHRU | 5,1% |

| Россети | RSTI | 4,4% |

| Акрон | AKRN | 4,1% |

Заключение

Геополитическая ситуация и положение в российской экономике определённо влияют на деятельность наших публичных компаний. Привычные рынки сбыта закрываются, а предприятия, формирующие часть прибыли благодаря экспорту, ищут новых покупателей.

Чтобы адаптироваться к структурным изменениям и иметь запас денег, многие компании берут паузу и отказываются от дивидендов. Однако они не исключают, что вернуться к ним, когда ситуация станет более ясной.

Читайте: Дивиденды каждый месяц: по каким российским акциям их платят

В разделе вы сможете найти акции российских компаний, которые в будущем принесут наибольшую прибыль. Вся необходимая информация, включая финансовые показатели, динамику изменений, представлена в онлайн-сервисе Банки.ру.

Какие ценные бумаги относят к самым доходным?

- Выплачиваются самые большие дивиденды в размере 8–9 %;

- Динамика цен остается стабильной либо наблюдается тенденция увеличения стоимости за последний месяц;

- Положительная история дивидендной доходности.

Поиск лучшего предложения в Банки.ру

В онлайн-сервисе оперативно обновляется вся информация, включая бордовые цены, объем торгов, размер дивидендов. Вы сможете проанализировать ключевые показатели в разрезе разных временных периодов — недели, месяца, квартала, года и сравнить несколько вариантов. В сервисе предусмотрен калькулятор для расчета, что произойдет с вложенной суммой денег через месяц, полгода или год с учетом инфляции.

Благодаря такому подходу вы сможете принять взвешенное решение о целесообразности вложения средств в те или иные ЦБ. Затем останется оформить сделку:

- Заполните анкету и купите с помощью банковской карты;

- Оформите брокерский счет.

- Дождитесь подходящего времени для перепродажи или получения дивидендов.

Дивиде́нд (лат. dividendum — подлежащий разделу) — часть прибыли компании, распределяемая между акционерами, участниками в соответствии с количеством и видом акций (обыкновенных, привилегированных, учредительских и других), долей, находящихся в собственности.

Самые доходные акции по дивидендам

Относительно высокая дивидендная доходность на российском рынке акций характерна для акций: МТС, Татнефть, ЛСР, Юнипро, Норникель, ФСК ЕЭС, АЛРОСА, Детский мир, ММК, Северсталь, НЛМК, Башнефть. Вы можете посмотреть рейтинг акций на 24.03.2023, отфильтровав предложения на странице по доходности за день, за месяц и за год и величине процента выплачиваемого по дивидендам.

Когда выгоднее покупать акции до выплаты дивидендов или после?

Технически покупку можно сделать на следующий день после получения дивидендов. Но если цель в получении повышенной прибыли, желательно подождать. За месяц до отсечки у вас будет больше информации для анализа сделки с учетом позиций компании и ожидаемой суммы дивидендов и, соответственно увеличить доход от планируемой продажи.

По каким акциям выплачивают самые высокие дивиденды?

На 01.07.2021 максимальные дивиденды — 9%, предлагают: Сбербанк RU0009029540, Транснефть

RU0009091573, Энел Россия RU000A0F5UN3, Сбербанк России (привилегированная) RU0009029557.

По каким акциям самая высокая доходность?

На 01.07.2021 максимальные показатели доходности за месяц: Лензолото RU000A0JP1N2 50,54%, ТНС энерго НН RU000A0ET5B9 39,86%, КуйбышевАзот RU000A0B9BV2 25,09%, Транснефть RU0009091573 20,15%.

Главная → Дивиденды→ Полный календарь выплат дивидендов российских компаний в 2023 году

Календарь с ближайшими выплатами дивидендов акций российских компаний. График представлен на 2023 год.

*Будьте внимательны! Указанный размер выплаты является прогнозом. Значения могут изменяться по мере приближения даты отсечки.

| # | Компания/Тикер | Размер дивиденда, руб. | Дата закрытия реестра | Последний день покупки | Период |

|---|---|---|---|---|---|

| 1. | Ленэнерго LSNG | 0.4435 ✓ (утверждён) | 08.01.2023 | 04.01.2023 | 9 месяцев 2022 |

| 2. | Ленэнерг-п LSNGP | 0.4435 ✓ (утверждён) | 08.01.2023 | 04.01.2023 | 9 месяцев 2022 |

| 3. | МРСК ЦП MRKP | 0.03015 ✓ (утверждён) | 08.01.2023 | 04.01.2023 | 9 месяцев 2022 |

| 4. | МРСК Ур MRKU | 0.01893 ✓ (утверждён) | 08.01.2023 | 04.01.2023 | 9 месяцев 2022 |

| 5. | МОЭСК MSRS | 0.0849 ✓ (утверждён) | 08.01.2023 | 04.01.2023 | 9 месяцев 2022 |

| 6. | МРСК Центр MRKC | 0.034 ✓ (утверждён) | 08.01.2023 | 04.01.2023 | 9 месяцев 2022 |

| 7. | Татнфт 3ап TATNP | 6.86 ✓ (утверждён) | 10.01.2023 | 06.01.2023 | III квартал 2022 |

| 8. | Татнфт 3ао TATN | 6.86 ✓ (утверждён) | 10.01.2023 | 06.01.2023 | III квартал 2022 |

| 9. | Роснефть ROSN | 20.39 ✓ (утверждён) | 12.01.2023 | 10.01.2023 | 1 полугодие 2022 |

| 10. | Белуга ао BELU | 75 ✓ (утверждён) | 23.01.2023 | 19.01.2023 | III квартал 2022 |

| 11. | ТМК ао TRMK | 6.78 ✓ (утверждён) | 31.01.2023 | 27.01.2023 | 9 месяцев 2022 |

| 12. | ФосАгро ао PHOR | 465 (утверждён) | 04.04.2023 | 31.03.2023 | IV квартал 2022 |

| 13. | iПозитив POSI | 37.87 (утверждён) | 16.04.2023 | 12.04.2023 | I квартал 2023 |

| 14. | Таттел. ао TTLK | 0.05085 (утверждён) | 18.04.2023 | 14.04.2023 | 12 месяцев 2022 |

| 15. | Белуга ао BELU | 400 (утверждён) | 26.04.2023 | 24.04.2023 | IV квартал 2022 |

| 16. | Новатэк ао NVTK | 60.58 (утверждён) | 04.05.2023 | 02.05.2023 | 2 полугодие 2022 |

| 17. | ЦМТ ао WTCM | 0.562249 (прогноз) | 05.05.2023 | 03.05.2023 | 12 месяцев 2022 |

| 18. | ЦМТ ап WTCMP | 0.562249 (прогноз) | 05.05.2023 | 03.05.2023 | 12 месяцев 2022 |

| 19. | БСП ао BSPB | 21.16 (утверждён) | 10.05.2023 | 05.05.2023 | 12 месяцев 2022 |

| 20. | Сбербанк-п SBERP | 25 (утверждён) | 11.05.2023 | 08.05.2023 | 12 месяцев 2022 |

| 21. | Сбербанк SBER | 25 (утверждён) | 11.05.2023 | 08.05.2023 | 12 месяцев 2022 |

| 22. | МосБиржа MOEX | 4.84 (утверждён) | 15.05.2023 | 11.05.2023 | 12 месяцев 2022 |

| 23. | ТрансК ао TRCN | 403.88 (прогноз) | 30.05.2023 | 26.05.2023 | 12 месяцев 2022 |

| 24. | ИнтерРАОао IRAO | 0.2836 (утверждён) | 30.05.2023 | 26.05.2023 | 12 месяцев 2022 |

| 25. | ВСМПО-АВСМ VSMO | 455.31 (прогноз) | 03.06.2023 | 31.05.2023 | 12 месяцев 2022 |

| 26. | ПермьЭнС-п PMSBP | 18 (прогноз) | 06.06.2023 | 02.06.2023 | 12 месяцев 2022 |

| 27. | ПермьЭнСб PMSB | 18 (прогноз) | 06.06.2023 | 02.06.2023 | 12 месяцев 2022 |

| 28. | Полюс PLZL | 120 (прогноз) | 07.06.2023 | 05.06.2023 | 12 месяцев 2022 |

| 29. | Красэсб ао KRSB | 0.82 (прогноз) | 08.06.2023 | 06.06.2023 | 12 месяцев 2022 |

| 30. | Красэсб ап KRSBP | 0.82 (прогноз) | 08.06.2023 | 06.06.2023 | 12 месяцев 2022 |

| 31. | МРСК СЗ MRKZ | 0.0039056 (прогноз) | 09.06.2023 | 07.06.2023 | 12 месяцев 2022 |

| 32. | ГМКНорНик GMKN | 690 (прогноз) | 11.06.2023 | 07.06.2023 | 12 месяцев 2022 |

| 33. | НЛМК ао NLMK | 2.6 (прогноз) | 11.06.2023 | 07.06.2023 | 12 месяцев 2022 |

| 34. | Лента др LNTA | 30 (прогноз) | 18.06.2023 | 14.06.2023 | 12 месяцев 2022 |

| 35. | Магнит ао MGNT | 203.28 (прогноз) | 25.06.2023 | 21.06.2023 | 12 месяцев 2022 |

| 36. | Газпрнефть SIBN | 40 (прогноз) | 26.06.2023 | 22.06.2023 | 12 месяцев 2022 |

| 37. | ММК MAGN | 1 (прогноз) | 30.06.2023 | 28.06.2023 | I квартал 2022 |

| 38. | ФосАгро ао PHOR | 200 (прогноз) | 01.07.2023 | 28.06.2023 | 12 месяцев 2022 |

| 39. | Совкомфлот FLOT | 6.5 (прогноз) | 01.07.2023 | 28.06.2023 | 12 месяцев 2022 |

| 40. | +МосЭнерго MSNG | 0.15 (прогноз) | 05.07.2023 | 03.07.2023 | 12 месяцев 2022 |

| 41. | Сегежа SGZH | 0.05 (прогноз) | 05.07.2023 | 03.07.2023 | 12 месяцев 2022 |

| 42. | Татнфт 3ап TATNP | 21.6 (прогноз) | 07.07.2023 | 05.07.2023 | 12 месяцев 2022 |

| 43. | Татнфт 3ао TATN | 21.6 (прогноз) | 07.07.2023 | 05.07.2023 | 12 месяцев 2022 |

| 44. | Башнефт ап BANEP | 150 (прогноз) | 07.07.2023 | 05.07.2023 | 12 месяцев 2022 |

| 45. | ОГК-2 ао OGKB | 0.105 (прогноз) | 07.07.2023 | 05.07.2023 | 12 месяцев 2022 |

| 46. | Башнефт ао BANE | 150 (прогноз) | 07.07.2023 | 05.07.2023 | 12 месяцев 2022 |

| 47. | СаратНПЗ-п KRKNP | 2215 (прогноз) | 09.07.2023 | 05.07.2023 | 12 месяцев 2022 |

| 48. | ЭнелРос ао ENRU | 0.001 (прогноз) | 09.07.2023 | 05.07.2023 | 12 месяцев 2022 |

| 49. | МТС-ао MTSS | 21 (прогноз) | 10.07.2023 | 06.07.2023 | 12 месяцев 2022 |

| 50. | Роснефть ROSN | 18.08 (прогноз) | 10.07.2023 | 06.07.2023 | 12 месяцев 2022 |

| 51. | Транснф ап TRNFP | 5350 (прогноз) | 10.07.2023 | 06.07.2023 | 12 месяцев 2022 |

| 52. | НКХП ао NKHP | 8.24 (прогноз) | 11.07.2023 | 07.07.2023 | 12 месяцев 2021 |

| 53. | FIVE-гдр FIVE | 125 (прогноз) | 12.07.2023 | 10.07.2023 | 12 месяцев 2022 |

| 54. | Сургнфгз-п SNGSP | 2.5 (прогноз) | 15.07.2023 | 12.07.2023 | 12 месяцев 2022 |

| 55. | Сургнфгз SNGS | 0.6 (прогноз) | 15.07.2023 | 12.07.2023 | 12 месяцев 2022 |

| 56. | GEMC-гдр GEMC | 35 (прогноз) | 15.07.2023 | 12.07.2023 | 12 месяцев 2022 |

| 57. | ФСК ЕЭС ао FEES | 0.0065 (прогноз) | 16.07.2023 | 12.07.2023 | 12 месяцев 2022 |

| 58. | Россети ап RSTIP | 0.0061 (прогноз) | 17.07.2023 | 13.07.2023 | 12 месяцев 2022 |

| 59. | Мечел ап MTLRP | 30 (прогноз) | 17.07.2023 | 13.07.2023 | 12 месяцев 2022 |

| 60. | АЛРОСА ао ALRS | 2.59 (прогноз) | 17.07.2023 | 13.07.2023 | 12 месяцев 2022 |

| 61. | Россети ао RSTI | 0.0029 (прогноз) | 17.07.2023 | 13.07.2023 | 12 месяцев 2022 |

| 62. | ЛУКОЙЛ LKOH | 300 (прогноз) | 20.07.2023 | 18.07.2023 | 12 месяцев 2022 |

| 63. | ГАЗПРОМ ао GAZP | 9 (прогноз) | 21.07.2023 | 19.07.2023 | 12 месяцев 2022 |

| 64. | iПозитив POSI | 38.21 (прогноз) | 25.07.2023 | 21.07.2023 | 12 месяцев 2022 |

| 65. | ЛСР ао LSRG | 9 (прогноз) | 11.08.2023 | 09.08.2023 | 12 месяцев 2022 |

| 66. | OKEY-гдр OKEY | 0 (прогноз) | 25.08.2023 | 23.08.2023 | 12 месяцев 2022 |

| 67. | Русагро AGRO | 20 (прогноз) | 01.09.2023 | 30.08.2023 | 12 месяцев 2022 |

| 68. | Русагро AGRO | 50 (прогноз) | 10.09.2023 | 06.09.2023 | 12 месяцев 2022 |

| 69. | Распадская RASP | 10 (прогноз) | 30.09.2023 | 27.09.2023 | 12 месяцев 2022 |

| 70. | ЧеркизГ-ао GCHE | 130.27 (прогноз) | 05.10.2023 | 03.10.2023 | 12 месяцев 2021 |

| 71. | Эталон ETLN | 5 (прогноз) | 10.10.2023 | 06.10.2023 | 12 месяцев 2022 |

| 72. | ВСМПО-АВСМ VSMO | 870.51 (прогноз) | 11.10.2023 | 09.10.2023 | 12 месяцев 2021 |

| 73. | МТС-ао MTSS | 7.02 (прогноз) | 12.10.2023 | 10.10.2023 | 12 месяцев 2022 |

| 74. | ЛСР ао LSRG | 9 (прогноз) | 12.10.2023 | 10.10.2023 | 12 месяцев 2021 |

| 75. | Полюс PLZL | 70 (прогноз) | 15.10.2023 | 11.10.2023 | 12 месяцев 2022 |

| 76. | Система ао AFKS | 0.41 (прогноз) | 18.10.2023 | 16.10.2023 | 12 месяцев 2022 |

| 77. | М.видео MVID | 15 (прогноз) | 18.10.2023 | 16.10.2023 | 12 месяцев 2022 |

| 78. | СевСт-ао CHMF | 14 (прогноз) | 31.10.2023 | 27.10.2023 | 12 месяцев 2022 |

| 79. | MDMG-гдр MDMG | 25 (прогноз) | 06.12.2023 | 04.12.2023 | 12 месяцев 2022 |

| 80. | Распадская RASP | 10 (прогноз) | 07.12.2023 | 05.12.2023 | 12 месяцев 2022 |

| 81. | АЛРОСА ао ALRS | 3 (прогноз) | 08.12.2023 | 06.12.2023 | 12 месяцев 2022 |

| 82. | ПИК ао PIKK | 22.51 (прогноз) | 17.12.2023 | 13.12.2023 | 12 месяцев 2022 |

| 83. | Магнит ао MGNT | 251.33 (прогноз) | 25.12.2023 | 21.12.2023 | 12 месяцев 2022 |

Чтобы получать дивиденды необходимо просто быть акционером на дату закрытия реестра. Акции можно купить на Московской биржи через фондовых брокеров. Рекомендуем для работы следующих:

Акционером может стать каждый гражданин, достигший 18 лет. Требования к стартовой сумме отсутствуют.

Полный дивидендный календарь с указанием дат выплат по российским акциям:

- 2022 год;

Не является индивидуальной инвестиционной рекомендаций! Информация носит ознакомительный характер.

Мы не гарантируем достоверность и полноту данных. Мы не несём ответственность за убытки от использования представленной информации.

Возможны опечатки и ошибки.

Кто заплатит более 15%? Таких компаний 5. А ещё несколько десятков компаний с ожидаемыми дивидендами более 10%. Какие из них уже есть в ваших портфелях?

Российские инвесторы покупают акции с двумя целями:

-

Получение дивидендов

-

Рост стоимости акций

Логичным способом получить доход является покупка дивидендных акций, а поскольку мы столкнулись с ограничениями, то вариантов не так много, как раньше. В первую очередь это российские компании, регулярно выплачивающие дивиденды, а также это китайские акции. Акции США и Европы несут в себе повышенные риски, да и доступны не всем, а только квалифицированным инвесторам.

Дивиденды от российских компаний – самый логичный вариант, доступный всем. Нужно только собрать в портфель акции компаний, которые заплатят их с высокой вероятностью.

Дивиденды – это часть прибыли компании, которая выплачивается акционерам. Решение по выплате принимает СД, а дивидендная политика прописана в уставе компании.

На 2023 год прогнозы довольно позитивные, но стоит помнить, что это лишь прогнозы. Тем не менее, практика показала, что компании УЖЕ ГОТОВЫ платить дивиденды. И с высокой степенью вероятности заплатят. Прогноз основывается на финансовых показателях компаний и дивидендной политике. Но ещё раз повторяю, что это прогноз.

Итак, список самых высоких дивидендов в 2023 году (прогноз). Сначала – самые доходные акции, где дивиденды ожидаются выше 15%. Ого!

1. ТМК

Лого с сайта ТМК

«Трубная металлургическая компания» (ТМК) – российская металлургическая компания, крупнейший российский производитель труб, входит в тройку мировых лидеров производителей труб.

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 25-26%

-

Размер дивиденда на акцию: 23-24 рубля

-

Капитализация: 1 244 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 16-17 рублей.

2. Газпром нефть

Лого с сайта Газпром нефть

ПАО «Газпром нефть» – российская нефтяная компания. Основные виды её деятельности – разведка и разработка месторождений нефти и газа, нефтепереработка, производство и реализация нефтепродуктов. Компания входит в число российских лидеров по объёмам добычи и переработки нефти, является одним из лидеров российской нефтяной индустрии.

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 19-20%

-

Размер дивиденда на акцию: 84-85 рублей

-

Капитализация: 27 448 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 64-65 рублей.

3. Лукойл

Лого с сайта Лукойл

«Лукойл» – одна из крупнейших российских нефтяных компаний, вторая по объёмам нефтедобычи в России. Наименование компании происходит от первых букв названий городов нефтяников (Лангепас, Урай, Когалым) и слова «ойл» – масло нефть.

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 18-19%

-

Размер дивиденда на акцию: 764-765 рублей

-

Капитализация: 37 556 млрд долларов

4. «Европейский медицинский центр» (ЕМЦ / ЕМС)

Лого с сайта EMC

ЕМС – один из крупнейших в России частных поставщиков медицинских услуг. Компания работает на российском рынке частных медицинских услуг более 30 лет, таким образом, EMC имеет самый большой опыт работы среди всех крупных частных медицинских компаний этого сектора.

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 16-17%

-

Размер дивиденда на акцию: 57-58 рублей

-

Капитализация: 1 270 млрд долларов

5. Фосагро

Лого с сайта Фосагро

«Фосагро» – российский химический холдинг. Полное наименование – Публичное акционерное общество «ФосАгро». Штаб-квартира – в Москве. Основатель – Ходорковский (Менатеп).

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 15-16%

-

Размер дивиденда на акцию: 1070-1080 рублей

-

Капитализация: 12 056 млрд долларов

За 4 квартал 2022 года уже объявили дивиденды 465 рублей на акцию.

Итак, 5 компаний могут выплатить более 15%! Но не стоит рассматривать только эти компании, ведь СД может не согласовать такие выплаты. Или могут произойти ещё какие-то неприятности. Посмотрим, какие компании также могут выплатить большие дивиденды.

Акции с дивидендной доходностью 13-15%

МТС

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 14-15%

-

Размер дивиденда на акцию: 37-38 рублей

-

Капитализация: 6 753 млрд долларов

Газпром

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 13-14%

-

Размер дивиденда на акцию: 22-23 рубля

-

Капитализация: 50 353 млрд долларов

НКНХ

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 13-14%

-

Размер дивиденда на акцию: 12-13 рублей

-

Капитализация: 2 807 млрд долларов

Татнефть

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 13-14%

-

Размер дивиденда на акцию: 46-47 рублей

-

Капитализация: 10 292 млрд долларов

Роснефть

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 13-14%

-

Размер дивиденда на акцию: 49-50 рублей

-

Капитализация: 50 882 млрд долларов

Распадская

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 13-14%

-

Размер дивиденда на акцию: 37-38 рублей

-

Капитализация: 2 512 млрд долларов

Россети Ленэнерго

-

Период, за который прогнозируются дивиденды: 12 месяцев 2022

-

Доходность на акцию: 13-14%

-

Размер дивиденда на акцию: 18-19 рублей

-

Капитализация: 1 442 млрд долларов

Акции с дивидендной доходностью 10-13%

Здесь список очень большой, поэтому просто перечислю их. Таких компаний ещё 14 штук, которые могут заплатить более 10%!

-

Башнефть

-

Белуга Групп

-

Сургутнефтегаз

-

Мечел

-

Globaltrans

-

Эталон

-

Транснефть

-

ОГК-2

-

НОВАТЭК

-

Алроса

-

НМТП

-

Селигдар

-

Черкизово

Напоминаю, что это ПРОГНОЗ. Какие акции выбрать – решать только вам самим.

Приглашаю подписаться на мой телеграм-канал, где я рассказываю про свой путь в инвестициях с целью покупки квартиры в Сочи, о финансах и недвижимости.

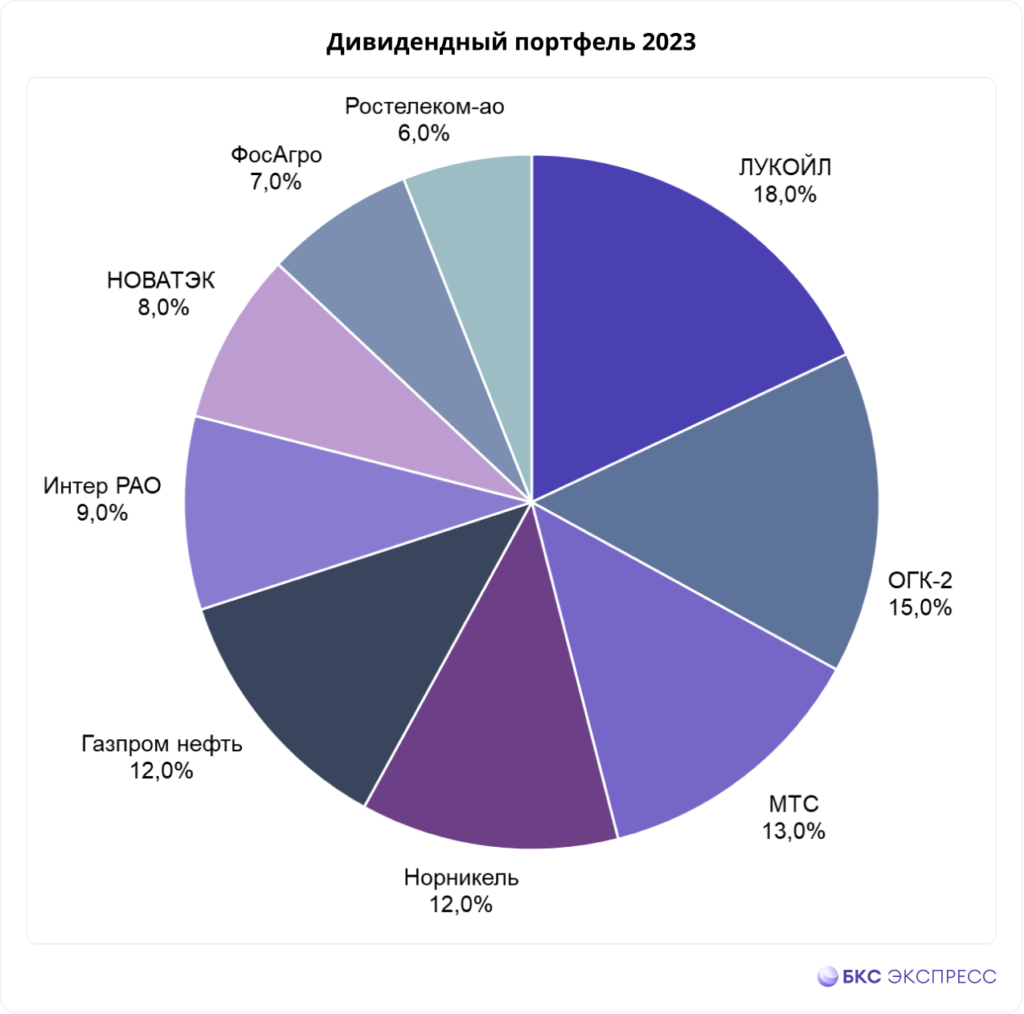

Главное

Hide

- Лукойл $LKOH

- ОГК-2 $OGKB

- МТС $MTS

- Норильский никель $GMKN

- Газпром нефть $SIBN

- Интер РАО $IRAO

- ФосАгро $PHOR

- Ростелеком $RTKM

- НОВАТЭК $NVTK

Дивиденды остаются одним из важнейших факторов инвестиционной привлекательности российских акций. Эксперты БКС составили портфель, дивидендная доходность которого, по ожиданиям брокера, способна опередить среднерыночный показатель в 2023 г. При определении структуры учитывались такие факторы, как:

- ожидаемая дивидендная доходность;

- повышенная уверенность в выплатах;

- потенциал роста котировок;

- ликвидность;

- принципы отраслевой диверсификации;

- баланс между компаниями, ориентированными на внешний и внутренний рынки.

Всего в портфель вошло 9 бумаг:

Лукойл $LKOH

Акции ЛУКОЙЛа занимают в портфеле наибольшую долю. На горизонте 12 месяцев компания может выплатить еще около 250–450 руб. на акцию. Итого дивидендная доходность на год вперед ожидается в районе 23–28%.

ОГК-2 $OGKB

В акциях ОГК-2 также крупная позиция, что связано с защитным профилем бизнеса и стабильным спросом электроэнергию. По дивполитике компания выплачивает 50% чистой прибыли по МСФО, но по итогам 2021 г. дивиденды были выше — 50% от чистой прибыли по РСБУ. Есть повышенная вероятность, что и по итогам 2022 г. компания выплатит крупные дивиденды — дивдоходность ожидается около 8–18%. В пользу выплаты крупных дивидендов говорит заинтересованность Газпрома в поступлениях от дочек. С 2022 г. у ОГК-2 начинается снижение повышенных платежей по ДПМ, но эффект будет плавным и не должен оказать существенного давления на финансовые результаты.

МТС $MTS

Компания показала неплохие финансовые результаты в 2022 г., что позволяет поддерживать высокий уровень выплат. По размеру дивидендов есть неопределенность, так как новая дивидендная политика все еще не принята. Однако эксперты БКС ожидают, что дивдоходность на горизонте 12 месяцев может достичь 14–16%.

Норильский никель $GMKN

С 2022 г. перестало действовать акционерное соглашение, которое регламентировало дивиденды Норникеля, из-за этого прогнозировать выплаты стало труднее. Менеджмент компании ранее отмечал, что новая дивидендная политика может предполагать выплату 100% от свободного денежного потока компании. В таком случае дивиденды Норникеля за 2022 г. могут достичь около 1600–2400 руб. на акцию, дивидендная доходность — 11–17%. Повышенная вероятность выплат связана с заинтересованностью в дивидендах крупного акционера компании — РУСАЛа.

Газпром нефть $SIBN

В конце декабря 2022 г. компания выплатила промежуточные дивиденды в размере 69,78 руб. на акцию, что предполагает 15,1% дивдоходности по текущим котировкам. Итоговые дивиденды Газпром нефти исторически ниже, чем промежуточные, поэтому летом ожидается еще около 5–15 руб. на акцию. В сумме дивидендная доходность в перспективе года ожидается в районе 16–18%.

Интер РАО $IRAO

Компания Интер РАО не должна была пострадать от санкций, макроэкономической нестабильности. Крупные запасы кэша на счетах позволяют выплачивать дивиденды без угрозы финансовому состоянию. Компания не публиковала отчеты в 2022 г., поэтому неопределенность по размеру есть, но по нашим оценкам выплаты могут составить около 0,2–0,25 руб. на бумагу, что соответствует 6,5–8% дивдоходности.

ФосАгро $PHOR

Акции ФосАгро $PHOR интересны как с точки зрения высоких дивидендов, так и за счет усиления диверсификации портфеля. Компания показывает хорошие результаты в 2022 г. на фоне позитивной конъюнктуры на рынках удобрений. Кроме того, компания не попала под санкционное давление. В перспективе 12 месяцев дивиденды ФосАгро ожидаются около 650–1100 руб., дивидендная доходность — 10–18%. Несмотря на высокую дивдоходность, доля бумаг в портфеле небольшая из-за рисков коррекции цен на удобрения.

Ростелеком $RTKM

Ростелеком не публиковала отчеты в 2022 г., но благодаря защитному профилю бизнеса результаты должны быть стабильными. При выплате дивидендов по итогам 2021 г. компания отошла от дивидендной политики, заплатив 50% от чистой прибыли вместо прописанных 5 руб. на акцию. В 2023 г. Ростелеком может увеличить дивиденды до отмеченного минимального уровня, ожидаемая дивдоходность — 8–9%.

НОВАТЭК $NVTK

Акции компании Новатэк обычно сложно отнести к дивидендным бумагам, компания скорее воспринимается как «история роста». Тем не менее в 2022 г. из-за падения котировок дивидендная доходность сильно выросла. На горизонте 12 месяцев выплаты могут достичь 90–110 руб. на бумагу, что соответствует 8–11% дивдоходности. В пользу выплат играет благоприятная конъюнктура на рынке СПГ.

Недавно СД «НОВАТЭКа» рекомендовал дивиденды за второе полугодие 2022 г. в размере 60,58 рублей на акцию. Доходность перед объявлением — 5,7%. Доходность годового дивиденда за 2022 г. составляет 105,58 рублей — 9,8%.

Не является индивидуальной инвестиционной рекомендацией.

Источник: БКС

Вам могут быть также интересны статьи:

- В какие акции инвестировать в 2023 году? Топ-13 акций от «Тинькофф Инвестиций»

- В какие акции инвестировать в 2023 году? Топ-5 перспективных акций от «Финама»