Организации пользуются Интернетом в разных целях. Кому-то он нужен для

получения той или иной информации, кому-то для общения с клиентами, кому — то

для рекламы собственной продукции. Разместить информацию в Интернете о

деятельности организации, о выпускаемой продукции, а также рекламу производимых

товаров (работ, услуг) можно двумя способами: создав web-страницу или

web-сайт.

Web-страница — это одна страница (в одном окне).

Web-сайт — это много страниц, с определенной структурой, разными разделами,

гиперссылками, другими особенностями (форум, гостевая страница, рассылки,

галереи).

Страница может быть частью сайта. А сайт, в свою очередь, может состоять из

одной страницы.

На web-странице в основном размещается информация о деятельности организации,

выпускаемой продукции, а также реклама производимых товаров (работ, услуг).

Создать web-страницу значит разместить заранее написанный в определенном формате

файл или группу файлов на сервере провайдера.

Достоинство web-страницы – это невысокая стоимость ее создания и техническое

обслуживание. Разработкой дизайна, макета, написанием программ, обновлением

информации в основном занимаются программисты организации, но гораздо чаще эти

работы выполняют специализированные фирмы.

Создание web-сайта начинается с разработки дизайна, его структуры, принципа

работы, расположения информации. При этом подбирается необходимое программное

обеспечение. В основном этим занимаются профессиональные web-дизайнеры.

В дальнейшем информационное и программное обеспечение может вести сама

организация. Создание web-сайта дает организации больше возможностей, на нем

можно разместить стандартное и специализированное обеспечение, визуальное

изображение товаров, прайс-листы. Это позволяет привлечь наибольшее количество

клиентов.

После работы web-дизайнеров, необходимо создание доменного имени сайта, и его

нужно зарегистрировать. После чего сайт нужно разместить в Интернете, обеспечить

доступ пользователя к серверу, на котором этот сайт размещен.

Обратите внимание!

Интернет-сайт – представляет собой объект авторского права, причем это как

минимум совокупность двух объектов авторского права:

— программы для ЭВМ, обеспечивающей его функционирование;

— графического решения (дизайна).

Поэтому для целей налогового и бухгалтерского учета, а также при определении

юридического статуса сайта его нужно рассматривать как единый объект. Это

связано с тем, что отдельно друг от друга составляющие элементы сайта свои

функции выполнять не могут.

Имущественные права на сайт.

Согласно Закону Российской Федерации от 9 июля 1993 года №5351-1 «Об

авторском праве и смежных правах» (далее Закон об авторском праве) в отношении

объектов авторского права автору принадлежат личные неимущественные и

имущественные права.

Личные права могут принадлежать только автору, то есть их нельзя передать по

договору, в то время как имущественные права могут отчуждаться.

Имущественные права на объект интеллектуальной собственности могут быть

переданы только по авторскому договору, что установлено статьей 30 Закона об

авторском праве. В рамках данного закона на практике вопрос о передаче

имущественных прав на создаваемый сайт можно решить, заключив со

специализированной организацией авторский договор заказа.

В договоре должны быть указаны конкретные имущественные права, которые

организация получает. В пункте 2 статьи 31 Закона об авторском праве есть такая

формулировка:

«прямо не переданные права по авторскому договору, считаются не

переданными».

А в пункте 1 статьи 31 Закона об авторском праве сказано, что в разделе

договора, посвященном передаче имущественных прав, обязательно должны быть

указаны срок и территория использования, на которые эти права передаются. Иначе

договор считается заключенным на пять лет, а территорией использования прав

будет являться только территория Российской Федерации. Причем в договоре

целесообразно указывать, что переданные права используются без ограничения

территории. Тогда предоставление возможности загрузки и открытия сайта

пользователям, находящимся за границей, будет правомерным. Что же касается

срока, на который передаются права, то он может быть неограниченным.

Исключительные (неисключительные) права на элементы сайта.

Если автор (а ему принадлежат исключительные права на использование его

разработки в любом виде) передает организации исключительные права, это

означает, что только она одна может ими пользоваться и имеет право запрещать их

использование другим лицам, в том числе и самому автору. Об этом сказано в

пункте 2 статьи 31 Закона об авторском праве. Если же переданы неисключительные

права, то ими могут пользоваться и организация-заказчик, и другие лица, которым

автор (обладатель исключительных прав) передал такие же неисключительные права,

и сам автор. Это разрешено статьей 31 Закона об авторском праве.

О том, какие права передаются — исключительные или неисключительные, — должно

быть обязательно сказано в договоре. Если такого указания нет, переданные права

будут считаться неисключительными. Это установлено в пункте 4 статьи 30 Закона

об авторском праве.

Организация может получить исключительные права на сайт и другим способом.

Как следует из статьи 14 Закона об авторском праве, эти права будут принадлежать

ей в том случае, когда сайт разработают сотрудники, состоящие с ней в трудовых

отношениях. Разумеется, если иное не предусмотрено в договорах между ними и

организацией.

Сайты могут создаваться как для производственных, так и для рекламных

целей.

Функционирование сайта обеспечивает программа для ЭВМ. Именно она является

основным элементом, от которого зависит учет сайта в целом.

Если к организации перешли исключительные права на использование программного

продукта, и они надлежащим образом документально оформлены, она учитывает

созданный сайт как нематериальный актив и в налоговом, и в бухгалтерском

учете.

Бухгалтерский учет расходов на создание сайта в сети Интернет.

Учет затрат на создание web-сайта зависит от того, получает организация

исключительные права на эти объекты интеллектуальной собственности (программы

для ЭВМ) или нет.

Организация, которая приобретает исключительные права на созданный сайт

должна иметь документ, подтверждающий право на объект интеллектуальной

собственности (свидетельство об официальной регистрации).

Если к организации перешли исключительные права на использование программного

продукта, она учитывает созданный сайт в бухгалтерском учете как нематериальные

активы (далее НМА) (пункт 4 Приказа Минфина Российской Федерации от 16 октября

2000 года №91н «Об утверждении положения по бухгалтерскому учету «Учет

нематериальных активов» ПБУ 14/2000» (далее ПБУ 14/2000).

Затраты по созданию web-сайта будут являться первоначальной стоимостью этого

НМА. Причем это не зависит от того, кто разработал сайт – сотрудники организации

или специализированная фирма. К расходам по созданию сайта относятся

израсходованные материальные ресурсы, услуги сторонних организаций, патентные

пошлины, оплата труда программистов и тому подобное. Суммы НДС в первоначальную

стоимость не включаются.

Срок полезного использования сайта в бухгалтерском учете определяется исходя

из срока действия патента, свидетельства и других ограничений сроков

использования объектов интеллектуальной собственности.

Если срок полезного использования сайта определить невозможно, то, согласно

пункту 17 ПБУ 14/2000 он принимается равным 20 годам, но не более срока

деятельности организации.

В бухгалтерском учете амортизация по сайту начисляется с 1-го числа месяца,

следующего за месяцем, в котором он принят к бухгалтерскому учету как НМА (пункт

18 ПБУ 14/2000). К учету сайт принимается по окончании работ по его созданию, в

момент размещения его в Интернете.

Пример 1.

Программисты торговой организации в рамках своих служебных обязанностей

разработали программное обеспечение для сайта организации. Все исключительные

права на использование программы работодатель получил бессрочно. Учитывает его

как НМА. Срок полезного использования для целей бухгалтерского учета определен –

60 месяцев. Это подтверждено приказом руководителя организации.

Организация в связи с созданием сайта осуществила следующие расходы.

Заработная плата программистов за весь период создания сайта – 25 000

рублей.

ЕСН, начисленный с заработной платы программистов – 5 333 рублей.

Страховые взносы на обязательное пенсионное страхование – 3 500 рублей.

Взносы на обязательное социальное страхование от несчастных случаев на

производстве – 100 рублей.

Амортизация основных средств, задействованных в разработке сайта – 3 000

рублей.

Материальные расходы – 1 500 рублей (без НДС).

В бухгалтерском учете операции по созданию сайта отражены следующим

образом:

|

Корреспонденция счетов |

Сумма, рублей |

Содержание операции |

|

|

Дебет |

Кредит |

||

|

08-5 |

70 |

25 000 |

Отражены затраты на создание сайта (заработная плата программистов) |

|

08-5 |

69 |

8 933 |

Отражены затраты на создание сайта (ЕСН, начисленный с заработной платы программистов, страховые взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование от несчастных случаев на производстве) |

|

08-5 |

02 |

3 000 |

Отражены затраты на создание сайта (амортизация основных средств, задействованных в разработке сайта) |

|

08-5 |

10 |

1 500 |

Отражены затраты на создание сайта (материальные расходы) |

|

04 |

08-5 |

38 433 |

Отражен сайт в составе НМА |

|

44 |

05 |

640,55 |

Начислена амортизация по сайту (38 433/60 мес.) |

Окончание примера.

Если организация не получает исключительных авторских прав на сайт, в

бухгалтерском учете осуществленные затраты она должна учитывать по аналогии с

расходами на приобретение неисключительных прав на использование программного

продукта. То есть в качестве расходов по обычным видам деятельности, в

соответствии с пунктом 5 ПБУ 10/99, как прочие затраты.

Однако, в соответствии с пунктом 18 ПБУ 10/99, которым в бухгалтерском учете

закреплен принцип временной определенности фактов хозяйственной деятельности,

рассматриваемые затраты должны быть включены в состав расходов будущих

периодов.

Согласно Плану счетов бухгалтерского учета первоначально затраты на создание

сайта включаются в состав расходов будущих периодов, с отражением на счете 97

«Расходы будущих периодов». На затраты такие расходы могут списываться

равномерно, пропорционально объему изготовленной или реализованной продукции и

другими способами в течение срока, к которому они относятся (пункт 65 Приказа

Минфина Российской Федерации от 29 июля 1998 года №34н). В данном случае они

включаются в состав расходов по обычным видам деятельности в течение срока

использования программного продукта, указанного в договоре с поставщиком, либо

(если в договоре такое указание отсутствует или программный продукт создан самой

организацией) в течение срока, который устанавливается приказом руководителя

организации.

Порядок списания расходов будущих периодов отражается в учетной политике

организации.

Учет затрат на созданный сайт зависит от того, носит ли он рекламный характер

или нет. Если на нем размещена информация рекламного характера, то учет затрат

на рекламу может осуществляться на отдельном субсчете «Рекламные расходы»,

открытом к счету 44 «Расходы на продажу».

Пример 2.

Организация ООО «Мега» заключила авторский договор со специализированной

фирмой ЗАО «Программист» на создание Интернет — сайта. За разработку дизайна ООО

«Мега» заплатило 21 240 рублей (в том числе НДС – 3 240 рублей), за программное

обеспечение, использованное для сайта – 24 780 рублей (в том числе НДС 3 780

рублей).

Условиями договора предусмотрен переход всех исключительных прав на дизайн

сайта сроком на пять лет без ограничения территории пользования.

На программное обеспечение, разработанное для сайта, ООО «Мега» получило

неисключительные права на воспроизведение, распространение и переработку без

ограничения территории использования – также сроком на пять лет. ООО «Мега»

получило на программное обеспечение неисключительные права, следовательно, оно

не может учитывать сайт в составе НМА.

Бухгалтер ООО «Мега» делает следующие записи:

|

Корреспонденция счетов |

Сумма, рублей |

Содержание операции |

|

|

Дебет |

Кредит |

||

|

08 -5 |

60 |

18 000 |

Отражены расходы на создание НМА |

|

19 |

60 |

3 240 |

Учтен НДС за разработку дизайна |

|

04 |

08 |

18 000 |

Отражено исключительное право на дизайн в составе НМА |

|

68 |

19 |

3 240 |

Принят к вычету НДС |

|

97 |

60 |

21 000 |

Отражены в составе расходов будущих периодов затраты на создание сайта |

|

19 |

60 |

3 780 |

Учтен НДС со стоимости работ по созданию программного обеспечения сайта |

|

68 |

19 |

3 780 |

Принят к вычету НДС |

|

60 |

51 |

46 020 |

Отражена стоимость работ ЗАО «Программист» |

| Далее ежемесячно в течение пяти лет бухгалтер ООО «Мега» делает следующие записи |

|||

|

04 |

05 |

300 |

Начислена амортизация НМА (18 000/60мес). |

|

44 |

97 |

350 |

Учтена в составе затрат 1/60 стоимости программного обеспечения |

Окончание примера.

Расходы организации, уплаченные за обновление сайта, признаются в

бухгалтерском учете расходами по обычным видам деятельности.

Пример 3.

Организация в июле текущего года осуществила расходы на обновление сайта,

предназначенного для рекламных целей. Обновление необходимо для изменения

ассортимента реализуемого товара, а также установление торговых скидок.

Согласно договору с компанией, выполняющей работы по обновлению сайта,

стоимость работ составила 12 000 рублей (в том числе НДС 18% — 1 831 рубль).

|

Корреспонденция счетов |

Сумма, рублей |

Содержание хозяйственной операции |

|

|

Дебет |

Кредит |

||

|

44 |

60 |

10 169 |

Отражены расходы организации на обновление сайта организации (12 000 рублей – 1 831 рубль) |

|

19 |

60 |

1 831 |

Учтен НДС со стоимости работ по обновлению сайта |

|

68 |

19 |

1 831 |

Принят к вычету НДС со стоимости работ по обновлению сайта |

|

60 |

51 |

12 000 |

Оплачены работы по обновлению сайта |

Окончание примера.

Налоговый учет расходов на создание сайта в сети Интернет.

Если к организации перешли исключительные права на использование программного

продукта, то организация учитывает созданный сайт в налоговом учете как НМА.

Согласно статье 257 НК РФ НМА признаются приобретенные и (или) созданные

налогоплательщиком результаты интеллектуальной деятельности или иные объекты

интеллектуальной собственности (исключительные права на них), используемые в

производстве продукции (выполнении работ, оказание услуг) или для управленческих

нужд организации.

Для целей налогообложения прибыли первоначальная стоимость сайта как НМА

определяется из фактических расходов на его приобретение (создание) и доведение

до состояния, пригодного для использования, за исключением НДС и акцизов, кроме

случаев, предусмотренных НК РФ.

В пункте 5 статьи 270 НК РФ говорится, что расходы по приобретению и

(или) созданию амортизируемого имущества не учитываются при определении

налоговой базы по налогу на прибыль организаций. Учесть расходы, связанные с

созданием сайта, можно только включив их в стоимость этого НМА и погашать ее

путем начисления амортизации.

Срок полезного использования сайта в налоговом учете определяется исходя из

срока действия патента, свидетельства и (или) других ограничений сроков

использования объектов интеллектуальной собственности, а также из условий о

сроке использования, указанных в договоре. Если срок полезного использования

определить невозможно, то согласно пункту 2 статьи 258 НК РФ срок полезного

использования принимается равным 10 годам, но не более срока деятельности самой

организации.

Расходы организации по созданию сайта, посредством которого она реализует

свои товары (работы, услуги) соответствуют требованиям статьи 252 НК РФ–

экономически обоснованны и направлены на получение дохода. Для целей

налогообложения они признаются по мере начисления амортизации.

При этом, если на сайте расположена исключительно рекламная информация, то в

этом случае амортизация, начисленная в процессе его использования, относится для

целей налогообложения прибыли к расходам на рекламу согласно подпункту 28 пункта

1 статьи 264 НК РФ. Как следует из пункта 4 этой же статьи 264 НК РФ, к расходам

на рекламу относятся, в частности, расходы на рекламные мероприятия через

телекоммуникационные сети. Такие расходы являются ненормируемыми. Следовательно,

сумма начисленной амортизации за отчетный (налоговый) период в полном объеме

уменьшает налогооблагаемую базу.

Организации, применяющие метод начисления признают амортизацию в качестве

расхода ежемесячно, согласно пункту 3 статьи 272 НК РФ :

«Амортизация признается в качестве расхода ежемесячно исходя из суммы

начисленной амортизации, рассчитываемой в соответствии с порядком, установленным

статьями 259 и 322 настоящего Кодекса».

Организации, применяющие кассовый метод – в суммах, начисленных за отчетный

(налоговый) период только по оплаченному амортизируемому имуществу (подпункт 2

пункта 3 статьи 273 НК РФ):

«амортизация учитывается в составе расходов в суммах, начисленных за

отчетный (налоговый) период. При этом допускается амортизация только оплаченного

налогоплательщиком амортизируемого имущества, используемого в производстве.

Аналогичный порядок применяется в отношении капитализируемых расходов,

предусмотренных статьями 261, 262 настоящего Кодекса».

Согласно пункту 2 статьи 258 НК РФ амортизация по сайту начисляется с 1-го

числа месяца, следующего за месяцем, в котором он введен в эксплуатацию. При

этом моментом ввода в эксплуатацию сайта считается момент его размещения в сети

Интернет.

Если сайт не является НМА, к рекламным расходам для целей налогообложения

прибыли относятся затраты на его создание, учитываемые в составе расходов

единовременно или равномерно в зависимости от срока, на который предоставлены

неисключительные права на программное обеспечение.

Создание сайта в Интернете, на котором размещена информация об организации и

выпускаемой ею продукции, все расходы по созданию сайта и его поддержке

относятся к рекламным расходам. Такая позиция изложена и в Письме УМНС по городу

Москве от 7 мая 2003 года №26-12/25025. Причем необходимо разделять расходы,

учитываемые единовременно (создание сайта) и расходы, которые следует учитывать

в течение срока действия договора (поддержка сайта).

Регистрация доменного имени.

Остановимся подробнее на вопросах учета затрат, связанных с присвоением

доменного имени.

Интернет-сайту присваивается доменное имя. Если у пользователя сети

Интернет нет своего сайта, то и доменного имени у такого пользователя не

будет.

Доменное имя присваивается сайту в обязательном порядке после того, как этот

сайт создан. Это имя должно быть уникальным и должно давать представление о

названии организации и о продукции, которую выпускает данная организация.

Автономная некоммерческая организация «Региональный Сетевой Информационный

Центр» осуществляет обязательную регистрацию доменного имени. Регистрация

доменного имени это занесение информации о домене и его администраторе в

центральную базу данных для обеспечения уникальности использования домена.

Период действия регистрации доменного имени равен одному календарному году.

По истечению года ее необходимо продлить на следующий год и так далее.

Порядок регистрации и использования доменного имени закреплен в Законе

Российской Федерации от 23 сентября 1992 года №3520-1 «О товарных знаках, знаках

обслуживания и наименованиях мест происхождения товаров».

Статьей 4 указанного Закона введен запрет на использование другими лицами

товарного знака в сети Интернет, в частности, доменного имени. Этим Закон

Российской Федерации от 23 сентября 1992 года №3520-1 «О товарных знаках, знаках

обслуживания и наименованиях мест происхождения товаров» решает правовую

проблему, которая приводила к многочисленным судебным спорам.

Суть проблемы в следующем. Доменное имя позволяет легко отыскать в Интернете

нужный сайт. Владелец какого-либо ресурса выбирает доменное имя таким образом,

чтобы можно было судить о названии его фирмы, деятельности, производимом товаре

и так далее.

Как мы уже отмечали, те, кто хочет создать свой сайт в Интернете, должны

зарегистрировать доменное имя в автономной некоммерческой организации

«Региональный Сетевой Информационный Центр». При регистрации имя проверяется на

уникальность в базе уже присвоенных имен. До сих пор проверка на схожесть

регистрируемого доменного имени с каким-либо товарным знаком не проводилась.

Ведь в российском законодательстве не было таких ограничений на выбор имени.

В результате, часто в качестве доменных имен регистрировались чужие товарные

знаки (Постановление ФАС Московского округа от 31 мая 2004 года по делу

№КГ-А40/4075-04-П, Постановление ФАС Уральского округа от 8 июля 2004 года по

делу №Ф09-2072/2004-ГК).

Решить эту проблему попытался Высший Арбитражный Суд Российской Федерации

(Постановление Президиума Высшего Арбитражного суда Российской Федерации от 16

января 2001 года №1192/00). В своем Постановлении судьи отметили, что на

сегодняшний день доменные имена фактически выполняют роль товарного знака,

позволяющего отличать товары или услуги одних субъектов хозяйственной

деятельности от однородных товаров или услуг других субъектов. Поэтому

умышленное регистрация в качестве доменных имен известных марок, не содержащих

средство индивидуализации субъекта как участника экономического оборота, ведет

по своей сути к нарушению прав собственника товарного знака.

Теперь запрет на использование чужого товарного знака в качестве доменного

имени явно прописан в пункте 2 статьи 4 Закона Российской Федерации от 23

сентября 1992 года №3520-1 «О товарных знаках, знаках обслуживания и

наименованиях мест происхождения товаров».

Рассмотрим, как правильно учесть расходы, связанные с присвоением доменного

имени и его регистрацией у организации, создавшей собственный сайт в

Интернете.

Хотя правовая природа домена близка к природе товарного знака, все же домен

нельзя идентифицировать с товарным знаком, что подтверждается судебной практикой

по вопросу правомерности использования доменов, сходных с товарными знаками.

Домен не является ни средством индивидуализации юридического лица, ни

средством индивидуализации какой-либо продукции (работ, услуг), как, например,

товарный знак.

Основной целью создания доменов в Интернете является установление отличия

разных областей информационного пространства.

Доменное имя также не является продуктом интеллектуальной деятельности.

Соответственно расходы на регистрацию доменного имени нельзя признать расходами

на приобретение объекта НМА, так как они не соответствуют условиям,

поименованным в пункте 3 ПБУ 14/2000.

Указанные расходы, по нашему мнению, следует отнести к расходам по обычным

видам деятельности в соответствии с пунктом 5 ПБУ 10/99 в качестве прочих

затрат, которые первоначально следует учесть в качестве расходов будущих

периодов, а затем (в течение действия срока регистрации домена, который, как

правило, составляет календарный год) равномерно списывать на расходы по обычным

видам деятельности.

Заметим, что аналогичная точка зрения отражена и в Письме Минфина Российской

Федерации от 26 марта 2002 года №16-00-14/107 «О фактических расходах, связанных

с регистрацией доменного имени в РОСНИИРОС»:

«В связи с письмом Департамент методологии бухгалтерского учета и

отчетности сообщает, что согласно требованиям Положения по бухгалтерскому учету

«Учет нематериальных активов», ПБУ 14/2000, утвержденного Приказом Министерства

финансов Российской Федерации от 16 октября 2000 года №91н, зарегистрированное

доменное имя не относится к нематериальным активам. Фактические расходы,

связанные с регистрацией доменного имени в РосНИИРОС, для целей бухгалтерского

учета признаются затратами организации».

Таким образом, фактические расходы, связанные с регистрацией доменного имени,

для целей бухгалтерского учета признаются затратами организации.

Для целей налогообложения расходы на регистрацию доменного имени, на наш

взгляд, следует отнести к расходам, связанным с производством и реализацией в

качестве расходов на услуги информационных систем (СВИФТ, Интернет и другие

аналогичные системы), согласно подпункту 25 пункта 1 статьи 264 НК РФ.

Если организация на сайте размещает рекламную информацию, то, в соответствии

с подпунктом 28 пункта 1 статьи 264 НК РФ, с учетом пункта 4 статьи 264 НК РФ,

затраты относятся к прочим расходам, связанным с производством и

реализацией.

Согласно пункту 4 статьи 264 НК РФ:

«4. К расходам организации на рекламу в целях настоящей главы

относятся:

расходы на рекламные мероприятия через средства массовой информации (в том

числе объявления в печати, передача по радио и телевидению) и

телекоммуникационные сети;

расходы на световую и иную наружную рекламу, включая изготовление

рекламных стендов и рекламных щитов;

расходы на участие в выставках, ярмарках, экспозициях, на оформление

витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление

рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах,

выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания,

и (или) о самой организации, на уценку товаров, полностью или частично

потерявших свои первоначальные качества при экспонировании.

Расходы налогоплательщика на приобретение (изготовление) призов, вручаемых

победителям розыгрышей таких призов во время проведения массовых рекламных

кампаний, а также расходы на иные виды рекламы, не указанные в абзацах втором —

четвертом настоящего пункта, осуществленные им в течение отчетного (налогового)

периода, для целей налогообложения признаются в размере, не превышающем 1

процента выручки от реализации, определяемой в соответствии со статьей 249

настоящего Кодекса».

Причем, поскольку период, в течение которого организация использует

уникальное доменное имя, определен в договоре (как правило, это календарный

год), расходы на его регистрацию следует учитывать для целей налогообложения

равномерно в течение указанного периода.

Таким образом, само по себе зарегистрированное доменное имя не может быть

отражено в учете как отдельный объект НМА, поскольку не является результатом

интеллектуальной деятельности, как того требуют при определении принадлежности к

НМА пункт 3 статьи 257 НК РФ и ПБУ 14/2000.

В данной ситуации возможно два варианта:

1) Если интернет — сайт только открыт, получил регистрационные документы как

программный продукт, и произведена первичная регистрация доменного имени.

В этом случае все расходы, связанные с присвоением и регистрацией доменного

имени будут включены в первоначальную стоимость сайта как объекта НМА.

Без доменного имени ни организация, ни сторонние пользователи не смогут

пользоваться сайтом. В соответствии со статьей 257 НК РФ, в первоначальную

стоимость амортизируемых НМА включаются все расходы на их приобретение и

доведение до состояния, в котором они пригодны для использования. Поэтому

расходы на первичную регистрацию доменного имени, без которого сайт не может

функционировать, учитываются в первоначальной стоимости НМА.

Пример 4.

Организация создала сайт в Интернете.

За разработку сайта по договору специализированной организации оплачено 29

500 рублей, в том числе НДС 18% — 4 500 рублей.

За первичную регистрацию домена на год организация заплатила

компании-регистратору 1 180 рублей, в том числе НДС 18% — 180 рублей.

Организации принадлежит исключительное право на данный программный комплекс,

которое имеет надлежащим образом оформленные документы.

В бухгалтерском учете организации будут сделаны записи:

|

Корреспонденция счетов |

Сумма, рублей |

Содержание операции |

|

|

Дебет |

Кредит |

||

|

60 |

51 |

29 500 |

Оплачена разработка сайта |

|

08-5 |

60 |

25 000 |

Отражены расходы на разработку сайта |

|

19 |

60 |

4 500 |

Учтен НДС |

|

60 |

51 |

1 180 |

Оплачена регистрация доменного имени |

|

08-5 |

60 |

1 000 |

Учтены расходы на первичную регистрацию домена |

|

19-2 |

60 |

180 |

Учтен НДС |

|

04 |

08-5 |

26 000 |

Введен в эксплуатацию сайт |

|

68 |

19 |

4 680 |

Принят к вычету НДС |

Окончание примера.

2) Если происходит перерегистрация доменного имени.

Расходы на перерегистрацию доменного имени признаются текущими затратами

организации. Перерегистрация доменного имени осуществляется ежегодно. Она

обеспечивает организации возможность сохранения именно за ней определенного

имени своего сайта в Интернете. Перерегистрация доменного имени не приводит к

изменению качественных характеристик Интернет — сайта и потому не влияет на его

первоначальную стоимость.

Расходы на перерегистрацию доменного имени в целях налогообложения относятся

к прочим расходам, связанным с производством и реализацией.

Организации, определяющие доходы и расходы по методу начисления, уменьшают

налогооблагаемую прибыль ежемесячно в течение срока действия регистрации

доменного имени. Но это справедливо только в том случае, если в договоре есть

указание на срок, на который осуществляется регистрация. Если такой срок не

указан, расходы учитываются единовременно.

Организации, применяющие кассовый метод, также уменьшают налогооблагаемую

прибыль единовременно или ежемесячно в зависимости от того, указан ли в договоре

срок регистрации, но только при условии, что эти расходы оплачены.

Для целей бухгалтерского учета расходы на первичную

регистрацию доменного имени учитываются в таком же порядке, как и в налоговом

учете. Они включаются в первоначальную стоимость Интернет — сайта как НМА в

соответствии с пунктом 6 ПБУ 14/2000.

Затраты на последующую перерегистрацию сайта в бухгалтерском учете включаются

в состав расходов будущих периодов. Такие расходы в соответствии с пунктом 8 ПБУ

10/99 относятся к прочим затратам по обычным видам деятельности. Их следует

ежемесячно списывать на счета учета затрат.

Пример 5.

Организация оплатила перерегистрацию доменного имени на очередной срок (12

месяцев) в сумме 708 рублей, в том числе НДС 18% — 108 рублей.

В бухгалтерском учете организации будут сделаны записи:

|

Корреспонденция счетов |

Сумма, рублей |

Содержание операции |

|

|

Дебет |

Кредит |

||

|

60 |

51 |

708 |

Оплачена регистрация доменного имени |

|

97 |

60 |

600 |

Учтены расходы на перерегистрацию домена |

|

19 |

60 |

108 |

Учтен НДС |

|

68 |

19 |

108 |

Принят к вычету НДС |

|

20 |

97 |

50 |

Расходы на перерегистрацию домена отнесены на себестоимость |

НДС всех условий, предусмотренных статьями 171 и 172 НК РФ.

Окончание примера.

Услуги хостинга.

После создания сайта и регистрации доменного имени организации необходимо

заключить договор с провайдером на услуги хостинга (аренда дискового

пространства). Провайдеры за вознаграждение, установленное договором,

предоставляют организации в аренду дисковое пространство на своем сервере,

постоянно подключенном к Интернету, для размещения на нем сайта, также

обеспечивают администрирование сайта, в том числе его техническое обслуживание и

регистрацию в различных поисковых системах сети Интернет.

Таким образом, организация обязана заключить договор возмездного оказания

услуг (услуги хостинга) с интернет – провайдером.

В соответствии с действующим законодательством услуга представляет собой

действие, осуществляемое по заказу и не имеющее во многих случаях материального

результата.

Напомним, организации, оказывающие услуги связи, руководствуются положениями

главы 39 ГК РФ «Возмездное оказание услуг»:

Следовательно, предоставление услуг связи осуществляется провайдером в рамках

договора оказания услуг, по которому, в соответствии со статьей 779 ГК РФ,

исполнитель обязуется по заданию заказчика оказать услуги (совершить

определенные действия или осуществить определенную деятельность), а заказчик

обязуется оплатить эти услуги.

При заключении договора хостинга, провайдер в отношениях с клиентами не

представляет интересы организаций связи, не исполняет их поручений и не получает

от них вознаграждения. Следовательно, провайдер, при выполнении договора

оказания услуг связи, не является посредником между организациями связи и своими

клиентами — пользователями сети Интернет, поэтому, деятельность провайдеров по

обеспечению доступа к сети Интернет в рамках заключенного с клиентом —

пользователем Интернета договора возмездного оказания услуг не квалифицируется

как посредническая деятельность.

Бухгалтерский учет.

В бухгалтерском учете расходы на хостинг относятся к прочим затратам по

обычным видам деятельности.

После заключения договора хостинга организацией ежемесячно перечисляется

плата за услуги провайдеру, расходы по которой списываются на счёт 44 «Расходы

на продажу» в том месяце, за который оплачены услуги хостинга.

Налоговый учет.

Для целей налогообложения прибыли расходы на услуги хостинга относятся к

прочим, связанным с производством и реализацией.

Если размещенная на сайте информация носит рекламный характер, то эти расходы

учитываются как рекламные в соответствии с подпунктом 28 пункта 1 статьи 264 НК

РФ:

«Статья 264. Прочие расходы, связанные с производством и (или)

реализацией

1. К прочим расходам, связанным с производством и реализацией, относятся

следующие расходы налогоплательщика:

………

28) расходы на рекламу производимых (приобретенных) и (или) реализуемых

товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака

обслуживания, включая участие в выставках и ярмарках, с учетом положений пункта

4 настоящей статьи»;

Если информация, размещенная на сайте, не носит рекламный характер, то

согласно подпункту 49 пункта 1 статьи 264 НК РФ, расходы на услуги хостинга

относятся в состав других расходов, связанных с производством и (или)

реализацией.

В соответствии с подпунктом 3 пункта 7 статьи 272 НК РФ расходы на услуги

хостинга признаются в налоговом учете на дату расчетов по условиям заключенных

договоров, на дату предъявления организации расчетных документов или на

последний день отчетного (налогового) периода.

«Входной» НДС, предъявленный организации провайдерами, принимается к вычету в

общеустановленном порядке при соблюдении требований, установленных статьями 171

и 172 НК РФ.

Учет НМА стоимостью менее 100 тысяч рублей в 1С: Бухгалтерии ред. 3.0

- Опубликовано 25.04.2020 23:45

- Автор: Administrator

- Просмотров: 12406

Прогресс не стоит на месте, и сегодня любая, уважающая себя компания, имеет свой сайт. А в условиях нынешней мировой пандемии – для многих это чуть ли не единственный источник доходов, ведь с каждым днем растет объем продаж через интернет. И если ранее не все руководители считали нужным создание сайта своей компании, то сейчас, наоборот, активно воплощают эту идею в жизнь. А вот для бухгалтера сайт компании – это, в первую очередь, объект нематериальных активов (НМА). И расходы на его разработку в бухгалтерском и налоговом учете учитываются по-разному. Чтобы не запутаться в этом сложном вопросе, разберем на примере сайта компании основные нюансы учета НМА, стоимостью до 100 тыс. рублей.

В бухгалтерском учете любое программное обеспечение, на которое у вас есть исключительное право, независимо от стоимости, учитывается как НМА. В налоговом же учете отражать как нематериальный актив нужно исключительное программное обеспечение дороже 100 000 руб.

Организация может создать сайт тремя способами:

— собственными силами (хозспособ),

— с привлечением сторонних организаций (подрядный способ)

— смешанным способом.

О том как учитывать НМА свыше 100 тысяч рублей, созданный собственными силами, мы писали в предыдущей статье

В данной статье поговорим о НМА стоимостью менее 100 000 рублей и о том, как организовать учет таких активов, при условии, что разработкой сайта занималась сторонняя организация (т.е. применялся подрядный способ).

Заключая договор со сторонним исполнителем (им может выступать как юридическое, так и физическое лицо), пропишите все технические характеристики создаваемого сайта (дизайн, функционал, программное обеспечение); согласуйте сроки выполнения работ; предусмотрите обязанность исполнителя разместить сайт на определенном хостинге, на заранее зарегистрированном доменном имени; распишите в договоре этапы выполнения работ и порядок сдачи результата по каждому из этапов. Также в договор обязательно включите положение о том, что все исключительные права на сайт в целом и отдельные его элементы отчуждаются заказчику – это важно, т.к. от этого зависит порядок учета: если исключительных прав на сайт нет, то расходы на его создание будут учитываться в составе текущих затрат организации.

Рассмотрим условный пример

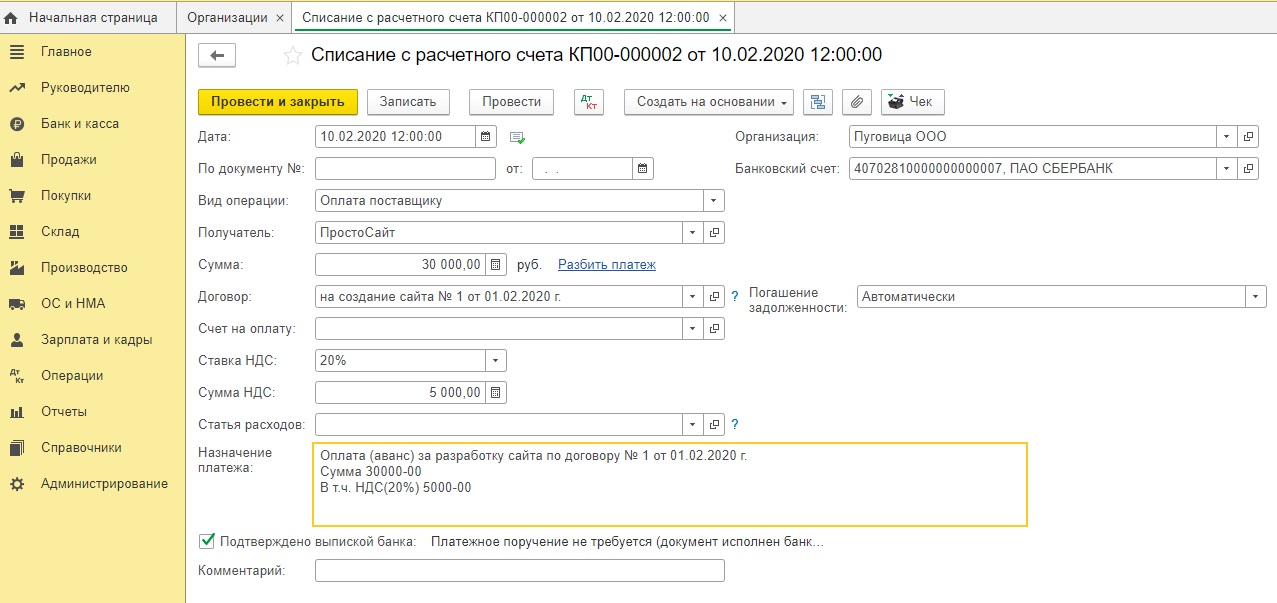

ООО «Пуговица» в феврале заказала ООО «ПростоСайт» разработку сайта с целью продвижения своей продукции. Стоимость услуг по разработке сайта составила 60 000 руб. (в т.ч. НДС – 10 000 рублей).

В день заключения договора ООО «Пуговица» перечислило за услуги ООО «ПростоСайт» аванс 50%.

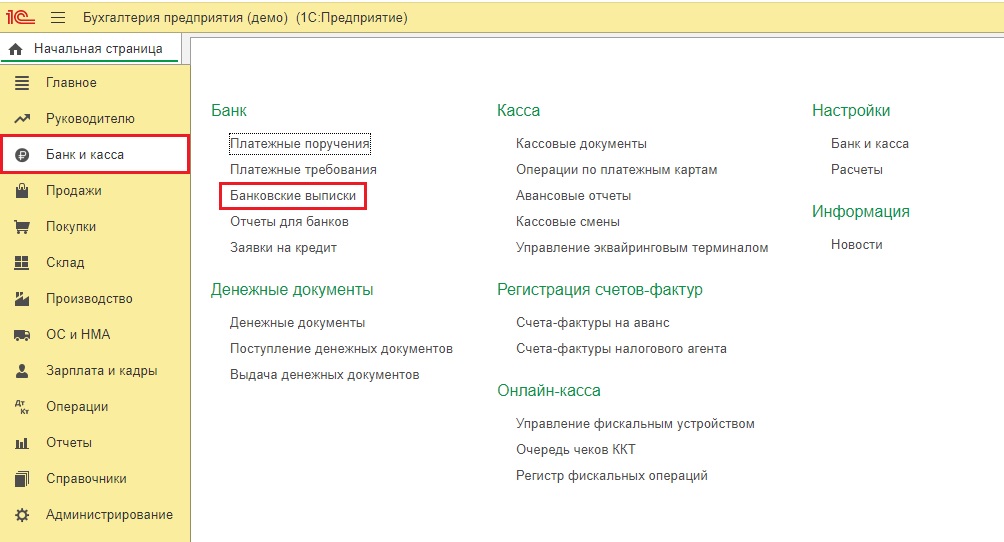

Сделаем это с помощью документа «Списание с расчетного счета» в разделе «Банк и касса».

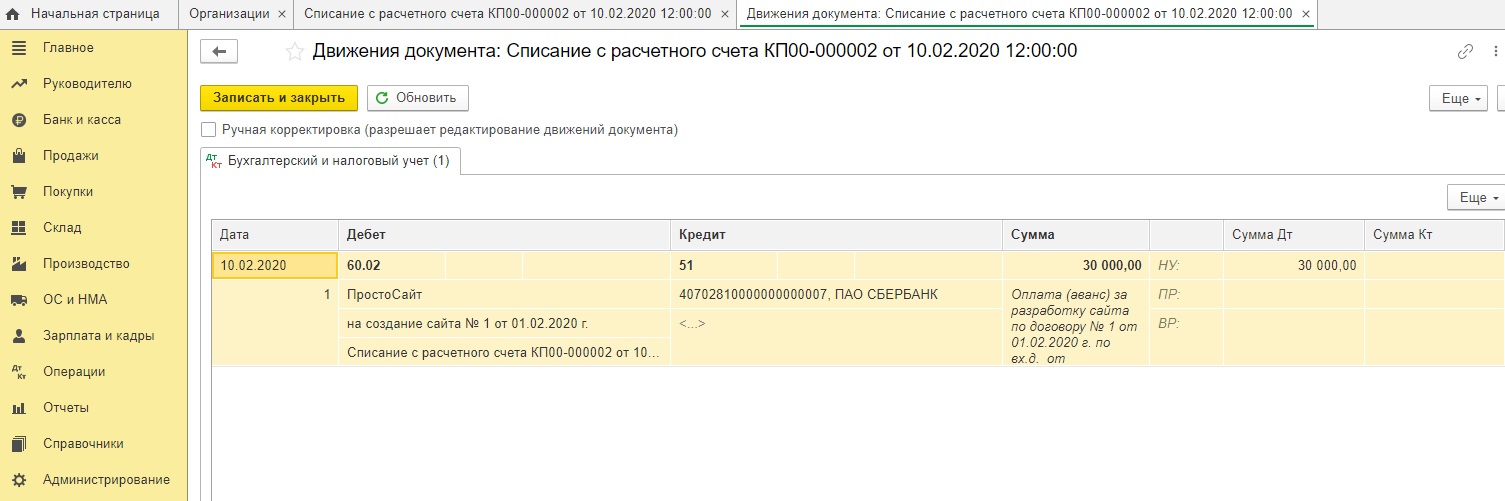

Программа сформировала проводку Дт 60.02. Кт 51.

По договору исключительные права на сайт с момента его создания принадлежат ООО «Пуговица».

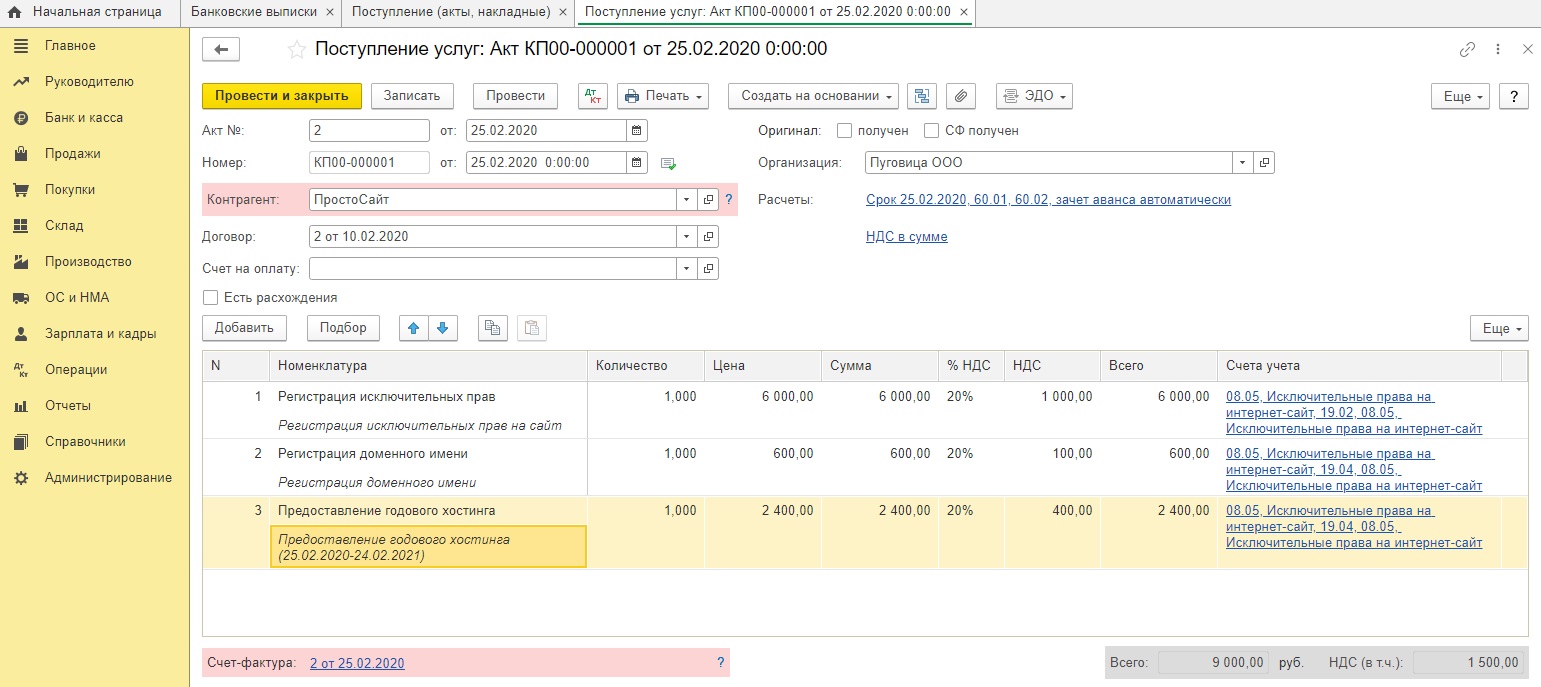

Также ООО «Пуговица» оплатила ООО «ПростоСайт»:

регистрацию исключительных прав – 6 000 руб. (в том числе. НДС – 1000 руб.)

стоимость доменного имени 600 руб. (в том числе НДС – 100 руб.).

годовой хостинг – 2 400 руб. (в том числе НДС — 400 руб.).

В бухгалтерском учете порядок отражения затрат на создание НМА регламентирован нормами Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утв. Приказом Минфина России от 27.12.2007 №153н.

Затраты, связанные с созданием интернет-сайта, формируют его первоначальную стоимость и собираются на счете 08 «Вложения во внеоборотные активы» субсчет 05 «Приобретение НМА». При принятии объекта НМА к учету все собранные на этом счете затраты переносятся на счет 04 «Нематериальные активы».

А как быть с затратами на домен и хостинг – ведь эти затраты организация будет нести периодически (ежегодно)?

Эти затраты в последующие годы работы сайта в стоимость НМА уже не включают, так как законодательством не предусмотрено изменение первоначальной стоимости НМА в данной ситуации. Поэтому подобные затраты рассматриваются как расходы на последующее поддержание сайта в рабочем состоянии и учитываются как расходы по обычным видам деятельности.

Предусмотрите своей учетной политикой порядок списания подобных затрат (единовременно или постепенно исходя из срока, за который они оплачены – например, за год).

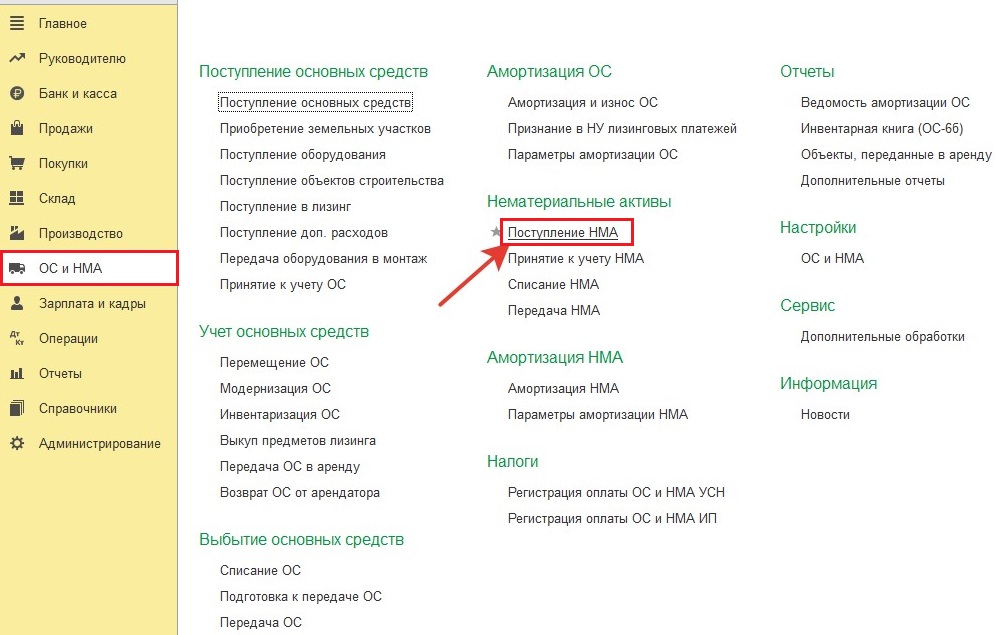

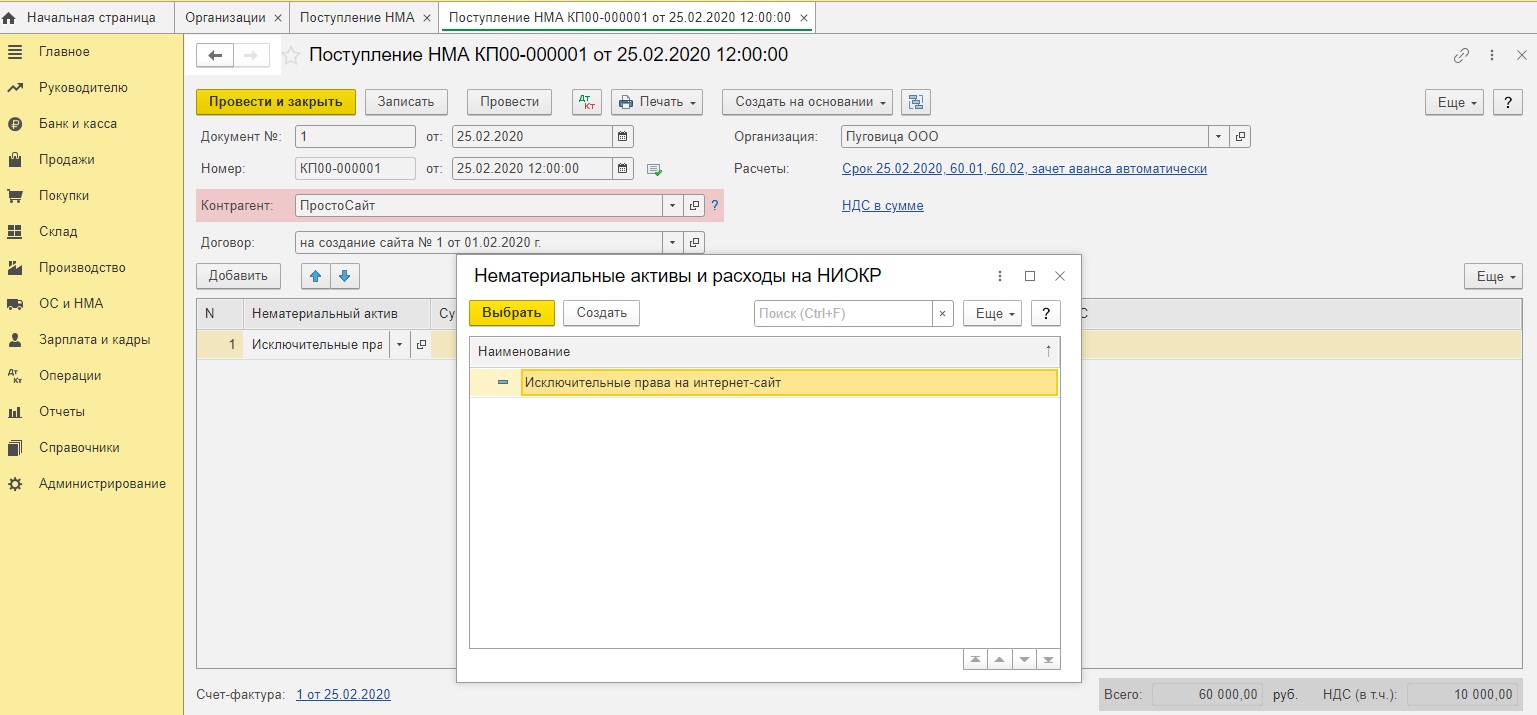

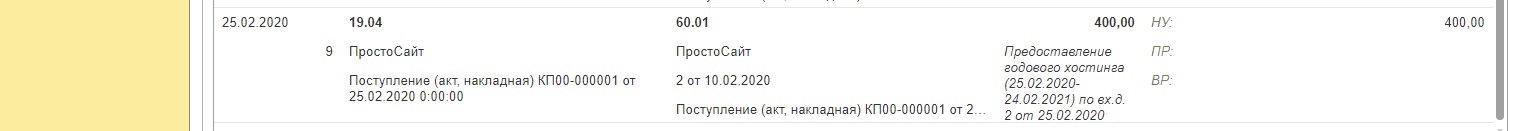

25 февраля ООО «ПростоСайт» завершил работы по созданию сайта и предоставил акт выполненных работ. На основании акта сделайте поступление НМА в программе. Для этого на панели разделов выберите раздел «ОС и НМА», затем выберите подпункт «Поступление НМА»:

Заполнив в шапке документа наименование контрагента и договор, переходим к заполнению табличной части. Создаем новый НМА и последовательно заполняем сведения о нем.

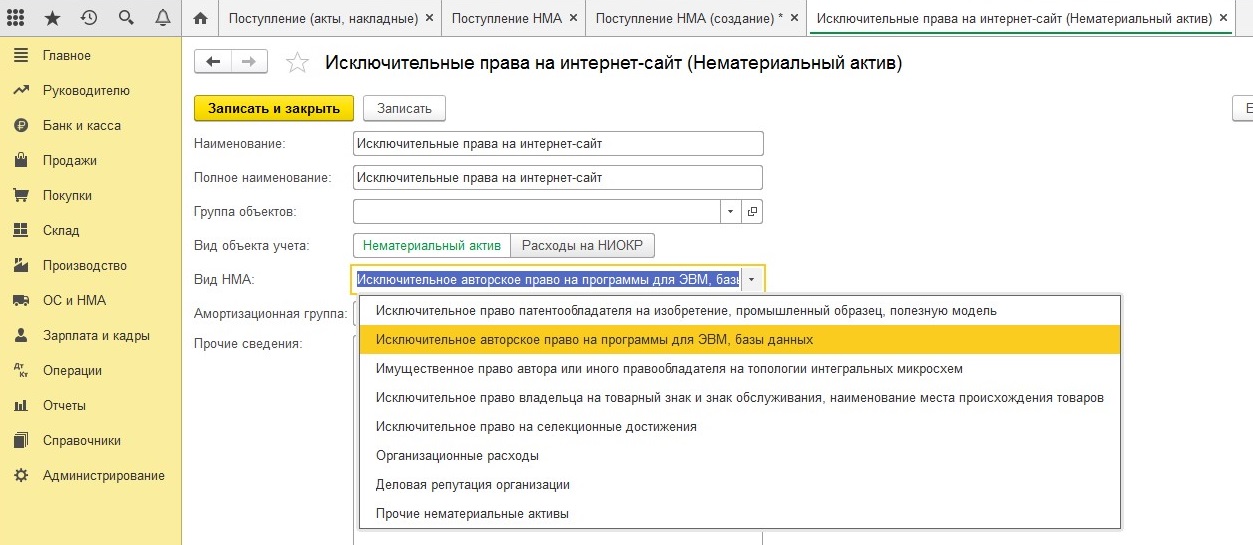

Выбираем вид объекта учета – НМА или Расходы на НИОКР.

Далее программа предлагает выбрать наиболее подходящий вид НМА – в нашем случае выбираем «Исключительное авторское право на программы для ЭВМ, базы данных».

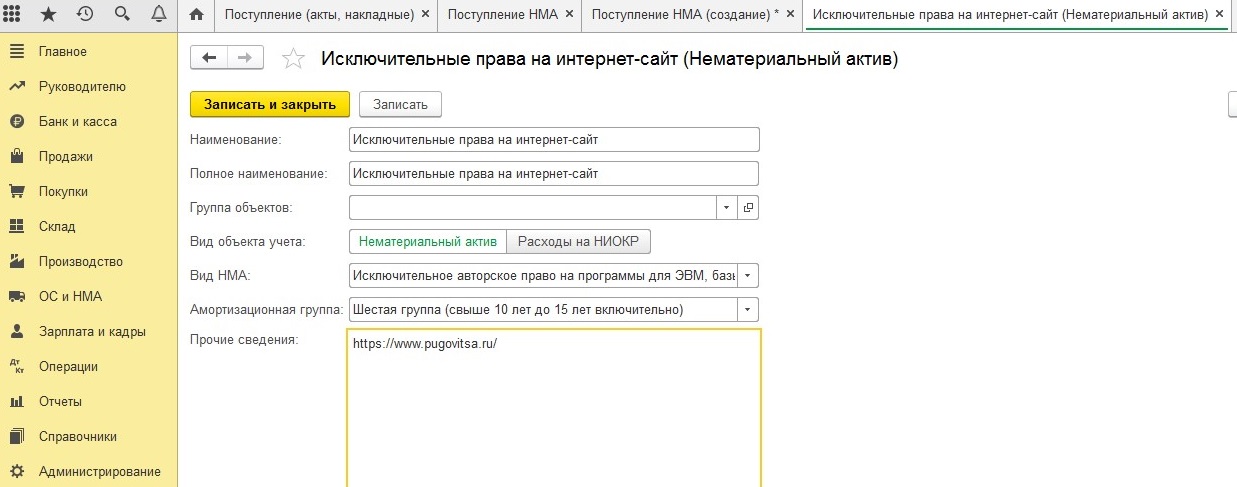

Определяем амортизационную группу. Так как в договоре срок не указан (в нашем примере), и организации принадлежат исключительные права на сайт, то по факту это означает, что этот срок не ограничен. Поэтому организация определяет его самостоятельно, ориентируясь на срок, в течение которого она планирует использовать сайт для своих нужд с целью извлечения доходов (п. 26 ПБУ 14/2007). Для примера мы установили этот срок 12 лет. Этот срок подпадает под шестую амортизационную группу.

Графа «Прочие сведения» — свободное поле, туда можно записать любые необходимые сведения, связанные с данным НМА, например, название сайта.

Когда все данные о НМА заполнены нажимаем «Записать и закрыть».

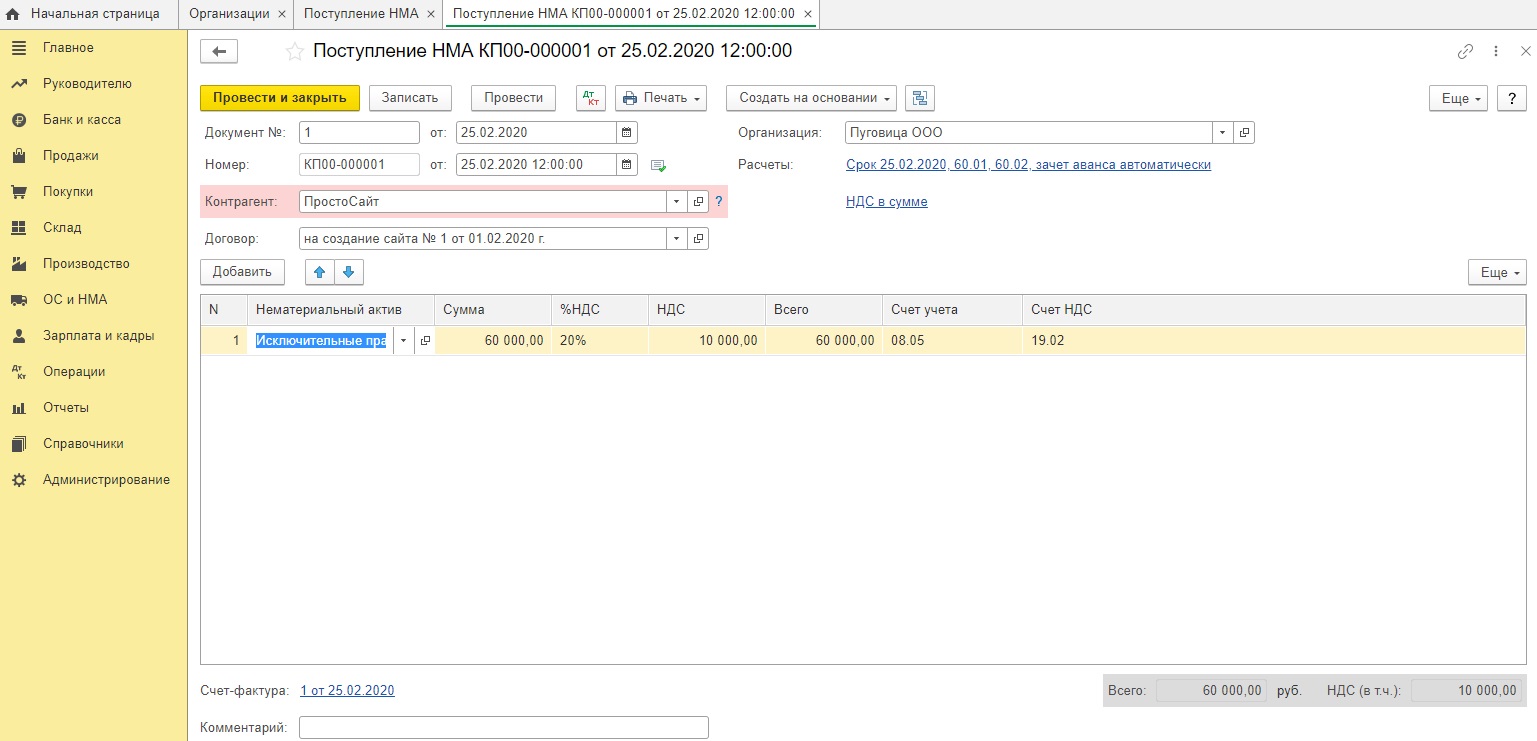

В табличной части выбираем созданный НМА и вводим стоимость его создания по акту.

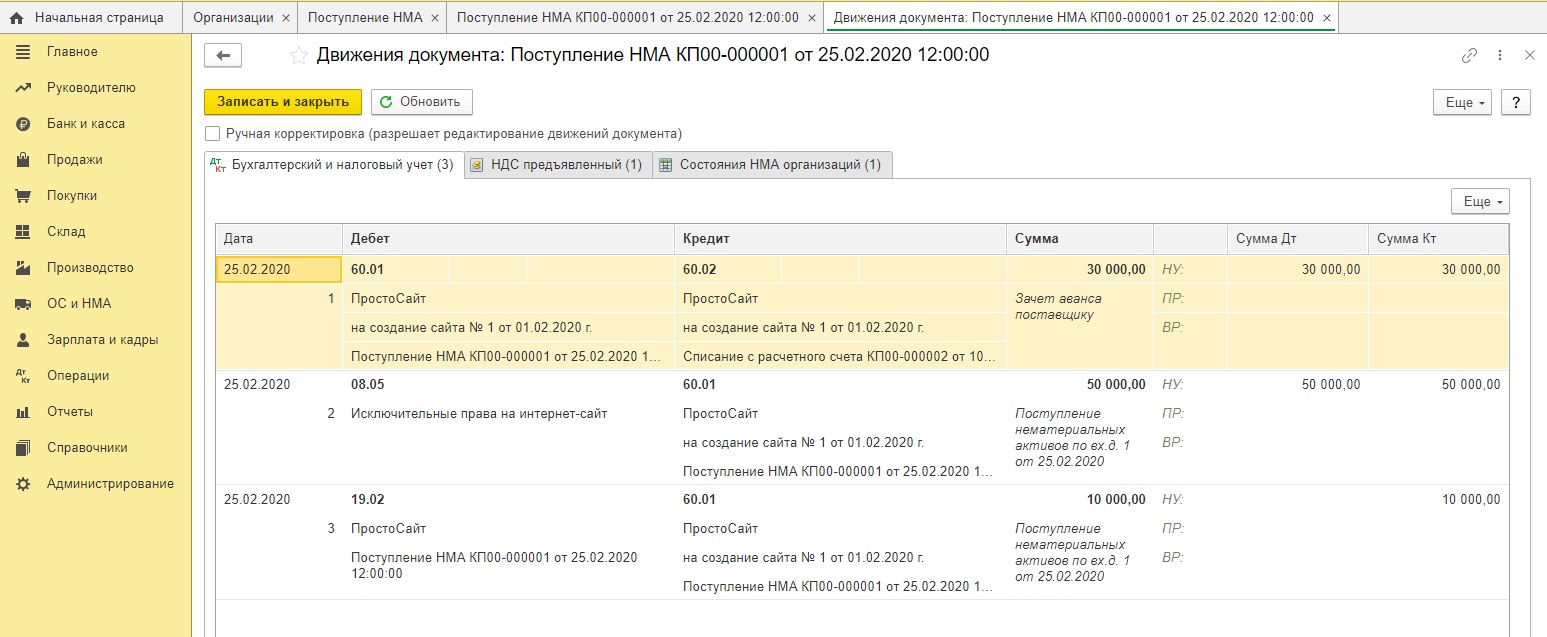

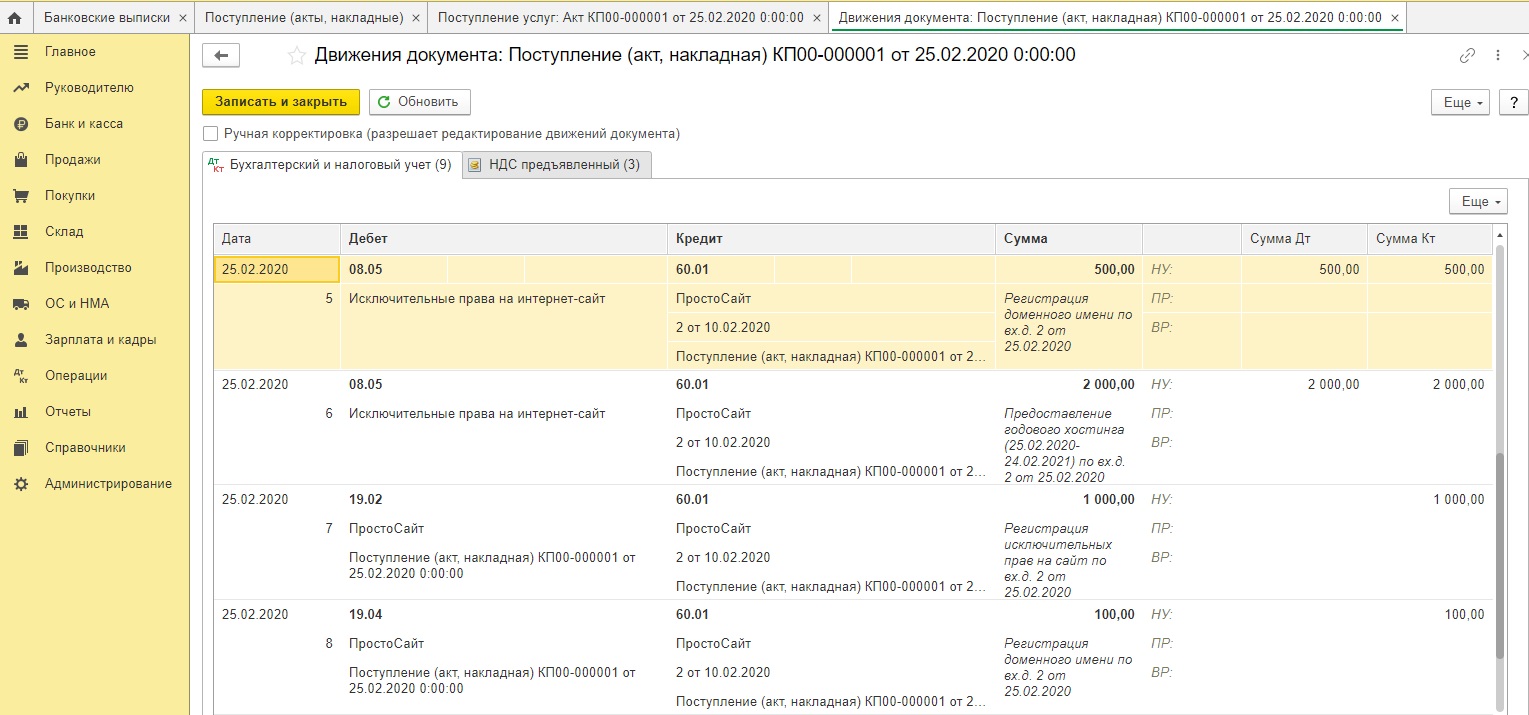

После проведения документа программа сформирует проводки:

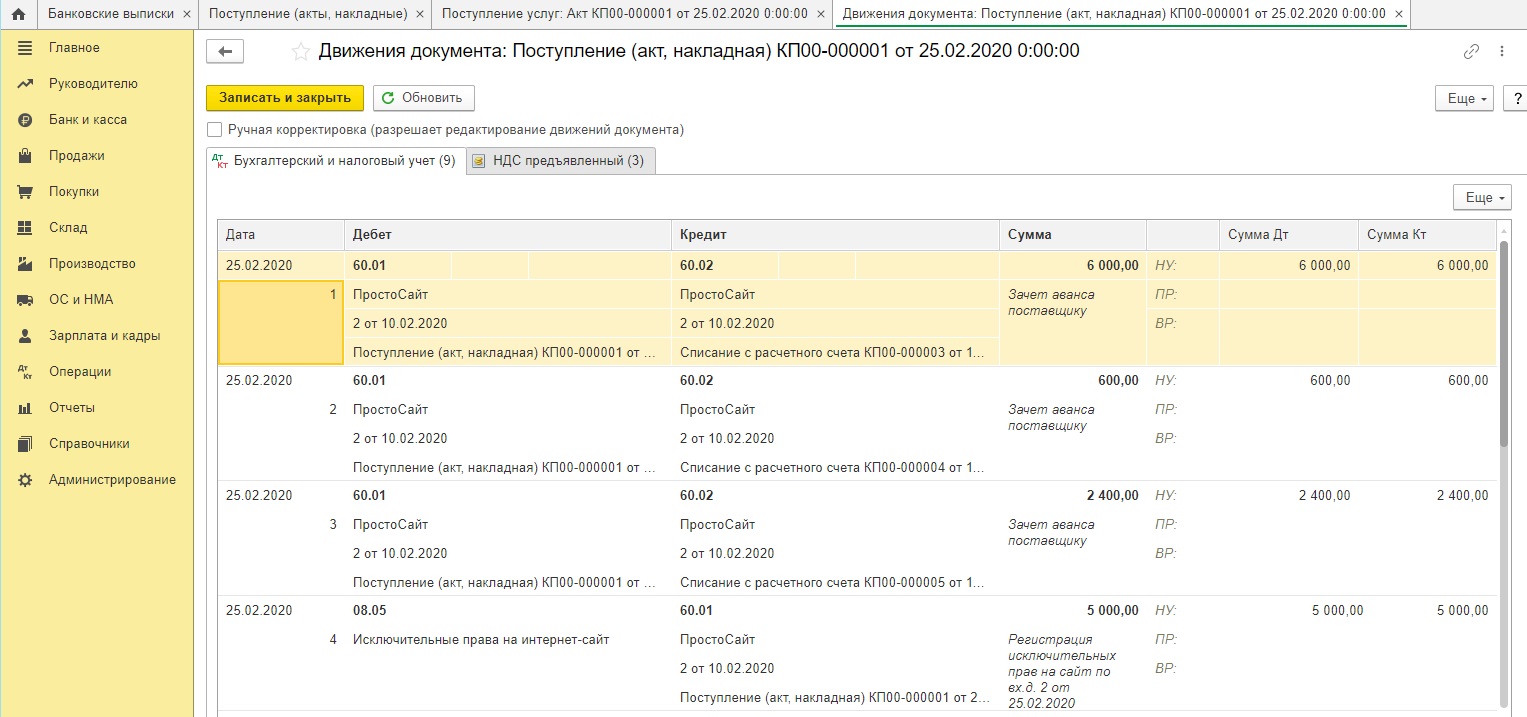

Дт 60.01 Кт 60.02 – 30 000 руб. — Зачет аванса поставщику

Дт 08.05 Кт 60.01 – 50 000 руб. – Отражены расходы по созданию НМА

Дт 19.02 Кт 60.01 – 10 000 руб. – Выделен НДС

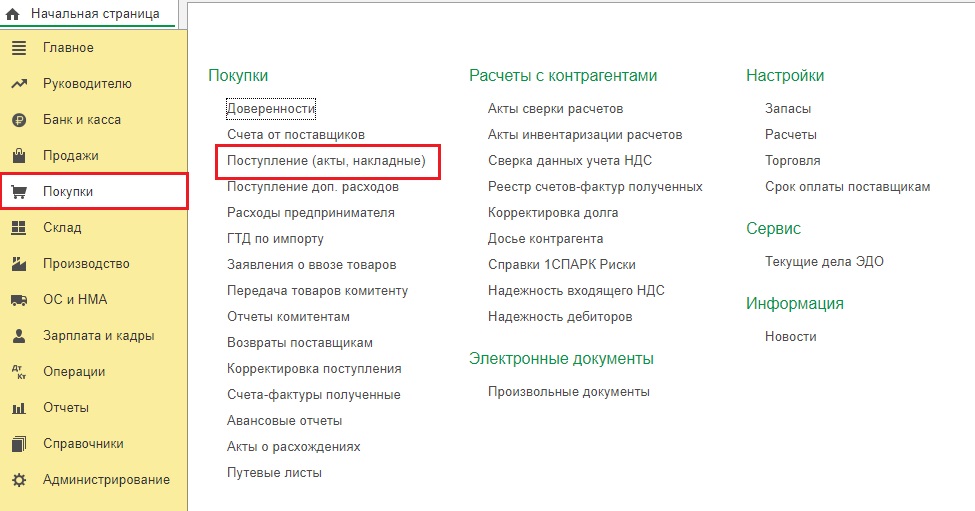

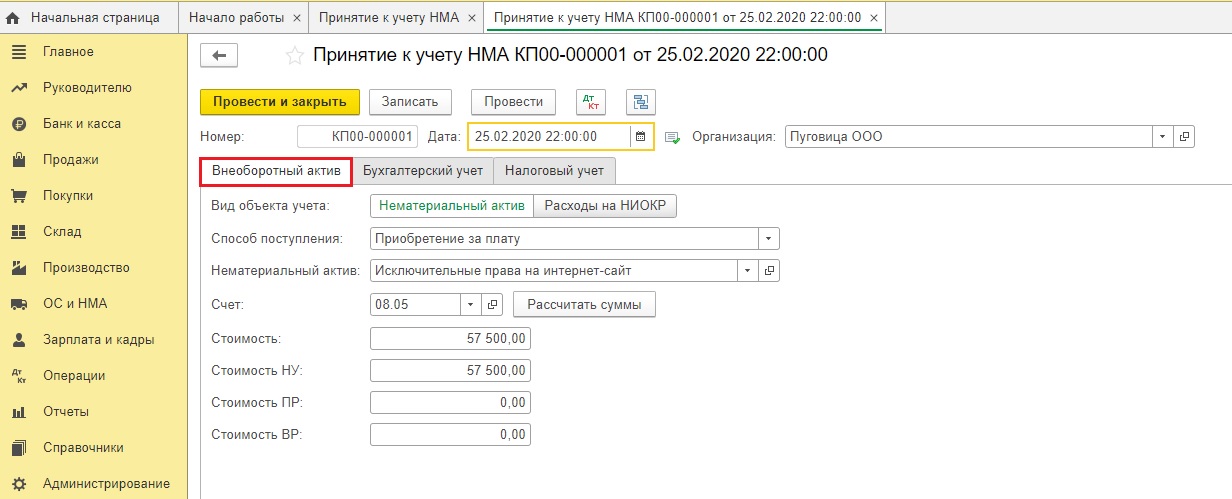

Дополнительные затраты, понесенные при создании сайта, отразите через документ «Поступление (акты, накладные)» с видом «Услуги» в разделе «Покупки»:

Обратите внимание, эти расходы также собираются на счете 08.05

В этот же день ООО «Пуговица» приняла объект НМА к учету.

При принятии НМА к учету заполняется одноименный документ на вкладке «ОС и НМА»:

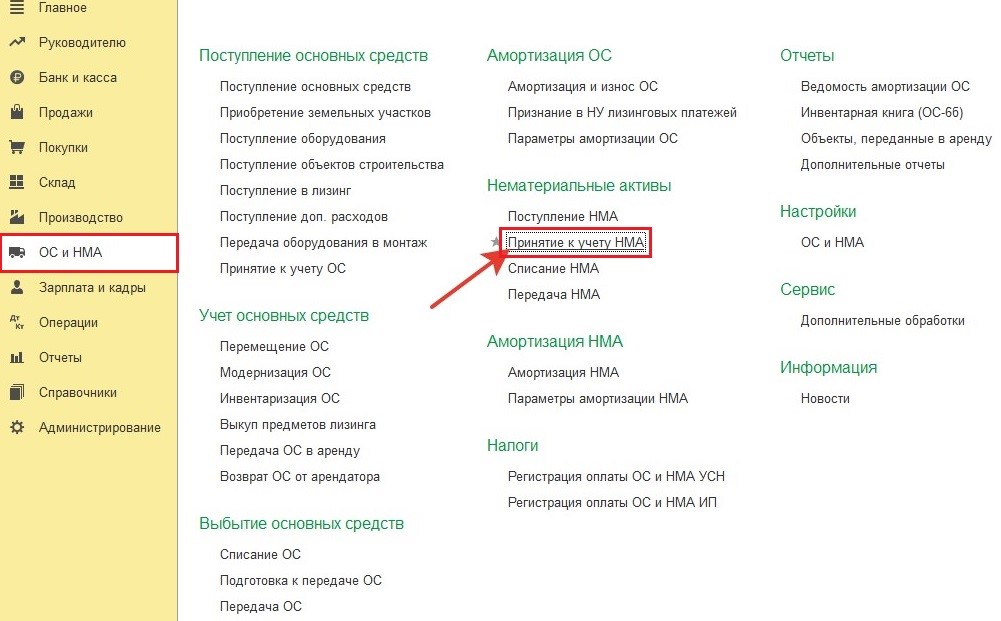

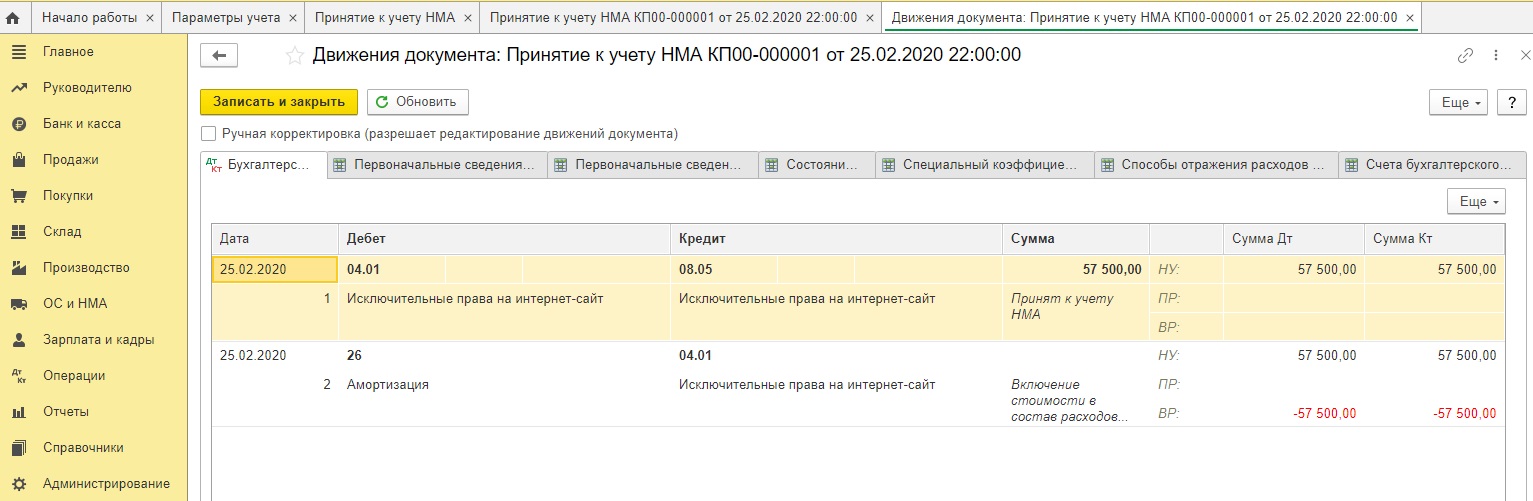

Все затраты по созданию интернет-сайта, собранные на счете 08.05, этим документом переносятся на счет 04 и формируют первоначальную стоимость НМА.

На первой вкладке документа «Внеоборотный актив» указываем, что НМА приобретался за плату, выбираем сам НМА и кликаем «Рассчитать суммы». При нажатии этой кнопки сформируется первоначальная стоимость НМА.

В нашем случае она составит 57 500 рублей:

— создание сайта – 50 000 руб.;

— регистрация исключительных прав – 5 000 руб.;

— домен – 500 руб.;

— годовой хостинг – 2 000 руб.

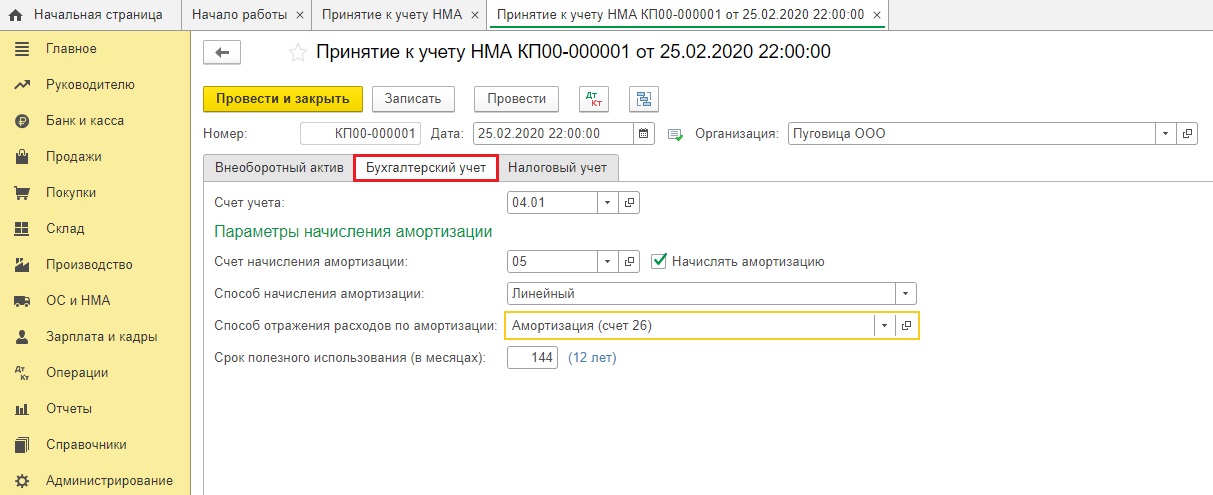

Переходим на вкладку «Бухгалтерский учет».

Здесь указываем способ начисления амортизации по объекту согласно учетной политике, установленный приказом руководителя срок полезного использования и способ отнесения расходов по амортизации.

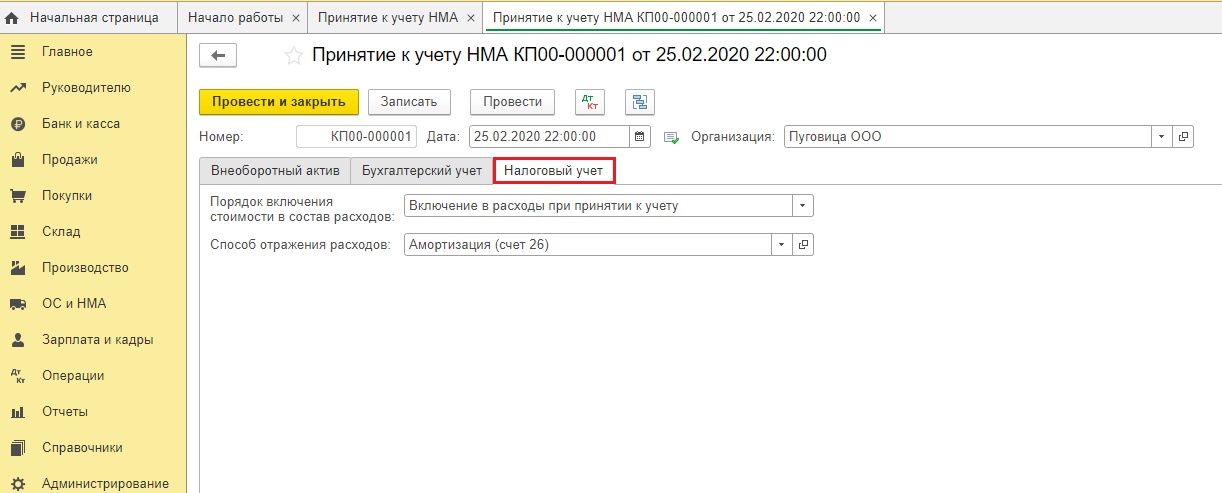

Так как стоимость нашего НМА менее 100 тысяч рублей, то вкладка «Налоговый учет» заполняется следующим образом:

Стоимость сайта менее 100 000 рублей, поэтому все расходы по созданию сайта включаются в состав прочих расходов, связанных с производством и реализацией (подп. 26 п. 1 ст. 264 НК РФ).

В графе «Порядок включения стоимости в состав расходов» установите «Включение в расходы при принятии к учету», а в графе «Способ отражения расходов» укажите счет и аналитику затрат, куда будут единовременно списаны расходы на приобретение НМА стоимостью до 100 000 руб.

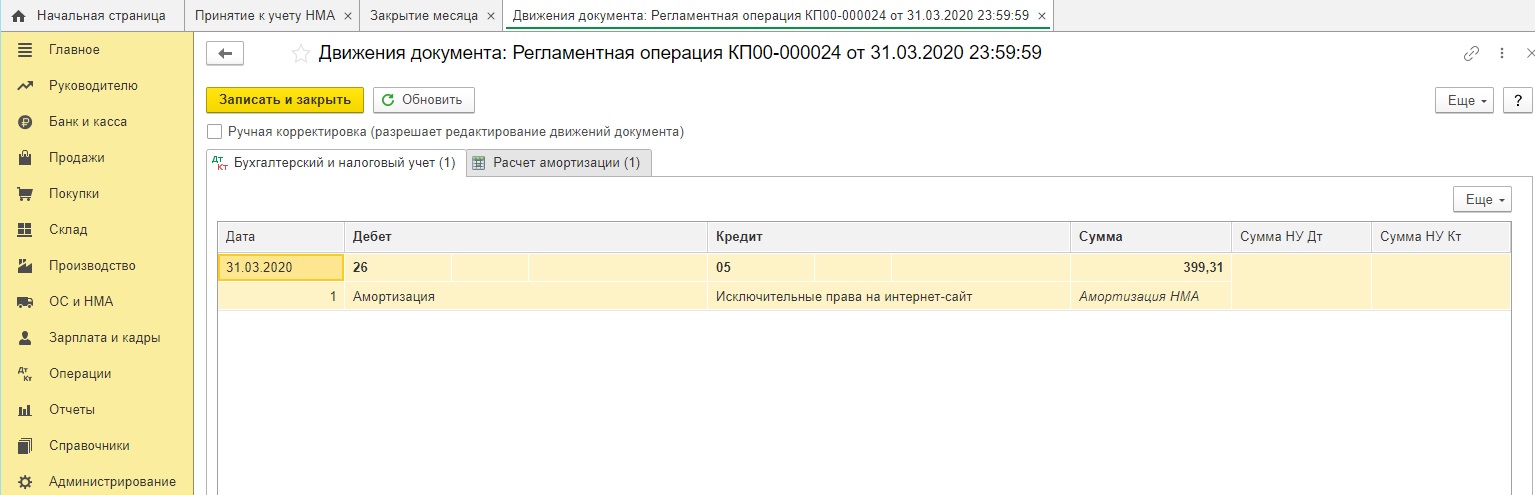

После проведения документа сформируется проводка:

Дт 04.01 Кт 08.05 – 57 500 – Принят к учету объект НМА

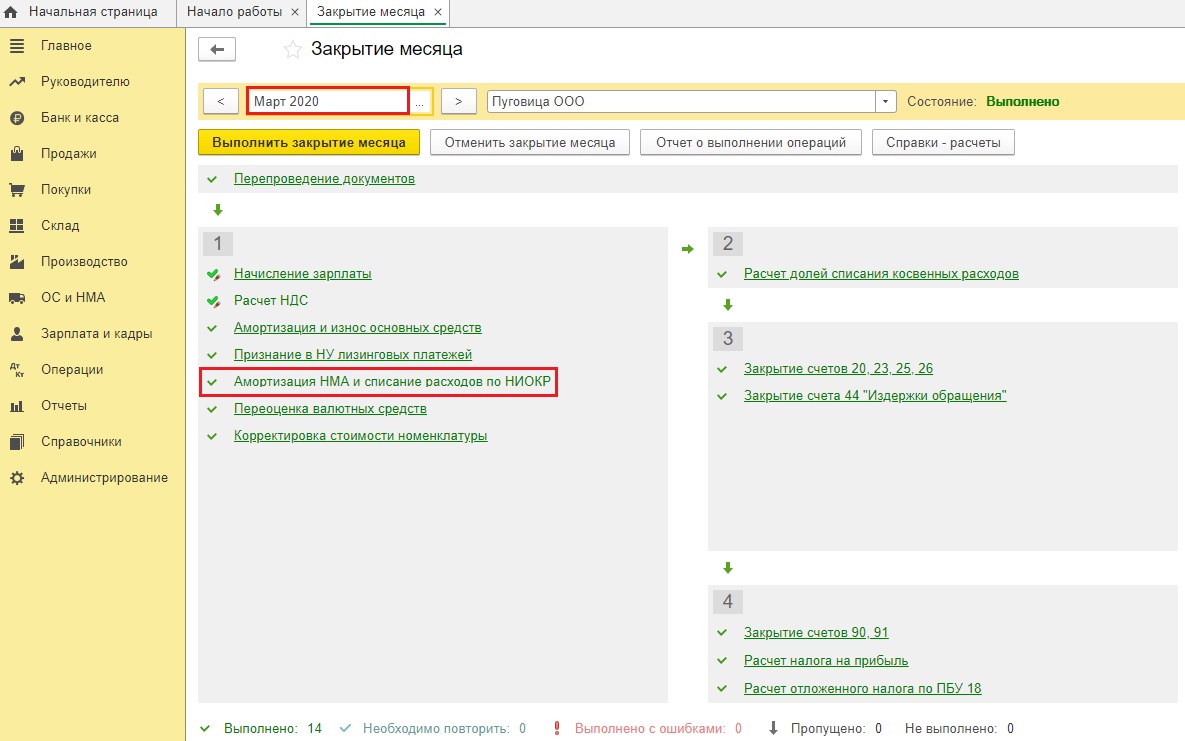

Обращаем ваше внимание на дату и время документов в программе! Чтобы избежать самой частой ошибки неначисления амортизации в конце месяца необходимо, чтобы документ «Принятие к учету НМА» был самым «последним» в цепочке взимосвязанных документов по НМА. То же самое касается и основных средств.

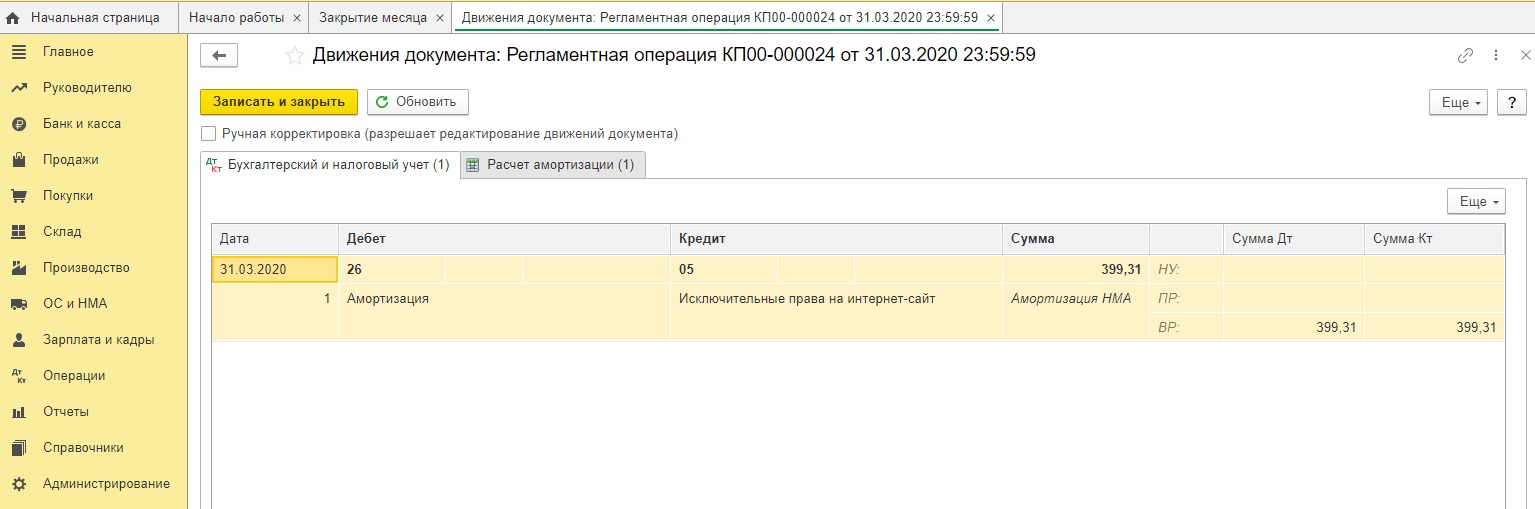

Со следующего после принятия к учету месяца этой же регламентной операцией «Закрытие месяца» в бухгалтерском учете будет начисляться амортизация по НМА.

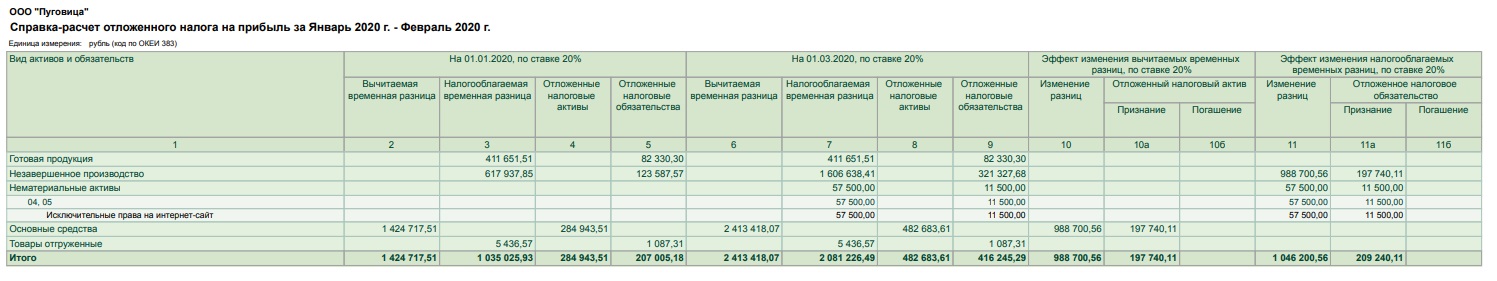

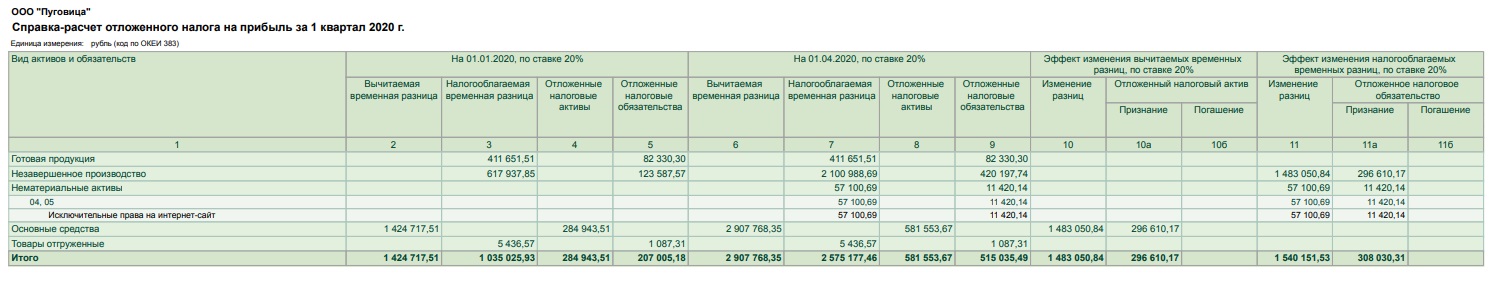

Если вы применяете в своей работе ПБУ 18/02, включив при этом соответствующий значок в настройках учетной политики, то у вас появятся временные разницы и постоянные налоговые обязательства. Это происходит из-за того, что НМА стоимостью до 100 000 рублей в бухгалтерском и налоговом учете учитываются по-разному.

Вышеприведённые документы будут иметь следующий вид:

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Законом №149-ФЗ, датированным 27 июля 2006 г., сайт определяется как комплекс программных продуктов и информационных материалов, доступ к которым осуществляется по каналам интернета с привязкой к сетевым именам. Составляющие сайтов представлены:

- контентом (статьи, обсуждения на ветках форумов);

- программным блоком (обеспечивает работоспособность сайта и позволяет осуществлять управление ресурсом);

- визуально-графическими элементами, формирующими наглядность материала и дизайн страниц.

Вопрос: Как отразить в учете торговой организации расходы на создание web-сайта?

С целью увеличения товарооборота организация решила разработать web-сайт, заключив договор на его создание со специализированной организацией. Сумма расходов по договору составила 216 000 руб. (в том числе НДС 36 000 руб.). Исключительное право на созданный web-сайт организация приняла к учету в качестве нематериального актива (НМА), установив для него срок полезного использования (СПИ) в бухгалтерском и налоговом учете, равный 36 месяцам (исходя из предполагаемого срока использования сайта). Согласно учетной политике в бухгалтерском и налоговом учете амортизация по НМА начисляется линейным способом (методом). Сайт начал использоваться в месяце принятия работ по его разработке.

В целях налогового учета доходы и расходы определяются методом начисления.

Посмотреть ответ

Создание каждого блока структуры сайтов сопровождается материальными тратами. Чтобы ресурс заработал, надо:

- разработать макет дизайна;

- написать программный код;

- сверстать страницы;

- наполнить информацией;

- приобрести доменное имя;

- оплатить хостинг (арендовать место для сайта на сервере у выбранного провайдера).

СПРАВОЧНО! ГК РФ в ст. 1261 признает сайты набором программ для ЭВМ, дополненных информационными базами и графическими элементами. Все эти составляющие относятся к сфере действия авторского права. Исключительные права могут принадлежать разработчику или быть переданы заказчику услуг.

Расходы на создание сайта

Затраты, понесенные субъектом предпринимательства в связи с созданием и администрированием сайта, подлежат учету в составе объектов нематериальных активов. Это возможно при условии, что:

- собственник ресурса обладает исключительными правами;

- ориентировочный срок пользования электронным сервисом более 1 года;

- сайт создается для повышения рентабельности бизнеса;

- ресурс позволяет увеличить доходные поступления.

ОБРАТИТЕ ВНИМАНИЕ! Если сайт по одному из критериев не подходит под определение нематериального актива, то затратные операции по нему относят к группе прочих расходов (пп. 26 п. 1 ст. 264 НК РФ).

Цена сайта из числа нематериальных активов списывается поэтапно посредством начисления амортизации. Формирование первоначальной стоимости происходит на основе фактических затрат, которые потребовались на стадии разработки и оптимизации.

Как отражаются в налоговом учете расходы на создание, доработку и актуализацию сайта?

ВАЖНО! В первоначальную стоимость не суммируются акцизы и НДС, страховые взносы на зарплату разработчиков.

В стоимость могут быль включены:

- затраты, связанные с оплатой труда персонала, привлеченного к разработке, наполнению и оптимизации сайта;

- размер оплаченных пошлин, регистрационных платежей;

- расходы по оплате счетов, выставленных третьими лицами за оказанные услуги по настройке сайта или написанию его отдельных элементов;

- материальные и другие траты.

Как учесть расходы на ПО и создание сайта при УСН?

Услуга выделения хостинга по нормам пп. 25 п.1 ст. 264 НК РФ должна учитываться как прочий расход. Особенность услуги в том, что она оплачивается на ежемесячной основе. В учете такие траты должны быть проведены с привязкой к периоду фактического оказания услуг. Операции, направленные на продвижение сайта, в части понесенных затрат, причисляются к рекламным расходам. Они подлежат признанию в учете в полной сумме (пп. 28 п. 1 ст. 264 НК РФ).

Основы бухгалтерского и налогового учета затрат на создание сайтов

При бухгалтерском учете расходов, напрямую связанных с разработкой сайта, необходимо опираться на нормы ПБУ 14/2007. Документ регламентирует особенности признания объекта нематериальным активом и утверждает правила отражения его в учетных операциях. Постановка на учет производится по первоначальной стоимости, к которой прибавляют цену приобретенного доменного имени. Такой алгоритм признания характерен и для налогового учета.

По стандартам бухгалтерского учета амортизация должна начисляться при условии, что можно достоверно определить предполагаемый период эксплуатации ресурса. Срок, отведенный для полезного использования, должен выражаться в полных месяцах. Если его нельзя идентифицировать, то по отношению к конкретному объекту амортизационные отчисления производиться не будут (п. 23 ПБУ 14/2007). В налоговом учете при невозможности фиксации срока пользования сайтом период по нормам п. 2 ст. 258 НК РФ будет равен 10 годам. Налоговый кодекс для программных продуктов предусматривает минимальный временной порог полезной эксплуатации – 2 года.

КСТАТИ, срок пользования активом надо регулярно пересматривать и при необходимости корректировать. При операциях по изменению периода эксплуатации сайта необходимо ориентироваться на сохранение возможности получать экономические выгоды от ресурса.

Затраты, понесенные субъектом хозяйствования в связи с приобретением или самостоятельной разработкой сайта, надо относить на 08 счет с детализацией по 5 субсчету. Когда сайт готов к запуску, итоговое значение его стоимости переносится бухгалтерской проводкой на 04 счет. При начислении амортизации будет задействован 05 счет.

Для налогового учета правило признания объекта нематериальным активом разнится с бухгалтерским методом. Налоговый кодекс причисляет сайты к НМА и амортизируемым активам, если стоимость его превышает 100 тысяч рублей. В бухгалтерском учете минимальный порог установлен на уровне 40 тысяч рублей. Ввод в эксплуатацию по учетным данным соответствует дню размещения сайта на просторах интернета.

Расходы по приобретению доменного имени могут быть отражены в учете разными способами:

- Если происходит первичная регистрация, то потраченные суммы увеличивают первоначальную стоимость актива. Название сайта не может приносить экономическую выгоду предприятию, поэтому его нельзя отражать в учете как самостоятельный актив.

- Если возникает необходимость перерегистрации доменного имени, эти затраты учитываются на счете 97 при условии постепенного списания средств в течение периода, на который были оформлены права пользования доменом.

Оплата счетов за выделение места на сервере (хостинг) и оказание услуг по техническому сопровождению бухгалтер отражает в качестве затрат по обычным видам деятельности. Налоговый учет предполагает их отнесение к группе прочих расходов. Если цель сайта – рекламирование компании, то расходы по созданию ресурса и его продвижению надо списывать как затраты рекламного характера (если ресурс не признан нематериальным активом).

В ситуациях с модернизацией сайтов расходы могут отражаться несколькими методами. Модернизационные мероприятия могут быть адаптивными или представлять собой полный комплекс действий. В первом случае в программный код вносятся незначительные корректировки, необходимые для поддержания работоспособности ресурса. При полной модернизации создается новая модификация программного продукта. Она должна быть выделена как отдельный актив. Затраты, понесенные предприятием в процессе создания сайта своими силами, не попадают в категорию объектов налогообложения НДС (ст. 146 НК РФ).

Проводки расходов на создание сайта

При создании сайта, признаваемого нематериальным активом, хозяйственным способом, типовые корреспонденции будут такими:

- Д08.5 – К70 – начислена зарплата персоналу, занятому в разработке сайта.

- Д08.5 – К69 – начислены страховые взносы с зарплаты работникам, которые по должностным обязанностям занимаются созданием сайта.

- Д08.2 – К02 – начислена амортизация оборудования, задействованного в создании сайта.

- Д08.5 – К10 – показаны в учете операции по расходованию материальных ресурсов при разработке сайта.

- Д04 – К08.5 – сайт размещен на хостинге и запущен (актив введен в эксплуатацию).

- Д44 – К05 – проводка используется для отражения амортизационных начислений по действующему электронному ресурсу на ежемесячной основе.

Если создание сайта и подготовка его к запуску поручено сторонней организации, то в учете будут составлены такие корреспондирующие записи между счетами:

- Д08.5 – К60 – так показываются понесенные затраты на разработку сайта.

- Д19 – К60 – приняты к учету суммы НДС.

- Д04 – К08 – показано возникновение исключительных прав на элементы нового нематериального актива.

- Д97 – К60 – проводка составляется в ситуациях, когда затраты по созданию электронных ресурсов учитываются в будущих периодах и подлежат постепенному отражению текущими датами.

- Д60 – К51 – запись отражает общую стоимость выполненных исполнителем работ.

При проведении операций по обновлению сайта дебетуется 44 счет и кредитуется 60 счет. Корреспонденциями между дебетом 19 и кредитом 60 выделяется сумма НДС по полученной услуге модернизации ресурса. Оплата работ по выставленному счету и согласованному акту производится путем формирования дебетового оборота по 60 счету и кредитового по счету 51.

Многие государственные и муниципальные учреждения имеют свои сайты. Но как показывают результаты проверок, в учете такого актива учреждениями до сих пор допускаются ошибки. Как бухгалтеру учреждения госсектора правильно отразить расходы на создание сайта и его обслуживание, — разберемся в статье.

Программы повышения квалификафии и профпереподготовки для бухгалтеров госсектора:

1. Главный бухгалтер организации государственного сектора. Подготовка на соответствие профстандарту «Бухгалтер» (код А,В)

2. Бухгалтер организации государственного сектора. Подготовка на соответствие профстандарту «Бухгалтер» (код А)

Как учитывать интернет-сайт в бухгалтерском учете

Преподаватели Контур Школы недавно получили вопрос от слушателя курса «Главный бухгалтер организации государственного сектора»: «В октябре этого года в бюджетном учреждении проходила проверка финансово-хозяйственной деятельности. В ходе проверки было выявлено, что официальный сайт учреждения не числится на балансе. Ревизором в акте отмечено: необходимо внести исправления в бухгалтерский учет и принять к учету данный нематериальный актив. Общая сумма расходов на разработку сайта, на присвоение и регистрацию доменного имени и на услуги хостинга составили 25 000 руб. Создание и регистрация сайта оплачивались за счет средств от приносящей доход деятельности. Расходы по созданию сайта были произведены в 2014 году и учитывались на подстатье 226 КОСГУ «Прочие работы, услуги». Как исправить учреждению эту ошибку? Какие бухгалтерские записи нужно оформить?»

Разберем пошагово, что предстоит сделать, чтобы скорректировать бухгалтерский учет такого актива, как сайт учреждения.

Шаг 1. Выясняем, что такое сайт и при каких условиях его можно отнести к нематериальным активам

Федеральный закон от 27.06.2006 № 149-ФЗ «Об информации, информационных технологиях и о защите информации» определяет, что сайт — это совокупность программ для ЭВМ и иной информации, содержащейся в информационной системе, доступ к которой обеспечивается посредством информационно-телекоммуникационной сети «Интернет» по доменным именам, сетевым адресам.

Учитывать сайт учреждения на счете 102 00 «Нематериальные активы» можно, если он отвечает условиям, указанным в Инструкции № 157н.

К нематериальным активам, согласно п. 56 Инструкции 157н, относятся объекты нефинансовых активов, предназначенные для неоднократного или постоянного использования в деятельности учреждения, одновременно удовлетворяющие следующим условиям:

- объект способен приносить учреждению экономические выгоды в будущем;

- у объекта отсутствует материально-вещественная форма;

- возможно выделение, отделение от другого имущества;

- объект предназначен для использования в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев;

- не предполагается последующая перепродажа данного актива;

- имеются надлежаще оформленные документы, подтверждающие существование актива и устанавливающие исключительное право на актив.

Особое внимание следует обратить на положение, что порядок учета зависит от того, имеется или не имеется у учреждения исключительное право на актив.

Шаг 2. Читаем договор на разработку сайта

В предмете договора находим фразу, которая звучит так: «Исполнитель обязуется по заданию заказчика создать интернет-сайт и передать Заказчику исключительные права на него, а Заказчик принять его в порядке и на условиях, установленных договором». Ключевые слова в этой фразе: «передать заказчику исключительные права на сайт».

Исключительное право на программу, базу данных или иное произведение, созданное по договору, предметом которого было создание такого произведения по заказу, принадлежит заказчику, если договором между исполнителем и заказчиком не предусмотрено иное, говорится в п.1 ст.1296 ГК РФ.

Таким образом, если в соответствии с договором разработчик сайта передал исключительные права на сайт учреждению, то этот актив с полной уверенностью можно учитывать на счете 102 00 «Нематериальные активы».

Шаг 3. Исправляем бухгалтерские записи

Поскольку все расходы по созданию сайта были произведены в 2014 году, то исправление ошибок следует произвести в соответствии с порядком, установленным в п. 18 Инструкции № 157н.

Нормы данного пункта гласят, что ошибка, обнаруженная в регистрах бухгалтерского учета за отчетный период, за который бухгалтерская отчетность уже принята, отражается датой обнаружения ошибки дополнительной бухгалтерской записью, либо бухгалтерской записью, оформленной по способу «Красное сторно».

Внимание! Дополнительные бухгалтерские записи по исправлению ошибки оформляются первичным учетным документом — справкой ф. 0504833. В ней нужно обосновать внесение исправлений, прописать наименование исправляемого Журнала операций, его номер, период, за который он составлен и период, в котором были выявлены ошибки.

Итак, в 2014 году учреждением были произведены следующие расходы:

- по разработке сайта — 18 000 руб.

- по регистрации доменного имени — 3000 руб.

- по предоставлению вычислительной мощности для размещения информации в сети «Интернет» (услуги хостинга) — 4000 руб.

Все расходы в сумме 25 000 руб. были отнесены в дебет счета 2 401 20 226.

Исправляем ранее произведенные записи методом «красное сторно», составляя справку ф. 0504833.

Сторнируем отражение расходов

- по разработке сайта:

Дт 2 401 20 226 Кт 2 302 26 730 (18 000 руб.) - по регистрации доменного имени:

Дт 2 401 20 226 Кт 2 302 26 730 (3 000 руб.) - по предоставлению вычислительной мощности(хостинг):

Дт 2 401 20 226 Кт 2 302 26 730 (4 000 руб.)

Шаг 4. Принимаем к учету сайт, как объект нематериальных активов, на который имеются исключительные права

Составляем дополнительные бухгалтерские записи. Отражаем расходы по выполненным работам:

- по разработке сайта

Дт 2 106 32 320 Кт 2 302 32 730 (18 000 руб.) - по регистрации доменного имени

Дт 2 106 32 320 Кт 2 302 32 730 (3 000 руб.) - по предоставлению вычислительной мощности(хостинг)

Дт 2 106 32 320 Кт 2 302 32 730 (4 000 руб.)

Принимаем к учету нематериальный актив — сайт учреждения:

- Дт 2 102 30 320 Кт 2 106 32 320 (25 000 руб.)

Интернет-сайт как объект нематериальных активов принимаем к учету по первоначальной стоимости, равной сумме фактических вложений учреждения на его приобретение, создание. Первоначальная стоимость сформирована на счете 0 106 02 000 «Вложения в нематериальные активы».

Внимание! Программный продукт (в нашем случае — официальный сайт), созданный по договору, предметом которого было создание сайта, принимается учреждением к учету в соответствии с положениями договора и акта выполненных работ. Представление документов, подтверждающих права на программный продукт (то есть патента) для постановки на учет не требуется (Письмо Минфина РФ от 10.07.2014 № 02-06-10/33751).

Начисляем амортизацию на нематериальный актив — сайт учреждения

- Дт 2 401 20 271 Кт 2 104 39 420 или Дт 2 109 00 271 Кт 2 104 39 420,

(если Учетной политикой определено, что данные расходы отражаются в себестоимости продукции, работ, услуг) в сумме 25 000 руб.

По объектам нематериальных активов амортизация начисляется таким образом (п. 93 Инструкции № 157н):

- на объекты стоимостью до 40 000 руб. включительно — в размере 100% балансовой стоимости при принятии объекта на учет- на объекты стоимостью;

- свыше 40 000 руб. — в соответствии с рассчитанными в установленном порядке нормами амортизации.

Срок полезного использования нематериальных активов в целях принятия объекта к бухгалтерскому учету и начисления амортизации определяется комиссией по поступлению и выбытию активов учреждения.

Единицей бухгалтерского учета нематериальных активов является инвентарный объект. Вне зависимости от стоимости, каждому объекту НМА присваивается уникальный инвентарный номер.

Поэтому заполняем Инвентарную карточку, присваиваем сайту уникальный инвентарный номер. Для учета сайта учреждения в соответствии с Приказом Минфина РФ от 30.03.2015 № 52н применяется такая же инвентарная карточка, как для учета основных средств — Инвентарная карточка учета нефинансовых активов ф.0504031.

Инвентарный номер, присвоенный сайту, используется только в регистрах учета.

В бухгалтерском учете учреждений госсектора для учета нематериальных активов должны заполняться следующие регистры:

- опись инвентарных карточек по учету нефинансовых активов ф.0504033;

- инвентарный список нефинансовых активов ф.0504034;

- оборотная ведомость по нефинансовым активам ф.0504035.

Передача сайта по лицензионному договору

При разработке сайта сторонней организацией возможна его передача учреждению по лицензионному договору (ст. 1235 ГК РФ). В этом случае исключительное право будет принадлежать исполнителю, а заказчик использует сайт в целях, для достижения которых был заключен соответствующий договор, на условиях простой неисключительной лицензии (п.3 ст. 1296 ГК РФ).

Приобретенное право на использование сайта не является исключительным правом на актив, поэтому нет оснований для включения такого сайта в состав нематериальных активов учреждения.

Учреждение, оплатившее разработку сайта по лицензионному договору называется лицензиатом. Активы, полученные в пользование учреждением-лицензиатом, нужно учитывать на забалансовом счете 01 «Имущество, полученное в пользование» по стоимости вознаграждения, установленного в договоре. При этом платежи учреждения-лицензиата за предоставленное ему право использования сайта, производимые в виде периодических платежей или единовременного фиксированного платежа, относятся на финансовый результат в составе расходов текущего финансового года или расходов будущих периодов. Порядок отнесения расходов учреждение устанавливает самостоятельно в рамках формирования учетной политики (п. 66 Инструкции № 157н).

Начислять амортизацию по сайту, который используется на условиях простой неисключительной лицензии учреждению не нужно. Делать это будет правообладатель. Пунктом 334 Инструкции №157н определено, что по программному продукту, который учитывается на забалансовом счете 01 «Имущество, полученное в пользование» должна быть открыта Карточка количественно-суммового учета материальных ценностей ф. 0504041.

Пример

Бюджетное учреждение заключило лицензионный договор на приобретение интернет-сайта на сумму 27 000 руб. По условиям договора исключительные права на программу принадлежат разработчику. Учреждение вправе использовать созданный программный продукт на условиях неисключительной лицензии в течение пяти лет (60 мес.). В учетной политике учреждения предусмотрено относить затраты на приобретение неисключительных прав на расходы будущих периодов.

В бухгалтерском учете нужно сделать следующие записи:

- Отнесены затраты на создание интернет-сайта на расходы будущих периодов:

Дт 0 401 50 226 Кт 0 302 26 730 27 000 руб. - Принят интернет-сайт к забалансовому учету

Дт 01 27 000 руб. - Отнесены расходы будущих периодов на финансовый результат текущего года, ежемесячно в течение всего срока использования интернет-сайта (12 000 руб. / 60 мес.)

Дт 0 401 20 226 Кт 0 401 50 226 450 руб.

Внимание! Неотражение неисключительных прав на программное обеспечение на забалансовом счете 01 «Имущество, полученное в пользование» и, соответственно, в Справке о наличии имущества и обязательств на забалансовых счетах к Балансу (ф.0503130) может быть квалифицировано как представление недостоверной бюджетной отчетности, то есть правонарушение, предусмотренное ст. 15.15.6 КоАП РФ.

Обслуживание сайта

Для того чтобы разработанный сайт был размещен в сети Интернет, учреждению необходимо оплатить Интернет-провайдеру услуги по хостингу. Под хостингом понимается услуга по предоставлению вычислительных мощностей для физического размещения информации на сервере.

Расходы бюджетного учреждения по договору на оказание услуг по размещению и поддержке сайта учреждения в сети Интернет (хостингу) относятся на подстатью 226 КОСГУ «Прочие работы, услуги».

В бухгалтерском учете расходы на обслуживание сайта можно отразить следующим образом:

- Отражены расходы учреждения по договору на оказание услуг хостинга:

Дт 0 109 00 226 Кт 0 302 26 730 - Оплачены исполнителю произведенные им работы

Дт 0 302 26 830 Кт 0 201 11 610

Таким образом, порядок отражения в бухгалтерском учете расходов на создание сайта зависит от того, какие права на него будут принадлежать учреждению — исключительные или неисключительные. Если по договору передаются исключительные права на сайт, то его нужно учитывать в составе нематериальных активов учреждения, использовать счет 102 00 «Нематериальные активы». При приобретении неисключительных прав на сайт (по лицензионному договору) расходы необходимо списать на текущие затраты учреждения, либо на расходы будущих периодов в порядке, определенном учетной политикой. Учет неисключительных прав на программное обеспечение нужно вести на забалансовом счете 01 «Имущество, полученное в пользование».