Фьючерс на фондовый индекс S&P 500 торгуется на Чикагской товарной бирже (CME).

Биржевой символ – ES.

Фьючерс ES имеет четыре даты экспирации в году:

- март (H)

- июнь (M)

- сентябрь (U)

- декабрь (Z)

Биржевые символы фьючерса S&P 500 с учётом даты экспирации показаны ниже.

Поставки акций при истечении фьючерса не происходит, так как контракт расчётный.

Переток основных объёмов торгов на новый контракт, так называемый ролловер, начинается за 6-7 торговых дней до даты экспирации текущего контракта.

Тик или минимальный шаг цены фьючерса – 0,25 пункта.

Стоимость тика – $12,50 долларов.

4 тика по 0,25 пункта составляют 1 пункт.

Стоимость пункта – $50 долларов.

- Фьючерсы – как устроены, игроки, биржи, преимущества, риски

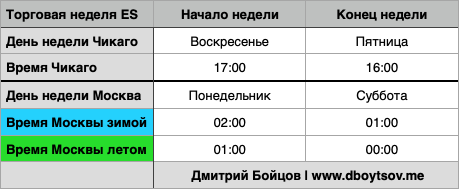

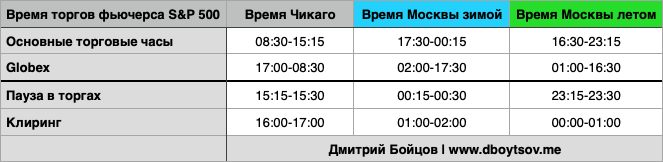

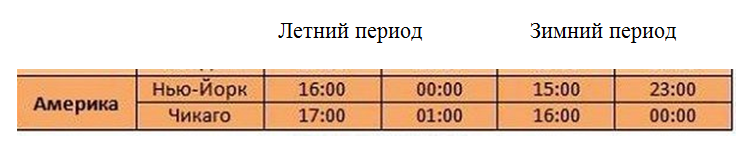

Время торговли фьючерса S&P 500

Фьючерс на индекс S&P 500 торгуется почти 23 часа в сутки 6 дней в неделю.

Торговая неделя начинается в воскресенье в 17:00 и заканчивается в пятницу в 16:00 по времени Чикаго. Время в Москве опережает время Чикаго на 9 часов зимой / на 8 часов летом.

Ежедневно торги фьючерсом ES останавливаются на 15 минут с 15:15 до 15:30.

По итогам дня на фьючерсе S&P 500 проводится клиринг с 16:00 до 17:00, во время которого происходят расчёты по фьючерсу. Счета рыночных участников корректируются на величину прибыли/убытка, полученных ими за торговый день.

После окончания клиринга торги возобновляются и начинается новый торговый день.

С этого момента в 17:00 на дневном графике начинает формироваться новый дневной бар, который закроется только на следующий день в 16:00.

Время торгов на фьючерсе S&P 500 подразделяется на два отрезка: основные часы торговли и вечерне-ночная сессия Globex.

Основные часы торговли приходятся на время работы Нью-Йоркской фондовой биржи (NYSE) c 8:30 утра до 15:00 дня по времени Чикаго (минус час от Нью-Йорка). Торги фьючерсом S&P 500 приостанавливаются на 15 минут позже.

Самые высокие объёмы торгов на фьючерсе ES наблюдаются именно в эти 6,5 часов.

Остальные 16,5 часов торговля фьючерсом ES проходит на вечерне-ночной сессии Globex, которая полностью захватывает торги в Азии и Европе.

Globex удобен тем, что позволяет участникам рынка со всего света быстро реагировать на происходящие события в мире и управлять риском, не дожидаясь открытия американской фондовой биржи.

Почти круглосуточная торговля фьючерсом ES даёт возможность торговать внутри дня из любого часового пояса и совмещать трейдинг с другими делами.

Несмотря на то, что самая большая ликвидность приходится на время работы американской фондовой биржи, фьючерс ES обладает достаточной ликвидностью и ценовой волатильностью во время торгов на Globex.

Ликвидность фьючерса S&P 500

Фьючерс S&P 500 намного более ликвидный рынок, чем фьючерсы на нефть (CL), золото (GC), евро (6E), которые также популярны для торговли внутри дня.

Средний дневной объем торгов фьючерса ES – 1,5 миллиона контрактов.

Стоимость фьючерсного контракта ES определяется, как произведение $50 долларов на текущее значение индекса S&P 500.

$50 * 3600 пунктов = $180’000 долларов

Средний дневной объём в долларах:

1 500 000 контрактов * $180’000 = $270 миллиардов долларов

Фьючерс S&P 500 – глубокий по ликвидности рынок.

Обладает высокой пропускной способностью для самых разных торговых стратегий и величин депозита.

Глубокая ликвидность образует узкий бид-аск спред и снижает ценовое проскальзывание при исполнении ордера.

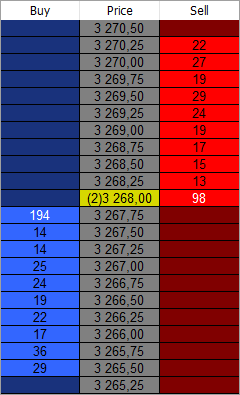

Слева представлен биржевой стакан фьючерса ES на вечерне-ночной сессии Globex.

Стакан котировок настолько плотный, что даже во время вечерней сессии на каждом ценовом тике стоят ордера приличного размера.

Это позволяет частному трейдеру легко войти и выйти из рынка в любое время суток с минимальным проскальзыванием.

Размер маржи для торговли фьючерсом на индекс S&P 500

Маржинальные требования (гарантийное обеспечение) для торговли фьючерсом ES делятся на два вида:

- начальная маржа (initial margin).

- поддерживаемая маржа (maintenance margin).

Их величину ежедневно устанавливает Чикагская биржа CME по алгоритму SPAN.

Для открытия позиции необходимо иметь на счёте размер начальной маржи, известной также как ночная маржа. Как правило, она немного выше размера поддерживаемой маржи, которую достаточно обеспечивать при удержании позиции.

Когда открыты фондовые биржи США, брокеры предоставляют клиентам возможность соблюдать только внутридневную маржу (intraday margin), которая ниже ночной маржи.

Требования к внутридневной марже по фьючерсу ES на 1 контракт устанавливаются брокерами одним из двух путей:

- как абсолютная величина (минимально встречаемая среди брокеров – $400).

- процент от начальной маржи (25-100%).

Во время торгов на вечерне-ночной сессии Globex послаблений нет. Маржинальные требования биржи должны исполнять все.

| Маржинальные требования биржи | Фьючерс ES | Фьючерс MES |

| Начальная маржа | $13200 | $1320 |

| Поддерживаемая маржа | $12000 | $1200 |

На текущий момент начальная маржа составляет 7,3% (13200/180’000) от стоимости контракта ES.

Требования к размеру маржи меняются в зависимости от:

- волатильности рынка.

- ожиданий высокой волатильности во время грядущего важного события с высокой неопределённостью (выборы президента США, голосование по выходу Великобритании из Европейского союза).

- национальных праздников США (девять в году).

При росте волатильности биржа CME и брокеры увеличивают требования к величине маржи. При снижении волатильности требуемый размер маржи уменьшают.

Если депозит трейдера снижается ниже требований поддерживаемой маржи, наступает маржин-колл – требование пополнить депозит до уровня, покрывающего начальную маржу. В этом случае у брокера возникает право полностью или частично ликвидировать позицию трейдера.

Комиссия по фьючерсу ES (E-mini S&P 500) и MES (Micro E-mini S&P 500)

Размер комиссии по фьючерсу S&P 500 складывается из комиссии брокера за исполнение ордера (зависит от тарифа), сбора биржи ($1,23), сбора за клиринг ($0,00) и сбора регулятора ($0,02).

| Комиссия с учётом сборов | Фьючерс ES | Фьючерс MES |

| 1 контракт | $2,10 | $0,47 |

| 1 контракт за круг | $4,20 | $0,94 |

| 10 контрактов за круг | $9,40 |

Торговля одним контрактом фьючерса MES (Micro E-mini S&P 500) выглядит дешевле, чем торговля одним контрактом фьючерса ES (E-mini S&P 500).

Однако 1 контракт ES равен 10 контрактам MES.

Комиссия за круг (открытие и закрытие позиции) для 1 контракта ES в 2,24 раза дешевле, чем при торговле 10 контрактами MES (9,40/4,20).

При исполнении ордера на вход или выход из позиции трейдер может получить чуть большее ценовое проскальзывание на фьючерсе MES, в виду его меньшей ликвидности.

Таким образом, при аналогичных объёмах позиции в долларах, транзакционные издержи трейдера будут выше при торговле фьючерсом MES, за счёт более высоких комиссий и проскальзывания, чем на фьючерсе ES. Тем не менее, они будут приемлемы.

- Комиссии на фьючерсах МосБиржи (сравнение 10 рынков)

Состав индекса S&P 500. Секторы, топ-10 акций в индексе и их вес

Фондовый индекс S&P 500 – корзина из 505 акций 500 публичных компаний крупной капитализации, которые торгуются на американских фондовых биржах NYSE, Nasdaq.

К компаниям крупной капитализацией относятся компании, чья рыночная стоимость акций превышает 10 миллиардов долларов.

Вес каждой компании в составе индекса S&P 500 не одинаков, а пропорционален её рыночной капитализации (market cap) c поправкой на долю её акций в свободном обращении (free-float).

Рыночная капитализация компании с поправкой на долю акций в свободном обращении = Цена акции компании * (Количество выпущенных акций компании – Заблокированное количество акций компании)

К заблокированным акциям компании (locked-in shares) относятся акции, которые находятся в собственности государства и инсайдеров компании.

На индекс S&P 500 приходится около 80% рыночной стоимости американского фондового рынка.

Среди 500 компаний, входящих в состав индекса, у 5 компаний выпущено по два типа акций. По этой причине количество акций в индексе равно 505.

Каждая компания влияет на результаты индекса S&P 500 пропорционально своему весу в этом индексе.

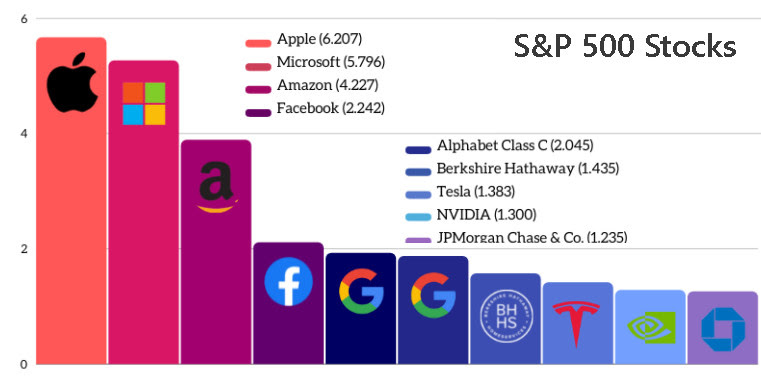

10 крупнейших акций занимают 28% рыночной капитализации индекса: AAPL, MSFT, AMZN, FB, GOOGL, GOOG, BRK.B, JNJ, PG, NVDA.

Ребалансировка индекса по составу акций происходит ежеквартально в марте, июне, сентябре и декабре.

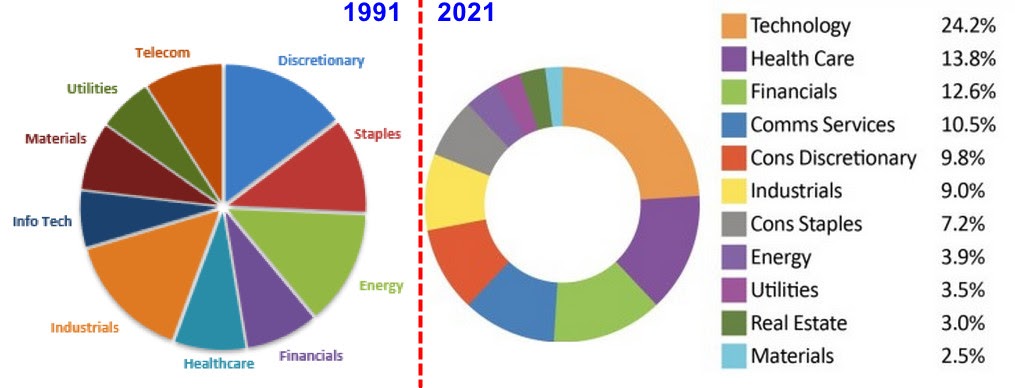

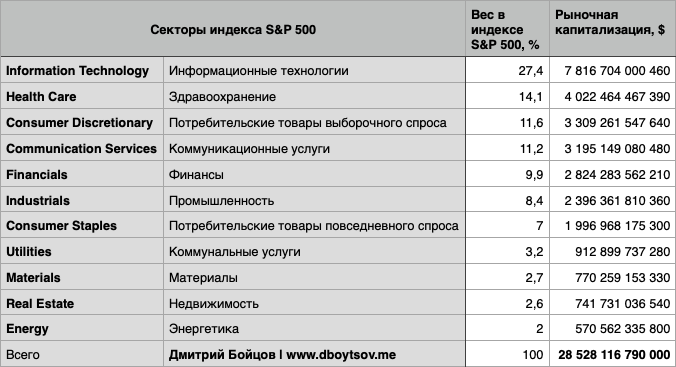

Индекс S&P 500 хорошо диверсифицирован, в нём представлены акции 11 секторов экономики. Вес каждого сектора S&P 500 на ноябрь 2020 года приведён в таблице.

Четыре сектора экономики (информационные технологии, здравоохранение, потребительские товары выборочного спроса, коммуникационные услуги) занимают 64,3% веса индекса S&P 500.

Ценовые лимиты и стоп-торги на фьючерсе S&P 500

Ценовой лимит (планка) – это установленный биржей уровень цены, при достижении которого произойдёт автоматическая остановка торгов по инструменту.

Ценовые лимиты по индексным фьючерсам ES и MES рассчитываются от цены фиксинга, установленного биржей в предыдущий день в 15:00 по времени Чикаго.

В основные часы торговли, когда открыты фондовые биржи США, на индекс S&P 500 распространяются 7, 13 и 20-процентные лимиты падения цены.

Они действуют с 8:30 утра до 14:25 дня по Чикаго.

При достижении 7-процентного лимита падения цены торги останавливаются на 10 минут, затем восстанавливаются с расширением ценового лимита до 13 процентов.

При падении цены до 13 процентов торги снова останавливаются на 10 минут и восстанавливаются с расширением лимита падения до 20 процентов.

Если происходит падение цены до 20 процентов, вводятся стоп-торги до конца торговой сессии и они возобновятся не ранее 17:00 вечера.

Между 14:25 и 15:00 применяется только лимит падения цены в 20 процентов.

С 15:00 до 16:00 действуют 7-процентный лимит роста/падения от цены 15:00. При этом 7-процентному лимиту падения не позволено пересекать 20-процентный лимит падения цены этого дня.

Как отмечалось ранее, новый торговый день на фьючерсе S&P 500 начинается в 17:00 вечера Чикаго.

Во время торгов на Globex с 17:00 вечера до 8:30 утра действует 7-процентный лимит на рост/падение цены, при котором будут введены стоп-торги, по меньшей мере, до 08:30 утра. Если же за час цена вырастет или упадёт на 3,5 процента, произойдёт 2-минутная пауза в торгах.

Ценовые лимиты и стоп-торги выступают защитным механизмом биржи во время экстремальной волатильности на рынке.

Их задачей служит ограничить рыночную волатильность, охладить эмоции участников рынка, дать им больше времени подумать, а также привлечь ликвидность на рынок.

Стоп-торги могут приводить к увеличению требований по размеру маржи со стороны биржи и брокеров. Рыночные участники, неспособные соответствовать новым требованиям, получают маржин-колл с частичной или полной ликвидацией позиций после возобновления торгов, что дополнительно оказывает давление на цену.

Отправить ордер на биржу за границу ценового лимита нельзя, он будет отвергнут системой. Это станет возможно только после расширения ценового лимита биржей.

Какие факторы двигают цену индексного фьючерса S&P 500 (ES/MES)

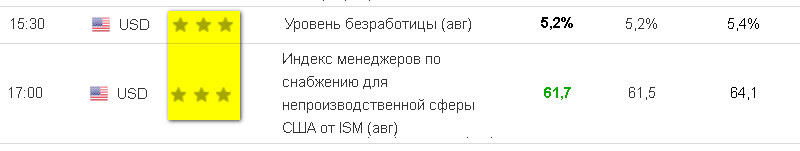

Редкие события, важные мировые новости, макроэкономические отчёты оказывают влияние на движение цены фьючерса S&P 500.

В то время, как некоторые из них являются неожиданными, другие запланированы в экономическом календаре.

В таблице представлены важные экономические отчеты, которые, как правило, повышают волатильность на фьючерсе ES.

Я не рекомендую торговать и держать позицию во время публикации первых восьми экономических событий в таблице. Часто они вызывают скачок волатильности, который запросто может сорвать ваш защитный стоп-лосс, если вы торгуете на внутридневном таймфрейме.

| Ключевые экономические отчёты | |

| FOMC Statement | Заявление FOMC |

| Fed Interest Rate Decision | Решение по процентной ставке ФРС |

| FOMC Press Conference | Пресс-конференция FOMC |

| Fed Chair Speaks | Выступление главы ФРС |

| FOMC Economic Projections | Экономический прогноз FOMC |

| FOMC Meeting Minutes | Публикация протоколов FOMC |

| Non-Farm Payroll | Изменение числа занятых в несельскохозяйственном секторе США |

| Unemployment Rate | Уровень безработицы в США |

| CPI | Индекс потребительских цен США |

| GDP | ВВП США |

| Earnings releases | Квартальные отчеты компаний из Топ-10 в индексе S&P 500 |

Также с большой осторожностью нужно подходить к торговле во время публикации индекса потребительских цен и ВВП.

Публикация квартальных отчётов крупнейших компаний из Топ-10 индекса S&P 500 может повысить волатильность на фьючерсе ES/MES. Особенно если отчётность оказалась с сюрпризом.

Стоп-лосс, шорт, расчет размера позиции и сколько нужно денег для торговли фьючерсом S&P 500

С учётом требований к величине маржи, её возможном повышении и потенциальной просадке депозита, которая может образоваться у трейдера в ходе торговли, нужно иметь депозит не менее:

- $20’000 для торговли фьючерсом ES.

- $2000 для торговли фьючерсом MES.

Этих денег достаточно для торговли 1 контрактом.

Во сколько денег обойдётся убыточная сделка зависит от величины стоп-лосса. На размер стоп-лосса влияет волатильность выбранного таймфрейма для торговли и ситуация на графике.

Денежный риск на 1 контракт при различных размерах стоп-лосса приведён в таблице.

| Стоп-лосс в пунктах и тиках | Риск на фьючерсе ES | Риск на фьючерсе MES |

| 3 пункта / 12 тиков | $150 | $15 |

| 5 пунктов / 20 тиков | $250 | $25 |

| 10 пунктов / 40 тиков | $500 | $50 |

| 15 пунктов / 60 тиков | $750 | $75 |

Торговля в шорт на фьючерсе S&P 500 не имеет каких-либо ограничений со стороны брокеров и биржи, в отличие от акций на фондовом рынке. Открыть позицию шорт одинаково просто, как и открыть позицию лонг.

Наряду с фьючерсом ES можно торговать его уменьшенной версией – фьючерсом MES (Micro E-mini S&P 500).

Стоимость пункта и величина маржи у фьючерса MES в 10 раз меньше, чем у ES.

Фьючерс MES ликвиден, средний объём торгов около 1 миллиона контрактов в день. И его главный плюс – гибкий риск-менеджмент, а именно возможность более точной настройки величины денежного риска в сделке, который вы готовы на себя взять.

Например, трейдеру нужно поставить стоп-лосс размером 8 пунктов и при этом он не хочет потерять более $600 долларов в сделке. Сколько контрактов ему нужно купить?

Формула расчета размера позиции на фьючерсе S&P 500:

Денежный риск / (Стоп-лосс в пунктах * Стоимость пункта)

$600 / (8 пунктов * $5) = 15 контрактов MES

$600 / (8 пунктов * $50) = 1,5 контракта ES

Купить 1,5 контракта ES нельзя. Что делать: снизить денежный риск до $400 долларов и купить 1 контракт, либо увеличить риск до $800 долларов и купить 2 контракта?

Если ни один из сценариев не подходит трейдеру и он желает точно уложиться в $600 долларов риска, ему целесообразнее купить 15 контрактов фьючерса MES.

Дмитрий Бойцов

Главное

Hide

- Время работы бирж в зимний промежуток

- Время работы бирж в летний промежуток

- Американская торговая сессия

- Европейская торговая сессия

- Азиатская торговая сессия

- Тихоокеанская торговая сессия

- Пересечения торговли

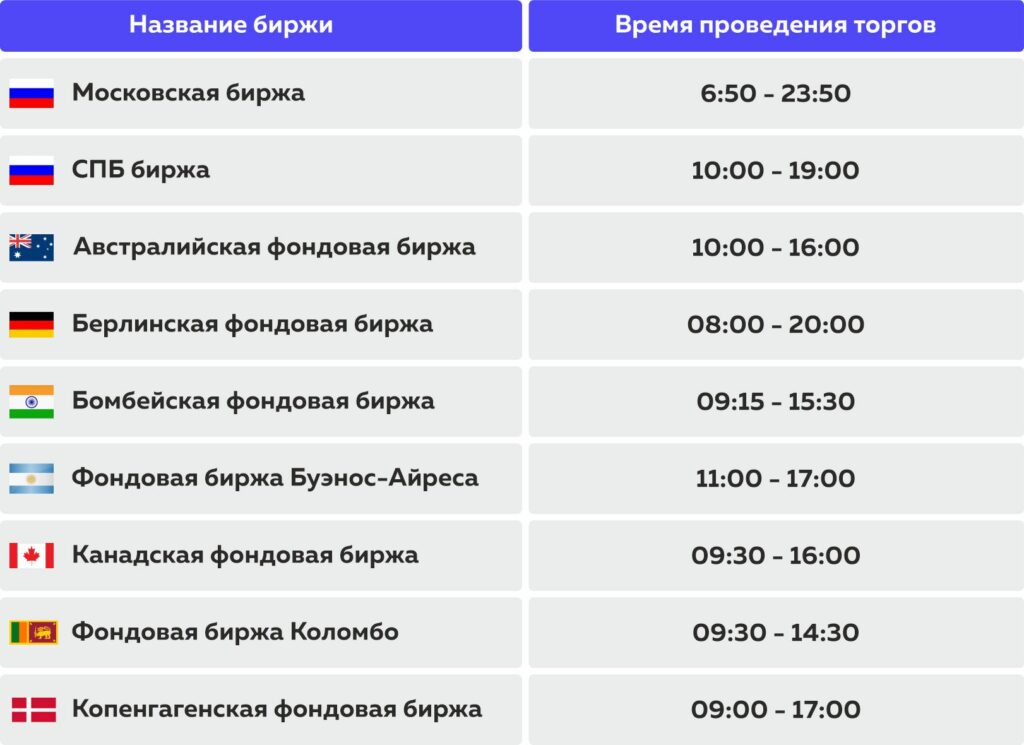

- Время работы отдельных бирж

- Выходные дни на мировых биржах

При выборе самой подходящей инвестиционной стратегии, нужно учитывать не только время начала торговли, но и пики активности, а также особенности разных торговых сессий. Разбираемся, как знание графика работы бирж в мире может принести трейдеру вещественную прибыль.

Время работы биржи ограничено, чтобы сесть торговать на ней, когда заблагорассудится, невозможно. Однако в мире насчитывается несколько десятков системообразующих фондовых бирж, работающих в разное время. Они все вместе предоставляют трейдеру доступ к торгам круглые сутки.

Тем более что инвестирование в ценные бумаги предполагает быструю реакцию на изменения в экономических процессах. А для этого необходимо держать руку на пульсе мировых котировок и точно знать, в какое время суток на том или ином фондовом рынке может начаться «жара».

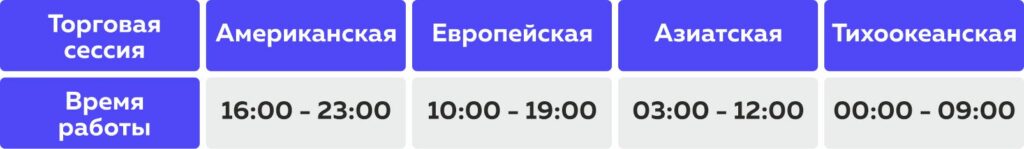

Часы работы мировых бирж делятся на торговые сессии (рабочие дни). Всего есть четыре торговые сессии: американская, европейская, азиатская и тихоокеанская.

Кстати, существующие сейчас услуги и приложения для торговли активами, то есть онлайн-брокеры (например, «Тинькофф Инвестиции», «СберИнвестиции», «БКС Мир инвестиций»), позволяющие проводить сделки на отечественных и зарубежных площадках, работают по графику Московской биржи.

Время работы бирж в зимний промежуток

Время работы бирж в летний промежуток

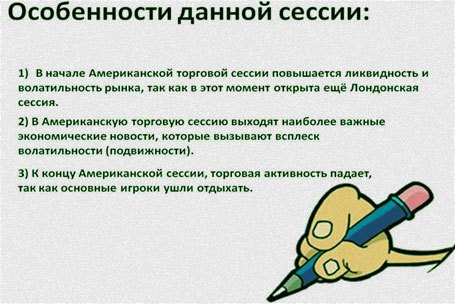

Американская торговая сессия

Это самая масштабная сессия – здесь в торги вступают сотни крупных корпораций, определяющих мировую экономику (например, Apple, Tesla, Amazon и многие другие). Кроме того, это еще и самая «хайповая» сессия. Вспомнить хотя бы обвал акций корпорации Meta в начале февраля 2022 года, когда Марк Цукерберг потерял 200 миллиардов долларов за один день после того, как стали известны квартальные итоги компании.

Американская биржа начинает свою работу в 16:00 и заканчивает в 23:00 по Московскому времени.

В 16:00 (мск) открывает торги крупная в мире Нью-Йоркская фондовая биржа (NYSE). Час спустя — по московскому времени в 17:00 — начинает работу Чикагская товарно-сырьевая биржа.

Американская сессия ознаменована также торгами по ключевым индексам. Это показатель среднего значения цены объединенных в одну группу акций различных компаний. Среди американских наиболее популярны:

- NASDAQ – акции нескольких тысяч высокотехнологичных компаний, связанных с электроникой, программным обеспечением, IT и так далее;

- Dow Jones – ценные бумаги компаний, определяющих экономику США;

- S&P 500 – акции пяти сотен компаний, торгуемых на NYSE и NASDAQ;

- Mex IPC – ценные бумаги 35 компаний, представленных на фондовой бирже в Мексике;

- BOVESPA – ценные бумаги 71 компании на фондовой бирже Сан-Паулу.

Особенность сессии заключается в том, что в этот торговый период, как правило, происходят мощные движения на рынке и мгновенно меняются котировки. Волатильность тут просто зашкаливает. Трейдеры должны реагировать на происходящее быстро, но с осторожностью. Это лучшее время для спекуляций (скальпинга), когда сделки закрываются после достижения прибыли в несколько точек.

Европейская торговая сессия

Самая активная во время европейской сессии – лондонская биржа (примерно 30 процентов всех сделок), поэтому начало торговли в Европе сверяют по Биг Бену. При том что остальные биржи, входящие в сессию (Цюрих, Франкфурт, Париж, Люксембург), начинают торговать на час раньше — в 9.00 (мск). Кстати, во время европейской торговой сессии работает и Московская биржа. Подробнее о ней можно узнать в нашем недавнем материале.

Европейская торговая сессия работает с 10:00 до 19:00 (мск).

Здесь торгуются основные европейские индексы:

- Euro Stoxx – 600 компаний, квартирирующихся на территории Евросоюза;

- SAS 40 – акции компании на бирже Euronext Paris;

- FTSE – ценные бумаги 100 компаний фондовой биржи Лондона;

- DAX – активы 30 компаний Франкфуртской фондовой биржи;

- Индексы МосБиржи (рублевый) – активы 50 компаний, которые торгуются на Московской бирже;

- РТС (долларовый) – акции 50 компаний с Московской биржи.

Время работы европейской сессии пересекается с началом завершения торговли азиатскими биржами и с началом торговли американских. Поэтому начало и окончание сессии отличаются ростом волатильности (резким снижением или увеличением стоимости торгового актива).

Азиатская торговая сессия

Торговлю в Азии определяют три основных финансовых центра: токийская, гонконгская и сингапурская фондовые биржи. Самая крупная в Токио – работа на ней начинается по московскому времени в 3 часа ночи. Час спустя открываются биржи в Гонконге и Сингапуре. Особо активными трейдеры становятся в последний час торговли — именно в это время открываются первые биржи в Старом Свете.

Часы работы азиатской торговой сессии – с 03:00 до 12:00 (мск).

В период азиатской сессии торговли индексируются:

- NIKKEI – ценные бумаги 225 компаний Японии;

- Hang Seng – главные активы Гонконгской фондовой биржи;

- S&P/ASX 200 – активы Австралийской фондовой биржи;

- TOPIX – акции компаний, торгуемых на первой секции Токийской фондовой биржи.

Характерной чертой азиатской торговой сессии являются предсказуемость и невысокая волатильность. Формирующиеся в начале дня тенденции имеют обыкновение длиться до окончания торговой сессии. Поэтому спокойные торги в Азии, проходящие без резких скачков котировок, позволяют начинающим инвесторам набрать опыт без особого стресса.

Тихоокеанская торговая сессия

Самое «мирное» и наименее активное время торговли. Когда открываются Новозеландская и Австралийская биржи, большинство трейдеров еще или уже спит. Этим обусловлены низкие характеристики волатильности. Плюс через пару часов после того, как открываются тихоокеанские торги, начинается активность и в Азии. Поэтому зачастую инвесторы отождествляют эти две сессии.

Тихоокеанская торговая сессия открыта с 0:00 до 9:00 (мск).

Основную активность проявляют австралийские и новозеландские трейдеры. Биржи в Новой Зеландии начинают свою работу в 0:00 по Москве. Через час к ним присоединяются австралийцы.

Особенности сессии — затишье, когда американские трейдеры уже закончили свою работу, а азиатские еще не начали. При этом объемы заключаемых сделок, как правило, незначительны и не вызывают особого интереса в мировом масштабе.

Пересечения торговли

Самое «жаркое» время для американской сессии — с 16:00 до 18:00 по Москве. На эти два часа накладывается начало активной торговли в Америке и окончание торгов в Англии.

У европейской сессии есть два пика волатильности. В 11 утра по Москве на Лондонской бирже фигурируют мировые корпорации. А в 16:00 по Москве стартует торговля в США, которая приводит в движение котировки в Европе.

На 8 утра по времени в Москве приходится рост количества сделок в Азии, когда включаются в торговлю инвесторы Европы.

График работы бирж в мире

Время работы отдельных бирж

Выходные дни на мировых биржах

Лучше начинать карьеру трейдера на тихоокеанской сессии: риски минимальные, но и заработки несущественные. Кстати, прежде чем ринуться в пучину финансовых страстей, узнайте из нашего материала, какие ошибки обычно совершают начинающие инвесторы.

Отточите навыки, а затем переходите на азиатскую сессию и экспериментируйте с ценными бумагами крупных японских компаний. Низкое колебание цен и предсказуемость на торгах в Азии позволяют отрабатывать долгосрочную инвестиционную стратегию.

Европейская и американская сессии подходят любителям «хардкора», то есть трейдерам с опытом, которые имеют все шансы получить хорошую прибыль за счет спекуляций.

Однако необходимо помнить, что для новичка спекуляции сопряжены с очень большим риском, так как в них, как правило, используются брокерские заемные деньги, что в случае неудачи чревато долгами и прочими неприятностями.

Индекс S&P 500 является самым авторитетным среди всех фондовых индексов США и многие называют его барометром американской экономики. Однако, как отметил Морган Хаусел, многие инвесторы и трейдеры не умеют им пользоваться. Почему? Давайте разбираться.

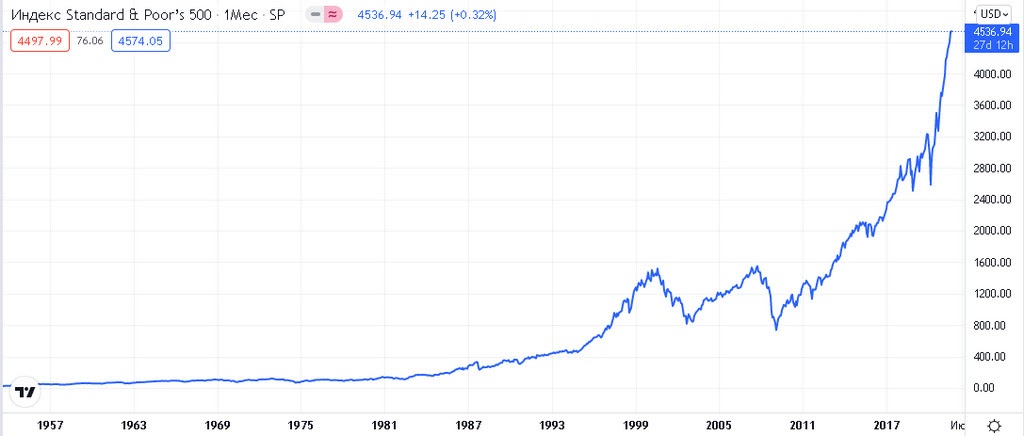

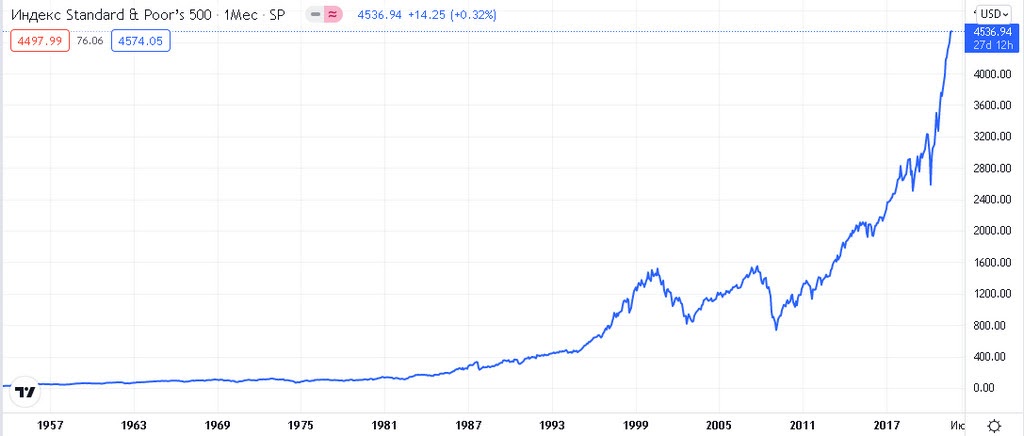

Онлайн график индекс S&P 500 на сегодня с историей с 1970 года

Что такое индекс S&P 500 и зачем он нужен простым людям?

Согласно wiki Masterforex-V:

1. Индекс S&P 500 представляет собой корзину из 500 крупнейших акций США, взвешенных по рыночной капитализации. Считается, что этот индекс является лучшим барометром того, насколько крупные американские акции демонстрируют ежедневную динамику бычьего или медвежьего рынка.

2. Индекс S&P 500 является лучшим индикатором, прогнозирующим наступление мировых экономических кризисов (1987, 1998, 2008, 2019/20?). Обратите внимание, как за 9 месяцев до масштабного кризиса в июне 2008г., SP 500 по торговой стратегии Masterforex-V, начал давать тревожные сигналы на sell, а крупнейшие корпорации США уже теряли капитализацию на NYSE и NASDAQ, сокращали затраты, увольняли сотрудников, останавливали финансирование новых проектов (т.е. кризис был подготовлен почти за год до того, как о нем первый раз написали The Wall Street Journal или «Financial Times»).

Вот поэтому падение индекса S&P 500 – это не выдумка журналистов, а вестник приближающегося финансового катаклизма. А после окончания нисходящего тренда, нас ожидает десятилетие роста индекса S&P 500 – начало нового стабильного роста мировой экономики, когда можно смело проводить инвестиции, разрабатывать новые товары и услуги.

3. Индекс S&P 500 – почти «эталон» доходности инвестиций. Больше половины американцев вкладывают свои сбережения в экономику своей же страны, покупая акции, облигации, деривативы , депозитарные расписки, векселя и иные ценные бумаги, приносящие стабильный доход.

Учитывая сложность анализа перечисленных инструментов, фьючерс индекса S&P 500 является простой и доступной альтернативой, когда, не мудрствуя лукаво, можно приобрести или сам index или идентичный ему «микро» пай инвестиционного фонда ETF SPDR S&P 500 и получать в среднем около 7% дохода, который к тому же облагается льготным налогом.

Таким образом, средняя доходность в 7% является той величиной, которая и отличает успешного трейдера от домохозяйки, а индекс S&P 500 является несложным инструментом для торговли на Нью-Йоркской фондовой бирже, зная что ближайшие 10 лет он будет на ней расти.

4. Индекс S&P 500 достаточно высоколиквидный и не сложный инструмент для торговли фьючерсом на Чикагской товарной бирже (стандартный контрактом) или на Нью-Йоркской фондовой бирже фондом SPDR S&P 500, (тикер SPY), который с высокой точностью повторяет индекс S&P 500:

Как подбираются акции в состав S&P 500 и как часто они меняются?

Индекс S&P 500 ведет свое начало с 1923 года, когда Генри Варнум Пур создал свой Composite Index и начал отслеживать небольшое количество акций американского рынка. Уже в 1926 году количество акций увеличилось до 90, а после объединения издательства Poor’s Publishing и Standard Statistics в совместное предприятие Standard and Poor’s Corporation в 1957 вышел тот индекс, который мы знаем сегодня.

S&P 500 состоит из 500 акций США с большой капитализацией, на которые приходится около 80% всей рыночных активов США. По этой причине S&P 500 считается хорошим показателем того, как обстоят дела на американских рынках и всей мировой экономике.

Чтобы компания попала в лист S&P 500 должны быть соблюдены следующие минимальные требования:

- Это должна быть американская компания.

- Рыночная капитализация должна составлять 6,1 миллиарда долларов или более.

- Публичное размещение должно состоять как минимум из 50% размещенных акций – т.е. компания должна быть акционерная, не частная.

- Акции должны быть размещены на NYSE или NASDAQ.

- Компания должна иметь положительную отчетную прибыль в последнем квартале, а также в течение четырех последних кварталов.

- Акции должны активно торговаться на рынке по разумной цене.

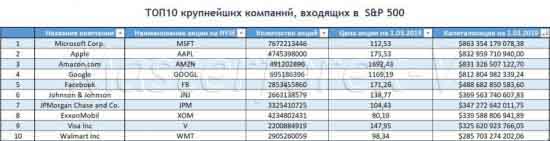

ТОП-10 крупнейших компаний, входящих в S&P 500:

Общая капитализация 10 лучших компаний, входящий в индекс S&P 500 на март 2019 года равна 5,5 триллиона долларов США:

В 2017 году распределение акций по отраслям экономики США было следующим:

- Информационные технологии: 24,9%.

- Финансы: 14,7%.

- Здравоохранение: 13,7%.

- Потребительский сектор: 12,7 %.

- Промышленность: 10,2 %.

- Основные потребительские товары: 7,7%.

- Энергитические компании: 5,7%.

- Коммунальные услуги: 2,9%.

- Обрабатывающая промышленность: 2,9%.

- Недвижимость: 2,8%.

- Услуги связи: 1,9%.

Состав индекса пересматривается 4 раза в год — в марте, июне, сентябре и декабре. С целью поддержания индекса на должном уровне, по мере роста или падения стоимости акций Standard & Poor’s одни акции могут заменяться другими. Так, в период с 1 января 1963 года по 31 декабря 2014 года было заменено 1186 компаний в индексе (т.е. состав S&P 500 сменился 2 раза).

Вопрос о полезности постоянной замены состава индекса скорее риторический: для трейдеров и инвесторов этот факт скорее позитивный — так поддерживается постоянный доход по индексу.

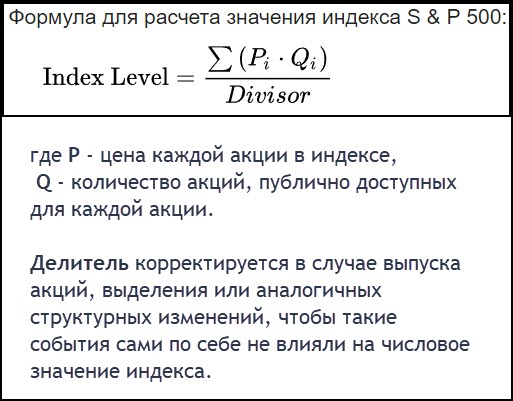

Как рассчитывается индекс S&P 500

Индекс S&P 500, так же как и индекс Доу-Джонса составляется комитетом.

Чтобы высчитать значение индекса S&P 500, сумму рыночной капитализации всех 500 акций делят на коэффициент, называемый делителем (это число считается собственностью фирмы Standard & Poor’s !) и который на данный момент равен примерно 8,9 млрд:

Чем же лучше торговать: индексом S&P 500 или же акциями компаний, входящих в него?

Купить все 500 акций сложно, но можно: подобрать все акции, входящие в индекс, высчитать их вес в индексе и собственно купить определенное количество акций каждой компании — такое действие называется репликацией индекса.

Однако делать это совсем не обязательно: гораздо проще вложиться в фонд ETF SPDR S&P 500 (на трейдерском жаргоне — spider, спайдер , он же паук) — торгуется на Нью-йоркской фондовой бирже (NYSE) — самый популярный инвестиционный фонд, который уже содержит в себе нужные акции в соответствующих пропорциях. Помимо прибыли от роста индекса S&P 500 вы получите от ETF и дивиденды на акции (в среднем — до 7% в год).

Непосредственно для торговли индексом есть еще один «мини -фьючерс S&P 500» — тикер SP, который торгуется на Чикагской товарной бирже (CME), , стандартный размер контракта которого составляет 250 долларов вместо $2500 за полноценный фьючерс SP 500.

Стратегии получения профита по фьючерсу SP (индекса S&P 500)

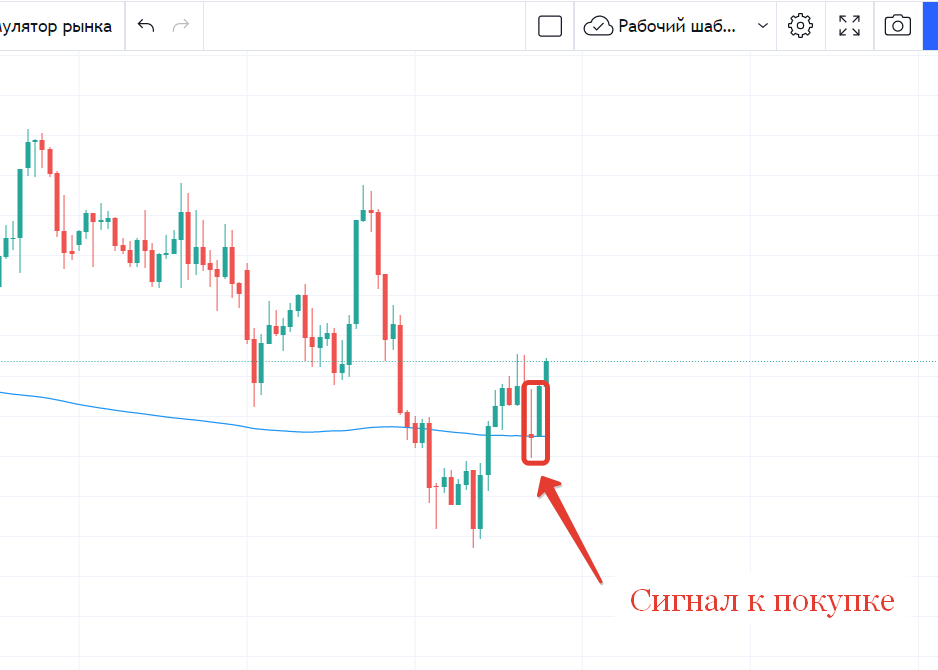

Среди инвесторов Уолл-стрит самым популярным индикатором является 200-дневная простая скользящая средняя — все что выше ее покупаем, ниже ее — продаем. К чему это может привести наглядно демонстрирует Джордж Сорос, который в ожидании очередного экономического кризиса только на рынке США за несколько месяцев 2016г. потерял около 1 млрд долларов:

Masterforex-V же предоставляет несколько различных торговых систем с ноу-хау МФ:

— Скальпинг (Скальпинг: классика и стратегии Masterforex-V) — для торговли на таймфреймах м1 и м5;

— Свинг-трейдинг (Свинг трейдинг: классика и ноу-хау Masterforex-V) — для торговли на таймфреймах на м30 — н4;

— «3 экрана Элдера»(три экрана Элдера: суть, критика и модификации Masterforex-V) — для комплексного анализа рынка;

Masterforex-V предлагает несколько тактик для торговли по фьючерсу индекса S&P500

Основная тактика получения профита исходит из аксиомы, что индекс растет от кризиса до кризиса, т.е. бычье движение индекса идет на протяжении примерно 10 лет. Таким образом,

— бай от каждого отката к уровням Masterforex-V;

— в случае ошибки — еще раз открытие сделки ниже (главное — не уподобиться авантюрам Антимартингейлов и Мартингейлов;

— не ставить стоп-лосс — бычий долгосрочный тренд вытянет все ваши ошибочные сделки, конечно же если будете соблюдать следующее правило…;

— полное соблюдение мани менеджмента MasterForex-V;

Посмотрите на сделки Сороса выше — все кто покупал, когда он продавал — заработали чуть больше 10% годовых.

Почему падает индекс S&P500?

На этом вопросе следует остановиться подробнее. Обычно он возникает, когда в СМИ начинают появляться новости о негативных показателях макроэкономики США.

Здесь следует отметить главное правило Masterforex-V: индекс S&P 500 падает только по двум причинам

- идет закономерный откат, когда инвесторы фиксируют свои прибыли;

- инвесторы сами начинают играть на понижение в преддверии очередного экономического кризиса.

Оба этих варианта приводят к одному – массовой скупки фьючерсов на индексы на минимумах с последующей очередной бычьей волной.

Таким образом, выход новостей отмеченных в календарях как «важные» — это всего лишь повод «погонять валюту вверх-вниз» со сбитием стопов мелких игроков. Во время таких движений волны импульса и коррекции отрабатываются намного быстрее, чем при нормальном ходе валюты.

Как выявить начало падения индекса S&P 500?

Для новичков, если вы не проходите обучение трейдингу в Академии Masterforex-V совет один, и его хорошо озвучил Эрик Найман в своей книге «Малая энциклопедия трейдера»: «Присоединяйтесь к тренду с его середины, когда тренд становится очевидным»

Для профи:

- обратите внимание как индекс отскочил от важного уровня МФ;

- наличие дивергенции АО Зотика, (которая была и в 2008 году) перед падением.

Это всего лишь 2 инструмента из более чем 30, при помощи которых можно найти разворот тренда на любом таймфрейме. Далее, по МФ, вы просто «идете за рынком», фиксируя многочисленные фигуры продолжения тренда — флаг, вымпел, клин, симметричные треугольники, прямоугольники и т.д., пока не обнаружите серьезный откат (4-ю подволну) и «последний рывок» по текущему тренду без поддержки объемов (5-ю по волновой теории Эллиотта)

Возможна ли торговля индексом S&P 500 при помощи автоматических советников?

Все торговые советники, предлагаемые в интернете не принесут вам профита. Каждый из таких «роботов» заточен на работу по определенному алгоритму на бычий или медвежий тренд или на флет. Пока импульс или флет продолжается – советник зарабатывает, когда же тренд меняется – сливается и профит, и депозит.

Только по этой причине «торговые роботы» для форекса или фондового рынка продаются. Посчитайте сами – если бы «роботы» приносил бы 200% прибыли в месяц, то почему же их создатели не стали богаче Дерипаски, Абрамовича и других миллиардеров? Что ответит вам на этот вопрос создатель советника – «некогда торговать» (?), «мне по душе разработка «роботов»(??).

Использование кредитного плеча при торговле индексом S&P 500

По работе с кредитным плечом советую прочитать wiki Masterforex-V Кредитное плечо: заблуждения интернета и оценки Masterforex-V.

Тут же следует отметить, что при торговле непосредственно на NYSE кредитное плечо составляет 1:2 или 1:10. Вот поэтому минимальным депозитом для мелких инвесторов является 100 тыс долларов. Как пример можно привести счет Александра Герчика, который стесняется рассказать об его размере.

С другой стороны у форекс-брокеров, которые предлагают торговлю CFD на индексы, можно торговать с плечом 1:100 или 1:200, что уже даст возможность открыть сделку по индексу S&P 500 практически при любом депозите.

- Согласно консервативному манименеджменту Masterforex-V вам все равно необходим депозит минимум в 1,5 тыс долларов при торговле лотом 0,01, только в этом случае большое кредитное плечо будет вам подспорьем. Удивлены? Подробней можно прочитать в wiki Masterforex-V wiki Кредитное плечо: заблуждения интернета и оценки Masterforex-V.

Какого же брокера выбрать для торговли индексом S&P 500?

Для торговли CFD на индексы S&P 500, Доу Джонса, DAX- 30 и другие большинство трейдеров выбирают форекс-брокера из Англии – FxPro, который входит в ТОП 5 рекомендованных форекс-брокеров Академии Masterforex-V.

Помимо перечисленных индексов, в терминале FxPro можно найти еще более 20 фондовых индексов, больше сотни акций компаний США, в том числе и входящих в индекс S&P 500, Германии, Франции, Великобритании и других.

Единственный недостаток торговли индексом S&P 500 – отрицательные свопы (swap) на бай (длинная позиция): -0,36 доллара.

Этого достаточно, чтобы зарабатывать 300-700% в валюте так, как делают трейдеры Академии Masterforex-V в рибейт-сервисе автокопирования pro-rebate.com.

Другие индексы семейства S&P

S&P 500 является составной частью индекса S&P Global 1200.

Другими популярными индексами являются:

- S&P MidCap 400, который представляет ряд компаний со средней капитализацией,

- S&P SmallCap 600 — представляет компании с малой капитализацией.

- S&P Composite 1500 — индекс общей капитализации США,состоящий из индексов S&P 500, S&P MidCap 400 и S&P SmallCap 600.

Официальная страница корпорации Standard & Poor’s

www.standardandpoors.com

Время торгов индексом S&P 500

Торги фьючерсом SP проходят на NYSE. Время их работы с понедельника по пятницу: с 9.30 до 16.00 по Нью-Йорку или с 17.20 до 0.00 по Москве.

Где можно посмотреть котировки индекса S&P 500 в реальном времени?

Торговые платформы большинства форекс-брокеров предоставляют доступ к котировкам даже на демо-счетах. В интернете по ссылке www.ru.investing.com/indices/us-spx-500

Хотите подписаться на бесплатную рассылку от Академии Masterforex-V, зарегистрировавшись на форуме?

Хотите стать частью закрытого сообщества профессиональных трейдеров Masterforex-V и на практике применять эти знания?

Нью-Йорк — Закрытие через 6 ч. 30 мин

Лондон — Закрытие через 3 ч. 5 мин

Токио — Открытие 27.03.2023

Москва — Закрытие через 7 ч. 20 мин

Xetra — Закрытие через 3 ч. 5 мин

Рынок открыт

Рынок закрыт

Накладки:

Нью-Йорк и Лондон [13:30 — 16:35] GMT

Нью-Йорк и Москва [13:30 — 20:00] GMT

Нью-Йорк и Xetra [13:30 — 16:35] GMT

Лондон и Москва [08:00 — 16:35] GMT

Лондон и Xetra [08:00 — 16:35] GMT

Токио и Москва [03:50 — 06:00] GMT

Москва и Xetra [08:00 — 16:35] GMT

Ещё

Накладывающиеся торговые часы содержат наибольшее количество трейдеров.

Самой крупной по объемам торговли и силе рыночных движений является Американская торговая сессия. Бесспорно, это обусловлено лидирующими позициями всей Американской экономики по отношению к экономикам остальных стран. Знания основных закономерностей американского рынка пригодятся для разработки и совершенствования торговой стратегии, а их правильное применение, может принести большие прибыли.

Часы работы Американской торговой сессии

Время работы Американской торговой сессии по Москве (МСК) – с 16:00 до 23:00.

Американская Торговая Сессия формируется активностью двух крупнейших финансовых площадок Нью-Йорка и Чикаго. Ниже вы сможете посмотреть онлайн часы и определить текущую открытую сессию:

В 16:00 по Московскому времени (МСК) открывается наикрупнейший в мире рынок – Нью-Йоркская фондовая биржа. Сотни транснациональных корпораций-гигантов также открывают свои офисы. По прошествии часа торгов в 17:00 в американские торги вступает еще мощный центр торговли – Чикагская товарная биржа или, как еще ее называют, товарно-сырьевая биржа. Так в Америке «сырье находит деньги, а деньги находят товар».

Еще большую активность Американской торговой сессии придает наложение времени начала работы площадки США и временем окончания торговли в Лондоне, которое происходит с 16:00 по 18:00 (МСК).

Активная торговля с большой волатильностью продолжается практически весь период сессии и ослабевает только в 23:00 по Московскому времени, когда финансовые учреждения Нью-Йорка, включая биржу прекращают работу. Через 1 час по тоже самое происходит и в Чикаго, после чего торговлю на американском рынке можно считать полностью завершенной.

| Биржа | Лето | Зима | ||

|---|---|---|---|---|

| Нью-Йорк | 16:00 | 23:00 | 17:00 | 00:00 |

| Чикаго | 17:00 | 00:00 | 18:00 | 01:00 |

Активы фондового рынка

Американская торговая сессия открывается в 16:00 по Москве и заканчивается в 23:00. В это время происходит торговля на крупнейших биржах США, Мексики, Бразилии, Канады. В 16:00 открываются торги в Нью-Йорке на NYSE, NASDAQ и NYMEX, а в 17:00 происходит открытие торгов в Чикаго, на биржах CME Group.

В Канаде во время американской торговой сессии открываются торги на биржах TSE и CSE в Торонто, МЕ в Монреале. В это же время стартуют торги на Мексиканской фондовой бирже BMV.

В период американской торговой сессии также начинают торги крупнейшие биржи Бразилии: Bovespa в Сан-Паулу, а также BVRJ в Рио-де-Жанейро.

В данный период происходит торговля ключевыми индексами:

- NASDAQ – группа индексов акций пяти тысяч компаний, входящих в листинг одноимённой биржи.

- ХАХ – индекс, торгующийся на AMEX и отражающий динамику цен акций и депозитарных расписок всех компаний, торгующихся на бирже.

- Dow Jones – один из крупнейших индексов США, включающий бумаги организаций практически всех отраслей, кроме транспортной и коммунальных услуг.

- S&P 500 – индекс акций 500 крупнейших компаний на NYSE и NASDAQ.

- S&P/TSX – индекс компаний с высокой капитализацией, бумаги которых обращаются на TSE.

- Mex IPC – мексиканский фондовый индекс, включающий бумаги 35 крупных компаний, торгуемые на мексиканской BMV.

- BOVESPA – бразильский индекс на основе бумаг 71 крупной компании, торгуемых на одноимённой бирже.

Таким образом, американская торговая сессия проходит во время работы крупнейших мировых бирж, на которых торгуется большинство наиболее значимых фондовых индексов.

Валютные пары американской торговой сессии на Форекс

Наибольшую волатильность во время американской сессии имеют пары, включающие в себя валюту одной из стран данной сессии:

Пары с долларом США:

- AUD/USD – с австралийским долларом

- EUR/ USD – с евро

- GBP/ USD – с фунтом стерлингов

- NZD/ USD – с новозеландским долларом

- USD/BGN – болгарским левом

- USD/CAD – с канадским долларом

- USD/CHF – со швейцарским франком

- USD/CZK – с чешской кроной

- USD/DKK – с датской кроной

- USD/HKD – с гонконгским долларом

- USD/HUF – с венгерским форинтом

- USD/ILS – с израильским шекелем

- USD/JPY – с японской иеной

- USD/MXN – с мексиканским песо

- USD/NOK – с норвежской кроной

- USD/PLN – с польским злотым

- USD/RON – с румынским леем

- USD/RUB – с российским рублём

- USD/SEK – со шведской кроной

- USD/SGD – с сингапурским долларом

- USD/TRY – с турецкой лирой

- USD/ZAR – с южноафриканским рэндом

Пары с канадским долларом:

- AUD/CAD – с австралийским долларом

- CAD/CHF – со швейцарским франком

- CAD/JPY – с японской иеной

- EUR/CAD – с евро

- GBP/CAD – с фунтом стерлингов

- NZD/CAD – с новозеландским долларом

Также повышается волатильность пары евро – мексиканский песо.

Особенности торговли в американскую торговую сессию

Американская сессия считается наиболее активным периодом торгов на Форекс. Наибольшие объемы торгов приходятся на первые два часа американской сессии, когда одновременно торгуют Нью-Йорк и Лондон.

Во время данной сессии нужно крайне осторожно торговать валютными парами с канадским и американским долларом, поскольку высокая волатильность приводит к резким скачкам.

Американская сессия, особенно её начало, считается лучшим временем для совершения скальперских сделок, поскольку на сильных движениях можно буквально за минуты заработать достойную прибыль.

Полезные статьи:

- С какой валютной пары лучше начать торговать на Форекс и как выбрать

- Расписание торговых сессий (время работы) фондовых бирж

- Сколько можно заработать на Форекс с нуля, со $100 или 1000 USD

- Сколько нужно учиться Форексу, чтобы начать зарабатывать деньги?

- Реально ли заработать на Форекс (и сколько) сегодня? Отзывы

После 18:00 на рынке могут возникать резкие неожиданные скачки, вызванные действиями крупных американских игроков, зачастую работающих сообща и пытающихся получить максимальную прибыль за счёт снижения количества игроков на рынке после закрытия европейских торгов.

Перед выходными в период американской торговой сессии обычно наблюдается откат по основным трендам, поскольку японские инвесторы не торгуют, европейские уходят на выходные, а американские стараются зафиксировать прибыль и не оставлять позиций на следующую неделю.

Заключение

Американская торговая сессия – самая волатильная часть всего торгового периода. В этот период стоит совершать сделки с осторожностью, поскольку нередки мощные движения, вызванные крупными игроками.

Данная сессия лучше всего подходит для скальперов из-за достаточно сильных колебаний внутри дня, когда за короткий период можно взять достаточно большое движение.

Наиболее внимательно следует относиться к активам, так или иначе связанными с американским долларом, а соответственно, следить за новостями США, публикуемыми, в основном, в начале сессии.

Индекс S&P500 можно найти в списке инструментов любого форекс-брокера, но многие трейдеры обходят этот актив стороной. Возможно, срабатывает стереотип, что рынок акций и валютные спекуляции – это несовместимые вещи, требующие разного подхода и стратегий.

Отчасти в этом есть своя правда: S&P500 имеет ярко выраженный растущий исторический тренд, очевидный даже для новичка, в отличие от основных валют, движения которых похожи на широкий флэт. Индекс акций дает возможности как для долгосрочного инвестирования, так и для краткосрочного трейдинга.

Сегодня мы разберемся с тем, что такое S&P500, какие компании в него входят, важные особенности инструмента, и рассмотрим стратегии инвестирования и трейдинга, подходящие для этого индекса.

S&P500 — ЧТО НУЖНО ЗНАТЬ ДЛЯ ТОРГОВЛИ И ИНВЕСТИРОВАНИЯ

Что такое фондовый индекс S&P500

Индекс S&P500 – это математический индикатор, отображающий общее положение дел на фондовом рынке и основанный на ценах 505 акций крупнейших компаний США.

Формула индекса была выведена совместными усилиями издательства Poor’s Publishing и рейтинговой компании Standard Statistics Company.

Обе фирмы в начале XX века занимались выпуском рекомендаций по перспективным акциям и составлением портфелей для инвесторов. В 1941 году произошло слияние компаний, так появилось агентство Standard & Poor’s, специалисты которого начали работать над идеей создания универсального индикатора, наиболее полно описывающего рынок фондовых акций США.

Первый вариант индекса S&P содержал 500 акций американских компаний, торгуемых на фондовых биржах США, отобранных по размеру их капитализации в 1943 году. Индикатор был опубликован в 1957 году, но за отправную точку был взят уровень 10 от 1941 года. На момент написания статьи курс S&P500 превысил уровень 4536.

Формула созданного 64 года назад индикатора, как и критерии отбора акций, не претерпела особых изменений в наши дни.

В состав индекса попадают бумаги только американских компаний, выпущенные на биржах NYSE или NASDAQ с капитализацией более $13,1 млрд. Дополнительное условие – торговый оборот не менее 250 тысяч акций в месяц за наблюдаемый полугодовой период.

Формула индикатора в 2006 году получила поправку. Компания S&P Global теперь умножает курс акций не на все количество выпущенных бумаг, а только на те, что находятся в свободном обращении на бирже (free float).

Список акций в составе SP500 содержит только компании, которые находятся в собственности акционерных обществ, исключая различные инвестфонды, трасты и т. д., не занимающиеся реальной деятельностью. Решение о включении той или иной акции в список принимается комитетом, учитывающим следующие критерии:

- Значимость отрасли, которую представляет компания, в экономике США;

- Ликвидность активов на балансе;

- Уровень получения доходов в США.

Состав индекса пересматривается и корректируется раз в квартал. S&P500 необязательно содержит строго 500 акций, количество бумаг может быть выше или ниже в пределах десятка позиций.

Роль индекса S&P500

Несмотря на кажущуюся простоту вычислений, данные S&P500 реально отражают текущие рыночные тенденции: настроение инвесторов в виде тренда и вклад конкретных отраслей в виде доли капитализации.

Например, на сегодняшний день в рейтинге топ-10 компаний наибольший вес по капитализации занимают IT-технологии, которые 30 лет назад занимали 7 место.

По итогам 2021 года ожидается, что финансы будут окончательно смещены на третье место отраслью медицины.

Представленная выше диаграмма может выступить руководством для составления портфеля акций. Дивергенция индекса позволяет трейдеру найти недооцененные падающие акции, которые могут «выстрелить» после очередного обновления локальных максимумов S&P500.

Позитивный тренд американского фондового рынка влияет не только на отдельные акции, но и на суверенные рынки. Как говорят инвесторы: «Прилив поднимает все лодки».

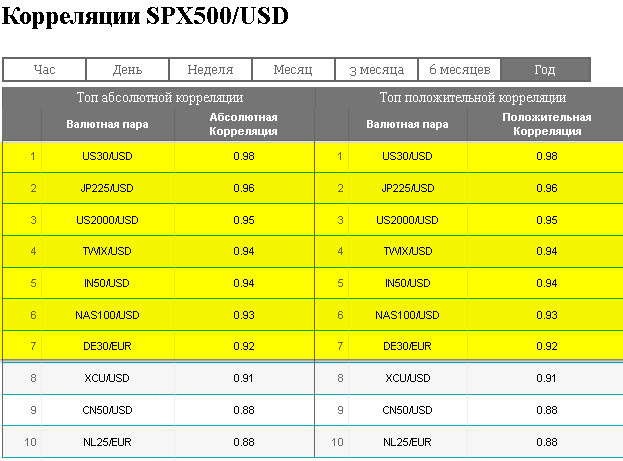

Новые максимумы S&P500 – повод как минимум для краткосрочного роста на любом фондовом рынке страны, несмотря на внутренний негатив. Большинство биржевых индикаторов развитых стран повторяют тренды S&P500 достаточно высоким коэффициентом корреляции, который можно посмотреть в сервисе на сайте TLAP.

Как правильно следовать за индексом S&P500

Трейдер может повторить список акций в составе S&P500 в своем портфеле, купив 500 наименований ценных бумаг в процентном соотношении по капитализации, но это не самый разумный вариант. Индекс представляет собой в большей степени индикатор, особенно после изменений формулы в 2006 году (см. раздел выше). Корректно повторить его доходность в реальных бумагах не всегда представляется возможным.

К тому же купленные акции могут не совсем точно совпадать с итоговыми значениями S&P500. Трейдер будет опаздывать с ребалансировкой позиций и нести высокие расходы по торговым комиссиям для такого внушительного пакета акций.

ETF

Выходом из ситуации может стать приобретение бумаг паевых, индексных или биржевых фондов, инвестирующих полученные средства в набор акций S&P500. В этом случае у трейдера будет на счете один вид ценной бумаги и сохранены все дивиденды. Законодательство США гарантирует, что приобретенный на фондовом рынке пай или ETF реально обеспечен индексными акциями или их депозитарными расписками.

Фонды, инвестирующие в пакет ценных бумаг, эквивалентный составу S&P500:

- State Street Corporation (тикер акции: SPY);

- The Vanguard Group (тикер акции: VOO);

- iShares (тикер акции: IVV).

Весь состав акции индекса S&P500 можно приобрести в виде пая у крупнейших международных и отечественных брокеров и банков. Единственный недостаток таких инвестиций состоит в том, что они не торгуются открыто на фондовых биржах, как вышеперечисленные три акции. Инвесторам придется оценивать эти вложения по надежности эмитента.

На российском рынке инвестировать в паи акций S&P500 предлагают:

- Банк Тинькофф ($TSPX);

- Сбербанк ($SBSP);

- ВТБ ($VTBA);

- Управляющая компания Альфа-Капитал (AKSP).

Бумаги перечисленных эмитентов можно приобрести на Московской бирже. Стоит еще раз обратить внимание, что реальные пакеты акций отличаются от расчетного индекса, и результаты годовой доходности у этих бумаг будут различными.

Перечисленные банки и ряд российских брокеров также предлагают трейдерам покупку акций американских S&P-фондов при условии наличия статуса квалифицированного инвестора и определенной суммы средств на счете.

На фондовой бирже США NYSE доступны Leverage ETF, трехкратно умножающие позицию по S&P500. Компания выпускает акции:

- Трехкратного лонга SPXL– прибыль от роста курса S&P500;

- Трехкратного шорта SPXS – прибыль от падения курса S&P500.

Деривативы

Деривативы – самый простой и менее затратный (по уровню комиссий) способ следования за индикатором широкого рынка.

На рынке США набор фьючерсов на S&P500 предлагает Чикагская биржа CME в виде:

- #SP – полноразмерный контракт, равный $250, умноженным на курс индекса;

- #ES – самый популярный мини-контракт, равный $25, умноженным на курс индекса;

- #MES – микро-контракт, равный $5, умноженным на курс индекса.

Замыкают список инструментов следования за курсом индикатора широкого рынка опционы биржи CBOE. Эти контракты выпускаются как для индекса S&P500, так и для биржевых фондов (кроме Leverage ETF).

CFD

Трейдерам рынка Форекс брокеров доступны CFD-контракты на популярный американский биржевой индекс. Они присутствуют практически у каждого брокера, позволяя торговать S&P500 с плечом гораздо выше фьючерсов CME или опционов CBOE.

При трейдинге CFD трейдер несет намного более низкие комиссионные расходы из всех рассмотренных форм инвестирования. При среднесрочном и долгосрочном удержании брокер перечисляет на счет клиента дивидендные доходы от пакета 500 акций.

Исторический тренд

На общем историческом периоде графика S&P500 четко просматривается растущий тренд, который характеризуется следующими интересными показателями:

- Инвесторы, следующие за индикатором в позиции лонг на всем протяжении торгов, в среднем зарабатывали 9,8% годовых в валюте (профит + дивиденды);

- Ежегодная прибыль фиксировалась в 70% случаев за наблюдаемый 80-летний период;

- Максимальная просадка инвестиций составила 30%.

Создатели индекса настолько удачно вывели формулу индикатора, что SP&500 гарантированно обгоняет доходность любого хедж-фонда в долгосроке, согласно наблюдениям Уоррена Баффетта.

Компания этого знаменитого инвестора Berkshire Hathaway занимает 6 место в составе индекса, доказывая состоятельность его инвестиционных взглядов. К тому же Баффетт на деле доказал превосходство S&P500 над работой хедж-фондов.

Оракул из Омахи поспорил на миллион долларов с управляющим инвестиционной компании Protégé Partners Тедом Сейдсом. Последний собрал портфель из бумаг 100 хедж-фондов с целью превзойти индекс широкого рынка с 2007 по 2017 год. Баффетт легко выиграл это пари, отдав полученные деньги на благотворительность.

При всех вышеперечисленных аспектах индекс S&P500 имеет один существенный недостаток. В ходе экономических кризисов рынок акций способен находиться в 7-летней просадке.

Первая подобная катастрофа настигла инвесторов в 1973 году, который отметился нефтяным кризисом, возникшим после войны Судного Дня. Именно в этот момент возник картель ОПЕК, а США создали знаменитый стратегический резерв нефти.

Рынок акций вернулся к максимумам только в 1980 году и торговался без подобных длительных падений до 2000 года.

Начиная с середины 1990-х годов, S&P500 увеличил доходность за счет взрывного развития IT-индустрии. Ажиотаж инвесторов «надул пузырь доткомов» на акциях компаний, чей бизнес был полностью связан с Интернетом.

На том этапе развития технологий IT-сектор не имел шансов на получение достаточной прибыли, что привело к череде банкротств, обрушивших акции на 7 лет.

Впрочем, инвесторам в начале XXI века не повезло дважды. Как только S&P500 достиг отметок 2001 года, в 2008 году разразился «ипотечный кризис». После этого падения акции шли к максимумам 2007 года целых 6 лет.

Прошедший кризис 2020 года нельзя считать таковым, исходя из принципов цикличности. Рынок акций был выкуплен за 4 месяца. Видимо, 7-летний период «провала» S&P500 еще впереди.

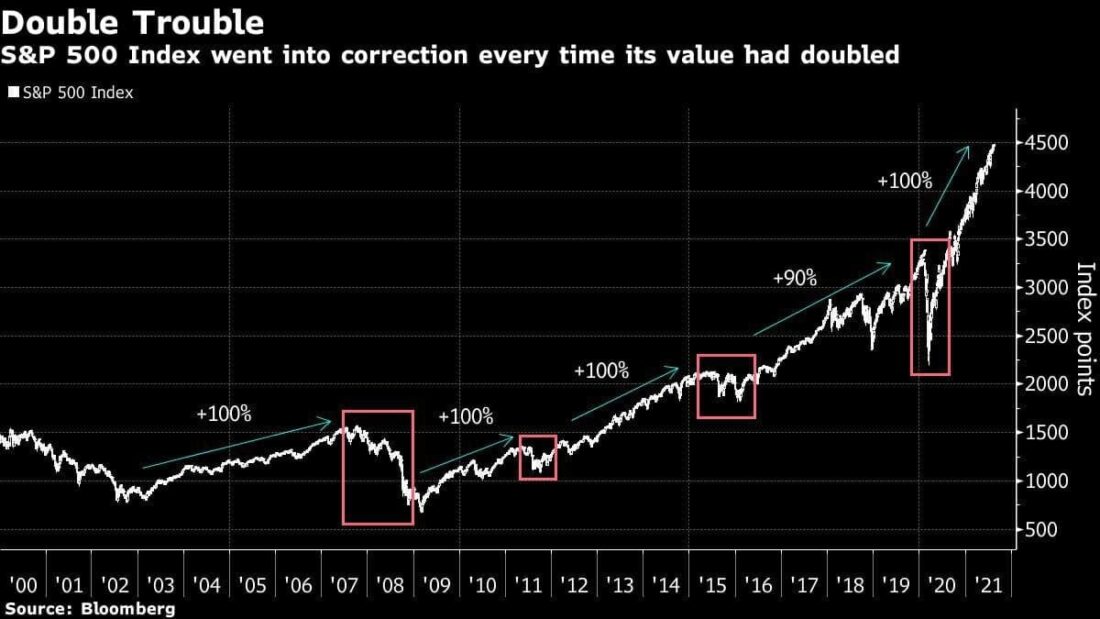

Интересное наблюдение – S&P входил каждый раз в коррекцию после роста на 100%.

Также на основе исследования Fidelity Investments (американская холдинговая компания, оказывающая финансовые услуги, одна из крупнейших компаний по управлению активами в мире) было выявлено, что с 1920 года индекс S&P500 демонстрировал в среднем: откат на 5% три раза в год, 10% коррекции каждые 16 месяцев и 20% просадки каждые 7 лет. Средняя продолжительность коррекции – 43 дня.

Особенности торгового инструмента

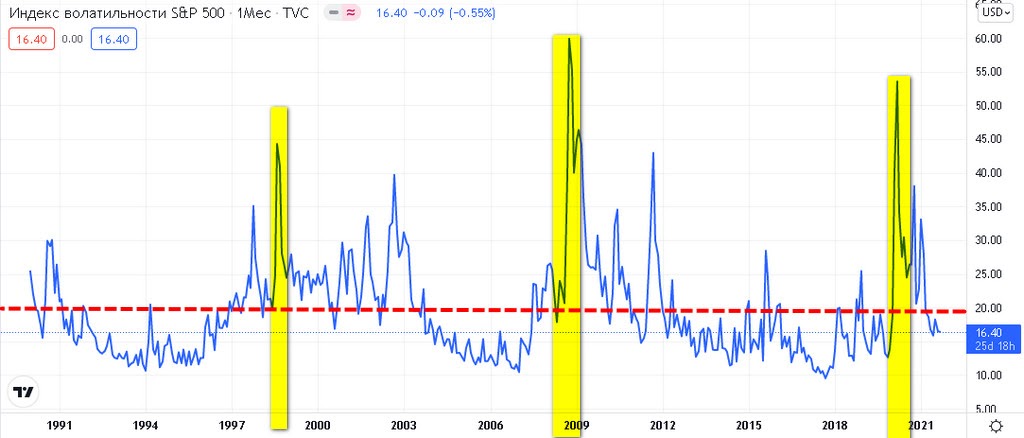

Основная особенность индикатора S&P500 состоит в том, что он стал базой для определения настроений инвесторов, прогнозирующей будущие экономические кризисы и моменты «безопасного» входа в рынок. Речь идет о знаменитом индексе волатильности VIX и стоимости опционов на фьючерсы биржевого индикатора, торгуемые площадкой CBOE.

Цена любого опционного контракта может быть рассчитана заранее по формуле Блэка-Шоулза, удостоенной Нобелевской премии по экономике. Профессор Менахем Бренер в 1989 году предложил на основе этих данных и реальных значений опционов рассчитать ожидаемую (в будущем) волатильность рынка.

Позже биржа CBOE математически реализовала эту идею, выпустив индекс VIX. Смысл этого индикатора можно увидеть невооруженным взглядом, даже не обладая особыми знаниями в теханализе фондового рынка. Всплески VIX предупредили заранее или совпали с моментами кризиса доткомов, ипотечного краха и Covid-последствий.

Считается, что значение выше 40 пунктов является «зоной страха» инвесторов, предупреждая о близости кризиса. В этом случае для возобновления покупок активов следует ждать падения в «зону жадности» ниже 20 пунктов.

Индекс VIX можно найти на TradingView.

Сезонность

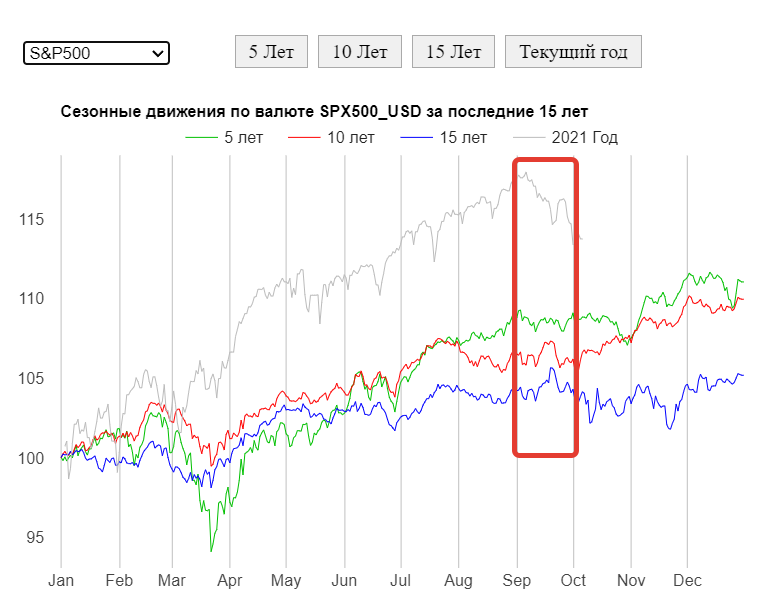

Сезонность – еще одна особенность индекса S&P500, которая заключается в закономерности роста или падения акций в определенные периоды года. Рождественское ралли – наиболее известный и любимый инвесторами сезон взлета акций. Волна покупок ценных бумаг проходит в конце года и/или сразу после новогодних праздников.

Как видно из графика сезонных движений инструментов на нашем сайте TLAP, в последние 10 и 5 лет сезонные ралли S&P500 стали охватывать длительный период с ноября по январь.

Апрель часто называют лучшим месяцем для инвестирования – за последние 10 лет еще ни разу не было негативного закрытия индекса по итогам месяца:

А вот знаменитая пословица «Sell in May and go away» уже не работает для предлагаемых продаж акций в мае. Три статистических кривых дружно показывают наиболее вероятный мартовский провал фондовых рынков.

Впрочем, май и июнь – это сезон флэта на рынке акций. Более длительный период бокового движения, по статистике, наступает с июля до конца сентября.

Далее можно выделить сентябрь. С 1950 года в среднем SP&500 падал на 0,5% в сентябре.

Волатильность

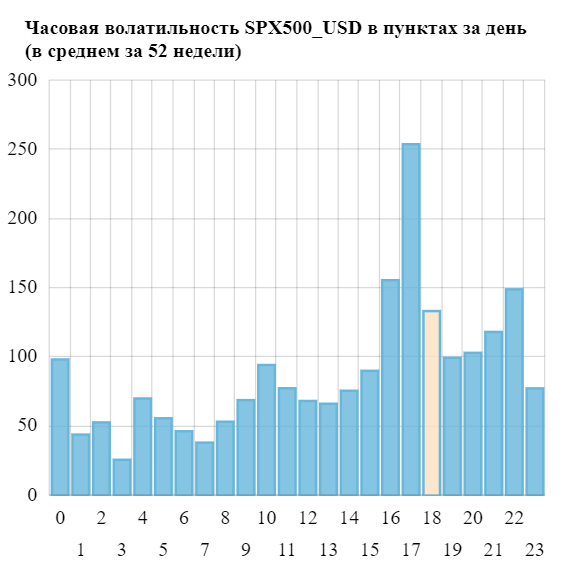

Торговля внутри дня тоже имеет свои особенности, отличительные от рынка Форекс. Это связано с расписанием работы американских бирж, которые открыты с 9-30 до 16-30 по EST (+7 МСК), но фьючерсы S&P500 торгуются на протяжении всего дня.

По московскому времени фондовая биржа США работает летом с 16:30 до 23:00, зимой – с 17:30 до 00:00 МСК.

Несмотря на 24-часовый график сделок по деривативам, до 16-30 MСК торги идут на пониженной волатильности, что связано с резким ростом гарантийного обеспечения на фьючерсные контракты. Плечо резко снижается на основных торгах, плюс к тому моменту часто выходит статистика США.

Стандартная картина распределения волатильности представлена на картинке ниже. Интенсивность сделок возрастает в течение дня до конца сессии в 23-00 МСК.

Уход европейских трейдеров с рынка в 18-00 вызывает провал волатильности после открытия торгов. Образованная этим оттоком ликвидности коррекция становится поводом для вала новых сделок, чье давление приводит к обновлению максимумов волатильности около 22:00.

Наш онлайн Индикатор волатильности подтверждает описанное выше:

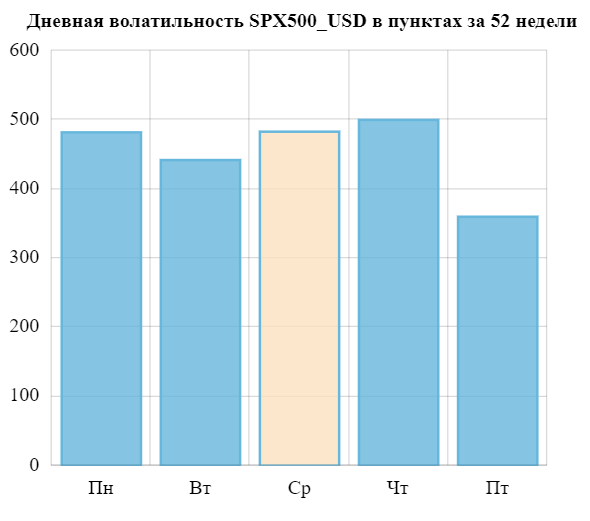

Что касается дней недели – выделяется пятница пониженной волатильностью.

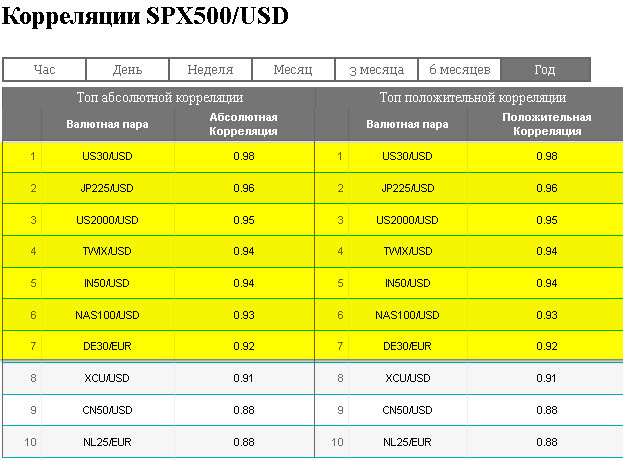

Корреляции

Завершая тему особенностей индекса S&P500, стоит остановиться на корреляциях. Сейчас для многих трейдеров кажется очевидным факт почти безусловного движения индексов развитых стран с трендами американского фондового рынка. Меру их корреляции можно посмотреть в сервисе нашего сайта TLAP.

Так было далеко не всегда: до середины 90-х годов S&P500 никак не был связан с индексами акций развитых рынков MSCI (EAFE) и акциями развивающихся рынков (EM). Начиная с 1964 года до самого конца XX века, корреляция бирж на разных сторонах Атлантики составляла 0,4 пункта.

Эра глобализации рынков, стартовавшая в 1995 году, изменила эту картину до неузнаваемости.

С появлением транснациональных корпораций акции EAFE и EM синхронизировались в движениях до 0,8 пунктов, и эта связь будет только расти. Как показывает статистика, прибыль 500 компаний состава S&P на 44% сформирована за границами США. Попытка Белого Дома изменить этот расклад во времена президентства Дональда Трампа только усугубила ситуацию. До начала 2018 года компании зарабатывали за границей 30% доходов и 70% доходов внутри Штатов.

Потеря корреляции с золотом – еще один необычный факт. Причины этого явления были описаны в ранее вышедшей статье на нашем сайте.

Стратегии торговли индексом S&P500

Ярко выраженный многолетний растущий тренд S&P500 дает повод для создания долгосрочной стратегии, где будут отсутствовать шорты. Как показывает статистика, банальная покупка фьючерса в любой периодичности приведет к 70% прибыльных закрытий года. Единственная проблема – экономические кризисы, раз в 10-20 лет сбивающие курс S&P500.

Избежать подобных моментов помогут данные по индикатору LEI, описанному в статье на нашем сайте TLAP. Расчет этого показателя ведет The Conference Board. Агентство известно своим индексом потребительского доверия США (от CB), который имеет самую высокую оценку по уровню значимости индикатора в экономическом календаре.

Индикатор можно отслеживать через пресс-релизы, публикуемые на сайте CB. Два месяца падения LEI подряд достаточно надежно прогнозируют будущие экономические кризисы. Падение рынков происходит через три месяца (на четвертый) после выхода сигнала. Квартала вполне достаточно, чтобы подготовиться к этому событию, закрыть все сделки и не торговать.

Индикаторы LEI публикуются в конце месяца, поэтому вход в лонг S&P500 можно привязать к началу следующего месяца, закрывая, продлевая или наращивая сделку после 25-26-го числа в момент обновления данных CB. Позицию стоит защитить безубытком после 18-го числа, чтобы не стать жертвой волатильности, часто возникающей после экспирации опционов.

Мани-менеджмент стратегии прост. Согласно статистике, индекс S&P500 не падал ниже 30%. Этого стопа хватит для защиты стартовой сделки, которая потом может быть увеличена последующими входами. Трейдер может таким образом увеличить позицию и уменьшить стоп за счет образованного бумажного профита и усреднения общей позиции.

Индекс S&P500 является простым, но эффективным индикатором для среднесрочной стратегии в роли «коррелятора». В течение рабочего месяца трейдер может покупать фондовые индексы развитых стран, курс которых упал ниже уровня 1,5% от открытия месяца при обязательном условии нахождения S&P500 выше этого условного нуля.

Открытые таким образом сделки закрываются после пересечения уровня открытия месяца. Все позиции формируются «с оглядкой» на LEI.

Как и в первой стратегии, торговать стоит только в лонг. Превалирование долгосрочного исторического позитивного тренда «спасет» зависшую покупку, а вот шорт может принести разрушительные убытки, если не выйти вовремя.

Краткосрочная стратегия заключается в торговле на новостях. Они должны относиться к США и быть отмечены знаком высокого влияния на рынок в экономическом календаре.

Обычно на новостях трейдеры «ловят» валютную пару во всех направлениях, выставляя отложенные ордера Buy Stop и Sell Stop, но в случае торговли индекса стоит ограничиться только Buy stop, установленным на 0,1% выше цены закрытия свечи М15 перед выходом новостей.

После срабатывания ордера (в нашем примере сработал только второй ордер) выставляем SL на 0,1% ниже уровня открытия свечи и TP на 0,1% выше уровня входа.

Сделка закрывается по тейк-профиту или в конце сессии. Допускается использование трейлинг-стопа после роста курса на 0,05%.

Линда Рашке в книге «Сардины для трейдинга» пишет:

«Я учитываю трендовые дни и дни консолидации, как учил Тейлор. В идеальный трендовый день нужно входить в покупки и оставаться в них до конца дня, скальпируя каждый паттерн продолжения тренда. Выход – на закрытии дня. Трендовые дни случаются примерно раз в месяц, и это как Рождество.

Дни консолидации торгуются прямо противоположным образом. Любой выпад рынка вверх или вниз – мы входим в противоположном направлении. Рынок «шумит», ожидая завтрашнего выхода FOMC или другого важного экономического отчета – входим в противоположном направлении. Тестирование в день низких объемов – входим в противоположном направлении… Но реальные деньги все же делаются в трендовые дни и в дни с крупными объемами.»

Как поймать трендовый день?

Как правило, SP&500 продолжает движение последних часа-двух торгов в конце дня.

В 19:00 МСК смотрим на последние две свечи и открываемся в сторону движения (если движение непонятное, лучше не входить).

И удерживаем позицию до полуночи. В ряде случаев вы получите небольшую прибыль, реже – небольшой убыток, а иногда – тот самый очень прибыльный трендовый день.

Как вариант, можно брать только сигналы на покупку. Вы пропустите часть прибыльных «медвежьих» дней, но повысите общий винрейт.

Заключение

Фондовый рынок США торгуется на протяжении двух веков. За это время было написано множество книг, где можно без труда найти широкое разнообразие стратегий. Трейдер может выбрать любую из этих торговых систем, но цель данной статьи – донести простую мысль.

В отличие от товаров, валют и любых других инструментов, акции априори должны расти. В этом основное предназначение этих бумаг, которое они и выполняют, как показывает исторический тренд S&P500, «впитавший» в себя 80% фондового рынка США.

Это значит, что успех торговой стратегии принесет система, избегающая системных кризисов. Все остальные провалы рынка будут выкуплены инвесторами с поразительной скоростью, на которую только способны торговые приложения смартфонов.

Особенно высокий спрос на акции формируется в период роста инфляции. Сегодня она бьет все рекорды, заставляя инвесторов бежать из защитных инструментов в рынок акций. Инфляционный фактор во многом объясняет текущий мега-рост, конца которому не предвидится на протяжении нескольких лет.

Тема на форуме

С уважением, Иван Петров и Павел Власов

Tlap.com

Часы работы Американской торговой сессии

Начало работы рассматриваемой торговой сессии с 16-00 до 00-00 по Москве. Формирует ее активность 2-х самых крупных финансовых площадок. Ими являются биржи Чикаго и Нью-Йорка. Когда открывается крупнейший в мире рынок – фондовая биржа Нью-йорка – открывается множество транснациональных гигантских корпораций. Через час после начала торговли, а именно в 17-00, присоединяется еще один мощнейший центр торговли – товарно-сырьевая биржа Чикаго. Таким образом в Соединенных Штатах сырье находит денежные средства, а они, в свою очередь, находят товар.

Активные торги с самой высокой волатильностью длятся почти все время, и идут на спад лишь к 23-00. В это время завершают работу все нью-йоркские финансовые компании, в том числе и биржа. Спустя час это же происходит в Чикаго, и торговая сессия американского рынка окончательно останавливается.

Таблица: Американская торговая сессия – время по Москве:

Активы фондового рынка

Активы фондового рынка

В то время, как открывается торговая сессия США (с 16-00 до 00-00 по мск), осуществляются торги на самых крупных американских биржах, а также на биржах Канады, Мексики и Бразилии.

В Нью-Йорке происходит открытие торгов на биржах NASDAQ, NYSE, AMEX, NYMEX, а через час открываются торги на чикагских биржах CME Group. В это же время происходит начало торгов на канадских биржах TSE и CSE (Торонто) и МЕ (Монреаль), а также на BMV – фондовой бирже Мексики. Одновременно стартует торговля и на бразильских крупных биржах Bovespa (Сан-Паулу) и BVRJ (Рио-де-Жанейро).

В рассматриваемый период торгуются такие основные индексы, как:

- NASDAQ, представляющий собой группу индексов ценных бумаг 5000 организаций, которые входят в листинг биржи NASDAQ;

- индекс ХАХ, которые торгуется на бирже AMEX и показывает ценовое движение ценных бумаг всех компаний, входящих в листинг биржи;

- Dow Jones является одним из самых крупных американских индексов. В него входят акции компаний почти всех отраслей, за исключением сферы коммунальных услуг и транспорта;

- S&P 500 представляет собой индекс бумаг пятисот самых крупных организаций, которые торгуются на площадках NYSE и NASDAQ;

- S&P/TSX представляет собой индекс организаций, имеющих высокую степень капитализации, акции которых находятся в обращении на площадке TSE;

- Mex IPC является фондовым индексом Мексики. В него входят акции 35 крупных организаций, обращаемых на бирже BMV;

- BOVESPA представляет собой индекс Бразилии, основанный на акциях 71 крупного предприятия, которые находятся в обращении на бирже BOVESPA.

Следовательно, рассматриваемая торговая сессия приходится на период работы самых крупных площадок мира, на которых ведутся торги самых важных фондовых индексов.

Волатильность пар валют на Forex

Самыми волатильными в данный период являются пары, которые включают в себя национальную валюты государства рассматриваемой торговой сессии:

Данная сессия является самым активным торговым периодом на Forex. Самые крупные объемы торговли происходят в первые 2 часа, когда происходят одновременные торги площадок Нью-Йорка и Лондона. По московскому времени это происходит с 16-00 до 18-00 (в это время завершается торговля в Лондоне).

Это связано с повышенной волатильностью, способствующей резким скачкам.

Данная сессия, в частности, ее начало, принято считать оптимальным моментом для открытия сделок скальперской стратегии, так как на ярко выраженных трендах можно в буквальном смысле в считанные минуты извлечь крупную прибыль. После 18-00 возможно возникновение внезапных скачков, которые образуются в результате действий крупных трейдеров Америки. Они часто действуют сообща и стремятся извлечь наибольшую прибыль за счет уменьшения числа участников торговли на рынке по окончании европейской торговой сессии.

Перед наступлением выходных в данный период, как правило, можно заметить откат по главным тенденциям. Это связано с тем, что инвесторы Японии не торгуют, инвесторы Европы отправляются на выходные, а американцы стремятся фиксировать прибыль и не оставлять сделок на последующую неделю.

Заключение

Рассматриваемая сессия считается наиболее оптимальной для любителей скальпинга в связи с мощными колебаниями внутри дня, когда на краткосрочном таймфрейме возможно довольно сильное движение. С особым вниманием стоит относиться к активам, взаимосвязанным с долларом США. По этой причине стоит отслеживать американские новости, публикация которых происходит, обычно, в начале сессии.

Активы фондового рынка

Активы фондового рынка