Инвестиции03 декабря 2021 в 08:0023 702

Как получать дивиденды ежемесячно: пошаговая инструкция

Преимущества и недостатки дивидендной инвестиционной стратегии и параметры выбора ценных бумаг

Что такое дивиденды

Кто решает, когда и сколько платить дивидендов?

Сколько можно заработать на дивидендах?

Плюсы и минусы дивидендной стратегии

Как собрать дивидендный портфель

Как собрать портфель из акций

Шаг 1. Составляем порядок выплат

Шаг 2. Отбираем эмитентов

Шаг 3. Изучаем компании

Как собрать портфель из ETF и REIT

Что ещё нужно учитывать при покупке дивидендных бумаг

Ошибки при составлении дивидендного портфеля

Содержание:

- Какие компании из России платят дивиденды ежемесячно

- Кто платит дивиденды часто

- Акции с самыми высокими дивидендами

- Как получать дивиденды раз в месяц

- Американские компании с ежемесячными выплатами

Дивиденды – это доля чистой прибыли компании, которая распределяется между акционерами. Они выплачиваются из чистой прибыли, которая остаётся после уплаты налогов и капитальных затрат. Инвестор получает дивиденды пропорционально доле его акций. Рекомендуемый размер и порядок выплат устанавливает совет директоров согласно прибыли и стратегии компании в этом отношении.

Окончательное решение о дивидендах принимается на общем собрании акционеров. Обязательно прописываются сумма выплат, порядок и дата, на которую фиксируется список акционеров, получающих выплату. Кстати, утверждённая сумма не может быть больше рекомендованной ранее советом директоров.

Правила определения размера дивидендов закрепляются в дивидендной политике. Этот документ публикуется на сайте компании. Политика – ориентир для акционеров, по которому можно спрогнозировать будущие выплаты. В ней указывается, какой процент от чистой прибыли направится на выплаты, а ещё перечислены условия, когда выплата будет скорректирована.

Какие российские акции платят дивиденды каждый месяц

На российском фондовом рынке нет акций, по которым платят дивиденды раз в месяц. Это требование федерального закона об акционерных обществах, которое регулируется статьёй 42. Согласно закону, российские эмитенты вправе объявлять о выплате по результатам первого квартала, полугодия, девяти месяцев отчётного года и (или) по результатам отчётного года. То есть акционер, который вкладывает деньги в компании, зарегистрированные в РФ, может рассчитывать на получение дивидендов максимум четыре раза в год.

На практике не все компании из России переводят дивиденды так часто. Некоторые ограничиваются только одной ежегодной выплатой, например, Газпром или СберБанк.

Какие бывают дивиденды:

- Если дивиденды ежегодные, они называются годовыми.

- Дивиденды, которые переводят раз в квартал или полгода, считаются промежуточными.

- Специальные дивиденды – это выплаты вне основного дивидендного цикла. Решение по ним принимается, если у компании на балансе образовался излишек денежных средств и она не знает, куда их инвестировать. Тогда она премирует своих акционеров и отправляет им деньги. Излишек может образоваться благодаря рекордной чистой прибыли или из-за продажи крупных активов.

Наличие дивидендов – традиционно важнейший фактор для российского инвестора при отборе ценных бумаг. Но эти выплаты не гарантированы. На собрании акционеров может быть принято решение об отмене выплат за определённый период. Закон этого не запрещает. Удержанную часть прибыли могут направить на пополнение резервов или развитие бизнеса. Причины отмены могут быть разными. Одна из них – неустойчивое текущее финансовое состояние компании.

Так в феврале – марте 2022 года из-за геополитического конфликта на Украине, наложения санкций и закрытия привычных рынков сбыта, дивиденды отменили свыше десятка крупных компаний: Распадская, Московская Биржа, Мать и Дитя, Энел Россия, Русагро, ЛСР, Черкизово, X5 Retail Group и другие.

Компании, которые платят дивиденды часто

На рынке ценных бумаг есть несколько российских компаний с высокой частотой выплат. Если вы хотите получать дивиденды как можно чаще, обратите на тех, у кого они ежеквартальные:

- Северсталь

- НЛМК

- Магнитогорский металлургический комбинат

- QIWI

- ФосАгро

Правда, политика этих компаний по такой периодичности выплат перестала работать в 2022 году. Эмитенты один за другим решили не распределять дивиденды из-за тяжёлой и неопределённой ситуации в экономике страны. Северсталь, НЛМК и QIWI за 2022 год не сделали ни одной выплаты. ММК успел перевести её один раз в январе, а ФосАгро дважды – в сентябре и декабре.

Кроме периодичности, одним из самых значимых факторов является размер дивидендов или дивидендная доходность. Если вы формируете инвестиционный портфель из акций дивидендных компаний, то должны отбирать такие организации, чья дивидендная доходность будет обгонять инфляцию и процент по банковским депозитам. Ещё компания должна иметь хорошую дивидендную историю: регулярные выплаты, которые не прерываются и постепенно увеличиваются.

Ярким примером настоящего «дивидендного аристократа» является американская потребительская компания Procter & Gamblе. Они платят дивиденды более 130 лет подряд, а увеличивают их размер более 60 лет. Из-за того, что российский рынок ценных бумаг пока очень молод, у нас нет таких корпораций. Тем не менее можно выделить несколько эмитентов, которые непрерывно перечисляли выплаты дольше остальных:

- Лукойл – 23 года.

- Газпром – 20 лет.

- НЛМК – 19 лет.

- МТС – 19 лет.

Почти все эти компании смогли поддержать свою статистику по стабильности выплат в 2022 году. Исключением стал только НЛМК, который не порадовал своих инвесторов дивидендами.

Кроме того, чтобы выбрать более привлекательные дивидендные акции, обращайте внимание на компании со стабильным денежным потоком, высокой маржинальностью бизнеса и капитализацией. Эти показатели важны во время кризисов, так как смогут обеспечить устойчивость и поддержать котировки во время спада.

20 крупных российских компаний с самыми высокими дивидендами

Так как размер дивидендов постоянно меняется, для рейтинга мы отобрали компании с высокой средней дивидендной доходностью за пять лет. Такой расчёт позволит оценить не только величину выплаты, но и её уровень в перспективе нескольких лет.

- Северсталь – 14,44%

- НЛМК – 13,76%

- ММК – 11,52%

- ФосАгро – 10,03%

- МТС – 9,9%

- ФСК ЕЭС – 8,62%

- Норильский Никель – 8,51%

- Татнефть – 7,96%

- Газпром Нефть – 7,37%

- Акрон – 7,35%

- Магнит – 6,74%

- Газпром – 6,66%

- Распадская – 6,54%

- ВСМПО-АВИСМА – 6,25%

- Лукойл – 6,12%

- МосБиржа – 5,41%

- Polymetal – 4,78%

- ПИК – 4,55%

- Роснефть – 4,29%

- Полюс Золото – 4,03%

Акции с высокой дивидендной доходностью – не всегда хороший показатель. Если руководство отправляет слишком большую часть доходов на дивиденды, возможно, оно недостаточно инвестирует в развитие. Чтобы узнать процент от прибыли, который направляют на выплату, смотрите на показатель Payout Ratio – в идеале он не должен превышать 70–80%.

Ещё один важный показатель – Beta коэффициент. Он показывает степень зависимости конкретной акции к общей динамике эталонного индекса (в России это индекс Мосбиржи), который всегда равен 1. Beta важно учитывать при формировании портфеля, чтобы держать под контролем уровень риска.

Если Beta будет равна 2, то при падении индекса на 10% акция упадёт на 20%. Аналогично и при росте. Когда он поднимается на 10%, стоимость ценной бумаги увеличится на 20%. Высокое значение Beta говорит о сильной волатильности акции. Такие значения любят спекулянты, которые пытаются обогнать доходность рынка, но дивидендные инвесторы должны выбирать бумаги с Beta не больше 0,7.

Как получать дивиденды с акций ежемесячно

Для этого нужно собрать в портфель акции таким образом, чтобы каждый месяц кто-то из них начислял дивиденды. Отобрать ценные бумаги можно при помощи дивидендного календаря – одного из самых важных инструментов инвестора. Календарь показывает, когда та или иная компания планирует выплатить часть дохода, в каком размере и в какую дату будет закрыт реестр.

Реестр – это база, где хранится вся информация об акционерах, владеющих бумагами компании. Чтобы получить дивиденды за конкретный период, нужно попасть в реестр до даты закрытия (даты отсечки). Эту дату назначает совет директоров. Каждый раз она может меняться. В крупных компаниях чаще всего закрытие приходится на период с марта по июнь.

Чтобы попасть в список получателей дивидендов, вы должны купить акции за два рабочих дня до закрытия реестра. Если не успеете, получите выплату только в следующий раз. После отсечки компания перечисляет деньги в течение 25 рабочих дней. Этот срок установлен законом № 208-ФЗ.

Посмотрите, как пользоваться календарём. Фильтруйте компании по размеру капитализации, чтобы сразу отсечь более мелкие и отслеживайте дату закрытия реестра. Помните, что в следующий раз даты могут измениться. Поэтому, возможно, в какой-то месяц вам не удастся получить деньги, а где-то будет сразу две или больше выплат.

Чтобы правильно составить портфель из дивидендных акций, пользуйтесь принципами дивидендной стратегии, которые помогут защититься от рисков:

- Распределяйте деньги по компаниям из разных отраслей, то есть диверсифицируйте вложения.

- Ориентируйтесь на размер компании – капитализацию.

- Старайтесь выбирать тех, кто платит дивиденды на протяжении многих лет.

- Проверяйте коэффициенты. Debt/Equity – отношение долга компании к собственному капиталу, ROE – доходность капитала, Payout Ratio – процент прибыли, отданный на дивидендные выплаты, Beta – уровень волатильности.

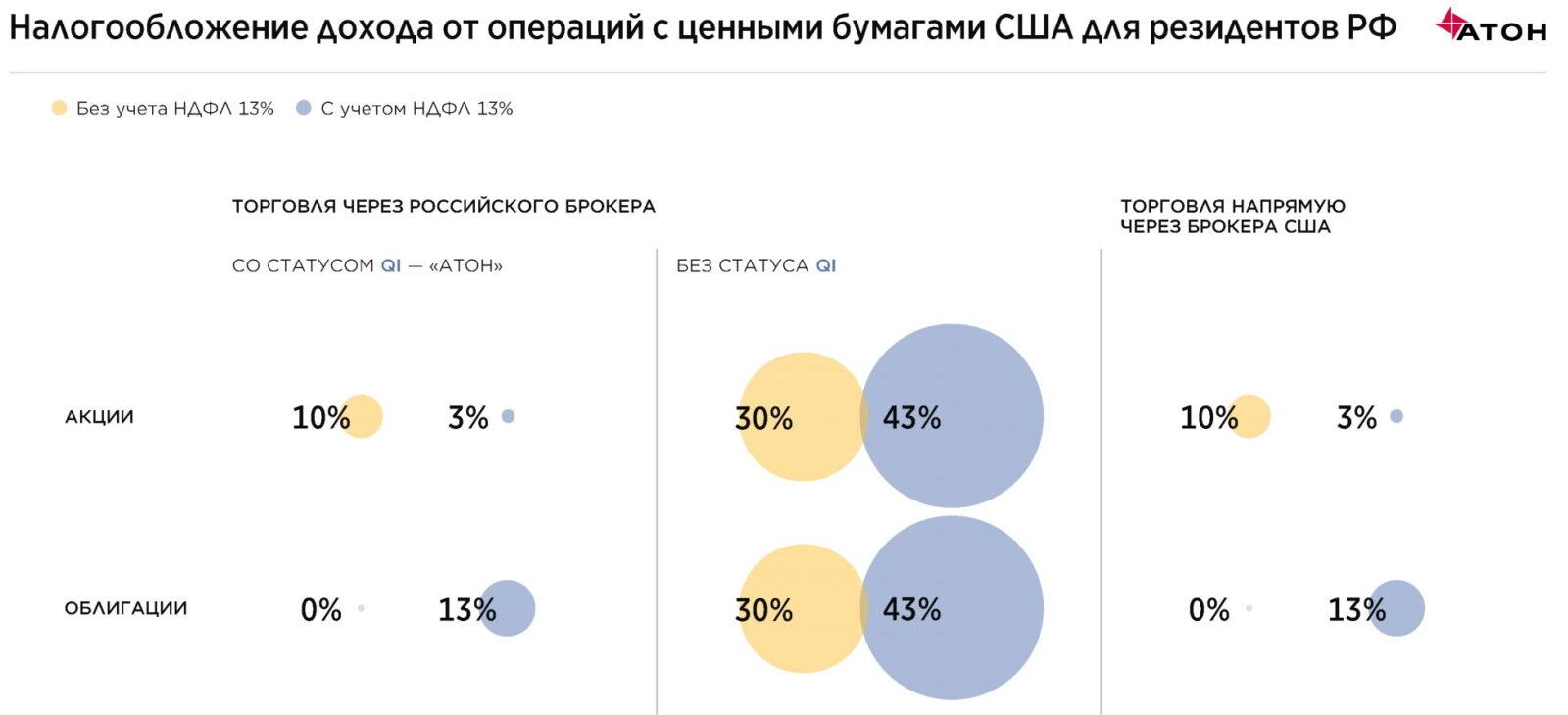

- Учитывайте налоги – по российским акциям налог с дивидендов равен 13%.

Компании США с ежемесячными выплатами

В отличие от российского, на американском фондовом рынке есть организации, которые платят ежемесячные дивиденды. В основном это компании, которые занимаются финансовыми услугами или фонды недвижимости REIT. Правда, некоторые из этих акций можно покупать в России только при наличии статуса квалифицированного инвестора.

ETF фонды тоже выплачивают дивиденды каждый месяц. Например: Fidelity NASDAQ Composite Index Track, Cambria Shareholder Yield ETF и ProShares S&P Technology Dividend Aristocrats ETF. Ниже рассмотрим несколько компаний.

STAG Industrial REIT [STAG]

Владеет промышленными помещениями и сдаёт их в аренду. Одним из крупных арендаторов STAG является Amazon.

Realty Income [O]

Владелец более 6 500 объектов недвижимости, которые арендует около 600 компаний. По данным Realty Income, средний срок аренды составляет 9 лет.

LTC Properties [LTC]

Ещё один RIET-фонд, специализирующийся на домах престарелых и других медицинских учреждениях.

PennantPark Floating Rate Capital [PFLT]

Инвестиционный фонд, который кредитует малый и средний бизнес в различных отраслях.

Prospect Capital Corp. [PSEC]

Фонд, который занимается развитием бизнеса. Инвестирует в долговые обязательства и акции американских компаний небольшого размера из различных секторов.

Читайте: Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

В разделе вы сможете найти акции российских компаний, которые в будущем принесут наибольшую прибыль. Вся необходимая информация, включая финансовые показатели, динамику изменений, представлена в онлайн-сервисе Банки.ру.

Какие ценные бумаги относят к самым доходным?

- Выплачиваются самые большие дивиденды в размере 8–9 %;

- Динамика цен остается стабильной либо наблюдается тенденция увеличения стоимости за последний месяц;

- Положительная история дивидендной доходности.

Поиск лучшего предложения в Банки.ру

В онлайн-сервисе оперативно обновляется вся информация, включая бордовые цены, объем торгов, размер дивидендов. Вы сможете проанализировать ключевые показатели в разрезе разных временных периодов — недели, месяца, квартала, года и сравнить несколько вариантов. В сервисе предусмотрен калькулятор для расчета, что произойдет с вложенной суммой денег через месяц, полгода или год с учетом инфляции.

Благодаря такому подходу вы сможете принять взвешенное решение о целесообразности вложения средств в те или иные ЦБ. Затем останется оформить сделку:

- Заполните анкету и купите с помощью банковской карты;

- Оформите брокерский счет.

- Дождитесь подходящего времени для перепродажи или получения дивидендов.

Дивиде́нд (лат. dividendum — подлежащий разделу) — часть прибыли компании, распределяемая между акционерами, участниками в соответствии с количеством и видом акций (обыкновенных, привилегированных, учредительских и других), долей, находящихся в собственности.

Самые доходные акции по дивидендам

Относительно высокая дивидендная доходность на российском рынке акций характерна для акций: МТС, Татнефть, ЛСР, Юнипро, Норникель, ФСК ЕЭС, АЛРОСА, Детский мир, ММК, Северсталь, НЛМК, Башнефть. Вы можете посмотреть рейтинг акций на 22.03.2023, отфильтровав предложения на странице по доходности за день, за месяц и за год и величине процента выплачиваемого по дивидендам.

Когда выгоднее покупать акции до выплаты дивидендов или после?

Технически покупку можно сделать на следующий день после получения дивидендов. Но если цель в получении повышенной прибыли, желательно подождать. За месяц до отсечки у вас будет больше информации для анализа сделки с учетом позиций компании и ожидаемой суммы дивидендов и, соответственно увеличить доход от планируемой продажи.

По каким акциям выплачивают самые высокие дивиденды?

На 01.07.2021 максимальные дивиденды — 9%, предлагают: Сбербанк RU0009029540, Транснефть

RU0009091573, Энел Россия RU000A0F5UN3, Сбербанк России (привилегированная) RU0009029557.

По каким акциям самая высокая доходность?

На 01.07.2021 максимальные показатели доходности за месяц: Лензолото RU000A0JP1N2 50,54%, ТНС энерго НН RU000A0ET5B9 39,86%, КуйбышевАзот RU000A0B9BV2 25,09%, Транснефть RU0009091573 20,15%.

Дивидендные акции — популярный актив, который может принести владельцам прибыль не только за счёт роста стоимости, но и за счёт выплаты дивидендов, как правило, превышающий проценты по банковским депозитам. В этой статье мы подробно расскажем об этом классе активов российских компаний, выплачивающих высокие и стабильные дивиденды, а также обо всех преимуществах и подводных камнях, связанных с этим видом инвестиций.

Как выбрать дивидендные акции

Дивиденд является частью, распределённой между акционерами прибыли. Он выплачивается в соответствии с видом акций и долями, которыми владеет их держатель. Очевидно, что инвестор хочет выбрать акции с самой высокой дивидендной доходностью. Однако понятие «лучшие дивидендные акции» не означает только высокие размеры дивидендов. Любопытно, что дивидендные акции часто противопоставляются акциям роста. Последние могут быстрее увеличиваться в стоимости, при этом не принося доход и являясь более рискованными ценными бумагами, чем дивидендные акции.

Для начала разберёмся, какие дивидендные акции существуют.

Рынок дивидендных акций состоит как из привилегированных, так и из обыкновенных акций.

Привилегированные акции отличаются от обыкновенных тем, что не дают права их держателям управлять компанией, участвуя в ежегодных и внеочередных собраниях акционеров, за исключением случаев, когда акционерное общество отказывается платить дивиденды по привилегированным акциям. Отказ от права голоса компенсируется рядом прав, которыми не обладают владельцы обыкновенных. Основное из специфических прав владельцев привилегированных акций — право на первоочерёдное получение дивиденда.

В частности в России инвесторы-владельцы привилегированных акций, как правило, имеют возможность получать 10% от чистой прибыли компании, но при этом дивиденды не будут выплачиваться, если компания зафиксировала убыток за этот период.

Инвесторы покупают обыкновенные акции, поскольку российские компании не имеют права выпускать привилегированные акции на более чем 25% от своего уставного капитала. Более того, не все компании, котируемые на бирже, выпускают привилегированные акции. Однако такие гиганты, как Сбербанк, Транснефть, Сургутнефтегаз, Ростелеком и Татнефть выпускают данный вид ценных бумаг.

В этой статье мы остановимся более подробно на обыкновенных акциях.

Важно помнить, что дивиденды берутся из прибыли предприятия. Таким образом, убыточные компании не могут себе позволить обеспечить своим акционерам дивидендную доходность. В мире есть практика выплаты дивиденда после убыточного года за счёт накопленной прибыли прошлых лет, но инвесторам в нашей стране подобного подарка ждать не приходится.

Что нужно знать о дивидендной доходности

Чтобы приобрести стабильный денежный доход, необходимо подойти к выбору дивидендных акций со всей серьёзностью. Прежде чем совершить покупку ценных бумаг, инвестору необходимо обратить внимание на следующие факторы:

Дивидендная доходность акции на данный момент

Расчёты дивидендной доходности происходят следующим образом: размер дивиденда на 1 ценную бумагу к моменту выплаты / цена одной акции. Очевидно, что чем выше доходность, тем лучше. Однако бывает, что дивидендная доходность за текущий год пока неизвестна. В этом случае целесообразно посмотреть среднюю доходность акций этой компании за последние годы. Если доходность составит невысокий процент, т. е. будет ниже, чем средняя доходность по рынку, то, возможно, акция не подходит для долгосрочных инвесторов. Также важно сравнивать показатель с конкурентами в данной отрасли. Но хорошей дивидендной доходностью анализ акций ограничиваться не должен.

Гарантия регулярных дивидендных выплат

Тут нужно оговориться, что ни одно акционерное общество не может гарантировать постоянную выплату дивидендов. Но если компания много лет подряд стабильно выплачивает и увеличивает дивиденды, то это, скорее всего, свидетельствует о её надёжности и лояльной дивидендной политике по отношению к держателям акций. Инвесторам, рассчитывающим на стабильный доход, нужно посмотреть на её историю выплат. Это поможет понять, с какой регулярностью компания платит дивиденды.

Важным фактором в выборе дивидендных акций также является стабильность прибыли компании. Иначе говоря, инвестору следует внимательно ознакомиться с историей выручки и прибыли компании, дивидендные акции которой он рассматривает к приобретению. У компании также должна быть высокая маржа чистой прибыли, а руководство должно распределять значительную её часть в форме дивидендов среди акционеров.

Не стоит забывать и о коэффициенте выплат. Он показывает, какую часть от годовой прибыли акционерное общество отдаёт своим акционерам. Если значение приближается к 100% от всей прибыли либо превышает размер прибыли, то есть смысл призадуматься, ведь на выплату дивидендов уходит вся корпоративная прибыль. Вскоре компании придётся урезать выплаты. Допустимые значения коэффициента выплат для дивидендных акций варьируются в районе 20—50%.

Статус «дивидендного аристократа»

На старых фондовых биржах сформировалась отдельная категория компаний — дивидендные аристократы.

Ими считаются компании, которые увеличивают выплаты каждый год в течение двадцати пяти лет. Эти компании также состоят в индексе S&P 500, объём торгов их акций составляет $5 млрд в день, а минимальная капитализация — $3 млрд.

Ликвидность и капитализация

Капитализация компании = стоимость одной акции, умноженная на количество акций в обращении. Считается, что чем больше корпорация, тем она надёжнее. Поэтому в дивидендный портфель лучше добавлять компании с совокупной стоимостью акций не ниже $2 млрд. Но стоит отметить, что в России по итогам 2020 года только 46 компаний удовлетворяло данный критерий.

Довольно часто акции крупных компаний отличаются высокой ликвидностью, т. е. их легче купить и продать, за исключением случаев, когда акции полностью или почти полностью в руках стратегических собственников.

Стоимость ценных бумаг

Значение имеет также и уровень котировок акций. Если вы купите акцию, заплатив неоправданно высокую цену, вам будет сложно её продать в будущем по приемлемой цене. Переоценённость или недооценённость акций определяется не только историей котировок, когда ценовые значения близки к историческим максимумам, минимумам или средним значениям. Основную роль тут играют мультипликаторы стоимости, такие как цена/прибыль на акцию, цена/балансовая стоимость и т. д. Эти индикаторы показывают, насколько котировки акций соответствуют прибыли или активам компании.

Последний из финансовых показателей — долговая нагрузка

Очевидно, что если у компании слишком высокая долговая нагрузка, то значительная часть прибыли будет уходить на погашение кредитов, но никак не на выплату дивидендов.

Коэффициент Debt/Equity отражает соотношение заёмных средств к собственному капиталу. Как правило, этот показатель не превышает единицу. Исключением здесь выступают банки, для которых такое значение в норме.

Рейтинг российских компаний по выплате дивидендов в 2022 году

Ниже представлен топ дивидендных акций на 2022 год — российские компании с самой высокой доходностью на сегодняшний день:

Источники: Банки.ру и Smart Lab

Вкратце: эти акции действительно обеспечивают самую высокую дивидендную доходность на российском финансовом рынке, но не все из них подходят для долгосрочного инвестирования. Не стоит покупать акцию только из-за того, что у неё высокая доходность, ведь это чревато высоким риском.

Купив ценную бумагу Центрального телеграфа или НМТП, вы бы потеряли 63% и 15% от её стоимости за год. Соответственно, продать акцию вы бы смогли только с большим убытком. Очевидно, что, несмотря на наличие высокого показателя дивидендной доходности, стабильным ростом инвестиции в эти ценные бумаги вряд ли порадуют.

Дивидендные аристократы России

Довольно часто долгосрочные инвесторы покупают акции дивидендных аристократов. Это одна из самых надёжных инвестиционных стратегий.

Есть два условия, которые должны выполнить компании, чтобы считаться дивидендными аристократами. По их акциям должны не просто в течение многих лет платить дивиденды, но и желательно увеличивать их. Ниже представлен список компаний, выплачивающих достаточно высокие дивиденды в течение многих лет. Но только некоторые из них увеличивали дивиденды в последние годы. Эти компании — Лукойл, МТС, Акрон, ТГК−1 и Пермэнергосбыт АП. Несмотря на надёжность и прибыльность таких компаний как Сбербанк и Газпром, они не баловали своих инвесторов стабильным повышением дивидендных выплат в последнее время.

Источник: Hakon-Invest

Перспективные акции, прогнозы аналитиков

Анализируя рынок ценных бумаг, эксперты финансовых рынков выделяют прежде всего сектор природных ресурсов, а именно нефти и газа, а также промышленных металлов. Именно с точки зрения дивидендных стратегий компании из этой отрасли вошли в основной список инвестиционных рекомендаций аналитиков. Но обо всём по порядку.

Аналитики «ВТБ Капитала» на 2022 год советуют покупать акции ММК, НЛМК, Евраза, АЛРОСА, а также ценные бумаги лесопромышленной компании Segezha Group. Что касается нефтегазового сектора, эксперты выделяют ЛУКОЙЛ, «Газпром нефть», «Газпром» и НОВАТЭК.

Эксперты «Велес Капитала» отдают предпочтение следующим компаниям из металлургического сектора: «Русал», «Норникель», ММК и «Распадская». Благодаря рекордным ценам на алюминий «Русал» может снизить долговую нагрузку и обновить дивидендную политику. ММК в ближайшее время запустит турецкое предприятие и существенно увеличит выплавку стали. Ожидается, что в мае 2022 года компания вернётся в индекс MSCI Russia. Другие металлурги («Северсталь», НЛМК и «Евраз») тоже платят дивиденды, как и ММК, но у них нет дополнительных факторов роста.

Аналитики «Атона» самыми перспективными акциями на 2022 год считают финансовые и сырьевые компании благодаря инфляции и росту цен на энергоносители. Фаворитами являются «Газпром», НОВАТЭК, ЛУКОЙЛ, «Роснефть», Сбер и ВТБ. Все эти предприятия планируют выплачивать дивиденды. К тому же их акции торгуются ниже средней цены рынка.

Акции с дивидендами для долгосрочных инвестиций

Покупка этих акций не является самой консервативной стратегией инвестирования, поскольку они не входят в список самых крупных компаний России. Их акции действительно подорожали за последние 5 лет, а дивидендная доходность у большинства ПАО на момент написания статьи превышала среднюю рыночную. Это делает покупку акций компании интересной.

Акции, чьи котировки и дивидендная доходность выросли за последние 5 лет:

Дивидендный портфель 2021

Наиболее успешны как в смысле получения доходов, так и роста котировок оказались акции нефтегазового сектора. Ввиду общего подъёма цен на энергоносители, эти компании получали высокие доходы и делились с акционерами. Держатели акций также получали выгоду благодаря росту стоимости своих ценных бумаг.

Разумеется, что эти компании торгуются на бирже и их легко приобрести ввиду их высокой ликвидности. Логично, что их список акционеров обширен.

Итак, высокими дивидендными выплатами в 2021 году порадовали Сбербанк, «Газпром», «Норникель» и ЛУКОЙЛ. Лидерами 2020 года были Сбербанк, «Газпром», «ЛУКОЙЛ» и «Роснефть».

Плюсы и минусы дивидендной стратегии

Выделяют ряд преимуществ дивидендной стратегии.

Относительно стабильный доход

Дивиденды обеспечивают постоянный доход от инвестиций. В России инвесторы получают его только наличными деньгами.

Инвесторы часто тратят эти средства на личные нужды, но некоторые акционеры покупают на эти деньги ещё больше ценных бумаг выплатившей дивиденды компании.

Предсказуемый результат

Прогнозирование будущей доходности дивидендного портфеля даёт инвестору определённую уверенность в стабильности его вложения, чего нельзя сказать об акциях роста.

Чёткие критерии отбора

Дивидендная стратегия инвестирования — самая простая для понимания.

Для выбора дивидендных акций достаточно посмотреть такие факторы, как дивидендную доходность, коэффициент выплаты дивидендов, корпоративную отчётность и кредитные рейтинги. То же самое нельзя сказать, например, о новых высокотехнологичных секторах экономики.

Преимущества сложного процента

Для применения данного метода инвестору нужно постоянно тратить часть дивидендных выплат на покупку новых акций той же компании. Тогда объём инвестиций растёт и размер дивидендов увеличивается.

Дивидендами выгода инвестора не ограничивается

Компании, выплачивающие дивиденды, часто ещё и участвуют в программах выкупа акций, что способствует росту стоимости акций.

У дивидендной стратегии есть и недостатки.

Дивидендный гэп

Стоит помнить, что цены на акции, как правило, снижаются после закрытия реестра акционеров. Это происходит накануне выплаты дивидендов, когда отсечка уже состоялась. Инвестору следует помнить, что переоформление акций занимает время. Если купить акции перед самой дивидендной отсечкой, то есть риск не успеть попасть в реестр.

Налоги

Налог на дивиденды в России составляет 13%. Удерживаются автоматически.

Высокие дивиденды не всегда хорошо

Некоторые компании роста вкладывают прибыль в развитие бизнеса, не распределяя её в виде дивидендов среди акционеров. Это компенсируется ростом котировок.

Популярные вопросы

Как узнать, дивидендные акции или нет?

Информацию о дивидендных выплатах можно посмотреть на сайте компании в разделе «Финансовый календарь». Там можно узнать не только то, выплачивает ли дивиденды руководство компании, но также размеры выплат акционерам и дивидендные отсечки, т. е. даты покупки акций для получения дивидендов.

Когда лучше покупать дивидендные акции?

Чтобы получить дивиденды по акциям, надо купить ценные бумаги до даты закрытия реестра или до даты отсечки. Для этого нужно следить за календарём дивидендов, который обычно публикуется на сайте компании. Но лучше всего покупать дивидендные акции с определённым запасом времени, поскольку ценные бумаги могут быть куплены, а право собственности покупателя ещё не оформлено. Но в идеале надо покупать ценные бумаги после очередной распродажи на фондовом рынке или во время дивидендного гэпа, когда сами акции подешевели. Тогда инвестор может получить прибыль и от роста котировок.

Самые большие дивиденды по акциям 2020 в России

Покупка акций может быть хорошей альтернативой вкладу в банк, если портфель состоит из надежных ценных бумаг, по которым компании производят регулярные выплаты. Главное определить, по каким акциям самые большие дивиденды, и вовремя купить их.

С другой стороны, дивидендные выплаты не гарантированы. Их размер в прошлом лишь косвенно свидетельствует о планах руководства компании на будущее, а дивидендная политика может измениться в любое время.

Покупка акций для получения дивидендов

На фондовом рынке существует стратегия, придерживаясь которой инвесторы приобретают акции компаний, регулярно выплачивающих дивиденды. На Западе, например, в США, существует такое понятие как дивидендные аристократы – эмитенты, которые платят 25 лет. И даже дивидендные короли – 50 лет, целое поколение.

Названия этих компаний нам хорошо известны: чаще всего это крупнейшие мировые корпорации: Coca-Cola, Black & Decker, Johnson & Johnson, 3M и так далее. Может быть, их дивидендная политика, основанная на заботе об инвесторах – один из ключей к успеху?

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Дивидендная политика российских компаний

Российские компании постепенно приобретают славу в мире как достаточно щедрые не дивиденды. Даже более того, те инвесторы, которые вкладывают деньги и на внутреннем, и на внешнем рынке, нередко утверждают, что западные эмитенты – для роста, а отечественные – для дивидендных выплат.

Действительно, в США хорошим доходом считается порядка 5 процентов в год с акции, а в России этот показатель нередко достигает 10-11%. Но при этом не стоит забывать, что и ставки по банковским депозитам наших странах существенно различаются. По долларам США они, как правило, не выше 2-3%.

А российские 6 и более процентов конкурируют с прогнозируемым уровнем инфляции и плавно снижающейся национальной валютой.

Как часто можно получать дивиденды

Как правило, инвесторы покупают акции с максимальными дивидендами для того, чтобы регулярно получать пассивный доход. В таком случае важное значение имеет вопрос, как часто можно получать деньги.

Ежеквартально платят Северсталь, НЛМК, ММК, Фосагро, Татнефть, Qiwi. Один раз в полгода – Акрон, Лукойл, Газпром, Новатэк, Роснефть, Норникель и другие. Остальные – в большинстве случаев один раз в год. Так сложилось. Пока ходят только разговоры о том, что чаще одного раза в год планируют платить дивиденды ТМК, Сбербанк, Россети. Время покажет.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

В других странах, например, в США, большинство компаний выплачивает дивиденды чаще одного раза.

Купить акции, получить дивиденды и сразу продать

Конечно, у многих начинающих инвесторов возникает вопрос, а нельзя ли сразу оказаться самым умным среди других участников рынка, купить ценные бумаги непосредственно перед выплатами дивидендов, быстро получить доход, а акции следом продать, чтобы их новый владелец ждал три месяца, полгода, а то и год.

Конечно, это так не работает. Сразу же после закрытия реестра, то есть после того, как окончательно определено, кто именно получает дивиденды на этот раз, котировки стремительно падают. На экране торговой системы образуется так называемый дивидендный гэп – изменение цены на акции с разрывом при открытии следующего торгового дня.

Таким образом, инвестор, купивший акции накануне, дивиденды, конечно, получит. Но свои бумаги через день продаст за цену, которая окажется ниже той стоимости, по которой он покупал их перед самым закрытием реестра, причем примерно на размер этих самых дивидендов.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Плюсы и минусы больших дивидендных выплат

Как мы знаем, владельцы акций получают прибыль двух видов: не только в виде дивидендов, но также и в результате роста курсовой стоимости портфеля ценных бумаг. Несложно догадаться, что быстроразвивающиеся компании редко способны платить регулярные и постоянно растущие дивиденды. Просто потому, что им есть куда выгодно инвестировать каждую копейку. А возможностью выплачивать большие деньги отличаются фирмы, которым дальше идти особо некуда, и они эксплуатируют то, что создано, что уже есть.

Не удивительно, что такие компании на мировом рынке, как Tesla Motors или Яндекс в России – дивиденды не платят. Но при этом именно они генерируют для инвесторов достаточно высокий доход, причем значительно выше, чем 5 или даже 10% годовых.

Что важнее, дивиденды или рост котировок

С точки зрения профессионалов, не так важно, в какой форме инвестор получит доход, в результате роста котировок или в форме дивидендов. Главное, чтобы было откуда взяться прибыли. То есть в первую очередь надо, чтобы продукция компании оказывалась востребована на рынке, ее продажи росли. И в балансе была прибыль, из которой можно либо выплатить дивиденды, либо вкладывать в увеличение оборота.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

С другой стороны, если эмитент принял решение все же платить инвесторам здесь и сейчас, то получатель дивидендов тоже имеет возможность – реинвестировать доход в ценные бумаги той же компании.

По каким акциям самые большие дивиденды в прошлом

Среди российских компаний лидерами по выплате дивидендов считаются в нефтегазовом секторе: Сургутнефтегаз, Татнефть, Лукойл, доход может составить порядка 7-11% годовых. В металлургии: ММК, Северсталь, Норникель, 11-13%. Связь, МТС, около 11%. И, наконец, ритейл: Детский мир и М.Видео – 6-11%.

Эти эмитенты считаются наиболее щедрыми на выплату дивидендов. Однако нельзя еще раз не напомнить, что прошлое не является гарантией будущего, оно только указывает на определенную тенденцию.

Самые большие дивиденды, которые ожидают аналитики

На сегодняшний день многие аналитики сходятся во мнении, что самые большие дивиденды могут быть выплачены по акциям следующих компаний.

Привилегированные акции Сургутнефтегаза. Это особая ситуация, так как в соответствии со своим уставом компания должна направить на выплаты дивидендов по привилегированным акциям 10 процентов от прибыли. При этом в 2020 году произошло снижение курса рубля, что привело к балансовой прибыли компании от переоценки валютных ценностей. Аналитики предсказывают выплаты в размере 6-7 рублей за акцию, и тогда дивидендная доходность должна составить порядка 15-17%.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Норильский Никель, как ожидается, в этом году восстановит свои позиции после аварии на ТЭЦ-3. Мнения аналитиков расходятся. Одни утверждают, что можно будет получить 1200-1450 рублей на акцию, другие – значительно больше, по их мнению финальные дивиденды могут превысить 2700 рублей за акцию, и тогда доходность составит 11.4 и более процентов годовых.

НЛМК заявляет о своих планах увеличения выпуска стали с 12.2 до 14.2 млн тонн в 2021 году. Специалисты утверждают, что дивиденды должны вырасти до 24-25 рублей за акцию, что даст доходность в размере выше 11.5% годовых.

МТС отличается прозрачностью своей дивидендной политики. Точно известно, что в планах компании выплаты в размере от 28 рублей за акцию. Это значит, что инвесторы получат от 8.7 процентов годовых. Дополнительный оптимизм акционерам компании придает надежда на погашение акций, выкупленных казначейством. То есть доход будет распределяться в будущем среди меньшего числа собственников.

И под конец наиболее интересный вариант для инвестиций с точки зрения нового веяния в экономике. Компания Энел России, которая представила своим акционерам новую стратегию развития на ближайшие годы. Предприятие продало Рефтинскую ГРЭС, угольную электростанцию, для того, чтобы в будущем развиваться в направлении использования возобновляемых источников энергии. На переходный период акционерам обещаны выплаты в размере 3 млрд рублей в год. Это должно составить 0.085 рублей на акцию, или, при сегодняшних котировках, 9.4% годовых.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

«РБК Инвестиции» выбрали по 10 российских и иностранных акций, на которые стоит обратить внимание с точки зрения дивидендов. Приоритетом выбора бумаг была дивидендная доходность, но не только она

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный

гэп

». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

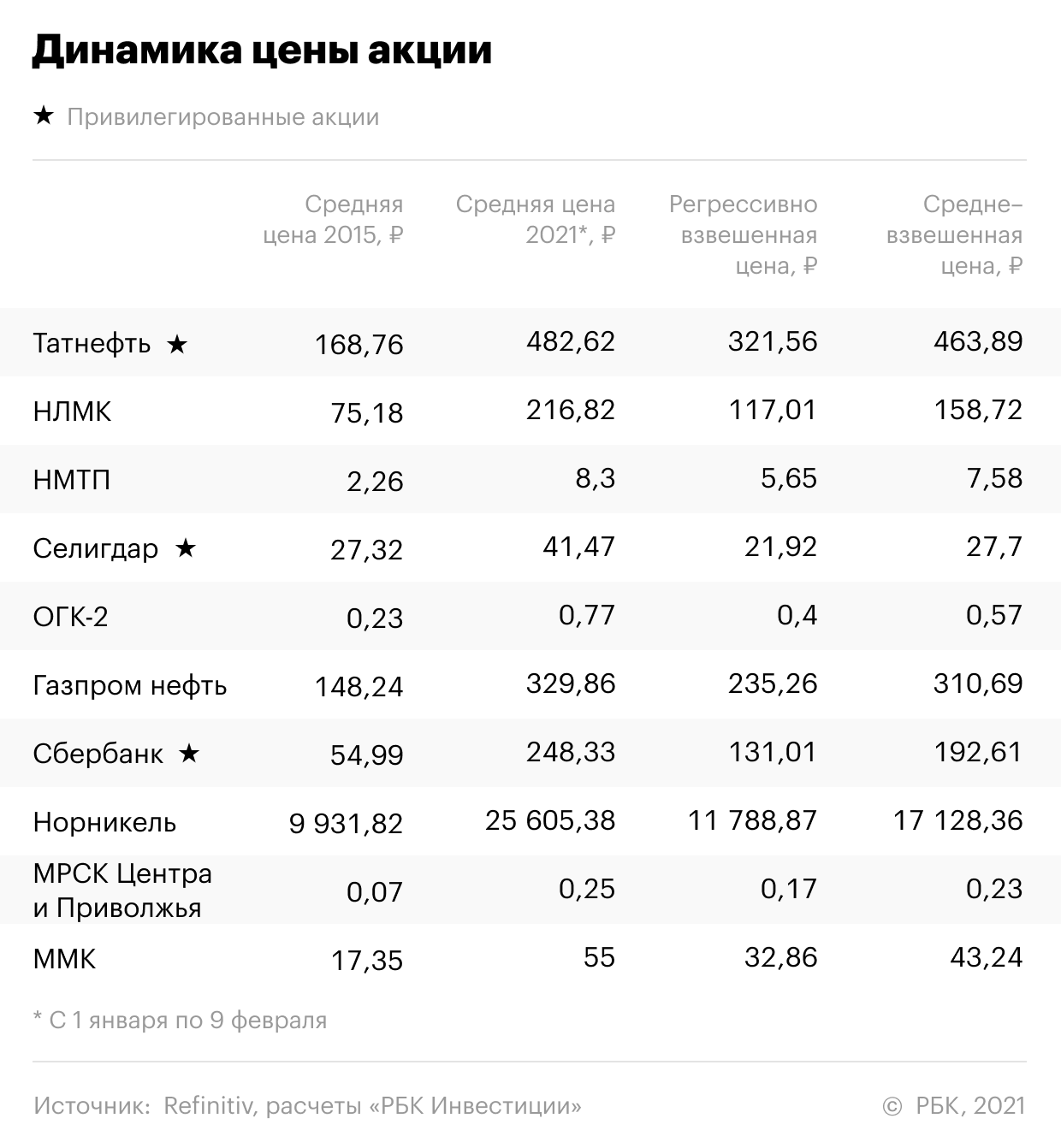

Причем, такие бумаги должны не просто приносить высокую дивидендную доходность. Дивидендная доходность — это отношение размера дивидендов к цене покупки бумаги (или, например, к средней цене за отрезок времени). И если котировки акции будут падать, то дивидендная доходность будет расти, но инвестор будет при этом терять свой капитал. Поэтому, кроме дивидендной доходности, нужно учитывать рост размера дивидендов и котировок

ценных бумаг

.

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

- дивидендную доходность;

- динамику роста дивидендов;

- динамику котировок акций.

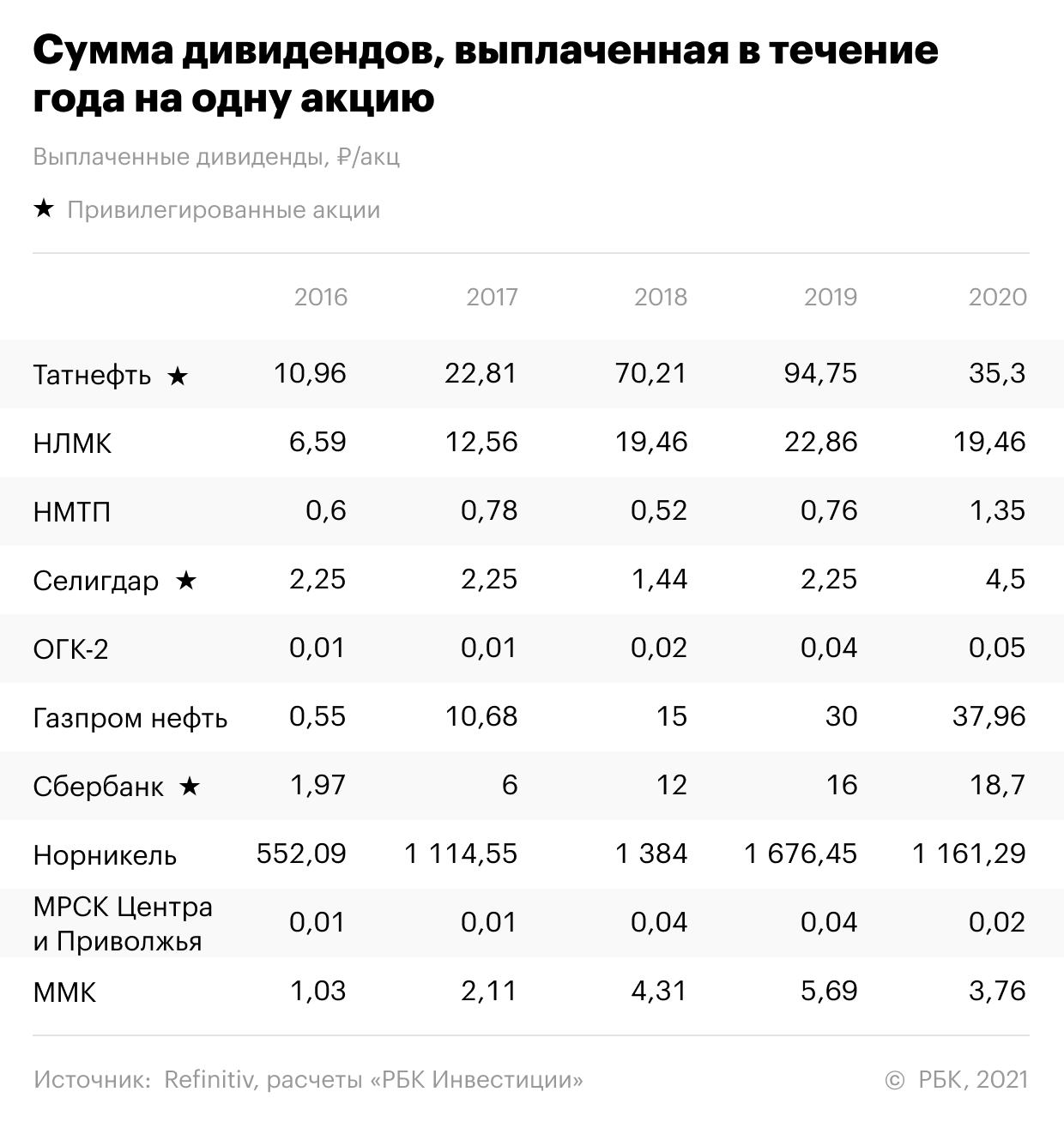

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК

Инвестиции

».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Как мы считали

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

КПД = СРД/РСРД

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

КПЦ = СВЦ/РСВЦ

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

На чтение 12 мин Просмотров 7.8к. Опубликовано 03.10.2021

Обновлено 23.01.2023

Многих инвесторов привлекают акции, по которым выплачивают дивиденды. Особенно когда выплаты происходят очень часто. Еще более привлекательными являются бумаги с ежемесячной выплатой дивидендов. Такие тоже есть на фондовом рынке. Ниже представлен список акций с дивидендами каждый месяц и указана доходность по каждой бумаге.

Американские акции

Фондовый рынок США считается самым широким. Здесь есть ряд эмитентов, выплачивающих владельцам акций дивиденды каждый месяц. Причем по некоторым бумагам долларовая доходность является очень привлекательной.

AGNC Investment

Эта компания вкладывает деньги в ипотечные инструменты и облигации, гарантированные правительством США. Главный источник для инвестиций – короткие займы РЕПО.

Важно! AGNC Investment – это рейт недвижимости. Если компания распределит не менее 90% своего облагаемого дохода среди владельцев акций, то она будет освобождена от уплаты налогов.

За 2020 год выручка AGNC Investment сократилась из-за пандемии коронавируса. Поэтому компания была вынуждена сократить дивидендную выплату. Если раньше владельцы акций получали $0,15 за одну бумагу, то теперь $0,13. Годовая дивдоходность сейчас составляет 8,8%.

Падение фондового рынка в 2008 году наглядно показало, что подобные компании сильно уязвимы к ипотечным кризисам. Однако сегодня AGNC Investment считается одной из самых крупных в своём сегменте и щедрой в плане дивидендов.

SL Green Realty

Это фонд, который специализируется на недвижимости в США. Компания занимается покупкой недвижимых объектов, строительством, лизингом и т.д. Основные доходы возникают по объектам, которые находятся в Нью-Йорке (на Манхэттене). Здесь компания сдает в аренду большую часть своей недвижимости.

У SL Green Realty есть еще два доходных направления:

- вложения средств в долговые инструменты;

- инвестирование в привилегированные акции компаний.

Для компании 2020 год стал не самым успешным. Чистая прибыль хоть и увеличилась на 35%, но выручка просела на 15%. Это обусловлено продажей некоторых активов, которые были у SL Green Realty.

Ориентировочная выплата дивидендов за месяц составляет $0,30. В годовом выражении дивдоходность равна 5,75%. Судя по курсам акций SLG ($71 доллар), компания еще не восстановилась до тех показателей, которые были до пандемии.

Realty Income

Данная компания входит в индекс Standard & Poor’s 500. Основной доход Realty Income получает за счет сдачи недвижимости в аренду. Её объекты находятся в 49 штатах США. Это говорит том, что бизнес хорошо диверсифицирован.

Основными арендаторами Realty Income являются:

- аптеки;

- небольшие маркеты;

- центры для фитнеса.

Несмотря на кризис, в 2020 году компания чувствовала себя неплохо. Произошел рост выручки на 10% почти до $1,5 млрд. Более того, она продолжала вкладывать деньги в новые недвижимые объекты на протяжении целого года.

По мультипликатору P/E = 51 компания является дорогой. Несмотря на это, многие инвесторы держат её у себя в портфеле. Причина – Realty Income имеет богатый опыт на рынке недвижимости и наглядно показывает высокую эффективность в кризисные годы.

Какую дивидендную доходность обещает Realty Income своим акционерам?

Владельцы акций могут рассчитывать на 4,6% годовых.

Stag Industrial

Компания инвестирует деньги в промышленную недвижимость. Она покупает склады и сдает их в аренду. Невзирая на коронавирусный кризис, Stag Industrial продемонстрировала рост выручки и чистой прибыли.

Указанный эмитент пользуется высоким спросом у возрастных инвесторов, которые копят деньги на пенсию. Это обусловлено тем, что компания на протяжении длительного времени увеличивает дивиденды и является финансово устойчивой.

На заметку! Средняя продолжительность аренды недвижимых объектов в Stag Industrial – 5 лет. Такие долгосрочные отношения с арендаторами говорят о надежности и диверсификации бизнеса.

Владельцы акций могут рассчитывать на дивдоходность 5,26% годовых. Выплаты приходят частями каждый месяц.

Ellington Financial

Компания занимается инвестициями в ипотечные ценные бумаги, гарантированные правительством США. До 2020 года фонд стабильно зарабатывал. Но в коронакризисный год компания оказалась в минусе почти на $13 млн. Тем не менее эмитент продолжал платить дивиденды акционерам. Выплаты происходили за счет наращивания долговых обязательств.

В 2021 году Ellington Financial выплачивает владельцам акций каждый месяц от $0,1 до $0,15. При текущей стоимости бумаг доходность составляет 7,4% в год.

В настоящий момент компания вышла из кризиса. Котировки Ellington Financial вернулись к отметкам, которые были до пандемии. Поэтому эмитент вряд ли понизит дивдоходность для владельцев своих акций.

Broadmark Realty Capital

Компания предоставляет услуги потребительского финансирования, предлагает займы, дает деньги для покупки или ремонта жилой и коммерческой недвижимости. Broadmark Realty Capital ориентирована на рынок США.

На заметку! По мультипликатору P/E = 9,8 компания считается недооцененной.

Весной 2020 года эмитенту пришлось сократить дивиденды. Причина – кризис, связанный с пандемией коронавируса. Компания в итоге отложила множество строительных проектов. В 2021 году деятельность Broadmark Realty Capital наладилась.

Текущая дивдоходность по акциям BRMK равна 7,7% в год. В месяц эмитент платит акционерам $0,07 за одну бумагу.

Dynex Capital

Компания вкладывается в жилую и коммерческую ипотечную недвижимость. Dynex Capital также занимается активным управлением объектами.

Образовавшийся убыток в первом квартале 2020 года успешно перекрыла чистая прибыль, полученная в следующие 3 месяца.

За 2020 год компания заработала чистыми $177 млн. Пандемия хоть и сказалась негативно на общей чистой прибыли, но по сравнению с другими компаниями из данной отрасли Dynex Capital выглядит куда привлекательнее.

По мультипликатору P/E = 2,75 компания считается дешевой. С начала 2021 года владельцы акций каждый месяц получали $0,13 в виде дивидендов. При текущей стоимости бумаги – $17,76 – дивидендная доходность равна 8,78% в год. Для инвесторов, которые инвестируют в долларах, это высокий показатель.

Sabine Royalty Trust

Данный эмитент владеет акциями американских компаний из нефтегазовой отрасли. По сути, компания выводит нефть и газ на рынки, передавая часть полученной прибыли акционерам.

Главный недостаток Sabine Royalty Trust – сильная зависимость от котировок на электроэнергию. Тем не менее компания давно работает на рынке, отмечается высокой надежностью и стабильностью в плане выплат дивидендов.

В 2021 году Sabine Royalty Trust каждый месяц платит владельцам акций дивиденды – от $0,18 до $0,21. При текущей стоимости одной бумаги ($38,69) годовая дивидендная доходность составит примерно 6,2%.

Main Street Capital

Это инвестиционный фонд, который предлагает кредиты и акционерный капитал. Клиентами данной компании являются небольшие организации, у которых нет доступа к заемным деньгам в банках, и они не могут выйти на IPO для привлечения средств.

С начала 2021 года компания стабильно платит в конце каждого месяца $0,21. При нынешней стоимости акций – $42,01 – дивидендная доходность составит почти 6%.

Зарубежные акции с ежемесячными дивидендами

На других иностранных рынках, помимо США, тоже есть ценные бумаги компаний, которые платят дивиденды каждый месяц.

Itau Unibanco

Банк Бразилии, оказывающий финансовые услуги у себя в стране и за рубежом: в Аргентине, Парагвае, Великобритании, Японии, Китае, США и т.д.

Основные направления деятельности данного учреждения:

- розничные услуги;

- оптовые услуги;

- финансовые операции.

За последние 5 лет дивдоходность по бумагам Itau Unibanco выросла на 100%. Если экономика продолжит восстанавливаться ускоренными темпами, то не исключено, что рост продолжится.

В 2020 году бразильский банк столкнулся с серьезным падением чистой прибыли. Она рухнула на 30%. Причиной стала накрывшая страну пандемия. Тем не менее сегодня Itau Unibanco продолжает ежемесячно платить своим акционерам достойные дивиденды.

Какая ежемесячная дивдоходность по акциям Itau Unibanco?

В среднем она равна 2%. Каждый месяц процент выплат разный – от $0,01 до $0,10 (в 2021 году). Он зависит от полученной чистой прибыли банка.

Pembina Pipeline

Это нефтегазовая компания из Канады. В 2020 году из-за сильного падения котировок нефти и газа компания столкнулась с некоторыми проблемами. Сократился свободный денежный капитал и вырос долг. Однако негативные факторы не повлияли на выплату дивидендов. Тем более, вскоре нефтегазовый рынок вернулся к докризисным уровням.

Канадская компания сегодня имеет мощную интегрированную систему трубопроводов. Её стоимость оценивается в $19 млрд. Пропускная способность трубопроводов составляет 3 млн баррелей черного золота. Учитывая такие масштабы, точно компания не останется без клиентов.

Каждый месяц Pembina Pipeline платит владельцам акций $0,21. Причем канадская компания выплачивает дивиденды уже более 20 лет – с 1997 года.

Enerplus Corporation

Производитель нефти и газа в Канаде платит акционерам ежемесячные дивиденды. Данная компания активно вкладывается в освоенные месторождения добычи природных ресурсов.

Главный минус эмитента – сильная зависимость от цен на сырьевые ресурсы. При снижении котировок выручка и прибыль компании падает.

Каждый месяц Enerplus Corporation платит $0,12 в виде дивидендов. В год дивдоходность составит примерно 4%.

Shaw Communications

Это мелкая телекоммуникационная компания из Канады. Она занимает небольшую долю на рынке. Однако у Shaw Communications есть большой потенциал. Ранее представители эмитента сообщили, что инвестиции в строительство новых вышек 5G могут позитивно сказаться на перспективах компании. Ожидается, что вырастут чистая прибыль и дивиденды.

- В 2021 году Shaw Communications выплачивает акционерам по $0,08 ежемесячно.

- Текущая стоимость акций равна $29,32. Это означает, что дивдоходность составляет 3,27%.

Если инвестиции в 5G действительно принесут ожидаемую отдачу, то дальнейший рост дивидендов и акций компании не заставят себя долго ждать.

Какие компании платят дивиденды раз месяц на СПБ и Мосбирже

Из представленных выше эмитентов на российских биржах доступны для покупки следующие акции:

- Stag Industrial.

- SL Green Realty.

- Realty Income.

По ликвидности и популярности среди российских инвесторов лидируют первые два инструмента.

Как купить остальные акции?

Только через иностранных брокеров. Например, в Interactive Brokers.

Платят ли российские компании ежемесячные дивиденды

Среди российских компаний таких примеров нет. В соответствии с ФЗ «Об акционерных обществах», зарегистрированные в РФ эмитенты могут платить дивиденды не чаще, чем раз в квартал.

Российский инвестор, купивший акции некоторых компаний из РФ, может рассчитывать на следующие дивиденды:

- ежегодные;

- раз в полгода;

- квартальные.

В ближайшие годы законодательство в этой области власти менять не собираются. Поэтому единственный выход для инвестора, который хочет стабильно получать дивиденды 1 раз в месяц, – покупать иностранные компании.

Кому подойдут такие акции

Главное преимущество ценных бумаг с выплатой ежемесячных дивидендов – это постоянный денежный поток. Полученные средства можно использовать следующим образом:

- купить новые акции дивидендной компании, увеличив долю в бизнесе;

- приобрести на дивиденды бумаги других компаний;

- вложиться в другие финансовые инструменты (валюта, фонды, облигации и т.д.);

- вывести полученный доход с брокерского счета.

Если инвестор преследует перечисленные выше цели, то держать указанные акции имеет смысл. Однако важно помнить о рисках таких бумаг. Если компания столкнется с финансовыми трудностями из-за кризиса или других экономических потрясений, то выплата дивидендов может временно или навсегда прекратиться.

Для консервативных инвесторов подойдут рейты недвижимости с низким финансовым рычагом. Они приносят стабильные дивиденды на протяжении длительного времени.

Что нужно оценивать перед покупкой акций с ежемесячными дивидендами?

Требуется детально изучить бизнес компании, перспективы, возможные триггеры роста и падения.

Налоги

Если российский инвестор получил дивиденды от иностранной компании, то брокер не удержит с него налог. Придется самостоятельно подавать налоговую декларацию и отчитываться о полученных доходах. Если дивиденды получены в 2021 году, то формировать декларацию 3-НДФЛ нужно до 30 апреля 2022 года.

Размер налога на дивиденды, полученные от компаний США, равен 30%. Если подписать форму W-8BEN, то сумма налога составит 13%. Однако она не распространяется на инвестиционные фонды недвижимости США (REIT).

Да, дивдоходность заменяет банковский вклад

21.62%

Выбираю исключительно акции с дивидендами

56.76%

Да, но не делаю на этом акцент

21.62%

Нет, стоимость таких акций растет медленно

0%

Проголосовало: 37

Тест: Интересные факты о Биткоине

Сколько биткоинов утеряно навсегда?

4 000 000

10

500

1 500 000

Сколько всего можно намайнить Биткоина?

15 000 000 монет

20 000 000 монет

21 000 000 монет

50 000 000 монет

Сколько можно было заработать вложив 1 доллар на момент создания Биткоина к 2021 году?

10 000

1 200 000

565 000

86 000 000

Где был установлен первый в мире BTC-банкомат?

В гос. учреждении США

В криминальном квартале Мексики

В кофейне

В главном офисе биржи Бинанс

В какой стране строго запрещено иметь Биткоин?

Саудовская Аравия

США

Россия

Казахстан

Что такое халвинг?

Нет такого термина

Увеличение доли выпуска Биткоина

Сокращение доли выпуска Биткоина в два раза

Награждение

В каком году был совершено первый перевод Биткоина в размере 10 BTC?

Биткоин работает по технологии Proof-of-Work, которая была создана в:

2010 году

2008 году

1993 году

2015 году

Первым купленным товаром за Биткоин была пицца. Сколько она стоила?

5 BTC

20 BTC

100 BTC

10 000 BTC

Кто создал Bitcoin?

Неизвестно

Гражданин США японского происхождения

Предприниматель из Австралии

Специалист по вопросам криптографии Ник Сабо

Интересные факты о Биткоине

Плохо!

Вы очень мало знаете о Биткоине! Рекомендуем изучить наши статьи на эту тему и вернуться к решению теста!

Средний результат

Вы набрали среднее количество баллов! Этого недостаточно, рекомендуем решить тест заново!

Отлично!

Прекрасно! Ваши знания на тему Биткоина похвальны! Попробуйте решить другие наши тесты.