Какие есть методы определения стоимости предприятия?

Как методологически правильно применять разные методы оценки стоимости компаний?

Как использовать различные подходы определения стоимости предприятий в комплексе, чтобы в целом повысить качество оценки стоимости компании?

Каков алгоритм проведения оценки предприятия методом дисконтированных денежных потоков?

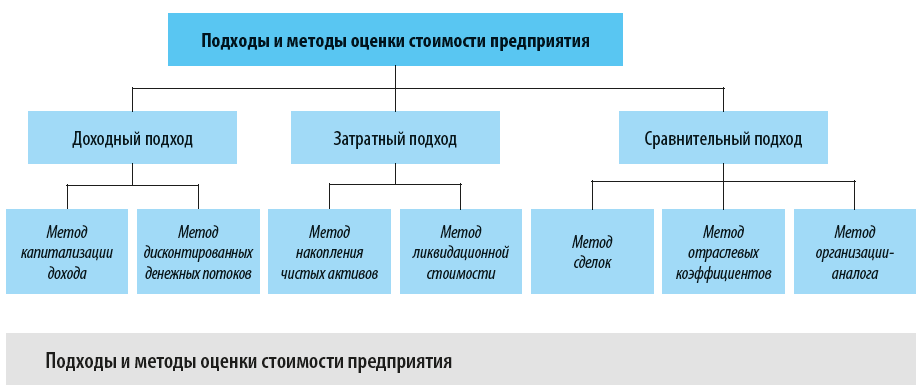

Основные подходы и методы определения стоимости предприятия

В самом общем виде стоимость предприятия можно определить как текущую стоимость благ, получаемых его собственниками в результате деятельности компании на всем протяжении ее функционирования.

Есть много подходов к проведению оценки предприятия. Однако как в российской, так и международной практике основными подходами к оценке стоимости предприятия являются следующие три:

• доходный;

• затратный;

• сравнительный.

Эти подходы не исключают, а дополняют друг друга.

Традиционный состав подходов и методов оценки стоимости предприятия представлен на рисунке.

Рассмотрим особенности каждого подхода к определению стоимости предприятия и применяемых методов оценки.

Доходный подход

Доходный подход оценки стоимости предприятия предполагает, по сути, определение инвестиционной привлекательности компании. В этом случае стоимость предприятия — это величина, равная совокупности будущих чистых доходов компании, приведенных к текущей стоимости. Ведь любой инвестор приобретает не просто набор внеоборотных и оборотных активов, а возможность получать денежные доходы, которые позволят не только покрыть инвестированный капитал, но и получить прибыль и, тем самым, повысить собственное благосостояние.

Доходный подход включает в себя два метода:

• метод капитализации дохода;

• метод дисконтированных денежных потоков.

Метод капитализации дохода

Применяется для стабильно работающих на достаточно большом промежутке времени, как правило, крупных предприятий, имеющих стабильную и достаточно высокую рентабельность своей деятельности, при этом есть все основания полагать стабильность отраслевых и региональных условий деятельности компании в обозримом будущем. В силу названных условий метод капитализации дохода применяется не часто.

Метод дисконтированных денежных потоков

Позволяет рассчитать совокупность текущих стоимостей всех чистых денежных потоков, которые потенциально создаст предприятие в будущем. Таким образом, стоимость компании будет равна сумме рассчитанных дисконтированных чистых денежных потоков, скорректированных (увеличенных) на остаточную (ликвидационную) стоимость предприятия.

Отметим, что именно доходный подход наиболее широко используется на практике, так как позволяет получить наиболее качественную оценку стоимости предприятия с учетом нестабильности условий его функционирования, что в большей степени соответствует сложившимся экономическим реалиям.

Однако, как и любой другой метод оценки, доходный подход имеет и свои недостатки. К ним можно отнести большое число допущений и прогнозов, имеющих субъективный характер, которые могут негативно повлиять на качество оценки стоимости компании.

Затратный подход

Предполагает оценку стоимости предприятия как величины затрат, которые потребовались бы в настоящее время для полной замены компании как объекта. Именно поэтому затратный подход можно по-другому назвать подходом замещения. При этом стоимость замещения активов предприятия обязательно должна учитывать их состояние: физический и моральный износ, уровень инновационности применяемых технологий и оборудования и др.

Таким образом, затратный подход основан на определении рыночной стоимости всей совокупности активов предприятия как единого комплексного объекта. Именно рыночной, а не бухгалтерской, так как последняя далеко не всегда реально отражает справедливую стоимость активов. Затратный подход включает два метода:

• метод накопления чистых активов;

• метод ликвидационной стоимости.

Метод накопления чистых активов

Используется в тех случаях, когда оценивается стоимость действующего предприятия, функционирование которого планируется продолжать.

Метод ликвидационной стоимости

Применяется в тех случаях, когда, наоборот, планируется значительно снизить объемы выпуска продукции предприятием либо вообще ликвидировать его.

Сравнительный подход

В этом случае, чтобы определить стоимость предприятия, ориентируются на стоимость другой компании, обладающей тождественной для потенциального инвестора полезностью. Преимущество сравнительного подхода в том, что оценка основана на реальной рыночной ситуации, поскольку цена фактически совершенной сделки максимально учитывает ситуацию на рынке.

Однако необходимо учитывать, что любой бизнес как совокупность выстроенных бизнес-процессов уникален, поэтому полностью сопоставить одно предприятие с другим практически невозможно. И чем крупнее предприятие, тем большую роль играет этот фактор.

Сравнительный подход включает три метода:

• метод сделок (метод продаж);

• метод отраслевых коэффициентов;

• метод организации-аналога (метод рынка капитала).

Метод сделок (метод продаж)

Основан на поиске, сборе и анализе финансовой информации по совершенным на рынке сделкам купли-продажи предприятий-аналогов. Этот метод используется, если есть информация о совершенных на фондовой бирже сделках купли-продажи (слияния и поглощения) компаний из одной отрасли, имеющих примерно одинаковые финансовые показатели деятельности и балансовой стоимости активов.

Метод отраслевых коэффициентов

Базируется на расчете и использовании отраслевых коэффициентов, характеризующих корреляцию между стоимостью компании и ключевыми финансовыми и хозяйственными показателями деятельности этого предприятия.

В России этот метод применяется редко, так как накопленная статистика сделок купли-продажи предприятий невелика, информации для принятия решения недостаточно.

Метод организации-аналога (метод рынка капитала)

Базируется на рыночных ценах акций аналогичных предприятий. Иными словами, по результатам финансового анализа оцениваемой компании, которая не размещает своих акций на фондовом рынке, и сравнении финансовых показателей с предприятиями-аналогами, акции которых имеют открытую рыночную цену, делается вывод о стоимости предприятия.

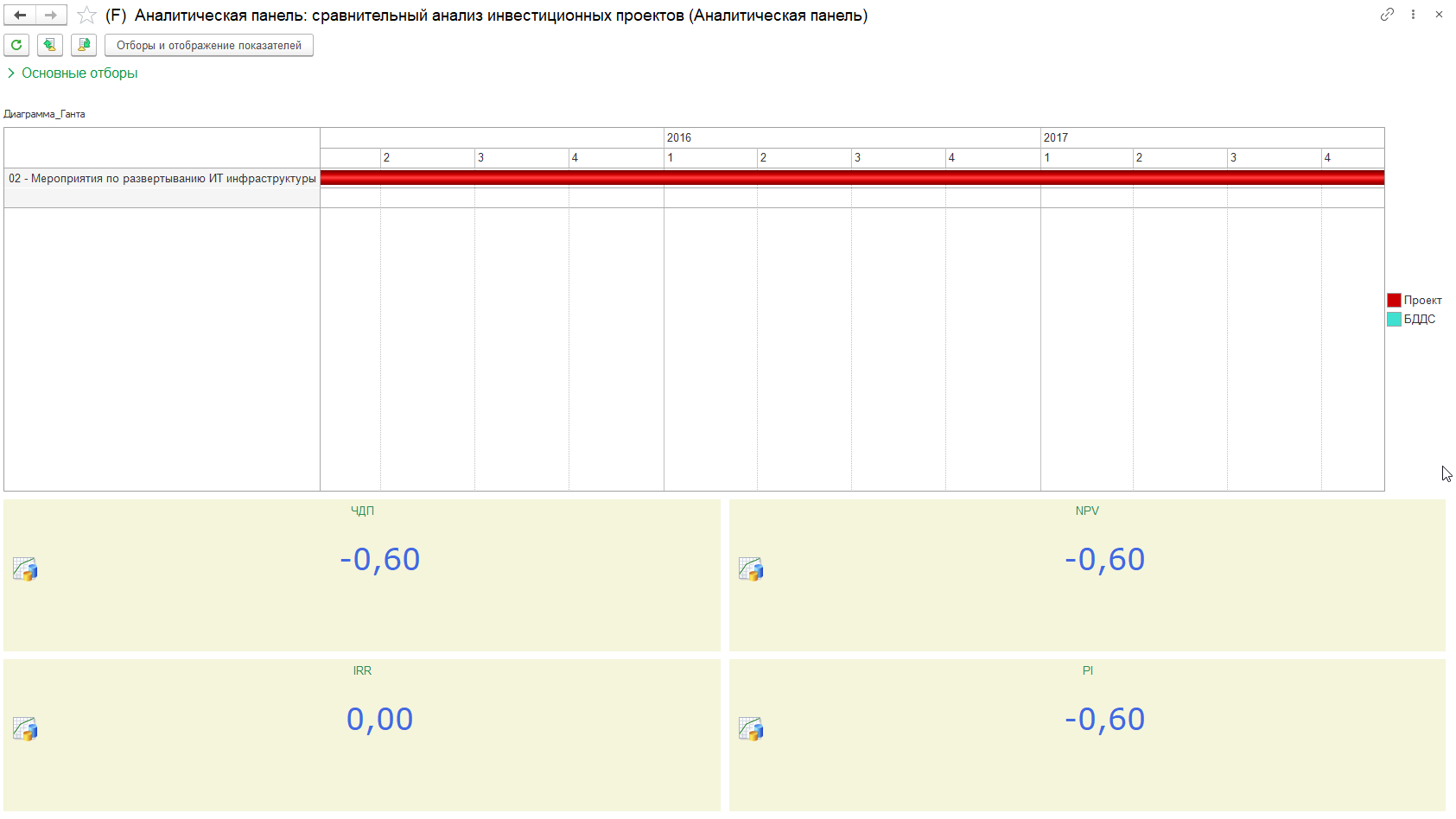

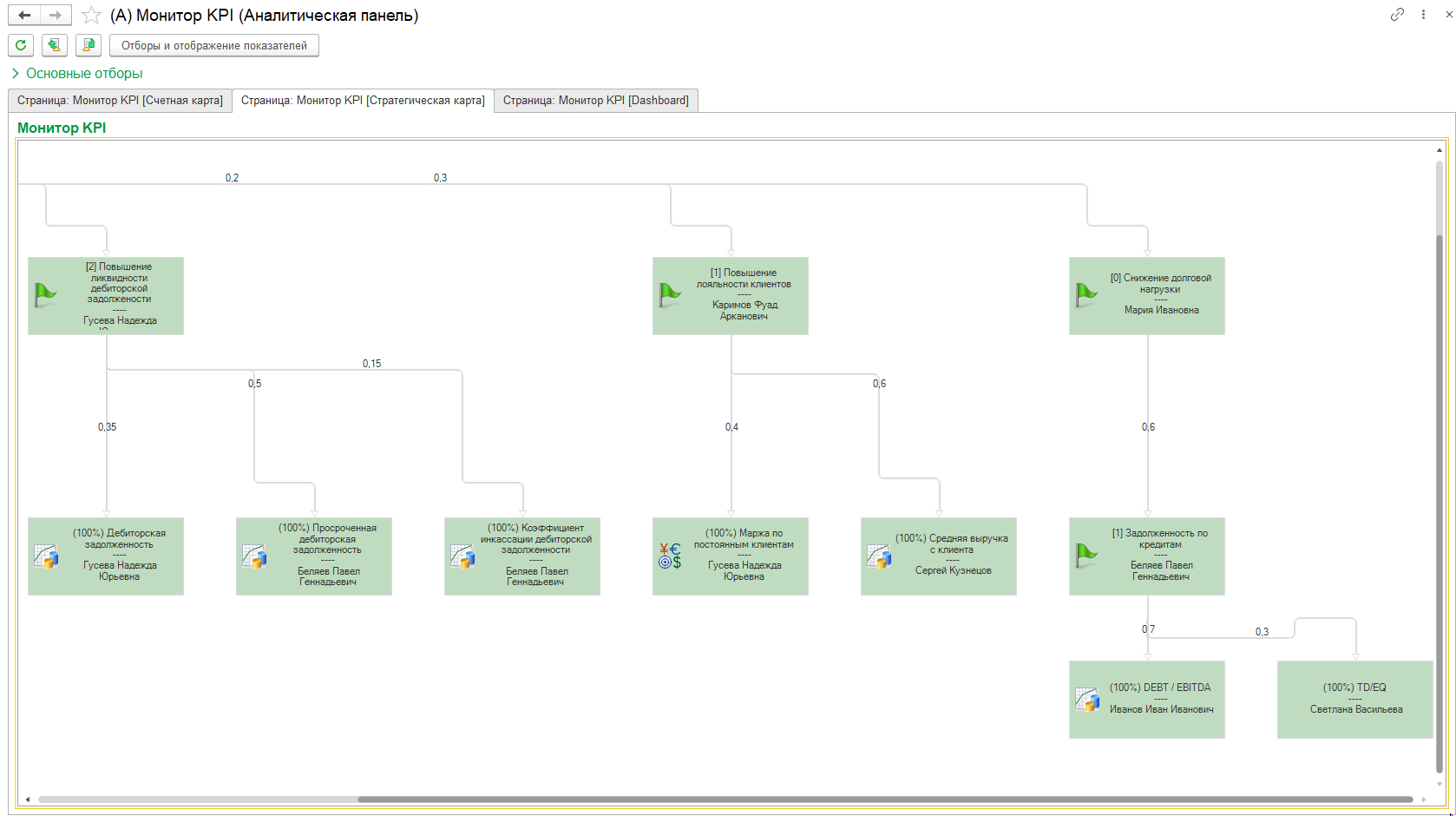

Как мы уже писали, все подходы и методы не исключают, а дополняют друг друга. Каждый подход имеет свои преимущества и недостатки, а также ограничения и применяется исходя из особенностей как самого оцениваемого предприятия, так и цели определения его стоимости.

В любом случае каждый подход при определении стоимости компании предполагает оценку трех главных элементов: доходность, рискованность и конкурентоспособность предприятия.

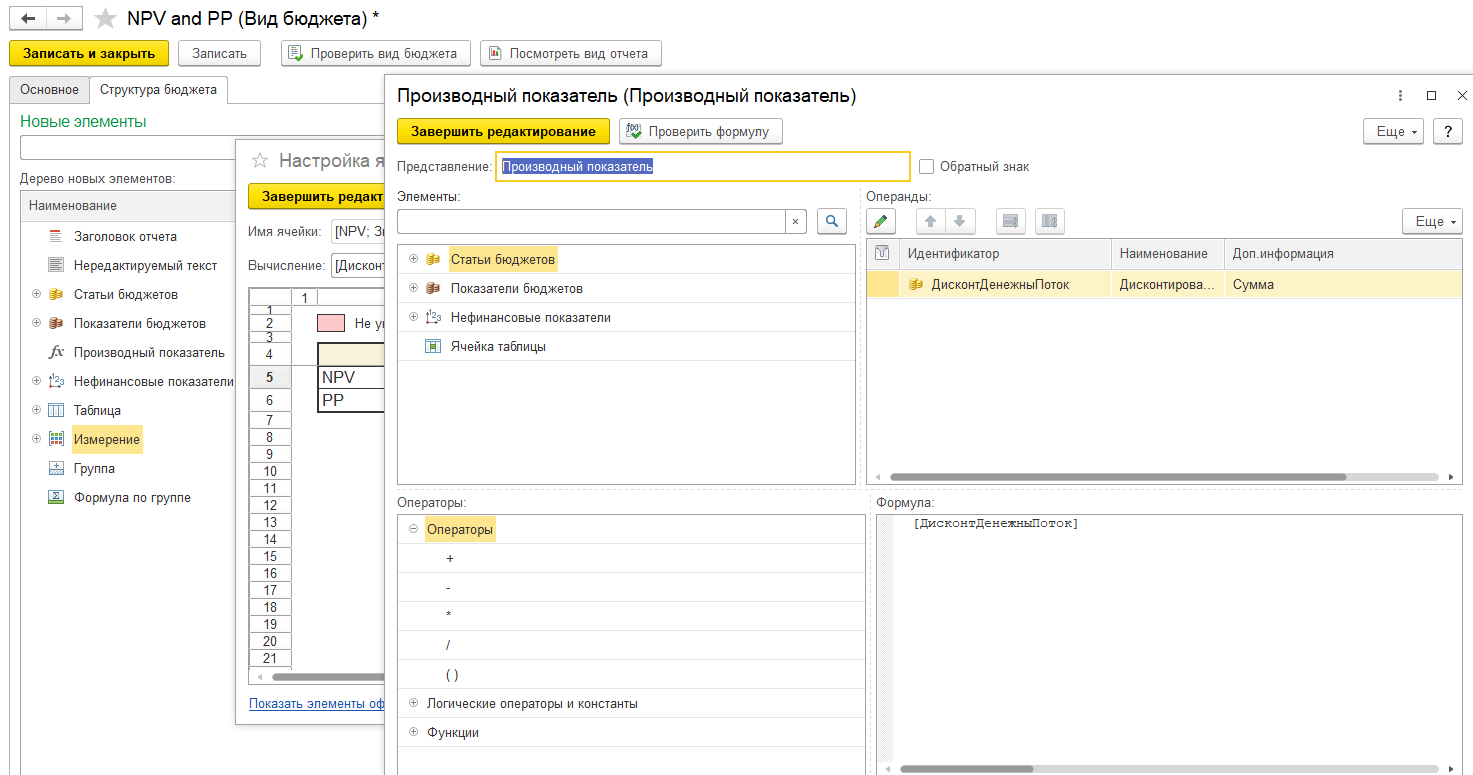

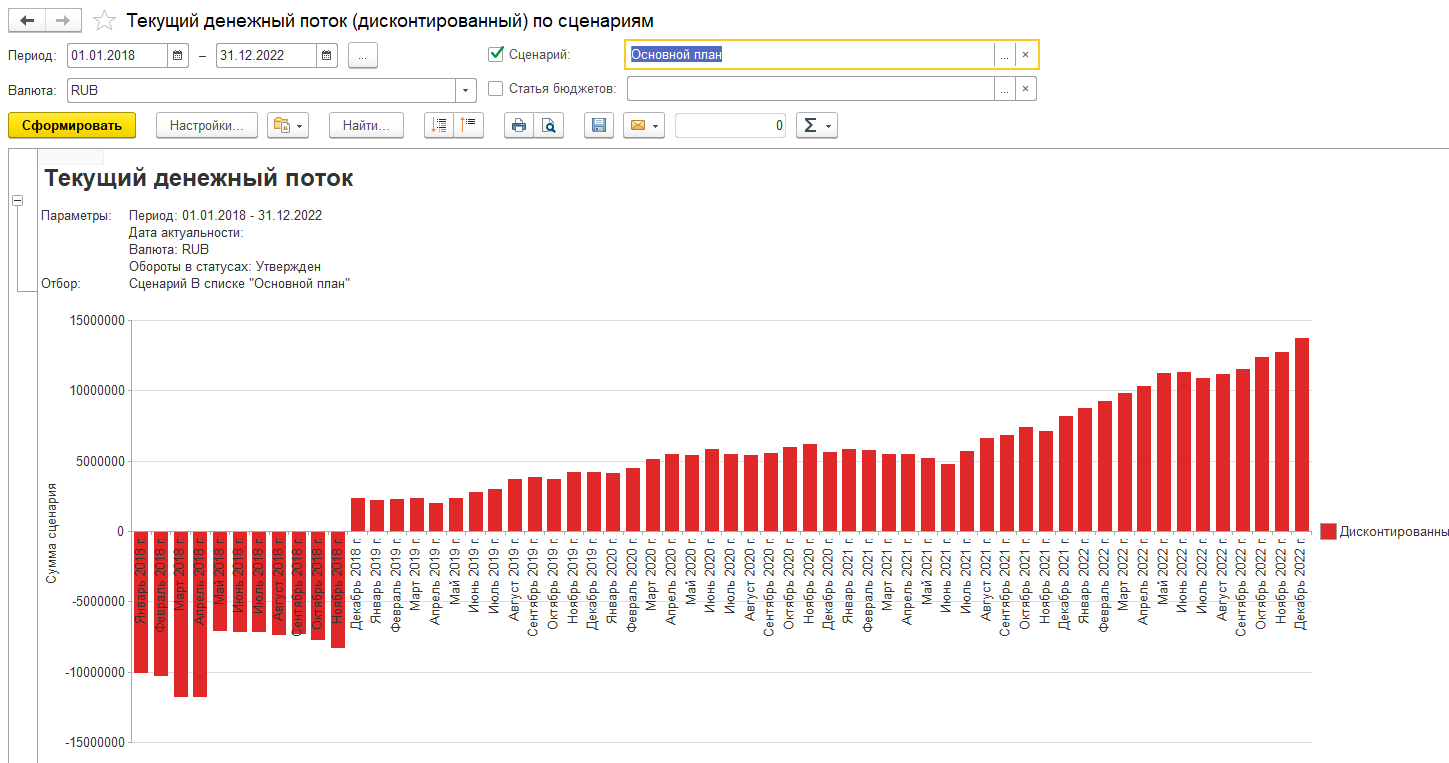

Рассмотрим один из широко используемый на практике методов оценки стоимости предприятия — метод дисконтированных денежных потоков.

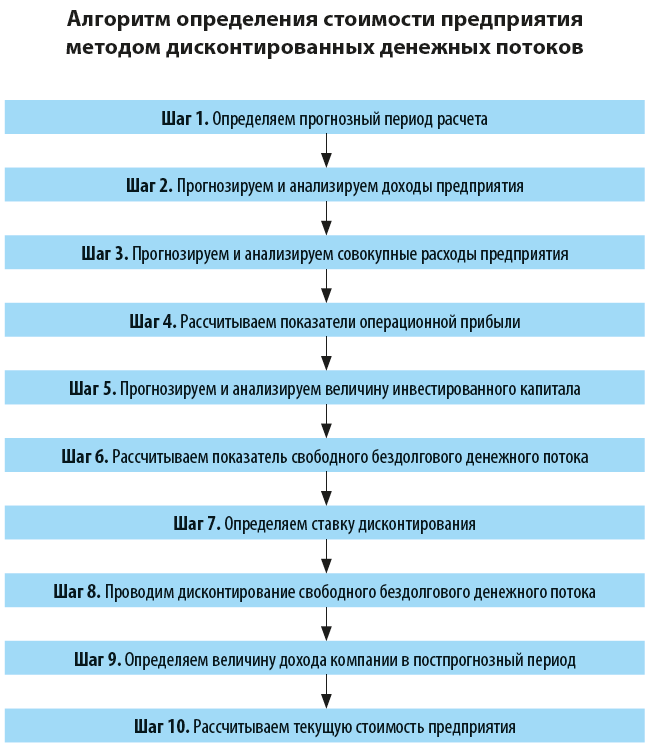

Алгоритм применения метода дисконтированных денежных потоков

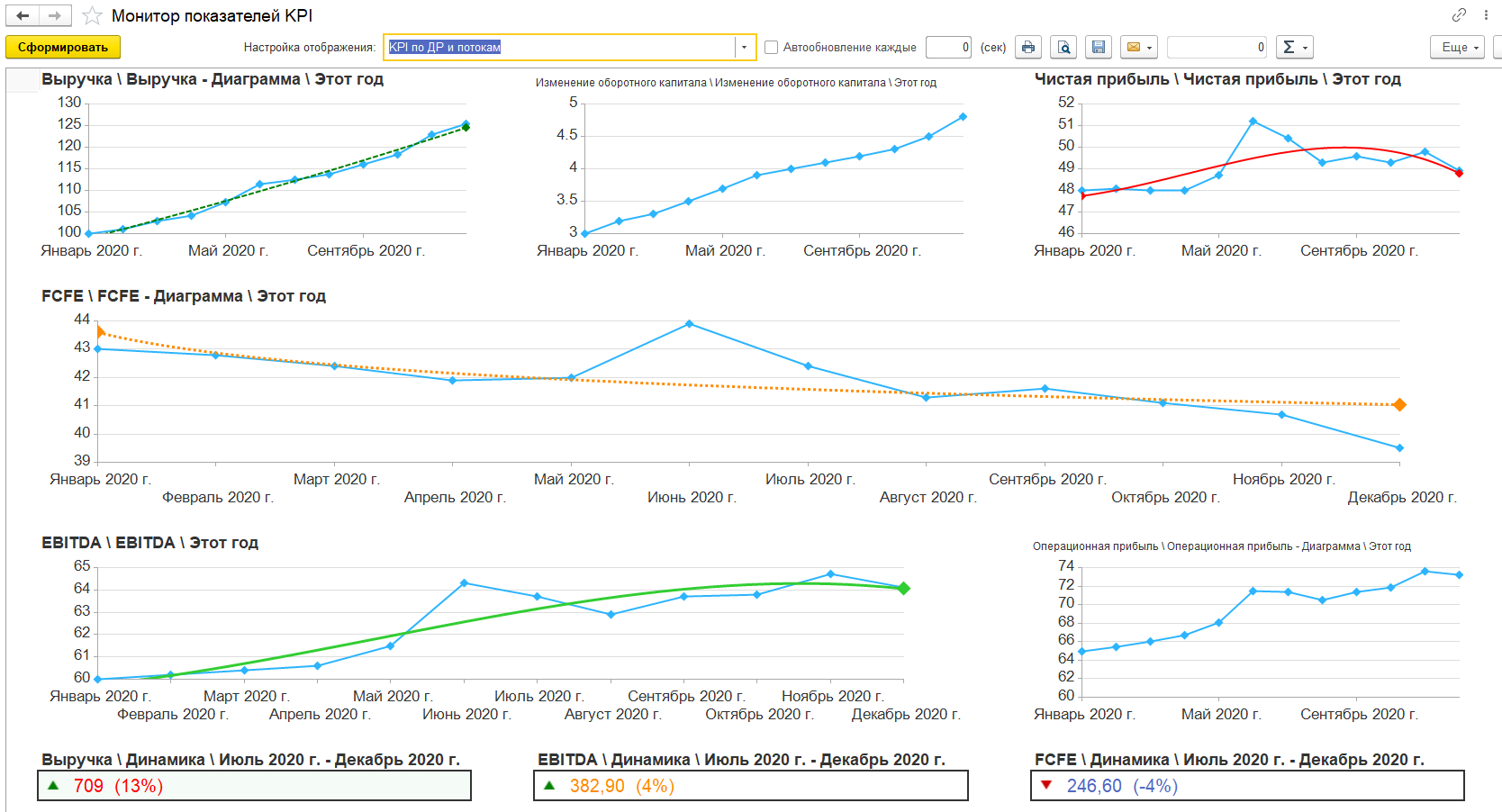

Прежде чем рассматривать алгоритм применения метода дисконтированных денежных потоков, отметим следующее. В процессе функционирования предприятия возникает комплекс денежных потоков от операционной, финансовой и инвестиционной деятельности. При этом для разных пользователей — стейкхолдеров финансовой информации, а также для различных целей анализа важными могут являться не все денежные потоки компании, а только их часть. Так, различают:

• свободный денежный поток для компании (FCFF, Free Cash Flow to the Firm) — показывает денежные потоки без учета амортизационных начислений и выплат процентов за пользование заемными средствами. При этом учитываются общие инвестиции за счет собственных и заемных средств в постоянные и оборотные активы;

• свободный денежный поток для собственников (FCFE, Free Cash Flow to Equity) — показывает денежные потоки с учетом выплат процентов и основного долга по заемным средствам. При этом учитываются инвестиции только за счет собственных средств;

• свободный бездолговой денежный поток (DFCF, Debt Free Cash Flow) — показывает денежные потоки без учета выплат процентов за пользование заемными средствами и прироста (уменьшения) долгосрочной задолженности.

С точки зрения оценки стоимости предприятия потенциальными инвесторами целесообразно проводить анализ третьего в списке вида денежных потоков — свободного бездолгового денежного потока (DFCF).

Шаг 1. Определяем прогнозный период расчета

За прогнозный период расчета принимается прогнозный срок деятельности предприятия до момента, когда будут необходимы новые инвестиции для значительного обновления основных (производственных) бизнес-процессов.

Безусловно, часто этот период достаточно сложно корректно определить, так как на деятельность компании влияют многие факторы. Чтобы повысить достоверность этого прогноза, выбирайте наиболее объективный показатель, например, срок полного морального и физического износа ключевого производственного оборудования.

Есть и другой подход для определения прогнозного периода расчета: за период расчета принимается определяемый экспертным путем сложившийся в данной отрасли экономики период окупаемости (возврата) долгосрочных инвестиций.

Шаг 2. Прогнозируем и анализируем доходы предприятия, т. е. денежные потоки, образующие притоки денежных средств

В качестве доходов предприятия учитываются доходы от основной (операционной) деятельности, т. е. выручка от производства и реализации продукции, товаров, работ и услуг.

Есть два подхода к расчету показателей доходов: с учетом косвенных налогов (НДС, акцизов и таможенных пошлин) и без их учета.

Если вы выберете первый вариант, тогда необходимо будет учитывать косвенные налоги и при прогнозировании расходов предприятия (оттоков денежных средств).

Шаг 3. Прогнозируем и анализируем совокупные расходы предприятия, т. е. денежные потоки, образующие оттоки денежных средств

Состав и группировка расходов компании могут быть разными. Однако чаще всего используется разделение затрат на прямые затраты на производство и косвенные общепроизводственные расходы и косвенные общехозяйственные расходы предприятия (коммерческие и управленческие затраты).

Для проведения анализа не включайте в состав расходов предприятия амортизационные начисления, так как они фактически не образуют движения денежных потоков (оттока денежных средств).

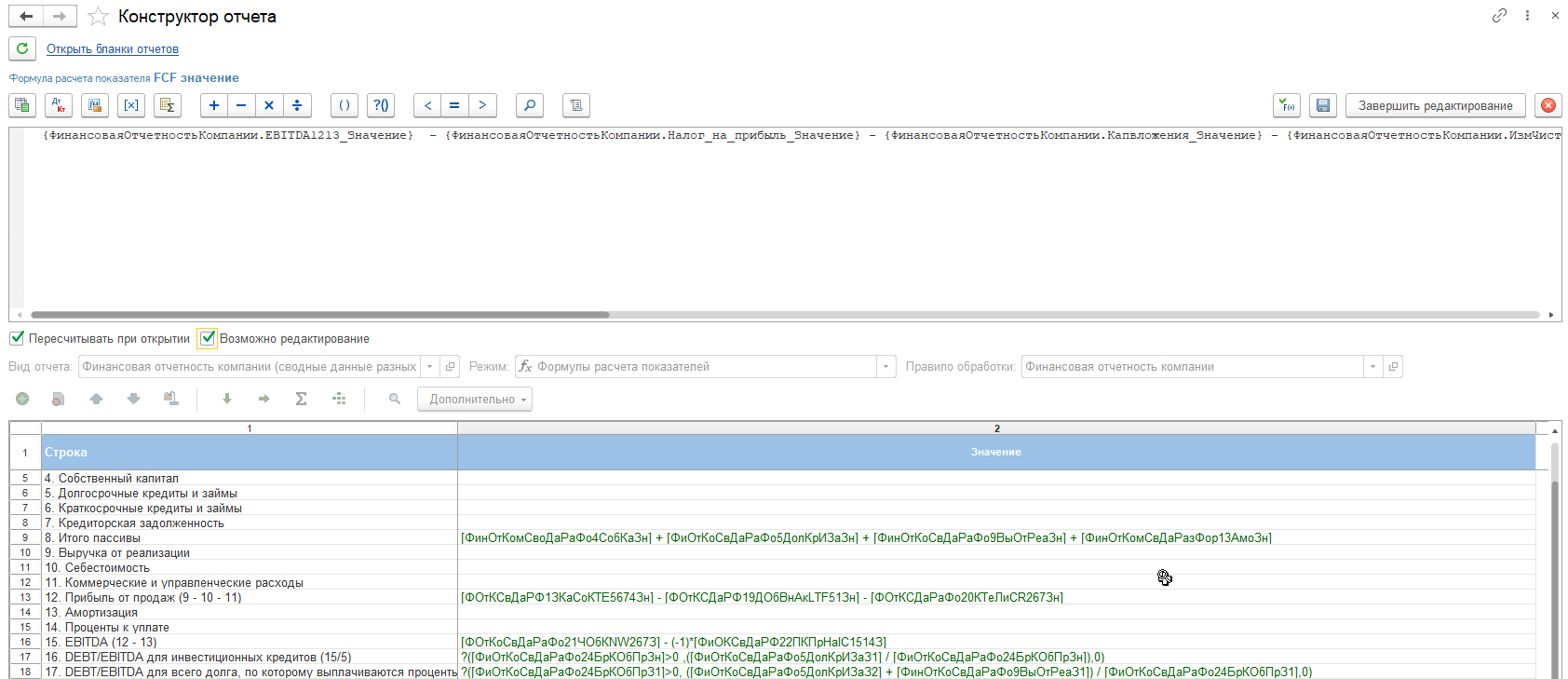

Шаг 4. Рассчитываем показатели операционной прибыли (EBIT, Earnings Before Interest and Taxes) и операционной прибыли за вычетом скорректированного налога на прибыль (NOPLAT, Net Operating Profit Less Adjusted Tax)

Показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t = EBIT × (1 – t),

где t — ставка налога на прибыль, деленная на 100 %.

Отметим, что так как данный показатель рассчитывается для свободного бездолгового денежного потока (DFCF), т. е. уплаченные проценты за пользование заемными средствами не учитываются, то налоговые платежи при расчете показателя NOPLAT не корректируются на величину уплаченных процентов.

В случае если необходимо учесть уплаченные проценты за пользование заемными средствами, показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + (Рп × (1 – t)),

где Рп — уплаченные за пользование заемными средствами проценты.

Шаг 5. Прогнозируем и анализируем величину инвестированного капитала

То есть рассчитываем величину средств, инвестированных в постоянные и оборотные активы компании за счет собственного и заемного капитала, которая необходима для обеспечения деятельности предприятия в прогнозный период.

Шаг 6. Рассчитываем показатель свободного бездолгового денежного потока

Этот показатель рассчитываем как сумму притоков и оттоков денежных средств от операционной и инвестиционной деятельности, т. е. из притоков денежных средств от доходов предприятия вычитаются оттоки денежных средств в виде расходов компании (без учета амортизационных начислений) и капиталовложений, необходимых для обеспечения деятельности предприятия в прогнозный период.

Шаг 7. Определяем ставку дисконтирования

В общем виде под ставкой дисконтирования понимается показатель, который используется для расчета текущей (настоящей) стоимости денежных потоков, получаемых и (или) выплачиваемых в будущем.

С точки зрения оценки стоимости предприятия ставка дисконтирования позволяет определить величину денежных средств, которую заплатил бы инвестор сегодня (текущая стоимость компании) за право получения ожидаемых денежных поступлений в результате деятельности предприятия в будущем.

При определении ставки дисконтирования основываются на следующем допущении: ставка дисконтирования является нижним уровнем прибыльности (доходности) вложений, при котором инвестор допускает возможность инвестиций собственных средств в данное предприятие, учитывая, что имеются другие альтернативные варианты вложения денежных средств, предполагающие получение дохода.

Таким образом, дисконтирование денежных потоков — это приведение будущих денежных потоков к их справедливой величине в настоящем с использованием ставки дисконтирования, под которой понимается минимальная требуемая доходность, или цена капитала.

Существуют разные подходы определения ставки дисконтирования, но чаще всего используются два метода: метод суммирования и метод средневзвешенной стоимости капитала (WACC, Weighted Average Cost of Capital).

Метод суммирования

Предполагает определение и суммирование двух элементов:

1) темпа инфляции (inflation rate);

2) минимальной реальной нормы прибыли (minimal rate of return), скорректированной на коэффициент, учитывающий степень инвестиционного риска (risk of investments).

То есть формула расчета ставки дисконтирования выглядит так:

r = IR + MRR × RI,

где r — ставка дисконтирования, %;

IR — темп инфляции, %;

MRR — минимальная реальная норма прибыли, %;

RI — коэффициент, учитывающий степень инвестиционного риска.

К сведению

Под минимальной реальной нормой прибыли (MRR) принято понимать наименьший гарантированный уровень доходности, сложившийся на рынке капиталов. В качестве эталона показателя MRR выступает уровень доходности по безрисковым ценной бумагам, которыми являются государственные долговые ценные бумаги.

Коэффициент, учитывающий степень инвестиционного риска (RI), всегда будет больше 1, так как показывает превышение риска инвестирования в конкретное предприятие над безрисковыми ценными бумагами. Этот коэффициент рассчитывается исходя из совокупности рисков, учитывающих различные факторы:

• размер и финансовую структуру предприятия;

• отраслевую и географическую специфику ведения деятельности;

• применяемые технологии производства;

• эффективность управления и др.

Метод средневзвешенной стоимости капитала (WACC)

В этом случае средневзвешенная величина стоимости собственного и заемного капитала корректируется на налоговую экономию в результате уменьшения налога на прибыль.

Для государственных предприятий и компаний, ценные бумаги которых не котируются на открытом рынке, выделяют две составляющие:

1) собственный капитал в виде накопленной нераспределенной прибыли;

2) заемный капитал в виде долгосрочных банковских кредитов.

Таким образом, формула расчета ставки дисконтирования будет выглядеть следующим образом:

r = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100,

где r (WACC) — ставка дисконтирования, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (проценты по долгосрочному кредиту), %;

t — ставка налога на прибыль поделенная на 100%;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

В применении данной формулы сложность может вызывать определение стоимости собственного капитала (ССК). Один из распространенных методов расчета этого показателя — модель оценки капитальных активов CAPM (Capital Assets Price Model), которая, в свою очередь, рассчитывается по формуле:

ССК = CAPM = CБК + (CСД – CБК) × β,

где ССК (САРМ) — стоимость собственного капитала, %;

CБК — показатель доходности (отдачи) для безрискового вложения капитала, %;

ССД — средний по рынку показатель доходности, %;

β — фактор риска.

Как видим, в модели CAPM используется показатель риска конкретного предприятия (β):

• если активы данного предприятия соответствуют риску в среднем по рынку, то β = 1;

• если активы предприятия имеет большую степень риска, чем в среднем по рынку, то β > 1.

Например, если для конкретной компании выполняется условие: 0 < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку.

Чтобы рассчитать показатель β, необходимы исторические данные прошлых лет: сравниваются прибыльность конкретного предприятия и средняя рыночная прибыльность за последние несколько лет, на основе соотношения этих показателей и определяется показатель β.

Отметим, что из-за отсутствия релевантной информации рассчитать стоимость собственного капитала по методу САРМ в ряде случаев не представляется возможным. Тогда стоимость собственного капитала можно определить через расчет показателя рентабельности собственного капитала (ROE, Return on Equity):

ССК = ROE = ЧП / СК × 100 %,

где ЧП — чистая прибыль предприятия (форма № 2);

СК — размер собственных средств предприятия по его балансу на конец года (форма № 1).

Величина ставки дисконтирования может изменяться в течение прогнозного периода расчета. Но так как корректно рассчитать изменение ставки дисконтирования в течение прогнозного периода достаточно проблематично, при определении стоимости предприятия, как правило, в расчете применяется одна величина ставки дисконтирования.

Шаг 8. Проводим дисконтирование свободного бездолгового денежного потока

Для этого размер свободного бездолгового денежного потока умножаем на коэффициент дисконтирования, который определяется по формуле:

k = 1 / (1 + r)n,

где k — коэффициент дисконтирования;

r — ставка дисконтирования поделенная на 100%;

n — расчетный период.

Шаг 9. Определяем величину дохода компании в постпрогнозный период

Величина дохода компании в постпрогнозный период представляет собой сумму свободных денежных потоков для всех периодов, которые остаются за рамками прогнозного периода. Но так как спрогнозировать свободные денежные потоки постпрогнозного периода невозможно, за сумму этих денежных потоков принимается остаточная (терминальная) стоимость предприятия на дату окончания прогнозного периода.

Для расчета этого ключевого показателя могут применяться разные подходы, рассмотрим каждый из них.

• Метод оценки по стоимости чистых активов предполагает, что доход в постпрогнозный период равен стоимости чистых активов предприятия в периоде, следующем за прогнозным периодом. Под чистыми активами понимается стоимость имеющегося у предприятия имущества (за вычетом его обязательств).

У этого метода есть существенный недостаток: активы и обязательства определяются по данным бухгалтерского баланса и часто не отражают справедливую стоимость как активов, так и обязательств. Поэтому метод оценки по стоимости чистых активов применяется редко.

• Метод оценки по ликвидационной стоимости предполагает расчет ликвидационной стоимости активов предприятия на конец прогнозного периода.

Ликвидационная стоимость активов компании определяется как разность между текущей стоимостью активов с учетом затрат на их ликвидацию (демонтаж, транспортировка, охрана и прочие расходы) и текущей стоимостью обязательств.

Этот метод также применяется достаточно редко, так как корректно рассчитать ликвидационную стоимость активов в отдаленном будущем проблематично.

• Метод оценки по модели Гордона, которую также называют моделью постоянного роста. Согласно модели Гордона показатель остаточной стоимости предприятия рассчитывается путем капитализации годового дохода постпрогнозного периода при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и ожидаемыми темпами прироста свободного денежного потока:

ОСП = FСF(n + 1) / (r – g) = FСFn × (1 + g) / (r – g),

где ОСП — стоимость предприятия в постпрогнозный период;

FCF(n + 1) — свободный денежный поток за первый год постпрогнозного периода;

FСFn — свободный денежный поток последнего прогнозного периода;

r — ставка дисконтирования, поделенная на 100%;

g — ожидаемые темпы прироста денежного потока, поделенные на 100%.

Если роста нет, коэффициент капитализации будет равен ставке дисконтирования.

Отметим, что модель Гордона может применяться только если выполняются следующие условия:

• на предприятие стабильные темпы прироста свободных денежных потоков;

• темпы прироста денежных потоков не выше ставки дисконтирования;

• величины амортизационных отчислений и капитальных вложений на всем протяжении постпрогнозного периода равны.

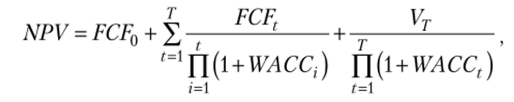

Шаг 10. Рассчитываем текущую стоимость предприятия

Текущая стоимость предприятия рассчитывается как сумма текущих стоимостей всех показателей свободных денежных потоков за конкретный прогнозный период и остаточной (терминальной) стоимости компании в постпрогнозный период.

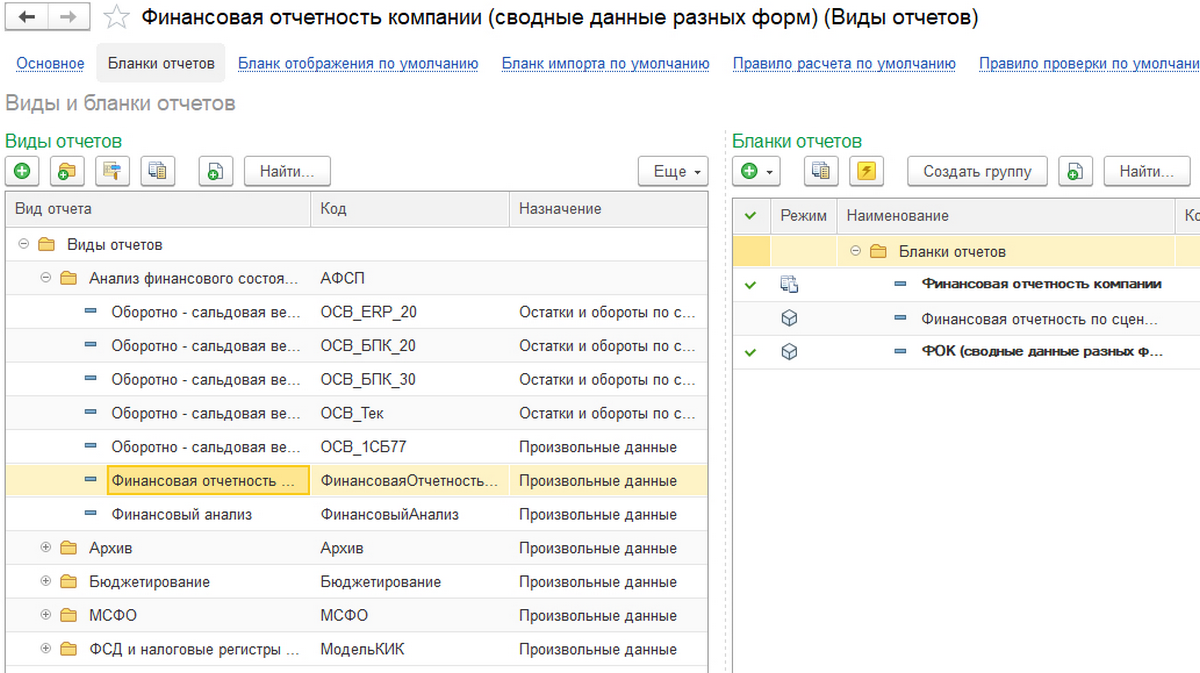

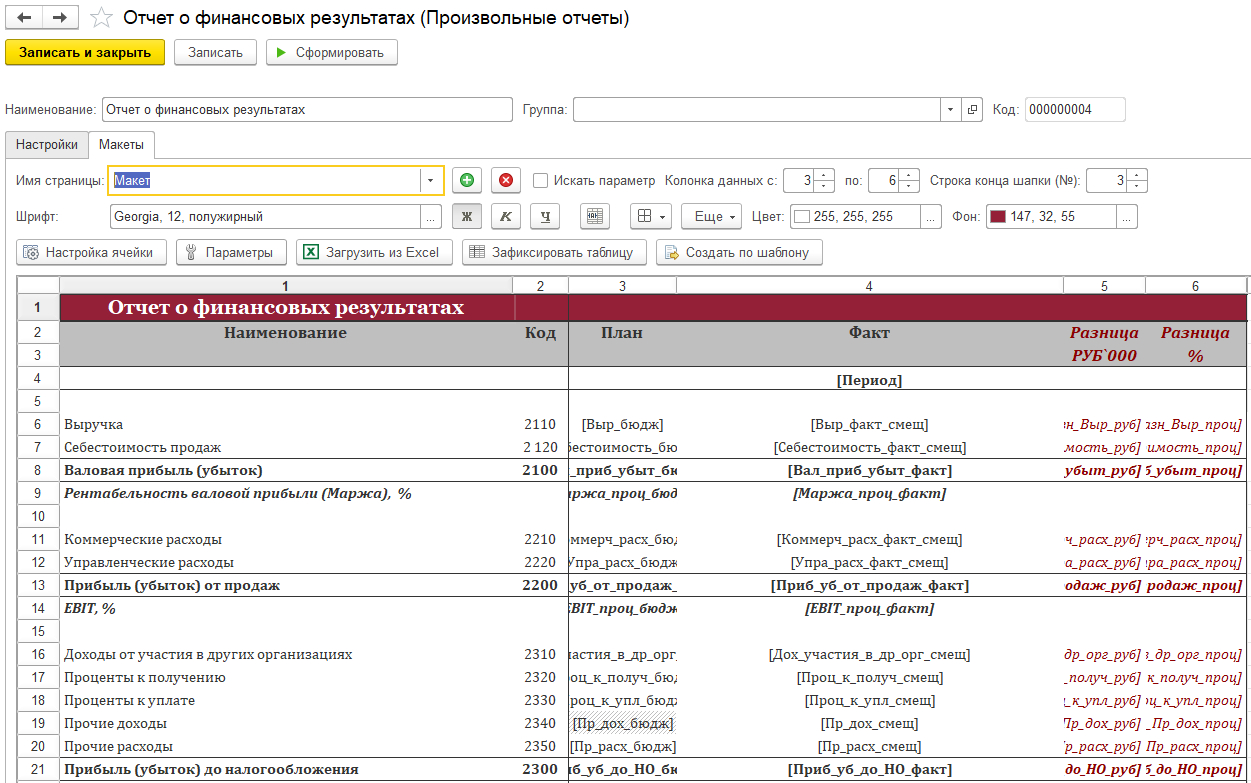

Как применить метод дисконтированных денежных потоков на практике

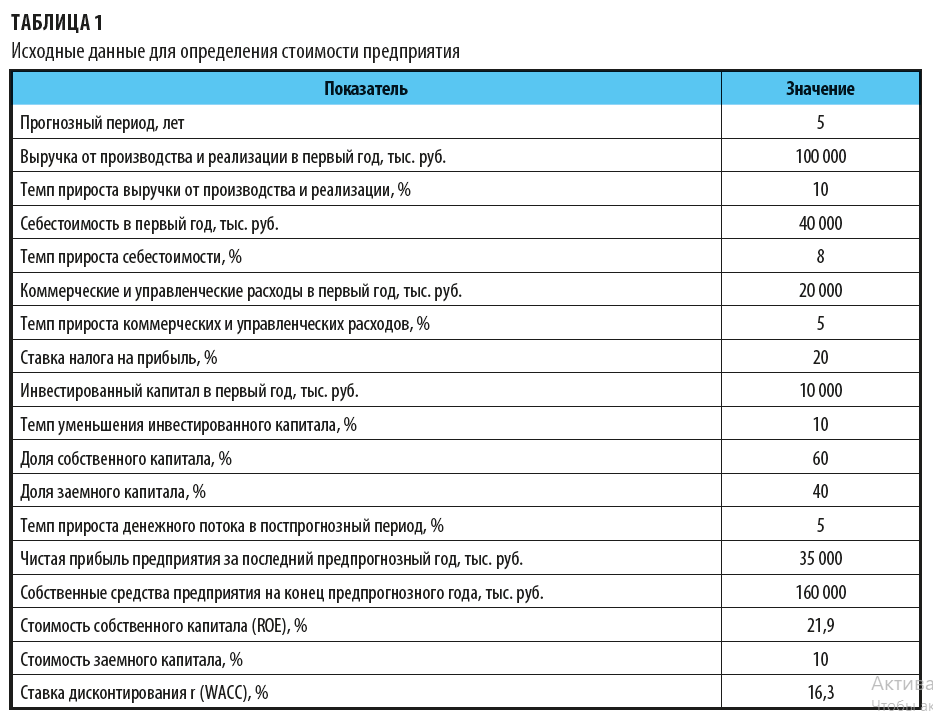

Рассмотрим порядок определения стоимости предприятия методом дисконтирования денежных потоков на примере предприятия по производству пластиковых труб «Центролит».

Для оценки предприятия финансовая служба следовала алгоритму, который мы рассмотрели ранее:

Шаг 1

Определила прогнозный период — он равен пяти годам. За основу такого прогноза был взят факт полной физической амортизации основного производственного оборудования через пять лет, что потребует значительных инвестиций для обновления основных производственных фондов.

Шаг 2

Рассчитала выручку от производства и реализации продукции, товаров, работ и услуг и темп ее ежегодного прироста. Прогноз выручки и темпа ее изменения был сделан на основе данных прошлых лет и анализа коммерческого потенциала предприятия.

Шаг 3

Сгруппировала расходы компании. Размер годовой себестоимости выпускаемой и реализуемой продукции, коммерческие и управленческие расходы, а также темпы изменения этих показателей были спрогнозированы, как и в случае с выручкой, на основе данных прошлых лет и оценки коммерческих возможностей компании с учетом запланированных мероприятий по оптимизации затрат предприятия.

Шаг 4

На основе данных, полученных на предыдущих трех шагах, а также с учетом действующей ставки налога на прибыль рассчитала показатели операционной прибыли (EBIT) и операционной прибыли за вычетом скорректированного налога на прибыль.

Шаг 5

Спрогнозировала инвестированный капитал в первый год и темп его снижения в последующие годы прогнозного периода. За основу прогноза были взяты расчеты потребности в ежегодной модернизации отдельных объектов основных средств и пополнении оборотных средств компании. Здесь же определили прогнозное соотношение долей собственного и заемного капитала.

Шаг 6

Исходя из показателя NOPLAT и прогнозной величины инвестированного капитала рассчитала показатель свободного бездолгового денежного потока, спрогнозировала показатель темпа прироста денежного потока в постпрогнозный период исходя из оценки коммерческого потенциала компании.

Шаг 7

Рассчитала ставку дисконтирования:

• по данным финансовой отчетности определила показатели чистой прибыли за последний предпрогнозный год (на основании Отчета о финансовых результатах) и собственных средств предприятия на конец предпрогнозного года (на основании Бухгалтерского баланса);

• рассчитала стоимость собственного капитала по формуле расчета показателя рентабельности собственного капитала (ROE):

35 000 / 160 000 × 100 % = 21,9 %;

• на основе кредитной истории предприятия определила стоимость заемного капитала;

• рассчитала ставку дисконтирования по формуле определения WACC:

(40 × 10 × (1 – 0,2) + 60 × 21,9) / 100 % = 16,3 %.

Данные для дальнейших расчетов представлены в табл. 1.

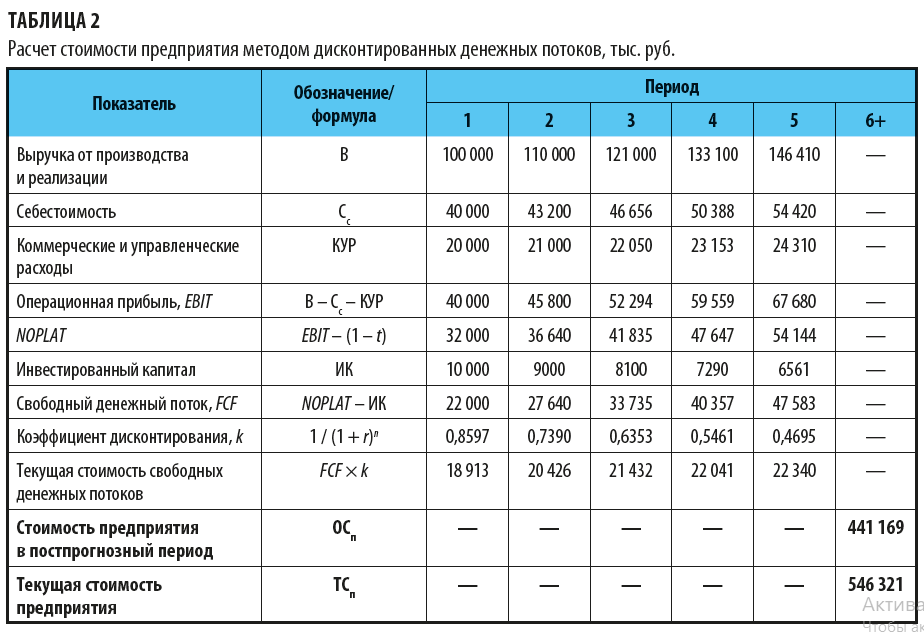

Шаг 8

Провела дисконтирование свободного бездолгового денежного потока, чтобы определить текущую стоимость свободных денежных потоков.

Шаг 9

Определила стоимость предприятия в постпрогнозный период:

(47 583 × (1 + 5 % / 100 %)) / (16,3 % / 100 % – 5 % / 100 %) = 441 169 тыс. руб.

Шаг 10

Определила итоговую текущую стоимость предприятия:

18 913 + 20 426 + 21 432 + 22 041 + 22 340 + 441 169 = 546 321 тыс. руб.

Расчет всех показателей, включая итоговый — текущую стоимость компании, представлен в табл. 2.

Таким образом, согласно расчетам финансовой службы методом дисконтированных денежных потоков с использованием данных финансовой отчетности текущая стоимость предприятия «Центролит» составила 546 321 тыс. руб.

Выводы

Метод дисконтированных денежных потоков — один из способов определения стоимости предприятия, который, как и другие методы, имеет свои преимущества и недостатки.

Преимущества метода дисконтированных денежных потоков:

+ позволяет провести достаточно полный финансовый (инвестиционный) анализ финансовых показателей оцениваемого предприятия;

+ учитывает исторические финансовые показатели деятельности предприятия, на основе которых можно достаточно корректно прогнозировать будущие денежные потоки компании;

+ позволяет использовать разные методы расчета показателей и строить финансовые модели, что дает большую гибкость в оценке стоимости предприятия;

+ не требует дополнительной информации для сопоставления с другими аналогичными компаниями;

+ не требует привлечения квалифицированного эксперта-оценщика для определения рыночной стоимости активов предприятия.

Недостатки метода дисконтированных денежных потоков:

– требует большого количества прогнозов и допущений, носящих субъективный характер, что может негативно влиять на качество оценки стоимости предприятия;

– размер ставки дисконтирования, имеющий ключевое значение, достаточно сложно корректно определить на весь прогнозный период, что также может негативно влиять на качество оценки стоимости компании.

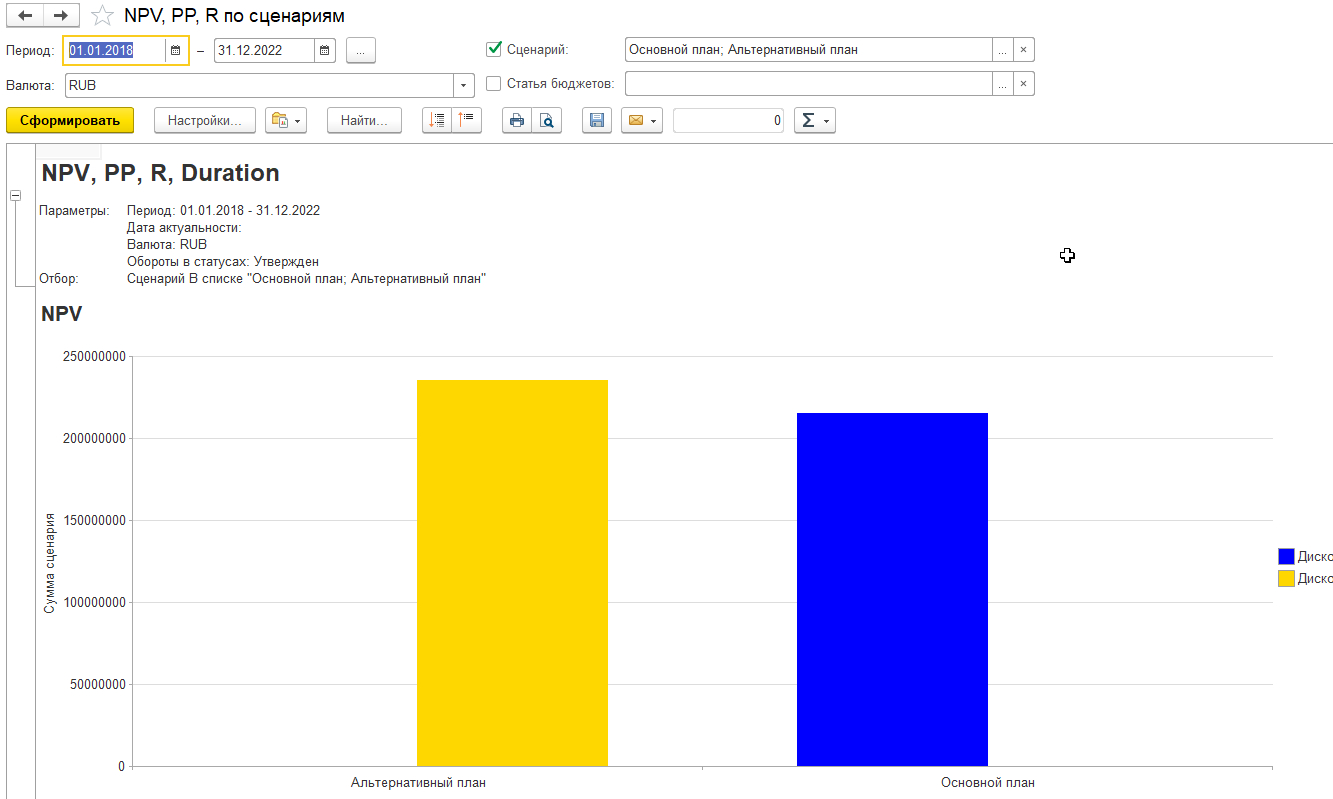

Чтобы уменьшить количество возможных субъективных ошибок при проведении оценки стоимости предприятия методом дисконтированных денежных потоков, можно построить несколько финансовых моделей, учитывающих разные сценарии развития ситуации (оптимистический, нормальный и пессимистический), а также выставить различные веса отдельным ключевым показателям.

Таким образом, несмотря на имеющиеся недостатки, метод дисконтированных денежных потоков позволяет достаточно глубоко проанализировать финансовые и хозяйственные показатели эффективности деятельности предприятия, понять специфику функционирования компании, а также оценить стоимость компании на основе ключевого для любого инвестора показателя — размера свободных денежных потоков, генерируемых предприятием в будущем.

А чтобы оценка стоимости предприятия была комплексной, доходный подход, основанный на дисконтировании денежных потоков, применяйте вместе с другими методами определения стоимости компаний: сравнительным и затратным подходами. Использование разных методов оценки позволит избежать субъективных ошибок и повысить объективность, а значит, и точность оценки стоимости предприятия.

Статья опубликована в журнале «Справочник экономиста» № 10, 2021.

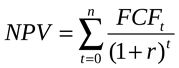

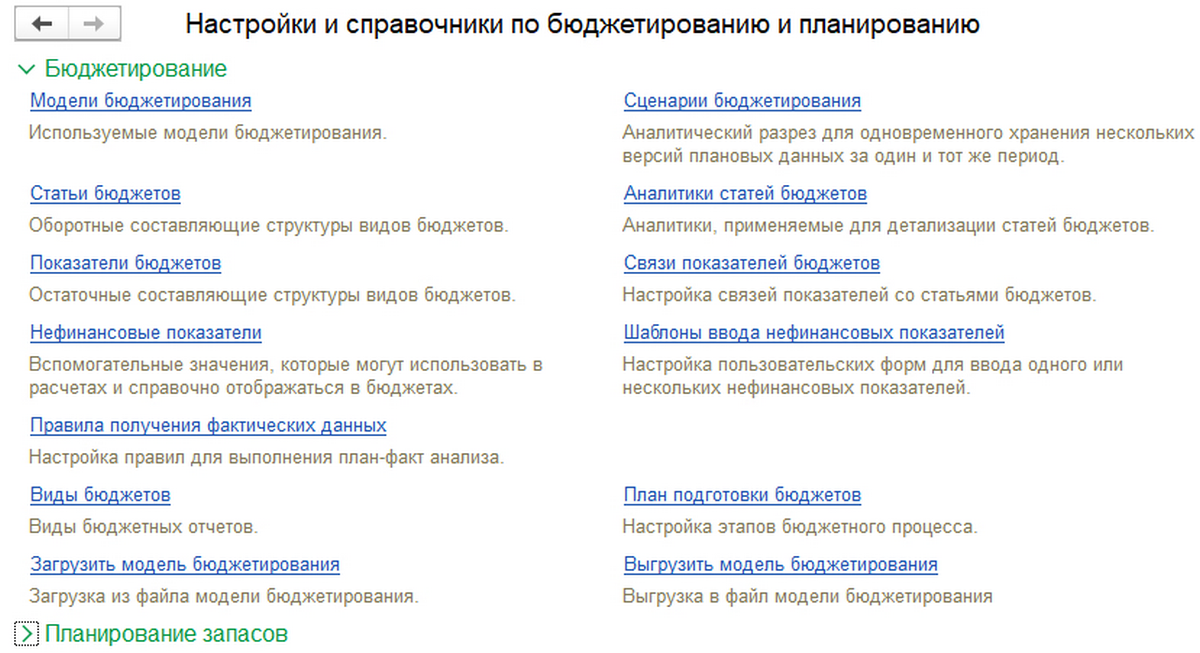

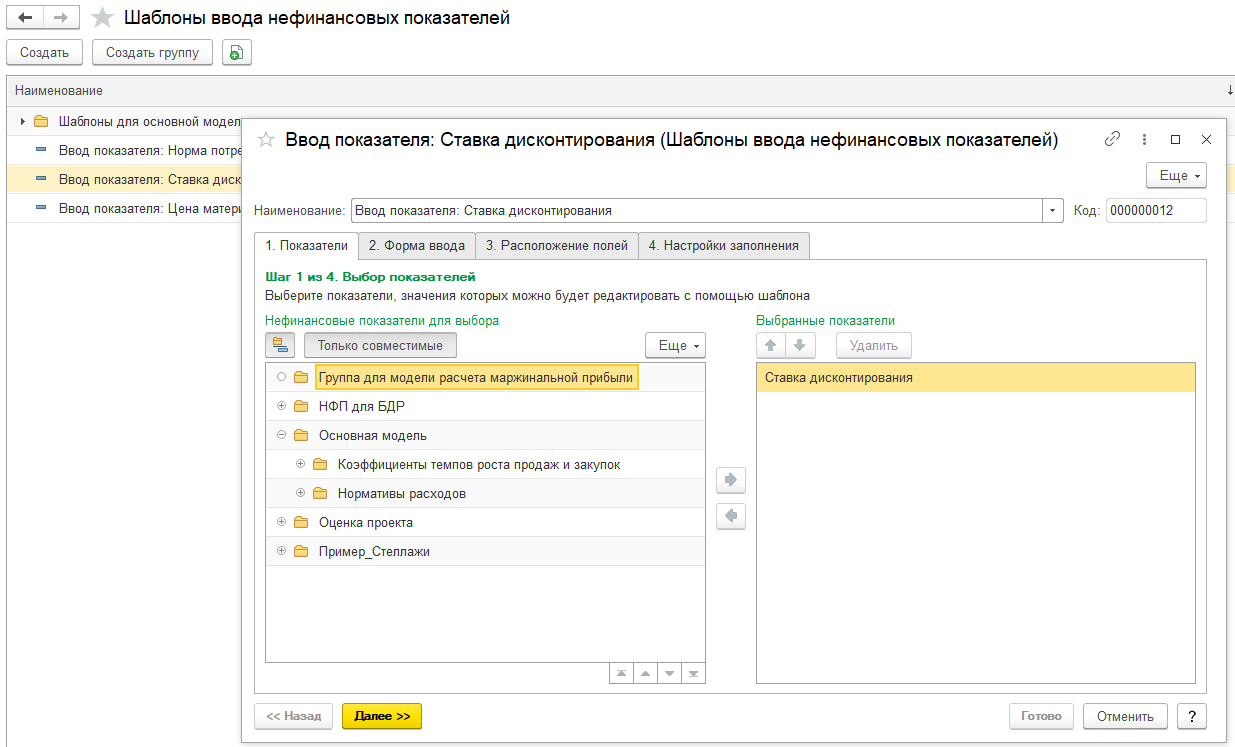

Метод капитализации — один из методов оценки бизнеса доходным подходом. По сути это разновидность метода дисконтирования денежных потоков, в рамках которого стоимость компании определяют как текущую стоимость ее будущих доходов. Разница лишь в том, что метод капитализации предполагает стабильность этих доходов (или постоянный темп их роста).

Формула 1. Расчет рыночной стоимости компании методом капитализации

Чтобы оценить стоимость компании методом капитализации предстоит:

- провести ретроспективный анализ деятельности бизнеса и подготовить прогноз изменения дохода в будущем;

- выбрать вид дохода, который будет капитализирован;

- определить период деятельности, за который предстоит капитализировать доход;

- вычислить ставку капитализации;

- рассчитать капитализированные доходы;

- провести итоговые корректировки.

Основная задача этого метода – определить уровень дохода, который впоследствии будет капитализирован. При этом важно выбрать период деятельности компании, результаты которой будут капитализированы.

Как провести ретроспективный анализ бизнеса при оценке стоимости компании методом капитализации

Ретроспективный анализ деятельности компании проводится данным бухгалтерского баланса и отчета о финансовых результатах за последние 3-5 лет, а также управленческой отчетности компании. Он подразумевает анализ финансовых результатов деятельности, выполнения финансового плана, эффективности использования собственного и заемного капитала, выявление резервов увеличения суммы прибыли, рентабельности, улучшения финансового состояния и платежеспособности компании. По результатам этого анализа можно выбрать вид дохода и период производственной деятельности компании, за который предстоит капитализировать этот доход.

Для корректной оценки финансовых результатов (показателя дохода) компании необходимо провести их нормализацию, т.е. исключить статьи, которые имели разовый характер и не будут повторяться в будущем. К таким статьям относят:

- прибыль /убыток от продажи части активов предприятия;

- поступление/ убыток от удовлетворения/ неудовлетворения судебных исков;

- поступление страховых выплат;

- потери от вынужденной остановки производства и т.д.

После нормализации финансовых результатов их нужно привести к текущим ценам. Для этого можно использовать, например индексы потребительских цен, публикуемые на сайте федеральной службы статистики.

Какой показатель дохода выбрать при оценке бизнеса методом капитализации

В качестве доходов, подлежащих капитализации, может быть выбраны показатели:

- чистой прибыли (после уплаты налогов);

- прибыли до уплаты налогов;

- денежного потока;

- выплаченных/ потенциальных дивидендов.

При оценке крупных компаний целесообразно выбирать величину чистой прибыли, а небольших компаний — прибыль до уплаты налогов, поскольку в этом случае устраняется влияние льгот налогообложения.

Величина денежного потока используется при оценке компаний, в активах которых преобладают основные фонды, что позволяет учесть политику капитальных вложений и амортизационных отчислений на предприятии.

Вопрос: Какой вид денежного потока можно использовать при оценке бизнеса методом капитализации

Это может быть денежный поток для всего инвестированного капитала (бездолговой денежный поток) или собственного капитала.

Бездолговой денежный поток не учитывает изменение (рост или уменьшение) задолженности компании по кредитам. На основе этого показателя определяется рыночная стоимость всего инвестированного капитала: как собственного, так и заемного.

Денежный поток для собственного капитала учитывает изменение (рост или уменьшение) задолженности компании по кредитам. На его основе вычисляется рыночная стоимость собственных средств компании.

При выборе того или иного вида денежного потока (прибыли) для оценки бизнеса компании учитывают за счет каких именно средств он формируется. Если за счет собственных средств, то для оценки компании используется денежный поток для собственного капитала. Если же за счет привлечения заемных средств, то используется бездолговой денежный поток.

Вопрос: За какой период стоит капитализировать доход при оценке бизнеса

Сумма дивидендов, как правило, используется при оценке миноритарных пакетов акций, т.к. для мажоритарного акционера привлекательность компании состоит, в основном, не в выгодной дивидендной политике, а в росте ее капитализации.

Стоит заметить, что для капитализации можно использовать перечисленные показатели не только на текущую дату, но и их среднее значение за несколько предыдущих периодов на основании ретроспективных данных, например, за 3-5 лет.

Периодом деятельности компании, результаты которой будут капитализированы, может выступать:

- первый прогнозный год;

- последний отчетный год.

Наиболее правильным вариантом, учитывающим ретроспективную деятельность компании, рассматривают капитализацию дохода, спрогнозированного на последующий после даты оценки год.

Как определить ставку капитализации для оценки стоимости компании

Ставка капитализации чаще всего рассчитывается на основе ставки дисконтирования с учетом долгосрочных темпов роста денежного потока. Методы расчета ставки дисконтирования зависят от того, к какому виду денежного потока она применяется.

Есть несколько моделей построения ставки капитализации на основе ставки дисконтирования в зависимости разных параметров, например, от уровня прогнозного дохода и период прогноза (модели Гордона, Ринга, Инвуда).

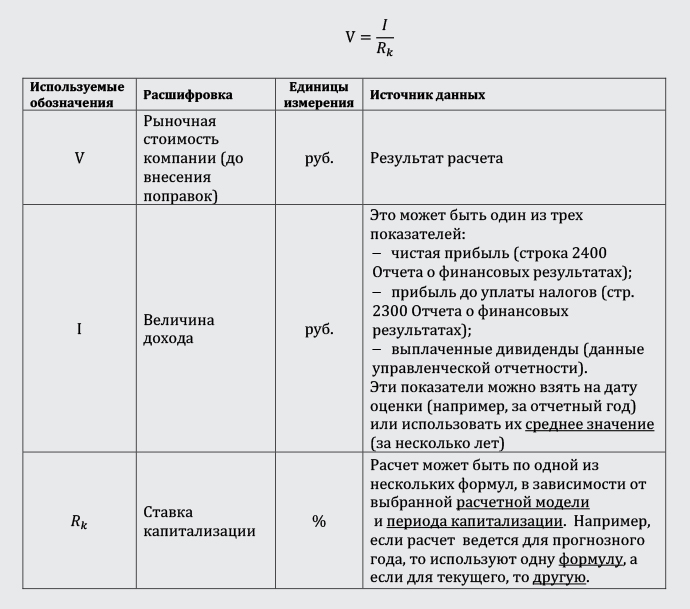

Модель Гордона. Предполагает бесконечную продолжительность функционирования бизнеса и стабильные темпы роста денежного потока. В рамках этой модели определяют ставку для прогнозного или текущего года. В первом случае используют общепринятую расчетную формулу. Во втором случае (при расчете ставки для текущего года) используютформулу 2

Формула 2. Расчет ставки капитализации методом Гордона для текущего года

Модель Ринга. Данная модель исходит из необходимости соблюдения следующих условий:

- конечная продолжительность функционирования актива, при которой его остаточная стоимость равна нулю;

- ожидаемый доход меньше первоначальных инвестиций;

- известно оставшееся время жизни актива.

Эта модель редко применяема, потому что в рамках нее предполагается, что доходы будет ежегодно снижаться.

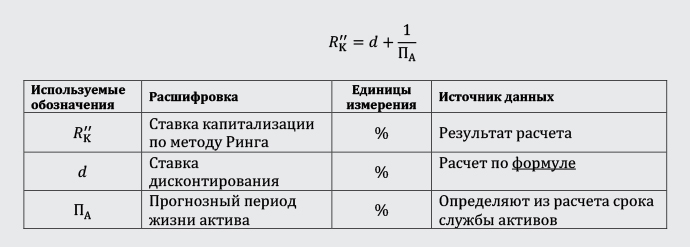

Формула 3. Расчет ставки капитализации методом Ринга

Модель Инвуда. Используют при следующих допущениях:

- конечная продолжительность функционирования бизнеса;

- ожидаемый доход меньше первоначальных инвестиций;

- остаточная стоимость будет равна нулю по истечении некоторого количества периодов.

Это более популярная модель, поскольку в качестве прогнозного периода подразумевает весь срок использования объекта, до полного его обесценения.

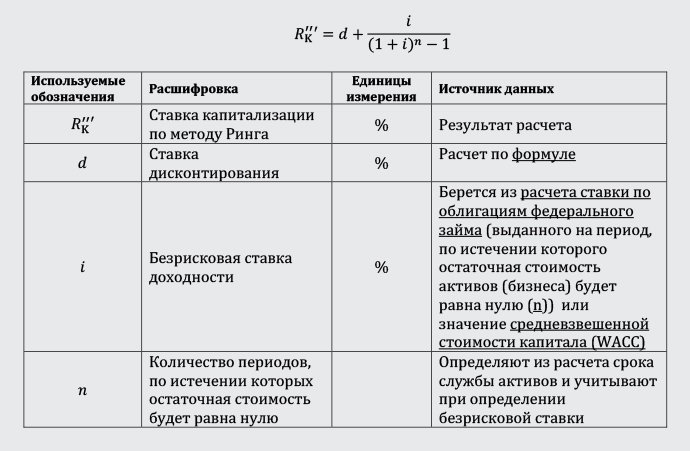

Формула 4. Расчет ставки капитализации методом Инвуда

Вопрос: Можно ли определить ставку капитализации без учета ставки дисконтирования

Определение ставки капитализации на основе ставки дисконтирования — самый распространенный способ, однако существуют другие метода расчета этой ставки капитализации, среди которых можно выделить:

1. Метод анализа рыночных данных. Ставка капитализации согласно этому методу определяется на основе рыночной информации о доходах и ценах продажи сопоставимых компаний;

2. Метод срока окупаемости инвестиций. Метод предполагает расчет ставки капитализации на основе период окупаемости инвестиций.

Вопрос: Как определить капитализированные доходы компании

На этом этапе оценке бизнеса методом капитализации предстоит определить предварительную стоимость бизнеса (капитализированные доходы компании). Определяют ее по формуле 1, на основе величины дохода, который предстоит капитализировать и ставки капитализации.

Эта стоимость компании будет предварительной, т.к. для определения итоговой стоимости полученный показатель стоимости необходимо скорректировать на избыточные и не операционные активы, не принимающие участия в формировании денежного потока, избыток (дефицит) собственного оборотного капитала, а также на сальдированную величину отложенных налоговых активов и отложенных налоговых обязательств.

К не операционным активам могут быть отнесены:

- устаревшие или не введенные в работу нематериальные активы;

- недвижимое имущество, не участвующее в производственном процессе;

- объекты незавершенного строительства;

- нефункционирующие доходные вложения в материальные ценности и финансовые вложения.

Источник: Пресс-центр АКГ «ДЕЛОВОЙ ПРОФИЛЬ» (GGI), ФСС «Финансовый директор»

Как провести оценку бизнеса методом дисконтирования денежных потоков?

Иногда необходимо оценить бизнес-собственность по разным причинам, например, при анализе будущих продаж или инвестиционных рисков. Вы можете сложить стоимость всех ваших ресурсов, чтобы определить их стоимость. Но бизнес — это не только основные средства, это прежде всего доход, который они приносят или могут приносить.

Недостаточно оценить, какой денежный поток может предоставить предприятие и его имущество, все же необходимо сопоставить эти денежные потоки с настоящим временем, чтобы определить, является ли текущая цена, подлежащая уплате, разумной с учетом будущей прибыли.Давайте подробнее рассмотрим метод дисконтирования денежных потоков (ДДП), используемый для оценки стоимости бизнеса.

Содержание:

- 1. Суть метода дисконтирования денежных потоков

- 2. Сфера применения метода дисконтирования денежных потоков

- 3. Практическое применение метода ДДП

- 3.1. Исходная величина для дисконтирования денежных потоков

- 3.2. Сроки прогнозов

- 3.3. Расчет коэффициента дисконта

- 3.4. Порядок применения метода ДДП

- 4. Как быстро разобраться в методе дисконтированных денежных потоков?

1. Суть метода дисконтирования денежных потоков

Метод дисконтированных денежных потоков (английская версия названия «discounted cash flow method») представляет собой анализ стоимости коммерческой недвижимости, основанный на оценке ожидаемого дохода от оцененных активов.

Дисконтирование означает концепцию фактического соотношения будущих денежных потоков, которые оцененная недвижимость может обеспечить сегодня этими деньгами.

Экономический закон убывающей стоимости денег гласит, что в настоящее время вы можете купить больше, чем за ту же сумму в будущем. Дисконтирование основано на выборе настоящего времени в качестве отправной точки, которое дает значение ожидаемых денежных потоков, как прибылей, так и убытков. Для этого используйте ставку (коэффициент, норму) дисконта, которая представляет собой возврат денежных потоков, то есть их доходность.

Важный показатель также является временным: на сколько лет учитывается прогноз доходов.

2. Сфера применения метода дисконтирования денежных потоков

Метод дисконтирования денежных потоков считается универсальным, поскольку позволяет определить, каков будет будущий доход на данный момент. Денежные потоки могут быть переменными, прибыль заменяется потерями, и динамику не всегда можно предсказать. Но вы всегда можете оценить приобретенную недвижимость с точки зрения тех выгод, которые она может получить в будущем.

Метод ДДП рекомендуется, если:

- есть основания полагать, что в будущем денежный поток может существенно измениться;

- информация об оценке достаточна для прогнозирования будущих прибылей (или убытков);

- сезонность оказывает большое влияние на финансовые потоки;

- предметом оценки является коммерческий объект с большим количеством возможных функций;

- оцененная недвижимость была только что построена или введена в эксплуатацию.

ВАЖНО! В дополнение к очевидным преимуществам этого метода следует учитывать факторы, которые могут снизить его достоверность: вероятность ошибки при составлении прогнозов и так называемую симпатию оценивающего.

3. Практическое применение метода ДДП

Чтобы предсказать будущие денежные потоки и привести их к текущему моменту, необходимы следующие данные:

- прибыльность (денежные потоки);

- расчетные условия;

- ставка дисконтирования.

На их основе рассмотрим алгоритм расчета с использованием метода дисконтирования денежных потоков.

3.1. Исходная величина для дисконтирования денежных потоков

Расчет основан на прибыльности, то есть фактическом потоке денежных средств от оцениваемого имущества. Включает «чистый свободный денежный поток», то есть финансы, которые находятся в распоряжении владельца после вычета всех расходов, включая инвестиции.

3.2. Сроки прогнозов

Определение расчетного периода зависит от объема информации о предмете оценки. Если в долгосрочной перспективе их достаточно, чтобы сделать прогнозы, Вы можете выбрать более длительный период или повысить точность оценки.

В условиях российской экономической реальности средний период более или менее точных экономических прогнозов составляет 35 лет.

3.3. Расчет коэффициента дисконта

Этот показатель переводит сумму дохода в текущее время по отношению к стоимости. Для этого денежный поток должен быть умножен на ставку дисконтирования, являющейся ставкой дохода, которую может ожидать инвестор, вложивший средства в объект оценки. При установке ставки применяются следующие факторы:

- уровень инфляции;

- возврат активов, не связанных с финансовым риском;

- прибыль под риском;

- ставка рефинансирования;

- проценты по кредитным вкладам;

- средняя стоимость капитала и т. д.

Коэффициент дисконта определяется по формуле:

Кд = 1 / (1 + Сд)Nt

Где:

- Кд – коэффициент дисконта;

- Сд – ставка дисконтирования;

- Nt – номер временного периода.

3.4. Порядок применения метода ДДП

Чтобы правильно использовать метод ДДП, необходимо работать в соответствии со следующим алгоритмом, который хорошо зарекомендовал себя на практике оценки:

- Выбор периода оценки. Как уже упоминалось, в случае российских компаний не может превышать 35 лет, в то время как мировая практика использует гораздо более длительные периоды оценки из-за сокращения числа неконтролируемых факторов.

- Определение типа денежного потока подлежит определению. Вы можете оценить объем денежных потоков в обоих направлениях (доходы и убытки), проанализировав финансовые отчеты (текущий и предыдущие годы) и реальную ситуацию на рынке с учетом прогнозов. Несколько видов доходов принимаются во внимание, такие как:

- реальный валовой доход (после вычета налога на имущество и хозяйственных расходов собственника);

- возможный валовой доход;

- чистый операционный доход (исключая инвестиции в акционерный капитал и платежи по кредитам);

- денежные потоки до и после налогов.

Амортизация не включена в расчет денежных потоков. Потоки включены отдельно для каждого года прогнозного периода.

ВАЖНО! В Российской Федерации чаще всего выбирают не сами потоки для использования метода DDP, а чистый операционный доход без задолженности, налогооблагаемого дохода и денежного потока за вычетом операционных расходов.

1. Расчет реверсии — остаточная стоимость предмета оценки после прекращения потока дохода. Обращение может быть грубо определено:

- тестирование стоимости подобных объектов на внутреннем рынке;

- прогнозирование рынка;

- Независимый расчет ставки капитализации — доход за год, следующий за окончанием прогнозного периода.

2. Вычисление ставки дисконтирования. Самым сложным моментом в этих расчетах является правильное определение ставки дисконта, то есть нормы прибыли. Для этого существует более 10 экономических методов, каждый из которых имеет много преимуществ и недостатков. В каждом случае выбирается оптимальный метод. Специалисты Российской Федерации отдают предпочтение кумулятивному методу (добавляя все риски). В западной практике наиболее часто используемые методы:

- сравнение альтернативных инвестиций — чаще всего они используются при оценке недвижимости (норма прибыли зависит от прибыли инвестора или дохода от других проектов того же инвестора)

- распределение — составной процент транзакций рассчитывается по отношению к аналогичным объектам на рынке;

- Мониторинг — на основе регулярного мониторинга рынка для анализа инвестиций в недвижимость, показатель получается путем качественного сравнения сводных показателей.

3. Применение метода ДДП в соответствии с рассчитанными начальными показателями.

Для расчета используйте формулу:

ДДП = ∑ Nt=1ДП / (1+ Сд)t

где:

- ДДП – дисконтированные денежные потоки;

- ДП – денежный поток в выбранный период времени (t);

- Сд – ставка дисконтирования (норма дохода);

- t – временной прогнозный период;

- N – количество прогнозных периодов проявления денежных потоков.

4. Как быстро разобраться в методе дисконтированных денежных потоков?

По нашему опыту, проблемы с пониманием метода дисконтированных денежных потоков часто возникают, когда в экономике предприятия не хватает знаний, например, специалистов с базовым техническим образованием, которые изучают оценку бизнеса во время курсов переподготовки. В этом случае мы можем порекомендовать следующие руководства по оценке бизнеса, широко доступные в Интернете:

- Оценка стоимости предприятия (бизнеса). Грязнова А.Г. и др. — М.: Интерреклама, 2003 (единственное издание);

- Коупленд Т., Коллер Т., Муррин Д. Стоимость компании: оценка и управление. 3-е изд., перераб. и доп. – М.: ЗАО «Олимп-Бизнес» (любых лет издания).

Эти руководства не являются новыми, но в них подробно обсуждаются вопросы прогнозирования компонентов денежных потоков при оценке компании (выручка, затраты, чистый оборотный капитал и т.д.), а также расчета окончательной стоимости компании.

Дисконтирование как способ определения справедливой стоимости для целей МСФО

КФО № 10 2014

Леснова Ю.В.,

директор ООО АФ «Аудиторско-консалтинговый центр»

Статья предоставлена редакцией журнала «Корпоративная финансовая отчетность. Международные стандарты» в рамках совместного проекта «Методология МСФО для компаний и экспертов» Издательского дома «Методология» и Финансовой академией «Актив» для экспертов в области МСФО.

Вся методология МСФО, комментарии экспертов, практические разработки, отраслевые рекомендации доступны при годовой и полугодовой подписке на журнал.

Временная стоимость денег — это один из основных принципов отражения операций по финансированию бизнеса. Временная стоимость денег связана с процентными ставками, сложным процентом, понятием времени и рисками в отношении денежных средств и их потоков. Любая компания представляет собой объект инвестиций, то есть, привлекая сегодня денежные средства от инвесторов, компания должна через время обеспечить возврат долга инвестору (кредитору, акционеру) и произвести выплату вознаграждения за эти инвестиции.

В основе концепции временной стоимости денег лежит следующее: значение одной денежной единицы, которая есть в наличии в настоящее время, больше, чем значение одной денежной единицы, которую получим в будущем. Происходит это по трем причинам. Во-первых, денежная единица может быть инвестирована в настоящее время и в этом случае будут заработаны проценты на протяжении времени инвестирования. Во-вторых, деньги подвержены инфляции, то есть с течением времени уменьшается их покупательная способность, что делает стоимость денег меньшей в будущем, так как сегодня можно купить на эти деньги больше, чем на эти же деньги в будущем. В-третьих, всегда есть риск не получить вложенные деньги обратно в будущем, при этом если вы имеете денежные средства в настоящий момент, то в таком случае нет никакого риска, что это произойдет.

Концепция временной стоимости позволяет инвестору учесть вышеизложенные причины при принятии финансовых решений путем оценки денежных потоков в различные периоды времени, на основании преобразования денежных потоков на текущий момент или на будущий момент времени.

Основы дисконтирования

Временная стоимость денег включает в себя понятия будущей стоимости (компаундирование) и текущей стоимости (дисконтирование).

В расчетах используются четыре основных типа временной стоимости денег:

- будущая стоимость единовременного платежа,

- будущая стоимость аннуитета,

- приведенная стоимость единовременного платежа,

- приведенная стоимость аннуитета.

В финансовом учете используется дисконтирование денежных потоков, чтобы обеспечить сопоставимость данных финансовой отчетности разных компаний, разных отчетных периодов. Кроме того, дисконтирование позволяет четко определить финансовые расходы за отчетный период с учетом особенности финансирования конкретной компании.

В целом операции дисконтирования сводятся к формуле дисконтирования:

PV = FV / (1 + i)n,

где PV — текущая стоимость;

FV — будущая стоимость;

i — ставка дисконтирования;

n — срок (число периодов).

Для того чтобы определить будущую стоимость, следует преобразовать формулу:

FV = PV × (1 + i)n,

Пример 1

Компания хочет иметь 1 млн руб. через год, при условии процентной ставки 10 % годовых. Сумма, которую необходимо вложить в настоящий момент, составит:

PV = FV / (1 + i)n = 1 000 000 / 1,1 = 909 091 руб.

Пример 2

Компания хочет иметь 1 млн руб. через 3 года, при условии процентной ставки 10 % годовых. Сумма, которую необходимо вложить в настоящий момент, составит:

PV = FV / (1 + i)n = 1 000 000 / 1,331 = 751 315 руб.

В МСФО вопросы дисконтирования представлены в нескольких стандартах, но особенно детально они описаны в МСФО (IFRS) 13 «Оценка справедливой стоимости» и МСФО (IAS) 36 «Обесценение активов».

Дисконтирование в МСФО (IFRS) 13

В МСФО (IFRS) 13 «Оценка справедливой стоимости» приведены методы оценки справедливой стоимости, предусматривающие дисконтирование, в случае применения доходного подхода при определении справедливой стоимости.

При использовании доходного подхода при оценке справедливой стоимости будущие суммы (например, потоки денежных средств или доходы и расходы) преобразовываются в единую сумму на текущий момент (то есть дисконтированную). А результат оценки справедливой стоимости отражает текущие рыночные ожидания в отношении таких будущих сумм.

Метод оценки по приведенной стоимости, используемый для определения справедливой стоимости, будет зависеть от фактов и обстоятельств, специфических для оцениваемого актива или обязательства (например, наблюдаются ли цены на сопоставимые активы или обязательства на рынке), и наличия достаточных данных. Можно утверждать, что при использовании данного метода могут применяться наблюдаемые данные (например, безрисковая ставка на капитал).

Справочно

Согласно пункту B13 МСФО (IFRS) 13 приведенная стоимость (то есть применение доходного подхода) — это инструмент, используемый для связывания будущих сумм (например, потоков денежных средств или значений стоимости) c существующей суммой с использованием ставки дисконтирования.

Определение справедливой стоимости по приведенной стоимости основано на предположении о том, что потенциальный инвестор (покупатель) не заплатит сумму, превышающую текущую стоимость будущих денежных потоков; в свою очередь, продавец не продаст по цене, которая ниже текущей стоимости прогнозируемых будущих доходов. В результате такого равновесия стороны придут к соглашению о рыночной цене, равной текущей стоимости будущих доходов.

По сути, подход, основанный на приведенной стоимости денежных потоков, оказывается более подходящим оценочным методом, когда текущая деятельность может дать определенное представление о том, какой она станет в будущем, включая предположения о дальнейших темпах роста.

Определение справедливой стоимости актива или обязательства с использованием метода оценки по приведенной стоимости охватывает все следующие элементы с точки зрения участников рынка на дату оценки:

- оценку будущих потоков денежных средств от оцениваемого актива или обязательства;

- ожидания в отношении возможных изменений суммы и времени получения потоков денежных средств, представляющих неопределенность, присущую потокам денежных средств;

- временную стоимость денег, представленную ставкой по безрисковым монетарным активам, сроки погашения или сроки действия которых совпадают с периодом, охватываемым потоками денежных средств, и которые не представляют никакой неопределенности в отношении сроков и риска дефолта для их держателя (то есть безрисковую ставку вознаграждения);

- цену, уплачиваемую за принятие неопределенности, присущей потокам денежных средств (то есть премию за риск);

другие факторы, которые участники рынка приняли бы во внимание в сложившихся обстоятельствах; - риск невыполнения обязательств, относящийся к данному обязательству, включая собственный кредитный риск предприятия (то есть лица, принявшего на себя обязательство).

Общие принципы применения любого метода оценки по приведенной стоимости состоят в следующем:

- Потоки денежных средств и ставки дисконтирования должны отражать допущения, которые использовались бы участниками рынка при установлении цены на актив или обязательство.

- Для потоков денежных средств и ставок дисконтирования должны учитываться только те факторы, которые относятся к оцениваемому активу или обязательству.

- Для того чтобы избежать двойного учета или не упустить влияние факторов риска, ставки дисконтирования должны отражать допущения, совместимые с допущениями, присущими потокам денежных средств.

- Допущения в отношении потоков денежных средств и ставок дисконтирования должны быть последовательными между собой. Например, номинальные потоки денежных средств, которые включают эффект инфляции, должны дисконтироваться по ставке, включающей эффект инфляции. Номинальная безрисковая ставка вознаграждения включает эффект инфляции. Фактические потоки денежных средств, исключающие эффект инфляции, должны дисконтироваться по ставке, исключающей эффект инфляции. Аналогичным образом потоки денежных средств за вычетом налогов должны дисконтироваться с использованием ставки дисконтирования за вычетом налогов. Потоки денежных средств до уплаты налогов должны дисконтироваться по ставке, совместимой с указанными потоками денежных средств.

- Ставки дисконтирования должны учитывать основополагающие экономические факторы, связанные с валютой, в которой выражены потоки денежных средств.

Пример 3

Компания А осуществляет оценку справедливой стоимости активов по приведенной стоимости. Для расчета у компании имеются данные реальной доходности по активам в размере 10 % годовых. Ожидаемые темпы инфляции — 5 % в год, поэтому компания отражает денежные потоки с учетом темпа инфляции. Чтобы определить приведенную стоимость денежных потоков, компания должна для дисконтирования использовать номинальную ставку процента. Для этого можно применить формулу Фишера:

1 + Номинальная ставка процента =

= (1 + Реальная ставка процента) × (1 + Процент инфляции).

Таким образом, компания А дисконтировать денежные потоки будет по номинальной ставке:

[(1 + 0,1) × (1 + 0,05)] − 1 = 15,5 %.

Пример 4

Компания А рассчитывает справедливую стоимость оборудования. Стоимость капитала после налогообложения по номинальной стоимости составляет 10 %. Допустим, инфляция составляет 3 % в год. Имеется следующая информация о денежных потоках по номинальной стоимости:

Таким образом, справедливая стоимость актива составляет 30 192 тыс. руб.

Рассмотрим дисконтирование денежных потоков по реальной стоимости.

(1 + Реальная ставка процента) =

(1 + Номинальная ставка процента) / (1 + Процент инфляции) =

(1 + 0,1) / (1 + 0,03) = 6,8 %

В данном случае справедливая стоимость актива составит 30 194 тыс. руб.

Таким образом, справедливая стоимость, определенная методом дисконтирования по номинальной стоимости, и дисконтированная по реальной стоимости имеют одинаковый результат.

Пример 5

На 1 января 2014 года компания имеет обязательство по выводу из эксплуатации оборудования по окончании срока полезного использования, который оценивается в 10 лет. Компания провела оценку расходов на выполнение обязательства и определила прочие условия, связанные с его выполнением:

- Ожидаемый отток денежных средств на выполнение работ подрядчиком — 1500 тыс. руб. Подрядчик, как правило, требует компенсацию за риск того, что фактические оттоки денежных средств могут отличаться от предполагаемых из-за неопределенности, присущей сроку выполнения, который наступит через 10 лет. По оценкам компании, размер такой компенсации составляет 10 % с учетом инфляции.

- Ожидаемый отток на оплату накладных расходов компании — 1000 тыс. руб.

- Ожидаемый уровень инфляции — 4 % в год.

- Безрисковая ставка по состоянию на 1 января 2014 года для срока 10 лет составляет 5 %. Компания корректирует этот показатель на 3,5 % с учетом риска невыполнения. Таким образом, ставка дисконтирования с учетом риска составляет 8,5 %.

Справедливая стоимость обязательства будет рассчитываться с использованием дисконтирования денежных потоков следующим образом:

Таким образом, справедливая стоимость обязательства составляет 1800,33 тыс. руб.

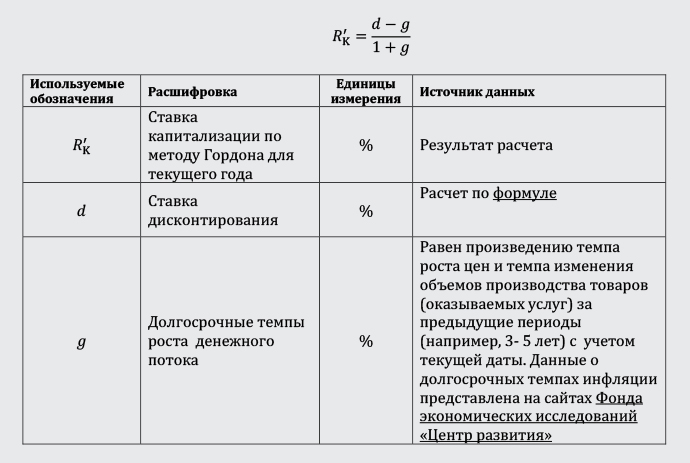

Метод дисконтирования денежных потоков

Методом дисконтирования денежных потоков инвесторы оценивают будущие ожидаемые денежные потоки и дисконтируют их по ставке доходности, которая учитывает временную стоимость денег и относительные риски инвестиций.

Можно представить метод дисконтирования денежных потоков следующей формулой:

DCF = CF1 / (1 + k) + CF2 / (1 + k)2 + CFn / (1 + k)n,

где DCF — дисконтированный денежный поток;

CF1, CF2, CFn — денежные потоки по периодам;

k — ставка дисконтирования.

Свободный денежный поток компании представляет собой денежный поток от актива до выплаты каких-либо долговых платежей. В операционных денежных потоках не учитываются проценты и их влияние на налоги, так как этот фактор непосредственно учитывается в коэффициенте дисконтирования.

При оценке будущих ожидаемых денежных потоков обычно выделяют следующие типы рисков:

- единичный риск;

- рыночный риск.

- ставка дисконтирования для собственного капитала;

- ставка дисконтирования для заемного капитала.

- существует развитый высоколиквидный рынок акций;

- оценка финансового актива может осуществляться по прогнозируемым потокам платежей, получаемых владельцами капитала;

- дивиденды по акциям фиксированы и не меняются по годам;

- срок обращения акций не ограничен.

- для всех инвесторов период вложения одинаков;

- информация свободно и незамедлительно доступна для всех инвесторов;

- инвесторы имеют однородные ожидания, то есть одинаково оценивают будущие доходности, риск и ковариации доходностей ценных бумаг;

- безрисковая процентная ставка одинакова для всех инвесторов.

Единичный риск представляет собой неопределенности, присущие ожидаемым денежным потокам.

Метод оценки риска

Метод оценки риска — это использование метода статистической вероятности. При применении метода оценки по ожидаемой приведенной стоимости используется набор потоков денежных средств, который представляет взвешенное с учетом вероятности среднее значение всех возможных будущих потоков денежных средств. Получаемая в результате расчетная величина идентична ожидаемой стоимости, которая в статистическом выражении является средневзвешенным значением возможной стоимости дискретной случайной переменной с соответствующей взвешиваемой вероятностью. Поскольку все возможные потоки денежных средств взвешиваются с учетом вероятности, получаемый в результате ожидаемый поток денежных средств не является условным и не зависит от возникновения какого-либо определенного события.

Пример 6

Компания А рассчитывает справедливую стоимость оборудования. Стоимость капитала компании составляет 10 %. Имеется следующая информация о распределении вероятности поступления денежных потоков:

Рассчитаем дисконтированную стоимость денежных потоков.

В данном случае справедливая стоимость актива составит 24 693 тыс. руб.

Следует отметить, что на практике может существовать много возможных результатов (исходов). Однако для того чтобы применить метод оценки по ожидаемой приведенной стоимости, не всегда нужно учитывать распределение всех возможных потоков денежных средств, используя сложные модели и методы. Вместо этого можно разработать ограниченное количество дискретных сценариев и вероятностей, которые охватывают множество возможных потоков денежных средств.

Ставка дисконтирования

Приведение спрогнозированных денежных потоков в текущую стоимость осуществляется с помощью ставки дисконтирования.

Справочно

Ставка дисконтирования — это норма доходности, которую желает получать инвестор от вложенных средств. При этом важной составляющей нормы доходности является компенсация за риск, связанный с инвестированием.

Следует отметить, что ставка дисконтирования не зависит от структуры капитала компании и способа, с помощью которого компания финансировала приобретение актива, поскольку будущие потоки денежных средств, ожидаемые от актива, не зависят от того, каким образом компания финансировала приобретение актива. Применяемая ставка дисконтирования должна соответствовать типу денежного потока.

Ставки дисконтирования можно также подразделить следующим образом:

Взаимосвязь ставки дисконтирования для собственного капитала и ставки дисконтирования для заемного капитала характеризуется следующей формулой средневзвешенной стоимости капитала (WACC):

WACC = Ke × We + Kp × Wp + Kd × Wd × (1 × T),

где Ke — стоимость обыкновенных акций, %;

We — доля обыкновенных акций в структуре капитала;

Kp — стоимость привилегированных акций, %;

Wp — доля привилегированных акций в структуре капитала;

Kd — стоимость заемного капитала, %;

Wd — доля заемного капитала в структуре капитала;

T — ставка налога на прибыль, %.

Расчет стоимости собственного капитала ставки на основе модели дисконтирования дивидендов (kр) рассчитывается по следующей формуле:

kр = D / P,

где D — фиксированный размер выплачиваемых дивидендов;

Р — рыночная цена одной акции в настоящий момент.

Данный расчет основывается на следующих предположениях:

Расчет стоимости собственного капитала на основе модели стоимости обыкновенных акций (kе) с прогнозируемым приростом дивидендов основывается на формуле:

kе = (D1 / P0) + g,

где D1 — денежные дивиденды на одну акцию, выплата которых ожидается в конце первого периода;

Р0 — рыночная цена одной акции в настоящий момент;

g — прогнозируемый ежегодный рост дивидендов.

Данный метод лучше всего подходит для компаний, растущих со скоростью, не превышающей скорости номинального роста в экономике, с хорошо установленной политикой выплаты дивидендов, и эти выплаты они намерены производить и в будущем.

Стоимость собственного капитала рассчитывается также на основе модели оценки капитальных активов (САРМ). Модель оценки капитальных активов предусматривает, что ожидаемая доходность инвестора складывается из двух компонентов: безрисковой ставки доходности и премии за риск инвестирования. Сама же премия за риск корректируется на систематический риск актива. Систематический риск обозначается бета-коэффициентом (β).

Важнейшие из предположений в данной модели:

Ниже представлена формула расчета стоимости собственного капитала (Re) по модели САРМ:

Re = Rf + (Rm − Rf ) × β,

где Rf — безрисковая ставка доходности, %;

Rm — рыночная доходность собственного капитала, %;

(Rm − Rf) — премия за риск, %;

β — бета-коэффициент, характеризующий риск компании.

Считается, что безрисковая ставка доходности одинакова для всех инвесторов. В качестве безрисковой ставки могут использоваться государственные облигации страны-эмитента.

Метод CAPM является наиболее рыночным. При наличии развитого фондового рынка в оценочной практике данный метод применяется наиболее часто.

Таким образом, принцип временной стоимости денег используется в финансовом учете для отражения ряда операций, например связанных с учетом сделок по долгосрочным займам, финансовой аренде, кредиторской и дебиторской задолженности, с учетом операций с векселями и облигациями, для отражения амортизации премий и дисконтов (скидок) по облигациям, для оценки компонентов затрат и многого другого.

Принцип временной стоимости денег является основой в области финансов, он дает понимание ценности денег во времени, имеет решающее значение для определения ожидаемой отдачи от вложенных инвестиций.

Разберитесь в теме оценки справедливой стоимости глубже на курсе «ДипИФР. Гарантия»!

Зарегистрируйтесь и посмотрите 3 урока бесплатно!

Проверьте себя. Какой метод дисконтирования используется в компаниях с установленной политикой выплаты дивидендов?

Давать оценку бизнес-собственности бывает необходимо по различным поводам, например, будущая продажа или анализ рисков инвестирования. Можно для определения стоимости сложить стоимость всех активов, находящихся в собственности. Но бизнес – это не только основные средства, прежде всего, это тот доход, который они приносят или могут приносить.

Мало оценить, какой финансовый поток способно дать предприятие и входящее в него имущество, нужно еще соотнести эти денежные потоки с настоящим временем, с тем, чтобы определить, целесообразна ли сегодняшняя цена, которую нужно заплатить, с прогнозируемой прибылью в будущем.

Подробно рассмотрим метод дисконтирования денежных потоков (ДДП), применяемый для оценки стоимости бизнеса.

Каковы особенности управления денежными потоками организации?

Суть метода дисконтирования денежных потоков

Метод дисконтированных денежных потоков (англоязычный вариант названия «discounted cash flow method») – это анализ стоимости бизнес-собственности, основанный на оценке ожидаемых доходов от оцениваемых активов.

Дисконтирование означает понятие реального соотношения будущих денежных потоков, которые может дать оцениваемая собственность, и этих денег на сегодняшний день.

Экономический закон убывающей стоимости денег гласит, что в настоящее время за ту же сумму можно приобрести меньше, чем в будущем. Смысл дисконтирования – в выборе точкой отсчета настоящий момент, к которому приводится стоимость ожидаемых финансовых потоков как прибылей, так и убытков. Для этого применяют ставку (коэффициент, норму) дисконта, представляющую собой отдачу от денежных потоков, то есть их доходность.

Важным показателем является также временной: в течение скольких лет учитывается прогнозируемый доход.

Как отражать в бухгалтерской отчетности курсовые разницы и денежные потоки в иностранной валюте?

Сфера применения метода дисконтирования денежных потоков

Метод дисконтирования денежных потоков считается универсальным, поскольку позволяет определить, чего стоят будущие доходы в настоящем времени. Потоки денег могут быть изменчивыми, прибыли сменяться убытками, их динамику далеко не всегда можно предусмотреть. Но всегда можно оценить приобретаемую собственность с точки зрения приобретаемых сегодня преимуществ, которые она может дать в будущем.

В чем суть метода дисконтирования денежных потоков?

Целесообразно применять метод ДДП, если:

- есть основания считать, что в будущем денежные потоки могут существенно измениться;

- информации об объекте оценки достаточно для прогнозирования будущих прибылей (или убытков);

- на потоки финансов оказывает сильное влияние сезонность;

- предмет оценки представляет собой коммерческий объект с большим количеством возможных функций;

- оцениваемая недвижимость только что построена или введена в эксплуатацию.

ВАЖНО! Помимо очевидных преимуществ метода, нужно принять во внимание факторы, могущие снизить его достоверность: возможность ошибки в осуществлении прогнозов и так называемую симпатию оценивающего.

Практическое применение метода ДДП

Для прогнозирования будущих денежных потоков и их приведения к текущему моменту необходимы следующие данные:

- доходность (сами денежные потоки);

- сроки расчетов;

- ставка дисконтирования.

Рассмотрим на их основе алгоритм расчетов по методу дисконтирования денежных потоков.

Исходная величина для дисконтирования денежных потоков

Базой для расчетов является доходность, то есть реальные денежные потоки от оцениваемой собственности. Учитывается «чистый свободный денежный поток», то есть те финансы, которые останутся в распоряжении собственника после вычета всех затрат, в том числе и инвестиций.

Сроки прогнозов

Определение расчетного периода зависит от объема сведений об объекте оценки. Если их достаточно, чтобы делать прогнозы на долгий срок, можно выбрать более длительный временной период или повысить точность оценки.

В условиях российских экономических реалий средний срок более или менее точных экономических прогнозов составляет 35 лет.

Расчет коэффициента дисконта

Этот показатель приводит величину доходов к текущему времени относительно стоимости. Для этого потоки денег нужно умножить на ставку дисконтирования, представляющую собой установленную норму доходов, которую может ждать инвестор, вложивший средства в объект оценки. При определении ставки используются следующие факторы:

- инфляционный коэффициент;

- доходность по активам, не предусматривающим финансовых рисков;

- прибыль за счет риска;

- ставка рефинансирования;

- процент по кредитным вкладам;

- средняя стоимость капитала и др.

Коэффициент дисконта определяется по формуле:

Кд = 1 / (1 + Сд)Nt

где:

- Кд – коэффициент дисконта;

- Сд – ставка дисконтирования;

- Nt – номер временного периода.

Порядок применения метода ДДП

Для адекватного использования метода ДДП необходимо действовать по следующему алгоритму, зарекомендовавшему себя в оценочной практике:

- Выбор оценочного периода. Как уже говорилось, для российских компаний он не может превышать 35 лет, тогда как мировая практика использует значительно более длинные периоды оценки за счет снижения количества неконтролируемых факторов.

- Определение исследуемого типа денежного потока. Можно оценивать величины денежных потоков в обе стороны (доходы и убытки) путем анализа финансовой отчетности (текущей и за предыдущие годы) и реальной рыночной ситуации с учетом прогнозов. Учитывается несколько типов доходов, как-то:

- действительный валовой доход (за вычетом налога на недвижимость и предпринимательских расходов собственника);

- возможный валовой доход;

- чистый операционный доход (за вычетом капитальных вложений и платежей по обслуживанию займов);

- денежные потоки до и после уплаты налогов.

- Расчет реверсии – остаточной стоимости объекта оценки после того, как доходы перестали поступать. Реверсию можно примерно определить с помощью:

- изучения стоимости аналогичных объектов на отечественном рынке;

- прогноза рыночной ситуации;

- самостоятельного расчета ставки капитализации – дохода за год, следующий после окончания прогнозного периода.

- Вычисление ставки дисконтирования. Самый сложный момент в этом расчете – правильно определить ставку дисконтирования, то есть норму дохода. Для этого существует более 10 экономических методов, каждый из которых обладает рядом достоинств и недостатков. Выбирается оптимальный метод в каждом конкретном случае. Специалисты РФ предпочитают кумулятивный метод (сложение всех рисков). В западной практике чаще всего применяются методы:

- сравнения альтернативных инвестиций – чаще всего применяется при оценке недвижимости (за ставку признается задаваемая инвестором доходность либо доходы от других проектов этого же инвестора);

- выделения – вычисляется сложный процент от сделок относительно аналогичных объектов на рынке;

- мониторинга – основан на регулярном отслеживании рынка для анализа инвестиций в недвижимость, ставка выводится путем качественного сравнения сводных показателей.

- Применение метода ДДП по вычисленным исходным показателям. Для вычисления применяют формулу:

- ДДП – дисконтированные денежные потоки;

- ДП – денежный поток в выбранный период времени (t);

- Сд – ставка дисконтирования (норма дохода);

- t – временной прогнозный период;

- N – количество прогнозных периодов проявления денежных потоков.

Амортизацию при учете потоков не учитывают. Во внимание принимаются потоки отдельно за каждый год прогнозного периода.

СПРАВКА! В РФ чаще всего выбирается для применения метода ДДП не сами потоки, а чистый операционный доход без отягощения долгами, налогооблагаемая прибыль и наличный поток за вычетом эксплуатационных расходов.

ДДП = ∑ Nt=1ДП / (1+ Сд)t

где:

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Прибыль есть, а где деньги? Этот вопрос – стандартная головная боль многих финансовых руководителей. В попытках ответить руководству и собственникам на данный вопрос «простыми словами» в ход идут графики, диаграммы, многостраничная аналитика.

Между тем, существуют стандартные экономические показатели, позволяющие дать исчерпывающую информацию о том, «где деньги», исходя из которой организация сможет вести более эффективную, осознанную деятельность

В этой статье мы попробуем разобраться, где же прибыль, где результат работы всей компании за расчетный период и куда он девается, если его нет на расчетном счете в том же объеме, что и прибыли?

Составляющие денежного потока

Денежный поток – поток капитала в денежной форме в виде платежей и поступлений во все места учета денежных средств (ДС) предприятия. Поступления трактуются при этом как положительный денежный поток, а платежи как отрицательный.

Ключевым здесь для финансового менеджера является величина разницы между ними, а также накопительным итогом, так как это будет остаток ДС фирмы в динамике. Жизненно необходимо не допускать отрицательных остатков в бюджетах и просроченных платежей или, другими словами, неплатежей из-за отсутствия денег.

Здесь мы сталкиваемся с расчетом чистого денежного потока (ЧДП), в котором нуждается коммерческая структура для понимания своих собственных действий в экономической перспективе.

Чистый денежный поток (кэш-флоу или cash-flow) – разница в поступлениях и платежах или в притоке и оттоке капитала только в форме денег. Видов такого потока характеризуются профилями деятельности – инвестиционным, финансовым или операционный. Его можно рассчитывать прямым и косвенным методом (для него нужно ведение ББЛ), он бывает для собственников и для кредиторов.

Он отличается от чистой прибыли, представляя собой потоки и оттоки ДС, а прибыль – объем разницы между выручкой, доходом и затратами, понесенными фирмой, и всегда либо превышает, либо меньше ее. В части прироста капитала, прибыль показывает его в целом по компании, а ЧДП только в деньгах. Если смотреть на ЧДП с позиции товарно-денежных потоках, то это возможно, когда деньги являются абсолютным товаром по своей форме.

Бесплатно подберем программу для учета движения денежных средств

Виды денежных потоков

Денежные потоки соотносимы со статьями и видами деятельности в БДДС, где присутствуют три вида деятельности. Разницу между платежами и поступлениями делят в соответствии с этими видами:

- операционный ДП;

- инвестиционный ДП;

- финансовый ДП.

Чтобы выяснить, что входит в расчет этих денежных потоков, можно посмотреть в статьи БДДС, поскольку их состав ближе всего к составу учитываемых платежей и поступлений.

Разделы первого вида:

- операционных поступлений за реализованные товары;

- операционные платежи за сырье, материалы, полуфабрикаты, энергоносители, энергию, предоставляемые услуги;

- платежи за инструменты, оборудование, переносящие свою стоимость полностью в отчетном периоде;

- выплаты по заработной плате, по рабочей силе вообще;

- отчисления в фонды.

Состав второго:

- оплат поставщикам оборудования, принимаемого на баланс как внеоборотные средства;

- оплат за купленные здания, сооружения;

- оплат по транспортировке, установке и демонтажу основных средств;

- процентов по кредитам за основные средства.

Третий вид (обеспечивает рассматриваемый нами поток):

- взятие-отдача кредитов и займов;

- выплаты процентов по кредитам и займам;

- приход процентов за выданные займы;

- полученных дивидендов от вложений в акции;

- притока капитала от реализации собственных облигаций, векселей;

- оттока капитала на погашение собственных облигаций, процентов и купонов по ним, погашение собственных векселей;

- платежей по распределению прибыли предприятия.

Об автоматизации контроля движения денежных средств в 1С можно также прочитать на нашем сайте.

Методы расчета

Эти методы схожи с методами инвестиционных расчетов, так как и там и там считают поток капитала в деньгах для собственного капитала, вложенного собственниками или инвесторами. Характерным здесь является применение абсолютных показателей, а не коэффициентов.

Формула расчета суммарного потока денег не представляет собой чего-то сложного, ведь это лишь сумма всех поступлений денег. При этом сведения о сводном потоке не дадут ценной информации для менеджмента, поскольку важен свободный поток денег, поскольку легко перенаправляется на другие цели без значительного ущерба для хоздеятельности. По этой же причине применение формулы по балансу здесь не имеет особого смысла: по ней его рассчитать затруднительно и приходится вскрывать оборотные статьи, поэтому лучше применять как балансовые, так и оборотные показатели.

Расчет ведется в нескольких временных перспективах – от недели до нескольких лет. Планируются они во время бюджетирования – составления бюджетов финансово-экономической службой и платежных календарей казначейством.

Об автоматизации казначейства с помощью решений 1С и в частности автоматизированном составлении платежных календарей можно прочитать в статье на нашем сайте.