Инвестиции17 декабря 2021 в 15:0027 743

Акции роста на ближайшие 5 лет

10 российских эмитентов, акции которых могут показать наибольший рост в период 2022–2027

Тенденции будущей пятилетки

Насколько для России страшен переход на зелёную энергетику?

En+ Group и «РУСАЛ»

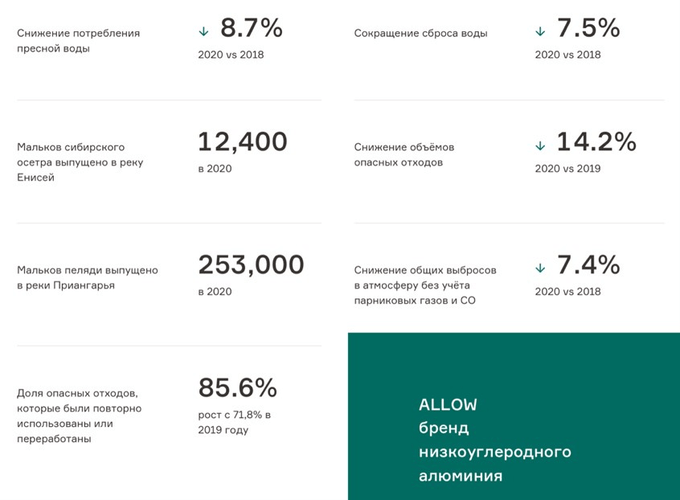

Рис. 1. Ключевые достижения En+ Group в 2020 г. Источник: сайт компании

Рис. 2. Динамика изменения стоимости акций En+ Group на Мосбирже, март 2020 — сентябрь 2021. Источник: сайт Мосбиржи

Рис. 3. Производство алюминия в En+ Group. Источник: данные компании

Рис. 4. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Норникель» и «Полиметалл»

Рис. 5. Производство никеля в «Норникеле». Источник: данные компании

Рис. 6. Динамика изменения стоимости акций «Норникеля» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 7. Динамика изменения стоимости акций «Полиметалла» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Ozon

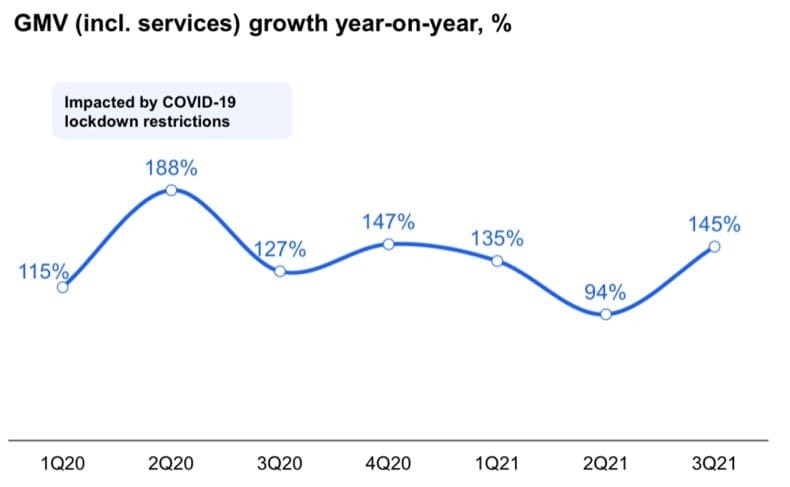

Рис. 8. Динамика GMV Ozon. Источник: презентация компании по итогам III квартала 2021 г.

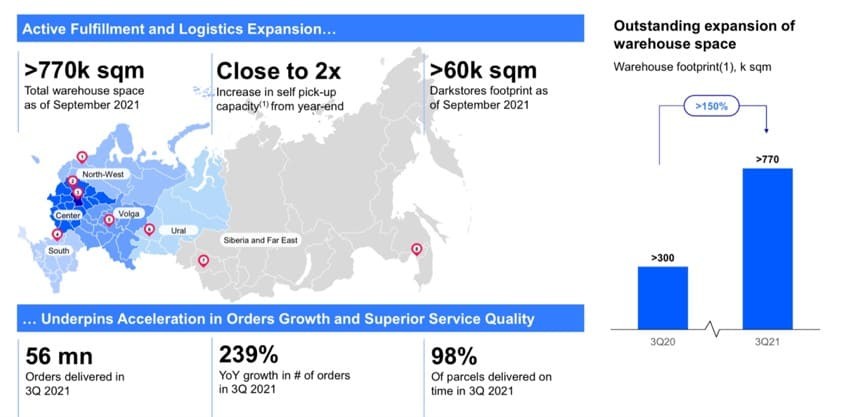

Рис. 9. Развитие логистики и динамика количества складов Ozon. Источник: презентация компании

Рис. 10. Динамика изменения стоимости акций Ozon на Мосбирже, апрель — декабрь 2021. Источник: сайт Мосбиржи

«Аэрофлот»

Рис. 11. Динамика изменения стоимости акций «Аэрофлота» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Энел Россия»

Рис. 12. Динамика капитальных затрат «Энел Россия». Источник: данные компании

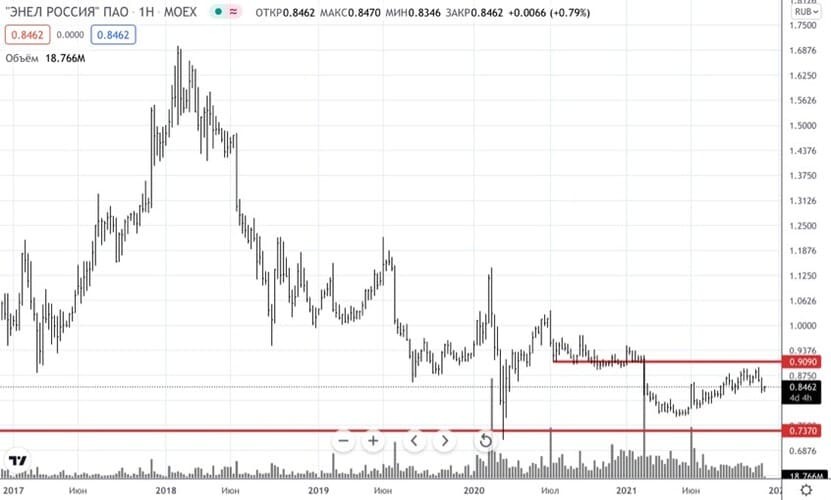

Рис. 13. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Газпром»

Рис. 14. Капитальные затраты «Газпрома». Источник: данные компании

Рис. 15. Динамика изменения стоимости акций «Газпрома» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Роснефть» и «Татнефть»

Рис. 16. Динамика изменения стоимости акций «Татнефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 17. Динамика изменения стоимости акций «Роснефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«АЛРОСА»

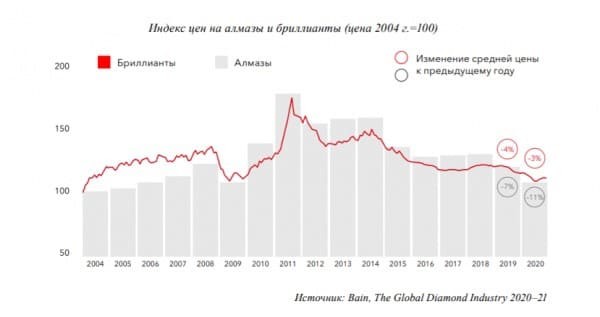

Рис. 18. Динамка цен на бриллианты и алмазы. Источник: сайт компании

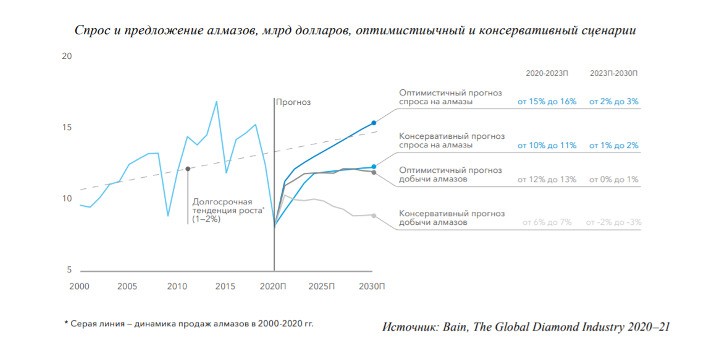

Рис. 19. Динамика спроса и предложения на алмазную продукцию. Источник: сайт компании

Рис. 20. Динамика изменения стоимости акций «АЛРОСА» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

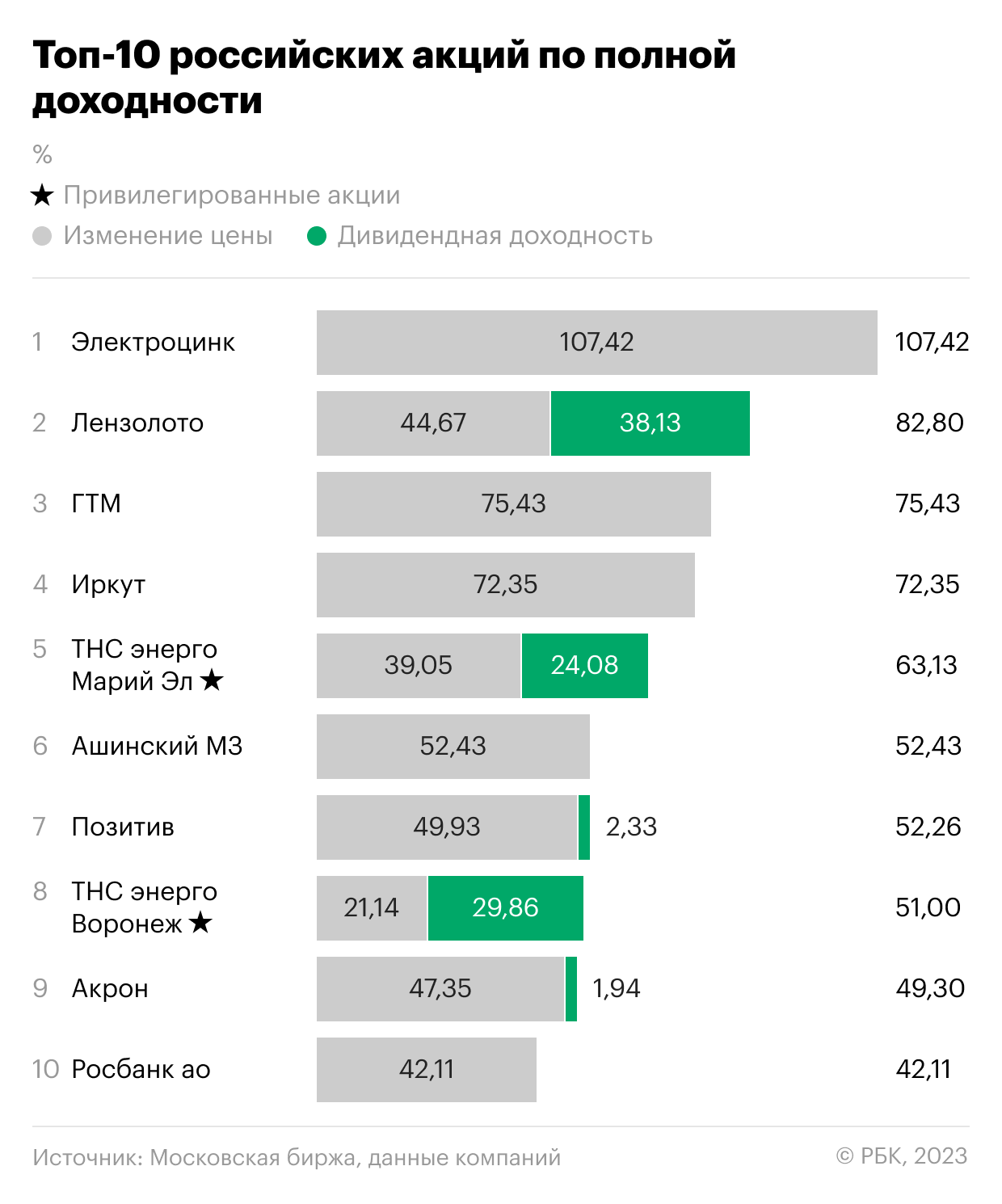

Какие акции были самыми доходными для инвесторов в 2022 году? Итоги завершившегося года — в обзоре «РБК Инвестиций»

Лучшие российские акции по полной доходности

«РБК

Инвестиции

» определили топ-10 самых доходных российских акций по итогам 2022 года. Учитывался как рост котировок

ценных бумаг

, так и

дивиденды

, которые были выплачены в течение года. Доходность каждой акции считалась как сумма процентного изменения цены акций за год и дивидендной доходности. Дивидендная доходность, в свою очередь, определялась как процентное отношение всех выплаченных в течение года дивидендов по акциям к цене акции на конец 2021 года.

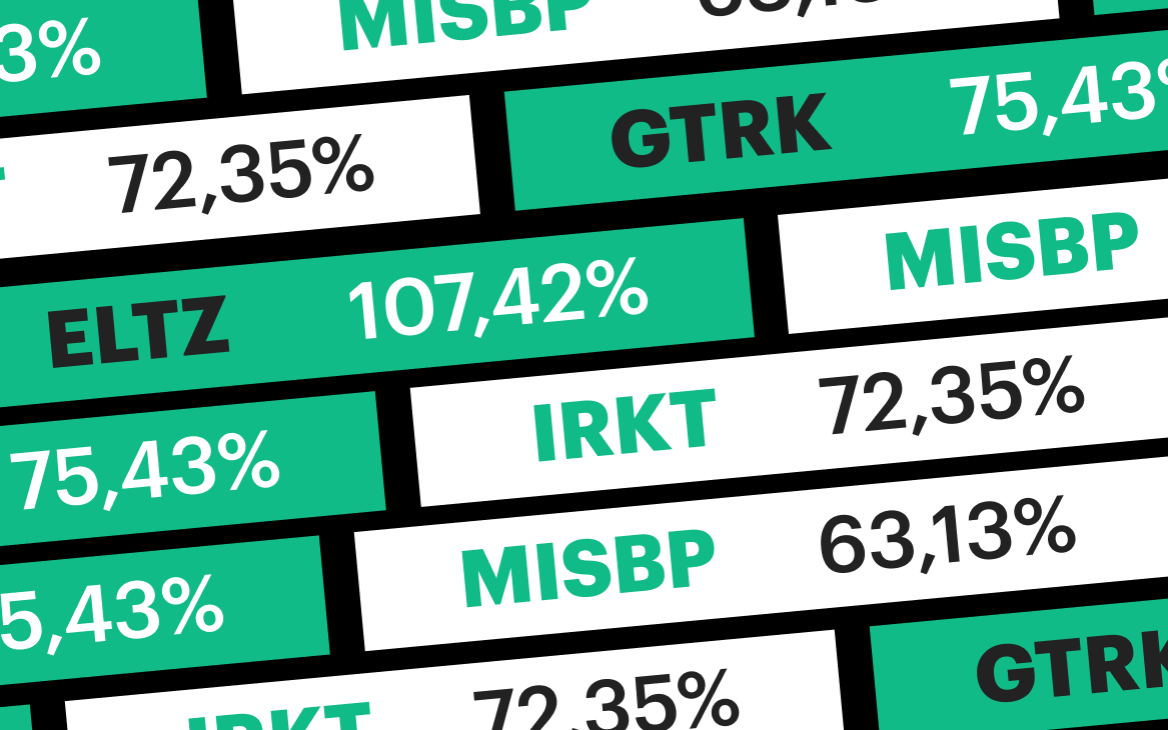

2022 год был для фондового рынка России не самым удачным. По его итогам индекс полной доходности Московской биржи снизился на 37,26%, с 7250,04 до 4548,82 пункта. Тем не менее средняя полная доходность десяти лучших российских акций 2022 года составила 64,82%. При этом разброс доходности топ-10 был большой — от 42,11% у акций Росбанка до 107,42% у акций «Электроцинка».

Десять российских акций с наибольшей полной доходностью за 2022 год

Доходность половины акций топ-10 была обеспечена только за счет роста котировок. Акционеры «Электроцинка», ГТМ, «Иркута», Ашинского металлургического завода и Росбанка в течение 2022 года не получали дивидендов. Но при этом рост котировок этих бумаг обеспечил инвесторам неплохую доходность.

С другой стороны, для держателей привилегированных акций «ТНС энерго Воронеж» больше половины доходности было обеспечено дивидендами. Если бы инвестор купил эти акции в конце 2021 года, то доходность от выплаты дивидендов для него составила бы 29,86%, в то время как годовой рост котировок достиг только 21,14% (итого полная доходность 51%).

Также значительная доля дивидендной доходности отмечена в акциях «Лензолота» (из 82,8% полной доходности 38,13 п.п. обеспечено дивдоходностью) и в привилегированных акциях «ТНС энерго Марий Эл» (из 63,13% полной доходности дивидендами обеспечено 24,08 п.п.).

Секторальный состав списка топ-10 лучших акций не дает возможности выявить какую-либо отраслевую специфику. Среди лучших российских бумаг 2022 года — акции одного банка (Росбанк), одного производителя удобрений («Акрон»), одной IT-компании («Позитив»), одной авиастроительной корпорации («Иркут»), одной транспортно-логистической компании (ГТМ) и двух энергокомпаний («ТНС энерго Воронеж» и «ТНС энерго Марий Эл»). В топ-10 есть три представителя металлургической отрасли. И, пожалуй, можно было бы говорить о ее преобладании, но два металлурга из трех — «Электроцинк» и «Лензолото» — уже практически не занимаются производственной деятельностью.

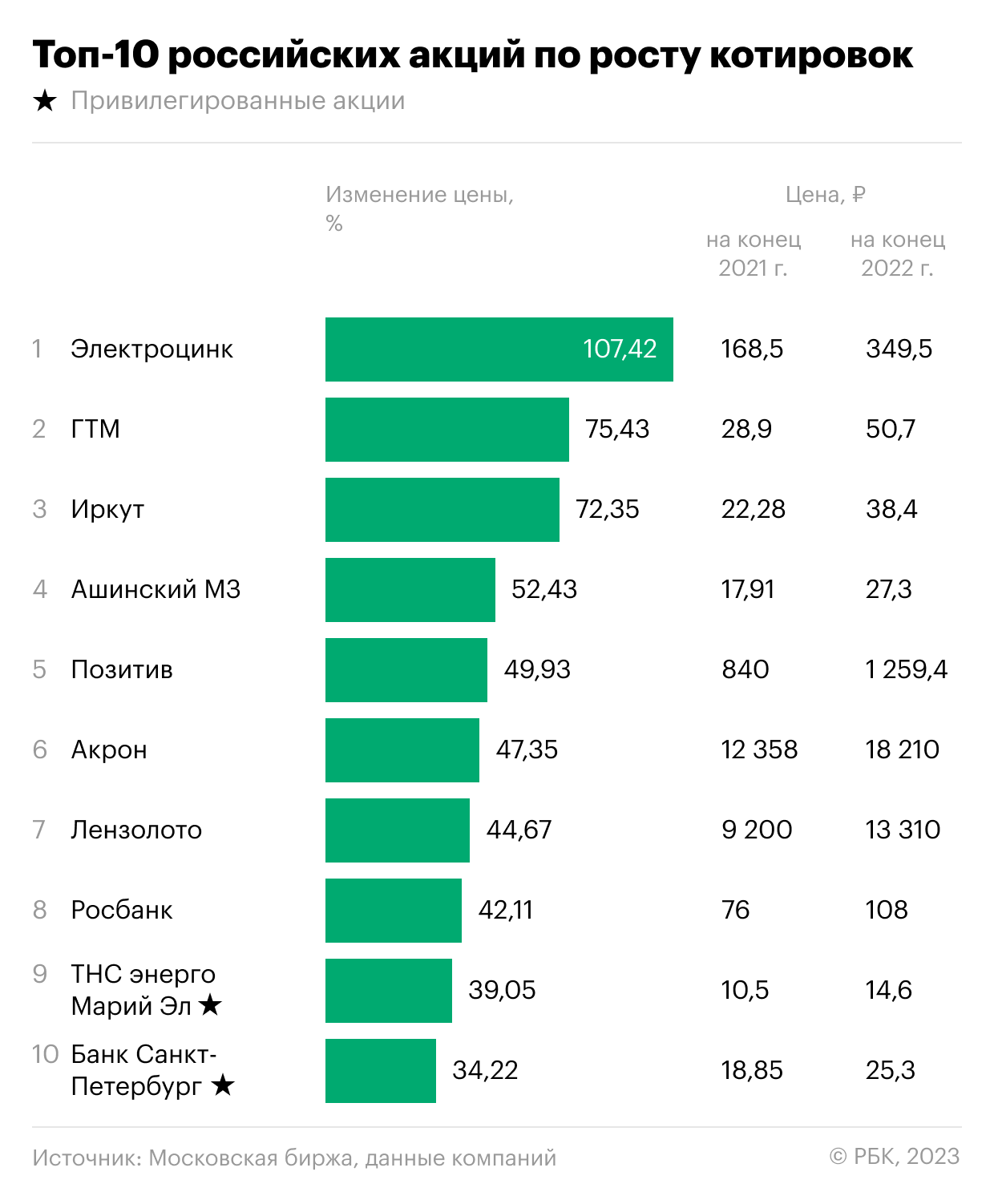

Лидеры роста

Несмотря на то что у нескольких бумаг полная доходность в значительной степени обеспечена за счет дивидендов, списки десяти самых доходных и самых подорожавших акций 2022 года совпадают на 90%.

Десять российских акций с наибольшим ростом котировок за 2022 год

В топ-10 акций с наибольшим ростом котировок за 2022 год также вошли привилегированные акции банка «Санкт-Петербург». А не попали в этот список из топа самых доходных акций бумаги «ТНС энерго Воронеж».

За 2022 год индекс Мосбиржи потерял 43,12%, снизившись с 3787,26 до 2154,12 пункта. Средний рост топ-10 самых подорожавших за год российских акций составил 56,5% с разбросом от 34,22% у привилегированных акций банка «Санкт-Петербург» до 107,42% у «Электроцинка».

Эксперты отмечают у каждой акции собственные причины роста, связывая их с новыми экономическими реалиями, которые проявились в 2022 году в условиях введения экономических санкций в отношении российских организаций.

Главный аналитик ПСБ Алексей Головинов, отмечая рост котировок «Иркута», связывает его с востребованностью продукции авиастроительной корпорации в условиях отказа Airbus и Boeing поставлять свои самолеты в Россию. Корпорация «Иркут» — производитель самолетов для гражданской авиации «Сухой суперджет» и МС-21.

Аналитик отмечает изменившуюся экономическую среду как драйвер роста и для других бумаг из списка. Так, рост котировок «Акрона» Головинов объясняет высокими ценами на минеральные удобрения и отсутствием прямых санкций к компании. Подорожание акций банка «Санкт-Петербург» аналитик связывает с тем, что банк избежал прямых санкций, что позволило ему выплатить дивиденды и запустить программу байбэка.

Эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев также отмечает изменяющиеся условия как значительный фактор роста. Поясняя рост акций группы «Позитив», аналитик в качестве причины называет сложившуюся позитивную конъюнктуру. «Многие зарубежные игроки рынка кибербезопасности приняли решение покинуть Россию, тем самым освободив нишу для компании» — говорит Пучкарев.

Рост многих акций вызван корпоративными событиями. Например, рост акций «Лензолота», как отмечает Дмитрий Пучкарев, связан с выплатой крупных дивидендов. «При этом перспектив дальнейшего роста цены акций не видим, а в перспективе «Лензолото» может быть ликвидировано» — говорит аналитик.

По словам Дмитрия Пучкарева, движения в других бумагах во многом спекулятивны, они особенно участились к концу года. Аналитик отметил, что из-за снизившейся

ликвидности

масштабные движения могут вызывать даже участники рынка с небольшим капиталом.

Так, например, лидером роста стали акции владикавказского завода «Электроцинк», хотя с 2020 года он законсервирован, а территория завода передана муниципалитету.

Лидеры дивидендной доходности

Мы также определили топ-10 акций с наибольшей дивидендной доходностью выплат в 2022 году.

Десять российских акций с наибольшей дивидендной доходностью в 2022 году

Дивиденды не стали долгосрочным драйвером роста в прошлом году. Только три бумаги из списка десяти акций с наибольшей дивидендной доходностью вошли в топ-10 самых доходных акций. Это обыкновенные акции «Лензолота» и привилегированные акции «ТНС энерго Воронеж» и «ТНС энерго Марий Эл».

Кроме этих бумаг, обыкновенные акции банка «Санкт-Петербург» к неплохой дивидендной доходности в 14,49% прибавили годовой рост в 22,72%.

Рост котировок «ФосАгро» и обыкновенных акций «ТНС энерго Марий Эл» оказался существенно ниже их дивидендной доходности — 8,99% и 8,22% роста при 18,73% и 17,32% дивидендной доходности соответственно.

У таких лидеров по дивдоходности, как привилегированные акции «Центрального телеграфа» и обыкновенные акции «Газпром нефти», ОГК-2 и «Газпрома», дивидендная доходность была в значительной степени нивелирована годовым снижением котировок. При этом падение котировок «Газпрома» по итогам года на 52,52% перечеркнуло эффективность дивидендной доходности, составившей 14,9%.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

{«id»:13889,»url»:»/distributions/13889/click?bit=1&hash=1ca9d3af68367c3851a48783eb73a779f640773356888dee19fed6204e72a9d7″,»title»:»u00abu0410u0432u0438u0442u043eu00bb u0437u0430u043fu0443u0441u0442u0438u043b u0440u0430u0441u0441u044bu043bu043au0443 u0441u043au0438u0434u043eu043a u043du0430 u043du0435u0434u0432u0438u0436u0438u043cu043eu0441u0442u044c»,»buttonText»:»»,»imageUuid»:»»,»isPaidAndBannersEnabled»:false}

Редакция «РБК Инвестиции» составила рейтинги лидеров и «аутсайдеров», торгующихся на Мосбирже как минимум с конца 2021 года по 30 сентября 2022-го. Для обеих групп есть два списка: с данными за третий квартал и результатами за все три.

Итоги первых девяти месяцев 2022 года

Кто пострадал

- С января 2022 года по сентябрь включительно котировки 239 акций и депозитарных расписок российских компаний сократились с среднем на 32,31%. Подорожали лишь 12 бумаг, а остальные 227 подешевели.

- Сильнее всего упали котировки «СПБ Биржи», владельца «Вымпелкома» Veon, «Полиметалла», ИТ-поставщика Softline, инжинирингового холдинга «Группа ГМС», сети супермаркетов «Светофор», сервисов HeadHunter и «Циан», «ЕвроМедЦентра», а также банка ВТБ. Их среднее снижение составило 77,32%.

- Объяснить удешевление некоторых акций попробовали опрошенные РБК аналитики. На «СПБ Бирже», вероятно, сказался запрет на продажу бумаг из «недружественных» стран «неквалам»: с 1 октября операции ограничены, а с 2023 года будут запрещены вовсе.

- Veon рискует лишиться листинга на NASDAQ, поскольку стоимость её бумаг не превышает $1 — это против правил биржи. «Полиметалл» теряет в цене, помимо прочего, из-за «слабых операционных показателей» и падении стоимости золота. У Softline, по данным источников, сократились доходы и ушла часть международных партнёров.

- Бумаги ВТБ могли пострадать из-за решения банка не выплачивать дивиденды за 2021 год. А «Циан» и HeadHunter, считают аналитики, зависят от масштабирования бизнеса, но оно вряд ли возможно при «неустойчивом и слабо прогнозируемом» росте количества вакансий и объявлений.

Кто вырос

- Средний рост остальных 12 бумаг составил 28,38%. Больше всех подорожали акции предприятия цветной металлургии «Электроцинк» — на 56,68%. Точных причин аналитики не называют, но среди возможных — подорожание цинка, а также «торговля на инсайдерском факте».

- Авиастроительная «Иркут» — вторая в списке лидеров — привлекает инвесторов, поскольку возьмётся за производство самолётов, которые смогут заменить Boeing и Airbus (их больше не поставляют в Россию). А «Росбанк», помимо прочего, подрос на фоне сделки с французской Societe Generale.

Итоги третьего квартала 2022 года

Кто пострадал

- В период с июля по сентябрь 2022 года 38 бумаг из 243 подросли в цене, остальные же «ушли в минус», снизившись в среднем на 16,6%. Десять худших за это время упали в среднем на 40,78%.

- Кортировки алюминиевой «Русал» и сталелитейной НЛМК слабели из-за сокращения цен на большинство промышленных металлов. Причины последнего тренда — повышение ставки Федеральной резервной системы США и замедление экономического роста в Китае.

- «Сургутнефтегаз» дешевел, поскольку инвесторы были не уверены в ликвидности его активов — примерно 90% «кубышки» компания хранила в долларовых депозитах.

Кто вырос

- За третий квартал 38 подорожавших бумаг выросли в среднем на 12,47%. Лидером за этот период вновь стал «Электроцинк» — его акции взлетели на 76,59%.

- Рост стоимости депозитарных расписок TCS Group — владельца банка «Тинькофф» — аналитики объясняют тем, что компания сохраняла прибыльность в первых двух кварталах и продолжала наращивать клиентскую базу.

- Ozon подросла, поскольку смогла выйти на безубыточность «на уровне EBITDA» во втором квартале. X5 Retail Group «успешно переложила возросшую продуктовую инфляцию на потребителя». А cети «О’кей» помог, помимо прочего, рост выручки во втором квартале и первом полугодии.

Спустя месяцы после начала известных событий отечественные инвесторы постепенно приходят к эмоциональной готовности покупать российские акции в 2022 году. И хотя геополитические риски всё ещё существуют, есть на фондовом рынке РФ есть явные лидеры.

Важно! Напоминаем, публикуемая информация не является индивидуальной инвестиционной рекомендацией. Кроме того мы не знаем, какие санкции будут следующими, поэтому для нижеупомянутых компаний всё может резко поменяться. Но держим кулаки!

Кратко: почему акции российских эмитентов снова в тренде

Ситуация складывается так, что осталось немного вариантов, куда инвестировать:

- Покупка американских акций кажется более рискованной на фоне истории с НРД, и не все психологически к этому готовы.

- Ставки по вкладам и доходность облигаций снижаются. Это были достаточно выгодные и надёжные варианты вложений в течение почти всей весны, но сейчас интерес к ним снова пропадает.

- Криптовалютный рынок тоже не столь привлекателен, как был несколько месяцев назад. Здесь настораживает потенциально затяжная стагнация и истории с полным обвалом некоторых криптовалют.

С другой стороны, сейчас уже более ясно, какие российские акции в 2022 году имеют больше шансов «остаться на плаву» и даже порадовать инвесторов дивидендами.

Перспективные акции российских компаний

Начнём мы с наиболее интересных секторов, не особо пострадавших от экономических потрясений.

Сельское хозяйство

Это одна из немногих отраслей, которая не попала под прямые санкции. Мировой рынок удобрений растёт, в последние годы ощутимый тренд на предотвращение голода, а правительства предпринимают меры для защиты сельскохозяйственного сектора. Всё это ставит в удобное положение следующие компании:

- Фосагро. Это вертикально интегрированный производитель удобрений, поставщик всех видов удобрений на российский и европейский рынки. Основная продукция — фосфорные, азотные, минеральные и комплексные удобрения.

- Русагро. Является одним из крупнейших в России производителей сахара, масложировой, мясной и с/х продукции. Компания выигрывает от роста цен как внутри страны, так и на мировом рынке. Кроме того, несмотря на кризисные моменты, спрос на продукцию Русагро остается стабильным.

- Акрон. Это один из крупнейших в России производителей минеральных удобрений. Имеет вертикально интегрированный бизнес: деятельность включает добычу и производство минеральных удобрений, а также логистику и продажу готовой продукции. Основные потребители — Россия, Европа, Бразилия и США.

Из рисков для перечисленных компаний можно только выделить возможное введение ограничений на экспорт.

Нефтегазовый сектор

В несомненных лидерах здесь Газпром. Компания получила рекордную прибыль в 2021 году, и было принято решение поделиться ею с инвесторами. Таким образом, дивиденды по акциям Газпрома в июле 2022 года составят 52,53 руб на акцию (доходность около 18%).

Газпром продолжает оставаться крупнейшим поставщиком газа для Европы. В этом году наблюдается снижение объёмов поставок, но всё компенсируется рекордно высокими ценами.

UPD 06.07.22: Компания отказалась выплачивать дивиденды. Подробно о новых перспективах Газпрома говорим здесь.

В этом же плане есть смысл присмотреться и к акциям Роснефти, Сургутнефтегаза, Транснефти и Лукойла.

Ключевой риск остаётся в возможности отказа европейских стран от российского газа и нефти. Вероятность такого сценария растёт, но до полного эмбарго ещё далеко. В любом случае у того же Газпрома остаётся Газпромнефть, которая сейчас налаживает связи с китайским рынком.

Металлургический сектор

Лучше всего здесь чувствует себя компания «Норильский никель», акции которой многие рассматривают как защитный актив. Иностранным партнёрам сложно отказаться от продукции «Норникеля», поэтому прямых санкционных выпадов в его сторону не поступало.

Напомним, что компания поставляет палладий, никель, медь, золото, платину и родий. На корзину этих металлов сегодня растущий спрос в связи с «зелёными» трендами: альтернативная энергетика, электромобили и пр.

Ещё один интересный эмитент этого сектора — это ВСМПО-Ависма. Её акции не только восстановились после февральского падения, но и продолжили рост. Ависма является крупнейшим поставщиком авиационного титана, и крупные западные игроки такие, как Boeing, не хотят отказываться от сотрудничества с российской компанией.

С перспективами выступает и Селигдар. Здесь хорошо диверсифицированный бизнес, продукция востребована как в России, так и за рубежом. Основным драйвером роста остаётся спрос на золото и олово. А если посмотреть на мультипликаторы, то компания оценивается довольно низко по сравнению с конкурентами.

IT-сектор

Самым интересным вариантом можно назвать акции российской компании Positive Technologies, которая предлагает продукты и услуги в области информационной безопасности, что сегодня чрезвычайно востребовано. Всё это привело к тому, что продажи за 1 квартал выросли на 208%. Руководство уже ставит цель увеличить выручку по итогам года с ₽7,1 до ₽11-14 млрд, а это практически удвоение бизнеса. Серьёзных конкурентов после ухода иностранных компаний нет, а льготы от государства ей только на руку.

Факт! Специалисты Positive Technologies принимали активное участие в реанимации и устранении уязвимостей после недавнего падения сервиса Rutube.

Касательно VK, то покупка акций этой компании можно назвать инвестидеей, если вы верите в возможность постепенного ухода из РФ оставшихся иностранных соцсетей и вероятность блокировки VPN-сервисов. На фоне этого ВКонтакте развивает свои сервисы, дорабатывает экосистему и покупает крупные площадки (Яндекс Новости и Яндекс Дзен). Но в целом вложение выглядит рискованным, и аналитики не дают смелых прогнозов.

С Яндексом всё также откровенно сложно. На момент выхода статьи в список персональных санкций Евросоюза был внесён основатель и гендиректор компании Аркадий Волож, что обрушило стоимость акций на 10%. Руководитель спешно покинул свой пост, но будущее компании витает в заголовках новостей о возможном разделении бизнеса и распродажи сервисов. Что-то подтверждается, как с «Новостями» и «Дзеном», что-то опровергается, но Яндекс явно ждут изменения, и пока нет ясности, к чему они приведут.

Резюмируя: отечественном IT уверенные перспективы имеет Positive Technologies

Финансовый сектор

Большинство крупных копаний этой кагорты получили наибольший ущерб от санкций, особенно если говорить о крупнейших банках. Фактически они были полностью отрезаны от международных связей и сейчас замкнуты на внутреннем рынке. Тот же Сбер вообще вынужден распродавать сервисы, которые составляли его экосистему, и снова возвращается к формату «сберкассы». Однако ряд аналитиков не ставят крест на «зелёном банке», ссылаясь на то, что он остаётся системообразующим и не будет лишён господдержки.

Из крупных игроков избежал внешних ограничений TCS Group Holding (владеет банком Тинькофф). Вокруг него витает неопределённость, вызванная вопросом, ударит ли по нему один из будущих пакетов санкций или нет. Есть мнение, что самые жёсткие меры уже были введены, и Тинькофф уже никто не тронет, а есть и вероятность, что он может попасть под раздачу в ближайшем будущем. В любом случае тут всё на уровне политических ожиданий каждого конкретного инвестора.

Рекомендуем: Кто из надёжных брокеров не попал под санкции в 2022 году

Общий вывод для финансового сектора: перспективы несерьёзные и оправдать покупку акций этих компаний достаточно сложно. По крайней мере, лучше дождаться просвета в геополитической ситуации.

Какие выводы

Российские акции в 2022 году, конечно, мало чем радуют, но перспективы остаются в первую очередь у поставщиков удобрений, металлургов, нефти и газа. Правда, остаётся огромное «ЕСЛИ» в виде возможных санкционных ходов. Именно поэтому как никогда актуален принцип диверсификации: не несите все деньги в акции, а распределите по тем же банковским вкладам и облигациям.

Подписывайтесь на наш телеграм-канал. В нем всегда актуальные статьи, обучающие уроки, прямые эфиры и инвестиционные идеи. Будьте в тренде!

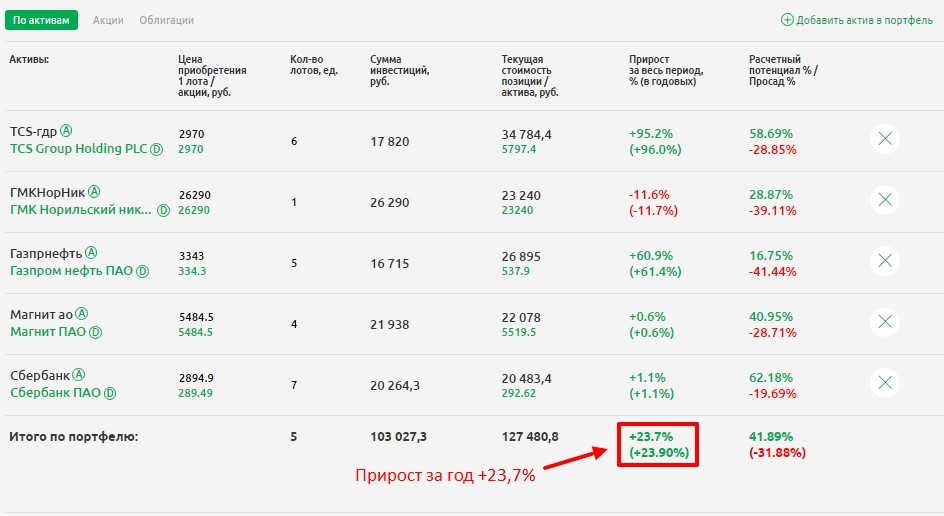

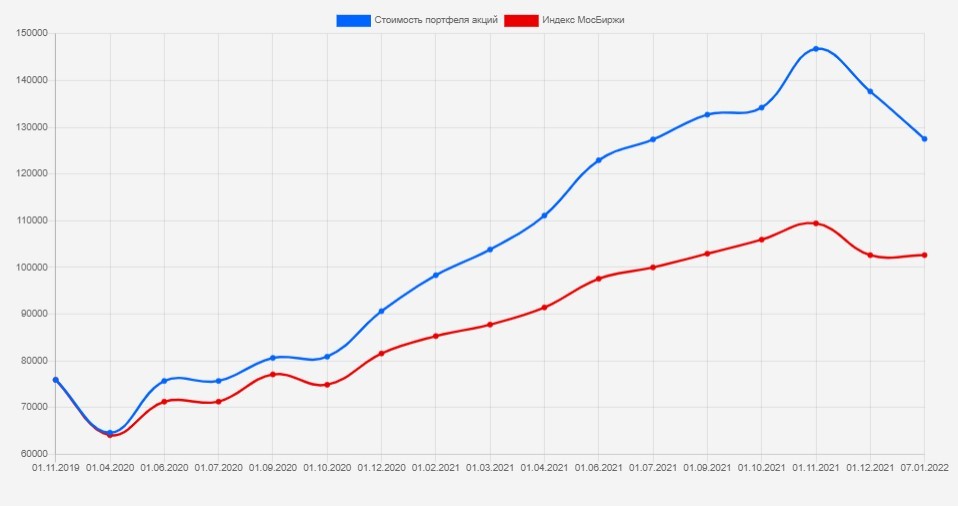

Традиционно продолжаем наш цикл статей про лучшие активы для инвестирования на предстоящий год. В рамках этой статьи мы рассмотрим акции фондового рынка РФ и постараемся определить лучшие акции для инвестирования в 2022 г.

2021 г. для российского фондового рынка оказался очень успешным, индекс Московской биржи штурмовал один за другим исторические максимумы. Во многом этому способствовало ценовое ралли на рынке сырья и энергоносителей. Однако из-за геополитического давления в конце года российский рынок растерял большую часть роста.

В 2021 г. мы писали аналогичную статью «Лучшие акции 2021», где выделили наиболее перспективную пятерку акций на предстоящий 2021 г. Поэтому наша статья будет состоять из двух частей:

-

Проанализируем результат нашего модельного портфеля из акций, которые мы выделили в качестве лучших на 2021г.

-

Рассмотрим и проанализируем перспективные компании на 2022 г.

АНАЛИЗ АКЦИЙ В 2021 ГОДУ

Подведем итоги нашего модельного инвестиционного портфеля, составленного из выделенных нами наиболее перспективных компаний на 2021 г.

В наш рейтинг попали: TCS-гдр, Магнит ПАО, Газпром нефть ПАО, ГМК Норильский Никель, Сбербанк ПАО.

Сумма инвестиций в модельный портфель, состоящий из перечисленного списка акций, составила 103 тыс. руб., с равными долями по акциям (ограничением для абсолютно ровного распределения долей является минимальная сумма лота акций). В 2021г. сработало 4 из 5 инвестиционных идей.

При сравнении с бенчмарком — индексом Московской биржи наш модельный портфель в 2021г. вырос на 23,7% против индекса, выросшего на 8,3%. На фоне общерыночной коррекции уходящего 2021г. наш портфель показал более сильное падение чем индекс – это связано с тем, что средняя бета выбранных активов >1 (Коэффициент бета (примеры расчета и использования)).

Пройдемся более подробно по каждой компании и разберем, какие позитивные и негативные факторы оказали влияние на результаты деятельности компаний.

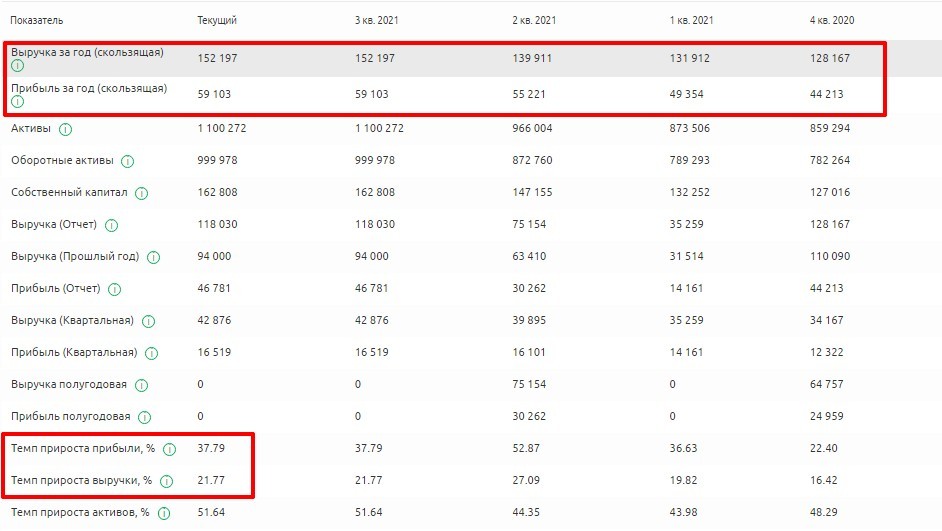

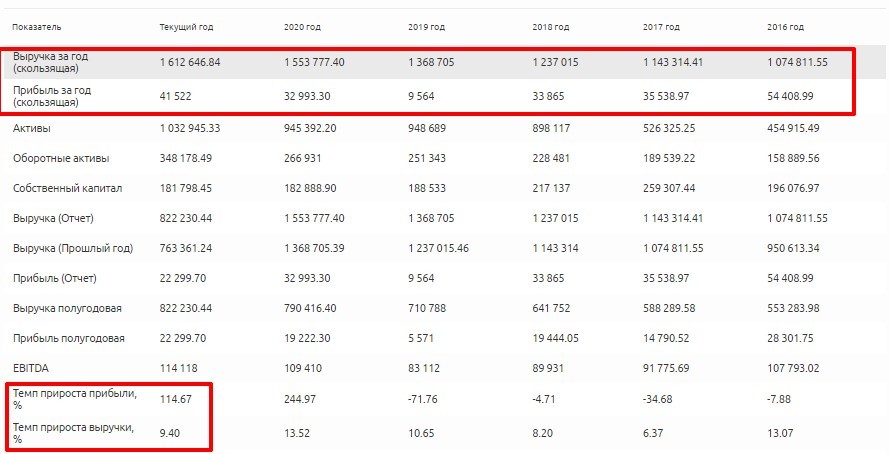

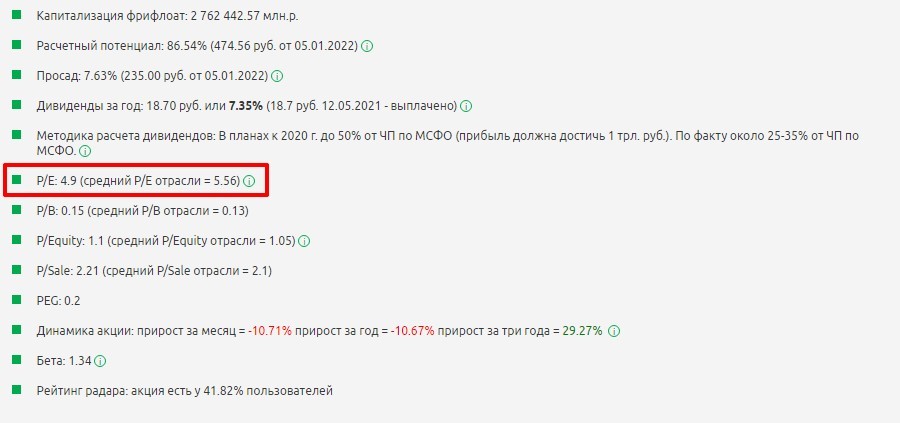

TCS Group Holding PLC

Страница акции в сервисе Fin-plan Radar — TCS-гдр. Страница компании — TCS Group Holding PLC. Компания показала наибольший рост в нашем портфеле, а именно +95,2%.

Для TCS Group 2021 г. был одним из самых удачных, компания продемонстрировала высокие темпы прироста выручки +37,79% и прибыли +21,77%.

TCS Group ставила себе цель выйти на прибыль не менее 60 млрд руб. По значению скользящей прибыли мы видим, что компания приближается к плановым показателям.

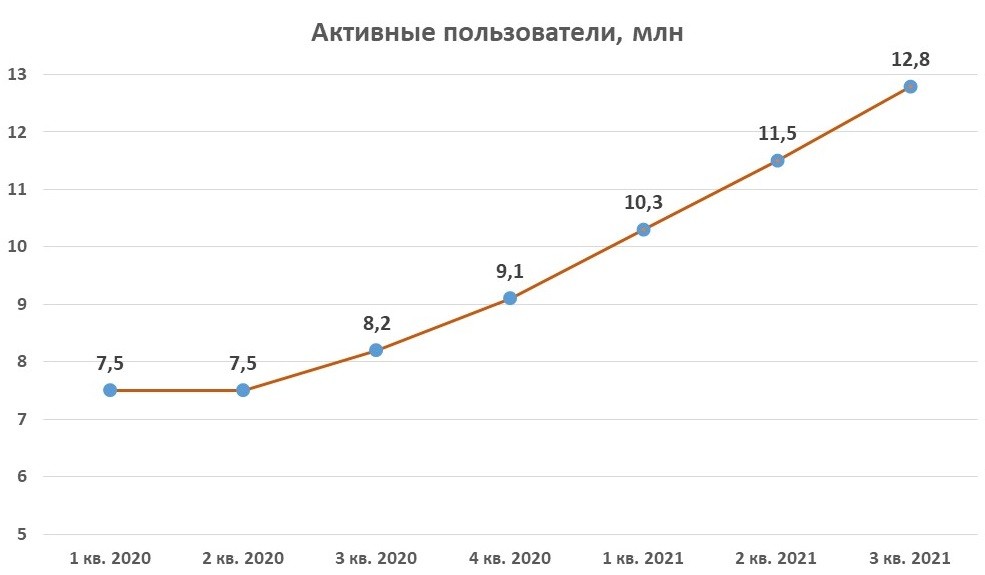

Число активных клиентов с начала 2021 г. увеличилось на 40% с 9,1 млн до 12,8 млн.

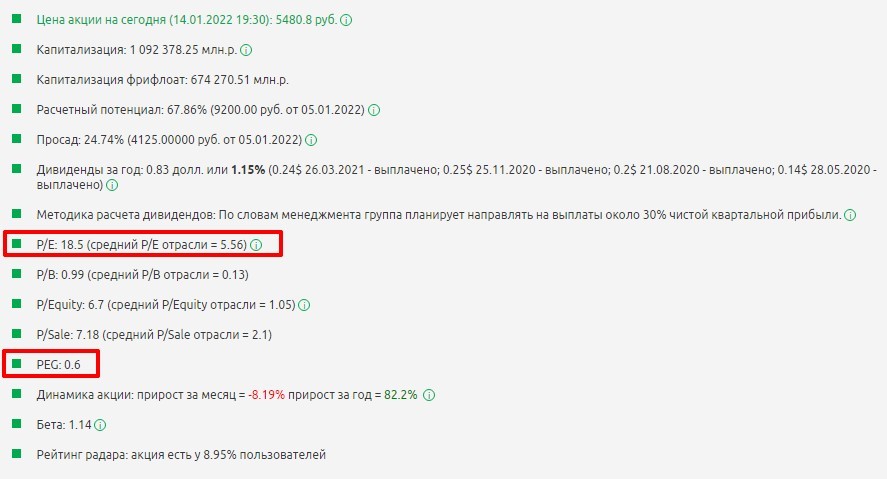

26 февраля 2021 индекс MSCI включил депозитарные расписки TCS Group в состав основного российского индекса — MSCI Russia, что привело к повышенному спросу со стороны индексных фондов.

Центральный банк в конце 2021 г. включил Тинькофф Банк, один из главных активов TCS Group, в список системно значимых банков. Причины включения — превышающий среднерыночный рост бизнеса и обширная клиентская база.

Дальнейшие планы компании — выход на Азиатские страны, расширение продуктовой линейки за счет ипотечного кредитования.

По инвестиционной оценке, TCS достаточно высоко оценен рынком, все мультипликаторы выше среднеотраслевых показателей. Мультипликатор Р/Е = 18.5 при среднем по отрасли 5,56. Однако рост не перегрет. С учетом фактических темпов роста прибыли компании показатель PEG <1. (Рыночные мультипликаторы)

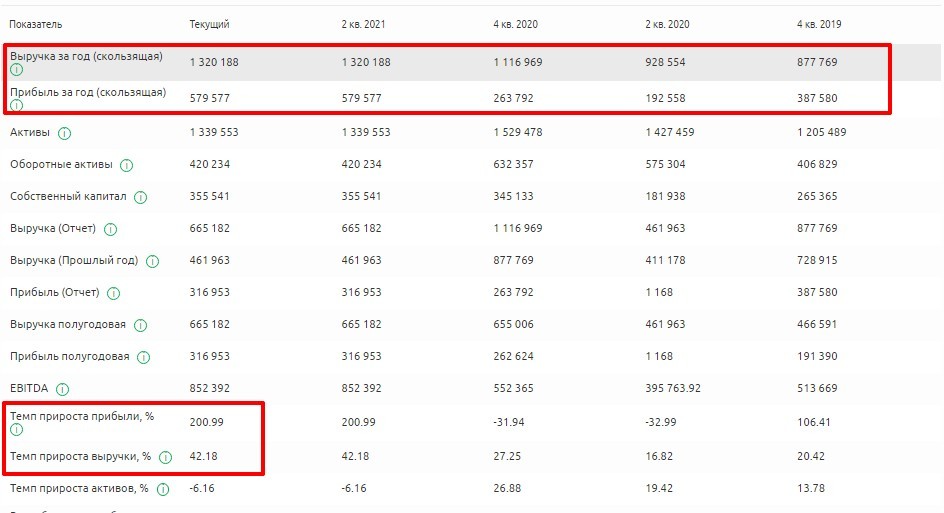

ГМК Норильский Никель

Страница акции в сервисе Fin-plan Radar — ГМКНорНик. Страница компании — ГМК Норильский Никель.

Единственная компания, показавшая отрицательный прирост в нашем портфеле. Для ГМК Норильский Никель 2021 г. оказался неудачным. Несмотря на значительный рост цен на металлы, акции компании упали на 11,6% с начала года.

Основные причины:

-

Снижение производства продукции за счет частичного закрытия рудников Октябрьский и Таймырский из-за подтопления. Эти два рудника обеспечивают примерно 9,5 млн. тонн руды, более 30% от рудной добычи компании в России.

-

Обрушение здания Норильской обогатительной фабрики.

-

Штраф от Росприроднадзора из-за техногенной аварии.

-

Иск от Росрыболовство о взыскании ущерба, причиненного водным биоресурсам в результате утечки нефтепродуктов на сумму 58,65 млрд рублей. Сейчас иск отложен на время переговоров о мировом соглашении.

-

Падение цен на палладий.

Несмотря на все проблемы, показатели компании стабильно растут: темп прироста прибыли в 2021 г. составил 200%, выручки 42%.

В 2021 г. ожидается выплата рекордных дивидендов с доходностью 12%. Однако с 2022 г. формула выплаты дивидендов может измениться — предлагается в качестве базы для расчёта дивидендов брать не показатель EBITDA (Расчет EBITDA. Как считать и зачем?), а свободный денежный поток (FCF). На дивиденды может быть направлено от 50 до 75% от FCF.

Важно отметить, что компании анонсировала инвестиционную программу на 2021-2030 гг на 2 трлн. руб., в планах увеличение и модернизацию текущих мощностей и строительство новых. Капитальные затраты уменьшают свободный денежный поток компании. При таком объеме инвестиционной программы и новому расчету дивидендов от FCF есть большая вероятность снижения сумм, направляемых на выплаты дивидендов.

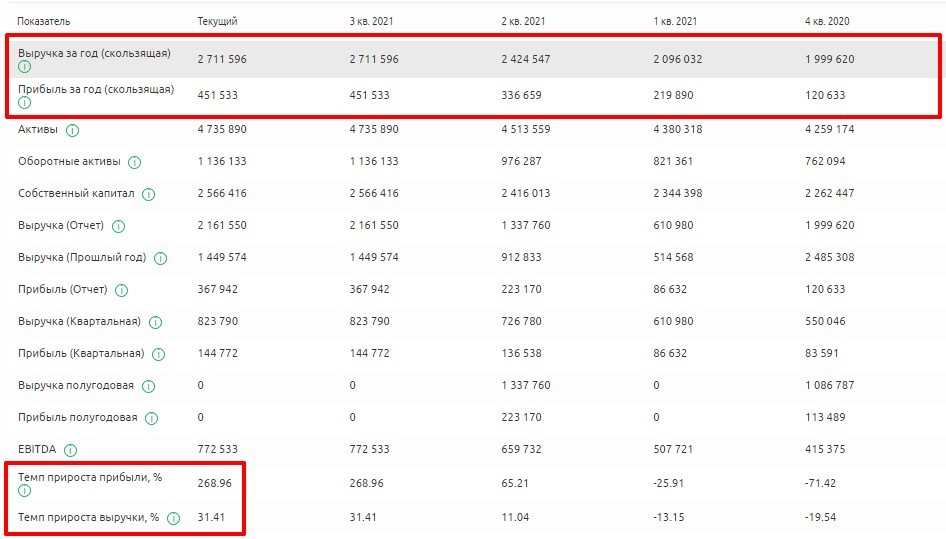

Газпром нефть ПАО

Страница акции в сервисе Fin-plan Radar -Газпрнефть. Страница компании — Газпром нефть ПАО.

2021 г. для Газпром нефть ПАО и для всего нефтегазового сектора оказался удачным. В нашем модельном портфеле акции выросли на 60,99%.

После кризисного 2020 г. мировая экономика постепенно восстанавливается и, как следствие, растет спрос на топливо и энергоресурсы. При этом ОПЕК+ сдержанно увеличивает нормы добычи.

Выручка и прибыль Газпром нефть ПАО в 2021 г. показали отличную динамику: прибыль увеличилась более чем в 2,5 раза, выручка увеличилась на 31,41%.

Дивидендная доходность в 2021 г. составила 9,3%, по Р/Е компания оценена чуть ниже среднеотраслевого показателя, P/E компании 5,5 при среднеотраслевом показателе 6,04.

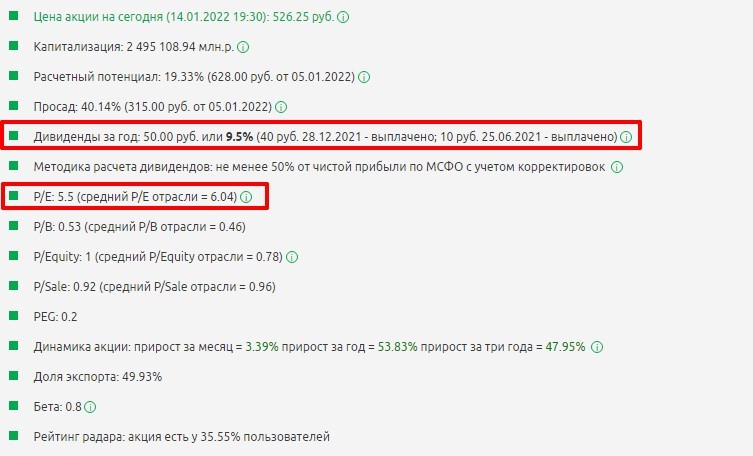

Магнит ПАО

Страница акции в сервисе Fin-plan Radar — Магнит ПАО. Страница компании — Магнит ао.

2021 г. был насыщенным для компании. В начале года была утверждена стратегия развития компании на 2021-2025 гг. Ритейлер рассчитывает за счет реализации пунктов стратегии к 2025 г. приблизиться по показателю рентабельности EBITDA к уровню 8%.

План органического роста компании до 2025 г. предполагает открытие в год 1000–1500 магазинов у дома, 750–1000 магазинов дрогери, а также 5–15 супермаркетов и суперсторов. Экспансия «Магнита» будет дополнена точечными сделками M&A, обеспечивающими рост стоимости бизнеса. Началом экспансии была покупка компанией сети магазинов Дикси, что значительно увеличило масштабы бизнеса.

Компания активно наращивает выручку и прибыль. 2021 г. не был исключением — прибыль компании выросла на 114,67%, выручка на 9,4%.

Несмотря на долгосрочные планы компании и хорошие финансовые результаты, в нашем модельном портфель акции компании по итогу года показали прирост лишь 0,6%, с 5485 до 5519 руб., хотя на пике за год цены достигали 6857 руб.

Несмотря на это, мы сохраняем позитивный прогноз по акциям Магнит. Акции компании по всем мультипликаторам оценены ниже среднеотраслевых, компания выплачивает достаточно высокие дивиденды, плюс новая стратегия развития компании закладывает долгосрочные резервы роста капитализации.

ПАО Сбербанк

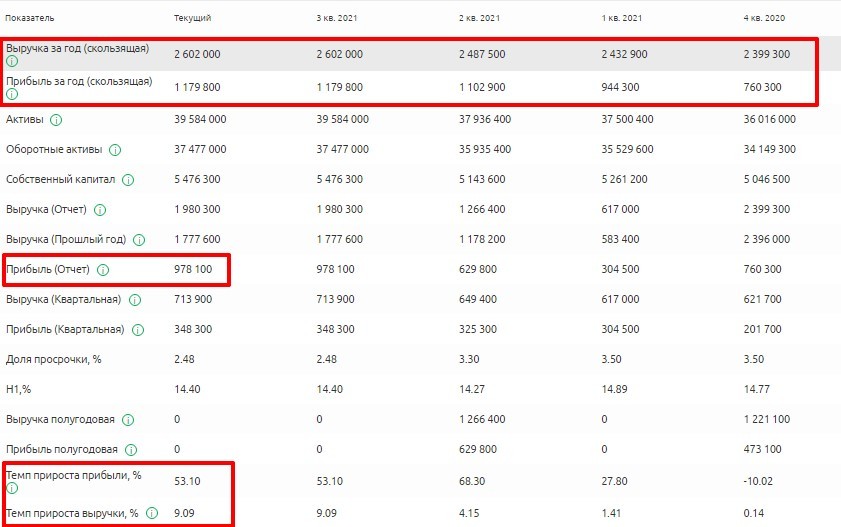

Страница акции в сервисе Fin-plan Radar — Сбербанк ПАО. Страница компании — Сбербанк.

Сбербанк планомерно движется к поставленной цели прибыли в 1,2 трлн. По результатам последнего квартала, в реальности достижения этой цели уже нет сомнений.

За 9 месяцев 2021 г. Сбер заработал 978 млрд руб. чистой прибыли по МСФО — рекордный уровень за всю историю. ROE составила 25,8%, при планах в 17%. Охват клиентской базы Сбера достиг 103 млн человек. Количество юридических лиц уже достигло целей 2023 г. и составило около 3 млн.

Немаловажным драйвером для компании является дивидендная политика, а именно переход к выплате дивидендов в размере 50% чистой прибыли по МСФО. При выполнении цели 1,2 трлн руб. чистой прибыли размер дивидендом может достигнут 28 руб. на акцию.

В нашем модельном портфеле акции Сбер прибавили всего лишь +1,1%, и это во многом связано с внешним фоном и геополитическими рисками. Акции компании в 2021г. на пике достигали 387,60 руб. за акцию, но к концу года мы видим падение до 293,49 руб. за акцию.

С инвестиционной точки зрения акции на начало 2022 г. торгуются на уровне рынка Р/Е=4,9 при среднеотраслевом =5,56. Мы сохраняем позитивную оценку компании за счет роста финансовых показателей, планов развития и вывода нефинансовых бизнесов на IPO, высоких дивидендов по итогам 2021 г.

Перспективные акции на 2022 год

В данном разделе мы сосредоточим наше внимание и проанализируем наиболее перспективные акции российского рынка на 2022 г., которые имеют как локальные драйверы роста с высокой степенью реализации в течение предстоящего года, так и долгосрочный инвестиционный потенциал.

Данные бумаги мы выделяем, прежде всего, из-за наличия ярко выраженных и значимых внутренних источников роста, которые в случае негативной динамики всего рынка в целом будут способствовать меньшему снижению акций или же их более быстрому восстановлению по сравнению с остальными бумагами.

ПОЛОЖЕНИЕ ОБ ОГРАНИЧЕНИИ ОТВЕТСТВЕННОСТИ

Представленные в настоящем аналитическом материале мнения выражены с учетом рыночной ситуации на рынке ценных бумаг и связанных с ними событий на дату выхода материала.

Данный аналитический материал является мнением и содержит оценки ИП Кошин В.В. (далее компании Fin-plan) в отношении рассматриваемых ценных бумаг и эмитентов. При этом компания Fin-plan не утверждает, что указанные мнения и оценки являются единственно верными.

Указанные в данном аналитическом материале суждения и аналитические выводы относительно ценных бумаг и рынков, не являются персональными инвестиционными рекомендациями.

Компания Fin-plan и ее сотрудники не несут ответственности за использование или невозможность использования информации, содержащейся в материалах, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, в том числе за возможные убытки от сделок с ценными бумагами, срочных сделок, совершенных на основании данной информации, а также за ее достоверность.

Принимая во внимание вышесказанное, не стоит полагаться исключительно на содержание данного аналитического материала в ущерб проведению собственного независимого анализа.

Компания Fin-plan обращает внимание, что инвестиции в экономику как развитых стран, так и развивающихся, а также операции с ценными бумагами и срочными контрактами связаны с рисками и требуют соответствующих знаний и опыта. В связи с этим рекомендуется проводить тщательное и всестороннее исследование финансово-экономического состояния эмитентов и соответствующих рынков перед принятием инвестиционного решения.

Приведенные в данном аналитическом материале исходные данные (отчетность, котировки) взяты из публичных источников и послужили основой для формирования мнения. Компания Fin-plan признает данные источники надежными, но не несет ответственности за достоверность данных.

Распространение, копирование и / или изменение материалов компании Fin-plan или их части не допускается без получения предварительного письменного согласия от компании Fin-plan. Распространение без согласия компании Fin-plan материалов или их составляющих в любой форме является нарушением условий получения материалов и влечет ответственность, предусмотренную законодательством Российской Федерации.

ГК Сегежа ПАО

Страница акции в сервисе Fin-plan Radar -Сегежа. Страница компании — ГК Сегежа ПАО

ГК Сегежа ПАО (далее Сегежа) — крупный российский лесопромышленный холдинг, управляет 17 предприятиями: целлюлозно-бумажные комбинаты, фанерные и деревообрабатывающие комбинаты, заводы по производству клееного бруса и перекрестно-склеенных панелей, заводы по производству бумажных мешков в России и Европе. Компания принадлежит АФК «Система» (доля в капитале 71%).

Выручка компании складывается из производства и продажи:

-

Бумаги и упаковки.

-

Деревообработки.

-

Фанеры и доски.

-

Изделий из ламинированной древесины.

Как видно из диаграммы, наибольшую долю занимает низкомаржинальная продукция, а именно бумага и упаковка (44%) с маржинальностью 17%. В своей стратегии компания закладывает увеличение доли высокомаржинальной продукции.

Основной драйвер роста компании — активные инвестиции в расширение бизнеса. Стратегия «Сегежа» направлена на модернизацию и увеличение мощностей текущего производства, постройку новых заводов и активные сделки M&A.

До 2025 г. компанией заложены 16 крупных инвестиционных проектов, общий объем инвестиций составляет 43 млрд. рублей. Самые крупные из них — модернизация Сокольского целлюлозно-бумажный комбината, объем инвестиций составляет 12 млрд. рублей.

Помимо это «Сегежа» планирует создание в Карелии нового целлюлозно-бумажного промышленного и биотехнологического комплекса «Сегежа-Запад» общей стоимостью 178 млрд. руб. В рамках «Сегежа-Запад» планируется создать объединенный кластер, куда войдут новый ЦБК, модернизируемый Сегежский ЦБК и Сегежская упаковка. Планируемая мощность предприятий — около 1,5 млн т продукции в год. Проекты компании позволят значительно увеличить производственные мощности, что в свою очередь дает потенциал роста доли на рынке.

По прогнозам, среднегодовой рост рынка деревообработки и целлюлозно-бумажной продукции в ближайшие 5 лет составит 3-4%. Основной драйвер для «Сегежа» — рост строительного рынка, который является основным потребителем крафт –бумаги (упаковка для строительных смесей)

Вторым драйвером является развитие потребительского сектора, электронной коммерции и доставки продуктов питания, которые требуют устойчивых, экономичных, одноразовых и, что немаловажно, экологичных упаковочных решений

Также по прогнозам аналитиков, в период 2020-2025 гг среднегодовой темп прироста потребления березовой фанеры в мире составит в среднем 2% в год. Основными двигателями спроса на березовую фанеру будут строительная, транспортная, мебельная и судостроительная отрасли.

Сегежа на 78% обеспечена древесиной за счет собственных лесных ресурсов, используемых в производстве. Сегежа располагает обширной базой лесных ресурсов, площадь лесов составляет 10.4 млн. га, к 2030 г компания планирует увеличить площадь лесов в 2 раза.

У компании самая высокая самообеспеченность древесиной среди основных игроков целлюлозно-бумажной промышленность, как следствие, это достаточно низкая себестоимость продукции. В 2021 г рентабельность по OIBDA составила 25,3% это один из лучших показателей в отрасли.

По текущей оценке, выручка компании за последние 5 лет стабильно растет, CAGR 17%. Прибыль компании очень сильно зависит от курса валюты — 72% выручки получает в валюте. Влияние курсовой переоценки мы видим в 2020 г, «Сегежа» получила убыток.

2021 г. для компании оказался позитивным, высокие цены на древесину значительно повлияли на рост прибыли и выручки компании. С инвестиционной точки зрения компания сейчас оценена достаточно высоко, показатель Р/Е =20, что выше среднего показателя по России, однако рост не перегрет PEG=0.17<1. «Сегежа» — компания роста и, исходя из долгосрочных планов компании, высокое значение Р/Е приемлемо.

Риски: стоит учесть, что «Сегежа» проводит агрессивную политику по завоеванию и расширению рыночной доли. Это очень хорошо работает, когда складывается благоприятный внешний фон, но в случае затяжного кризиса на финансовых рынках может привести к более значительному снижению финансовых результатов. Также важно отметить высокую зависимость компании от валюты. Это может работать как в худшую, так и в лучшую сторону. Значительный факт, который может сильно повлиять на финансовый результат компании, это снижение цен на рынке древесины. Аналитики и сама компания прогнозируют, что спрос и предложения выровняются к середине 2022 г, это может снизить цены на 15-20%.

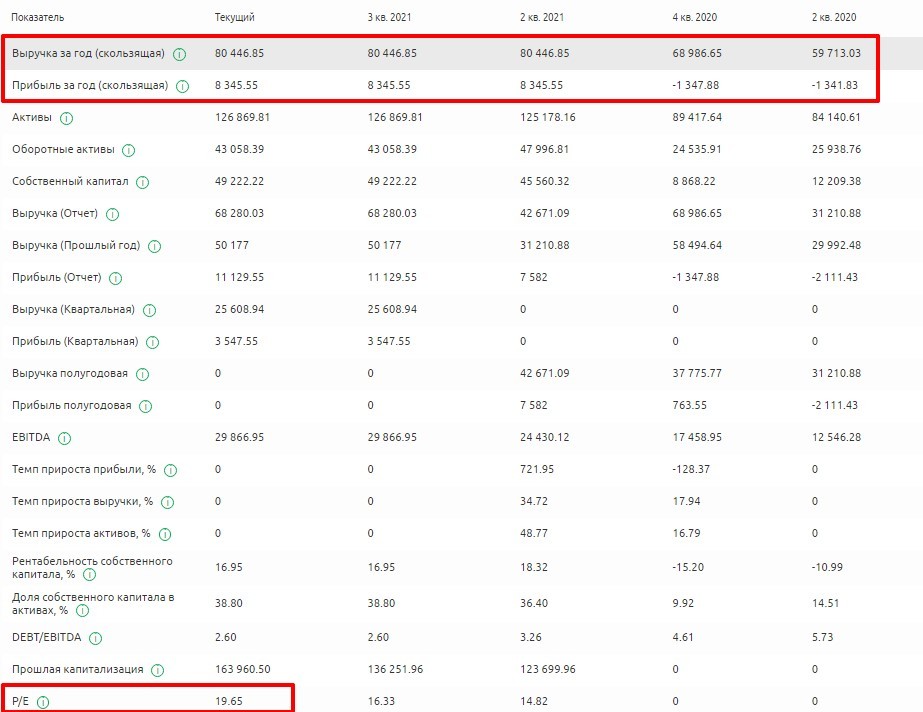

Газпром ПАО

Страница акции в сервисе Fin-plan Radar — ГАЗПРОМ ао. Страница компании — Газпром ПАО

ПАО Газпром — это крупнейший энергетический холдинг в РФ и один из крупнейших в мире.

В 2021 г добыча газа ПАО Газпром увеличилась до 514,8 млрд куб. м., увеличение на 62,2 млрд куб. м. к 2020 г. В натуральном выражении это лучший результат за последние 13 лет.

По итогам 2021 г ожидается максимальный за всю историю компании финансовый результат. Темп прироста выручки составил 39,65% г/г, прибыль же увеличилась в 50 раз. По итогу 2021 г. прибыль компании может составить 2 трлн. рублей.

Компания является одним из главных бенефициаров роста цен на энергоносители. Природный газ является самым перспективным и чистым из всех ископаемых энергоносителей, и спрос на него будет только увеличиваться (более подробно можно посмотреть в статье «Мировой рынок газа»). За счет роста спроса и цен в 2022 г. прибыль компании может достигнуть 2,5 трлн. руб.

Всю дополнительную прибыль Газпром ПАО планирует направить на инвестиционную программу и дивиденды, что станет основным драйвером роста компании.

ПАО Газпром запланировал на 2022 г. рекордную инвестпрограмму с объемом освоения инвестиций свыше 1,75 трлн руб. В планах компании — активное развитие направления СПГ. Он поможет диверсифицировать портфель заказов компании, значительно расширит географию поставок.

Важным проектом для компании является Амурский ГПЗ, проектная мощность 38 млрд куб.м/год газа, который пойдет на продажу в КНР. В 2021 г. была запущена 1 линия, в 2022-2024 гг. планируется запустить 2-6 технологические линии, и в 2025 г. выход на проектную мощность. Данный проект позволит значительно нарастить поставки газа в КНР.

Один из самых важных проектов компании — Северный поток-2 реализован полностью, но запуск отложен из-за того, что проект не отвечает требованиям Евросоюза. Во многом это связано с политическими вопросами. Запуск трубопровода позволит доставлять в ЕС 110 млрд куб. м газа в год.

Согласно новой дивидендной политике, по итогам 2021 г. и в последующие годы сумма средств, направляемая на выплату дивидендов, должна составлять не менее 50% от скорректированной чистой прибыли.

На фоне высоких финансовых результатов и целей по выплатам, дивидендная доходность может составить 12-13%, а с учетом роста прибыли в 2022 г., доходность может достигнуть 15-16%.

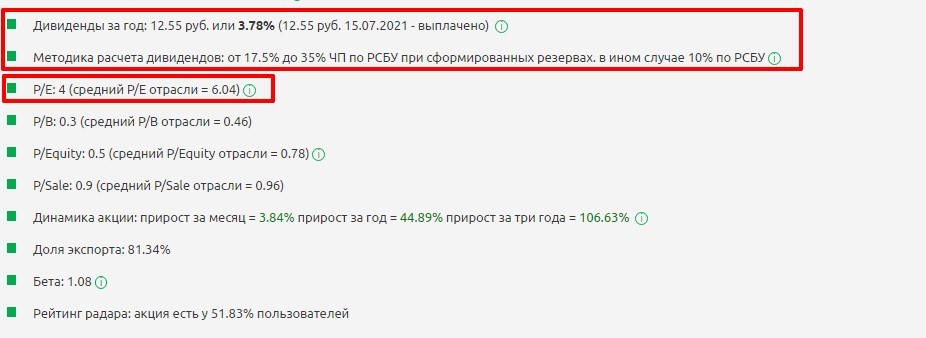

При этом, по инвестиционной оценке, компания имеет явную недооценку относительно рынка, Р/Е Газпром = 4 при среднеотраслевом показателе 6,04.

Риски: акции компании достаточно чувствительны к колебаниям рынка, бета = 1,08. Также компания несет в себе политические риски, риски санкций, которые значительно отражаются на реализации проектов компании и, как следствие, на стоимости акций. Газпром является экспортером газа, объем экспорта более 80%, что несет в себе риски отрицательных курсовых разниц.

Магнитогорский металлургический комбинат ПАО

Страница акции в сервисе Fin-plan Radar — ММК. Страница компании — Магнитогорский металлургический комбинат ПАО

Магнитогорский металлургический комбинат является одним из крупнейших производителей стали в РФ.

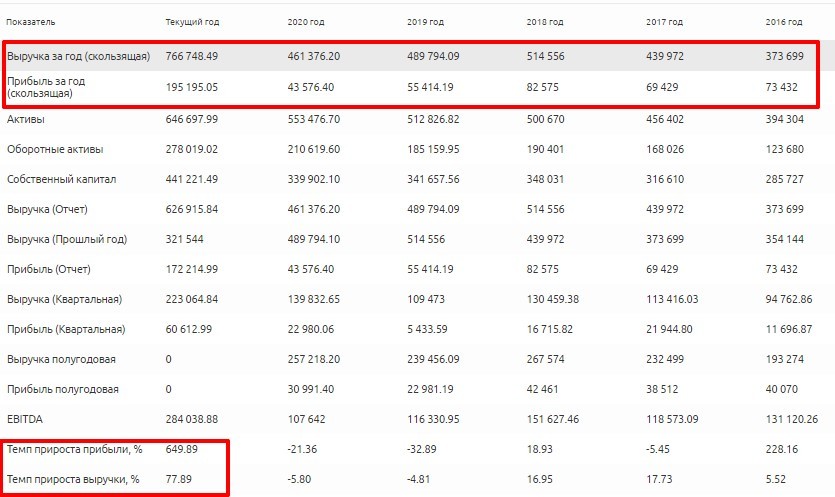

В 2021 г. выручка Группы ММК выросла на 77,89% до 766 748,49 млн, руб, отражая увеличение объемов продаж в связи с окончанием модернизации стана 2500 г/п и роста рыночных цен на металлопродукцию. Чистая прибыль выросла на 649,89% и достигла 195 195,05 млн. рублей. Темпы роста прибыли намного опережают темпы рост выручки. Данный факт во много связан с изменением структуры продаж в сторону высокомаржинальной продукции.

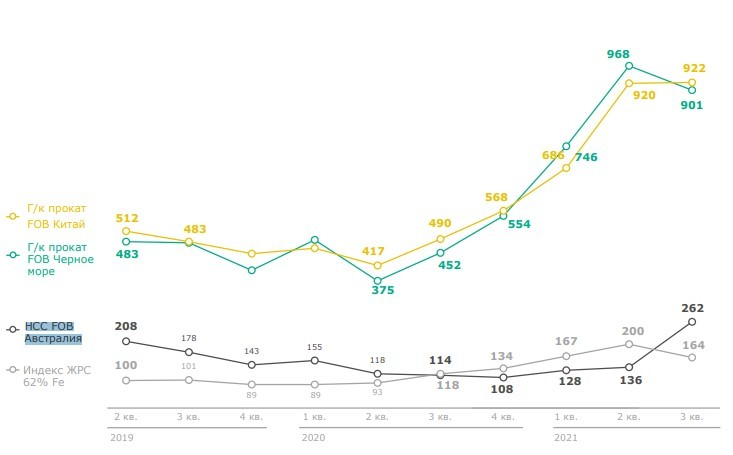

Сохранение высоких цен на сталь является одним из драйверов роста компании. Цена стали в 2021 г показала значительный рост, связанный во многом с превышением спроса над предложением. После 2020 г постепенно начала восстанавливаться мировая экономика и, как следствие, возник отложенный спрос на металлопродукцию.

В перспективе на 2022 г спрос на металлопрокат сохранится на высоком уровне. Этому будет во многом способствовать восстановление экономики КНР, крупные инфраструктурные проекты в США и Европе, восстановление автомобильной отрасли (одной из крупнейшей отрасли по потреблению стали).

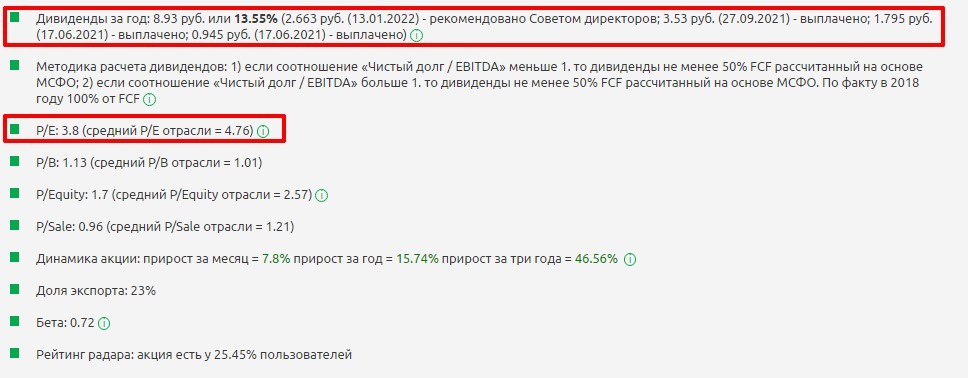

Важным фактом инвестиционной привлекательности являются высокий уровень дивидендов. ММК стабильно выплачивает дивиденды последние годы, в 2021 г дивидендная доходность составила 13,55%, компания выплачивает 100% FCF. При этом она остается недооценённой относительно рынка: Р/Е ММК=3,8 при среднеотраслевом показателе 4,76. Доля собственного капитала в активах компании 68,23 при рентабельности 44,24%, что говорит об отличной финансовой эффективности компании.

Еще одним фактором инвестиционной привлекательности является то, что ММК — потенциальный кандидат вхождение в индекс MSCI Russia (Индексы MSCI). Попадание в индекс имеет важное значение для акций компании, это по сути является рекомендацией к покупке. Многие крупные индексные фонды копируют свой состав акции по индексу MSCI.

Риски: акции компании достаточно интересны с инвестиционной точки зрения, однако снижение цен на металлы может негативно повлиять на финансовый результат компании. Также значительным риском является низкая сырьевая база. Рост стоимости сырья (к примеру, коксующегося угля) может привести к снижению маржинальности продукции компании.

МКПАО ОК РУСАЛ

Страница акции в сервисе Fin-plan Radar — РУСАЛ ао. Страница компании — МКПАО ОК РУСАЛ.

МКПАО ОК РУСАЛ – крупнейший российский производитель первичного алюминия и глинозема.

2021 г для компании был очень успешными, прибыль выросла в 12 раз. Во многом это связано с ростом стоимости алюминия и увеличением в структуре продаж компании продукции с высокой добавленной стоимостью, доля которой в 2021 г превышает 50%. И согласно стратегии, в 2022 г компания планирует улучшать структуру выпуска в сторону высокомаржинальной продукции.

Рынок алюминия в 2021 г достиг исторических максимумов за последние 5 лет. Такой рост связан с дисбалансом производства и потребления, и эта ситуация, по прогнозам, сохраниться и в 2022 г. Дефицит будет наблюдаться в Китае. За счет стратегии декарбонизации происходит закрытие старых грязных производств и переход на более современное оборудование и источники энергии.

Также наблюдается снижение производства в Европе на фоне энергетического кризиса. За счет высоких цен на энергоносители производителям становиться нерентабельно производить алюминий.

Спрос на алюминий будет поддерживаться за счет выхода экономик из кризиса, восстановления производства автомобилей, восстановления авиаперелетов и, как следствие, восстановления спроса на воздушные судна. Русал, как крупнейший производитель алюминия, будет бенефициаром роста спроса на металл.

Компания гибко подстраивается под условия рынка. В 2021 г Русал начал активно наращивать поставки в Азию. Выручка по данному направлении выросла с 17% до 22%. Русал поставил на китайский рынок 300–400 тыс. т. алюминия. По итогам первого полугодия компания заработала в Азии $1,2 млрд против $699 млн за аналогичный период 2020 г. В 2022 г компания планирует продолжить наращивать объемы поставок алюминия в данном направлении.

Также важным фактором инвестиционной привлекательности компании является запуск в декабре 2021 г Тайшетского алюминиевого завода. Русал инвестировал в строительство завода и инфраструктуры более 700 млн $ собственных средств. Завод добавит почти 430 тыс. тонн к общему объему производственной мощности компании. Благодаря близости Тайшетского завода к азиатским странам, компания сможет быстро и эффективно доставлять его продукцию на крупнейшие и наиболее перспективные рынки. В долгосрочной перспективе данный факт позитивно повлияет на финансовые результаты компании.

Риски: риски компании, в первую очередь, связаны с динамикой цен на алюминий, и так как производство алюминия является высокоэнергоемким производством, себестоимость продукции сильно зависит от стоимости энергии для производства, также на компанию сильно действуют политические риски (пример — введение санкций в 2018 г).

Распадская ПАО

Страница акции в сервисе Fin-plan Radar — Распадская. Страница компании Распадская ПАО.

ПАО Распадская – крупнейшая угольная компания России. Расположена на территории Кемеровской области в зоне нахождения обширного угольного месторождения, обеспечивающего 75% добычи коксующегося угля России.

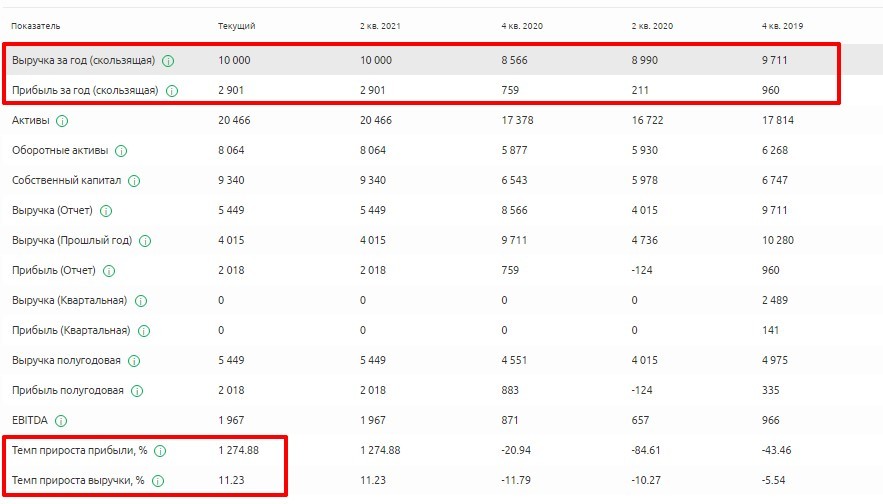

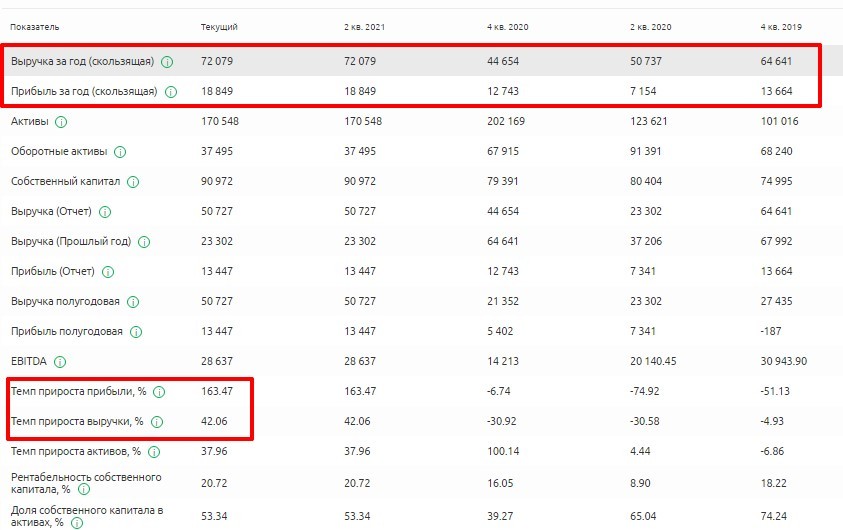

Распадская в 2021 г стала самой яркой компанией на российском фондовом рынке. Благодаря позитивной конъюнктуре на рынке, она стала бенефициаром роста цен на уголь. Выручка компании выросла на 42,06%, а прибыль — на 163, 47%.

Помимо роста цен на уголь, драйвером роста была своевременная покупка Южкузбассугля в конце 2020 г, что увеличило производство вдвое.

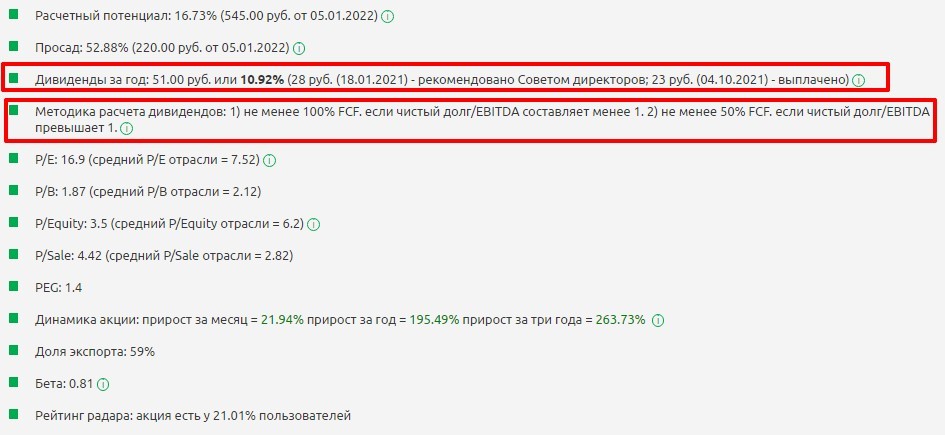

Важным фактором инвестиционной привлекательности для компании является новая дивидендная политика, введенная во втором полугодии 2021 г. Она предполагает распределение на дивиденды 100% FCF при условии, что чистый долг не превышает годовую EBITDA.

Это принесло инвесторам дивидендную доходность 10,92% в 2021 г. В 2022 г при сохранении показателей дивидендная доходность может составить 17–25%.

Дополнительным позитивным драйвером для компании в 2022 г является выделение из ЕВРАЗа. Это событие увеличит free-float до более чем 35%. Как следствие этого повысится ликвидность компании, что сделает ее интересной для институциональных инвесторов и индексных фондов. Так же это даст компании большую гибкость в принятии решений и стратегии развития.

Риски: риски компании, в первую очередь, связаны с динамикой цен на уголь и сохранением на него высокого спроса. Риском для акций компании является процедура выделения, что может привести к краткосрочному падению акций на фоне увеличения free-float и фиксации прибыли спекулянтами для снижения рисков.

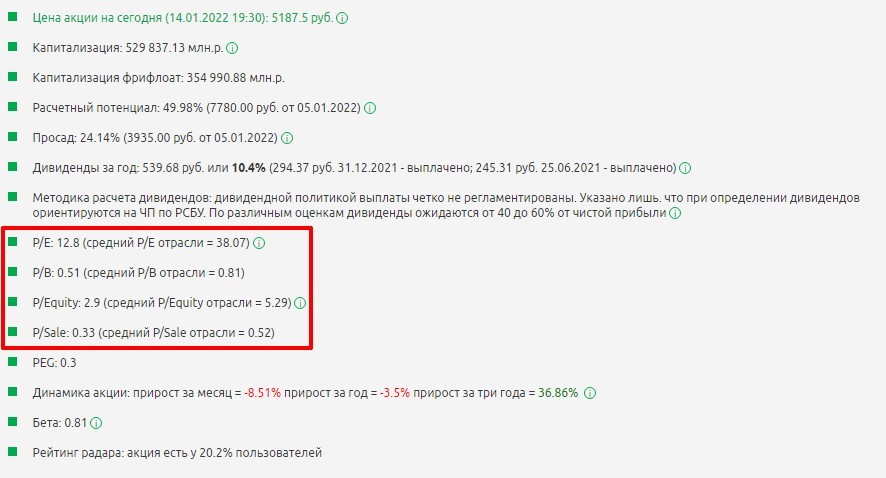

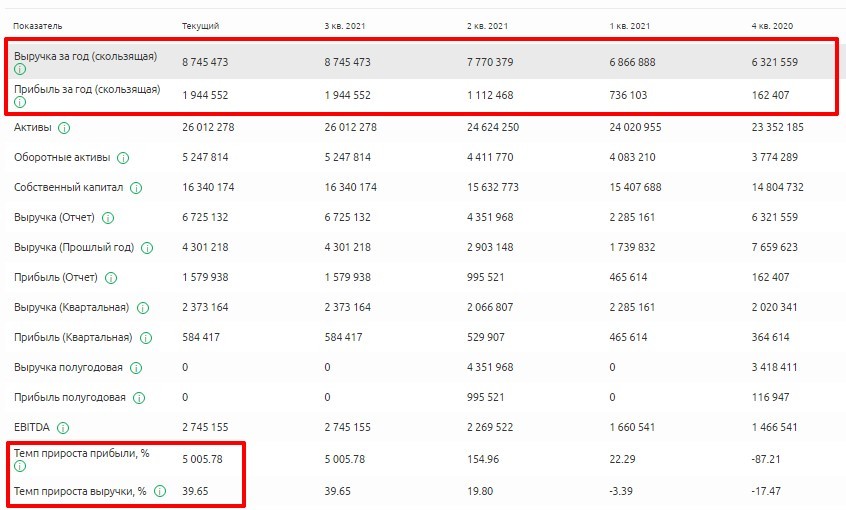

Группа Русагро АО

Страница акции в сервисе Fin-plan Radar — AGRO-гдр. Страница компании Группа Русагро АО

Компания РусАгро — это крупнейший в России вертикально интегрированный агрохолдинг.

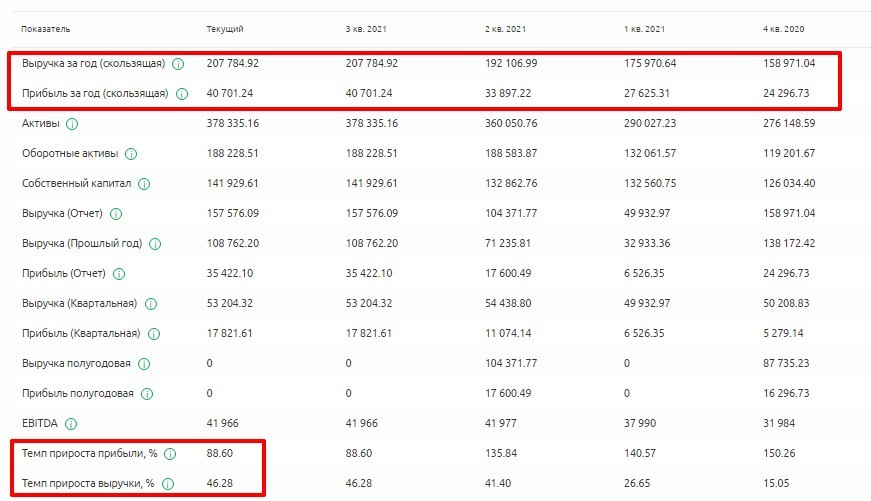

За 2021 г. прибыль компании выросла на 88,6%, выручка — на 46,28%. Значительное влияние на рост показателей оказал рост цен по всем направлениям. Наибольший вклад в рост внес масложировой сегмент и мясной сегмент.

Стратегия развития компании заключается в расширении текущего производства, постройке новых производственных мощностей (в CAPEX на 2022 г планируется более 20 млрд руб.), сделках M&A, наращивании экспорта продукции.

Драйвером на 2022 г для компании является полноценный запуск в октябре 2021 г свиноводческого комплекса в Приморском крае. Производственная мощность комплекса 75 тыс. т свинины в год. Завод имеет стратегическое значение для компании — близость региона расположения завода к КНР позволит нарастить поставки свинины при низких логистических затратах.

Огромное преимущество компании в период высокой инфляции и роста себестоимости продукции — высокий уровень вертикальной интеграции, обеспечивающий максимальную эффективность: «от поля до полки». Русагро может контролировать себестоимость своей продукции на каждом этапе производства, что позволяет повышать маржинальность продукции.

Дополнительным драйвером для компании в 2022 г является изменение дивидендной политики. Со второй половины 2021 г на дивиденды направляется не менее 50% чистой прибыли согласно МСФО. В 2021 г дивидендная доходность для инвесторов составила 12,49%. В 2022 г при сохранении темпов роста показателей можно ожидать значительный рост дивдоходности.

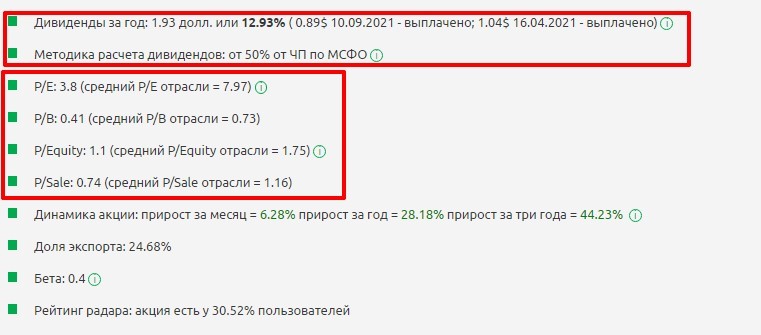

По мультипликаторам компания выглядит очень привлекательной: при высоких темпах роста прибыли и выручки, компания по всем рыночным мультипликаторам недооценена — Р/Е = 3,8 при среднем показателе по отрасли 7,97.

Риски: бизнес компании достаточно диверсифицирован, однако для Русагро, как для с/х компании, сохраняются риски неурожая и вирусных болезней животных. Также существуют риски госрегулирования цен на продукцию компании.

ВТБ ПАО

Страница акции в сервисе Fin-plan Radar — ВТБ ао. Страница компании ВТБ ПАО.

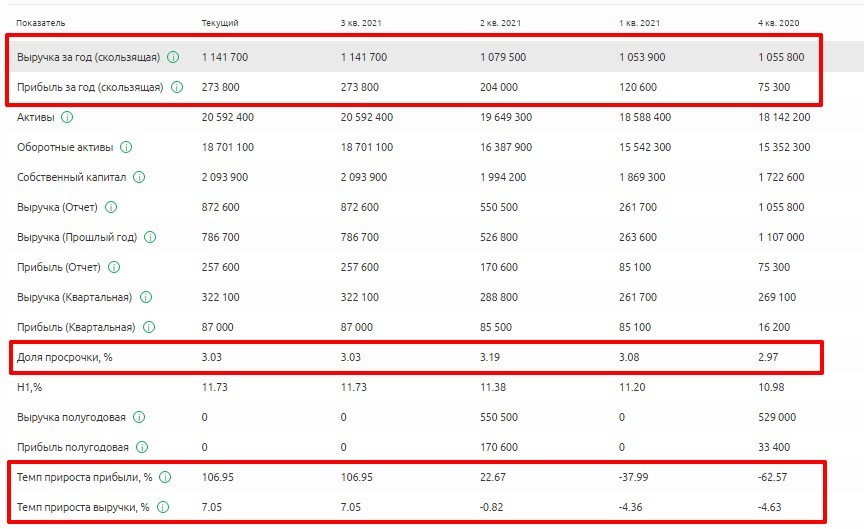

ПАО ВТБ – российский коммерческий банк. Является вторым банком в стране после ПАО Сбербанк по показателю объема банковских активов.

За неполный финансовый 2021 г прибыль банка приближается к рекордным показателям в 300 млрд. рублей. Уровень просроченной задолженности находится на стабильно низком уровне.

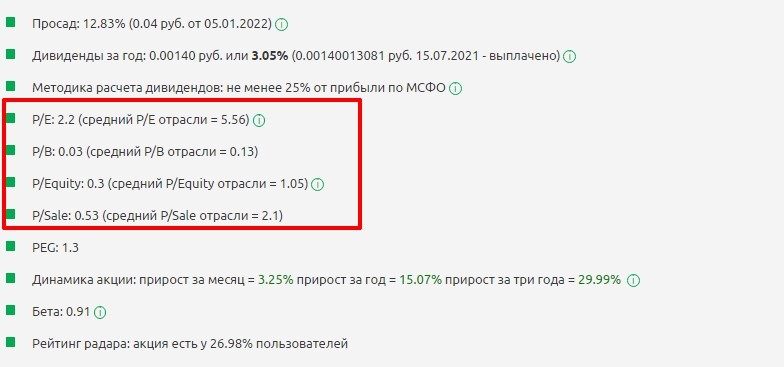

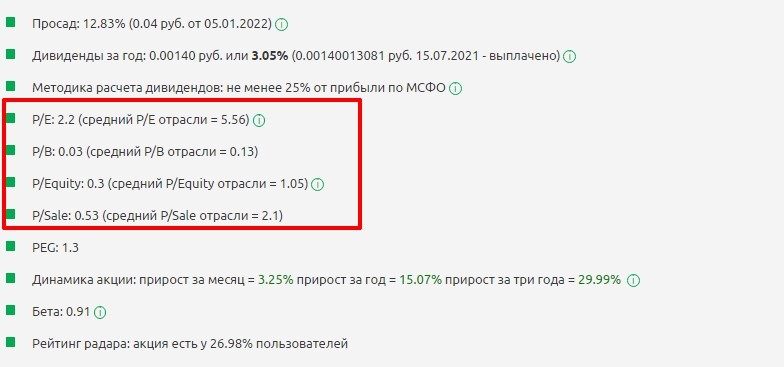

ВТБ ПАО стабильно выплачивает дивиденды, однако доходность находится на достаточно низком уровне, текущая методика расчета предполагает распределение не менее 25% от прибыли по МСФО. В 2022 г в планах руководства довести выплаты до 50% от прибыли по МСФО, Дивидендная доходность по итогам 2021 г может составить 12%, что будет являться сильным драйвером для роста капитализации компании.

При текущем уровне прибыли акции компании имеют явную недооценку: Р/Е =2,2 при среднеотраслевом показателе 5,56.

Риски: ВТБ является государственным банком и достаточно сильно подвержен регулированию. Немаловажным фактом является то, что выплата значительной суммы дивидендов способна ухудшить параметры достаточности капитала, поэтому банк постарается растянуть выплату во времени, выплата дивидендов возможно будет несколькими траншами.

АФК Система ПАО

Страница акции в сервисе Fin-plan Radar — Система ао. Страница компании АФК Система ПАО.

Акционерная финансовая корпорация Система является инвестиционной компанией, которая занимается портфельным инвестированием в крупнейшие компании российской экономики.

Публичные активы компании: МТС, Сегежа, Озон, Эталон. При текущей капитализации компаний стоимость доли АФК Система в них оценивается в размере более чем 600 млрд. руб.

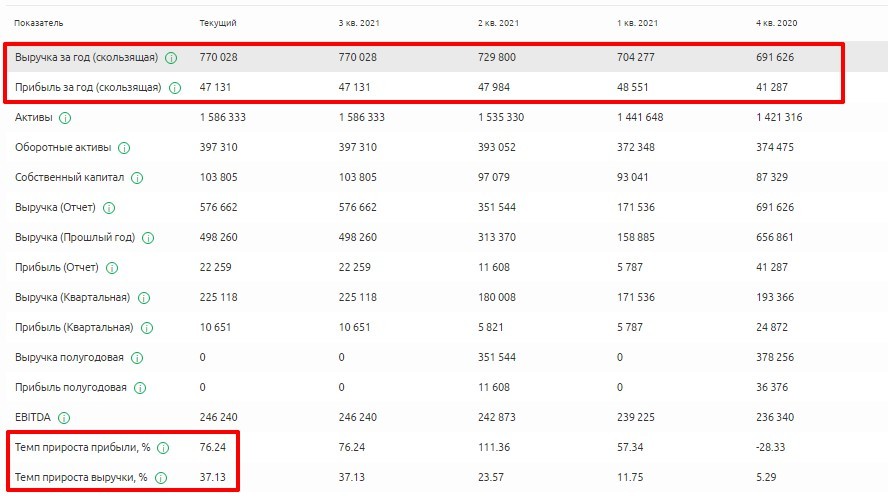

За 2021 г компания показала неплохие результаты по прибыли и выручке. Прибыль выросла на 76%, выручка — на 37%.

Несмотря на это акции находятся с весны в затяжном даун-тренде. Во много это связано с давлением акций Ozon. Акции упали с начала года более чем на 40% и опустились ниже стоимости выхода на IPO. Даже успешное IPO «Сегежа» в апреле не сломало тренд падения акций АФК «Система».

В ближайшей перспективе у компании есть серьезные внутренние драйверы роста — это вывод на IPO компаний «Степь», «Медси» и «Биннофарм».

Агрохолдинг «Степь» является одним из крупнейших игроков в сельскохозяйственной отрасли России с диверсифицированным портфелем активов в растениеводстве, интенсивном садоводстве и молочном животноводстве. Компания также активно развивает логистику и торговлю зерном, сахарный и бакалейный трейдинг. Компания активно развивается, CAGR по выручке за последние 4 года составляет 47,5%. Стратегия компании направлена на наращивание земельного банка, строительство молочных ферм, интенсивное развитие в сегменте агротрейдинга, развитие собственных перевалочных и логистических мощностей.

«МЕДСИ» — ведущая федеральная сеть частных клиник, предоставляющая полный спектр медицинских услуг от первичного приема и скорой медицинской помощи до высокотехнологичной диагностики, сложных хирургических вмешательств и реабилитации для детей и взрослых. CAGR выручки компании за последние 4 года 30%.

Холдинг «Биннофарм Групп» образован в 2020 г в результате консолидации пакетов акций фармацевтических активов АФК «Система». Он объединяет пять современных производств в четырех регионах России. Компания занимается разработкой и производством лекарственных препаратов, сбытом продукции фармацевтическим дистрибьюторам и аптечным сетям, а также активным продвижением препаратов на рынке России и СНГ. Выручка компании за 2020 г составила 21 372 млн. рублей.

АФК Система сейчас торгуется с дисконтом к капитализации суммарной ее доли в публичных активах. При выводе новых компаний на IPO можно увидеть еще больший разрыв и недооценку компании. Данный факт является важным драйвером роста компании.

Дополнительным небольшим бонусом для акционеров является планы изменения дивидендной политики в 2022 г, но объем выплат останется все равно достаточно низким. В стратегических планах компании заложен рост дивидендов в будущем, но пока компания максимально реинвестирует деньги, вкладываясь и развивая новые стартапы.

Риски: основные риски компании связаны с ее активами, успешностью их вывода на IPO. Сейчас сроки IPO не обозначены, и возможны такие варианты, что вывод компаний может не состоятся в 2022 г. Дополнительным риском является сама динамики развития активов. Так на примере Ozon мы видим, как негативно результаты компании сказываются на материнской компании.

Вывод

2022 г несет для фондовых рынков серьезную неопределенность: рост инфляции, сворачивание монетарного стимулирования во многих странах, риски новых штаммов коронавируса, сохраняются проблемы в цепочках поставок. Все это может негативно повлиять на весь фондовой рынок.

Важно понимать, что сроки реализации потенциала акции даже самой перспективной компании неизвестны никому. В нашей статье мы выделили перспективные акции российского рынка на 2022 г, обладающие локальными драйверами роста с высокой вероятностью реализации в течение предстоящего года. Но при этом мы по каждой компании обозначали риски. Чтобы минимизировать действие систематических и несистематических рисков на итоговую доходность портфеля, оптимально включить в него не 5 или 10 акций, а 30-40 точечно отобранных бумаг. Также для защиты портфеля от возможных просадок по рисковым активам важно включать в него защитные активы – облигации.

Узнать больше о других перспективных компаниях для инвестирования Вы можете, подписавшись на наш телеграм-канал «Краш-тест инвест-идей», где мы выкладываем детальный подробный разбор по акциям российских и иностранных эмитентам. Также Вы можете предложить «свою» компанию для проведения глубокой инвестиционной аналитики нашими экспертами.

Познакомиться с нами и нашими методиками инвестирования Вы можете на открытых мастер-классах для инвесторов. Записаться на очередной вебинар можно по ссылке.

Удачных Вам инвестиций!