- Написать в блог

Ленты

PREMIUM

Все блоги

Чат

Новости

- Поток

- Сигналы

- Форумы

Топ 24

- Вопросы

- Видео

- Оффтоп

Форумы

- Форум акций

- Общий

- Облигации

- Торговые роботы

- Опционы

- Forex

- Банки

- Брокеры

Участники

Люди

Компании

Котировки

Котировки акций

ОФЗ

- Карта рынка

- Фьючерсы

- Мир/FX/Сырье/Крипта

Графики онлайн

Акции

Дивиденды

Отчеты РСБУ/МСФО

Фундам. анализ

Календарь

Акции

- Экономика

Информация

Энциклопедия

- Лучшие статьи

Книги

Каталог книг

- 100 лучших книг

- Книжные рецензии

- Российские акции — Московская Биржа

- Американские акции — СПб Биржа

- Валютный рынок — Московская Биржа

- Корпоративные облигации — Московская Биржа

- ОФЗ — Московская Биржа

- Фьючерсы

- Фондовые индексы, сырьевые рынки, FOREX

- Американские акции — Биржи США

- Мировые акции — Иностранные Биржи

- Биржевые ПИФы и ETF — Московская Биржа

- Американские акции — Московская Биржа

- ПИФы — Московская Биржа

- Еврооблигации — Московская Биржа

- Индексы Российских Акций

- РЕПО с ЦК

- Индексы РЕПО

- Индексы облигаций

- смартлаб

- фундаментальный анализ

- последний год

- Добыча энерг. угля

- Котировки

- Дивиденды

- Фундаментал

- Карта рынка

- Посл.год

- За 12M (LTM)

- Фундаментальный анализ

- Последние отчеты

- Отчеты за 10 лет

- Сравнение компаний

Сектор:

Показатель:

Отчет:

Только последний год

Объем от

Объем до

Кап-я от

Кап-я до

Собств

Продажи

Добыча энергетического угля российских компаний ММВБ

-

Купить в Финаме -

Купить в ВТБ -

Открытие Брокер -

БКС Мир Инвестиций -

Купить в ITinvest

| № | Название | Тикер | Добыча энерг. угля, млн т |

||

|---|---|---|---|---|---|

| Всего: | |||||

| Среднее: |

Предложить

идею

Чтобы купить акции, выберите надежного брокера:

Блоги

Лента всех блогов

Самые полезные

Самые комментируемые

Новости

Торговые сигналы

Ответы на вопросы

Книжные рецензии

Корпоративные

Форумы

Лента всех форумов

Общие темы

Акции

Форум алготрейдинг

Форум опционы

Форум криптовалют

Форум Forex

Рейтинг брокеров

Акции

Карта рынка

Котировки

Фундаментальный анализ

Отчеты компаний

Дивиденды

Мой портфель

Все компании

Календарь акций

Смартлаб

Ценности смартлаба

Карта сайта

Реклама

Контакты

Правила

Помощь

Обратная связь

Источником и обладателем биржевой информации является ПАО Московская биржа. Пользователи не имеют права осуществлять дальнейшее распространение или предоставление полученной информации любыми средствами без письменного согласия Биржи, не имеют права создавать модифицированную информацию для дальнейшего предоставления третьим лицам или публичного распространения.

Эмитенты, заинтересованные в информационном сотрудничестве, пишите [email protected]

Энергетический кризис подстегнул интерес инвесторов к акциям угледобывающих компаний. В последнее время по ним наблюдается то сильный рост, то резкое снижение. Финтолк поговорил с экспертами о долгосрочности тренда роста ценных бумаг компаний, добывающих уголь, и выяснил, стоит ли их покупать на ажиотажном спросе на этот вид сырья.

Уголь: долгосрочный тренд или временное явление

В 2021 году цены на уголь выросли до многолетних рекордов. Причиной ралли цен в этом виде сырья стало сразу несколько факторов, объясняет руководитель аналитического департамента AMarkets Артем Деев.

Энергетический кризис в Европе и Азии произошел из-за сокращения угольной генерации в угоду планам по снижению выбросов. В последние пять лет угольные ТЭЦ в Евросоюзе и КНР закрывались рекордными темпами. Однако «зеленая» генерация за счет возобновляемых источников энергии (ВИЭ) не смогла обеспечить потребности промышленности и населения. В итоге экстремальные погодные условия (жаркое лето и начало осени и ожидаемая холодная зима) потребовали экстренных мер, в том числе — увеличения закупок угля.

Артем Деев, руководитель аналитического департамента AMarkets:

— Вероятнее всего, высокие цены на уголь сохранятся в Европе и Азии вплоть до окончания зимнего отопительного сезона. Затем, по мере того, как опасность замерзнуть сократится, на первый план снова выйдут вопросы декарбонизации, при этом в ЕС уже обозначили, что намерены создавать запасы ископаемого сырья.

Рост цен на уголь до многолетних рекордов — явление временное, уверен Артем Деев.

Уголь подорожал из-за роста цен на газ

Взлет биржевых цен на уголь является избыточной и крайне спекулятивной реакцией на события, происходящие на рынке природного газа. Резкое подорожание природного газа с августа по октябрь 2021 года на 58 % из-за недостаточности предложения в преддверии старта отопительного сезона послужило главным катализатором роста цен на нефть на 22 %, а на уголь — на 88 %.

В долгосрочной перспективе ситуация изменится. Мощностей по добыче природного газа, нефти и угля более чем достаточно, основные же проблемы заключаются в том, чтобы быстро нарастить их производство и так же быстро доставить до потребителя. На это может потребоваться несколько месяцев, говорит старший аналитик компании Esperio Антон Быков.

Антон Быков, старший аналитик компании Esperio:

— Аномально высокие цены на рынке энергоносителей — это, скорее, вопрос одного-двух кварталов, не больше.

При этом если говорить об угле, где рост цен из-за «энергетического кризиса» в Китае был наибольшим, то снижение цен с учетом этой дополнительной премии может быть наибольшим, более быстрым и более устойчивым, чем в нефти и в природном газе.

Уже к концу четвертого квартала 2021 года можно ожидать снижения цены на коксующийся уголь на 25–30 % от текущих значений.

Акции каких угольных компаний можно купить и на какой срок

На российском фондовом рынке представлены несколько компаний, которые производят уголь: это «Мечел» (MTLR и MTLRP), «Распадская» (RASP), «Белон» (BLNG), «Южный Кузбасс» (UKUZ).

Взлет цен на уголь у некоторых инвесторов вызвал живой интерес, однако покупать ценные бумаги компаний, производящих уголь, идея очень сомнительная по ряду причин, обращает внимание Антон Быков.

- Первая причина: переоцененность акций. Курс акций «угольщиков» с августа 2021 года вырос в 1,5–3 раза, то есть рост цен на уголь в них уже отыгран, а в некоторых, вроде «Белона» и «Южного Кузбасса», даже слишком сильно.

- Вторая причина: дивидендная. После такого роста курсовой стоимости акций уровень дивидендов «Распадской», единственной, кто их выплачивает, из четырех компаний, снизился с 2,0 % годовых до 1,18 %. Это слишком мало, чтобы подобная история привлекла дивидендных инвесторов и поддержала рост курса акций в дальнейшем.

- Третья причина: переоцененность самих компаний. Все четыре компании («Мечел», «Распадская», «Белон», «Южный Кузбасс») переоценены рынком к чистой прибыли или дивидендам на 40–50 %.

Антон Быков, старший аналитик компании Esperio:

— Накладывая все три причины на столь же сильную эмоциональную реакцию участников торгов, когда на рынке угля начнется коррекция на 20–30 %, очевидным решением станет воздержаться от приобретения этих акций.

В перспективе уголь, вероятнее всего, в цене сильно упадет, соглашается Артем Деев. И считает, что ставку на угледобывающие компании можно делать исключительно в среднесрочном периоде. Из бумаг лучше вовремя выйти, когда цены на сырье начнут снижаться — во второй половине зимы.

Артем Деев руководитель аналитического департамента AMarkets:

— Вместо угля на первый план выходит природный газ — объемы его потребления будут только расти. Если посмотреть на динамику последних 20 лет, то очевидно, что доля угля в энергобалансе развитых стран и КНР сокращается быстрее всего, за ним снижение происходит по нефти (в ЕС доля ВИЭ в прошлом году уже превысила долю ископаемых источников в электрогенерации). Природный газ долю только наращивает. Поэтому в долгосрочной перспективе наибольший интерес будут вызывать акции «Газпрома» и «Новатэка».

- Главная

- Акции

- Угольные

| Название компании |

Цена за акцию |

Рост за день |

Рост за год |

Дивиденды доходность |

Капитализация | |

| Мечел ап | 167,10 ₽ | -3,27 % | -49,35 % | 12.6% | 75.911 млрд ₽ | |

| Мечел | 143,68 ₽ | -0,32 % | -1,39 % | — | 75.911 млрд ₽ | |

| Распадская | 271,00 ₽ | -1,74 % | -15,31 % | 14.4% | 174.722 млрд ₽ |

Угледобывающие компании извлекают и производят уголь, который является основным источником энергии и топливом для некоторых отраслей промышленности, например: производства электроэнергии, стали, цемента. В отрасли осуществляют масштабные торговые операции и сложные цепочки поставок. Компании могут работать на глобальных рынках, что обеспечивает дополнительные возможности для развития и роста.

Во многих странах, в том числе в Китае, Индии и Южной Африке, уголь – основной источник электроэнергии, что делает спрос стабильным. Из-за этого доходы компаний, занимающихся угольной добычей, могут расти и приносить прибыль инвесторам.

При этом угольные предприятия сталкиваются с нормативными и экологическими проблемами. На спрос влияют изменения на энергетических рынках, а именно «зелёная» политика ряда стран, которые хотят использовать больше возобновляемых источников энергии вместо традиционных.

Для снижения рисков распределяйте деньги по разным компаниям и отраслям. Не играйте на бирже, а рассчитывайте на долгосрочную перспективу. Чтобы купить акции угольных компаний, перейдите в карточку нужного эмитента и оформите брокерский счёт.

Энергетический уголь – шоу продолжается? Основные бенефициары.

Мировой рынок энергетического угля переживает, пожалуй, самый горячий период в истории. Энергетический кризис, вызванный непродуманной и поспешной в области внедрения восполняемых источников энергии стратегией, создал для угольщиков практически идеальные условия.

Цена на уголь с калорийностью 6000 ккал/кг в порту Ньюкасл (Австралия) превышает $195. Это рекорд всех времен.

Почему так произошло? Основные причины и следствия:

• Опасения относительно повторения холодной зимы.

• Рост цен на природный газ.

• Увеличение спроса на угольную генерацию.

Вкратце поясним вышеперечисленные тезисы. Запасы газа в европейских хранилищах начинают иссякать. Не то, чтобы они на грани «исчезновения», но то, что их меньше обычного – факт. Каковы причины?

Во-первых, аномально холодная зима 2021 г. и слабый ветер в Северном море, из-за чего не справляются ветряки. Во-вторых, потребление электроэнергии постепенно возвращается на доковидный уровень, прежде всего, в промышленности. В-третьих, это ураган Ида в США, энергетический кризис в Китае и снижение поставок из России, пока не заработал «Северный поток-2».

В итоге имеем высокий спрос на газ (в том числе, СПГ), и в фокусе внимания оказался энергетический уголь, на котором многие успели поставить крест на волне энтузиазма с восполняемыми источниками энергии (ВИЭ).

По данным Международного энергетического агентства, сегодня расширение мощностей ВИЭ сможет покрыть только половину ожидаемого роста мирового спроса на электроэнергию. Поэтому мировая угольная генерация в 2021 г. может увеличиться на 5%. В 2022 г. агентство прогнозирует дальнейший рост в пределах 3%.

В таких условиях спрос на энергетический уголь может оставаться высоким до конца 2021 г. Соответственно, и цены также могут еще вырасти.

Наши умозаключения подтверждаются и консенсус-прогнозом Bloomberg. Так, по данным агентства, в 4 квартале 2021 г. будет достигнут локальный пик цен – в среднем они составят около $200 за тонну угля с калорийностью 6000 ккал/кг (+15% квартал к кварталу).

Далее Bloomberg прогнозирует некоторое охлаждение рынка, и это вполне логично. Тем не менее, цены все равно будут оставаться на уровнях, существенно превышающих средние за последние годы. Ну а если нас снова ждет холодная зима, то… 😉

Основные выводы

1) Цены на энергетический уголь находятся на исторических максимумах

2) Стоимость и нехватка природного газа – основной драйвер для угля. Ситуация может несколько успокоиться в 4 квартале 2021 г. при условии запуска «Северного потока-2».

3) Полностью заместить угольную генерацию за счет расширения мощностей ВИЭ сегодня невозможно, учитывая сложные погодные условия и постепенный выход мировой промышленности на доковидные уровни производства.

4) Спрос и цены на энергетический уголь продолжат оставаться на высоком уровне.

5) В свете вышеизложенного привлекательно сегодня выглядят акции компаний, добывающих энергетический уголь.

Публичных компаний в секторе производителей энергетического угля не так уж много. Тем не менее, представляем топ-4 возможных бенефициара текущего сильного рынка.

Peabody Energy. Крупнейшая американская компания по добыче и поставкам энергетического угля. Рост цен на основную продукцию является отличной возможностью выйти, наконец, в зону прибыльности на уровне bottom line.

«Мечел». Одна из ведущих публичных компаний в РФ из угольного сектора. «Мечел» интегрирован в сталь и уголь, и отлично пользуется благоприятной рыночной конъюнктурой: прогнозы по финансам на 2021-2022 г. очень сильные.

BHP Billiton. Глобальный горнодобывающий гигант. Специализируется не только на угле, но и на железной руде и меди. Благодаря высокой степени диверсификации бизнеса имеет самую высокую в секторе рентабельность по EBITDA – около 63-65%.

China Coal Energy производит и продает энергетический уголь, кокс и углехимическую продукцию, а также оборудование для добычи угля. Около 81% выручки приходится на сегмент энергетического угля, 11% – углехимия. По итогам 2021 г. рост выручки China Coal ожидается на уровне 45%.

Более подробно аналитический обзор по ситуации на рынке энергетического угля можно прочитать в нашем сервисе по подписке. Обзор легко находится по хэштегу #sector.

Мы продолжаем детально рассматривать различные сырьевые рынки. В нашей прошлой статье мы рассказали о том, как устроен и функционирует рынок нефти («Мировой рынок нефти простыми словами»).

В этой статье мы разберем мировой рынок угля, и ответим на ряд ключевых вопросов таких как:

-

Что такое уголь и какой уголь востребован на рынке.

-

Что из себя в целом представляет мировой рынок угля и какие его характеристики.

-

Основные игроки мирового рынка угля.

-

Перспективы угольного рынка.

-

Способы инвестирования в угольные активы.

Что такое уголь и какой уголь востребован на рынке

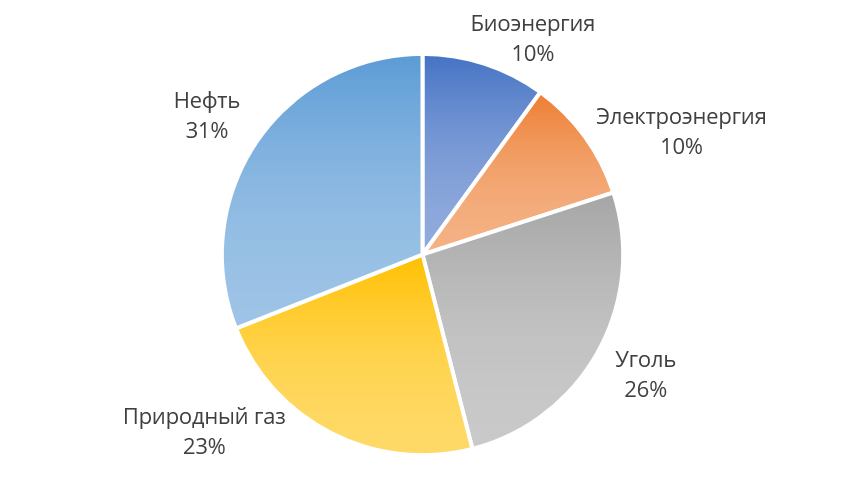

Уголь является очень важным энергетическим активом. Если представить мировой баланс потребления энергии по источникам её получения, то мы увидим, что уголь по-прежнему занимает лидирующие позиции в энергогенерации:

Согласно мировой классификации, выделяют четыре основных типа угля в зависимости от уровня содержания углерода:

-

Бурый уголь (лигниты) – из-за легкости добычи и дешевизны наиболее востребован в тепловых электростанциях, котельных и как химическое сырьё.

-

Каменный уголь – применяется как в энергетике в качестве энергетического сырья, так и в промышленности при производстве кокса в металлургии. Также применяется в химической промышленности для получения нафталина, фенола, пека и жидкого топлива. Стоит отметить, что лишь порядка 15% добываемого каменного угля имеет свойство коксования, то есть является металлургическим углем. Возможность коксования определяется наличием в составе каменного угля витрена (зольной составляющей).

-

Антрациты – применяются в энергетике, в транспорте, в быту, в чёрной и цветной металлургии. Обладают высокой теплоотдачей. К минусам можно отнести их труднодоступность и относительно высокую себестоимость.

-

Графиты – имеют высокую температурную стойкость в отсутствии кислорода, высокую электропроводность, химическую стойкость к практически любым агрессивным кислотам, поэтому графиты нашли применение в широком спектре отраслей промышленного производства (от стержней в карандашах до замедлителей нейтронов в ядерных реакторах).

Однако, с точки зрения практического применения уголь правильнее рассматривать в двух категориях:

-

Энергетический уголь.

-

Металлургический уголь или коксующийся уголь.

Основное направление применения энергетического угля – это электрогенерация. На электрогенерирующих станциях преимущественно используется каменный уголь, потому что он оптимально совмещает в себе приемлемый уровень теплоотдачи и стоимости. Традиционно, бурый уголь в энергогенерации использовался меньше, так как его способность к теплогенерации более низкая. Однако, в последнее время популярность использования бурого угля в качестве энергетического угля растет все больше и больше, поскольку содержание серы, наносящей существенный урон окружающей среде в нем меньше, чем в каменном угле. Антрацит является самым лучшим энергетическим углем, он выделяет крайне мало побочных продуктов горения и имеет очень высокую теплоотдачу. Однако, применяют его крайне редко, потому что он более дорогой, трудно добываемый и редко встречается в природе.

Стоит отметить, что интерес и потенциальный спрос на энергетический уголь сейчас снижается во всем мире, так как он является наименее экологичным топливом. Все большее и большее распространение в энергогенерации получают более экологичные виды топлива, такие как газ, энергия атома (ядерная энергетика) и, безусловно, главный тренд последнего времени — это возобновляемая «зелёная» энергетика.

Металлургический или коксующийся уголь больше всего применяется в сталелитейной промышленности. Практически 75% всей выплавляемой в мире стали производится с помощью металлургического кокса.

Металлургический кокс не встречается в природе. Его производят из особого сорта угля, который подлежит процессу коксования (также его называют коксующийся уголь). Металлургический кокс получается при обработке каменного угля при высокой температуре без доступа кислорода (это и есть коксование угля). Коксующийся уголь достаточно редкий уголь, всего около 20% каменного угля подлежит коксованию. Поэтому именно коксующийся уголь наиболее востребован и крайне важен для металлургической промышленности.

В данном случае стоит сказать, что, если в энергогенерации в последнее время уголь, как основной вид топлива, активно вытесняется и заменяется более экологичными видами генерации, то альтернатив металлургическому углю, как топливу, на текущий момент нет. Это фактор, безусловно, будет способствовать дальнейшему росту спроса на коксующийся уголь в связи с ростом производства стали в мире.

Мировой рынок угля, его основные характеристики и участники

Чтобы понять, кто из участников мирового рынка угля является наиболее значимым игроком, и у кого есть какие перспективы, мы рассмотрим мировой рынок угля через призму его основных характеристик. А точнее параметров: запасы угля, объёмы добычи и производства угля, экспорта и импорта угля.

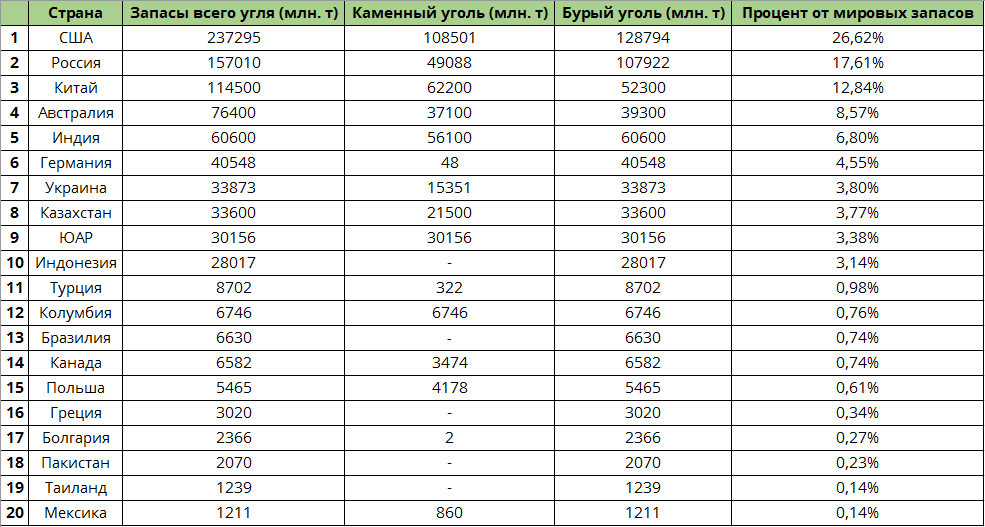

Запасы угля

Если представить все разведанные запасы угля в мировом масштабе, то получим следующее распределение:

Здесь мы видим, что наибольшими запасами каменного угля, который возможно применять для производства металлургического кокса, и который больше всего применяется в электрогенерации, обладают США, Китай, Индия и Россия.

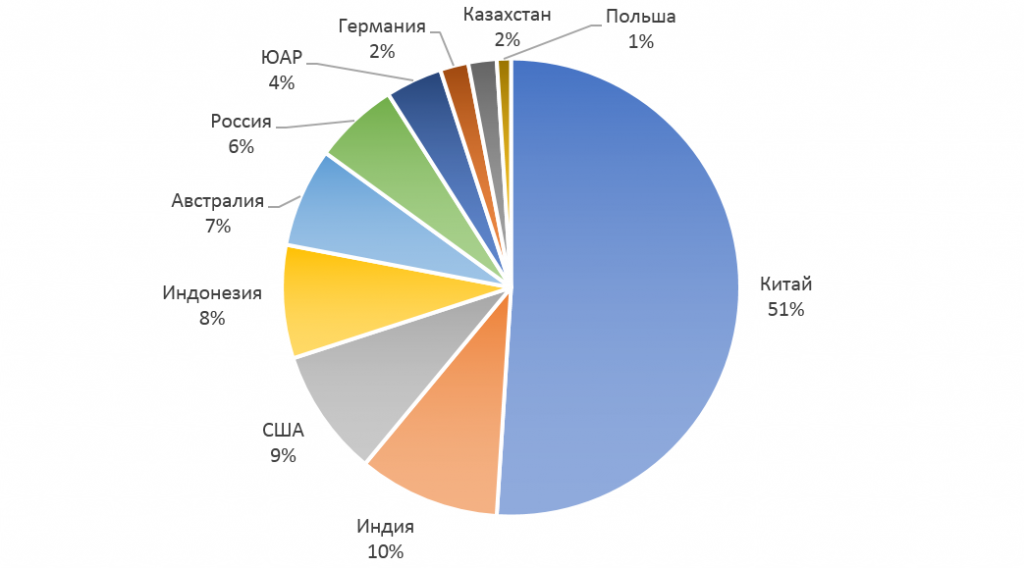

Добыча угля

Выделяют 10 лидеров по добыче угля в мире (по средним объемам за 2019 год):

-

Китай – 3 692 млн. тонн.

-

Индия – 745 млн. тонн.

-

США – 640 млн. тонн.

-

Индонезия – 585 млн. тонн.

-

Австралия – 500 млн. тонн.

-

Россия – 425 млн. тонн.

-

ЮАР – 264 млн. тонн.

-

Германия – 132 млн. тонн.

-

Казахстан – 117 млн. тонн.

-

Польша – 112 млн. тонн.

Многие страны имеют достаточные запасы угля, но их добыча в основном сосредоточена на удовлетворении внутренних нужд, а не на экспорте.

На мировых рынках продаётся около 20% от мирового объёма добычи угля. Это энергетический уголь и высококачественный коксующийся. Международная торговля бурым углем не распространена.

Добыча угля в России

Если говорить о добыче и производстве угля в России, то можно выделить несколько ключевых особенностей. На территории России находятся большие месторождения угля (бассейны: Кузнецкий, Печорский, Южно-Якутский, Донецкий и Кизеловский). Из общих разведанных запасов месторождений более 67 % приходится на каменный уголь, в том числе на коксующийся (около 10%.).

Кузнецкий угольный бассейн (Кузбасс) — один из самых крупных в мире. Простирается на 70 тысяч квадратных километров, и на нём добывают более половины угля в стране, в том числе самого высокого качества.

Однако, его географическое положение очень невыгодно, учитывая сложность доставки и производства. Располагается оно в Кемерово, что достаточно далеко от промышленных центров, где используется сырье. Котлован находится между горными массивами, и это затрудняет транспортировку из-за рельефа местности.

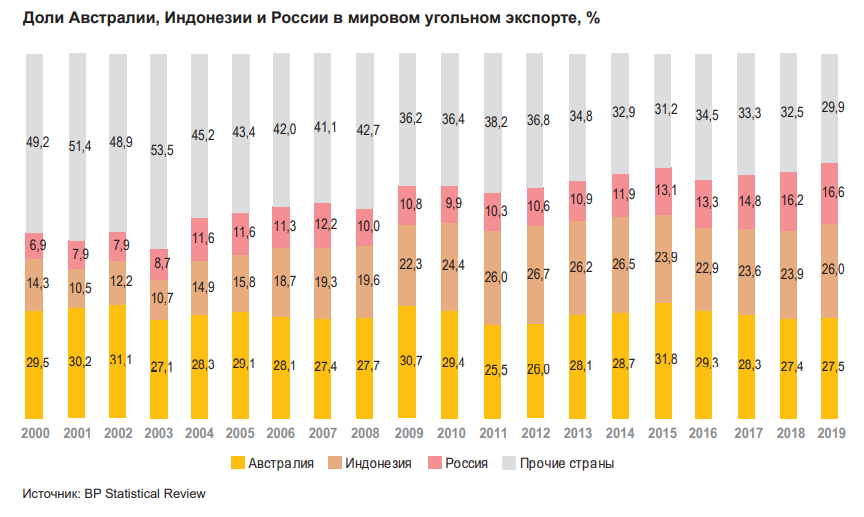

Экспортеры угля

На текущий день можно выделить трёх лидеров-экспортёров угольной продукции: Австралию, Индонезию, Россию.

Австралия поставляет более 40% металлургического угля, что делает её безоговорочным лидером по поставкам для металлургов. Индонезия вышла в лидеры относительно недавно, и значительная часть поставок приходится на энергетический уголь.

Если отдельно посмотреть на структуру экспорта угля в России, то мы увидим, что Россия является преимущественно экспортером энергетического угля.

Экспорт энергетического угля растет уже на протяжении многих лет, в то время как экспорт металлургического угля остается стабильным и не растет уже очень долгое время.

Импорт угля

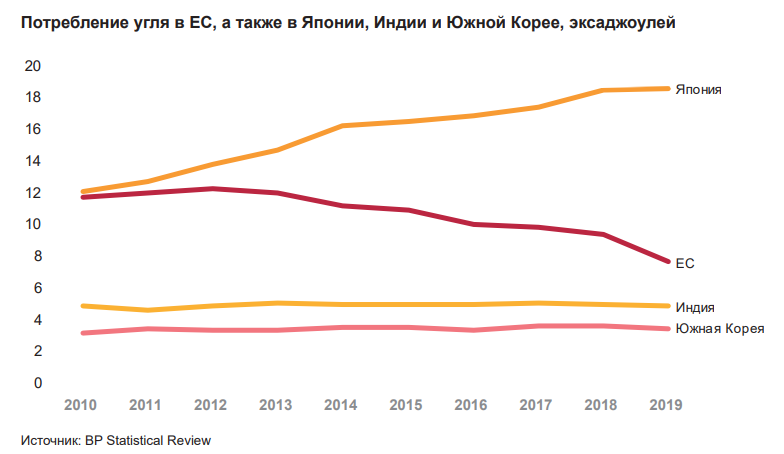

Основными крупными потребители угля являются азиатские страны: Китай, Индия, Япония, Южная Корея. В этих странах уголь продолжает оставаться одним из важнейших источников топлива для электрогенерации.

Уже более 30 лет Китай является лидером по добыче угля и, в то же время, его самым крупным потребителем и импортером. Китай закупает больше металлургического угля, чем энергетического. Связано это с ухудшением экологической обстановки в последние годы. Страна вынуждена постепенно снижать собственную добычу угля, но при этом увеличивает импорт для поддержания темпов роста своей экономики. Курс взят на развитие возобновляемых источников энергии: растёт количество атомных станций и гидроэлектростанций. Однако, потребности китайских металлургов в получении кокса остаются высокими.

В Индии значительная часть импорта приходится на энергетический уголь, потому что более половины энергии вырабатываются теплогенерирующими станциями. Однако, Индия также планирует постепенно переходить на «зелёную энергетику» и сокращать импорт угля.

Япония и Южная Корея из-за острой проблемы сохранения экологии не осуществляют собственную добычу, а импортируют в основном металлургический уголь и в меньшей степени энергетический для электростанций.

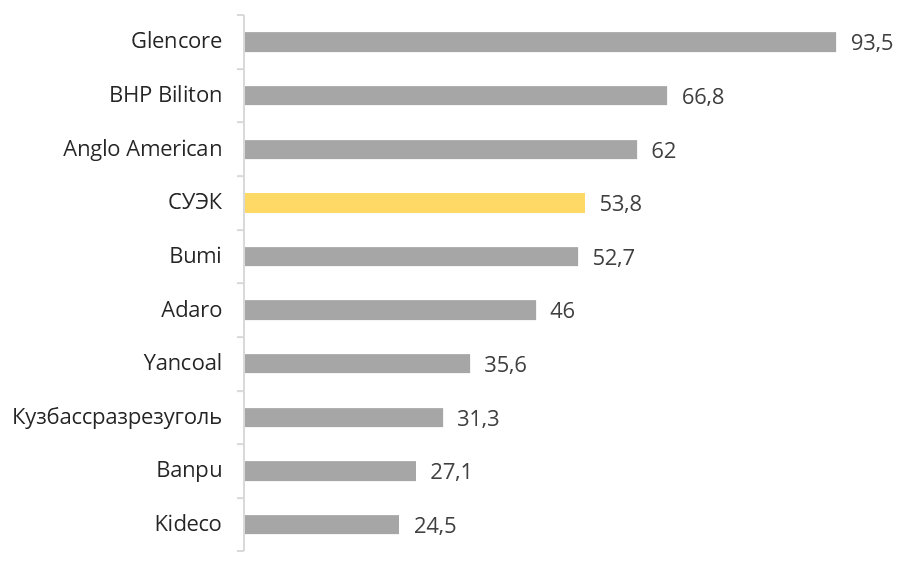

Основные игроки мирового рынка угля

Наиболее крупные мировые компании-производители угля расположены в экспортно ориентированных странах — Австралии, Индонезии и России.

Объемы продаж угля крупнейшими мировыми производителями на международном рынке в 2019 году (млн. тонн) по данным СУЭК (Сибирская угольная энергетическая компания):

Российская угольная промышленность сконцентрирована в четырех основных бассейнах: Кузнецком (Кузбасс), Канско-Ачинском, Донецком и Печорском. При этом на Кузбассе добывается более 80% от всего объема добычи угля в России. Отрасль конкурентная, и все крупнейшие компании сегмента являются частными.

Среди российских угольных компаний отдельно стоит выделить публичные компании, акции которых торгуются на бирже. Подробное описание всех компаний угольного сегмента, а также динамику их финансовых показателей и последнюю актуальную финансовую отчетность Вы можете найти на страницах компаний в сервисе Fin-Plan RADAR:

-

EVRAZ (акции компании торгуются на Лондонской бирже).

-

Мечел.

-

Кузбасская топливная компания (КТК).

-

Распадская (входит в группу EVRAZ).

-

Южный Кузбасс (входит в группу Мечел).

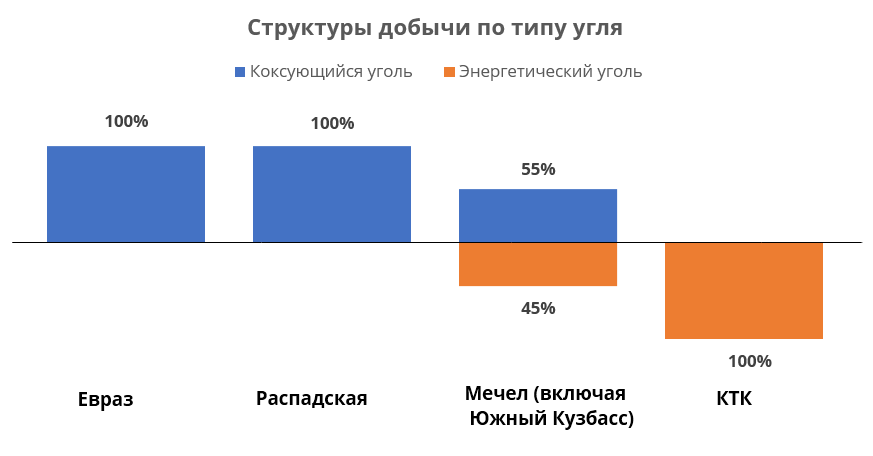

Ведущие российские угольные компании с точки зрения баланса производства металлургического и энергетического угля выглядят следующим образом.

Также крупнейшими угольными компаниями являются: СУЭК, УГМК, СДС-Уголь, Русский уголь, но эти компании не публичны, и их акции не торгуются на бирже.

Также стоит отметить, что крупнейшие российские металлургические компании, такие как: Северсталь, ММК, НЛМК, и холдинг En+ Group также добывают уголь. Однако, весь добываемый ими уголь полностью уходит на внутренне потребление, и практически никогда не экспортируется.

Перспективы угольного рынка

Говоря о перспективах угольного рынка, стоит четко разделять рынок по основным видам угля, то есть на перспективы рынка коксующегося угля и энергетического угля. И разделять крупнейшие компании производителей угля на производителей энергетического угля и коксующегося угля.

Перспективы энергетического угля

В целом на текущий момент перспективы энергетического угля можно охарактеризовать как крайне неоднозначные и очень туманные. Глобальным фактором, давящим на мировой спрос этого вида топлива, является тенденция, направленная на использование более экологически чистых источников топлива (в частности использование сжиженного природного газа) и создание альтернативных возобновляемых источников получения электроэнергии.

В отличие от азиатских стран, Европа уже значительно уменьшает импорт энергетического угля и развивает «зеленую энергетику». Происходит постепенная ликвидация электростанций, работающих на угле и мазуте.

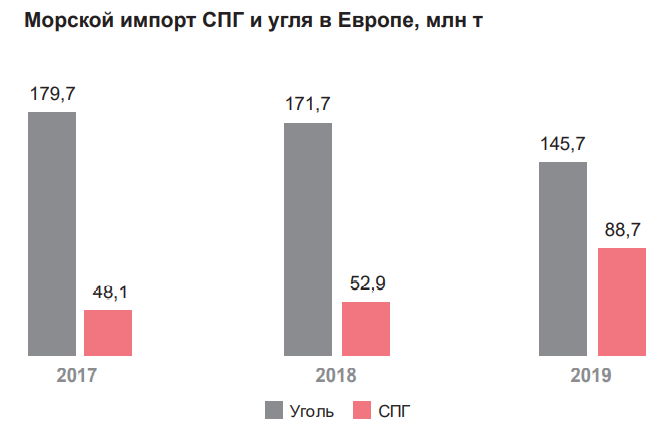

Помимо экологической составляющей, существенным фактором снижения спроса на энергетический уголь в Европе явилась доступность и низкие цены на сжиженный природный газ.

В данном случае мы видим однозначную динамику роста импорта сжиженного природного газа и сокращение импорта энергетического угля.

В заключение стоит отметить, что глобально наибольшее влияние на спрос на энергетический уголь оказывают экологические тенденции, которые заставляют для энергогенерации использовать более экологически чистые виды топлива. Эта тенденция очень хорошо прослеживается в европейских странах. Однако ведущие страны азиатского региона пока не собираются отказываться от использования энергетического угля.

Перспективы металлургического угля

Перспективы металлургического угля практически полностью зависят от рынка стали. По сути, будучи основным топливом для производства стали, спрос на металлургический уголь находится в жесткой зависимости от спроса на сталь. Это значит, что цены на металлургический уголь и сталь также существенно коррелируют.

Чтобы увидеть данную корреляцию, инвесторам стоит обратить внимание на динамику цен фьючерсов на горячий прокат стали и фьючерсов на Австралийский коксующийся уголь.

В моменты резкого изменения цен на фоне восстановления экономики и спроса на сталь, цены на горячий стальной прокат опережают в своей динамике цены на коксующийся уголь. Это создает для инвесторов определенный сигнал, что если цены и спрос на сталь существенно выросли, а цены на коксующийся уголь отстают в своей динамике, то вероятность их дальнейшего роста вслед за ценами на сталь существенно повышается.

Также в заключение стоит отметить, что если энергетический уголь находится под давлением из-за наличия других более экологичных альтернатив топлива, то альтернатив использованию коксующегося угля в металлургии на текущий момент нет.

Способы инвестирования в угольные активы

Когда перед инвесторами встает вопрос об инвестировании в тот или иной сырьевой актив, то зачастую существуют два основных варианта инвестирования в него. Это инвестировать напрямую непосредственно в само сырье или же инвестировать косвенно — в компании производителей данного сырья.

Зачастую при должном аналитическом подходе инвестора второй метод инвестирования оказывается намного более результативным и эффективным, так как компания всегда имеет внутренние источники роста, такие как рыночная недооценка, рост и масштабирование физического бизнеса самой компании, а также рост дивидендных выплат.

Если говорить более конкретно о возможностях инвестирования в угольные активы, то стоит учитывать, что рынок угля достаточно специфичен и не предназначен для частных инвесторов. Уголь является специфическим узко направленным активом, который не имеет популярности у биржевых спекулянтов.

У инвесторов существуют два основных варианта инвестирования в угольные активы: это покупка фьючерса на Австралийский коксующийся уголь (тикер ALW и тикер ACT для премиальной марки коксующегося угля) на Чикагской товарной бирже (CME), либо же покупка акций компаний производителей металлургического или энергетического угля.

Покупка фьючерсного контракта для простого частного инвестора может быть сопряжена с существенными сложностями. Контракты обращаются только на Чикагской товарной бирже (CME), они исключительно поставочные, то есть по факту исполнения контракта инвестору будет поставлен физический объем угля, который надо будет где-то хранить, это существенно крупные контракты, гарантийное обеспечение по которым может достигать нескольких тысяч долларов.

Покупка акций производителей угля, в том числе российских компаний, акции которых обращаются на Московской бирже, выглядит более доступным и перспективным действием.

Однако, в данном случае перед инвесторами встает вопрос проведения корректного финансового анализа каждой компании, чтобы выбрать лучшую и наиболее эффективную угольную компанию.

В этом случае принять инвестиционное решение инвесторам поможет сервис профессионального инвестирования Fin-Plan RADAR.

В сервисе Fin-Plan RADAR инвесторы могут найти полную информацию по каждой компании, акции которой торгуются на Московской или Санкт-Петербургской бирже.

-

Это описание компании с указанием ключевых направлений деятельности, нюансов бизнес-процессов и структуры собственников:

-

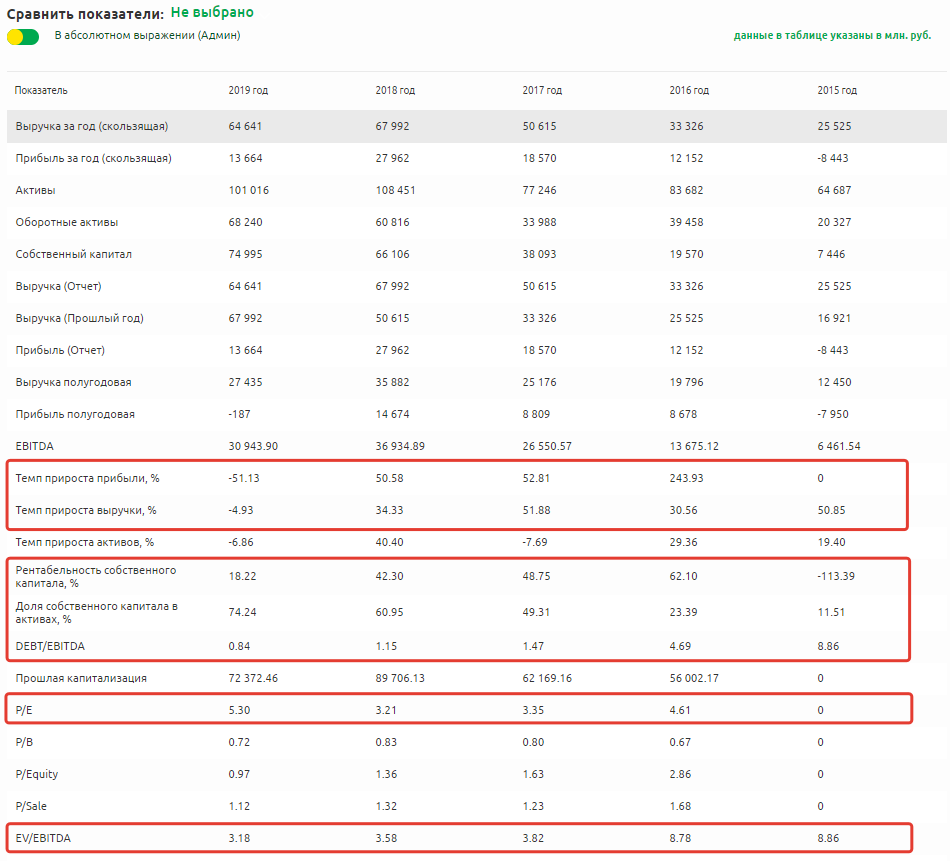

Это динамика ключевых финансовых показателей и инвестиционных мультипликаторов по годам и по кварталам:

-

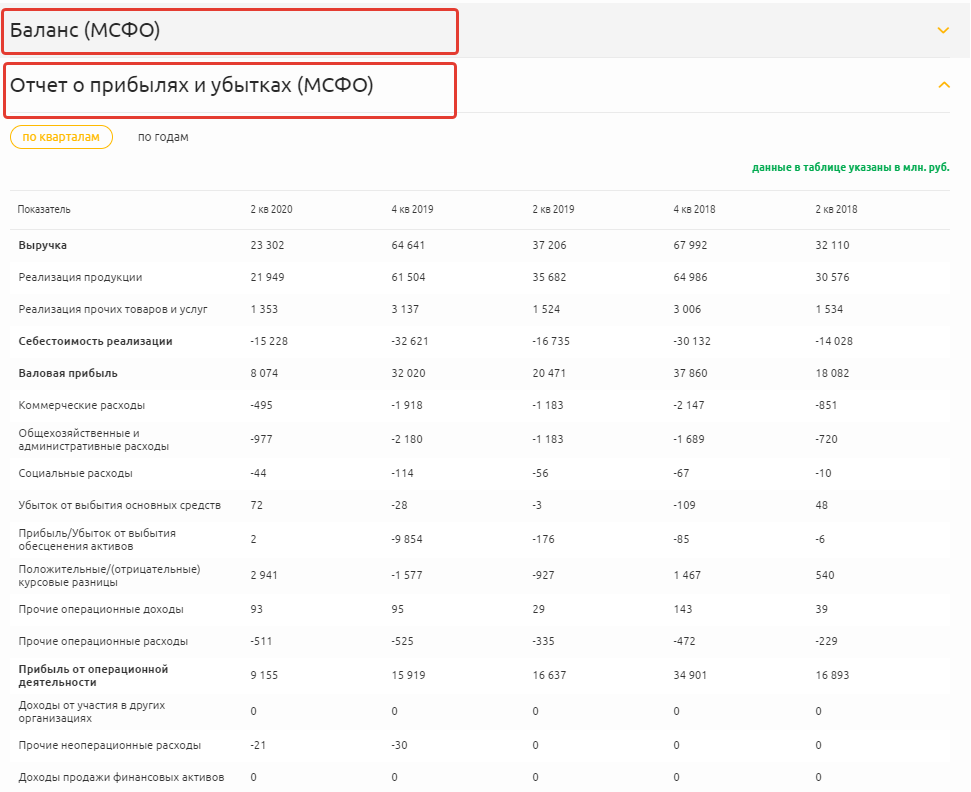

А также последняя актуальная финансовая отчетность компании:

Также, используя сервис Fin-Plan RADAR, у инвесторов всегда есть возможность сравнить показатели компаний между собой, и выбрать лучшую, а также сравнить показатели со среднеотраслевыми и среднерыночными значениями.

Выводы

Несмотря на многие факторы «За» и «Против», уголь остается достаточно инвестиционно интересным активом, особенно в определенных рыночных ситуациях.

Однако, инвесторам не стоит ограничивать свои инвестиционные горизонты и рассматривать какой-то один узкий сегмент инвестирования. Основной задачей каждого профессионального инвестора является постоянный скрининг рынка и выявление наиболее инвестиционно недооценённых и привлекательных активов.

Как это сделать правильно и на профессиональном уровне, мы рассказываем и показываем на наших бесплатных открытых мастер-классах. Записаться на ближайший эфир Вы можете уже прямо сейчас.

Успешных Вам инвестиций!