Голубые фишки российского фондового рынка по состоянию на 2023 год. Статья с обновленными данными от марта 2023 года.

Обратите внимание! В разработке уникальная экосистема для алготрейдинга и часть функционала уже готова для тестирования!

Попробуй опексбот бесплатно – экосистему для успешного трейдинга

Голубыми фишками называют акции самых стабильных компаний страны. Ещё их называют акциями первого эшелона. По статистике, при вложении в них наименьший риск потерять вложения. Одно дело владеть акциями «Сбербанка», и совсем другое никому не известного «Пойдем», у которого в любой момент могут отобрать лицензию.

Голубые фишки рынка РФ являются лидерами в отрасли, многие из них в России подконтрольны государству. Государство – основной акционер Газпрома – более 50% акций.

Дивиденды важная строчка бюджета, поэтому инвесторы не сомневаются, что при возникновении проблем государство окажет финансовую поддержку. Многие из голубых фишек – стратегические компании страны. Газпром монополист экспорта газа.

«Полюс» лидер в области добычи золота. Появление достойного конкурента маловероятно – чтобы выйти на этот рынок нужен большой капитал.

Термин «голубые фишки» пришел из покера и является достаточно условным. Не существует четких критериев, по которым относят компанию к голубым фишкам России. Но можно выделить основные критерии.

Компания должна быть широко известна в стране, иметь стабильный рост прибыли в течение нескольких лет. Акции должны иметь высокую капитализацию. Компания должна иметь устойчивую бизнес-модель, в развитии отрасли должно быть заинтересовано государство.

Содержание

- Преимущества акций первого эшелона

- Ликвидность

- Надежность

- Дивиденды

- Список голубых фишек российского фондового рынка – что изменилось в 2023?

- Что с голубыми фишками РФ сейчас, в 2023?

- Какую категорию акций можно отнести к голубым фишкам?

- Инвестиции в голубые фишки российских компаний в 2023 году – стоит ли и почему

Преимущества акций первого эшелона

Какими преимуществами обладают голубые фишки РФ

Ликвидность

Чем выше ликвидность акции, тем проще продать имеющиеся активы большого объема. Также от ликвидности зависит насколько близко к рыночной цене будет совершена сделка. Голубые фишки России имеют самую хорошую ликвидность – ими торгуют ежедневно сотни трейдеров. Так суточный оборот Сбербанка или Газпрома десятки млрд рублей.

Надежность

Инвестор, имеющий акции первого эшелона (голубых фишек России), может быть уверен в своих инвестициях. Эти компании имеют устойчивый бизнес, их кредитный рейтинг выше, меньше долговая нагрузка и больше ресурсов. Именно поэтому вложения в эти акции советуют новичкам.

Дивиденды

Большинство компаний – голубых фишек в Россиии платят дивиденды. Это устойчивые компании, которые могут делиться частью прибыли с акционерами. Большая доля бюджета некоторых регионов – это дивиденды. Госкомпании в России должны выплачивать не менее чем половину прибыли в виде дивидендов.

Остальные акции с меньшим объемом торгов и нестабильными показателями именуют «Второй эшелон», «третий эшелон» и т.д. Чем выше порядок эшелона, тем менее ликвидна акция. Так, инвестор не испытывает трудностей в продаже пакета акций «Роснефти» на несколько млн рублей.

Сделка состоится в течение нескольких минут. В акциях третьего эшелона проблемы с продажей акции (просто нет покупателей) начинаются уже при суммах 100-200 тыс. рублей.

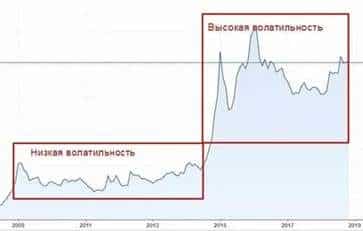

Акции второго эшелона могут показывать высокую волатильность от 20% в день и выше. У голубых фишек волатильность ниже.

Иностранные крупные инвесторы в первую очередь выбирают именно самые крупные и надежные компании и не продают их без веских причин. Крупные иностранные инвесторы – это пенсионные фонды, хедж фонды, имеющие риск модели не позволяющие вкладывать в акции с низким кредитным рейтингом.

Приток иностранных инвестиций поэтому в первую очередь идет в наиболее стабильные российские компании. Пенсионные и хедж фонды не могут покупать акции второго и третьего эшелона из-за недостаточной ликвидности и/или низкого кредитного рейтинга.

Изменения в котировках акций 2-ого эшелона не всегда носят фундаментальный характер. В основном рост или падение носит спекулятивный характер, и инвестор не может быть уверен, что если акция выросла сегодня на 20-30% не упадет ли она завтра на 50-80% без оснований.

Рост котировок носит долгосрочный характер и подкрепляется фундаментальными причинами. Именно эти акции следует рассматривать для долгосрочного инвестирования.

ТОП-5 дивидендных акций Московской биржи – куда инвестировать:

Список голубых фишек российского фондового рынка – что изменилось в 2023?

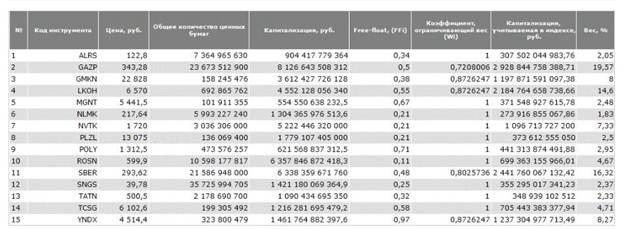

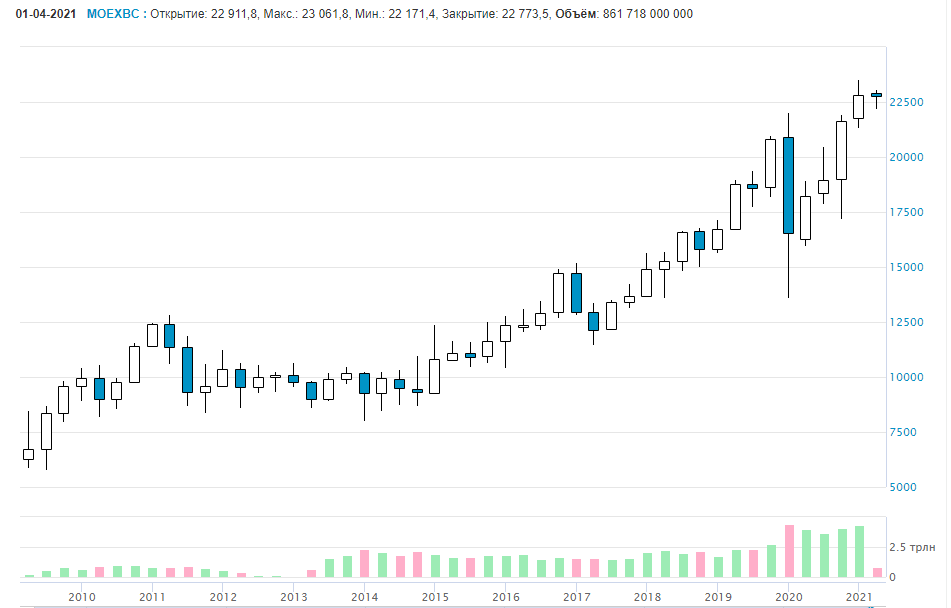

По изменению котировок крупнейших компаний страны делают вывод о экономической ситуации в целом. Московская биржа рассчитывает индекс голубых фишек MOEXBC. Актуальный список голубых фишек публикует на официальном сайте Московская биржа.

Индекс MOEXBC не доступен для торговли, это индикатор рынка.

В России к первому эшелону относится 15 компаний. Именно в эти компании следует в первую очередь инвестировать как опытным трейдерам, так и тем кто только начинает разбираться в инвестициях.

Обладая акциями крупнейших компаний, инвестор имеет право на небольшую доли прибыли и во время коррекции на рынке приятно все равно получать доход. Многие компании платят стабильные дивиденды много лет, независимо от рыночной ситуации. Рассмотрим голубые фишки России более подробно:

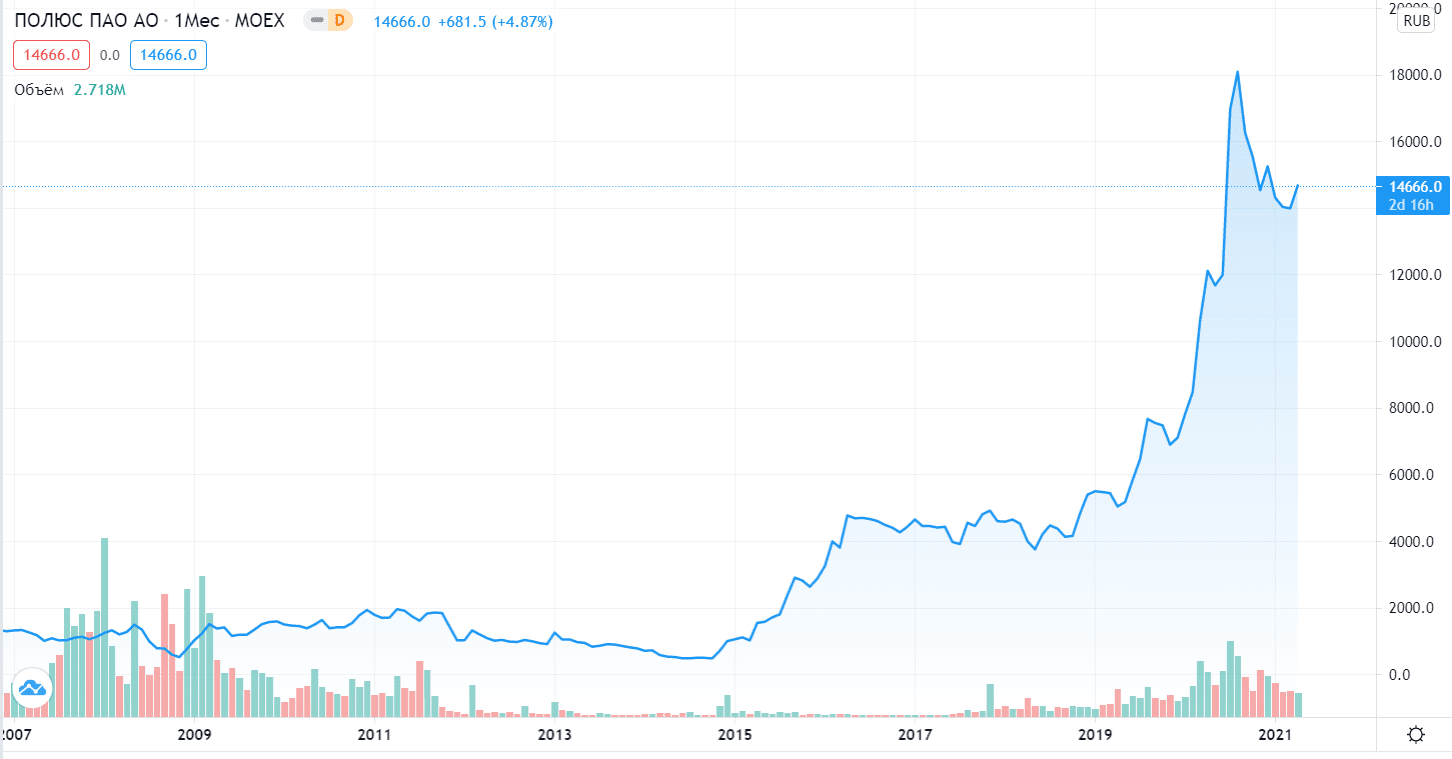

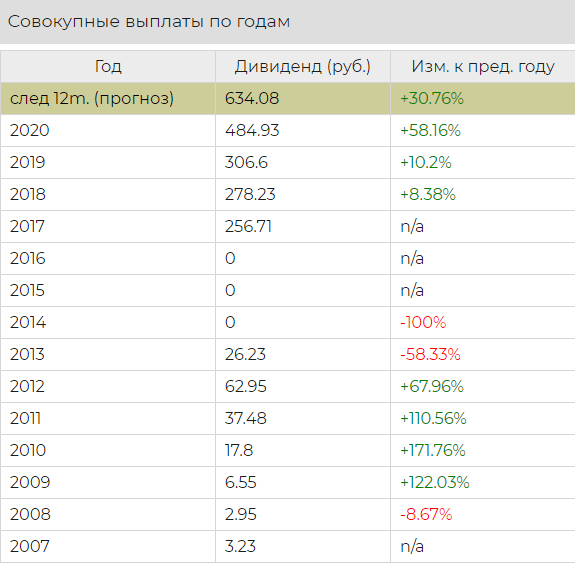

- Полюс золото – компания лидер золотодобывающей промышленности России. За 10 лет акции подорожали на 1307%, в среднем ежегодная дивидендная доходность 4.66%.

- TCS Group – финансовая группа компаний, основным активом является Тинькофф банк. Кроме того, входят Тинькофф Страхование и Тинькофф инвестиции. Рост за 3 года 566%, среднегодовая дивидендная доходность 0.91%.

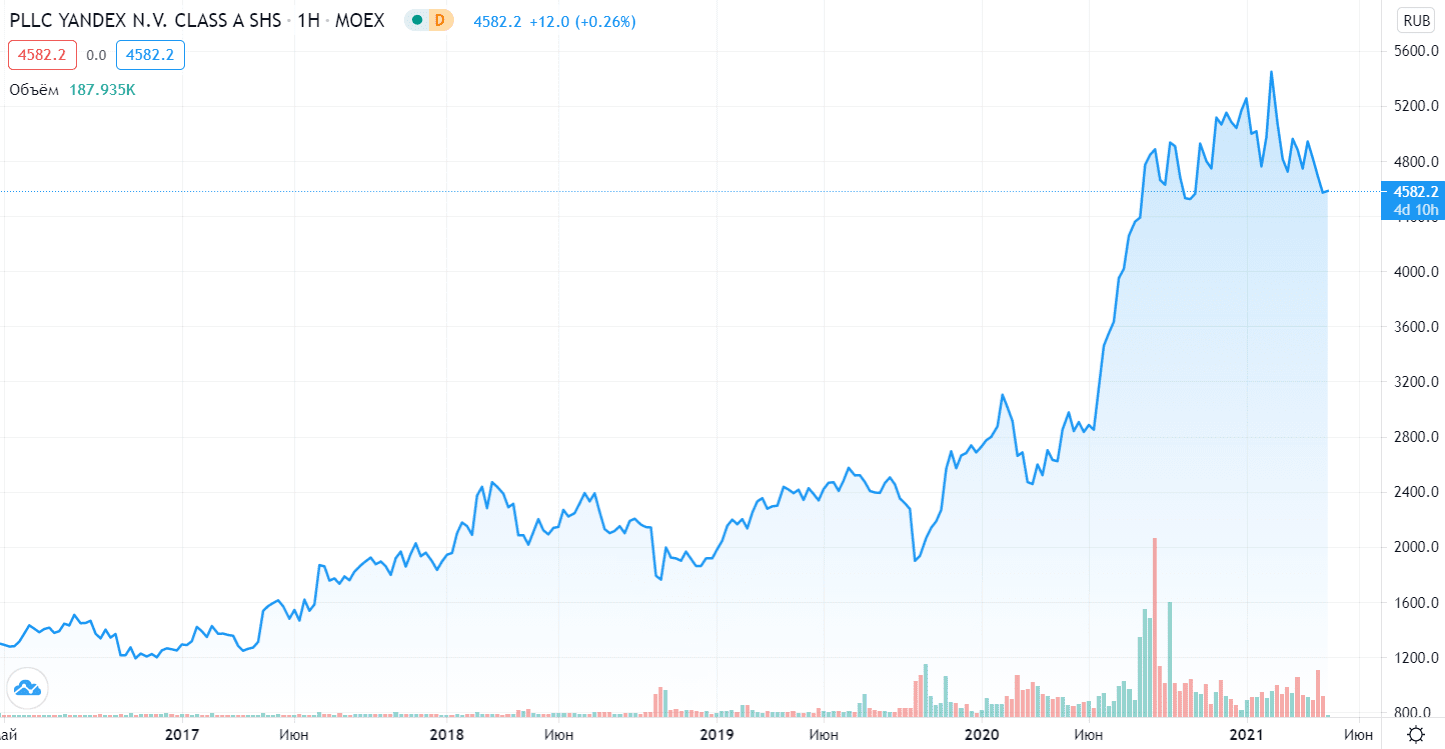

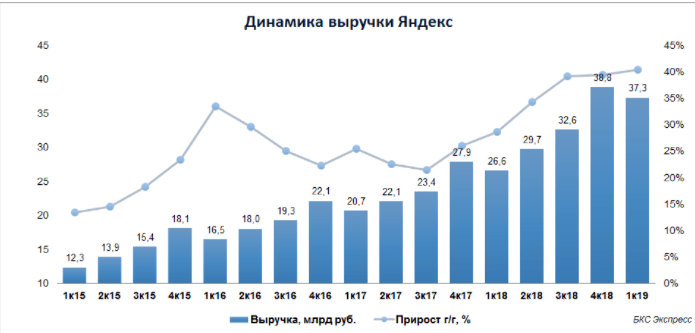

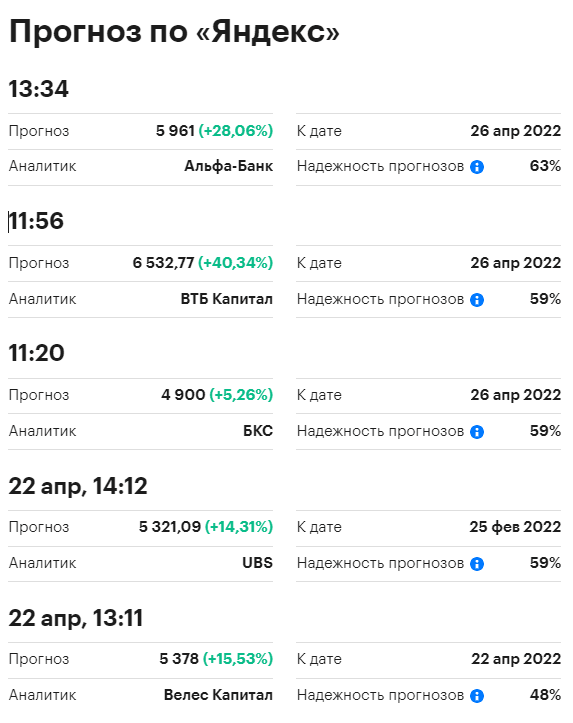

- Яндекс – разработка поисковой системы, кроме того Яндекс предлагает услуги такси, доставки еды, электронной платежной системы и др. Рост за 10 лет 416%, компания не выплачивает дивиденды, предпочитая вкладывать прибыль в развитие.

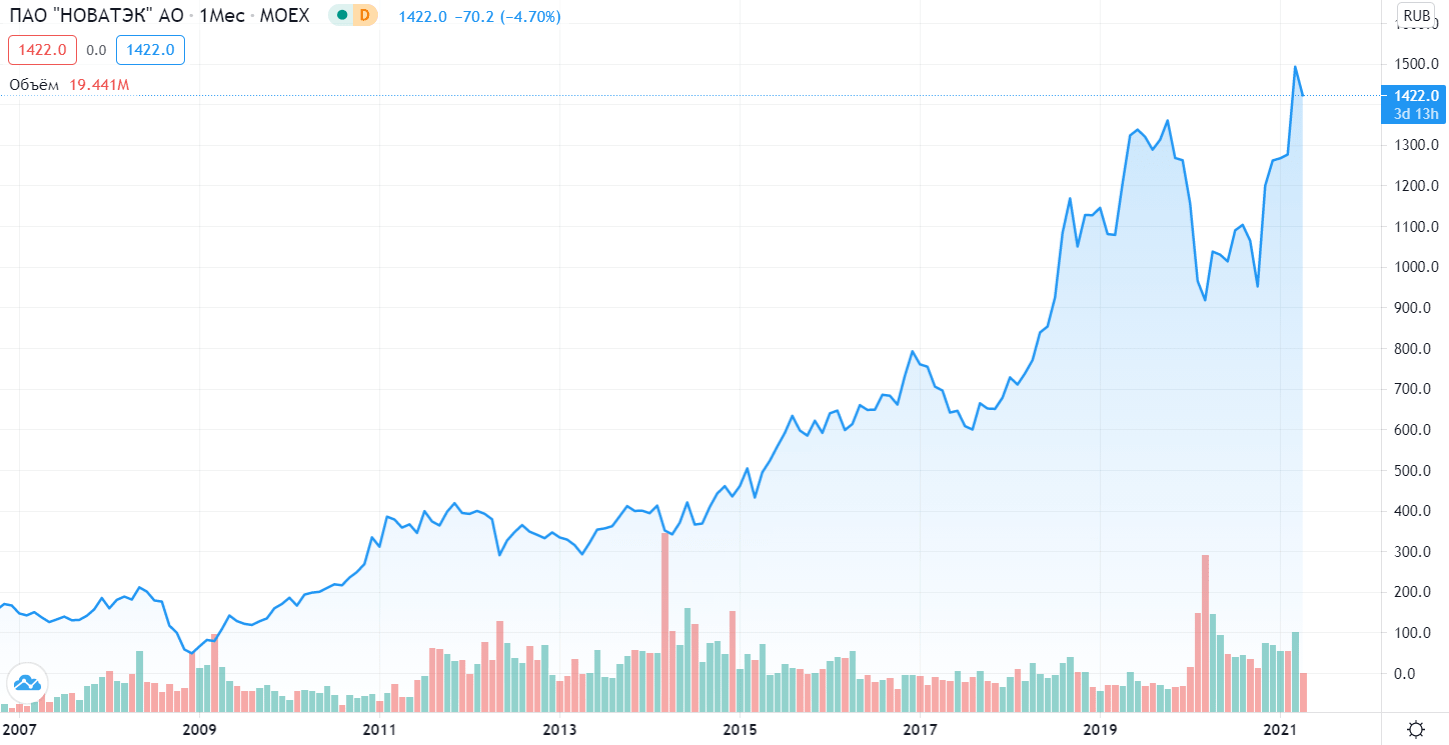

- Новатэк – лидер в добыче газ в России. Рост за 10 лет 375%, среднегодовая дивидендная доходность 2.4%

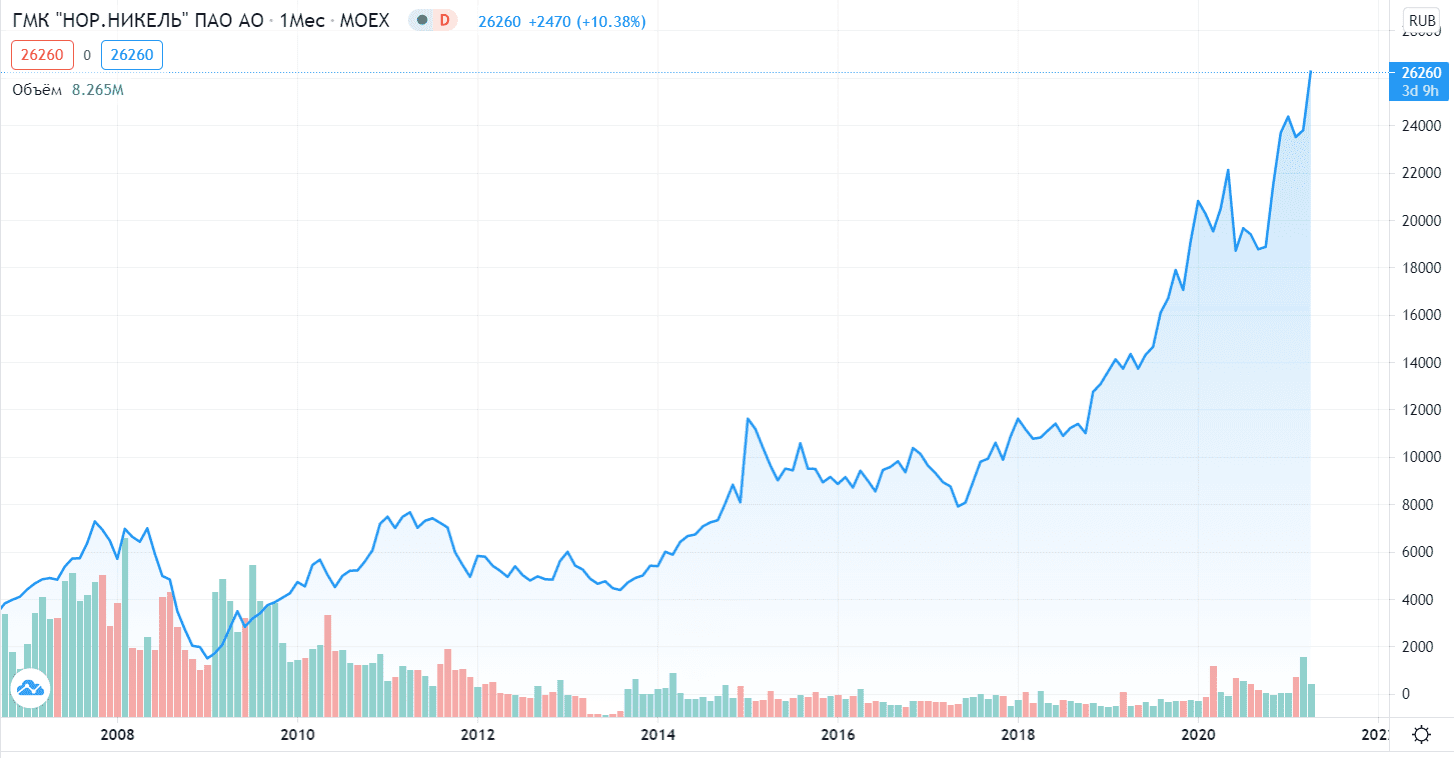

- ГМК Норильский Никель – крупнейший добытчик цветных металлов, палладия и никеля. Рост за 10 лет 324%, среднегодовая дивидендная доходность 9.09%.

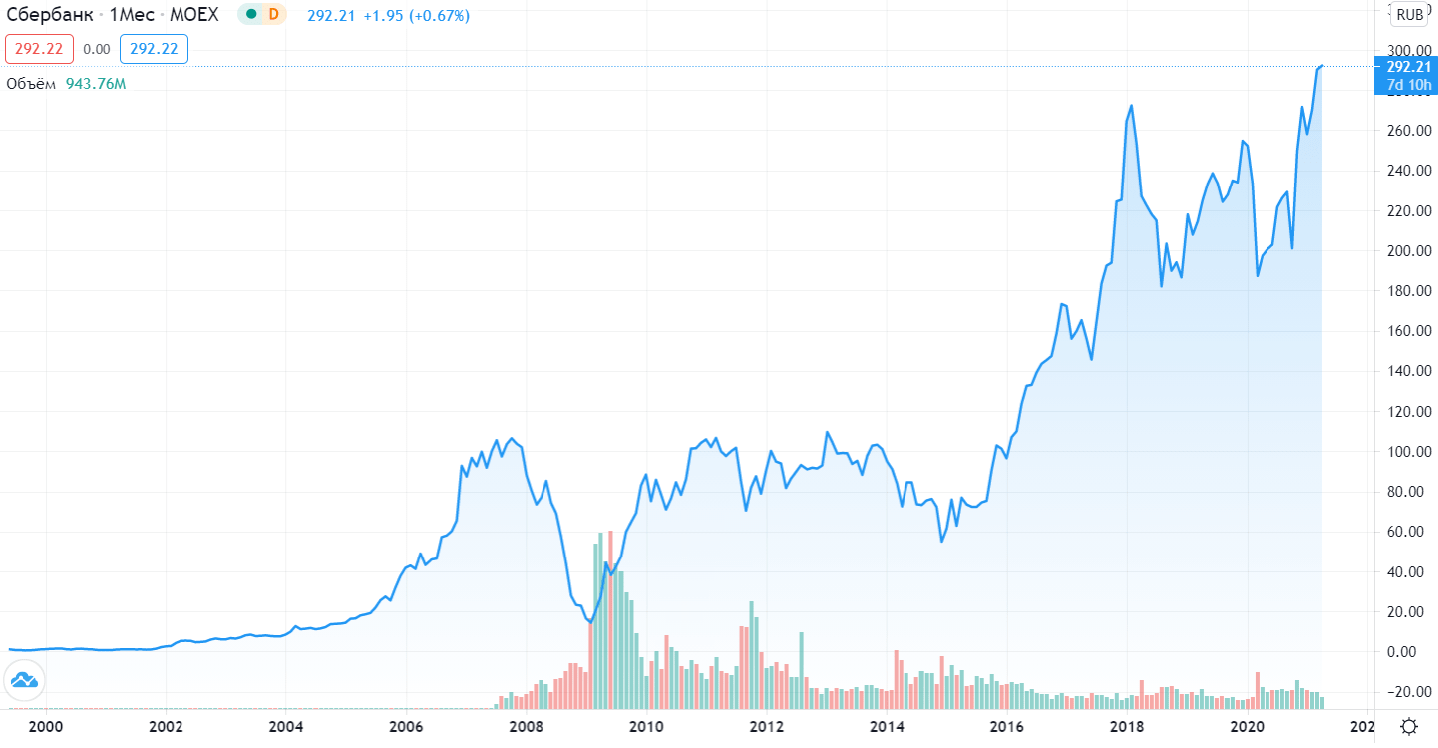

- Сбербанк – основной банк России, имеет отделение практически в любом городе страны. Основной пакет акций принадлежит государству. Рост за 10 лет 365%, среднегодовая дивидендная доходность 6.43%

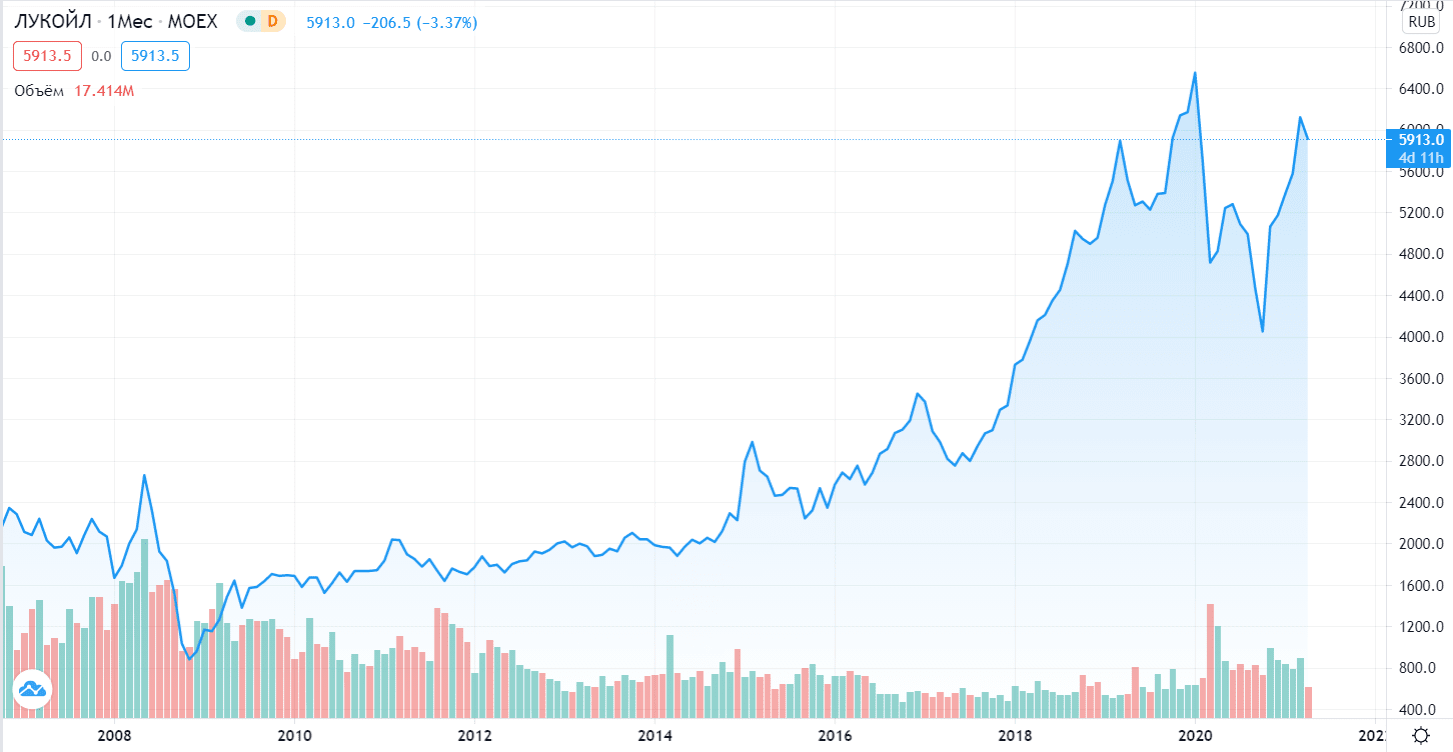

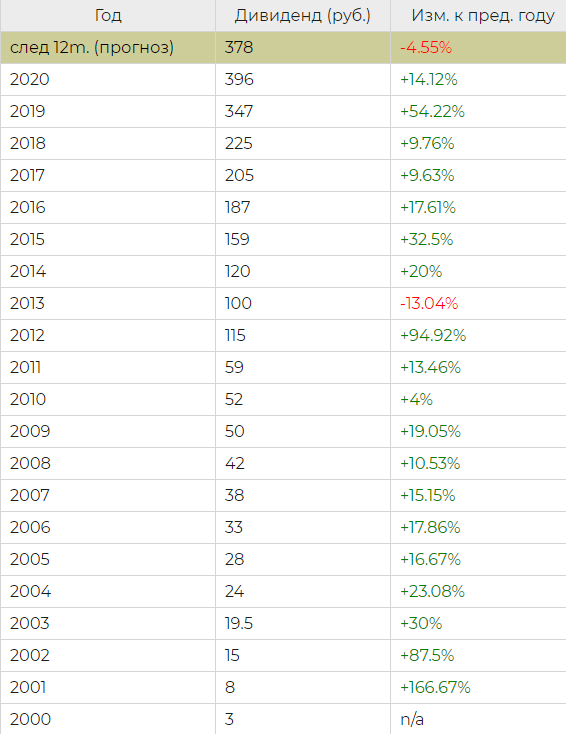

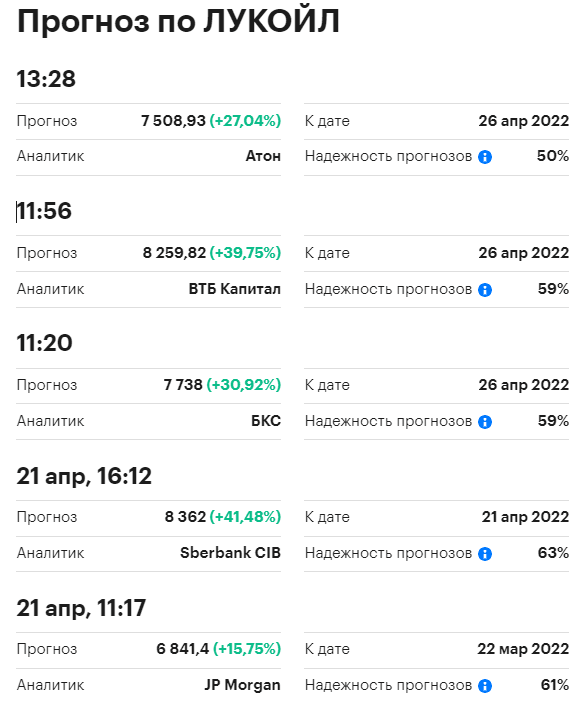

- Лукойл – крупнейшая нефтедобывающая компания России. Занимается добычей и переработкой нефти и газа. Рост за 10 лет 332%, средняя дивидендная доходность 6.3%.

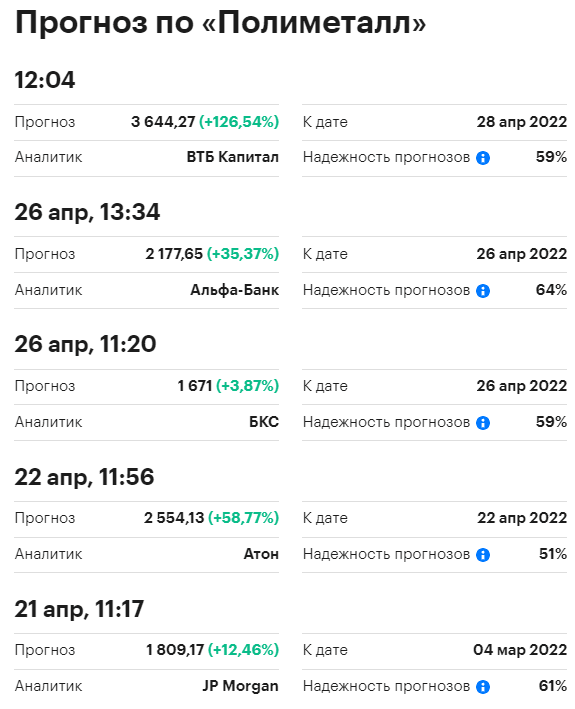

- Полиметалл – крупнейший добытчик драгоценных металлов России. Рост за 10 лет 319%, средняя дивидендная доходность 4.29%.

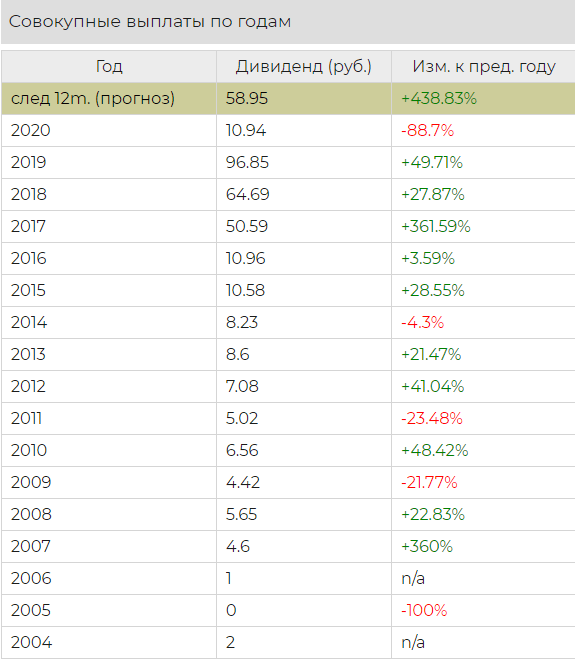

- Татнефть – крупнейшая нефтедобывающая компания. Рост за 10 лет 262%, средняя дивидендная доходность 8.04%.

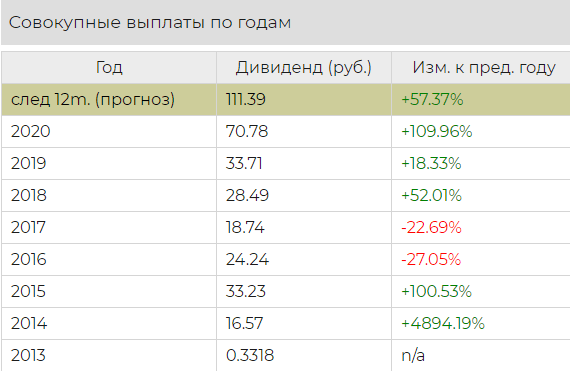

- НЛМК – крупнейшее российская металлургическая компания. Рост за 10 лет 250%, средняя дивидендная доходность 10.9%.

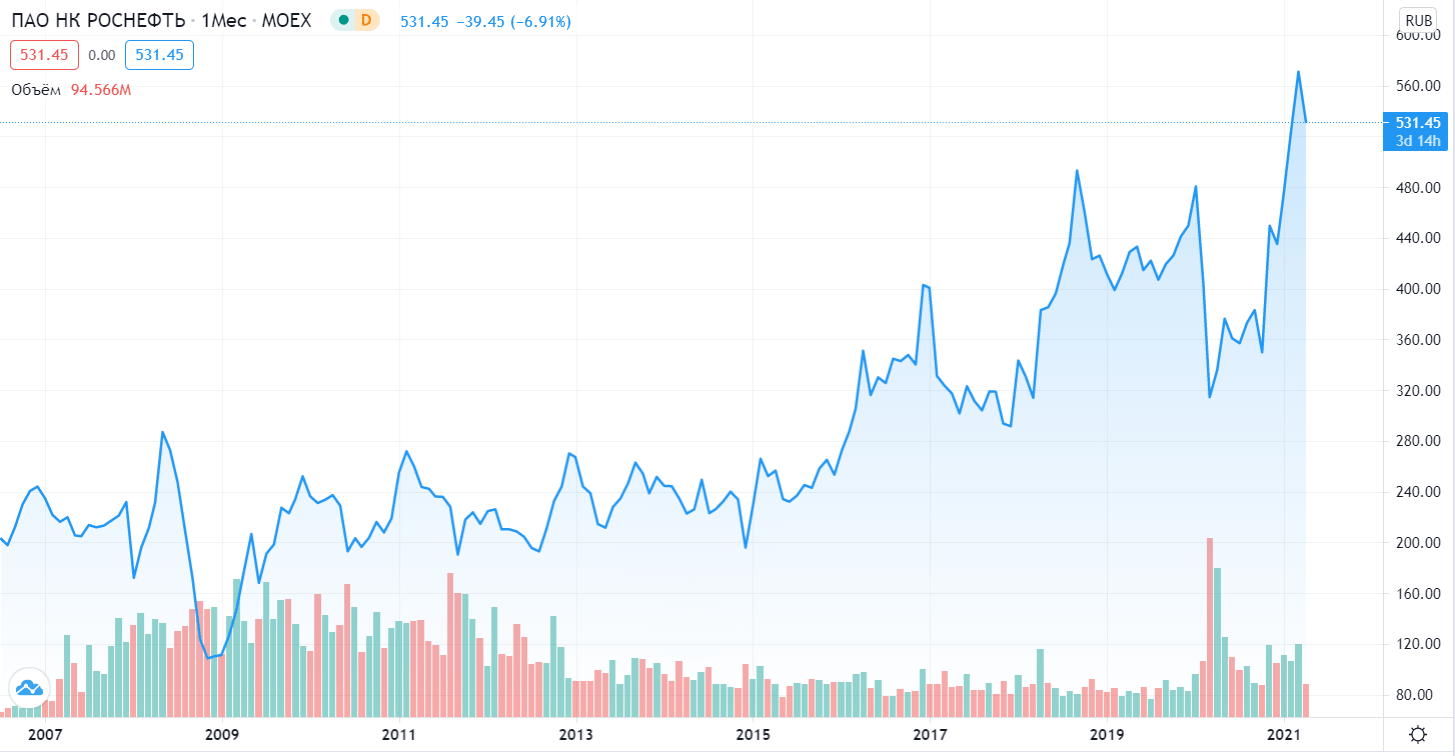

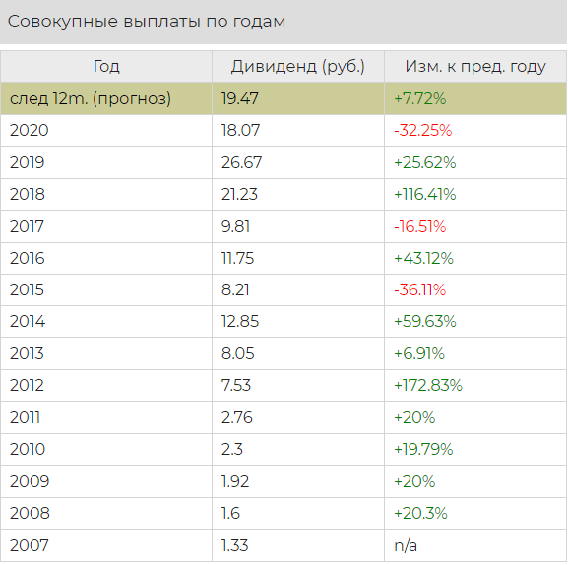

- Роснефть – крупнейшая нефтяная компании РФ. Рост за 10 лет 199%, средняя дивидендная доходность 3.55%.

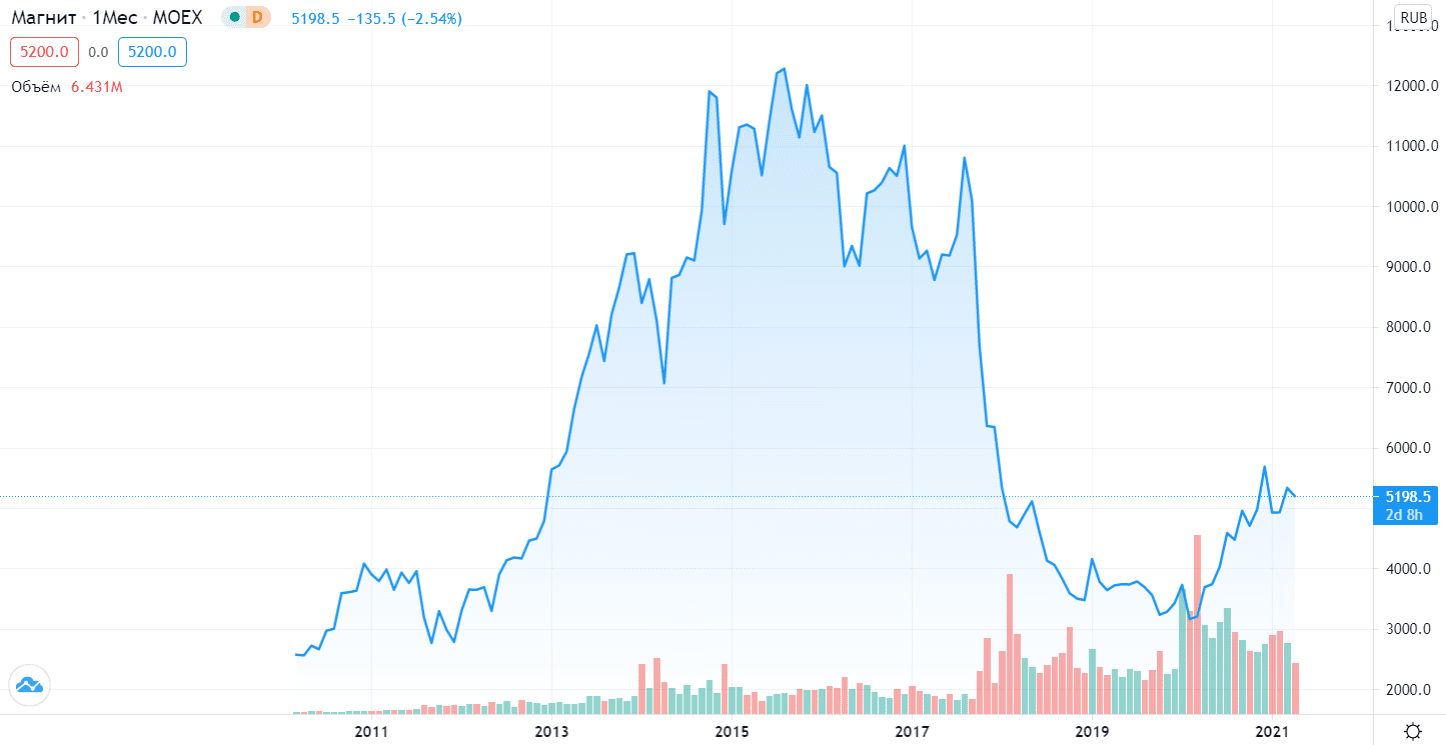

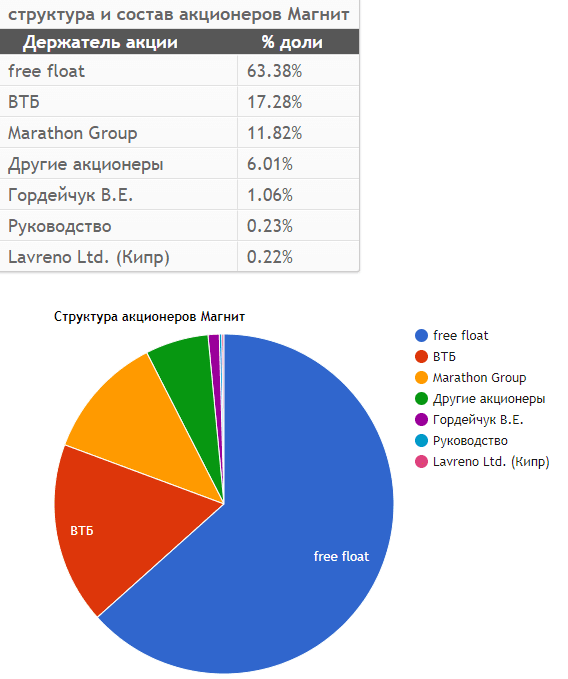

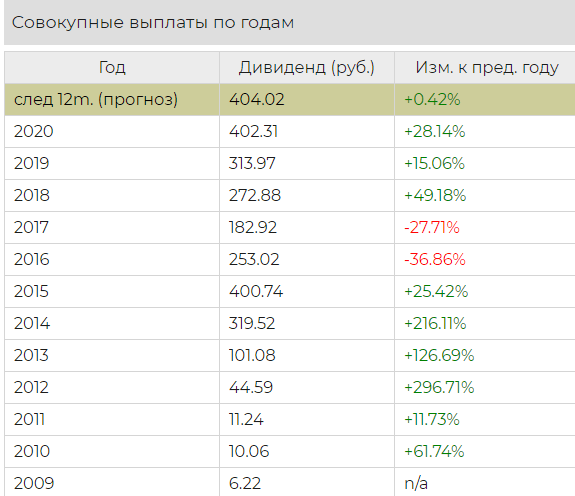

- Магнит – крупнейшая сеть магазинов продуктов, косметики и бытовых товаров. Рост за 10 лет 125%, средняя дивидендная доходность 5.5%.

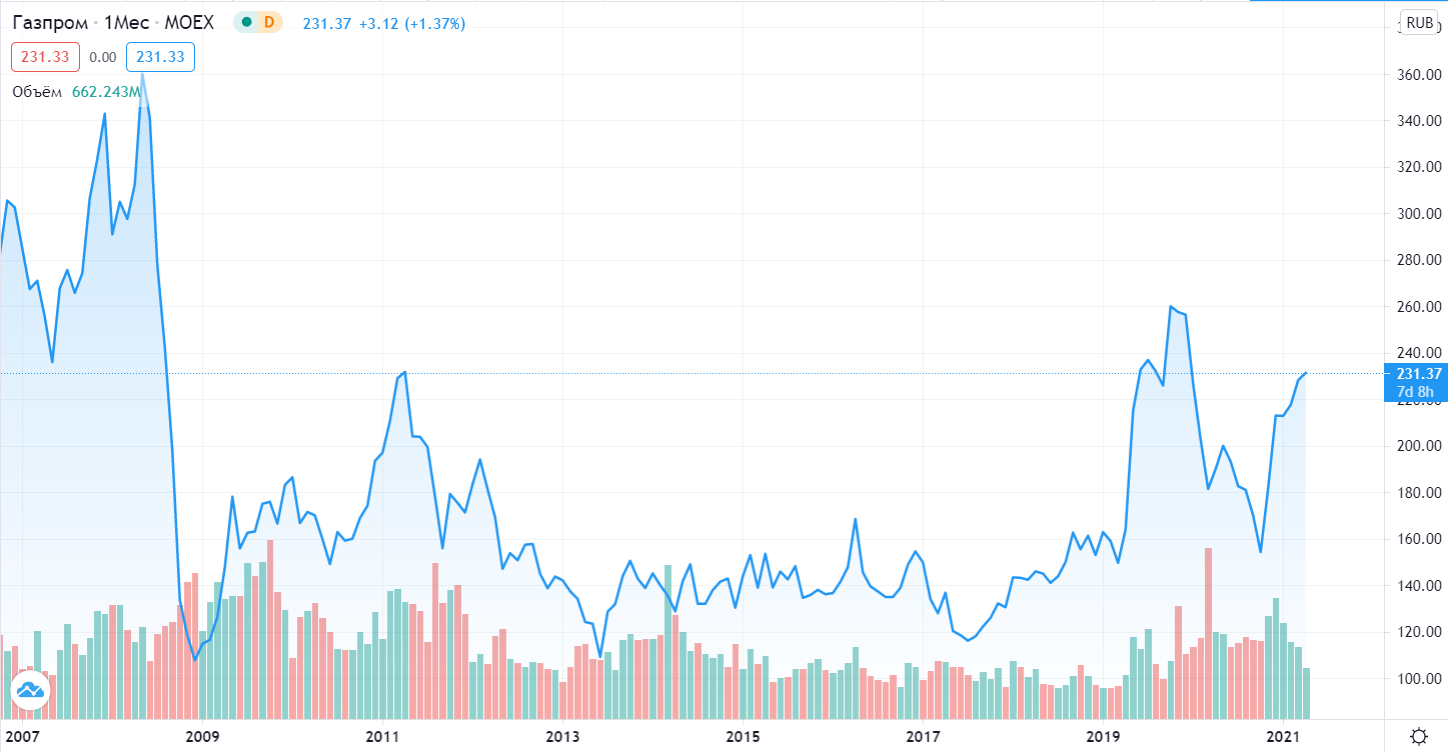

- Газпром – монополист в экспорте газа. Основной пакет акций принадлежит государству. Рост за 10 лет 114%, средняя дивидендная доходность 6.66%.

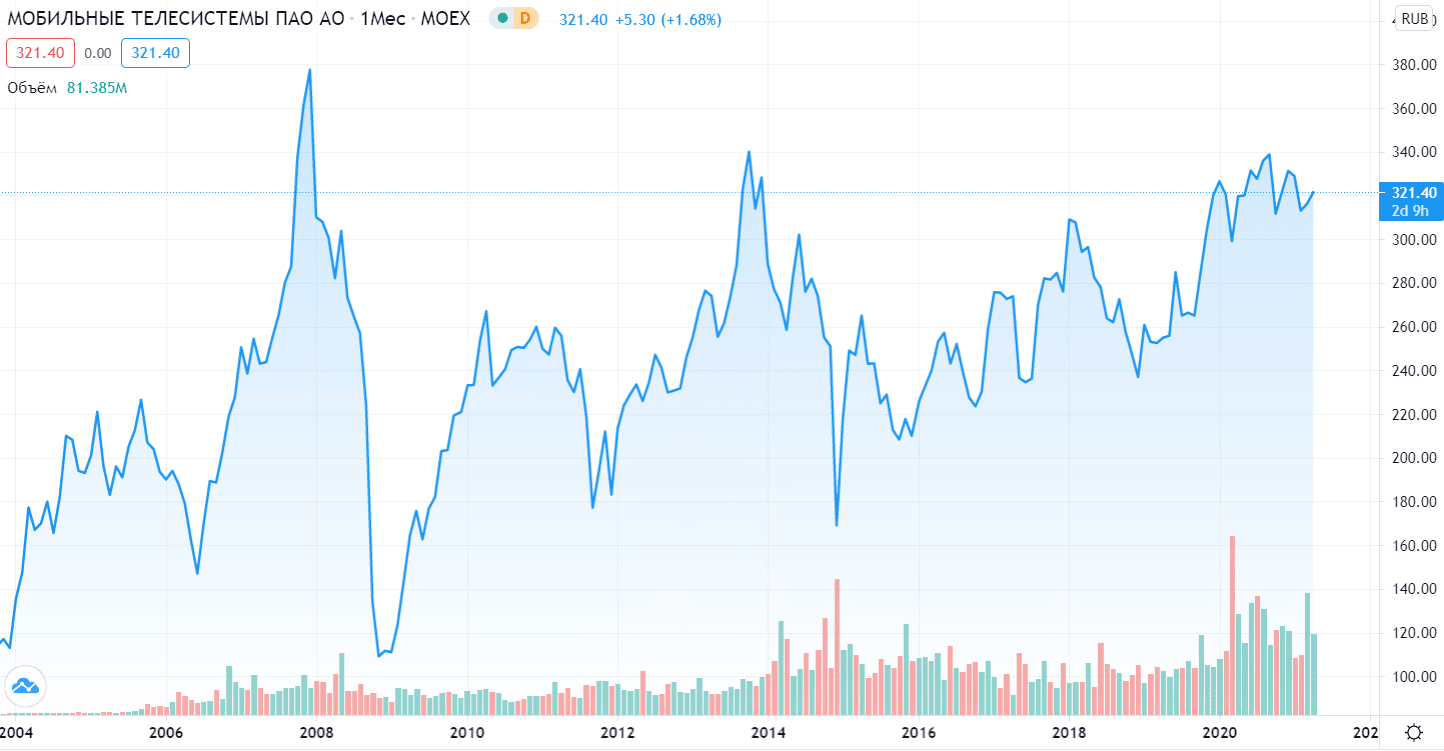

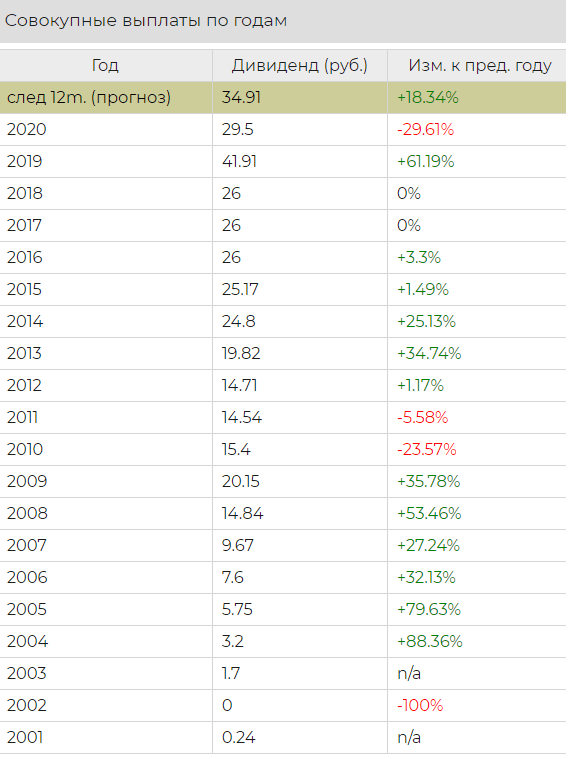

- МТС – крупнейший оператор сотовой связи. Рост за 10 лет 73.4%, средняя дивидендная доходность 11%.

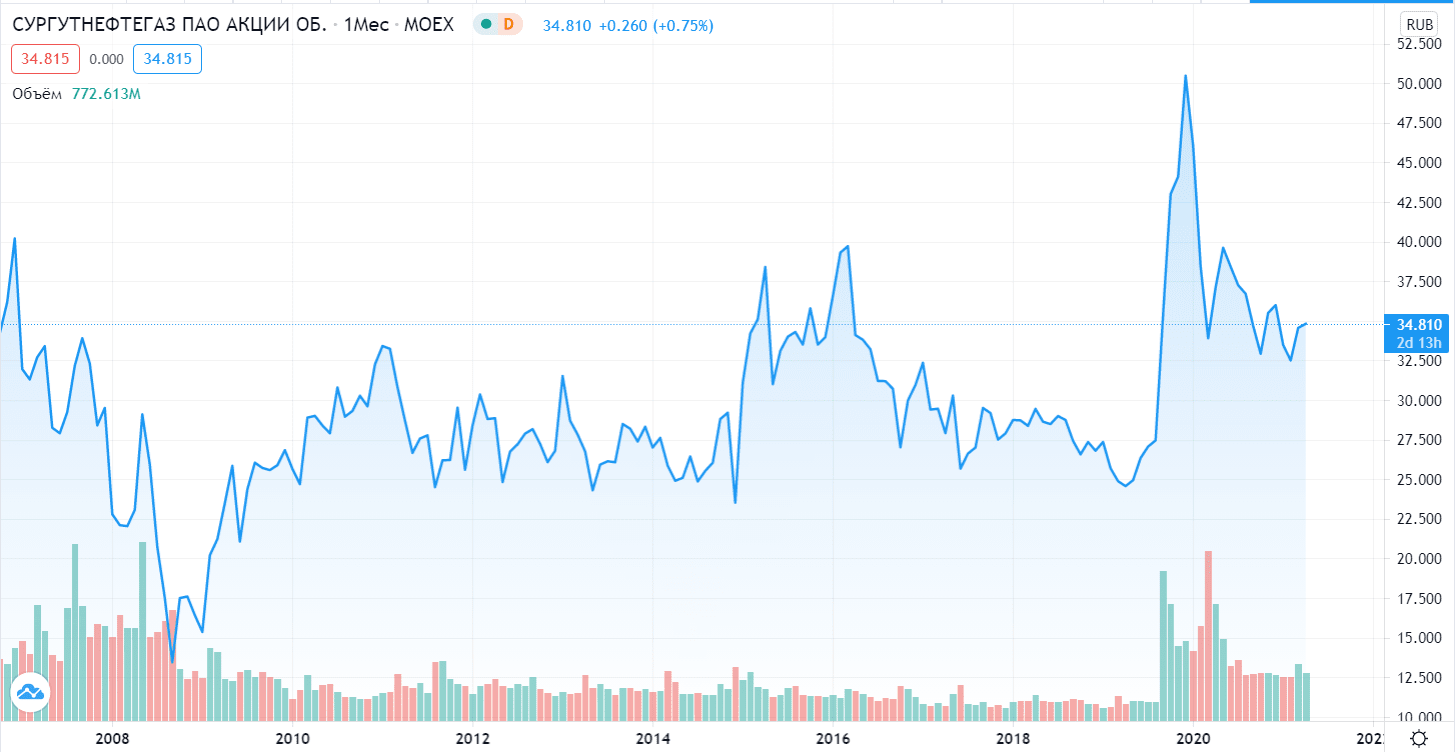

- Сургутнефтегаз – акционерное общество, объединяющее нефтедобывающие предприятия России. Рост за 10 лет 47.1%, средняя дивидендная доходность 1.89%.

Голубые фишки российского фондового рынка – куда инвестировать в 2023 году, дивиденды от российских компаний и чего ждать в будущее, разбираем голубые фишки по отдельности:

Что с голубыми фишками РФ сейчас, в 2023?

Несмотря на яркий на события 2022 год и начало 2023, а также существенные изменения на мировом фондовом рынке, акции российских компаний не сильно потеряли в цене. После экономической перестройки ценные бумаги показывают приличные цифры роста. Голубые фишки России остаются актуальными на сегодняшний день.

Какую категорию акций можно отнести к голубым фишкам?

Голубыми фишками, как и раньше, называют компании с высокой ликвидностью акций. У каждой страны свои голубые фишки. Компании из этого списка характеризуются высокими показателями стабильности и надежности.

Критерии голубых фишек, принятые в РФ в 2023 году:

- Капитализация. Следует отдавать предпочтения компаниям с оценкой выше 15 млрд долларов. Это показатель общей стоимости корпорации.

- Динамичный рост компании. Для голубых фишек характера устойчивость к экономическим кризисам.

- Высокое место в индексах известных бирж. Большинство инвесторов руководствуются индексами S&P 500, Dow Jones и МосБиржи.

- Стабильные выплаты (дивиденды). Как правило, компании из списка голубых фишек могут выдерживать резкие перепады на рынке, показывая уверенный рост и продолжая выплачивать стабильные дивиденды.

Что получает инвесторы, вкладываясь в голубые фишки?

Компании с высокой капитализацией на российском рынке имеют стабильный рост, что придает надежность будущим инвестициям. Кроме этого, компании регламентируют график выплат дивидендов. Инвестор будет спокоен за свои вложенные средства. Следует уточнить, что вкладываться в одну компанию опасно. Инвестиционный портфель должен состоять из разных акций корпораций.

Список самых популярных голубых фишек российского рынка в условиях 2023 года:

- Сбербанк. Крупный банк, имеющий более 100 миллионов клиентов. Компания развивается стабильно более 20 лет на рынке. Акции стабилизировались и постепенно растут вверх. Выплата дивидендов производится 1 раз в год.

- НК Роснефть. Государственная компания с высокими показателями по добыче энергоресурсов. Актуальность их растет. В будущем возможен быстрый рост из-за повышенной потребности на рынке. В 2023 году рынок сбыта продукции расширился. Это обеспечило рост акций. НК Роснефть выплачивает дивиденды раз в год.

- Новатэк. Компания занимается добычей газа. По результатам 2022 года она заняла второе место по количеству добытого газа. Стабильный рост компании обеспечен за счет расширения рынка и роста актуальности энергоресурсов. Дивиденды выплачиваются 2 раза в год.

- Лукойл. Крупная международная компания по добыче нефти. В России занимает 2 место. По результатам 2022 года Лукойл занимает 6 место в мире. Рынок постоянно расширяется. Компания имеет высокие показатели стабильной прибыли за рубежом. Доходность от одной акции составляет 213 рублей. Дивиденды выплачиваются стабильно 2 раза в год.

- Яндекс. IT-компания, имеющая крупный бизнес в различных сферах. На данный момент поисковая система занимает 50-е место по посещаемости. Однако, это неосновной доход компании. Яндекс постоянно разрабатывает новые модели ведения бизнеса с привлечением IT-технологий. На данный момент Яндекс не выплачивает дивидендов.

- Полюс. Крупная компания и лидер российского рынка по добыче золота. На дивиденды Полюс очень щедр и выплачивает их 2 раза в год. У компании высокая ценность акции – 387,15 рублей На международном рынке Полюс считается одной из самых крупных компаний в своей сфере. Каждый год количество инвесторов только растет.

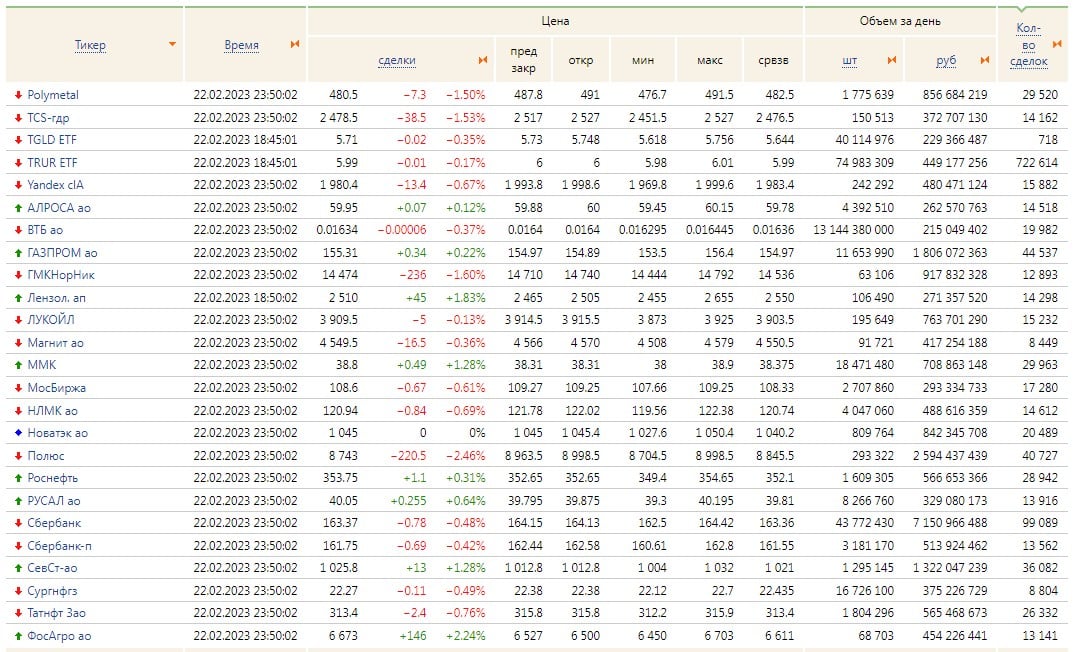

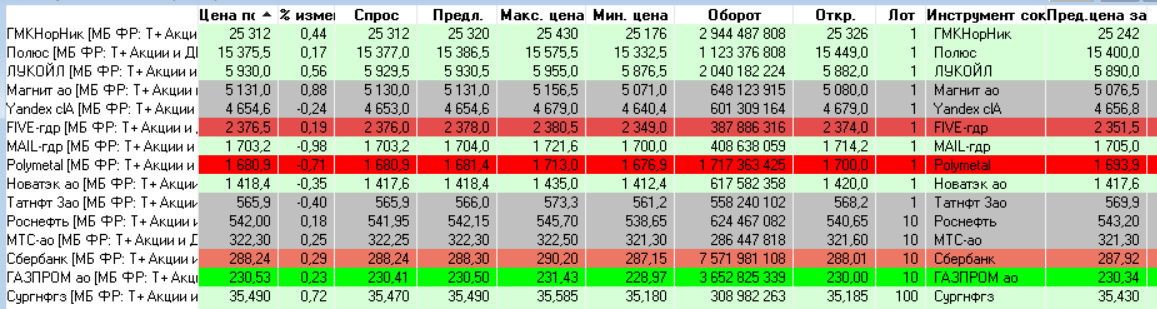

Так выглядит список голубых фишек для России прямо сейчас (актуальные котировки можно глянуть на https://www.moex.com):

Несмотря на многие и яркие события на мировом рынке, акции голубых фишек России остаются актуальными. Стабильный рост обеспечен продуктом, которым занимается каждая компания. Энергоресурсы остаются актуальными и растут в цене, что хорошо сказывается на акциях ведущих компаниях.

Инвестиции в голубые фишки российских компаний в 2023 году – стоит ли и почему

Прибыль от инвестиций в голубые фишки России складывается от ежегодных дивидендов, а некоторые компании выплачивают дивиденды и чаще – раз в квартал и в зависимости от роста курсовой стоимости.

Кратный рост котировок долгий процесс, на него могут уйти годы. Но стабильные дивиденды обеспечивают денежный поток даже при падении котировок. Компании не будут выплачивать дивиденды только в случае сильнейшего кризиса, поразившего страну в целом.

После потрясений, связанных с коронавирусной инфекцией, многие компании объявили о снижении дивидендов, а некоторые были вынуждены их не выплачивать в 2020 году.

Приобретать акции голубых фишек выгоднее всего во время панических распродаж. После улучшения экономической ситуации голубые фишки растут быстрее акций второго эшелона. И падение котировок не столь значительно.

Размер дивидендов это постоянная величина, утверждаемая советом акционеров. Она зависит от прибыли компании, а не от цены акции. При падении котировок дивидендная доходность растет, что тормозит дальнейшее падение. На отскоке инвестор может заработать 20-30% к портфелю за короткий срок или оставить выгодно купленные акции в расчете на дальнейший рост.

В зависимости от капитала инвестора существуют несколько стратегий инвестирования в голубые фишки РФ:

- Можно приобрести ETF, например, DIVD ETF, включающий наиболее стабильные, платящие дивиденды компании. Этот способ подойдет для инвесторов с небольшим капиталом, менее 50 тыс. рублей.

ETF на ММВБ - Собрать портфель из голубых фишек самостоятельно. При этом необходимо приобрести 15 акций в равных долях. Исходя из стоимости самой дорогой акции ГМК Норильский Никель, минимальная сумма инвестиций 350 000 рублей. Если не включать Норникель и купить только оставшиеся 14 акций, минимальная сумма снижается до 85 тыс. руб. Можно приобрести весь портфель одновременно или докупать акции из списка равномерно раз в месяц или раз в квартал.

- Инвестор может не покупать портфель акций, а вкладываться в определенную акцию или несколько акций. Так некоторые люди, работавшие в компании Татнефть и видевшие бизнес изнутри, на протяжении многих лет покупали ежемесячно акции.

Продажа акций оказала ощутимую прибавку к пенсии. Этот подход более рискованный – если компания не оправдает ожиданий и уйдет с рынка можно потерять вложения. Например, это произошло с акционерами Юкоса. При диверсифицированном портфеле убыток не критичен для капитала и может быть перекрыт другими прибыльными позициями. При вложении в 1-2 акции инвестор теряет все. Но и прибыль выше если прогноз окажется верным.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.

Показатели акций голубых фишек

Голубыми фишками принято называть крупнейшие и наиболее стабильные компании в своей отрасли. Такие эмитенты выступают в роли индикатора финансового состояния экономики. Если в стране происходят экономические преобразования, то динамика движения котировок их ценных бумаг положительная, и наоборот.

У голубых фишек есть отличительные особенности.

Капитализация эмитента

Данный финансовый показатель дает понимание того, сколько стоит компания на фондовом рынке. Коэффициент считается путем умножения количества акций в обращении на их рыночную стоимость.

Сегодня размер капитализации российских голубых фишек начинается от 500 млрд руб.

Ликвидность акций

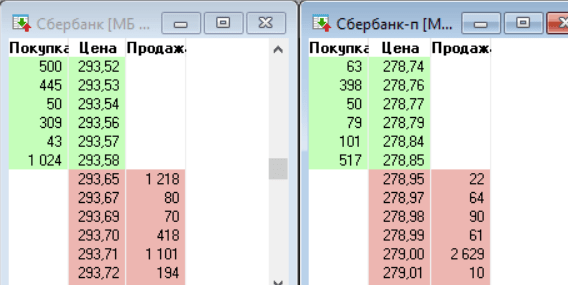

Иными словами, как быстро инвестор сможет продать акцию и получить за нее денежные средства. Понять, насколько ликвидна ценная бумага, можно по объему ее торгов и биржевому спреду.

Спред – разница между максимальными ценами заявок на покупку и минимальными ценами на продажу.

Чем больше заключается финансовых сделок с ценными бумагами эмитента и меньше ценовая разница в их заявках, тем выше ликвидность.

Дивиденды

По акциям голубых фишек выплачиваются стабильные дивиденды. Причина в том, что такие компании уже пережили фазу активного роста в своем секторе и ежегодно получают регулярную прибыль, которой делятся со своими акционерами.

Для инвестора, не обладающего соответствующим опытом при работе с ценными бумагами, правильный вариант инвестирования – выбрать долгосрочную стратегию «Купи и держи» и создать инвестиционный портфель из акций голубых фишек.

Состав MOEXBC

Индекс голубых фишек рассчитывается на Московской бирже с 2009 года на основании сделок с акциями пятнадцати наиболее крупных эмитентов российского фондового рынка. Тикер биржевого индекса – MOEXBC.

Список акций голубых фишек России на февраль 2022 года:

- НМЛК;

- Polymetal;

- Тинькофф;

- Газпром;

- Лукойл;

- Магнит;

- МТС;

- НОВАТЭК;

- Норникель;

- Полюс;

- Роснефть;

- Яндекс;

- Сургутнефтегаз;

- Татнефть;

- Сбербанк.

Текущий курс акций голубых фишек на ММВБ представлен на финансовом портале Выберу.ру.

Где купить голубые фишки России

Ценные бумаги каждой такой компании обращаются на Московской фондовой бирже. Сформировать инвестиционный портфель из эмитентов, входящих в состав индекса MOEXBC, можно самостоятельно или через покупку готового портфеля акций голубых фишек – ETF. Для этого необходимо открыть брокерский или индивидуальный инвестиционный счет (ИИС) и пополнить его.

Покупая голубые фишки российского рынка в мобильном приложении брокера, можно узнать цену акций онлайн сегодня.

Помимо Московской биржи, многие крупнейшие российские компании торгуют своими акциями на зарубежных финансовых рынках в виде депозитарных расписок.

Например, Сбербанк продает на Лондонской фондовой бирже свои американские депозитарные расписки (АДР), которые состоят из четырех обыкновенных акций. АДР торгуются в долларах, но полностью отражают движение котировок голубых фишек на Мосбирже. Инвестор может их купить и стать акционером компании.

Голубые фишки (Blue chips) – акции наиболее крупных, надежных и прибыльных компаний. Являются самыми популярными ценными бумагами как у инвесторов, так и у спекулянтов.

Лучшие компании «Москвоской биржи» с голубыми фишками

Основные характеристики голубых фишек

- Высокая ликвидность. Даже крупный пакет «голубых фишек» можно быстро реализовать на бирже по текущей рыночной цене с минимальными издержками. При этом спред (разница между ценой предложения и ценой спроса в «биржевом стакане») на «голубых фишках» минимален по сравнению с остальными акциями и, как правило, находится в диапазоне 0.01-0.1% от цены акции.

- Значительная рыночная капитализация (то есть высокая текущая стоимость компании на бирже).

- Высокий ежедневный объем торгов. Большинство инвесторов и спекулянтов ежедневно совершают операции на бирже. Около 80% торгового оборота приходится именно на торговлю голубыми фишками.

- Котировки голубых фишек больше зависят от фундаментальных показателей компаний, чем от настроений спекулянтов. Менее подвержены манипуляциям.

- Устойчивость к рыночным потрясениям. Когда на бирже случается паника, акции компаний средней и малой капитализации падают в разы и даже в десятки раз. «Голубые фишки» при этом корректируются не так агрессивно.

- Высочайший уровень надежности. Как правило, «голубые фишки» — это лидеры в своих секторах экономики, социально значимые компании, часто – монополисты. Вероятность банкротства такой компании близка к нулю.

- Стабильные выплаты дивидендов. Большинство компаний-«голубых фишек» имеет хорошую дивидендную историю: на протяжении десятилетий они зарабатывают прибыль и распределяют ее между своими акционерами.

- Голубые фишки доступны для маржинальной торговли.

- Прозрачность финансовой отчетности. Компании-эмитенты регулярно публикуют подробную информацию о своей деятельности, финансовая отчетность заверяется авторитетными аудиторами.

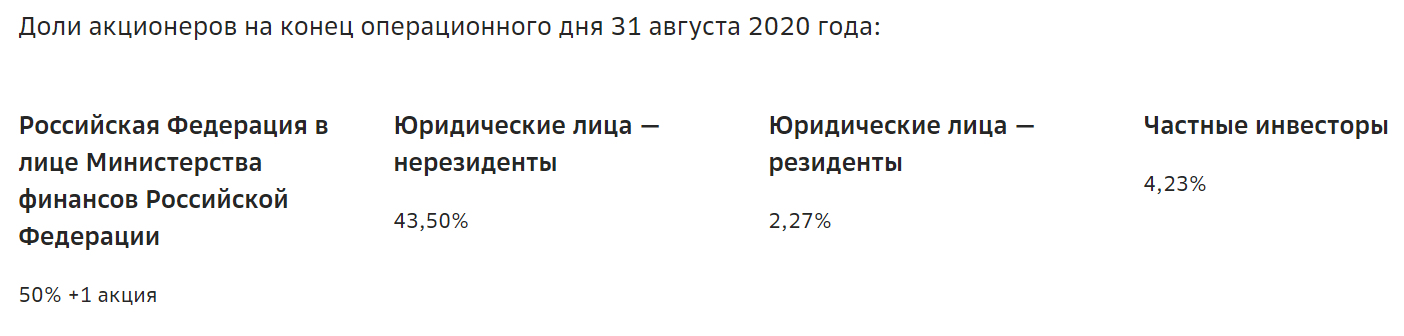

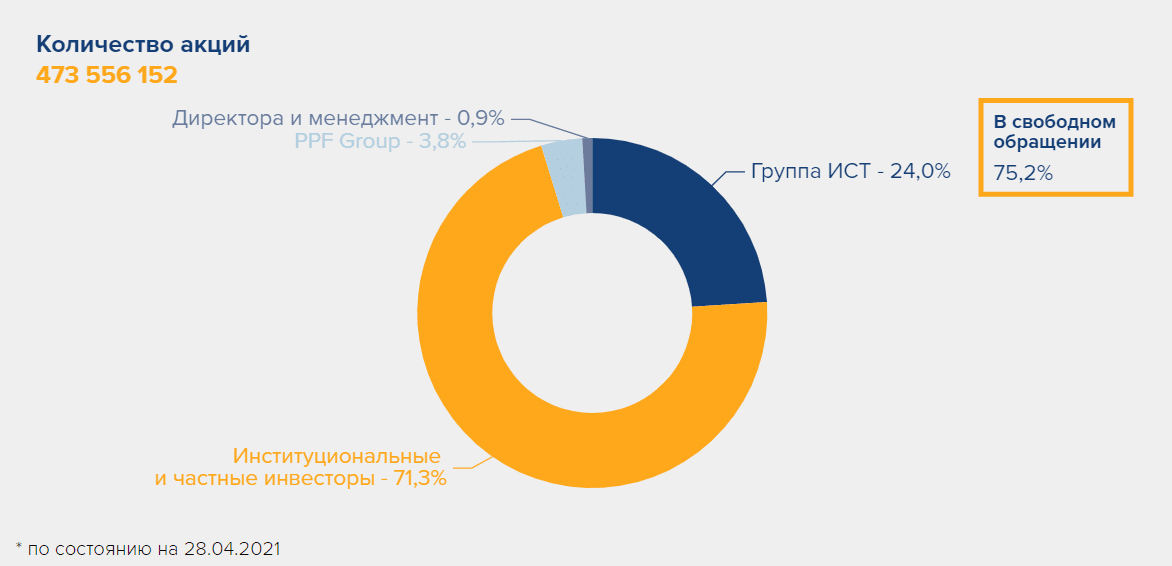

- Высокий показатель free-float (доля ценных бумаг в свободном обращении). Другими словами, «высокий показатель free-float» означает, что большая доля акций компании обращается на бирже, а не находится в руках государства, ключевых собственников и высшего менеджмента компании.

С другой стороны, инвестируя в «голубые фишки» не стоит ждать быстрого обогащения. Эти бумаги уже достаточно высоко оценены рынком и дорожают медленно, без резких скачков.

«Голубые фишки» Московской Биржи

Московская Биржа рассчитывает Индекс голубых фишек. Расчет ведется на основании цен сделок с акциями 15-ти наиболее ликвидных эмитентов российского фондового рынка:

- Сбербанк,

- Газпром,

- Роснефть,

- НОВАТЭК,

- Норильский Никель,

- ЛУКойл,

- Полюс,

- Яндекс,

- Татнефть,

- Сургутнефтегаз,

- Полиметалл,

- X5 Retail Group,

- МТС,

- Магнит,

- Mail.ru.

Сбербанк (SBER, SBERP)

ПАО «Сбербанк» — крупнейший универсальный банк России, Центральной и Восточной Европы. Как акционерное общество был организован в 1991 году. Уже с 1992 года акции банка начали обращаться на внебиржевом рынке.

На конец апреля 2021 года Сбербанк является самой дорогой российской компанией. Капитализация Сбербанка составляет 6,3 трлн рублей ($84 млрд).

На Московской Бирже торгуются обыкновенные и привилегированные акции Сбербанка (SBER, SBERP)

Обыкновенные акции дают право голоса на собрании акционеров, привилегированные акции не дают право голоса, но дают преференции при получении дивидендов.

За 10 лет акции Сбербанка выросли в три раза, значительно опережая рост индекса МосБиржи. На конец апреля 2021 года котировки обыкновенных акций находятся на уровне 293 руб за акцию, а «префы» — 278 руб.

Контрольным пакетом акций Сбербанка владеет Российская федерация в лице Министерства Финансов РФ.

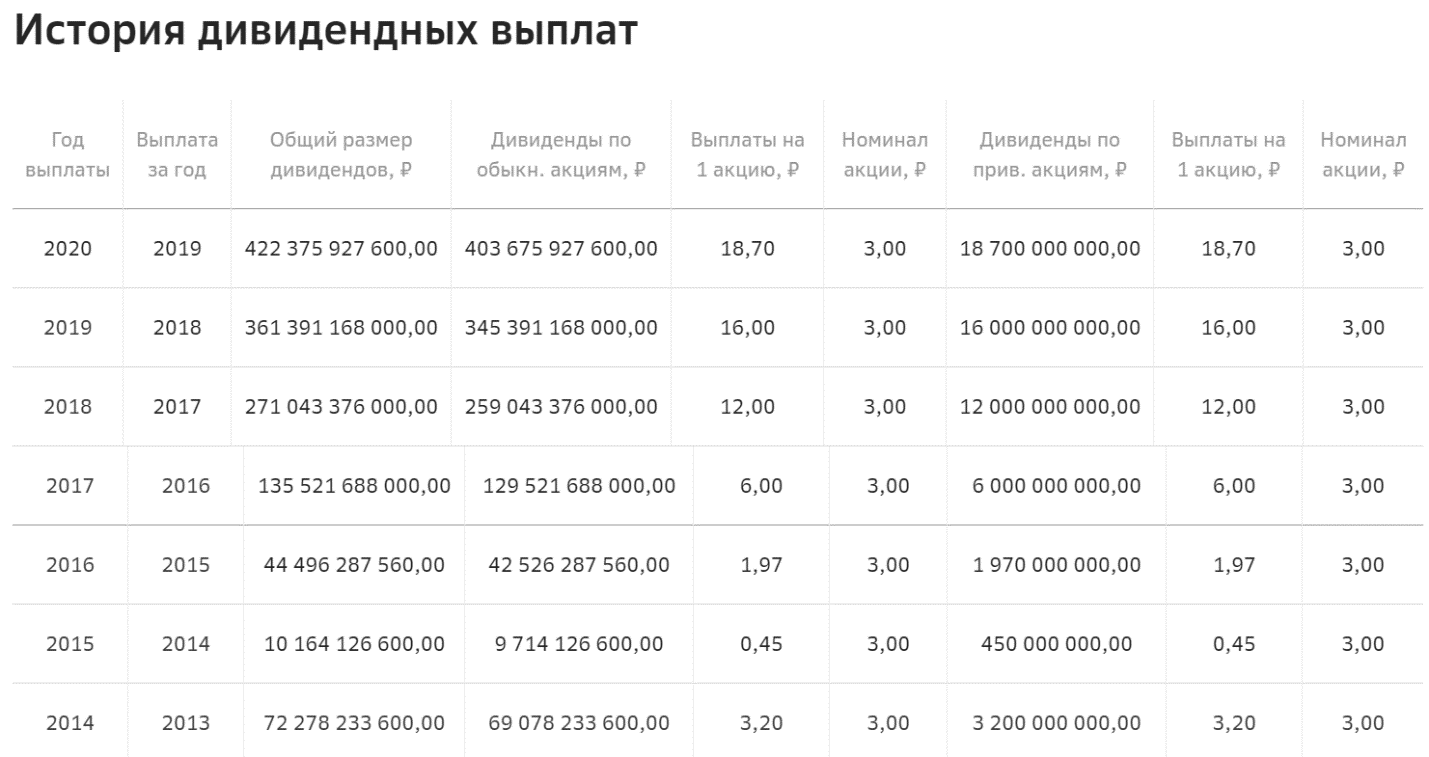

С 2002 года Сбербанк ежегодно выплачивает дивиденды акционерам.

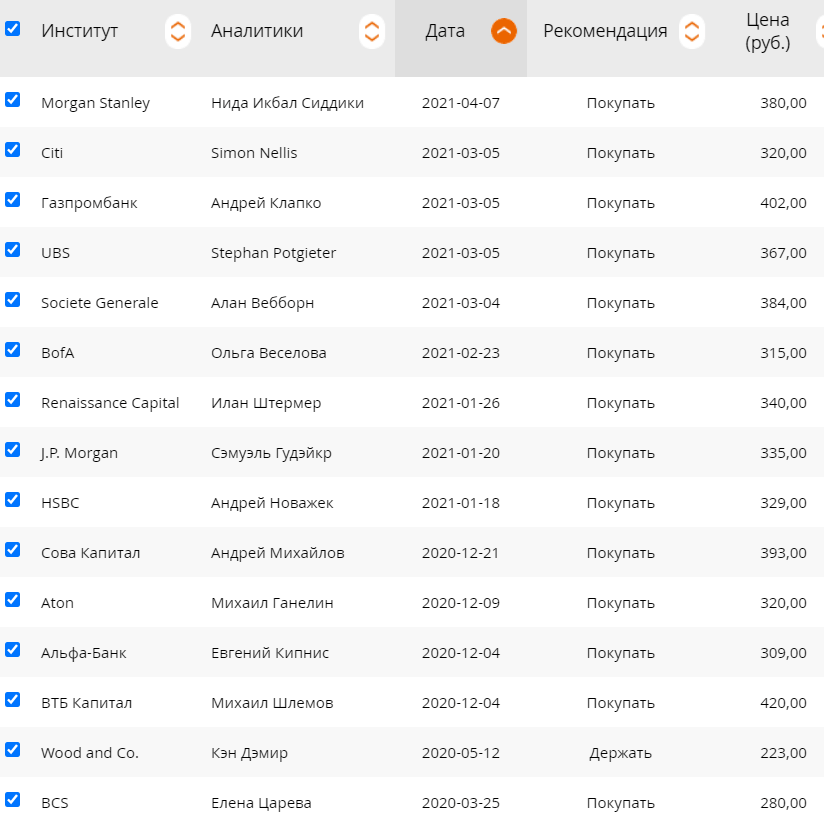

Большинство аналитиков рекомендуют акции Сбербанка покупать:

Газпром (GAZP)

ПАО «Газпром» — крупнейшая российская энергетическая компания. Занимается геологоразведкой, добычей, транспортировкой, хранением, переработкой и реализацией газа. На Газпром приходится 12% мировой и 68% российской добычи газа. Владеет Единой системой газоснабжения — крупнейшим в мире газотранспортным комплексом протяженностью более 170 тыс. км.

Акционерным обществом компания стала в 1993 году: 17 февраля 1993 года РАО «Газпром» было учреждено постановлением Правительства РФ. В результате ваучерной приватизации 1993-1994 гг акционерами Газпрома стали тысячи простых граждан Российской Федерации, которые обменяли свои ваучеры на акции газового монополиста (в 1992-1993 году каждому совершеннолетнему гражданину РФ выдали по одному ваучеру).

На конец апреля 2021 года акции Газпрома торгуются на Московской Бирже по цене 232 руб. за акцию. Капитализация ПАО «Газпром» составляет 5,46 трлн руб. ($73 млрд).

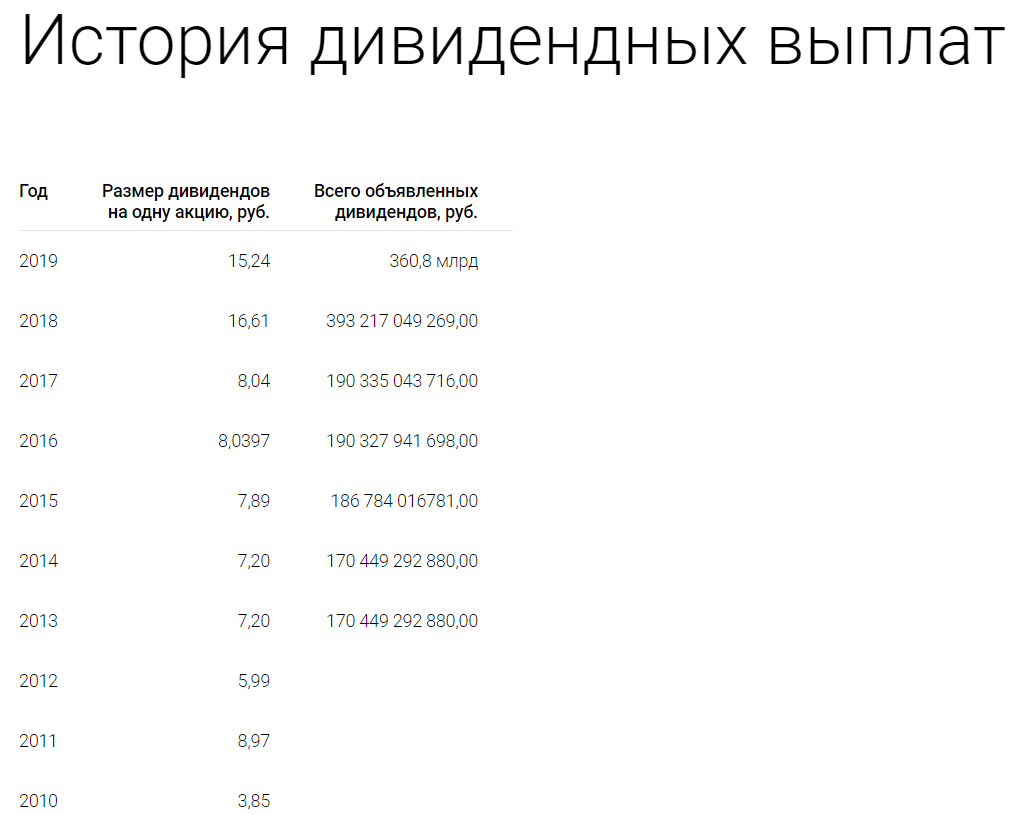

Газпром ежегодно выплачивает дивиденды своим акционерам.

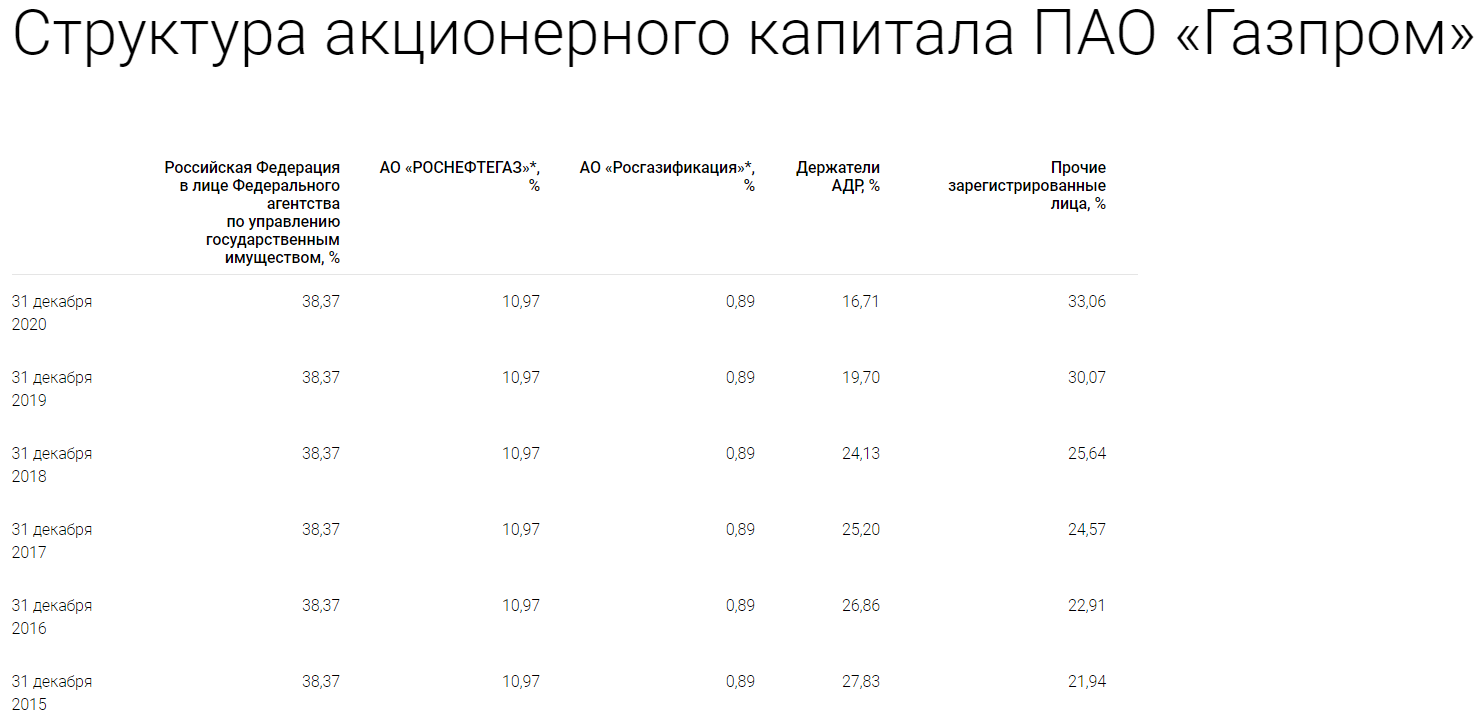

Контрольным пакетом акций ПАО Газпром владеет Российская Федерация в лице Федерального агентства по управлению государственным имуществом, АО «Роснефтегаз» и АО «Росгазификация».

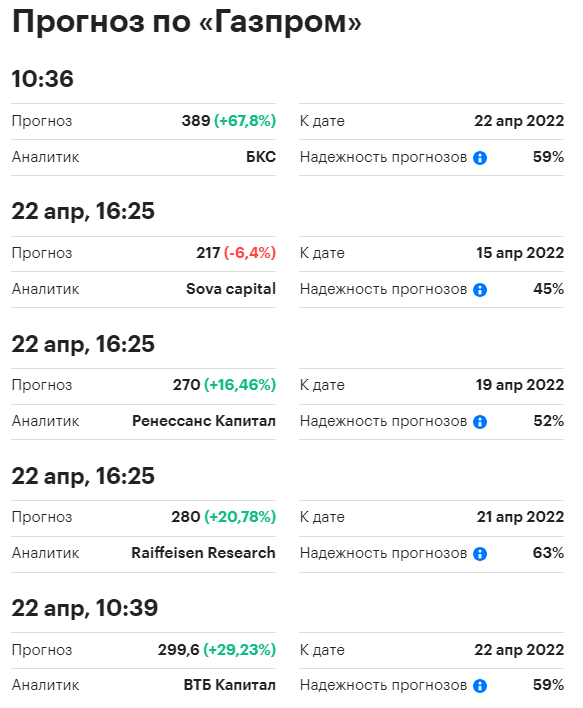

Прогнозы по акциям Газпрома: большинство аналитиков рекомендует покупать акции газового монополиста. Например, инвестиционный банк “БКС” прогнозирует рост акций на 67,8% к 22 апреля 2022 года.

Роснефть (ROSN)

ПАО «НК Роснефть» — крупнейший российский производитель нефти. Акционерное общество «Роснефть» образовано в 1995 году вследствие акционирования государственного предприятия «Роснефть».

В 2004-2007 годах Роснефть становится обладателем большинства активов национализированной компании ЮКОС. В 2006 году прошло IPO (публичное размещение акций) на Лондонской фондовой бирже и на Московской Бирже.

Сейчас акции Роснефти торгуются на Московской Бирже, глобальные депозитарные расписки – на Лондонской фондовой бирже (LSE). Для понимания, в Британии и США нельзя торговать акциями иностранных компаний. Поэтому российские компании эмитируют депозитарные расписки — производные ценные бумаги, позволяющая обойти этот запрет. Цены на них аналогичные ценам на акции, но в валюте государства, в котором работает биржа.

Акции нефтяной компании торгуются на уровне 532 руб. за акцию. Капитализация компании составляет 5,04 трлн руб ($67 млрд).

Не менее 50% от чистой прибыли Роснефти выплачивается акционерам в качестве дивидендов. Периодичность выплат — по меньшей мере два раза в год.

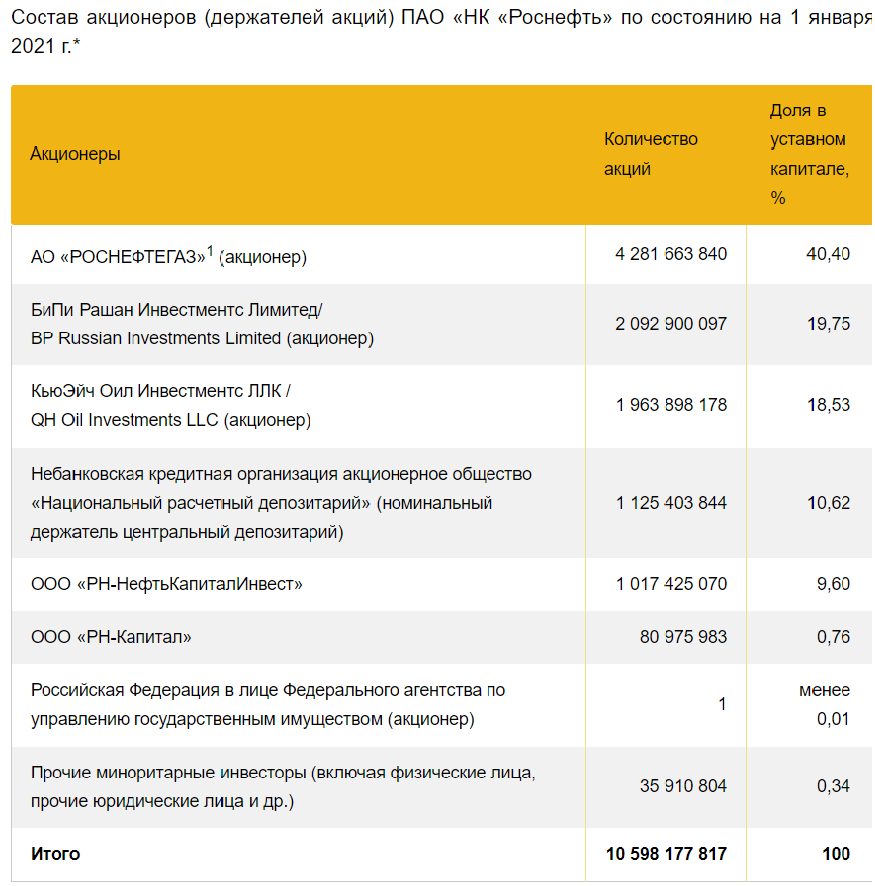

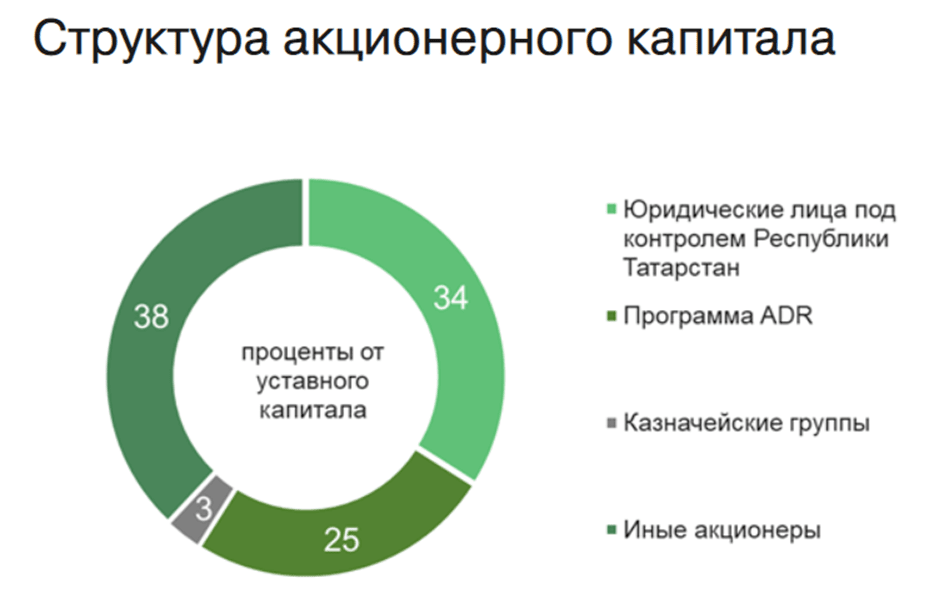

Структура акционерного капитала ПАО «НК Роснефть»: 40% уставного капитала владеет полностью контролируемый государством «Роснефтегаз», 10% акций торгуется на биржах.

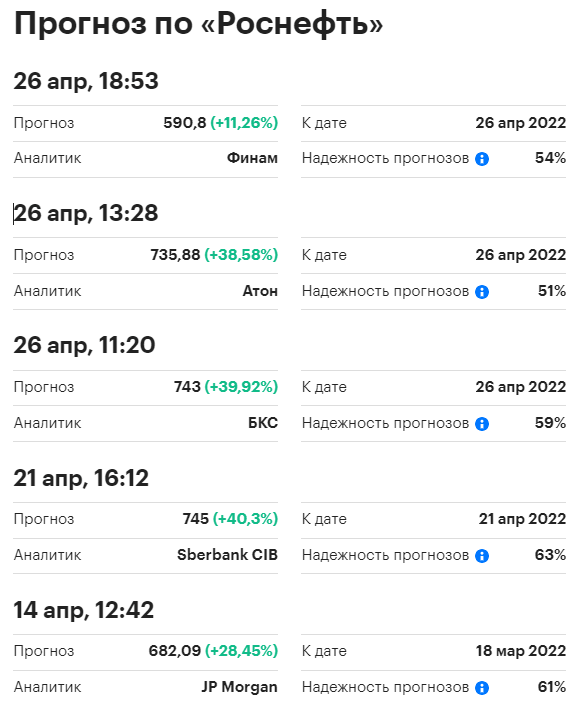

Аналитические прогнозы по акциям Роснефти от инвестиционных банков вполне позитивные, хотя у компании очень высокая долговая нагрузка.

НОВАТЭК (NVTK)

ПАО «Новатэк» — российская газовая компания, второй по объемам производитель природного газа в России (после Газпрома).

Акции компании торгуются на Московской Бирже по цене около 1400 рублей и на Лондонской фондовой бирже.

Капитализация НОВАТЭК составляет 4,24 трлн руб ($56 млрд).

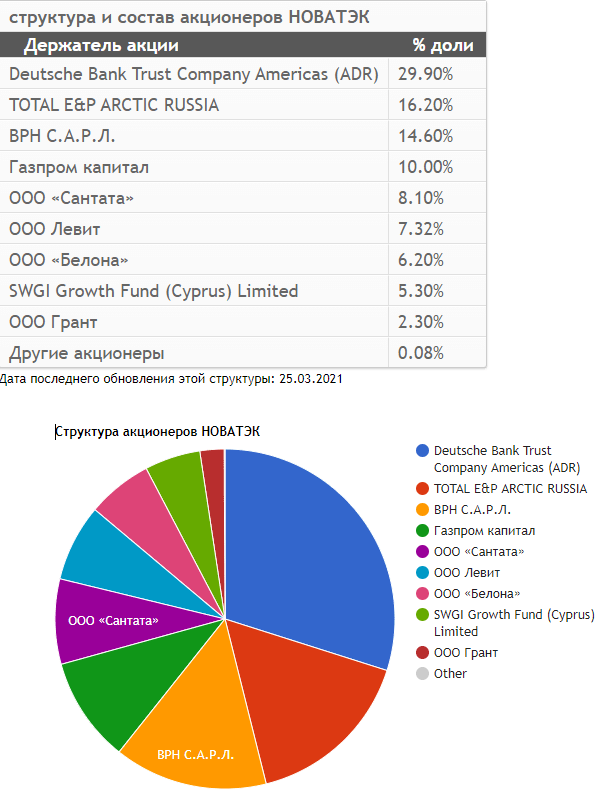

Основные акционеры компании – структуры Леонида Михельсона и Геннадия Тимченко.

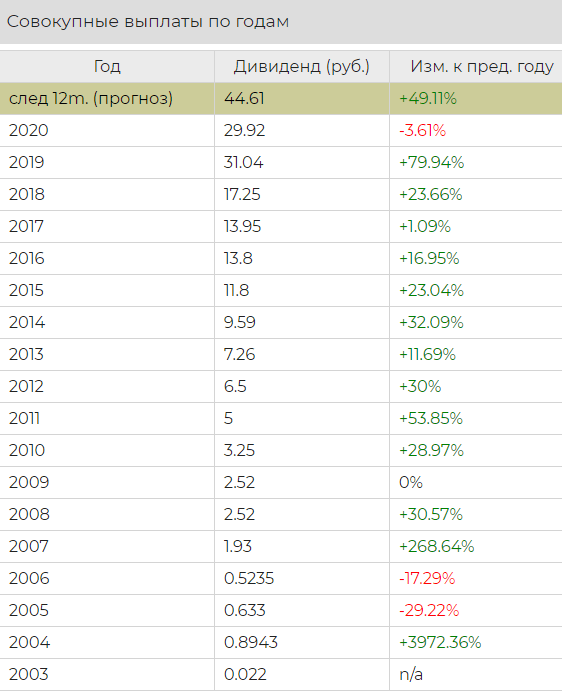

Не менее 30% от чистой прибыли компания выплачивает в качестве дивидендов.

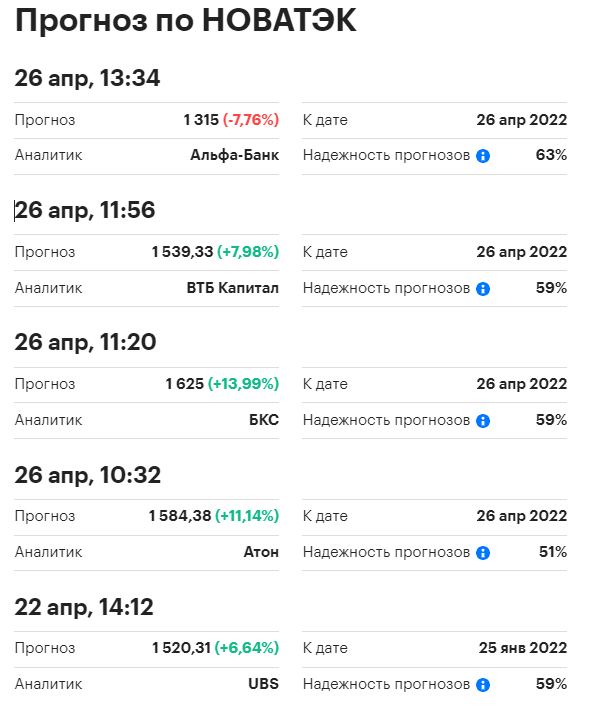

Большинство аналитиков рекомендует покупать акции НОВАТЭК:

Норильский Никель (GMKN)

В 1989 году Советом Министров СССР было принято постановление о создании «Государственного концерна по производству цветных металлов «Норильский Никель».

ПАО «ГМК«Норильский никель» занимается разведкой, добычей, переработкой руды и нерудных полезных ископаемых, продажей основных и драгоценных металлов, полученных из руды.

Норильский Никель является крупнейшим в мире производителем палладия. Также предприятие производит никель, платину, медь, родий, иридий, селен и другие драгоценные и редкие редкие металлы.

С 1995 года акции Норильского Никеля торгуются на внебиржевом рынке, а с 1997 года – в фондовой секции МосБиржи. ADR (американские депозитарные расписки) Норникеля торгуются на фондовых биржах Лондона, Франкфурта и Берлина.

Цена одной акции ПАО «Норильский Никель» составляет 26 260 рублей за акцию (апрель 2021). Капитализация 4,15 трлн рублей ($55 млрд).

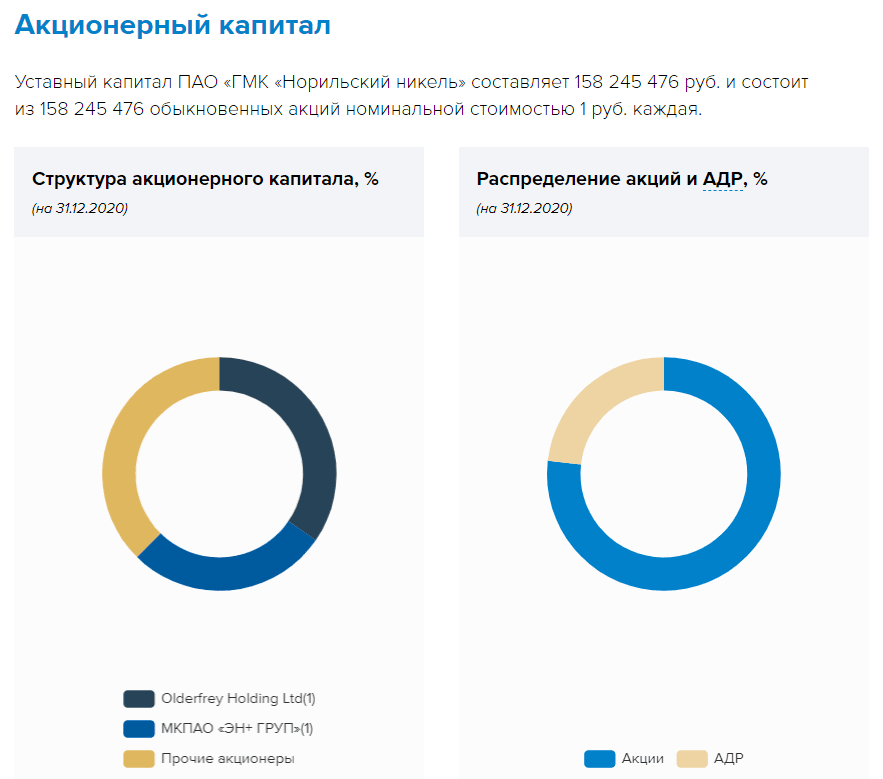

В 1994 году было проведено акционирование предприятия, а часть акций РАО «Норильский Никель» были реализованы на чековом аукционе. Позднее, в 1997 году на залоговом аукционе контрольные пакет Норильского Никеля приобрел ОНЭКСИМ Банк, подконтрольный Михаилу Прохорову и Владимиру Потанину. В настоящее время компанию контролируют Olderfrey Holding LTD (Владимир Потанин) и МКПАО «ЭН+ Груп» (Олег Дерипаска).

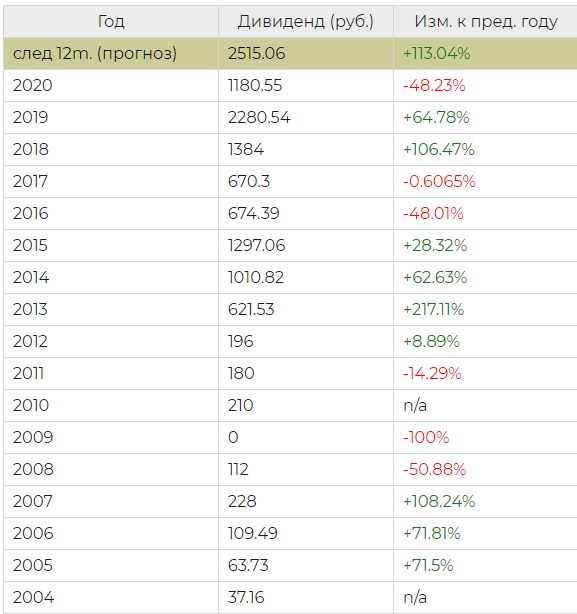

Норникель регулярно выплачивает дивиденды своим акционерам:

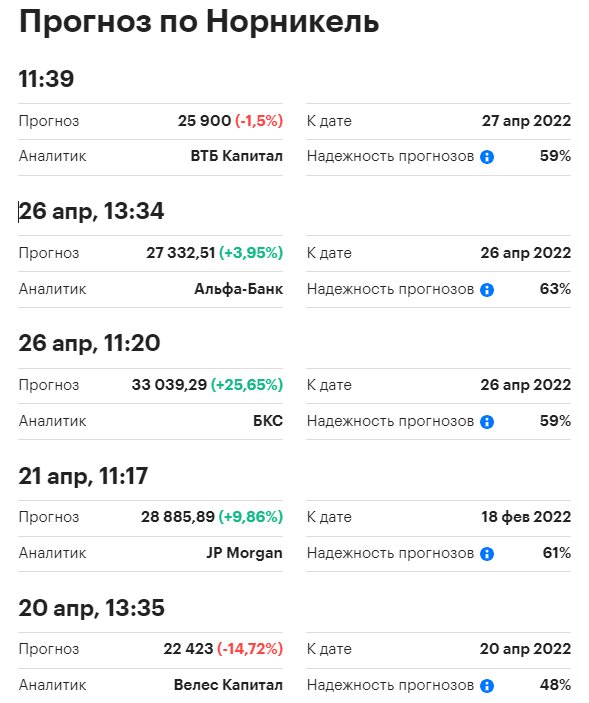

Прогнозы аналитиков по акциям Норникеля расходятся: с одной стороны, компания выплатила крупный штраф в размере 146 млрд руб за экологическую катастрофу в Арктике в прошлом году. С другой стороны, продукция предприятия сейчас очень востребована во всем мире.

ЛУКойл (LKOH)

ПАО «Нефтяная компания «ЛУКойл» — крупнейшая частная российская нефтяная компания. Концерн был образован в 1991 году на базе трех нефтедобывающих предприятий: Лангепаснефтегаз, Урайнефтегаз и Когалымнефтегаз.

В 1994 году состоялась приватизация компании. Акциями АО ЛУКойл начали торговаться на вторичном рынке. С 1993 года компанией руководит Вагит Алекперов (Президент ПАО Лукойл, основной акционер). С 1994 года вице-президентом компании и одним из ее ключевых акционеров является Леонид Федун.

Акции ЛУКойла торгуются на Московской Бирже, депозитарные расписки – на Лондонской и Франкфуртской фондовых биржах.

Акции нефтяного концерна на конец апреля 2021 торгуются на уровне 5900 руб за акцию. Показатель Free-float (количество акций в свободном обращении) составляет 55% — а это достаточно высокий показатель, поэтому акции ЛУКойла очень популярны у иностранных инвесторов.

Капитализация компании составляет 3,85 трлн руб ($51,3 млрд).

ЛУКойл регулярно выплачивает акционерам высокие дивиденды. В 2019 году компания приняла новые принципы дивидендной политики: выплаты будут производиться дважды в год, на дивиденды будут направлять не менее 100% свободного денежного потока, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций. Сумма промежуточных дивидендов будет рассчитываться на основании отчетности за 6 месяцев.

Аналитики положительно оценивают потенциал роста акций ЛУКойла:

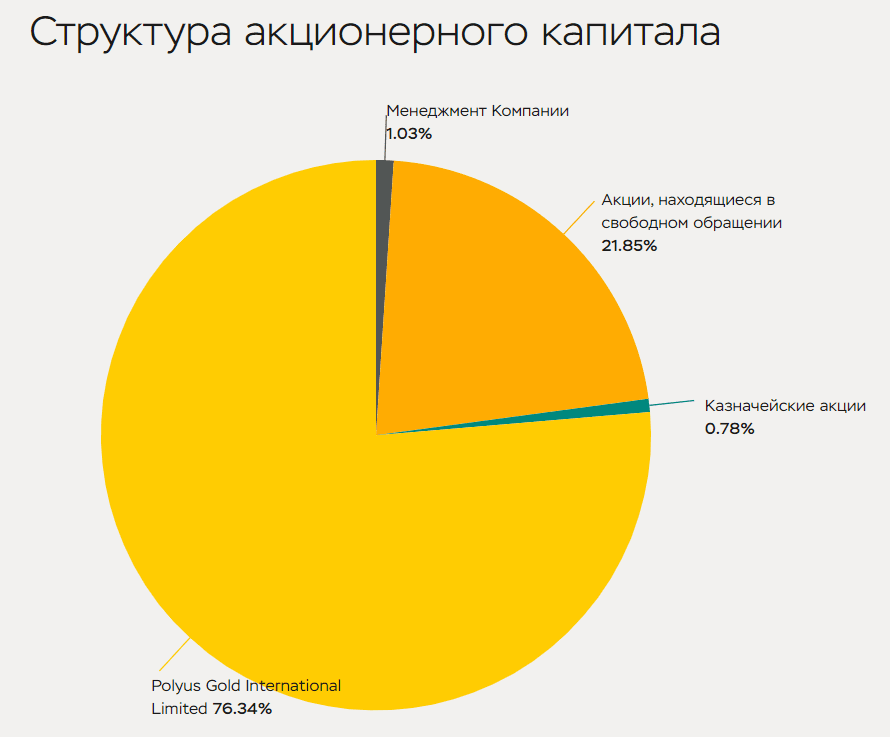

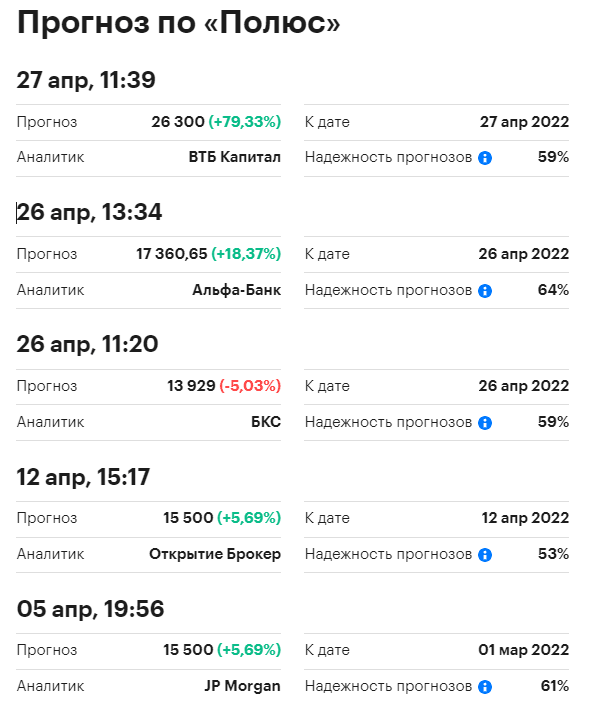

Полюс (PLZL)

ПАО «Полюс» (ранее «Полюс-Золото») – российская золотодобывающая компания. Крупнейшая в России и одна из крупнейших в мире по объему добычи золота. Основные предприятия компании расположены в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутия) и включают 5 действующих рудников, золотоносные россыпи и ряд проектов в стадии строительства.

Основана в 2006 году в результате выделения из ГМК «Норильский Никель» золотодобывающих активов.

Компания контролируется структурами Саида Керимова (сын Сулеймана Керимова). 22% акций находится в свободном обращении. Акции Полюса торгуются на Московской бирже и на Лондонской фондовой бирже.

Цена акций Полюса на конец апреля 2021 составляет 14 675 руб. за акцию. Капитализация компании — 2,04 трлн руб ($27 млрд).

Совет Директоров Полюса принимает решение о выплате дивидендов, исходя из наличия у компании чистой прибыли за отчетный период с учетом уровня необходимых инвестиций и долговой нагрузки.

Цена акций Полюса зависит от текущих цен на золото. А золото сейчас стоит очень недешево. Поэтому большинство аналитиков рекомендуют покупать акции Полюса.

Яндекс (YNDX)

На бирже торгуются ценные бумаги акционерного общества Yandex N.V., зарегистрированного в Нидерландах. Yandex N. V. является владельцем 100% уставного капитала ООО «Яндекс», зарегистрированного в России.

Яндекс — ведущая компания в РФ в сфере высоких технологий. Крупнейшая поисковая система в рунете (русскоговорящий сегмент интернета). Является 5 по величине поисковой системой в мире после Google, Baidu, Bing и Yahoo!

В мае 2011 года Yandex N. V. провел IPO на бирже NASDAQ. Цена акций при размещении составила $25. На апрель 2021 года акции (ADR – американские депозитарные расписки) котируются на уровне $60. Также с 2014 года акции Яндекс торгуются на Московской Бирже. На апрель 2021 года цена акции около 4600 рублей.

Более 61% компании принадлежит инвестиционным фондам (ru-Net Holdings, Baring Vostok Capital Partners и Tiger Technologies), 24% — менеджерам и сотрудникам компании, 10% — частным инвесторам.

Капитализация компании составляет 1,62 трлн руб ($21,6 млрд).

Темпы роста выручки компании очень высоки — около 40% год к году — и практически не имеют аналогов на российском публичном рынке. Однако, дивиденды Яндекс пока ни разу не выплачивал: вся полученная прибыль инвестируется в различные проекты, самым масштабным из которых является «Яндекс.Такси».

Некоторые аналитики считают, что рынок оценивает акции Яндекса уже достаточно высоко по фундаментальным показателям. Однако, компания активно развивается, рынок акций компаний сектора высоких технологий сейчас переживает очередной взлет. Поэтому мнения расходятся.

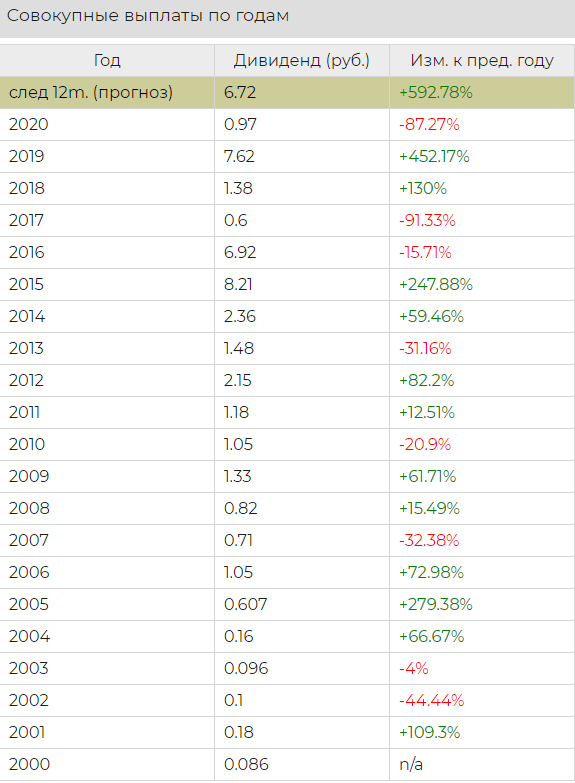

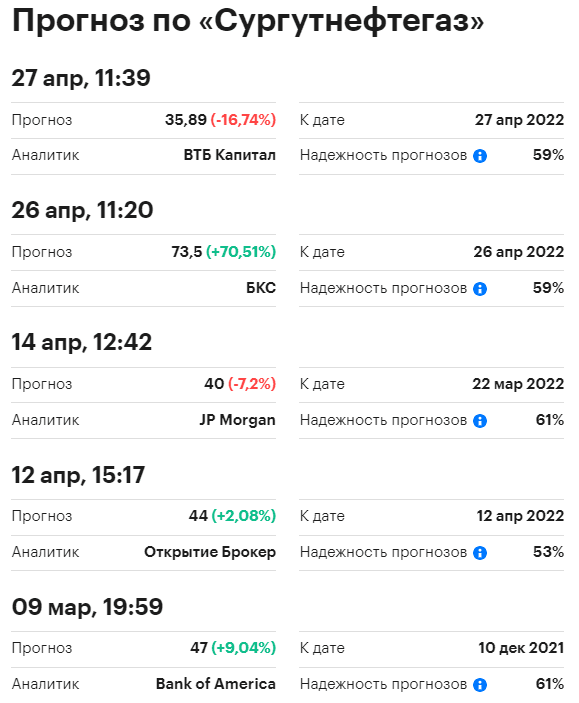

Сургутнефтегаз (SNGS, SNGSP)

ПАО «Сургутнефтегаз» — одна из крупнейших российских нефтяных и газовых компаний. Компания образована в 1993 году путём выделения из состава «Главтюменнефтегаза» нефтедобывающего производственного объединения «Сургутнефтегаз», Киришского НПЗ и сбытовых предприятий.

Акции компании торгуются на Московской бирже, депозитарные расписки – на Лондонской фондовой бирже. На конец апреля 2021 цена обыкновенной акции Сургутнефтегаз составляет 34,65 руб за акцию, привилегированной – 43,14 руб.

Капитализация Сургутнефтегаза — 1,54 трлн руб ($20,53 трлн).

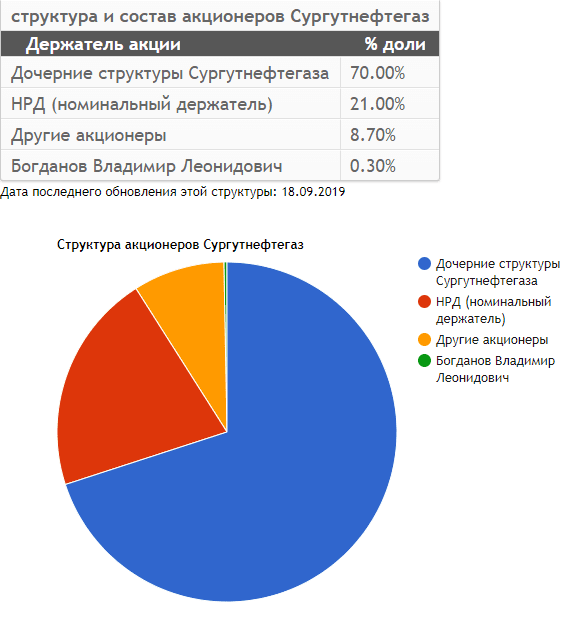

70% акций компании владеют дочерние структуры Сургутнефтегаз. Причем, компания не раскрывает что это за структуры. В свободном обращении находится 21% акций компании.

Сургутнефтегаз обязуется выплачивать дивиденды по привилегированным акциям в размере не менее 10% чистой прибыли.

У Сургутнефтегаза накоплена значительная «валютная подушка» — по некоторым оценкам, на депозитах компании лежит порядка $52 млрд. Поэтому ослабление рубля приводит к росту прибыли и дивидендов за счет переоценки валютной «подушки», и наоборот.

У Сургутнефтегаза очень непрозрачная структура собственников. Это останавливает многих инвесторов от покупки акций компании. Учитывая, что на счетах компании накоплена огромная «валютная подушка», акции могли бы стоить значительно дороже.

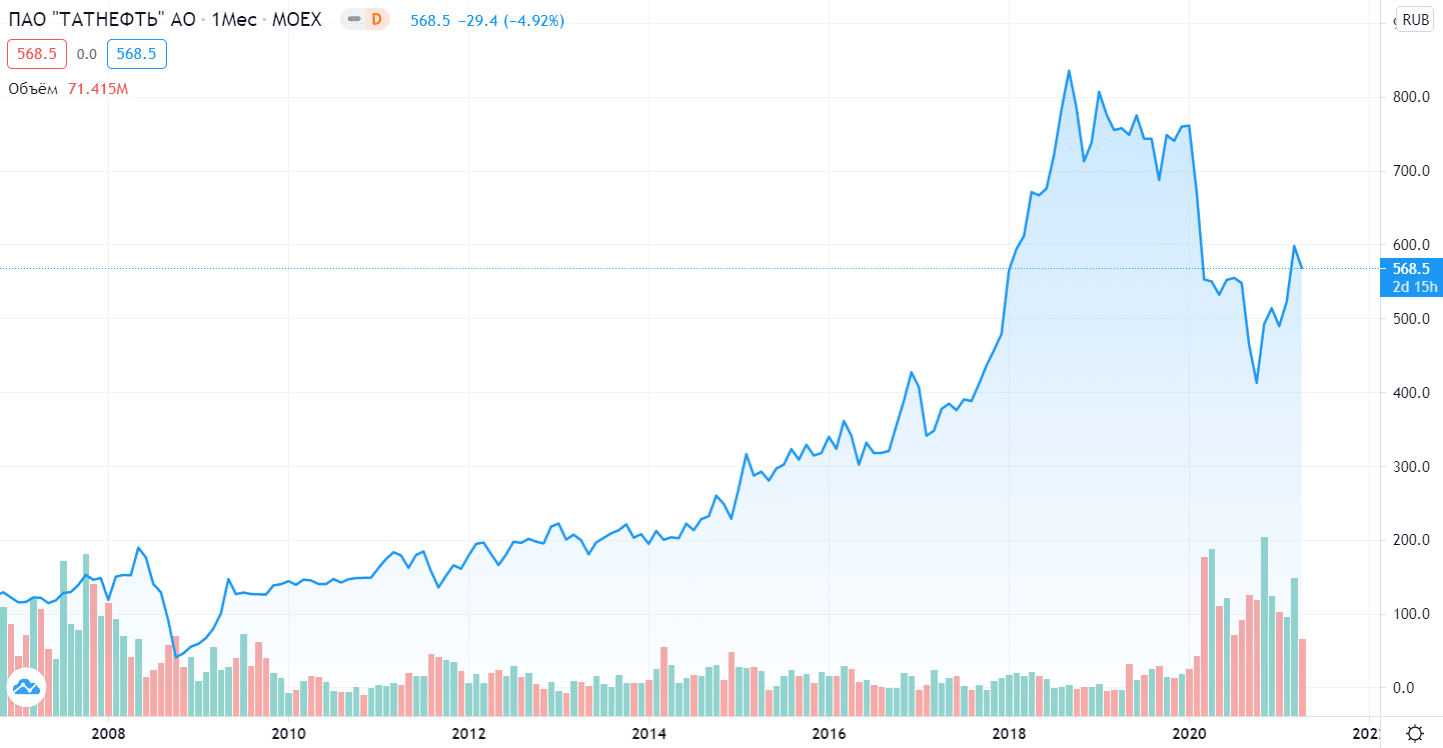

Татнефть (TATN, TATNP)

ПАО «Татнефть» — пятая компания в России по объему добычи нефти. Основные активы находятся на территории республики Татарстан.

Производственное объединение «Татнефть» было создано в 1950 году. В 1994 году компания была акционирована.

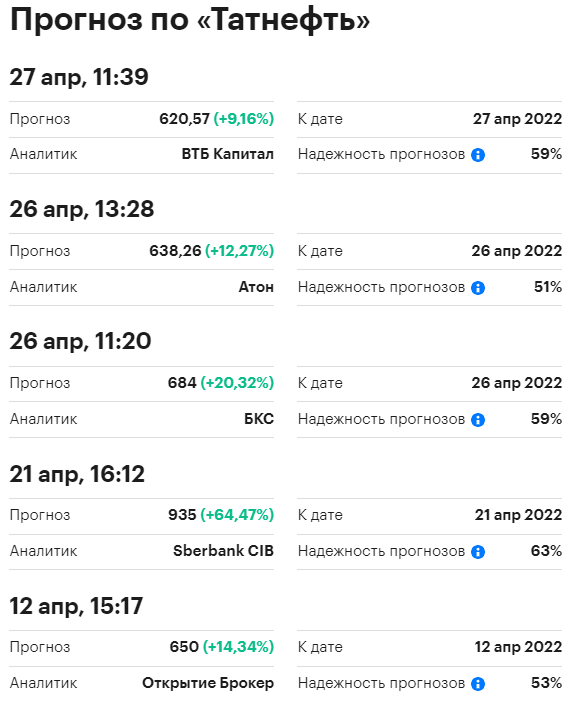

Обыкновенные и привилегированные акции Татнефти торгуются на Московской бирже, депозитарные расписки – на Лондонской фондовой бирже. На конец апреля 2021 цена обыкновенных акций составляет сейчас 567 руб, а привилегированных – 527 руб.

Капитализация Татнефти — 1,20 трлн руб ($16 млрд).

Ключевые акционеры Татнефти – юридические лица, подконтрольные Правительству Республики Татарстан. 24,53% акций конвертировано в американские депозитарные расписки.

Татнефть выплачивает не менее 50% прибыли в качестве дивидендов. По обыкновенным акциям и префам платят равный дивиденд. Выплаты осуществляют 3 раза в год (за полугодие, 3 и 4 кварталы).

Татнефть добывает тяжелую нефть (с высоким содержанием примесей) на старых месторождениях – этот фактор следует учитывать в своих торговых решениях. Но аналитики пока положительно оценивают перспективы Татнефти.

Полиметалл (POLY)

«Полиметалл» — российская горнорудная компания, занимающаяся добычей серебра, золота и меди. Основана в 1998 году. Акции Polymetal International plc торгуются на Московской, Лондонской и Казахстанской биржах.

На апрель 2021 года котировки акций Полиметалл находятся на уровне 1605 руб. за акцию. Капитализация составляет 757 млрд руб ($10 млрд).

Ключевой акционер компании — Александр Несис (Группа «ИСТ»). 75% акций находится в свободном обращении.

Компания регулярно выплачивает достаточно высокие дивиденды.

Аналитики положительно оценивают перспективы компании:

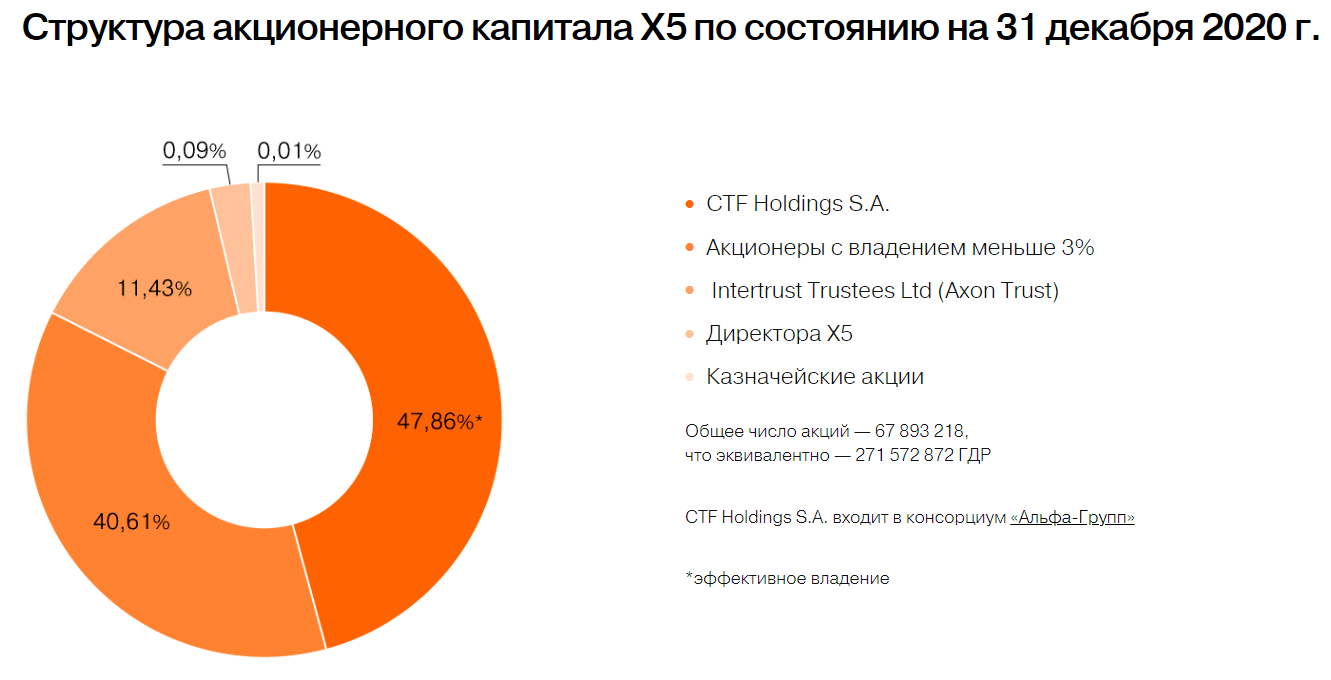

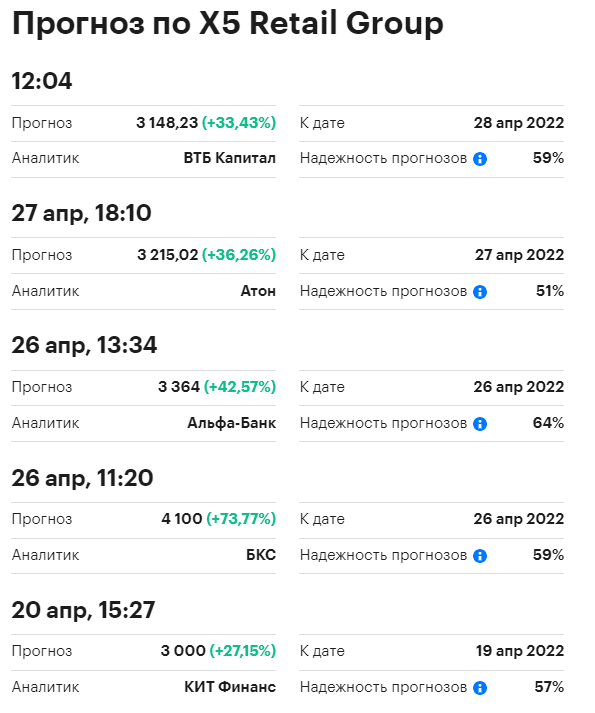

X5 Retail Group (FIVE)

X5 Retail Group – один из крупнейших российских ритейлеров, управляющий продуктовыми торговыми сетями «Пятерочка», «Перекресток», «Карусель» и «Чижик».

Основана компания в 2006 году при слиянии торговых сетей «Пятерочка» и «Перекресток».

Глобальные депозитарные расписки компании торгуются на Лондонской фондовой и Московской биржах. Одна GDR (глобальная депозитарная расписка) X5 на Московской бирже на конец апреля 2021 стоит 2360 рублей.

Капитализация компании 675 млрд руб ($9 млрд).

Контролирует X5 Retail Group CTF Holdings S.A., принадлежащий Альфа-Групп. 40,61% акций находится в свободном обращении.

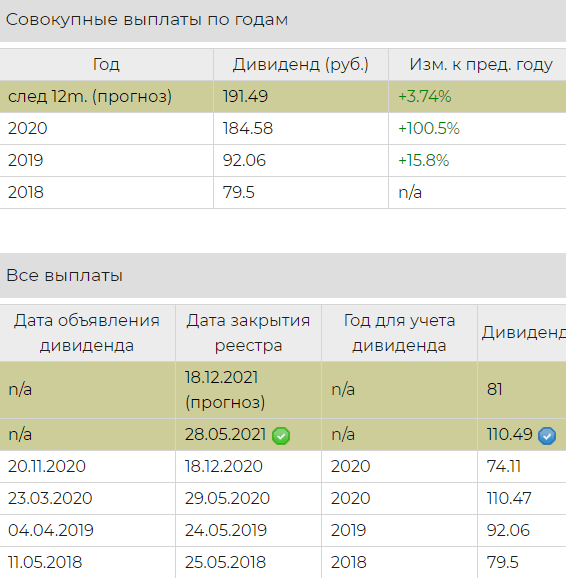

Начиная с 2020 года, Х5 обязуется выплачивать дивиденды каждые полгода. Промежуточные дивиденды будут объявляться после публикации результатов третьего квартала.

Прогнозы по акциям ритейлера X5 вполне благоприятные.

МТС (MTSS)

ПАО «МТС» («Мобильные ТелеСистемы») – одна из крупнейших российских телекоммуникационных компаний. Основана в 1993 году. Оказывает услуги сотовой связи, проводной телефонной связи, мобильного и широкополосного интернета, мобильного, кабельного и спутникового телевидения, финансовые услуги.

Акции компании торгуются на Московской бирже, американские депозитарные расписки – на Нью-Йоркской фондовой бирже (NYSE).

Цена акции МТС на конец апреля 2021 составляет 320 руб за акцию. Капитализация — 555 млрд руб ($7,4 млрд).

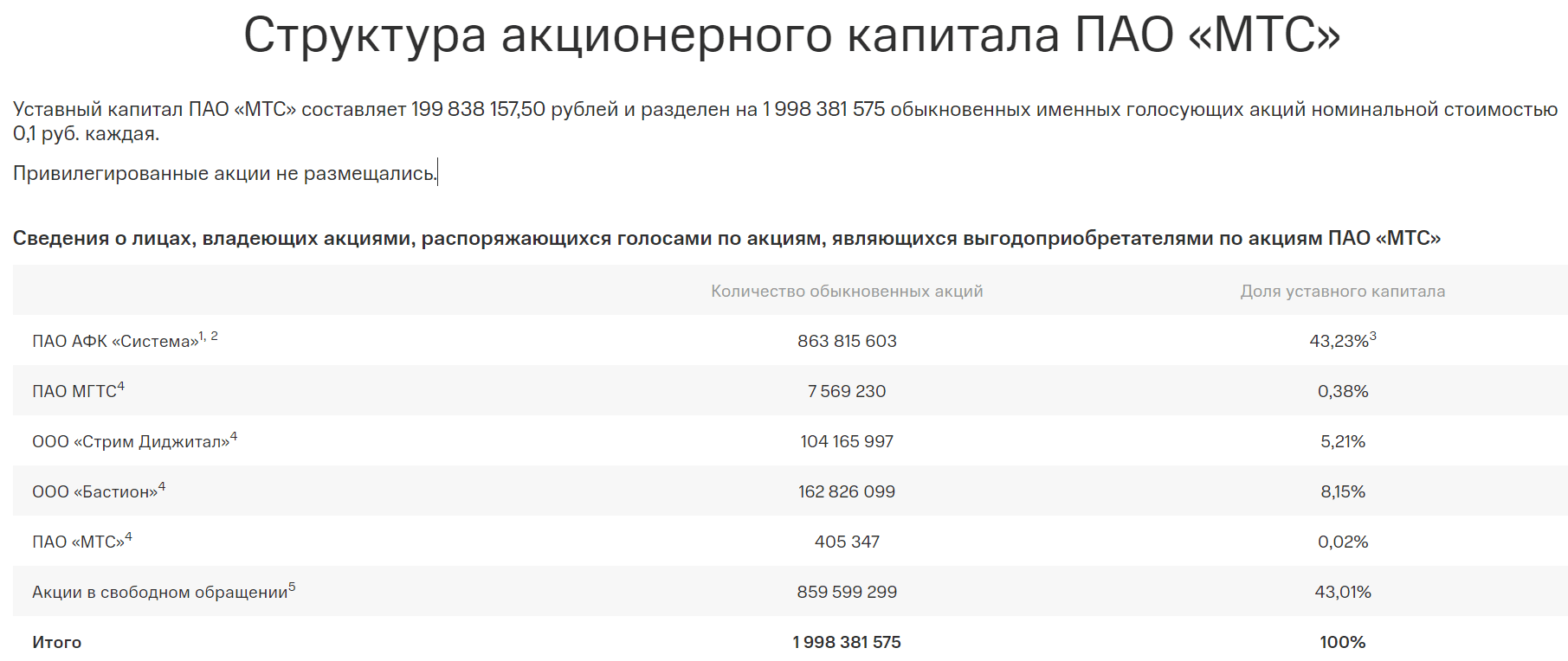

Владельцем 43,23% акций МТС является ПАО АФК «Система», 43% акций находятся в свободном обращении.

МТС регулярно выплачивает дивиденды. Как правило, выплаты осуществляются два раза в год. В марте 2019 года приняли новую дивидендную политику, которая предполагает выплаты в размере 28 руб на акцию по итогам 2019-2022 гг.

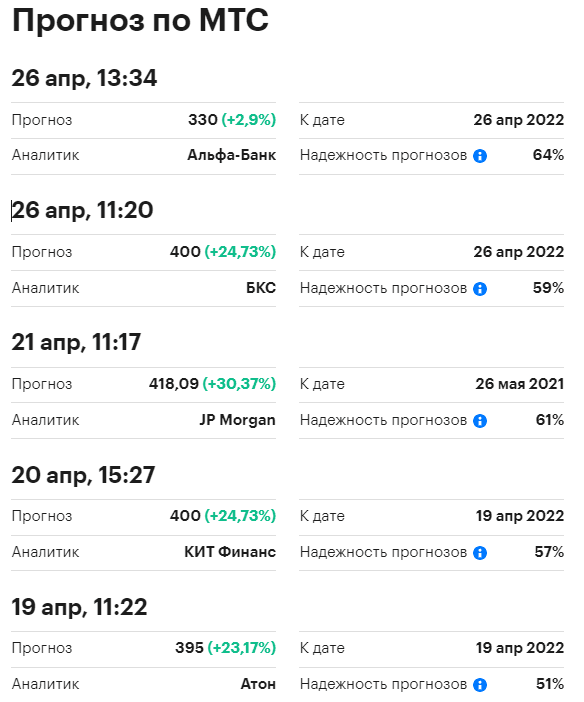

Компания МТС активно развивается, предлагая своим клиентам не только телекоммуникационные услуги, но и финансовые, делает венчурные инвестиции. Аналитики позитивно оценивают перспективы акций МТС.

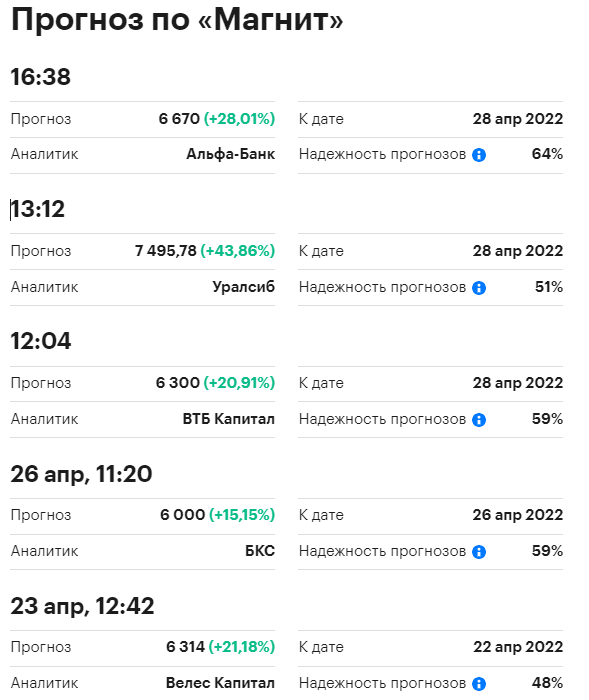

Магнит (MGNT)

ОАО «Магнит» — один из крупнейших в России ритейлеров. Торговая сеть состоит из небольших продуктовых магазинов, супермаркетов, магазинов парфюмерии и косметики, аптек.

Компания была основана в Краснодаре в 1995 году Сергеем Галицким. С 2018 года основным акционером Магнита стала банковская группа ВТБ.

В 2006 году ОАО «Магнит» провел IPO на Мосбирже и РТС. На конец апреля 2021 акции Магнита котируются на Московской бирже по цене 5200 руб за акцию.

Капитализация ритейлера 507 млрд руб ($6,76 млрд).

В настоящее время ВТБ владеет 17,28% акций Магнита, 11,82% принадлежит Marathon Group. В свободном обращении более 63% акций.

Дивидендная политика Магнита не содержит конкретных указаний на порядок определения дивидендов. Как правило, компания выплачивает дивиденды два раза в год.

Магнит активно развивается, открывает новые магазины. Но ограниченный потребительский спрос сдерживает рост прибыли ритейлера. Тем не менее, прогнозы аналитиков по акциям позитивные.

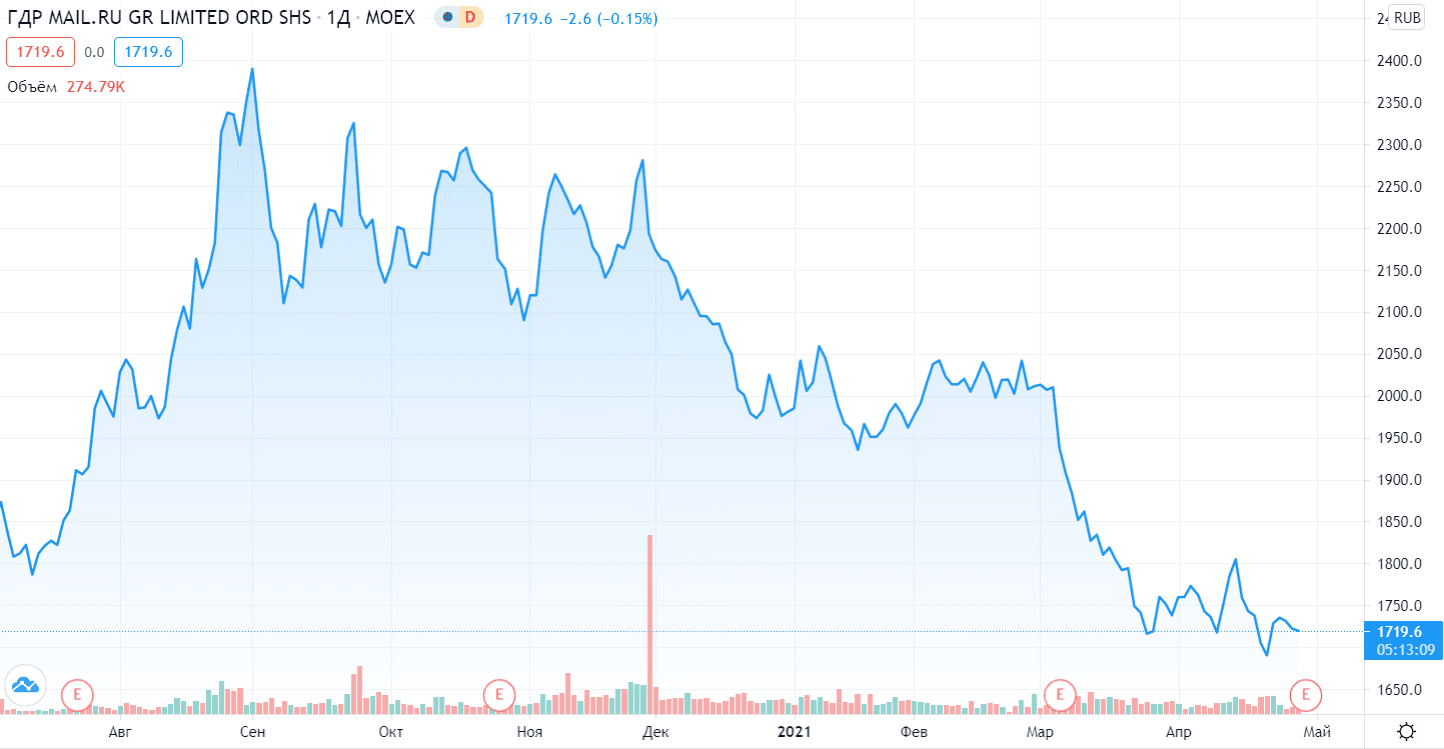

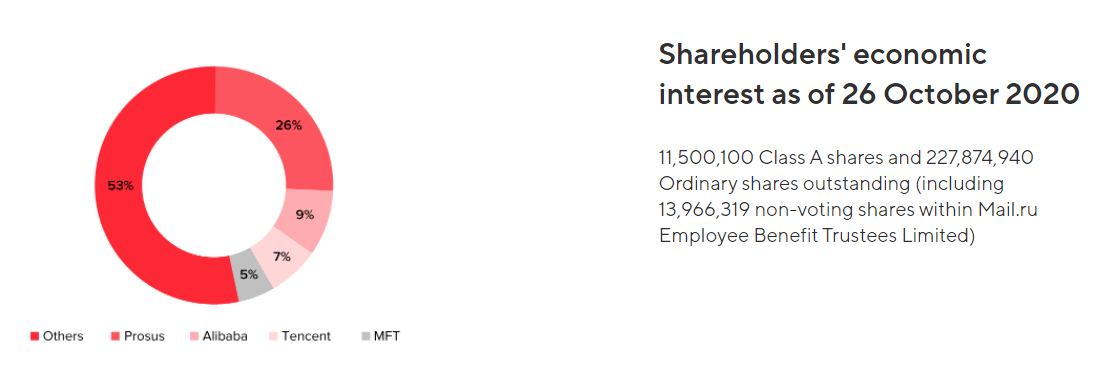

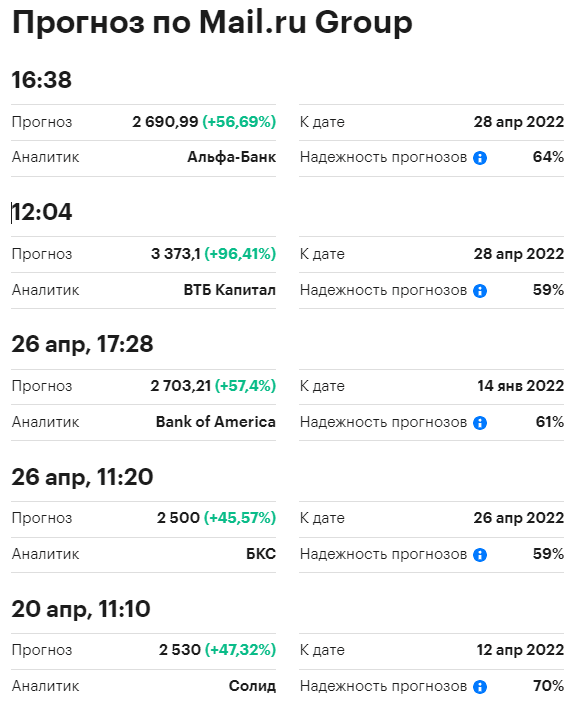

Mail.ru (MAIL)

Mail.ru Group – одна из ведущих российских технологических компаний. Среди ее активов почта и портал «Mail.ru», социальные сети VK.com, «Одноклассники», «Мой мир», мессенджер ICQ, сервис объявлений «Юла», такси «Ситимобиль», платформа для доставки еды Delivery Club.

Компания основана в 1997 году. В 2010 году состоялось размещение глобальных депозитарных расписок Mail.ru Group на Лондонской фондовой бирже.

В настоящее время депозитарные расписки компании торгуются на Московской (с 2020 года) и на Лондонской биржах. Цена одной акции на апрель 2021 — 1720 рублей. Капитализация 414 млрд руб. ($5,52 млрд).

Структура акционерного капитала:

Компания не выплачивала дивиденды. Выручка компании идет на расширение бизнеса.

Основной источник дохода компании – интернет-реклама. Аналитики считают, что акции Mail.ru имеют потенциал роста.

Итоги

15 «голубых фишек» российского фондового рынка – это флагманы российской экономики, представители различных отраслей. Большинство из них – компании нефтегазового сектора, но есть также банк, горнорудные и технологические компании, ритейлеры.

Капитализация всех 15-ти российских «голубых фишек» составляет 38 трлн руб ($507 млрд). Для сравнения, в США капитализация одной корпорации APPLE составляет $2 240 млрд. Российский рынок имеет высокий потенциал роста. Однако, инвестиционный климат в стране пока остается неблагоприятным.

С другой стороны, российские “голубые фишки” — социально значимые компании, имеющие стабильный прибыльный бизнес. У некоторых из этих компаний основным акционером является государство. Большинство — стабильно выплачивает дивиденды. Так что риски при инвестициях в “голубые фишки” минимальные.

Какие акции относятся к «голубым фишкам»?

Прежде всего, компании «голубых фишек» зарекомендовали себя в разное время как надежные, стабильные, и имеют солидную историю. Акции, которые считаются «голубыми фишками», как правило, имеют следующие признаки:

- Большая рыночная капитализация. Рыночная капитализация — это показатель размера и стоимости компании. Акции «голубых фишек» часто являются акциями с большой капитализацией, что обычно значит, что их рыночная оценка составляет 10 миллиардов долларов или более.

- История роста. Голубые фишки имеют надежную, солидную историю устойчивого роста и хорошие перспективы на будущее. Они не такие яркие, как быстрорастущие технологические акции, но это потому, что они уже прошли этап роста.

- Включение в биржевые индексы. Акции «голубых фишек» входят в основные рыночные индексы, такие как S&P 500, промышленный индекс Dow Jones, Nasdaq 100 или РТС и «Индекс МосБиржи», если это касается российских компаний.

- Дивиденды. Большинство акций «голубых фишек» приносят дивиденды. Это значит, что компании достаточно зрелые, и им, возможно, больше не нужно вкладывать значительную часть доходов обратно в свой рост.

Зачем инвестировать в акции «голубых фишек»

Ни один тип акций не должен составлять основную часть вашего портфеля. Диверсификация, как всегда, является ключевым фактором при инвестировании, даже если вы инвестируете в компании, которые считаются надежными.

Диверсификация требует распределения ваших денег между многими типами компаний. Это означает включение компаний с малой, средней и большой рыночной капитализацией, а также компаний из различных отраслей экономики и регионов.

Тем не менее, голубые фишки популярны среди инвесторов, особенно пожилых или менее склонных к риску инвесторов, из-за их надежности. Это не значит, что они невосприимчивы к рыночным спадам, просто они показали историю преодоления этих кризисов и восстановления.

Инвесторы также ценят дивиденды, которые обычно выплачивают акции «голубых фишек». Дивиденды особенно привлекательны, если вы инвестируете с целью получения дохода. Акции «голубых фишек», как правило, приносят надежные, растущие дивиденды.

Голубые фишки российского фондового рынка 2023, список

1.«Сбербанк»

Крупнейший банк РФ, контрольный пакет акций находится в собственности у государства. Свыше 100 млн. клиентов. Помимо банковских продуктов, предоставляет услуги в сфере электронной коммерции, доставки товаров и перевозок.

Средняя годовая доходность на 1 акцию -18,7 рублей, периодичность выплат — 1 раз в год.

2. «Газпром»

Газпром — российская газодобывающая и газораспределительная монополия, крупнейшая корпорация Российской Федерации и одна из крупнейших в мире. 50% капитала принадлежит государству.

Среднегодовая доходность на 1 акцию — 12,55 рублей. Периодичность выплат — 1 раз в год.

3. «НК Роснефть»

Российская государственная нефтегазовая компания. Является крупнейшей в мире публичной компанией по объему производства нефти. Контрольный пакет акций находится в государственной собственности.

Средняя годовая доходность на 1 акцию — 6,94 рублей. Периодичность выплат — 2 раза в год.

4. «Новатэк»

Новатэк — российская частная газовая компания, второй по объемам добычи производитель природного газа в России.

Среднегодовая доходность на 1 акцию — 6,94 рублей. Дивиденды акционерам выплачиваются 2 раза в год.

5. «ГМК Норникель»

Российское акционерное общество, одна из крупнейших в мире компаний по производству никеля, меди, кобальта, металлов платиновой группы.

Средняя годовая доходность на 1 акцию — 1021,22 рублей. Периодичность выплат- 2 раза в год.

6. «Лукойл»

Вертикально-интегрированная частная нефтяная компания; вторая крупнейшая в России и шестая по величине частная нефтяная компания в мире.

Средняя годовая доходность на 1 акцию — 213 рублей. Периодичность выплат — 2 раза в год.

7. «Полюс»

ЗАО «Полюс» — российская золотодобывающая компания, одна из крупнейших в мире и крупнейшая в России по объему добычи золота.

Среднегодовая доходность на 1 акцию — 387,15 рублей, периодичность выплат- 2 раза в год.

8. «Яндекс»

Российская ИТ-компания, владеющая одноименной поисковой системой и интернет-порталом. Согласно рейтингу Alexa сайт является 50-м по посещаемости в мире. Кроме интернет-маркетинга, компания предоставляет услуги денежных переводов, перевозок и в сфере развлечения.

В настоящий момент компания не выплачивает дивидендов своим акционерам.

9.«Сургутнефтегаз»

Энергетическая российская компания, входящая в число наибольших производителей нефти и газа в России.

Среднегодовая доходность на 1 акцию — 0,65 рублей. Дивиденды акционерам выплачиваются 1 раз в год.

10. «Татнефть»

Российская нефтяная компания. Занимает шестое место в РФ по объему добычи нефти.

Среднегодовая доходность на 1 акцию — 12,3 рублей, периодичность выплат — 3 раза в год.

11. «Полиметалл»

Горнорудная компания, занимающаяся геологоразведкой и добычей золотых, серебренных и медных руд — один из крупных мировых и крупнейший в Российской Федерации продуцент серебра.

Средняя годовая доходность на 1 акцию — 31,5 рублей, периодичность выплат — 2 раза в год.

12. «X5 Retail Group»

Одна из крупнейших российских мультиформатных продуктовых розничных компаний, владеющая известными торговыми сетями по продаже продуктов питания: «Пятёрочка», «Перекрёсток» и «Карусель».

Среднегодовая доходность на 1 акцию — 110,49 рублей. Дивиденды акционерам выплачиваются 1 раз в год.

13. «МТС»

Российская телекоммуникационная компания, предоставляющая услуги в России, Беларуси, Армении, Узбекистане, Туркменистане, Индии под торговой маркой «МТС»,

Средняя годовая доходность на 1 акцию — 26,51 рублей, периодичность выплат — 2 раза в год.

14.«Магнит»

Российская компания розничной торговли и одноимённая сеть продовольственных магазинов.

Среднегодовая доходность на 1 акцию — 245,31 рублей. Периодичность выплат – 1 раз в год.

15.«Mail.ru»

VK (до 12 октября 2021 — Mail.ru Group) — российская высокотехнологическая компания, которой принадлежат социальные сети «ВКонтакте» и «Одноклассники», а также онлайн-игры, картографический сервис, служба доставки еды и другие.

В настоящее время компания не выплачивает дивиденды акционерам.

Добавить комментарий

«Деловая жизнь» © 2008 — 2023 Все права защищены..

Если вы только пришли на фондовый рынок и не знаете, с чего начать, то хорошим вариантом инвестиций могут стать голубые фишки.

На рынке ценных бумаг так называют акции известных компаний с давней историей, которые стабильно растут и зачастую платят щедрые дивиденды. Название «голубые фишки» пришло из покера — их используют для самых крупных ставок.

Еще голубые фишки обладают высокой ликвидностью — по ним проходит большой внутридневной объем торгов, то есть акции можно быстро продать. Но расскажу обо всем по порядку: рассмотрим критерии отбора голубых фишек и то, какой интерес они представляют для инвесторов.

Отличие голубых фишек от других акций

Чаще всего инвестор может отличить голубую фишку по трем характеристикам.

Большая капитализация. Капитализация — это количество всех акций компании в обращении, умноженное на их цену. Другими словами, рыночная стоимость компании. Например, классической голубой фишкой на российском рынке выступает «Газпром». У компании примерно 23,67 млрд акций в обращении, цена каждой из которых на начало апреля 2022 года составляет 251 Р. В сумме это дает капитализацию около 6 трлн рублей.

Капитализация российских голубых фишек варьируется от 500 млрд до нескольких триллионов рублей. Для сравнения: капитализация компаний второго эшелона в среднем составляет 100—200 млрд рублей. Так, капитализация «Русгидро» оценивается рынком в 337 млрд рублей, а недавно вышедшего на биржу «Совкомфлота» — в 139 млрд.

На американском рынке голубыми фишками исторически считаются компании, чья капитализация превышает 10 млрд долларов. Но и компании меньшего размера, если они флагманы своей отрасли, также могут быть причислены к этому званию. Например, у компании Pan American Silver капитализация 5,8 млрд долларов, но это один из лидеров в сфере добычи серебра.

Ликвидность. Голубые фишки — это также наиболее ликвидные бумаги. Иными словами, они вызывают огромный интерес у трейдеров и инвесторов, в том числе крупных фондов. Поэтому по таким бумагам проходит большой объем торгов.

На Московской бирже представлен специальный индекс голубых фишек, который составляется на основе критерия ликвидности. В него входят 15 наиболее торгуемых эмитентов российского рынка.

Состав индекса голубых фишек на апрель 2022 года

| Компания | Тикер | Капитализация, млрд рублей |

|---|---|---|

| «Газпром» | GAZP | 5951 |

| «Роснефть» | ROSN | 4769 |

| «Новатэк» | NVTK | 4220 |

| «Лукойл» | LKOH | 3881 |

| «Норильский никель» | GMKN | 3402 |

| Сбербанк | SBER | 3335 |

| «Полюс» | PLZL | 1701 |

| НЛМК | NLMK | 1038 |

| «Сургутнефтегаз» | SNGS | 947 |

| «Татнефть» | TATN | 887 |

| «Яндекс» | YNDX | 753 |

| TCS Group | TCSG | 697 |

| «Алроса» | ALRS | 692 |

| «Полиметалл» | POLY | 459 |

| «Магнит» | MGNT | 430 |

Капитализация, млрд рублей

5951

Капитализация, млрд рублей

4769

Капитализация, млрд рублей

4220

Капитализация, млрд рублей

3881

Капитализация, млрд рублей

3402

Капитализация, млрд рублей

3335

Капитализация, млрд рублей

1701

Капитализация, млрд рублей

1038

Капитализация, млрд рублей

947

Капитализация, млрд рублей

887

Капитализация, млрд рублей

753

Капитализация, млрд рублей

697

Капитализация, млрд рублей

692

Капитализация, млрд рублей

459

Капитализация, млрд рублей

430

Стабильные дивиденды. Так как голубые фишки — это зачастую старые, устоявшиеся в своем сегменте компании, они уже прошли фазу роста и активной экспансии рынка. Поэтому такие компании, как правило, щедро делятся выручкой с акционерами. Таким образом, это часто дивидендные акции, а не акции роста. Поэтому о голубых фишках нередко говорят в разрезе их стабильной дивидендной политики. Например, все компании из индекса дивидендных аристократов можно автоматически считать голубыми фишками.

Дивидендные аристократы

Это компании, которые исправно платят и увеличивают дивиденды на протяжении более 25 лет.

Есть еще три дополнительных критерия, которым обязаны соответствовать такие компании:

- Присутствие в индексе S&P 500.

- Капитализация от 3 млрд долларов.

- Среднедневной объем торгов по бумаге от 5 млрд долларов.

Список дивидендных аристократов отслеживает индекс SPDAUDP, насчитывающий порядка 66 компаний. Среди долгожителей индекса такие компании, как 3M, Coca-Cola, Colgate-Palmolive, Johnson & Johnson, Procter & Gamble.

Как найти голубые фишки

Голубые фишки — акции старейших и крупнейших компаний на рынке. Найти их достаточно просто на любом сайте-скринере, например на «Финвизе». Для этого нужно установить фильтр по размеру компании — от 10 млрд долларов.

Дополнительно можно задать критерий по дивидендной доходности — выше нуля, а также по дате IPO, то есть дате выхода на биржу, — свыше 20 лет. В результате мы получим выборку самых крупных и старейших компаний, которые платят дивиденды.

Что касается российского рынка, то можно обратиться к одноименному индексу на сайте Московской биржи. Замечу, что индекс формируется из расчета ликвидности и не берет в расчет коэффициент стабильности выплат дивидендов, а также капитализацию компании. Например, компании «ММК» и «Северсталь», чей размер превышает 500 млрд рублей, не попадают в этот индекс.

Преимущества и недостатки

Рассмотрим плюсы и минусы добавления голубых фишек в портфель с точки зрения долгосрочного инвестора. Начнем с преимуществ.

Надежность. Риск банкротства эмитента очень мал. Ведь это компании на ходу, с устоявшейся бизнес-моделью и высоким кредитным рейтингом, что позволяет им легко рефинансировать долги.

Кроме того, такие компании, как Сбербанк и «Газпром», — системообразующие для государства. Налоговые отчисления, поступающие в бюджет от крупнейших отечественных компаний, имеют огромное значение для федерального бюджета и ВВП страны. Общая доля доходов, поступающих от экспортеров углеводородов, формирует более трети российского бюджета.

В частности, «Газпром» приносит бюджету РФ всех уровней порядка 2,3 триллиона рублей, а налоговые отчисления «Алросы» составляют около 30% бюджета Якутии. Поэтому, если у таких компаний возникают трудности, то государство всеми силами их выручает.

Стабильность дивидендов. Как уже отмечено, большинство голубых фишек приносят стабильные дивиденды. Их дивидендная доходность может быть не заоблачной, но акционерам больше важен не размер выплат, а их стабильность. Благодаря этому крупные фонды могут планировать денежный поток и выстраивать долгосрочную стратегию. Более подробно мы изучали этот вопрос в статье «Что выгоднее: высокие дивиденды или стабильный рост выплат».

На американском рынке дивидендных плательщиков объединяют в специальные индексы:

- Dividend Achievers — компании, которые на протяжении минимум 10 лет исправно платят и повышают дивиденды. Пример фонда, отслеживающего этот индекс, — Invesco Dividend Achievers ETF (PFM).

- Dividend Aristocrats — дивидендные аристократы, которые платят дивиденды более 25 лет. ETF на этот индекс — ProShares S&P 500 Dividend Aristocrats (NOBL).

- Dividend Kings — дивидендные короли. Эти компании осуществляют выплаты более 50 лет. К таким компаниям причисляются, например, табачный холдинг Altria и американский ретейлер Lowe’s. Актуальный список дивидендных королей можно скачать на сайте Suredividend.

Итого получается порядка 357 зарубежных компаний, которые можно считать голубыми фишками и надежными дивидендными плательщиками.

Волатильность голубых фишек в целом ниже. Во-первых, так как эмитент крупный, цена бумаги в меньшей степени зависит от спекулятивных настроений игроков — котировками сложнее манипулировать. Во-вторых, это зачастую стабильные дивидендные плательщики, а значит, их цена менее капризна, чем у растущих компаний средней и малой капитализации. Более низкая волатильность — одно из главных преимуществ голубых фишек перед акциями компаний второго и третьего эшелонов.

Недостатки частично вытекают из преимуществ.

Низкий потенциал роста. Цена акции вряд ли вырастет в разы. Эти компании и так велики, а их продукция уже заняла свою нишу. Такая компания если и растет, то линейно. Среди голубых фишек есть и исключения — это акции роста из технологических секторов, такие как Adobe или «Яндекс».

Величина дивидендов зачастую ниже, чем в акциях второго эшелона. Некоторые голубые фишки — это акции роста, они не платят дивиденды. Так, 7 из 20 крупнейших компаний США не платят дивиденды, а еще 5 делают это условно — их дивидендная доходность менее 1% годовых.

Для российского рынка этот пункт менее актуален: исторически многие голубые фишки платят хорошие дивиденды. Например, в 2021 году дивидендная доходность отечественных голубых фишек была на уровне 8—9% годовых. Такое положение дел связано с тем, что российский рынок имеет сырьевой характер, а доля технологического сектора в нем мала.

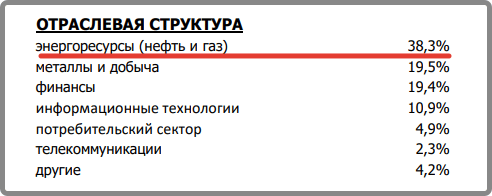

Российский рынок считается развивающимся и имеет сильный перекос в сторону добычи сырья — этим занимаются 11 из 15 компаний в индексе голубых фишек. Это также влечет внешнеэкономический риск, например при санкциях и геополитических потрясениях добывающие компании могут сильно пострадать.

Основные свойства голубых фишек

Высокая ликвидность. У голубых фишек высокая доля акций в свободном обращении — так называемый фри-флоат. Поэтому они считаются отличным инструментом для торговых операций как между компаниями, так и между физическими лицами. Такие акции можно купить и продать в любой момент, когда биржа открыта. Это отличает их от акций малой ликвидности и корпоративных высокодоходных облигаций с низким рейтингом, для которых может не найтись покупателя или продавца в биржевом стакане.

Объемы ежедневных торгов голубыми фишками самые большие на рынке: например, до февральских событий 2022 года по акциям «Газпрома» ежедневно проходили сделки на 30—100 млрд рублей. Сейчас из-за отсутствия иностранных игроков на рынке объем торгов снизился до 7—8 млрд рублей.

Узкий спред. Спредом называют разницу между ценой покупки и ценой продажи актива. Спред — это мера спроса и предложения на актив.

Узкий спред — это также следствие высокой ликвидности. Продавцов и покупателей очень много — акция востребована: ее у вас готовы купить с минимальной разницей в цене. Также у трейдеров есть стратегии, основанные на торговле спредом, — узкий спред заставляет их совершать больше сделок именно с этими бумагами.

Популярность. Голубые фишки входят в составы многих биржевых индексов. Последние позволяют крупным инвестиционным фондам формировать для своих клиентов портфели с различным наполнением, профилями доходности и риска.

Крупные фонды покупают акции большими объемами и производят периодическую ребалансировку своих портфелей. Это приводит к движению больших потоков капитала в голубых фишках.

Чтобы узнать, в каких индексах присутствует та или иная голубая фишка, можно воспользоваться сайтом «Инвестинг-ком». Для этого в профиле выбранной компании нужно перейти в «Обзор» — «Компонент индексов».

Доходность голубых фишек

Голубые фишки считаются самыми надежными среди всех категорий акций, при этом дивидендная доходность американских акций обычно выше долларовой доходности облигаций и ставок по банковским депозитам.

Что же касается дивидендной доходности голубых фишек на российском рынке, она не такая стабильная, как на американском. Кроме того, наш фондовый рынок не имеет такой долгой истории, как в США. Но и среди отечественных эмитентов можно найти компании со стабильной и прозрачной дивидендной политикой. О стабильности выплат той или иной компании можно судить по индексу DSI на сайте «Доход-ру».

Индекс стабильности дивидендов

Индекс DSI показывает, насколько регулярно компания выплачивает дивиденды и повышает их размер. Индикатор является историческим, то есть не включает риски будущего изменения дивидендной политики.

Чем ближе DSI к единице, тем лучше: это говорит о том, что дивиденды исправно выплачивались и повышались семь лет подряд. Значит, высока вероятность, что эта тенденция продолжится. Если же значение DSI от 0,3 до 0,6, то компания выплачивает дивиденды нерегулярно.

Например, «Новатэк» и «Лукойл» — одни из самых стабильных плательщиков: значения DSI для них составляют 0,96 и 1 соответственно.

Этот индекс может использоваться инвесторами как один из критериев при отборе бумаг в дивидендный портфель.

Список голубых фишек

Голубые фишки часто включены в биржевые индексы и являются основной их движущей силой — Dow Jones в США, Nikkei в Японии, FTSE 100 в Европе.

Подобные индексы служат важными индикаторами состояния экономик, отдельных секторов и отраслей. Поэтому список голубых фишек легко получить, заглянув в наполнение этих индексов. Рассмотрим подробнее, как найти голубые фишки в индексах разных стран.

Голубые фишки РФ. На Московской бирже 15 самых ликвидных компаний, список которых я указывал выше, формируют индекс голубых фишек. Эти же компании служат локомотивом всего российского рынка и занимают основной вес в индексах Мосбиржи и РТС.

Индекс РТС выражен в долларах, поэтому можно сравнить его динамику с динамикой ВВП и заметить, что значения коррелируют. Это подтверждает тезис, что, вкладываясь в голубые фишки, вы получаете хороший охват экономики страны.

Голубые фишки США. На американском фондовом рынке голубые фишки представлены компаниями, которые имеют очень длинную историю. Например, банк JPMorgan Chase основан в 1799 году, а фармацевтическая компания Pfizer — в 1849.

Количество американских голубых фишек исчисляется сотнями, и они хорошо известны во всем мире. Приведу лишь некоторые из них: 3M (MMM), Alphabet (GOOGL), Amazon (AMZN), Apple (AAPL), McDonald’s (MCD), Verizon (VZ).

Голубые фишки Японии. В Токио находится третья по величине биржа в мире. Она основана в 1878 году, и сейчас на ней торгуются акции более 2300 компаний азиатского рынка с общей капитализацией 5,6 трлн долларов.

Большинство японских голубых фишек занимаются технологиями и финансами, но среди них также есть гиганты автопрома и телекома. Токийская биржа имеет свой сайт, где компании ищутся не по тикерам, а по цифровым кодам, например Softbank — 94340, а Honda Motor — 72670.

Список крупнейших японских компаний можно также увидеть, заглянув в корзину индекса MSCI Japan.

Топ-10 голубых фишек из индекса MSCI Japan

| Компания | Капитализация, млрд долларов | Вес в индексе, % | Сектор |

|---|---|---|---|

| Toyota Motor Corp | 196,9 | 5,39 | Товары второй необходимости |

| Sony Corp | 129,3 | 3,54 | Товары второй необходимости |

| Keyence Corp | 90,9 | 2,49 | ИТ |

| Mitsubishi Financial Group | 75,7 | 2,07 | Финансы |

| Tokyo Electron | 72,3 | 1,98 | ИТ |

| Recruit Holdings | 56,8 | 1,55 | Промышленный |

| Nintendo Co | 56,4 | 1,54 | Коммуникационные сервисы |

| Shin-Etsu Chemical Co | 54,3 | 1,49 | Сырьевой |

| Softbank Group Corp | 53,7 | 1,47 | Коммуникационные сервисы |

| Kddi Corp | 52,6 | 1,44 | Коммуникационные сервисы |

Капитализация, млрд долларов

196,9

Сектор

Товары второй необходимости

Капитализация, млрд долларов

129,3

Сектор

Товары второй необходимости

Капитализация, млрд долларов

90,9

Mitsubishi Financial Group

Капитализация, млрд долларов

75,7

Капитализация, млрд долларов

72,3

Капитализация, млрд долларов

56,8

Капитализация, млрд долларов

56,4

Сектор

Коммуникационные сервисы

Капитализация, млрд долларов

54,3

Капитализация, млрд долларов

53,7

Сектор

Коммуникационные сервисы

Капитализация, млрд долларов

52,6

Сектор

Коммуникационные сервисы

Голубые фишки Китая. Ситуация с китайскими голубыми фишками чем-то похожа на российскую: много компаний с государственным участием и монополий в определенных секторах экономики.

Список голубых фишек можно получить, заглянув в состав индекса Шанхайской биржи SSE 50.

Топ-10 китайских голубых фишек из индекса SSE 50

| Название | Капитализация млрд долларов | Вес в индексе, % | Сектор экономики |

|---|---|---|---|

| Kweichow Moutai Co | 351,4 | 14,88 | Потребительские товары |

| China Merchants Bank Co Ltd | 195,9 | 8,16 | Финансовый |

| Ping An Insurance (Group) Company of China Ltd | 137,2 | 7,28 | Финансовый |

| Longi Green Energy Technology Co Ltd | 61,8 | 4,45 | Промышленный |

| Industrial Bank | 66,2 | 4,25 | Финансовый |

| China Yangtze Power | 79,5 | 3,49 | Коммунальный |

| CITIC Securities Co Ltd | 46,6 | 3,03 | Финансовый |

| WuXi AppTec | 51,4 | 2,82 | Здравоохранение |

| Inner Mongolia Yili Industrial Group Co Ltd | 35,6 | 2,68 | Потребительские товары |

| China Tourism Group Duty Free Corporation Limited | 53,5 | 2,62 | Потребительские товары |

Капитализация млрд долларов

351,4

Сектор экономики

Потребительские товары

China Merchants Bank Co Ltd

Капитализация млрд долларов

195,9

Сектор экономики

Финансовый

Ping An Insurance (Group) Company of China Ltd

Капитализация млрд долларов

137,2

Сектор экономики

Финансовый

Longi Green Energy Technology Co Ltd

Капитализация млрд долларов

61,8

Сектор экономики

Промышленный

Капитализация млрд долларов

66,2

Сектор экономики

Финансовый

Капитализация млрд долларов

79,5

Сектор экономики

Коммунальный

Капитализация млрд долларов

46,6

Сектор экономики

Финансовый

Капитализация млрд долларов

51,4

Сектор экономики

Здравоохранение

Inner Mongolia Yili Industrial Group Co Ltd

Капитализация млрд долларов

35,6

Сектор экономики

Потребительские товары

China Tourism Group Duty Free Corporation Limited

Капитализация млрд долларов

53,5

Сектор экономики

Потребительские товары

Голубые фишки Европы. Крупнейшие европейские компании традиционно торгуются на Лондонской бирже. Она основана в 1801 году и входит в четверку самых старых бирж — после Амстердамской, Филадельфийской и Нью-Йоркской. Список европейских голубых фишек можно получить, заглянув в структуру индекса MSCI Europe.

Топ-10 голубых фишек Европы из индекса MSCI Europe

| Компания | Страна | Капитализация, млрд долларов | Вес в индексе, % | Сектор |

|---|---|---|---|---|

| Nestle | Швейцария | 367,5 | 3,52 | Товары первой необходимости |

| Asml Hldg | Нидерланды | 278 | 2,67 | ИТ |

| Roche Holding Genuss | Швейцария | 267,9 | 2,57 | Здравоохранение |

| LVMH Moet Hennessy | Франция | 205,8 | 1,97 | Товары второй необходимости |

| Shell | Великобритания | 203,7 | 1,95 | Нефтегаз |

| Novartis | Швейцария | 191,9 | 1,84 | Здравоохранение |

| AstraZeneca | Великобритания | 188,3 | 1,81 | Здравоохранение |

| Novo Nordisk B | Дания | 173,4 | 1,66 | Здравоохранение |

| HSBC Holdings | Великобритания | 141 | 1,35 | Финансовый |

| Unilever Plc (Gb) | Великобритания | 130,5 | 1,25 | Товары первой необходимости |

Капитализация, млрд долларов

367,5

Сектор

Товары первой необходимости

Капитализация, млрд долларов

278

Капитализация, млрд долларов

267,9

Капитализация, млрд долларов

205,8

Сектор

Товары второй необходимости

Капитализация, млрд долларов

203,7

Капитализация, млрд долларов

191,9

Капитализация, млрд долларов

188,3

Капитализация, млрд долларов

173,4

Капитализация, млрд долларов

141

Капитализация, млрд долларов

130,5

Сектор

Товары первой необходимости

Как купить голубые фишки

В составе фондов. Самый простой способ инвестировать в голубые фишки, не имея доступа на биржу конкретной страны, — покупать ETF на популярные индексы.

На Московской бирже торгуется ряд фондов, в которых представлены голубые фишки Америки, Китая и Европы. Например, фонд на китайские компании — FXCN от FinEx, а на европейские — AKEU от «Альфа-Капитала».

Большинство этих фондов торгуются за рубли, но некоторые брокеры позволяют их покупать за доллары и евро. Если у вас на руках рубли, то проще покупать фонд за рубли, чтобы не терять деньги на конвертации валют и брокерских комиссиях.

Голубые фишки также встречаются в составе секторальных и отраслевых БПИФов, например металлургии, телекоммуникаций и финансов. Учитывайте, что в связи с политической обстановкой и санкциями вложение в некоторые фонды может повлечь дополнительные сложности. В частности, это может касаться БПИФ, зарегистрированных за границей.

Можно также собрать свой набор голубых фишек, например, купив их в тех же пропорциях, в которых они представлены в индексе голубых фишек. Так можно сэкономить на комиссии, которую фонды взимают за управление. Но придется самостоятельно ребалансировать свой портфель, чтобы доли эмитентов соответствовали образцу.

По отдельности. Купить российские голубые фишки по отдельности не составляет проблем. Достаточно открыть брокерский счет или ИИС у любого российского брокера.

Американские голубые фишки тоже можно приобретать через российского брокера, если он предоставляет доступ на Санкт-Петербургскую биржу. В данный момент на этой бирже представлены более 1700 акций иностранных компаний. Торги идут за доллары.

Поэтому учитывайте, что в случае с ИИС для покупки иностранных эмитентов придется сначала завести деньги на счет в рублях и затем конвертировать в доллары. Брокерский же счет можно сразу пополнить в долларах.

Помимо этого, на Московской бирже представлен ряд иностранных компаний, которые продаются за рубли.

Чтобы покупать широкий спектр бумаг из разных стран, потребуется статус квалифицированного инвестора или доступ через зарубежного брокера. В текущей ситуации из-за санкций этот вариант может быть также сопряжен с дополнительными сложностями.

Запомнить

- Голубые фишки — акции компаний с большой рыночной капитализацией, как правило от 10 млрд долларов.

- Основные свойства голубых фишек — надежность, низкая волатильность, ликвидность, узкий спред.

- Зачастую голубые фишки — это старые компании с именем, которые на протяжении многих лет платят дивиденды. Например, все дивидендные аристократы автоматически считаются голубыми фишками. Такие компании отлично подходят в дивидендную часть портфеля.

- Голубые фишки представлены в большинстве стран и включены в основные индексы. Поэтому они служат индикатором состояния экономики, сектора или отрасли.

- Голубые фишки можно покупать как по отдельности, так и в составе ETF. Акции многих известных компаний доступны через Санкт-Петербургскую и Московскую биржи.

Главное

Hide

- Чем голубые фишки отличаются от обыкновенных акций

- 1. Большая капитализация

- 2. Ликвидность

- 3. Стабильные дивиденды

- Преимущества и недостатки инвестирования в голубые фишки

- Российские голубые фишки

- Зарубежные голубые фишки

- Запомнить

Акции самых надежных, крупных и высоколиквидных компаний в конкретной отрасли и стране называются голубыми фишками. На фондовую биржу это слово пришло из американского казино по смысловой аналогии. У игроков в покер фишки голубого цвета были самыми крупными: несколько штук стоили в разы больше, чем целая стопка красных или зеленых. Так и на инвестиционном рынке — в долгосрочной перспективе владение акциями надежных предприятий выгоднее, чем портфель из множества непредсказуемых активов.

Компании из категории голубых фишек выплачивают средние дивиденды, и цена их акций практически не меняется. Но инвесторы, владеющие такими бумагами, могут рассчитывать на стабильный доход на протяжении 10–15 лет, потому что эмитенты крепко стоят на ногах. Лишь сильнейший отраслевой или государственный кризис способен вывести их из равновесия.

Чем голубые фишки отличаются от обыкновенных акций

Для начинающего инвестора — это идеальный инструмент: вкладываясь в стабильные компании акционер не рискует. С выплатой дивидендов проблем нет, поскольку деятельность голубых фишек приносит сверхприбыль. Таких акций на рынке много, поэтому купить их может любой желающий, и из-за огромной капитализации нет смысла спекулировать активами.

Чтобы акции получили статус голубых фишек, компания-эмитент должна соответствовать определенным требованиям:

1. Большая капитализация

Рыночная стоимость компании или капитализация — это количество всех акций предприятия в обращении, умноженное на их цену.

Например, «Газпром» имеет в обращении примерно 23,5 млрд акций. Цена одной акции на 23 декабря 2021 года составляла 346,86. В сумме это дает капитализацию свыше 8 трлн рублей.

Чтобы понять много это или мало, сравним «Газпром» с компаниями второго эшелона, чья капитализация варьируется от 100 млрд до 200 млрд рублей. Во второй эшелон входят немаленькие предприятия – «Промсвязьбанк», «М. Видео», «Аэрофлот» или «КамАЗ».

2. Ликвидность

Акции голубых фишек вызывают огромный интерес у инвесторов, поэтому они наиболее ликвидные ценные бумаги на рынке с большим объемом торгов.

3. Стабильные дивиденды

Голубые фишки уже давно прошли фазу роста и активной экспансии рынка, поэтому чувствуют себя уверенно и щедро делятся выручкой с акционерами. Такие компании своевременно перечисляют дивиденды.

Преимущества и недостатки инвестирования в голубые фишки

Основные плюсы инвестирования в голубые фишки:

- Надежность

Этим компаниям легко рефинансировать долги, потому что они на ходу, с высоким кредитным рейтингом и устоявшейся бизнес-моделью. Отсюда и малый риск банкротства.

Например, «Газпром» и Сбербанк – системообразующие компании для государства. Их налоговые отчисления имеют большое значение для бюджета страны и ВВП, поэтому государство не позволит им обанкротиться. Трудно представить, что обанкротился Сбербанк. В таком случае остановится весь бизнес, имеющий здесь расчетные счета, а десятки миллионов россиян не получат зарплату.

- Стабильные дивиденды

Акционерам важен не размер выплат, а их стабильность, поэтому не только индивидуальные инвесторы, но и фонды могут выстраивать долгосрочную стратегию, планируя денежный поток.

- Низкая волатильность (стабильные цены активов на рынке)

У голубых фишек более низкая волатильность по сравнению с акциями компаний второго и третьего эшелонов, поэтому цена бумаг в меньшей степени зависит от спекуляций.

Какие минусы есть для инвесторов в голубые фишки:

- Низкий потенциал роста

Быстро заработать на перепродаже этих ценных бумаг почти невозможно из-за низкой волатильности. Цена акции вряд ли вырастет в разы. Таким компаниям сложно расширять свой бизнес, они и так занимают огромную долю рынка. Тот же Сбербанк обслуживает 97,5 млн россиян. Число тех, кто пользуется услугами компании, не может сильно вырасти, потому что в стране чуть более 146 млн человек.

Но бывают и исключения. В октябре 2019 года 1 акцию «Яндекса» можно было купить за 1898 руб., в октябре 2020 года — за 4800 руб., а в сентябре 2021-го — за 5653 руб. Правда, в ноябре этого года цена опустилась до 4510 руб.

- Величина дивидендов

Нередко ниже, чем у компаний второго эшелона: в среднем около 7% годовых.

- Их могут переоценить

На рынке все больше непрофессиональных инвесторов, которые просто покупают бумаги известных компаний вслепую. Это повышает спрос на голубые фишки, и цена их акций растет. Этот рост вызван не изменением экономических показателей компании, поэтому такое инвестирование может привести к сильной переоценке бумаг.

Переоцененная фишка резко подешевеет из-за обязательной коррекции, которая произойдет на рынке. Профессиональные инвесторы успеют продать переоцененные бумаги, потому что вовремя заметят необоснованную дороговизну, а неопытные инвесторы могут пострадать.

Российские голубые фишки

На 2021 год рейтинг голубых фишек российского фондового рынка состоит из 15 компаний, их бумаги покупают на Московской бирже. Входящие в топ-10 имеют самую высокую капитализацию:

| Компания | Общая капитализация в млрд руб. |

|---|---|

| Сбербанк | 5853 |

| «Газпром» | 5072 |

| «Роснефть» | 4665 |

| «Новатэк» | 3761 |

| «Норильский никель» | 3730 |

| «Лукойл» | 3567 |

| «Полюс» | 2080 |

| «Яндекс» | 1647 |

| «Сургутнефтегаз» | 1258 |

| «Татнефть» | 1113 |

Зарубежные голубые фишки

В рейтинг голубых фишек США входят более сотни компаний. А список акций первого эшелона определяет финансовое агентство Dow Jones — это лидеры финансов, электроники, киноиндустрии и бытовой химии.

Представляем вам топ-10, имеющих самую высокую капитализацию:

| Компания | Общая капитализация в млрд $ |

|---|---|

| Apple | 2370 |

| Microsoft | 1749 |

| Visa | 444 |

| JP Morgan | 489 |

| Johnson & Johnson | 422 |

| Walmart | 409 |

| The Home Depot | 346 |

| UnitedHealth | 333 |

| Procter & Gamble | 332 |

| Disney | 310 |

В Китае 50 крупнейших компаний с одной из самых высоких капитализаций в мире. Основные сферы — банки и нефтедобыча. Достаточно назвать Bank of China с общей капитализацией в $975,55 млрд.

В европейский список также включены 50 компаний разных сфер: автомобилестроение, недвижимость, пищевая отрасль, электроника и пр. В лидерах здесь Siemens с общей капитализацией в $131 766, 62 млрд.

Голубые фишки Японии сосредоточены в цифровых технологиях, машиностроении и финансах. Это 30 популярных компаний, возглавляет которые Canon с общей капитализацией в $2 953 957,30 млрд.

Запомнить

Голубые фишки — это надежные компании с большой капитализацией, высокой ликвидностью и маленькой волатильностью. Они подходят для пассивного дохода и сохранения денег.

В медленно растущие акции стоит инвестировать на 5–20 лет. Например, те, кто приобрели бумаги Сбербанка в 2016 году, уже окупили их стоимость и регулярно получают дивиденды, находясь в плюсе: в августе 2016-го 1 акция стоила 143,18 руб., а в августе 2021-го уже 328,28 руб. Рост стоимости без учета дивидендов составил 129%.

Здесь можно вспомнить слова американского инвестора и бизнес-магната Уоррена Баффета:

«Финансовый рынок — это устройство перераспределения денег от нетерпеливых инвесторов к терпеливым».

Доходность акций голубых фишек выше, чем ставки по вкладам и доход от облигаций. Но нужно учитывать один важный момент: лучше инвестировать в бумаги компаний из разных секторов экономики. Потому что в списке российских голубых фишек больше половины предприятий из нефтегазовой и металлургической отраслей. Если они пострадают из-за какого-нибудь кризиса, то сильно потеряет в стоимости и ваш инвестиционный портфель.

© АО «РОСБИЗНЕСКОНСАЛТИНГ», 1995–2022. Сообщения и материалы сетевого издания «РБК» (зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 03.12.2021 за номером ЭЛ №ФС77-82385) сопровождаются пометкой «РБК». Отдельные публикации могут содержать информацию, не предназначенную для пользователей до 18 лет. quote@rbc.ru

Данные предоставлены:

Мосбиржа,Thomson Reuters,Санкт-Петербургская биржа

Котировки мировых финансовых инструментов предоставлены Reuters