Из-за пандемии люди начали сильнее заботиться о своем здоровье, ведь главную опасность вирус представляет именно для человека с хроническими заболеваниями. Государства стали закладывать в бюджет больше расходов на здравоохранение. На этом фоне фармкомпании стали очень привлекательными для инвестиций. Сектор биотехнологий и вовсе в 2020 году показал рекордные результаты.

У рядового российского инвестора появилась возможность инвестировать в сектор здравоохранения США после выхода на биржу новых БПИФ. Сейчас их уже 4 штуки. Давайте разберемся в нюансах и выберем самые перспективные фонды.

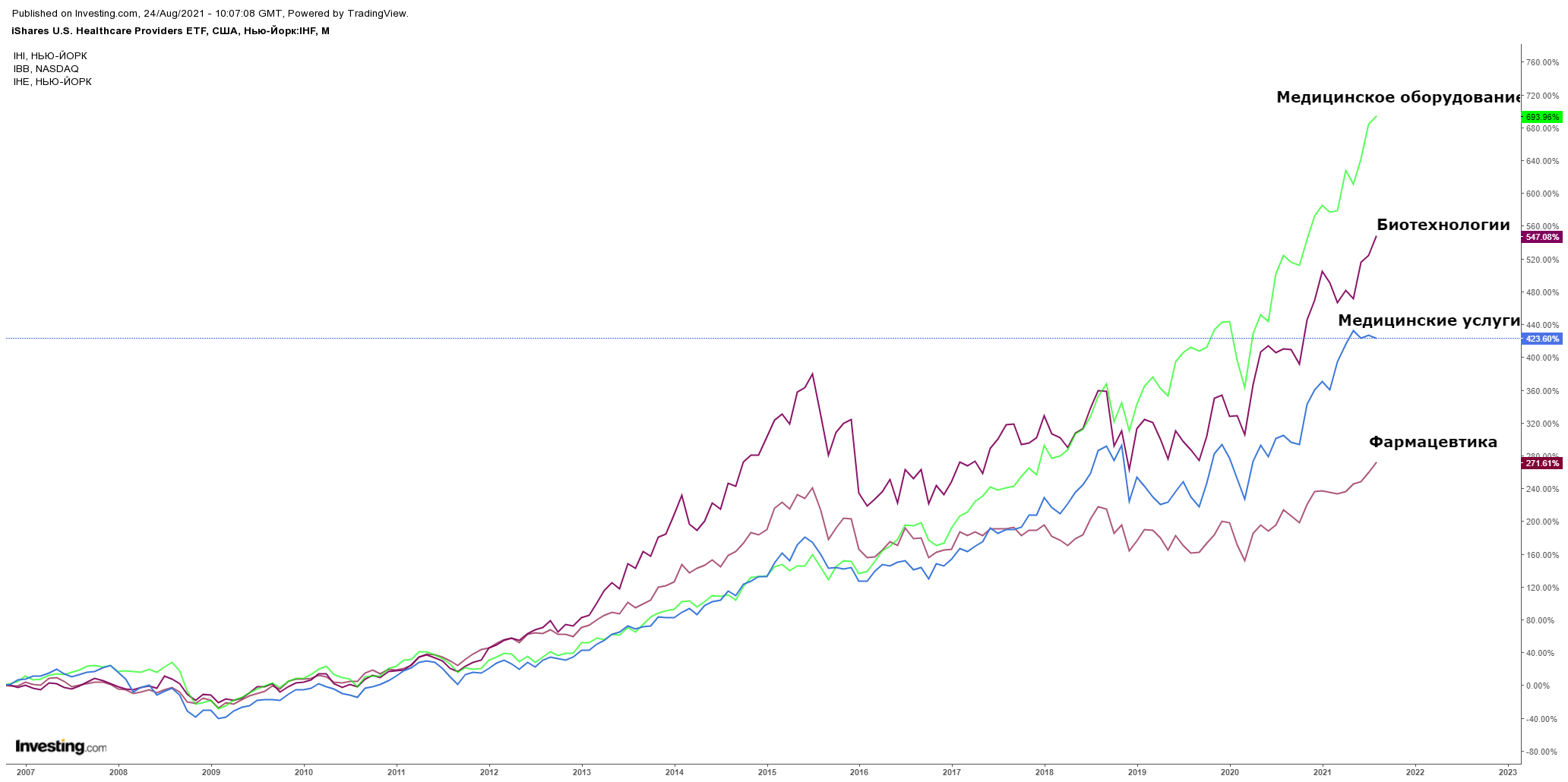

Сам сектор здравоохранения можно разделить на несколько подсекторов. Основные:

-

Фармацевтика.

-

Биотехнологии.

-

Медицинское оборудование.

-

Медицинские услуги.

Биотехи зачастую создают новые, прорывные препараты, на разработку которых требуется много времени. Также, чтобы запустить полноценное производство, необходимо получить одобрение от надзорных органов. Из-за этого многие небольшие компании какое-то время убыточны. Но как только они создадут востребованное лекарство, финансовые показатели и стоимость акций могут возрасти в разы. Данный сегмент считается высокорискованным.

Фармацевтические компании основной доход получают от продажи выпущенных ранее лекарств, которые либо сами изобрели, либо купили лицензию на производство. Их доходы более стабильные.

Есть крупные компании, у которых ресурсы позволяют совмещать эти направления в своей деятельности.

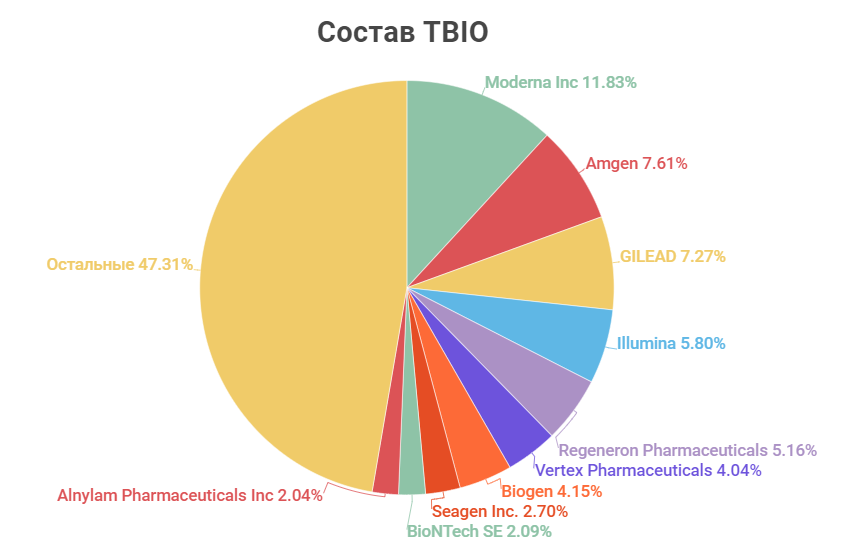

БПИФ Тинькофф Насдак Биотехнологии TBIO

Фонд от «Тинькофф» инвестирует в биотехнологические компании, следуя за индексом Nasdaq Biotechnology Total Return Index. TBIO не использует промежуточные ETF и закупает акции напрямую.

Метод подбора акций

В индекс включаются акции, которые торгуются на бирже Nasdaq и классифицированы как акции биотехнологических компаний. Бумаги проходят фильтр по ликвидности: рыночная капитализация более 200 млн $ и среднедневной объем торгов более 100 тыс. акций.

Отобранные акции взвешиваются пропорционально их рыночной капитализации. Вес топ-5 бумаг не может превышать 8%, остальные не более 4%. Новые акции подбираются раз в год, ребалансировка по весам проходит раз в квартал.

У TBIO хорошая диверсификация, всего в составе фонда 269 бумаг. Это важно, так как акции биотехнологических компаний достаточно волатильны в силу специфики своей деятельности. Сейчас вес Moderna преодолел отметку в 8%, это связано с резким ростом акций в последнее время. В следующей ребалансировке вес будет сокращен.

Полученные дивиденды TBIO реинвестирует. Стоит отметить, что мало биотехнологических компаний платят дивиденды, а если и платят, то немного.

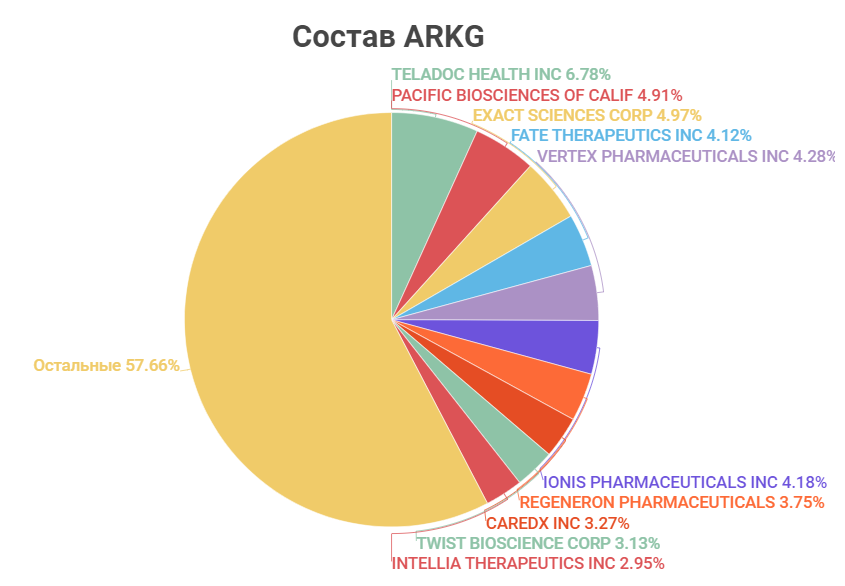

БПИФ АТОН – Генетическая революция AMGR

AMGR инвестирует в биотехнологические компании, покупая американский ETF ARKG. Отличительная черта ARKG в том, что он не следует за каким-то определенным индексом. Фондом активно управляют менеджеры, самостоятельно подбирая акции, которые смогут принести наибольший доход инвесторам.

Такой подход хоть и менее прозрачный, но зато в 2020 году ARKG принес инвесторам 185% доходности. Правда 2021 год пока не такой удачный.

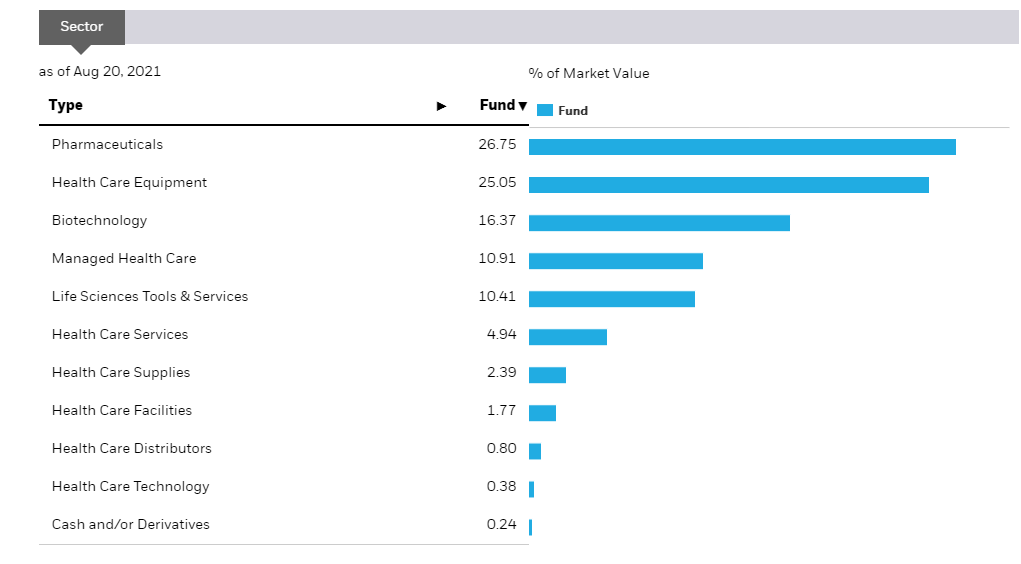

БПИФ АТОН — Медицина и биотех США AMHC

БПИФ инвестирует в сектор здравоохранения через американский ETF IYH.

IYH вкладывается в 129 компаний из различных подсекторов. Преобладают производители лекарств и медицинского оборудования.

На данный момент фонд находится в переходной стадии: меняет базовый индекс. Ранее ETF следовал за Dow Jones U.S. Health Care Index, а с 20 сентября будет следовать за Russell 1000 Health Care. Актуальный состав Russell 1000 Health Care мне не удалось найти, только factsheet с прошлого года. Если сравнивать его с прошлогодним составом IYH, то разница по топ-10 несущественная, а общее количество эмитентов одинаковое. Скорее всего кардинально состав фонда не поменяется и все сегменты будут представлены. За последние 10 лет индекс Dow Jones рос в среднем на 17,11% в год, а индекс Russell на 17,24%.

В Russell 1000 Health Care включаются компании из Russell 1000, которые работают в сфере здравоохранения. В Russell 1000 находятся эмитенты со средней или крупной капитализацией, так что ликвидность бумаг хорошая.

Комиссии

Комиссия, которую собирает «Атон», равна 0,95% годовых. За инвестирование в IYH взимается 0,43%. Следовательно, суммарная комиссия, которую платит инвестор равна 1,38%.

Дивиденды, которые AMCH получает от IYH реинвестируются.

БПИФ «Альфа-Капитал Медицина» AKMD

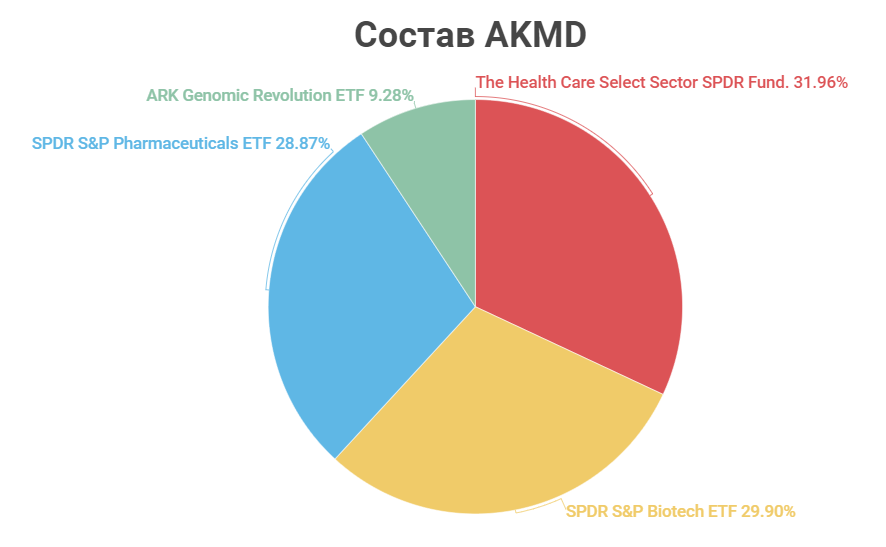

Фонд появился совсем недавно, в июле. AKMD инвестирует в медицинскую отрасль через американские ETF, причем сразу через 4. Это отличает его от других российских аналогов.

Основной упор управляющие сделали на биотехнологии и фармацевтику.

SPDR S&P Pharmaceuticals ETF XPH — инвестирует в крупнейшие фармацевтические компании США.

ARK Genomic Revolution ARKG — уже знакомый нам ETF, который инвестирует в небольшие компании, занимающиеся разработками в сфере биотехнологий.

SPDR S&P Biotech ETF XBI — инвестирует в биотехнологические компании, но, в отличие от ARKG, вес одной бумаги не превышает 1,26%. А всего в составе более 200 эмитентов, из-за этого нет такой сильной волатильности.

Комиссии

Комиссия AKMD равна 1,61% годовых, что уже немало. А средневзвешенная комиссия фондов, входящих в состав БПИФ равна 0,32%.

Дивиденды, полученные от американских ETF реинвестируются.

Краткие итоги

Из представленных на московской бирже БПИФов, инвестирующих в здравоохранение, наиболее интересны TBIO и AMHC.

TBIO обладает самой низкой комиссией, потому что инвестирует напрямую в акции. У фонда много активов, но основная доля сосредоточена в крупных компаниях.

AMHC хоть и инвестирует через американский ETF, но комиссия у фонда нормальная, по сравнению с остальными. БПИФ охватывает всю сферу здравоохранения и показывает неплохие исторические результаты.

Для рискованных инвесторов подойдет AMGR, но будьте готовы к высокой волатильности и комиссии в 1,7%.

AKMD не оправдывает свой интересный состав из 4-х ETF. Комиссии получились огромными, волатильность большой, а историческая доходность низкой.

|

БПИФ |

Подсектор |

Среднегодовая доходность* |

Волатильность |

Метод инвестирования |

Комиссии |

|

TBIO |

Биотехнологии |

11,25% |

24% |

Напрямую |

0,79% |

|

AMGR |

Биотехнологии |

24,66% |

33,2% |

Через другие фонды |

1,70% |

|

AMHC |

Здравоохранение |

12,57% |

14,3% |

Через другие фонды |

1,38% |

|

AKMD |

Здравоохранение |

10,67% |

21,6% |

Через другие фонды |

1,93% |

*Доходность базовых активов (ETF или индекса).Среднегодовая доходность ETF рассчитана с помощью сервиса https://www.portfoliovisualizer.com. Доходность базового индекса TBIO взята с Тинькоффа.

У рядового инвестора тут могут сдать нервы.

Современная биотехнология начинается с 1983 года и изобретением Генетически Модифицированных Организмов (ГМО), хотя сам термин придуман в начале 20 века.

Биотехнология подразумевает использование форм жизни (бактерии, грибы, вирусы, растения, животные) в технологиях для решения проблем человечества. Компании, которые этим занимаются, называют «биотехи».

История

В 1983 году немецкие генетики в Институте растениеводства вывели геномодифированный-табак, устойчивый к воздействию насекомых-вредителей. Еще через пять лет, в 1988 году, впервые в истории была посажена генномодифицированная кукуруза.

Далее, в 1996 году в шотландской лаборатории родился образец 6LL3, а через год весь мир узнал о нем под именем Овечка Долли. Она была получена из клетки вымени и являлась генетической копией овцы — донора клетки. Долли прожила 6,5 лет и оставила после себя 6 ягнят.

В 1998 частная компания Celera Genomics объявила, что скоро завершит расшифровку генома человека. Почему это важно? Чтобы успешно лечить болезни, нужно знать их генетическую причину. А для того чтобы выяснить, какой ген вызывает болезни, надо понимать, какие вообще у нас есть гены, какие из них работают, какие «молчат», а какие «сломались» и работают неправильно. Иными словами, нужно расшифровать всю генетическую информацию о человеке — геном.

В 2010 американским ученым удалось синтезировать живую клетку. Ученые скопировали геном существующей бактерии, затем расшифровали его, разложили по полочкам все составляющие, а потом при помощи «синтезирующей машины» химическим путем изготовили копию. Новая бактерия воспроизвела себя более миллиарда раз; в результате появились ее копии, содержащие синтетическую ДНК и подконтрольные ей. Специалисты надеются, что со временем они смогут создавать бактериальные клетки, которые будут вырабатывать медикаменты и топливо и даже, возможно, абсорбировать парниковые газы.

2013 год – в США производится первый бионический глаз, который дал надежду слепым вернуть себе зрение. Устройство работает следующим образом: клетки фоторецепторов преобразуют попадающий в глаз свет в импульс, который поступает в мозг через оптический нерв. Для этого в сетчатку био-глаза были встроены 60 электродов.

Были проведены клинические испытания, в которых приняли участие 30 человек в возрасте от 28 до 77 лет, все из них были абсолютно слепы. Успех каждого был строго индивидуальным, кому-то это помогло в больше степени, кому-то в меньшей. Но главное, что удалось выяснить разработчикам, — глаз действительно работает.

В 2020 биотехнологические инновации возглавили борьбу с коронавирусом. Например, отечественная вакцина «Спутник V» получена биотехнологическим путём учеными центра Гамалеи.

Три направления

1. Промышленные биотехнологиии

Сектор фокусируется на использовании растений, морских организмов, микроорганизмов, водорослей и грибов для производства химических веществ (компания DuPont, $DO), материалов и энергии (Renewable Energy, $REGI).

2. Агробиотехнологии

Сельскохозяйственная биотехнология сосредоточена на генетической модификации растений. Задачи лежат в повышении урожайности, росте в сложных климатических условиях, борьба с вредителями.

Представитель на СПб-бирже только один – Archer-Daniels-Midland ($ADM).

3. Биомедицина

Ученые в этой области на фундаментальном уровне изучают, как функционируют бактерии, клетки растений и животных. Иногда ДНК этих клеток изменяется на генетическом уровне, чтобы получить определенные характеристики. Например, увеличение выработки инсулина через генных манипуляций.

На рынке представлено более 250 препаратов, произведенных с привлечением биотехнологий, а 2020 год стал вторым по количеству одобренных лекарств американским регулятором (сюда входят не только биотехи).

Если рассматривать количество IPO среди всех биотехов, то лидирует именно область медицины. Во-первых, в ней отдача на вложенный капитал максимальная; во-вторых, небольшим компаниям нужны деньги на исследования, которые можно привлечь только через биржу.

На Московской бирже российских публичных биотехов три:

- Институт стволовых клеток человека ($ISKJ),

- Гемабанк ($GEMA),

- Фармсинтез ($LIFE).

На Санкт-Петербургской бирже из 426 американских биотехов представлено около 100 компаний, что неплохо.

Также доступен ETF Тинькофф Инвестиций ($TBIO).

Как выбирать биотехов?

Долгосрочная инвестиция начинается с разбора компании. По прогнозам, самые растущие области в медицине – вакцины, дерматология, иммуномодуляторы и онкология. Если у компании встречаются препараты из этих секторов, а прогноз на утверждение скорее положительный, то терпение инвесторов будет вознаграждено кратно.

Три пути анализа биотехов (можно выбрать один):

1) Знать медицину и биологию. Иначе как понять, чем занимается компания?

Например, на одном из биржевых форумов по производителю лекарств Takeda Pharmaceutical, приводится довод к покупке акций, потому что

Препарат ТАК-007 имеет потенциал и представляет собой химерный антигеновый рецептор естественного киллера клеточной терапии, вооруженный IL-15 и нацеленный на CD19-позитивные В-клеточные злокачественные новообразования. TAK-007 является аллогенной терапией, а NK-клетки берутся от неродственного здорового донора.

Вы что-то поняли? Тогда идем дальше.

2) Читать финансовые ресурсы, чтобы накапливался багаж знаний. Это Seekingalpha, Barons, Fool. При наличии грамотного редактора медицинский сленг переводится в человеческую речь. Со временем начинаешь понимать, чем занимаются компании и самостоятельно оценивать рынок.

3) Следовать сигналам специалистов. Обычно это медицинские работники, которые торгуют на бирже и высказывают свое мнение по компаниям и препаратам. Ники в Пульсе: Dogtor, Kryak и Buterzon.

В общем, с наскоку разобраться в том, что делает выбранный биотех, сложно. Но если покопаться, бизнес становится более-менее понятен.

Почему биотехи так любимы частными инвесторами?

Ответ кроется в сумасшедшей волатильности акций, какая не снилась ни Tesla, ни Square. Парочка примеров:

Vertex Pharmaceuticals ($VRTX): в феврале вышла новость, что нейтрализующие антитела не обнаружены в сыворотке крови… Минус 53% за сутки. Ух! Шортисты ликуют.

Arcturus Therapeutics Holdings ($ARCT): в декабре 2020 производитель вакцин заявил о низком уровне иммуноглобулинов в крови добровольцев после инъекции ARCT-021… Минус 58%. Как маржин-колл Archegos! Если страдает один биотех, то падают все, кто занимался чем-то похожим. Сила – в стае!

Потом акция, правда, взлетела, потому что проблема оказалась не такой серьезной.

Когда биотехи взлетают?

Для этого надо:

- либо хорошо отчитаться,

- либо выиграть патентный спор,

- либо пройти третью стадию клинических испытаний.

В игру вступает регулятор FDA

Разработка препарата начинается с концепта и компьютерного моделирования. Ищется формула и молекулы.

Далее следуют предклинические испытания – сначала на клетках и тканях, потом на животных.

Если получилось, начинаются стадии клинических испытаний на людях.

Стадия 1: на небольшой группе добровольцев оцениваются побочные эффекты и безопасность препарата.

Стадия 2: на группе страдающих заболеванием проверяется эффективность лекарства против группы, которая принимает плацебо.

Стадия 3: группа значительно расширяется для более точной проверки эффективности по сравнению с аналогами (если имеются).

После успешной третьей фазы регулятор в лице FDA (Food and Drug Administration) выдает лицензию на выпуск препарата. Но может и отменить на любой стадии.

Разработка лекарства может занимать до 10 лет. FDA одобряет десятую часть. Инвесторы понимают, сколько человекочасов и денег мгновенно стираются фразой «FDA не одобрила…» Поэтому акции биотехов остро реагируют на любое решение регулятора. Десятки процентов в день – обычное дело.

Где смотреть стадии испытаний?

Можно почитать сайт компании. Или зайти на сервисы ниже.

- https://www.lifespan.io – все, что касается борьбы со старением. Сразу видишь, кто выбился в дамки, а кто становится королевой.

- https://www.biopharmcatalyst.com – скринер по разработкам биотехов.

- https://clinicaltrials.gov – база данных клинических испытаний по миру.

2020 год стал рекордным по количеству IPO: публичными стали 78 компаний. На доклинической фазе испытаний находится 21 препарат, а на третьей – только 4. Статистика по 2020 году ниже.

Крупные инвесторы в игре?

В эту отрасль инвестируют также известные люди. Билл Гейтс известен своим растущим портфелем венчурных инвестиций в биотехи, среди них — Ginko BioWorks, компания из области синтетической биологии, Nimbus Discovery и Foundation Medicine, занимающиеся диагностикой и персонифицированным лечением онкологических заболеваний. Правда, эти акции доступны только для квалов.

А вот Уоррен Баффет, ранее не замеченный в увлечении биотехнологиями, купил за $192 млн долю в Biogen — разработчике лекарства от болезни Альцгеймера.

Баффет исходил из того, что по оценкам, 5,8 млн человек в США страдают этой болезнью, и если FDA одобрит заявку, то лекарство может приносить более 10 миллиардов долларов в год. В настоящее время не существует препаратов, способных замедлить снижение когнитивных способностей, которое наблюдается у людей с Альцгеймером. В конце 2019 Оракул из Омахи входил в компанию по $279 за акцию. Сейчас бумага стоит $260. Позитивных новостей о прохождении третьей стадии пока нет. Но Баффет умеет ждать.

Примеры биотехов с Санкт-Петербургской биржи

На рынке много маленьких компаний с капитализацией до $1 млрд. У них нет одобренных лекарств, а IPO – единственный способ привлечь деньги на исследования. Такие компании с первых дней убыточны, риски велики, но возврат может быть колоссальным.

Так, убыточная Axsome Therapeutics ($AXSM, капитализация $2 млрд) разрабатывает препарат AXS-05, который нацелен на депрессию и возбуждение при болезни Альцгеймера. В случае одобрения AXS-05 может генерировать годовые продажи не менее 1 миллиарда долларов и стать блокбастером.

У Exelixis ($EXEL, 7,2 млрд) дела получше. Компания разработала четыре препарата, которые в настоящее время представлены на рынке. То есть она уже прибыльная. Часть ассортимента фирма лицензирует.

Vertex ($VRTX, $55 млрд) обладает практически монополией в лечении основной причины редкого генетического заболевания – кистозного фиброза, который приводит к чрезмерному накоплению слизи в легких и пищеварительной системе. На второй стадии находятся и другие препараты против генетическое заболеваний, вызывающих одышку, легочные инфекции и усталость. Vertex сотрудничает с другими производителями, предоставляя долю в будущих лекарствах взамен на финансирование дорогостоящих разработок.

В феврале акции Vertex упали на 23% после положительного квартального отчета, что подтверждает постулат: любой отчет – это лотерея, которую лучше не торговать.

Для спокойствия можно инвестировать в гигантов, которые не зависят от одного лекарства, а имеют линейку препаратов и диверсифицированный бизнес. Имена у всех на слуху: Novartis, Merck, AstraZeneca, Johnson&Johnson, Pfizer.

Итог

С одной стороны, грамотный выбор биотехов даст шанс заработать.

С другой, это один из самых рискованных и загадочных секторов на фондовом рынке, который плохо поддается техническому анализу. Из-за небольшой капитализации большинства игроков и небольшого free-float (количества акций) колебания цены на 20-30% здесь – обычное дело. Вот недавний пример от 20 мая 2021:

Акции Black Diamond Therapeutics ($BDTX, капитализация $800 млн) упали на 30% после сообщения о посредственных результатах теста лекарства для лечения ранней стадии рака. Торги на СПб-бирже были остановлены, а спекулянты ушли в глубокий минус, вот цитата из Пульса (чел сначала круто заработал, но потом все потерял):

Кроме инвестиций в отдельные биотехи, можно обратить внимане внимание на компании, которые поставляют оборудование, реагенты, материалы: Danaher ($DHR), Thermo Fisher Scientific ($TMO), Quidel ($QDEL), Bio-Rad ($BIO). Без них ни один биотех не сможет работать, а значит, клиенты у поставщиков всегда будут.

Профиль автора в Пульсе — svechi.

Дайджест новостей СПБ Биржи за последнюю неделю, а также разбор акций новых биотехнологических компаний, вовлеченных в производство вакцин от COVID-19.

- 19 ноября СПБ Биржа начнет торги собственными акциями, которые станут доступны в режиме основных торгов с 10:00 МСК, валюта торгов и расчетов российские рубли и доллары США. Начиная с 22 ноября акции ПАО «СПБ Биржа» будут доступны для совершения сделок с 07:00 МСК. Подробнее…

- Биржа обращает внимание, что 25 ноября не проводятся торги и расчеты иностранными ценными бумагами эмитентов с первичным листингом в США. Подробнее о проведении торгов 25 и 26 ноября…

- 16 ноября Аналитическое Кредитное Рейтинговое Агентство (АКРА) присвоило НКО-ЦК «Клиринговый центр МФБ» кредитный рейтинг A+(RU), прогноз «стабильный». Клиринговый центр МФБ, является дочерней компанией СПБ Биржи и выполняет функции центрального контрагента по всем торгово-клиринговым операциям с иностранными ценными бумагами. Также в рамках клирингового центра организован сервис доступа квалифицированных инвесторов к сделкам с иностранными ETF, который планируется сделать биржевым после вступления в силу законодательных норм, разрешающих такой перевод. Подробнее…

- Компания Refinitiv (входит вLondon Stock Exchange Group) объявила о расширении объема предоставляемых аналитических данных в реальном времени за счёт ценных бумаг иностранных эмитентов, торгуемых на СПБ Бирже. Подробнее…

- 17 ноября на СПБ Бирже стартовали торги акциями Rivian Automotive (SPB: RIVN), компании разработчика и производителя электромобилей. Для потребительских рынков копания компания планирует наладить выпуск электровнедорожников на базе собственной платформы R1. В начале 2021 началось производство пятиместного внедорожника R1T, идет подготовка запуска производства его семиместного аналога R1S. Для коммерческих рынков компания разработала платформу Rivian Commercial Vehicle (RCV), на базе которой спроектирован микроавтобус Electric Delivery Van. Первым коммерческим заказчиком (и партнером) Rivian стал Amazon, сделавший предзаказ на 100 000 автомобилей. Rivian вышла на IPO на прошлой неделе, разместив свои ценные бумаги на бирже Nasdaq по цене $78 за акцию

Сегодня, давайте остановимся на биотехах, вовлеченных в разработку вакцин от COVID-19, из числа недавно появившихся на торгах СПБ Биржи.

Novavax, Inc. (SPB: NVAX)

Биотехнологическая компания клинической стадии, совместно с дочерними компаниями Novavax AB and Novavax CZ занимается разработкой и производством рекомбинантных вакцин и адъювантов на основе наночастиц. Компания создает вакцины как для давно известных, так и новых болезней, как например, вакцины против коронавирусной инфекции (NVX-CoV2373), сезонного гриппа (NanoFlu), респираторно-синцитиального вируса (RSV), и вируса Эбола (EBOV). 17 ноября Европейское агентство по лекарственным средствам (EMA) начало оценку заявки на реализацию вакцины COVID-19 Novavax, которая будет продаваться в Европейском Союзе под торговой маркой Nuvaxovid.

Fulgent Genetics, Inc. (SPB: FLGT)

Технологическая компания, оказывающая услуги по проведению тестирования на коронавирусную инфекцию (COVID-19) и всестороннего генетического тестирования для предоставления врачам клинически значимой диагностической информации. Запатентованная технологическая платформа компании позволяет выполнять широкий спектр анализов, обеспечивая высокую точность и конкурентоспособные сроки по доступным ценам. Продуктовая линейка генетических тестов включает 18 000 наборов для исследования отдельных генов и более 900 мультигенных наборов, которые совместно позволяют выявить более 5700 генетических патологий, в число которых входят разные формы злокачественных опухолей, сердечно-сосудистые, неврологические заболевания и детские болезни. В 3 кв. 2021 года компания продала порядка 2,2 млн тестов. Fulgent Genetics также поднял свой прогноз по выручке на 2021 год с $800 млн до $930 млн, ориентируясь на динамику выручки в связи с пандемией.

AbCellera Biologics Inc. (SPB: ABCL)

Канадская биотехнологическая компания, разрабатывающая препараты для лечения инфекционных заболеваний. Научно-технологическая платформа компании на основе технологии искусственного интеллекта предназначена для поиска и анализа информации о системах естественного иммунитета для выявления антител, пригодных для создания лекарственных препаратов. Компания не занимается развитием собственного портфеля кандидатных препаратов, а выступает в качестве партнера разработчиков лекарств, сотрудничая как с крупными фармацевтическими, так и с небольшими биотехнологическими компаниями. AbCellera Biologics помогает партнерам ускорить процессы разработки препаратов, снизить затраты. Компания сотрудничает с такими гигантами индустрии как Gilead, Eli Lilly, Novartis, Merck, Regeneron, Sanofi, Teva и Pfizer. Компания участвовала в разработке вакцины от COVID-19 для Eli Lilly.

Atea Pharmaceuticals, Inc. (SPB: AVIR)

Биофармацевтическая компания, которая занимается поиском, клинической разработкой и выводом на рынок противовирусных препаратов для лечения угрожающих жизни вирусных инфекций. В числе приоритетных разработок в 2021 году компания отмечала препараты для лечения коронавирусной инфекции (COVID-19), лихорадки денге, хронического вирусного гепатита C и инфекции, вызываемой респираторным синцитиальным вирусом. Опираясь на глубокое понимание процесса разработки противовирусных препаратов и обширные знания в области химии нуклеотидов и нуклеозидов, биохимии и вирусологии, компания создала и запатентовала платформу для создания пролекарств на основе пуриновых нуклеотидов. Компания вышла на IPO в октябре 2020 года, разместив свои акции на бирже Nasdaq по цене $24.

Мы узнали у экспертов, в чем причина мощного роста акций крупнейшего хранилища стволовых клеток в России

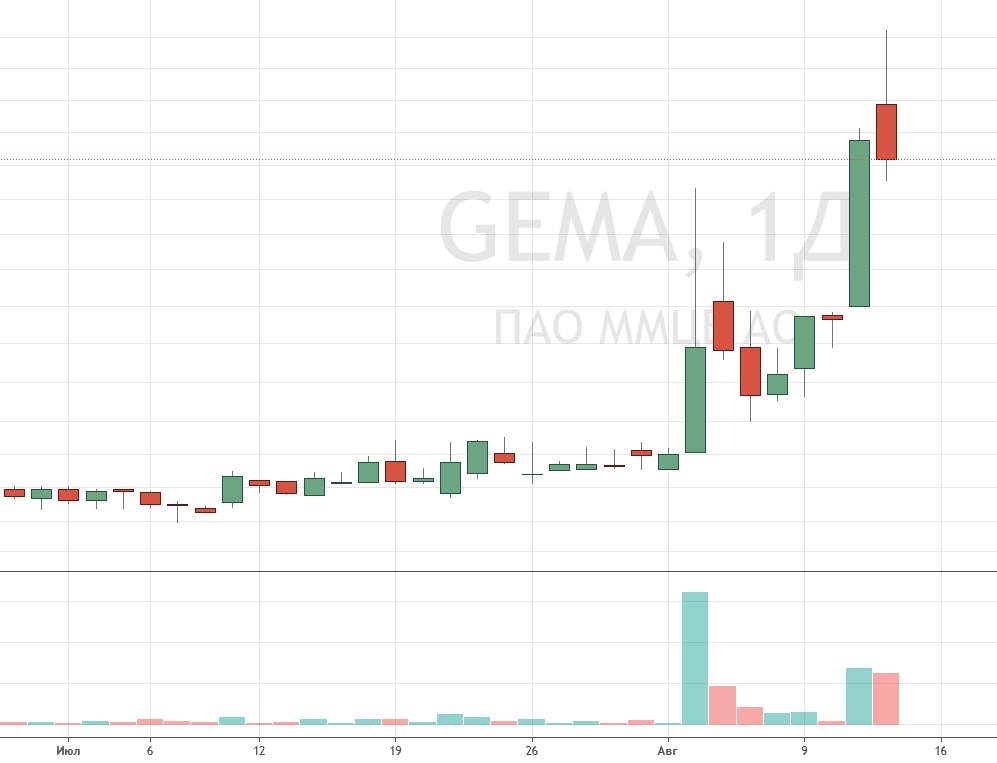

Акции российского биотеха ММЦБ («Гемабанк») взлетели на 7,9% на торгах в четверг, 12 августа, на максимуме составив ₽944,5 за бумагу. После этого рост котировок замедлился, а затем ушел в минус — на 16:17 мск акции снижались на 1,2%, до ₽864,5, свидетельствуют данные Мосбиржи.

Компания дорожает несколько дней подряд. С 3 августа прирост составил 34% с учетом максимума четверга. Только за один день 11 августа акции ММЦБ выросли на 13,2%, закрыв день на уровне ₽875.

Разбираемся, с чем может быть связан интерес к этой бумаге.

Дневной график акций компании ММЦБ

(Фото: TradingView)

Что такое ММЦБ

Международный медицинский центр обработки и криохранения биоматериалов (ММЦБ), или «Гемабанк» — российская биотехнологическая компания. Она входит в состав биотехнологического холдинга Института стволовых клеток человека (ИСКЧ).

«Гемабанк» с 2003 года занимается хранением стволовых клеток пуповинной крови. Это крупнейшее хранилище подобного рода в России и СНГ. Ценность стволовых клеток очень велика, потому что они способны превращаться в любую клетку в организме — крови, сердечной ткани, кожи, мускулов, мозга и других.

«Собрать пуповинную кровь можно только один раз — при рождении ребенка. Если ее сохранить, она станет своего рода «биологической страховкой», которая будет оберегать ребенка всю его жизнь», — говорится на сайте компании. Если по каким-то причинам у человека будут сильно повреждены иммунные и кроветворные клетки (например, в результате химиотерапии), то при помощи трансплантации стволовых клеток можно восстановить всю поврежденную систему. При помощи стволовых клеток сегодня лечат более 100 заболеваний.

«Гемабанк» — прибыльная компания. За первое полугодие 2021 года ее выручка выросла на 14% по сравнению с тем же периодом прошлого года, до ₽130,26 млн. Чистая прибыль составила ₽68,66 млн, что на 16,8% больше, чем годом ранее. (Данные приведены по финансовой отчетности по РСБУ.)

ММЦБ торгуется на Мосбирже с апреля 2019 года. Тогда в ходе IPO «Гемабанк» смог привлечь ₽150 млн, рыночная стоимость достигла ₽1 млрд. Сейчас капитализация биотеха составляет ₽1,41 млрд (при цене ₽944,5 за акцию). При такой капитализации «Гемабанк» входит в список компаний третьего эшелона на Мосбирже и поэтому намного менее ликвиден по сравнению с такими

голубыми фишками

, как «Газпром» или Сбербанк. К примеру,

рыночная стоимость

«Газпрома» сейчас составляет ₽6,86 трлн.

Помимо ММЦБ, на Мосбирже торгуется еще два российских биотеха — ИСКЧ (материнская компания ММЦБ) и «Фармсинтез».

Фото: Shutterstock

Почему подорожали акции ММЦБ

По мнению экспертов, опрошенных «РБК Инвестициями», поводом для взлета котировок стали приближающиеся выплаты дивидендов за первый квартал 2021 года.

По итогам заседания 9 августа совет директоров ММЦБ решил выделить на выплаты акционерам ₽67,18 млн, или ₽45 на одну обыкновенную акцию. Это почти в два раза больше дивидендов за предыдущий период — ₽28,6 на акцию.

Дивиденд в ₽45 на акцию владельцы акций «Гемабанка» получат, если рекомендацию совдира одобрит общее собрание акционеров, которое состоится 20 сентября. В этом случае, чтобы получить выплаты, нужно стать акционером ММЦБ до пятницы, 1 октября.

«Гемабанк» выплачивает

дивиденды

каждый квартал. Компания приняла дивидендную стратегию в мае 2019 года на три года вперед. В это время биотех обязался выплачивать не менее 80% чистой прибыли за каждый год. Однако размер дивидендов не должен превышать свободный денежный поток (FCF).

Александр Ковалев, аналитик ФГ «Финам»: «Акции ММЦБ показывают внушительный рост на фоне рекомендованных к выплате за первый квартал 2021 года дивидендов. Доходность от цены закрытия на 11 августа (₽875) составит 5,14%. Отметим также, что компания выплачивает 97,85% от чистой прибыли за январь — июнь по РСБУ. Инвестиции в компанию на данном этапе сопряжены с риском, поскольку акции демонстрируют явные признаки чрезмерной реакции рынка и искусственного раздувания котировок».

Главный аналитик инвестиционной компании «Алор Брокер» Алексей Антонов: «В эпоху ковида все компании, так или иначе причастные к медицине, получают внимание спекулянтов. Полагаю, что бумаги «Гемабанка» низколиквидны, и это вместе с небольшим наплывом покупателей и хорошими новостями о дивидендах способно резко сдвинуть котировки вверх. При этом каких-либо фундаментальных изменений в компании нет. Периодически такие мини-ралли возникают и в акциях материнской компании, ИСКЧ.

Думаю, причина еще и в том, что эти компании хорошо работают с аудиторией соцсетей, снимают научно-популярные ролики о своей деятельности, и это вызывает естественное желание «поучаствовать в науке» своими деньгами и даже заработать. Этот романтизм свойственен начинающим инвесторам, которые не осознают, что до того, как эти инновации начнут зарабатывать им капитал, может пройти не один десяток лет, и одного энтузиазма не хватит, чтобы прождать такой срок, в течение которого могут быть и глубокие просадки котировок».

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

| Тикер | Компания | Сектор | Цена,$ | Кап, млрд$ |

RSI | Рейтинг аналитиков |

Общий рейтинг |

Рейтинг здоровья |

Рейтинг роста |

Рейтинг прибыли |

Рейтинг цены |

| ACAD | ACADIA Pharmaceuticals Inc. | Биотехнологии | 19.86 | 3.35 | 51 | 62 | 50 | 76 | 42 | 33 | 40 |

| XLRN | Acceleron Pharma Inc | Биотехнологии | 178.75 | 10.98 | 71 | 70 | 39 | 67 | 8 | 41 | |

| ADPT | Adaptive Biotechnologies Corp | Биотехнологии | 8.12 | 1.20 | 44 | 84 | 42 | 47 | 17 | 63 | 20 |

| AGIO | Agios Pharmaceuticals Inc | Биотехнологии | 23.08 | 1.33 | 36 | 68 | 58 | 66 | 75 | 32 | 20 |

| AKRO | Akero Therapeutics Inc | Биотехнологии | 38.77 | 1.86 | 31 | 89 | 36 | 76 | 33 | 0 | |

| ALEC | Alector Inc | Биотехнологии | 6.23 | 0.52 | 23 | 90 | 41 | 58 | 17 | 49 | 20 |

| ALXN | Alexion Pharmaceuticals, Inc. | Биотехнологии | 183.00 | 40.45 | 54 | 0 | 54 | 71 | 90 | 100 | |

| ALLK | Allakos Inc | Биотехнологии | 5.26 | 0.47 | 35 | 75 | 54 | 66 | 0 | 96 | |

| ALLO | Allogene Therapeutics Inc | Биотехнологии | 5.38 | 0.8 | 27 | 88 | 44 | 66 | 42 | 24 | |

| ALNY | Alnylam Pharmaceuticals, Inc. | Биотехнологии | 185.04 | 23.54 | 36 | 69 | 35 | 49 | 8 | 49 | 20 |

| FOLD | Amicus Therapeutics, Inc. | Биотехнологии | 11.31 | 3.28 | 35 | 73 | 27 | 40 | 17 | 25 | 40 |

| ANAB | AnaptysBio Inc | Биотехнологии | 21.62 | 0.62 | 30 | 64 | 66 | 58 | 75 | 64 | 20 |

| APLT | Applied Therapeutics Inc | Биотехнологии | 0.93 | 0.04 | 45 | 86 | 52 | 76 | 42 | 39 | |

| APRE | Aprea Therapeutics Inc | Биотехнологии | 5.12 | 0.02 | 30 | 35 | 59 | 76 | 83 | 17 | |

| ARCT | Arcturus Therapeutics Holdings Inc | Биотехнологии | 15.01 | 0.42 | 36 | 57 | 73 | 47 | 92 | 79 | 90 |

| RCUS | Arcus Biosciences Inc | Биотехнологии | 16.47 | 1.24 | 34 | 93 | 62 | 66 | 42 | 79 | 20 |

| ARQT | Arcutis Biotherapeutics Inc | Биотехнологии | 11.00 | 0.68 | 20 | 93 | 65 | 66 | 50 | 79 | |

| ARNA | Arena Pharmaceuticals, Inc. | Биотехнологии | 99.99 | 6.17 | 79 | 88 | 39 | 66 | 33 | 17 | 10 |

| ARWR | Arrowhead Pharmaceuticals Inc | Биотехнологии | 24.38 | 2.65 | 22 | 80 | 37 | 76 | 17 | 18 | 80 |

| ARVN | Arvinas Inc | Биотехнологии | 29.63 | 1.59 | 43 | 93 | 47 | 67 | 25 | 49 | 30 |

| ASMB | Assembly Biosciences Inc | Биотехнологии | 1.23 | 0.06 | 36 | 71 | 75 | 47 | 100 | 79 | 40 |

| ATRA | Atara Biotherapeutics Inc | Биотехнологии | 2.85 | 0.3 | 31 | 85 | 54 | 47 | 92 | 24 | |

| AXSM | Axsome Therapeutics Inc | Биотехнологии | 62.15 | 2.75 | 45 | 87 | 43 | 57 | 0 | 71 | |

| TECH | BIO-TECHNE Corp | Биотехнологии | 73.00 | 11.56 | 43 | 83 | 42 | 80 | 0 | 46 | 50 |

| BMRN | BioMarin Pharmaceutical Inc. | Биотехнологии | 92.68 | 17.42 | 38 | 83 | 69 | 68 | 42 | 96 | 100 |

| BTAI | BioXcel Therapeutics Inc | Биотехнологии | 17.86 | 0.54 | 23 | 94 | 71 | 76 | 50 | 88 | |

| BDTX | Black Diamond Therapeutics Inc | Биотехнологии | 1.62 | 0.06 | 36 | 88 | 87 | 66 | 100 | 96 | |

| BLUE | bluebird bio Inc | Биотехнологии | 4.30 | 0.47 | 31 | 58 | 46 | 38 | 83 | 17 | 80 |

| BPMC | Blueprint Medicines Corp | Биотехнологии | 44.79 | 2.70 | 51 | 78 | 65 | 67 | 58 | 71 | 20 |

| BBIO | BridgeBio Pharma Inc | Биотехнологии | 14.16 | 2.22 | 56 | 92 | 37 | 20 | 50 | 42 | |

| CARA | Cara Therapeutics Inc | Биотехнологии | 5.37 | 0.31 | 16 | 81 | 68 | 76 | 33 | 96 | 40 |

| CCXI | ChemoCentryx Inc | Биотехнологии | 51.99 | 3.74 | 79 | 72 | 59 | 57 | 42 | 79 | 80 |

| CBPO | China Biologic Products Holdings Inc | Биотехнологии | 119.99 | 71 | 0 | 57 | 90 | 80 | 50 | ||

| CGEN | Compugen Ltd. | Биотехнологии | 0.70 | 0.07 | 39 | 93 | 38 | 66 | 17 | 31 | |

| CNST | Constellation Pharmaceuticals Inc | Биотехнологии | 33.99 | 1.63 | 81 | 0 | 25 | 66 | 10 | ||

| CORT | Corcept Therapeutics Incorporated | Биотехнологии | 20.81 | 2.25 | 44 | 63 | 54 | 100 | 50 | 12 | 50 |

| CRTX | Cortexyme Inc | Биотехнологии | 1.95 | 0.07 | 36 | 54 | 43 | 76 | 0 | 54 | |

| CUE | Cue Biopharma Inc | Биотехнологии | 2.96 | 0.13 | 49 | 96 | 48 | 56 | 17 | 71 | 20 |

| CYTK | Cytokinetics, Inc. | Биотехнологии | 35.14 | 3.53 | 34 | 78 | 39 | 39 | 8 | 71 | 10 |

| DNLI | Denali Therapeutics Inc | Биотехнологии | 23.37 | 3.20 | 32 | 82 | 45 | 56 | 25 | 54 | 10 |

| EDIT | Editas Medicine Inc | Биотехнологии | 8.24 | 0.59 | 40 | 67 | 42 | 67 | 33 | 25 | 70 |

| EIDX | Eidos Therapeutics Inc | Биотехнологии | 122.21 | 53 | 0 | 0 | 0 | ||||

| ENTA | Enanta Pharmaceuticals Inc | Биотехнологии | 42.21 | 0.91 | 26 | 58 | 56 | 80 | 58 | 29 | 10 |

| EXEL | Exelixis, Inc. | Биотехнологии | 18.39 | 5.73 | 66 | 79 | 57 | 78 | 42 | 50 | 40 |

| FATE | Fate Therapeutics Inc | Биотехнологии | 5.22 | 0.55 | 37 | 82 | 49 | 67 | 17 | 64 | 20 |

| FGEN | FibroGen Inc | Биотехнологии | 19.90 | 1.90 | 32 | 53 | 38 | 39 | 50 | 25 | 20 |

| GTHX | G1 Therapeutics Inc | Биотехнологии | 2.91 | 0.17 | 30 | 81 | 37 | 38 | 50 | 24 | |

| GBT | Global Blood Therapeutics Inc | Биотехнологии | 68.49 | 4.62 | 77 | 81 | 56 | 38 | 33 | 96 | |

| GOSS | Gossamer Bio Inc | Биотехнологии | 0.99 | 0.1 | 24 | 86 | 27 | 56 | 8 | 17 | |

| HALO | Halozyme Therapeutics, Inc. | Биотехнологии | 34.56 | 4.88 | 21 | 79 | 63 | 59 | 42 | 88 | 80 |

| HRTX | Heron Therapeutics Inc | Биотехнологии | 2.12 | 0.28 | 39 | 96 | 27 | 30 | 25 | 25 | 40 |

| IGMS | IGM Biosciences Inc | Биотехнологии | 17.31 | 0.78 | 32 | 86 | 49 | 76 | 0 | 71 | |

| INCY | Incyte Corporation | Биотехнологии | 73.69 | 16.49 | 39 | 78 | 71 | 89 | 50 | 75 | 40 |

| NTLA | Intellia Therapeutics Inc | Биотехнологии | 38.18 | 3.57 | 45 | 81 | 33 | 66 | 0 | 32 | 10 |

| ICPT | Intercept Pharmaceuticals Inc | Биотехнологии | 14.92 | 0.66 | 27 | 57 | 56 | 20 | 83 | 64 | 20 |

| IONS | Ionis Pharmaceuticals Inc | Биотехнологии | 35.66 | 5.00 | 46 | 64 | 51 | 50 | 25 | 79 | 80 |

| IOVA | Iovance Biotherapeutics Inc | Биотехнологии | 6.39 | 1.48 | 41 | 82 | 51 | 66 | 17 | 71 | |

| KRTX | Karuna Therapeutics Inc | Биотехнологии | 182.53 | 6.53 | 41 | 91 | 46 | 76 | 0 | 63 | |

| KOD | Kodiak Sciences Inc | Биотехнологии | 5.14 | 0.28 | 24 | 68 | 57 | 66 | 8 | 96 | |

| KRYS | Krystal Biotech Inc | Биотехнологии | 73.43 | 2.02 | 42 | 94 | 59 | 66 | 58 | 54 | |

| LGND | Ligand Pharmaceuticals Inc. | Биотехнологии | 72.93 | 1.26 | 52 | 86 | 39 | 62 | 33 | 21 | 40 |

| MDGL | Madrigal Pharmaceuticals Inc | Биотехнологии | 250.97 | 4.46 | 43 | 83 | 36 | 66 | 25 | 17 | |

| MRTX | Mirati Therapeutics Inc | Биотехнологии | 41.15 | 2.49 | 40 | 75 | 55 | 76 | 17 | 71 | 20 |

| MRNA | Moderna Inc | Биотехнологии | 155.20 | 58.64 | 52 | 56 | 72 | 86 | 33 | 96 | 20 |

| NKTR | Nektar Therapeutics | Биотехнологии | 0.97 | 0.21 | 22 | 73 | 56 | 48 | 42 | 79 | 20 |

| NGM | NGM Biopharmaceuticals Inc | Биотехнологии | 3.79 | 0.31 | 32 | 88 | 45 | 76 | 33 | 25 | 50 |

| PHAT | Phathom Pharmaceuticals Inc | Биотехнологии | 6.43 | 0.29 | 29 | 80 | 24 | 56 | 0 | 17 | |

| PTCT | PTC Therapeutics, Inc. | Биотехнологии | 48.17 | 3.55 | 58 | 68 | 32 | 30 | 17 | 49 | 40 |

| RETA | Reata Pharmaceuticals Inc | Биотехнологии | 86.99 | 3.30 | 64 | 94 | 23 | 30 | 8 | 32 | 40 |

| APLS | Reata Pharmaceuticals, Inc. | Биотехнологии | 62.69 | 7.39 | 54 | 87 | 44 | 29 | 50 | 54 | |

| REGN | Regeneron Pharmaceuticals Inc | Биотехнологии | 752.17 | 81.96 | 49 | 77 | 61 | 80 | 75 | 29 | 40 |

| RGNX | Regenxbio Inc | Биотехнологии | 19.68 | 0.92 | 37 | 81 | 66 | 77 | 50 | 72 | 20 |

| RLMD | Relmada Therapeutics Inc | Производство дженериков (аналогов лекарств) | 2.48 | 0.08 | 28 | 96 | 45 | 86 | 17 | 31 | |

| RYTM | Rhythm Pharmaceuticals Inc | Биотехнологии | 18.09 | 1.02 | 24 | 68 | 65 | 66 | 75 | 54 | |

| SAGE | SAGE Therapeutics Inc | Биотехнологии | 43.27 | 2.61 | 51 | 70 | 79 | 66 | 100 | 71 | 80 |

| SRPT | Sarepta Therapeutics Inc | Биотехнологии | 125.95 | 13.17 | 42 | 79 | 33 | 49 | 8 | 41 | 20 |

| SGEN | Seagen Inc | Биотехнологии | 200.55 | 37.51 | 80 | 70 | 34 | 76 | 8 | 18 | 90 |

| SWTX | SpringWorks Therapeutics Inc | Биотехнологии | 29.20 | 1.87 | 46 | 83 | 41 | 76 | 17 | 31 | |

| STOK | Stoke Therapeutics Inc | Биотехнологии | 8.85 | 0.4 | 46 | 83 | 48 | 86 | 33 | 24 | |

| TCRR | Tcr2 Therapeutics Inc | Биотехнологии | 1.45 | 0.06 | 54 | 83 | 76 | 66 | 100 | 63 | |

| TPTX | Turning Point Therapeutics Inc | Биотехнологии | 76.01 | 3.76 | 75 | 86 | 50 | 76 | 42 | 31 | |

| RARE | Ultragenyx Pharmaceutical Inc | Биотехнологии | 38.18 | 2.82 | 35 | 74 | 47 | 67 | 25 | 49 | 20 |

| UTHR | United Therapeutics Corporation | Биотехнологии | 221.68 | 10.19 | 32 | 85 | 56 | 80 | 83 | 4 | 30 |

| VNDA | Vanda Pharmaceuticals Inc. | Биотехнологии | 6.38 | 0.36 | 39 | 100 | 77 | 77 | 75 | 79 | 40 |

| VCYT | Veracyte Inc | Биотехнологии | 22.53 | 1.68 | 44 | 75 | 61 | 76 | 50 | 56 | 80 |

| VCEL | Vericel Corp | Биотехнологии | 30.55 | 1.46 | 54 | 89 | 42 | 68 | 0 | 57 | 50 |

| VRTX | Vertex Pharmaceuticals Incorporated | Биотехнологии | 298.99 | 77.29 | 55 | 77 | 66 | 89 | 58 | 51 | 40 |

| VIE | Viela Bio Inc | Биотехнологии | 53.01 | 2.91 | 69 | 0 | 0 | 0 | |||

| VIR | Vir Biotechnology Inc | Биотехнологии | 24.06 | 3.23 | 48 | 69 | 60 | 76 | 17 | 88 | |

| XNCR | Xencor Inc | Биотехнологии | 28.12 | 1.70 | 34 | 88 | 45 | 77 | 25 | 33 | 20 |

| YMAB | Y-mAbs Therapeutics, Inc | Биотехнологии | 3.17 | 0.14 | 31 | 86 | 44 | 76 | 33 | 24 | |

| ZGNX | Zogenix, Inc. | Биотехнологии | 26.68 | 1.48 | 78 | 88 | 59 | 39 | 50 | 88 | 20 |

В таблице представлены только акции, торгующиеся на Санкт-Петербургской бирже, за исключением российских.

Биотехнологические компании— это, как правило, компании из сектора здравоохранения, стремящиеся применять современные методы разработки и фундаментальные знания в области молекулярной биологии, генетики, биохимии, физики и информатики для создания лекарственных препаратов, вакцин и методик лечения редких и распространенных заболеваний.

Почему биотехи – это повышенные риски

Инвестирование в биотехнологические компании имеет ряд особенностей.

На современном этапе граница между классической фармкомпанией и биотехнологическим предприятием стирается. Стоит констатировать, что из-за новизны, сложности задач и методов, с которыми работают биотехнологические компании, зачастую их работа не приносит быстрого коммерческого результата. Как результат — многие биотехнологические компании продолжительный период существуют в виде небольших убыточных стартапов. Исключение составляют единицы уже сформировавшихся крупных компаний, таких как Gilead Sciences, Amgen, Regeneron.

Стартапы по определению имеют невысокую капитализацию и неустойчивые рыночные позиции, поэтому акции большинства еще не устоявшихся биотехов очень волатильны. Периодические допэмиссии акций увеличивают волатильность таких бумаг. Из-за отсутствия стабильного операционного денежного потока большинство биотехнологических предприятий не могут привлечь заемный капитал и полноценно обслуживать долг. Естественно, большинство не платят дивиденды и не проводят обратный выкуп.

Еще один фактор, влияющий на волатильность биотехов, заключается в специфике сектора здравоохранения. Лекарственные препараты и перспективные методы лечения — товары и услуги первой необходимости. Любые новости о провале или успехе нового препарата могут двигать акции биотехов малой капитализации на десятки процентов. При этом клинические исследования длятся не один год, и все это время компания несет операционные убытки.

Анализ биотехнологических компаний

Анализ биотехов осложняется рядом факторов. Большое количество компаний пока не имеют не только прибыли, но подчас и выручки, а акцией движут новости о прохождении клинических исследований разрабатываемых продуктов. Классический анализ корпоративных финансов не работает в полной мере. Инвестору, по сути, нужно иметь базовые представления о медицине, фармакологии, а также этапах разработки и вывода нового лекарства на рынок. В определенной степени нужно разбираться в тех технологиях и препаратах, которые продвигает биотехнологическая компания.

Читайте также: Кто работает над вакциной от COVID-19

1.Процесс разработки

Процесс разработки нового продукта довольно продолжителен. После серии доклинических испытаний следует клиническая фаза исследований, что всегда является хорошей новостью для перспективной компании из сферы биотехнологий.

В зависимости от страны и регулятора, процесс выхода препарата на рынок отличается. В США процессы регламентирует FDA (The Food and Drug Administration), приняты четыре фазы клинических испытаний.

Во время первой фазы производится тестирование препарата на безопасность, определяется дозировка и другие аспекты лечения. Вторая фаза — самая важная. Во время этого этапа решают, имеет ли разрабатываемый препарат биологическую активность, демонстрирует ли какую-либо эффективность от указанного недуга в принципе. Эта фаза может длиться от нескольких месяцев до нескольких лет, а процент прохождения испытуемых образцов из фазы II на следующую, как правило, не превышает 18%. Прохождение препаратом именно этой ступени может означать потенциально высокую вероятность коммерческого успеха и приводить к сильной динамике акций.

Разрешение на коммерческий выпуск лекарственного препарата или методики лечения компании получают после III фазы клинических испытаний, которая может длиться не один год и требует охвата большого количества пациентов: 300–3000 человек. В рамках клинических испытаний обычно определяют эффективность препарата для разных групп, долговременность эффекта и прочие параметры. В среднем уже до 50% всех испытуемых препаратов проходят III этап исследований. После этого препарат готов к выпуску на рынок.

Четвертая фаза — это, по сути, поддержка и сопровождение со стороны производителя после вывода продукта на рынок, так называемое подтверждающее исследование. Во время этого этапа производитель может собирать информацию для предъявления регуляторам других стран, а также для исследования взаимодействия препарата с широким спектром других лекарственных средств. Эти шаги требуются для доработки продукта в будущем. Случается, что уже, казалось бы, успешные препараты отзываются с рынка по результатам заключительной фазы клинических исследований.

2. Pipeline и патенты

Как правило, у компаний в разработке находится сразу несколько препаратов или методик лечения. Такое портфолио называют Pipeline. Чем больше у эмитента продуктов в разработке на разных стадиях, тем лучше. Иногда все продукты объединены одной технологической платформой. Если на базе платформы уже удалось создать и выпустить (или подготовить к выпуску) на рынок эффективный препарат, акции такого биотеха начинают пользоваться большим спросом.

Если компания имеет уже зарегистрированные патенты на препараты или методики лечения — это серьезный аргумент, влияющий на стойкость и коммерческий успех бизнеса. Часто биотехнологические компании получают роялти от больших и глобальных фармкомпаний за право выпуска лекарственного препарата или использование запатентованной технологии. Этот денежный поток важен для продолжения исследовательской деятельности и снижает риски допэмиссии акций или роста долговой нагрузки.

3. Целевая группа пациентов

Это один из самых понятных моментов в оценке биотеха. Чем больше целевая группа потенциальных потребителей производимого препарата, тем больше денег компания потенциально может заработать в будущем. К примеру, каждый день в мире в среднем умирает порядка 150 тыс. человек. Из них около 32% — от сердечно-сосудистых заболеваний, около 17% — от различных видов рака, около 7% — от респираторных заболеваний.

Биотехнологическая компания может быть более успешной и в случае, если занимается не смертельными заболеваниями, а довольно распространенными расстройствами и недугами, с которыми сталкивается практически каждый. В таком случае целевая группа потенциальных потребителей существенно расширяется.

4. Менеджмент и специалисты

Этот пункт принципиален для любой компании. Если биотех уже зарекомендовал себя как разрабтчик определенного продукта, менеджмент профессионально управляет ресурсами компании и внимательно относится к интересам акционеров — такая компания приобретает у инвесторов большую популярность.

5. Партнерские отношения

В последнее десятилетие на бирже появилось много мелких стартапов в сфере биотехнологий. Небольшие компании занимаются прорывными технологиями, создавая партнерства и альянсы с клиниками, институтами и крупными именитыми представителями сектора. На разных этапах это может быть экспертная, финансовая или маркетинговая поддержка. Соответственно, чем чаще и в большем объеме компания взаимодействует с другими биотехами, тем лучше.

6. Финансовая устойчивость

Долги и денежные средства на счетах — один из немногих корпоративных показателей, которые имеет смысл смотреть у биотехнологических компаний. Чем лучше обстоят дела с финансами, тем меньше вероятность допэмиссии, которая в конечном итоге размоет долю миноритарного акционера, но может не привести к требуемому результату — появлению прорывного продукта. Если у компании есть долг и нет стабильно растущих операционных денежных потоков, это негативный сигнал и потенциальные проблемы для инвестора.

Биотехнологические компании на Санкт-Петербургской бирже

На бирже СПБ представлено несколько десятков биотехнологических компаний. Сегодня рассмотрим два недорогих эмитента, которые могут оказаться довольно перспективными вложениями на ближайшие несколько лет.

Речь пойдет о бумагах Atara Biotherapeutics (ATRA) и Vanda Pharmaceuticals (VNDA). Поскольку большинство представителей биотехнологического сектора не являются стоимостными историями, не платят дивиденды и не проводят обратный выкуп, имеет смысл сосредоточиться на историях потенциального роста. Цель — попытаться найти перспективы в наиболее дешевых представителях сектора, в которых уже заложена часть возможного негатива, включая и потенциальную допэмисиию акций.

Стоит еще раз отметить, что вложения в акции малой капитализации и, в особенности, бумаги биотехнологического сектора несут повышенный риск и не должны занимать существенную часть портфеля инвестора.

Atara Biotherapeutics (ATRA)

ATRA работает в США c 2012 г. Компания фокусируется на разработке терапевтических средств от опасных заболеваний: рак, аутоиммунные, вирусные заболевания при вариации методов аллогенной Т-клеточной иммунотерапии. Это и есть платформа, механизм которой основан на использовании модифицируемых иммунных клеток здорового организма-донора и может быть использован для разработки методов лечения различных заболеваний. На биржу компания вышла в конце 2014 г. Штат сотрудников на текущий момент составляет примерно 400 человек.

У компании есть серия продуктов на основе указанной платформы, находящихся на разных стадиях клинических и доклинических исследований. Наиболее перспективный на текущий момент — Tab-cel, метод лечения ультраредкой посттрансплантационной лимфопролиферативной болезни в сочетании с Эпштейн–Барр-вирусной инфекцией. Предложенный компаний метод лечения сейчас проходит третью фазу клинических испытаний. С высокой долей вероятности можно ожидать выход разрабатываемой методики на рынок в ближайшие годы.

По некоторым оценкам, новый продукт может приносить компании около $140 млн выручки в год. Неплохой потенциал, учитывая, что текущая капитализация компании составляет немногим больше $800 млн. Однако этого будет недостаточно для покрытия операционных убытков, которые в 2019 г. составили $296 млн.

Tab-cel нацелен на довольно узкую аудиторию и имеет свои ограничения на рынке. Вместе с тем в разработке на доклинической стадии у компании — средства для лечения плотных опухолей, рассеянного склероза, базирующиеся на той же платформе Т-клеточной иммунотерапии. Рассеянный склероз достаточно распространенное заболевание. По оценке компании, заболевание может затрагивать порядка 2,3 млн человек по всему миру. Продукт проходит первую стадию клинических исследований с конца 2017 г.

ATRA в лучших традициях небольших биотехов имеет партнерские отношения с несколькими клиническими центрами и исследовательскими институтами, включая Memorial Sloan Kettering Cancer Center, QIMR Berghofer и Moffitt Cancer Center.

Теперь о негативе. ATRA за все время существования еще ни разу не получала выручки. Убытки компании растут из года в год. Убыток на акцию за последние 12 месяцев составил $5,47. Балансовая стоимость в пересчете на акцию составляет $4,13. У компании нет долга, но есть лизинговые обязательства на $14 млн. На балансе у Atara Biotherapeutics — наличность и ликвидные ценные бумаги на $144 млн.

Резюме

Atara Biotherapeutics разрабатывает многообещающее направление Т-клеточной иммунотерапии. На клинических стадиях исследований имеется несколько перспективных разработок. Однако, по всей видимости, компания еще нескоро получит выручку, которая смогла бы покрыть даже текущие операционные убытки. Долговой нагрузки у ATRA нет, но эмитент не имеет коммерческих продуктов и операционного денежного потока. Запас наличности на счетах указывает на высокую вероятность допэмиссии акций в ближайшие месяцы.

Vanda Pharmaceuticals (VNDA)

Vanda Pharmaceuticals — компания, образованная в 2003 г. Биофармацевтическая компания сосредоточена на улучшении качества жизни пациентов, то есть разрабатываемые и продаваемые препараты направлены на широкий круг потенциальных пациентов.

В активах компании имеется два препарата с лицензией на продажу: Hetlioz — для лечения нарушений циркадных ритмов, и Fanapart — препарат для лечения психологических заболеваний, таких как шизофрения или маниакально-депрессивное расстройство. Hetlioz сейчас проходит III фазу клинических испытаний для лечения синдрома задержки фазы сна.

В портфолио компании также есть препарат Tradipitant, который показывает высокую эффективность против атопического дерматита, гастропареза и так называемой морской болезни. Сейчас лекарственное средство находится на III фазе клинических исследований. Потенциальный рынок для нового препарата — миллионы людей по всему миру.

Кроме того, Vanda Pharmaceuticals в апреле получила разрешение FDA на клинические исследования Tradipitant в качестве возможного лекарственного препарата от COVID-19. В компании считают, что разрабатываемый ими препарат может снижать вероятность возникновения сложной формы пневмонии у инфицированных новым коронавирусом пациентов.

Еще в Pipeline у VNDA находится препарат против гематологических злокачественных новообразований. Клинические исследования находятся пока на начальном этапе. На бирже Vanda представлена с 2006 г. Количество сотрудников — 284 человека.

Преимущество в том, что два ключевых продукта VNDA — уже на рынке. Компания отчиталась за I кв. 2020 г. ростом выручки от продаж Hetlioz и Fanapart на 22% г/г, до $58 млн. Прибыль компании составила $0,5 млн, по сравнению с убытком $0,6 млн за тот же квартал годом ранее. Уже два года как VNDA стала прибыльной. В 2018 г. прибыль на акцию составила $0,48, в 2019 — $2,11. Операционная маржа держится в районе 20–25%.

Конечно, распространение коронавируса повлияло на деятельность компании. В VNDA сообщили, что приостановили новые этапы всех клинических исследований на время пандемии. Не стоит также исключать провала операционной рентабельности во II квартале 2020 г.

У компании нет долга, но есть небольшие лизинговые обязательства на $12 млн. Однако, по данным последней отчетности, на счетах Vanda более $240 млн в виде денежных средств и ликвидных ценных бумаг, а операционные издержки в квартал составляют порядка $50 млн.

Есть шансы, что компания сможет не прибегать к существенному привлечению акционерного или заемного капитала в ближайшем будущем.

Ложка дегтя

Несмотря на то, что этот биотех имеет несколько выведенных на рынок препаратов и солидный Pipeline, акции компании с начала 2019 г. снизились более чем на 50%. Причина — в судебном иске против нарушений Vanda Pharmaceuticals в процессе продвижения ее флагманских препаратов — Hetlioz и Fanapart.

В иске сообщается, что VNDA специально обучила менеджеров по продажам техникам для продвижения препаратов против более широкого списка заболеваний и расстройств, чем те, которые были клинически протестированы на тот момент. К примеру, препарат для лечения расстройств сна после многочасового перелета Hetlioz, в итоге рекомендовался против многих других расстройств, связанных с нарушением циркадных ритмов. Препарат для лечения шизофрении Fanapart стал предлагаться в качестве замены других средств для лечения биполярного расстройства или маниакально-депрессивного синдрома. Указанные препараты только сейчас проходят III фазу клинических испытаний по многим из этих заболеваний.

Судебное разбирательство продолжается и есть ненулевая вероятность, что оно закончится не в пользу Vanda Pharmaceuticals. Кроме того, после обнародования иска о незаконном продвижении продукции биотеха с 2015 г., многие миноритарные акционеры подали коллективные иски в суд против компании с целью возмещения финансовых потерь из-за обесценения инвестиций.

Резюме

Финансовое положение компании можно охарактеризовать как устойчивое. Пандемия коронавируса окажет негативный эффект, но может и не привести к допэмиссии или существенному привлечению долга. В портфолио компании есть несколько многообещающих лекарственных препаратов. VNDA уже вывела на рынок два препарата, которые показывают рост продаж. Однако менеджмент компании мог оказаться замешан в неподобающих практиках продвижения лекарственных средств на рынке. Это повлекло как снижение стоимости акций, так и новые иски со стороны акционеров. Есть немалая вероятность неблагоприятного исхода судебных претензий для компании, но стоит отметить, что капитализация зрелого и финансово устойчивого биотеха составляет немногим больше $500 млн. Таким образом, есть вероятность, что основные риски уже заложены в цену акций.

БКС Брокер