Когда при приобретении работ и услуг НДС исчисляется налоговым агентом?

Налоговый агент по НДС обязан исчислить, удержать и уплатить в бюджет налог на добавленную стоимость (п.4 ст.173 НК РФ). Обязанности налоговых агентов возникают даже у неплательщиков НДС, например, у ИП или организаций, применяющих УСН (п.2 ст.161 НК РФ)!

По общему правилу, для возникновения таких обязанностей должны выполняться одновременно два условия (п.1 ст.161 НК РФ):

Условие 1. Местом реализации таких услуг (работ) является территория РФ;

Условие 2. Иностранные лица НЕ состоят на учете в налоговых органах ИЛИ состоят на учете только в связи с:

- нахождением на территории Российской Федерации принадлежащих им недвижимого имущества и (или) транспортных средств;

- с открытием счета в банке.

А также, если иностранная организация, состоит на учете в налоговых органах по месту нахождения ее обособленных подразделений на территории Российской Федерации (за исключением осуществления реализации товаров (работ, услуг) через обособленное подразделение иностранной организации, расположенное на территории Российской Федерации).

Таким образом, российская организация или ИП должны выполнять обязанности налогового агента по НДС, если иностранная компания вообще не стоит на учете в налоговой инспекции, или состоит, но только потому, что у нее на территории России есть недвижимость, зарегистрированное транспортное средство, открыт расчетный счет, или если договор на выполнение работ (оказание услуг) или реализацию товаров заключен с иностранной компанией, имеющей подразделение на территории России, но в выполнении этого договора обособленное подразделение не принимает участие.

Но электронные услуги, указанные в п.1 ст.174.2 НК РФ и приобретаемые у иностранных компаний, составляют исключение из этого правила (п.2 ст.161 НК РФ).

Напомним, что до 1 октября 2022 года иностранные компании, оказывающие электронные услуги, должны были встать на учет в ФНС через «Личный кабинет» в соответствии с п.4.6 ст. 83 НК РФ и уплачивать НДС по электронным услугам самостоятельно в российский бюджет. Но с 1 октября 2022 года такая обязанность для иностранных компаний, реализующих услуги в электронной форме, в т.ч. для иностранных посредников с участием в расчетах, предусмотрена только, если они оказывают электронные услуги физическим лицам (НЕ ИП) (п.2 ст.161 и п.3 ст.174.2 НК РФ в ред. Закона N 323-ФЗ, новый п.10.1 ст.174.2 НК РФ).

ФНС и Минфин разъясняют, что при приобретении электронных услуг у иностранных компаний российские организации или ИП должны выполнять обязанности налогового агента по НДС, даже если иностранная компания зарегистрирована в ФНС, как компания, оказывающая услуги в электронной форме (Письмо Минфина России от 25.11.2022 г. N 03-07-08/115422). И только при приобретении «иных услуг» (не электронных) у иностранных организаций, которые зарегистрированы в качестве плательщиков НДС по электронным услугам в соответствии с п.4.6 ст. 83 НК РФ, покупатель вправе самостоятельно исчислять, удерживать и уплачивать НДС в бюджет РФ с учетом подхода, изложенного в письмах ФНС России от 24.04.2019 N СД-4-3/7937 и от 30.03.2022 N СД-4-3/3807@, т.е. выполнить обязанности налогового агента добровольно (Письмо ФНС России от 08.08. 2022 г. N СД-4-3/10308@).

Иными словами, при приобретении электронных услуг у иностранных компаний для возникновения обязанностей налогового агента по НДС должно выполняться условие № 2 или иностранная компания должна стоять на учете в соответствии с пп.4.6 ст.83 НК РФ.

Аналогичные выводы следуют из обновленного порядка заполнения декларации по НДС (п.37.3 Порядка заполнения налоговой декларации по НДС в ред. Приказа ФНС от 12.12.2022 г. N ЕД-73/1191@).

Не все услуги, оказываемые через Интернет, относятся к электронным услугам. Перечень электронных услуг закрытый и он приведен в п.1 ст.174.2 НК РФ. Там же приведены услуги, которые не относятся к электронным.

Например, передача прав на использование программы ЭВМ через сеть «Интернет», в том числе путем предоставления удаленного доступа к ней относится к электронным услугам. А реализация (передача прав на использование) программ на материальных носителях (например, на «флешке») к электронным услугам не относится.

Также хотим обратить особое внимание, что российская организация (или ИП), приобретающая услуги (работы) у иностранных партнеров должна исполнять обязанности налогового агента по НДС, только в том случае, если местом реализации услуг (работ) является территория РФ.

Как определить место реализации услуг (работ)?

Чтобы определить место реализации правильно, необходимо разобраться, каким документом пользоваться. А это зависит от того, с налогоплательщиком какого государства заключен договор.

Если партнером российской организации или ИП является налогоплательщик государств — членов ЕАЭС (Беларусь, Казахстан, Армения, Киргизия), то место реализации услуг (работ) нужно определить в соответствии с Приложением N 18 к Договору о Евразийском экономическом союзе от 29 мая 2014 года (далее — Протокол), поскольку международные договоры имеют приоритет перед нормами НК РФ (ст.7 НК РФ).

В остальных случаях заключения договоров с иностранными партнерами место реализации услуг (работ) определяется в соответствии со ст.148 НК РФ.

Место реализации услуг зависит от вида оказываемых услуг (выполнения работ).

Приведем несколько примеров определения места реализации услуг (работ) для целей НДС.

Услуги, связанные с недвижимостью

Место реализации услуг, связанных с недвижимостью (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов) определяется по месту ее нахождения.

Иными словами, если иностранная организация выполняет строительно-монтажные работы по строительству недвижимости на территории иностранного государства или сдает в аренду недвижимость, находящуюся за рубежом, то территория РФ не является местом реализации таких услуг, а значит российский заказчик или арендатор не является налоговым агентом по НДС (пп.1 п.1 и пп.1 п. 1.1 ст.148 НК РФ, п.2 и пп.1 п.29 Протокола).

Услуги, связанные с движимым имуществом

Место реализации услуг, связанных с движимым имуществом (в частности, монтаж, сборка, переработка, обработка, ремонт и техническое обслуживание) определяется по месту нахождения имущества. Так, если, например, иностранная компания осуществляет ремонт оборудования (движимого имущества), находящегося на территории иностранного государства, то территория РФ не является местом реализации таких работ (пп.2 п.1.1 ст.148 НК РФ, пп. 2 п.29 Протокола).

Но если для ремонта оборудования специалисты иностранной компании выезжают к российскому клиенту и производят ремонт на территории РФ — у российского заказчика возникают обязанности налогового агента по НДС, поскольку местом реализации таких услуг будет территория РФ (пп.2 п.1 ст.148 НК РФ, пп. 2 п.29 Протокола).

Услуги в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта

Если фактически услуги оказываются на территории РФ, то местом их реализации является РФ (пп. 3 п.1 ст.148 НК РФ, пп.3 п.29 Протокола). И наоборот. Например, при проведении обучения за рубежом у российского покупателя обязанностей налогового агента по НДС не возникает.

Услуги иностранного перевозчика (НЕ налогоплательщика ЕАЭС)

Местом реализации таких услуг будет являться территория РФ только в случае, если пункт отправления и пункт назначения находятся на территории РФ, т. е. если с иностранным перевозчиком заключен договор на перевозку груза по территории РФ. Исключение составляют услуги по перевозке пассажиров и багажа, оказываемых иностранными лицами не через постоянное представительство этого иностранного лица (пп.4.1 п.1, пп.5 п.1.1 ст.148 НК РФ).

Но если договор перевозки заключен с налогоплательщиком государства — члена ЕАЭС, местом реализации будет считаться территория этого государства ЕАЭС. Т. е. заключая договор на перевозку грузов с налогоплательщиком Беларуси, Казахстана, Армении или Киргизии, российская организация не должна исполнять обязанности налогового агента по НДС, независимо от маршрута пути такого перевозчика (пп.5 п.29 Протокола).

Услуги иностранных посредников (агентов, комиссионеров)

Территория РФ не является местом реализации услуг иностранных посредников, реализующих или оказывающих содействие в реализации товаров (работ, услуг) российских компаний или ИП (п.2 ст.148 НК РФ, пп.5 п.29 Протокола), а также посредников НЕ из ЕАЭС, приобретающих для российского комитента или принципала товары (работы, услуги) от своего имени (п.2 ст.148 НК РФ). Соответственно при приобретении таких услуг российский комитент или принципал не будет исполнять обязанности налогового агента по НДС.

Место реализации многих услуг (работ) определяется «по покупателю», т. е. местом их реализации является территория РФ, если покупатель — российский налогоплательщик. Так, российская организация или ИП станет налоговым агентом по НДС, если приобретает у иностранной компании услуги по передаче, и предоставлению патентов и лицензий, консультационные, юридические, бухгалтерские, аудиторские, инжиниринговые, рекламные, маркетинговые услуги, услуги по обработке информации (пп.4 п.1 ст.148 НК РФ и пп.4 п. 29 Протокола).

Также «по покупателю» определяется место реализации услуг по передаче прав на программы ЭВМ (пп.4 п.1 и п.2 ст.148 НК РФ и пп.4 п. 29 Протокола). Т. е. если российская организация или ИП приобретает у иностранной компании права на программы ЭВМ, местом реализации таких услуг является территория РФ.

Место реализации электронных услуг, указанных в п.1 ст.174.2 НК РФ и оказываемых иностранными лицами из стран «дальнего зарубежья» (НЕ из стран ЕАЭС), также определяется «по покупателю» (пп.4 п.1 и пп.4 п.1.1 ст.148 НК РФ). Соответственно при приобретении электронных услуг российскими ИП или организациями, местом их реализации является территория РФ.

Но при работе с партнерами из ЕАЭС для определения места реализации услуг, оказываемых через Интернет, нужно определить место реализации таких услуг (работ) в соответствии с Протоколом. В нем нет понятия «электронные услуги», поэтому нужно смотреть наименование услуг (работ), независимо от того, как они оказываются.

Например, местом реализации услуг по администрированию сайтов в Интернет, оказываемых организациями или ИП из стран ЕАЭС, территория РФ не является (пп.5 п.29 Протокола). Поэтому российский покупатель не является налоговым агентом и российский НДС не уплачивается. Но местом оказания рекламных услуг, в т.ч. через Интернет, приобретаемых российскими покупателями у налогоплательщиков ЕАЭС, будет территория РФ (пп.4 п.29 Протокола) и такие услуги в соответствии с п.1 ст.174.2 НК РФ относятся к услугам в электронной форме.

Если местом реализации услуг является территория РФ и компания, зарегистрированная в государстве-ЕАЭС, стоит на учете в ФНС, например, как плательщик НДС по электронным услугам, оказываемым физическим лицам на территории РФ (п.4.6 ст.83 НК РФ), то нужно определить принадлежность этих услуг к электронным услугам, указанным в п.1 ст.174.2 НК РФ. Если они названы в п.1 ст.174.2 НК РФ, то российский покупатель (организация или ИП) должна выполнить обязанности налогового агента по НДС. А если НЕ названы, то обязанность по уплате НДС лежит на самой иностранной компании, но, как уже говорилось, российский покупатель может выполнить обязанности налогового агента добровольно.

Если местом реализации услуг (работ), оказываемых компанией или ИП из ЕАЭС, является территория РФ и они НЕ зарегистрированы в налоговых органах РФ, то покупатели таких услуг (работ) должны выполнять обязанности налогового агента по НДС, независимо от того, относятся ли оказываемые услуги (работы) к электронным услугам.

В случае, если иностранная организация выполняет (оказывает) несколько видов работ (услуг) и реализация одних работ (услуг) носит вспомогательный характер по отношению к реализации других работ (услуг), местом реализации вспомогательных работ (услуг) признается место реализации основных работ (услуг) (п.3 ст.148 НК РФ, п.33 Протокола).

Документами, подтверждающими место выполнения работ (оказания услуг), являются (п.4 ст.148 НК РФ, п.30 Протокола):

- контракт, заключенный с иностранным лицом;

- документы, подтверждающие факт выполнения работ (оказания услуг).

Как налоговому агенту исчислить и уплатить НДС?

Когда платить?

При приобретении работ или услуг налоговый агент должен исчислить НДС при перечислении денег иностранной компании (Письмо Минфина России от 21.01.2015 N 03-07-08/1467, Письмо ФНС России от 12.08.2009 N ШС-22-3/634), т. е.:

- при перечислении предварительной оплаты или

- при оплате уже оказанных услуг (выполненных работ).

Если работы выполнены (услуги оказаны), но расчеты с иностранным исполнителем еще не произведены, то налоговой базы по НДС у налогового агента не возникает. Минфин РФ разъясняет, что уплачивать «агентский» НДС в бюджет до момента выплаты (перечисления) денежных средств иностранному лицу не следует (Письмо Минфина России от 07.12.2018 г. N 03-07-08/88932).

До 1 января 2023 года исчисленный и удержанный НДС налоговый агент, приобретающий услуги (работы), должен был перечислить в бюджет одновременно с выплатой (перечислением) денежных средств иностранным партнерам. Причем банк, обслуживающий налогового агента, не вправе был переводить деньги «иностранцу», если налоговый агент не представил в банк также поручение на уплату налога с открытого в этом банке счета при достаточности денежных средств для уплаты всей суммы налога (п.4 ст.174 НК РФ в ред. До 01.01.2023 г.).

Но с 1 января 2023 года сроки перечисления «агентского» НДС изменены. Он перечисляется в общеустановленном порядке в составе единого налогового платежа: по 1/3 от исчисленной суммы НДС не позднее 28-го числа каждого месяца, следующего за прошедшим кварталом (п.1 ст.174 НК РФ).

Как исчислить?

Налоговая база определяется как сумма дохода от реализации этих услуг с учетом российского НДС (п.1 ст.161 НК РФ). Ставка НДС — 20/120 (п.4 ст.164 НК РФ).

Как правило, иностранные компании не включают в стоимость своих услуг (работ) сумму российского НДС, делая оговорку, что их стоимость не включает косвенные налоги, уплачиваемые в соответствии с законодательством РФ. В этом случае, чтобы определить налоговую базу по НДС налоговому агенту нужно увеличить стоимость, указанную в договоре на сумму НДС, т. е. начислить 20% сверх стоимости услуг (работ).

Также можно поступить, если о российском НДС (косвенном налоге) вообще нет упоминания в иностранном контракте (Письма Минфина России от 25.11.2022 г. N 03-07-08/115422, от 23.07.2021 г. N 03-07-14/59243, от 13.04.2016 N 03-07-08/21231, от 05.06.2013 N 03-03-06/2/20797, от 08.09.2011 N 03-07-08/276, Постановление Президиума ВАС РФ от 03.04.2012 N 15483/11).

Пример: в договоре установлено, что стоимость услуг составляет 100 евро без учета НДС. В таком случае сумма дохода от реализации, с которой налоговому агенту придется удержать НДС, составит 120 евро (100 евро + 100 евро x 20%).

Если расчеты с иностранной компанией производятся в иностранной валюте, налоговую базу по НДС в рублях нужно определить по курсу ЦБ РФ, действующему на дату оплаты услуг, работ (на дату фактического осуществления расходов) (п. 3 ст. 153 НК РФ, Письмо Минфина России от 07.12.2018 г. N 03-07-08/88932, от 21.01.2015 N 03-07-08/1467).

Налоговый агент по НДС при исчислении налога должен составить счет-фактуру с учетом требований пп. 5 и 6 ст. 169 НК РФ (абз. 2 п. 3 ст. 168 НК РФ). Несмотря на то, что срок выставления счета-фактуры для налогового агента нормами НК РФ не установлен, сделать это лучше в течение пяти календарных дней считая со дня перечисления денег иностранному партнеру (предварительной оплаты или оплаты принятых на учет услуг (работ).

Так считают налоговые органы (Письмо ФНС России от 12.08.2009 N ШС-22-3/634@ — данный документ размещен на официальном сайте ФНС России в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами»).

При приобретении работ и услуг в «агентском» счете-фактуре нужно указать:

- в строках 2 и 2а — полное или сокращенное наименование и место нахождения иностранца-продавца согласно договору, заключенному с иностранным контрагентом (абз. 2 пп. «в», абз. 2 пп. «г» п. 1 Правил заполнения счета-фактуры);

- в строке 2б (ИНН/КПП продавца) можно поставить прочерк (абз. 2 пп. «д» п. 1 Правил заполнения счета-фактуры).

- в строке 5, по мнению автора, с 1 января 2023 года следует указывать номер и дату «платежки» на перечисление оплаты «иностранцу». Ранее указывали реквизиты «платежки» на перечисление НДС в бюджет. Но как уже говорилось, сроки перечисления удержанного налога для «иностранных агентов», приобретающих работы и услуги изменены и формально данное требование утратило силу (пп. «з» п. 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137 (далее Правила заполнения счета-фактуры и Постановление N 1137 соответственно). Вероятно, в ближайшее время в Правила заполнения счетов-фактур тоже внесут уточнения.

Остальные показатели счетов-фактур заполняются в обычном порядке. Единственное, что еще необходимо помнить — ставка НДС у налоговых агентов 20/120. Поэтому если российский покупатель-налоговый агент самостоятельно рассчитал налоговую базу по НДС, добавив сверх стоимости услуг 20%, в графе 7 счета-фактуры нужно указать расчетную налоговую ставку 20/120 (п. 4 ст. 164 НК РФ), а в графе 9 — стоимость услуг с учетом НДС. В графе 5 указывают стоимость оплаченных услуг без учета НДС (разность граф 9 и

Выставленный счет-фактуру нужно зарегистрировать в книге продаж, в том квартале, когда возникла обязанность по уплате НДС (т. е. в квартале перечисления денег иностранному партнеру), независимо от даты его выставления (пп. 2 п.3 и п. 15 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением N 1137). При заполнении книги продаж в графе 2 «Код вида операции» нужно указать код «06» (Приказ ФНС России от 14.03.2016 N ММВ-7-3/136@).

Как налоговому агенту учесть исчисленный НДС?

Если налоговый агент является плательщиком НДС и иностранные услуги (работы) приобретены для осуществления облагаемых операций, НДС, исчисленный налоговым агентом можно принять к вычету (п.2.2, 3 ст.171 и п.1 ст.172 НК РФ в ред. Федерального закона от 28.12.2022 N 565-ФЗ с 01.01.2023 г., Письмо Минфина России от 16.11.2020 N 03-07-08/99626).

До 1 января 2023 года налоговые агенты могли принимать к вычету удержанный НДС только после его фактической уплаты в бюджет. Но с 1 января 2023 года из-за введения единого налогового платежа (ЕНП) «агентский» НДС уплачивается в его составе. По общему правилу ЕНП засчитывается в счет исполнения обязанностей налогоплательщиков и налоговых агентов в день наступления срока уплаты. Поэтому законодатели решили, что налоговые агенты сразу смогут «зачесть» (принять к вычету) агентский НДС, как только его удержат и начислят. Вычет НДС налоговые агенты производят на основании документов, подтверждающих исчисление сумм налога (п.1 ст.172 НК РФ в ред. с 01.01.2023 г.). Т.е. если налоговый агент, например, в 1-м квартале 2023 года при перечислении денежных средств за оказанные иностранной компанией услуги удержал НДС и отразил эти суммы в Разделе 2 декларации по НДС, то в этой же декларации начисленные суммы «агентского» НДС могут быть приняты к вычету.

Но, обратите внимание! Вычет можно произвести только после принятия на учет выполненных работ (услуг) и при наличии соответствующих первичных документов (подтверждающих факт их принятия на учет) (Письмо Минфина РФ от 20.02.2021 г. N 03-07-08/12121, Письмо ФНС РФ от 12.08.2009 N ШС-22-3/634@ и Решение ВАС РФ от 12.09.2013 N 10992/13). Т. е налоговый агент не вправе заявить к вычету НДС, удержанный им при перечислении предоплаты до тех пор, пока услуги не будут оказаны (работы выполнены).

Пример. 15.02.2023 г. российская организация перечислила иностранной компании аванс 50% в счет оплаты рекламных услуг. Услуги были оказаны 01.04.2023 г. Окончательная оплата услуг была произведена 04.04.2023 г. По условиям договора стоимость услуг не включает НДС и составляет 1000 евро.

Предположим, что курс евро составляет:

- на 15.02.2023 г. — 86 руб.

- на 04.04.2023 г.- 87 руб.

При перечислении 50%-го аванса в сумме 500 евро налоговый агент должен уплатить в бюджет НДС. Налоговая база — 600 евро (500 + (500*20%)), соответственно НДС составляет 100 евро (600 евро*20/120), что по курсу на дату оплаты услуг (15.02.2023 г) соответствует 8600 руб. (100*86 руб.). Данная сумма должна быть начислена в декларации по НДС за 1-й квартал 2023 года и перечислена в бюджет в составе ЕНП по 1/3 от суммы: не позднее 28.04, 28.05 и 28.06.2023 г.

Поскольку во 1-м квартале 2023 года услуги не были оказаны, данная сумма НДС к вычету не принимается.

При оказании услуг (01.04.2023 г.) НДС не начисляется. Обязанность по исчислению и уплате НДС возникает на дату перечисления окончательной оплаты за оказанные услуги, т.е. 04.04.2023. Иностранной компании перечислено 500 евро, т.е. сумма «удержанного» НДС составила 100 евро (500 евро *20% или (500 + (500*20%)*20/120). По курсу на дату оплаты услуг сумма НДС, которую налоговый агент должен начислить в бюджет с оплаты иностранному партнеру составит 8700 руб. (100 евро*87 руб.).

Поскольку услуги оказаны во 2-м квартале 2023 г., НДС, начисленный в бюджет при перечислении денежных средств иностранному партнеру, налоговый агент может принять к вычету во 2-м квартале 2023 г. Т.е. в декларации по НДС за 2-й квартал 2023 года он заявит к вычету: 8600 руб. (НДС, начисленный при перечислении аванса в 1-м квартале) и 8700 руб. (НДС, начисленный при перечислении окончательной оплаты услуг).

По мнению Минфина РФ налоговый агент не вправе переносить вычет НДС на более поздний период, т.е. вычет «агентского» НДС необходимо заявить в том квартале, в котором возникло право на вычет (Письма Минфина России от 14.07.2020 г. N 03-07-14/61018, от 17.10.2017 N 03-07-11/67480) или отказаться от него вовсе.

При принятии к вычету «агентского» НДС выставленный счет-фактура регистрируется в книге покупок, а в графе 2 «Код вида операции» нужно указывать код «06» (Приказ ФНС России от 14.03.2016 N ММВ-7-3/136@).

Если услуги приобретаются для деятельности, указанной в п.2 ст.170 НК РФ (т.е. для необлагаемой деятельности или неплательщиком НДС), то «агентский» НДС к вычету не принимается, а учитывается в стоимости приобретенных услуг, т.е. учитывается в расходах по налогу на прибыль (п.2 ст.170 НК РФ), или при применении УСН с объектом «доходы-расходы» (если такие расходы предусмотрены нормами НК РФ).

Отчетность налогового агента

Что включить в декларацию по НДС?

Налоговые агенты — плательщики НДС сдают в налоговый орган обычную декларацию по НДС, включая в нее раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента». Раздел 2 Декларации заполняется отдельно по каждому иностранному лицу. Налоговый вычет «агентского» НДС отражается в строке 180 раздела 3 налоговой декларации.

Налоговые агенты, не являющиеся налогоплательщиками НДС, тоже обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по НДС в срок не позднее 25-го числа месяца, следующего за истекшим кварталом, в котором была перечислена оплата (абз. 1 п. 5 ст. 174 НК РФ). Причем, декларацию можно представить в бумажной форме (абз. 2 п. 5 ст. 174 НК РФ), хотя на практике такая декларация вызывает удивление у налоговых инспекторов.

Налоговые агенты, НЕ являющиеся налогоплательщиками НДС (применяющие УСН, ПСН, а также освобожденные от исполнения обязанностей налогоплательщика в соответствии со статьями 145 и 145.1 НК РФ) заполняют в декларации по НДС титульный лист и раздел 2 декларации. При отсутствии показателей для заполнения раздела 1 декларации в его строках ставятся прочерки. При этом в титульном листе по реквизиту «по месту нахождения (учета)» указывается код «231» (п.3 Порядка заполнения налоговой декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Понятно, что «агентские» счета-фактуры, составленные при перечислении оплаты иностранному партнеру, у плательщиков НДС должны быть отражены в Разделе 9 декларации по НДС (данные из книги продаж), а при принятии это налога к вычету — в Разделе 8 декларации (данные из книги покупок).

А обязан ли неплательщик НДС, применяющий спецрежимы, например «упрощенку», включать в декларацию по НДС Раздел 9 декларации (данные из книги продаж)? Как уже упоминалось, Порядок заполнения декларации требует от таких налоговых агентов включить в декларацию только титульный лист, Раздел 1 и Раздел 2 (п.3 Порядка заполнения налоговой декларации). Кроме того, несмотря на то, что все налоговые агенты, приобретающие работы или услуги у иностранных партнеров обязаны выставлять счета-фактуры (п.3 ст.168 НК РФ), обязанность вести книгу продаж установлена только для налогоплательщиков НДС (п.3 ст.169 НК РФ).

Таким образом, по мнению автора, формально у «спецрежимников», исполняющих обязанности налогового агента по НДС нет обязанности вести книгу продаж и заполнять Раздел 9 декларации по НДС. Но многие эксперты считают иначе, поскольку в п. 47 Порядка заполнения декларации (в отличие от норм НК РФ) указано, что Раздел 9 декларации заполняется налогоплательщиками (налоговыми агентами) во всех случаях, когда возникает обязанность по исчислению налога на добавленную стоимость в соответствии с НК РФ. Официальных разъяснений нам найти не удалось.

Одно можно сказать точно: налоговые органы не будут предъявлять претензий, если налоговый агент-неплательщик НДС включит в декларацию по НДС «лишний» раздел 9 и отразит в нем выставленный «агентский» счет-фактуру.

Особенности заполнения Раздела 2 декларации по НДС

Как уже говорилось, Раздел 2 Декларации заполняется отдельно по каждому иностранному лицу, у которого приобретаются услуги (работы).

По строке 020 указывается наименование иностранного лица.

В строке 060 отражается сумма НДС, подлежащая уплате в бюджет налоговым агентом по произведенным «иностранцу» оплатам (п.37.7 Порядка заполнения декларации).

В строке 070 отражают код операции, осуществляемой налоговым агентом: 1011712 — при расчетах с иностранной компанией денежными средствами, а при безденежных расчетах —1011711.

При приобретении электронных услуг у иностранных компаний следует указывать код 1011720 — операции, указанные в пункте 10.1 статьи 174.2 НК РФ (Письмо ФНС от 28 сентября 2022 г. N СД-4-3/12845@).

Строки 30, 80 −100 в данном случае не заполняются.

***

Мы рассмотрели лишь общие вопросы определения порядка уплаты НДС или отсутствия такой обязанности при приобретении услуг (работ) у иностранных партнеров. Как показывает наша аудиторская практика, не всегда бухгалтеры могут правильно квалифицировать услуги (работы), оказываемые «иностранцами» в целях определения их места реализации по НДС. Во всех случаях необходим анализ условий заключенных договоров. Поэтому поддержка аудиторов и налоговых юристов поможет минимизировать риски возникновения споров с налоговыми органами или безосновательную уплату НДС в случаях, не предусмотренных НК РФ.

При проведении комплексного аудита в «Правовест Аудит» проводится углубленная проверка налогового учета (по НДС и др. налогам), предоставляется отчет о налоговых рисках, рекомендации по их устранению, а также отчет о выявленных резервах, в т.ч. о переплате налогов. А страховку от налоговых претензий в случае доначисления налогов за проверенный период обеспечивают наши налоговые юристы, представляющие интересы налогоплательщика в налоговых органах, расширенные финансовые гарантии и страховка Ингосстрах, компенсирующая пени и штрафы, если оспорить доначисления не удастся.

Оказание услуг нерезиденту

В этой статье мы рассмотрим основные вопросы налогового учета по договорам оказания услуг. Речь пойдет о контрактах, одной из сторон (заказчиком) которых является иностранная компания, а другой – российская фирма.

Чтобы правильно посчитать налоги по этой операции, необходимо определить место реализации данных услуг. Если им признается Россия, то с полученной выручки следует заплатить НДС. Причем сумму входного налога по ценностям, которые израсходованы при оказании таких услуг, принимают к вычету в обычном порядке. Если услуги реализованы вне России, то платить НДС не нужно. Соответственно суммы входного налога включают в расходы и к вычету не принимают. Место реализации услуг определяют по тем правилам, которые установлены статьей 148 Налогового кодекса. Так, считается, что они оказаны в России, если:

1. Услуги связаны непосредственно с недвижимым имуществом (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), которое находится на территории Российской Федерации. Это, например, строительные, монтажные, строительно-монтажные, ремонтные, реставрационные работы, работы по озеленению, услуги по аренде. Допустим, фирма оказывает услуги иностранной компании по реконструкции офисного здания в г. Оренбурге. Поскольку эти работы связаны с недвижимостью, находящейся на территории России, место их реализации – Россия. Следовательно, оказание услуг подпадает под обложение НДС;

2. Услуги связаны с движимым имуществом, воздушными, морскими судами и судами внутреннего плавания, которые находятся на территории Российской Федерации. Это, например, работы, связанные с монтажом, сборкой, переработкой, обработкой, ремонтом и техническим обслуживанием. К примеру, компания оказывает услуги по ремонту компьютеров. Ремонтная мастерская фирмы находится в г. Смоленске. Поскольку данные услуги связаны с движимым имуществом, находящимся на территории России, место их реализации – Россия;

3. Услуги фактически оказываются на территории России в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта. Например, российская фирма оказывает услуги по обучению иностранных специалистов. Обучение проходит в России. Следовательно, местом реализации этих услуг является Россия. А раз так, их реализацию облагают НДС;

4. Покупатель услуг ведет деятельность на территории Российской Федерации. Это правило распространяется:

- на передачу, предоставление патентов, лицензий, торговых марок, авторских или иных аналогичных прав;

- на услуги по разработке программ и баз данных для ЭВМ, в том числе работы по их адаптации и модификации;

- на консультационные, юридические, бухгалтерские, инжиниринговые, рекламные, маркетинговые услуги, услуги по обработке информации, а также НИОКР;

- на услуги по подбору персонала, который в дальнейшем будет работать в месте деятельности покупателя;

- на услуги по сдаче в аренду движимого имущества, за исключением автомобилей и другого наземного автотранспорта;

- на услуги агента, привлекающего исполнителя для оказания перечисленных выше услуг.

К примеру, российская фирма оказывает консультационные услуги. Организация проконсультировала иностранную компанию, которая в России не зарегистрирована и своего представительства не имеет. Поскольку покупатель ведет свою деятельность вне территории России, местом реализации Россия не является. Следовательно, реализацию НДС не облагают.

В отдельную группу выделены услуги по перевозке (подп. 4.1, 4.2 ст. 148 НК РФ). С 1 января 2006 года местом реализации таких услуг признается Россия, если пункт отправления или назначения находится на ее территории. Отметим, что по статье 164 кодекса оказание некоторых транспортных услуг облагают НДС по ставке 0 процентов. Это услуги:

- по сопровождению, транспортировке, погрузке, перегрузке экспортируемых и импортируемых товаров;

- по перевозке товаров, помещенных под таможенный режим транзита;

- по перевозке пассажиров и багажа при условии, что пункт назначения или отправления расположен за пределами России.

Допустим, российская организация оказывает услуги по перевозке пассажиров и грузов морским транспортом между портами городов Санкт-Петербурга и Калининграда. Пункты отправления и назначения находятся в России. Значит, местом реализации этих услуг является российская территория, и их реализация облагается НДС.

В заключение напомним, что документами, подтверждающими место оказания услуг, являются:

- контракт, заключенный с инокомпанией;

- акты их сдачи-приемки;

- документы о госрегистрации иностранного юридического лица.

Юрист М.И. Дмитриева

Персонифицированные сведения о физлицах: последние разъяснения

Персонифицированные сведения о физлицах (ПСФЛ) – казалось, бы, простейший отчет, потому что сумма там отражается в одной-единственной строке 070. Но когда бухгалтеры стали заполнять этот отчет, стало понятно – гладко было на бумаге, да забыли про овраги.

Что нужно знать про гражданско-правовой договор в 2023 году

Сотрудничество с исполнителями по договорам ГПХ приобретает все большую популярность. А введение самозанятости лишь поспособствовало этому. Разберем, что из себя представляет ГПД, с кем его можно заключить и какие обязанности он накладывает на заказчика.

НДС при импорте услуг уплачивается российскими компаниями и ИП, которые выступают в таких сделках налоговыми агентами. Как правильно посчитать налог, как и когда его перечислить, где взять счет-фактуру и что обязательно отразить в договоре, чтобы не попасть на уплату налога сверх суммы сделки, узнайте из нашей статьи.

Определение импорта услуг

Для того чтобы узнать, является ли хозяйственная операция импортом услуг, необходимо удостовериться, что:

- место оказания услуг — территория РФ;

Место оказания услуг определяется в соответствии со ст. 148 НК РФ. НДС облагаются только услуги, местом оказания которых является территория РФ. В частности, в подп. 4 п. 1 ст. 148 НК указано, что если покупатель услуги ведет хоздеятельность на территории РФ, то и местом ее оказания будет Россия. В этой же статье дан расширенный перечень услуг, которые попадают под действие указанного подпункта.

- поставщик — иностранная компания, которая не зарегистрирована в России в качестве налогоплательщика;

Если иностранная компания-поставщик не зарегистрирована в России как налогоплательщик, то российский покупатель услуг выступает в качестве налогового агента (п. 2 ст. 161 НК РФ). При этом Минфин считает, что в качестве иностранных поставщиков услуг следует учитывать не только компании, но и индивидуальных предпринимателей-иностранцев (письмо от 22.06.2010 № 03-07-08/181). Чтобы узнать, не состоит ли иностранец-поставщик на налоговом учете в РФ, стоит зайти на сайт ФНС и попробовать узнать его ИНН. Заметим также, что импорт услуг не требует таможенного оформления.

- услуг нет в перечне освобожденных от НДС по ст. 149 НК РФ.

Если услуги иностранного поставщика не облагаются НДС (освобождены от уплаты НДС), то обязанности по уплате налога за иностранного контрагента не возникает (см. письма Минфина России от 17.08.2012 № 03-07-08/252, от 11.07.2012 № 03-07-08/177, от 11.10.2011 № 03-07-08/284, от 02.09.2011 № 03-07-08/274). Но при этом налогоплательщик обязан сдать декларацию с заполненными сведениями в разделе 7.

Обязанности налогового агента

Налоговый агент выполняет свои обязанности в соответствии с п. 3 ст. 24 НК РФ.

См. «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

Так, налоговый агент обязан удержать НДС и перечислить его в бюджет на основании п. 4 ст. 24 НК, а в п. 5 этой статьи указано об ответственности налоговых агентов за невыполнение возложенных на них обязанностей.

Покупатель импортируемой услуги будет выполнять обязанности налогового агента в любом случае, даже если он не является плательщиком НДС или освобожден от уплаты налога (п. 2 ст. 161 НК РФ). Подробные разъяснения по этому моменту даны в письмах Минфина от 22.06.2010 № 03-07-08/181, от 29.04.2010 № 03-07-14/30.

Уплата НДС налоговыми агентами производится по месту своего нахождения (п. 3 ст. 174 НК РФ).

База налогообложения и налоговая ставка

В соответствии с п. 1 ст. 161 НК РФ налоговая база — это сумма дохода поставщика-иностранца с учетом налога. Это значит, что при перечислении денег иностранному контрагенту российская компания должна будет удержать НДС и перечислить его в бюджет. Данный момент обязательно нужно учитывать и, чтобы не было потом недоразумений с поставщиком услуги, фиксировать в договоре, указав такую цену на услугу, которая при удержании НДС продолжала бы устраивать контрагента.

См. также статью «Как определить налоговую базу по НДС (момент определения)?».

Однако не все иностранные компании могут соглашаться с таким условием. В этом случае вам придется уплатить налог сверх законтрактованной суммы (письма Минфина от 26.05.2016 № 03-07-13/1/30201, от 13.04.2016 № 03-07-08/21231 и др., постановление Президиума ВАС РФ от 03.04.2012 № 15483/11).

Важно! Рекомендация от «КонсультантПлюс»

Если из договора следует, что стоимость товаров (работ, услуг) не включает НДС, то перечислить налог в бюджет придется за счет собственных средств.

Для этого сначала налоговую базу увеличьте…(подробнее смотрите в КонсультантПлюс).

Что касается налоговой ставки, то операции по оказанию услуг в большинстве своем облагаются по ставке 20%. Но бывают ситуации, когда применяется ставка 0% (их перечень приведен в п. 1 ст. 164 НК РФ) либо операция освобождается от уплаты НДС (пп. 2–3 ст. 149 НК РФ).

Сумма налога определяется исходя из пересчитанной по курсу Центробанка (на день оплаты поставщику-иностранцу) валютной стоимости услуги (п. 3 ст. 153 НК РФ).

Порядок и срок уплаты НДС

Налог на добавленную стоимость удерживается налоговыми агентами в момент перечисления средств поставщику услуги. Следует иметь в виду, что обслуживающий покупателя российский банк не примет платежное поручение на оплату иностранному контрагенту причитающейся суммы по договору без одновременного предоставления «платежки» на сумму удержанного налога (п. 4 ст. 174 НК РФ). Соответственно, НДС исчисляется на дату оплаты средств контрагенту. При этом в платежном поручении следует указать свой статус «02» в поле 101.

Выписка счета-фактуры

После перечисления средств иностранному поставщику налоговый агент выписывает сам себе счет-фактуру на сумму удержанного налога (п. 3 ст. 168 НК РФ). Обратите внимание, что документ в данном случае составляется от имени иностранной компании (абз. 2 подп. «в», абз. 2 подп. «г» п. 1 Правил заполнения счета-фактуры, утвержденных постановлением № 1137).

Важно! «КонсультантПлюс» предупреждает

Срок составления счета-фактуры налоговыми агентами Налоговым кодексом РФ не установлен.

Полагаем, что в общем случае налоговые агенты должны выставлять счет-фактуру…(посмотреть рекомендацию полностью в КонсультантПлюс).

Впоследствии, при использовании права на вычет, покупатель зарегистрирует этот счет-фактуру в книге покупок (п. 23 Правил ведения книги покупок, утвержденных постановлением № 1137).

Может ли налоговый агент принять к вычету НДС с аванса, уплаченного иностранному исполнителю, читайте в статье «НДС с аванса иностранному исполнителю нельзя взять к вычету».

О заполнении декларации по НДС налоговым агентом читайте в материалах:

- «Как правильно заполнить декларацию по НДС налоговому агенту?»;

- «Как правильно заполнить налоговому агенту раздел 2 декларации по НДС?».

Итоги

Импортом приобретение услуг признается тогда, когда зарубежный поставщик услуг не стоит на учете в ФНС России как налогоплательщик, а местом оказания услуги является территория РФ. При импорте услуг российский покупатель становится налоговым агентом.

Обязанность налогового агента по удержанию НДС возникает в момент перечисления оплаты за полученную от иностранного контрагента услугу. Сумма налога рассчитывается в рублях исходя из суммы валютного платежа, переведенного в рубли по курсу Центробанка на день оплаты. Банк не примет от налогового агента платежное поручение на перевод денег поставщику-иностранцу без одновременного представления платежки на сумму удержанного налога.

Распределение входного НДС при оказании услуг иностранным контрагентам

23.08.2019

С 1 июля 2019 года изменился порядок применения вычета по НДС при выполнении работ (оказании услуг) иностранным контрагентам. Так, если местом реализации работ (услуг) не признается территория РФ и работы (услуги) не освобождены от налога, то входной НДС можно принять к вычету. Также уточнен порядок ведения раздельного учета. Эксперты 1С на примере «1С:Бухгалтерии 8» редакции 3.0 рассказывают о порядке распределения НДС при оказании услуг, местом реализации которых не признается территория РФ.

Работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц (п. 4 ст. 38 НК РФ). А услугой признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности (п. 5 ст. 38 НК РФ).

Реализация работ (услуг) на территории Российской Федерации является объектом налогообложения налогом на добавленную стоимость (пп. 1 п. 1 ст. 146 НК РФ).

Порядок определения места реализации работ (услуг) установлен в статье 148 НК РФ. Так, при оказании консультационных услуг, а также при предоставлении лицензий (кроме электронных услуг) местом реализации будет признаваться территория РФ, если покупатель осуществляет деятельность на территории РФ (т. е. фактически присутствует на территории РФ на основе государственной регистрации (пп. 4 п. 1 ст. 148 НК РФ). Следовательно, при оказании вышеназванных услуг иностранному контрагенту местом реализации территория РФ признаваться не будет, и, следовательно, будет отсутствовать объект налогообложения по НДС.

Кроме того, целый ряд услуг не подлежит налогообложению (освобожден от налогообложения) положениями статьи 149 НК РФ. Так, например, согласно подпункту 26 пункта 2 статьи 149 НК РФ освобождена от налогообложения передача исключительных прав на программы для ЭВМ, а также передача прав на программы для ЭВМ на основании лицензионного договора.

С 01.07.2019 согласно новой редакции главы 21 НК РФ (в ред. Федерального закона от 15.04.2019 № 63-ФЗ) суммы НДС, предъявленные поставщиками товаров (работ, услуг), имущественных прав или уплаченные при ввозе товаров на территорию РФ, учитываются налогоплательщиками в целях налогообложения одним из следующих способов:

- Принимаются к вычету (возмещению):

- если приобретения предназначены для осуществления облагаемых НДС операций (ст. ст. 171, 172, 176 НК РФ);

- если приобретения предназначены для осуществления операций по реализации работ (услуг), местом реализации которых не признается территория РФ (кроме операций, предусмотренных ст. 149 НК РФ) (пп. 3 п. 2 ст. 171 НК РФ в ред. Закона № 63-ФЗ).

- Учитываются в стоимости приобретенных товаров (работ, услуг), имущественных прав, в том числе основных средств и нематериальных активов, если такие товары (работы, услуги), имущественные права:

- предназначены для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не облагаемых НДС (освобожденных от налогообложения) (пп. 1 п. 2 ст. 170 НК РФ);

- предназначены для операций по производству и (или) реализации товаров, местом реализации которых не признается территория РФ (пп. 2 п. 2 ст. 170 НК РФ в ред. Закона № 63-ФЗ);

- предназначены для операций по реализации работ (услуг), предусмотренных статьей 149 НК РФ, местом реализации которых не признается территория РФ (пп. 2.1 п. 2 ст. 171 НК РФ в ред. Закона № 63-ФЗ);

- приобретены лицами, не являющимися налогоплательщиками НДС или освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога (пп. 3 п. 2 ст. 170 НК РФ);

- предназначены для производства и (или) реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с пунктом 2 статьи 146 НК РФ (пп. 4 п. 2 ст. 170 НК РФ).

Если в одном налоговом периоде налогоплательщик осуществляет операции, подлежащие налогообложению, и операции, не облагаемые НДС, то он обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ) и раздельный учет сумм предъявленного поставщиками НДС (п. 4 ст. 170 НК РФ).

При ведении раздельного учета суммы входного НДС по приобретенным товарам (работам, услугам), имущественным правам (п. 4 ст. 170 НК РФ):

- учитываются в стоимости при использовании приобретений для осуществления операций, не облагаемых НДС;

- принимаются к вычету при использовании приобретений для осуществления операций, облагаемых НДС;

- принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 статьи 170 НК РФ.

При этом для целей пунктов 4, 4.1 статьи 170 НК РФ к операциям, подлежащим налогообложению, относятся также операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных статьей 149 НК РФ) (абз. 9 п. 4 ст. 170 НК РФ в ред. Закона № 63-ФЗ).

В тех налоговых периодах, в которых доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, реализация которых не облагается НДС, не превышает 5 % общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, налогоплательщик вправе не производить распределение входного НДС. При этом суммы налога, подлежащие распределению по приобретенным товарам (работам, услугам), имущественным правам, в указанном налоговом периоде принимаются к вычету в полном объеме.

Распределения входного НДС при оказании услуг иностранцам в «1С:Бухгалтерии 8»

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 распределения входного НДС при оказании с 01.07.2019 услуг, местом реализации которых не признается территория РФ.

Пример

Организация ООО «ТФ-Мега» осуществляет операции, как облагаемые НДС, так и освобождаемые от налогообложения в соответствии со статьей 149 НК РФ, а также операции, местом реализации которых не признается территория РФ. Кроме того, ООО «ТФ-Мега» реализует товары со склада физическим лицам и является по данному виду деятельности плательщиком ЕНВД.

Организация ООО «ТФ-Мега»:

11.07.2019 — приобрела 10 шт. картриджей для офисных принтеров стоимостью 24 000,00 руб. (в т. ч. НДС 20 % — 4 000,00 руб.), из которых 16.07.2019 передала 3 картриджа со склада в офис организации для использования;

30.09.2019 — отразила приобретенную услугу по аренде офисного помещения за III квартал 2019 года стоимостью 108 000,00 руб. (в т. ч. НДС 20 % — 18 000,00 руб.).

Кроме того, в III квартале организация ООО «ТФ-Мега»:

- отгрузила товары в режиме оптовой торговли (т. е. облагаемые НДС) на сумму 720 000,00 руб. (в т. ч. НДС 20 % — 120 000,00 руб.);

- реализовала товары в режиме ЕНВД на сумму 100 000,00 руб.;

- раздала в рекламных целях товары (ручки с логотипами компании стоимостью 96 руб. за 1 шт.) на общую сумму 9 600,00 руб.;

- оказала рекламные услуги иностранной компании на сумму 1 000,00 EUR (курс EUR — 72,7000);

- передала права на программу для ЭВМ иностранной компании по лицензионному договору на сумму 2 000,00 EUR (курс EUR — 72,5000).

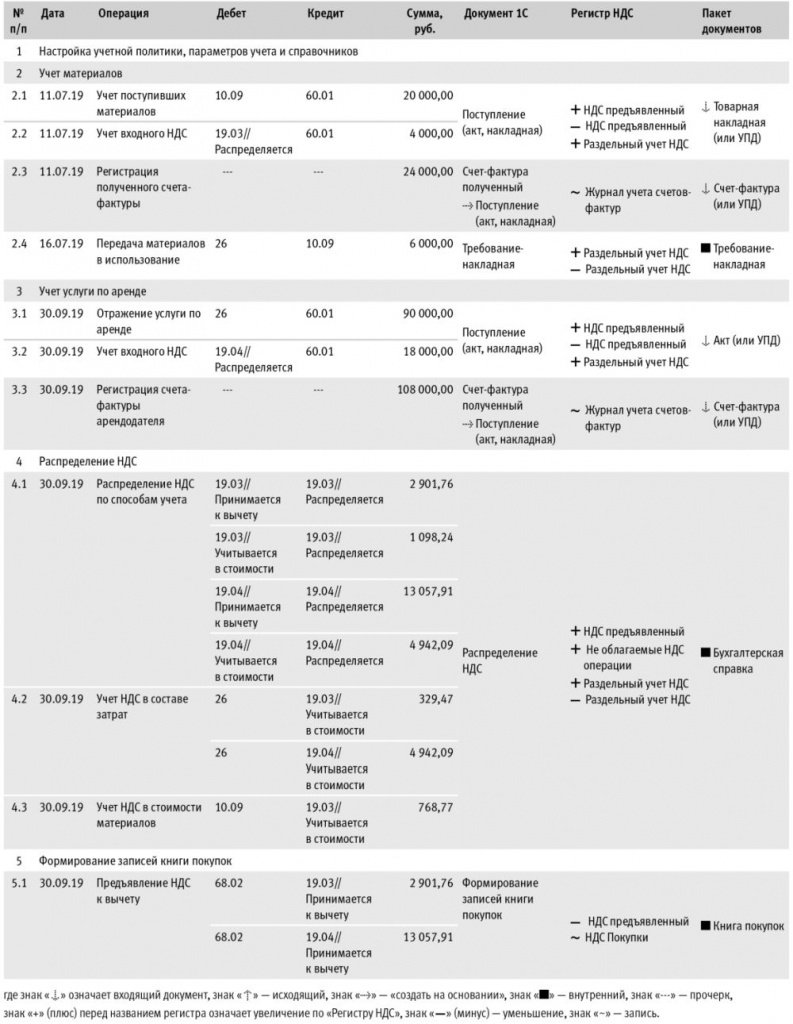

Последовательность операций приведена в таблице.

Таблица

Настройка учетной политики, параметров учета и справочников

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг) как облагаемых НДС, так и освобождаемых от налогообложения, а также операций, местом реализации которых не признается территория РФ, необходимо произвести соответствующие настройки учетной политики и параметров учета.

На закладке НДС формы Учетная политика (раздел Главное — подраздел Настройки — Налоги и отчеты) следует установить флаг Ведется раздельный учет входящего НДС и Раздельный учет НДС по способам учета.

В настройках параметров учета (раздел Администрирование — подраздел Настройки программы — Параметры учета), пройдя по гиперссылке Настройка плана счетов, в строке Учет сумм НДС по приобретенным ценностям следует установить значение По контрагентам, счетам-фактурам полученным и способам учета. Для этого необходимо, перейдя по соответствующей гиперссылке, проставить флаг для значения По способам учета.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) появится возможность указания способа учета НДС, который может принимать значения:

- Принимается к вычету;

- Учитывается в стоимости;

- Блокируется до подтверждения 0 %;

- Распределяется.

Для того чтобы при поступлении ТМЦ в документе Поступление (акт, накладная) значение Способ учета НДС заполнялось автоматически, можно воспользоваться настройкой регистра сведений Счета учета номенклатуры (раздел Справочники — подраздел Товары и услуги — Номенклатура).

С 01.07.2019 суммы налога, предъявленные покупателю при приобретении товаров (работ, услуг), в т. ч. основных средств (ОС) и нематериальных активов (НМА), или фактически уплаченные при ввозе товаров, в т. ч. ОС и НМА:

- учитываются в стоимости таких товаров (работ, услуг) в случае их использования для операций по производству и (или) реализации товаров, местом реализации которых не признается территория РФ (пп. 2 п. 2 ст. 170 НК РФ в ред. Закона № 63-ФЗ);

- учитываются в стоимости таких товаров (работ, услуг) в случае их использования для операций по реализации работ (услуг), предусмотренных статьей 149 НК РФ, местом реализации которых не признается территория РФ (пп. 2.1 п. 2 ст. 170 НК РФ в ред. Закона № 63-ФЗ);

- принимаются к вычету в случае использования товаров (работ, услуг) для осуществления операций по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ, за исключением операций, предусмотренных статьей 149 НК РФ (пп. 3 п. 2 ст. 171 НК РФ в ред. Закона № 63-ФЗ).

При этом в целях применения пунктов 4 и 4.1 статьи 170 НК РФ операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных статьей 149 НК РФ), относятся к операциям, подлежащим налогообложению (абз. 9 п. 4 ст. 170 НК РФ в ред. Закона № 63-ФЗ).

Поскольку с 01.07.2019 изменяется порядок учета входного НДС и порядок распределения сумм входного НДС при оказании услуг (выполнении работ), местом реализации которых не признается территория РФ, необходимо проверить настройки кодов операций в договоре с иностранным контрагентом (раздел Справочники — подраздел Покупки и продажи — Договоры) и в номенклатуре (раздел Справочники — подраздел Товары и услуги — Номенклатура).

При оказании услуг (выполнении работ), местом реализации которых не признается территория РФ, в договоре с иностранным контрагентом (раздел Справочники — подраздел Покупки и продажи — Договоры) в поле Код операции следует установить одно из значений, приведенных в Приложении № 1 к Порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@:

- «1010812» — при реализации работ (услуг), местом реализации которых не признается территория РФ согласно статье 148 НК РФ (рис. 4);

- «1010821» — при реализации работ (услуг), местом реализации которых не признается территория РФ согласно пункту 29 Приложения № 18 к Договору о Евразийском экономическом союзе.

Так, при оказании иностранным партнерам (Германия) рекламных услуг, а также при передаче прав на программу для ЭВМ должно быть установлено значение «1010812».

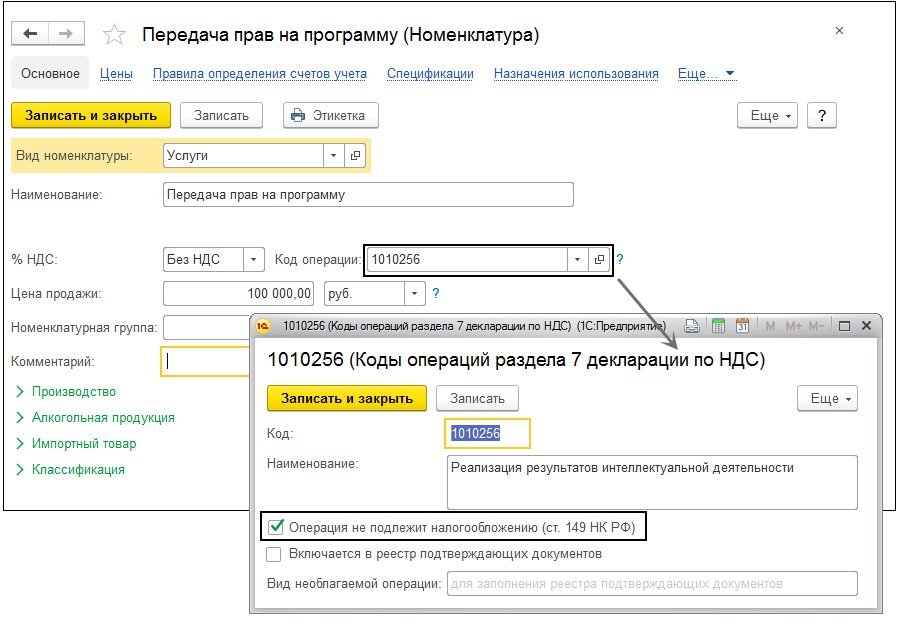

Поскольку при оказании услуг (выполнении работ), местом реализации которых не признается территория РФ, учет входного НДС и порядок распределения входного НДС зависят от того, является или нет данная операция освобождаемой от налогообложения согласно статье 149 НК РФ, то для освобождаемой от налогообложения операции следует указать в справочнике номенклатуры (раздел Справочники — подраздел Товары и услуги — Номенклатура):

- в поле % НДС — значение Без НДС;

- в поле Код операции — код освобождения по статье 149 НК РФ согласно Приложению № 1 к порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

Так, для передачи прав на программу для ЭВМ (пп. 26 п. 2 ст. 149 НК РФ) должен быть указан код операции «1010256» и проставлен флаг Операция не подлежит налогообложению (ст. 149 НК РФ), рис. 1.

Рис. 1. Заполнение справочника «Номенклатура»

Напомним, что данные настройки номенклатуры используются также для автоматического заполнения в программе Раздела 7 налоговой декларации по НДС и для формирования реестра документов, подтверждающих обоснованность применения налоговых льгот, согласно письму ФНС России от 26.01.2017 № ЕД-4-15/1281@.

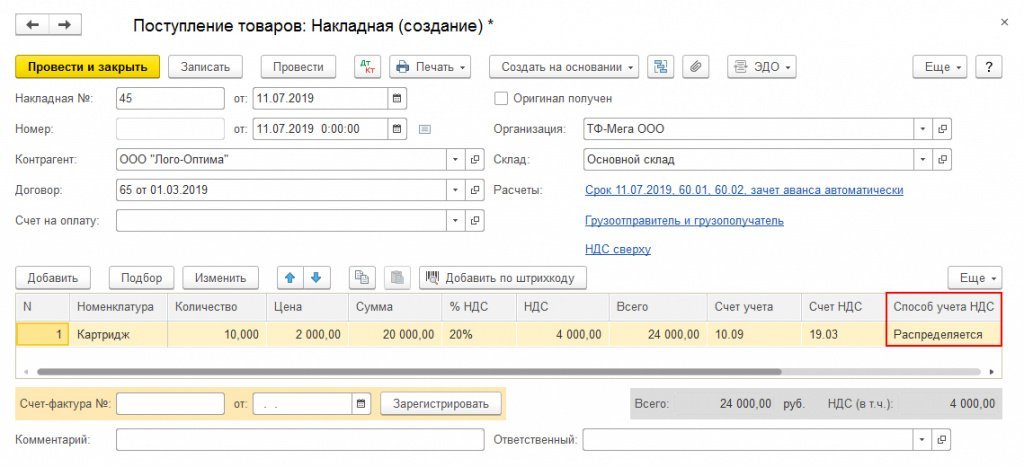

Учет материалов

Поступление материалов (картриджей) в организацию (операции 2.1 «Учет поступивших материалов»; 2.2 «Учет входного НДС») регистрируется с помощью документа Поступление (акт, накладная) с видом операции Товары (накладная) (раздел Покупки — подраздел Покупки), рис. 2.

Рис. 2. Поступление материалов

Поскольку ООО «ТФ-Мега» осуществляет как облагаемые, так и не облагаемые налогом операции, а приобретенные картриджи используются в офисе компании, т. е. во всех осуществляемых операциях, то в поле Способ учета НДС указывается значение Распределяется.

В результате проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 10.09 Кредит 60.01

— на стоимость приобретенных картриджей без НДС;

Дебет 19.03 Кредит 60.01

— на сумму НДС, предъявленную продавцом по приобретенным картриджам для офисных принтеров. При этом у счета 19.03 указывается третье субконто, которое отражает способ учета НДС, — Распределяется.

В результате проведения документа Поступление (акт, накладная) выполняются записи в регистр накопления НДС предъявленный.

Поскольку сумма входного НДС подлежит распределению, то в регистр НДС предъявленный одновременно вводятся две записи: одна — с видом движения Приход и событием Предъявлен НДС Поставщиком, вторая — с видом движения Расход и событием НДС подлежит распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС.

Запись регистра Раздельный учет НДС производится для дальнейшего распределения суммы входного НДС, а также для использования данных о приобретенных материалах, по которым предъявленная сумма НДС включена в стоимость, в случае изменения их целевого назначения.

Для регистрации полученного счета-фактуры (операция 2.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (см. рис. 2) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Кроме того:

- в поле Получен будет проставлена дата регистрации документа Поступление (акт, накладная), которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором электронного документооборота (ЭДО), указанная в его подтверждении;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

- в поле Код вида операции будет отражено значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@;

- переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде.

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, и в документе Счет-фактура полученный в строке Сумма указано, что суммы для регистрации в журнале учета (из них по комиссии) равны нулю, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

Списание материалов (картриджей для принтеров) для использования в офисе организации (подразделение «Администрация») (операция 2.4 «Передача материалов в использование») производится с помощью документа Требование-накладная (раздел Производство — подраздел Выпуск продукции).

В шапке документа указывается:

- в поле Склад — склад, с которого будут передаваться материалы;

- при установленном флаге Счета затрат на закладке Материалы появятся графы: Статья затрат, Подразделение затрат, Номенклатурная группа и Способ учета НДС, которые позволят установить соответствующие значения для каждой номенклатурной позиции. При отсутствии флага в документе появится дополнительная закладка Счет затрат, на которой устанавливаются значения, единые для всех номенклатурных позиций.

Для более удобного и быстрого добавления материалов в документ можно использовать кнопку Подбор на закладке Материалы.

В документе Требование-накладная присутствует возможность внесения изменений в способ учета входного НДС, если возникнет такая необходимость.

После проведения документа Требование-накладная в регистр бухгалтерии вводится запись:

Дебет 26 Кредит 10.09

— на стоимость картриджей, переданных в офис для использования.

В регистр Раздельный учет НДС вносятся записи с видом движения Расход и Приход с соответствующей аналитикой учета затрат на сумму НДС, предъявленную поставщиком и относящуюся к переданным в эксплуатацию картриджам.

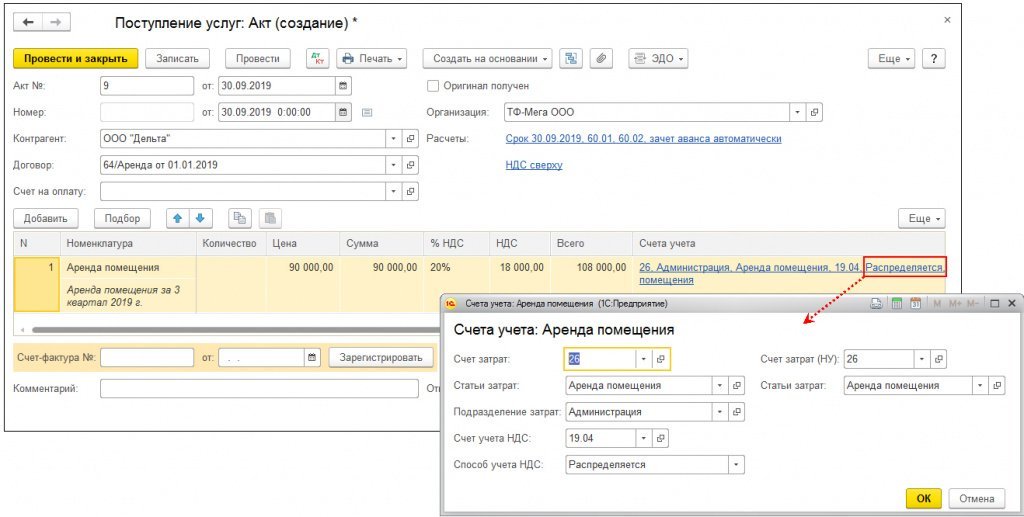

Учет услуги по аренде

Для выполнения операций 3.1 «Отражение услуги по аренде»; 3.2 «Учет входного НДС» необходимо создать документ Поступление (акт, накладная) с видом документа Услуги (акт) (раздел Покупки — подраздел Покупки), рис. 3.

Рис. 3. Оказание услуги по аренде

Поскольку услуга по аренде офисного помещения относится ко всей деятельности организации, то сумму предъявленного арендодателем НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

— на стоимость оказанной услуги по аренде помещения, составляющую 90 000,00 руб.;

Дебет 19.04 Кредит 60.01

— на сумму НДС, предъявленную арендодателем и составляющую 18 000,00 руб. При этом у счета 19.04 появится третье субконто, отражающее способ учета НДС — Распределяется.

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную арендодателем и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

Для регистрации полученного от арендодателя счета-фактуры (операция 3.3 «Регистрация счета-фактуры арендодателя») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Распределение НДС

Согласно абзацу 4 пункта 4 статьи 170 НК РФ суммы предъявленного НДС по товарам (работам, услугам), имущественным правам, приобретенным как для осуществления облагаемых операций, так и для операций, освобождаемых от налогообложения, принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 статьи 170 НК РФ.

С 01.07.2019 в целях применения пунктами 4 и 4.1 статьи 170 НК РФ операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных статьей 149 НК РФ), относятся к операциям, подлежащим налогообложению (пп. «б» п. 3 ст. 1 Федерального закона от 15.04.2019 № 63-ФЗ).

При оказании услуг (передаче прав) иностранному лицу с 01.07.2019 с учетом положений главы 21 НК РФ (в ред. Закона № 63-ФЗ):

- для рекламной услуги — местом реализации территория РФ не признается (пп. 4 п. 1 ст. 148 НК РФ); операция от налогообложения не освобождена (ст. 149 НК РФ); входной НДС принимается к вычету (п. 1 ст. 170 НК РФ); для целей ведения раздельного учета операция учитывается как облагаемая (абз. 9 п. 4 ст. 170 НК РФ в ред. Закона № 63-ФЗ);

- для передачи прав на программу для ЭВМ — местом реализации территория РФ не признается (пп. 4 п. 1 ст. 148 НК РФ); операция освобождена от налогообложения (пп. 26 п. 2 ст. 149 НК РФ); входной НДС учитывается в стоимости приобретений (пп. 2.1 п. 2 ст. 170 НК РФ в ред. Закона № 63-ФЗ); для целей ведения раздельного учета операция учитывается как необлагаемая (абз. 9 п. 4 ст. 170 НК РФ в ред. Закона № 63-ФЗ).

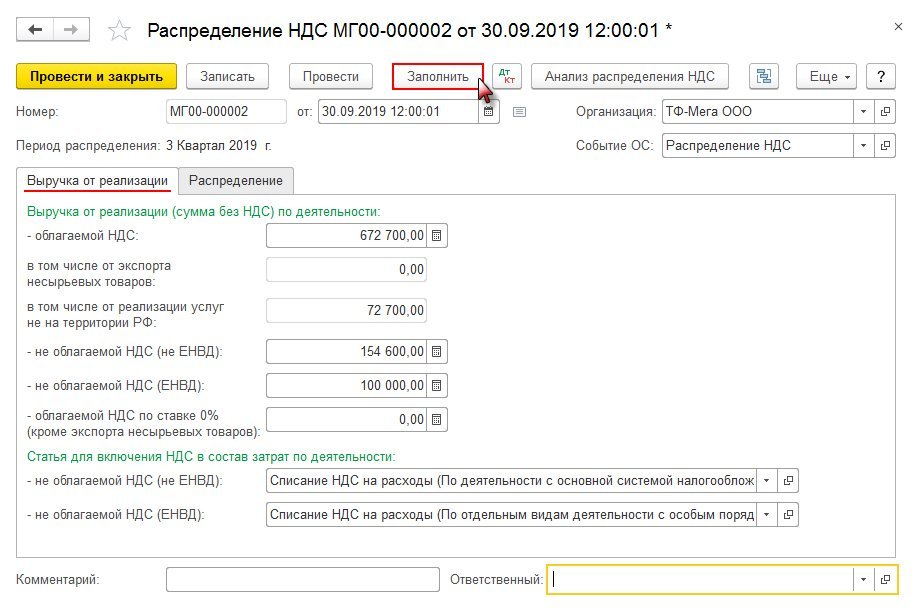

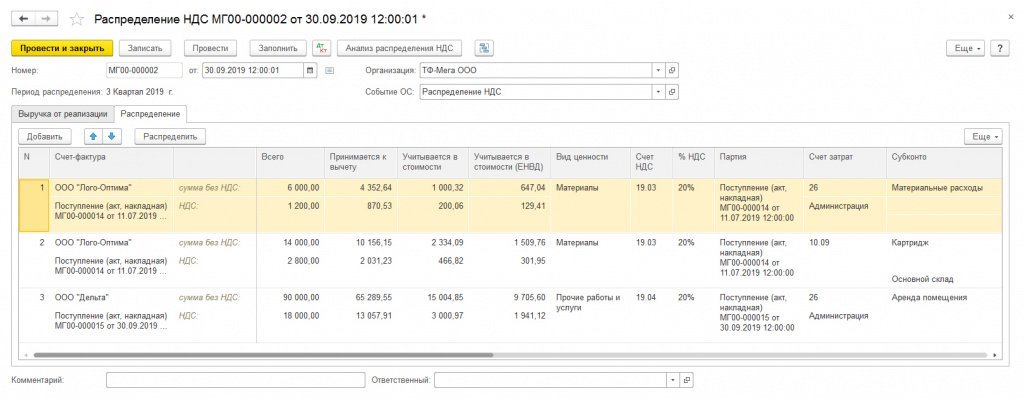

Автоматическое распределение суммы входного НДС (операции 4.1 «Распределение НДС по способам учета»; 4.2 «Учет НДС в составе затрат»; 4.3 «Учет НДС в стоимости материалов») производится регламентным документом Распределение НДС (раздел Операции — подраздел Закрытие периода), рис. 4.

Рис. 4. Документ «Распределение НДС», закладка «Выручка от реализации»

Распределение предъявленной суммы НДС производится по тем приобретениям, по которым в способе учета НДС указано значение Распределяется, т. е. по приобретенным картриджам и аренде помещения.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

После выполнения этой команды на закладке Выручка от реализации (рис. 4) будут автоматически рассчитаны:

- сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС (с выделением в том числе суммы выручки от реализации на экспорт несырьевых товаров и суммы выручки от реализации услуг, местом реализации которых не признается территория РФ согласно статье 148 НК РФ, т. е. услуг не на территории РФ);

- сумма выручки от деятельности, не облагаемой НДС (не ЕНВД);

- сумма выручки от деятельности, не облагаемой НДС (ЕНВД);

- сумма выручки от реализации, облагаемой НДС по ставке 0 % (кроме экспорта несырьевых товаров).

Таким образом, показатели пропорции для распределения НДС за III квартал 2019 года будут составлять:

- выручка от облагаемой деятельности (стоимость отгруженных товаров, работ, услуг, имущественных прав) за III квартал 2019 года без учета НДС — 672 700,00 руб. (600 000,00 руб. (реализация товаров, облагаемая НДС по ставке 20 %, без учета НДС) + 72 700,00 руб. (оказание рекламных услуг иностранному лицу));

- выручка от не облагаемой НДС деятельности (не ЕНВД) — 154 600,00 руб. (9 600,00 руб. (передача товаров в рекламных целях) + 145 000,00 руб. (передача прав на программу для ЭВМ));

- выручка от не облагаемой НДС деятельности (ЕНВД) — 100 000,00 руб.

Кроме того, следует обратить внимание, что при осуществлении деятельности, облагаемой в соответствии с различными режимами (общий режим налогообложения и ЕНВД), и распределении затрат между этими видами деятельности, соответствующим образом учитывается и доля НДС, включаемая в стоимость приобретенных товаров (работ, услуг). Для этого в полях Статья для включения НДС в состав затрат по деятельности должны быть указаны:

- в поле не облагаемой НДС (не ЕНВД) — значение Списание НДС на расходы (По деятельности с основной системой налогообложения);

- в поле не облагаемой НДС (ЕНВД) — значение Списание НДС на расходы (По отдельным видам деятельности с особым порядком налогообложения).

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС (рис. 5).

Рис. 5. Документ «Распределение НДС», закладка «Распределение»

Согласно рассчитанной пропорции:

- доля НДС, принимаемая к налоговому вычету, будет составлять 72,54 % (672 700,00 руб. / (672 700,00 руб. + 154 600,00 руб. + 100 000,00 руб.) х 100 %), т. е. 15 958,80 руб. (22 000,00 руб. х 72,54 %);

- доля НДС, включаемая в стоимость приобретений, будет составлять 27,46 % (154 600,00 руб. + 100 000,00 руб.) / (672 700,00 руб. + 154 600,00 руб. + 100 000,00 руб.) х 100 %), т. е. 6 041,20 руб. (22 000,00 руб. х 27,46 %).

Сумма входного НДС, подлежащая включению в стоимость приобретений, будет дополнительно распределена между видами деятельности (общая система налогообложения и ЕНВД).

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

- сумма входного НДС по приобретенным картриджам будет перенесена с кредита счета 19.03 с третьим субконто «Распределяется» в дебет счета 19.03 с третьими субконто «Принимается к вычету» и «Учитывается в стоимости» в соответствии с рассчитанной пропорцией;

- часть суммы входного НДС, подлежащая включению в стоимость, которая относится к не переданным в эксплуатацию картриджам, будет списана с кредита счета 19.03 с третьим субконто «Учитывается в стоимости» в дебет счета 10.09;

- часть суммы входного НДС, подлежащая включению в стоимость, которая относится к уже переданным в эксплуатацию картриджам, будет списана с кредита счета 19.03 с третьим субконто «Учитывается в стоимости» в дебет счета 26;

- сумма входного НДС по аренде будет перенесена с кредита счета 19.04 с третьим субконто «Распределяется» в дебет счета 19.04 с третьими субконто «Принимается к вычету» и «Учитывается в стоимости» в соответствии с рассчитанной пропорцией;

- часть суммы входного НДС, подлежащая включению в стоимость, будет списана с кредита счета 19.04 с третьим субконто «Учитывается в стоимости» в дебет счета 26.

Отметим, что согласно пункту 2 статьи 170 НК РФ предъявленная продавцом сумма НДС, относящаяся к приобретенным товарам (работам, услугам), имущественным правам, используемым для не облагаемой НДС деятельности, должна учитываться в стоимости приобретений. Однако поскольку к моменту расчета пропорции для распределения НДС (к окончанию III квартала 2019 года) часть приобретенных картриджей в количестве 3 шт. уже передана в эксплуатацию и их стоимость списана в дебет счета 26, то после распределения соответствующая этому количеству доля входного НДС также будет отнесена в дебет счета 26 (причем вне зависимости от того, произведено закрытие счета 26 или нет).

В регистр НДС предъявленный будут введены записи с видом движения Приход с событием НДС распределен на суммы НДС, предъявленные поставщиками и подлежащие вычету после распределения. В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения.

В регистр Раздельный учет НДС будут внесены записи:

- с видом движения Расход на суммы НДС, предъявленные поставщиком и подлежащие включению в стоимость приобретенных товаров (работ, услуг) после распределения;

- с видом движения Приход для отражения НДС, включенного в стоимость приобретенных материалов, не отнесенных на затраты, для сохранения информации о том, что именно по этой партии ценностей НДС был распределен.

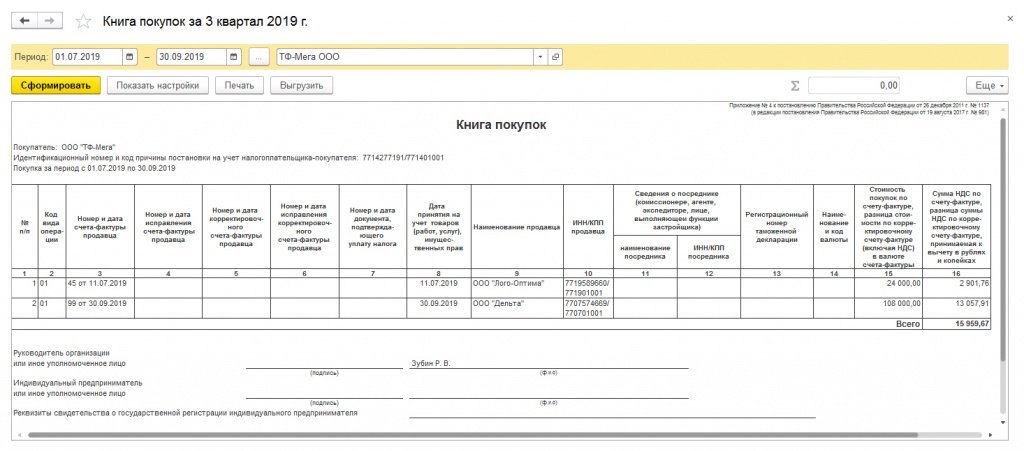

Формирование записей книги покупок

Регистрация полученного счета-фактуры на приобретенные материалы в книге покупок за III квартал 2019 года (рис. 6) (операция 5.1 «Предъявление НДС к вычету») производится документом Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода) с помощью команды Создать.

Рис. 6. Книга покупок за III квартал 2019 года

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются бухгалтерские проводки:

Дебет 68.02 Кредит 19.03 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по приобретенным материалам (картриджам);

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по аренде.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход.

В регистр НДС Покупки вводятся записи для книги покупок, отражающие принятие НДС к вычету. На основании записей регистра НДС Покупки формируется книга покупок за III квартал 2019 года (раздел Отчеты — подраздел НДС), см. рис. 6.

От редакции. В 1С:Лектории 18.07.2019 состоялась лекция «НДС в «1С:Бухгалтерии 8» — новые механизмы, поддержка изменений законодательства, практические примеры отражения сложных ситуаций». С видеозаписью можно ознакомиться на сайте 1С:ИТС.

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий