Любые инвестиции сопровождаются рисками, даже банковский вклад или покупка квартиры — безопасные на первый взгляд. Начинающие инвесторы могут недооценить риски при выборе инструментов и остаться не только без прибыли, но и с долгами.

В этой статье разберем, какими бывают инвестиционные риски, как их оценивать и уменьшать.

Какие бывают инвестиционные риски

Инвестиционные риски — это вероятность остаться без прибыли от вложений или даже потерять их. Чтобы не уйти в минус и заработать, надо просчитать стратегию еще на старте.

Пример: если вы имеете постоянный источник дохода и инвестируете, чтобы накопить на пенсию через 20 лет, можете позволить себе рискованные акции. За 20 лет большинство из них вырастет, даже если в процессе цена будет неоднократно проседать.

А если вы уже на пенсии и живете на проценты от инвестиций, лучше выбирать низкорисковые инструменты, например, облигации и банковские вклады.

Инвестиционные риски бывают рыночными и нерыночными.

Рыночные риски:

- Снижение цены актива.

- Банкротство компании.

- Невыплата дивидендов.

Нерыночные риски: состояние экономики, инфляция, снижение ключевой ставки, геополитическая обстановка, изменение правовых норм и т. п.

Рассмотрим подробнее каждый вид риска.

Риск снижения цены актива

Причин для снижения цены много. Акции компании могут подешеветь из-за падения цен на ее продукцию. Квартира дешевеет из-за износа, превышения предложения над спросом. Золотые монеты — из-за общего снижения цен на золото или неправильного хранения.

В целом снизить такой риск можно, если правильно выбрать сам актив. А также если перед покупкой найти выгодную цену актива.

Риск банкротства компании

Обанкротиться могут эмитент акций, застройщик жилья, фонд, банк и даже целое государство. В некоторых случаях можно использовать страховку.

Чтобы снизить риск банкротства, нужно тщательно изучить компанию. Финансовая отчетность может рассказать, растут ли выручка и прибыль, есть ли долги. Посмотреть такую отчетность можно на сайте компании.

Риск невыплаты дивидендов

Дивиденды — это часть чистой прибыли компании, которую распределяют между держателями акций. Компания, акции которой вы купили ради дивидендов, может уменьшить или совсем отменить их выплату из-за финансовых проблем. Чаще всего это бывает, когда падает доход или растут долги.

Пример: Из-за пандемии компания Boeing отменила дивиденды еще в марте 2020 года. До этого компания увеличивала выплаты 9 лет подряд. В марте того же года, компания Ford приостановила выплату дивидендов на неопределенный срок, потому что закрылись заводы и появились проблемы в автомобильной промышленности.

Иногда дивиденды снижают даже на позитивном фоне. Например, когда компании нужны средства, чтобы расширить производство.

Нерыночные риски

Это риски, которые зависят в первую очередь от состояния экономики и политики государства.

К экономическим факторам относится уровень инфляции. Чем она выше, тем быстрее обесцениваются сбережения, и тем более высокая доходность нужна, чтобы сохранить и приумножить капитал. Еще один фактор — размер ключевой ставки: чем она меньше, тем менее прибыльны вклады.

К политическим факторам можно причислить государственный строй, геополитику, отношение властей к инвесторам и правовым нормам.

Пример: В статье про инвестиции в Китай мы говорили, что вкладываться в китайские акции рискованно из-за политики властей, где курс партии приоритетнее инвесторских интересов. Например, в этом году инвесторы потеряли большие деньги, потому что под политическим давлением оказался образовательный бизнес.

Экономические и политические риски взаимосвязаны, и самый простой способ ограничить эти риски — вкладывать средства в разные инструменты и диверсифицировать капитал по странам, валютам, отраслям.

Как определить величину риска

Инструменты для инвестирования имеют разные степени риска. Самый низкий риск — у облигаций и банковских вкладов. По ним вы гарантированно получаете назад вложенные средства, кроме случаев дефолта эмитента. Также здесь заранее известен процент доходности.

Банковские вклады застрахованы, хотя сумма страхования ограничена до 1,4 миллиона рублей на один банк. Если сумма большая, можно разделить ее по вкладам в разных банках. Главное, проверить, чтобы каждый банк был участником

системы страхования вкладов.

Фонды акций, паи, сдаваемая в аренду недвижимость имеют средний уровень риска.

А вот отдельные акции и криптовалюта — высокорисковые инструменты. Потому что их цены постоянно меняются.

Нюансы есть везде. Например, облигации относятся к низкорисковым активам, но есть такое понятие — высокодоходные облигации (ВДО). Доходность ВДО определена заранее, но здесь высок риск банкротства компании. То есть это облигации не самых надежных компаний. Чтобы заинтересовать инвестора, компания-эмитент дает по ним повышенную доходность, например, 12-13% против обычных 4-8%.

Повышенный риск всегда сопровождается повышенной потенциальной доходностью. Это называется премией за риск. Хотите стабильности — покупаете низкорисковые инструменты и получаете небольшую доходность. Хотите зарабатывать больше и готовы рискнуть — вкладываетесь в высокорисковые инструменты, но готовьтесь не получить доход из-за повышенных рисков.

Кроме общего понимания, какие инструменты более рискованны, можно еще смотреть на маркировки риска инвестиционных продуктов, принятые на бирже. У каждой биржи они свои.

Пример: на Московской бирже есть маркировки для ETF-фондов: от 1 (самые надежные) до 7.7 (самые рисковые), согласно европейскому законодательству. Фонд денежного рынка FXMM с маркировкой 1 считается самым надежным.

Американская биржа Nasdaq присваивает своим инструментам маркировки риска от 1 до 1000. И при этом не разглашает формулу, по которой считает риск. Чем выше цифра, тем выше риск. Например, у акций компании Google довольно низкий риск — 77.

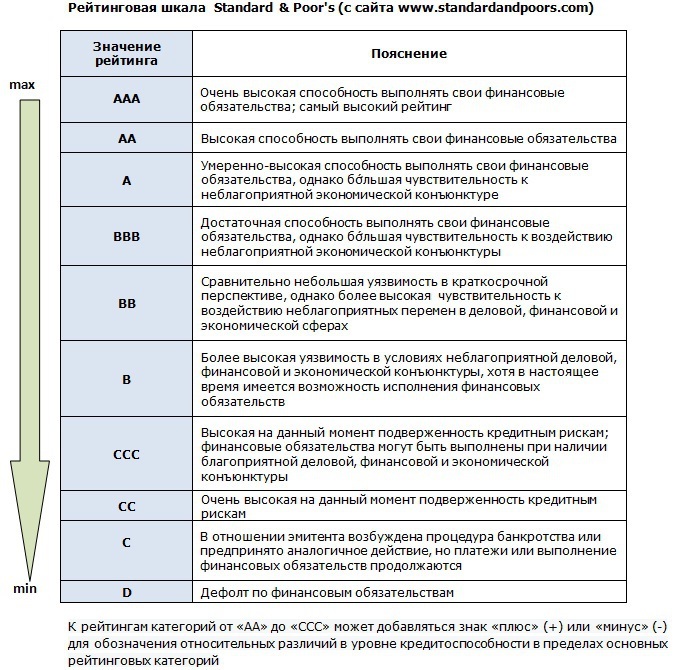

Еще один важный критерий — инвестиционный/кредитный рейтинг. Он может касаться как конкретного инструмента, так и компании или целой страны. Эти рейтинги составляют рейтинговые агентства, чтобы показать надежность объекта. В рейтингах учитывают разные факторы и риски: как по математическим моделям, так и по мнению аналитиков.

Примеры авторитетных рейтинговых агентств:

Moody`s, Standart and Poor’s (S&P), Fitch Ratings, в России — Национальное рейтинговое агентство.

Агентства делят эмитентов по надежности на две категории: инвестиционную и спекулятивную. Внутри этих категорий рейтинги обозначают буквами, где значения от ААА до ВВВ — самые рекомендованные для инвесторов.

Как уменьшить риски

Как вы уже поняли, чтобы минимизировать риски, важно со всех сторон изучить инвестиционный инструмент, в который хотите вложиться. Есть конкретные инструменты управления рисками для всего портфеля: диверсификация, выставление стоп-лоссов, добавление в портфель защитных инструментов, ребалансировка и финансовая грамотность инвестора в целом.

Диверсификация

Диверсификация — это вложение средств в разные инструменты, направления, валюты. Риски снижаются за счет того, что вы «не кладете все яйца в одну корзину».

Например, в вашем портфеле могут быть одновременно акции разных стран, облигации, недвижимость, золото, две или три валюты.

Защитные инструменты

Это максимально стабильные активы, цены на которые во время кризисов не падают слишком сильно или даже вырастают. К таким инструментам традиционно относят золото и облигации.

Например, облигации при падении рынка акций не сильно падают в цене. Их можно продать, чтобы докупить сильно подешевевшие акции.

Золото может упасть в цене вместе со всем рынком, но ненадолго и обычно не так сильно, как акции.

В какой-то степени к защитным инструментам можно отнести и деньги. Правда, в случае гиперинфляции они будут быстро обесцениваться.

Стоп-лоссы

Это заявки на продажу ценных бумаг на бирже в случае падения котировок до указанной цены. Такая заявка защищает от сильного падения, но не всегда срабатывает. Инструмент, скорее, не для новичка, а для опытного инвестора.

Ребалансирофка портфеля

Минимум раз в год стоит пересматривать свои активы, чтобы приводить портфель к балансу.

Пример: Допустим, составляя портфель, мы решили 60% средств вложить в облигации и 40% — в акции. Через год проверяем портфель и видим, что акции выросли и теперь составляют 70% стоимости портфеля. Акции — высокорисковый инструмент, значит, портфель стал более рисковым.

Тогда продаем часть акций и докупаем на эти деньги облигации. Такой ход вернет портфель к изначальному уровню риска и соотношению 60/40 и.

Финансовая грамотность инвестора

Пожалуй, это самая главная защита от рисков. С повышением финансовой грамотности инвестор лучше диверсифицирует вложения, понимает финансовую отчетность и пользуется защитными инструментами. А главное — не уходит в долги и правильно распоряжается накоплениями.

Татьяна Грозецкая, изучает тему инвестиций

Оценка инвестиционных рисков

- Понятие рисков инвестиций

- Анализ чувствительности

- Метод альтернативных сценариев

- Метод Монте-Карло

Понятие рисков инвестиций

Инвестиции — это долгосрочные вложения ресурсов (финансовых и экономических) с целью получения в перспективе определенного дохода. Инвестиционные вложения играют основополагающую роль в развитие любой организации, также имеет большое значение инвестиционная организация и планирование наряду со всем процессом инвестиционных вложений – от проведения анализа проекта до проведения его мониторинга.

Проведение оценки рисков является составной частью проведения анализа проектов инвестиционных вложений.

Под риском понимают возможность достижения отрицательного результата из-за возникновения определенных условий во время выполнения какой-либо проектной деятельности, а также уменьшение или отсутствие прибыли инвестиционных вложений.

Риск инвестиционных вложений представляет собой угрозу вероятного обесценивания капиталовложений, инвестиционных потерь, возникновение неожиданных потерь вложений финансов в условиях неопределенности экономических инвестиций.

Риск подвержен влиянию следующих факторов:

- уровень инфляции, экономическая ситуация, политическая обстановка, валютный курс;

- организация производственной деятельности, степень технической оснащенности предприятий и развития управления инвестициями.

Имеется три метода, наиболее часто используемых для оценки рисков инвестиций.

Так и не нашли ответ на вопрос?

Просто напишите,с чем нужна помощь

Мне нужна помощь

Анализ чувствительности

Данный метод имеет следующие две составляющие: Первая — метод критических точек. Вторая — вариации параметров. Сам же анализ чувствительности основан на следующих предположениях: наличие выбора проектного сценария и существование одного определенного вида сценария развития.

Анализ чувствительности предполагает определение риска как уровень чувствительности основных показателей проекта к изменению условий функционирования. Разграничение происходит на факте наличия вероятности осуществления определенного события. Для этого необходимо использовать показатель так называемой чувствительности – процентного изменения проектного показателя в финальной стадии при изменении на один процент параметрических данных функционирования.

Следовательно, при более высоком уровне эластичности идет увеличение зависимости от определенного параметрического

показателя, что, свидетельствует об увеличении уровня риска.

Метод альтернативных сценариев

Целью данного метода является углубленный анализ чувствительности.

Идет описание всех сценариев, если же отсутствует возможность рассмотрения сценариев по временным или финансовым причинам, то рассмотрению подлежат три вида развития событий: пессимистичное, умеренное и оптимистичное. На следующем этапе оценивается эффективность каждого из сценариев, которые были выбраны и проект на предмет устойчивости.

Данный метод используется чаще всего в современной практической деятельности по причине покрытия данным методом необходимости анализа риска для проектов, которые относятся к наиболее типовым.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут

Задать вопрос

Метод Монте-Карло

В ходе использования данного метода оценивается ожидаемый эффект с учетом количественной характеристики параметров неопределенности. Монте-Карло считается наиболее точным методом из описанных выше. Его проведение позволяет учитывать максимальный параметрический набор, составляющие которого связаны зачастую между собой.

Стоит сказать, что данный метод достаточно сложен в применении и требует от специалистов навыков использования математического аппарата.

Применение данного метода позволяет дать оценку проектам, коммерческое преимущество которых имеет неявное выражение. Моделирование имитаций предоставляет возможность получение полноценной оценки степени надежности и эффективности проектов, при этом принимается во внимание влияние взаимозависимых факторов. Использование моделирование имитаций дает возможность также количественного выражения рисков, с которыми связаны инвестиционные проекты.

Как правило, при оценке эффективности бизнес-проектов анализируют инвестиционные риски проектов. И в величине поправки на риск обычно учитывают 3 типа рисков, связанных с реализацией проекта.

Основные виды рисков инвестиционного проекта

Принято выделять и брать во внимание следующие риски реализации инвестиционного проекта:

- страновой;

- риск ненадежности участников проекта;

- риск неполучения предусмотренных проектом доходов.

При этом оценка рисков инвестиционного проекта необязательна, если инвестиции застрахованы на соответствующий страховой случай (страховая премия при этом – определенный индикатор соответствующего вида рисков). В этом случае затраты инвестора увеличивают на размер страховых платежей.

Далее приводим анализ рисков инвестиционного проекта каждого вида.

Также см. «Включение поправки на риск в норму дисконта».

Страновой риск

Обычно он выражается в возможности:

- конфискации имущества либо утери прав собственности при выкупе их по цене ниже рыночной или предусмотренной проектом;

- непредвиденного изменения законодательства, ухудшающего финансовые показатели проекта (например, повышение налогов, ужесточение требований к производству или производимой продукции по сравнению с предусмотренными в проекте);

- смены чиновников в госорганах, трактующих законодательство непрямого действия.

Величину поправки на страновой риск оценивают экспертно:

| По зарубежным странам | На основании рейтингов стран мира по уровню странового риска инвестирования, публикуемых:

|

| По России | Определяют по отношению к безрисковой, безынфляционной норме дисконта. Он может превышать ее в несколько – 2, 3 и более – раз. При этом размер поправки на страновой риск снижается:

|

При оценке региональной (прежде всего народнохозяйственной) и бюджетной эффективности проекта страновой риск не учитывают.

В расчетах общественной эффективности страновой риск учитывают только по проектам за рубежом или с иностранным участием.

А вот в расчетах коммерческой эффективности, эффективности участия предприятий в проекте и эффективности инвестирования в акции предприятия учет странового риска необходим.

Риск ненадежности участников проекта

Обычно он выражается в возможности непредвиденного прекращения реализации проекта. Это может быть обусловлено:

- нецелевым расходованием средств, предназначенных для инвестирования в данный проект или для создания финансовых резервов, необходимых для него;

- финансовой неустойчивостью фирмы, реализующей проект (недостаточное обеспечение собственными оборотными средствами, недостаточное покрытие краткосрочной задолженности оборотом, отсутствие достаточных активов для имущественного обеспечения кредитов и т. п.);

- недобросовестностью, неплатежеспособностью, юридической недееспособностью других участников проекта (например, строительных организаций, поставщиков сырья или потребителей продукции), их ликвидацией или банкротством. Этот риск наиболее существенен по отношению к малым предприятиям.

Размер премии за риск ненадежности участников проекта каждый конкретный участник проекта определяет экспертно с учетом его функций, обязательств перед другими участниками и обязательств других участников перед ним.

Обычно поправка на этот вид риска не превышает 5%. Однако ее величина существенно зависит от того, насколько детально проработан организационно-экономический механизм реализации проекта, насколько учтены в нем опасения участников.

В частности, размер поправки:

- уменьшается, если один из участников предоставляет другому имущественные гарантии выполнения своих обязательств;

- увеличивается, если независимо от характера проекта данный участник не располагает проверенной информацией о платежеспособности и надежности других участников проекта, которые должны оплачивать производимые им работы (продукцию, услуги) или совместно участвовать в финансировании проекта.

Риск неполучения предусмотренных проектом доходов

Он обусловлен прежде всего:

- техническими, технологическими и организационными решениями проекта;

- случайными колебаниями объемов производства и цен на продукцию и ресурсы.

Поправку на этот вид риска определяют с учетом:

- технической реализуемости и обоснованности проекта;

- детальности проработки проектных решений;

- наличия необходимого научного и опытно-конструкторского задела;

- представительности маркетинговых исследований.

Вообще вопрос о конкретных значениях поправок на этот вид риска для различных отраслей промышленности и различных типов проектов малоизучен. Если отсутствуют специальные соображения относительно рисков конкретного проекта или аналогичных проектов, размер поправок можно ориентировочно определять так:

Ориентировочная величина поправок на риск неполучения предусмотренных проектом доходов (применительно к оценке бюджетной эффективности – постановление Правительства РФ от 22.11.97 № 1470):

|

Величина риска |

Пример цели проекта |

Величина поправки на риск, % |

| Низкий | Вложения в развитие производства на базе освоенной техники | 3 – 5 |

| Средний | Увеличение объема продаж существующей продукции | 8 – 10 |

| Высокий | Производство и продвижение на рынок нового продукта | 13 – 15 |

| Очень высокий | Вложения в исследования и инновации | 18 – 20 |

Хотя поправки на риск в отдельных отраслях могут отличаться от приведенных в этой таблице. Более подробно можно определять риск неполучения предусмотренных проектом доходов пофакторным расчетом, суммируя влияние учитываемых факторов.

Риск неполучения предусмотренных проектом доходов снижается:

- при получении дополнительной информации о реализуемости и эффективности новой технологии, о запасах полезных ископаемых и т. п.;

- при наличии представительных маркетинговых исследований, подтверждающих умеренно пессимистический характер принятых в проекте объемов спроса и цен и их сезонную динамику;

- в случае, когда в проектной документации содержится проект организации производства на стадии его освоения.

Также см. «Как принимать решение в условиях неопределенности и риска».

Источник: Методические рекомендации по оценке эффективности инвестиционных проектов (утв. Минэкономики РФ, Минфином РФ, Госстроем РФ 21.06.1999 № ВК 477).