Счета за пределами территории РФ

В соответствии с ч. 2 ст. 12 и ч. 10 ст. 28 Федерального закона от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле» резиденты обязаны уведомлять налоговые органы об открытии (закрытии) счета (вклада), об изменении реквизитов счета (вклада) в банке и иной организации финансового рынка, расположенных за пределами территории Российской Федерации, о наличии счета в банке за пределами территории Российской Федерации, открытого в соответствии с разрешением, действие которого прекратилось.

Переводы юридическими лицами — резидентами средств на свои счета (во вклады), открытые в банках за пределами территории Российской Федерации, со своих счетов (с вкладов) в уполномоченных банках осуществляются при предъявлении уполномоченному банку при первом переводе уведомления налогового органа по месту учета юридического лица — резидента об открытии счета (вклада) с отметкой о принятии указанного уведомления, за исключением операций, требуемых в соответствии с законодательством иностранного государства и связанных с условиями открытия указанных счетов (вкладов).

Порядок уведомления о счетах (ЮЛ, ИП, ФЛ)

Резидент уведомляет налоговый орган по месту своего учета об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Форма уведомления и форматы утверждены Приказом ФНС России от 24.04.2020 № ЕД-7-14/272@ «Об утверждении форм, форматов уведомлений об открытии (закрытии) счета (вклада), об изменении реквизитов счета (вклада) в банке и иной организации финансового рынка, расположенных за пределами территории Российской Федерации, и способа их представления резидентом налоговому органу, формы уведомления о наличии счета в банке за пределами территории Российской Федерации, открытого в соответствии с разрешением, действие которого прекратилось» (Зарегистрирован в Минюсте России 04.06.2020, регистрационный номер 58591).

Требования к порядку открытия счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, установленные статьей 12 Федерального закона от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле», не применяются к уполномоченным банкам, которые открывают счета (вклады) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, проводят по ним валютные операции и представляют отчеты в порядке, установленном Центральным банком Российской Федерации, и к физическим лицам — резидентам, срок пребывания которых за пределами территории Российской Федерации в течение календарного года в совокупности составит более 183 дней, а также к физическим лицам — резидентам, указанным в абзаце первом пункта 4 статьи 207 Налогового кодекса Российской Федерации, в случае признания федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, таких физических лиц не являющимися налоговыми резидентами Российской Федерации в соответствующем налоговом периоде.

Способы подачи документов

- Непосредственно через инспекцию

- По почте с уведомлением о вручении

- Онлайн с использованием электронной подписи

- Через личный кабинет налогоплательщика

(в ред. Федерального закона от 30.12.2020 N 499-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 12

КонсультантПлюс: примечание.

Об условиях перевода иностранной валюты на свои счета за пределами РФ и перевода без открытия счета через иностранные ЭСП см. акты Президента РФ, Правительства РФ и Банка России.

1. Резиденты, за исключением случаев, предусмотренных Федеральным законом от 7 мая 2013 года N 79-ФЗ «О запрете отдельным категориям лиц открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами», открывают без ограничений счета (вклады) в расположенных за пределами территории Российской Федерации банках и иных организациях финансового рынка, в соответствии с личным законом таких организаций имеющих право оказывать услуги, связанные с привлечением от резидентов и размещением денежных средств или иных финансовых активов для хранения, управления, инвестирования и (или) осуществления иных сделок в интересах резидента либо прямо или косвенно за счет резидента (далее — иные организации финансового рынка), а также осуществляют переводы денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг.

(в ред. Федеральных законов от 02.07.2013 N 155-ФЗ, от 02.08.2019 N 265-ФЗ, от 30.12.2020 N 499-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

О продлении срока представления уведомлений мобилизованными лицами и организациями, в которых такие лица являются руководителями и одновременно единственными участниками, см. Постановление Правительства РФ от 20.10.2022 N 1874.

2. За исключением случаев, установленных частью 8 настоящей статьи, резиденты обязаны уведомлять налоговые органы по месту своего учета об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов), указанных в части 1 настоящей статьи, не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(в ред. Федеральных законов от 28.12.2017 N 427-ФЗ, от 02.08.2019 N 265-ФЗ)

(см. текст в предыдущей редакции)

В целях настоящего Федерального закона налоговым органом по месту учета резидента является:

(абзац введен Федеральным законом от 28.12.2017 N 427-ФЗ)

для резидента — юридического лица — налоговый орган по месту его нахождения либо налоговый орган по месту его учета в качестве крупнейшего налогоплательщика;

(в ред. Федерального закона от 14.07.2022 N 353-ФЗ)

(см. текст в предыдущей редакции)

для резидента — физического лица — налоговый орган по месту его жительства (в случае отсутствия у такого резидента места жительства на территории Российской Федерации — налоговый орган по месту его пребывания) либо налоговый орган по месту его учета в качестве крупнейшего налогоплательщика; в случае отсутствия у резидента — физического лица на территории Российской Федерации места жительства (места пребывания) — налоговый орган по месту нахождения принадлежащего ему объекта недвижимого имущества (при наличии у такого резидента нескольких объектов недвижимого имущества — налоговый орган по месту нахождения одного из принадлежащих ему объектов недвижимого имущества по выбору резидента).

(в ред. Федерального закона от 14.07.2022 N 353-ФЗ)

(см. текст в предыдущей редакции)

В случае отсутствия у резидента — физического лица места жительства (места пребывания), недвижимого имущества на территории Российской Федерации уведомления об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, представляются резидентом в любой налоговый орган по его выбору.

(в ред. Федерального закона от 14.07.2022 N 353-ФЗ)

(см. текст в предыдущей редакции)

Формы, форматы и способ представления указанных уведомлений утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(абзац введен Федеральным законом от 28.12.2017 N 427-ФЗ)

(часть 2 в ред. Федерального закона от 30.10.2007 N 242-ФЗ)

(см. текст в предыдущей редакции)

3. Действовал до 1 января 2007 года. — Абзац 1 части 3 статьи 26 данного Федерального закона.

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

О выявлении конституционно-правового смысла ч. 4 ст. 12 см. Постановление КС РФ от 09.07.2021 N 34-П.

4. Резиденты вправе переводить на свои счета (во вклады) в иностранной валюте и (или) в валюте Российской Федерации, открытые в банках, расположенных за пределами территории Российской Федерации, денежные средства со своих счетов (с вкладов) в уполномоченных банках или с других своих счетов (с вкладов) в иностранной валюте и (или) в валюте Российской Федерации, открытых в банках, расположенных за пределами территории Российской Федерации.

(в ред. Федерального закона от 28.12.2017 N 427-ФЗ)

(см. текст в предыдущей редакции)

Абзац действовал до 1 июля 2006 года. — Абзац 3 части 3 статьи 26 данного Федерального закона.

(см. текст в предыдущей редакции)

Переводы юридическими лицами — резидентами средств на свои счета (во вклады), открытые в банках за пределами территории Российской Федерации, со своих счетов (с вкладов) в уполномоченных банках осуществляются при предъявлении уполномоченному банку при первом переводе уведомления налогового органа по месту учета юридического лица — резидента об открытии счета (вклада) с отметкой о принятии указанного уведомления, за исключением операций, требуемых в соответствии с законодательством иностранного государства и связанных с условиями открытия указанных счетов (вкладов).

(в ред. Федерального закона от 28.12.2017 N 427-ФЗ)

(см. текст в предыдущей редакции)

Абзац действовал до 1 января 2007 года. — Абзац 1 части 3 статьи 26 данного Федерального закона.

(см. текст в предыдущей редакции)

Денежные средства могут быть зачислены на счета (во вклады) резидентов, открытые в иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, или списаны с таких счетов (вкладов) в случаях, установленных Центральным банком Российской Федерации.

(абзац введен Федеральным законом от 02.08.2019 N 265-ФЗ)

Резиденты могут осуществлять переводы денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, за исключением приема таких электронных средств платежа для переводов денежных средств без открытия банковского счета на территории Российской Федерации в целях оплаты товаров (работ, услуг), результатов интеллектуальной деятельности, а также операций с использованием таких электронных средств платежа для переводов денежных средств без открытия банковского счета, связанных с осуществлением внешнеторговой деятельности и (или) договорами займа.

(абзац введен Федеральным законом от 30.12.2020 N 499-ФЗ)

Положения абзаца шестого настоящей части, устанавливающие ограничения приема электронных средств платежа, предоставленных резидентам иностранными поставщиками платежных услуг, для переводов денежных средств без открытия банковского счета в целях оплаты товаров (работ, услуг), результатов интеллектуальной деятельности, не распространяются на платежные карты, предоставленные в соответствии с правилами иностранной платежной системы.

(абзац введен Федеральным законом от 30.12.2020 N 499-ФЗ)

КонсультантПлюс: примечание.

Абз. 1 ч. 5 ст. 12 (в ред. ФЗ от 14.07.2022 N 353-ФЗ) распространяется на правоотношения, возникшие с 01.01.2018.

КонсультантПлюс: примечание.

О выявлении конституционно-правового смысла ч. 5 ст. 12 см. Постановление КС РФ от 09.07.2021 N 34-П.

5. Наряду со случаями, указанными в части 4 настоящей статьи, на счета (во вклады) резидентов, открытые в банках за пределами территории Российской Федерации, могут быть зачислены суммы процентов на остаток средств на таких счетах (во вкладах), денежные средства в виде минимального взноса, требуемого правилами соответствующего банка при открытии счета (вклада), наличные денежные средства, вносимые на счет (во вклад), денежные средства, полученные в результате совершения конверсионных операций за счет средств, зачисленных на такие счета (во вклады), суммы налогов, которые возвращены компетентными органами государства пребывания резидента, средства, полученные в случаях, установленных пунктом 1 части 6.1 настоящей статьи, подпунктами «ж» и «з» пункта 9 части 1 статьи 1, пунктами 10 — 12, 16 — 18, 25, 26, 28, 31 и 34 части 1 статьи 9, абзацами шестым — девятым и пятнадцатым части 2, пунктами 2 и 3 части 3 статьи 14, а также пунктом 1 части 2 статьи 19 настоящего Федерального закона.

(в ред. Федеральных законов от 18.07.2005 N 90-ФЗ, от 30.12.2006 N 267-ФЗ, от 05.07.2007 N 127-ФЗ, от 22.07.2008 N 150-ФЗ, от 02.07.2013 N 155-ФЗ, от 21.07.2014 N 218-ФЗ, от 28.12.2017 N 427-ФЗ, от 07.03.2018 N 44-ФЗ, от 23.05.2018 N 117-ФЗ, от 02.08.2019 N 265-ФЗ, от 14.07.2022 N 353-ФЗ)

(см. текст в предыдущей редакции)

Наряду со случаями, указанными в абзаце первом настоящей части, на счета резидентов, открытые в банках, расположенных за пределами территории Российской Федерации, могут быть зачислены денежные средства в валюте Российской Федерации и иностранной валюте по внешнеторговым договорам (контрактам), заключенным такими резидентами с нерезидентами, в отношении которых требования, установленные пунктом 1 части 1 статьи 19 настоящего Федерального закона, были отменены.

(абзац введен Федеральным законом от 02.08.2019 N 265-ФЗ; в ред. Федерального закона от 28.06.2021 N 223-ФЗ)

(см. текст в предыдущей редакции)

Наряду со случаями, указанными в абзаце первом настоящей части, на счета физических лиц — резидентов, открытые в банках, расположенных за пределами территории Российской Федерации, могут быть зачислены следующие денежные средства, полученные от нерезидентов:

(в ред. Федерального закона от 21.07.2014 N 218-ФЗ)

(см. текст в предыдущей редакции)

выплачиваемые в виде заработной платы и иных выплат, связанных с выполнением физическими лицами — резидентами за пределами территории Российской Федерации своих трудовых обязанностей по заключенным ими с нерезидентами трудовым договорам (контрактам), а также выплачиваемые в виде оплаты и (или) возмещения расходов таких физических лиц — резидентов, связанных с их служебными командировками, осуществляемыми в рамках выполнения физическими лицами — резидентами за пределами территории Российской Федерации своих трудовых обязанностей по заключенным ими с нерезидентами трудовым договорам (контрактам);

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ)

выплачиваемые в соответствии с решениями судов иностранных государств, за исключением решений международного коммерческого арбитража;

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ)

выплачиваемые в виде пенсий, стипендий, алиментов и иных выплат социального характера;

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ)

в виде страховых выплат, осуществляемых страховщиками-нерезидентами, за исключением страховых выплат, осуществляемых страховщиками-нерезидентами, имеющими право в соответствии с Законом Российской Федерации от 27 ноября 1992 года N 4015-1 «Об организации страхового дела в Российской Федерации» осуществлять страховую деятельность на территории Российской Федерации;

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ; в ред. Федерального закона от 02.07.2021 N 343-ФЗ)

(см. текст в предыдущей редакции)

выплачиваемые в порядке возврата ранее уплаченных физическими лицами — резидентами денежных средств, включая возврат ошибочно перечисленных денежных средств, возврат денежных средств за возвращаемый физическим лицом — резидентом нерезиденту ранее купленный им у такого нерезидента товар, оплаченную такому нерезиденту услугу;

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ)

выплачиваемые в силу требований законодательства иностранного государства, минуя счета в уполномоченных банках, в виде доходов от реализации драгоценных металлов, учитываемых на счетах резидентов, открытых в банках, расположенных за пределами территории Российской Федерации.

(абзац введен Федеральным законом от 02.08.2019 N 265-ФЗ)

Наряду со случаями, указанными в части 4 настоящей статьи, на счета представительств или филиалов юридических лиц — резидентов, открытые в банках, расположенных за пределами территории Российской Федерации, могут быть зачислены следующие денежные средства, полученные от нерезидентов:

(абзац введен Федеральным законом от 31.07.2020 N 291-ФЗ)

выплачиваемые в порядке возврата ранее уплаченных представительством или филиалом юридического лица — резидента денежных средств за возвращаемый представительством или филиалом юридического лица — резидента нерезиденту ранее купленный у такого нерезидента товар, оплаченную представительством или филиалом юридического лица — резидента такому нерезиденту услугу в случае, если услуга не оказана или оказана ненадлежащим образом, по сделкам, связанным с осуществлением деятельности представительства или филиала юридического лица — резидента, за исключением сделок, предусматривающих осуществление внешнеторговой деятельности;

(абзац введен Федеральным законом от 31.07.2020 N 291-ФЗ)

возвращаемые нерезидентом ранее внесенные представительством или филиалом юридического лица — резидента в виде залога по договору аренды помещения;

(абзац введен Федеральным законом от 31.07.2020 N 291-ФЗ)

выплачиваемые представительству или филиалу юридического лица — резидента по договору купли-продажи транспортного средства и (или) иного имущества, которыми юридическое лицо — резидент наделило свои представительство или филиал, за исключением сделок, предусматривающих осуществление внешнеторговой деятельности;

(абзац введен Федеральным законом от 31.07.2020 N 291-ФЗ)

выплачиваемые в виде страховых выплат, осуществляемых страховщиками-нерезидентами.

(абзац введен Федеральным законом от 31.07.2020 N 291-ФЗ)

Наряду со случаями, указанными в части 4 настоящей статьи и настоящей части, в случаях, если в соответствии с нормативными актами Центрального банка Российской Федерации, законодательством иностранного государства или объединения иностранных государств является обязательным предоставление обеспечения исполнения обязательств из договоров, предусмотренных статьей 51.5 Федерального закона от 22 апреля 1996 года N 39-ФЗ «О рынке ценных бумаг» (далее — финансовые договоры), заключенных с нерезидентами, на счета, открытые в банках, расположенных за пределами территории Российской Федерации, резидентов — юридических лиц, являющихся квалифицированными инвесторами или профессиональными участниками рынка ценных бумаг, могут быть зачислены денежные средства от нерезидентов:

(абзац введен Федеральным законом от 02.07.2021 N 353-ФЗ)

предоставляемые в качестве обеспечения исполнения обязательств из финансовых договоров;

(абзац введен Федеральным законом от 02.07.2021 N 353-ФЗ)

выплачиваемые в порядке возврата ранее уплаченных такими резидентами денежных средств, включая возврат ошибочно перечисленных денежных средств и возврат денежных средств в случаях, если они перестали быть предметом обеспечения исполнения обязательств из финансовых договоров;

(абзац введен Федеральным законом от 02.07.2021 N 353-ФЗ)

выплачиваемые в виде процентов, купона, дивидендов или иного дохода на сумму денежных средств или иного имущества, предоставленного в качестве обеспечения исполнения обязательств из финансовых договоров или учитываемого на счетах такого резидента после того, как денежные средства и (или) иное имущество были зачислены на эти счета в соответствии с настоящим Федеральным законом;

(абзац введен Федеральным законом от 02.07.2021 N 353-ФЗ)

выплачиваемые в виде доходов от реализации предмета обеспечения исполнения обязательств из финансовых договоров при обращении на него взыскания;

(абзац введен Федеральным законом от 02.07.2021 N 353-ФЗ)

выплачиваемые в отношении ценных бумаг, предоставленных в качестве обеспечения исполнения обязательств из финансовых договоров или учитываемых на счетах такого резидента после того, как они были зачислены на эти счета в соответствии с настоящим Федеральным законом, в виде сумм погашения (частичного погашения) ценных бумаг, а также дохода от выкупа ценных бумаг их эмитентом, от реализации ценных бумаг на основании добровольного, в том числе конкурирующего, обязательного предложения или на ином основании обязательного отчуждения ценных бумаг либо от распределения имущества ликвидируемого общества между акционерами.

(абзац введен Федеральным законом от 02.07.2021 N 353-ФЗ)

5.1. На счета резидентов, открытые в банках, расположенных на территориях государств, являющихся членами Евразийского экономического союза (далее — ЕАЭС), или открытые в банках, расположенных на территориях иностранных государств (территориях), с которыми осуществляется автоматический обмен финансовой информацией, могут быть зачислены денежные средства, полученные по кредитным договорам и договорам займа с организациями-нерезидентами, являющимися агентами правительств иностранных государств, а также по кредитным договорам и договорам займа, заключенным с резидентами государств — членов ЕАЭС или с резидентами иностранных государств (территориях), с которыми осуществляется автоматический обмен финансовой информацией, на срок свыше двух лет.

(в ред. Федеральных законов от 02.12.2019 N 398-ФЗ, от 31.07.2020 N 291-ФЗ)

(см. текст в предыдущей редакции)

Абзацы второй — третий утратили силу с 1 января 2020 года. — Федеральный закон от 27.12.2019 N 457-ФЗ;

(см. текст в предыдущей редакции)

абзац утратил силу. — Федеральный закон от 28.11.2015 N 350-ФЗ;

(см. текст в предыдущей редакции)

абзацы пятый — девятый утратили силу с 1 января 2020 года. — Федеральный закон от 27.12.2019 N 457-ФЗ.

(см. текст в предыдущей редакции)

(часть 5.1 введена Федеральным законом от 21.07.2014 N 218-ФЗ)

5.2. Наряду со случаями, указанными в части 5.1 настоящей статьи, на счета (во вклады) физических лиц — резидентов, открытые в банках, расположенных за пределами территории Российской Федерации, могут быть зачислены без ограничений денежные средства, получаемые от нерезидентов, при условии, что такие банки расположены на территории государства — члена ЕАЭС или на территории иностранного государства (территории), с которым осуществляется автоматический обмен финансовой информацией.

(часть 5.2 введена Федеральным законом от 02.08.2019 N 265-ФЗ (ред. 02.12.2019); в ред. Федерального закона от 31.07.2020 N 291-ФЗ)

(см. текст в предыдущей редакции)

6. Юридические лица — резиденты вправе без ограничений осуществлять валютные операции со средствами, зачисленными в соответствии с настоящим Федеральным законом на счета (во вклады), открытые в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, за исключением валютных операций между резидентами, за исключением валютных операций, указанных в части 6.1 настоящей статьи.

(в ред. Федеральных законов от 18.07.2005 N 90-ФЗ, от 02.08.2019 N 265-ФЗ)

(см. текст в предыдущей редакции)

Физические лица — резиденты вправе без ограничений осуществлять валютные операции с использованием средств, зачисленных в соответствии с настоящим Федеральным законом на счета (во вклады), открытые в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, за исключением запрещенных валютных операций между резидентами.

(в ред. Федеральных законов от 28.12.2017 N 427-ФЗ, от 02.08.2019 N 265-ФЗ)

(см. текст в предыдущей редакции)

6.1. Со средствами, указанными в части 6 настоящей статьи, между резидентами без ограничений осуществляются следующие валютные операции:

1) операции по выплате сотрудникам (работникам) дипломатических представительств, консульских учреждений Российской Федерации, постоянных представительств Российской Федерации при международных (межгосударственных, межправительственных) организациях, иных официальных представительств Российской Федерации и представительств федеральных органов исполнительной власти, находящихся за пределами территории Российской Федерации, месячного должностного оклада с надбавками, денежного содержания, должностного оклада и надбавки к должностному окладу (при наличии оснований для ее установления), иных сумм в иностранной валюте согласно заключенным с указанными сотрудниками (работниками) служебным контрактам (изменениям в служебные контракты), трудовым договорам и иных сумм, связанных с исполнением указанными сотрудниками (работниками) своих служебных (трудовых) обязанностей за пределами территории Российской Федерации, выплата которых предусмотрена законодательством Российской Федерации, а также причитающихся указанным сотрудникам (работникам) и проживающим с ними членам их семей сумм возвращенного налога на добавленную стоимость и иных налогов, полученных от компетентных органов государства пребывания;

(п. 1 в ред. Федерального закона от 28.12.2017 N 427-ФЗ)

(см. текст в предыдущей редакции)

2) операции по выплате заработной платы сотрудникам представительства или филиала юридического лица — резидента, находящегося за пределами территории Российской Федерации;

(в ред. Федерального закона от 07.03.2018 N 44-ФЗ)

(см. текст в предыдущей редакции)

3) операции по оплате и (или) возмещению расходов, связанных с командированием указанных в пунктах 1 и 2 настоящей части сотрудников на территорию страны места нахождения указанных в пунктах 1 и 2 настоящей части представительств или филиалов, учреждений и организаций и за ее пределы, за исключением территории Российской Федерации;

(в ред. Федерального закона от 07.03.2018 N 44-ФЗ)

(см. текст в предыдущей редакции)

4) операции, указанные в подпунктах «ж» и «з» пункта 9 части 1 статьи 1, пунктах 10, 11, 16, 18, 19, 26 части 1 статьи 9, а также абзацами шестым — девятым части 2 статьи 14 настоящего Федерального закона.

(см. текст в предыдущей редакции)

(часть шестая.1 введена Федеральным законом от 18.07.2005 N 90-ФЗ)

7. Резиденты, за исключением физических лиц — резидентов, дипломатических представительств, консульских учреждений Российской Федерации, постоянных представительств Российской Федерации при международных (межгосударственных, межправительственных) организациях, иных официальных представительств Российской Федерации и представительств федеральных органов исполнительной власти, находящихся за пределами территории Российской Федерации, представляют налоговым органам по месту своего учета отчеты о движении денежных средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, и отчеты о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, с подтверждающими документами в порядке, устанавливаемом Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации.

(в ред. Федеральных законов от 31.07.2020 N 291-ФЗ, от 30.12.2020 N 499-ФЗ, от 14.07.2022 N 353-ФЗ)

(см. текст в предыдущей редакции)

Физические лица — резиденты, за исключением физических лиц — резидентов, срок пребывания которых за пределами территории Российской Федерации в истекшем календарном году в совокупности составил более 183 дней, и физических лиц — резидентов, указанных в абзаце четвертом настоящей части, представляют налоговым органам по месту своего учета отчеты о движении денежных средств и иных финансовых активов по своим счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, и отчеты о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, в порядке, устанавливаемом Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации.

(в ред. Федеральных законов от 31.07.2020 N 291-ФЗ, от 30.12.2020 N 499-ФЗ, от 14.07.2022 N 353-ФЗ)

(см. текст в предыдущей редакции)

В случае отсутствия у резидента — физического лица места жительства (места пребывания), недвижимого имущества на территории Российской Федерации отчеты о движении денежных средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, и отчеты о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, представляются резидентом в любой налоговый орган по его выбору.

(абзац введен Федеральным законом от 14.07.2022 N 353-ФЗ)

Физическое лицо — резидент не представляет налоговым органам отчет о движении денежных средств и иных финансовых активов по своему счету (вкладу), открытому в банке или иной организации финансового рынка, расположенных за пределами территории Российской Федерации, при условии, что такие банк или иная организация финансового рынка расположены на территории государства — члена ЕАЭС или на территории иностранного государства (территории), с которым осуществляется автоматический обмен финансовой информацией, и при условии, что общая сумма денежных средств, зачисленных на указанный счет (вклад) (списанных с указанного счета (вклада) за отчетный год, не превышает 600 000 рублей или сумму в иностранной валюте, эквивалентную 600 000 рублей, либо остаток денежных средств на указанном счете (вкладе) по состоянию на конец отчетного года не превышает 600 000 рублей или сумму в иностранной валюте, эквивалентную 600 000 рублей, если в течение отчетного года зачисление денежных средств на указанный счет (вклад) не осуществлялось.

(в ред. Федерального закона от 31.07.2020 N 291-ФЗ)

(см. текст в предыдущей редакции)

Резидент не представляет налоговым органам отчет о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, по тому электронному средству платежа, которым резидент вправе распоряжаться, при условии, что общая сумма средств, зачисленных на указанное электронное средство платежа, за отчетный год не превышает сумму, эквивалентную в денежном выражении 600 000 рублей, или сумму в иностранной валюте, эквивалентную 600 000 рублей.

(абзац введен Федеральным законом от 30.12.2020 N 499-ФЗ)

В случаях, установленных в абзацах третьем и четвертом настоящей части, пересчет иностранной валюты в валюту Российской Федерации производится по курсу Центрального банка Российской Федерации по состоянию на 31 декабря отчетного года.

(в ред. Федерального закона от 30.12.2020 N 499-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

До вступления в силу актов для бюро кредитных историй и кредитных рейтинговых агентств, утвержденных Банком России в соответствии данным документом (в ред. ФЗ от 02.07.2021 N 359-ФЗ), применяются такие акты для некредитных финансовых организаций.

Некредитные финансовые организации, осуществляющие виды деятельности, указанные в Федеральном законе от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», бюро кредитных историй, кредитные рейтинговые агентства, лица, осуществляющие актуарную деятельность, одновременно с представлением налоговым органам по месту своего учета отчетов о движении денежных средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, и отчетов о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, с подтверждающими документами представляют указанные отчеты с подтверждающими документами также Центральному банку Российской Федерации в порядке, устанавливаемом Центральным банком Российской Федерации.

(в ред. Федеральных законов от 31.07.2020 N 291-ФЗ, от 30.12.2020 N 499-ФЗ, от 02.07.2021 N 359-ФЗ)

(см. текст в предыдущей редакции)

(часть 7 в ред. Федерального закона от 02.08.2019 N 265-ФЗ (ред. 02.12.2019))

(см. текст в предыдущей редакции)

8. Требования к порядку открытия счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, проведения по указанным счетам (вкладам) валютных операций, осуществления переводов денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, а также представления отчетов о движении денежных средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, и о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, установленные настоящей статьей, не применяются к уполномоченным банкам, которые открывают счета (вклады) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, проводят по ним валютные операции и представляют отчеты в порядке, установленном Центральным банком Российской Федерации, и к физическим лицам — резидентам, срок пребывания которых за пределами территории Российской Федерации в течение календарного года в совокупности составит более 183 дней, а также к физическим лицам — резидентам, указанным в абзаце первом пункта 4 статьи 207 Налогового кодекса Российской Федерации, в случае признания федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, таких физических лиц не являющимися налоговыми резидентами Российской Федерации в соответствующем налоговом периоде.

Физические лица — резиденты (за исключением физических лиц, указанных в абзаце первом пункта 4 статьи 207 Налогового кодекса Российской Федерации, в случае признания федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, таких физических лиц не являющимися налоговыми резидентами Российской Федерации в соответствующем налоговом периоде), которые в соответствии с абзацем первым настоящей части не уведомляли налоговые органы по месту своего учета об открытии (закрытии) своих счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, об изменении реквизитов таких счетов (вкладов), не представляли налоговым органам по месту своего учета отчеты о движении денежных средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, и о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, и срок пребывания которых за пределами территории Российской Федерации в истекшем календарном году в совокупности составил 183 дня и менее, обязаны:

уведомить налоговые органы по месту своего учета об открытии (закрытии) своих счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, об изменении реквизитов таких счетов (вкладов) в банках по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в соответствии с частью 2 настоящей статьи в срок до 1 июня календарного года, следующего за таким истекшим календарным годом;

представлять налоговым органам по месту своего учета отчеты о движении денежных средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, и о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, в соответствии с частью 7 настоящей статьи.

(часть 8 в ред. Федерального закона от 30.12.2020 N 499-ФЗ)

(см. текст в предыдущей редакции)

9. Положения настоящей статьи не распространяются на счета (вклады) резидентов, открытые в расположенных за пределами территории Российской Федерации филиалах уполномоченных банков.

(часть 9 введена Федеральным законом от 21.07.2014 N 218-ФЗ)

10. Перечень государств (территорий), с которыми осуществляется автоматический обмен финансовой информацией и которые указаны в частях 5.1, 5.2 и 7 настоящей статьи и пункте 1 части 2 статьи 19 настоящего Федерального закона, в соответствии с пунктом 1 статьи 142.3 Налогового кодекса Российской Федерации утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, и размещается на его официальном сайте в информационно-телекоммуникационной сети «Интернет».

(часть 10 в ред. Федерального закона от 31.07.2020 N 291-ФЗ)

(см. текст в предыдущей редакции)

Банки в других странах неподконтрольны нашей налоговой службе. Многие из-за этого думают, что заведя счёт в иностранной кредитной организации, можно спрятать деньги от российского контроля. Но спешим вас разочаровать. Законодательство РФ накладывает на граждан обязанность сообщать обо всех открытых за рубежом счетах и отчитываться о движении средств по ним. Проигнорировать требование в надежде остаться незамеченным нельзя, потому что налоговая всё равно узнает о наличии счетов и накажет владельца большими штрафами.

Обязанность уведомлять налоговую об открытии, закрытии зарубежного счёта и смене реквизитов прописана в ч. 2 ст. 12 и ч. 10 ст. 28 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле». Кого-то это может возмутить. Но мера создана, чтобы люди не прятали деньги от российского налогообложения за границей. С этим надо смириться точно так же, как и с необходимостью регистрировать бизнес.

О каких счетах надо уведомлять налоговую?

Закон распространяется на все виды счетов, открытых за границей: вклады, карты, текущие счета. Причём в расчёт берутся не только банки, но и другие финансовые учреждения, где могут храниться активы.

Получается, что об отрытии брокерского счёта за пределами РФ тоже надо сообщать налоговой.

Налоговой надо предоставлять сведения о:

- открытии счёта;

- закрытии счёта;

- об изменении реквизитов.

Сроки подачи уведомления об открытии иностранного счёта

Уведомить налоговую об открытии счёта за границей следует в течение 30 дней.

Кроме этого, следует отчитываться о движении средств по счёту не позднее 1 июня года, следующего за отчётным. То есть если счёт открыт 8 июня 2022, то отчитаться надо до 1 июня 2023 года.

Сведения о движении денег по счёту можно не подавать только тем, кто прожил за границей более 183 дней в течение календарного года, то есть нерезидентам.

Как предоставить сведения об открытии иностранного счёта в ФНС?

Уведомление можно предоставить в инспекцию по месту жительства или по месту временной регистрации. То есть по адресу постоянной или временной прописки. Если же прописки в РФ вообще нет, то можно подать по адресу нахождения недвижимости. Если нет и этого, то можно обратиться в любую инспекцию, которая работает с физическими лицами.

Варианты отправки уведомления:

- личным визитом в инспекцию, если есть возможность;

- через представителя, который доставит документы в инспекцию, но для этого понадобится доверенность;

- письмом, отправленным по почте с уведомлением о вручении;

- онлайн через личный кабинет налоговой.

Самый простой и доступный способ подать уведомление — направить его через личный кабинет. Разберём подробнее, как это делается.

Регистрация личного кабинета ФНС

Это первое, с чего нужно начать. Если личный кабинет уже создан, то этот шаг можно пропустить.

Вариантов регистрации в личном кабинете несколько:

- Личный визит в любую инспекцию, где выдадут логин и пароль для доступа. Это можно сделать в том числе с помощью представителя. Но предварительно придётся оформить доверенность.

- С помощью подтверждённой учётной записи на Госуслугах.

После того как получен логин и пароль, надо сразу заказать электронную подпись. Она пригодится для отправки документов.

Для этого необходимо зайти в раздел «Жизненные ситуации» и выбрать «Прочие ситуации». Далее нужно найти раздел «Нужна электронная подпись», выбирать вариант хранения сертификата и отправить запрос. Электронная подпись может выдаваться за несколько минут, а может — за сутки, поэтому мы и рекомендуем сделать её заранее, чтобы не задерживать отправку документов.

Как отправить уведомление об открытии иностранных счетов в ФНС?

Когда есть логин и пароль от личного кабинета и электронная подпись, можно приступать к отправке документов.

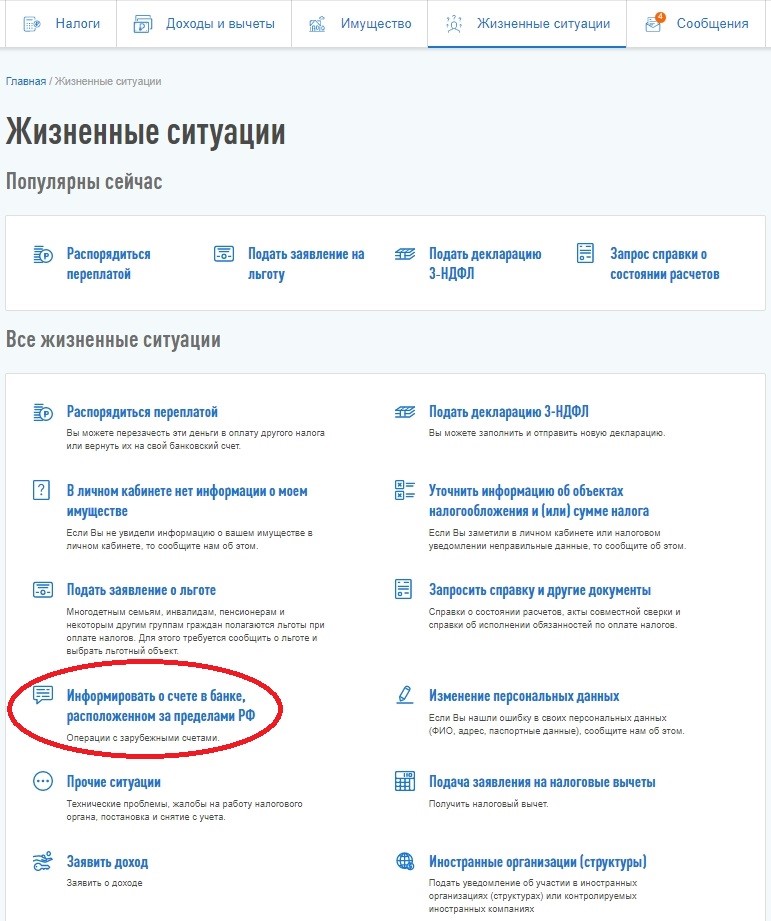

Шаг 1

Зайдите в раздел «Жизненные ситуации» и выберете пункт «Информирование о счёте в банке, расположенном за пределами РФ».

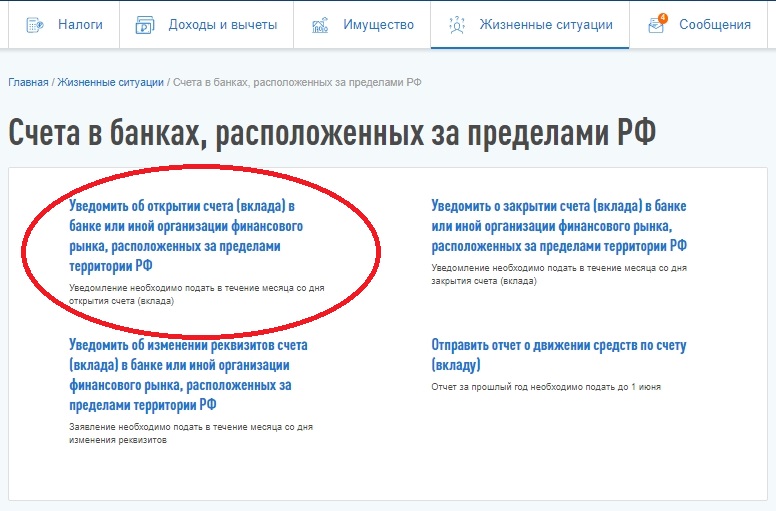

Шаг 2

Выберете действие «Уведомить об открытии счёта (вклада) в банке или иной организации финансового рынка за пределами территории РФ».

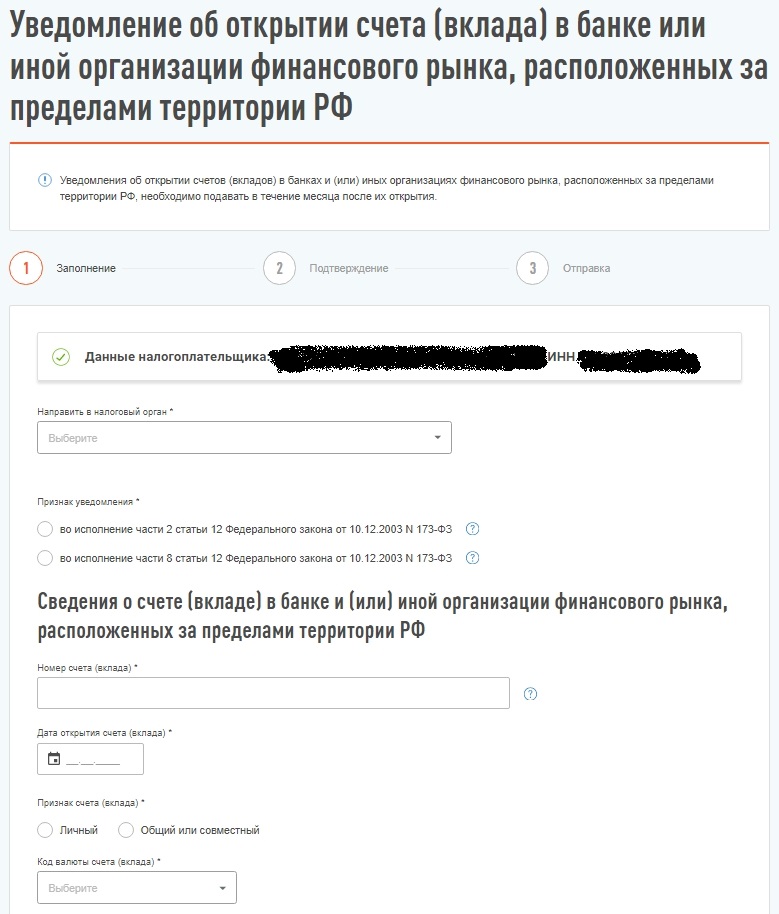

Шаг 3

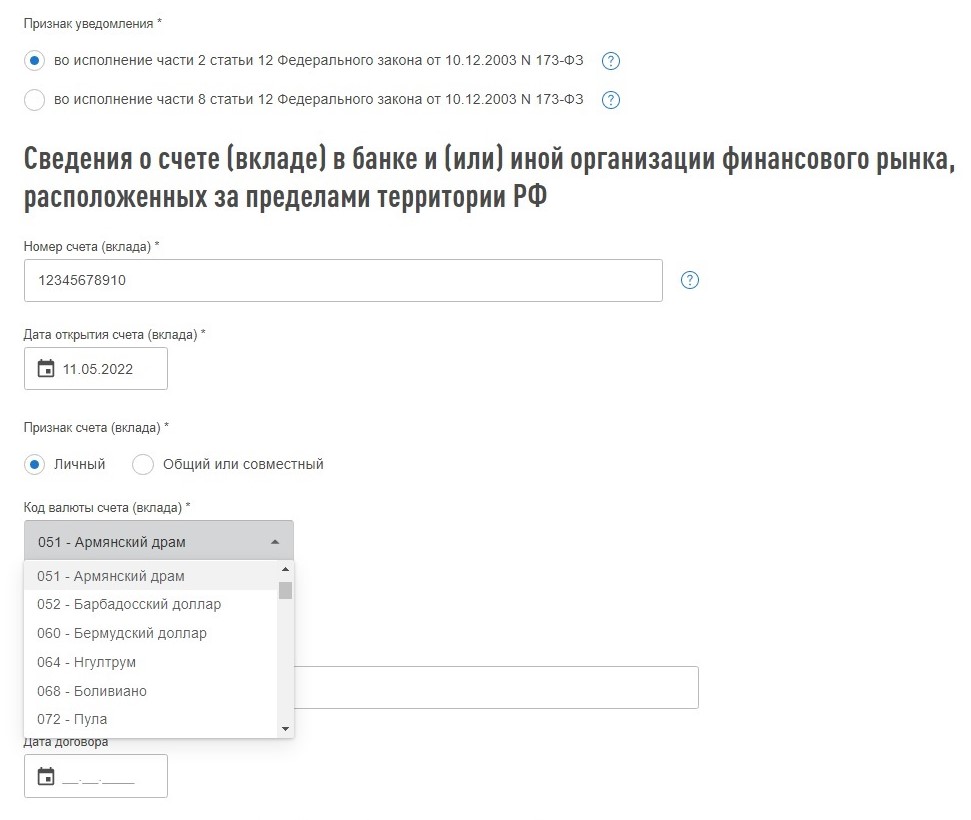

В открывшейся форме надо заполнить все обязательные поля.

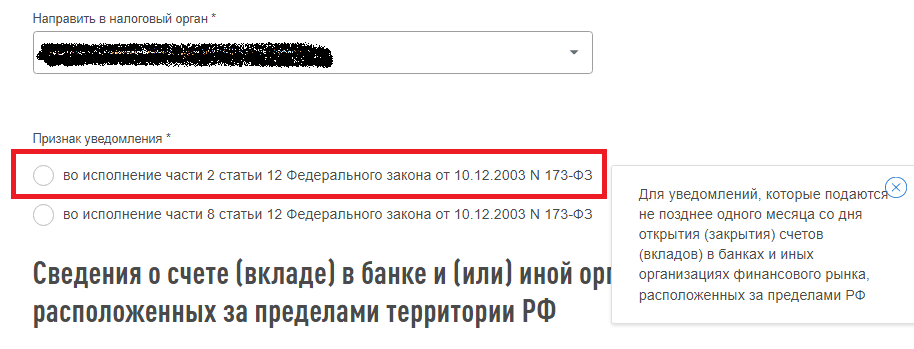

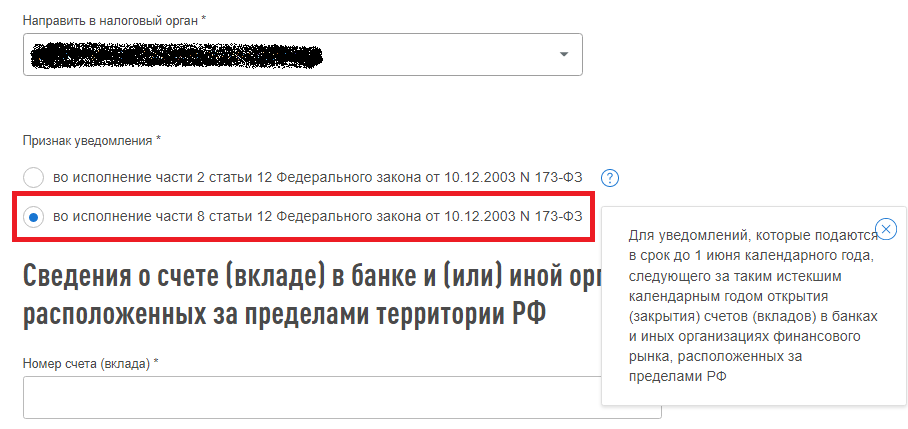

Стоит пояснить пункт «Признак уведомления». Первая строка — для налоговых резидентов, вторая — для нерезидентов.

Напомним, что резиденты — те, кто проживают в РФ более 183 дней в календарном году, нерезиденты — те, кто проживают в РФ менее 183 дней в календарном году.

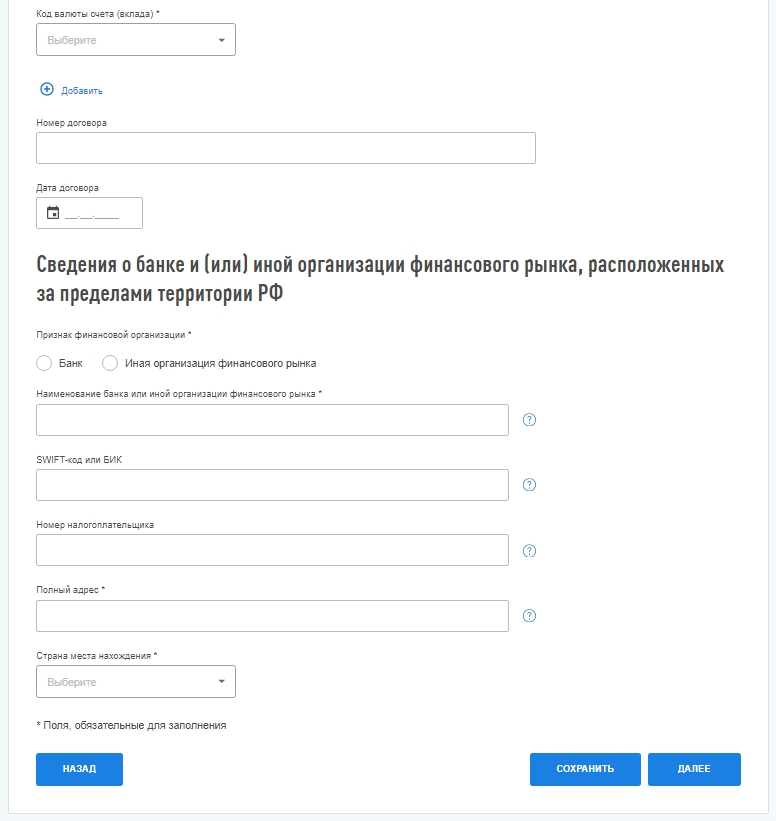

Здесь же надо заполнить сведения о счёте — номер, дату открытия, валюту и вписать сведения об организации, где открыт этот счёт.

В поле «номер налогоплательщика» надо внести номер, который присваивает налоговый номер другой страны, аналог нашего ИНН.

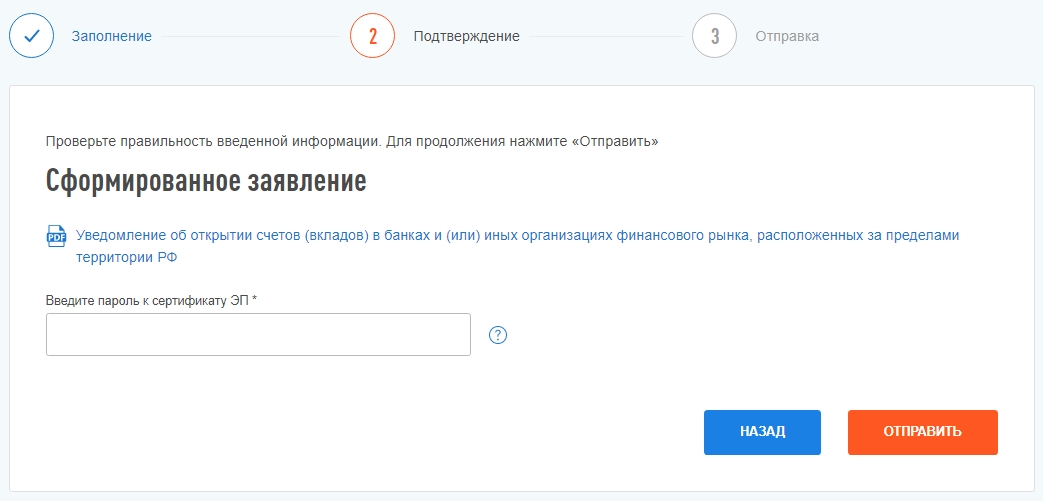

Шаг 4

Последний шаг — подписание документа электронной подписью.

Штраф за неподачу уведомления

Если не подать вовремя уведомление, то можно получить штраф от налоговой.

- если опоздание не более 10 дней, то от 300 до 500 рублей;

- просрочка более 10 дней, но менее 30 — от 1 000 до 1 500 рублей;

- более 30 дней — от 2 500 до 3 000 рублей;

- если нарушение совершено должностным лицом, то штраф от 5 000 до 10 000 рублей;

- для юрлиц — от 50 000 до 100 000 рублей.

Если вообще не подать уведомление, то штраф будет таким:

- для граждан — от 4 000 до 5 000 рублей;

- для должностных лиц — от 40 000 до 50 000 рублей;

- для юрлиц — от 800 000 до 1 000 000 рублей.

Россия обменивается налоговыми данными с 79 государствами дальнего зарубежья и 12 территориями. СНГ и вовсе начали автоматический обмен данными о доходах и имуществе бизнеса и граждан, так что у налоговой есть возможность узнать о наличии счетов за границей.

Как уведомить налоговую о движении средств по счёту?

Итак, об открытии счёта вы уведомили налоговую. После этого надо будет ежегодно отчитываться о движении средств по нему. Проще говоря, придётся сообщать о том, сколько денег проходит через иностранный счёт. Напоминаем, что отчитываться надо не только по банковским счетам, но и по брокерским.

Но пугаться рано. Для начала разберёмся, какие исключения из этого правила есть.

Отчёт о движении средств по иностранному счёту сдают:

- Резиденты. То есть те, кто проживает на территории РФ более 183 дней в году. Если вы уехали в другую страну навсегда и в России почти не бываете, то стали нерезидентом. Отчёт подавать не надо.

- Те, у кого сумма поступления и списания в течение календарного года более 600 000 рублей. Если же вы завели карту иностранного банка исключительно ради редких поездок за границу и храните на ней небольшие суммы, отчёт предоставлять не надо.

- Переводы делались без открытия банковского счёта. Отчёт о движении средств не нужен, если движение средств проводилось с помощью электронных средств («Золотая корона», Western Union и подобные). Но при условии, что общий объём зачисленных денег не превышает 600 000 рублей.

В отчёте указываются такие данные:

- сумма на 1 января отчётного года (либо на дату открытия счёта, если отчёт подаётся впервые);

- сумма на 31 декабря отчётного года (либо на дату закрытия счёта);

- общая сумма поступлений;

- общая сумма списаний.

Как видим, расписывать все операции не нужно.

Отчёт подаётся через личный кабинет налоговой по описанному выше алгоритмы.

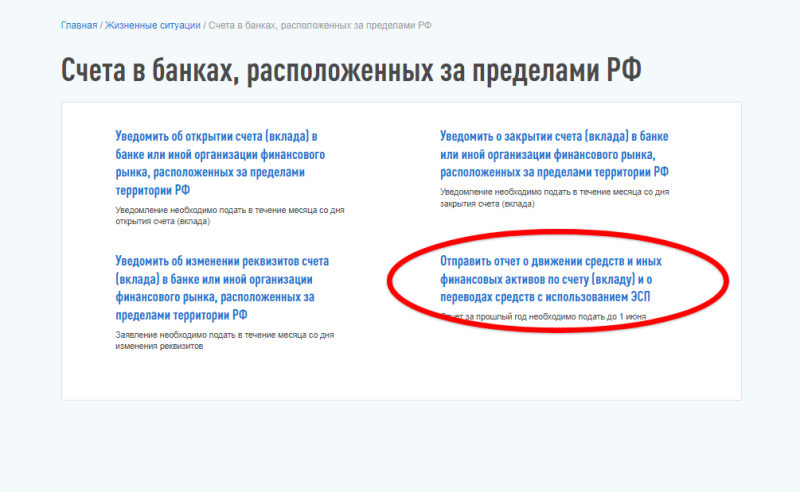

Следует зайти в раздел «Жизненные ситуации» и выбрать операцию «Отправить отчёт о движении средств и иных финансовых активов по счёту (вкладу) и о переводах средств с использованием ЭСП).

За нарушение срока представления отчёта более чем на 30 дней для физических лиц предусмотрен штраф от 2 500 до 3 000 рублей. Повторное нарушение повлечёт штраф до 20 000 рублей.

3.7

Рейтинг статьи 3.7 из 5

Если вы открыли счет в зарубежном банке или у иностранного брокера, то об этом нужно сообщить налоговой. Иначе вам могут выписать штраф. Разбираемся, кому нужно отчитываться в ФНС, в какие сроки и как это сделать

Уведомление налоговой о зарубежном счете: кому и в какие сроки это нужно делать

Согласно законодательству, если вы открыли счет или вклад за рубежом, то необходимо уведомить об этом Федеральную налоговую службу (ФНС). Нормы распространяются на все счета, вклады за пределами России в банках или других финансовых организациях, на которых учитываются денежные средства и другие финансовые активы. Таким образом, нужно сообщать ФНС и об открытии иностранных брокерских счетов.

О чем еще нужно уведомлять налоговую:

-

о закрытии счета или вклада за границей;

-

об изменении их реквизитов.

Это правило касается резидентов России, то есть граждан страны за исключением:

-

граждан России, которые постоянно проживают в другом государстве не менее года, в том числе с видом на жительство;

-

граждан России, которые временно пребывают в иностранном государстве не менее года по рабочей или студенческой визе со сроком действия не менее года.

Резиденты России, которые вместе с тем и налоговые резиденты, должны сообщать эти данные налоговому органу по месту учета не позднее месяца со дня открытия, закрытия счета или вклада либо изменения реквизитов. Резиденты России, которые не являются при этом налоговыми резидентами, также должны отчитываться о зарубежных счетах.

Налоговые нерезиденты — это физлица, которые пребывают в России 183 дней и менее в год.

Однако делать это они должны до 1 июня года, следующего после отчетного. Например, до 1 июня 2022 года нужно отчитаться за открытие счета в 2021 году. «Логика в том, что резидент вы или нерезидент, понятно только после истечения 183 дней, поэтому как раз берется отсечка», — рассказал «РБК Инвестициям» управляющий партнер адвокатского бюро «Проспект» Олег Бычков.

Подать документы о зарубежном счете можно несколькими способами:

-

через инспекцию;

-

по почте с уведомлением о вручении;

-

онлайн с электронной подписью;

-

через личный кабинет налогоплательщика на сайте ФНС.

После того как вы сообщили о своем зарубежном счете, необходимо каждый год отчитываться о движении средств на нем по итогам года. Первый отчет вы должны направить до 1 июня года, следующего за тем, в который вы открыли счет. Например, если вы открыли счет в 2022 году, то до 1 июня 2023 года нужно будет отчитаться перед налоговой.

Как зарегистрироваться в личном кабинете налогоплательщика

Возьмем последний способ — через личный кабинет. Если у вас его нет, то перед уведомлением налоговой о зарубежном счете нужно его получить.

Чтобы получить реквизиты доступа в личный кабинет, можно обратиться в любой налоговый орган независимо от места жительства и постановки на учет. Исключения — специализированные инспекции, которые работают как регистрационные центры, а также центры обработки данных и инспекции по работе с крупнейшими налогоплательщиками. Если вы не можете прийти лично, то за вас это может сделать уполномоченный представитель. Для этого ему нужны нотариально заверенная доверенность и свой паспорт.

Зарегистрироваться в личном кабинете также можно с помощью вашей учетной записи на портале «Госуслуги». Для этого она должна быть подтверждена. Самый простой способ подтвердить учетную запись — через приложения банков, с которыми сотрудничают «Госуслуги». Среди них «Сбер», «Тинькофф Банк», ВТБ и другие. Полный список можно посмотреть на портале.

Если вашего банка нет в этом списке, то можете воспользоваться другим способом подтверждения:

-

прийти лично в центр обслуживания. С собой нужно иметь паспорт и СНИЛС;

-

с помощью заказного письма или электронной подписи. Это займет от 2 до 14 дней. Инструкцию, как это сделать, можно посмотреть на «Госуслугах».

Теперь разберем пошагово, как уведомить налоговую об открытии счета за границей.

Как уведомить ФНС об открытии счета за рубежом: разбираем шаги

Шаг 1

Зайдите в раздел «Жизненные ситуации» и выберете пункт «Информировать о счете в банке, расположенном за пределами РФ».

Скриншот из личного кабинета налогоплательщика на сайте ФНС

(Фото: ФНС)

Шаг 2

Нажмите на первый раздел «Уведомить об открытии счета (вклада) в банке…».

Скриншот из личного кабинета налогоплательщика на сайте ФНС

(Фото: ФНС)

Шаг 3

Теперь перед вами должна появиться форма, которую нужно заполнить. Обязательные поля выделены звездочкой. В списке налоговых органов будет только один, выбираем его.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

(Фото: ФНС)

Переходим к полю «признак уведомления», здесь есть две строки. Олег Бычков пояснил, что первая строка предназначена для налоговых резидентов, то есть физлиц, которые пребывают на территории России более 183 дней в год. Вторая строка — для налоговых нерезидентов, добавил он.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

(Фото: ФНС)

Скриншот из личного кабинета налогоплательщика на сайте ФНС

(Фото: ФНС)

Шаг 4

На этой же странице заполняем сведения о счете: его номер, дату его открытия, потом нужно вписать, какой у вас счет — личный или совместный с другими людьми, а также внести валюту, в которой он открыт. Код валюты искать не нужно, можно выбрать из предложенных вариантов.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

(Фото: ФНС)

Шаг 5

Далее в той же форме заполняем сведения об организации, в которой у вас открыт счет: выбираем, где — в банке или другой финансовой организации, вводим название, ее адрес и страну.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

(Фото: ФНС)

Если у вас есть данные, которые не отмечены как обязательные, то их тоже можно внести. Например, в форме есть поля, куда нужно ввести информацию о номере и дате заключения договора. Поэтому не забудьте при открытии счета за границей взять договор.

В поле «номер налогоплательщика» речь идет о номере, который присваивает банку налоговая в иностранном государстве, налоговым резидентом которого является банк или организация финансового рынка. Это аналог российского ИНН, только присвоенный за границей. Например, в Казахстане компаниям присваивают бизнес-идентификационный номер (БИН).

Шаг 6

На следующем этапе необходимо ввести пароль к сертификату электронной подписи (ЭП), поэтому если у вас ее нет, то нужно получить ее заранее.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

(Фото: ФНС)

Для этого необходимо зайти в раздел «Жизненные ситуации» и выбрать «Прочие ситуации». Далее нужно найти раздел «Нужна электронная подпись», выбирать вариант хранения сертификата и отправить запрос. Время его обработки может быть разным, иногда это происходит быстро — за полчаса, а в других случаях может затянуться до суток.

Что будет, если не подать уведомление?

Россия обменивается налоговыми данными с 79 государствами дальнего зарубежья и 12 территориями. Кроме того, с 2020 года страны СНГ начали автоматический обмен данными о доходах и имуществе бизнеса и граждан, так что ФНС может сама узнать о том, что у вас есть счет за границей.

За нарушения валютного законодательства вы заплатите штраф, в том числе за то, что неправильно заполнили данные или подали уведомление не вовремя.

Если опоздать с подачей уведомления или отправить его не по форме, вам начислят штраф:

-

для граждан: от ₽300 до ₽500, если просрочить подачу отчета не более чем на десять дней, просрочка более чем на десять дней, но менее 30 дней — ₽1 тыс. до ₽1,5 тыс., более чем на 30 дней — от ₽2,5 тыс. до ₽3 тыс.;

-

для должностных лиц: от ₽5 тыс. до ₽10 тыс.;

-

для юрлиц: от ₽50 тыс. до ₽100 тыс.

Если не подать уведомление, то размер штрафа может быть таким:

-

для граждан: от ₽4 тыс. до ₽5 тыс.;

-

для должностных лиц: от ₽40 тыс. до ₽50 тыс.;

-

для юрлиц: от ₽800 тыс. до ₽1 млн.

В ФНС пояснили, что если вы допустили неточность в уже отправленных сведениях или ошибочно направили уведомление, то можете исправить или отменить его с помощью корректирующего или отменяющего сообщения. Кроме того, после подачи уведомления налоговая может потребовать с вас пояснений.

Больше интересных историй и новостей о финансах в нашем телеграм-канале «Сам ты инвестор!»

Кто может открывать счета в иностранных банках

Право на открытие счетов в иностранных банках имеют валютные резиденты. В соответствии с валютным законодательством резидентами считаются (п. 6 ч. 1 ст. 1 закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»):

- физические лица, являющиеся гражданами Российской Федерации;

- постоянно проживающие в РФ на основании вида на жительство, иностранные граждане и лица без гражданства;

- юридические лица, созданные в соответствии с законодательством Российской Федерации.

Иными словами, открывать такие счета могут организации (ИП) и граждане при соблюдении требований действующего законодательства. Помимо счетов можно использовать так называемые платежные системы.

Каких-либо разрешений на открытие счета (использование платежной системы) в иностранном банке запрашивать не нужно, но есть другие требования.

О том, какие именно, мы и расскажем дальше.

Запрещено ли в 2022 году иметь иностранные счета

Само по себе наличие иностранного счета у резидента не является нарушением. Валютное законодательство не содержит запрета на открытие счета в 2022 году. Указы Президента от 28.02.2022 № 79 и от 01.03.2022 № 81, а также принятые в дополнение к ним указы также не содержат ограничений на открытие зарубежного счета.

Но одно дело – иметь счет, другое дело – соблюдать валютное законодательство.

Рассмотрим, какие сегодня валютные операции возможны в отношении резидентов и нерезидентов. Многое действительно зависит от резидентства, поэтому стоит разбить их на категории.

1. Операции между резидентами

Согласно действующему законодательству валютные операции между резидентами запрещены, о чем указано в ч. 1 ст. 9 закона № 173-ФЗ. Но есть исключения, которые прописаны в этой же 9 статье. Вот что они из себя представляют:

- перевод рублей со счета резидента за пределами РФ на счет другого резидента на территории РФ (и наоборот), а также со счета резидента за пределами РФ на счет другого резидента за пределами РФ;

- расчеты в иностранной валюте в дьюти-фри;

- операции с внешними ценными бумагами на торгах;

- перевод иностранной валюты в РФ со счета в банке за пределами РФ в пользу иных физических лиц – резидентов на их счета в уполномоченных банках;

- перевод иностранной валюты из РФ в пользу иных физических лиц – резидентов на их счета в банках за пределами РФ в суммах, не превышающих установленного лимита (5 тыс. долларов). Исключения: перевод физлицу, пребывающему более 183 дней, (предпринимателю) в счет оплаты товаров, перевод между супругами или близкими родственниками;

- валютные операции, совершаемые за пределами РФ физическими лицами – резидентами, срок пребывания которых за пределами РФ в течение календарного года в совокупности превышает 183 дня, между собой, а также с российскими государственными вузами и их филиалами за пределами РФ по договорам об образовании;

- получение валютных ценностей в порядке наследования;

- валютные операции с уполномоченными банками;

- расчеты по договорам перевозки пассажиров между физическими лицами – резидентами, находящимися за пределами РФ, и российскими транспортными организациями;

- дарение валютных ценностей супругу и близким родственникам;

- приобретение и отчуждение единичных денежных знаков и монет в целях коллекционирования;

- перевод из РФ и получение перевода в РФ, осуществляемые в установленном порядке (с ограничением суммы перевода) без открытия банковского счета. Ограничение – 5 тыс. долларов.

2. Операции между резидентами и нерезидентами

Как правило, валютные операции с данной категорией лиц осуществляются без ограничений. Однако некоторые ограничения все же имеют место быть.

Например, перевод между резидентом и нерезидентом без открытия банковского счета на территории РФ (п. 9 ч. 3 ст. 14 закона № 173-ФЗ). Или ограничения на переводы в зарубежные банки или по системам денежных переводов.

3. Без привязки к резидентству

К данной категории относятся следующие валютные операции (пп. «г», «д» п. 9 ч. 1 ст. 1 закона № 173-ФЗ):

- ввоз в РФ и вывоз из РФ валютных ценностей, валюты РФ и внутренних ценных бумаг;

- перевод иностранной валюты, валюты РФ, внутренних и внешних ценных бумаг со счета, открытого за пределами территории РФ, на счет того же лица, открытый на территории РФ, и со счета, открытого на территории РФ, на счет того же лица, открытый за пределами территории РФ.

Однако тут тоже есть различные ограничения, которые касаются зачисления физическими лицами – резидентами иностранной валюты на свои счета в банках за пределами территории РФ. Это касается и средств, связанных с получением дивидендов от российских компаний – в частности, ограничение до 1 млн долларов.

Также это связано с вывозом из России наличных средств (в пределах 10 тыс. долларов). Ну и конечно, ограничение на снятие с валютного счета наличной валюты, тоже в пределах 10 тыс. долларов.

Обязанности при открытии счетов в иностранном банке

При открытии счета в иностранном банке резиденты обязаны уведомить налоговые органы:

- об открытии такого счета;

- о закрытии такого счета;

- об изменении реквизитов счета;

- о наличии в иностранном банке счета, открытого в соответствии с разрешением, действие которого прекратилось;

Помимо этого, надо подавать отчет:

- о движении денежных средств (для резидентов РФ);

- о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг;

Для данных отчетов установлена одна и та же форма.

Также если вы налоговый резидент и получаете дивиденды, проценты, доход от продажи ценных бумаг и другие доходы из иностранных источников, вам нужно подать декларацию 3-НДФЛ (пп. 5 п. 3 ст. 208, ст. 209, пп. 3, 4 п. 1, п. 3 ст. 228 НК).

Нужно ли уведомить налоговую об открытии счета

Об открытии (закрытии) счета в иностранном банке резидентам нужно подать уведомление в свою ИФНС не позже чем через месяц (ч. 2 ст. 12 закона о валютном регулировании). Данный срок касается также уведомления об изменении реквизитов счета. Уведомление подается по форме утвержденной приказом ФНС от 24.04.2020 № ЕД-7-14/272@. Данный приказ устанавливает также и форму для уведомления об изменении реквизитов счета. Способ подачи уведомления: лично, по почте, через представителя или Интернет.

Но есть исключения. Если срок пребывания физических лиц за пределами РФ составит более 183 дней, то на них обязанность уведомления не распространяется.

Помимо указанных уведомлений, есть еще одно – о наличии в иностранном банке счета, открытого в соответствии с разрешением, действие которого прекратилось. Речь идет о счете, открытом в иностранном банке до вступления в силу закона о валютном регулировании на основании разрешения, с тем условием, что действие разрешения прекратилось.

Уведомление нужно подать, если вы собираетесь использовать счет и в дальнейшем для проведения установленных ст. 12 закона № 173-ФЗ операций. Срок подачи уведомления – месяц со дня прекращения действия указанного разрешения (ч. 10 ст. 28 закона № 173-ФЗ).

Можно добавить, что если вы по какой-либо причине не уведомили налоговую инспекцию, она может об это узнать с помощью системы автоматического обмена финансовой информацией.

В данной системе участвует большое количество разных стран. Также есть стандарт обмена финансовой информацией. Благодаря этим системам налоговые органы получают информацию об иностранных счетах налогоплательщиков из других стран.

Поэтому не стоит удивляться, если вам придет запрос из налоговой, в случае если вы проигнорировали подачу уведомления.

Нужно ли подавать отчет о движении денежных средств

Отчет о движении денежных средств должны подавать как физические, так и юридические лица, имеющие счета за границей. Однако есть некоторые исключения.

Рассмотрим их подробнее.

Начнем с физических лиц. Обязанность, предоставлять данную отчетность установлена в ч. 7 ст. 12 закона № 173-ФЗ. Отчет, как правило, предоставляется до 1 июня года, следующего за отчетным годом. Однако в 2022 году срок сдачи отчета продлен до 01.12.2022.

Способы подачи:

- в электронной форме по телекоммуникационным каналам связи через ЭДО;

- в электронной форме через личный кабинет налогоплательщика на сайте ФНС России;

- на бумажном носителе непосредственно в налоговый орган;

- по почте заказным отправлением с уведомлением о вручении.

Отчет предоставляется по форме, утвержденной постановлением Правительства от 12.12.2015 № 1365. Предоставлять надо один отчет по в отношении всех счетов (вкладов), открытых в банках и иных организациях финансового рынка, расположенных за пределами территории РФ, а также в отношении всех электронных средств платежа.

Но не все физические лица должны подавать такой отчет, исключения предусмотрены для следующих граждан:

- резидентов РФ, срок пребывания которых за пределами РФ составит более 183 дней в течение календарного года;

- банк находится в ЕАЭС (ином государстве, в котором есть автоматический обмен информацией с РФ) и общая сумма за отчетный год не превышает 600 тыс. рублей.

Указанные требования распространяются на отчеты о переводах денежных средств без открытия банковского счета, с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг.

Виды ответственности за несоблюдение порядка представления отчетов и сроков:

- штраф в размере от 2 тыс. до 3 тыс. рублей;

- за повторное нарушение – 20 тыс. рублей;

- за нарушение срока представления отчетов – в размере от 300 до 3 тыс. рублей (ч. 6–6.3, 6.5 ст. 15.25 КоАП).

Что касается юридических лиц (ИП), то обязанность представлять указанные отчеты также предусмотрена для них ч. 7 ст. 12 закона № 173-ФЗ. Но непосредственно порядок отличается от подачи отчетности физическими лицами.

Во-первых, другие сроки и частота подачи.

Юридическое лицо – резидент, индивидуальный предприниматель – резидент ежеквартально, в течение 30 дней по окончании отчетного квартала, представляют в налоговый орган отчет и документы, подтверждающие сведения, указанные в отчете, по состоянию на последнюю календарную дату отчетного квартала.

Отчет о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа представляется в течение 30 дней по окончании отчетного квартала, в котором сумма средств, зачисленных на электронное средство платежа, превысила начиная с 1-го числа отчетного года сумму в денежном выражении 600 тыс. рублей. Сроки установлены частью 4 правил, утвержденных постановлением Правительства от 28.12.2005 № 819.

В отношении каждого счета, открытого в банке, представляется отдельный отчет.

Способы подачи:

- в электронной форме по телекоммуникационным каналам связи через оператора ЭДО;

- через личный кабинет налогоплательщика;

- в бумажном виде через представителя;

- заказным почтовым отправлением с уведомлением о вручении.

Во-вторых, форма отчетов утверждена другим документом – в частности, постановлением Правительства от 28.12.2005 № 819. Ответственность регулируется теми же статьями, что и для физлиц. Но размеры штрафов более серьезные. А именно:

– штраф от 40 тыс. до 50тыс. рублей;

– за повторное нарушение – от 400 тыс. до 600 тыс. рублей;

– за нарушение срока представления отчетов – в размере от 5 тыс. до 50 тыс. рублей.

Штраф за открытие счета за рубежом без уведомления

Для физических лиц. За нарушение срока подачи уведомления или за представление уведомления по неустановленной форме налагается штраф в размере от 1 000 до 1 500 рублей. Если уведомление не предоставлено вообще, то штраф составит от 4 тыс. до 5 тыс. рублей (ч. 2, 2.1 ст. 15.25 КоАП).

Для юридических лиц. За нарушение срока и формы штраф составит от 50 тыс. до 100 тыс. рублей. Если уведомление не представлено, грозит штраф от 800 тыс. до 1 млн рублей (ч. 2, 2.1 ст. 15.25 КоАП).

Помимо указанных штрафов, существует и другие виды ответственности. В частности, при непредставлении резидентом в налоговый орган обязательного отчета о переводах денежных средств без открытия банковского счета, с использованием электронных средств платежа (ч. 1.1 ст. 15.25 КоАП), штраф составит для граждан, должностных лиц и юридических лиц от 20% до 40% от суммы средств, зачисленных на электронное средство платежа, предоставленное иностранным поставщиком платежных услуг, за отчетный период.

Срок давности привлечения к ответственности за валютные нарушения – два года со дня нарушения (ст. 4.5 КоАП).

Публикация

Если Вы российский налоговый резидент, то большинство финансовых операций за пределами РФ, как то: открытие банковского или брокерского счёта за границей, использование финансовых инструментов, предоставляемых другими иностранными финансовыми организациями, перевод денег через зарубежный «электронный кошелёк» и т.д, сопровождается дополнительными действиями по уведомлению налоговой инспекции о данных операциях.

Культура сбережения и накопления личного, семейного капитала строится на имеющихся в арсенале финансовых инструментах и законных способах получения доходов.

В частности, человек, гражданин РФ, или «физическое лицо», «налоговый резидент», «налогоплательщик», «валютный резидент», как его именуют в российских законодательных актах, имеет возможность открывать счета в зарубежном банке или у брокера, приобретать ценные бумаги иностранных эмитентов, переводить деньги через платёжную систему и использовать другие возможности, предоставляемые финансовыми организациями других стран.

О ЧЁМ НУЖНО ПОМНИТЬ, открывая счёт в иностранном банке, размещая деньги для инвестиций у иностранного брокера, имея долю в капитале иностранной компании, получая доход от погашения облигаций иностранного эмитента или продажи котирующихся акций? О ТОМ, что в этих и в других похожих ситуациях Вам предстоит выполнить обязательные действия: уведомить об обстоятельствах свою налоговую инспекцию по месту жительства и ежегодно отчитываться перед ней.

Если Вы открыли за рубежом расчётный/накопительный/любой другой счёт в иностранном банке; брокерский /инвестиционный/любой другой счёт у брокера; счёт (вклад) в страховой компании, пенсионном или в инвестиционном фонде, кредитном союзе, в дилерской компании, на фондовой бирже или любой иной финансовой организации – сообщите об этом в свою налоговую инспекцию по месту жительства в течение одного месяца по установленной форме.

Вы выявили ошибки в первоначальном уведомлении; у Вас изменились реквизиты зарубежного счёта/вклада, изменилось название или адрес кредитного учреждения или финансовой компании; Вы закрыли этот счёт/вклад – для указанных событий предусмотрен месяц срока, чтобы Вы довели информацию до Вашей налоговой инспекции (далее – ИФНС) по месту жительства.

Календарный год завершился – запросите в иностранном банке/у зарубежной финансовой компании выписку со своего счёта (вклада) за прошедший год и оформите отчёт о движении средств по специальной форме, указав обороты и остаток денег/других финансовых активов. Причём, в отношении каждого счёта, вклада, вида иностранной валюты оформляется отдельный лист такого отчёта с указанием годовых оборотов средств, остатков на начало и на конец года.

Для представления в налоговый орган отчётных форм о движении средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, за истекший год установлен срок – не позднее 1 июня следующего года.

Вы воспользовались иностранной платёжной системой для денежных переводов – также включите эти сведения в годовой отчёт о движении средств, несмотря на то, что использование «электронного кошелька» не предполагает открытие специального счёта.

Действующее законодательство освободило граждан от обязательного представления в налоговую инспекцию выписок банка и других подтверждающих документов вместе с годовой отчётностью. Однако Вы вправе их представить самостоятельно, если видите смысл показать проверяющим исходные данные.

Вместе с тем, налоговая служба наделена правом запрашивать и получать от резидента эти документы при появлении противоречивых данных или при возникновении вопросов в отношении зарубежных активов. В случае получения такого запроса из ИФНС Вам придётся переводить документы, составленные на иностранном языке, на русский язык, а в отдельных случаях — и заверять перевод нотариально.

Так что, целесообразно хранить выписки финансовых организаций о движении денег и остатках по счетам, как минимум, пару лет.

Валютное законодательство освобождает от сдачи отчётности:

- граждан, более полугода находившихся за границей;

- тех, у кого обороты/остатки по счетам или сумма платежей через «электронный кошелёк» в рублёвом эквиваленте не превысили 600 тыс. руб. за год, а банк или финансовая компания находятся в стране, участвующей в автоматическом обмене финансовой информацией с Федеральной налоговой службой (далее – ФНС).

По итогам отчётного года (не позднее 30 апреля следующего года) налоговому резиденту следует представить в ИФНС налоговую декларацию по форме 3-НДФЛ, указав полученные из зарубежных источников дивиденды, проценты, доход от погашения или продажи ценных бумаг, иные доходы.

В декларации Вы вправе указать расходы, связанные с получением вышеуказанных доходов, и сумму налога с дохода, уплаченного в иностранном государстве, если у Вас есть право зачесть его в счёт уплаты НДФЛ.

Окончательно оформив налоговую декларацию, Вы уже будете знать сумму НДФЛ к уплате в бюджет РФ и планировать свои денежные потоки к установленному законом сроку уплаты налога.

Начиная с 2021 года, в России установлена прогрессивная ставка НДФЛ: доход налогоплательщика в сумме в 5 млн. руб. и ниже облагается по ставке 13 %, а свыше 5 млн. руб. – по ставке 15 %. Увеличение ставки НДФЛ социально «окрашено» — часть налога с дохода состоятельных людей государство обещает направлять в пользу больных детей.

Не позднее 15 июля текущего года Вам следует самостоятельно заплатить в бюджет сумму НДФЛ за завершившийся отчётный период. Величину налога Вы уже знаете из налоговой декларации.

У Вас есть возможность сдать отчётность, о которой идёт речь, как в бумажном виде (лично, через доверенное лицо, по почте заказным письмом), так и в электронном формате через личный кабинет налогоплательщика. Подтверждающие документы представляются в том же самом виде, что и основной документ, — то есть либо на бумаге, либо в виде электронного файла

За нарушение гражданином вышеуказанных обязанностей, установленных российским валютным и налоговым законодательством, предусмотрена ответственность — штрафы по НК РФ и КоАП РФ установлены и за нарушение форм отчётности, и за опоздание с их подачей в ИФНС, и за отсутствие подтверждающих документов.

Так, нарушение резидентом формы уведомления об открытии/закрытии/изменении реквизитов счёта (вклада) или месячного срока представления этого уведомления может привести к наложению на гражданина административного штрафа в размере от 1 до 1,5 тыс. руб. Если не подать такое уведомление, то размер штрафа на гражданина увеличится до 4 – 5 тыс. руб. (п. п. 2, 2.1 ст. 15.25 КоАП).

Минимальный штраф предусмотрен за нарушение гражданами срока представления отчёта о движении средств по зарубежным счетам (вкладам) в размере от 300 до 3 000 руб. — в зависимости от длительности просрочки (ч. 6.1 — 6.3 ст. 15.25 КоАП РФ).

Максимальные штрафы установлены в размере:

- 75-100 % суммы незаконной валютной операции (п.1 ст.15.25 КоАП РФ);

- 40 % умышленно не уплаченного НДФЛ (п.3 ст. 122 НК РФ);

Что же, если это — сознательный, аргументированный выбор собственника имущества, мы не будем его оспаривать.

Возможно, собственник зарубежных счетов не сообщил о них в налоговую, надеясь, что сама она о них не узнает. А если когда-то и узнает, то налогоплательщик готов уплатить штрафные санкции за два-три года.

Лишь отметим, что ФНС России вполне заслуженно гордится эффективностью налогового администрирования и сокращением теневой экономики в последние годы за счёт передовой цифровой трансформации.

Российская налоговая служба заявила о больших планах в отношении прозрачности доходов налогоплательщиков и по совершенствованию системы взимания налогов в обозримом будущем (Приказ ФНС России от 05.03.2021 №ЕД-7-1/173@ «Об утверждении Стратегической карты ФНС России на 2021 — 2023 годы»).

Начиная с 2018 года, ФНС РФ участвует в автоматическом обмене финансовой информацией с более чем 90 странами и территориями. В их числе БВО, Белиз, Греция, Испания, Нидерланды, ОАЭ, Панама, Сейшелы, Кипр, Люксембург, Швейцария и многие другие юрисдикции, которые в недавнем прошлом считались самыми «тихими гаванями» для финансов всего мира.

Эффективно действует Стандарт обмена налоговой информацией (Common Reporting Standard — CRS), разработанный Организацией экономического сотрудничества и развития (ОЭСР). Он предусматривает, что финансовые институты стран-участниц (банки, брокеры, страховые компании, депозитарии и т.п.) будут идентифицировать «подлежащие обмену счета» клиентов/выгодоприобретателей/контролирующих клиента лиц, являющихся налоговыми резидентами партнёрских стран, и сообщать в свой налоговый орган информацию о них.

При этом под «счетами» понимаются не только банковские счета и счета депо, на которых отражены данные о ценных бумагах клиентов, но также страховые контракты, доли участия в фондах, доли участия в прибыли.

Таким образом, российские налоговые органы в 2018 году получили от зарубежных коллег детальную информацию о российских налогоплательщиках за 2017 (в том числе номера счетов, названия банков, валюты счетов, балансы на конец года, суммы зачислений за год, типы выплат (доходы от реализации финансовых активов, купоны, дивиденды, заработная плата от иностранных работодателей)) и направили массовые требования с запросами своим гражданам. В самое ближайшее время такие запросы налоговых органов в адрес налогоплательщиков могут прийти в отношении данных за 2020 год.

Вы вправе сдать необходимую отчётность и после обозначенной законодательством даты. В случае просрочки отчётности величина наложенного на налогоплательщика штрафа, как правило, ниже, чем штраф за вовсе не представленные на проверку документы.

Илона Валлен, Внутренний аудитор GSL Law and Consulting

Сдав первоначальную отчётность вовремя, Вы можете уточнить переданные в налоговую данные. Формы/электронные форматы отчётности предусматривают такую возможность. Причём в отношении уточнённых показателей предельные сроки не установлены, поскольку это – право налогоплательщика.

Если Вы самостоятельно выявили ошибки и подали «уточнёнку» до того момента, пока налоговая не выявила некорректные данные и не прислала Вам требование, штрафные санкции к Вам не применяются.

В ситуации, когда в уточнённой декларации сумма исчисленного налога увеличилась по сравнению с первоначальной декларацией, доплатить налог в бюджет и соответствующую ей сумме пени лучше до момента подачи уточнённой налоговой декларации. В этом случае налогоплательщик освобождается от ответственности в виде штрафов.

Если Вы не уверены в правильности заполнения отчётных форм или в правильности расчётов своих налоговых обязательств, Вы можете обратиться за консультацией и помощью в оформлении документов, пояснений к специалистам нашей компании. Мы можем и готовы Вам помочь

Что же, на практике такая ситуация – не редкость. Именно так к ней и следует относиться, если Вы уверены в своевременности и достоверности Ваших сведений, имея «на руках» необходимые подтверждающие документы.

Илона Валлен, Внутренний аудитор GSL Law and Consulting

Пока налоговые органы не полностью реализовали свои амбициозные планы и не превратились в «цифровую компанию по обслуживанию налогоплательщиков». Пока у них нет возможности самостоятельно считать и взыскивать налоги с каждой транзакции. У Вас есть право пояснять свои операции и контролировать правильность расчёта налога в соответствии с налоговыми нормами, действующими в конкретный период времени.

Порой можно избежать дополнительных вопросов налогового инспектора в ходе камеральной налоговой проверки, если добровольно и до начала проверки предоставить пояснения вместе с основной отчётностью.

К примеру, на практике расчёт налоговой базы по доходам от операций с ценными бумагами в декларации 3-НДФЛ может оказаться большим и сложным. Так что даже получив от Вас все подтверждающие доходы и расходы документы, расчёт налогового инспектора в отношении налогооблагаемой суммы может неблагоприятно отличаться от Вашего расчёта. В таком случае, Ваши аргументированные пояснения к отчётности послужат соблюдению Ваших интересов.