Зарегистрировано в Минюсте России 30 декабря 2013 г. N 30913

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 12 ноября 2013 г. N 107н

ОБ УТВЕРЖДЕНИИ ПРАВИЛ УКАЗАНИЯ ИНФОРМАЦИИ В РЕКВИЗИТАХ РАСПОРЯЖЕНИЙ О ПЕРЕВОДЕ ДЕНЕЖНЫХ СРЕДСТВ В УПЛАТУ ПЛАТЕЖЕЙ В БЮДЖЕТНУЮ СИСТЕМУ РОССИЙСКОЙ ФЕДЕРАЦИИ

(в ред. Приказов Минфина РФ от 30.10.2014 N 126н, от 23.09.2015 N 148н, от 05.04.2017 N 58н, от 14.09.2020 N 199н, от 23.05.2022 N 81н, от 30.12.2022 N 199н)

В соответствии с пунктом 7 статьи 45 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2019, N 39, ст. 5375), Положением Банка России от 19 июня 2012 г. N 383-П «О правилах осуществления перевода денежных средств» (зарегистрировано Министерством юстиции Российской Федерации 22 июня 2012 г., регистрационный N 24667) (с изменениями, внесенными Указанием Банка России от 15 июля 2013 г. N 3025-У «О внесении изменений в Положение Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств», зарегистрировано Министерством юстиции Российской Федерации 14 августа 2013 г., регистрационный N 29387; Указанием Банка России от 29 апреля 2014 г. N 3248-У «О внесении изменений в Положение Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств», зарегистрировано Министерством юстиции Российской Федерации 19 мая 2014 г., регистрационный N 32323; Указанием Банка России от 19 мая 2015 г. N 3641-У «О внесении изменения в пункт 1.21.1 Положения Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств», зарегистрировано Министерством юстиции Российской Федерации 11 июня 2015 г., регистрационный N 37649; Указанием Банка России от 6 ноября 2015 г. N 3844-У «О внесении изменений в Положение Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств», зарегистрировано Министерством юстиции Российской Федерации 27 января 2016 г., регистрационный N 40831, Указанием Банка России от 5 июля 2017 г. N 4449-У «О внесении изменений в Положение Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств», зарегистрировано Министерством юстиции Российской Федерации 31 июля 2017 г., регистрационный N 47578, Указанием Банка России от 11 октября 2018 г. N 4930-У «О внесении изменений в Положение Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств», зарегистрировано Министерством юстиции Российской Федерации 24 декабря 2018 г., регистрационный N 53109), на основании Положения о Министерстве финансов Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 30 июня 2004 г. N 329 (Собрание законодательства Российской Федерации, 2004, N 31, ст. 3258; 2020, N 21, ст. 3274), и в целях совершенствования органами Федерального казначейства, администраторами доходов бюджетов, государственными (муниципальными) учреждениями автоматизированных процедур обработки информации, содержащейся в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, а также платежей за государственные и муниципальные услуги и услуги, являющиеся необходимыми и обязательными для предоставления государственных и муниципальных услуг, приказываю: (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

В связи с утратой силы Положения ЦБ РФ от 19.06.2012 N 383-П с 10.09.2021 следует руководствоваться принятым взамен Положением ЦБ РФ от 29.06.2021 N 762-П.

1. Утвердить:

Правила указания информации, идентифицирующей плательщика, получателя средств в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (за исключением платежей, администрируемых налоговыми органами) (приложение N 1 к настоящему приказу); (в ред. Приказа Минфина России от 30.12.2022 N 199н)

Правила указания информации, идентифицирующей плательщика, получателя средств, платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами (приложение N 2 к настоящему приказу); (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей, администрируемых таможенными органами (приложение N 3 к настоящему приказу);

Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (за исключением налогов, сборов за совершение налоговыми органами юридически значимых действий, страховых взносов, иных платежей, администрируемых налоговыми органами, и таможенных и иных платежей, администрируемых таможенными органами) (приложение N 4 к настоящему приказу); (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

Правила указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (приложение N 5 к настоящему приказу);

Правила проверки значения уникального идентификатора начисления (приложение N 6 к настоящему приказу); (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Правила формирования уникального присваиваемого номера операции (приложение N 7 к настоящему приказу). (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

2. Формирование распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, а также предоставление плательщикам, в том числе участникам внешнеэкономической деятельности, информации, необходимой для заполнения реквизитов распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации администраторами доходов бюджетов, государственными (муниципальными) учреждениями, осуществляется в соответствии с Правилами, утвержденными настоящим приказом.

3. Администраторы доходов бюджетов, государственные (муниципальные) учреждения, кредитные организации (филиалы кредитных организаций), платежные агенты, организации федеральной почтовой связи — составители распоряжений о переводе денежных средств физических лиц в уплату платежей в бюджетную систему Российской Федерации указывают информацию в реквизитах распоряжений о переводе денежных средств физических лиц в уплату платежей в бюджетную систему Российской Федерации в соответствии с Правилами, утвержденными настоящим приказом.

4. Составитель распоряжения о переводе денежных средств в уплату платежей физических лиц в бюджетную систему Российской Федерации, в том числе за государственные и муниципальные услуги, указывает уникальный идентификатор начисления, идентификатор сведений о физическом лице, предусмотренные настоящим приказом, в соответствующем реквизите распоряжения физического лица о переводе денежных средств. При этом уникальный идентификатор начисления в случае его присвоения получателем средств указывается в распоряжениях о переводе денежных средств в порядке, определенном для уникального идентификатора платежа нормативным актом Банка России, устанавливающим правила осуществления перевода денежных средств Банком России, кредитными организациями на территории Российской Федерации в валюте Российской Федерации в соответствии с частью 3 статьи 2, частями 1 и 6 статьи 8 Федерального закона от 27 июня 2011 г. N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2019, N 27, ст. 3538), пунктами 4 и 5 статьи 4, статьей 82.3 Федерального закона от 10 июля 2002 г. N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2020, N 14, ст. 2036), частью 1 статьи 31 Федерального закона от 2 декабря 1990 г. N 395-1 «О банках и банковской деятельности» (Собрание законодательства Российской Федерации, 1996, N 6, ст. 492) (далее — правила осуществления перевода денежных средств). (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Кредитные организации, платежные агенты, организации федеральной почтовой связи при составлении платежных поручений на общую сумму принятых к исполнению от физических лиц распоряжений о переводе денежных средств в уплату платежей (за исключением таможенных платежей, платежей на казначейские счета для осуществления и отражения операций со средствами, поступающими во временное распоряжение, в первых пяти знаках которых указано значение «03212») в бюджетную систему Российской Федерации, в том числе за государственные и муниципальные услуги, информация по которым указывается в реестре в соответствии с правилами платежной системы Банка России, определенными нормативным актом Банка России в соответствии с пунктом 9 статьи 20 Федерального закона от 27 июня 2011 г. N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2019, N 31, ст. 4423) (далее — платежное поручение на общую сумму с реестром), указывают информацию в платежном поручении на общую сумму с реестром в соответствии с правилами осуществления перевода денежных средств, при этом в реквизите «101» платежного поручения указывается статус «15», информация из распоряжений физических лиц, в том числе уникальный идентификатор начисления, идентификатор сведений о физическом лице, указывается в соответствующих реквизитах реестра, сформированного к платежному поручению на общую сумму с реестром. (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 14.09.2020 N 199н, от 23.05.2022 N 81н)

Кредитные организации (филиалы кредитных организаций) обязаны включать в составленное электронное сообщение, содержащее распоряжение о переводе денежных средств на банковские счета, входящие в состав единого казначейского счета, открытые территориальным органам Федерального казначейства в Центральном банке Российской Федерации, а также на банковские счета, не входящие в состав единого казначейского счета, открытые в Центральном банке Российской Федерации на балансовом счете N 40204 «Средства местных бюджетов», уникальный присваиваемый номер операции, сформированный в соответствии с Правилами формирования уникального присваиваемого номера операции, утвержденными, настоящим приказом. (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

5. Правила, утвержденные настоящим приказом, применяются при составлении распоряжений о переводе денежных средств в уплату государственных и муниципальных услуг, предусмотренных Федеральным законом от 27 июля 2010 г. N 210-ФЗ «Об организации предоставления государственных и муниципальных услуг» (Собрание законодательства Российской Федерации, 2010, N 31, ст. 4179; 2020, N 31, ст. 5027), на банковские счета, в том числе входящие в состав единого казначейского счета. (в ред. Приказов Минфина РФ от 23.09.2015 N 148н, от 05.04.2017 N 58н, от 14.09.2020 N 199н)

5.1. Правила, утвержденные настоящим приказом, применяются при составлении распоряжений о переводе денежных средств на банковские счета, не входящие в состав единого казначейского счета, открытые в Банке России на балансовом счете N 40204 «Средства местных бюджетов». (в ред. Приказа Минфина РФ от 23.05.2022 N 81н)

6. Информацию в реквизитах «Плательщик», «Получатель», «Назначение платежа» и иную предусмотренную настоящим приказом информацию в реквизитах распоряжений, формы которых предусмотрены правилами осуществления перевода денежных средств, необходимо указывать с учетом максимального количества знаков, установленного для данных реквизитов правилами осуществления перевода денежных средств. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

7. Признать утратившими силу приказы Министерства финансов Российской Федерации:

от 24 ноября 2004 г. N 106н «Об утверждении Правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации» (зарегистрирован Министерством юстиции Российской Федерации 14 декабря 2004 г., регистрационный N 6187; Бюллетень нормативных актов федеральных органов исполнительной власти, 2004, N 51);

от 1 октября 2009 г. N 102н «О внесении изменений в приказ Министерства финансов Российской Федерации от 24 ноября 2004 г. N 106н «Об утверждении Правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации» (зарегистрирован Министерством юстиции Российской Федерации 6 ноября 2009 г., регистрационный N 15185; Российская газета, 2009, 13 ноября);

от 30 декабря 2010 г. N 197н «О внесении изменений в приказ Министерства финансов Российской Федерации от 24 ноября 2004 г. N 106н «Об утверждении Правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации» (зарегистрирован Министерством юстиции Российской Федерации 11 марта 2011 г., регистрационный N 20070; Российская газета, 2011, 30 марта).

8. Настоящий приказ вступает в силу в установленном порядке, за исключением положений об указании в распоряжении о переводе денежных средств, форма для которого установлена правилами осуществления перевода денежных средств, уникального идентификатора начисления (УИН) в реквизите «Код», предназначенном для указания уникального идентификатора платежа, вступающих в силу с 31 марта 2014 года. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

До 31 марта 2014 года в распоряжениях о переводе денежных средств, форма для которых установлена правилами осуществления перевода денежных средств, в реквизите «Назначение платежа» указывается уникальный идентификатор начисления или индекс документа из извещения физического лица, заполненного за плательщика налоговых платежей налоговым органом (далее — уникальный идентификатор начисления), текстовая информация, предусмотренная правилами осуществления перевода денежных средств, а также иная информация, необходимая для идентификации платежа. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Уникальный идентификатор начисления указывается первым в реквизите «Назначение платежа» и состоит из 23 знаков: первые три знака принимают значение «УИН», знаки с 4 по 23 соответствуют значению уникального идентификатора начисления.

Для выделения информации об уникальном идентификаторе начисления после уникального идентификатора начисления используется знак «///».

Например: «УИН12345678901234567890///».

8.1. До 1 июля 2021 года при составлении распоряжения о переводе денежных средств на банковский счет, входящий в состав единого казначейского счета, открытый органу Федерального казначейства, с указанием в нем казначейского счета для осуществления и отражения операций участника системы казначейских платежей с денежными средствами, поступающими во временное распоряжение, в первых пяти знаках которого указано значение «03212», «03222», «03232», «03242», «03252», «03262» либо «03272», в реквизите «Код» распоряжения о переводе денежных средств указывается уникальный идентификатор начисления или код нормативного правового акта, предусмотренный Порядком санкционирования операций со средствами, поступающими во временное распоряжение получателей средств федерального бюджета, утвержденным приказом Министерства финансов Российской Федерации от 23 июня 2020 г. N 119н «Об утверждении Порядка санкционирования операций со средствами, поступающими во временное распоряжение получателей средств федерального бюджета» (зарегистрировано Министерством юстиции Российской Федерации 13 августа 2020 г., регистрационный N 59259) (далее — код нормативного правового акта), 1-16 знаки которого принимают значение ноль «0», а с 17 по 20 знаки указывается код нормативного правового акта (например, «00000000000000001234»). При этом все знаки уникального идентификатора начисления (кода нормативного правового акта) одновременно не могут принимать значение ноль («0»). В случае отсутствия уникального идентификатора начисления (кода нормативного правового акта) в реквизите «Код» распоряжения о переводе денежных средств указывается значение ноль («0»). (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

9. Контроль за исполнением настоящего приказа возложить на первого заместителя Министра финансов Российской Федерации Т.Г. Нестеренко.

Министр

А.Г.СИЛУАНОВ

СОГЛАСОВАНО

Председатель Центрального банка

Российской Федерации

Э.С.НАБИУЛЛИНА

«__» ___________ 2013 г.

Руководитель

Федеральной таможенной службы

А.Ю.БЕЛЬЯНИНОВ

«__» ___________ 2013 г.

Приложение N 1

к приказу Министерства финансов

Российской Федерации

от 12.11.2013 N 107н

ПРАВИЛА УКАЗАНИЯ ИНФОРМАЦИИ, ИДЕНТИФИЦИРУЮЩЕЙ ПЛАТЕЛЬЩИКА, ПОЛУЧАТЕЛЯ СРЕДСТВ В РАСПОРЯЖЕНИЯХ О ПЕРЕВОДЕ ДЕНЕЖНЫХ СРЕДСТВ В УПЛАТУ ПЛАТЕЖЕЙ В БЮДЖЕТНУЮ СИСТЕМУ РОССИЙСКОЙ ФЕДЕРАЦИИ (ЗА ИСКЛЮЧЕНИЕМ ПЛАТЕЖЕЙ, АДМИНИСТРИРУЕМЫХ НАЛОГОВЫМИ ОРГАНАМИ)

(в ред. Приказов Минфина РФ от 30.10.2014 N 126н, от 23.09.2015 N 148н, от 05.04.2017 N 58н, от 14.09.2020 N 199н, от 30.12.2022 N 199н)

1. Настоящие Правила устанавливают порядок указания (заполнения) информации в реквизитах «ИНН» плательщика, «КПП» плательщика, «Плательщик», «ИНН» получателя средств, «КПП» получателя средств и «Получатель» при составлении распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (за исключением платежей, администрируемых налоговыми органами) на банковские счета, входящие в состав единого казначейского счета, открытые территориальным органам Федерального казначейства в подразделениях Банка России, с указанием в распоряжении о переводе денежных средств казначейского счета для осуществления и отражения операций по учету и распределению поступлений, в первых пяти знаках которого указано значение «03100» (далее — счет органа Федерального казначейства). (в ред. Приказов Минфина РФ от 14.09.2020 N 199н, от 30.12.2022 N 199н)

2. Настоящие Правила распространяются на:

плательщиков таможенных и иных платежей, администрируемых таможенными органами, таможенных представителей, иных лиц, осуществляющих уплату денежных средств в бюджетную систему Российской Федерации в уплату платежей, администрируемых таможенными органами (далее — плательщики таможенных платежей); плательщиков страховых взносов (за исключением страховых взносов, администрируемых налоговыми органами) (далее — страховые взносы); плательщиков иных платежей в бюджетную систему Российской Федерации (далее — плательщики иных платежей); таможенные органы; органы управления государственными внебюджетными фондами; законных или уполномоченных представителей плательщика сборов, страховых взносов и иных лиц, исполняющих в соответствии с законодательством Российской Федерации обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации; (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 14.09.2020 N 199н, от 30.12.2022 N 199н)

Абзацы третий — шестой — Утратили силу. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Федеральную службу судебных приставов при погашении задолженности должника по таможенным платежам, страховым взносам и иным платежам за счет денежных средств, взысканных с него в ходе проведения исполнительных действий; (в ред. Приказов Минфина РФ от 14.09.2020 N 199н, от 30.12.2022 N 199н)

кредитные организации (филиалы кредитных организаций) при составлении распоряжений о переводе денежных средств в уплату таможенных и иных платежей, администрируемых таможенными органами, в том числе авансовых платежей (далее — таможенные платежи), страховых взносов и иных платежей в бюджетную систему Российской Федерации, принятых от плательщиков — физических лиц, в том числе в случаях, когда принятие денежных средств от физических лиц осуществляется банковскими платежными агентами (субагентами) (за исключением случаев приема денежных средств в уплату таможенных платежей и страховых взносов), а также в иных случаях, установленных настоящими Правилами; (в ред. Приказов Минфина РФ от 14.09.2020 N 199н, от 30.12.2022 N 199н)

платежных агентов, при составлении распоряжений о переводе денежных средств в уплату иных платежей (за исключением таможенных платежей и страховых взносов) в бюджетную систему Российской Федерации, принятых от плательщиков — физических лиц; (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

организации федеральной почтовой связи при составлении распоряжений о переводе денежных средств в уплату таможенных платежей, страховых взносов и иных платежей в бюджетную систему Российской Федерации, принятых от плательщиков — физических лиц; (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

организации и их филиалы (далее — организации) при составлении ими распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке.

3. Значение идентификационного номера налогоплательщика (ИНН) в распоряжении о переводе денежных средств указывается в соответствии со свидетельством о постановке на учет в налоговом органе. (в ред. Приказа Минфина РФ от 23.09.2015 N 148н)

Значение реквизита «ИНН» плательщика состоит из 10 знаков (цифр) для юридического лица и 12 знаков (цифр) — для физического лица, при этом первый и второй знаки (цифры) «ИНН» плательщика не могут одновременно принимать значение ноль («0»). (в ред. Приказа Минфина РФ от 23.09.2015 N 148н)

Значение реквизита «ИНН» получателя средств состоит из 10 знаков (цифр), при этом первый и второй знаки (цифры) «ИНН» получателя средств не могут одновременно принимать значение ноль («0»). (в ред. Приказа Минфина РФ от 23.09.2015 N 148н)

В случае отсутствия у плательщика ИНН в реквизите «ИНН» плательщика допускается указание кода иностранной организации в соответствии со свидетельством о постановке на учет в налоговом органе, выданным иностранной организации, состоящего из 5 знаков (цифр), при этом все знаки (цифры) кода иностранной организации одновременно не могут принимать значение ноль («0»). (в ред. Приказа Минфина РФ от 23.09.2015 N 148н)

В реквизите «ИНН» плательщика допускается указание значения ноль («0») иностранными организациями (физическими лицами) при отсутствии их постановки на учет в налоговом органе. (в ред. Приказов Минфина РФ от 14.09.2020 N 199н, от 30.12.2022 N 199н)

Значение кода причины постановки на учет (КПП) в распоряжении о переводе денежных средств указывается в соответствии со свидетельством о постановке на учет в налоговом органе или уведомлением о постановке на учет в налоговом органе, выданными налоговыми органами по месту учета налогоплательщиков. (в ред. Приказа Минфина РФ от 23.09.2015 N 148н)

Значения реквизитов «КПП» плательщика, «КПП» получателя средств состоят из 9 знаков (цифр), при этом первый и второй знаки (цифры) «КПП» плательщика, «КПП» получателя средств не могут одновременно принимать значение ноль («0»). (в ред. Приказа Минфина РФ от 23.09.2015 N 148н)

Указание в распоряжении о переводе денежных средств значения ИНН в реквизитах «ИНН» плательщика, «ИНН» получателя средств и значения КПП в реквизитах «КПП» плательщика, «КПП» получателя средств является обязательным, если иное не предусмотрено настоящими Правилами. (в ред. Приказа Минфина РФ от 23.09.2015 N 148н)

Значение ИНН плательщика — физического лица, за исключением индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, глав крестьянских (фермерских) хозяйств, может не указываться при условии указания в реквизите «108» распоряжения о переводе денежных средств идентификатора сведений о физическом лице или указания в реквизите «Код» распоряжения о переводе денежных средств уникального идентификатора начисления в соответствии с установленными настоящим приказом Правилами. В случае отсутствия у плательщика — физического лица ИНН и уникального идентификатора начисления, указание в распоряжении о переводе денежных средств иного идентификатора сведений о физическом лице является обязательным. (в ред. Приказов Минфина РФ от 23.09.2015 N 148н, от 14.09.2020 N 199н)

Кредитные организации, платежные агенты, организации федеральной почтовой связи при составлении платежных поручений на общую сумму принятых к исполнению в соответствии с законодательством Российской Федерации распоряжений о переводе денежных средств в уплату страховых взносов и иных платежей (за исключением таможенных платежей) в бюджетную систему Российской Федерации, уплачиваемых физическими лицами, информация по которым указывается в реестре в соответствии с правилами платежной системы Банка России, определенными нормативным актом Банка России, принятым в соответствии с частью 9 статьи 20 Федерального закона от 27 июня 2011 г. N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2019, N 31, ст. 4423) (далее — платежное поручение на общую сумму с реестром), указывают идентификатор сведений о физическом лице, а также адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) плательщика — физического лица, из принятого к исполнению распоряжения о переводе денежных средств в соответствующих реквизитах реестра, сформированного к платежному поручению на общую сумму с реестром. (в ред. Приказов Минфина РФ от 23.09.2015 N 148н, от 05.04.2017 N 58н, от 14.09.2020 N 199н, от 30.12.2022 N 199н)

4. Плательщики таможенных платежей, страховых взносов и иных платежей в бюджетную систему Российской Федерации при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации указывают в реквизитах: (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН плательщика платежей в бюджетную систему Российской Федерации, в том числе участника внешнеэкономической деятельности, налогового агента. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»);

При составлении распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации плательщиками, являющимися клиентами банка (владельцами счетов), не допускается указание значения ИНН плательщика, отличного от ИНН клиента банка (владельца счета), составившего распоряжение о переводе денежных средств, если иное не предусмотрено настоящими Правилами; (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

«КПП» плательщика — значение КПП плательщика платежей в бюджетную систему Российской Федерации, в том числе участника внешнеэкономической деятельности, налогового агента. Плательщики — физические лица в реквизите «КПП» плательщика указывают ноль («0»);

«Плательщик» — информацию о плательщике — клиенте банка (владельце счета), составившем распоряжение о переводе денежных средств:

для юридических лиц — наименование юридического лица (его обособленного подразделения);

для индивидуальных предпринимателей — фамилию, имя, отчество (при его наличии) и в скобках — «ИП», адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства). До и после информации об адресе регистрации по месту жительства или адресе регистрации по месту пребывания (при отсутствии у физического лица места жительства) указывается знак «//»;

для нотариусов, занимающихся частной практикой, — фамилию, имя, отчество (при его наличии) и в скобках — «нотариус», адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства). До и после информации об адресе регистрации по месту жительства или адресе регистрации по месту пребывания (при отсутствии у физического лица места жительства) указывается знак «//»;

для адвокатов, учредивших адвокатские кабинеты, — фамилию, имя, отчество (при его наличии) и в скобках — «адвокат», адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства). До и после информации об адресе регистрации по месту жительства или адресе регистрации по месту пребывания (при отсутствии у физического лица места жительства) указывается знак «//»;

для глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при его наличии) и в скобках — «КФХ», адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства). До и после информации об адресе регистрации по месту жительства или адресе регистрации по месту пребывания (при отсутствии у физического лица места жительства) указывается знак «//»;

для иных физических лиц — фамилию, имя, отчество (при его наличии) и адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства). До и после информации об адресе регистрации по месту жительства или адресе регистрации по месту пребывания (при отсутствии у физического лица места жительства) указывается знак «//». Адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) в реквизите «Плательщик» не указывается при указании в распоряжении о переводе денежных средств уникального идентификатора начисления. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Абзацы двенадцатый — девятнадцатый. — Утратили силу. (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

Учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица при заполнении распоряжений о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве, указывают в реквизитах:

«ИНН» плательщика — значение ИНН должника, чья задолженность по обязательным платежам погашается в соответствии с определением арбитражного суда;

«КПП» плательщика — значение КПП должника, чья задолженность по обязательным платежам погашается в соответствии с определением арбитражного суда. При погашении задолженности физического лица в реквизите «КПП» плательщика указывается ноль («0»); (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

«Плательщик» — наименование учредителя (участника) должника, собственника имущества должника — унитарного предприятия или третьего лица и в скобках наименование должника, чья задолженность по обязательным платежам погашается в соответствии с определением арбитражного суда; (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

для юридических лиц — наименование юридического лица (указывается сокращенное наименование); (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

для индивидуальных предпринимателей — фамилию, имя, отчество (при его наличии) и в скобках — «ИП», а также адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства) должника — физического лица. До и после информации об адресе регистрации по месту жительства или адресе регистрации по месту пребывания (при отсутствии у физического лица места жительства) указывается знак «//»; (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

для нотариусов, занимающихся частной практикой, — фамилию, имя, отчество (при его наличии) и в скобках — «нотариус», а также адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства) должника — физического лица. До и после информации об адресе регистрации по месту жительства или адресе регистрации по месту пребывания (при отсутствии у физического лица места жительства) указывается знак «//»; (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

для адвокатов, учредивших адвокатские кабинеты, — фамилию, имя, отчество (при его наличии) и в скобках — «адвокат», а также адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства) должника — физического лица. До и после информации об адресе регистрации по месту жительства или адресе регистрации по месту пребывания (при отсутствии у физического лица места жительства) указывается знак «//»; (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

для иных физических лиц — фамилию, имя, отчество (при его наличии) и адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства) должника — физического лица. До и после информации об адресе регистрации по месту жительства или адресе регистрации по месту пребывания (при отсутствии у физического лица места жительства) указывается знак «//». (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

Абзацы двадцать девятый — тридцать второй — Утратили силу. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Законные или уполномоченные представители плательщика платежей в бюджетную систему Российской Федерации и иные лица, исполняющие обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации, при составлении распоряжений о переводе денежных средств указывают в реквизитах: (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате платежей в бюджетную систему Российской Федерации исполняется. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»); (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«КПП» плательщика — значение КПП плательщика, чья обязанность по уплате платежей в бюджетную систему Российской Федерации исполняется. При исполнении обязанности по уплате платежей за физических лиц в реквизите «КПП» плательщика указывается ноль («0»); (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«Плательщик» — информацию о плательщике — законном, уполномоченном представителе или ином лице, осуществляющем платеж: (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

для юридических лиц — наименование юридического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации; (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

для индивидуальных предпринимателей — фамилию, имя, отчество (при его наличии) и в скобках — «ИП»; для нотариусов, занимающихся частной практикой, — фамилию, имя, отчество (при его наличии) и в скобках — «нотариус»; для адвокатов, учредивших адвокатские кабинеты, — фамилию, имя, отчество (при его наличии) и в скобках — «адвокат»; для глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при его наличии) и в скобках — «КФХ»; (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

для физических лиц — фамилию, имя, отчество (при его наличии) физического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации. (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

Таможенные органы и органы управления государственными внебюджетными фондами при составлении инкассовых поручений на взыскание задолженности, недоимок, пеней и штрафов в бюджетную систему Российской Федерации со счетов плательщиков таможенных платежей, страховых взносов указывают в реквизитах: (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате (перечислению) сбора, таможенного платежа или страховых взносов принудительно исполняется в соответствии с законодательством Российской Федерации; (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«КПП» плательщика — значение КПП плательщика, чья обязанность по уплате (перечислению) сбора, таможенного платежа или страховых взносов принудительно исполняется в соответствии с законодательством Российской Федерации; (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«Плательщик» — наименование плательщика, чья обязанность по уплате (перечислению) сбора, таможенного платежа или страховых взносов принудительно исполняется в соответствии с законодательством Российской Федерации (указывается сокращенное наименование). (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

Абзацы пятый — двенадцатый. — Утратили силу. (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

6. Территориальные органы Федеральной службы судебных приставов при переводе денежных средств в бюджетную систему Российской Федерации указывают в реквизитах: (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

при погашении задолженности должника по таможенным платежам, страховым взносам и иным платежам в бюджетную систему Российской Федерации за счет денежных средств, взысканных с него в ходе проведения исполнительных действий: (в ред. Приказов Минфина РФ от 14.09.2020 N 199н, от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате (перечислению) платежей в бюджетную систему Российской Федерации принудительно исполняется в соответствии с законодательством Российской Федерации. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»).

При составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации при погашении задолженности должника за счет денежных средств, взысканных с него в ходе проведения исполнительных действий, не допускается указание ИНН территориальных органов Федеральной службы судебных приставов в реквизите «ИНН» плательщика; (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

«КПП» плательщика — значение КПП плательщика, чья обязанность по уплате (перечислению) платежей в бюджетную систему Российской Федерации принудительно исполняется в соответствии с законодательством Российской Федерации. В случае принудительного исполнения обязанности по уплате (перечислению) физическими лицами таможенных платежей, страховых взносов и иных платежей в бюджетную систему Российской Федерации в реквизите «КПП» плательщика указывается ноль («0»); (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

«Плательщик» — наименование органа Федерального казначейства и в скобках — наименование территориального органа Федеральной службы судебных приставов (указывается сокращенное наименование);

Абзацы седьмой — десятый. — Утратили силу. (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

Абзац одиннадцатый — Утратил силу. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Участники и неучастники бюджетного процесса в установленных законодательством Российской Федерации случаях при переводе денежных средств в бюджетную систему Российской Федерации за иных лиц указывают в реквизитах: (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

«ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется; (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«КПП» плательщика — значение КПП плательщика, чья обязанность по уплате страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется; (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«Плательщик» — наименование органа Федерального казначейства и в скобках — наименование плательщика — участника и неучастника бюджетного процесса, представившего поручение (указывается сокращенное наименование). (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

7. Кредитные организации (филиалы кредитных организаций):

при составлении платежных поручений на общую сумму с реестром в уплату страховых взносов и иных платежей (за исключением таможенных платежей) в бюджетную систему Российской Федерации, уплачиваемых физическими лицами, указывают в реквизитах платежного поручения: (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН кредитной организации;

«КПП» плательщика — значение КПП кредитной организации (филиала кредитной организации);

«Плательщик» — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств.

ИНН (при его наличии), фамилия, имя, отчество (при его наличии) и адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) плательщика — физического лица или в случае составления распоряжения о переводе денежных средств законным, уполномоченным представителем или иным лицом ИНН (при его наличии) физического лица, ИНН индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, главы крестьянского (фермерского) хозяйства, чья обязанность по уплате страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется, фамилия, имя, отчество (при его наличии) законного, уполномоченного представителя или иного физического лица, составившего распоряжение о переводе денежных средств, указываются в соответствующих реквизитах реестра, сформированного к платежному поручению на общую сумму с реестром; (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

в реестре, сформированном к платежному поручению на общую сумму и содержащем распоряжения о переводе денежных средств, принятые от физических лиц, не допускается указание значение ИНН юридического лица, в том числе ИНН кредитной организации (филиала кредитной организации), в реквизите «ИНН плательщика» физического лица; (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

при составлении распоряжений о переводе денежных средств без открытия счета, принятых от физических лиц, в уплату таможенных платежей, страховых взносов и иных платежей в бюджетную систему Российской Федерации по каждому платежу физического лица указывают в реквизитах: (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН плательщика — физического лица. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»);

при составлении распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации кредитной организацией (филиалом кредитной организации) по каждому платежу физического лица не допускается указание значения ИНН кредитной организации (филиала кредитной организации) в реквизите «ИНН» плательщика; (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

«КПП» плательщика — указывается ноль («0»);

«Плательщик» — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств, и информацию о плательщике — физическом лице: фамилия, имя, отчество (при его наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица. Для выделения информации о плательщике — физическом лице используется знак «//»;

при составлении распоряжений о переводе денежных средств без открытия счета, принятых от законных и уполномоченных представителей или иных лиц, исполняющих обязанность плательщика по уплате страховых взносов и иных платежей в бюджетную систему Российской Федерации (за исключением таможенных платежей), по каждому платежу указывают в реквизитах: (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 14.09.2020 N 199н, от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»); (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«КПП» плательщика — значение КПП плательщика, чья обязанность по уплате страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется. При исполнении обязанности по уплате платежей за физических лиц в реквизите «КПП» плательщика указывается ноль («0»); (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«Плательщик» — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств, и информацию о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации: фамилия, имя, отчество (при его наличии). Для выделения информации о плательщике — физическом лице используется знак «//»; (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

при составлении распоряжения о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, указывают в реквизитах:

«ИНН» плательщика — значение ИНН получателя средств, денежные средства которому не зачислены и подлежат возврату в бюджетную систему Российской Федерации, в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю;

«КПП» плательщика — значение КПП получателя средств, денежные средства которому не зачислены и подлежат возврату в бюджетную систему Российской Федерации, в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю;

«Плательщик» — наименование кредитной организации (филиала кредитной организации), осуществляющей перечисление денежных средств, и в скобках — наименование получателя средств, денежные средства которому не зачислены и подлежат возврату в бюджетную систему Российской Федерации, в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю;

при составлении распоряжений о переводе денежных средств со специальных избирательных счетов и специальных счетов фондов референдума в бюджетную систему Российской Федерации указывают в реквизитах: (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

«ИНН» плательщика — значение ИНН политической партии, избирательного объединения, инициативной группы по проведению референдума, кандидата, зарегистрированного кандидата или уполномоченного представителя инициативной группы по проведению референдума, инициативной агитационной группы. При отсутствии ИНН в реквизите «ИНН» плательщика указывается ноль («0»); (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

«КПП» плательщика — значение КПП политической партии, избирательного объединения, инициативной группы по проведению референдума, кандидата, зарегистрированного кандидата или уполномоченного представителя инициативной группы по проведению референдума, инициативной агитационной группы. При отсутствии КПП в реквизите «КПП» плательщика указывается ноль («0»). (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Положения пункта 7 (в редакции Приказа Минфина РФ от 30.12.2022 N 199н) применяются до 31.12.2023 года включительно (пункт 4 Приказа Минфина РФ от 30.12.2022 N 199н).

8. Платежные агенты (субагенты):

при составлении платежных поручений на общую сумму с реестром на перевод денежных средств в уплату иных платежей (за исключением таможенных платежей и страховых взносов) в бюджетную систему Российской Федерации, принятых от плательщиков — физических лиц, указывают в реквизитах: (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН платежного агента;

«КПП» плательщика — значение КПП платежного агента;

«Плательщик» — наименование платежного агента (субагента), осуществившего перевод денежных средств на счет получателя средств.

ИНН (при его наличии), фамилия, имя, отчество (при его наличии) и адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) плательщика — физического лица указываются в соответствующих реквизитах реестра, сформированного к платежному поручению на общую сумму с реестром;

при составлении распоряжений о переводе денежных средств в уплату иных платежей (за исключением таможенных платежей и страховых взносов) в бюджетную систему Российской Федерации по каждому платежу физического лица указывают в реквизитах: (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН плательщика — физического лица. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»);

«КПП» плательщика — указывается ноль («0»);

«Плательщик» — наименование платежного агента (субагента), осуществляющего перевод денежных средств на счет получателя средств и информацию о плательщике — физическом лице: фамилию, имя, отчество (при его наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица. Для выделения информации о плательщике — физическом лице используется знак»//».

9. Организации федеральной почтовой связи:

при составлении платежных поручений на общую сумму с реестром на перевод денежных средств в уплату иных платежей (за исключением страховых взносов и таможенных платежей) в бюджетную систему Российской Федерации, принятых от плательщиков — физических лиц, указывают в реквизитах: (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН организации федеральной почтовой связи;

«КПП» плательщика — значение КПП организации федеральной почтовой связи;

«Плательщик» — наименование организации федеральной почтовой связи, осуществляющей перевод денежных средств на счет получателя средств.

ИНН (при его наличии), фамилия, имя, отчество (при его наличии) и адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) плательщика — физического лица указываются в соответствующих реквизитах реестра, сформированного к платежному поручению на общую сумму с реестром;

при составлении распоряжений о переводе денежных средств в уплату таможенных платежей, страховых взносов и иных платежей в бюджетную систему Российской Федерации по каждому платежу физического лица указывают в реквизитах: (в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН плательщика — физического лица. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»);

при составлении распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации организацией федеральной почтовой связи по каждому платежу физического лица не допускается указание значения ИНН организации федеральной почтовой связи в реквизите «ИНН» плательщика; (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

«КПП» плательщика — указывается ноль («0»);

«Плательщик» — наименование организации федеральной почтовой связи, осуществляющей перевод денежных средств на счет получателя средств и информацию о плательщике — физическом лице: фамилию, имя, отчество (при его наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица. Для выделения информации о плательщике — физическом лице используется знак «//»;

при составлении распоряжений о переводе денежных средств без открытия счета, принятых от законных и уполномоченных представителей или иных лиц, исполняющих обязанность плательщика по уплате страховых взносов и иных платежей в бюджетную систему Российской Федерации (за исключением таможенных платежей), по каждому платежу указывают в реквизитах: (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 14.09.2020 N 199н, от 30.12.2022 N 199н)

«ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»); (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«КПП» плательщика — значение КПП плательщика, чья обязанность по уплате страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется. При исполнении обязанности по уплате платежей за физических лиц в реквизите «КПП» плательщика указывают ноль («0»); (в ред. Приказов Минфина РФ от 05.04.2017 N 58н, от 30.12.2022 N 199н)

«Плательщик» — наименование организации федеральной почтовой связи, осуществляющей перевод денежных средств на счет получателя средств и информацию о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации: фамилию, имя, отчество (при его наличии). Для выделения информации о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации, используется знак «//». (в ред. Приказа Минфина РФ от 05.04.2017 N 58н)

10. Организации при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке, указывают в реквизитах:

«ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате платежа в бюджетную систему Российской Федерации исполняется на основании исполнительного документа. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»).

При составлении распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица, в счет погашения задолженности по платежам не допускается указание значения ИНН организации, составившей распоряжение, в реквизите «ИНН» плательщика; (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

«КПП» плательщика — указывается ноль («0»);

«Плательщик» — наименование организации, осуществляющей перевод денежных средств, удержанных из заработной платы (дохода) должника — физического лица (указывается сокращенное наименование).

Абзац шестой — Утратил силу. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

11. В реквизите «ИНН» получателя средств указывается значение ИНН администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

В реквизите «КПП» получателя средств указывается значение КПП администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

В реквизите «Получатель» указывается сокращенное наименование органа Федерального казначейства, которому открыт счет органа Федерального казначейства, и в скобках — сокращенное наименование администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Кредитные организации (филиалы кредитных организаций) при составлении распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, указывают в реквизитах:

«ИНН» получателя средств — значение ИНН плательщика, в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю;

«КПП» получателя средств — значение КПП плательщика, в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю;

«Получатель» — наименование органа Федерального казначейства, которому открыт счет органа Федерального казначейства, и в скобках — наименование плательщика, в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю (указывается сокращенное наименование). (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

Абзац восьмой — Утратил силу. (в ред. Приказа Минфина РФ от 14.09.2020 N 199н)

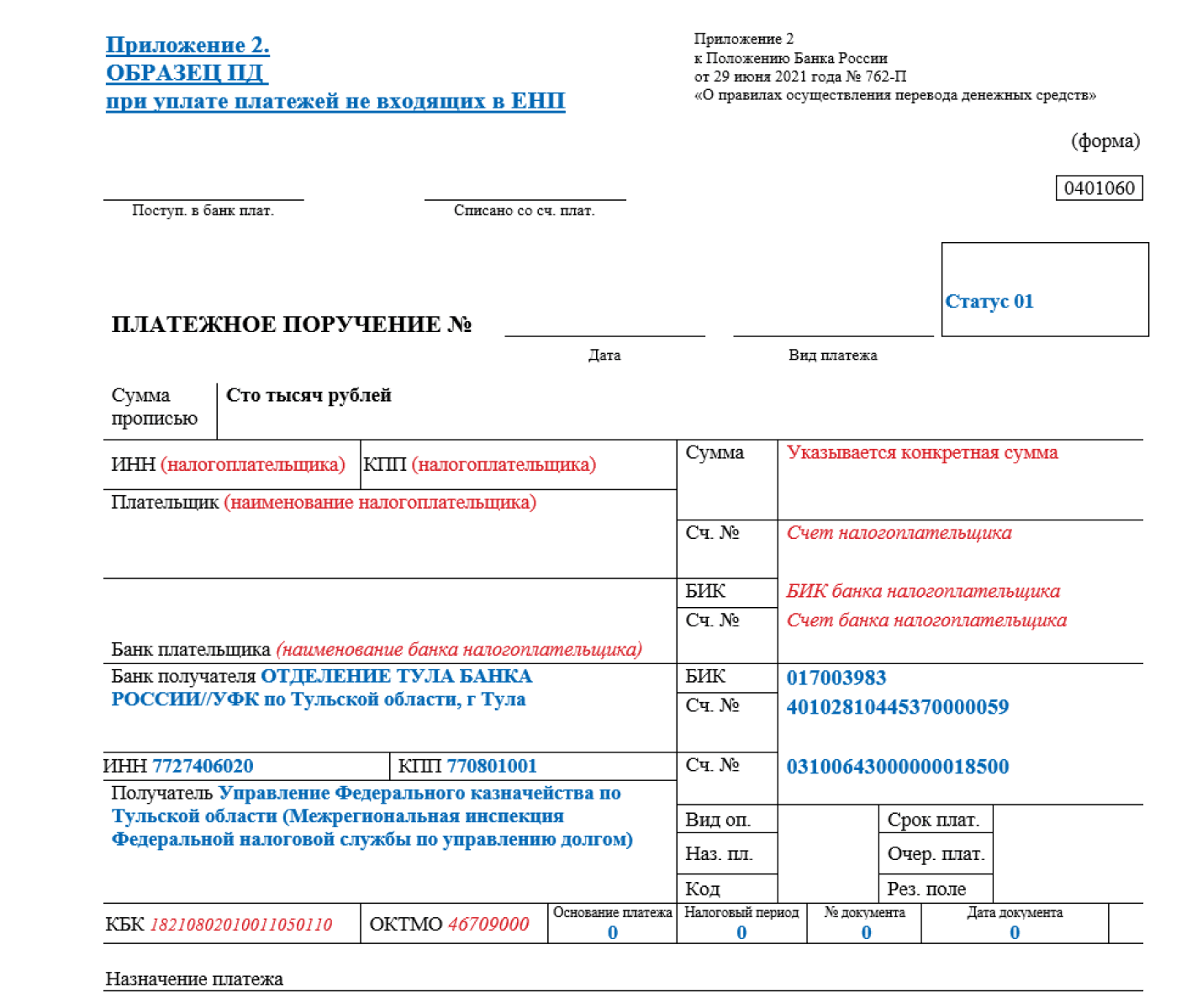

Приложение N 2

к приказу Министерства финансов

Российской Федерации

от 12.11.2013 N 107н

ПРАВИЛА УКАЗАНИЯ ИНФОРМАЦИИ, ИДЕНТИФИЦИРУЮЩЕЙ ПЛАТЕЛЬЩИКА, ПОЛУЧАТЕЛЯ СРЕДСТВ, ПЛАТЕЖ, В РАСПОРЯЖЕНИЯХ О ПЕРЕВОДЕ ДЕНЕЖНЫХ СРЕДСТВ В УПЛАТУ НАЛОГОВ, СБОРОВ, СТРАХОВЫХ ВЗНОСОВ И ИНЫХ ПЛАТЕЖЕЙ В БЮДЖЕТНУЮ СИСТЕМУ РОССИЙСКОЙ ФЕДЕРАЦИИ, АДМИНИСТРИРУЕМЫХ НАЛОГОВЫМИ ОРГАНАМИ

(в ред. Приказа Минфина РФ от 30.12.2022 N 199н)

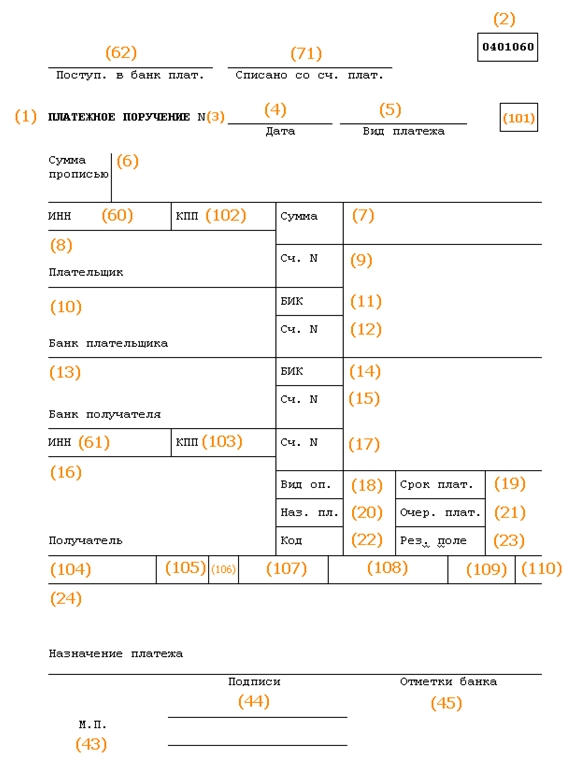

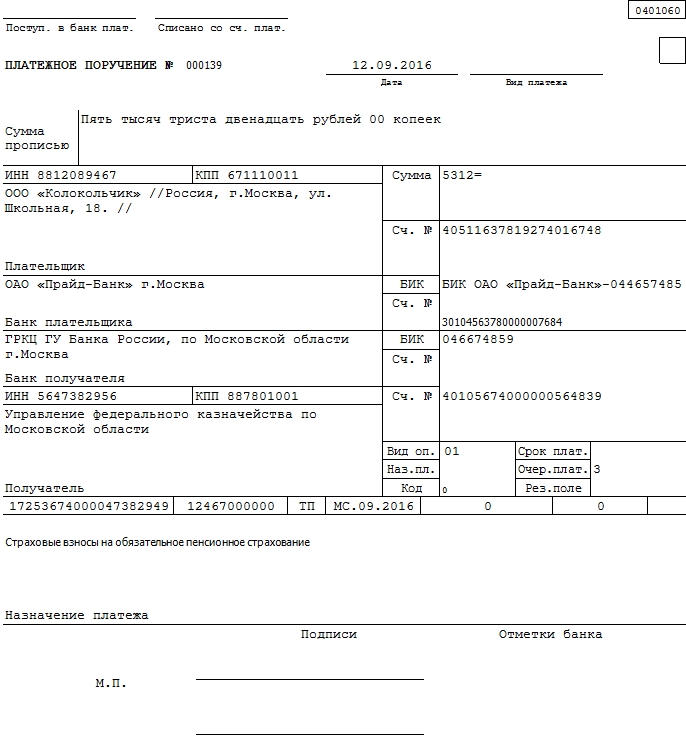

1. Настоящие Правила устанавливают порядок указания (заполнения) информации в реквизитах «ИНН» плательщика, «КПП» плательщика, «Плательщик», «ИНН» получателя средств, «КПП» получателя средств и «Получатель», а также в реквизитах «104» — «109», «Код» и «Назначение платежа» при составлении распоряжений о переводе денежных средств в уплату налогов, сборов, в том числе за совершение налоговыми органами юридически значимых действий, страховых взносов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами (далее — налоги, сборы, страховые взносы и иные платежи), на банковский счет, входящий в состав единого казначейского счета, открытый уполномоченному органу Федерального казначейства в подразделении Банка России, с указанием в распоряжении о переводе денежных средств отдельного казначейского счета для осуществления и отражения операций по учету и распределению поступлений, в первых пяти знаках которого указано значение «03100».

2. Настоящие Правила распространяются на:

налогоплательщиков и плательщиков сборов, страховых взносов и иных платежей, налоговых агентов, налоговые органы (в том числе при составлении поручений на списание и перечисление суммы задолженности (плательщика сбора, плательщика страховых взносов, налогового агента) в бюджетную систему Российской Федерации), законных и уполномоченных представителей налогоплательщика, плательщика сборов, страховых взносов и иных лиц, исполняющих в соответствии с законодательством Российской Федерации о налогах и сборах обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации;

Федеральную службу судебных приставов при погашении задолженности должника по налогам, сборам, страховым взносам и иным платежам за счет денежных средств, взысканных с него в ходе проведения исполнительных действий;

кредитные организации (филиалы кредитных организаций) при составлении распоряжений о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей, принятых от плательщиков — физических лиц;

организации федеральной почтовой связи при составлении распоряжений о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей, принятых от плательщиков — физических лиц;

организации и их филиалы (далее — организации) при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по налогам, сборам, страховым взносам и иным платежам на основании исполнительного документа, направленного в организацию.

3. Значение идентификационного номера налогоплательщика (далее — ИНН) в распоряжении о переводе денежных средств указывается в соответствии со свидетельством о постановке на учет в налоговом органе.

Значение реквизита «ИНН» плательщика состоит из 10 знаков (цифр) для юридического лица и 12 знаков (цифр) — для физического лица, при этом первый и второй знаки (цифры) «ИНН» плательщика не могут одновременно принимать значение ноль («0»).

Значение реквизита «ИНН» получателя средств состоит из 10 знаков (цифр), при этом первый и второй знаки (цифры) «ИНН» получателя средств не могут одновременно принимать значение ноль («0»).

В случае отсутствия у плательщика ИНН в реквизите «ИНН» плательщика допускается указание кода иностранной организации в соответствии со свидетельством о постановке на учет в налоговом органе, выданным иностранной организации, состоящего из 5 знаков (цифр), при этом все знаки (цифры) кода иностранной организации одновременно не могут принимать значение ноль («0»).

При составлении распоряжений о переводе денежных средств плательщиками, являющимися клиентами банка (владельцами счетов), не допускается указание значения ИНН плательщика, отличного от ИНН клиента банка (владельца счета), составившего распоряжение о переводе денежных средств, если иное не предусмотрено настоящими Правилами.

Значение кода причины постановки на учет (далее — КПП) в распоряжении о переводе денежных средств указывается в соответствии со свидетельством о постановке на учет в налоговом органе или уведомлением о постановке на учет в налоговом органе, выданными налоговыми органами по месту учета налогоплательщиков.

Значения реквизитов «КПП» плательщика, «КПП» получателя средств состоят из 9 знаков (цифр), при этом первый и второй знаки (цифры) «КПП» плательщика, «КПП» получателя средств не могут одновременно принимать значение ноль («0»).

Указание в распоряжении о переводе денежных средств значения ИНН в реквизитах «ИНН» плательщика, «ИНН» получателя средств и значения КПП в реквизитах «КПП» плательщика, «КПП» получателя средств является обязательным, если иное не предусмотрено настоящими Правилами.

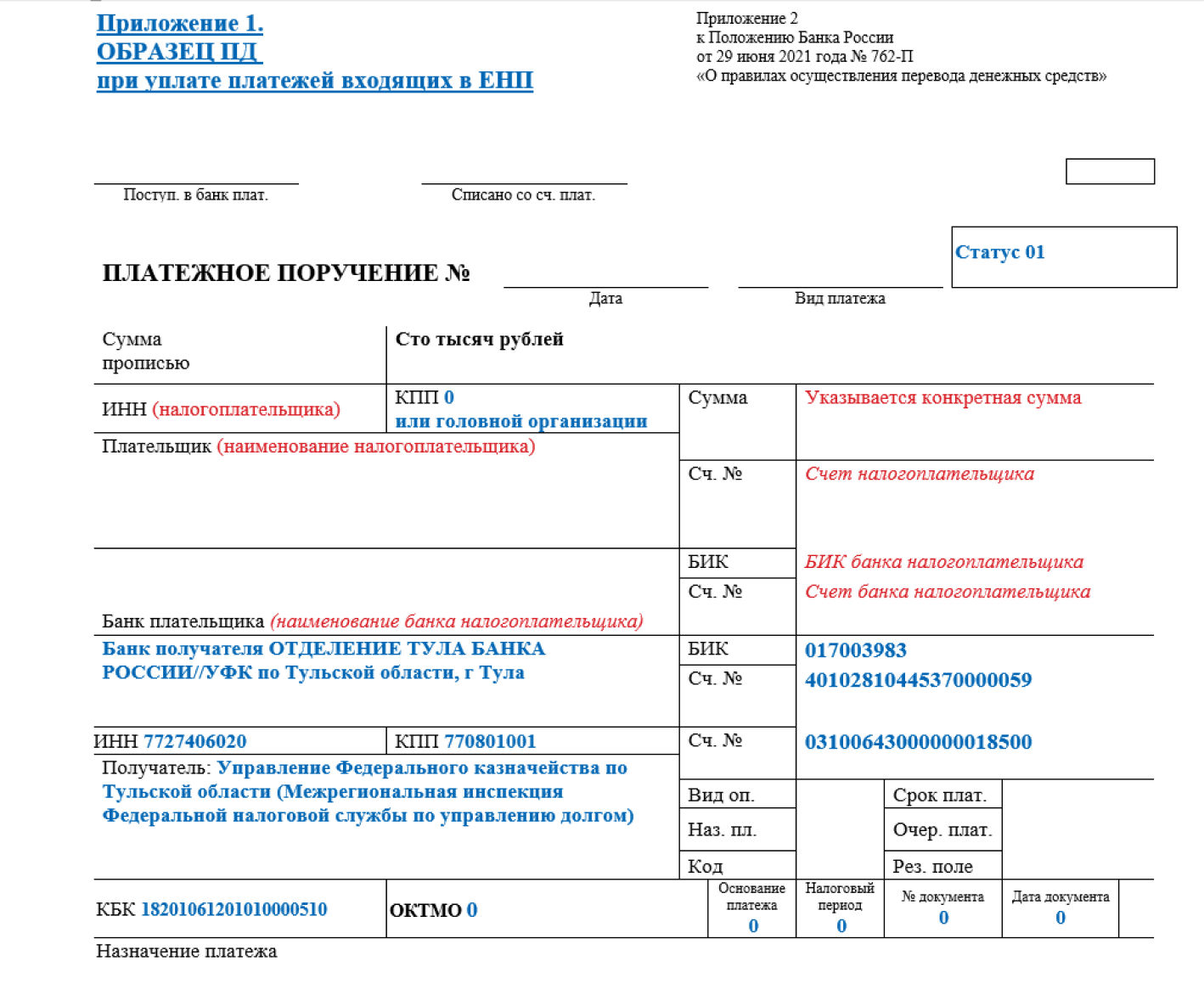

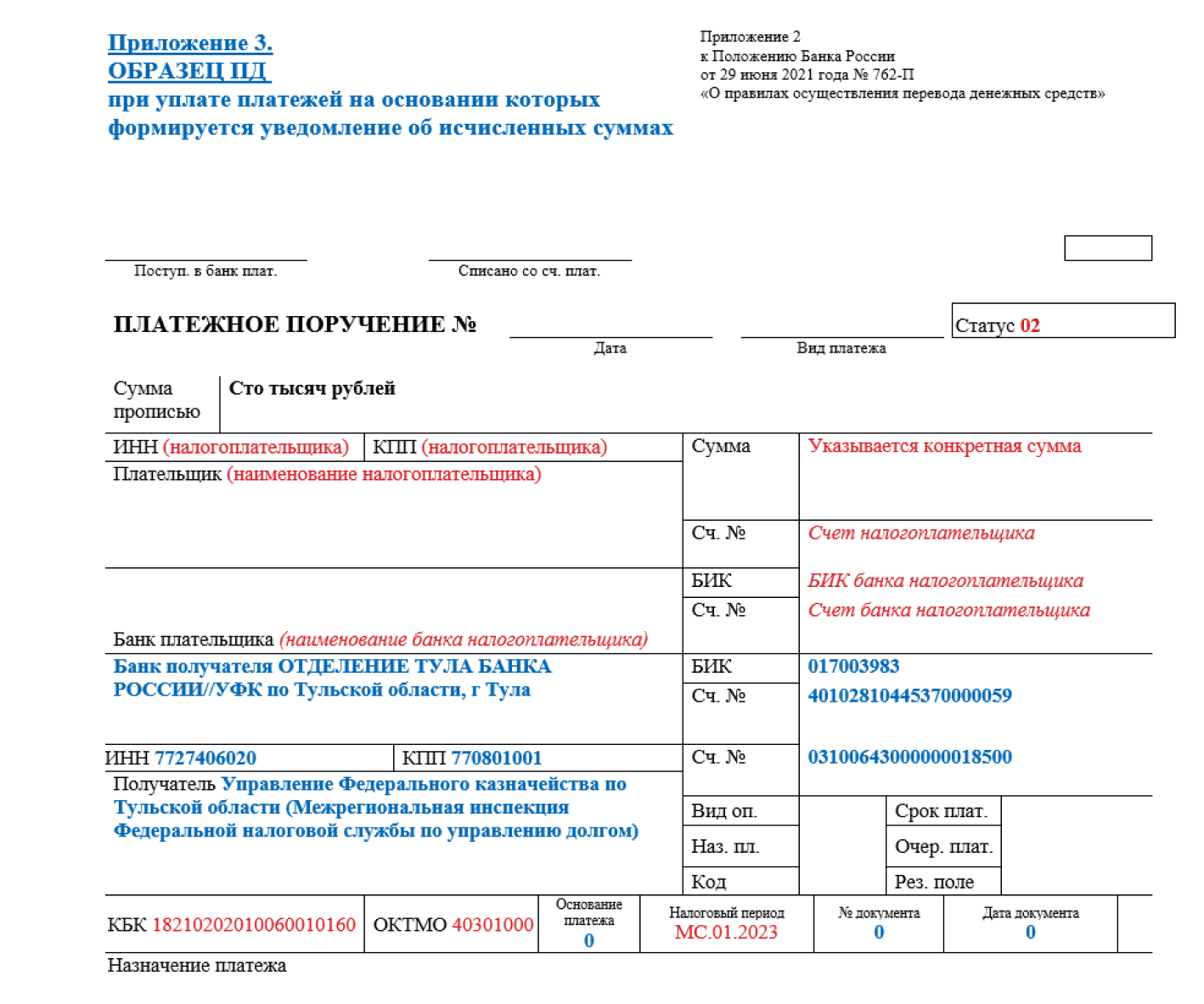

4. При перечислении платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации (единый налоговый платеж), в реквизитах распоряжений о переводе денежных средств указываются следующие значения:

4.1. В реквизите «ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате (перечислению) налогов, сборов, страховых взносов и иных платежей исполняется в соответствии с законодательством Российской Федерации о налогах и сборах.

При составлении кредитными организациями (филиалами кредитных организаций) платежных поручений на общую сумму принятых к исполнению от физических лиц распоряжений о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей в соответствии с правилами платежной системы Центрального банка Российской Федерации, определенными нормативным актом Центрального банка Российской Федерации в соответствии с частью 9 статьи 20 Федерального закона от 27 июня 2011 г. N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2019, N 27, ст. 3538) (далее — платежное поручение на общую сумму с реестром), в реквизите «ИНН» плательщика указывается значение ИНН кредитной организации.

ИНН плательщика — физического лица или в случае составления распоряжения о переводе денежных средств законным, уполномоченным представителем или иным лицом ИНН физического лица, ИНН индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, главы крестьянского (фермерского) хозяйства, чья обязанность по уплате налогов, сборов, страховых взносов и иных платежей исполняется, указываются в соответствующих реквизитах реестра, сформированного к платежному поручению на общую сумму с реестром.

В реестре, сформированном к платежному поручению на общую сумму с реестром и содержащем распоряжения о переводе денежных средств, принятые от физических лиц, не допускается указание значения ИНН юридического лица, в том числе ИНН кредитной организации (филиала кредитной организации) в реквизите «ИНН» плательщика — физического лица.

При составлении распоряжений о переводе денежных средств кредитной организацией (филиалом кредитной организации) по каждому платежу физического лица не допускается указание значения ИНН кредитной организации (филиала кредитной организации) в реквизите «ИНН» плательщика.

При составлении распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите «ИНН» плательщика указывается значение ИНН получателя средств в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю.

4.2. В реквизите «КПП» плательщика — значение ноль («О»), за исключением платежей, перечисляемых иностранными организациями, осуществляющими деятельность в Российской Федерации через несколько филиалов представительств, иных обособленных подразделений, участниками бюджетного процесса, а также юридическими лицами, не являющимися участниками бюджетного процесса (далее — участники и неучастники бюджетного процесса).

В реквизите «КПП» плательщика — допускается указание значения КПП плательщика, чья обязанность по уплате (перечислению) налогов, сборов, страховых взносов и иных платежей исполняется в соответствии с законодательством Российской Федерации о налогах и сборах. Плательщики — физические лица в реквизите «КПП» плательщика указывают ноль («О»).

При составлении кредитными организациями (филиалами кредитных организаций) платежных поручений на общую сумму с реестром в уплату платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации (единый налоговый платеж), в бюджетную систему Российской Федерации, уплачиваемых физическими лицами, в реквизите платежного поручения «КПП» плательщика указывается значение КПП кредитной организации (филиала кредитной организации).

При составлении распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите «КПП» плательщика указывается значение КПП получателя средств в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю.

Организации федеральной почтовой связи при составлении распоряжений о переводе денежных средств по каждому платежу физического лица указывают в реквизите «КПП» плательщика значение ноль («О»).

Организации при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по налогу, сбору или иному платежу, на основании исполнительного документа, направленного в организацию, в реквизите «КПП» плательщика указывают значение ноль («О»).

4.3. В реквизите «Плательщик» — информация о плательщике — клиенте банка (владельце счета), составившем распоряжение о переводе денежных средств:

а) для юридических лиц — наименование юридического лица (его обособленного подразделения);

б) для физических лиц, индивидуальных предпринимателей, нотариусов, занимающиеся частной практикой, адвокатов, учредивших адвокатские кабинеты, глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при наличии);

в) для учредителей (участников) должника, собственников имущества должника — унитарного предприятия или третьих лиц при заполнении распоряжений о переводе денежных средств на погашение требований к должнику по уплате налогов, сборов, страховых взносов и иных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве — наименование учредителя (участника) должника, собственника имущества должника — унитарного предприятия или третьего лица, составившего распоряжение о переводе денежных средств;

г) для лиц, находящихся в процедуре банкротства, внесудебного банкротства гражданина, арбитражных управляющих должника при перечислении денежных средств на погашение требований к должнику по уплате налогов, сборов, страховых взносов и иных платежей, включенных в реестр требований кредиторов, подлежащих включению в реестр требований кредиторов — наименование лица, находящегося в процедуре банкротства, внесудебного банкротства гражданина, арбитражного управляющего должника, составившего распоряжение о переводе денежных средств;

д) для законных или уполномоченных представителей налогоплательщика, плательщика сборов, страховых взносов и иных лиц в соответствии с законодательством Российской Федерации о налогах и сборах, исполняющих обязанность плательщика по уплате налогов, сборов, страховых взносов и иных платежей, — информация о плательщике — законном, уполномоченном представителе или ином лице, осуществляющем платеж:

для юридических лиц — наименование юридического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации;

для индивидуальных предпринимателей — фамилию, имя, отчество (при наличии) и в скобках — «ИП»; для нотариусов, занимающихся частной практикой, — фамилию, имя, отчество (при наличии) и в скобках — «нотариус»; для адвокатов, учредивших адвокатские кабинеты, — фамилию, имя, отчество (при наличии) и в скобках — «адвокат»; для глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при наличии) и в скобках — «КФХ»;

для физических лиц — фамилию, имя, отчество (при наличии) физического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации;

е) для участников и неучастников бюджетного процесса при составлении распоряжений о переводе денежных средств, в том числе за иных лиц — наименование органа Федерального казначейства и в скобках — наименование плательщика — участника или неучастника бюджетного процесса, из представленного распоряжения о совершении казначейского платежа (указывается сокращенное наименование);

ж) для кредитных организаций (филиалов кредитных организаций) при составлении:

платежных поручений на общую сумму с реестром в уплату налогов, сборов, страховых взносов и иных платежей, уплачиваемых физическими лицами, — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств;

Наименование плательщика — физического лица или в случае составления распоряжения о переводе денежных средств законным, уполномоченным представителем или иным лицом наименование физического лица, наименование индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, главы крестьянского (фермерского) хозяйства, указываются в реквизите «фамилия, имя и отчество физического лица — плательщика» реестра, сформированного к платежному поручению на общую сумму с реестром.

В реестре, сформированном к платежному поручению на общую сумму с реестром и содержащем распоряжения о переводе денежных средств, принятые от физических лиц, не допускается указание наименования юридического лица, в том числе наименования кредитной организации (филиала кредитной организации) в реквизите «фамилия, имя и отчество физического лица — плательщика»;

распоряжений о переводе денежных средств без открытия счета, принятых от физических лиц, по каждому платежу — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств, и информация о плательщике — физическом лице: фамилия, имя, отчество (при наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица. Для выделения информации о плательщике — физическом лице используется знак «//»;

распоряжений о переводе денежных средств без открытия счета, принятых от законных и уполномоченных представителей или иных лиц, исполняющих обязанность плательщика по уплате налогов, сборов, страховых взносов и иных платежей, по каждому платежу — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств, и информацию о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации: фамилия, имя, отчество (при наличии). Для выделения информации о плательщике — физическом лице используется знак «//»;

распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, — наименование кредитной организации (филиала кредитной организации), осуществляющей перечисление денежных средств, и в скобках — наименование получателя средств, денежные средства которому не зачислены и подлежат возврату в бюджетную систему Российской Федерации, в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю (указывается сокращенное наименование), для получателя — физического лица указывается фамилия, имя, отчество (при наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица;

з) для организаций федеральной почтовой связи при составлении распоряжений о переводе денежных средств:

по каждому платежу физического лица — наименование организации федеральной почтовой связи, осуществляющей перевод денежных средств на счет получателя средств и информация о плательщике — физическом лице: фамилия, имя, отчество (при наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица. Для выделения информации о плательщике — физическом лице используется знак «//»;

без открытия счета, принятых от законных и уполномоченных представителей или иных лиц, исполняющих обязанность плательщика по уплате налогов, сборов, страховых взносов и иных платежей, по каждому платежу — наименование организации федеральной почтовой связи, осуществляющей перевод денежных средств на счет получателя средств, и информация о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации: фамилия, имя, отчество (при наличии). Для выделения информации о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации, используется знак «//»;

и) для организаций при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по налогам, сборам, страховым взносам и иным платежам на основании исполнительного документа, направленного в организацию, — наименование организации, осуществляющей перевод денежных средств, удержанных из заработной платы (дохода) должника — физического лица (указывается сокращенное наименование).

4.4. В реквизите «104» — значение кода бюджетной классификации Российской Федерации (далее — КБК), предназначенное для перечисления денежных средств в качестве единого налогового платежа в соответствии с законодательством Российской Федерации о налогах и сборах, состоящее из 20 знаков (цифр), при этом все знаки КБК одновременно не могут принимать значение ноль («0»).

Реестр, сформированный к платежному поручению на общую сумму с реестром и содержащий распоряжения о переводе денежных средств, принятых от физических лиц, составляется только по одному КБК, предназначенному для перечисления денежных средств в качестве единого налогового платежа в соответствии с законодательством Российской Федерации о налогах и сборах.

Кредитные организации (филиалы кредитных организаций) при составлении распоряжения о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизитах распоряжения о переводе денежных средств указывают в реквизите «104» — соответствующие значение из распоряжения о переводе денежных средств, денежные средства по которому не зачислены получателю.

4.5. В реквизите «105» — значение ноль («0»), если иное не предусмотрено настоящими Правилами.

В реквизите «105» — допускается указание значения кода, присвоенного территории муниципального образования (межселенной территории) в соответствии с Общероссийским классификатором территорий муниципальных образований (далее — ОКТМО), состоящего из 8 знаков (цифр), при этом все знаки (цифры) кода ОКТМО одновременно не могут принимать значение ноль («0»). При этом указывается код ОКТМО территории, на которой мобилизуются денежные средства от уплаты платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации (единый налоговый платеж).

Кредитные организации (филиалы кредитных организаций) при составлении распоряжения о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите «105» указывают соответствующее значение из реквизита «105» распоряжения о переводе денежных средств, денежные средства по которому не зачислены получателю.

4.6. В реквизитах «106» — «109» — значение ноль («0»), если иное не предусмотрено настоящими Правилами.

В случае указания в реквизитах «106» — «109» значений, отличных от значения ноль («0»), налоговые органы самостоятельно определяют принадлежность к единому налоговому платежу, руководствуясь законодательством Российской Федерации о налогах и сборах.

4.7. В реквизите «ИНН» получателя средств — значение ИНН уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета.

4.8. В реквизите «КПП» получателя средств — значение КПП уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета.

4.9. В реквизите «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа — администратора источников финансирования дефицита федерального бюджета.

4.10. В реквизите «Код» — уникальный идентификатор начисления, состоящий из 20 или 25 знаков, при этом все знаки уникального идентификатора начисления одновременно не могут принимать значение ноль («0»).

В случае отсутствия уникального идентификатора начисления в реквизите «Код» указывается значение ноль («0»).

Проверка значения уникального идентификатора начисления осуществляется в соответствии с Правилами проверки значения уникального идентификатора начисления, утвержденными настоящим приказом (далее — Правила проверки значения уникального идентификатора начисления).

4.11. В реквизите «Назначение платежа» — дополнительная информация, необходимая для идентификации назначения платежа, в том числе в случае исполнения уполномоченными, законными представителями и иными лицами в соответствии с законодательством Российской Федерации о налогах и сборах обязанности по уплате налогов, сборов, страховых взносов и иных платежей за иное лицо.

4.12. В реквизите «101» — в соответствии с Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными настоящим приказом (далее — Правила указания информации, идентифицирующей лицо или орган), показатель статуса «01».