С объединением ПФР и ФСС в новый соцфонд с 2023 года реквизиты для перечисления штрафов за несданные и просроченные СЗВ-М изменились. Платежные реквизиты нужно искать на сайте своего регионального отделения фонда. А новые КБК такие:

- для штрафа по ст. 17 закона от 01.04.1996 № 27-ФЗ о персучете — 797 1 16 07090 06 0000 140;

- по ч. 1 ст. 15.33.2 КоАП РФ для должностных лиц — 797 1 16 01230 06 0000 140 (см. памятку от СФР).

Напоминаем, с периодов 2023 года форма СЗВ-М отменена, а персонифициированные сведения подаются в ФНС в виде одноименного отчета, а также в СФР виде формы ЕФС-1. Получите бесплатный пробный доступ к «КонсультантПлюс», переходите по приведенным ссылкам и изучайте новые отчеты.

Читайте также о самых частых ошибках в СЗВ-М.

Источники:

- КоАП РФ

- Федеральный закон от 01.04.1996 № 27-ФЗ

Добрый день! Коллеги, помогите, может, кто то знает?

26.12.22 получили постановление на оплату административного штрафа за несвоевременную подачу СЗВМ в 2022г. на директора по ч.1ст.15.33.2 КРФобАП

Сегодня пошли оплачивать в Сбер там не принимают эти реквизиты КБК 39211601230060000140 оплата в ПФР, говорят не проходит этот КБК.

Мировой судья ничего не знает, отправлет в ПФР, ПФР ничего не знает направляет к мировому судье! Куда «бедному крестянину» податься, чтобы оплатить штраф? А потом же санкции наложат дополнительные!!!

Может кто напишет КБК и реквизиты по которым теперь платить этот штраф??

Спасибо.

С уважением.

Добрый день!

Цитата (Хочу стать Профи):ПФР ничего не знает направляет к мировому судье!

А Вы в ПФР (сейчас это СФР) обращались устно? Или письменно?

Скорее всего, устно, поэтому Вас и послали… к мировому судье.

Попробуйте написать письменный запрос.

И в СФР и мировому судье.

С 1 января 23 г. коренным образом изменился порядок и реквизиты уплаты практически всех налогов и страховых взносов, а так же штрафов и пеней…

КБК на 2023 год можете посмотреть у нас: https://www.buhonline.ru/kbk-2023

Успехов!

Пенсионный фонд напомнил реквизиты для уплаты компаниями и предпринимателями Москвы и Московской области штрафных санкций за непредставление (представление с опозданием) сведений по форме СЗВ-М.

Источник: Информация ПФР

КБК и для московских, и для подмосковных работодателей один и тот же — 392 1 16 20010 06 6000 140.

Что касается прочих реквизитов, то работодатели, зарегистрированные в Москве, заполняют «штрафную» платежку так:

ИНН 7703363868, КПП 770301001;

Получатель УФК по г.Москве (для ГУ-Отделения ПФР по г. Москве и Московской области);

Банк получателя ГУ Банка России по ЦФО;

БИК 044525000;

Счет 40101810045250010041.

А плательщики, зарегистрированные в Московской области, следующим образом:

ИНН 7703363868; КПП 770301001;

Получатель УФК по Московской области (для ГУ-Отделения ПФР по г. Москве и Московской области);

Банк получателя ГУ Банка России по ЦФО;

БИК 044525000;

Счет 40101810845250010102.

Напомним, что за опоздание со сдачей СЗВ-М установлен штраф в размере 500 рублей за каждое застрахованное лицо.

Бухгалтерия

Инструкция: как составить платежку на уплату штрафов в ПФР

Реквизиты ПФР для уплаты штрафа — это наименование территориального органа Пенсионного фонда, его банковский счет и КБК в соответствии с видом санкций.

Нарушения, за которые штрафует Пенсионный фонд

Ответственность страхователей за нарушение порядка и сроков представления сведений в Пенсионный фонд определяется в соответствии со ст. 17 закона №27-ФЗ от 01.04.1996 (в ред. от 20.07.2020). Организации штрафуют:

- за нарушение сроков сдачи отчетности в размере 500 руб. в отношении каждого застрахованного лица;

- за несоблюдение порядка представления сведений в электронном формате в размере 1000 руб. за каждый неверно составленный документ.

Сведения по форме СЗВ-М, составленные с ошибками либо поданные в бумажном виде при количестве застрахованных лиц в организации от 25 человек, признаются несданными.

Начисленные суммы подлежат перечислению организацией-работодателем на расчетный счет ПФР с указанием КБК 39211607090060000140.

Куда страхователю платить

Порядок уплаты страховых взносов в части получателя платежа с 01.01.21 не изменился: платить следует, как и прежде, по реквизитам ФНС. Что касается уплаты, иногда возникает путаница — куда платить штраф за СЗВ-М в 2022 году: в ПФР или ИФНС, а также какой КБК указывать в платежном документе.

О правонарушении страхователя извещает территориальный орган Пенсионного фонда путем направления письма почтой России или с использованием телекоммуникационных каналов. В письме указывается наименование органа, установившего факт данного правонарушения, и платежные реквизиты.

Обратите внимание, что в 2022 году изменены реквизиты казначейских счетов. Если вы используете шаблон платежного документа, следует обновить программу или вручную исправить поля:

- БИК банка;

- корреспондентский счет (заменен на банковский счет в составе единого казначейского счета — ЕКС);

- р/с (заменен на номер ЕКС).

Все остальные реквизиты Пенсионного фонда для уплаты штрафа (наименование получателя, ИНН, КПП) остались без изменений.

Старые реквизиты действуют до 30.04.21. Изменения коснулись всех регионов РФ.

К примеру, новые реквизиты ПФР Москвы для уплаты штрафа в 2022 году по СЗВ-М такие:

| Наименование получателя | УФК по г. Москве (ГУ — Отделение ПФР по г. Москве и Московской области) |

|---|---|

| Банк получателя | ГУ Банка России по ЦФО |

| БИК | 004525988 |

| Банковский счет | 40102810545370000003 |

| Казначейский счет | 03100643000000017300 |

| ИНН | 7703363868 |

| КПП | 772501001 |

| ОКТМО | 45915000 |

Вне зависимости от региона страхователя и организационно-правовой формы, установлен единый КБК для штрафа в ПФР за несвоевременную сдачу СЗВ-М в 2022 году — 39211607090060000140.

Где найти реквизиты для уплаты штрафа

На официальном сайте Пенсионного фонда следует выбрать регион, где зарегистрирована компания, затем перейти в раздел «Страхователям». Там вы найдете всю информацию о том, как уплатить штраф ПФР за СЗВ-М: реквизиты, КБК и нормы законодательства, в соответствии с которыми применены санкции.

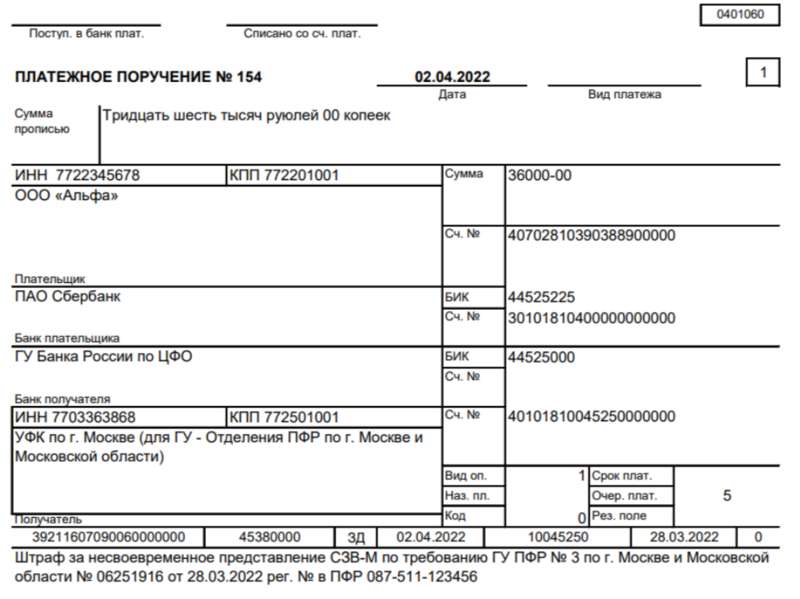

Пример заполнения платежного поручения

Так выглядит образец заполнения платежного поручения на штраф ПФР Москвы за СЗВ-М в 2022 году:

Об авторе статьи

Булахова Виктория

Бухгалтер, финансист

Окончила Санкт-Петербургский Инженерно-экономический университет в 2001 году по специальности «Финансы и кредит». Работала главным бухгалтером и финансовым директором в нескольких компаниях в Санкт-Петербурге (производство, торговля).

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

Изменения в работе бюджетников с 1 октября:

- Индексация зарплат на 3%.

- Новые правила сдачи квартальной отчетности.

- Отмена коронавирусных соцпособий.

- Увеличение военных пенсий.

- Повышение регионального МРОТ.

3 ноября 2020

Возврат переплаты по страховым взносам — это право страхователя получить обратно излишне перечисленные в ПФР, ФОМС или ФСС средства. Оформляется через налоговые органы по платежам на ОПС, ОМС и ВНиМ. По травматизму и профзаболеваниям следует обращаться в Соцстрах.

31 августа 2021

Сумма штрафа за неуплату налогов — от 20% до 40% от начисленного, но не оплаченного взноса по нормам НК РФ. Положения УК РФ строже: за доказанное нарушение придется заплатить от 100 000 до 1 000 000 рублей.

4 марта 2021

Как зарегистрировать общественную некоммерческую организацию:

- Определить наименование и адрес.

- Подготовить требуемые документы.

- Оплатить госпошлину.

- Направить документы в компетентный орган на рассмотрение.

- Получить результат государственной услуги.

29 октября 2020

Меню

Внимание!!! Данный сайт не является официальным источником информации.

При распечатывании и оплате квитанции проверяйте правильность заполнения реквизитов из официальных источников.

Реквизиты УФК по г. Москве( ГУ -Отделение Пенсионного Фонда РФ по г. Москве и МО, л/с 04734Ф392П0) ОПФР ПО Г. МОСКВЕ И МОСКОВСКОЙ ОБЛАСТИ ОПФР ПО Г. МОСКВЕ И МОСКОВСКОЙ ОБЛАСТИ оплата Штраф в ПФ за несвоевременность представление ф. СЗВ-М за август 2022г.по решению № 087S19220276864 от 19.10.2022г. за ООО ‟ДОН ФАН ХУАНА‟ ФИНАНСОВАЯ ИНВЕСТИЦИОННАЯ КОМПАНИЯ ‟ИНН9718180130 / КПП 771801001 Рег. № 087-408-040146

| Получатель платежа: | УФК по г. Москве( ГУ -Отделение Пенсионного Фонда РФ по г. Москве и МО, л/с 04734Ф392П0) ОПФР ПО Г. МОСКВЕ И МОСКОВСКОЙ ОБЛАСТИ ОПФР ПО Г. МОСКВЕ И МОСКОВСКОЙ ОБЛАСТИ |

|

|

|

| ИНН: | 7703363868 |

|

|

|

| КПП: | 772501001 |

|

|

|

| № счета: | 03100643000000017300 |

|

|

|

| в банке: | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва |

|

|

|

| БИК: | 004525988 |

|

|

|

| Корр. счет: | 40102810545370000003 |

|

|

|

| КБК: | 39211607090060000140 |

|

|

|

| ОКТМО: | 45315000 |

|

|

|

| Штраф в ПФ за несвоевременность представление ф. СЗВ-М за август 2022г.по решению № 087S19220276864 от 19.10.2022г. за ООО ‟ДОН ФАН ХУАНА‟ ФИНАНСОВАЯ ИНВЕСТИЦИОННАЯ КОМПАНИЯ ‟ИНН9718180130 / КПП 771801001 Рег. № 087-408-040146 | |

|

|

|

| УФК по г. Москве( ГУ -Отделение Пенсионного Фонда РФ по г. Москве и МО, л/с 04734Ф392П0) |

Муниципальные образования города Москвы (столицы Российской Федерации города федерального значения) → Внутригородские территории города Москвы (см. также 45 900 000) → Сокольники

Перевести ОКТМО 45315000 в ОКАТО

Распечатать квитанцию

Зарегистрируйтесь и получите возможность сохранять формы (для их автозаполнения) созданных Вами квитанций.

После регистрации и сохранения бланка, на этом месте появится список сохраненных Вами форм.

На данной странице Вы можете заполнить и распечатать

Квитанция и реквизиты на оплату Штраф в ПФ за несвоевременность представление ф. СЗВ-М за август 2022г.по решению № 087S19220276864 от 19.10.2022г. за ООО ‟ДОН ФАН ХУАНА‟ ФИНАНСОВАЯ ИНВЕСТИЦИОННАЯ КОМПАНИЯ ‟ИНН9718180130 / КПП 771801001 Рег. № 087-408-040146 в УФК по г. Москве( ГУ -Отделение Пенсионного Фонда РФ по г. Москве и МО, л/с 04734Ф392П0) Муниципальные образования города Москвы (столицы Российской Федерации города федерального значения) Сокольники при помощи предложенной выше формы. Для формирования квитанции заполните те поля, которые Вам необходимы и они будут автоматически включены в бланк, поля которые останутся незаполненными вписаны не будут.

Хотите себе на сайт чистый бланк квитанции на оплату

Просто скопируйте код для вставки на сайт

Форма квитанции для сайта с указанными выше реквизитами

Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил.

Данный сайт является бесплатным сервисом предназначенным облегчить Вашу работу. На сайте представлено большое количество бланков которые удобно заполнять и распечатывать онлайн, сервисов по работе с текстами и многое другое.

Материалы сайта носят справочный характер, предназначены только для ознакомления и не являются точным официальным источником. При заполнении реквизитов необходимо убедиться в их достоверности сверив с официальными источниками.

© Service-Online.SU 2013-2023

По всем вопросам обращайтесь на почту:

Политика обработки персональных данных

-

Штрафы за отчётность по форме СЗВ-М

-

Реквизиты для оплаты штрафов за СЗВ-М

-

Общие сведения о форме СЗВ-М

-

Порядок заполнения и сроки сдачи отчёта СЗВ-М

Штрафы за отчётность по форме СЗВ-М

Согласно статье 17 ФЗ №27, ПФР может назначить штраф в размере 500 рублей за каждого сотрудника ИП или организации за:

- несдачу формы СЗВ-М,

- нарушение сроков сдачи (просрочку),

- сдачу формы с неполными или недостоверными данными.

Также предусмотрен фиксированный штраф в 1000 рублей, если нарушен порядок подачи сведений в электронном виде.

Кроме того, Пенсионный фонд может выписать административный штраф на руководителя по статье 15.33 КоАП РФ. Однако решение о размере штрафа принимается только в судебном порядке. Наказанием может быть либо устное замечание либо взыскание от 300 до 500 рублей.

Работодатель может подать отменяющую или дополняющую форму в случае самостоятельного обнаружения ошибок. Если он сделает это раньше специалистов ПФР, то по мнению Верховного суда фонд не вправе его наказывать.

Если этого не будет сделано, то ПФР составит акт и направит работодателю, который может его оспорить в течение 15 календарных дней. В этом случае создаётся комиссия, и по итогам её заседания выносится решение в пользу одной из сторон. Если санкция не отменена, то страхователю высылается требование об оплате. В случае неуплаты штрафа в бюджет в течение 10 календарных дней, ПФР вправе взыскать сумму принудительно через суд.

Необходимо учесть, что с 31 июля 2020 года вступил в силу ФЗ №237 о внесении поправок в статью 17 ФЗ №27. Они ограничивают размер суммы штрафов по иску от ПФР. То есть, регламент присуждения штрафа остаётся прежним, однако сумма, с которой суд примет иск у фонда, должна быть не меньше 3000 рублей.

При этом наказание не исчезает, а начинают формироваться «санкционные накопления». К примеру, фирма просрочила подачу СЗВ-М и получила 2000 рублей штрафа. Она может не оплачивать его в течение 3 лет, по прошествии которых ПФР всё равно обратится в суд. Если же до конца этого срока последует другое нарушение и общая сумма штрафа превысит 3000 рублей, Пенсионный фонд вправе подать иск, не дожидаясь окончания трёхлетнего периода.

Реквизиты для оплаты штрафов за СЗВ-М

Штрафные санкции за ошибки в отчётности или её просрочку назначают сотрудники Пенсионного фонда. Поэтому для оплаты взысканий необходимо использовать реквизиты ПФР. Их можно найти как самостоятельно, так и в присланных требованиях об уплате.

Коды бюджетной классификации (КБК) будут различаться в зависимости от нарушенного закона:

- 39211607090060000140 для уплаты по ФЗ №27 (просрочка, ошибки в форме СЗВ-М, бумажный вид вместо электронного);

- 39211601151019000140 для уплаты по статье 15.33.2 КоАП РФ (административные взыскания).

Пример заполнения платёжного поручения

Скачать бланк платёжного поручения или заполнить его с подсказками вы можете в интернет-бухгалтерии «Моё дело». Также в сервисе вы можете совершить оплату удобным для вас способом: через интернет-банк, Яндекс.Деньги, Сбербанк. При необходимости эксперты сервиса «Моё дело» окажут вам квалифицированную помощь в решении сложных вопросов.

СКАЧАТЬ БЛАНК

Общие сведения о форме СЗВ-М

Каждая организация или индивидуальный предприниматель, располагающие штатом сотрудников, обязаны подавать сведения о застрахованных лицах (СЗВ-М) в рамках отчётности в Пенсионный фонд России.

Обязательным условием, согласно статье 7 ФЗ №167, является официальное оформление, то есть с работниками или физическими лицами заключены трудовые договора, договора гражданско-правового характера или любые иные, например, лицензионные.

Их доходы при этом облагаются страховыми взносами вне зависимости от размера выплат. Их может вообще не быть, но такие сотрудники тем не менее должны быть отражены в отчёте, так как главный фактор – наличие действующих трудовых соглашений.

Организации отчитываются по СЗВ-М, даже если у них не оформлено ни одного сотрудника в соответствии с письмом ПФР №ЛЧ-08-24/5721. В этом случае в форме будут указаны только данные учредителя или директора компании.

Не обязаны сдавать форму СЗВ-М:

- ИП, а также адвокаты, нотариусы и частные детективы, не использующие наёмный труд, согласно статье 11 ФЗ №27;

- Главы крестьянских (фермерских) хозяйств без наёмных сотрудников.

Нулевых отчётов СЗВ-М по определению быть не может, так как они подаются на застрахованных лиц. Если таковых нет, то отчёт заполняется только на директора.

Также формы СЗВ-М делятся по типу:

- Исходная — составляется по итогам отчётного периода;

- Дополняющая (корректирующая) – применяется в случае, если необходимо внести изменения в поданные ранее данные;

- Отменяющая – подаётся для полной отмены неверных данных.

Порядок заполнения и сроки сдачи отчёта СЗВ-М

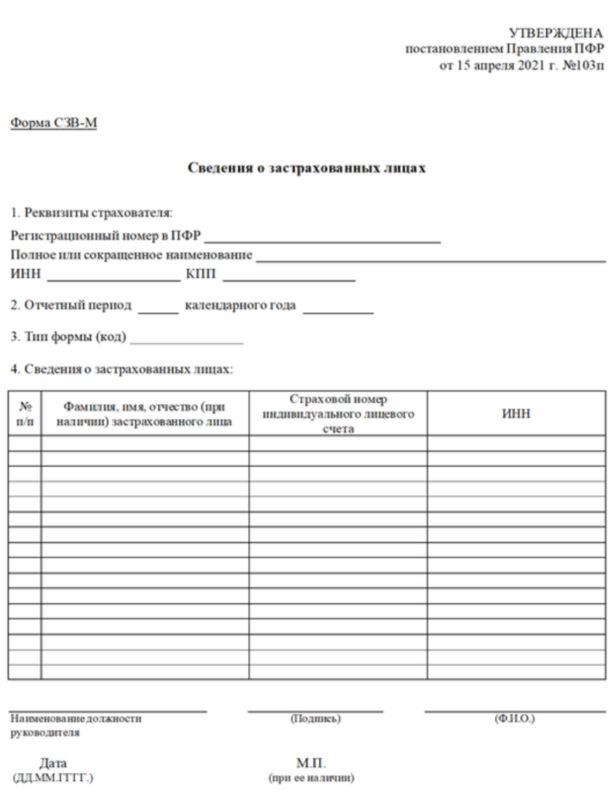

Всего форма содержит четыре раздела

Форма СЗВ-М

В начале документа указываются реквизиты работодателя, в частности регистрационный номер, присваиваемый при постановке на учёт в ПФР. Остальные сведения можно взять из учредительных документов страхователя. Эти данные должны быть отражены в разделе 1.

Индивидуальные предприниматели не заполняют поле КПП.

В разделе 2 отмечается номер отчётного месяца и календарный год.

А установить характер подаваемого отчёта можно в разделе 3, указав тип формы СЗВ-М. По этому коду специалист Пенсионного фонда определяет исходные ли это данные или вносятся корректировки.

В раздел 4 по каждому сотруднику вносят следующую информацию:

- ФИО

- Номер СНИЛС

- ИНН

Эту часть нельзя оставлять пустой согласно требованиям закона, оговоренным в начале статьи.

Форма СЗВ-М сдаётся в ПФР на ежемесячной основе – не позднее 15 числа месяца, следующего за отчётным, согласно статье 11 ФЗ №27.

Эта дата сдвигается на ближайший рабочий день, если выпадает на праздник или выходной. Например,в 2022 году это произойдёт в мае (воскресенье) или в октябре (суббота).

Небольшие компании или ИП, у которых числится менее 10 сотрудников, могут сдавать отчёты в ПФР в бумажной форме как лично, так и почтовым отправлением. Превышение этой отметки обязывает применять электронный документооборот.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь:

Легко сдавайте ЕФС‑1 и другие отчеты

В Контур.Бухгалтерии вы можете автоматически сформировать электронный ЕФС-1 и быстро его отправить, если до этого вели учет по сотрудникам в системе.

Попробовать бесплатно

Последний раз СЗВ-М сдавали за декабрь 2022 года. Для этого был установлен срок — не позднее 16 января 2023 года. Теперь она отменена, а ей на смену пришел новый ежемесячный отчет в налоговую — персонифицированные сведения о физических лицах. Он утвержден приказом ФНС от 29.09.2022 № ЕД-7-11/878@. Номер по КНД — 1151162.

В 2023 году сдать СЗВ-М может понадобиться, если необходимо исправить или дополнить СЗВ-М за прошлые периоды. В таком случае представляется корректировочный отчет СЗВ-М — дополняющий или отменяющий. При подаче сведений на работников, о которых не сообщили вовремя, придется заплатить штраф — 500 рублей за каждого.

Персонифицированные сведения взамен СЗВ-М должны сдавать все работодатели. В них также входят сведения о сотрудниках, которые работают на вас на основании официальных договоров — трудового, гражданско-правового или ученического. Важное условие — начисление страховых взносов на выплаты по договорам. К примеру, по людям, с которыми заключены договоры аренды, отчитываться не нужно, так как выплаты по таким договорам взносами не облагаются.

Внесение сотрудников в отчет не зависит от того, вели компании и ИП деятельность в отчетном периоде или нет, вам в любом случае нужно застраховать всех сотрудников и предоставить информацию о них. Также имейте в виду, что у персонифицированных сведений, как и у СЗВ-М, нет нулевой формы. Так что этот отчет обязателен для любого работодателя:

- российских и иностранных организаций, работающих на территории РФ, и их обособленных подразделений;

- предпринимателей;

- специалистов, ведущих детективную, адвокатскую или нотариальную деятельность, если в штате есть работники;

- глав КФХ;

- физлиц без статуса ИП.

Предприниматели, адвокаты, нотариусы, детективы, главы КФХ, которые работают без сотрудников, не сдают персонифицированные сведения. Данные за себя в отчет включать не нужно (п. 2.2 ст. 11 Закона от 01.04.96 № 27-ФЗ).

Фирмы, в штате которых нет ни одного сотрудника, не освобождены от сдачи отчета: в него нужно включать директора, даже если он единственный участник и собственник имущества организации и с ним не заключен договор.

Данные нужно подавать каждый месяц. Если страхователь хочет, например, сдать информацию за октябрь, то нужно это сделать до 25 ноября. Если 25-е число месяца (после отчетного) выпадает на выходной, то сроки сдачи продлеваются до ближайшего следующего рабочего дня.

Сдавать отчетность проще в веб-сервисе, который сам заполнит формы и проверит их перед отправкой.

Узнать больше

Точные даты сдачи всех отчетов в 2023 году можете посмотреть в нашем бухгалтерском календаре. Сроки сдачи персонифицированных сведений на 2023 года с учетом выходных:

- за январь — 27 февраля;

- за февраль — 27 марта;

- за март — 25 апреля;

- за апрель — 25 мая;

- за май — 26 июня;

- за июнь — 25 июля;

- за июль — 25 августа;

- за август — 25 сентября;

- за сентябрь — 25 октября;

- за октябрь — 27 ноября;

- за ноябрь — 25 декабря.

- за декабрь — до 25 января 2024 года.

Отчет нужно сдать не позднее 25 числа следующего месяца, но закон разрешает сделать это раньше срока. Однако мы не рекомендуем сдавать персонифицированные сведения до конца отчетного месяца, так как данные могут измениться в последний момент. К примеру, если в последние дни месяца принимаете на работу еще одного сотрудника или выплачиваете срочную матпомощь.

Ведите учет и вносите сведения по сотрудникам, а Контур.Бухгалтерия начислит зарплату, рассчитает налоги и взносы, подготовит СЗВ-М и другие отчеты.

Сдать корректировку СЗВ-М нужно в территориальное отделение Социального фонда по месту жительства ИП или по месту регистрации компании. Если у организации есть обособленное подразделение с сотрудниками, которым оно самостоятельно платит зарплату, — сдайте отчет по месту нахождения обособки. Однако если у ОП нет своего счета или же зарплата его сотрудникам поступает из головного офиса, данные о сотрудниках такого подразделения надо включать в общий отчет по головной организации.

Персонифицированные сведения хоть и заменяют СЗВ-М, но подаются не в СФР, а в налоговую инспекцию по месту учета.

Форма сдачи зависит от численности работающих застрахованных лиц, включая оформленных по договорам ГПХ, за прошлый отчетный период. Если она превышает 10 человек, сдавать отчет надо в электронном формате с усиленной квалифицированной электронной подписью. Если их 10 или меньше — можно сдать на бумаге. По обоим вариантам сроки одинаковые — до 25-го числа месяца, следующего за отчетным.

Легко отчитывайтесь за сотрудников

Отчеты за сотрудников, по бухгалтерскому и налоговому учету, в Росстат. Онлайн-бухгалетрия сама заполнит отчетность по данным учета.

Попробовать бесплатно

Отчеты СЗВ-М делятся на три типа: исходный (код «Исходная»), дополняющий (код «Дополняющая») и отменяющий (код «Отменяющая»). Исходный сдают в первый раз, дополняющий — если исходный отчет надо дополнить ранее не поданными сведениями, которые нужно учесть в отчете, и отменяющий — если вы совершили ошибку и хотите отменить ранее представленные неверные сведения.

Подавать корректировку нужно по той же форме, которую использовали при сдаче исходного отчета. Если сделать это до того, как фонд обнаружит ошибку, штрафа не будет. Если же СФР направляет уведомление об ошибке, подать отчет можно в течение 5 дней, за это предусмотрен штраф 500 рублей.

В дополняющей форме укажите номер месяца и год, сведения за который хотите дополнить. В строке «Тип формы» укажите «Дополняющая». В разделе со сведениями о застрахованных лицах приведите сведения на тех людей, которых забыли указать в исходном отчете или данные по которым в исходном отчете были отменены.

В отменяющей форме укажите номер месяца и год, сведения за который хотите отменить. В строке «Тип формы» укажите «Отменяющая». В разделе со сведениями о застрахованных лицах приведите сведения на тех людей, которых включили в исходный отчет по ошибке или которых вы указали в исходном отчете с ошибками. Других физлиц в отменяющую форму не включайте, иначе аннулируете записи по ним, которые были в исходном отчете.

Уточнить информацию в отчете с перссведениями можно до момента сдачи РСВ за квартал, в который попадает соответствующий месяц. Включайте в уточненку только тех лиц, данные по которым нужно поправить.

Для исправления или отмены информации предусмотрена строка 010 «Признак аннулирований»:

- если вы хотите отменить представленные данные, поставьте «1» в строке 010, повторите данные из строк 020-060 и прочерки в строке 070;

- если вы допустили ошибку в ФИО или СНИЛС, дополнительно к разделу с отменой сведений заполните на это лицо отдельный раздел с верными сведениями в строках 020-070;

- если надо исправить сумму выплат, перепишите сведения о физлице из первичного отчета и укажите верную сумму в строке 070, при этом не заполняя строку 010.

Легко сдавайте ЕФС‑1 и другие отчеты

В Контур.Бухгалтерии вы можете автоматически сформировать электронный ЕФС-1 и быстро его отправить, если до этого вели учет по сотрудникам в системе.

Попробовать бесплатно

Отчет состоит из титульного листа и раздела с персональными данными физлиц и сведениями о суммах выплат и иных вознаграждений в их пользу. Включите в отчет столько разделов с данными, сколько физлиц в отчетном месяце числилось за вашей компанией. В отчет включают:

- сотрудников по трудовым договорам;

- исполнителей по гражданско-правовым договорам на оказание услуг, выполнение работ;

- исполнителей по договорам авторского заказа;

- авторов произведений по договорам об отчуждении исключительного права на результаты интеллектуальной деятельности, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности.

Даже если никаких выплат в пользу лица в отчетном месяце не начисляли, включить его в отчет нужно. При этом строка 070 остается пустой в электронном отчете или заполняется прочерками в бумажной.

Бумажные сведения подписывает руководитель организации (доверенное лицо) или ИП. Печать проставляется при наличии. Электронную форму заверяют усиленной квалифицированной электронной подписью.

Сдавайте отчетность в сервисе Контур.Бухгалтерия. Сервис сам заполнит отчет и проверит его перед отправкой. Отчитывайтесь онлайн, ведите бухучет в Контур.Бухгалтерии, начисляйте зарплату, обменивайтесь электронными документами с контрагентами и контролируйте финансы компании прямо в сервисе. Первые 14 дней работы — бесплатно для всех новых пользователей!