Обязательно ли в счете-фактуре на отгрузку указывать платежные поручения?

Добрый день! Покупатель попросил выставить ему счет фактуру на отгрузку с указанием в ней всех платежных поручений , которыми они оплачивали эту реализацию. Подскажите пожалуйста, это нужно всегда делать? Просто всегда только в счёт фактуре на аванс платёжки указывали.

Здравствуйте

Цитата (Катя24):Добрый день! Покупатель попросил выставить ему счет фактуру на отгрузку с указанием в ней всех платежных поручений , которыми они оплачивали эту реализацию. Подскажите пожалуйста, это нужно всегда делать? Просто всегда только в счёт фактуре на аванс платёжки указывали.

Нужно указать все п/п через запятую

Цитата (пп. «з» п. 1 Приложения № 1 Постановление Правительства РФ от 26.12.2011 N 1137):з)в строке 5 — реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура), в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

т.е. если счет-фактура на отгрузку составляется после оплаты, то номера и даты платежек нужно указывать.

Эксперт Бухонлайна согласен с этим ответом

simport, спасибо, понятно. Счёт фактура на отгрузку составляется после оплат. Подскажите, а препятствует ли вычету по НДС , то что не указывали платёжное поручение в счёт фактуре?

Цитата (Катя24):Счёт фактура на отгрузку составляется после оплат. Подскажите, а препятствует ли вычету по НДС , то что не указывали платёжное поручение в счёт фактуре?

В пункте 2 статьи 169 НК РФ отсутствие реквизитов платежного поручения как условие для отказа в вычете не значится.

Вычеты по НДС: 8 типичных ошибок

г. Санкт-Петербург44 481 балл

Катя24, добрый вечер!

Цитата (simport):В пункте 2 статьи 169 НК РФ отсутствие реквизитов платежного поручения как условие для отказа в вычете не значится.

не соглашусь, читаем п. 2 ст. 169 НК РФ «Счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм налога к вычету при выполнении требований, установленных пунктами 5, 5.1 и 6 настоящей статьи.»

п.п. 4 п. 5 ст. 169 НК РФ «В счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны:номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

п. 2 ст. 169 НК РФ «Невыполнение требований к счету-фактуре, не предусмотренных пунктами 5 и 6 настоящей статьи, не может являться основанием для отказа принять к вычету суммы налога, предъявленные продавцом.»

таким образом, отсутствие реквизитов пп в сч.ф. на отгрузку при получении аванса может являться основанием для отказа в вычете НДС

Цитата (Постановление Президиума ВАС РФ от 10.03.2009 № 10022/08 по делу № А40-24808/06-141-187):согласно подпункту 4 пункта 5 названной статьи в счете-фактуре должен быть указан номер платежно-расчетного документа. Однако это требование действует только при определенных в данной статье условиях: в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

Таким образом, статья 169 Кодекса не предусматривает обязанности указания в счетах-фактурах номера платежно-расчетного документа, если для налогообложения полученный платеж не считается авансовым либо иным платежом в счет предстоящих поставок.

г. Новосибирск84 135 баллов

Добрый день.

Цитата (Aрина Абабкова):п. 2 ст. 169 НК РФ «Невыполнение требований к счету-фактуре, не предусмотренных пунктами 5 и 6 настоящей статьи, не может являться основанием для отказа принять к вычету суммы налога, предъявленные продавцом.»

Абзацем выше написано:

Ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

То, что вы процитировали, относится к каким то требованиями к счету-фактуре, которые не поименованы, в нашем случае, в п. 5, то есть в принципе не к номеру платежного поручения. Ну и как бы нам все равно — если мы вдруг чего то не выполнили, того, что не поименовано в п. 5 ст. 169 НК РФ, нам все равно в вычете не откажут.

По большому счету ошибки в счетах-фактурах нельзя допускать в том, что я выделила жирным. Во всех остальных случаях налоговики, конечно, прицепятся, но такой отказ можно оспорить.

Эксперт Бухонлайна согласен с этим ответом

Aрина Абабкова, спасибо всем за участие в обсуждении.

simport, спасибо за полезную статью.

Добрый день!

Тем не менее, лучше указать платёжки, если они были до отгрузки.

Успехов!

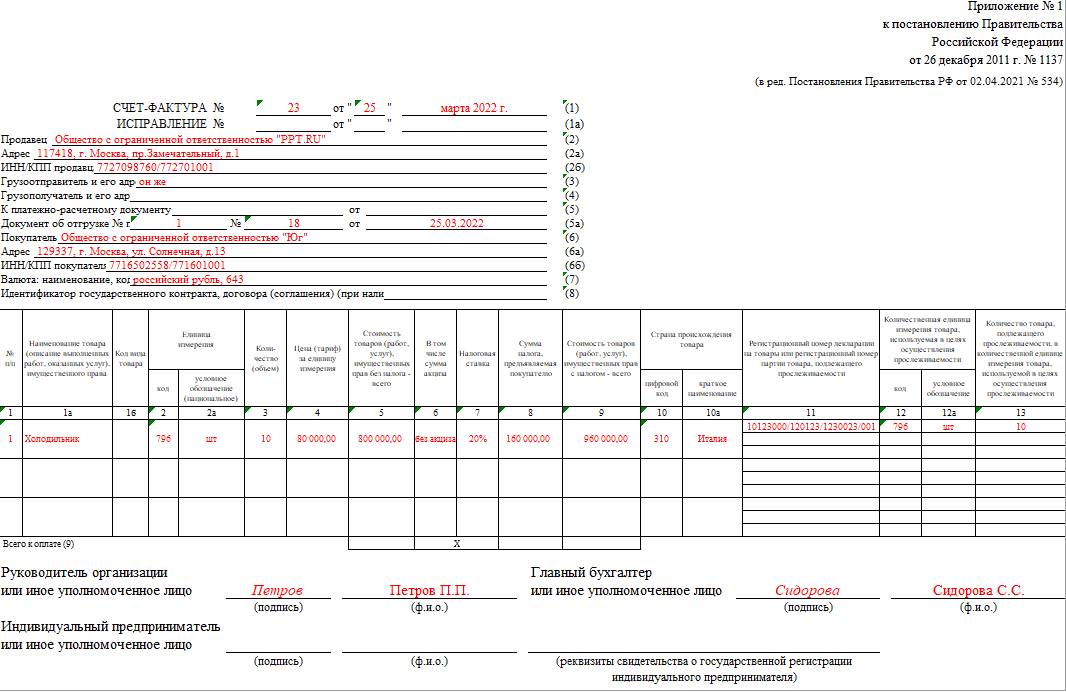

Обязательные реквизиты счета-фактуры 2022 года нужно заполнить правильно. Иначе налоговики не смогут правильно идентифицировать налогоплательщика и затребуют пояснения. В данной статье систематизируем обязательные реквизиты счета-фактуры и разберемся, без каких из них можно обойтись.

Обязательные реквизиты счетов-фактур

Обязательные реквизиты счета-фактуры определены несколькими пунктами ст. 169 НК РФ:

- п. 5 — для оформления продаж;

- п. 5.1 — для поступивших авансов;

- п. 5.2 — для внесения в данные продаж корректировок, связанных с изменением объема или цены и влекущих изменение общей стоимости реализации и, соответственно, суммы начисленного НДС;

- п. 6 — для подписей документа.

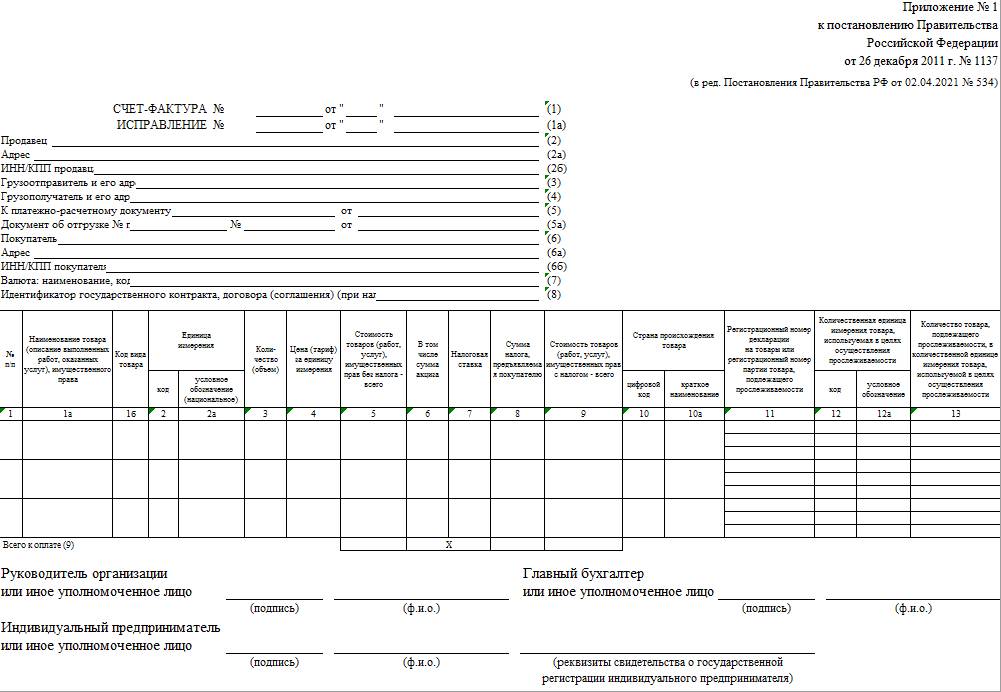

Что же изменилось в счетах-фактурах в последнее время?

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию, разъяснив порядок заполнения счета-фактуры построчно. Если у вас еще нет доступа к системе, получите пробный демо-доступ бесплатно.

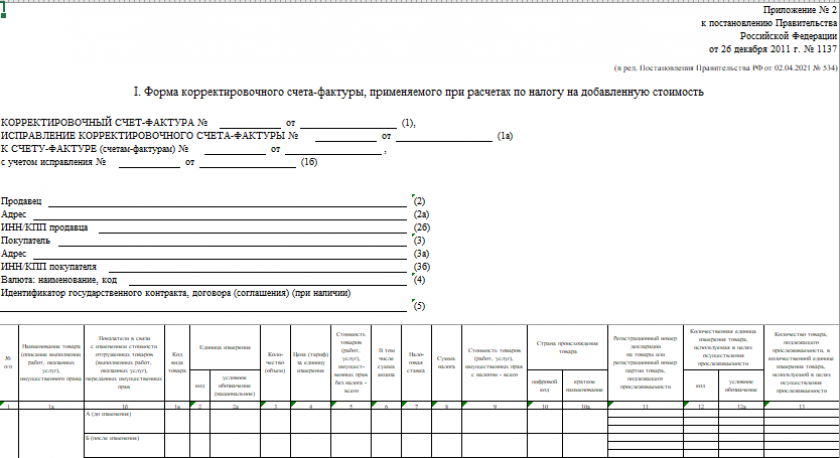

Бланк корректировочного счета-фактуры тоже изменился. Скачать обновленный бланк можно по ссылке ниже.

Корректировочный счет-фактура

Скачать

С 2019 года в них отражается новая ставка НДС — 20%. Непосредственно на форме документа это важное изменение не отразилось, поскольку ставка не зашита в бланке, а добавляется в документ при его заполнении. Сама же форма корректировалась в 2017 году, причем происходило это дважды.

Подробнее об изменениях читайте здесь.

Так, в пп. 5, 5.1, 5.2 ст. 169 НК РФ законом от 03.04.2017 № 56-ФЗ внесены дополнительные подпункты, в соответствии с которыми в счета-фактуры был введен еще один дополнительный реквизит: «Идентификатор государственного контракта, договора (соглашения) (при наличии)». Данный реквизит стал обязательным с 01.07.2017 и должен заполняться, если счет-фактура на продажу, аванс или корректировка оформляется в рамках госконтракта. Реквизит «Идентификатор государственного контракта, договора (соглашения) (при наличии)» введен в бланк счета-фактуры постановлением Правительства РФ от 25.05.2017 № 625.

С июля 2016 года к числу обязательных реквизитов счета-фактуры отнесен код вида товаров при их экспорте в страны — члены ЕАЭС (подп. «б» п. 2 закона от 30.05.2016 № 150-ФЗ, подп. 15 п. 5 ст. 169 НК РФ). Однако до 01.10.2017 форма счета-фактуры не содержала такого обязательного реквизита и продавцы при экспорте в страны — члены ЕАЭС должны были указывать информацию о коде вида товаров в дополнительных строках и графах (письмо Минфина России от 14.11.2016 № 03-07-09/66475). Постановлением Правительства РФ от 19.08.2017 № 981 форма счета-фактур, была дополнена этим реквизитом. На основании указанных статей НК РФ в постановлении Правительства РФ от 26.12.2011 № 1137 разработаны две формы счета-фактуры:

- Основная (приложение 1), которую используют при оформлении отгрузки, получении авансов и исправлении технических ошибок в этих документах.

- Корректировочная (приложение 2), которую выставляют при изменении объема или цены продажи. Она содержит дополнительные строки для отражения разниц, возникших в стоимости товара и сумме относящегося к ней налога.

С 01.10.2017 по 30.06.2021 форма счета-фактуры, в т.ч. корректировочного, действовала в другой редакции. Бланки вы можете скачать у нас на сайте по ссылке ниже:

Скачать бланк счета-фактуры

Скачать бланк корректировочного счета-фактуры

См. также статью «Бланк счета-фактуры за 2022 год в Excel скачать бесплатно».

Реквизиты счета-фактуры на продажу

Этот счет-фактуру используют наиболее часто, для него характерен полный набор реквизитов:

- Номер и дата документа (при оформлении исправления к нему заполняют и строку номера исправления).

- Реквизиты продавца и покупателя: название, адрес, ИНН. Как правильно указывать адрес в счете-фактуре, см. здесь.

- Названия и адреса грузоотправителя и грузополучателя.

- Реквизиты платежного документа, если был получен аванс под поставку.

- Дата и номер документа, на основании которого заполнен документ.

- Валюта, в которой оформляется документ.

- Идентификатор государственного контракта, договора (соглашения) (при наличии).

- Название товара (работ, услуг) с указанием кода вида товаров, единицы измерения, количества и стоимости единицы.

- Общая стоимость товара без налогов, сумма акциза, ставка и сумма НДС, итоговая стоимость с налогами.

- Страна происхождения товара и регистрационный номер ГТД.

- Подписи ответственных лиц.

-

Регистрационный номер партии товара, подлежащего прослеживаемости.

-

Единицу измерения товара, которая используется для прослеживаемости. Она определяется по Общероссийскому классификатору единиц измерения.

-

Количество товара в указанных единицах (графа 13).

В некоторых случаях в документе могут отсутствовать:

- КПП продавца и покупателя, предусмотренные формами, утвержденными постановлением Правительства РФ от 26.12.2011 № 1137.

- Реквизиты грузоотправителя и грузополучателя, если продается не товар.

- Данные платежного документа, если не было поступления аванса.

- Единица измерения, количество и цена единицы, если единица измерения не определена (п. 5 и 6 ст. 169 НК РФ).

- Код вида товаров, если товар вывозится в страны – члены ЕАЭС.

- Суммы относящихся к товару налогов и ставка НДС, если товар не является подакцизным и налогоплательщик работает без НДС.

- Данные о зарубежном происхождении товара, если он произведен в РФ.

- Идентификатор государственного контракта, договора (соглашения)

При отсутствии реквизитов в предназначенном для них месте форм, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137, ставят прочерки. Исключение составляют данные по налогам: для них в соответствующей графе документа делают записи «Без акциза» и «Без НДС». При этом последняя запись заносится как в графу ставки, так и в графу суммы налога.

См. также «Продавец не поставил прочерк в 8-й строке счета-фактуры — просить исправленный?».

Прочие реквизиты счета-фактуры являются обязательными. Ошибки, совершенные при их указании, если они не мешают правильному пониманию сути этих реквизитов, не влияют на возможность получения вычетов (п. 2 ст. 169 НК РФ).

Какие ошибки в счете-фактуре препятствуют вычету, узнайте в Типовой ситуации от КонсультантПлюс. Изучите материал экспертов, получив пробный доступ к системе бесплатно.

Критичны ли для вычета НДС ошибки в наименовании товара, читайте в материале «Работы или услуги указаны в счете-фактуре обобщенно и с ошибками: удастся ли отстоять вычет?».

Отличия авансового счета-фактуры

Для счета-фактуры на поступивший аванс постановлением Правительства РФ от 26.12.2011 № 1137 предложена та же форма, что и для продажи. Но заполняют ее с учетом следующих особенностей:

- Данные грузоотправителя и грузополучателя в ней всегда отсутствуют.

- Указание реквизитов платежного документа обязательно.

- Сведения о единице измерения, количестве и цене товара могут быть указаны при 100% предоплате. В остальных случаях их не будет.

- Ставкой для расчета НДС по авансу является особая расчетная ставка (20/120 или 10/110). По товару, не облагаемому НДС или облагаемому по ставке 0%, счет-фактуру на аванс не составляют.

См. также «Правила выставления счета-фактуры на аванс в 2021 — 2022 годах».

Особенности корректировочного счета-фактуры

В отличие от документа, составляемого при реализации, в корректировочном счете-фактуре присутствуют:

- номер и дата корректировки, а также аналогичные данные исходного изменяемого документа;

- сведения о количестве и/или цене (как исходные, так и откорректированные);

- сведения об изменении стоимости продажи без налогов и с налогами, а также изменении величины налогов, включая исходные и откорректированные данные и разницу между ними.

При этом корректировочный документ можно составить на несколько исходных счетов-фактур одновременно (подп. 13 п. 5.2 ст. 169 НК РФ).

Как отразить корректировочный счет-фактуру на уменьшение, узнайте здесь.

Итоги

Перечень обязательных реквизитов счета-фактуры предусмотрен пп. 5, 5.1, 5.2 ст. 169 НК РФ, однако в некоторых случаях они могут быть не заполнены. В настоящее время действуют формы счетов-фактур в редакции постановления Правительства РФ от 02.04.2021 № 534, скачать которые вы можете у нас на сайте.

II. Правила заполнения счета-фактуры, применяемого

при расчетах по налогу на добавленную стоимость

1. В строках указываются:

а) в строке 1 — порядковый номер и дата составления счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (далее — счет-фактура).

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, а также при составлении в указанном случае комиссионером (агентом) счета-фактуры, выставляемого покупателю, указывается дата выписки счета-фактуры комиссионером (агентом). При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указывается дата счета-фактуры, выставляемого продавцом комиссионеру (агенту). Порядковые номера таких счетов-фактур указываются каждым налогоплательщиком в соответствии с их индивидуальной хронологией составления счетов-фактур.

В случае если организация реализует товары (работы, услуги), имущественные права через обособленные подразделения, при составлении такими обособленными подразделениями счетов-фактур порядковый номер счета-фактуры через разделительный знак «/» (разделительная черта) дополняется цифровым индексом обособленного подразделения, установленным организацией в приказе об учетной политике для целей налогообложения.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

В случае если реализацию товаров (работ, услуг), имущественных прав осуществляет участник товарищества или доверительный управляющий, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества или доверительным управляющим счетов-фактур порядковый номер счета-фактуры через разделительный знак «/» (разделительная черта) дополняется утвержденным участником товарищества или доверительным управляющим цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества или доверительного управления имуществом;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

В случае реализации комиссионером (агентом) двум и более покупателям товаров (работ, услуг), имущественных прав от своего имени в счете-фактуре, составляемом комитентом (принципалом) комиссионеру (агенту), комитент (принципал) вправе указывать дату выписки счетов-фактур, составленных комиссионером (агентом) покупателям на эту дату. Порядковый номер такого счета-фактуры указывается каждым налогоплательщиком в соответствии с индивидуальной хронологией составления счетов-фактур.

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

В случае приобретения комиссионером (агентом) у двух и более продавцов товаров (работ, услуг), имущественных прав от своего имени в счете-фактуре, составляемом комиссионером (агентом) комитенту (принципалу), комиссионер (агент) вправе указывать дату выписки счетов-фактур, составленных продавцами комиссионеру (агенту) на эту дату. Порядковый номер такого счета-фактуры указывается каждым налогоплательщиком в соответствии с индивидуальной хронологией составления счетов-фактур.

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

В случае приобретения экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, у одного и более продавцов товаров (работ, услуг), имущественных прав от своего имени в счете-фактуре, составляемом экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, указываются номер и дата составления счета-фактуры в соответствии с его индивидуальной хронологией составления счетов-фактур;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

б) в строке 1а — порядковый номер внесенного в счет-фактуру исправления и дата внесения этого исправления. При составлении счета-фактуры до внесения в него исправлений в этой строке налогоплательщик вправе поставить прочерк;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

в) в строке 2 — полное или сокращенное наименование продавца — юридического лица в соответствии с учредительными документами, фамилия, имя, отчество индивидуального предпринимателя.

При составлении счетов-фактур налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, указывается полное или сокращенное наименование продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются полное или сокращенное наименование продавца — юридического лица в соответствии с учредительными документами, фамилия, имя, отчество индивидуального предпринимателя;

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются полные или сокращенные наименования продавцов — юридических лиц в соответствии с учредительными документами, фамилии, имена, отчества индивидуальных предпринимателей (через знак «;» (точка с запятой).

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

При составлении счета-фактуры экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются полное или сокращенное наименование продавца — юридического лица (экспедитора, застройщика или заказчика, выполняющего функции застройщика) в соответствии с учредительными документами, фамилия, имя, отчество индивидуального предпринимателя (экспедитора, застройщика или заказчика, выполняющего функции застройщика);

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

г) в строке 2а — адрес (для юридических лиц), указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства (для индивидуальных предпринимателей), указанное в Едином государственном реестре индивидуальных предпринимателей.

При составлении счетов-фактур налоговыми агентами, предусмотренными пунктом 2 статьи 161 Налогового кодекса Российской Федерации, указывается место нахождения продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счетов-фактур налоговыми агентами, предусмотренными пунктом 3 статьи 161 Налогового кодекса Российской Федерации, указывается адрес, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются адрес продавца, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства индивидуального предпринимателя, указанное в Едином государственном реестре индивидуальных предпринимателей.

При составлении счета-фактуры экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются адрес экспедитора, застройщика или заказчика, выполняющего функции застройщика, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства индивидуального предпринимателя (экспедитора, застройщика или заказчика, выполняющего функции застройщика), указанное в Едином государственном реестре индивидуальных предпринимателей;

(пп. «г» в ред. Постановления Правительства РФ от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

д) в строке 2б — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 2 статьи 161 Налогового кодекса Российской Федерации, в этой строке налогоплательщик вправе поставить прочерк.

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 3 статьи 161 Налогового кодекса Российской Федерации, указываются идентификационный номер налогоплательщика и код причины постановки на учет продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца;

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются идентификационные номера налогоплательщиков и коды причины постановки на учет налогоплательщиков-продавцов (через знак «;» (точка с запятой).

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

При составлении счета-фактуры экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца (экспедитора, застройщика или заказчика, выполняющего функции застройщика);

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

е) в строке 3 — полное или сокращенное наименование грузоотправителя в соответствии с учредительными документами. Если продавец и грузоотправитель являются одним и тем же лицом, вносится запись «он же». Если продавец и грузоотправитель не являются одним и тем же лицом, указывается почтовый адрес грузоотправителя. При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом, в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, в этой строке продавец, в том числе налоговый агент, вправе поставить прочерк;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются полные или сокращенные наименования грузоотправителей и их почтовые адреса (через знак «;» (точка с запятой);

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

ж) в строке 4 — полное или сокращенное наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес. При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом, в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, в этой строке продавец, в том числе налоговый агент, вправе поставить прочерк;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются полные или сокращенные наименования грузополучателей и их почтовые адреса (через знак «;» (точка с запятой);

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

з) в строке 5 — реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура), в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

При составлении счета-фактуры при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав с применением безденежной формы расчетов в этой строке налогоплательщик вправе поставить прочерк.

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 4 статьи 174 Налогового кодекса Российской Федерации, указываются номер и дата платежно-расчетного документа, свидетельствующего о перечислении суммы налога в бюджет.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 3 статьи 161 Налогового кодекса Российской Федерации, указываются номер и дата платежно-расчетного документа, свидетельствующего об оплате приобретаемых услуг и (или) имущества.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 2 статьи 161 Налогового кодекса Российской Федерации, приобретающим товары на территории Российской Федерации, указываются номер и дата платежно-расчетного документа, свидетельствующего об оплате приобретаемых товаров.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств таким комиссионером (агентом) продавцу и комитентом (принципалом) комиссионеру (агенту);

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств таким комиссионером (агентом) продавцам и комитентом (принципалом) комиссионеру (агенту) (через знак «;» (точка с запятой).

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств покупателями комиссионеру (агенту) и комиссионером (агентом) комитенту (принципалу) (через знак «;» (точка с запятой).

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

При составлении счета-фактуры экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств таким экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, продавцам и покупателем (клиентом, инвестором) — экспедитору, застройщику или заказчику, выполняющему функции застройщика через знак «;» (точка с запятой);

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

з(1)) в строке 5а — реквизиты (номер и дата составления) документа об отгрузке товаров (о выполнении работ, об оказании услуг), о передаче имущественных прав, соответствующего порядковому номеру (порядковым номерам) записи в счете-фактуре. В случае одновременного отражения нескольких документов, подтверждающих поставку (отгрузку) товаров (выполнение работ, оказание услуг), передачу имущественных прав, в этой строке указываются номера и даты таких документов через разделительный знак «;» (точка с запятой);

(пп. «з(1)» введен Постановлением Правительства РФ от 02.04.2021 N 534)

и) в строке 6 — полное или сокращенное наименование покупателя в соответствии с учредительными документами. При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указывается полное или сокращенное наименование покупателя в соответствии с учредительными документами;

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются полное или сокращенное наименование покупателей в соответствии с учредительными документами (через знак «;» (точка с запятой);

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

к) в строке 6а — адрес, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства индивидуального предпринимателя, указанное в Едином государственном реестре индивидуальных предпринимателей.

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указываются адрес покупателя, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства индивидуального предпринимателя, указанное в Едином государственном реестре индивидуальных предпринимателей;

(пп. «к» в ред. Постановления Правительства РФ от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

л) в строке 6б — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя. При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указываются идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя;

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются идентификационные номера налогоплательщиков и коды причины постановки на учет налогоплательщиков-покупателей (через знак «;» (точка с запятой);

(абзац введен Постановлением Правительства РФ от 29.11.2014 N 1279)

м) в строке 7 — наименование валюты, которая является единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав и ее цифровой код в соответствии с Общероссийским классификатором валют, в том числе при безденежных формах расчетов. При реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в российских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, указываются наименование и код валюты Российской Федерации;

н) в строке 8 — идентификатор государственного контракта на поставку товаров (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал (при наличии).

(пп. «н» введен Постановлением Правительства РФ от 25.05.2017 N 625)

2. В графах указываются следующие сведения:

а) в графе 1 — порядковый номер записи поставляемых (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

(пп. «а» в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

а(1)) в графе 1а — наименования поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — наименования поставляемых товаров (описание работ, услуг), передаваемых имущественных прав.

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются наименования поставленных (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, указываемых в отдельных позициях по каждому покупателю, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — наименования поставляемых товаров (описание работ, услуг), передаваемых имущественных прав по каждому покупателю.

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются наименования поставленных (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, указываемых в отдельных позициях по каждому продавцу, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — наименования поставляемых товаров (описание работ, услуг), передаваемых имущественных прав по каждому продавцу.

При составлении счета-фактуры экспедитором, приобретающим у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются наименования поставленных (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, указываемых в отдельных позициях по каждому продавцу, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — наименования поставляемых товаров (работ, услуг), передаваемых имущественных прав по каждому продавцу.

При составлении счета-фактуры застройщиком или заказчиком, выполняющим функции застройщика, приобретающим у одного продавца и более товары (работы, услуги), имущественные права от своего имени, в отдельных позициях указываются наименования выполненных строительно-монтажных работ, а также товаров (работ, услуг), имущественных прав, из счетов-фактур, выставленных продавцами застройщику или заказчику, выполняющему функции застройщика;

(пп. «а(1)» в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

а(2)) в графе 1б — код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза. Данные указываются в отношении товаров, вывезенных за пределы территории Российской Федерации на территорию государства — члена Евразийского экономического союза;

(пп. «а(2)» введен Постановлением Правительства РФ от 02.04.2021 N 534)

б) в графах 2 и 2а — единица измерения (код и соответствующее ему условное обозначение (национальное) в соответствии с разделами 1 и 2 Общероссийского классификатора единиц измерения) (при возможности ее указания);

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

в) в графе 3 — количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения (при возможности их указания);

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

г) в графе 4 — цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

д) в графе 5 — стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость. В случаях, предусмотренных пунктами 3, 4 и 5.1 статьи 154 и пунктами 1 — 4 статьи 155 Налогового кодекса Российской Федерации, указывается налоговая база, определенная в порядке, установленном пунктами 3, 4 и 5.1 статьи 154 и пунктами 1 — 4 статьи 155 Налогового кодекса Российской Федерации;

е) в графе 6 — сумма акциза по подакцизным товарам. При отсутствии показателя вносится запись «без акциза»;

ж) в графе 7 — налоговая ставка. По операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

з) в графе 8 — сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, исчисленная исходя из применяемых налоговых ставок, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 Налогового кодекса Российской Федерации. В случаях, предусмотренных пунктами 3, 4 и 5.1 статьи 154 и пунктами 2 — 4 статьи 155 Налогового кодекса Российской Федерации, указывается сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 Налогового кодекса Российской Федерации применительно к налоговой базе, указанной в графе 5 счета-фактуры. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

и) в графе 9 — стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — полученная сумма оплаты, частичной оплаты;

к) в графах 10 и 10а — страна происхождения товара (цифровой код и соответствующее ему краткое наименование) в соответствии с Общероссийским классификатором стран мира. Данные графы заполняются в отношении товаров, страной происхождения которых не является Российская Федерация;

л) в графе 11 — регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости.

Регистрационный номер декларации на товары указывается при реализации товаров, не подлежащих прослеживаемости, ввезенных на территорию Российской Федерации, в случае если их таможенное декларирование предусмотрено правом Евразийского экономического союза, либо регистрационный номер декларации на товары указывается в отношении товаров, не подлежащих прослеживаемости, выпущенных в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области.

При совершении операций с товарами, подлежащими прослеживаемости, указывается регистрационный номер партии товара, подлежащего прослеживаемости;

(пп. «л» в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

м) в графах 12 и 12а — количественная единица измерения товара, используемая в целях осуществления прослеживаемости (код и соответствующее ему условное обозначение), определяется согласно Общероссийскому классификатору единиц измерения (ОКЕИ). При заполнении этих граф указывается товар, подлежащий прослеживаемости, предусмотренный перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации». Данные графы не заполняются в отношении товаров, не подлежащих прослеживаемости;

(пп. «м» введен Постановлением Правительства РФ от 02.04.2021 N 534)

н) в графе 13 — количество товара, подлежащего прослеживаемости в количественной единице измерения товара, используемой в целях осуществления прослеживаемости, предусмотренного перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации». Данная графа не заполняется в отношении товаров, не подлежащих прослеживаемости.

(пп. «н» введен Постановлением Правительства РФ от 02.04.2021 N 534)

2(1). При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, в графах 2 — 11 указываются в отдельных позициях соответствующие данные из счетов-фактур, выставленных комиссионером (агентом) покупателям, по каждому покупателю.

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары, подлежащие прослеживаемости, от своего имени, в графах 2 — 13 указываются в отдельных позициях соответствующие данные из счетов-фактур, выставленных комиссионером (агентом) покупателям, по каждому покупателю.

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, в графах 2 — 11 указываются в отдельных позициях соответствующие данные из счетов-фактур, выставленных продавцами комиссионеру (агенту), по каждому продавцу.

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары, подлежащие прослеживаемости, от своего имени, в графах 2 — 13 указываются в отдельных позициях соответствующие данные из счетов-фактур, выставленных продавцами комиссионеру (агенту), по каждому продавцу.

При составлении счета-фактуры экспедитором, приобретающим у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, в графах 2 — 11 указываются в отдельных позициях соответствующие данные из счетов-фактур, выставленных продавцами экспедитору, по каждому продавцу в доле, предъявленной покупателю (клиенту).

При составлении счета-фактуры застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, в графах 2 — 13 указываются в отдельных позициях суммарные данные счетов-фактур по строительно-монтажным работам, выставленных подрядными организациями, суммарные данные счетов-фактур по товарам (работам, услугам), имущественным правам, суммарные данные счетов-фактур по товарам, подлежащим прослеживаемости, выставленных поставщиками товаров (работ, услуг), имущественных прав, в доле, предъявленной покупателю (инвестору).

При отражении в счете-фактуре суммарных данных счетов-фактур по строительно-монтажным работам, а также суммарных данных счетов-фактур по товарам, не подлежащим прослеживаемости, работам, услугам, имущественным правам графы 12 — 13 не заполняются.

(п. 2(1) в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

2(2). При составлении счета-фактуры на бумажном носителе на товары, не подлежащие прослеживаемости, работы, услуги, имущественные права графы 12 — 13 не формируются.

Товары, подлежащие прослеживаемости, имеющие одинаковое наименование товара, указанное в графе 1а, единицу измерения, указанную в графе 2а «условное обозначение (национальное)», цену (тариф) за единицу измерения товара, указанную в графе 4, отражаются в одной строке счета-фактуры. К указанной строке счета-фактуры заполняются подстроки граф 11 — 13 по каждому регистрационному номеру партии товара, подлежащего прослеживаемости, указанному в графе 11 счета-фактуры.

(п. 2(2) введен Постановлением Правительства РФ от 02.04.2021 N 534)

2(3). При отсутствии показателей в графах 1б, 2, 2а, 3 и 4 счета-фактуры налогоплательщик вправе поставить прочерки.

(п. 2(3) введен Постановлением Правительства РФ от 02.04.2021 N 534)

3. Стоимостные показатели счета-фактуры (в графах 4 — 6, 8 и 9) указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте).

4. В счете-фактуре, выставляемом при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, в строках 3, 4 и 5а, и графах 2 — 6 и 10 — 13 налогоплательщик вправе поставить прочерки.

(п. 4 в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

5. Строка «Всего к оплате» заполняется для составления книги покупок, книги продаж, а в случаях, предусмотренных приложениями N 4 и 5 к постановлению Правительства Российской Федерации от 26 декабря 2011 г. N 1137, — для составления дополнительных листов к книгам покупок и книгам продаж.

6. Первый экземпляр счета-фактуры, составленного на бумажном носителе, выставляется покупателю, второй экземпляр остается у продавца.

7. При внесении в счет-фактуру исправлений после составления к нему одного или нескольких корректировочных счетов-фактур в графах 3 — 6, 8 и 9 исправленного счета-фактуры указываются показатели без учета изменений, указанных в графах 3 — 6, 8 и 9 по строке Б (после изменения) и в графах 5, 6, 8 и 9 по строкам В (увеличение), Г (уменьшение) одного или нескольких корректировочных счетов-фактур, составленных к этому счету-фактуре.

В счета-фактуры, составленные с даты вступления в силу постановления Правительства Российской Федерации от 26 декабря 2011 г. N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» на бумажном носителе или в электронном виде, исправления вносятся продавцом (в том числе при наличии уведомлений, составленных покупателями об уточнении счета-фактуры в электронном виде) путем составления новых экземпляров счетов-фактур в соответствии с настоящим документом.

В новом экземпляре счета-фактуры не допускается изменение показателей, указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом.

В случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименования товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются.

В случае обнаружения в счете-фактуре ошибок в показателях граф 11 — 13 в новом экземпляре счета-фактуры в графах 11 — 13 указываются исправленные данные.

Счет-фактура с внесенными в него исправлениями подписывается руководителем и главным бухгалтером организации или индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя либо иными уполномоченными в установленном порядке лицами.

(п. 7 в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

8. При составлении организацией счета-фактуры в электронном виде показатели, которые не заполняются или в которых проставляются прочерки, а также показатель «Главный бухгалтер или иное уполномоченное лицо» не формируются.

(п. 8 в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

9. Налогоплательщик вправе указывать в дополнительных строках и графах счета-фактуры дополнительную информацию, в том числе реквизиты первичного документа, при условии сохранения формы счета-фактуры, утвержденной постановлением Правительства Российской Федерации от 26 декабря 2011 г. N 1137.

(п. 9 введен Постановлением Правительства РФ от 29.11.2014 N 1279)

10. Счета-фактуры (в том числе корректировочные, исправленные), подтверждения оператора электронного документооборота, извещения покупателей о получении счета-фактуры (в том числе корректировочного, исправленного) хранятся в хронологическом порядке соответственно по дате их выставления (составления, в том числе исправления, если счета-фактуры не подлежат направлению покупателю либо если направленные продавцом покупателю счета-фактуры (в том числе корректировочные, исправленные) не получены покупателем) или получения за соответствующий налоговый период.

(п. 10 введен Постановлением Правительства РФ от 19.08.2017 N 981)

11. Хранению в течение срока, предусмотренного пунктом 13 раздела II приложения N 3, пунктом 24 раздела II приложения N 4, пунктом 22 раздела II приложения N 5 к постановлению Правительства Российской Федерации от 26 декабря 2011 г. N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость», подлежат:

а) полученные документы:

заверенные в установленном порядке комиссионером (агентом) копии счетов-фактур (в том числе корректировочных, исправленных), полученных комитентами (принципалами) на бумажном носителе, выставленных продавцом товаров (работ, услуг), имущественных прав комиссионеру (агенту) при приобретении для комитента (принципала) товаров (работ, услуг), имущественных прав и переданных комиссионером (агентом) комитенту (принципалу). В случае выставления продавцом счетов-фактур (в том числе корректировочных, исправленных) в электронном виде комитент (принципал) должен хранить счета-фактуры (в том числе корректировочные, исправленные), выставленные продавцом указанных товаров (работ, услуг), имущественных прав комиссионеру (агенту), полученные комиссионером (агентом) и переданные комиссионером (агентом) комитенту (принципалу);

заверенные в установленном порядке застройщиком (заказчиком, выполняющим функции застройщика) копии счетов-фактур (в том числе корректировочных, исправленных), полученных покупателями (инвесторами) на бумажном носителе, выставленных продавцом товаров (работ, услуг), имущественных прав застройщику (заказчику, выполняющему функции застройщика) при приобретении товаров (работ, услуг), имущественных прав для покупателя (инвестора) и переданных застройщиком (заказчиком, выполняющим функции застройщика) покупателю (инвестору). В случае выставления продавцом счетов-фактур (в том числе корректировочных, исправленных) в электронном виде покупатель (инвестор) должен хранить счета-фактуры (в том числе корректировочные, исправленные), выставленные продавцом указанных товаров (работ, услуг), имущественных прав застройщику (заказчику, выполняющему функции застройщика), полученные застройщиком (заказчиком, выполняющим функции застройщика) и переданные застройщиком (заказчиком, выполняющим функции застройщика) покупателю (инвестору);

заверенные в установленном порядке экспедитором копии счетов-фактур (в том числе корректировочных, исправленных), полученных клиентами на бумажном носителе, выставленных продавцом товаров (работ, услуг) экспедитору при приобретении товаров (работ, услуг) для клиента и переданных экспедитором клиенту. В случае выставления продавцом счетов-фактур (в том числе корректировочных, исправленных) в электронном виде клиент должен хранить счета-фактуры (в том числе корректировочные, исправленные), выставленные продавцом указанных товаров (работ, услуг) экспедитору, полученные экспедитором и переданные экспедитором клиенту;

декларации на товары или их копии, заверенные руководителем и главным бухгалтером организации (индивидуальным предпринимателем), платежные и иные документы, подтверждающие уплату налога на добавленную стоимость, — в отношении товаров, ввезенных на территорию Российской Федерации;

(в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

заявления о ввозе товаров и об уплате косвенных налогов или их копии, заверенные руководителем и главным бухгалтером организации (индивидуальным предпринимателем), копии платежных и иных документов, подтверждающих уплату налога на добавленную стоимость, — в отношении товаров, импортируемых на территорию Российской Федерации с территории государства — члена Евразийского экономического союза;

заполненные в установленном порядке бланки строгой отчетности (их копии) с выделенной отдельной строкой суммой налога на добавленную стоимость — при приобретении услуг по найму жилых помещений в период служебной командировки работников и услуг по перевозке работников к месту служебной командировки и обратно, включая услуги в поездах по предоставлению в пользование постельных принадлежностей;

документы, которыми оформляется передача имущества, нематериальных активов, имущественных прав и в которых указаны суммы налога на добавленную стоимость, восстановленного акционером (участником, пайщиком) в порядке, установленном пунктом 3 статьи 170 Налогового кодекса Российской Федерации, или их нотариально заверенные копии;

первичные документы на изменение в сторону уменьшения стоимости приобретенных товаров (выполненных работ, оказанных услуг), имущественных прав в целях восстановления суммы налога на добавленную стоимость в порядке, установленном подпунктом 4 пункта 3 статьи 170 Налогового кодекса Российской Федерации;

б) переданные нотариально заверенные копии документов, которыми оформляется передача имущества, нематериальных активов, имущественных прав и в которых указаны суммы налога на добавленную стоимость, восстановленного акционером (участником, пайщиком) в порядке, установленном пунктом 3 статьи 170 Налогового кодекса Российской Федерации;

в) первичные учетные документы, иные документы, содержащие суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала), подлежащие регистрации в книге продаж, в том числе составленные налогоплательщиком, — бухгалтерская справка-расчет для восстановления суммы налога на добавленную стоимость в соответствии со статьей 171(1) Налогового кодекса Российской Федерации.

(п. 11 введен Постановлением Правительства РФ от 19.08.2017 N 981)

- Опубликовано 26.11.2019 09:33

- Автор: Administrator

- Просмотров: 12421

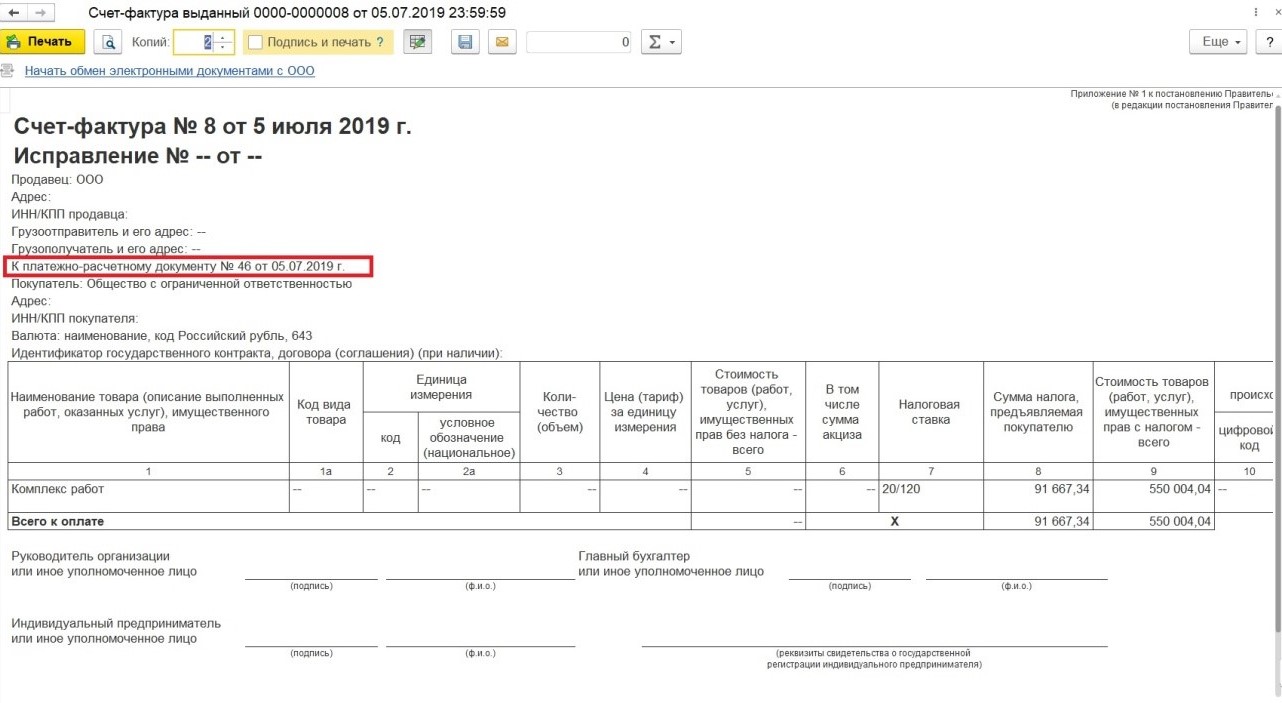

К заполнению счетов-фактур предъявляются повышенные требования, так как от корректности данных напрямую зависит сумма налога на добавленную стоимость, исчисленного к уплате в бюджет. Если документ заполнен неверно, то инспекторы ИФНС откажут организации в вычете, что повлечет за собой необходимость доплаты налога. Зачастую, бухгалтеры не уделяют должного внимания строке 5 «К платежно-расчетному документу», а ведь ее неверное заполнение тоже может стать причиной вопросов со стороны проверяющих органов.

Строка 5 без проблем заполняется в счетах-фактурах на аванс, которые регистрируются при получении предоплаты от покупателя. Но многие забывают, что при реализации оплаченного ранее товара (работ, услуг) данная строка в счете-фактуре на отгрузку также должна быть заполнена.

Рассмотрим разные виды предоплаты:

1. Безналичный расчет

При безналичном расчете платежными документами являются платежные поручения.

Если предоплата осуществлена несколькими платежами, то в строке 5 отражаются реквизиты всех платежных поручений покупателя.

2. Наличный расчет

При расчете наличными платежными документами являются чеки ККТ.

Если товар был куплен за наличный расчет, то продавец в строке 5 должен указать реквизиты кассового чека.

3. Безденежная форма

Получение предоплаты в безденежной форме не требует заполнения строки 5 (в таком случае ставится прочерк).

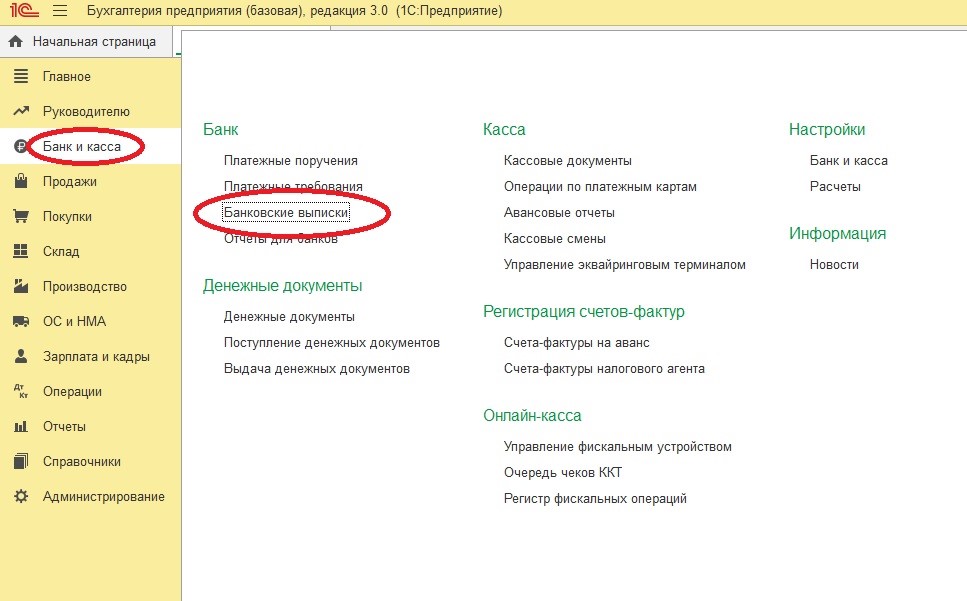

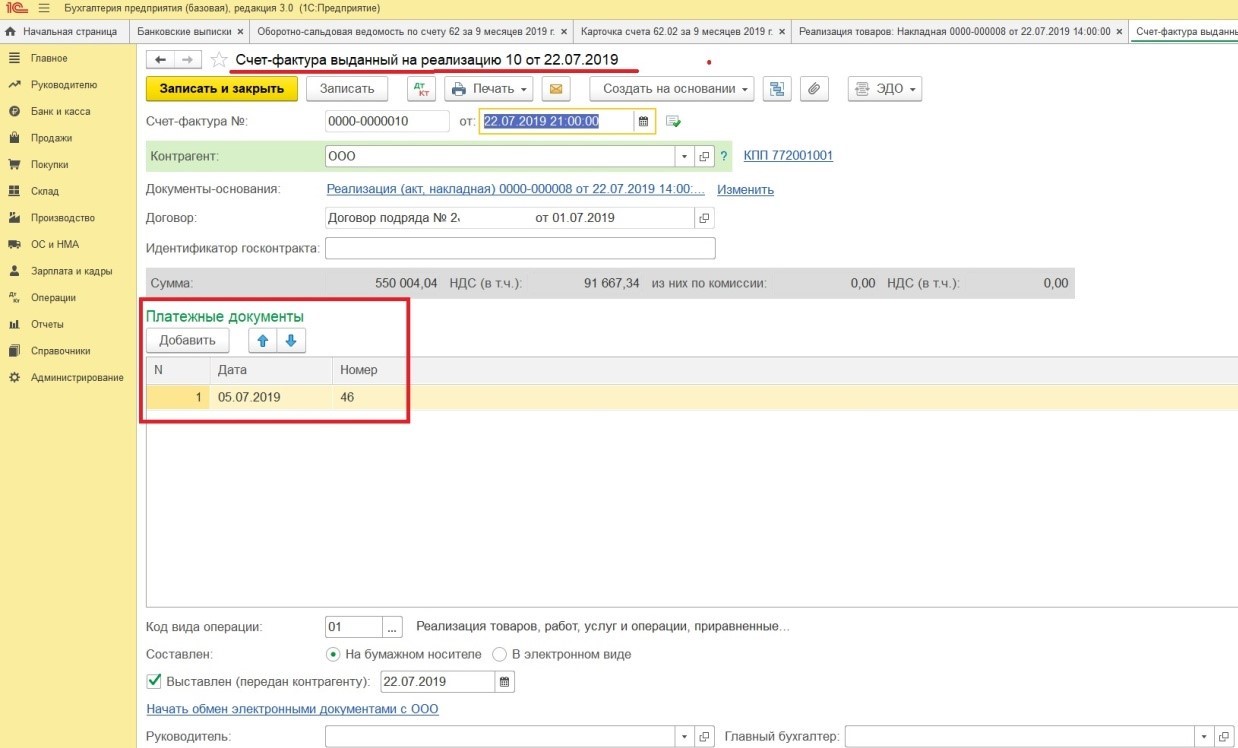

В программе 1С: Бухгалтерия предприятия 8 реализована возможность корректного заполнения строки 5 «К платежно-расчетному документу».

Рассмотрим пример безналичной оплаты. Перейдем в раздел «Банк и касса» — «Банковский выписки» — «Поступление на расчетный счет».

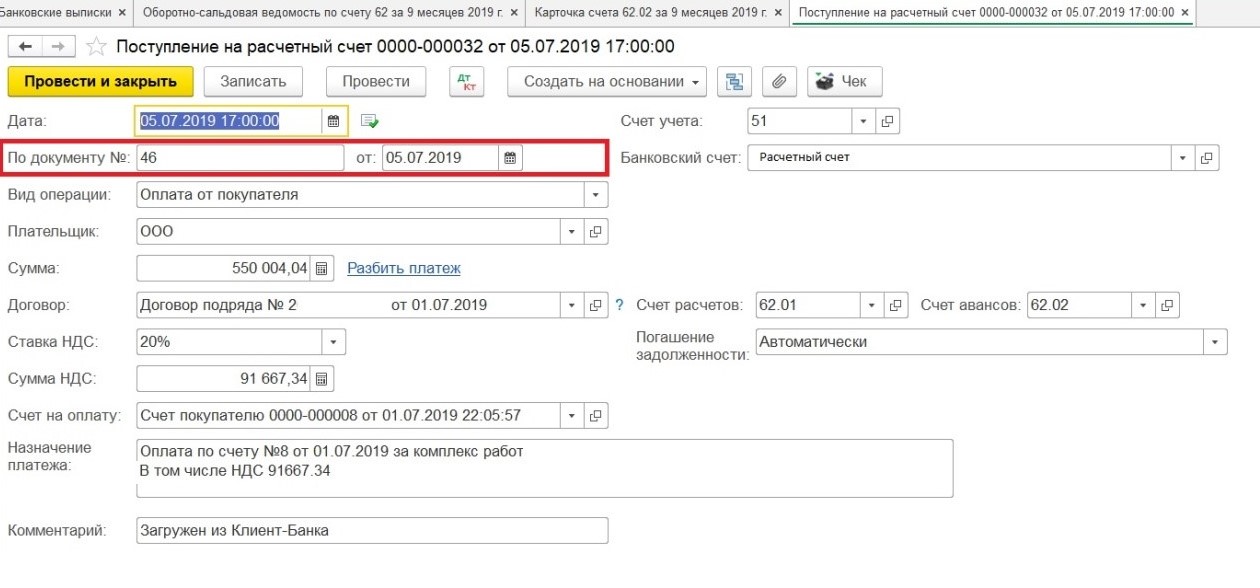

В документе «Поступление на расчетный счет» строка «По документу» содержит информацию о реквизитах платежного поручения покупателя. Именно эти данные отражаются в счетах-фактурах на аванс и на реализацию у продавца.

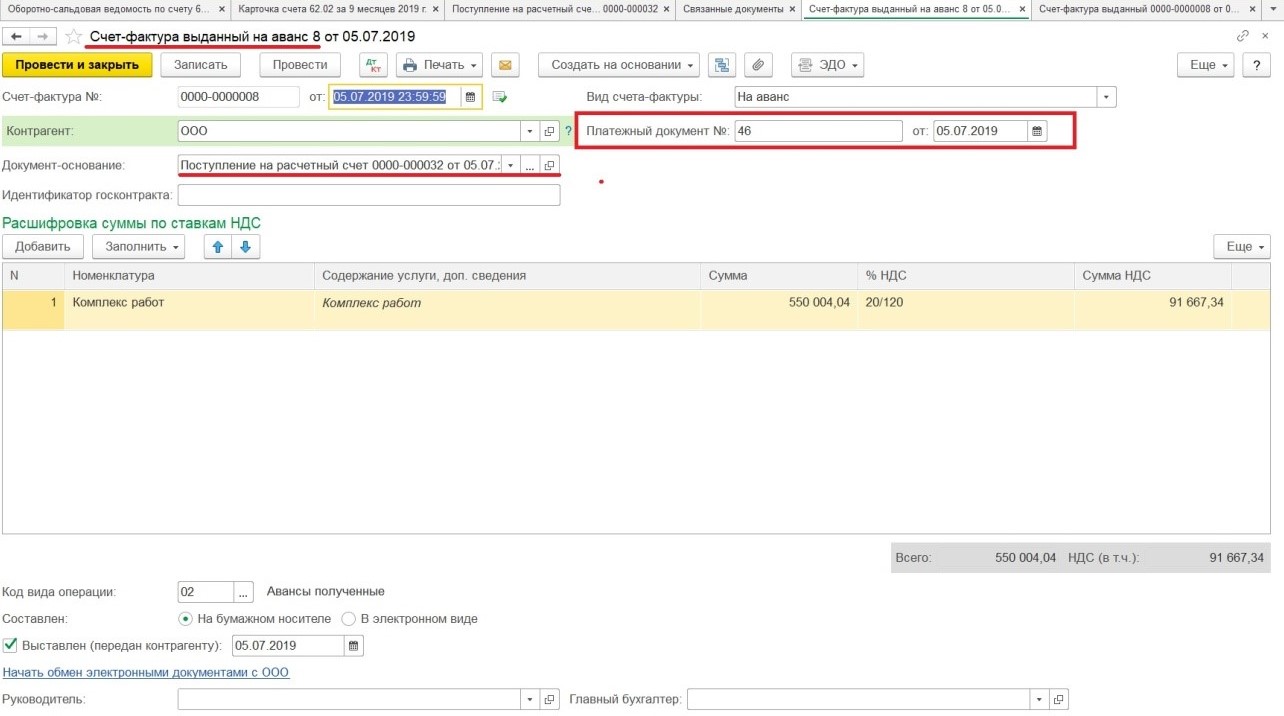

В счете-фактуре, выданном на аванс, строка «Платежный документ» должна содержать реквизиты платежного поручения покупателя.

Печатная форма документа также включает необходимые данные о платеже.

В счете-фактуре на реализацию в графе «Платежные документы» должны быть перечислены реквизиты всех денежных поступлений от покупателя в счет данной продажи.

Печатная форма аналогичным образом должна содержать информации об авансовых платежах покупателя.

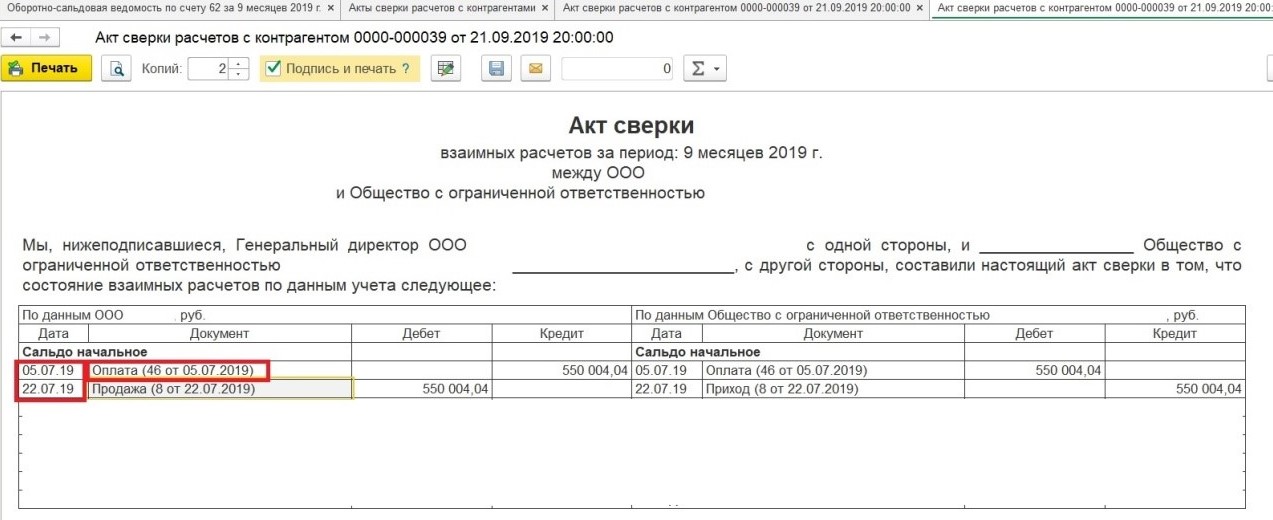

Определить, верно ли заполнен счет-фактура поможет акт сверки с покупателями и с поставщиками. В графе «Дата» легко отследить авансовые платежи, а в графе «Документ» увидеть необходимый номер платежно-расчетного документа.

По акту сверки можно проверять как входящие, так и исходящие первичные документы.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

В каких случаях нужно заполнить строку «К платежно-расчетному документу» счета-фактуры

Вопрос: В каких случаях нужно заполнить строку «К платежно-расчетному документу» счета-фактуры

Ответ: Строку 5 «К платежно-расчетному документу» счета-фактуры заполняйте в следующих случаях (пп. 4 п. 5, пп. 3 п. 5.1 ст. 169 НК РФ, пп. «з» п. 1 Правил заполнения счета-фактуры):

1. Получен аванс в счет предстоящих поставок.

Номер и дату платежно-расчетного документа укажите как в «авансовом», так и в «отгрузочном» счете-фактуре. Если предоплата поступила наличными, то укажите номер и дату кассового чека.

Поставьте прочерк, если Вы получили предоплату:

· в натуральной или иной безденежной форме (пп. «з» п. 1 Правил заполнения счета-фактуры);

· в день отгрузки товаров, выполнения работ, оказания услуг, передачи имущественных прав (Письмо Минфина России от 30.03.2009 N 03-07-09/14).

2. При покупке или продаже товаров, работ, услуг по посредническим операциям:

· комиссионеры или агенты заполняют строку 5, если от своего имени приобретают товары (работы, услуги) для принципала (комитента). В строке указывают номера и даты платежно-расчетных документов о перечислении предварительной оплаты продавцу и о получении ее от комитента (принципала);

· комитенты или принципалы заполняют строку 5, если их товары (работы, услуги) реализует комиссионер (агент) от своего имени. В строке приводят номера и даты платежно-расчетных документов о перечислении предварительной оплаты покупателями комиссионеру (агенту) и от комиссионера (агента) комитенту (принципалу);

· экспедиторы, застройщики или заказчики, выполняющие функции застройщика, заполняют строку 5 при покупке товаров (работ, услуг), имущественных прав от своего имени. В строке нужно указать номера и даты платежно-расчетных документов о перечислении денег продавцам и о получении денег от покупателей (клиентов, инвесторов).

3. При аренде и покупке муниципального или государственного имущества у госорганов и органов местного самоуправления.

В этом случае налоговый агент (арендатор или покупатель) указывает номер и дату платежно-расчетного документа об оплате этих услуг или имущества.

4. При покупке товаров (работ, услуг) на территории России у иностранных лиц, которые не состоят на учете в РФ.

При покупке товаров налоговый агент указывает номер и дату платежно-расчетного документа об оплате этих товаров.

При покупке работ (услуг) налоговый агент указывает номер и дату платежного документа, которым НДС перечислен в бюджет.

Готовое решение: В каких случаях нужно заполнить строку «К платежно-расчетному документу» счета-фактуры (КонсультантПлюс, 2018)

Счет-фактура — это документ, подтверждающий совершенную отгрузку товара с выделением суммы налога на добавленную стоимость. Ошибки в составлении приведут к проблемам с возмещением НДС. Форма изменилась с 01.07.2021.

Что такое счет-фактура

Счет-фактура — главный учетный документ, подтверждающий факт отгрузки товара или предоставления услуг по установленной стоимости. Это не единственная функция данной формы. Он играет основную роль при подтверждении суммы НДС как по реализации товаров, работ, услуг (далее — ТРУ), так и входящего НДС для доказательства права на налоговый вычет в целях избежания двойного налогообложения. В п. 3 статьи 169 Налогового кодекса РФ указано, что такое счет-фактура и для чего она нужна — составлять эти документы должны все плательщики НДС по облагаемым операциям.

Наличие счета-фактуры является обязательным условием для зачета суммы НДС по материальным ресурсам (работам, услугам), которые были приобретены налогоплательщиком.

Это очень важный документ, нередко используемый в судебных спорах, поэтому его необходимо заполнять правильно.

Кто составляет счета-фактуры

Документ выставляет продавец (подрядчик, исполнитель) покупателю или заказчику. Составление этой формы обязательно для субъектов хозяйствующей деятельности, осуществляющих реализацию ТРУ.

Составлять счет-фактуру обязаны:

- индивидуальные предприниматели и юридические лица, находящиеся на общей системе налогообложения (если только их услуги не подпадают под исключения, установленные п. 2 ст. 149 НК РФ);

- ИП и организации, которые частично работают на ОСН (по соответствующим видам деятельности).

Налогоплательщики, выбравшие в качестве системы налогообложения УСН или патентную систему, от уплаты НДС освобождены, за исключением некоторых случаев. Но если организация или ИП пользуется освобождением от НДС по ст.145, 145.1 НК РФ , но совершает операции, не освобожденные от налога, составляется счет-фактура нового образца с 1 июля 2021 года с пометкой «Без НДС» ( п. 5 статьи 168 НК РФ, письмо Минфина России от 24.05.2013 № 03-07-09/18686). Это необходимо, если осуществляется взаимодействие с организациями и ИП, являющимися плательщиками НДС. Кроме того, стороны вправе применять счет-фактуру по собственной инициативе.

Сроки выставления счета-фактуры

Общее правило следующее: счет-фактура выписывается в течение 5 дней с момента передачи (отгрузки) товара, выполнения работ или оказания услуг. Дни учитываются календарные. Эта норма закреплена в п. 3 ст. 168 НК РФ. Правила одинаковые как для бумажных счетов-фактур, так и для электронных. Также согласно п. 3 ст. 168 НК РФ при оформлении авансовых документов эту форму оформляют в течение тех же 5 календарных дней, но уже с момента получения оплаты в счет будущих поставок, выполнения работ, оказания услуг.

Когда счет-фактура не нужна

В законодательстве указаны случаи, когда счет-фактура не является обязательным документом, а совершение и исполнение сделки подтверждаются другими данными: накладной, счетом на оплату. Исходя из нормативных актов, счет-фактура не заполняется при следующих обстоятельствах:

- сделка не облагается НДС (ст. 149 и 169 НК РФ);

- при реализации товаров за наличный расчет (в этом случае достаточно чека или бланка строгой отчетности);

- при применении упрощенных режимов налогообложения;

- юридическое лицо — работодатель передает товар своему сотруднику без предоставления встречной оплаты, то есть безвозмездно (согласно Письмам Минфина России от 24.08.2021 № 3-1-11/0122@, от 18.11.2020 № 03-07-09/100514);

- при отправке товара, облагаемого по нулевой ставке, на экспорт, если покупатель не является плательщиком НДС, если отгрузка состоялась не позднее 5 календарных дней с момента получения предоплаты (согласно Письмам Минфина от 29.03.2021 № 03-07-14/22553, от 12.04.2019 № 03-07-08/28182).

Виды счетов-фактур

Есть три основных вида счета-фактуры:

- обычный, отгрузочный. Этот документ подтверждает, что товар передан. Это самый распространенный вид счета-фактуры, но законодательными актами предусмотрен не только он один;

- авансовый, выписываемый и составляемый при заключении договора и получении аванса за выполненные работы или оказанные услуги. Факт передачи такой бланк не подтверждает;

- корректировочный, заполняемый при изменении цены или количества отгруженной продукции.

Законодательное регулирование содержания счетов-фактур

Понятие счет-фактура закреплено в ст. 169 НК РФ. Форма утверждена постановлением Правительства Российской Федерации от 26.12.2011 № 1137, в ред. постановления Правительства РФ от 02.04.2021 № 534. Но в 2013 году ИФНС рекомендовала использовать универсальный передаточный документ, разработанный на основе утвержденной формы. В бланке должны присутствовать реквизиты согласно НК РФ, добавление в него оптимальных для продавца и покупателя дополнительных реквизитов не должно влиять на действительность документа.

С 01.07.2021 налогоплательщики и налоговые агенты, которые осуществляют операции с прослеживаемыми товарами, должны выставлять и получать электронные счета-фактуры с применением усиленной квалифицированной электронной подписи. Любой счет-фактура на отгруженную покупателю продукцию регистрируется в системе прослеживаемости, и в нем указывается уникальный номер партии, присвоенный ФНС.

Реквизиты счета-фактуры

Как выглядит бланк счет-фактуры? Это таблица с графами о товаре и шапкой, предоставляющей информацию о сторонах договора.

Обязательные реквизиты счета-фактуры согласно ст. 169 НК РФ:

- номер и дата;

- наименование, адрес и ИНН, КПП покупателя и продавца, грузоотправителя и грузополучателя при наличии (обратите внимание, что по новым правилам адрес надо писать строго так, как он указан в ЕГРЮЛ, проверяйте на сайте ФНС в разделе «Проверь себя и контрагента»);

- номер платежно-расчетного документа, если получен аванс в счет будущих поставок;

- наименование ТРУ и единица измерения;

- количество;

- валюта (код рубля — 643, доллара США — 840, евро — 978);

- цена за единицу измерения;

- полная стоимость;

- сумма акциза;

- налоговая ставка;

- сумма налога, предъявляемая к оплате;

- общая стоимость с учетом налогов;

- страна происхождения товара (коды устанавливаются в соответствии с классификатором ОК (МК (ИСО 3166) 004-97) 025-2001; если товары произведены в России, то ставится прочерк;

- номер таможенной декларации (если товар произведен не в России);

- подписи руководителя и главного бухгалтера (или уполномоченного на то лица — по приказу или доверенности) — на бумажном документе; усиленная квалифицированная цифровая подпись — на электронном.

Строка счета-фактуры «Идентификатор государственного контракта, договора (соглашения)» применяется в случае поставок по госконтракту. В правилах заполнения отдельно указывается, что строка заполняется только при наличии идентификатора. При отсутствии строка остается незаполненной (прочерк ставить не нужно).

Заполнение счета-фактуры по строкам

С 1 июля 2021 года действует новая форма счета-фактуры, добавлена новая строка 5а для реквизитов документа об отгрузке. Записи о ТРУ нужно нумеровать по порядку и ставить номер в графе 1, а вот наименование — это теперь графа 1а.

Для системы прослеживаемости товаров ввели новые графы 12, 12а и 13, где отражают единицу измерения товара, который подлежит прослеживаемости, и его количество. Если счет-фактуру составляют на бумаге по «непрослеживаемым» ТРУ, то названные графы не формируются.

Правила построчного заполнения счета-фактуры:

- первая строка — это порядковый номер документа в соответствии с установленными правилами документооборота;

- дата составления не ранее даты исходного документа;

- дата и номер исправления заполняются при необходимости;

- в строке «Продавец» указывается полное или сокращенное наименование в соответствии с учредительными документами, его ИНН и КПП;

- в строке «Адрес» указывается почтовый адрес;

- в строке 3 проставляется «он же» в том случае, если продавцом и грузоотправителем является одно и то же лицо. В противном случае необходимо указать почтовый адрес грузоотправителя. При заполнении счета-фактуры на услуги, имущественные права в этой строке ставится прочерк;

- в сроке 4 по тем же правилам пишутся данные грузополучателя;

- в строке 5 «к платежно-расчетному документу» ставится прочерк, если форма составляется при получении оплаты, частичной оплаты или в счет предстоящих поставок с применением безденежной формы расчетов;

- в строке 5а отражаются номер и дата документа (документов) об отгрузке товаров (выполнении работ, оказании услуг), о передаче имущественных прав, соответствующего порядковому номеру записи, указанному в графе 1 данного счета-фактуры;

- в строках 6, 6а и 6б отразите наименование и адрес покупателя, его ИНН и КПП;

- для строки 7 коды валюты приведены выше;

- строка 8 заполняется, только если счет-фактура выставляется в рамках государственного контракта или договора (соглашения) о предоставлении субсидий из федерального бюджета, бюджетных инвестиций, взносов в уставный капитал.

Графы заполняются следующим образом:

- в графе 1 укажите порядковый номер записи; в 1а указывается наименование ТРУ; 1б — код вида товара по ТН ВЭД ЕАЭС проставляется, если вы экспортируете товар в страны ЕАЭС. В иных случаях эту графу не заполняйте;

- в графе 2, 2а — единица измерения, если это возможно. Прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок. Эти графы заполняются с учетом Общероссийского классификатора единиц измерения, введенного постановлением Госстандарта РФ от 26.12.1994 № 366;

- в графе 3 указывается количество или объем товара. Если этот показатель не определяется или отсутствует, то необходимо поставить прочерк. Также прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок;

- графа 4 (цена товара) заполняется по аналогичным правилам;

- в графе 5 отразите налоговую базу, например стоимость всего количества (объема) поставляемых товаров (работ, услуг), имущественных прав без налога;

- в графе 6 при отсутствии суммы акциза делается соответствующая отметка;

- в графе 7 (налоговая ставка) по операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

- по аналогичным правилам заполняется графа 8;

- графа 9 заполняется на всю стоимость ТРУ с НДС либо сумму полученной предоплаты;

- в графах 10 и 10а указывается страна происхождения товаров, если это не Россия;

- графа 11 заполняется в отношении товаров (пп. «л» п. 2 Правил заполнения счета-фактуры): не подлежащих прослеживаемости, если они ввезены в РФ и их таможенное декларирование предусмотрено правом ЕАЭС. В этом случае укажите в графе 11 регистрационный номер декларации; товаров, не подлежащих прослеживаемости, выпущенных для внутреннего потребления при завершении процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области. В графе 11 отразите регистрационный номер декларации; товаров, подлежащих прослеживаемости. В этом случае в графе 11 указывается регистрационный номер партии товара. В авансовом счете-фактуре в графах 10–11 можно проставить прочерки;

- графы 12, 12а и 13 заполняйте по товарам, подлежащим прослеживаемости. В графах 12 и 12а укажите единицу измерения, код и условное обозначение по ОКЕИ. Они содержатся в Перечне товаров (Письмо ФНС России от 12.05.2021 № ЕА-4-15/6469@).

Так выглядит заполненный счет-фактура при реализации товаров, подлежащих прослеживаемости:

Если бланк авансовый или корректирующий, то это следует указать в документе. Как и то, какие изменения и на основании чего вносятся в форму. Решение вопроса, ставится ли печать на счет-фактуре, зависит от договоренности сторон: она не является обязательным реквизитом, но чаще ставится (например, по просьбе покупателя), если юрлицо, оформляющее документ, ее использует по уставу.

Все бланки хранятся в хронологическом порядке, фиксируются в журнале учета полученных и выставленных счетов-фактур, в книге покупок и продаж в целях возможности проверки расчета и уплаты НДС. Срок хранения — 5 лет.

Распространенные ошибки в счете-фактуре

Ошибки, которые чаще всего встречаются при заполнении счета-фактуры, и их последствия:

- если неправильно указаны или пропущены наименование, ИНН, адрес организации — установить авторство и адресата документа сложно, поэтому его признают недействительным;

- если из документа невозможно установить, какой товар передавался или услуга была оказана, то НДС не возместят;

- неверное указание валюты, неверное указание количества товара, ошибки в ценах, неправильное исчисление стоимости приводят к тому, что точную стоимость товара определить невозможно. Таким образом, документ становится неинформативным;

- неверное исчисление НДС. Отсутствие суммы НДС вызовет вопросы у контролирующих органов.

Незначительные ошибки в виде пропуска знаков, прописных букв, неточностей в платежных реквизитах обычно налоговыми органами не преследуются. Сокращать наименования тоже можно, если такое сокращение позволяет установить предприятие или товар.

Правила исправления ошибок

Продавец, выставивший счет-фактуру, вправе внести необходимые исправления, сделать корректировку. У покупателя такого права нет, но оно есть у продавца. Для исправления документа предусмотрена специальная операция — корректировка счета-фактуры.

Корректировочный счет-фактура

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) выставляют корректировочные счета-фактуры (п. 3 статьи 168 НК РФ). При корректировке необходимо соблюдать следующие правила:

- изменения согласованы с контрагентом;

- изменения вносятся в оба экземпляра;

- изменения в обязательном порядке визируются руководителем продавца или уполномоченным лицом (подпись главбуха необязательна) и заверяются печатью;

- обязательно ставьте дату коррекции.

Вам в помощь образцы, бланки для скачивания

Разбираемся в том, что это такое – платежно-расчетный документ в счете-фактуре. Нюансы заполнения

Оформление счёта-фактуры требует указания необходимой информации. К её числу относятся и данные о платёжных документах, использованных при совершении сделки. Но всегда ли нужно указывать сведения о них? И как именно должна заполняться в этом случае счёт-фактура? Посмотрим, что говорят на этот счёт действующие правила.

Скрыть содержание

- Что это такое?

Что необходимо понимать под термином “платежно-расчётный документ”?

- Обязательно ли нужно указывать номер платежного поручения в СФ?

- Основные сведения о заполнении графы 5

- Какие данные писать в строке 5?

Что это такое?

Для начала надо определиться, чем является сам счёт-фактура (далее – СФ), и какие данные должны содержаться в этом документе. Согласно НК РФ и подзаконным актам, счётом-фактурой называется документ, выставляемый контрагенту стороной, которая фактически передаёт товар, выполняет работы или оказывает услуги. Он необходим для двух основных целей:

- Точно определить фактическую стоимость выплат по договору. Поэтому счёт-фактура направляется контрагенту уже после того, как обязанности продавца (исполнителя) по договору уже выполнены.

- Определить размер налоговых выплат по НДС (ст. ст. 168 и 169 НК РФ).

Сам по себе счёт-фактура является документом строгой формы. Его бланк и правила заполнения утверждены постановлением Правительства РФ №1137 в 2011 году и, согласно ФЗ «О бухгалтерском учёте» обязательны к применению (об учёте счетов-фактур читайте тут). Согласно ст. 169 НК РФ, в нём должны быть указаны следующие сведения:

- номер и дата составления;

- названия, адреса и ИНН обеих сторон договора;

- реквизиты платёжного документа, если проводились авансовые платежи;

- наименование и количество поставленных товаров либо выполненных работ с единицами измерения (если можно их указать).

В том случае, если контрагент уже перечислил средства налогоплательщику, выставившему счёт-фактуру, должны отражаться данные платёжно-расчётного документа.

- Скачать бланк счет-фактуры

- Скачать образец счет-фактуры с реквизитами платежного документа

Подробнее о том, что такое счёт-фактура и когда используется этот документ, читайте в этой статье, а для чего нужен этот документ можно узнать здесь.

Что необходимо понимать под термином “платежно-расчётный документ”?

П. 1.12 Положения о правилах осуществления перевода денежных средств» (утверждено Банком России в 2012 г., №383-П) предусмотрен перечень такой документации. К каждому из её видов предъявляются свои требования, и каждый имеет свою область применения.

Большинство из них используются исключительно в банковской сфере, поэтому на практике в счёте-фактуре могут быть указаны данные двух основных видов документов:

- Платёжные требования.

- Платёжные поручения.

Важно. Как отдельный вид платёжного поручения может использоваться и инкассовое поручение, однако в силу своей сложности оно обычно в расчётах типа «аванс-поставка» не применяется.

Разница же между платёжными поручениями и требованиями состоит в следующем: