23.04.2022

Изменено: 11.08.2022

Многие предприятия стали активно сотрудничать с самозанятыми лицами, привлекая их для удаленной работы. Взаимодействие с данной категорией исполнителей выгодно еще и по той причине, что организация не платит за них взносы в Пенсионный фонд и не выполняет социальные отчисления и НДФЛ.

Чтобы избежать проблем с налоговой службой, бухгалтерам важно заблаговременно узнать, какие существуют способы оплаты услугу самозанятому. Такое лицо самостоятельно осуществляет в ФНС отчисление по налогу на профессиональную деятельность (НПД). Однако бухгалтер со своей стороны должен правильно оформить платежный документ, передаваемый в банк, чтобы избежать проблем со службой финансового мониторинга банка.

Варианты оплаты услуг самозанятому лицу

Лицо, которое работает в режиме НПД, может получать вознаграждение за свои услуги разными способами, включая следующее:

- Перевод на банковскую карточку. Для получения вознаграждения самозанятый может оформить личную пластиковую карточку для физлиц в любом банке. Также ему нужно взять все необходимые реквизиты и передать их в бухгалтерию предприятия, с которым заключен договор на оказание услуги.

- Перевод на расчетный счет. Самозанятый имеет полное право открыть расчетный счет в банке и использовать его для получения вознаграждения от своей профессиональной деятельности. Ему не обязательно открывать его на юридическое лицо или ИП, поскольку достаточно р/с на обычное физическое лицо.

Преимущества оплаты услуг самозанятому по расчетному счету

Бухгалтерии любого предприятия выгоднее и проще производить оплату на расчетный счет самозанятого, нежели перечислять ему деньги наличными. При переводе на банковскую карту самозанятого также могут возникнуть определенные проблемы, поскольку далеко не всегда бухгалтерия может перечислять средства предприятия на личные карточки исполнителей, которые не являются штатными специалистами.

Чаще всего банки принимают оплату с зачислением на пластиковые карточки в рамках заключенного зарплатного проекта. Если же этого нет, то бухгалтеру приходится писать в платежке дополнительное обоснование по перечисляемому вознаграждению. Когда у самозанятого открыт расчетный счет, компаниям удобно производить оплату, поскольку бухгалтерам не требуется заключать отдельные договора.

Для самого самозанятого открытие расчетного счета также имеет определенные преимущества:

- Возможность разделять доходы от заказов на личные и рабочие. Это позволяет лучше отслеживать прибыль и рассчитывать рентабельность от своей деятельности.

- Возможность получения единоразового крупного перевода за какой-либо проект без привлечения излишнего внимания налоговой службы, поскольку счет будет позиционирован как р/с самозанятого.

- Подключение эквайринга, при помощи которого можно будет осуществлять безналичные платежи картой.

Порядок выставления счетов между компанией и самозанятым:

Чтобы компания взаимодействовала с самозанятым, предусматривается определенный порядок выставления счетов:

- Заключение письменного договора между обеими сторонами.

- Выставление счета после оказания услуги.

- Перечисление плательщиком на основании счета денежных средств получателю по безналичному каналу.

- Предоставление получателем кассового чека, который передается в бухгалтерию.

Счет требуется выставлять для того, чтобы в нем можно было указать банковские реквизиты получателя, причем документ также будет основанием для перечисления вознаграждения за выполненную работу.

Как выставить счет на оплату самозанятому

Для выставления счета на оплату, самозанятое лицо может найти образец счета в сети Интернет или же заказать в типографии специальный бланк, где будут сразу введены определенные реквизиты, если сотрудничество происходит на постоянной основе. В нем указываются такие данные:

- Назначение платежа;

- Сумма платежа;

- Банковские реквизиты;

- ИНН и наименование организации (для ИП и компаний).

Всегда соблюдаются такая очередность: самозанятый получает денежные средства путем перечисления средств по безналичному расчету, после чего формирует чек через приложение «Мой налог» и оплачивает налог.

Чтобы быстро, удобно и безопасно осуществлять оплату работы самозанятого, советуем зарегистрироваться на нашей онлайн-платформе «Мои самозанятые», которая имеет удобный и понятный интерфейс. Расширенный функционал дает возможность легко платить исполнителю по реквизитам счета, а также путем перевода денежных средств на карту или по номеру телефона. Чтобы заказать услугу, а также получить ответы на любые интересующие вопросы, просим звонить по телефону +7 (499) 553-09-77.

Часто задаваемые вопросы

- Нужно ли оформлять отдельный расчетный счет?

Согласно разъяснениям со стороны ФНС, самозанятый может получать вознаграждение любым удобным для него способом: наличными, переводом на карточный или расчетный счет. Для удобства отчисления налога НПД с поступающих платежей самозанятому лучше открыть отдельный карточный счет для дохода, поступающего от его деятельности.

- Где взять реквизиты самозанятого?

Для перевода самозанятому лицу вознаграждения, бухгалтеру необходимы такие реквизиты, как ИНН, номер счета (или номер банковской карты), БИК, корреспондентский счет, код подразделения банка и его адрес. Получить данную информацию можно у самозанятого.

Чтобы принять вознаграждение самозанятого на расходы, заказчик должен получить чек. Как и любой первичный документ, чек должен быть правильно оформлен. Расскажем, какие реквизиты должны быть в чеке, в каком формате его может получить заказчик, какие ошибки допускают в чеке самозанятые, и как их исправить.

Реквизиты чека самозанятого

Перечень реквизитов чека самозанятого приведен в п. 6 ст. 14 закона № 422-ФЗ. Так, согласно требованиям закона, чек должен содержать 10 обязательных реквизитов:

- наименование документа;

- дату и время осуществления расчета;

- фамилию, имя, отчество (при наличии) физического лица — исполнителя;

- его ИНН;

- указание на применение режима «Налог на профессиональный доход»;

- наименования реализуемых товаров, выполненных работ, оказанных услуг;

- сумму расчетов;

- ИНН организации или ИП — заказчика, для заказчиков-физлиц этот реквизит не формируется;

- QR-код;

- уникальный идентификационный номер чека в системе налоговой службы.

Образец чека:

Если в сделке между сторонами сделки принимает участие третье лицо — банк или электронная площадка, представляющая интересы самозанятого в ФНС, то в чек добавляется еще 2 реквизита:

- ИНН банка или электронной площадки;

- его (ее) наименование.

Например, эти реквизиты будут указаны в чеке, если вы нашли исполнителя на платформе «Мои самозанятые».

Формат чека

Самозанятый может передать чек заказчику тремя путями:

1. Отправить ссылку на чек или его изображение электронным способом.

Например: на электронную почту или в мессенджер.

2. Показать на экране своего мобильного устройства QR-код чека, чтобы заказчик смог его считать своим устройством.

3. Распечатать чек на принтере и передать его на бумажном носителе.

Сервис Мои самозанятые поможет вам не терять чеки своих исполнителей. Все чеки хранятся в личном кабинете, доступны в любой момент и отображается их актуальный статус.

Типичные ошибки в чеках

Реквизитов в чеке, которые заполняются вручную, немного. Однако самозанятые часто формируют их неправильно.

Вот список типичных ошибок:

Неверно указана сумма

Например, самозанятый запутался и оформил чек на сумму вознаграждения за минусом налога или за минусом удержанных комиссий. Ему на карту от организации пришла сумма — 1 000 рублей, а чек оформлен на 940 рублей (1 000 рублей — 60 рублей (налог 6%)).

Неправильно указан заказчик

Подобная ошибка возникает, еслизаказчиком выступила организация (ИП), а самозанятый при формировании чека в приложении «Мой налог» выбрал позицию «Физическое лицо». В результате в чеке не указан ИНН организации (ИП).

Другой пример:стороны сделки сотрудничают через посредника, который не является заказчиком по условиям договора. При этом самозанятый ошибочно выставил чек на посредника.

Комментарий эксперта: Алексей Петров, сооснователь и генеральный директор компании Apibank:

«Важный момент связан с тем, кто является получателем услуги, а кто посредником. Бывает, что компания занимается организацией каких-то работ и услуг, подбором исполнителей для интересов третьего лица. Соответственно тут нужно исходить из договора, кто конкретно является заказчиком.

Например, бизнес-центр, который через компанию находит исполнителей, и она их привлекает. Тогда чек должен быть от самозанятого, но на ту компанию, которой он конкретно оказывает услуги. Или же юрлицо-заказчик расплачивается с юрлицом, которое оказывает ему услуги от своего имени и привлекает уже исполнителей на себя. То есть от формы договора (кто, как и кому оказывает услуги) многое зависит. Также, если заказчики — физлица.

Например, если компания занимается клинингом и оказывает услуги физлицам по уборке помещения от своего имени, тогда чек самозанятого должен быть оформлен на компанию-клинера. Если же компания занимается только подбором клинеров и услугу он (самозанятый) оказывает напрямую физлицу, чью квартиру убирает, то тогда чек должен быть оформлен на физлицо и передан ему в момент завершения работ на полную сумму услуги без учета комиссии площадки, при этом не важно, что оплата исполнителю поступит от площадки.

Таким образом, оформление чека очень сильно зависит от бизнес-схемы и договора, по которому работают стороны. Сейчас в эпоху платформенной занятости, маркетплейсов, часто компании-посредники не оказывают услуги самостоятельно, а только занимаются подбором заказчиков для самозанятых, а заказчикам — исполнителей и тут как раз важно — на кого будет оформлен чек».

Неверно указан ИНН организации (ИП)

При заполнении ИНН самозанятый опечатался, в результате чек оказался оформлен на другую организацию (ИП).

Неверно указано название услуги (работы, товара)

Техническая ошибка: при выборе наименования самозанятый поторопился и в меню приложения «Мой налог» выбрал не ту позицию в выпавшем списке.

Другой случай: в чеке не расшифровано, какая именно работа была выполнена (услуга оказана), а вместо детализации указаны исключительно реквизиты акта или договора.

Комментарий эксперта: Алексей Петров, сооснователь и генеральный директор компании Apibank:

«В чеке нужно наиболее четко указывать и расшифровывать тип задания и выполненных работ. Часто пробиваются чеки на суммы раз в 2 месяца со ссылкой на акт или конкретный договор без детализации. Но так как закон № 422-ФЗ подразумевает, что это не формат занятости, а формат оказания услуг, то как правило, каждую услугу, оказанную самозанятым желательно оформлять отдельным доходом. А не указывать единый большой чек. Во-первых, это наводит на подозрения, что компания подменяет трудовые отношения. И это повод для возможной проверки. Причем как самозанятого, так и компании. Лучше формировать оплаты по факту выполненных заданий. И чем чаще это фиксируется в отдельном чеке, тем лучше».

***

Если чек будет оформлен неправильно, то организация (ИП) не сможет принять его на расходы. Поэтому важно, чтобы самозанятый исправил ошибки и выдал корректный документ.

Как исправить чек

Самозанятый должен аннулировать неправильный чек и оформить новый той же датой. Приложение позволяет оформлять чеки задним числом, никаких ограничений нет. Однако, если бухгалтер организации (ИП) обнаружил ошибку, когда сделка уже закрыта, а договор истек, то получить исправленный документ будет непросто или вовсе невозможно. Поэтому важно проверять чеки сразу после их поступления и мониторить их статус в течении месяца пока самозанятый не оплатит налоги.

Платформа «Мои самозанятые» автоматически регистрирует доход и формирует чеки за исполнителя, а также держит на контроле их, чтобы недобросовестные исполнители не аннулировали чеки после предоставления исходных в бухгалтерию заказчика. Работайте с нами, и ваши документы всегда будут в порядке.

Важно: бухгалтер должен отслеживать и актуальность полученных чеков. Если чек, который был принят на расходы, аннулирован — заказчику придется начислять НДФЛ и взносы, ведь получится, что доход был выплачен обычному физлицу.

Комментарий эксперта: Алексей Петров, сооснователь и генеральный директор компании Apibank:

«Когда бухгалтерия принимает чек к расходу, она прилагает скан и не отслеживает, не был ли документ позже аннулирован. Бухгалтерия считает, что если на момент принятия к расходу у них этот чек был действителен, то он действует. Но бывают случаи, что СМЗ аннулирует чек, и принятая к расходу сумма становится обычной выплатой физическому лицу. Получается, что на нее нужно доначислить взносы и НДФЛ. Аннулированный чек уже не действует, и нужно этот момент отслеживать».

Чтобы не было никаких нарушений, необходимо строить правильные взаимоотношения и грамотно проводить оплату самозанятому от юридического лица.

Как строить финансовые взаимоотношения

Самозанятые могут решать, как им принимать оплату: наличными или по безналичному расчёту. Каждый из вариантов имеет свои особенности и преимущества:

Безналичный расчёт. Плательщики НПД не имеют специального счета в банке для предпринимательской деятельности. Все переводы зачисляются на карту, но юридическое лицо не может отправлять деньги по ее номеру. Чтобы оплатить услугу самозанятого с расчётного счета ООО и официально провести операцию через бухгалтерию, нужно запросить у исполнителя полные реквизиты его банковского счета:

- ФИО получателя;

- № расчетного счета;

- наименование банка получателя;

- БИК;

- № корсчета;

- код подразделения и адрес банка получателя.

Все операции проходят через банк. Поэтому денежно-кредитная организация видит, что оплата поступает физическому лицу, за которого заказчик не платит НДФЛ и страховые взносы. Если банку это покажется подозрительным – счет будет заблокирован. Это ограничение можно снять после подтверждения того факта, что все операции являются оплатой услуг самозанятого на основании двустороннего договора.

Расчет наличными. Если работа происходит при личном контакте, оплачивать его услуги можно наличными. Но каждая финансовая операция должна быть внесена в бухгалтерскую отчётность, а плательщик НПД обязан предоставить заказчику чек. В противном случае доказать факт оплаты будет невозможно даже через суд. Рассчитываться наличными можно и без договора, но только в случае немедленной сделки.

Что указать в договоре

Когда плательщик НПД оказывает услуги ИП, сделку можно согласовать устно или составить договор. Но если планируется сотрудничество с организацией, то письменное соглашение требуется в обязательном порядке. Тип документа будет зависеть от вида услуги. С плательщиком НПД можно заключить договор на:

- какие-либо работы;

- авторских заказ;

- куплю-продажу и прочее.

В любом бумажном соглашении обязательно должны быть указаны:

- способ расчёта: наличные или перевод;

- ФИО, адрес, ИНН и полные реквизиты счёта исполнителя;

- Условия: предоплата, постоплата;

- сроки оказания услуги.

Также в договоре нужно прописать, что исполнитель является самозанятым и имеет право на НПД. Это поможет в случае проверки объяснить, почему организация не платит за него налоги и взносы.

Скачать образец договора подряда с самозанятым лицом

Нюансы соглашения

Как заполнить платёжку

Если оплата услуг происходит по безналичному расчёту, заказчик обязан отправить в банк платежное поручение и указать в нем:

- дату;

- номер;

- сумму;

- реквизиты обоих участников сделки.

Также юридическому лицу необходимо корректно сформулировать назначение платежа при оплате услуг самозанятого. Если халатно отнестись к этому факту, у организации могут возникнуть проблемы с налоговой и банком. При сотрудничестве с плательщиком НПД категорически нельзя прописывать в назначении платежа такие формулировки, как «заработная плата», «премия» или «вознаграждение». Зарплату можно начислять только трудоустроенным сотрудникам, за которых юридическое лицо отчисляет налоги и взносы.

При сотрудничестве с плательщиком НПД оплачивается конкретная работа, и, чтобы банк не заблокировал счета, а налоговая не оштрафовала за нарушение, в назначении платеже стоит указать так:

- выплата по счёту за бухгалтерские услуги;

- оплата консультации по договору.

Образец заполнения платежного поручения:

Скачать образец платежного поручения

Предусматривает ли закон лимиты

Ограничения по выбору способа оплаты за услуги плательщика НПД законом не предусмотрены. Но если самозанятый является ИП, то при расчёте с ним наличными установлен лимит в 100 тысяч рублей. При этом не имеет значения: будет ли эта сумма выплачена одноразово или частями, ограничение не снимается. Если проигнорировать это правило, налоговая оштрафует ИП и организацию заказчика. При оплате услуг лиц без статуса ИП в наличной форме ограничений по сумме не предусмотрено.

При безналичном расчёте никаких лимитов закон не устанавливает. Главное, правильно оформить платёжное поручение, чтобы в нём не было признаков трудового соглашения.

Основания для оплаты

Если отношения юридического лица и самозанятого оформлены документарно, после выполнения работы обе стороны должны подписать акт. Это нужно, чтобы закрыть сделку и подтвердить факт оказания услуги. Как только подписи поставлены, ООО может платить самозанятому оговоренную сумму.

Но если материальный результат работы отсутствует, без акта вполне можно обойтись. При оказании консультаций, юридических и бухгалтерских услуг он вообще не нужен. Для оплаты самозанятому необходимо выставить юридическому лицу счёт и указать свои реквизиты. Официального шаблона для этого нет, за основу можно взять счет ИП. Для бухгалтерии это будет достаточным основанием для оплаты услуги.

Образец счета на оплату от самозанятого

Для упрощения процесса можно подписать с самозанятым договор-счет, где сразу будут указаны и условия сделки, и реквизиты для оплаты.

Нужны ли самозанятому касса и счёт в банке

Стать самозанятым могут как физические лица, так и ИП. Требование открыть специальный счёт для бизнеса и привязать к нему кассовый аппарат применимо только к индивидуальным предпринимателям. Закон не требует соблюдение этих условий от самозанятых, в качестве которых выступают физлица. Установить кассу они могут лишь по собственному желанию.

Как подтвердить факт оплаты

Официальный отчётный документ самозанятого – это чек, который:

- является подтверждением факта получения денег;

- формируется после получения оплаты;

- может быть предоставлен в электронном или бумажном виде.

Вся необходимая информация для оформления чека есть в договоре и уведомлении от банка, в приложении нужно указать:

- ФИО предпринимателя;

- ИНН;

- официальное название компании заказчика.

Чек от самозанятого:

Чаще всего для создания чека плательщики НПД используют приложение «Мой налог». Но это также можно сделать через:

- банк, в котором у самозанятого есть счёт;

- оператора электронной площадки, через которую работает самозанятый, например, Рокет Ворк.

Самозанятый не имеет права объединять платежи от разных клиентов в единый чек и вносить в приложение под общей суммой. На каждую оплату придется формировать отдельное поручение. Организации важно отследить факт получения этого документа и приложить к бухгалтерской отчётности, чтобы при необходимости использовать в качестве доказательства об оплате услуг самозанятого.

По закону плательщик НПД обязан каждый раз формировать такой документ и предоставлять заказчику. Обычно сразу после получения денег в приложение вносится запись о сделке и формируется чек. Но в некоторых случаях его нужно передать до какого-то установленного числа в следующем после оплаты месяце. Если заказчик не получил подтверждение даже после напоминания, он вправе обратиться с жалобой в ФНС.

Налог для самозанятых

По закону банки не уполномочены удерживать налоги со своих клиентов. Поэтому предприниматели самостоятельно оплачивают 6% от дохода со сделки с юридическим лицом. Расчёт нужной суммы предоставляется им до 12 числа месяца, который следует за отчётным. Самозанятый может оплатить налог как через предложение Сбербанка, так и через «Мой налог» или один их электронных сервисов, которые упрощают взаимодействие с заказчиками.

Как упростить работу

Закон освобождает самозанятых от ведения бухгалтерии, поэтому они не обязаны хранить первичную документацию и договоры. При желании они даже может работать через специальную систему вроде Рокет Ворк, которая возьмет на себя всю бумажную и отчетную работу за небольшой процент от сделки. После создания личного кабинета на сайте плательщики НПД смогут искать здесь работу. Взаимодействие с заказчиком и исполнителем происходит через платформу Рокет Ворк, что значительно упрощает задачу как работодателю, так и исполнителю.

В платежном поручении нужно заполнять только те поля, которые соответствуют вашему виду оплаты – платежка может использоваться и для оплаты налога, и для возврата займа и требования к заполнению поручения разные. Для платежного поручения самозанятому-физлицу правила заполнения полей такие:

- Поля 1 и 2 не заполняются, в поле 1 указывается название документа – платежное поручение, оно заполняется автоматически. Поле 2 – номер формы, тоже не редактируется, он есть в любом шаблоне платежного поручения;

- Поля 3 и 4 — шапка. Укажите в них дату и номер платежки. Дата указывается в числовом виде, а номер поручения можно присвоить самостоятельно.

- В полях 6 и 7 укажите суммы выплаты. В поле 6 нужно указать сумму прописью, а в 7 — ту же сумму цифрами, рубли отделите от копеек с помощью дефиса.

- В полях 8–12 укажите данные о компании: название и номер банковского счета, и реквизиты банка.

- В полях 13–17 укажите информацию получателя: его ФИО, название банка, БИК и номер счета.

- Поле 18 — номер самого платежного поручения. Для него ЦБ установил код 01.

- Поле 20 сообщает банку, кому именно вы переводите деньги. Для выплат самозанятым закреплен код «1», он указывается для выплат вознаграждений по гражданско-правовым договорам.

Это поле для банка, так он поймет, нужно ли удерживать задолженности по исполнительными листам с данного дохода. Например, если у самозанятого долг по алиментам и он получает выплату по договору ГПХ, то по значению «1» банк увидит, что с этой суммы можно удерживать задолженность.

- В поле 21 нужно указать очередность платежа. Для выплат по договорам это код «5».

- В поле 24 укажите назначение платежа — реквизиты договора и вид услуги или работы. Лучше описывать назначение платежа подробно, например: «Оплата по договору оказания услуг №12 от 15.10.2022 за услуги по маркетинговому исследованию рынка».

Самозанятые имеют право работать с юридическими и физлицами. У плательщиков налога на профессиональный доход (НПД) практически нет отчетной документации. Чек, подтверждающий факт приема оплаты, заменяет закрывающие документы. Но что делать, если клиент просит создать счет на оплату? Могут ли самозанятые выставлять счета? Эксперты финансового портала Выберу.ру расскажут, как выставить счет на оплату от самозанятого, как получать деньги плательщику НПД, какие документы нужны, чтобы работать, не нарушая действующее законодательство.

Может ли самозанятый выставить счет

Нужно ли самозанятым выставлять счет? Нет, это право, а не обязанность. При использовании режима НПД предприниматели могут принимать платежи в любой форме, для этого финансовые требования не нужны. Однако выставить счет самозанятый может, например, если это необходимо бухгалтерии его клиента для отчетности.

Что сказано в законе

Выбирать специальный налоговый режим НПД имеют право граждане РФ, ЕЭС — физические лица и индивидуальные предприниматели. Для оформления самозанятости необходим ИНН. Стать плательщиком НПД можно с 16 лет, с разрешения родителей или опекунов — с 14 лет. Спецрежим действует во всех регионах РФ.

Для регистрации в статусе плательщика НПД можно использовать несколько вариантов:

- приложение «Мой налог» — сервис налоговой для мобильных устройств;

- приложение «Мой налог» на сайте налоговой службы;

- портал Госуслуг.

Какие выплаты самозанятым будут считаться доходом? Только те, которые предприниматель сам заявит в учет доходов от своей бизнес-деятельности. В отличие от физлиц, работающих со статусом ИП, когда все поступления на расчетный счет облагаются налогом, у самозанятых всё иначе. Они принимают платежи, переводы на личную карту, банковский счет, но в налоговый учет это не идет. Налоговая инспекция рассчитывает профессиональный доход лиц, работающих в качестве самозанятых, исключительно по тем суммам, которые указаны при формировании чеков.

Самозанятые не платят налоги на профессиональный доход со следующих поступлений:

- зарплата;

- доход от вкладов, ценных бумаг, продажи долей;

- продажа недвижимости, другого имущества;

- доверительное управление;

- завещание, дарственные и т. д.

Вышеперечисленные статьи дохода попадают под действие других налоговых требований. К бизнесу они не имеют отношения.

Плательщиком налога на профессиональный доход оплачиваются налоги с поступлений от бизнес-деятельности на следующих условиях:

- 4% — оплата от физлиц;

- 6% — оплата от юрлиц.

Для заявления о получении дохода самозанятые формируют чеки в специальном приложении. Других источников информации у налоговой нет. Если чек не сформирован, самозанятый может нести ответственность за уклонение от уплаты налогов. Согласно налоговому кодексу, данное нарушение облагается штрафом:

- 20% от суммы скрытого платежа, если нарушение допущено впервые;

- 100% от суммы за повторное нарушение, допущенное в течение полугода после первого.

Чтобы не попасть под действие штрафных санкций, как только получили платеж, сформируйте чек. В электронных чеках указывается точная сумма платежа, дата, данные о плательщике. Если документ оформлен ошибочно, самозанятый аннулирует чек.

Зачем выставлять счет от самозанятого юридическому лицу

Бизнес-сделки всегда сопровождаются оформлением ряда документов, в их число входит и счет на оплату — основание для перевода средств за оказанную услугу или купленный товар. В бухгалтерском учете выставление счетов является подтверждением целей расходования средств.

В действующем законодательстве нет указаний, что расчеты с самозанятыми должны сопровождаться какими-либо обязательными платежными документами. Помимо того, что нужно выдать чек покупателю, других требований нет.

В процессе сотрудничества юрлиц с самозанятыми могут быть сформированы следующие документы:

- Договор. Документ описывает условия сотрудничества, порядок оплаты товаров, услуг, ответственность заказчика и исполнителя.

- Счет. Выставляют счет для подтверждения основания оплаты. В нем указываются банковские реквизиты сторон, суммы, дата выдачи. Выставить счет онлайн самозанятый может через мобильное приложение.

- Чек. Документ подтверждает факт получения дохода в целях налогообложения.

- Акт приема/передачи. Будет правильно, если после выполнения работ или оказания услуг подписывается акт. Но обязательного требования к его подписанию нет. Поэтому зачастую стороны сделки не оформляют акты.

Самозанятые имеют право сотрудничать с российскими и зарубежными клиентами. Главное — создать чек и соблюдать требования валютного законодательства.

Порядок расчета между физ лицом и юр лицом

Плательщики НПД получают оплату своих товаров или услуг несколькими способами:

- Наличные. Суммы сделки могут быть переданы наличными. После получения оплаты наличными самозанятый должен в мобильном приложении сформировать и отправить чек покупателю.

- Банковская карта. Для получения безналичных платежей достаточно передать клиенту реквизиты любой банковской карты, оформленной на самозанятого. После поступления средств самозанятые выдают чек. Есть возможность отправить его на электронную почту, в соцсети, мессенджер.

- Личный счет. Клиент может отправить деньги безналичным переводом на счет самозанятого. Открывать отдельный расчетный счет для приема платежей не нужно. Тем более что для этого необходимо открыть ИП.

Оплатить услуги самозанятых через терминал с помощью банковской карты не получится. Для активации данной услуги необходимо подключить сервис эквайринга, а это возможно только при наличии расчетного счета. Однако банки не открывают расчетные счета для самозанятых. Но у плательщиков НПД есть возможность регистрации ИП и последующего открытия р/с. Зарегистрировать ИП можно полностью онлайн, используя сервис на сайте ФНС.

Как самозанятому выставить счет

Для того чтобы выписать счет, плательщик НПД может использовать несколько способов. Рассмотрим существующие варианты, включая самые новые.

Заполнить бланк от руки

Давайте разберемся, как выставить счет от самозанятого юридическому лицу или ИП вручную. Это устаревший и наиболее трудоемкий вариант. Образец документа можно скачать в интернете, сохранить, распечатать и заполнить поля. В счет вносится ФИО самозанятого, реквизиты плательщика, получателя платежа, описание услуги, за которую производится оплата, сумма, дата, подпись.

Через приложение «Мой налог»

Один из самых простых и доступных вариантов — сформировать счет в мобильном приложении. Предлагаем подробную инструкцию, как выставить счет самозанятому юрлицу на оплату своих услуг:

- Запустите приложение от ФНС на мобильном устройстве.

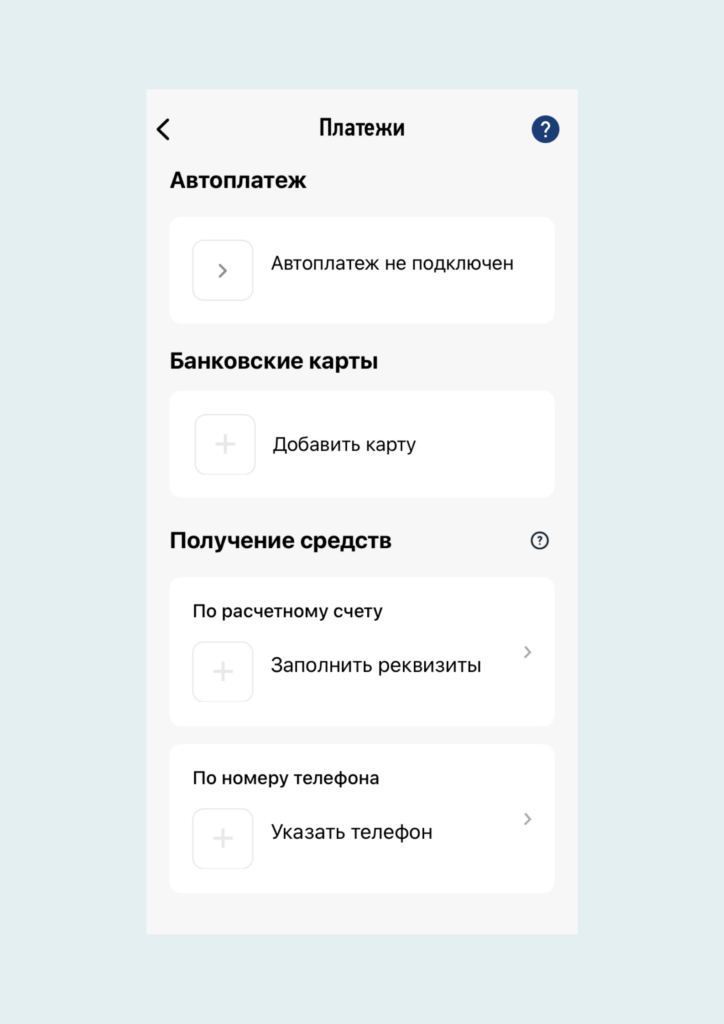

- Зайдите в настройки внизу главного экрана, выберите раздел с платежами.

- Настройте способы приема оплаты. Для этого в подразделе «Получение средств» выберите один из платежных сервисов. Заполните реквизиты, если принимать оплату будете на р/с, или укажите номер телефона, привязанный к СБП.

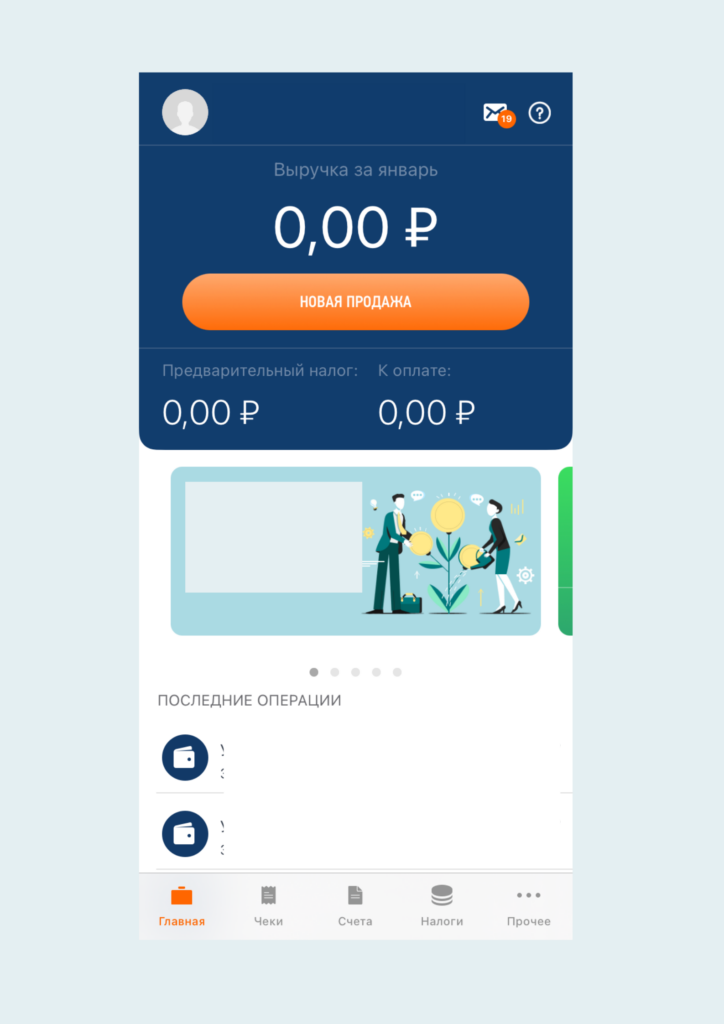

- Перейдите на главную страницу.

- Нажмите на кнопку «Новая продажа».

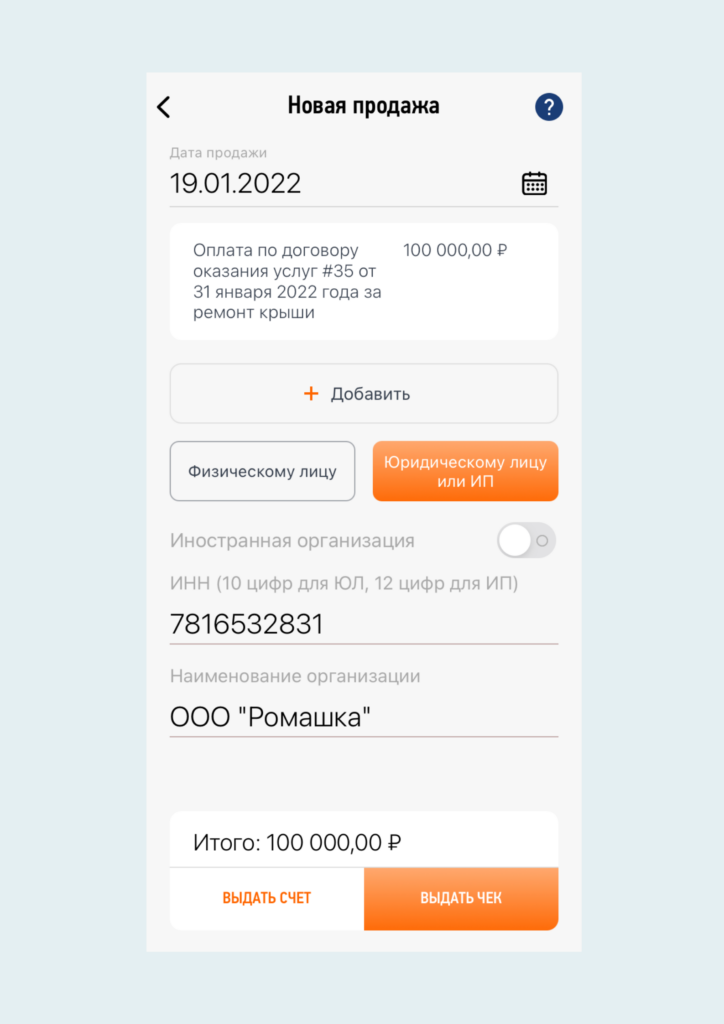

- Выберите раздел «Выдать счет».

- Заполните поля. Укажите основание платежа. Это может быть название услуги, товара. Затем введите информацию о договоре, дату, когда он был заключен, сумму, которая должна быть переведена. Выберите, от кого будет оплата — физлицо, юридическое лицо или ИП. Укажите ИНН и название плательщика.

- Нажмите на кнопку «Выдать счет».

Перед тем как формировать счета, рекомендуем проверить, все ли данные введены правильно. Готовый счет можно сразу отправить клиенту или сохранить для последующей передачи. Все сформированные счета хранятся в приложении.

На сайте НПД

Теперь рассмотрим, как самозанятому выставить счет ИП в личном кабинете налогоплательщика на сайте НПД от ФНС. Это подходит и для юрлиц. Процесс очень похож на работу в специальных сервисах в мобильном приложении, разработанном налоговой службой. На сайте открываете раздел, где указываются поступления. Кликаете по кнопке «Выдать счет». Появится форма, куда нужно ввести информацию о плательщике, реквизиты, дату, сумму и основание для получения оплаты. Все сформированные счета хранятся в личном кабинете. Если нужно, проверьте статус. Созданные, оплаченные, отмененные будут размещены каждый в своей графе.

Что еще нужно учесть

Необходимо помнить, что выставление счетов не отменяет необходимость отправлять чеки по каждому поступлению. Даже если самозанятые получают доход на основании счетов, чек все равно нужно сформировать. Счет не является закрывающим документом, на него не начисляется налог. Ведь счет может быть выставлен и не оплачен. Поэтому обязательным документом, подтверждающим получение оплаты, остается чек. Он, как и акт выполненных работ, подтверждает отсутствие у сторон претензий по факту оказанных услуг.

Популярные вопросы

Может ли самозанятый оплатить счет ООО?

Да, может. Для самозанятых доступны любые способы оплаты. Они могут оплачивать счета ООО, ИП, физических лиц без ограничений. Не имеет значения, с каким налоговым режимом работает ООО, самозанятый может с ним сотрудничать.

Как самозанятому выставить счет физическому лицу?

Счет на оплату от самозанятого проще всего выставить через мобильное приложение. При работе с физлицами рекомендуется выбрать вариант получения оплаты — «По номеру телефона». Оплата производится с помощью СБП. Обратите внимание, что указанный телефон должен быть привязан к СБП.

Можно ли рассчитываться в валюте?

Для самозанятых граждан нет ограничений, в какой валюте принимать платежи. Но статус самозанятого не отменяет банковского контроля. Проверить законность валютных операций могут в любой момент. К этому нужно готовиться, иметь договор с обоснованием валютных переводов, оформить акт выполненных работ или предоставленных услуг.

Рекомендуемые тарифы РКО

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

до 500 000 ₽

с комиссией 0,25%

Переводы физ.лицам

с комиссией 1%

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 300 000 ₽

без комиссии

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Переводы физ.лицам

до 1 500 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

с комиссией 2%

Бесплатное обслуживание первые 2 месяца. Открытие любого количества счетов в рублях и валюте

Подать заявку

Переводы физ.лицам

от 100 000 ₽

с комиссией 1%

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Выставить счет для самозанятых

Сервис «Выставить счет» подходит для Самозанятых Счета, Акты, Договоры

Сервис выставления счетов для самозанятых

Новый статус «Самозанятый» действует в РФ с 01 января 2019 года.

Все Самозанятые могут использовать сервис «Выставить счет» для выставления счетов юридическим лицам и индивидуальным предпринимателям.

Как самозанятому выставить счет?

Как правильно заполнить счет самозанятому, рекомендации по заполнению реквизитов

Счет на оплату

Как выставить счет от самозанятого юридическому лицу (реквизиты Самозанятого).

После регистрации и создания своей базы счетов, перейдите в меню «Организации» и нажмите «Добавить продавца»:

- укажите свой ИНН — самозанятого (физлица);

- укажите полностью Фамилию, Имя и Отчество в обоих полях «Наименование» и «Полное наименование» (не сокращайте, пишите полностью, иначе банк отклонит платёж);

- укажите адрес и телефон (при необходимости);

- укажите банковские реквизиты (расчетный счет, БИК, наименование банка и кор. счет);

- обратите внимание на подраздел «Данные для документов», в нём необходимо изменить заголовок в поле «Индивидуальный предприниматель (ИП)» на «Самозанятый», это необходимо, чтобы внизу счета корректно отображался подписант;

- также, если планируете делать Акты выполненных работ, в подразделе «Данные для документов» укажите в поле «Преамбула»: зарегистрированный по № 422-ФЗ РФ в качестве самозанятого 09.01.2019 г. (укажите свою дату регистрации в качестве самозанятого);

- в подразделе «Налоговая ставка, валюта, ед. изм.» укажите налоговую ставку по умолчанию как «Без НДС», а также валюту «Российский рубль, 643»;

- в подразделе «Логотип, печать и подпись» загрузите при необходимости свой логотип и подпись;

- в подразделе «Печатные формы» выберите печатную форму по умолчанию «Счет ИП» или «Счет ИП (1С)».

Сохраните настройки и теперь можно выставлять счета.

Работаем правильно

25.01.2022

Выставляем счёт на оплату в приложении «Мой налог»

Самозанятый в работе с юридическим лицом должен заключить договор, выдать чек и иногда — счёт на оплату. В последнем заинтересована бухгалтерия компании-заказчика. Но как самозанятому выставить счёт и зачем он нужен?

Содержание

Что такое счёт на оплату

Это документ, по которому покупатель (заказчик) переводит деньги за товар или услугу. Счёт на оплату — это подтверждение, что компания оплатила работу контрагента, а не поездку начальника на Мальдивы.

В законе №422-Ф3 и в письме ФНС нет упоминаний о том, какие документы сопровождают расчёты между самозанятым и юрлицом (кроме чека). Поэтому ориентируемся на порядок расчета между юрлицом и физлицом:

- Договор, который закрепляет условия оплаты, способ и порядок расчётов, гарантии и ответственность сторон. Договор не нужен, если сделка немедленная: например, юрлицо покупает у самозанятого связанные вручную варежки и оплачивает их на месте. В этом случае понадобится только чек от самозанятого.

- Счёт на оплату, который служит обоснованием оплаты услуг или товаров самозанятого заказчиком.

- Назначение платежа, которое формирует заказчик.

- Чек от самозанятого.

Самозанятый может найти заказчика не только в России, но и за рубежом. Сервис Jooble ежедневно агрегирует вакансии со всего мира. Самозанятому нужно лишь вбить в поисковой строке интересующий запрос и тип занятости.

Зачем нужен счёт на оплату

Бизнесу

В первую очередь он нужен бухгалтерии заказчика. Налоговая отчётность для юрлиц строже, чем для самозанятых. Поэтому все операции, которые проходят по расчётному счёту компании, должны быть обоснованы документами.

Самозанятому

Самозанятые имеют право получить оплату без выставления счёта. Но если заказчик попросит такой документ, лучше бы знать, как правильно его составить.

Отказывая заказчику в этом документе, самозанятый может потерять клиента, и не одного.

Как выставить счёт на оплату

До недавнего времени самозанятому нужно было своими руками искать шаблон документа и заполнять все поля:

- ФИО и реквизиты самозанятого,

- дата и номер счёта,

- название и реквизиты организации-плательщика (должны быть прописаны в договоре),

- список всех работ и услуг с ценами,

- общая сумма счета,

- подпись самозанятого.

С 2021 счёт на оплату можно выставить из приложения «Мой налог». Это удобно, потому что самозанятому нужно лишь заполнить поэтапно все данные – приложение само сформирует документ.

Как выставить счёт на оплату в приложении «Мой налог»: рассказываем и показываем в скриншотах

1. Открываем приложение «Мой налог»

2. Проверяем, настроен ли в приложении способ безналичной оплаты

Для этого зайдите в раздел «Настройки» → «Платежиё и убедитесь, что в пункте «Получение средств» указан корректный способ.

«По расчётному счёту» для ИП на НПД и «По номеру телефона» для остальных. Во втором случае вы указываете номер, который привязан к системе быстрых платежей в конкретном банке.

3. Возвращаемся на главный экран и нажимаем на кнопку «Новая продажа»

4. Заполняем поля:

- Наименование товара или услуги (какую работу вы выполнили), если заключён договор, то вписать туда же номер договора и дату его подписания. Нажимаем кнопку «Добавить», если услуг было несколько.

- Стоимость (сколько вам должны заплатить).

5. Ниже выбираем «Юридическому лицу или ИП» и заполняем поля с ИНН и наименованием организации

6. Проверяем правильность введённых данных и нажимаем кнопку «Выдать счёт»

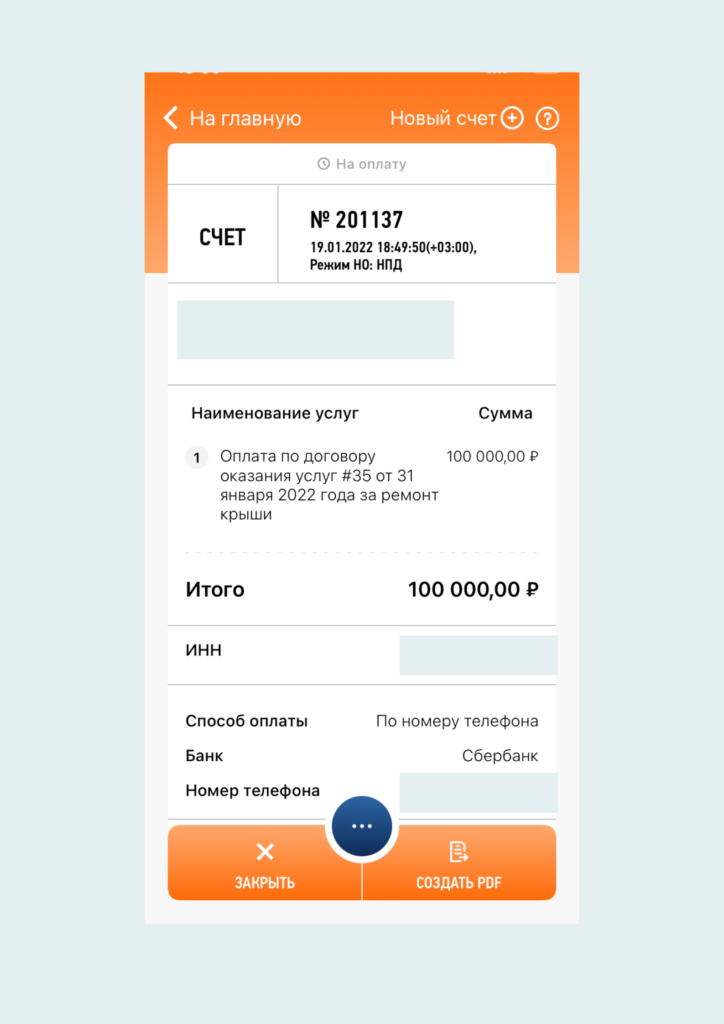

7. Перед вами готовый счёт на оплату

Теперь его можно сохранить в PDF или тут же отправить заказчику. Для этого нажмите на синюю кнопку с тремя точками и в открывшемся меню «Отправить ссылку на счёт». Выбираете способ отправки, нажимаете «Отправить» и вуаля – ваш счёт у заказчика.

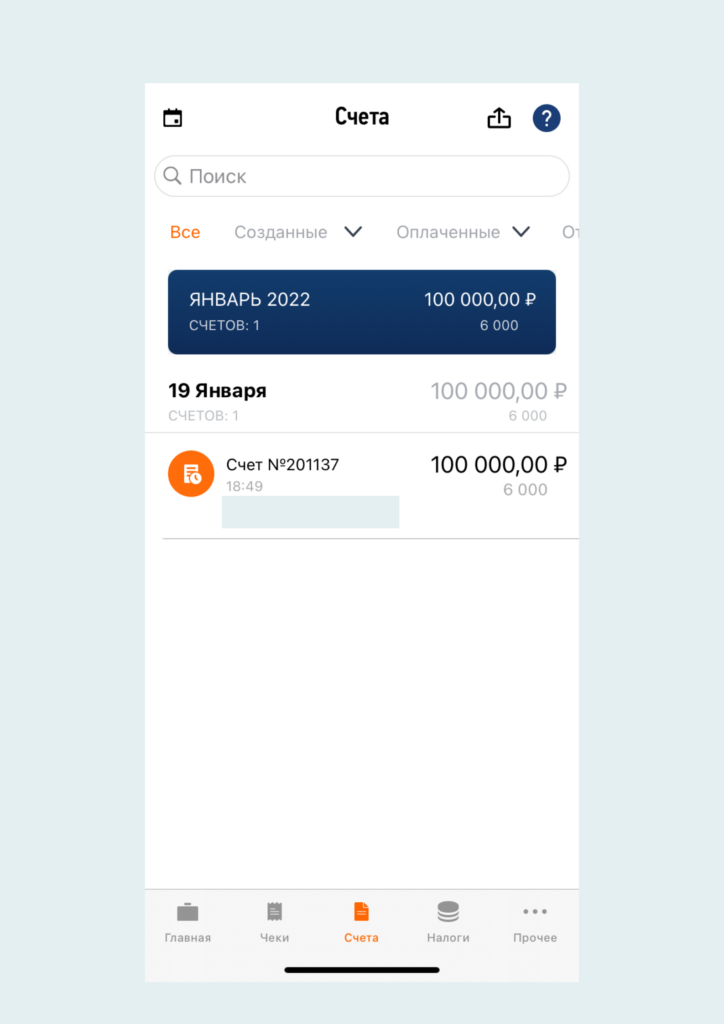

Счёт необязательно отправлять сразу. Все сформированные документы будут храниться в разделе «Счета», сгруппированные по месяцам.

Там же вы можете редактировать документы: удалять ненужные и восстанавливать обратно, если передумаете.

Напоминаем, что счёт на оплату не заменяет чек.

Его можно сформировать прямо из счета: открываем нужный документ, находим меню с тремя точками и выбираем «Создать чек».

В этот момент средства выставленного и уже оплаченного счёта появятся в доходе самозанятого.

Понравилась статья?

Нам будет очень приятно, если вы прокомментируете, поставите оценку или поделитесь

материалом в

социальных сетях — так о нюансах НПД узнает больше людей ❤️