Физическому лицу (в том числе предпринимателю) перешедшему на режим (НПД) для ведения бизнеса может потребоваться офисное или производственное помещение. Арендовать его Самозанятому гражданину законодательство не запрещает. Следовательно, нужно понять, как оформить договорные отношения между сторонами правильно, на основании закона и с наименьшими затратами.

Правила составления Договора аренды нежилого помещения с Самозанятым лицом (предпринимателем) мы рассмотрим в этой статье.

Предлагаем вам актуальный вариант договора аренды с Самозанятым, который вы прямо сейчас можете скачать на странице:

Составляете документ впервые? Боитесь ошибиться? Читайте материал до конца.

Продолжим…

Правовая сторона

Договорные взаимоотношения с Самозанятым регулирует ГК РФ. Основные условия содержания договора аренды устанавливает гл. 34 ГК РФ. Эти нормы не противоречат 422 ФЗ, который контролирует деятельность Самозанятого.

Если площади в аренду сдает организация или ИП, то соглашение обязательно оформляется письменно, именно таковы требования

ст. 609 ГК

. Эта же статья регулирует порядок регистрации соглашения в государственных органах.

Срок действия договора определяется его условиями. Если срок окончания аренды не указан, то он считается бессрочным.

Правила составления документа

Договор аренды рабочего места для Самозанятого не имеет стандартизированной формы. Составляется в простом письменном виде, согласно общим нормам и требованиям к деловой документации. Такой документ можно составить самостоятельно, без привлечения помощи юриста.

Силу документ будет иметь при наличии необходимых реквизитов:

- Наименование организации,

- Название документа и его номер,

- Место составления,

- Дата подписания,

- Наименование сторон,

- Описание события. Обязательно: сумма аренды (без указания арендной платы соглашение не действительно (Ст.654 ГК РФ)) и описание помещения,

- Подпись (должность, расшифровка).

Исполненным соглашение будет считаться после подписания акта приема-передачи, если иное не предусмотрено в договоре.

Печать ставится при наличии или по договоренности сторон. Это не входит в перечень обязательных реквизитов.

Важные разделы договора

Рассмотрим подробнее заполенние отдельных разделов договора:

| Часть | Описание раздела |

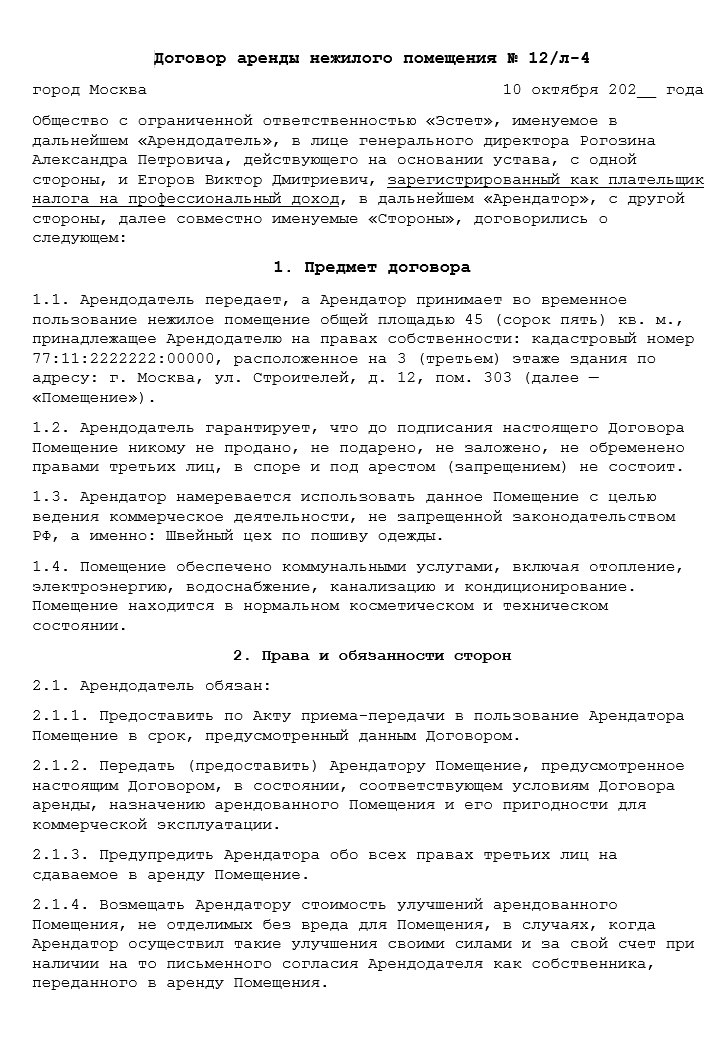

| Преамбула | Это вводная часть, которая содержит реквизиты и общую информацию о сторонах сделки: наименование и номер документа, место заключения договора, дата, данные сторон, ответственные лица. Кроме того, нужно обозначить статус Самозанятого и указать, что он является плательщиком НПД. |

| Предмет | Арендодатель обязуется сдать в аренду, за плату, имущество арендатору на определенный/неопределенный срок, для конкретных целей. Подробное описание имущества. Подтверждение прав собственности на объект (данные свидетельства). |

| Права и обязанности сторон | Права арендатора. Снижение платы при ухудшении условий аренды, первоочередное право аренды на новый срок, субаренда (по согласованию), проведение ремонтных работ. При отсутствии срочного капитального ремонта от арендодателя провести работы самостоятельно с последующей компенсацией или расторгнуть договор. Обязанности арендатора. Своевременность платежей, использование имущества согласно договору и цели назначения. Оплата коммунальных услуг, обеспечение порядка. Косметический ремонт. Информирование арендодателя при смене или лишении статуса Самозанятого. Предоставление арендодателю чеков после оплаты. Возвращение имущества в надлежащем виде при прекращении сделки. Права арендодателя. Проверка содержания арендуемого объекта. Право на расторжение договора и компенсацию убытков при серьезных нарушениях. При нарушении сроков оплаты арендодатель может потребовать преждевременной оплаты, но не более чем за 2 месяца. Обязанности арендодателя. Сдача имущества в надлежащем виде, согласно прописанным требованиям. Предоставление доступа к нему в указанный срок. Капитальный ремонт. Компенсация существенных улучшений имущества арендатору. Принять арендуемый объект после прекращения соглашения в указанные сроки. |

| Цена | Сумма аренды указывается за всю площадь или рассчитывается за кв.м. Цифрами и прописью. Устанавливаются сроки, порядок расчетов и способ платежей. Оплата коммунальных услуг, электроэнергии, интернет и пр. Условия изменения платы за аренду — по договоренности, но не более одного раза в год. |

| Ответственность контрагентов | Нарушение пунктов соглашения регулируется законодательством РФ. Если имущество передано с нарушением сроков или есть недочеты, препятствующие деятельности арендатора, то арендодатель должен компенсировать причиненный ущерб. Необходимо обозначить пеню на просрочку по платежам аренды и штраф при несоответствии использования имущества по его назначению. |

| Срок действия и порядок расторжения | Определить срок, на который заключается договор аренды. Условия и сроки по его продлению или расторжению. Если ни одна из сторон не подала на расторжение — договор продлевается без подтверждения с теми же условиями, на тот же срок. |

| Заключительные положения | Решение разногласий переговорами или судебным путем. Гарантии арендодателя, что по имуществу отсутствуют обременения. Условия по внесению изменений и дополнений. Информация о количестве экземпляров договоров. Форс-мажор и пр. |

| Приложение | В зависимости от ситуации: акт приема – передачи, дополнительное соглашение, график платежей, подробное описание имущества, документ с расчетами размера аренды, техническая документация, расписка по принятию предоплаты и пр. |

Пример стр. 1.

ТРУДко, ИНФО

Бизнес активно подключает плательщиков НПД к работе. Но если неправильно составить гражданско-правовой договор, это грозит негативными последствиями: переквалификации договора в трудовой, снятию расходов, недоимкам, штрафам.

Обязательно ли заключать договор с самозанятым?

В письме № СД-4-3/2899@ налоговики отметили, что договор с самозанятым можно не заключать в письменной форме, если услуга (работа, покупка продукции) разовая и совершается в момент договоренности.

Например, ваша компания заказывает подарки на 23 февраля и 8 марта. Ответственный сотрудник нашел нужные подарки (корзина с пряниками и кексами), созвонился с самозанятым, который их делает, и договорился о встрече. В день встречи был произведен расчет наличными, получен чек, подарки забрали. Договор на такую сделку можно не заключать.

Если же самозанятый оказывает вам услуги на протяжении определенного периода, работа выполняется этапами, вы вносите предоплату — договор обязательно нужен.

Расскажем, на какие нюансы надо обратить внимание при его составлении.

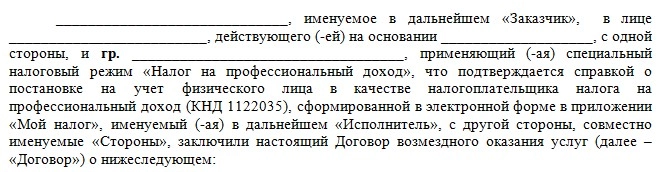

Статус плательщика НПД в преамбуле

Первое и самое главное условие — исполнитель является плательщиком НПД, что подтверждается справкой. Его нужно обязательно включить в договор.

Обратите внимание: при заключении договора нельзя заставлять исполнителя регистрироваться в качестве плательщика НПД. На это указала ФНС в своем письме от 16.09.2021 № АБ-4-20/13183@.

Вот так может выглядеть преамбула правильного договора с самозанятым:

Еще важно указать, что самозанятый должен оповестить компанию, если он «слетит» со спецрежима. Уточните, что если он этого не сделает, то обязан будет возместить заказчику убытки. В них можно включить суммы взносов, пени, штрафы и иные санкции, которые грозят компании, если обнаружится, что она работала с лицом без особого налогового статуса.

Этот пункт договора можно включить в раздел «Ответственность сторон».

Предмет договора

Следующий пункт — это предмет договора. В нем надо описать конкретную услугу или работы, которые вы заказываете у самозанятого. Причем услуга должна быть расписана подробно.

В предмете договора можно прописать как одну услугу, так и несколько. Укажите срок оказания услуги (услуг).

Например:

«1.1. Исполнитель обязуется предоставить Заказчику за вознаграждение следующие услуги (далее — „Услуги“):

- разработка макета визитки;

- создание сайта;

- дизайн промо-страницы акции „Скидки до 50%“.

1.2. Услуги подлежат исполнению не позднее (соответственно):

- „_28_“ _февраля_ 2022 г.;

- „_03__“ _апреля__ 2022 г.;

- „_13__“ _марта___ 2022 г.»

Важно: услуги, которые указаны в договоре, лучше также подробно расписать в чеке от самозанятого. Такое условие можно включить в договор. Название работ, услуг должно соответствовать прописанным в договоре.

Если самозанятый не указал подробно услуги или работы в чеке, тогда стоит приложить акт, в котором будет эта информация. Хотя акт и не является обязательным документом, но налоговики часто просят его показать.

Указывать в пунктах договора с самозанятым отсылки к Трудовому кодексу нельзя. Иначе налоговики переквалифицируют договор из ГПХ в трудовой. То есть нельзя прописывать:

- график работы;

- место работы;

- материальную ответственность;

- обеспечение материалами и оборудованием (на безвозмездной основе).

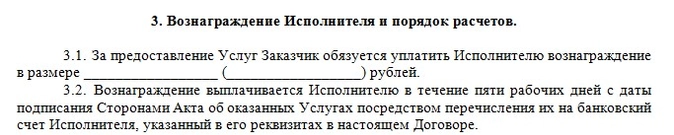

Оплата

Важно уделить внимание разделу «Оплата услуг» или «Вознаграждение». В нем не должно быть:

- слова «зарплата» и иных упоминаний, связанных с оплатой трудовой деятельности, «вознаграждение» — верный термин;

- фиксированной ежемесячной суммы без привязки к результату, количеству оказанных услуг или объему работ;

Например, правильно будет указать: количество доставляемых заказов, необходимых консультации, объем прокладки кабеля, количество статей или карточек товара на маркетплейсе, которые надо заполнить.

- определенной периодичности выплат (один из критериев переквалификации договора в трудовой — выплаты каждые две недели в дни выплаты зарплаты штатным сотрудникам).

В договоре можно указать факт оплаты по итоговому результату, после полного исполнения обязательств или по этапам, частям. При этом каждую выплату стоит отмечать выставлением акта с указанием объема работ или услуг и производить оплату со ссылкой на такой акт.

Счет самозанятый выставлять не обязан, хотя приложение «Мой налог» позволяет это сделать. Исполнитель может направить ссылку на счет или скачать его в pdf, распечатать и передать заказчику на бумаге.

По каждой оплате исполнитель должен сформировать и передать заказчику чек. Обратите внимание — по каждому факту оплаты, а не один чек по всем выплатам в целом!

Скачать шаблон договора с самозанятым и акта можно на сервисе «Мои самозанятые».

Что нельзя прописывать в разделе про оплату

Не стоит указывать на обязанность самозанятого сформировать и направить чек заказчику до получения оплаты.

Да-да, даже такое условие на практике иногда включается в договор с самозанятым. Но делать так нельзя. Объясним почему.

Работа с плательщиками НПД — это получение услуги. А, следовательно, заказчик оплачивает исполнителю вознаграждение за оказанные услуги, выполнение работы или купленный товар. И происходит это так же, как и в любом другом магазине. То есть вы отдаете товар, вам его пробивают, вы отдаете деньги, и только после этого кассир выдает чек.

Почему некоторые заказчики прописывают в договоре условие о выдаче чека заранее? А просто потому, что хотят себя обезопасить от непорядочных самозанятых, которые получают деньги, а чек не выдают. Но это не правильно.

В сервисе «Мои самозанятые» вы сможете найти исполнителя на любую услугу, заключить договор, к которому не придерутся налоговики и получить акт. Не стоит беспокоиться за получения чека от самозанятого, так как сервис автоматически его формирует после оплаты услуги и проследит, чтобы исполнитель его не аннулировал.

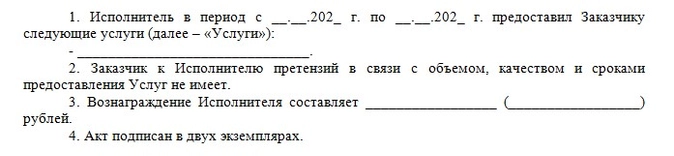

Закрывающие документы

Чек — единственный обязательный документ, который подтверждает факт оказания услуги и ее оплаты. Такой ответ дала ФНС в письме от 22.12.2020 № ЗГ-3-20/8488@ в отношении документов, подтверждающих расходы заказчика. Но в договоре можно (и стоит, учитывая уже сложившуюся практику) прописать другие подтверждающие документы, например, акт.

Стоит определить — в какой срок составляется и передается акт, будет ли у него определенная форма (приложение к договору) или исполнитель может представить его в любом виде. Укажите, в какой срок заказчик должен подписать акт со своей стороны, в какой момент работы (услуги) будут считаться принятыми. Как правило, это дата, когда обе стороны подписали акт.

Например, если исполнитель выставил и подписал акт 10.02.2022, а заказчик подписал его 15.02.2022, то дата принятия работ по договору — 15 февраля.

В акте указываются:

- наименование и подробности выполненных услуг или работ;

- объем работ;

- размер вознаграждения;

- примечания по согласованию — к примеру, пожелания доработок или условие о том, что работы будут приняты только после устранения выявленных недочетов.

Например, пункты акта могут выглядеть вот так:

Акт, как и при работе с любыми другими исполнителями, подписывается в двух экземплярах, по одному для каждой из сторон. Самозанятый может считать, что ему акт не нужен и хранить его не обязательно. Рекомендуем предупредить исполнителя, что ФНС может обратиться к нему при проведении встречной проверки в отношении заказчика и запросить документы по сделке.

Проверяют не только характер условий договора, но и его формальность. Ведь если услуги были оказаны только на бумаге, то расходы по ним снимут и придется доплатить налоги.

Само по себе отсутствие у исполнителя собственных экземпляров актов не говорит о том, что договор был заключен только для незаконной оптимизации налогообложения, но может посеять сомнение у проверяющих.

Два актуальных вопроса по работе с самозанятыми

А вот и два вопроса (или страха), которые «крутятся в голове» у заказчика при заключении договора с плательщиками налога на профессиональный доход.

Надо ли перезаключать договор, если исполнитель перестал быть самозанятым?

Представим ситуацию, ваша компания работает с самозанятым. И через некоторое время исполнитель вам говорит, что он «слетел» с НПД из-за превышения дохода. Сразу возникает вопрос: как быть с договором?

В письме от 20.02.2019 № СД-4-3/2899@ налоговики ответили, что перезаключать договор не нужно, если его существенные условия не меняются. Исключение — если исполнитель — ИП, который перешел на ОСНО.

Причем не важно, самозанятый будет работать по договору как физлицо или как индивидуальный предприниматель. Перезаключать договор все равно не требуется, но можно подписать допсоглашение.

Почему надо перезаключать договор с исполнителем, если после прекращения статуса самозанятого, если он станет ИП и будет применять общую систему налогообложения? Ответ прост: стоимость услуг будет определять с НДС. А это существенный пункт договора.

Не забудьте, что если самозанятый «слетел» с НПД и будет работать с вашей компанией как физлицо, то с его вознаграждения надо исчислять и удерживать НДФЛ, а также уплачивать страховые взносы в ПФР и ФОМС.

Что делать, если самозанятый аннулирует чек?

Компания может принять расходы к учету, если есть чек от самозанятого, в котором указана сумма расчета, предмет расчета и другие главные реквизиты. Причем, если плательщик НПД в дальнейшем аннулирует чек, но не вернет деньги — признать расходы все равно можно. Такой ответ дала ФНС в письме от 28.10.2021 № ПА-4-20/15213@.

А если у заказчика на руках будет договор или акт выполненных работ, подписанный двумя сторонами, то эти документы будут являться дополнительным подтверждением произведенных расходов.

Похожий вопрос: можно ли принять к вычету расходы по чекам самозанятого, если он в дальнейшем превысит лимит и «слетит» с НПД. Ответ такой же: да, принять расходы можно (письмо ФНС от 16.04.2019 № СД-4-3/7089@).

Оставьте заявку на сервисе «Мои самозанятые» — и мы поможем подобрать исполнителя, который подойдет именно под ваши задачи.

Самозанятыми называют людей, которые работают на себя: изготавливают товары или оказывают услуги другим людям или компаниям. Такие граждане платят налог на профессиональную деятельность (НПД). Он ниже, чем подоходный или налог на прибыль: 4 %, если доход получен от физлица, и 6 %, если от юрлица. Но такой налоговый режим могут использовать только те, кто зарабатывает меньше 2,4 млн ₽ в год. Если превысить лимит, статус самозанятого можно потерять.

Просто назвать себя самозанятым недостаточно: человек должен получить этот статус официально. Для этого нужно зарегистрироваться в специальном мобильном приложении или на сайте ФНС.

Гражданский кодекс говорит, что компании обязаны заключать договоры с физлицами, в том числе и с самозанятыми. Некоторые считают, что без договора можно обойтись, если сумма сделки меньше 10 тыс. ₽. Но это правило действует только на договоры между физическими лицами.

Да, договор — это дополнительные расходы. Сотрудники тратят время, чтобы составить документ. Бумажный договор нужно распечатать, а электронный — подписать в специальном сервисе. Все это стоит денег. Но в то же время договор — это защита компании. В случае разногласий у вас будет документ, в котором зафиксированы все условия сотрудничества. А при проверке — доказательство расходов.

Перейдите на электронный документ с самозанятыми и физлицами в сервисе Контур.Сайн. В нем исполнители могут получить неквалифицированную электронную подпись (НЭП) бесплатно и удаленно через портал Госуслуг. Документы, подписанные в сервисе, имеют юридическую силу. А подписание входящих документов бесплатно.

Предмет договора — это то, какие работы или услуги будет оказывать самозанятый. Например, он может приготовить торт на корпоратив, поменять картридж в принтере или сдать квартиру для командировочных сотрудников.

От предмета зависит, какой именно договор нужно заключить, например, договор подряда, оказания услуг, аренды. Важно помнить, что некоторые услуги самозанятые оказывать не могут по закону, например:

- продавать товары, которые изготавливали не они,

- продавать маркируемые товары,

- работать в интересах организации-заказчика по агентскому договору, поручения или комиссии,

- перевозить грузы,

- сдавать в аренду офисы и другие нежилые объекты,

- работать водителями, если у них нет статуса ИП.

В договорах с самозанятыми есть стандартные пункты, которые есть и в договорах с другими контрагентами, и особенные, которые нужны только в сделках с плательщиками НПД:

- Сведения о сторонах договора. Здесь указывают ФИО самозанятого и данные юрлица, а также банковские реквизиты, на которые будет производится оплата.

- Налоговый режим. Это не обязательный, но желательный пункт. Можно прописать, что исполнитель платит НПД и не может претендовать на льготы и компенсации от компании.

- Кто оказывает услуги. Желательно перестраховаться и прописать условие, что исполнитель оказывает услуги лично, т.к. самозанятый не может нанимать сотрудников по трудовому договору. При этом, он вправе привлечь к выполнению своих обязательств третьих лиц на разовые поручения на основании гражданско-правовых договоров.

- Подтверждение статуса. Укажите, что исполнитель должен подтверждать свой статус на момент заключения договора, подписания акта и оплаты. А также оперативно предупреждать о том, что лишился статуса. Желательно в течение двух или трех рабочих дней.

- Какие услуги оказываются. В этом пункте важно прописать конкретный результат работы самозанятого. Чем точнее будут формулировки, тем лучше. Это нужно, чтобы налоговая не заподозрила компанию в том, что она пытается замаскировать трудовые отношения с самозанятым.

- Какой товар вы закупаете. Здесь все, как и в договоре с другими контрагентами. Нужно указать характеристики и количество товара.

- Сроки исполнения. Это тоже стандартный пункт, в котором нужно указать, когда самозанятый должен выполнить работы или поставить товар.

- Срок предоставления чека. Это важный пункт, ведь налоговая не станет учитывать расходы, если организация получила чек позднее, чем указано в законе. При наличном расчете чек нужно передать сразу. А при безналичном — не позже девятого числа следующего после оплаты месяца.

- Нужно ли оформлять закрывающие документы. Если вам недостаточно только чека, стоит прописать, что после завершения работы исполнитель обязан подписать акт.

- Сумма и условия оплаты. Пропишите, сколько будут стоить услуги или работы самозанятого и когда вы их оплатите. Не забудьте указать, что цена включает все издержки исполнителя.

Единственный документ, который самозанятый обязан передать заказчику после выполнения договора, — чек. В нем будет вся необходимая информация: сведения о заказчике и исполнителе и предмет договора. Главное — проверить статус самозанятого перед тем, как осуществить оплату. Для этого можно запросить справку у исполнителя.

Однако некоторые организации оформляют также акт приема-передачи или выполненных работ: закон этого не запрещает. Подписание актов обычно инициирует организация-заказчик. Этот документ — его дополнительная защита от переквалификации отношений с самозанятым в трудовые, а также от предъявления претензий со стороны контролирующего органа. В документе обычно указывают:

- сведения о заказчике и исполнителе, а также реквизиты договора,

- какие товары или работы выполнил или произвел исполнитель,

- есть ли у заказчика претензии к выполненной работе или товару,

- когда прошла приемка.

И электронные, и бумажные договоры могут иметь одинаковую юридическую силу. Бумажные — когда в них есть реквизиты и подписи, а также печать, если стороны или одна из них — юридическое лицо.

А электронные договоры обретают юридическую силу в следующих случаях:

- Если стороны подписали их квалифицированной электронной подписью (КЭП).

- Если стороны подписали их неквалифицированной электронной подписью (НЭП) и при этом подписали соглашение о том, что согласны использовать такие подписи в документообороте.

- Если стороны подписали их простой электронной подписью (ПЭП) и подписали соглашение, в котором установили правила, по которым определяют подписанта, а также обязанность соблюдать конфиденциальность закрытой части ключа ПЭП.

Компании постепенно отказываются от бумажного документооборота. Такой отказ поддерживают и госорганы. Например, Федеральная налоговая служба (ФНС) принимает отчетность только в электронном виде. А Фонд социального страхования (ФСС) и Пенсионный фонд России (ПФР) наложили ограничения на сдачу отчетности на бумаге. Поэтому организации, которые уже сдают отчетность онлайн, могут легко перейти на ЭДО и с контрагентами.

Например, сделать это можно в сервисе Контур.Сайн. В нем удобно подписывать документы с физлицами и самозанятыми, у которых нет электронной подписи. В Сайне такие пользователи бесплатно и удаленно получают неквалифицированную электронную подпись (НЭП). Сервис соответствует всем требованиям законодательства, поэтому документы, которые в нем подписаны, имеют юридическую силу.

С самозанятыми работать проще и выгоднее, чем с обычными физлицами.

Заказчику не нужно платить НДФЛ и страховые взносы, отчитываться перед налоговой и Социальным фондом России.

Работать с самозанятыми можно по договорам ГПХ. Но есть нюансы, о которых важно знать, чтобы не возникло проблем с налоговой или трудовой инспекцией. Расскажу о них.

Кто такой самозанятый

Самозанятые — это люди, которые работают сами на себя без наемных сотрудников. В законе они называются плательщиками налога на профессиональный доход — НПД.

На этом налоговом режиме работают многие фрилансеры, мастера по ремонту, репетиторы, бухгалтеры, флористы и другие. При этом самозанятым нельзя заниматься поставкой товаров и еще несколькими видами деятельности — о них расскажу ниже.

Законодательная база. Главный нормативный документ, который регулирует деятельность самозанятых, — закон № 422-ФЗ. Кроме него при заключении договоров с плательщиками НПД нужно ориентироваться на часть 1 и часть 2 Гражданского кодекса РФ. По некоторым вопросам разъяснения дают ФНС и Минфин в своих письмах.

Кто может стать самозанятым. Чтобы работать в этом статусе, нужно выполнить четыре условия:

- Быть гражданином России, Армении, Казахстана, Беларуси, Киргизии или Украины.

- Суммарный заработок должен быть не более 2 400 000 Р в год.

- Не нанимать сотрудников по трудовым договорам.

- Не вести деятельность, которая подпадает под запреты.

Стать самозанятым может совершеннолетний. Но закон позволяет и детям с 14 до 16 лет применять режим НПД — для этого нужно получить письменное согласие от родителей, вступить в брак или пройти эмансипацию.

Какие налоги платят самозанятые. Только НПД, от других налогов с доходов они освобождены. Налоговые ставки: 4% — с поступлений от людей без статуса ИП, 6% — с доходов от ИП и организаций.

Налог, перечисленный самозанятым, делится на две части: 37% идет в Фонд обязательного медицинского страхования, а 63% — в бюджет того субъекта РФ, который самозанятый указал при регистрации.

Плательщику НПД не нужно ничего вычислять самому: налог будет определен автоматически на основании сведений о заработках, которые самозанятый вносил в приложение «Мой налог» в течение месяца. Напоминание об уплате придет до 12-го числа следующего месяца. Можно задать в настройках приложения автоплатеж — тогда деньги спишутся автоматически.

Срок уплаты налога за месяц — до 28-го числа следующего месяца. Например, налог с доходов сентября надо заплатить до 28 октября. Исключение — налог за месяц регистрации статуса, его уплачивают вместе с налогом за второй месяц. Скажем, если зарегистрироваться в феврале, то налог с доходов этого месяца нужно заплатить до 28 апреля. Если доходов за отчетный месяц не было, то есть в приложение ничего не вносилось, — налог не начислится и платить ничего не нужно.

Стать самозанятым может не только обычный человек, но и индивидуальный предприниматель. Сниматься с учета в качестве ИП не потребуется. А вот совмещать НПД с другими налоговыми режимами нельзя. После регистрации самозанятости предприниматель на УСН должен подать в ИФНС уведомление об отказе от прежнего режима. На это дается один месяц, иначе режим НПД аннулируют и будет считаться, что ИП все это время работал на прежнем налоговом режиме.

Получить статус самозанятого можно и при регистрации ИП. В этом случае не нужно выбирать другой спецрежим — вы уже выбрали НПД.

После получения денег за товары, работы или услуги самозанятый должен сформировать чек в приложении или личном кабинете плательщика НПД и переслать его заказчику. Данные автоматически поступят в налоговую. Передать чек можно по-разному: распечатать на бумаге, отправить через электронную почту или по мессенджеру.

Может ли самозанятый работать по трудовому договору

Закон разрешает совмещать самозанятость и работу по найму. Например, можно преподавать в институте и одновременно проводить частные уроки в свободное время. С зарплаты в институте работодатель будет платить НДФЛ и страховые взносы. А с гонораров от частных уроков платить НПД будет уже самозанятый преподаватель.

Какие документы понадобятся самозанятому для работы с заказчиком

Чек — главный документ, который нужен самозанятому для работы. Плательщик НПД должен формировать чеки и передавать их заказчикам работ или услуг каждый раз при получении денег. Так он сообщает налоговой о том, сколько он заработал, а заказчик сможет не начислять НДФЛ и взносы.

Договор — это официальное соглашение между заказчиком и исполнителем.

Обязательно ли заключать договор с самозанятыми

Закон не обязывает, но так можно зафиксировать, кто для кого что делает и сколько и когда платит. Это поможет сторонам защитить свои права. Так, если заказчик вдруг откажется платить, самозанятый сможет обратиться в суд и потребовать деньги. И наоборот: заказчик может взыскать с исполнителя неустойку за срыв сроков.

Еще договор защищает от «переменчивого настроения» сторон. Например, прописываете, что исполнитель должен выполнить ремонт в помещении. Если в дальнейшем заказчик потребует что-то еще: вывезти мусор, завезти мебель, установить кухню — все эти работы оформляются допсоглашением и оплачиваются отдельно.

Иногда работодатели с целью экономии на НДФЛ и страховых взносах не заключают с работниками трудовой договор, а оформляют их как самозанятых. В этом случае работодателю не нужно платить 13% НДФЛ и страховые взносы, а также сдавать отчетности. Налог со своего дохода заплатит самозанятый.

Чем рискует работодатель. Отношения с плательщиком НПД могут переквалифицировать в трудовые. Это можно сделать по заявлению работника, по предписанию трудовой инспекции или через суд.

При признании договора трудовым налоговая доначислит работодателю недоимку по НДФЛ и страховым взносам за все время сотрудничества. Кроме того, налоговая может потребовать пени и штрафы за несвоевременную сдачу отчетности.

СФР также может потребовать недоимку по взносам за травматизм вместе со штрафами. Их должны платить все работодатели за наемных работников.

Маскировка трудовых отношений под гражданские служит поводом для внеплановой проверки трудовой инспекцией. По ее результатам работодателя, который маскировался заказчиком, могут оштрафовать на сумму до 100 тысяч рублей.

Отношения с самозанятым могут признать трудовыми, если работник ежедневно выполняет одни и те же обязанности, получает фиксированную оплату раз в месяц или соблюдает рабочий график.

С кем нельзя сотрудничать. Самозанятые могут работать с любыми заказчиками: организациями, ИП и людьми без такого статуса. Они даже могут оказывать услуги друг другу. Во всех случаях подойдет договор ГПХ — подробнее об этом расскажу дальше.

Другое дело, что есть несколько ограничений. На НПД нельзя:

- Продавать чужие товары.

- Продавать подакцизные товары и те, которые нужно маркировать, например алкоголь или сигареты.

- Добывать полезные ископаемые. Например, песок.

- Работать посредником по договорам комиссии, поручения и агентским.

- Сдавать в аренду нежилую недвижимость, в том числе машино-место или гараж.

Под режим самозанятости не подпадают доходы по гражданско-правовым договорам с текущим работодателем и бывшими, с которыми расстались за последние два года. Платить НПД с этих заработков нельзя — в таком случае заказчик должен начислить на вознаграждение страховые взносы и удержать из него 13% НДФЛ.

Когда договор с самозанятым может быть устным

Договор может быть письменным и устным. Договориться на словах можно, если стоимость сделки не более 10 000 Р и ее заключают самозанятый и физлицо.

Но подтверждать расходы в спорных ситуациях только на основании чека и устных соглашений недостаточно. Понадобится еще договор и акт выполненных работ или оказанных услуг.

Как единого документа договора может и не быть, если работа проходит через оферту-акцепт.

Какой договор подходит для работы с самозанятым

Для работы с самозанятыми подойдет договор гражданско-правового характера: подряда, возмездного оказания услуг, авторского заказа или хранения. Специальной формы документа для плательщиков НПД в законе нет.

По договору ГПХ исполнитель обязуется выполнить работу или услугу по заданию заказчика, а он, в свою очередь, — принять и оплатить их. Такое соглашение можно заключить независимо от того, кто выступает заказчиком: организация, ИП или обычный человек без такого статуса. Договор ГПХ также подойдет, если самозанятые оказывают услуги друг другу.

Стороны могут заключить и смешанный договор — когда один документ содержит элементы разных соглашений. Главное, чтобы услуги или работы не подпадали под запреты для самозанятости. Например, плательщик НПД должен выполнить ремонт оборудования, а затем проводить техобслуживание в течение года. В этом случае стороны заключают смешанный договор — подряда и возмездного оказания услуг.

Договор можно заключить на разовую услугу или на проектное сотрудничество: например, на установку сантехники в офис или ведение блога компании в ближайшие несколько месяцев.

В документе прописывают предмет соглашения, объем, стоимость работ или услуг, сроки и порядок их выполнения, ответственность сторон и другие условия. Содержание самого договора стандартное, как и в случае соглашения с обычным человеком, ИП или организацией.

Как составить договор с самозанятым

Перед заключением договора стоит проверить, зарегистрирован ли человек в налоговой как плательщик НПД. Запросите у него справку о постановке на учет в качестве самозанятого — ее можно сформировать в приложении «Мой налог» или в личном кабинете плательщика НПД. Заказчик также может проверить статус исполнителя по ИНН самостоятельно через сервис налоговой службы. Данные в нем обновляются ежедневно.

Проверять статус нужно не только перед сделкой, но и при каждой выплате. Если выяснится, что в момент выплаты исполнитель не зарегистрирован как самозанятый, заказчику придется удержать НДФЛ и заплатить страховые взносы, как при сотрудничестве с обычным человеком. Подробнее об этом расскажу ниже.

Основные условия. Исполнитель — самозанятый, и в договоре стоит это отметить. Например, так: «Исполнитель зарегистрирован как плательщик налога на профессиональный доход». Указание на статус самозанятого и чеки от него освобождают заказчика от уплаты НДФЛ и страховых взносов за исполнителя, а также от подачи отчетности.

Порядок расчетов и обязанности сторон. Передавать деньги самозанятым можно любым способом:

- наличными;

- по выставленному счету;

- на личную банковскую карту;

- почтовым переводом.

После того как плательщик НПД получит оплату, он должен передать заказчику сформированный в приложении чек. Без чека заказчик не сможет включить выплату самозанятому в налоговые расходы. Также ему придется начислить НДФЛ и взносы.

Договор или акт не заменит чек из приложения. Поэтому надо предусмотреть не только обязанность передать чек, но и ответственность за нарушения этого требования. Прописать можно так: «Исполнитель обязан передать заказчику чек не позднее трех рабочих дней с момента оплаты услуг. Иначе исполнитель обязуется выплатить заказчику штраф — 50% от каждой суммы, на которую не выдан чек, в течение 10 рабочих дней со дня истечения срока выдачи чека».

Штраф можно назначить, например, в размере 50% от суммы платежа. Здесь же надо указать способ передачи чека: на электронную почту или в распечатанном виде.

Если плательщик НПД не передает чеки, заказчик может пожаловаться на него в налоговую. Инспекторы проведут проверку и обяжут самозанятого передать чеки. Если при этом выяснится, что чеки вообще не формировались, налогоплательщика оштрафуют — в первый раз на 20% от заработанной суммы.

Приемка работы. Чтобы избежать возможных споров, в договоре стоит установить порядок приема результатов работ или услуг. Обычно подтверждением выполнения договора, всего или какой-то части, является акт. Исполнитель подписывает его и направляет заказчику. По закону составлять такой документ необязательно, но он, как и чеки о выплатах, пригодится заказчику для учета расходов.

В акте нужно указать выполненный объем работ или услуг и цену. Документ поможет зафиксировать нарушения сроков и недостатки сделанного. А еще это дополнительное доказательство того, что отношения между сторонами именно гражданско-правовые, а не трудовые.

Составлять акт можно так часто, как это необходимо исходя из специфики: если работа либо услуга разбита на этапы, акт можно подписывать после каждого выполненного этапа. Например, дизайнер делает дизайн загородного дома. После отрисовки каждого этажа стороны подписывают акт — он подтвердит, что заказчик принял и оплатил работу. При полном исполнении договора можно подписать итоговый акт.

Ответственность, штрафы и форс-мажор. Кроме штрафов по предмету договора, например за срыв сроков выполнения работ, рекомендую предусмотреть ответственность за неуведомление заказчика о потере статуса самозанятого.

Если исполнителю выплатили вознаграждение, а он к этому моменту уже утратил статус плательщика НПД, налоговая может доначислить заказчику НДФЛ и страховые взносы. Кроме того, заказчика могут оштрафовать за просрочку уплаты налогов и несвоевременную подачу отчетов.

Ответственность за неуведомление можно прописать так: «Если исполнитель снимается с учета в качестве плательщика налога на профессиональный доход, он обязуется сообщить об этом заказчику письменно в течение трех дней со дня снятия с учета. Иначе исполнитель должен заплатить штраф заказчику — 50% от суммы платежа».

Срок. Договор ГПХ с самозанятым можно заключать на любой срок: день, месяц или год. Закон не устанавливает конкретных периодов. Главное, чтобы исполнителю хватило времени на выполнение работы или оказание услуги.

Расторжение договора. Расторгнуть договор можно в одностороннем порядке, по соглашению сторон или через суд. При расторжении в одностороннем порядке одна из сторон обязана компенсировать другой понесенные расходы.

Если обе стороны решили прекратить сотрудничество, они оформляют письменное соглашение о расторжении. Порядок может быть прописан в договоре — тогда стороны действуют по правилам из документа.

Признаки трудового договора. Договор ГПХ не должен содержать признаки трудовых отношений, когда исполнителя оформляют в штат, заключают трудовой договор и платят ему зарплату. Такими признаками могут быть работа по графику, материальная ответственность или фиксированная оплата каждый месяц. Если налоговая признает договор ГПХ трудовым, то оштрафует заказчика и доначислит ему НДФЛ со взносами.

Оферта. Чтобы работать с плательщиком НПД, подойдет и оферта. Это когда одна сторона публикует унифицированную форму договора, а другая может принять ее или отказаться. Например, водитель автомобиля регистрируется в сервисе агрегатора такси и дальше работает по его условиям.

Шаблон договора. Для вашего удобства я составил шаблон договора с самозанятым — остается лишь вписать свои данные.

Как подписать договор с самозанятым удаленно

Если стороны не могут встретиться лично, договор можно заключить удаленно. Например, обменяться подписанными сканами документов по электронной почте. В этом случае нужно предварительно прописать в договоре условие о том, что стороны признают юридическую силу скана наравне с бумажным вариантом, и указать адреса электронной почты.

Это не единственный вариант. Стороны также могут обменяться подписанными бумажными экземплярами по почте или заключить договор с помощью электронной подписи. Такой способ документооборота тоже нужно предусмотреть в договоре.

Чтобы соглашение считалось заключенным, нужно выполнить два условия:

- Содержание документа можно воспроизвести в неизменном виде на материальном носителе. То есть электронный вариант не меняли и не дополняли после подписания.

- По подписи, ее аналогу или способу обмена документами можно точно установить, кто заключил сделку.

Как составить приложение к договору с самозанятым

Приложение расширяет и уточняет некоторые условия договора, но не изменяет их. Например, для договора поставки приложением будет перечень товаров и их цена. Если в договоре указан лишь вид работ, то приложение к нему обычно содержит техническое задание с более конкретными требованиями заказчика. Также для договоров подряда приложением может быть смета.

Приложение должно быть неразрывно связано с договором. Для этого в его заглавии указывают отсылки на номер и дату заключения основного договора. Прописать можно так: «Документ является неотъемлемой частью договора от 01.01.2023 № 1». Приложение составляют в произвольной форме — установленной в законе нет.

Приложение к договору с плательщиком НПД не отличается от приложения к договору с обычным человеком.

Какие документы самозанятый предоставляет после заключения договора

Чеки. Как я уже писал выше, после получения денег самозанятый должен сформировать чек в приложении «Мой налог» и передать его заказчику. Заказчику чек нужен для учета выплат самозанятому в налоговых расходах и как основание не начислять НДФЛ и страховые взносы.

Акты подтверждают, что заказчик принял и оплатил результаты работ или услуг, это нужно для налогового учета расходов. Также акты нужны для урегулирования возможных споров.

Счета. Самозанятые могут принимать деньги от заказчиков как захотят: наличными, на личную карту, расчетный счет ИП или почтовым переводом — в законе нет ограничений. Главное — плательщики НПД должны сообщить налоговой о своем доходе чеком.

Счет самозанятый выставлять не обязан, но обычно это удобно обеим сторонам договора. Счет можно выставить прямо из приложения «Мой налог». А когда придут деньги, перевести его в статус «Оплачен».

Нужно ли перезаключать договор, если исполнитель меняет налоговый режим на НПД

С исполнителем — ИП, который перешел на НПД, перезаключать договор не нужно. Но это не касается тех случаев, когда существенно меняются его условия: например, если изменилась стоимость услуг или если раньше ИП платил НДС, а теперь — НПД.

Если исполнитель снялся с регистрации в качестве ИП и стал платить НПД как обычный человек, тогда нужно изменить договор в части наименований сторон. Если же исполнитель был обычным человеком, за которого заказчик платил НДФЛ и взносы, а затем исполнитель стал самозанятым, то договор желательно изменить. Указать на новый статус исполнителя, исключить упоминание НДФЛ и предусмотреть санкции за невыдачу чеков или снятие с регистрации в качестве плательщика НПД без ведома заказчика.

Что делать заказчику, если самозанятый потеряет свой статус

Налоговая может аннулировать статус самозанятого по разным причинам. Например, если его суммарный заработок превысит 2 400 000 Р с начала года.

Чтобы сократить риски, заказчику нужно перед каждой выплатой проверять статус исполнителя через сервис налоговой службы. Если окажется, что плательщик НПД снят с учета, из оплаты нужно исчислить НДФЛ и страховые взносы.

Например, статус самозанятого аннулировали 10 мая. Если заказчик заплатил ему раньше, работа подпадает под режим НПД и на основании чека от самозанятого можно не начислять НДФЛ и взносы, а также включить выплату в налоговые расходы. А если оплата прошла позднее — заказчик становится налоговым агентом и должен заплатить за исполнителя НДФЛ, страховые взносы и отчитаться перед налоговой. Важна именно дата оплаты, а не дата выполнения работ или услуг.

Что делать, если самозанятый аннулирует чек

По закону самозанятые могут аннулировать чек в приложении «Мой налог» в двух случаях: при возврате денег заказчику или при вводе ошибочных данных, например при опечатках в дате или назначении платежа.

Если вы самозанятый и меняете данные в чеке, то сначала аннулируйте выданный чек, а затем сформируйте новый, на ту же дату. Просто внести изменения в уже существующий не получится. При возврате денег заказчику вы только аннулируете чек, новый не формируете.

Программа автоматически пересчитает доход и налог. Результат сразу же отобразится в приложении или личном кабинете самозанятого.

В законе нет конкретных сроков, когда можно аннулировать чеки. То есть вы можете аннулировать любой чек за все время начиная со дня постановки на учет.

Для заказчика не играет особой роли, почему самозанятый аннулировал чек, главное, что работы выполнены или услуги оказаны. Если он вдруг сделал это и не сообщил заказчику, ответственности для последнего не будет. Делать ему ничего не нужно — у него остался старый чек, и этого достаточно.

Если вы сообщили заказчику об аннулировании, то должны передать ему новый чек.

Кратко: как работать с самозанятым по договору

- Для работы с самозанятым подойдет договор ГПХ. Главное, чтобы услуги или работы не подпадали под перечень видов деятельности, которыми запрещено заниматься плательщикам НПД.

- Перед тем как заключить сделку, нужно убедиться, что статус самозанятого действителен. Для этого запросите справку о постановке на учет или воспользуйтесь сервисом на сайте налоговой службы. Перед каждым новым перечислением денег эту проверку надо повторять.

- Договор ГПХ с самозанятым не должен содержать признаков трудового договора. Иначе у налоговой могут возникнуть вопросы к компании или ИП.

- В договоре нужно указать, что исполнитель — самозанятый. Кроме того, нужно прописать обязанности предоставлять чеки из приложения и сообщать об утрате своего статуса. Можно предусмотреть штрафные санкции — так заказчик сократит свои риски.

- Договор с самозанятым можно подписать удаленно, если предусмотреть в документе такую возможность.

|

Екатерина Горошкинаспросила1 ноября 2021 в 15:30 571 просмотр

Какие реквизиты самозанятого указывать в договорах с клиентами?Здравствуйте, нужна помощь. Я составляю договор с клиентами, и в конце договора нужно указывать реквизиты. Какие реквизиты нужно указывать мне как самозанятой? Новый вопрос Ответить |

|

Александра Кривошеева Консультант 1 ноября 2021 в 16:00 Добрый день. 1 ноября 2021 |

|

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой Подать заявку |

|

Светланасайты 0 баллов 3 ноября 2021 в 16:13 Сообщение-вопрос удалено модератором. Задайте, пожалуйста, этот вопрос в НОВОЙ теме. 3 ноября 2021 |

23.04.2022

Изменено: 11.08.2022

Многие предприятия стали активно сотрудничать с самозанятыми лицами, привлекая их для удаленной работы. Взаимодействие с данной категорией исполнителей выгодно еще и по той причине, что организация не платит за них взносы в Пенсионный фонд и не выполняет социальные отчисления и НДФЛ.

Чтобы избежать проблем с налоговой службой, бухгалтерам важно заблаговременно узнать, какие существуют способы оплаты услугу самозанятому. Такое лицо самостоятельно осуществляет в ФНС отчисление по налогу на профессиональную деятельность (НПД). Однако бухгалтер со своей стороны должен правильно оформить платежный документ, передаваемый в банк, чтобы избежать проблем со службой финансового мониторинга банка.

Варианты оплаты услуг самозанятому лицу

Лицо, которое работает в режиме НПД, может получать вознаграждение за свои услуги разными способами, включая следующее:

- Перевод на банковскую карточку. Для получения вознаграждения самозанятый может оформить личную пластиковую карточку для физлиц в любом банке. Также ему нужно взять все необходимые реквизиты и передать их в бухгалтерию предприятия, с которым заключен договор на оказание услуги.

- Перевод на расчетный счет. Самозанятый имеет полное право открыть расчетный счет в банке и использовать его для получения вознаграждения от своей профессиональной деятельности. Ему не обязательно открывать его на юридическое лицо или ИП, поскольку достаточно р/с на обычное физическое лицо.

Преимущества оплаты услуг самозанятому по расчетному счету

Бухгалтерии любого предприятия выгоднее и проще производить оплату на расчетный счет самозанятого, нежели перечислять ему деньги наличными. При переводе на банковскую карту самозанятого также могут возникнуть определенные проблемы, поскольку далеко не всегда бухгалтерия может перечислять средства предприятия на личные карточки исполнителей, которые не являются штатными специалистами.

Чаще всего банки принимают оплату с зачислением на пластиковые карточки в рамках заключенного зарплатного проекта. Если же этого нет, то бухгалтеру приходится писать в платежке дополнительное обоснование по перечисляемому вознаграждению. Когда у самозанятого открыт расчетный счет, компаниям удобно производить оплату, поскольку бухгалтерам не требуется заключать отдельные договора.

Для самого самозанятого открытие расчетного счета также имеет определенные преимущества:

- Возможность разделять доходы от заказов на личные и рабочие. Это позволяет лучше отслеживать прибыль и рассчитывать рентабельность от своей деятельности.

- Возможность получения единоразового крупного перевода за какой-либо проект без привлечения излишнего внимания налоговой службы, поскольку счет будет позиционирован как р/с самозанятого.

- Подключение эквайринга, при помощи которого можно будет осуществлять безналичные платежи картой.

Порядок выставления счетов между компанией и самозанятым:

Чтобы компания взаимодействовала с самозанятым, предусматривается определенный порядок выставления счетов:

- Заключение письменного договора между обеими сторонами.

- Выставление счета после оказания услуги.

- Перечисление плательщиком на основании счета денежных средств получателю по безналичному каналу.

- Предоставление получателем кассового чека, который передается в бухгалтерию.

Счет требуется выставлять для того, чтобы в нем можно было указать банковские реквизиты получателя, причем документ также будет основанием для перечисления вознаграждения за выполненную работу.

Как выставить счет на оплату самозанятому

Для выставления счета на оплату, самозанятое лицо может найти образец счета в сети Интернет или же заказать в типографии специальный бланк, где будут сразу введены определенные реквизиты, если сотрудничество происходит на постоянной основе. В нем указываются такие данные:

- Назначение платежа;

- Сумма платежа;

- Банковские реквизиты;

- ИНН и наименование организации (для ИП и компаний).

Всегда соблюдаются такая очередность: самозанятый получает денежные средства путем перечисления средств по безналичному расчету, после чего формирует чек через приложение «Мой налог» и оплачивает налог.

Чтобы быстро, удобно и безопасно осуществлять оплату работы самозанятого, советуем зарегистрироваться на нашей онлайн-платформе «Мои самозанятые», которая имеет удобный и понятный интерфейс. Расширенный функционал дает возможность легко платить исполнителю по реквизитам счета, а также путем перевода денежных средств на карту или по номеру телефона. Чтобы заказать услугу, а также получить ответы на любые интересующие вопросы, просим звонить по телефону +7 (499) 553-09-77.

Часто задаваемые вопросы

- Нужно ли оформлять отдельный расчетный счет?

Согласно разъяснениям со стороны ФНС, самозанятый может получать вознаграждение любым удобным для него способом: наличными, переводом на карточный или расчетный счет. Для удобства отчисления налога НПД с поступающих платежей самозанятому лучше открыть отдельный карточный счет для дохода, поступающего от его деятельности.

- Где взять реквизиты самозанятого?

Для перевода самозанятому лицу вознаграждения, бухгалтеру необходимы такие реквизиты, как ИНН, номер счета (или номер банковской карты), БИК, корреспондентский счет, код подразделения банка и его адрес. Получить данную информацию можно у самозанятого.

Какие есть реквизиты у самозанятого

Поскольку режим НПД задумывался максимально доступным и простым любому гражданину, работающим на нем лицам разрешили принимать безналичные платежи от заказчиков за свои товары, работы или услуги на личную банковскую карту.

Открывать расчетный счет, который используют компании и ИП для своей деятельности, нет необходимости. К тому же для рядового плательщика НПД, как физического лица, такая возможность вовсе не предусмотрена. Открыть расчетный счет могут, хоть и не обязаны, только самозанятые, зарегистрированные как ИП. Он будет полезен при оказании услуг компаниям, поскольку последним удобнее переводить деньги именно на расчетный счет. Переводы же на карту физлица связаны с дополнительными рисками и необходимостью подтверждать перечисление денег именно для оплаты услуг/работ по договору. В связи с этим некоторые компании предпочитают работать именно с самозанятыми ИП, у которых есть расчетный счет.

Самозанятые, не зарегистрированные как ИП, могут открывать только текущий счет, предназначенный для граждан, к которому привязывается банковская карта (номер карты и счета не совпадают). Для удобства это может быть отдельная карта, на которую будут поступать только платежи от клиентов.

Перечень реквизитов плательщика НПД для проведения платежа зависит от статуса заказчика. Если это:

- Физическое лицо – достаточно номера банковской карты, чтобы клиент мог перевести деньги с карты на карту.

- Юридическое лицо – в этом случае для перевода вознаграждения одного номера карты недостаточно. Нужно знать полные реквизиты, которые будут включать ФИО получателя (плательщика НПД), ИНН, номер счета (или банковской карты), БИК, корреспондентский счет, ИНН и КПП банка.

Где посмотреть реквизиты самозанятого

Единственный вариант для клиента узнать реквизиты – запросить у плательщика НПД. Открытых источников с этой информацией не существует. Тот, в свою очередь, может узнать их только в своем банке – взять реквизиты самозанятого в мобильном приложении «Мой налог» или еще где-либо не получится. Для этого можно:

- Обратиться в ближайшее отделение своего банка. Сведения может получить только владелец счета при предъявлении паспорта или другого документа, удостоверяющего личность. Информация будет предоставлена на бумаге в виде выписки.

- Воспользоваться приложением банка или личным кабинетом на сайте. Например, чтобы посмотреть реквизиты самозанятого в Сбербанк Онлайн, нужно авторизоваться в личном кабинете, найти на главной странице нужную карту и выбрать для нее опции «Информация по карте» – «Реквизиты для перевода». Будет сформирован документ, который можно сохранить в памяти устройства, переслать на электронную почту или в виде смс-сообщения на номер телефона.

Чтобы каждый раз не задаваться вопросом поиска банковских реквизитов для проведения выплаты, можно указать эти сведения в договоре, рядом с общими реквизитами сторон. Чтобы не искать перед каждым переводом средств договор и максимально облегчить процесс выплат самозанятым можно использовать сервис Рокет Ворк. Он будет автоматически проверять актуальность статуса плательщика НПД и проводить оплату буквально в пару кликов. Исполнители в свою очередь смогут избавиться от необходимости вручную формировать счета на оплату (по запросу заказчика) и обязательные чеки, чтобы зафиксировать свой доход.