Стандарты расчетных документов, порядок их заполнения, представления, отзыва и возврата устанавливается центральным банком страны.

Что такое расчетные документы

Расчетные документы — это оформленные в письменном виде требования или поручения организаций на перечисление денежных средств в безналичном порядке за отпущенные товарно-материальные ценности, выполненные работы и оказанные услуги.

Осуществление безналичных расчетов в валюте Российской Федерации на территории Российской Федерации регулируется Положением о правилах осуществления перевода денежных средств, утвержденным Банком России 19.06.2012 №383-П (далее — Положение №383-П).

Согласно пункту 1.12 Положения №383-П расчетными (платежными) документами являются:

- платежные поручения;

- инкассовые поручения;

- платежные требования;

- платежные ордера;

- банковские ордера.

При этом перевод денежных средств с применением банковского ордера осуществляется Банком России, кредитной организацией (далее — банк) с учетом особенностей, предусмотренных Указанием Банка России от 24.12.2012 №2945-У «О порядке составления и применения банковского ордера» (пункт 1.27 Положения №383-П).

- Платежное поручение – основной документ по безналичным расчетам, представляет собой поручение плательщика банку о перечислении (переводе) с его счета определенной суммы на счет получателя. При одновременном перечислении средств с одного счета плательщика на счета нескольких получателей, обслуживаемых одним банком, составляются сводные поручения.

- Платежное требование-поручение – требование получателя средств к плательщику об уплате определенной суммы через банк. Представляется получателем средств в банк, ведущий счет плательщика, и используется им после акцепта плательщика как платежное поручение.

- Заявление на открытие аккредитива – поручение плательщика при аккредитивной форме расчетов о депонировании суммы аккредитива с его счета на отдельном счете в банке продавца для оплаты товаров, отгружаемых в счет аккредитива.

Ключевые реквизиты документов

Несмотря на различия между видами расчетных документов все они в зависимости от особенностей формы и порядка осуществления расчетов такие документы должны содержать следующие реквизиты:

- наименование расчетного документа и код формы;

- номер расчетного документа, число, месяц и год его выписки;

- вид платежа;

- наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН);

- наименование и местонахождение банка плательщика, его банковский идентификационный код, номер корреспондентского счета или субсчета;

- наименование получателя средств, номер его счета, ИНН;

- наименование и местонахождение банка получателя, его код, номер корреспондентского счета или субсчета;

- назначение платежа. Налог, подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указание на то, что налог не уплачивается);

- сумму платежа, обозначенную прописью и цифрами;

- очередность платежа;

- вид операции в соответствии с правилами ведения бухгалтерского учета;

- подписи уполномоченных лиц и оттиск печати (в установленных случаях).

Платежный ордер (в электронном виде или на бумажном носителе) составляется банком в целях частичного исполнения распоряжений о переводе денежных средств в случаях, предусмотренных законодательством или договором (пункт 4.4 Положения №383-П).

Платежные поручения, инкассовые поручения, платежные требования составляются плательщиками, взыскателями, получателями средств в электронном виде или на бумажном носителе, что следует из пунктов 5.4, 7.3, 9.5 Положения №383-П. Напомним, что плательщиками, получателями средств являются юридические лица, индивидуальные предприниматели, физические лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой, физические лица, банки. Взыскатели средств могут являться получателями средств. По распоряжениям взыскателей средств, в том числе органов принудительного исполнения, налоговых органов, получателем средств может быть также орган, которому в соответствии с федеральным законом осуществляется перевод взысканных денежных средств. Взыскатель средств в распоряжении, направляемом с исполнительным документом о взыскании, указывает получателем средств себя или орган, которому в соответствии с федеральным законом осуществляется перевод взысканных денежных средств. На это указывает пункт 1.2 Положения N 383-П.

Перечень и описание реквизитов распоряжений: платежного поручения, инкассового поручения, платежного требования, платежного ордера — приведены в Приложениях 1 и 8 к Положению N 383-П.

Формы платежного поручения, инкассового поручения, платежного требования, платежного ордера на бумажных носителях приведены в Приложениях 2, 4, 6 и 9 к Положению N 383-П.

Номера реквизитов платежного поручения, инкассового поручения, платежного требования, платежного ордера приведены в Приложениях 3, 5, 7 и 10 к Положению N 383-П.

Максимальное количество символов в реквизитах платежного поручения, инкассового поручения, платежного требования, платежного ордера, составляемых в электронном виде, установлено Приложением 11 к Положению N 383-П.

Обратите внимание, что формы платежного поручения, инкассового поручения, платежного требования, платежного ордера на бумажном носителе не должны превышать лист формата A4, что установлено пунктом 1.13 Положения N 383-П.

Количество экземпляров указанных распоряжений на бумажных носителях устанавливается банком.

Также следует обратить внимание на то, что платежное поручение действительно для представления в банк в течение 10 календарных дней со дня, следующего за днем его составления (пункт 5.5 Положения N 383-П).

Инкассовое поручение, платежное требование, предъявляемые через банк получателя средств, действительны для представления в банк получателя средств в течение 10 календарных дней со дня, следующего за днем их составления. Об этом сказано в пунктах 7.7, 9.6 Положения №383-П.

При приеме распоряжений к исполнению банк в соответствии с пунктом 2.1 Положения №383-П должен осуществить ряд процедур (далее — процедуры приема к исполнению распоряжения), которые включают в себя:

- удостоверение права распоряжения денежными средствами.

Отметим, что удостоверение права распоряжения денежными средствами при приеме к исполнению распоряжения в электронном виде осуществляется банком посредством проверки электронной подписи, аналога собственноручной подписи и (или) кодов, паролей, иных средств, позволяющих подтвердить, что распоряжение в электронном виде подписано и (или) удостоверено в соответствии с пунктом 1.24 Положения N 383-П (пункт 2.3 Положения N 383-П).

Удостоверение права распоряжения денежными средствами при приеме к исполнению распоряжения на бумажном носителе (за исключением распоряжения физического лица об осуществлении перевода денежных средств без открытия банковского счета на бумажном носителе) осуществляется банком посредством проверки наличия и соответствия собственноручной подписи (собственноручных подписей) и оттиска печати (при наличии) образцам, заявленным банку в карточке с образцами подписей и оттиска печати (далее — карточка).

При приеме к исполнению распоряжения физического лица об осуществлении перевода денежных средств без открытия банковского счета на бумажном носителе кредитная организация проверяет наличие собственноручной подписи.

Удостоверение права использования электронного средства платежа осуществляется кредитной организацией посредством проверки номера, кода и (или) иного идентификатора электронного средства платежа;

- контроль целостности распоряжений.

В силу пункта 2.4 Положения №383-П контроль целостности распоряжения в электронном виде осуществляется банком посредством проверки неизменности реквизитов распоряжения.

Контроль целостности распоряжения на бумажном носителе осуществляется банком посредством проверки отсутствия в распоряжении внесенных изменений (исправлений);

- структурный контроль распоряжения.

Структурный контроль распоряжения в электронном виде согласно пункту 2.6 Положения №383-П осуществляется банком посредством проверки установленных реквизитов и максимального количества символов в реквизитах распоряжения.

Структурный контроль распоряжения на бумажном носителе осуществляется банком посредством проверки соответствия распоряжения установленной форме.

При приеме к исполнению распоряжения на бумажном носителе с использованием технологий кодирования (цифрового, штрихового) проверяется расположение кодов в месте, свободном от указания реквизитов;

- контроль значений реквизитов распоряжения.

На основании пункта 2.7 Положения №383-П контроль значений реквизитов распоряжения осуществляется посредством проверки в порядке, установленном банком, с учетом требований законодательства, значений реквизитов распоряжений, их допустимости и соответствия;

- контроль достаточности денежных средств.

Контроль достаточности денежных средств на банковском счете плательщика осуществляется банком плательщика при приеме к исполнению каждого распоряжения многократно или однократно в порядке, установленном банком (пункт 2.10 Положения №383-П).

Достаточность денежных средств на банковском счете плательщика определяется исходя из остатка денежных средств, находящихся на банковском счете плательщика на начало дня, и с учетом:

- сумм денежных средств, списанных с банковского счета плательщика и зачисленных на банковский счет плательщика до определения достаточности денежных средств на банковском счете плательщика;

- сумм наличных денежных средств, выданных с банковского счета плательщика и зачисленных на банковский счет плательщика до определения достаточности денежных средств на банковском счете плательщика.

В случаях, предусмотренных законодательством или договором, достаточность денежных средств на банковском счете плательщика определяется с учетом:

- сумм денежных средств, подлежащих списанию с банковского счета плательщика и (или) зачислению на банковский счет плательщика на основании распоряжений, принятых к исполнению и не исполненных до определения достаточности денежных средств на банковском счете плательщика;

- сумм кредита, предоставляемого банком плательщика в соответствии с договором при недостаточности денежных средств на банковском счете плательщика (овердрафт);

- иных сумм денежных средств в соответствии с федеральным законом или договором.

При достаточности денежных средств на банковском счете плательщика распоряжения подлежат исполнению в последовательности поступления распоряжений в банк, если законодательством или договором не предусмотрено изменение указанной последовательности. При приостановлении операций по банковскому счету плательщика в соответствии с федеральным законом указанные распоряжения помещаются в очередь распоряжений, ожидающих разрешения на проведение операций.

При недостаточности денежных средств на банковском счете плательщика — юридического лица, индивидуального предпринимателя, физического лица, занимающегося в установленном законодательством Российской Федерации порядке частной практикой, кредитной организации после осуществления контроля достаточности денежных средств на банковском счете (многократно или однократно) распоряжения не принимаются банком к исполнению и возвращаются (аннулируются) отправителям распоряжений не позднее рабочего дня, следующего за днем поступления распоряжения либо за днем получения акцепта плательщика, за исключением:

- распоряжений четвертой и предыдущей очередности списания денежных средств с банковского счета, установленной федеральным законом;

- распоряжений взыскателей средств пятой очередности списания денежных средств с банковского счета, установленной федеральным законом;

- распоряжений, принимаемых банком к исполнению или предъявляемых банком в соответствии с законодательством или договором.

Для справки. Очередность списания денежных средств с банковских счетов установлена статьей 855 Гражданского кодекса Российской Федерации, согласно которой при недостатке денег на счете клиента банка списание денежных средств осуществляется в следующей очередности:

- в первую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни или здоровью, а также требований о взыскании алиментов;

- во вторую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими или работавшими по трудовому договору (контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности;

- в третью очередь по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации, а также поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов в бюджеты государственных внебюджетных фондов;

- в четвертую очередь по исполнительным документам, предусматривающим удовлетворение других денежных требований;

- в пятую очередь по другим платежным документам в порядке календарной очередности.

Принятые к исполнению указанные распоряжения помещаются банком в очередь не исполненных в срок распоряжений для дальнейшего осуществления контроля достаточности денежных средств на банковском счете плательщика и исполнения распоряжений в срок и в порядке очередности списания денежных средств с банковского счета, которые установлены федеральным законом.

При помещении распоряжения в очередь не исполненных в срок распоряжений банк направляет отправителю распоряжения уведомление в электронном виде или на бумажном носителе по форме, установленной банком, либо возвращает экземпляр распоряжения на бумажном носителе в срок не позднее рабочего дня, следующего за днем помещения распоряжения в очередь не исполненных в срок распоряжений. В распоряжении, помещенном в очередь не исполненных в срок распоряжений, банк указывает дату помещения распоряжения в очередь. При помещении распоряжения получателя средств, предъявленного в банк плательщика через банк получателя средств, в очередь не исполненных в срок распоряжений указанное уведомление направляется банком плательщика банку получателя средств для передачи получателю средств.

При приостановлении в соответствии с федеральным законом операций по банковскому счету плательщика распоряжения, находящиеся в очереди не исполненных в срок распоряжений, на которые распространяется приостановление, помещаются в очередь распоряжений, ожидающих разрешения на проведение операций. При отмене приостановления операций по банковскому счету плательщика указанные распоряжения подлежат исполнению при достаточности денежных средств на банковском счете плательщика или помещаются в очередь не исполненных в срок распоряжений при недостаточности денежных средств на банковском счете плательщика в последовательности помещения распоряжений в очередь до приостановления операций по банковскому счету плательщика.

При недостаточности денежных средств на банковском счете плательщика — физического лица распоряжения, если иное не предусмотрено законодательством или договором, не принимаются банком к исполнению и возвращаются (аннулируются) не позднее рабочего дня, следующего за днем поступления распоряжения. Очередь не исполненных в срок распоряжений к банковским счетам плательщиков — физических лиц не ведется.

Достаточность денежных средств по принятым к исполнению распоряжениям в целях осуществления перевода денежных средств без открытия банковского счета определяется кредитной организацией исходя из суммы предоставленных клиентом денежных средств.

Кроме вышеназванных действий, банк плательщика при поступлении распоряжения получателя средств, требующего акцепта плательщика, должен осуществить контроль наличия заранее данного акцепта плательщика в соответствии с подпунктом 2.9.1 пункта 2.9 Положения N 383-П или при отсутствии заранее данного акцепта плательщика — получить акцепт плательщика в соответствии с подпунктом 2.9.2 пункта 2.9 Положения N 383-П.

На основании пункта 2.13 Положения N 383-П в поступившем распоряжении банк плательщика должен указать дату поступления этого распоряжения.

В поступившем от получателя средств распоряжении банк получателя средств должен указать дату поступления распоряжения в банк получателя средств.

При положительном результате процедур приема к исполнению распоряжения в электронном виде банк должен принять распоряжение к исполнению и направить отправителю уведомление в электронном виде о приеме распоряжения к исполнению с указанием информации, позволяющей отправителю идентифицировать распоряжение и дату приема его к исполнению. В случае помещения распоряжения в очередь не исполненных в срок распоряжений в распоряжении и в уведомлении в электронном виде банк должен указать дату помещения распоряжения в очередь. Обратите внимание, что уведомление в электронном виде должно быть направлено в порядке, установленном банком, не позднее рабочего дня, следующего за днем поступления в банк распоряжения.

При отрицательном результате процедур приема к исполнению распоряжения в электронном виде банк должен направить отправителю распоряжения уведомление в электронном виде об аннулировании распоряжения с указанием информации, позволяющей отправителю идентифицировать аннулируемое распоряжение, дату его аннулирования, а также причину аннулирования, которая может быть указана в виде кода, установленного банком и доведенного до сведения отправителя распоряжения. При этом указанное уведомление должно быть направлено в порядке, установленном банком, не позднее рабочего дня, следующего за днем поступления в банк распоряжения.

При положительном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств по банковскому счету, банк должен:

- принять распоряжение к исполнению;

- подтвердить его прием посредством проставления даты приема распоряжения к исполнению, даты помещения распоряжения в очередь не исполненных в срок распоряжений (при помещении в очередь), штампа и подписи уполномоченного лица банка;

- вернуть отправителю экземпляр распоряжения в порядке, установленном банком, не позднее рабочего дня, следующего за днем поступления в банк распоряжения.

При отрицательном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств по банковскому счету, банк должен вернуть его отправителю в установленном им порядке не позднее рабочего дня, следующего за днем поступления в банк распоряжения. При этом в возвращаемом распоряжении банк должен проставить дату возврата, отметку о причине возврата, штамп и подпись уполномоченного лица банка. Обратите внимание, что отметка о причине возврата, штамп и подпись уполномоченного лица банка могут проставляться как на лицевой стороне распоряжения в месте, свободном от указания значений реквизитов, так и на оборотной стороне распоряжения, на это указывает Банк России в Информации «Ответы на вопросы по применению Положения Банка России от 19.06.2012 N 383-П «О правилах осуществления перевода денежных средств».

При положительном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств без открытия банковского счета, кредитная организация должна принять распоряжение к исполнению и незамедлительно после выполнения процедур приема к исполнению распоряжения представить отправителю распоряжения экземпляр распоряжения на бумажном носителе или документ кредитной организации на бумажном носителе, подтверждающий прием распоряжения к исполнению, с проставленными датой приема и отметками банка, включая подпись уполномоченного лица банка.

При отрицательном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств без открытия банковского счета, кредитная организация должна незамедлительно после выполнения процедур приема к исполнению распоряжения вернуть его отправителю распоряжения.

Обратите внимание, что банк может однократно подтвердить положительный результат выполнения всех или нескольких процедур приема распоряжений к исполнению.

Распоряжение считается принятым банком к исполнению при положительном результате выполнения процедур приема к исполнению, предусмотренных для соответствующего вида распоряжения, в том числе при помещении распоряжения в очередь не исполненных в срок распоряжений.

Следует сказать, что плательщики, а также взыскатели денежных средств вправе отозвать предъявленные распоряжения.

Согласно пункту 2.14 Положения №383-П отзыв распоряжения осуществляется до наступления безотзывности перевода денежных средств.

Отзыв распоряжения, переданного в целях осуществления перевода денежных средств по банковскому счету, осуществляется на основании заявления об отзыве в электронном виде или на бумажном носителе, представленного отправителем распоряжения в банк.

Составление заявления об отзыве и процедуры его приема к исполнению осуществляются банком в порядке, аналогичном порядку, предусмотренному для заявления об акцепте (отказе от акцепта) плательщика подпунктом 2.9.2 пункта 2.9 Положения №383-П.

Банк не позднее рабочего дня, следующего за днем поступления заявления об отзыве, должен направить отправителю распоряжения уведомление в электронном виде или на бумажном носителе об отзыве с указанием даты, возможности (невозможности в связи с наступлением безотзывности перевода денежных средств) отзыва распоряжения и проставлением на распоряжении на бумажном носителе штампа банка и подписи уполномоченного лица банка.

Заявление об отзыве служит основанием для возврата (аннулирования) банком распоряжения.

Отзыв распоряжения получателя средств, предъявленного в банк плательщика через банк получателя средств, осуществляется через банк получателя средств. Банк получателя средств осуществляет отзыв распоряжения получателя средств путем направления в банк плательщика заявления об отзыве, составленного на основании заявления об отзыве получателя средств в электронном виде или заявления получателя средств на бумажном носителе, с проставлением даты поступления заявления получателя средств, штампа банка получателя средств и подписи уполномоченного лица банка получателя средств.

Отзыв распоряжения, переданного с использованием электронного средства платежа, осуществляется клиентом посредством отмены операции с использованием электронного средства платежа.

Возврат (аннулирование) неисполненных распоряжений осуществляется банком не позднее рабочего дня, следующего за днем, в который возникло основание для возврата (аннулирования) распоряжения, включая поступление заявления об отзыве (пункт 2.15 Положения №383-П).

При возврате (аннулировании) распоряжений банком выполняются процедуры, предусмотренные пунктом 2.13 Положения №383-П при отрицательном результате процедур приема к исполнению распоряжения. Возврат (аннулирование) распоряжения может осуществляться при первом отрицательном результате выполняемых процедур приема к исполнению распоряжения.

Порядок выполнения процедур отзыва и возврата (аннулирования) распоряжений устанавливается банком с учетом требований пунктов 2.14 и 2.15 Положения №383-П.

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

Подпишитесь на соцсети

Публикуем обзор статьи, как только она выходит. Отдельно информируем о важных изменениях закона.

Глава 2. РАСЧЕТНЫЕ ДОКУМЕНТЫ, ПОРЯДОК ИХ ЗАПОЛНЕНИЯ,

ПРЕДСТАВЛЕНИЯ, ОТЗЫВА И ВОЗВРАТА

КонсультантПлюс: примечание.

О порядке работы банков с расчетными документами на перечисление (взыскание) денежных средств в государственные социальные внебюджетные фонды в связи с введением с 1 января 2001 года единого социального налога (взноса) см. письмо ЦБ РФ от 05.01.2001 N 898-У, Минфина РФ от 15.01.2001 N 5н.

2.1. Банки осуществляют операции по счетам на основании расчетных документов.

2.2. Расчетный документ представляет собой оформленное в виде документа на бумажном носителе или в установленных случаях электронного платежного документа:

— распоряжение плательщика (клиента или банка) о списании денежных средств со своего счета и их перечислении на счет получателя средств;

— распоряжение получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем).

2.3. При осуществлении безналичных расчетов в формах, предусмотренных в п. 1.2 настоящей части Положения, используются следующие расчетные документы:

а) платежные поручения;

б) аккредитивы;

в) чеки;

г) платежные требования;

д) инкассовые поручения.

2.4. Расчетные документы на бумажном носителе оформляются на бланках документов, включенных в Общероссийский классификатор управленческой документации ОК 011-93 (класс «Унифицированная система банковской документации»). Форматы расчетных документов приведены в Приложениях 1, 5, 9, 13 к настоящему Положению.

2.5. Бланки расчетных документов изготавливаются в типографии или с использованием электронно — вычислительных машин.

2.6. Допускается использование копий бланков расчетных документов, полученных на множительной технике, при условии, если копирование производится без искажений.

2.7. Размеры полей бланков расчетных документов указаны в Приложениях 2, 6, 10, 14 к настоящему Положению. Отклонения от установленных размеров могут составлять не более 5 мм при условии сохранения их расположения и размещения бланков расчетных документов на листе формата А4. Оборотные стороны бланков расчетных документов должны оставаться чистыми.

2.8. Расчетные документы на бумажном носителе заполняются с применением пишущих или электронно — вычислительных машин шрифтом черного цвета, за исключением чеков, которые заполняются ручками с пастой, чернилами черного или синего цвета (допускается заполнение чеков на пишущей машинке шрифтом черного цвета). Подписи на расчетных документах проставляются ручкой с пастой или чернилами черного или синего цвета. Оттиск печати и оттиск штампа банка, проставляемые на расчетных документах, должны быть черного, синего или фиолетового цветов.

2.9. Поля, отведенные для проставления значений каждого из реквизитов в расчетных документах, обозначены номерами в Приложениях 3, 7, 11, 15 к настоящему Положению.

При заполнении расчетных документов не допускается выход текстовых и цифровых значений реквизитов за пределы полей, отведенных для их проставления. Значения реквизитов должны читаться без затруднения.

Подписи, печати и штампы должны проставляться в предназначенных для них полях бланков расчетных документов.

2.10. Расчетные документы должны содержать следующие реквизиты (с учетом особенностей форм и порядка осуществления безналичных расчетов):

а) наименование расчетного документа и код формы по ОКУД ОК 011-93;

б) номер расчетного документа, число, месяц и год его выписки;

в) вид платежа;

г) наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН);

д) наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

е) наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН);

ж) наименование и местонахождение банка получателя, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

з) назначение платежа. Налог, подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указание на то, что налог не уплачивается). Особенности указания назначения платежа применительно к отдельным видам расчетных документов регулируются соответствующими главами и пунктами Положения;

и) сумму платежа, обозначенную прописью и цифрами;

к) очередность платежа;

л) вид операции в соответствии с «Перечнем условных обозначений (шифров) документов, проводимых по счетам в банках» Приложения 1 Правил ведения бухгалтерского учета в Центральном банке Российской Федерации (Банке России) от 18.09.97 N 66 и Приложения 1 Правил ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, от 18.06.97 N 61 (с учетом изменений и дополнений);

м) подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях).

Поля «Плательщик», «Получатель», «Назначение платежа» в расчетных документах на перечисление платежей на счета по учету доходов и средств бюджетов всех уровней бюджетной системы Российской Федерации, взыскание недоимок по налогам и пеней, а также сумм налоговых санкций за нарушение налогового законодательства на основании решений судебных органов заполняются с учетом требований, установленных Министерством финансов Российской Федерации и Министерством Российской Федерации по налогам и сборам по согласованию с Банком России.

Порядок заполнения значений реквизитов расчетных документов приведен в Приложениях 4, 8, 12, 16 к настоящему Положению.

Поля, реквизиты которых не имеют значений, остаются незаполненными.

2.11. Исправления, помарки и подчистки, а также использование корректирующей жидкости в расчетных документах не допускаются.

2.12. Расчетные документы действительны к предъявлению в обслуживающий банк в течение десяти календарных дней, не считая дня их выписки.

2.13. Расчетные документы предъявляются в банк в количестве экземпляров, необходимом для всех участников расчетов. Все экземпляры расчетного документа должны быть заполнены идентично.

Второй и последующие экземпляры расчетных документов могут быть изготовлены с использованием копировальной бумаги, множительной техники или электронно — вычислительных машин.

2.14. Расчетные документы принимаются банками к исполнению при наличии на первом экземпляре (кроме чеков) двух подписей (первой и второй) лиц, имеющих право подписывать расчетные документы, или одной подписи (при отсутствии в штате организации лица, которому может быть предоставлено право второй подписи) и оттиска печати (кроме чеков), заявленных в карточке с образцами подписей и оттиска печати. По операциям, осуществляемым филиалами, представительствами, отделениями от имени юридического лица, расчетные документы подписываются лицами, уполномоченными этим юридическим лицом.

Расчетные документы индивидуальных предпринимателей принимаются банками к исполнению при наличии на первом экземпляре одной подписи, заявленной в карточке с образцами подписей и оттиска печати, без проставления оттиска печати либо с оттиском печати, если она имеется и заявлена в указанной карточке.

2.15. Расчетные документы принимаются банками к исполнению независимо от их суммы.

2.16. При приеме банком расчетных документов осуществляется их проверка в соответствии с требованиями, установленными правилами ведения бухгалтерского учета и настоящей частью Положения. Расчетные документы, оформленные с нарушением установленных требований, приему не подлежат.

Списание банком денежных средств со счета производится на основании первого экземпляра расчетного документа.

2.17. Плательщики вправе отозвать свои платежные поручения, получатели средств (взыскатели) — расчетные документы, принятые банком в порядке расчетов по инкассо (платежные требования, инкассовые поручения), не оплаченные из-за недостаточности средств на счете клиента и помещенные в картотеку по внебалансовому счету N 90902 «Расчетные документы, не оплаченные в срок».

Неисполненные расчетные документы могут быть отозваны из картотеки в полной сумме, частично исполненные — в сумме остатка.

Частичный отзыв сумм по расчетным документам не допускается.

2.18. Отзыв расчетных документов осуществляется на основании представленного в банк заявления клиента, составленного в двух экземплярах в произвольной форме, с указанием реквизитов, необходимых для осуществления отзыва, включая номер, дату составления, сумму расчетного документа, наименование плательщика или получателя средств (взыскателя).

Оба экземпляра заявления на отзыв подписываются от имени клиента лицами, имеющими право подписи расчетных документов, заверяются оттиском печати и представляются в банк, обслуживающий плательщика, — по платежным поручениям или получателя средств (взыскателя) — по платежным требованиям и инкассовым поручениям. Один экземпляр заявления на отзыв помещается в документы дня банка, второй возвращается клиенту в качестве расписки в получении заявления на отзыв.

Банк, обслуживающий получателя средств (взыскателя), осуществляет отзыв платежных требований и инкассовых поручений путем направления в банк плательщика письменного заявления, составленного на основании заявления клиента.

2.19. Отозванные платежные поручения возвращаются банками плательщикам; расчетные документы, полученные в порядке расчетов по инкассо, — получателям средств (взыскателям) после их поступления от банков, обслуживающих плательщиков.

2.20. Возврат расчетных документов из картотеки по внебалансовому счету N 90902 «Расчетные документы, не оплаченные в срок» в случае закрытия счета клиента осуществляется в следующем порядке.

Платежные поручения возвращаются плательщику. При возврате платежных поручений на перечисление платежей в бюджеты всех уровней и государственные внебюджетные фонды банк одновременно с возвратом платежных поручений плательщику направляет органам, осуществляющим контроль за этими платежами, уведомление о возврате указанных платежных поручений клиентов в связи с закрытием счета.

Расчетные документы, поступившие в банк в порядке расчетов по инкассо, возвращаются получателям средств (взыскателям) через обслуживающий их банк с указанием даты закрытия счета.

При возврате расчетных документов в регистрационном журнале делается запись с указанием даты и причины возврата.

При невозможности возврата расчетных документов в случае отсутствия информации о местонахождении плательщика или получателя средств (взыскателя) они подлежат хранению вместе с юридическим делом клиента, счет которого закрывается.

2.21. При возврате банком принятых, но не исполненных по тем или иным причинам расчетных документов отметки банка перечеркиваются, а на оборотной стороне первого экземпляра делается отметка о причине возврата, проставляются дата возврата, штамп банка, а также подписи ответственного исполнителя и контролирующего работника с указанием фамилий.

Добавить в «Нужное»

Реквизиты платежного поручения

Целью платежного поручения является исполнение банком на основе реквизитов указанного документа требования клиента о перечислении денежных средств получателю платежа. Реквизиты платежного поручения позволяют банку-исполнителю идентифицировать плательщика, получателя платежа, его основание и цель, а также получить иные сведения, необходимые для корректного исполнения требования клиента о перечислении денежных средств. Рассмотрим основные из них.

Основные реквизиты платежного поручения

Ориентируясь на сведения, указанные в платежном поручении, банк обязан перечислить денежные средства их конечному получателю.

Для того, чтобы выполнить требование о перечислении денежных средств, банку необходимо знать:

- кто именно перечисляет денежные средства;

- кому перечисляются денежные средства;

- размер перечисляемых средств;

- какой именно платеж осуществляется и на каком основании.

Кроме этого, необходимо зафиксировать сведения о самом документе при помощи соответствующего порядкового номера и даты.

Указанным сведениям соответствуют обязательные реквизиты платежного поручения.

Форма «платежки», а также порядок заполнения ее реквизитов утверждены в Правилах осуществления перевода денежных средств, утвержденных Банком России 19 июня 2012 года (далее – Правила № 383-П).

В качестве основных реквизитов рассматриваемого платежного документа, в частности, можно рассматривать:

- сведения о плательщике (к ним относятся его наименование или Ф.И.О. (8), ИНН (60), КПП (102), банковские реквизиты (9, 10, 11, 12));

- сведения о получателе платежа (к ним также относятся наименование или Ф.И.О. (16), ИНН (61), КПП (103), банковские реквизиты (13, 14, 15, 17));

- сведения о платеже (сумма в рублях (6, 7), КБК – для платежей в бюджет (104), соответствующее назначение перечисления (24)).

Кроме этого, заполнение реквизитов платежного поручения обязательно должно сопровождаться подписью плательщика (44). Без нее банк не примет поручение к исполнению.

Прочие реквизиты платежки

Помимо вышеуказанных основных реквизитов рассматриваемый платежный документ содержит и иные. Рассмотрим их:

- поле 105. В этом поле указывается код, классифицирующий муниципальное образование (ОКТМО). Правила, обязывающие заполнять указанный реквизит при осуществлении отдельных видов платежей, утверждены Приказом Минфина от 12.11.2013 N 107н. Соответствующие значения ОКТМО утверждены Приказом Росстандарта от 14 июня 2013 года;

- поле 106. В этом поле отражается буквенный код основания платежа (п. 7 Правил, утвержденных Приказом Минфина № 107н от 12.11.2013 (далее – Правила № 107н));

- поле 107. Этому реквизиту соответствует буквенно-цифровое значение налогового периода;

- поля 108 и 109. В указанных полях соответственно отражаются номер и дата документа – основания для платежа;

- поле 22 «Код» — уникальный идентификатор начисления. Особенностью этого реквизита является то, что, если его точное значение неизвестно, в соответствующем поле возможно проставить значение «0»;

- поле 101. В этом поле указывается цифровой код, соответствующий статусу плательщика.

Платежное поручение содержит и некоторые иные реквизиты, узнать конкретное назначение которых позволят Правила №107н и № 383-П.

Законодательство в соответствующей сфере к настоящему моменту каких-либо изменений не претерпело, поэтому реквизиты платежного поручения с 2017 года не изменятся.

Важно помнить, что некорректное заполнение реквизитов платежного документа может повлечь ошибочное перечисление денежных средств и иные негативные последствия. К примеру, перечисление налогового платежа с неверно заполненными реквизитами может стать основанием для признания обязанности по уплате налога неисполненной. Это произойдет в случае неверного указания счета Казначейства и наименования банка получателя, повлекшего факт отсутствия поступления налога в бюджетную систему Российской Федерации на требуемый счет Казначейства.

Банковские реквизиты — что это такое

Для осуществления целого ряда операций сторонами применяются реквизиты банка. Они необходимо для перечисления денежных средств со счета на счет. В некоторых случаях эта форма перевода является единственной — к примеру, когда в сделке участвует юридическое лицо.

08.09.21

46133

17

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Что такое «банковские реквизиты»

Объяснение сложных терминов в доступном виде — только на сервисе Brobank.ru. Банковские реквизиты — это ряд сведений, необходимых для перечисления денежных средств от отправителя к получателю, а также для совершения различного рода платежей. При совершении операции рекомендуется быть предельно внимательным, так как незначительная ошибка станет причиной, по которой деньги не дойдут до получателя.

-

Что такое «банковские реквизиты»

-

Банковские реквизиты физического лица

-

Как физическому лицу перевести деньги организации

-

Что такое БИК банка получателя

К примеру, клиент оплачивает займ или кредит по банковским реквизитам: в случае ошибочного платежа возрастает риск выхода на просрочку. Подобный способ оплаты выгоден тем, что по нему, как правило, взимается небольшая комиссия.

Для совершения платежа или перевода одних реквизитов банка не будет достаточно, так как к ним необходимо добавить реквизиты получателя. Только в этом случае деньги «осядут» на счете физического или юридического лица.

Банковские реквизиты физического лица

В одном банке у физического лица может быть несколько реквизитов для перевода. В их числе: банковская карта; текущий счет; сберегательный счет. Юридическое лицо может перевести деньги на карту физического лица в следующих случаях:

- Выдача займа или кредита.

- Выплата заработной платы — в рамках зарплатного проекта.

- Перечисление подотчетных сумм — командировочные и представительские расходы; оплата услуг физлица при наличии договора.

Во всех остальных случаях используются текущие или сберегательные счета. Для совершения операции наличие только номера счета — не будет достаточным. Компании и организации необходимо знать полные банковские реквизиты: в этом случае деньги вовремя дойдут до адресата. Полные реквизиты физического лица:

- Получатель.

- Счет получателя.

- Полное наименование банка.

- Корреспондентский счет.

- БИК.

- КПП.

- ИНН.

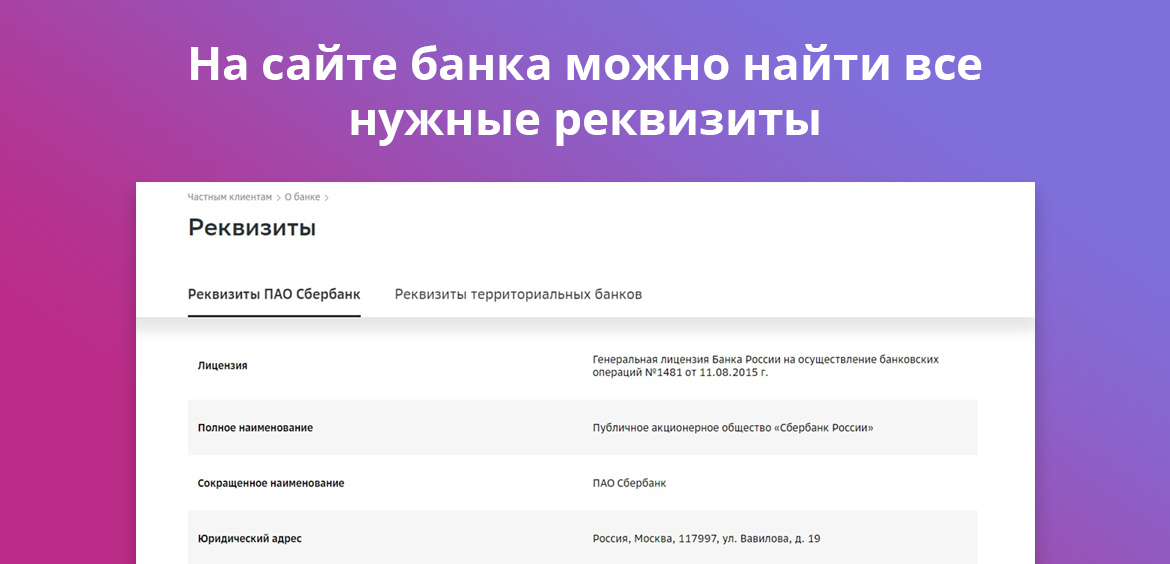

Последние пять пунктов относятся к банку получателя перевода. В случае необходимости эти реквизиты можно уточнить на официальном сайте кредитной организации. При этом важно знать, что переводы в иностранной валюте совершаются по другим банковским реквизитам, которые должны находиться в свободном доступе.

Как физическому лицу перевести деньги организации

В большинстве случаев доступна оплата с банковской карты. Подобная функция доступна в мобильных приложениях большинства российских банков. К примеру, в Сбербанк Онлайн можно выбрать организацию для прямого перевода, либо совершить операцию по реквизитам юридического лица.

Для этого необходимо указать следующие данные:

- Наименование юридического лица — ООО «Компания».

- ИНН.

- КПП.

- Наименование банка получателя — филиал «Центральный» банка ВТБ (ПАО) г. Москва (пример).

- Счет.

- Корреспондентский счет.

- БИК.

- Назначение платежа — если это оплата кредита или займа, то в этом поле указывается номер кредитного договора (оферты) и дата его заключения.

Переводы по банковским реквизитам поступают до получателя в течение трех рабочих дней. Это обстоятельство необходимо учитывать, если речь идет о срочном платеже. Как правило, если деньги доходят в банк, то ошибка в счете получателя не является критичной. Главное, чтобы кредитная организация имела возможность обнаружить платеж.

Что такое БИК банка получателя

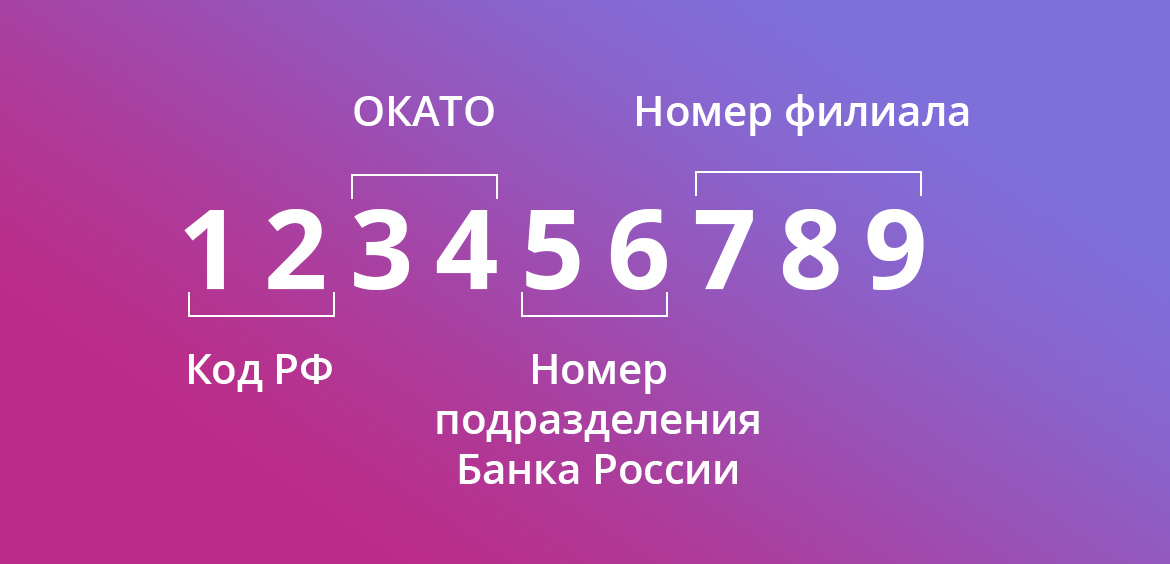

Одним из важнейших составляющих банковских реквизитов является БИК — банковский идентификационный код. Это уникальный идентификатор банка, который используется в платежных документах — поручениях, аккредитивах, операциях прочих видов. Классификатор всех используемых на территории России БИКов ведет ЦБ РФ.

Эта комбинация — не случайный набор цифр. Каждый блок несет определенную информацию. Расшифровка БИК банка (слева направо):

- 1-2 разряды — код Российской Федерации (04).

- 3-4 разряды — Общероссийский классификатор объектов административно-территориального деления (ОКАТО).

- 5-6 разряды — условный номер обособленного подразделения Банка России.

- 7-9 разряды — условный номер кредитной организации (филиала).

Следовательно, по номеру БИК можно определить, в какой именно филиал банка отправляется перевод. Повторное использование уникального идентификатора допускается после исключения кредитной организации из Справочника БИК РФ.