Платежным поручением земельный налог перечисляют только плательщики-организации. В статье мы расскажем о том, как его правильно заполнить.

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу. Вникнуть во все тонкости нового способа расчетов с бюджетом вам поможет Путеводитель по ЕНП с 2023 года от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, рекомендуем получить пробный доступ и ознакомиться с разъяснениями экспертов. Это бесплатно.

Порядок и сроки уплаты земельного налога

Особенности уплаты земельного налога зависят от категории плательщика — физическое лицо это или организация.

Физлица, в т. ч. ИП платят налог на основании налогового уведомления, полученного из ИФНС (п. 4 ст. 397 НК РФ). Крайний срок уплаты налога для них — 1 декабря года, следующего за истекшим налоговым периодом (п. 1 ст. 397 НК РФ). Налог за 2022 год следует уплатить до 01.12.2023.

Об уплате земельного налога ИП подробнее читайте в этой рубрике.

Порядок уплаты земельного налога для организаций устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения — Москвы, Санкт-Петербурга и Севастополя). Например, местный НПА или закон субъекта может устанавливать или не устанавливать авансовые платежи.

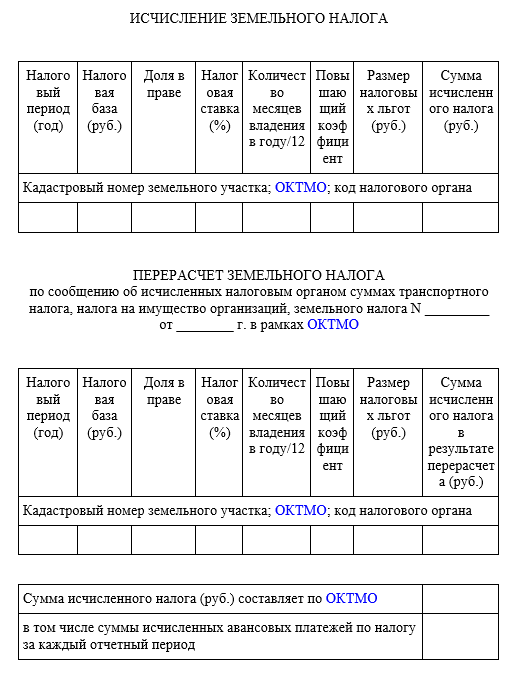

Подавать декларацию по земельному налогу за 2020 год и последующие годы организациям не нужно. Но рассчитать и уплатить его они должны самостоятельно в установленные сроки. Расчет по своим данным сделают налоговики и пришлют налогоплательщику соответствующее сообщение.

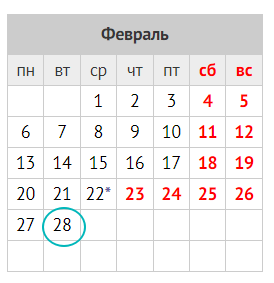

С 01.01.2023 произошли революционные изменения во всей системе уплаты налогов. Срок уплаты земельного налога для организаций перенесен на:

- 28 число месяца, следующего за отченым кварталом — для авансов при их наличии;

- 28 февраля — годовой платеж.

С 2023 года при наличии обязанности уплачивать авансы по земельному налогу налогоплательщики обязаны подавать уведомление об исчисленных налогах в отношении земельного налога до 25 числа месяца, в котором наступает срок уплаты. Также в связи с отсутствием деклараций по земельному налогу до 25 февраля необходимо сдавать уведомление об исчисленных налогах с суммой земельного налога за 4 квартал (при наличиии авансов) либо суммы годового платежа.

Как рассчитывается налог, мы рассказали здесь.

Особенности заполнения платежки по земельному налогу

С 2023 года платежные поручения на земельный налог оформляются в соответствии с двумя документами:

- положением Банка России № 762-П от 29.06.2021;

- приказом Минфина России № 107н от 12.11.2013 (в ред. от 30.12.2022).

Общий порядок заполнения поручения расписан в статье «Заполнение платежного поручения в 2022 — 2023 годах — образец».

В 2023 году земельный налог можно оплачивать либо на КБК ЕНП и представлять уведомления об исчисленном налоге, либо уплачивать его платежками-распоряжениями. В зависимости от выбранного варианта разнится заполнение платежногоь поручения.

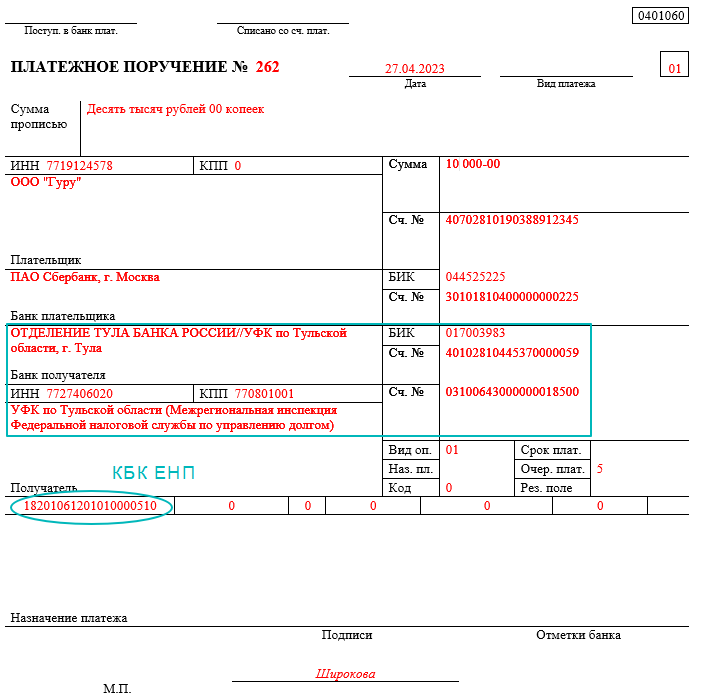

Платежное поручение на ЕНП должно содержать в себе в обязательном порядке ИНН плательщика, реквизиты налоговой инспекции и КБК ЕНП. Статус налогоплательщика при этом — 01.

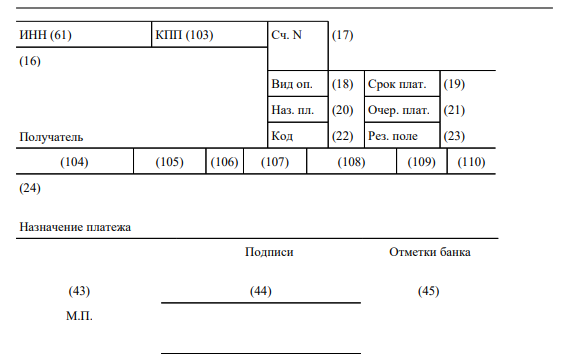

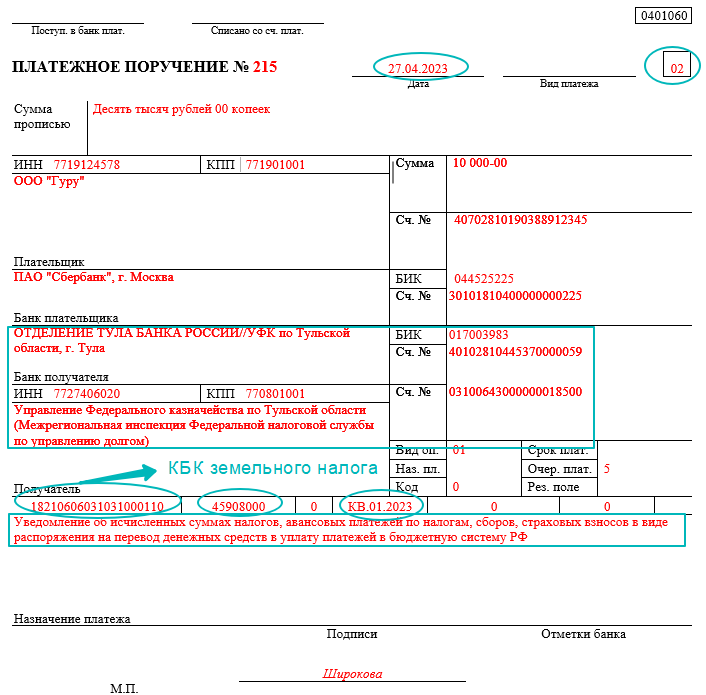

Платежки-распоряжения отличаются от платежки на ЕНП реквизитами. Рассмотрим следующие их реквизиты:

- Статус плательщика (поле 101) — здесь нужно поставить 02, что соответствует статусу «Налогоплательщик».

- Очередность платежа (поле 21) — проставляем цифру 5, т. к. уплата налогов происходит в пятую очередь.

- КБК (поле 104) — указываем код бюджетной классификации в соответствие с уплачиваемым налогом/взносом.

- ОКТМО (поле 105) — проставляем код муниципального образования, на территории которого расположен участок.

- Налоговый период (поле 107) — здесь через точку указываем код периодичности платежа, например «КВ», если авансы платятся поквартально, затем 2 цифры — номер квартала и 4 цифры — год. Для примера: запись по налогу за 1 квартал 2023 года будет выглядеть как «КВ.01.2023».

- Номер документа (поле 108) — 0.

- Дата документа (поле 109) — 0.

Если вам нужно заполнить платежное поручение на авансовые платежи по земельному налогу, переходите к рекомендациям и образцу платежки от экспертов КонсультантПлюс. Пробный онлайн доступ к системе получите бесплатно.

Образец платежного поручения на ЕНП

Скачать образец

Если вы ошиблись в реквизитах, с 2023 года платеж уточнить нельзя. Как исправить ошибочный платеж, узнайте в системе КонсультантПлюс. Получите пробный онлайн доступ к системе бесплатно и переходите к подсказкам от экспертов.

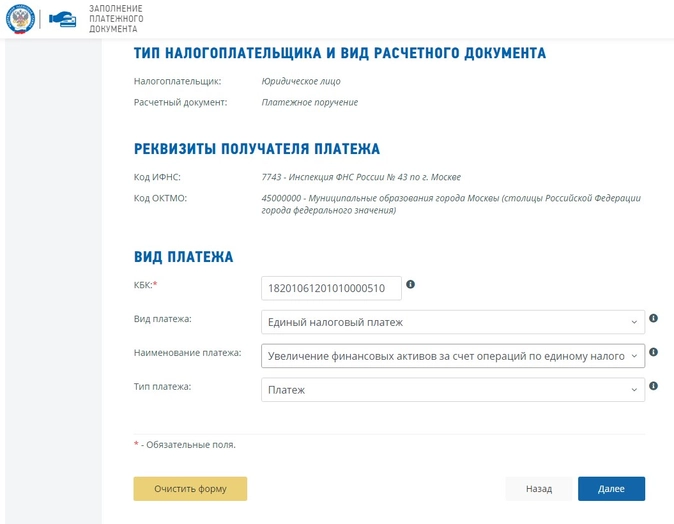

Правильно оформить платежное поручение на уплату налога можно на сайте ФНС с помощью сервиса «Заполнить платежное поручение».

Итоги

Платежное поручение на уплату земельного налога составляют только организации. Физлица и ИП уплачивают налог на основании налоговых уведомлений, сформированных ИФНС по итогам года. С 2023 года платить все налоги и взносы надо посредством перечисления единого налогового платежа. В переходный период, то есть в течение 2023 года, можно также воспользоваться платежным поручением — распоряжением.

В данной статье мы расскажем о том, как заполнять платежное поручение на уплату земельного налога организации. В статье рассмотрены ключевые моменты подготовки платежного поручения:

- сроки уплаты;

- общие реквизиты;

- реквизиты получателя;

- реквизиты платежа в бюджет.

Мы также вместе проведем платеж и проверим взаиморасчеты с бюджетом.

Содержание

- Порядок уплаты земельного налога

- Платежное поручение на уплату земельного налога

- Общие реквизиты

- Реквизиты получателя – ИФНС

- Реквизиты платежа в бюджет

- Уплата земельного налога в бюджет

- Проводки по документу

- Проверка расчетов с бюджетом по земельному налогу

Порядок уплаты земельного налога

Налогоплательщики земельного налога уплачивают (п. 2 ст. 397 НК РФ):

- налог за год;

- авансовые платежи (за 1 квартал, полугодие, 9 месяцев), если нормативными актами представительных органов муниципальных образований (Законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) не установлено иное.

Срок для уплаты земельного налога и авансовых платежей устанавливается нормативными актами представительных муниципальных органов (Законами городов Москвы, Санкт-Петербурга и Севастополя) и не может быть раньше срока представления декларации по земельному налогу (п. 1 ст. 397 НК РФ).

Уплата производится в ИФНС по месту нахождения земельных участков, признаваемых объектом налогообложения (п. 3 ст. 397 НК РФ).

Рассмотрим подробнее порядок формирования и уплаты земельного налога в бюджет в программе.

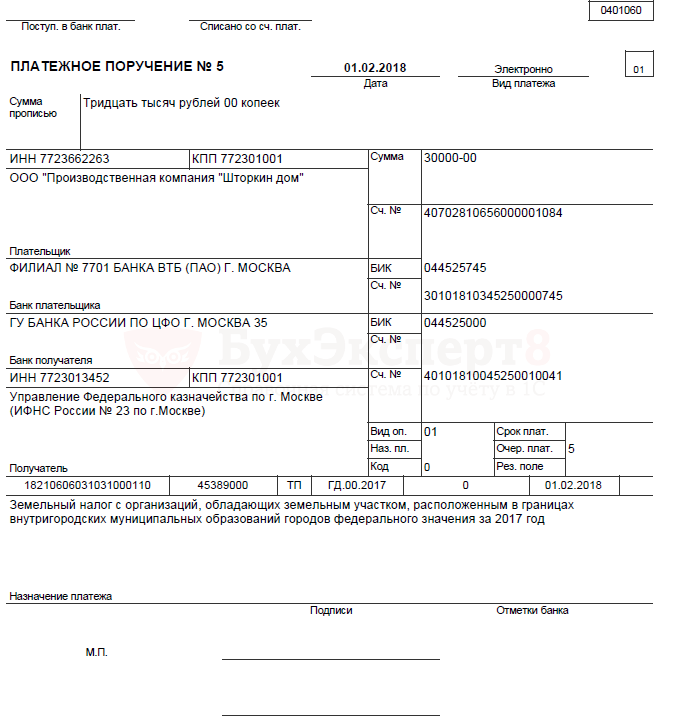

Организация имеет в собственности земельный участок на территории города федерального значения Москвы. В соответствии с декларацией по земельному налогу сумма к уплате составила 30 000 руб.

01 февраля бухгалтер подготовил платежное поручение на уплату земельного налога на сумму 30 000 руб. Уплата налога прошла в этот же день по банковской выписке.

Организация уплачивает налог в бюджет г. Москвы по сроку до 01 февраля (Закон г. Москвы от 24.11.2004 N 74).

Платежное поручение на уплату земельного налога

Общие реквизиты

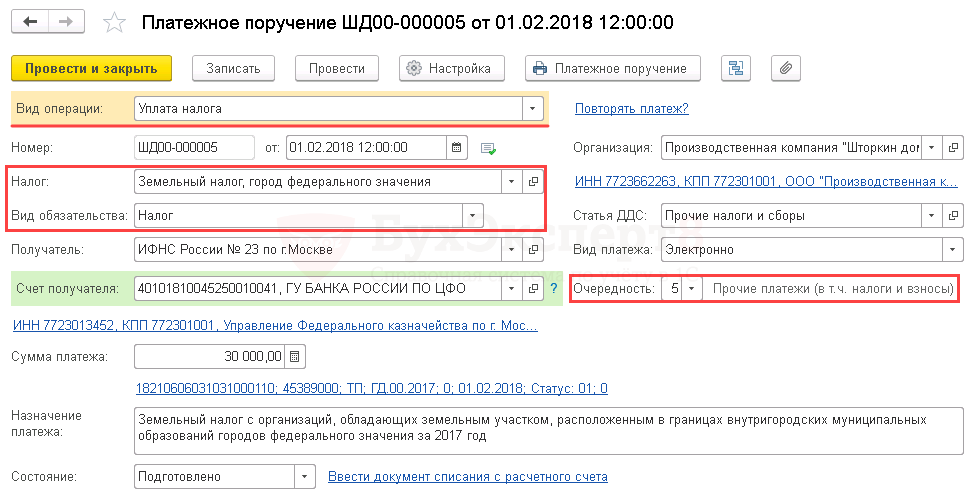

Платежное поручение на уплату земельного налога в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения – кнопка Создать.

При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное – Задачи – Список задач;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

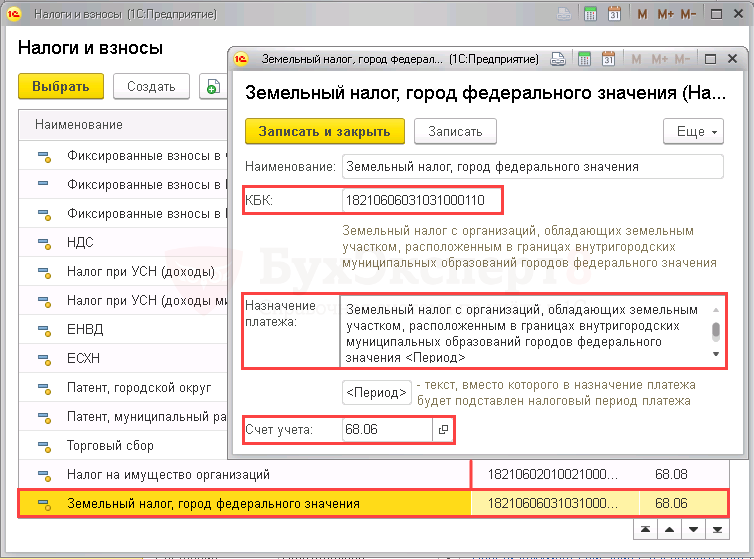

- Налог – Земельный налог, город федерального значения, выбирается из справочника Налоги и взносы.

Элемент Земельный налог, город федерального значения предназначен для налога, уплачиваемого в бюджеты городов Москвы, Санкт-Петербурга и Севастополя. Для каждого вида муниципального образования предназначен свой КБК, а следовательно, и свой элемент справочника Налоги и взносы.

Земельный налог, город федерального значения предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

Если элемент предопределен в справочнике, то удалять его или менять его параметры не рекомендуется. В случае необходимости БухЭксперт8 советует создать новый элемент в справочнике Налоги и взносы, к которому следует указать свои настройки.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

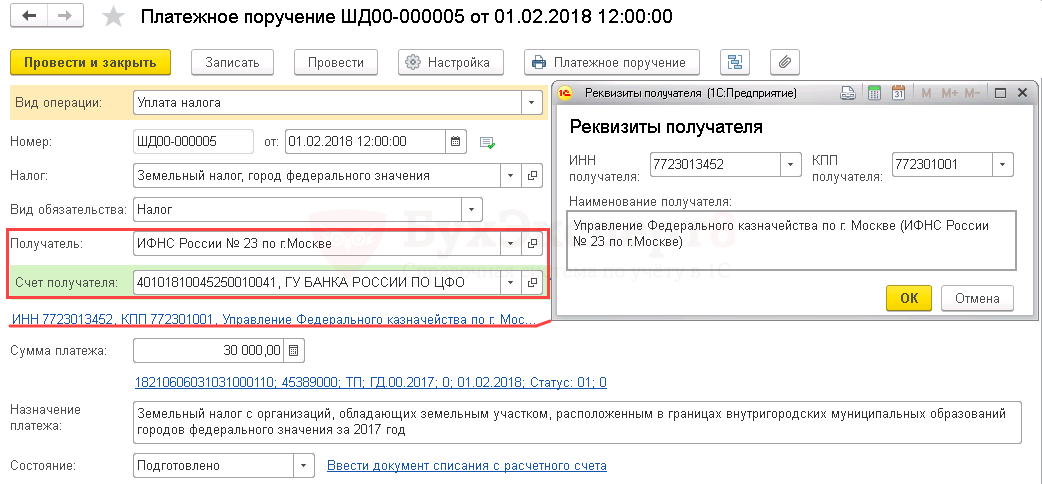

Реквизиты получателя – ИФНС

Так как получателем земельного налога является налоговая инспекция, куда подавалась декларация по земельному налогу, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты.

- Счет получателя – банковские реквизиты налогового органа, указанного в поле Получатель.

В настоящее время в программе 1С имеется возможность воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов.

Если реквизиты потеряли актуальность, сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения. PDF

- Реквизиты получателя – ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

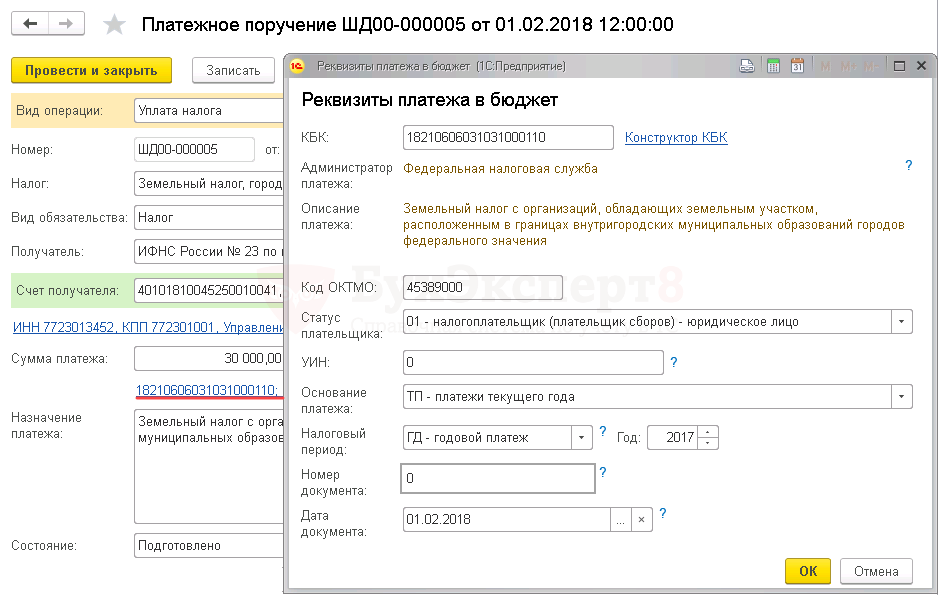

Реквизиты платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет.

В данной форме необходимо проверить заполнение полей:

- КБК– 18210606031031000110 «Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения». КБК подставляется автоматически из справочника Налоги и взносы;

Если для какого-либо платежа в бюджет КБК не известен, то можно воспользоваться Конструктором КБК, пройдя по ссылке справа от поля КБК.

- Код ОКТМО – код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 01-налогоплательщик (плательщик сборов)-юридическое лицо;

- УИН— 0, т.к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

ИП не представляют в ИФНС декларацию по земельному налогу, налог для них рассчитывает ИФНС. В результате этого они производят уплату на основании налоговых уведомлений. При уплате налога с расчетного счета ИП необходимо в форме Реквизиты платежа в бюджет платежного поручения заполнить поле:

- УИН – УИН, указанный в налоговом уведомлении об уплате налога.

- Основание платежа – ТП-платежи текущего года;

- Налоговый период – ГД-годовой платеж, так как земельный налог уплачивается за налоговый период – год;

- Год – 2017, т.е. год, за который уплачивается налог;

- Номер документа – 0, т.к. документом, на основании которого производится платеж является декларация, а у нее отсутствует реквизит Номер;

- Дата документа– 01.02.2018, т.е. дата подписания декларации.

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

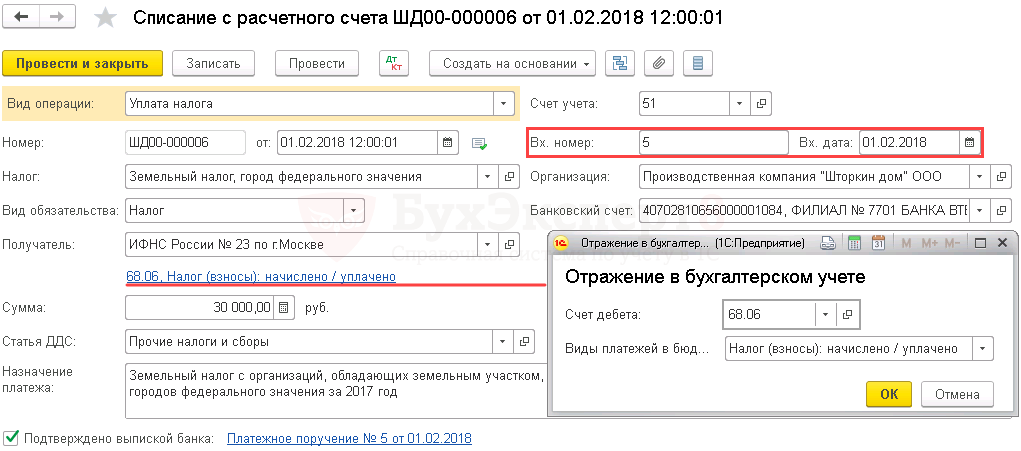

Уплата земельного налога в бюджет

После уплаты земельного налога в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Основные данные перенесутся из документа Платежное поручение.

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- от – дата уплаты налога, согласно выписке банка;

- Вх. Номер и Вх. Дата – номер и дата платежного поручения;

- Налог – Земельный налог, город федерального значения, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета;

- Вид обязательства – Налог.

- Отражение в бухгалтерском учете:

- Счет дебета — 68.06 «Земельный налог»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

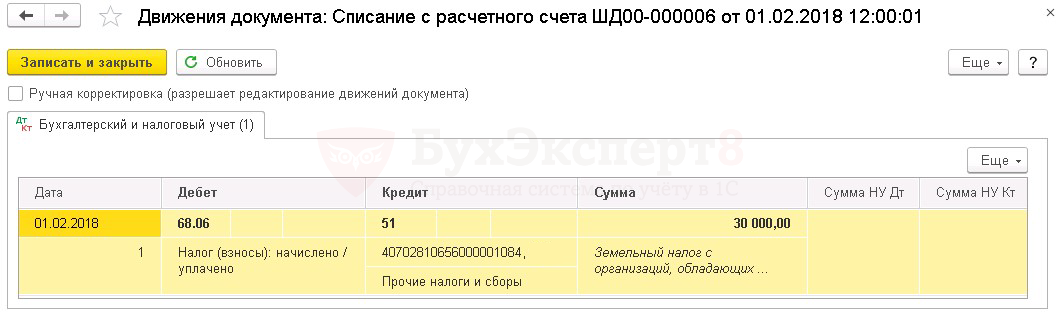

Проводки по документу

Документ формирует проводку:

- Дт 68.06 Кт 51 – задолженность перед бюджетом по земельному налогу погашена.

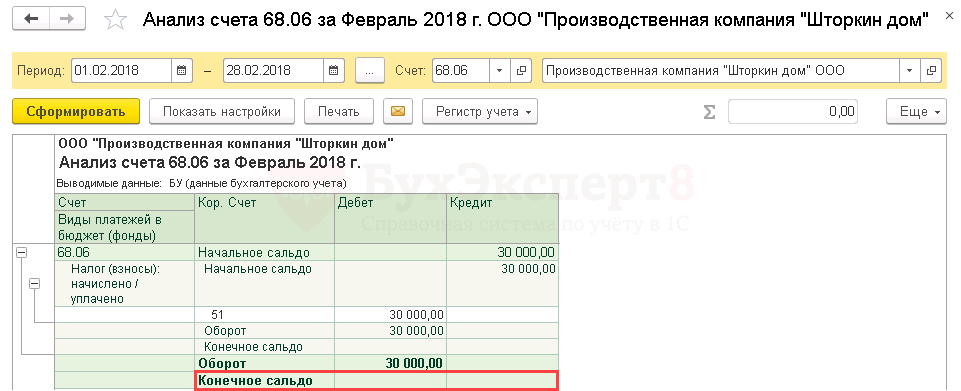

Проверка расчетов с бюджетом по земельному налогу

Для проверки расчетов с бюджетом по земельному налогу можно создать отчет Анализ счета 68.06 «Земельный налог», раздел Отчеты – Стандартные отчеты – Анализ счета.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

|

Наименование доходов |

Коды бюджетной классификации |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 06 06031 03 1000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 06 06031 03 3000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 06 06032 04 1000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 06 06032 04 3000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 06 06032 11 1000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 06 06032 11 3000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских районов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 06 06032 12 1000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских районов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 06 06032 12 3000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах муниципальных округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 06 06032 14 1000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах муниципальных округов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 06 06032 14 3000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах межселенных территорий (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 06 06033 05 1000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах межселенных территорий (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 06 06033 05 3000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах сельских поселений (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 06 06033 10 1000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах сельских поселений (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 06 06033 10 3000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских поселений (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 06 06033 13 1000 110 |

|

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских поселений (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 06 06033 13 3000 110 |

В связи с введением единого налогового платежа (ЕНП) и единого налогового счета (ЕНС), а также другими изменениями в НК РФ, есть особенности уплаты земельного налога в 2023 году. Раскрываем их в этой статье, а также приводим правила и образцы заполнения уведомления и платёжек на ЕНП и вместо уведомления.

Налоговая база для земельного участка за налоговый период 2023 года – это его кадастровая стоимость, внесенная в Единый госреестр недвижимости (ЕГРН) и применяемая с 1 января 2022 года, если кадастровая стоимость участка с 01.01.2023 превышает эту стоимость, применяемую с 01.01.2022.

Но есть исключение – когда налоговики берут за основу кадастровую стоимость 2023 года: это её увеличение в случае изменения характеристик земельного участка.

| СТАТУС | КАК ОПРЕДЕЛЯЮТ НАЛОГОВУЮ БАЗУ |

| Налогоплательщики-организации | Самостоятельно и без обращения в налоговые органы на основании сведений ЕГРН о земельных участках, принадлежащих им на праве собственности или постоянного/бессрочного пользования. |

| Налогоплательщики-физлица | Это делают налоговые органы на основании сведений ЕГРН, которые представляют органы Росреестра. |

Следовательно, для расчета земельного налога и авансовых платежей по нему за 2023 год организации сравнивают внесенную в ЕГРН кадастровую стоимость земельного участка на 01.01.2022 и 01.01.2023. В том числе включенную в ЕГРН на основании принятого в 2022 году акта уполномоченного органа субъекта РФ об утверждении результатов кадастровой оценки земель.

В то же время эти особенности не применяют, а налоговую базу определяют в соответствии с общими положениями ст. 391 НК РФ, если:

- у земельного участка нет кадастровой стоимости, внесенной в ЕГРН и подлежащей применению с 1 января 2022 (в т. ч. для вновь образованного участка, поставленного на кадастровый учет после 01.01.2022);

- кадастровая стоимость участка, подлежащая применению с 1 января 2023, не превышает значение на 01.01.2022;

- внесенная в ЕГРН кадастровая стоимость участка увеличилась из-за изменения его характеристик (площади, вида разрешенного использования и т. п.) в течение 2022 года.

Правила определения налоговой базы установлены ст. 391 НК РФ. Налоговые органы применяют их при формировании сообщений организациям об исчисленных суммах налога за 2023 год, а также налоговых уведомлений, направляемых физлицам в 2024 году по налогу за землю за 2023 год.

Такие разъяснения ФНС России дала в письме от 06.02.2023 № БС-4-21/1327.

Новые сроки уплаты

Земельный налог за 2022 год юрлицам нужно оплатить не позднее 28 февраля 2023 года (ранее – до 1 марта).

Отметим, что сроки уплаты налога и авансовых платежей по нему во всех регионах России одинаковые:

- авансы – 28.04.2023, 28.07.2023 и 30.10.2023 (перенос с 28.10 субботы);

- земельный налог за 2023 год – 28.02.2024.

Нужно ли сдавать декларацию

С 2021 года отменена обязанность представлять декларацию по земельному и транспортному налогам за 2020 год и последующие периоды (Федеральный закон от 15.04.2019 № 63-ФЗ).

При этом для верификации платежей по земельному налогу, поступивших за налоговый период 2023 года, налоговые направляют организация сообщения об исчисленной сумме налога. Его форма утверждена с 2023 года приказом ФНС от 16.07.2021 № ЕД-7-21/667.

Ставки земельного налога

Их устанавливают местные власти. Это максимум (п. 1 ст. 394 НК РФ):

- 0,3% – для с/х, жилья, ЖКХ, ЛПХ, садоводства или огородничества, обеспечения обороны, безопасности, таможенных нужд и ограниченных в обороте;

- 1,5% – по остальным землям.

Варианты уплаты земельного налога

В 2023 году можно перечислять в бюджет налог за землю и авансы по нему:

- В качестве ЕНП.

- Платёжкой, заменяющей уведомление в ИФНС об исчисленном земельном налоге.

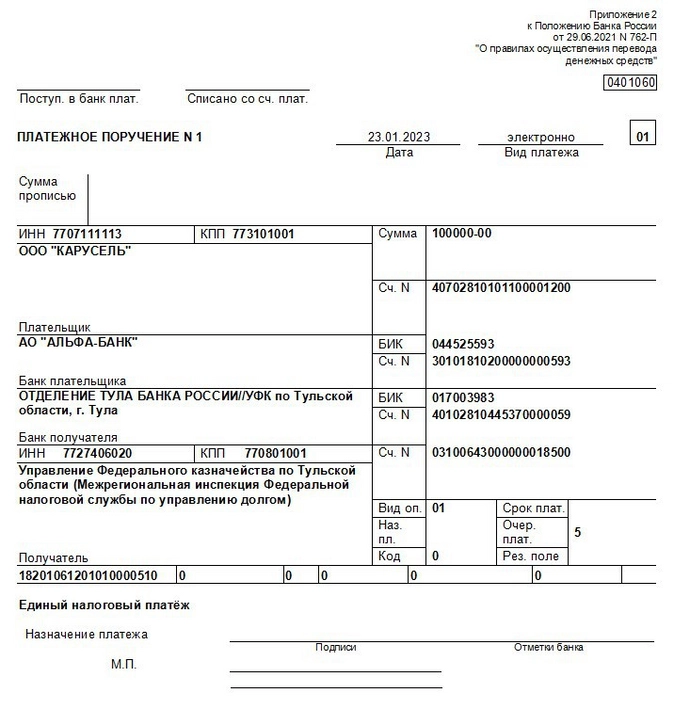

Что касается формы платёжного поручения (0401060), с 2023 она не менялась и закреплена Приложением 2 к Правилам перевода денежных средств (утв. положением Банка России от 29.06.2021 № 762-П).

Правила заполнения реквизитов распоряжений о переводе денежных средств в уплату платежей в бюджет, в том числе платёжных поручений, утверждены приказом Минфина России от 12.11.2013 № 107н (далее – Правила 107н). С 11 февраля 2023 они действуют в новой редакции – приказа Минфина от 30.12.2022 № 199н.

Уведомление

Его форма, порядок заполнения и электронный формат закреплены приказом ФНС от 02.11.2022 № ЕД-7-8/1047.

Его сроки подачи в налоговую перед уплатой авансов и налога в 2023 году такие:

- по авансу за 1 квартал – 25.04.2023;

- за 2 квартал – 25.07.2023;

- за 3 квартал – 25.10.2023;

- за 2023 год – 26.02.2024 (перенос с 25.02 воскресенья).

В уведомлении по земельному налогу для соответствующего квартала нужно указать следующий код (письмо ФНС от 30.12.2022 № 8-7-02/0001):

| 1 квартал 2023 | 34/01 |

| 2 квартал 2023 | 34/02 |

| 3 квартал 2023 | 34/03 |

| 2023 год | 34/04 |

Такое уведомление не нужно подавать, если нормативным актом местных властей предусмотрено, что организации в течение года не вносят авансовые платежи по земельному налогу.

Также см. Заполнение с 2023 года уведомления в налоговую об исчисленных налогах: правила.

КБК и др. реквизиты для уплаты

Код бюджетной классификации и заполнение ряда других реквизитов зависит от способа уплаты земельного налога.

Оплата земельного налога на ЕНП

Указывают специальный КБК ЕНП – 182 0 10 61201 01 0000 510, а также реквизиты получателя и его банка. Они едины для всех организаций и регионов, а также не зависят от способа уплаты налога:

| РЕКВИЗИТ ПЛАТЁЖКИ | КАК ЗАПОЛНИТЬ |

| Поле 13 – наименование и местонахождение банка получателя | “ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула” (для платежек на бумаге).

В электронной платежке поле заполнится автоматически после указания БИК банка получателя. |

| Поле 14 – БИК банка получателя | 017003983 |

| Поле 15 – номер счета банка получателя средств | 40102810445370000059 |

| Поле 16 | Укажите “Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)“ |

| Поле 17 – номер счета получателя | 03100643000000018500 |

| Поле 61 – ИНН получателя | 7727406020 |

| Поле 103 – КПП получателя | 770801001 |

Также обратите внимание на следующие особенности заполнения платёжки по земельному налогу в 2023 году:

- поле «Назначение платежа» оставляют пустым (вы сдавали в ИФНС уведомление об исчисленном налоге, поэтому ИФНС уже знает, какие суммы и куда распределить);

- в поле 101 «Статус плательщика» (рядом с видом платежа) – код 01;

- поле 105 «ОКТМО» – 0;

- поле 107 «Налоговый период» – 0.

Далее показан образец заполнения платёжки по земельному налогу на ЕНП в 2023 году:

Также см. Как правильно заполнить реквизиты платёжного поручения на ЕНП.

Перечисление платёжкой, заменяющей уведомление

Для юрлиц КБК по земельному налогу и авансовым платежам зависит от того, в каких границах находится земельный участок:

| ТЕРРИТОРИЯ | КБК 2023 ЗЕМЕЛЬНОГО НАЛОГА |

| Москвы, Санкт-Петербурга, Севастополя | 182 1 06 06031 03 1000 110 |

| Городских округов | 182 1 06 06032 04 1000 110 |

| Городских округов с внутригородским делением | 182 1 06 06032 11 1000 110 |

| Внутригородских районов | 182 1 06 06032 12 1000 110 |

| Межселенных территорий | 182 1 06 06033 05 1000 110 |

| Сельских поселений | 182 1 06 06033 10 1000 110 |

| Городских поселений | 182 1 06 06033 13 1000 110 |

| Муниципальных округов | 182 1 06 06032 14 1000 110 |

Перечислим особенности заполнения платёжного поручения по земельному налогу в отличие от платёжки на общий ЕНП, которое заменяет собой предварительную подачу уведомления:

- указывают КБК именно налога за землю, а не специальный КБК ЕНП;

- поле «Назначение платежа» в отличие от ЕНП не оставляют пустым, а указывают – «Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ»;

- в поле 101 показатель статуса плательщика – 02 (а не 01, как при ЕНП);

- поле 105 для ОКТМО – код места нахождения участка (а не 0, как при ЕНП);

- поле 107 – налоговый период. Например, для аванса за 1 квартал 2023 это КВ.01.2023 (а не 0, как при ЕНП).

Ниже показан пример заполнения платёжного поручения без уведомления по авансу земельного налога за 1 квартал 2023 года:

Также см. Как в 2023 году правильно заполнить платёжку взамен уведомления.

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2023 ГОД

ЗЕМЕЛЬНЫЙ НАЛОГ

ЗЕМЕЛЬНЫЙ НАЛОГ С ОРГАНИЗАЦИЙ

ЗЕМЕЛЬНЫЙ НАЛОГ С ОРГАНИЗАЦИЙ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ВНУТРИГОРОДСКИХ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ ГОРОДОВ ФЕДЕРАЛЬНОГО ЗНАЧЕНИЯ

| 182 1 06 06031 03 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06031 03 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ОРГАНИЗАЦИЙ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ОКРУГОВ

| 182 1 06 06032 04 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 04 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ОРГАНИЗАЦИЙ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ОКРУГОВ С ВНУТРИГОРОДСКИМ ДЕЛЕНИЕМ

| 182 1 06 06032 11 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 11 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ОРГАНИЗАЦИЙ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ВНУТРИГОРОДСКИХ РАЙОНОВ

| 182 1 06 06032 12 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 12 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ОРГАНИЗАЦИЙ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ МУНИЦИПАЛЬНЫХ ОКРУГОВ

| 182 1 06 06032 14 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 14 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ОРГАНИЗАЦИЙ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ МЕЖСЕЛЕННЫХ ТЕРРИТОРИЙ

| 182 1 06 06033 05 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06033 05 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ОРГАНИЗАЦИЙ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ СЕЛЬСКИХ ПОСЕЛЕНИЙ

| 182 1 06 06033 10 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06033 10 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ОРГАНИЗАЦИЙ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ПОСЕЛЕНИЙ

| 182 1 06 06033 13 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06033 13 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ

ЗЕМЕЛЬНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ВНУТРИГОРОДСКИХ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ ГОРОДОВ ФЕДЕРАЛЬНОГО ЗНАЧЕНИЯ

| 182 1 06 06041 03 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06041 03 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ОКРУГОВ

| 182 1 06 06042 04 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 04 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ОКРУГОВ С ВНУТРИГОРОДСКИМ ДЕЛЕНИЕМ

| 182 1 06 06042 11 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 11 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ВНУТРИГОРОДСКИХ РАЙОНОВ

| 182 1 06 06042 12 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 12 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ МУНИЦИПАЛЬНЫХ ОКРУГОВ

| 182 1 06 06042 14 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 14 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ МЕЖСЕЛЕННЫХ ТЕРРИТОРИЙ

| 182 1 06 06043 05 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 05 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ СЕЛЬСКИХ ПОСЕЛЕНИЙ

| 182 1 06 06043 10 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 10 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ, ОБЛАДАЮЩИХ ЗЕМЕЛЬНЫМ УЧАСТКОМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ПОСЕЛЕНИЙ

| 182 1 06 06043 13 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 13 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ (ПО ОБЯЗАТЕЛЬСТВАМ, ВОЗНИКШИМ ДО 1 ЯНВАРЯ 2006 ГОДА)

ЗЕМЕЛЬНЫЙ НАЛОГ, МОБИЛИЗУЕМЫЙ НА ТЕРРИТОРИЯХ ВНУТРИГОРОДСКИХ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ ГОРОДОВ ФЕДЕРАЛЬНОГО ЗНАЧЕНИЯ

| 182 1 09 04051 03 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 09 04051 03 2100 110 | Пени по платежу |

| 182 1 09 04051 03 2200 110 | Проценты по платежу |

| 182 1 09 04051 03 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ, МОБИЛИЗУЕМЫЙ НА ТЕРРИТОРИЯХ ГОРОДСКИХ ОКРУГОВ

| 182 1 09 04052 04 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 09 04052 04 2100 110 | Пени по платежу |

| 182 1 09 04052 04 2200 110 | Проценты по платежу |

| 182 1 09 04052 04 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ, МОБИЛИЗУЕМЫЙ НА ТЕРРИТОРИЯХ ГОРОДСКИХ ОКРУГОВ С ВНУТРИГОРОДСКИМ ДЕЛЕНИЕМ

| 182 1 09 04052 11 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 09 04052 11 2100 110 | Пени по платежу |

| 182 1 09 04052 11 2200 110 | Проценты по платежу |

| 182 1 09 04052 11 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ, МОБИЛИЗУЕМЫЙ НА МЕЖСЕЛЕННЫХ ТЕРРИТОРИЯХ

| 182 1 09 04053 05 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 09 04053 05 2100 110 | Пени по платежу |

| 182 1 09 04053 05 2200 110 | Проценты по платежу |

| 182 1 09 04053 05 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ, МОБИЛИЗУЕМЫЙ НА ТЕРРИТОРИЯХ СЕЛЬСКИХ ПОСЕЛЕНИЙ

| 182 1 09 04053 10 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 09 04053 10 2100 110 | Пени по платежу |

| 182 1 09 04053 10 2200 110 | Проценты по платежу |

| 182 1 09 04053 10 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЗЕМЕЛЬНЫЙ НАЛОГ, МОБИЛИЗУЕМЫЙ НА ТЕРРИТОРИЯХ ГОРОДСКИХ ПОСЕЛЕНИЙ

| 182 1 09 04053 13 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 09 04053 13 2100 110 | Пени по платежу |

| 182 1 09 04053 13 2200 110 | Проценты по платежу |

| 182 1 09 04053 13 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

Правила оформления платёжки по ЕНП

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.

Главная

→ Календарь

→

Земельный налог за 2022 г.

Срок уплаты истек 28 февраля 2023 г.

Внимание: точный срок уплаты смотрите в НПА по месту нахождения земли!

Внимание! Новый срок уплаты. Внимание! С образцами заполнения платежек на уплату налогов/взносов как в рамках ЕНП, так и в обычном порядке, можно ознакомиться на промостранице ФНС https://www.nalog.gov.ru/rn77/ens/

Земельный налог для юридических лиц: кто платит

Земельный налог уплачивают организации, обладающие земельным участком (п. 1 ст. 388 НК РФ):

- на праве собственности;

- на праве постоянного (бессрочного) пользования.

Земельный налог: КБК

КБК, на который в 2022 г. уплачивается налог/авансовый платеж, зависит от места расположения земельного участка:

| Место расположения земельного участка | КБК |

|---|---|

| В границах внутригородских муниципальных образований городов федерального значения | 182 1 06 06031 03 1000 110 |

| В границах городских округов | 182 1 06 06032 04 1000 110 |

| В границах городских округов с внутригородским делением | 182 1 06 06032 11 1000 110 |

| В границах внутригородских районов | 182 1 06 06032 12 1000 110 |

| В границах межселенных территорий | 182 1 06 06033 05 1000 110 |

| В границах сельских поселений | 182 1 06 06033 10 1000 110 |

| В границах городских поселений | 182 1 06 06033 13 1000 110 |

| В границах муниципальных округов | 182 1 06 06032 14 1000 110 |

С 2023 г. КБК, указываемые в поле 104 платежки, зависят от выбранного способа уплаты.