Уведомление об исчисленных суммах

Для чего нужно представлять уведомление?

Для распределения ЕНП по платежам с авансовой системой расчетов. Это касается тех случаев, когда декларация подается позже, чем срок уплаты налога. Для таких ситуаций вводится новая форма документа

— уведомление об исчисленных суммах.

В нем пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумма. Уведомление многострочное. В одном документе можно указать информацию по всем авансам каждого обособленного подразделения.

Примеры заполнения для разных налогов

НДФЛ за период с 01.01.2023 по 22.01.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1200.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

21/01 |

| 6 | Отчетный (календарный) год | 2023 |

НДФЛ за период с 23.01.2023 по 22.02.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1300.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

21/02 |

| 6 | Отчетный (календарный) год | 2023 |

НДФЛ за период с 23.12.2023 по 31.12.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1500.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/04 |

| 6 | Отчетный (календарный) год | 2023 |

УСН за I квартал 2023 года

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210501011011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 4000.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/01 |

| 6 | Отчетный (календарный) год | 2023 |

Имущество организаций за полугодие 2023 года

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210602010021000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 2500.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/02 |

| 6 | Отчетный (календарный) год | 2023 |

Суммы в уведомлении отражаются за каждый конкретный период или нарастающим итогом?

Суммы в уведомлении отражаются за каждый конкретный период.

Например, если по УСН за первый квартал исчислена сумма 1000 руб., за полугодие (1 квартал + 2 квартал) – 3000 руб., то в уведомлении за 2 квартал вам необходимо указать сумму 2000 руб.

По какой форме подавать уведомление

Форма по КНД 1110355 — уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Памятка по порядку предоставления и заполнения уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов с 01.01.2023

Можно ли в 2023 году вместо уведомлений по-прежнему предоставлять платежные поручения?

В течение 2023 года предусмотрена возможность не подавать уведомление, а по-прежнему предоставлять в банк платежку с заполненными реквизитами. Налоговая на основании этого сама сформирует начисленные суммы. Но здесь важно правильно заполнить платежку и проставить в ней статус плательщика «02». Из нее инспектор должен точно понять, какой это бюджет, налог, какой у него период и какую сумму необходимо внести.

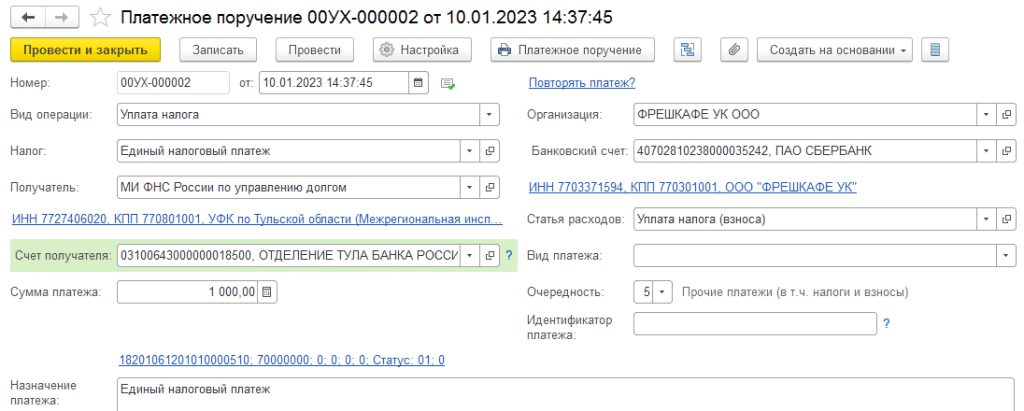

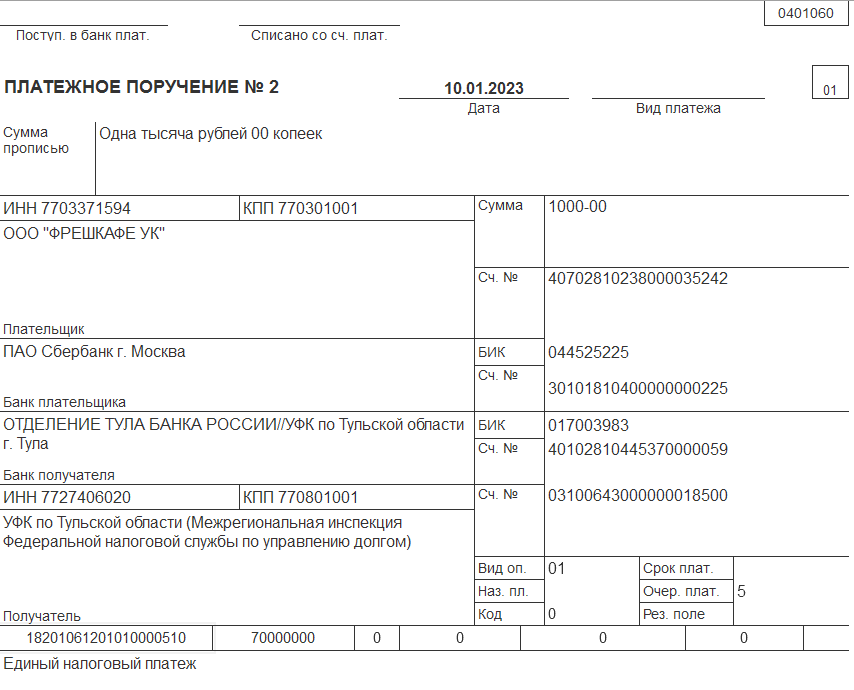

Пример заполнения платежного поручения вместо подачи уведомления

Минусы такой альтернативы:

- необходимо заполнить и предоставить в банк платежки по всем авансам и обособленным подразделениям, заполнив 15 реквизитов в каждом платежном поручении;

- исправить ошибку в платежке можно только подав уведомление.

По каким налогам представлять уведомление

Юридические лица и индивидуальные предприниматели подают уведомление:

- по НДФЛ

- страховым взносам

- имущественным налогам юрлиц

- упрощенной системе налогообложения

В какие сроки подавать уведомление

Не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов и взносов.

Скачать график представления по всем налогам

Основные ошибки в уведомлениях

Семь ошибок, которые плательщики допускают при формировании Уведомления об исчисленных суммах налогов.

Период необходим для правильного определения срока уплаты, а также однозначной связи с налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым Уведомлением.

В 2023 году Уведомление нужно подавать только по срокам уплаты, которые будут в этом году, если не сдается декларация.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется, только Декларацию по итогам года, если обязанность по представлению такой Декларации предусмотрена Налоговым кодексом Российской Федерации.

В случае указания неправильного периода Вам будет направлено сообщение, что указанный отчетный период невозможен для этой обязанности (например указали вместо квартального месячный период).

Уведомление представляется только по следующим налогам:

- Организации — транспортный, земельный налог и налог на имущество, налог на прибыль для налоговых агентов.

- Организации и ИП — УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если Вы представили Уведомление с неправильным КБК или КБК, по которому предоставление Уведомления не требуется, Вам придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать Уведомление с правильными реквизитами и представить его заново.

Уведомление необходимо для определения исчисленной суммы по налогу (авансовому платежу по налогу, взносу), по которым уплата осуществляется до представления Деклараций (расчетов), а также по налогу (авансовому платежу по налогу), в отношении которых обязанность представления Декларации не установлена.

Поэтому если Декларация (расчет) представлена, то для налогового органа достаточно информации об исчисленных суммах из Декларации (расчета).

В приеме такого Уведомления будет отказано. Вам придет сообщение, что Декларация по данным, указанным в Уведомлении, принята.

Исключение – представление Уведомления об исчисленной сумме налога на имущество организаций возможно после представления Декларации по этому налогу за аналогичный налоговый период, если Уведомление относится к исчислению налога за объекты налогообложения, по которым обязанность представления Декларации не установлена (объекты недвижимости российских организаций, налоговая база по которым определяется исходя из кадастровой стоимости).

По Налоговому кодексу Российской Федерации на все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации), установлен режим «резерва» — эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется.

Если Вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все Ваши платежи перестанут считаться уплаченными вовремя и может начислиться пеня. Уточнятся суммы посредством сдачи декларации за 2022 год.

По транспортному налогу, налогу на имущество организаций, земельному налогу действуют следующие особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы была в 2022 году, то после уплаты итоговой суммы налога в 2023 году представляется Уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

- КБК

- ОКТМО

- неверно указан или вообще не указан отчетный период.

Пример. Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты (17.02.2023), будет невозможно определить, к какому сроку относить платеж.

Важно в платежке указывать реквизиты, которые позволят однозначно соотнести их с соответствующей Декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у плательщика могут задвоиться начисления по Уведомлению, представленному в виде платежки, и итоговой Декларации (расчете).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Например, по НДФЛ за период с 23 января по 22 февраля — указать срок 28.02.2023 или «МС.02.2023».

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указать полную сумму оплаты к сроку. Если Вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не увеличивает сумму начислений.

В этой ситуации платежи не смогут сформировать уведомлений. Как уведомление может быть учтен последний платеж, что повлечет заниженную сумму начислений по сроку 28 число месяца.

Если Вы все же сделали несколько платежей, то для корректного исчисления налога и учета его органами ФНС нужно представить уведомление об исчисленных суммах.

Как исправить ошибку в уведомлении

Нужно направить в налоговый орган новое уведомление с верными реквизитами — только в отношении обязанности, по которой произошла ошибка.

| Где ошибка | Что делать |

|---|---|

| В сумме |

|

| В иных данных |

|

Как подать уведомление

- по ТКС с усиленной квалифицированной электронной подписью

- через ЛК налогоплательщика с усиленной квалифицированной электронной подписью

- на бумаге, если допускается такой способ представления (например, при среднесписочной численности за предшествующий календарный год не более 100 человек)

Уведомление предоставляется в налоговый орган по месту учета налогоплательщика.

В бухгалтерских системах для сдачи отчетности предусмотрена работа с уведомлениями.

Как это будет реализовано в учетных (бухгалтерских) системах?

1С

Контур

СБИС

Порядок подключения к API ЕНС

Что делать, если не согласны с сальдо ЕНС?

Если у вас есть вопросы по сальдо ЕНС и его детализации, вы можете обратиться письменно через ЛК, ТКС или иным способом провести сверку с налоговым органом.

Если необходимо срочно отменить меры взыскания или получить справку о расчетах с учетом временно непроведенных платежей, вы можете обратиться через сервис «Оперативная помощь: разблокировка счета и вопросы по ЕНС

»:

- введите в сервисе сведения о себе и контактный номер телефона;

- из списка вопросов выберите «Не согласен с сальдо ЕНС, требуется актуализация».

Специалист свяжется с вами для уточнения причины обращения.

Рекомендации по заполнению и представлению уведомлений при исчислении налогов на имущество организаций

При уплате в 2023 г. транспортного налога за налоговый период 2022 года, Уведомление должно содержать только сумму налога за налоговый период 2022 года (а не сумму авансовых платежей, уплаченных до 01.01.2023). При этом сумма налога, подлежащая уплате в бюджет налогоплательщиками-организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода (пункт 2 статьи 362 НК РФ).

По транспортному и земельному налогам (за налоговый период 2020 года и последующие периоды) и по налогу на имущество организаций (за налоговый период 2022 года и последующие периоды в части принадлежащих налогоплательщикам — российским организациям объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость) порядок заполнения налоговой декларации (расчета) законодательством о налогах и сборах не установлен.

В данном случае рекомендуется указывать КПП:

- для российских организаций – в соответствии со свидетельством о постановке на учет российской организации в налоговом органе по месту её нахождения;

- для иностранной организации, осуществляющей деятельность на территории Российской Федерации через постоянное представительство в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе;

- для иностранной организации, не осуществляющей деятельность на территории Российской Федерации через постоянное представительство в соответствии с уведомлением о постановке на учет иностранной организации в налоговом органе.

При этом реквизит «КПП, указанный в соответствующей налоговой декларации (расчете)» Уведомления не используется при проведении в автоматизированной информационной системе налоговых органов квитирования с начислениями указанных налогов, содержащихся в сообщениях об исчисленных налоговым органом суммах транспортного налога, налога на имущество организаций, земельного налога, в связи с наличием иных идентификаторов, таких как ИНН, КБК, ОКТМО, налоговый (отчетный) период.

По налогу на имущество организаций (за налоговый период 2022 года и последующие периоды в части принадлежащих налогоплательщикам — российским организациям объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость) обязанность по представлению налоговой декларации (расчета) НК РФ не установлена.

Вместе с тем, налогоплательщики — российские организации исполняют обязанность по представлению налоговой декларации по налогу на имущество организаций в части объектов налогообложения, налоговая база по которым определяется как их среднегодовая стоимость; а налогоплательщики -иностранные организации – по всем объектам налогообложения независимо от порядка определения налоговой базы.

Следовательно, после представления налоговой декларации по налогу на имущество организаций уведомление об исчисленной сумме того же налога за тот же (указанный в налоговой декларации) налоговый (отчетный) период по объектам налогообложения, указанным в налоговой декларации, представлять не требуется.

Однако уведомление об исчисленной сумме налога на имущество организаций в отношении объектов налогообложения, сведения о которых не подлежат включению в налоговую декларацию (принадлежащие налогоплательщикам — российским организациям объекты налогообложения, налоговая база по которым определяется как их кадастровая стоимость), должно представляться независимо от представления налоговой декларации по налогу на имущество организаций: до или после представления налоговой декларации.

Изменения НК РФ в части обязанности подачи Уведомлений вступили в силу с 1 января 2023 г. и не распространяются на порядок уплаты налогов (авансовых платежей по налогам), действовавший до 2023 г.

Таким образом, если уплата земельного налога произведена организацией в 2022 г. полностью за весь налоговый период 2022 г., Уведомление за этот налоговый период представлять не требуется.

В рассматриваемом случае после уплаты налога за налоговый период 2022 года и представления налоговой декларации по налогу на имущество организаций уведомление об исчисленной сумме того же налога за тот же (указанный в налоговой декларации) налоговый (отчетный) период по объектам налогообложения, указанным в налоговой декларации, представлять не требуется.

Если организацией ошибочно представлено Уведомление без учета вышеуказанных условий, целесообразно в возможно короткий срок представить уточненное Уведомление (за соответствующий налоговый (отчетный) период, в котором не указывать суммы налога (авансовых платежей по налогу) к уплате.

Да, должна.

Уведомление представляется в налоговый орган в том числе, если обязанность по представлению налоговой декларации (расчета) не установлена НК РФ (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений).

Уведомление представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам.

При этом в 2023 г. налогоплательщики — российские организации не включают в налоговую декларацию по налогу на имущество организаций сведения об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость, а также все налогоплательщики не представляют в течение налогового периода 2023 г. в налоговый орган расчеты по налогу (пункты 1, 6 статьи 386 НК РФ).

Таким образом, при уплате в течение 2023 г. авансовых платежей по налогу за отчетные периоды 2023 г., а затем суммы налога в отношении объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость, имеются вышеуказанные условия для представления уведомлений.

Срок уплаты земельного налога за налоговый период 2023 г. установлен не позднее 28 февраля года, следующего за истекшим налоговым периодом.

Таким образом, в рассматриваемом случае Уведомление должно быть представлено не позднее 26-го февраля 2024 г. (т.е. ближайший рабочий день после выходного дня – 25-ого февраля 2024 г.).

В случае заполнения Уведомления после перерасчета авансовых платежей по налогам за 1, 2, 3 отчетные периоды 2022 года

в поле:

1) «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» указывается сумма авансовых платежей за 1, 2, 3 отчетные периоды 2022 года (одной суммой),

2) «Отчетный (налоговый) период (код)/Номер месяца (квартала)» указывается код «34/03»

3) «Отчетный (календарный) год» указывается «2022».

Все особенности заполнения Уведомлений смотрите в Приказе ФНС России, а также в Памятке по порядку предоставления и заполнения уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов с 01.01.2023.

Для организаций отчетными периодами по имущественным налогам являются:

- для транспортного налога – 1, 2 и 3 квартал (пункт 2 статьи 360 НК РФ);

- для налога на имущество организаций – 1 квартал, полугодие и девять месяцев календарного года (для налогоплательщиков, исчисляющих налог исходя из кадастровой стоимости –1, 2 и 3 квартал календарного года) (пункт 2 статьи 379 НК РФ);

- для земельного налога –1, 2 и 3 квартал календарного года (пункт 2 статьи 393 НК РФ).

Авансовые платежи по налогам на имущество подлежат уплате организациями в срок не позднее 28-го числа месяца, следующего за истекшим отчетным периодом. Уведомление представляется не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих авансовых платежей по налогам.

Необходимо учитывать, что согласно части 14 статьи 4 Федерального закона от 14.07.2022 № 263-ФЗ организации могут воспользоваться правом на представление в течение 2023 года Уведомлений в виде распоряжений на перевод денежных средств в уплату платежей в бюджет при условии, что ранее ими не представлялись Уведомления.

Поскольку уплата авансовых платежей по налогам на имущество за отчетные периоды 2023 года не сопровождается представлением в налоговые органы налоговых деклараций (расчетов) и осуществляется в качестве единого налогового платежа, то без Уведомлений такие авансовые платежи при наступлении установленного НК РФ срока их уплаты не будут распределены по реквизитам КБК и ОКТМО в бюджет по месту нахождения объектов налогообложения, а поступят на ЕНС.

Затем принадлежность сумм денежных средств, внесенных на ЕНС, определится на основании совокупной обязанности налогоплательщика в следующей последовательности: сначала будет погашена недоимка, начиная с налога с более ранним сроком уплаты, затем обязательства с текущим сроком уплаты, после этого пени, проценты и штрафы. Если денег недостаточно и сроки уплаты совпадают, то ЕНП распределится пропорционально суммам таких обязательств (пункт 8 статьи 45 НК РФ).

В рассматриваемом случае совокупная обязанность будет сформирована не на основе Уведомлений, а исходя из направленного организации сообщения об исчисленных налоговым органом суммах налогов на имущество и (или) представленной организации налоговой декларации (по налогу на имущество, исчисляемому исходя из среднегодовой стоимости) (подпункты 1, 7 пункта 5 статьи 11.3 НК РФ).

При этом за непредставление уведомления предусмотрена ответственность по статье 126 НК РФ.

Необходимо учитывать, что согласно части 14 статьи 4 Федерального закона от 14.07.2022 № 263-ФЗ организации могут воспользоваться правом на представление в течение 2023 года Уведомлений в виде распоряжений на перевод денежных средств в уплату платежей в бюджет при условии, что ранее ими не представлялись Уведомления.

Совокупная обязанность формируется и подлежит учету на ЕНС на основе Уведомлений со дня их представления, но не ранее наступления срока уплаты соответствующих налогов, авансовых платежей по налогам и до дня представления налоговой декларации (расчета) по соответствующим налогам, авансовым платежам по налогам, указанным в Уведомлении, или направления налоговым органом сообщений об исчисленных суммах налогов либо по истечении десяти дней со дня окончания срока, установленного законодательством о налогах и сборах для представления указанных налоговых деклараций (расчетов), в случае их непредставления (подпункт 5 пункта 5 статьи 11.3 НК РФ).

Таким образом, в рассматриваемой ситуации совокупная обязанность (в части, касающейся авансовых платежей по налогам на имущество за первый отчетный период 2023 года) сформируется и будет учтена на ЕНС на основе первого Уведомления – в отношении транспортного налога и налога на имущество организаций, а в отношении земельного налога – на основе второго Уведомления, относящегося к тому же отчетному периоду, КБК, ОКТМО.

Уведомление представляется в случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена НК РФ (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений) (пункт 9 статьи 58 НК РФ).

По транспортному и земельному налогам за налоговый период 2020 года и последующие периоды обязанность по представлению налоговой декларации (расчета) НК РФ не установлена (часть 9 статьи 3 Федерального закона от 15.04.2019 № 63-ФЗ). По налогу на имущество организаций за налоговый период 2022 года и последующие периоды (в части принадлежащих организациям объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость) обязанность по представлению налоговой декларации (расчета) НК РФ не предусмотрена (часть 17 статьи 10 Федерального закона от 02.07.2021 № 305-ФЗ).

Уведомление используется для формирования совокупной обязанности, учитываемой на ЕНС, со дня их представления, но не ранее наступления срока уплаты соответствующих налогов, авансовых платежей по налогам и до дня представления налоговой декларации (расчета) по соответствующим налогам, авансовым платежам по налогам, указанным в Уведомлении, или направления налоговым органом сообщений об исчисленных суммах налогов либо по истечении десяти дней со дня окончания срока, установленного законодательством о налогах и сборах для представления указанных налоговых деклараций (расчетов), в случае их непредставления (подпункт 5 пункта 5 статьи 11.3 НК РФ).

С учетом изложенного Уведомление за налоговый период 2022 года, уплаченных в 2023 году, должно быть представлено в срок, предусмотренный абзацем вторым пункта 9 статьи 58 НК РФ (не позднее 27.02.2023), за исключением Уведомления, относящегося к суммам налога на имущество организаций, указанным в ранее представленной налоговой декларации за налоговый период 2022 года.

Региональные налоги (включая налог на имущество организаций и транспортных налог) на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области могут быть установлены и введены в действие законами указанных субъектов Российской Федерации о налогах начиная с налогового периода, дата начала которого приходится на 1 января 2024 года. Местные налоги (включая земельный налог) на территориях вышеперечисленных субъектов Российской Федерации могут быть установлены и введены в действие нормативными правовыми актами представительных органов муниципальных образований указанных субъектов Российской Федерации о налогах начиная с налогового периода 2024 года (части 6, 7 статьи 5 Федерального закона от 28.12.2022 № 564-ФЗ).

Уведомление представляется в налоговый орган не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам (пункт 9 статьи 58 НК РФ).

Поскольку для налогового периода 2023 года налоги на имущество в отношении объектов налогообложения, расположенных на территории Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области, не установлены и, соответственно, их уплата не предусмотрена, обязанность представлять Уведомления по указанным налогам (авансовым платежам по налогам) в отношении вышеуказанных объектов налогообложения для налогового (отчетного) периода 2023 года отсутствует.

Совокупная обязанность формируется и подлежит учету на ЕНС на основе в т.ч. (подпункты1, 5 пункта 5 статьи 11.3 НК РФ):

- Уведомлений со дня их представления, но не ранее наступления срока уплаты соответствующих налогов, авансовых платежей по налогам и до дня представления налоговой декларации (расчета) по соответствующим налогам, указанным в Уведомлении, или направления налоговым органом сообщений об исчисленных суммах налогов либо по истечении десяти дней со дня окончания срока, для представления указанных налоговых деклараций (расчетов), в случае их непредставления;

- налоговых деклараций (расчетов) со дня их представления, но не ранее наступления срока уплаты соответствующих налогов (авансовых платежей по налогам), если иное не предусмотрено подпунктом 3 пункта 5 статьи 11.3 НК РФ.

Таким образом, в рассматриваемом случае в совокупной обязанности, учитываемой на ЕНС, будут отражены следующие суммы налога на имущество организаций за налоговый период 2022 года: 100 000 рублей в соответствии с налоговой декларацией и 50 000 рублей в соответствии с уведомлением.

При этом сумма налога, указанная в Уведомлении, не относящаяся к объектам налогообложения, по которым представлена налоговая декларация и исчислен налог, исходя из их среднегодовой стоимости, будет использоваться налоговым органом для сопоставления с суммой налога за аналогичный налоговый период, которая отражается в сообщении налогового органа об исчисленной сумме налога на имущество организаций исходя из кадастровой стоимости, направляемого в соответствии с пунктом 6 статьи 386 НК РФ.

Совокупная обязанность формируется и подлежит учету на ЕНС на основе в т.ч. (подпункты1, 5 пункта 5 статьи 11.3 НК РФ):

- Уведомлений со дня их представления, но не ранее наступления срока уплаты соответствующих налогов, авансовых платежей по налогам и до дня представления налоговой декларации (расчета) по соответствующим налогам, указанным в Уведомлении, или направления налоговым органом сообщений об исчисленных суммах налогов либо по истечении десяти дней со дня окончания срока, для представления указанных налоговых деклараций (расчетов), в случае их непредставления;

- налоговых деклараций (расчетов) со дня их представления, но не ранее наступления срока уплаты соответствующих налогов (авансовых платежей по налогам), если иное не предусмотрено подпунктом 3 пункта 5 статьи 11.3 НК РФ.

Таким образом, в рассматриваемом случае в совокупной обязанности, учитываемой на ЕНС, будут отражены следующие суммы налога на имущество организаций за налоговый период 2022 года: 100 000 рублей в соответствии с налоговой декларацией и 150 000 рублей в соответствии с Уведомлением.

При этом сумма налога, указанная в Уведомлении, не относящаяся к объектам налогообложения, по которым представлена налоговая декларация и исчислен налог, исходя из их среднегодовой стоимости, будет использоваться налоговым органом для сопоставления с суммой налога за аналогичный налоговый период, которая отражается в сообщении налогового органа об исчисленной сумме налога на имущество организаций исходя из кадастровой стоимости, направляемого в соответствии с пунктом 6 статьи 386 НК РФ.

Управление Федерального казначейства по г. Москве в связи с переходом на Систему казначейских платежей информирует об изменениях с 01 января 2021 г. реквизитов счета, необходимых для осуществления перевода денежных средств в уплату налогов, сборов, страховых взносов и иных обязательных платежей в бюджеты.

|

Наименование реквизита Управления |

Действует до 01.01.2021 |

Действует с 01.01.2021 |

|

Реквизиты плательщика изменяются в случае, если плательщику открыт лицевой счет в органе Федерального казначейства или в финансовом органе субъекта Российской Федерации (муниципального образования) |

||

|

Реквизиты получателя платежа |

||

|

БИК получателя |

044525000 |

004525988 |

|

Наименование Банка получателя платежа |

ГУ БАНКА РОССИИ ПО ЦФО г. Москва |

ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва |

|

Счет банка получателя |

— |

40102810545370000003 |

|

Счет получателя |

40101810045250010041 |

03100643000000017300 |

По вопросу указания иных реквизитов при уплате платежей в бюджет следует обращаться к администратору доходов бюджета.

Более подробная информация о реквизитах счетов Управления Федерального казначейства по г. Москве, подлежащих изменению с 01.01.2021 размещена на сайте Управления в сети Интернет по адресу moscow.roskazna.gov.ru в разделе «Документы»/«Система казначейских платежей»/«Методические материалы».

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

10.01.2023

С 1 января 2023 года изменился порядок перечисления налоговых платежей в бюджетную систему РФ. Теперь уплата любых налогов (за отдельным исключением) осуществляется посредством единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

С 1 января 2023 года все платежи зачисляются на единый казначейский счет в УФК по Тульской области. ФНС РФ в своем сообщении привела реквизиты платежного поручения, которые необходимо указывать при уплате единого налогового платежа.

Согласно устным разъяснениям представителей ФНС РФ, налоговые платежи пока можно вносить и по старым реквизитам, поскольку такие платежи будут все равно зачислены на единый налоговый счет. В частности, в ходе Единого онлайн-семинара 1С, который прошел 14 декабря 2022 года, глава управления взыскания задолженности ФНС РФ Наталья Шалыгина отметила: «Налогоплательщики, которые заплатят с 1 января 2023 года налоги не на единый налоговый платеж, а заполнят платежное поручение по старым правилам, такой платеж все равно будет отнесен органами Федерального казначейства на единый налоговый платеж».

Таким образом, если банк не проводит платежные поручения с новыми едиными реквизитами (например, из-за указания в поле ОКТМО значения «ноль» или при указании в статусе плательщика для предпринимателя значения «01»), в сложившихся условиях полагаем возможным налоговые платежи уплачивать по «старым» реквизитам. Однако делать это следует в исключительных случаях, когда банк не проводит налоговые платежи по новым реквизитам, указанным ФНС РФ.

В подобных ситуациях рекомендуем также формировать и отправлять в налоговые органы уведомления и не полагаться только на сведения, которые указаны в платежном поручении.

Обращаем внимание, в решениях 1С в платежных поручениях проставляется ОКТМО Тульской области, по аналогии с другими реквизитами единого налогового платежа. Такой вариант заполнения платежных поручений безопасен с точки зрения исполнения налоговых обязательств, с одной стороны, и исключает отказ в проведении платежа со стороны банка – с другой. Однако, если банк проводит платежное поручение со значением «ноль» в поле «ОКТМО», то налогоплательщику рекомендуется вручную исправить на «ноль» значение в поле ОКТМО.

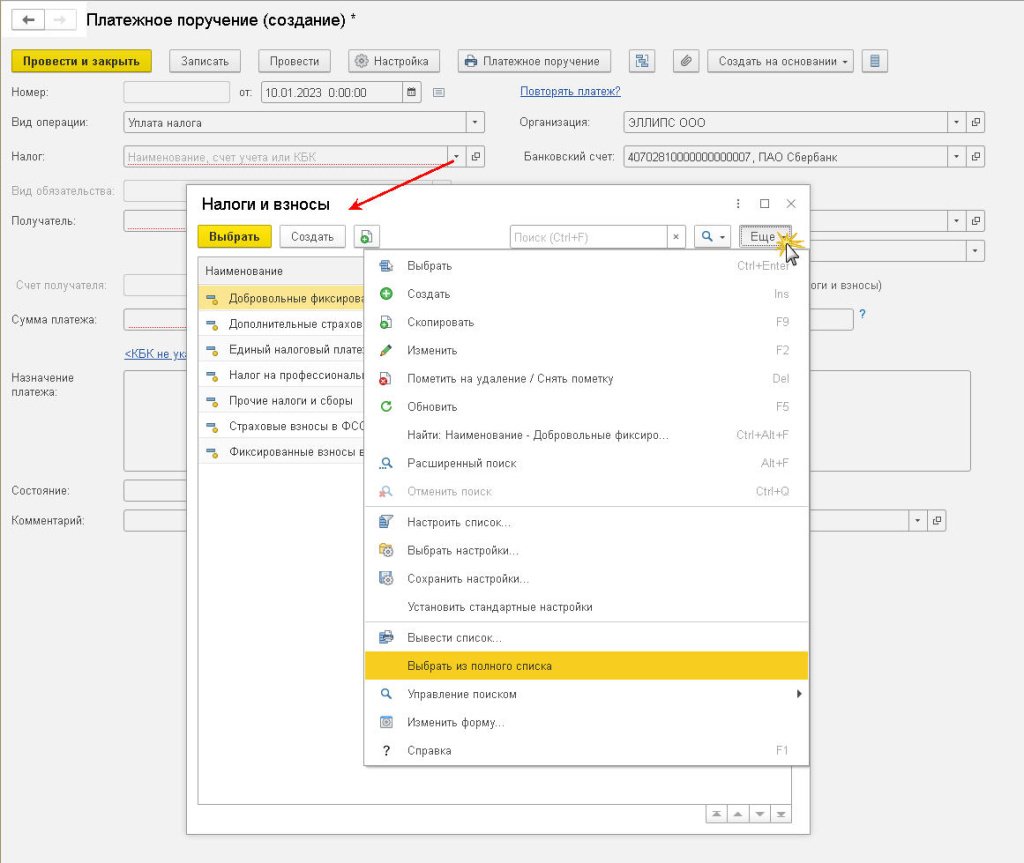

В «1С:Бухгалтерии 8» (ред. 3.0) при создании платежки «по старому налогу» (не ЕНП) нужно открыть форму выбора налогов и использовать команду Еще — Выбрать из полного списка.

Пример заполнения платежного поручения в «1С:Бухгалтерии 8» (ред. 3.0):

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Предложения партнеров

- Где купить СОФТ

- Вакансии фирм-партнеров «1С»

Обучение пользователей продуктов 1С

- Центры Сертифицированного Обучения

- Интернет курсы обучения «1С»

- Самоучители

- Учебный центр № 1

- Учебный центр № 3

- Сертификация по «1С:Профессионал»

- Организация обучения под заказ

- Книги по 1С:Предприятию

Для уплаты ЕНП с 2023 года для каждого налогоплательщика откроется его персональный единый налоговый счет (ЕНС). Этот счет открывается не в банке, а в Казначействе. Откроет и будет вести ЕНС налоговая служба. Как узнать номер ЕНС и его реквизиты, расскажем далее.

Какой номер у ЕНС и как его узнать

Чтобы платить ЕНП, номер ЕНС налогоплательщику не потребуется. Единый налоговый счет привязан к ИНН. Соответственно, зачисляться на ЕНС и расходоваться с него деньги будут по ИНН.

Подробнее о ЕНС читайте в нашей статье.

Чтобы перечислить ЕНП ФНС рекомендует использовать свои сервисы или сформировать платеж в учетной (бухгалтерской) системе. При этом реквизиты ЕНС будут заполнены автоматически:

- в Личном кабинете или учетной (бухгалтерской) системе нужно заполнить только сумму платежа;

- в сервисе «Уплата налогов и пошлин» нужно заполнить ИНН/КПП плательщика и сумму платежа.

При уплате ЕНП в Личном кабинете надо перейти на вкладку «Пополнение ЕНС» и выбрать действие:

- пополнение своего ЕНС или ЕНС третьего лица;

- формирование платежки или оплату картой.

И задать сумму платежа и счет списания (свой банковский).

После подтверждения платежа деньги уйдут налоговикам, которые распорядятся ими по назначению.

Также в ЛК будет возможно отслеживать сальдо ЕНС и предстоящие платежи. Соответствующий функционал ЛК сейчас у ФНС в разработке.

В счет каких платежей и в какой очередности зачтут ЕНП, читайте здесь.

Подготовиться к уплате налогов в 2023 году вам поможет удобный навигатор по ЕНП от «КонсультантПлюс». Если у вас еще нет доступа к этой правовой системе, получите пробный доступ. Это бесплатно.

Реквизиты ЕНС

Перечислять ЕНП можно будет и платежкой через банк. Сейчас Минфин готовит новые правила заполнения платежных поручений для ЕНП с 2023 года. До официального утверждения новых правил заполнения платежек и вступления их в силу формировать распоряжения о переводе денежных средств в уплату налогов, сборов, страховых взносов следует в соответствии с нормами приложения № 2 к приказу от 12.11.2013 № 107н, говорит Минфин в письме от 22.09.2022 № 21-01-09/92156.

Что касается реквизитов ЕНС, то, по сообщению ФНС, с 2023 года для всех налогоплательщиков — представителей бизнеса будет действовать отдельный казначейский счет Управления Федерального казначейства по Тульской области.

ВАЖНО! При заполнении платежного поручения особое внимание необходимо обращать на заполнение реквизита 17 — «Номер счета получателя средств», отмечают в налоговой службе.

Для заполнения платежных документов необходимо указывать следующие реквизиты:

| НОМЕР (ПОЛЯ) РЕКВИЗИТА ПЛАТЕЖНОГО ДОКУМЕНТА | НАИМЕНОВАНИЕ (ПОЛЯ) РЕКВИЗИТА ПЛАТЕЖНОГО ДОКУМЕНТА | ЗНАЧЕНИЕ |

|---|---|---|

| 7 | Сумма | указывается общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | «01» |

| 102 | КПП плательщика | «по месту постановки на учет организации (при наличии филиалов (обособленных подразделений) — головной организации)» |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | N Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | — |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | 0 |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образцы заполнения платежных поручений по ЕНП

- Пример заполнения платежки по ЕНП от ФНС (см. промо-страницу):

- Пример заполнения платежного поручения на отдельные налоги, взносы при их уплате в 2023 году без подачи уведомления (см. промо-страницу):

Итоги

Отдельного номера у ЕНС, открытого налогоплательщику для уплаты ЕНП с 2023 года, не будет. Зачисление и списание средств с единого счета будет производиться по ИНН. Реквизиты для платежей на ЕНС будут в УФК по Тульской области, но с указанием места постановки на учет.

Реквизиты для уплаты налогов с 1 января 2023 года

Реквизиты для уплаты налогов

с 1 января 2023 года

С 1 января 2023 года все налоговые платежи уплачиваются на единый казначейский счет (ЕНС) Управления Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом), вне зависимости от адреса регистрации и ведения деятельности ООО или ИП

Новые реквизиты для заполнения платежного поручения на уплату налогов приведены в таблице:

Образец заполнения платежного поручения для уплаты налогов, входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения для уплаты налогов, не входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения при уплате платежей на основании которых формируется уведомление об исчисленных суммах

Новая форма учета налоговых платежей в бюджетную систему Российской Федерации с 01 января 2023 года

Единый налоговый платеж создан для упрощения уплаты налогов для НП. Плательщикам не понадобится указывать КБК, ОКТМО, назначение платежа, отчетный период, сроки по каждому налогу. Вместо разных платежек на отдельные налоги нужно будет перечислять общую сумму на единый налоговый счет Федерального казначейства.

В рамках ЕНП понадобится перечислять платеж в счет уплаты налогов и взносов, а также представлять отчетность не позднее единых установленных сроков (за некоторыми исключениями)

При этом появится еще одно важное новшество – обязанность налогоплательщиков, кроме сдачи деклараций (расчетов) представлять в налоговые инспекции уведомления об исчисленных суммах налогов

Единый налоговый счет это:

- консолидация всех обязательств по налогоплательщику

- свернутое сальдо по всем налогам в целом по налогоплательщику с учетом всех его обособленных подразделений. Оно может быть положительное, отрицательное и нулевое)

Перечисленные на единый счет денежные средства в качестве ЕНП будут автоматически распределяться инспекциями в счет уплаты налогов, страховых взносов и иных обязательных платежей в соответствии с установленной очерёдностью.

Единый налоговый платеж будет распределяться в следующей последовательности (очередности):

- недоимка

- текущие налоги и страховые взносы

- пени

- проценты

- штрафы

Если на дату платежа на ЕНС денег не достаточно, их распределят пропорционально величине обязательств. Одной из причин, когда обязанность по уплате не признается исполненной, является неправильное указание номера счета Федерального казначейства и наименование банка получателя

Какие налоги с 01 января 2023 года платятся единым платежом, а какие нет

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа

Что будет при ошибках в платежах

С 2023 года перестают действовать правила, которые разрешают уточнять платежи практически при любой ошибке (главное — чтобы платеж попал в бюджет)

С 2023 года налог считается неуплаченным, если платеж вы отправите не в ту ИФНС, в которую бы следовало (п. 13 ст. 45 НК РФ в ред. 263-ФЗ). В этом случае уточнить платеж не получится

Если же ошибку вы сделали в отчетности — дело поправимое: как обычно, нужно подать уточненку, и налоговики скорректируют данные на вашем ЕНС (п. 9 ст. 45 НК РФ в ред. 263-ФЗ)

Способы уплаты ЕНП

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Вариант 1. Уплачивать всё одним платежным поручением

- Вариант 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2021 год, все равно ее зачислят на ЕНС

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты

По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ)

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8 по ЕНП

Примечание: об особенностях нового механизма уплаты налогов, действующего с января 2023 года, предприниматели могут узнать с помощью промостраницы от ФНС

У нас часто заказывают

База знаний о ЕНП и ЕНС

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Подсказка

Заполните сведения для определения реквизитов ИФНС, затем нажмите кнопку «Далее».

Вы можете указать адрес для автоматического определения кода инспекции и муниципального образования, либо напрямую выбрать сначала код ИФНС, а затем, при необходимости, муниципальное образование.

Код ИФНС и муниципальное образование

Вид налогоплательщика может повлиять на определение кода ИФНС по адресу.

В некоторых случаях физические лица и юридические лица администрируются разными инспекциями ФНС.

Вид налогоплательщика:

Физическое лицо / индивидуальный предприниматель

Юридическое лицо

Муниципальное образование необходимо указать для определения платежных реквизитов.

Муниципальное образование:

п/п

Наименование территориального органа Федерального казначейства

Реквизиты получателя распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации

Номер действующего банковского счета, открытого ТОФК в подразделениях Банка России на балансовом счете N 40101

(14) БИК банка получателя средств (БИК ТОФК)

(13) Наименование банка получателя средств

(15) Номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС))

(17) Номер счета получателя (номер казначейского счета)

1

2

3

4

5

6

7

1

Межрегиональное операционное управление Федерального казначейства

024501901

ОПЕРАЦИОННЫЙ ДЕПАРТАМЕНТ БАНКА РОССИИ//Межрегиональное операционное управление Федерального казначейства г. Москва

40102810045370000002

03100643000000019500

40101810500000001901

2

Управление Федерального казначейства по Алтайскому краю

010173001

ОТДЕЛЕНИЕ БАРНАУЛ БАНКА РОССИИ//УФК по Алтайскому краю г. Барнаул

40102810045370000009

03100643000000011700

40101810350041010001

3

Управление Федерального казначейства по Амурской области

011012100

ОТДЕЛЕНИЕ БЛАГОВЕЩЕНСК БАНКА РОССИИ//УФК по Амурской области г. Благовещенск

40102810245370000015

03100643000000012300

40101810000000010003

4

Управление Федерального казначейства по Архангельской области и Ненецкому автономному округу (Архангельская область)

011117401

ОТДЕЛЕНИЕ АРХАНГЕЛЬСК БАНКА РОССИИ//УФК по Архангельской области и Ненецкому автономному округу г. Архангельск

40102810045370000016

03100643000000012400

40101810500000010003

5

Управление Федерального казначейства по Астраханской области

011203901

ОТДЕЛЕНИЕ АСТРАХАНЬ БАНКА РОССИИ//УФК по Астраханской области г. Астрахань

40102810445370000017

03100643000000012500

40101810400000010009

6

Управление Федерального казначейства по Белгородской области

011403102

ОТДЕЛЕНИЕ БЕЛГОРОД БАНКА РОССИИ//УФК по Белгородской области г. Белгород

40102810745370000018

03100643000000012600

40101810300000010002

7

Управление Федерального казначейства по Брянской области

011501101

ОТДЕЛЕНИЕ БРЯНСК БАНКА РОССИИ//УФК по Брянской области г. Брянск

40102810245370000019

03100643000000012700

40101810300000010008

8

Управление Федерального казначейства по Владимирской области

011708377

ОТДЕЛЕНИЕ ВЛАДИМИР БАНКА РОССИИ//УФК по Владимирской области г. Владимир

40102810945370000020

03100643000000012800

40101810800000010002

9

Управление Федерального казначейства по Волгоградской области

011806101

ОТДЕЛЕНИЕ ВОЛГОГРАД БАНКА РОССИИ//УФК по Волгоградской области г. Волгоград

40102810445370000021

03100643000000012900

40101810300000010003

10

Управление Федерального казначейства по Вологодской области

011909101

ОТДЕЛЕНИЕ ВОЛОГДА БАНКА РОССИИ//УФК по Вологодской области г. Вологда

40102810445370000022

03100643000000013000

40101810700000010002

11

Управление Федерального казначейства по Воронежской области

012007084

ОТДЕЛЕНИЕ ВОРОНЕЖ БАНКА РОССИИ//УФК по Воронежской области г. Воронеж

40102810945370000023

03100643000000013100

40101810500000010004

12

Управление Федерального казначейства по г. Москве

004525988

ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва

40102810545370000003

03100643000000017300

40101810045250010041

13

Управление Федерального казначейства по г. Санкт-Петербургу

014030106

СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург

40102810945370000005

03100643000000017200

40101810200000010001

14

Управление Федерального казначейства по г. Севастополю

016711001

ОТДЕЛЕНИЕ СЕВАСТОПОЛЬ БАНКА РОССИИ//УФК по г. Севастополю г. Севастополь

40102810045370000056

03100643000000017400

40101810167110000001

15

Управление Федерального казначейства по Еврейской автономной области

019923923

ОТДЕЛЕНИЕ БИРОБИДЖАН БАНКА РОССИИ//УФК по Еврейской автономной области г. Биробиджан

40102810445370000086

03100643000000017800

40101810700000011023

16

Управление Федерального казначейства по Забайкальскому краю

017601329

ОТДЕЛЕНИЕ ЧИТА БАНКА РОССИИ//УФК по Забайкальскому краю г. Чита

40102810945370000063

03100643000000019100

40101810750042010001

17

Управление Федерального казначейства по Ивановской области

012406500

ОТДЕЛЕНИЕ ИВАНОВО БАНКА РОССИИ//УФК ПО ИВАНОВСКОЙ ОБЛАСТИ г. Иваново

40102810645370000025

03100643000000013300

40101810700000010001

18

Управление Федерального казначейства по Иркутской области

012520101

ОТДЕЛЕНИЕ ИРКУТСК БАНКА РОССИИ//УФК ПО ИРКУТСКОЙ ОБЛАСТИ г. Иркутск

40102810145370000026

03100643000000013400

40101810250048010001

19

Управление Федерального казначейства по Кабардино-Балкарской Республике

018327106

ОТДЕЛЕНИЕ-НБ КАБАРДИНО-БАЛКАРСКАЯ РЕСПУБЛИКА БАНКА РОССИИ//УФК по Кабардино-Балкарской Республике г. Нальчик

40102810145370000070

03100643000000010400

40101810100000010017

20

Управление Федерального казначейства по Калининградской области

012748051

ОТДЕЛЕНИЕ КАЛИНИНГРАД БАНКА РОССИИ//УФК по Калининградской области г. Калининград

40102810545370000028

03100643000000013500

40101810000000010002

21

Управление Федерального казначейства по Калужской области

012908002

ОТДЕЛЕНИЕ КАЛУГА БАНКА РОССИИ//УФК по Калужской области г. Калуга

40102810045370000030

03100643000000013700

40101810500000010001

22

Управление Федерального казначейства по Камчатскому краю

013002402

ОТДЕЛЕНИЕ ПЕТРОПАВЛОВСК-КАМЧАТСКИЙ БАНКА РОССИИ//УФК по Камчатскому краю г. Петропавловск-Камчатский

40102810945370000031

03100643000000013800

40101810905070010003

23

Управление Федерального казначейства по Карачаево-Черкесской Республике

019133001

ОТДЕЛЕНИЕ-НБ КАРАЧАЕВО-ЧЕРКЕССКАЯ РЕСПУБЛИКА БАНКА РОССИИ//УФК по Карачаево-Черкесской Республике г. Черкесск

40102810245370000078

03100643000000017900

40101810803490010006

24

Управление Федерального казначейства по Кемеровской области — Кузбассу

013207212

ОТДЕЛЕНИЕ КЕМЕРОВО БАНКА РОССИИ//УФК по Кемеровской области — Кузбассу г. Кемерово

40102810745370000032

03100643000000013900

40101810400000010007

25

Управление Федерального казначейства по Кировской области

013304182

ОТДЕЛЕНИЕ КИРОВ БАНКА РОССИИ//УФК по Кировской области г. Киров

40102810345370000033

03100643000000014000

40101810222020011001

26

Управление Федерального казначейства по Костромской области

013469126

ОТДЕЛЕНИЕ КОСТРОМА БАНКА РОССИИ//УФК ПО КОСТРОМСКОЙ ОБЛАСТИ г. Кострома

40102810945370000034

03100643000000014100

40101810700000010006

27

Управление Федерального казначейства по Краснодарскому краю

010349101

ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар

40102810945370000010

03100643000000011800

40101810300000010013

28

Управление Федерального казначейства по Красноярскому краю

010407105

ОТДЕЛЕНИЕ КРАСНОЯРСК БАНКА РОССИИ//УФК по Красноярскому краю г. Красноярск

40102810245370000011

03100643000000011900

40101810600000010001

29

Управление Федерального казначейства по Курганской области

013735150

ОТДЕЛЕНИЕ КУРГАН БАНКА РОССИИ//УФК по Курганской области г. Курган

40102810345370000037

03100643000000014300

40101810065770110002

30

Управление Федерального казначейства по Курской области

013807906

ОТДЕЛЕНИЕ КУРСК БАНКА РОССИИ//УФК ПО КУРСКОЙ ОБЛАСТИ г. Курск

40102810545370000038

03100643000000014400

40101810445250010003

31

Управление Федерального казначейства по Ленинградской области

014106101

ОТДЕЛЕНИЕ ЛЕНИНГРАДСКОЕ БАНКА РОССИИ//УФК по Ленинградской области г. Санкт-Петербург

40102810745370000006

03100643000000014500

40101810200000010022

32

Управление Федерального казначейства по Липецкой области

014206212

ОТДЕЛЕНИЕ ЛИПЕЦК БАНКА РОССИИ//УФК ПО ЛИПЕЦКОЙ ОБЛАСТИ г. Липецк

40102810945370000039

03100643000000014600

40101810200000010006

33

Управление Федерального казначейства по Магаданской области

014442501

ОТДЕЛЕНИЕ МАГАДАН БАНКА РОССИИ//УФК по Магаданской области г. Магадан

40102810945370000040

03100643000000014700

40101810505070010001

34

Управление Федерального казначейства по Московской области

004525987

ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО МОСКОВСКОЙ ОБЛАСТИ г. Москва

40102810845370000004

03100643000000014800

40101810845250010102

35

Управление Федерального казначейства по Мурманской области

014705901

ОТДЕЛЕНИЕ МУРМАНСК БАНКА РОССИИ//УФК по Мурманской области г. Мурманск

40102810745370000041

03100643000000014900

40101810040300017001

36

Управление Федерального казначейства по Нижегородской области

012202102

ВОЛГО-ВЯТСКОЕ ГУ БАНКА РОССИИ//УФК по Нижегородской области г. Нижний Новгород

40102810745370000024

03100643000000013200

40101810400000010002

37

Управление Федерального казначейства по Новгородской области

014959900

ОТДЕЛЕНИЕ НОВГОРОД БАНКА РОССИИ//УФК ПО НОВГОРОДСКОЙ ОБЛАСТИ г. Великий Новгород

40102810145370000042

03100643000000015000

40101810440300018001

38

Управление Федерального казначейства по Новосибирской области

015004950

СИБИРСКОЕ ГУ БАНКА РОССИИ//УФК по Новосибирской области г. Новосибирск

40102810445370000043

03100643000000015100

40101810900000010001

39

Управление Федерального казначейства по Омской области

015209001

ОТДЕЛЕНИЕ ОМСК БАНКА РОССИИ//УФК по Омской области г. Омск

40102810245370000044

03100643000000015200

40101810100000010000

40

Управление Федерального казначейства по Оренбургской области

015354008

ОТДЕЛЕНИЕ ОРЕНБУРГ БАНКА РОССИИ//УФК по Оренбургской области г. Оренбург

40102810545370000045

03100643000000015300

40101810200000010010

41

Управление Федерального казначейства по Орловской области

015402901

ОТДЕЛЕНИЕ ОРЕЛ БАНКА РОССИИ//УФК по Орловской области г. Орел

40102810545370000046

03100643000000015400

40101810845250010006

42

Управление Федерального казначейства по Пензенской области

015655003

ОТДЕЛЕНИЕ ПЕНЗА БАНКА РОССИИ//УФК по Пензенской области г. Пенза

40102810045370000047

03100643000000015500

40101810222020013001

43

Управление Федерального казначейства по Пермскому краю

015773997

ОТДЕЛЕНИЕ ПЕРМЬ БАНКА РОССИИ//УФК по Пермскому краю г. Пермь

40102810145370000048

03100643000000015600

40101810700000010003

44

Управление Федерального казначейства по Приморскому краю

010507002

ДАЛЬНЕВОСТОЧНОЕ ГУ БАНКА РОССИИ//УФК по Приморскому краю г. Владивосток

40102810545370000012

03100643000000012000

40101810900000010002

45

Управление Федерального казначейства по Псковской области

015805002

ОТДЕЛЕНИЕ ПСКОВ БАНКА РОССИИ//УФК по Псковской области г. Псков

40102810145370000049

03100643000000015700

40101810400001010002

46

Управление Федерального казначейства по Республике Адыгея (Адыгея)

017908101

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА АДЫГЕЯ БАНКА РОССИИ//УФК по Республике Адыгея г. Майкоп

40102810145370000066

03100643000000017600

40101810803490010004

47

Управление Федерального казначейства по Республике Алтай

018405033

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА АЛТАЙ//УФК по Республике Алтай г. Горно-Алтайск

40102810045370000071

03100643000000017700

40101810500000010000

48

Управление Федерального казначейства по Республике Башкортостан

018073401

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА БАШКОРТОСТАН БАНКА РОССИИ//УФК по Республике Башкортостан г. Уфа

40102810045370000067

03100643000000010100

40101810100000010001

49

Управление Федерального казначейства по Республике Бурятия

018142016

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА БУРЯТИЯ БАНКА РОССИИ//УФК по Республике Бурятия г. Улан-Удэ

40102810545370000068

03100643000000010200

40101810600000010002

50

Управление Федерального казначейства по Республике Дагестан

018209001

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА ДАГЕСТАН БАНКА РОССИИ//УФК по Республике Дагестан г. Махачкала

40102810945370000069

03100643000000010300

40101810600000010021

51

Управление Федерального казначейства по Республике Ингушетия

012618001

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА ИНГУШЕТИЯ БАНКА РОССИИ//УФК по Республике Ингушетия г. Магас

40102810345370000027

03100643000000011400

40101810700000010004

52

Управление Федерального казначейства по Республике Калмыкия

018580010

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА КАЛМЫКИЯ БАНКА РОССИИ//УФК по Республике Калмыкия г. Элиста

40102810245370000072

03100643000000010500

40101810303490010005

53

Управление Федерального казначейства по Республике Карелия

018602104

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА КАРЕЛИЯ БАНКА РОССИИ//УФК по Республике Карелия г. Петрозаводск

40102810945370000073

03100643000000010600

40101810600000010006

54

Управление Федерального казначейства по Республике Коми

018702501

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА КОМИ БАНКА РОССИИ//УФК по Республике Коми г. Сыктывкар

40102810245370000074

03100643000000010700

40101810000000010004

55

Управление Федерального казначейства по Республике Крым

013510002

ОТДЕЛЕНИЕ РЕСПУБЛИКА КРЫМ БАНКА РОССИИ//УФК по Республике Крым г. Симферополь

40102810645370000035

03100643000000017500

40101810335100010001

56

Управление Федерального казначейства по Республике Марий Эл

018860003

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА МАРИЙ ЭЛ БАНКА РОССИИ//УФК по Республике Марий Эл г. Йошкар-Ола

40102810545370000075

03100643000000010800

40101810922020016001

57

Управление Федерального казначейства по Республике Мордовия

018952501

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА МОРДОВИЯ БАНКА РОССИИ//УФК по Республике Мордовия г. Саранск

40102810345370000076

03100643000000010900

40101810022020017002

58

Управление Федерального казначейства по Республике Саха (Якутия)

019805001

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА САХА (ЯКУТИЯ) БАНКА РОССИИ//УФК по Республике Саха (Якутия) г. Якутск

40102810345370000085

03100643000000011600

40101810100000010002

59

Управление Федерального казначейства по Республике Северная Осетия — Алания

019033100

ОТДЕЛЕНИЕ-НБ РЕСП. СЕВЕРНАЯ ОСЕТИЯ — АЛАНИЯ БАНКА РОССИИ//УФК по Республике Северная Осетия — Алания г. Владикавказ

40102810945370000077

03100643000000011000

40101810100000010005

60

Управление Федерального казначейства по Республике Татарстан

019205400

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА ТАТАРСТАН БАНКА РОССИИ//УФК по Республике Татарстан г. Казань

40102810445370000079

03100643000000011100

40101810800000010001

61

Управление Федерального казначейства по Республике Тыва

019304100

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА ТЫВА БАНКА РОССИИ//УФК по РЕСПУБЛИКЕ ТЫВА г. Кызыл

40102810945370000080

03100643000000011200

40101810050049510001

62

Управление Федерального казначейства по Республике Хакасия

019514901

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА ХАКАСИЯ БАНКА РОССИИ//УФК по Республике Хакасия г. Абакан

40102810845370000082

03100643000000018000

40101810150045510001

63

Управление Федерального казначейства по Ростовской области

016015102

ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОССИИ//УФК по Ростовской области г. Ростов-на-Дону

40102810845370000050

03100643000000015800

40101810303490010007

64

Управление Федерального казначейства по Рязанской области

016126031

ОТДЕЛЕНИЕ РЯЗАНЬ БАНКА РОССИИ//УФК по Рязанской области г. Рязань

40102810345370000051

03100643000000015900

40101810400000010008

65

Управление Федерального казначейства по Самарской области

013601205

ОТДЕЛЕНИЕ САМАРА БАНКА РОССИИ//УФК по Самарской области г. Самара

40102810545370000036

03100643000000014200

40101810822020012001

66

Управление Федерального казначейства по Саратовской области

016311121

ОТДЕЛЕНИЕ САРАТОВ БАНКА РОССИИ//УФК по Саратовской области г. Саратов

40102810845370000052

03100643000000016000

40101810300000010010

67

Управление Федерального казначейства по Сахалинской области

016401800

ОТДЕЛЕНИЕ ЮЖНО-САХАЛИНСК БАНКА РОССИИ//УФК по Сахалинской области г. Южно-Сахалинск

40102810845370000053

03100643000000016100

40101810900000010000

68

Управление Федерального казначейства по Свердловской области

016577551

УРАЛЬСКОЕ ГУ БАНКА РОССИИ//УФК по Свердловской области г. Екатеринбург

40102810645370000054

03100643000000016200

40101810500000010010

69

Управление Федерального казначейства по Смоленской области

016614901

ОТДЕЛЕНИЕ СМОЛЕНСК БАНКА РОССИИ//УФК по Смоленской области г. Смоленск

40102810445370000055

03100643000000016300

40101810545250000005

70

Управление Федерального казначейства по Ставропольскому краю

010702101

ОТДЕЛЕНИЕ СТАВРОПОЛЬ БАНКА РОССИИ//УФК по Ставропольскому краю г. Ставрополь

40102810345370000013

03100643000000012100

40101810300000010005

71

Управление Федерального казначейства по Тамбовской области

016850200

ОТДЕЛЕНИЕ ТАМБОВ БАНКА РОССИИ//УФК по Тамбовской области г. Тамбов

40102810645370000057

03100643000000016400

40101810000000010005

72

Управление Федерального казначейства по Тверской области

012809106

ОТДЕЛЕНИЕ ТВЕРЬ БАНКА РОССИИ//УФК по Тверской области г. Тверь

40102810545370000029

03100643000000013600

40101810600000010005

73

Управление Федерального казначейства по Томской области

016902004

ОТДЕЛЕНИЕ ТОМСК БАНКА РОССИИ//УФК по Томской области г. Томск

40102810245370000058

03100643000000016500

40101810900000010007

74

Управление Федерального казначейства по Тульской области

017003983

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области г. Тула

40102810445370000059

03100643000000016600

40101810700000010107

75

Управление Федерального казначейства по Тюменской области

017102101

ОТДЕЛЕНИЕ ТЮМЕНЬ БАНКА РОССИИ//УФК по Тюменской области г. Тюмень

40102810945370000060

03100643000000016700

40101810965770510005

76

Управление Федерального казначейства по Удмуртской Республике

019401100

ОТДЕЛЕНИЕ-НБ УДМУРТСКАЯ РЕСПУБЛИКА БАНКА РОССИИ//УФК по Удмуртской Республике г. Ижевск

40102810545370000081

03100643000000011300

40101810922020019001

77

Управление Федерального казначейства по Ульяновской области

017308101

ОТДЕЛЕНИЕ УЛЬЯНОВСК БАНКА РОССИИ//УФК по Ульяновской области г. Ульяновск

40102810645370000061

03100643000000016800

40101810100000010003

78

Управление Федерального казначейства по Хабаровскому краю

010813050

ОТДЕЛЕНИЕ ХАБАРОВСК БАНКА РОССИИ//УФК по Хабаровскому краю г. Хабаровск

40102810845370000014

03100643000000012200

40101810300000010001

79

Управление Федерального казначейства по Ханты-Мансийскому автономному округу — Югре

007162163

РКЦ ХАНТЫ-МАНСИЙСК//УФК по Ханты-Мансийскому автономному округу — Югре г. Ханты-Мансийск

40102810245370000007

03100643000000018700

40101810565770510001

80

Управление Федерального казначейства по Челябинской области

017501500

ОТДЕЛЕНИЕ ЧЕЛЯБИНСК БАНКА РОССИИ//УФК по Челябинской области г. Челябинск

40102810645370000062

03100643000000016900

40101810400000010801

81

Управление Федерального казначейства по Чеченской Республике

019690001

ОТДЕЛЕНИЕ-НБ ЧЕЧЕНСКАЯ РЕСПУБЛИКА БАНКА РОССИИ//УФК по Чеченской Республике г. Грозный

40102810945370000083

03100643000000019400

40101810200001000001

82

Управление Федерального казначейства по Чувашской Республике

019706900

ОТДЕЛЕНИЕ-НБ ЧУВАШСКАЯ РЕСПУБЛИКА БАНКА РОССИИ//УФК по Чувашской Республике г. Чебоксары

40102810945370000084

03100643000000011500

40101810900000010005

83

Управление Федерального казначейства по Чукотскому автономному округу

017719101

ОТДЕЛЕНИЕ АНАДЫРЬ БАНКА РОССИИ//УФК ПО ЧУКОТСКОМУ АВТОНОМНОМУ ОКРУГУ г. Анадырь

40102810745370000064

03100643000000018800

40101810400000010000

84

Управление Федерального казначейства по Ямало-Ненецкому автономному округу

007182108

РКЦ САЛЕХАРД//УФК ПО ЯМАЛО-НЕНЕЦКОМУ АВТОНОМНОМУ ОКРУГУ г. Салехард

40102810145370000008

03100643000000019000

40101810465770510002

85

Управление Федерального казначейства по Ярославской области

017888102

ОТДЕЛЕНИЕ ЯРОСЛАВЛЬ БАНКА РОССИИ//УФК по Ярославской области г. Ярославль

40102810245370000065

03100643000000017100

40101810700000010010