Подсказка

Заполните сведения для определения реквизитов ИФНС, затем нажмите кнопку «Далее».

Вы можете указать адрес для автоматического определения кода инспекции и муниципального образования, либо напрямую выбрать сначала код ИФНС, а затем, при необходимости, муниципальное образование.

Код ИФНС и муниципальное образование

Вид налогоплательщика может повлиять на определение кода ИФНС по адресу.

В некоторых случаях физические лица и юридические лица администрируются разными инспекциями ФНС.

Вид налогоплательщика:

Физическое лицо / индивидуальный предприниматель

Юридическое лицо

Муниципальное образование необходимо указать для определения платежных реквизитов.

Муниципальное образование:

Реквизиты для уплаты налогов в 2022-2023 годах являются неотъемлемой частью любого платежа. С 2023 года произошли кардинальные изменения в уплате налогов, взносов. Правильно перечислить налоги и взносы вам поможет наша рубрика «Реквизиты для уплаты налогов и взносов».

Подробнее

-

Все материалы

-

Новости

-

Статьи

Заполняем поле код в платежном поручении в 2022 — 2023 годах

Код в платежном поручении 2022-2023 годов — это один из реквизитов, которые указываются при платежах в бюджет. О том, что это за поле, каковы правила его заполнения, где взять информацию о коде, вы узнаете из нашей статьи.

Заполняем поле 109 в платежном поручении в 2022 — 2023 годах

Поле 109 в платежном поручении 2022-2023 годов заполняется при перечислении налогов. На что обратить особое внимание при заполнении поля 109 «Дата документа»? С каким полем платежного поручения оно взаимосвязано? Что поменялось в заполнении поля с переходом на ЕНП? Ответы на эти вопросы даны в нашей статье.

Указываем налоговый период в платежном поручении — 2022 — 2023

Налоговый период в платежном поручении 2022-2023 годов заполняется при перечислении налогов и взносов (авансовых платежей по ним). Причем с 2023 года это происходит по новым правилам. Как правильно заполнить поле 107 «Налоговый период»? Что делать, если вы допустили ошибку при заполнении данного поля? Ответы на эти вопросы и примеры заполнения платежного поручения вы сможете найти в нашей статье.

Заполняем поле 101 в платежном поручении в 2022 — 2023 годах

Платежное поручение — поле 101 отведено в нем для кода, соответствующего статусу плательщика. Оно, в частности, заполняется в налоговых платежках. И с 2023 года это происходит по-новому. Рассказываем…

Заполняем поле 22 в платежном поручении (нюансы)

Платежное поручение — поле 22, как его правильно заполнить в 2022 — 2023 годах рассмотрим в материале далее — следует оформлять с особым вниманием. Для чего нужно это поле, какой код в него вносят и где найти его номер для перечисления платежа? В статье мы рассмотрим основные моменты, касающиеся заполнения поля 22 в платежных поручениях.

ОКТМО в платежном поручении (нюансы)

ОКТМО в платежном поручении может потребоваться отразить при перечислении налоговых платежей или страховых взносов. Но с 2023 года нужен он не всегда. Что это за случаи, откуда можно узнать этот код, если он необходим, и какие нюансы надо учесть при указании его в платежке, расскажем в нашей статье.

Заполняем поле 106 в платежном поручении в 2022 — 2023 годах

Платежное поручение — поле 106 в нем заполняется по определенным правилам. И с 2023 года они сильно изменились. О том, когда и как необходимо заполнять данное поле, вы узнаете из данной статьи.

Заполняем поле 108 в платежном поручении в 2022 — 2023 годах

Платежное поручение — поле 108 дает представление о номере документа, на основании которого совершается операция. С 2023 года этот реквизит заполняется по новым правилам. При расчетах с поставщиками и прочими контрагентами поле 108 заполнять не требуется. Как правильно заполнить этот реквизит платежки в различных ситуациях в 2022-2023 годах, читайте в нашей статье.

Расшифровка КБК в 2022 — 2023 годах — 18210102010011000110 и др.

18210102010011000110 КБК — расшифровку с января 2023 года нужно искать в новом приказе Минфина. Какие коды изменились в 2023 году и кого затрагивают изменения, вступившие в силу с 2023 года? Изучим специфику применения КБК при уплате некоторых распространенных налогов и взносов, установленных законодательством РФ.

Реквизиты для уплаты налогов

Реквизиты для уплаты страховых взносов

Реквизиты для уплаты налогов

Рассмотрим основные поля платежки при оплате налога:

- Поле 101 предназначено для выбора статуса плательщика. Например, если оплату производит налоговый агент, то проставляется код 02.

Подробнее о том, какой код следует указывать по платежам в других случаях, рассказывается в статье «Заполняем поле 101 в платежном поручении в 2018 — 2019 годах».

- В поле 104 проставляют КБК конкретного налога. При этом для пеней и штрафов имеются свои коды. Коды налогов утверждаются каждый год, поэтому очень важно отслеживать все возможные изменения.

О том, к чему может привести неверное указание КБК, разъяснит материал «КБК в платежном поручении в 2017 — 2018 годах». А значения КБК, актуальные для 2017-2018 годов, смотрите в статье «Изменения в КБК на 2017 — 2018 годы — таблица с расшифровкой»

- Поле 105 — ОКТМО. Это код, определяющий территориальную принадлежность (либо плательщика, либо объекта налогообложения).

О том, существенна ли ошибка в этом реквизите, вы узнаете из этой публикации.

- Поле 106 — основание платежа. Здесь чаще всего указывают «ТП» — текущий платеж, также часто применимы «ЗД» — оплата задолженности и «ТР» — погашение по требованию ИФНС.

Об иных возможных вариантах заполнениях данного поля говорится в этой публикации.

- Поле 107 необходимо для отражения отчетного или налогового периода, за который осуществляется уплата налога. Например, если оплата производится за январь 2018 года, указывается «МС.01.2018», если за 2017 год — «ГД.00.2017».

Прочие значения, которые можно применить для указания в данном поле, вы найдете здесь.

- Поле 108 предназначено для оплаты, совершаемой на основании каких-либо исполнительных или распорядительных документов — номера таких документов здесь же и указываются.

Обратите внимание на случаи, когда в этом поле проставляется 0, подробности — здесь.

- В поле 109 указывают дату документа. Например, если уплата налога, штрафа, пеней производится по требованию налоговой, то указывается дата требования; если оплачивается сумма налога по окончании налогового периода, то необходимо указать дату представления декларации.

Формат заполнения данного реквизита, а также примеры возможных значений представлены в этой публикации.

- Поле 110 фиксирует распоряжение о переводе денежных средств, но в связи с отменой с 2015 года данного реквизита до недавнего временив нём указывался 0 или прочерк. Сейчас это поле должно оставаться пустым.

Узнайте подробности в статье «Заполняем поле 110 в платежном поручении в 2017 году».

- Поле 22 (УИН) предназначено для идентификационного номера платежа для уплаты пеней, недоимок штрафов. В других случаях в нём ставится 0.

Подробнее об этом прочитайте здесь.

- Поле 24 — назначение платежа, в котором отражается, за что именно производится оплата, например, «Оплата НДС за 4-й квартал 2017 года».

Реквизиты для уплаты страховых взносов

С 2017 года страховые взносы, начислявшиеся ранее в соответствии с законом «О страховых взносах…» от 24.07.2009 № 212-ФЗ и уплачивавшиеся во внебюджетные фонды, теперь подчиняются правилам гл. 34 НК РФ и платятся в бюджет. Соответственно, платежные документы по ним следует оформлять так же, как и по налоговым платежам.

В отношении «несчастных» взносов в ФСС изменений с 2017 года не произошло, и платить их надо по-прежнему в ФСС по тем же реквизитам и правилам. Образец оформления такой платежки смотрите в этой статье.

Внесение реквизитов в платежку по бюджетным платежам — очень ответственное мероприятие, т. к. допущенные ошибки могут привести к штрафам и пеням по налогам и взносам.

Избежать проблем в заполнении платежек вам поможет наша рубрика «Реквизиты для уплаты налогов и взносов».

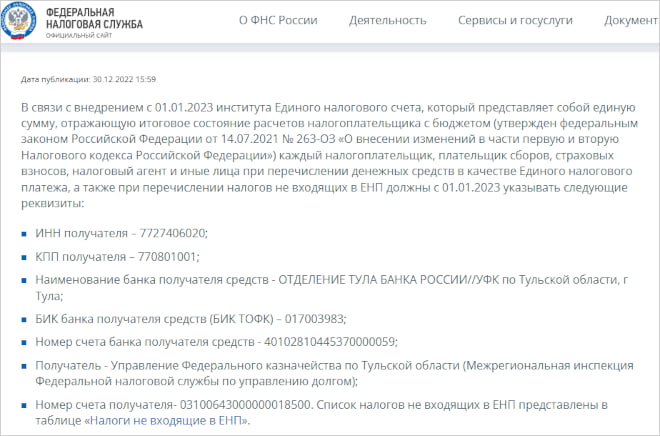

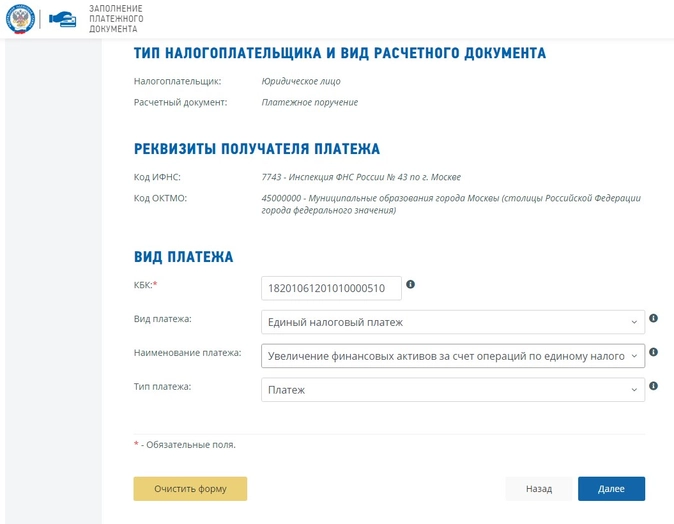

С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

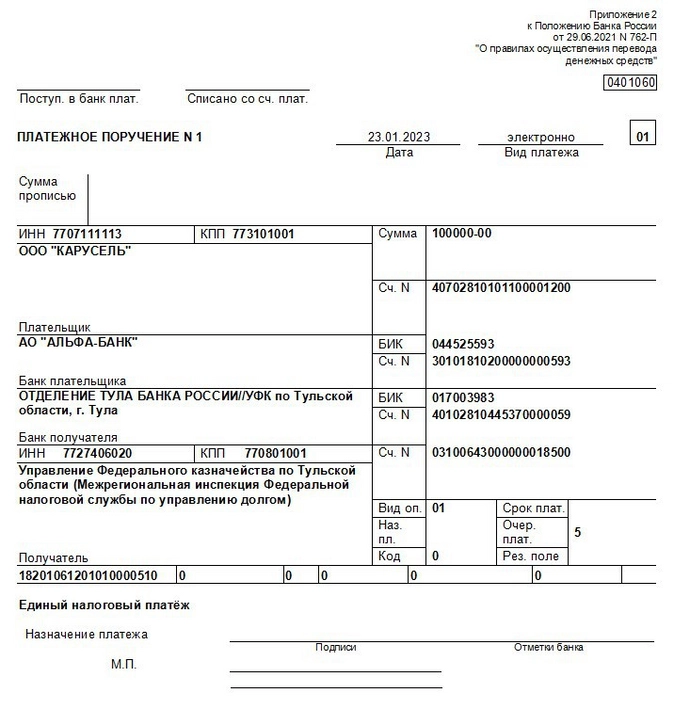

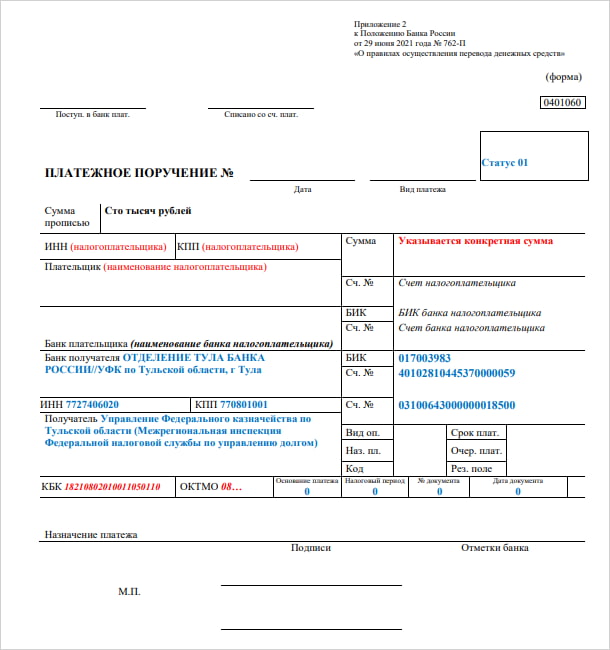

Правила оформления платёжки по ЕНП

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.

Реквизиты для уплаты налогов с 1 января 2023 года

Реквизиты для уплаты налогов

с 1 января 2023 года

С 1 января 2023 года все налоговые платежи уплачиваются на единый казначейский счет (ЕНС) Управления Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом), вне зависимости от адреса регистрации и ведения деятельности ООО или ИП

Новые реквизиты для заполнения платежного поручения на уплату налогов приведены в таблице:

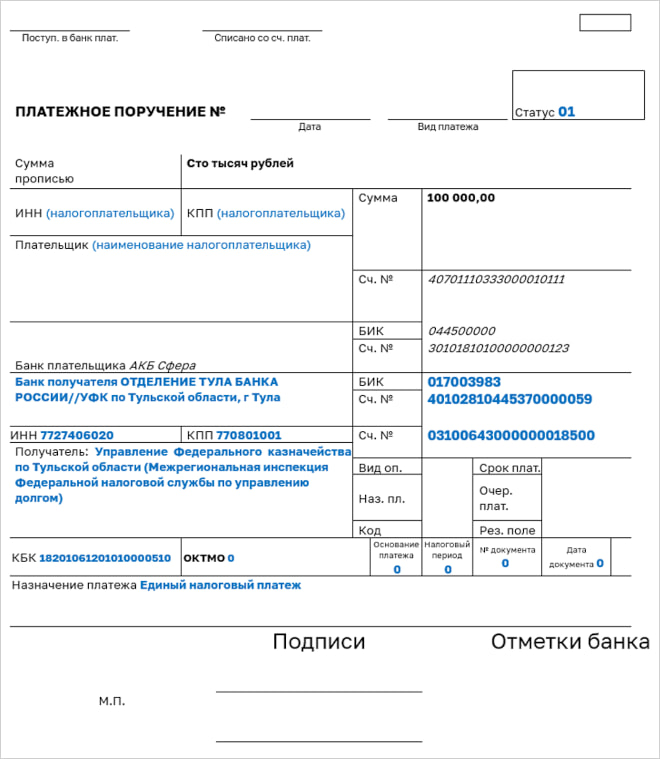

Образец заполнения платежного поручения для уплаты налогов, входящих в ЕНП

с 1 января 2023 года

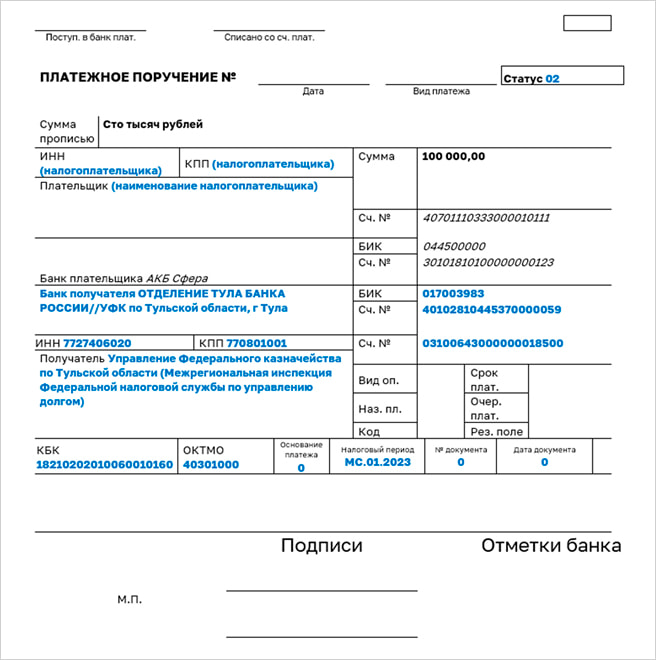

Образец заполнения платежного поручения для уплаты налогов, не входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения при уплате платежей на основании которых формируется уведомление об исчисленных суммах

Новая форма учета налоговых платежей в бюджетную систему Российской Федерации с 01 января 2023 года

Единый налоговый платеж создан для упрощения уплаты налогов для НП. Плательщикам не понадобится указывать КБК, ОКТМО, назначение платежа, отчетный период, сроки по каждому налогу. Вместо разных платежек на отдельные налоги нужно будет перечислять общую сумму на единый налоговый счет Федерального казначейства.

В рамках ЕНП понадобится перечислять платеж в счет уплаты налогов и взносов, а также представлять отчетность не позднее единых установленных сроков (за некоторыми исключениями)

При этом появится еще одно важное новшество – обязанность налогоплательщиков, кроме сдачи деклараций (расчетов) представлять в налоговые инспекции уведомления об исчисленных суммах налогов

Единый налоговый счет это:

- консолидация всех обязательств по налогоплательщику

- свернутое сальдо по всем налогам в целом по налогоплательщику с учетом всех его обособленных подразделений. Оно может быть положительное, отрицательное и нулевое)

Перечисленные на единый счет денежные средства в качестве ЕНП будут автоматически распределяться инспекциями в счет уплаты налогов, страховых взносов и иных обязательных платежей в соответствии с установленной очерёдностью.

Единый налоговый платеж будет распределяться в следующей последовательности (очередности):

- недоимка

- текущие налоги и страховые взносы

- пени

- проценты

- штрафы

Если на дату платежа на ЕНС денег не достаточно, их распределят пропорционально величине обязательств. Одной из причин, когда обязанность по уплате не признается исполненной, является неправильное указание номера счета Федерального казначейства и наименование банка получателя

Какие налоги с 01 января 2023 года платятся единым платежом, а какие нет

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа

Что будет при ошибках в платежах

С 2023 года перестают действовать правила, которые разрешают уточнять платежи практически при любой ошибке (главное — чтобы платеж попал в бюджет)

С 2023 года налог считается неуплаченным, если платеж вы отправите не в ту ИФНС, в которую бы следовало (п. 13 ст. 45 НК РФ в ред. 263-ФЗ). В этом случае уточнить платеж не получится

Если же ошибку вы сделали в отчетности — дело поправимое: как обычно, нужно подать уточненку, и налоговики скорректируют данные на вашем ЕНС (п. 9 ст. 45 НК РФ в ред. 263-ФЗ)

Способы уплаты ЕНП

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Вариант 1. Уплачивать всё одним платежным поручением

- Вариант 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2021 год, все равно ее зачислят на ЕНС

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты

По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ)

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8 по ЕНП

Примечание: об особенностях нового механизма уплаты налогов, действующего с января 2023 года, предприниматели могут узнать с помощью промостраницы от ФНС

У нас часто заказывают

База знаний о ЕНП и ЕНС

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Содержание

- Как зачислить деньги на единый налоговый счёт

- Как заполнить платёжное поручение для ЕНП

- Как заполнить платёжное поручение для ЕНП без подачи уведомлений

- Как заполнить платёжное поручение для платежей вне ЕНП

- Как заполнить платёжное поручение по взносам на травматизм

- Выводы

В 2023 году большинство расчётов бизнеса с бюджетом надо проводить через единый налоговый платёж. Обратите внимание, что ЕНП распространяется не на все виды налогов и сборов. Часть из них перечисляют по-прежнему отдельными платёжками, а есть и такие, которые можно платить по выбору: в рамках ЕНП или без него.

Так, в единый налоговый платёж входят: НДС, НДФЛ, УСН, ЕСХН, акцизы, налоги на прибыль, землю, воду, транспорт, имущество, страховые взносы, кроме взносов на травматизм, и др. Вне ЕНП перечисляют НДФЛ с работников-иностранцев, работающих на основании патента, взносы на травматизм и профзаболевания, госпошлину, по которой не выдан исполнительный документ. А вот налог для самозанятых (НПД), а также сборы за пользование объектами животного мира и водных биоресурсов можно оплатить любым способом.

Важно: ФНС подготовила таблицу с новыми КБК на 2023 год для разных видов платежей. Коды указывают не только в платёжных документах, но и в уведомлениях об исчисленных суммах.

Как зачислить деньги на единый налоговый счёт

На каждого налогоплательщика в 2023 году открыт единый налоговый счёт. Юридические лица могут пополнить свой ЕНС с расчётного счёта, а у ИП есть дополнительные возможности: через банк, почту, МФЦ и др.

Важно: c 2023 года получателем денежных средств с единого налогового счёта является УФК по Тульской области, независимо от места нахождения организации или регистрации ИП. Об этом ФНС сообщила на своей странице.

Все платёжные поручения оформляются в соответствии с приказом Минфина № 107н от 12 ноября 2013 года. В данный момент в приказ вносятся изменения, ознакомиться с которыми можно на портале правовых актов. При этом ФНС, не дожидаясь принятия изменений, уже подготовила свои образцы, которые мы рассмотрим ниже.

Как заполнить платёжное поручение для ЕНП

Если налоги, сборы или взносы, которые надо перечислить в бюджет, оформляются одной платёжкой, то применяется специальный КБК: 18201061201010000510. В назначении документа указывают «Единый налоговый платёж».

Вот как выглядит образец платёжного поручения в 2023 для перечисления ЕНП (подготовлен ФНС).

Обратите внимание на особенности заполнения этой платёжки:

- в поле «Статус» указывают значение «1»;

- в полях «ОКТМО», «Основание платежа», «Налоговый период», «№ документа», «Дата документа» проставляют «0».

По сути, в этот образец от ФНС надо добавить только ИНН/КПП и наименование налогоплательщика, а также указать сумму для перечисления.

Как ИФНС узнает, для каких налогов, сборов, взносов перечислены деньги? Из деклараций, отчётов, уведомлений, которые надо заранее подавать. В рамках ЕНП действует правило: документ с исчисленной суммой направляется не позже 25-го числа месяца, а оплата по нему производится не позже 28-го числа этого месяца.

Соответственно, к тому времени, когда деньги поступят в бюджет, ИФНС уже будет знать, в счёт каких обязательств налогоплательщика они перечислены. Например, указанная в образце сумма в 100 000 рублей может означать, что компания оплатила взносы за работников в размере 68 500 рублей и удержала НДФЛ с выплат в размере 31 500 рублей. Эти суммы организация указала в поданном уведомлении.

Как заполнить платёжное поручение для ЕНП без подачи уведомлений

Итак, мы рассмотрели первый способ – платёжное поручение с единым КБК 18201061201010000510. Документ можно подготовить один раз, а дальше использовать, как шаблон для всех следующих перечислений, меняя только сумму. Напомним, что для этого варианта расчётов с бюджетом надо заранее подавать уведомления, чтобы ИФНС могла распределить полученные средства по обязательствам налогоплательщика.

Но в 2023 году продолжает действовать и привычный способ расчётов: платёжное поручение, где указывают КБК не единого налогового платежа, а конкретного налога, сбора или взноса. Такое поручение заменяет собой уведомление об исчисленных суммах. Эта возможность предусмотрена пунктом 12 статьи 4 закона от 14.07.2022 № 263-ФЗ.

Чем эта платёжка отличается от первой, которая оформляется только для ЕНП? Во-первых, в поле «Статус» проставлено другое значение, то есть «2». Во-вторых, указывают КБК конкретного налога, взноса, сбора, а не ЕНП. В-третьих, в этом случае надо заполнять поля ОКТМО (по месту нахождения организации или месту жительства ИП, обособленного подразделения, имущества, транспорта), а также код налогового периода.

Что касается поля «Назначение платежа», то раньше в образце ФНС указывали «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации». Но в более позднем образце это поле оставлено пустым.

По словам некоторых сотрудников ФНС поле «24», то есть «Назначение платежа» можно вообще не заполнять, если оплату производит сам налогоплательщик, а не третье лицо. Но тогда есть риск, что платёжку не пропустит банк, поэтому рекомендуем это поле всё-таки заполнять, до получения официальных разъяснений.

Как заполнить платёжное поручение для платежей вне ЕНП

Для перечислений, на которые не распространяется единый налоговый платёж, ФНС подготовила отдельный образец. Речь идёт только о платежах, которые администрирует налоговая служба, в частности, НДФЛ с работников-иностранцев, работающих на основании патента.

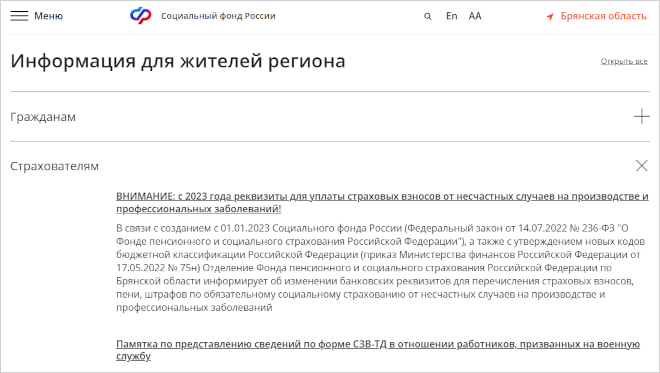

Как заполнить платёжное поручение по взносам на травматизм

Ещё один вид платежей, который перечисляют работодатели, это страховые взносы на травматизм и от профзаболеваний. Они не входят в ЕНП и не администрируются Федеральной налоговой службой, поэтому рассмотренные выше образцы здесь не подходят.

Платёжки по взносам на травматизм заполняются, как и раньше, но по новым реквизитам, что связано с объединением ПФР и ФСС. Чтобы узнать эти реквизиты, зайдите на сайт Социального Фонда России, выберите в правом углу свой регион и откройте информацию по страхователям.

КБК по взносам на травматизм в 2023 году новые, утверждены приказом Минфина от 17.05.2022 № 75н (в редакции приказа от 22.11.2022 № 177н):

- взносы на травматизм – 79710212000061000160;

- пени по взносам на травматизм – 79710212000062100160;

- штрафы по взносам на травматизм – 79710212000063000160.

Выводы

- В 2023 году большинство платежей бизнеса в бюджет должны осуществляться в рамках ЕНП.

- При заполнении уведомлений, платёжек, отчётов проверяйте КБК на 2023 год, некоторые из них изменились.

- Денежные средства, входящие в состав единого налогового платежа, можно перечислить двумя способами: одной платёжкой на общую сумму или отдельными платёжными поручениями по каждому налогу, сбору, взносу.

- Если деньги перечисляются общей суммой на разные налоги (например, НДФЛ и взносы за работников), то ИФНС сможет их распределить только на основании предварительно поданного уведомления или отчётности.

- Если платёжное поручение оформляется на конкретный налог или взнос, с указанием соответствующего КБК, уведомление подавать не требуется.

- Денежные средства, перечисляемые для оплаты платежей, которые администрирует ФНС, зачисляются на реквизиты УФК по Тульской области (независимо от места регистрации ООО или ИП).

- При оплате страховых взносов на травматизм, которые администрирует Социальный Фонд России, не забудьте поменять реквизиты с ФСС на СФР, их значения можно найти на региональных сайтах нового Социального Фонда.

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

В данной статье мы расскажем о том, как заполнять платежное поручение на уплату налога на прибыль в федеральный бюджет. Будут рассмотрены ключевые моменты:

- порядок и сроки уплаты налога на прибыль;

- заполнение реквизитов платежного поручения.

Мы вместе проведем платеж и проверим взаиморасчеты с бюджетом.

Содержание

- Порядок уплаты налога на прибыль

- Платежное поручение на уплату налога прибыль

- Общие реквизиты

- Реквизиты получателя — ИФНС

- Реквизиты платежа

- Уплата налога на прибыль в бюджет

- Проверка расчетов с бюджетом по налогу на прибыль

Порядок уплаты налога на прибыль

Налогоплательщики налога на прибыль уплачивают:

- Налог за год. Срок уплаты — не позднее последнего дня подачи декларации по налогу на прибыль — 28 марта следующего года (п. 1 ст. 287 НК РФ, п. 4 ст. 289 НК РФ).

- Авансовые платежи (за 1 квартал, полугодие, 9 месяцев). Порядок и сроки уплаты авансовых платежей зависят, в основном, от суммы выручки за 4 предыдущих квартала.

Узнать подробнее о порядке расчета и уплаты авансовых платежей

Уплата налога на прибыль в федеральный бюджет производится по месту нахождения организации без распределения суммы по обособленным подразделениям (п. 1 ст. 288 НК РФ)

Рассмотрим подробнее порядок формирования платежного поручения и уплату налога на прибыль в федеральный бюджет в 1С.

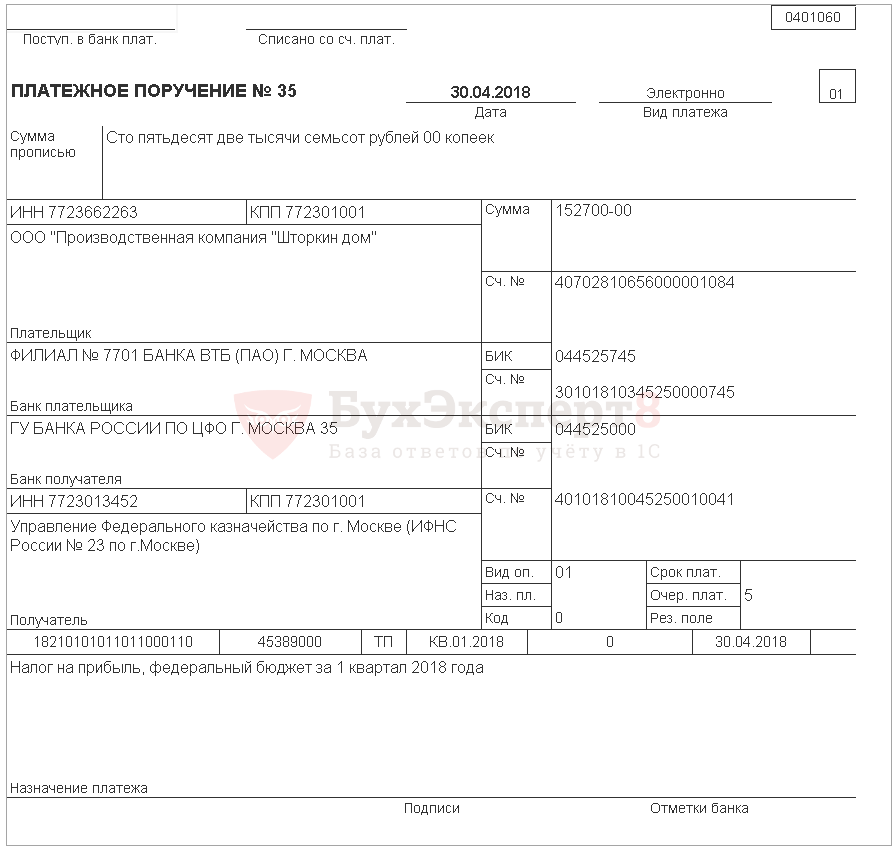

30 апреля 2018 г. (перенос с 28 апреля) бухгалтер подготовил платежное поручение на уплату налога на прибыль в федеральный бюджет на сумму 152 700 руб. Уплата налога прошла в этот же день по банковской выписке.

Платежное поручение на уплату налога прибыль

Общие реквизиты

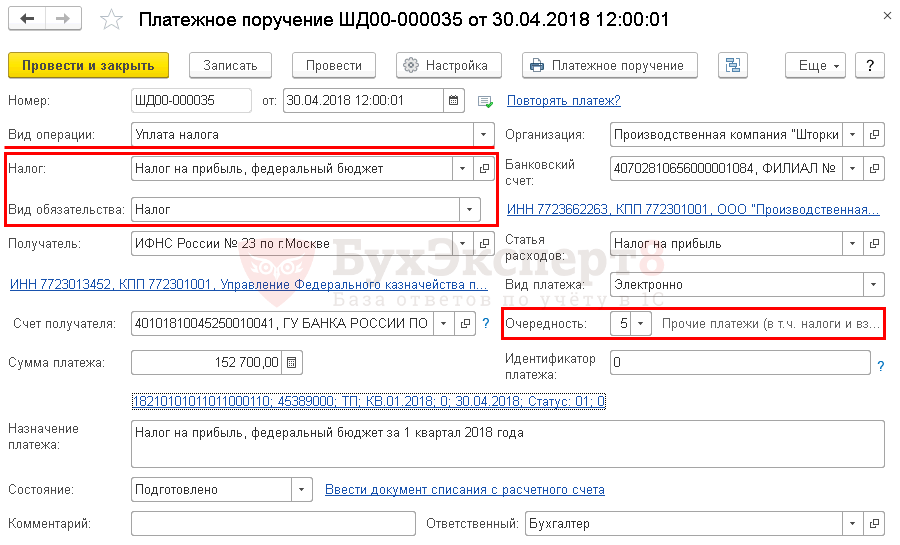

Платежное поручение на уплату налога на прибыль формируется с помощью документа Платежное поручение в разделе Банк и касса — Банк — Платежные поручения — кнопка Создать.

При этом необходимо правильно указать Вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное — Задачи — Список задач;

- через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы.

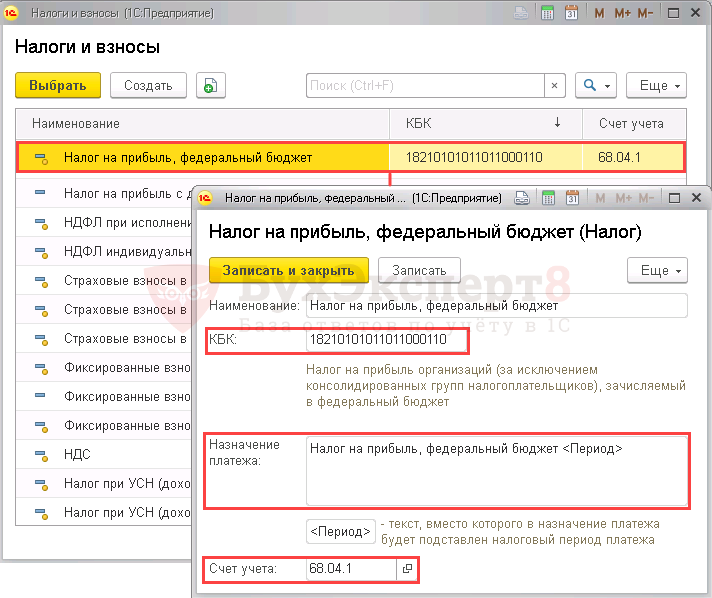

Необходимо обратить внимание на заполнение полей:

- Налог — Налог на прибыль, федеральный бюджет, выбирается из справочника Налоги и взносы.

Налог на прибыль организации предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

Если элемент предопределен в справочнике, то удалять его или менять его параметры не рекомендуется. В случае необходимости БухЭксперт8 советует создать новый элемент в справочнике Налоги и взносы, к которому следует указать свои настройки.

- Вид обязательства — Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении.

- Очередность платежа — 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

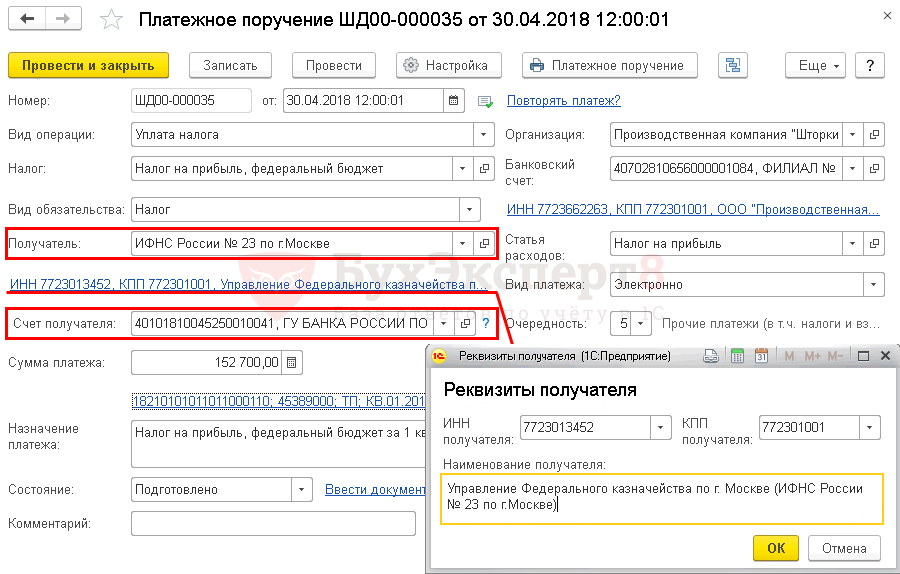

Реквизиты получателя — ИФНС

Так как получателем налога на прибыль является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель — ИФНС, в которую платится налог, выбирается из справочника Контрагенты.

- Счет получателя — банковские реквизиты налогового органа, указанного в поле Получатель.

В программе 1С имеется возможность воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов.

Если реквизиты потеряли актуальность, то сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения. PDF

- Реквизиты получателя — ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

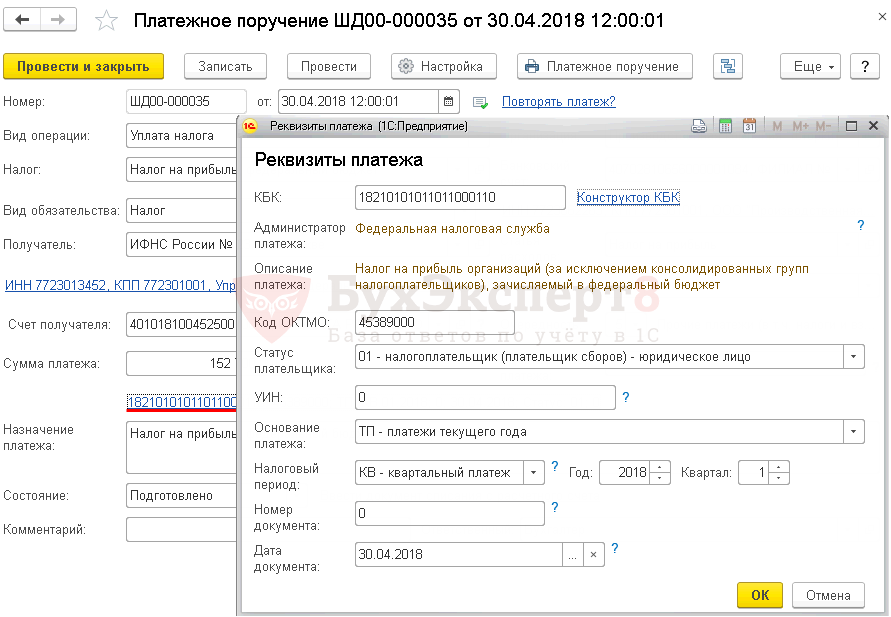

Реквизиты платежа

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа.

В данной форме необходимо проверить заполнение полей:

- КБК — 18210101011011000110 «Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в федеральный бюджет». КБК подставляется автоматически из справочника Налоги и взносы.

- Код ОКТМО — код территории на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации.

- Статус плательщика — 01-налогоплательщик (плательщик сборов) — юридическое лицо.

- УИН — 0, т. к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа).

- Основание платежа — ТП-платежи текущего года.

- Налоговый период — КВ-квартальный платеж, так как уплачивается налог на прибыль за отчетный период — I квартал.

- Год — 2018, т. е. год, за который уплачивается налог.

- Квартал — 1.

- Номер документа — 0, т. к. документом, на основании которого производится платеж является декларация, а у нее отсутствует реквизит Номер.

- Дата документа — 30.04.2018, т. е. дата подписания декларации.

- Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы. Налоговый период платежа заполняется по данным полей Год и Квартал в форме Реквизиты платежа в бюджет. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

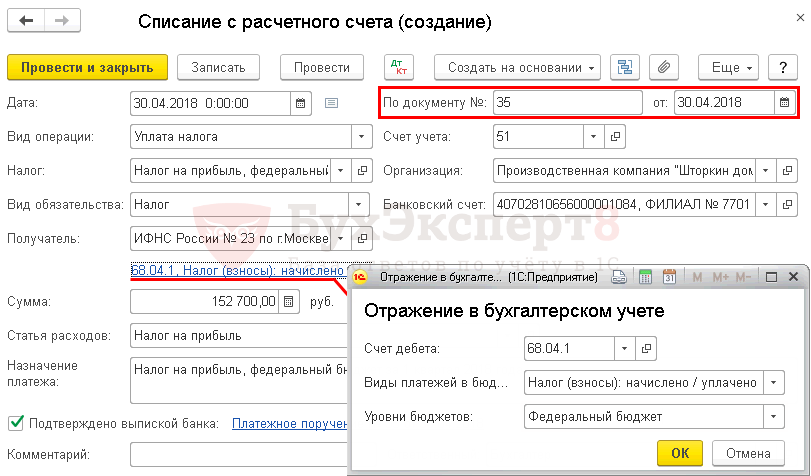

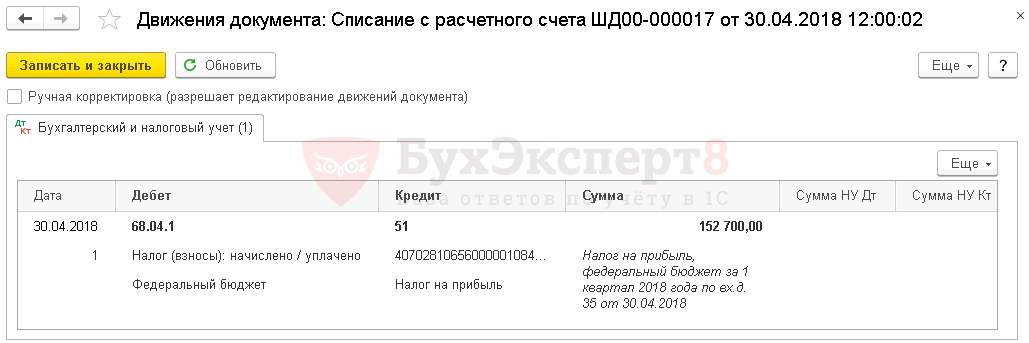

Уплата налога на прибыль в бюджет

После уплаты налога на прибыль в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Основные данные перенесутся из документа Платежное поручение. Его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- Дата — дата уплаты налога, согласно выписке банка.

- По документу № и от — номер и дата платежного поручения.

- Налог — Налог на прибыль, федеральный бюджет, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета и Уровни бюджетов.

- Вид обязательства — Налог.

- Отражение в бухгалтерском учете:

- Счет дебета — 68.04.1 «Расчеты с бюджетом».

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

- Уровни бюджетов — Федеральный бюджет.

Проводки по документу

Документ формирует проводку:

- Дт 68.04.1 Кт 51 — задолженность перед бюджетом по налогу на прибыль погашена.

Проверка расчетов с бюджетом по налогу на прибыль

Для проверки расчетов с бюджетом по НДС можно создать отчет Анализ счета 68.04.1 «Расчеты с бюджетом», раздел Отчеты — Стандартные отчеты — Анализ счета.

Настройка Анализа счета 68.04.1 следующая: по кнопке Показать настройки на вкладке Отбор установить:

- Уровни бюджетов — Равно — Федеральный бюджет.

Как видим, сальдо по счету 68.04.1 «Расчеты с бюджетом» по налогу на прибыль в федеральный бюджет отсутствует.

См. также:

- Расчет и уплата налога на прибыль и авансовых платежей в течение года

- Алгоритм расчета налога на прибыль и авансовых платежей за I квартал

- Алгоритм расчета налога на прибыль и авансовых платежей за I полугодие

- Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев

- Алгоритм расчета налога на прибыль и авансовых платежей за год

- Уплата налога на прибыль (РБ)

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно