Размеры государственных пошлин, банковские реквизиты для ее уплаты

Обращаем Ваше внимание, что в соответствии с Налоговым кодексом Российской Федерации государственная пошлина уплачивается до личного обращения в подразделение МВД России, непосредственно предоставляющее государственные услуги.

|

Наименование государственной услуги |

Размеры государственных пошлин |

|

Выдача разрешения на привлечение и использование иностранных работников |

10000 рублей |

|

Выдача разрешения на работу иностранному гражданину и лицу без гражданства |

3500 рублей |

|

Наименование подразделения МВД России |

Банковские реквизиты для уплаты государственной пошлины |

|

УВМ ГУ МВД России по Ростовской области |

УФК по Ростовской области (ГУ МВД России по Ростовской области) |

|

Отделение Ростов г. Ростов-на-Дону |

|

|

р/с 03100643000000015800 |

|

|

ИНН 6164049013 |

|

|

КПП 616401001 |

|

|

БИК 016015102 |

|

|

ОКТМО 60701000 |

|

|

КБК 18810806000010016110 «Государственная пошлина за выдачу разрешения на привлечение и использование иностранных работников» |

|

|

Реквизиты оплаты.pdf |

|

|

КБК 18810806000010017110 «Государственная пошлина за выдачу разрешения на работу иностранному гражданину или лицу без гражданства» |

|

|

Реквизиты оплаты.pdf |

С 1 января 2023 года изменилась сумма платежа по патенту иностранного гражданина. Вместе с этим изменились и реквизиты счета для перечисления платежей.

Получить консультацию миграционного юриста

Сумма платежа по патенту

Патент иностранного гражданина — это документ, который дает право некоторым иностранным гражданам работать в России. Для этого патент должен быть вовремя и правильно оплачен.

Примечание редакции: кому обязателен патент для работы и как его оформить, можно прочитать в статье Базы Знаний «Патент на работу», а вся информация о платежах собрана в статье «Авансовый платеж по патенту».

Ежегодно изменяется сумма платежа по патенту. Причем эта сумма у каждого региона России своя. Суммы платежей по патенту с 1 января 2023 года по всем регионам я собрала в статье «Стоимость патента 2023».

Если сумма оплаты патента ниже установленной, то этот платеж не продлевает патент. Патент перестает действовать, и иностранец по нему больше не может работать. Для работы ему придется оформлять новый патент.

Но с 1 января произошло еще одно важное изменение.

Реквизиты для оплаты патента

Все платежи в налоговые органы с 1 января 2023 года нужно платить на казначейский счет Управления Федерального казначейства по Тульской области. К этим платежам в том числе относятся авансовые налоговые платежи по патенту иностранных граждан.

Реквизиты оплаты патента иностранному гражданину

Наименование банка получателя средств: ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ/УФК по Тульской области, г Тула

ИНН: 7727406020

КПП: 770801001

БИК: 017003983

№ счета банка получателя: 40102810445370000059

Получатель: Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

Номер казначейского счета: 03100643000000018500

КБК: 18210102040011000110

ОКТМО: по месту осуществления трудовой деятельности

Реквизиты едины для всей России. Указание «КБК» обязательно. А «ОКТМО» показывает по какому именно региону уплачен налог, то есть он выбирается по территории действия патента и месту фактической работы иностранца.

Миграционным специалистам в компаниях и самим иностранцам важно верно оплачивать патенты. Если у вас есть вопросы, рекомендуем консультироваться у миграционных экспертов, а если нужна помощь в проверке документов, в том числе чеков, у иностранных сотрудников, вы можете заказать миграционный аудит документов в нашей компании. Подробнее об услуге читайте на сайте » Альянс — Трудовая миграция».

Другие статьи на тему «Авансовый налоговый платеж по патенту»:

- Авансовые платежи НДФЛ: иностранцы

Среди иностранных граждан есть 1 категория, которая платит налоги заранее, чтобы работать. Дохода еще нет, а налог уже уплачен. Иначе нельзя работать. Об авансовых платежах НДФЛ у иностранных сотрудников с патентом в 2023 году, читайте в статье.

27.02.2023

- Иностранец не оплатил патент: что будет и что делать

Иностранец не оплатил патент: последствия продолжения работы и порядок действий для работодателя и иностранца.

23.02.2023

- Срок действия патента истекает в праздники

Патент иностранного гражданина должен быть оплачен вовремя независимо от праздничных выходных.

04.01.2023

Дата публикации: 20.08.2014 17:09 (архив)

В связи с ростом количества иностранных граждан пребывающих на территорию Российской Федерации и осуществляющих деятельность подлежащую налогообложению на её территории увеличился объем платежей, отнесённых органами Казначейства к разряду неклассифицированных доходов

Как известно уплата налога на доходы физических лиц в виде фиксированного авансового платежа (КБК 18210102040010000110) такими гражданами осуществляется один раз в месяц. Фиксированный авансовый платеж уплачивается по месту жительства (месту пребывания) налогоплательщика до дня начала срока, на который выдается патент, либо дня начала срока, на который продлевается срок действия патента.

К сожалению, налогоплательщики, уплачивая сумму фиксированного авансового платежа, зачастую ошибаются, не верно указывая статус плательщика в поле платёжного документа, что влечёт попадание платежа в разряд невыясненных.

В целях сокращения объема невыясненных платежей напоминает иностранным гражданам, работающим на основании патента, при оформлении платежных документов следует быть очень внимательными и правильно указывать все необходимые реквизиты, а в поле статус плательщика, при перечислении суммы налога на доходы физических лиц в виде авансового платежа, следует указывать статус 13-иное физическое лицо.

Одновременно напоминаем налогоплательщикам наиболее распространенные статусы для правильного заполнения платежных документов при перечислении налогов:

- 01 – налогоплательщик (плательщик сборов) — юридическое лицо;

- 02 – налоговый агент;

- 08 – плательщик — юридическое лицо (индивидуальный предприниматель), осуществляющий перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему России:

- 09 – налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

- 12 – налогоплательщик (плательщик сборов)- глава крестьянского (фермерского) хозяйства;

- 13 – налогоплательщик (плательщик сборов)- иное физическое лицо;

- 14 – налогоплательщик, производящий выплаты физическим лицам;

- 22 – участник консолидированной группы налогоплательщиков.

Оплата патентов для иностранных работников

Патент – форма разрешения на работу, которая дает право платить НДФЛ по 13% вместо 30%, предусмотренных для нерезидентов. Для работодателя же патент – гарантия того, что иностранец здоров, знает русский язык и не связан с криминалом, так как перед выдачей патента он проходит проверку полицией, медиками и сдает экзамен на знание языка.

Зачем иностранному работнику нужен патент

Патент дает иностранцу право работать в России. Патент нужен иностранцам, прибывшим из стран, с которыми у России установлен безвизовый режим, за исключением граждан стран ЕАЭС (Белоруссия, Армения, Казахстан и Кыргызстан). В основном это представители Таджикистана, Узбекистана, Абхазии, Украины, Молдавии и Азербайджана.

Патент выдают на срок до одного года. Оплата производится авансом на год вперед или разбивается на ежемесячные платежи (ст. 13.3 закона от 25.07.2002 № 115-ФЗ). Мнение, что патент можно оплатить и позже, например, из-за болезни – ошибочное. Крайняя дата для внесения очередного платежа – число месяца, предшествующее дате получения патента.

Например, если патент получен 15 января и платится ежемесячно, то следующие платежи нужно вносить до 14 февраля, 14 марта, 14 апреля и так далее.

Стоимость патента в разных субъектах федерации отличается и пересматривается ежегодно в зависимости от экономических показателей региона. Для каждого региона – свой патент. Получить патент в одном субъекта, а работать в другом – нельзя.

Кто и как оплачивает патент

Впервые оформляет патент и вносит первый авансовый платеж непосредственно будущий работник. В последующем оплатить стоимость патента может как сам иностранец, так и его работодатель. Однако, платеж, совершенный компанией за сотрудника, признается доходом последнего. Это значит, что с него нужно удержать НДФЛ.

Иностранец вправе уменьшить сумму НДФЛ на величину патентных платежей вне зависимости от того, кто перечислил в бюджет деньги за патент. Фактически уменьшение НДФЛ делает работодатель при расчете и выплате зарплаты. Но для этого должны соблюдаться условия:

-

патент оплачен, и есть чек или платежное поручение;

-

получено уведомление из налоговой о праве на налоговый вычет.

Что будет работодателю за просрочку патента

Невнесение очередного авансового платежа лишает иностранца права работать в России. Работодатель обязан отстранить его от работы на срок до 30 дней (ст. 327.5 ТК). Это время дается работнику на приобретение нового патента, в противном случае последует увольнение (ст. 327.6 ТК).

Допуск к работе иностранца с неоплаченным патентом то же самое, что работа без документов. В таком случае компанию ждут штрафы по ч. 1 и 3 ст. 18.15 КоАП за каждого нелегально работающего мигранта:

-

на должностное лицо – 25 000 – 50 000 рублей;

-

на юрлицо – 250 000 – 800 000 рублей либо приостановка деятельности на срок от двух недель до 90 дней.

Поэтому компании, принимающие на работу иностранцев по патенту, должны контролировать сроки оплаты патента: можно требовать от работников чеки об оплате, можно делать это самостоятельно.

Но даже если компания оплачивает патент за иностранца, легко пропустить срок, особенно, когда таких работников много, а даты получения патента у всех разные.

Кроме того, оплата патентов работодателем в компаниях и организациях, где иностранцы на патенте – явление массовое (ЖКХ, такси, строительство и другие), увеличивает нагрузку на бухгалтерию и, как следствие, растет риск ошибок при оформлении платежных поручений. Поздно обнаруженная ошибка – просрочка и штрафы.

Как не пропустить оплату патента

Оплата патентов от QIWI Business – сервис для оптимизации работы с иностранцами на патенте и снижения риска нарушений и штрафов. Работа строится так:

-

Шаг № 1. Компания направляет реестр работников в QIWI Business.

-

Шаг № 2. Пополняет транзитный счет в QIWI Банке на сумму, необходимую для оплаты патентов по сотрудникам из реестра.

-

Шаг № 3. QIWI Business единовременно перечисляет в ФНС оплату за каждый патент и предоставляет документ об оплате в формате PDF.

Работодателю остается только контролировать наличие денег на счете и своевременно пополнять его, а также формировать актуальный список работающих по патенту мигрантов.

Реклама: КИВИ БАНК (АО), ИНН: 3123011520, erid: LjN8JwJ3K

Прослушать запись

Наличие трудового патента — обязательное условие для работы в России иностранных граждан из безвизовых стран. Этот документ накладывает определенные обязательства на своего хозяина. В частности, владелец патента должен своевременно уплачивать налог за его продление. О том, как и когда нужно оплачивать патент на работу мы и поговорим в этой статье.

Как оформить патент на работу иностранному гражданину? Инструкция:

Когда нужно платить за патент?

Первый авансовый платеж за патент иностранец вносит до получения готового документа. Перед походом в ГУ УВМ МВД мигранту нужно произвести перевод нужной суммы, взять чек или квитанцию, подтверждающую оплату и показать ее инспектору во время выдачи патента.

Далее налог уплачивается 1 раз в месяц. Дата внесения следующего фиксированного авансового платежа рассчитывается исходя из даты выдачи, указанной на патенте.

В вашем патенте указано, что он был выдан 26 августа 2021 года. Значит следующий платеж нужно сделать до 25 сентября 2021 года. И так далее.

При желании мигранте может внести оплату сразу на несколько месяцев вперед (вплоть до 12 месяцев) и забыть об обязательстве. А вот разбить сумму и оплачивать налог частями нельзя.

Затягивать сроки не стоит — несвоевременная уплата фиксированного авансового платежа может привести к аннулированию патента. При этом деньги, внесенные позже чем было нужно, назад уже не вернут.

Какова сумма налога и из чего она складывается?

Стоимость ежемесячной оплаты патента различается от региона к региону, и, к тому же, меняется каждый год. Дело в том, что это не госпошлина — размер авансового платежа складывается из трех частей, каждый из которых время от времени меняется. Формула налога за патент выглядит так:

(Базовая ставка х коэффициент-дефлятор) х региональный коэффициент.

Способы оплаты

С 1 января 2021 года все налоги, в том числе и за патент, поступают в Единое управление казначейства субъекта. Получить реквизиты для оплаты можно у инспектора УВМ МВД, при подаче документов на патент или найти их на нашем сайте в статье «Изменились реквизиты для оплаты патента». При наличии реквизитов оплатить продление патента можно несколькими способами:

Сбербанк

Самый очевидный способ — обратиться напрямую в ближайшее отделение банка, где любой сотрудник примет ваш платеж и выдаст чек.

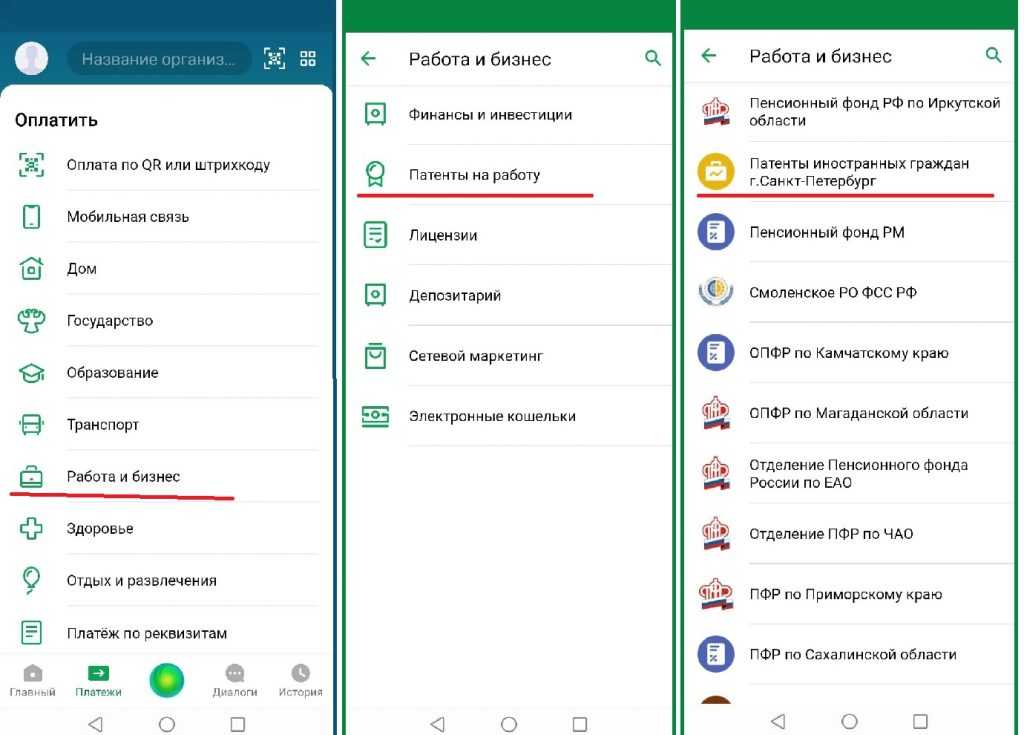

Но намного более удобным способом является оплата через мобильное приложение СберБанк. Подходит для тех, у кого есть карточка данного банка. Оплата производится следующим образом:

1. Открываем приложение СберБанк, выбираем «Платежи», а затем пункт «Работа и бизнес».

2. Выбираем подпункт «Патенты на работу». В открывшемся меню находим получателя. Например, для Питера это будет «Патенты иностранных граждан г. Санкт-Петербург».

3. Выбираем районную налоговую по месту регистрации.

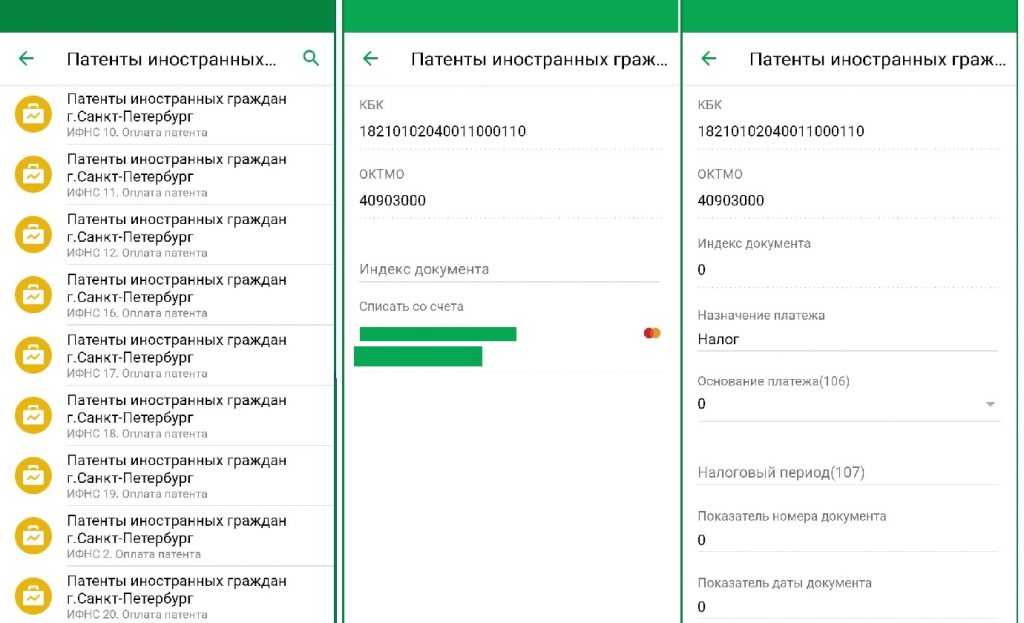

4. Вводим КБК — 182 1 01 02040 01 1000 110 (он един для всех регионов). Ищем свой код ОКТМО здесь и вбиваем и его тоже.

5. В строке «индекс документа» ставим 0, в строке «назначение платежа» — Налог.

6. Тщательно заполняем свой ИНН, ФИО, и в «статусе налогоплательщика» ставим 13.

7. Нажимаем «продолжить», указываем сумму, а после оплаты сохраняем чек на телефон.

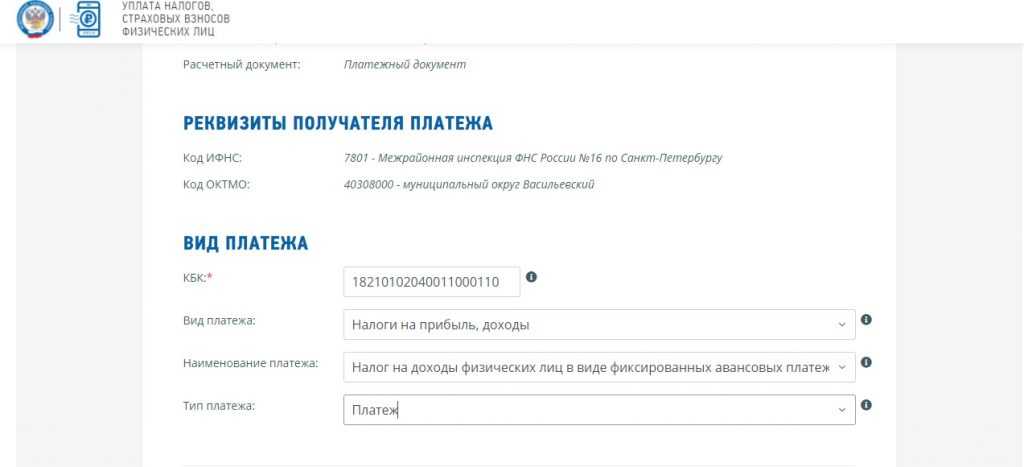

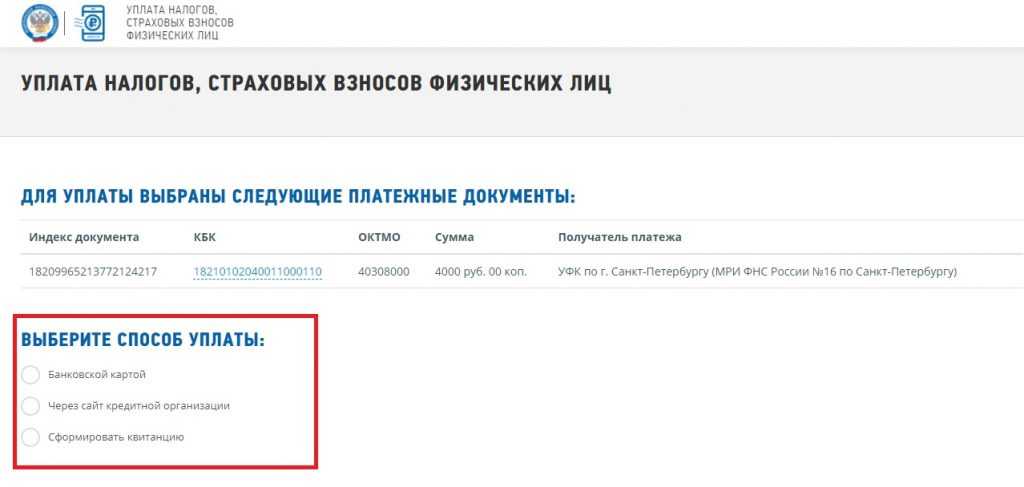

Сайт Федеральной налоговой службы

На сайте уплаты налогов и пошлин ФСН можно сформировать квитанцию и оплатить ее онлайн или в любом из ближайших банков. Для этого нужно:

1. Зайти на сайт service.nalog.ru/payment/.

2. Выбрать раздел «Физическим лицам», «Уплата налогов, страховых взносов».

3. Далее нажать «Уплата за себя», а затем «Заполнение всех платежных реквизитов документа».

4. Заполните строки. Код ИФНС можно выбрать из автоматического списка, а ОКТМО найти на сайте налоговой или здесь. В строке КБК пишем 182 1 01 02040 01 1000 110.

5. В качестве вида платежа нужно выбрать «Налоги на прибыль, доходы», в качестве наименования платежа — «Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами…». Тип проставится автоматически.

6. Основание платежа — «ТП», налоговый период «Месячные платежи», сумма оплаты выбирается в зависимости от региона.

7. Заполняете личные реквизиты: ФИО, адрес, ИНН.

8. Выбираете интересующий способ. Оплачиваете на месте картой, либо распечатываете квитанцию и идете с ней в любой банк.

Ответы на популярные вопросы

Нужно ли сохранять чек после оплаты?

Да, чек об оплате патента вам может пригодится при устройстве на работу или продлении патента через 12 месяцев после получения первого. Так же при проверке документов, подтверждающих законность пребывания в стране, представители органов внутренних дел могут попросить предоставить вас все чеки по патенту.

Возможна ли оплата миграционного патента без указания ИНН?

Оплатить патент, не имея ИНН, не получится. Если вы еще не получили индивидуальный номер налогоплательщика или же забыли его, обратитесь в налоговую по месту регистрации.

Подписывайтесь на Мигранту Рус: Яндекс Новости.

Читайте также:

Главная Новости Изменились реквизиты для оплаты патента с 2023 года.

« Назад

Изменились реквизиты для оплаты патента с 2023 года. 23.01.2023 14:09

С 1 января 2023 года изменилась сумма платежа по патенту иностранного гражданина. Вместе с этим изменились и реквизиты счета для перечисления платежей. Напоминаем, что сумма авансового платежа на территории Ярославской области составляет 5176 р.

Реквизиты для оплаты патента.

Все платежи в налоговые органы с 1 января 2023 года нужно платить на казначейский счет Управления Федерального казначейства по Тульской области. К этим платежам в том числе относятся авансовые налоговые платежи по патенту иностранных граждан.

Реквизиты оплаты патента иностранному гражданину

Наименование банка получателя средств: ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ/УФК по Тульской области, г Тула

ИНН: 7727406020

КПП: 770801001

БИК: 017003983

№ счета банка получателя: 40102810445370000059

Получатель: Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

Номер казначейского счета: 03100643000000018500

КБК: 18210102040011000110

ОКТМО: по месту осуществления трудовой деятельности

Реквизиты едины для всей России. Указание «КБК» обязательно. А «ОКТМО» показывает по какому именно региону уплачен налог, то есть он выбирается по территории действия патента и месту фактической работы иностранца.

Комментарии

Комментариев пока нет

Создание сайта — megagroup.ru