Уважаемые налогоплательщики!

УФНС России по Ростовской области сообщает, что с 1 января 2023 года, в соответствии с Федеральным законом РФ от 14.07.2022 №263-ФЗ, изменяется порядок расчетов с бюджетом в виде уплаты Единого налогового платежа и устанавливаются единые реквизиты для перечисления налоговых платежей на всей территории Российской Федерации!

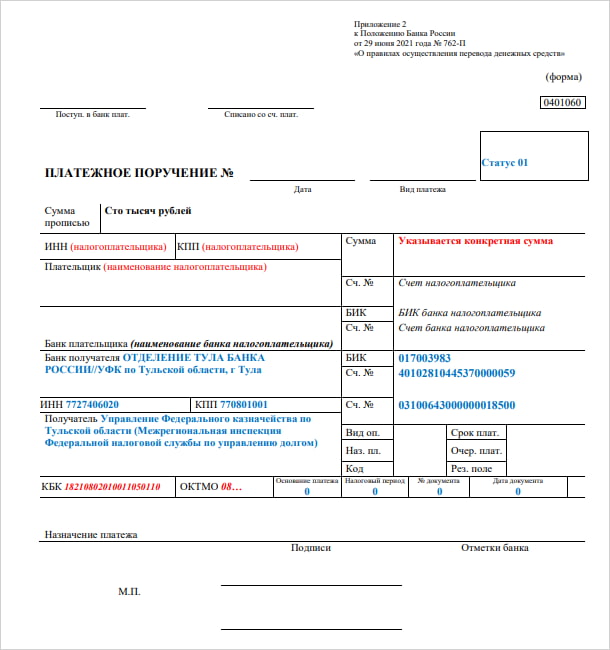

В связи с этим, при заполнении платежных поручений, для перечисления налогов, сборов, страховых взносов и других обязательных платежей посредством Единого налогового платежа необходимо использовать следующие обязательные реквизиты:

Реквизиты уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов, начиная с 1 января 2023 года

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита платежного документа |

Значение |

|

13 |

Наименование банка получателя средств |

«ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула» |

|

14 |

БИК банка получателя средств (БИК ТОФК) |

«017003983» |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

«40102810445370000059» |

|

16 |

Получатель |

«Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)» |

|

17 |

Номер казначейского счета |

«03100643000000018500» |

|

61 |

ИНН получателя |

«7727406020» |

|

103 |

КПП получателя |

«770801001» |

О реквизитах

Уважаемые природопользователи!

Обращаем Ваше внимание на то, что с 1 января 2021 году были внесены изменения в реквизиты Межрегионального управления Росприроднадзора по Ростовской области и Республике Калмыкия!

Убедительная просьба обновить данные, а также проверять актуальность реквизитов перед совершением каждого платежа!

Спасибо!

О внесении платы за административные штрафы

Уважаемые природопользователи!

Убедительно просим Вас вносить денежные средства в счёт уплаты штрафов и иных административных взысканий, наложенных Межрегиональным управлением Росприроднадзора по Ростовской области и Республике Калмыкия только от лица, в отношении которого применены меры административного воздействия в виде штрафа.

Уплата штрафа от имени другого физического, юридического лица или индивидуального предпринимателя повлечет за собой образование задолженности и привлечение к административной ответственности за неуплату штрафа в установленные законодательством сроки лица, в отношении которого были применены административные взыскания.

РЕКВИЗИТЫ

Межрегионального управления Федеральной службы по надзору в сфере

природопользования по Ростовской области и Республике Калмыкия

для оплаты платежей за негативное воздействие на окружающую среду

Получатель: УФК по Ростовской области г. Ростов-на-Дону (Межрегиональное управление Росприроднадзора по Ростовской области и Республике Калмыкия (л/с 045 817 804 20)

ИНН 6164226375

КПП 616801001

Отделение Ростов-на-Дону Банка России/УФК по Ростовской области г. Ростов-на-Дону

БИК 016015102 Единый казначейский счёт 401 028 108 453 700 000 50

Расчетный счет 031 006 430 000 000 158 00 (для перечисления госпошлины, уплаты административных штрафов, платежей за негативное воздействие на окружающую среду, пеней, экологического сбора)

ОКТМО 60701000 (для перечисления госпошлины, уплаты административных штрафов)

ОКТМО муниципального образования, на территории которого расположен объект негативного воздействия (для внесения платежей за негативное воздействие на окружающую среду, экологический сбор)

КБК в платежном поручении указывается в соответствии с видом негативного воздействия на окружающую среду:

— КБК за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами – 048 1 12 01010 01 6000 120

— КБК за сбросы загрязняющих веществ в водные объекты – 048 1 12 01030 01 6000 120

— КБК за размещение отходов производства – 048 1 12 01041 01 6000 120 (обратить особое внимание плательщиков)

— КБК за размещение твердых коммунальных отходов (для региональных операторов и операторов по обращению с ТКО) – 048 1 12 01042 01 6000 120

Реквизиты для оплаты государственной пошлины, НВОС и административных штрафов согласно постановлений, вынесенных на территории Республики Калмыкия

Получатель: УФК по Республике Калмыкия (Межрегиональное управление Росприроднадзора по Ростовской области и Республике Калмыкия, л/с 040 517 804 20)

ИНН 6164226375

КПП 616801001

Отделение—НБ Республика Калмыкия Банка России/УФК по Республике Калмыкия

БИК 018580010

Единый казначейский счёт 401 028 102 453 700 000 72

Расчетный счет 031 006 430 000 000 105 00

ОКТМО: согласно перечня ОКТМО Муниципальных образований по Республике Калмыкия

Уважаемые природопользователи! Вашему вниманию предлагаем образцы заявлений о возврате, о зачете уплаченных платежей, и иные документы

Уважаемые природопользователи!

Обращаем Ваше внимание на то, что с 1 января 2021 году были внесены изменения в реквизиты Межрегионального управления Росприроднадзора по Ростовской области и Республике Калмыкия!

Убедительная просьба обновить данные, а также проверять актуальность реквизитов перед совершением каждого платежа!

Спасибо!

Заявление о возврате штрафа

DOC , 34.5 Kb

13.09.2020 18:30

Заявление о зачёте платежей за юридическое лицо

DOC , 33.5 Kb

13.09.2020 18:30

Заявлении об уточнении

DOC , 35.5 Kb

13.09.2020 18:30

Содержание

- Как зачислить деньги на единый налоговый счёт

- Как заполнить платёжное поручение для ЕНП

- Как заполнить платёжное поручение для ЕНП без подачи уведомлений

- Как заполнить платёжное поручение для платежей вне ЕНП

- Как заполнить платёжное поручение по взносам на травматизм

- Выводы

В 2023 году большинство расчётов бизнеса с бюджетом надо проводить через единый налоговый платёж. Обратите внимание, что ЕНП распространяется не на все виды налогов и сборов. Часть из них перечисляют по-прежнему отдельными платёжками, а есть и такие, которые можно платить по выбору: в рамках ЕНП или без него.

Так, в единый налоговый платёж входят: НДС, НДФЛ, УСН, ЕСХН, акцизы, налоги на прибыль, землю, воду, транспорт, имущество, страховые взносы, кроме взносов на травматизм, и др. Вне ЕНП перечисляют НДФЛ с работников-иностранцев, работающих на основании патента, взносы на травматизм и профзаболевания, госпошлину, по которой не выдан исполнительный документ. А вот налог для самозанятых (НПД), а также сборы за пользование объектами животного мира и водных биоресурсов можно оплатить любым способом.

Важно: ФНС подготовила таблицу с новыми КБК на 2023 год для разных видов платежей. Коды указывают не только в платёжных документах, но и в уведомлениях об исчисленных суммах.

Как зачислить деньги на единый налоговый счёт

На каждого налогоплательщика в 2023 году открыт единый налоговый счёт. Юридические лица могут пополнить свой ЕНС с расчётного счёта, а у ИП есть дополнительные возможности: через банк, почту, МФЦ и др.

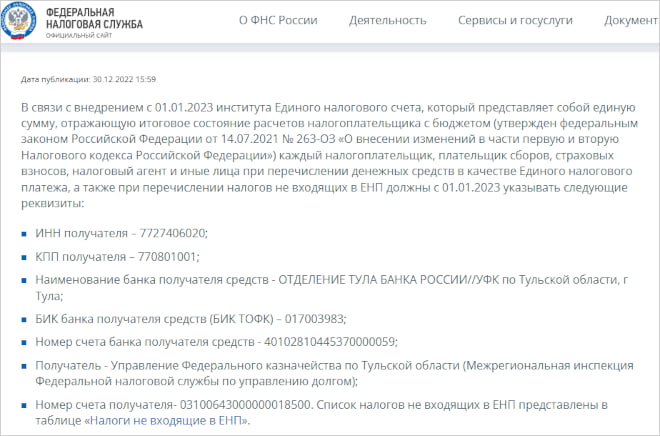

Важно: c 2023 года получателем денежных средств с единого налогового счёта является УФК по Тульской области, независимо от места нахождения организации или регистрации ИП. Об этом ФНС сообщила на своей странице.

Все платёжные поручения оформляются в соответствии с приказом Минфина № 107н от 12 ноября 2013 года. В данный момент в приказ вносятся изменения, ознакомиться с которыми можно на портале правовых актов. При этом ФНС, не дожидаясь принятия изменений, уже подготовила свои образцы, которые мы рассмотрим ниже.

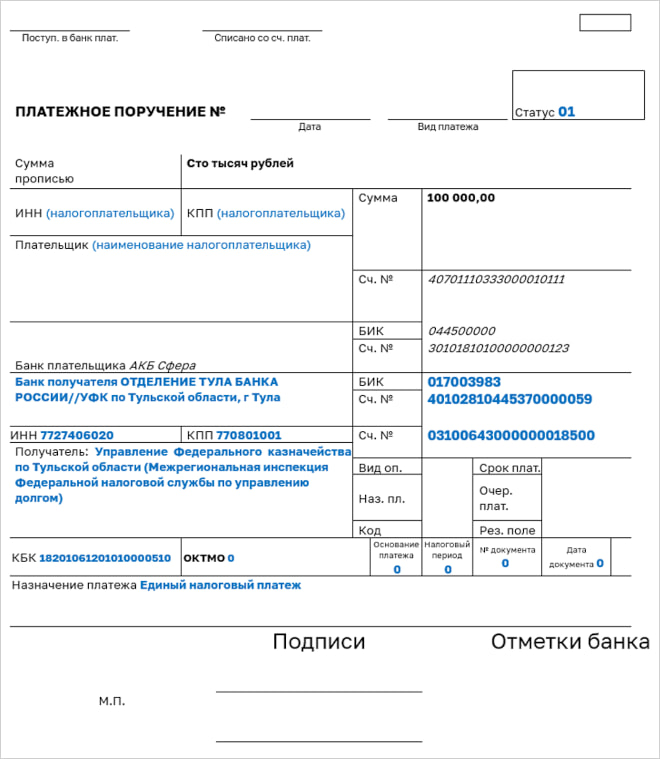

Как заполнить платёжное поручение для ЕНП

Если налоги, сборы или взносы, которые надо перечислить в бюджет, оформляются одной платёжкой, то применяется специальный КБК: 18201061201010000510. В назначении документа указывают «Единый налоговый платёж».

Вот как выглядит образец платёжного поручения в 2023 для перечисления ЕНП (подготовлен ФНС).

Обратите внимание на особенности заполнения этой платёжки:

- в поле «Статус» указывают значение «1»;

- в полях «ОКТМО», «Основание платежа», «Налоговый период», «№ документа», «Дата документа» проставляют «0».

По сути, в этот образец от ФНС надо добавить только ИНН/КПП и наименование налогоплательщика, а также указать сумму для перечисления.

Как ИФНС узнает, для каких налогов, сборов, взносов перечислены деньги? Из деклараций, отчётов, уведомлений, которые надо заранее подавать. В рамках ЕНП действует правило: документ с исчисленной суммой направляется не позже 25-го числа месяца, а оплата по нему производится не позже 28-го числа этого месяца.

Соответственно, к тому времени, когда деньги поступят в бюджет, ИФНС уже будет знать, в счёт каких обязательств налогоплательщика они перечислены. Например, указанная в образце сумма в 100 000 рублей может означать, что компания оплатила взносы за работников в размере 68 500 рублей и удержала НДФЛ с выплат в размере 31 500 рублей. Эти суммы организация указала в поданном уведомлении.

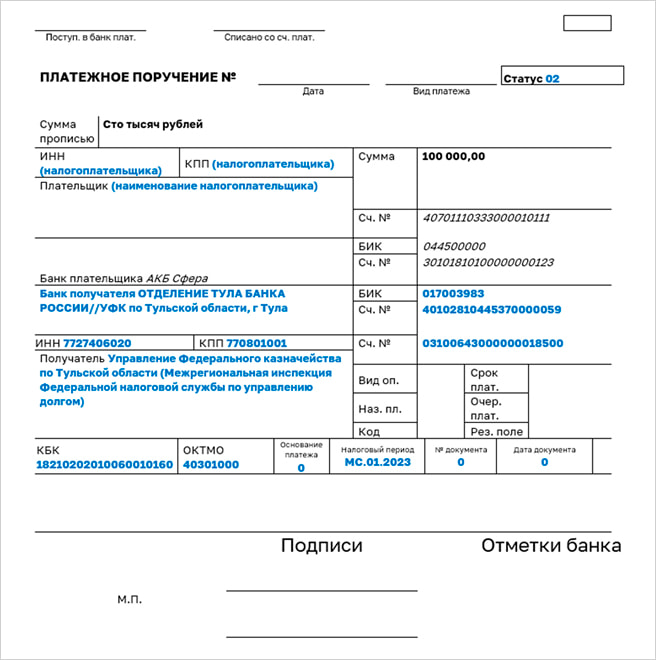

Как заполнить платёжное поручение для ЕНП без подачи уведомлений

Итак, мы рассмотрели первый способ – платёжное поручение с единым КБК 18201061201010000510. Документ можно подготовить один раз, а дальше использовать, как шаблон для всех следующих перечислений, меняя только сумму. Напомним, что для этого варианта расчётов с бюджетом надо заранее подавать уведомления, чтобы ИФНС могла распределить полученные средства по обязательствам налогоплательщика.

Но в 2023 году продолжает действовать и привычный способ расчётов: платёжное поручение, где указывают КБК не единого налогового платежа, а конкретного налога, сбора или взноса. Такое поручение заменяет собой уведомление об исчисленных суммах. Эта возможность предусмотрена пунктом 12 статьи 4 закона от 14.07.2022 № 263-ФЗ.

Чем эта платёжка отличается от первой, которая оформляется только для ЕНП? Во-первых, в поле «Статус» проставлено другое значение, то есть «2». Во-вторых, указывают КБК конкретного налога, взноса, сбора, а не ЕНП. В-третьих, в этом случае надо заполнять поля ОКТМО (по месту нахождения организации или месту жительства ИП, обособленного подразделения, имущества, транспорта), а также код налогового периода.

Что касается поля «Назначение платежа», то раньше в образце ФНС указывали «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации». Но в более позднем образце это поле оставлено пустым.

По словам некоторых сотрудников ФНС поле «24», то есть «Назначение платежа» можно вообще не заполнять, если оплату производит сам налогоплательщик, а не третье лицо. Но тогда есть риск, что платёжку не пропустит банк, поэтому рекомендуем это поле всё-таки заполнять, до получения официальных разъяснений.

Как заполнить платёжное поручение для платежей вне ЕНП

Для перечислений, на которые не распространяется единый налоговый платёж, ФНС подготовила отдельный образец. Речь идёт только о платежах, которые администрирует налоговая служба, в частности, НДФЛ с работников-иностранцев, работающих на основании патента.

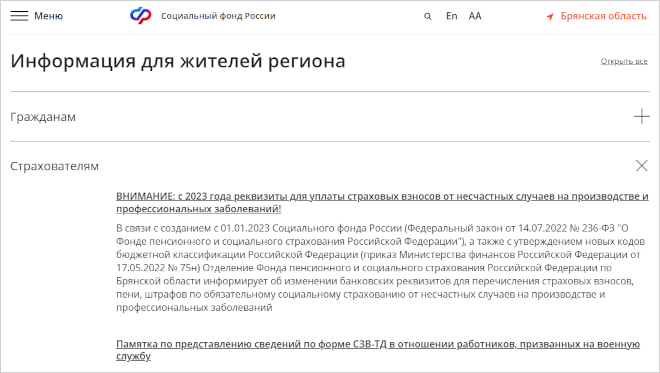

Как заполнить платёжное поручение по взносам на травматизм

Ещё один вид платежей, который перечисляют работодатели, это страховые взносы на травматизм и от профзаболеваний. Они не входят в ЕНП и не администрируются Федеральной налоговой службой, поэтому рассмотренные выше образцы здесь не подходят.

Платёжки по взносам на травматизм заполняются, как и раньше, но по новым реквизитам, что связано с объединением ПФР и ФСС. Чтобы узнать эти реквизиты, зайдите на сайт Социального Фонда России, выберите в правом углу свой регион и откройте информацию по страхователям.

КБК по взносам на травматизм в 2023 году новые, утверждены приказом Минфина от 17.05.2022 № 75н (в редакции приказа от 22.11.2022 № 177н):

- взносы на травматизм – 79710212000061000160;

- пени по взносам на травматизм – 79710212000062100160;

- штрафы по взносам на травматизм – 79710212000063000160.

Выводы

- В 2023 году большинство платежей бизнеса в бюджет должны осуществляться в рамках ЕНП.

- При заполнении уведомлений, платёжек, отчётов проверяйте КБК на 2023 год, некоторые из них изменились.

- Денежные средства, входящие в состав единого налогового платежа, можно перечислить двумя способами: одной платёжкой на общую сумму или отдельными платёжными поручениями по каждому налогу, сбору, взносу.

- Если деньги перечисляются общей суммой на разные налоги (например, НДФЛ и взносы за работников), то ИФНС сможет их распределить только на основании предварительно поданного уведомления или отчётности.

- Если платёжное поручение оформляется на конкретный налог или взнос, с указанием соответствующего КБК, уведомление подавать не требуется.

- Денежные средства, перечисляемые для оплаты платежей, которые администрирует ФНС, зачисляются на реквизиты УФК по Тульской области (независимо от места регистрации ООО или ИП).

- При оплате страховых взносов на травматизм, которые администрирует Социальный Фонд России, не забудьте поменять реквизиты с ФСС на СФР, их значения можно найти на региональных сайтах нового Социального Фонда.

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

Законом N 230-З от 30.12.2022 «Об изменении законов по вопросам налогообложения» в Налоговый кодекс внесены изменения и дополнения, которые коснулись в том числе сбора за размещение (распространение) рекламы. В частности, нормы Указа N 131, которым в 2022 г. регулировался порядок исчисления и уплаты данного сбора, перенесены в НК. Рассмотрим, произошли ли изменения в порядке обложения сбором с 01.01.2023.

1. Плательщики сбора за размещение (распространение) рекламы

Состав плательщиков сбора за размещение (распространение) рекламы не изменился. Как и в 2022 г., сбор исчисляют белорусские юридические лица и индивидуальные предприниматели, являющиеся рекламодателями (абз. 12 п. 161 ст. 2 Закона N 230-З, подп. 1.1 ст. 307-12 НК, ч. 1 подп. 2.1 Указа N 131).

Закреплено, что плательщиками сбора признаются рекламные агентства при оказании услуг по размещению (распространению) рекламы иностранному рекламодателю (абз. 13 п. 161 ст. 2 Закона N 230-З, подп. 1.2 ст. 307-12 НК). Отметим, что определения терминов «рекламное агентство» и «иностранный рекламодатель» перенесены в ст. 307-11 НК практически в неизменном состоянии (с редакционной правкой). Так, под рекламным агентством понимается юридическое лицо Республики Беларусь или индивидуальный предприниматель, зарегистрированный в Республике Беларусь, оказывающие услуги рекламодателю по размещению (распространению) рекламы на территории Республики Беларусь, включая размещение (распространение) рекламы в сети Интернет, посредством предоставления ее рекламораспространителю. Под иностранным рекламодателем понимается рекламодатель, созданный в соответствии с законодательством иностранного государства с местом нахождения за пределами Республики Беларусь или зарегистрированный в иностранном государстве (абз. 7 и 9 п. 161 ст. 2 Закона N 230-З).

В 2022 г. при оказании услуг по размещению (распространению) рекламы иностранному рекламодателю рекламные агентства также признавались плательщиками сбора. Это следовало из совокупности норм подп. 2.1 и абз. 8, 10 ч. 1 подп. 2.4 Указа N 131.

В отношении резидентов СЭЗ закреплено, что они исчисляют и уплачивают сбор в соответствии с нормами НК (абз. 3 п. 194 ст. 2 Закона N 230-З, подп. 1.1 ст. 383 НК).

Состав субъектов, не признаваемых плательщиками сбора, не претерпел изменения. Как и в 2022 г., сбор не исчисляют и не уплачивают (абз. 14 — 16 п. 161 ст. 2 Закона N 230-З, п. 2 ст. 307-12 НК, подп. 2.2 Указа N 131):

— организации, использующие труд инвалидов, если численность инвалидов в них в среднем за период составляет не менее 30 процентов численности работников в среднем за этот же период. Численность работников (инвалидов) организации в среднем за период с начала года по отчетный период включительно определяется в порядке, установленном ч. 2 подп. 1.16 ст. 118 НК;

— исправительные учреждения и республиканские унитарные производственные предприятия Департамента исполнения наказаний МВД.

2. Объект обложения сбором

С 01.01.2023 объектом обложения сбором признается оказание рекламодателю услуг по размещению (распространению) рекламы на территории Республики Беларусь, включая размещение (распространение) рекламы в сети Интернет (абз. 18 п. 161 ст. 2 Закона N 230-З, п. 1 ст. 307-13 НК). Определенная Указом N 131 формулировка объекта обложения звучала так: «Объектом обложения сбором признается размещение (распространение) рекламы на территории Республики Беларусь, включая размещение (распространение) рекламы в глобальной компьютерной сети Интернет». Базой для исчисления сбора являлась стоимость фактически оказанных для рекламодателя услуг по размещению (распространению) рекламы без НДС (подп. 2.3, ч. 1 подп. 2.5 Указа N 131). С учетом в совокупности данных норм Указа N 131 видно, что в 2023 г. сбором, как и ранее, облагаются оказанные рекламодателю услуги по размещению (распространению) рекламы на территории Республики Беларусь.

Дополнительно закреплено, что объектом обложения сбором признается оказание услуг рекламораспространителем рекламному агентству в случае оказания последним услуг по размещению (распространению) рекламы иностранному рекламодателю.

Перечень ситуаций, когда оказание услуг по размещению (распространению) рекламы не облагается сбором, не претерпел изменений (абз. 19- 28 п. 161 ст. 2 Закона N 230-З, п. 2 ст. 307-13 НК, ч. 1 подп. 2.4 Указа N 131). К ним относится оказание рекламодателю услуг по размещению (распространению) рекламы:

1) социальной;

2) мероприятий, в число организаторов которых входят государственные органы;

3) на досках объявлений;

4) в зданиях (помещениях, сооружениях);

5) на официальных интернет-сайтах и иных интернет-ресурсах республиканских органов государственного управления, местных исполнительных и распорядительных органов, иных государственных органов и государственных организаций, а также в средствах массовой информации, редакциями которых являются государственные органы и государственные организации;

6) в виде поддержки организациям физической культуры и спорта;

7) предоставленной рекламораспространителю для ее размещения (распространения) на территории Республики Беларусь рекламным агентством, за исключением рекламы:

— деятельности или услуг рекламного агентства либо объект рекламирования которой определен рекламным агентством;

— деятельности или товаров (продукции, работ, услуг) иностранного рекламодателя либо объект рекламирования и (или) содержание которой определены иностранным рекламодателем.

3. Налоговая база, ставки сбора

Как и в 2022 г., налоговой базой сбора признается стоимость фактически оказанных рекламодателю услуг по размещению (распространению) рекламы без НДС (абз. 30 п. 161 ст. 2 Закона N 230-З, ст. 307-14 НК, ч. 1 подп. 2.5 Указа N 131).

Закреплено, как определяется налоговая база при оказании рекламным агентством услуг иностранному рекламодателю по размещению (распространению) рекламы посредством ее предоставления рекламораспространителю. Базой признается стоимость фактически оказанных рекламораспространителем рекламному агентству услуг по размещению (распространению) рекламы без НДС.

Ставки сбора сохранены на прежнем уровне и составляют (абз. 32 -34 п. 161 ст. 2 Закона N 230-З, ст. 307-15 НК, подп. 2.6 Указа N 131):

10% — при размещении наружной рекламы, размещении (распространении) рекламы на транспортных средствах, в том числе внутри салонов транспорта общего пользования;

20% — в иных случаях.

4. Порядок исчисления и уплаты сбора

Расчет сбора плательщики производят в прежнем порядке — как произведение налоговой базы и ставки сбора (абз. 38 п. 161 ст. 2 Закона N 230-З, п. 1 ст. 307-17 НК, подп. 2.8 Указа N 131).

Сохранена обязанность представлять в налоговый орган по месту постановки на учет расчет по сбору по установленной форме. Он представляется ежеквартально не позднее 20-го числа месяца, следующего за отчетным кварталом (абз. 36 и 39 п. 161 ст. 2 Закона N 230-З, ст. 307-16, п. 2 ст. 307-17 НК, подп. 2.7, ч. 1 подп. 2.9 Указа N 131). Если в отчетном квартале объект обложения отсутствовал, расчет в налоговые органы представлять не нужно.

Срок уплаты сбора остался прежним — один раз в квартал не позднее 22-го числа месяца, следующего за истекшим отчетным кварталом. Уплата производится с учетом деятельности филиалов, представительств и иных обособленных подразделений юрлиц (абз. 42 и 43 п. 161 ст. 2 Закона N 230-З, п.1, 2 ст. 307-18 НК, ч. 2 и 3 подп. 2.9 Указа N 131).

Указом N 131 право разъяснять вопросы его применения было предоставлено двум госорганам — Мининформ и МАРТ. Вопросы по администрированию сбора разъясняло МНС (п. 9 Указа N 131). С 01.01.2023 вопросы, связанные с определением рекламодателя, рекламного агентства, рекламы и оказания услуг по ее размещению (распространению) на территории Республики Беларусь, включая размещение (распространение) рекламы в сети Интернет, разъясняет только МАРТ (абз. 40 п. 161 ст. 2 Закона N 230-З, п. 3 ст. 307-17 НК).

Отметим, что в компетенции МНС по-прежнему остается разъяснение вопросов по администрированию сбора:

— порядок заполнения и предоставления расчета по сбору в налоговые органы;

— порядок уплаты (включая возможность уплаты сбора за плательщика иными лицами), взыскание сбора в бюджет;

— применение ответственности за несвоевременное представление расчета в налоговые органы и несвоевременную уплату в бюджет сбора.

5. Отражение сумм исчисленного сбора при расчете налога на прибыль, подоходного налога

Норма об отражении сумм сбора юридическими лицами при расчете налога на прибыль, индивидуальными предпринимателями — при расчете подоходного налога перенесена в НК в неизменном виде. Так, юрлица включают сумму исчисленного сбора в затраты по производству и реализации товаров (работ, услуг), имущественных прав, а ИП — в расходы, учитываемые при исчислении подоходного налога (абз. 45 п. 161 ст. 2 Закона N 230-З, ст. 307-19 НК, подп. 2.10 Указа N 131).

Читайте этот материал в ilex >>*

*по ссылке Вы попадете в платный контент сервиса ilex

Реквизиты для внесения в бюджетную систему РФ платежей за негативное воздействие на окружающую среду

УФК по Ростовской области (Департамент Росприроднадзора по ЮФО (л/сч04581780420))

ИНН: 6164226375, КПП: 616801001

до 04.02.2019 — Номер счета получателя платежа: 40101810400000010002

с 04.02.2019 — Номер счета получателя платежа: 40101810303490010007

Наименование банка: Отделение Ростов-на-Дону. БИК: 046015001

Наименование платежа: «Плата за негативное воздействие на окружающую среду за______ квартал ______года»;

Коды бюджетной классификации:

04811201010016000120 (плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами);

04811201030016000120 (плата за сбросы загрязняющих веществ в водные объекты)

04811201041016000120 (плата за размещение отходов производства и потребления)

ОКТМО муниципального образования, на территории которого расположен объект негативного воздействия.

Положениями Приказа № 35н введена детализация кода вида доходов 048 1 12 01040 01 6000 120 «Плата за размещение отходов производства и потребления» (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации)» по следующим кодам:

048 1 12 01041 01 6000 120 «Плата за размещение отходов производства (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации)»;

048 1 12 01042 01 6000 120 «Плата за размещение твердых коммунальных отходов (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации».

Департамент Росприроднадзора по ЮФО в целях исключения отнесения денежных средств по плате за размещение отходов к «невыясненным поступлениям» рекомендует юридическим лицам и индивидуальным предпринимателям в платежных поручениях указывать КБК 048 1 12 01041 01 6000 120.

Плательщиками платы за размещение твердых коммунальных отходов по КБК 048 1 12 01042 01 6000 120 будут являться Региональные операторы по обращению с твердыми коммунальными отходами, либо Операторы по обращению с твердыми коммунальными отходами, заключившие соответствующий договор с Региональным оператором по обращению с твердыми коммунальными отходами.

Все материалы сюжета

«КБК-2022-2023»

Внимание! С 1 января 2023 года налоги и страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

КБК для перечисления ЕНП — 182 01 06 12 01 01 0000 510.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Основные актуальные на 2023 годы КБК по отдельным налогам и страховым взносам смотрите в нашей таблице (приказ Минфина от 17.05.2022 № 75н в ред. приказа от 22.11.2022 № 177н):

|

Вид налога, взноса |

КБК |

||

|

налог, взнос |

пени |

штрафы |

|

|

Налоги |

|||

|

Налог на прибыль в ФБ |

182 1 01 01011 01 1000 110 |

182 1 01 01011 01 2100 110 |

182 1 01 01011 01 3000 110 |

|

Налог на прибыль в РБ |

182 1 01 01012 02 1000 110 |

182 1 01 01012 02 2100 110 |

182 1 01 01012 02 3000 110 |

|

См. также: «КБК при уплате налога на прибыль» |

|||

|

Внутрироссийский НДС |

182 1 03 01000 01 1000 110 |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

См. также:

|

|||

|

Налог на имущество |

182 1 06 02010 02 1000 110 |

182 1 06 02010 02 2100 110 |

182 1 06 02010 02 3000 110 |

|

Транспортный налог |

182 1 06 04011 02 1000 110 |

182 1 06 04011 02 2100 110 |

182 1 06 04011 02 3000 110 |

|

См. также: «КБК по транспортному налогу годах для организаций» |

|||

|

Земельный налог в Москве, Санкт-Петербурге и Севастополе |

182 1 06 06031 03 1000 110 |

182 1 06 06031 03 2100 110 |

182 1 06 06031 03 3000 110 |

|

Остальные КБК по земельному налогу ищите здесь |

|||

|

УСН «доходы» |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

УСН «доходы минус расходы», в т.ч. минимальный налог |

182 1 05 01021 01 1000 110 |

182 1 05 01021 01 2100 110 |

182 1 05 01021 01 3000 110 |

|

См. также: «КБК по УСН «доходы»» |

|||

|

ЕСХН |

182 1 05 03010 01 1000 110 |

182 1 05 03010 01 2100 110 |

182 1 05 03010 01 3000 110 |

|

НДФЛ у налогового агента: |

182 1 01 02010 01 1000 110 |

182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

|

кроме налога с дивидендов при налоговой базе до 5 млн руб. включительно |

|||

|

кроме налога с дивидендов при налоговой базе свыше 5 млн руб. |

182 1 01 02080 01 1000 110 |

182 1 01 02080 01 2100 110 |

182 1 01 02080 01 3000 110 |

|

налог с дивидендов при налоговой базе до 5 млн руб. включительно |

182 1 01 02130 01 1000 110 |

182 1 01 02130 01 2100 110 |

182 1 01 02130 01 3000 110 |

|

налог с дивидендов при налоговой базе свыше 5 млн руб. |

182 1 01 02140 01 1000 110 | 182 1 01 02140 01 2100 110 | 182 1 01 02140 01 3000 110 |

|

См. также:

|

|||

|

Страховые взносы по единому тарифу, распределяемые по видам страхования |

182 1 02 01000 01 1000 160 |

Пени и штрафы платят на КБК для ЕНП — 182 01 06 12 01 01 0000 510 |

|

|

Взносы на ОПС за периоды до 2023 года |

182 1 02 14010 06 1001 160 |

182 1 02 14010 06 2100 160 |

182 1 02 14010 06 3000 160 |

|

Взносы на ОМС за периоды до 2023 года |

182 1 02 14030 08 1001 160 |

182 1 02 14030 08 2100 160 |

182 1 02 14030 08 3000 160 |

|

Взносы на ОСС от ВНиМ за периоды до 2023 года |

182 1 02 14020 06 1001 160 |

182 1 02 14020 06 2100 160 |

182 1 02 14020 06 3000 160 |

|

Взносы в ФСС «на травматизм» |

797 1 02 12000 06 1000 160 |

797 1 02 12000 06 2100 160 |

797 1 02 12000 06 3000 160 |

|

Взносы ИП в совокупном фиксированном размере |

182 1 02 02000 01 1000 160 |

182 1 02 02101 08 2011 160 |

182 1 02 02101 08 3011 160 |

|

Взносы ИП на пенсионное страхование в размере 1% с дохода свыше 300 тыс. руб. |

182 1 02 03000 01 1000 160 |

182 1 02 03000 01 2100 160 |

182 1 02 03000 01 3000 160 |

|

Взносы на добровольное страхование ИП на случай временной нетрудоспособности и материнства |

797 1 02 06000 06 1000 160 |

||

|

См. также:

|

Важно! «КонсультантПлюс» предупреждает

Если КБК в платежке вы указали неправильно, это не значит, что вы не исполнили обязанность по уплате налога. Если других проблем с платежом нет, ваши деньги поступят в бюджет (пп. 1 п. 3, п. 4 ст. 45 НК РФ, Письмо Минфина России от 19.01.2017 N 03-02-07/1/2145). Это же относится к страховым взносам, которые вы уплачиваете в инспекцию (п. 9 ст. 45 НК РФ).

Однако суммы, поступившие по такой платежке, могут отразиться в карточке РСБ по ошибочному КБК. А по платежу, который вы хотели перечислить, будет числиться задолженность.

Как исправить ошибку в КБК, смотрите в Готовом решении. Пробный доступ к системе можно получить бесплатно.

Коды и реквизиты платежей

Оплата экологического сбора осуществляется:

1. Импортерами и производителями-импортерами — по реквизитам Федеральной службы по надзору в сфере природопользования (Центральный аппарат Службы);

2. Производителями — по реквизитам территориальных органов службы.

Федеральная служба по надзору в сфере природопользования информирует, что в целях обеспечения систематизации и идентификации на всей территории Российской Федерации муниципальных образований и входящих в их состав населенных пунктов Министерством финансов Российской Федерации принято решение о переходе с 1 января 2014 года на использование в бюджетном процессе вместо применяемых в настоящее время кодов Общероссийского классификатора объектов административно-территориального деления (далее — ОКАТО) кодов Общероссийского классификатора территорий муниципальных образований (далее — ОКТМО).

В этой связи природопользователям при осуществлении платежей в бюджетную систему Российской Федерации, администрируемых Росприроднадзором, а также при заполнении Расчетов платы за негативное воздействие на окружающую среду, представляемой в Росприроднадзор, в поле «код ОКАТО» рекомендуется указывать код ОКТМО.

Обращаем внимание на то, что плата за НВОС перечисляется по реквизитам соответствующего территориального органа Росприроднадзора (реквизиты находятся на их официальных сайтах).

КонсультантПлюс: примечание.

Внимание! Указанные реквизиты актуальны на дату издания настоящего документа и требуют дополнительной проверки перед использованием.

|

Реквизиты для перечисления платежей в доход федерального бюджета, администрирование которых осуществляет центральный аппарат Росприроднадзора (ЗА ИСКЛЮЧЕНИЕМ ПЛАТЫ ЗА НВОС) |

|

|

Учреждение |

Федеральная служба по надзору в сфере природопользования |

|

Юридический адрес |

123995, г. Москва, ул. Б. Грузинская, д. 4/6 кор. А; Б |

|

Код по ОКПО |

00083428 |

|

Главный распорядитель |

048 |

|

ОКТМО |

45380000 |

|

ИНН |

7703381225 |

|

КПП |

770301001 |

|

ОГРН |

1047703033300 |

|

ОКОПФ |

81 |

|

ОКВЭД |

75.11 |

|

Наименование получателя |

Межрегиональное операционное УФК (Федеральная служба по надзору в сфере природопользования, л/с 04951000480) |

|

Номер лицевого счета |

04951000480 |

|

Казначейство |

Межрегиональное операционное УФК |

|

Номер расчетного счета |

40101810500000001901 |

|

Банк организации |

Операционный департамент Банка России г. Москва 701 |

|

БИК |

044501002 |