КБК пени по НДС 2022-2023 — без этого кода заполнить платежное поручение по налогу невозможно. Его нужно указывать в платежке и после перехода на ЕНП. При этом есть ряд нюансов, о которых мы и расскажем в нашей статье.

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять НДС с помощью ЕНП, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, то переходите к этому образцу.

КБК для уплаты НДС для юридических лиц в 2022-2023 годах

Коды бюджетной классификации используются для структурирования доходов, расходов и источников пополнения дефицита государственного бюджета. Каждый код состоит из 20 цифр, в которых зашифрованы данные о принадлежности дохода или расхода.

В 2023 году применяется перечень КБК из приказа Минфина от 17.05.2022 № 75н (в ред. приказа от 22.11.2022 № 177н). В 2022 году действовал приказ Минфина от 08.06.2021 № 75н.

Покажем на примере НДС на товары, реализуемые на территории РФ, как с помощью приказа найти нужный КБК.

Приложение 1 содержит перечень видов доходов и кодов аналитической группы. Находим в нем код, соответствующий выбранному налогу: 000 1 03 01000 01 0000 110. С помощью приложения 3 определяем администратора дохода — это федеральная налоговая служба, код 182. Сумма платежа по НДС имеет код 1000 на месте 14–17 разрядов, а сумма, например, пени — код 2100. Код ФНС, согласно подразделу «Общие положения» раздела II «Классификация доходов», должен стоять на первом месте. Таким образом, получим искомый КБК — 182 1 03 01000 01 1000 110.

О том, чем грозит несвоевременная уплата НДС, читайте в статье «Какая ответственность за несвоевременную уплату НДС?».

Юридические лица указывают КБК при подготовке платежных поручений по перечислениям в бюджет в поле 104 этого документа. С 2023 года НДС уплачивается посредством единого налогового платежа. Поэтому КБК нужно указывать 182 01 06 12 01 01 0000 510.

В то же время в 2023 году действует переходный период, в который вместо уведомлений об исчисленных налогах разрешено представлять в налоговую платежные поручения (ч. 12 ст. 4 закона от 14.07.2022 № 263-ФЗ). То есть фактически сохранена возможность перечислять налоги отдельными платежками — на КБК для НДС. При любом из вариантов уплаты деньги будут зачислены на единый налоговый счет.

Что касается КБК по НДС в 2023, то они следующие:

- налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России — 182 1 03 01000 01 1000 110;

- налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) — 182 1 04 01000 01 1000 110 (тоже входит в ЕНП);

- налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) — 153 1 04 01000 01 1000 110. Этот платеж внести посредством ЕНП нельзя, поэтому КБК для него только этот.

КБК для уплаты пени и штрафов по НДС в 2022-2023 годах

Согласно ст. 75 НК РФ пеня начисляется и уплачивается налогоплательщиком, если он просрочил уплату налога. При этом организация может либо самостоятельно рассчитать пеню, либо получить требование от налогового органа.

Подробнее см.: «Как правильно рассчитать пени по НДС?».

Затрудняетесь с расчетом пеней? Воспользуйтесь нашим вспомогательным сервисом «Калькулятор пеней».

Учесть пени по НДС в налоговом и бухгалтерском учете вам поможет Готовое решение от КонсультантПлюс. Пробный доступ к системе бесплатный.

Налоговый штраф является санкцией за правонарушения (ст. 114 НК РФ), одно из которых — неуплата или неполная уплата налога (ст. 122 НК РФ).

После перехода на ЕНП КБК на пени (и штрафы) налогоплательщикам знать не обязательно. С 2023 года чтобы их заплатить, составлять отдельные платежки по конкретному налогу не требуется. При наличии положительного сальдо ЕНС инспекция сама спишет деньги в погашение пеней. Они погашаются в третью очередь после недоимок и текущих платежей. Если средств не хватает, нужно внести деньги на ЕНС в виде единого налогового платежа. Но на всякий случай сообщаем, что КБК на пени и штрафы по НДС в 2023 году остались прежними.

Ниже приведены КБК, установленные для пеней и штрафов по НДС в 2022-2023 году. Пока они остаются такими же, как и ранее.

|

Вид налога |

Пени по НДС |

Штрафы по НДС |

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) |

182 1 04 01000 01 2100 110 |

182 1 04 01000 01 3000 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) |

153 1 04 01000 01 2100 110 |

153 1 04 01000 01 3000 110 |

Заполнить налоговую платежку по новым правилам 2023 года вам помогут рекомендации и образец от экспертов КонсультатПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Про новый порядок уточнения налогов читайте здесь.

Итоги

КБК в платежках по НДС с 2023 года заполняется по-новому. Лучше платить его сразу на КБК для ЕНП. Но и в случае указания специального КБК по НДС, в том числе КБК для пеней (штрафов), деньги зачислятся на единый налоговый счет и будут распределяться в установленном порядке.

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2022 ГОД

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

НДС НА ТОВАРЫ (РАБОТЫ, УСЛУГИ), РЕАЛИЗУЕМЫЕ НА ТЕРРИТОРИИ РФ

| 182 1 03 01000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 03 01000 01 2100 110 | Пени по платежу |

| 182 1 03 01000 01 2200 110 | Проценты по платежу |

| 182 1 03 01000 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДС НА ТОВАРЫ, ВВОЗИМЫЕ НА ТЕРРИТОРИЮ РФ (ИЗ РЕСПУБЛИКИ БЕЛАРУСЬ И КАЗАХСТАН)

| 182 1 04 01000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 04 01000 01 2100 110 | Пени по платежу |

| 182 1 04 01000 01 2200 110 | Проценты по платежу |

| 182 1 04 01000 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДС НА ТОВАРЫ, ВВОЗИМЫЕ НА ТЕРРИТОРИЮ РОССИИ (АДМИНИСТРАТОР ПЛАТЕЖЕЙ – ФТС РОССИИ)

| 153 1 04 01000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 153 1 04 01000 01 2100 110 | Пени по платежу |

| 153 1 04 01000 01 2200 110 | Проценты по платежу |

| 153 1 04 01000 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Таблица кодов бюджетной классификации на налог на добавленную стоимость (НДС).

Содержание

- НДС на товары (работы, услуги), реализуемые на территории РФ

- НДС на товары, ввозимые на территорию РФ из стран ЕАЭС (республики Беларусь, Казахстана, Армении и Киргизии)

- НДС на товары, ввозимые на территорию РФ из стран, которые не входят в ЕАЭС (администратор платежей — ФТС России)

- Отправка декларации по НДС через Экстерн

| Наименование платежа | КБК |

|---|---|

| Cумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 182 1 03 01000 01 1000 110 |

| Пени по платежу | 182 1 03 01000 01 2100 110 |

| Проценты по платежу | 182 1 03 01000 01 2200 110 |

| Суммы денежных взысканий (штрафов) по платежу | 182 1 03 01000 01 3000 110 |

| Наименование платежа | КБК |

|---|---|

| Cумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 182 1 04 01000 01 1000 110 |

| Пени по платежу | 182 1 04 01000 01 2100 110 |

| Проценты по платежу | 182 1 04 01000 01 2200 110 |

| Суммы денежных взысканий (штрафов) по платежу | 182 1 04 01000 01 3000 110 |

| Наименование платежа | КБК |

|---|---|

| Cумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 153 1 04 01000 01 1000 110 |

| Пени по платежу | 1531 04 01000 01 2100 110 |

| Проценты по платежу | 1531 04 01000 01 2200 110 |

| Суммы денежных взысканий (штрафов) по платежу | 1531 04 01000 01 3000 110 |

Главное на почту — и памятка по ЕНП в подарок

Главное на почту — и памятка по ЕНП в подарокГлавное на почту — и памятка по ЕНП в подарок

КБК — это числовой код, один из реквизитов платежного поручения для шифрования бюджетных платежей, в частности, по НДС. Коды часто меняются, если указать неверный КБК, операция проведется неправильно. Чтобы платеж не оказался среди невыясненных, используйте действующие КБК по НДС в 2022 и 2021 году, которые указаны в статье.

КБК — это числовой код, один из реквизитов платежного поручения для шифрования бюджетных платежей, в частности, по НДС. Коды часто меняются, если указать неверный КБК, операция проведется неправильно. Чтобы платеж не оказался среди невыясненных, используйте действующие КБК по НДС в 2022 году, которые указаны ниже.

Строение кода КБК

КБК — код бюджетной классификации — представляет собой двадцатизначный код, который условно делится на восемь блоков. Для налога на добавленную стоимость структура блоков имеет следующий вид:

- 1-3 знакоместа — код адресата, которому отправлен платеж: «182» — территориальный орган ФНС, «153» — код Федеральной таможенной службы, используется при импорте продукции из стран не включенных в таможенный союз;

- 4 знакоместо — группа денежных поступлений: «1» — налоговые и неналоговые поступления;

- 5-6 знакоместа — вид налога: «03» — налог на продукцию, реализуемую на территории России, «04» — налог на импортируемую в Россию продукцию;

- 7-8 знакоместа — статья дохода: «01» — налог на добавленную стоимость на продукцию, реализованную на территории России; «04» — налог на добавленную стоимость на импортируемую в Россию продукцию;

- 9-11 знакоместа — подстатья дохода: для НДС — «000»;

- 12-13 знакоместа — код вида бюджета, в который направлены денежные средства: «01» — федеральный;

- 14-17 знакоместа — вид бюджетного платежа: «1000» — основной платеж, «2100» — перечисление пени, «3000» — уплата штрафа и др.;

- 18-20 знакоместа — категория получаемого государственным учреждением дохода: «110» — оплата налога.

КБК НДС для юридических лиц и ИП в 2022 году

Коды по НДС для юрлиц и ИП делятся на три вида в зависимости от операции:

- при реализации товаров, услуг, работ на территории РФ;

- при импорте продукции из государств, входящих в ЕАЭС;

- при импорте продукции из других государств, не входящих в ЕАЭС.

КБК для уплаты пеней и штрафов соответствуют указанным выше видам операций. При этом пени платятся за каждый просроченный день, а штрафы — разово при несвоевременном перечислении налога. Актуальные коды основного платежа по НДС для российских предприятий и ИП см. в таблице.

КБК по НДС 2022

| Вид операции | Код налога |

|---|---|

| Реализация товаров, услуг, работ на территории России | 182 1 03 01000 01 1000 110 |

| Импорт продукции, из государств, входящих в ЕАЭС | 182 1 04 01000 01 1000 110 |

| Импорт продукции, из других государств, не входящих в ЕАЭС | 153 1 04 01000 01 1000 110 |

КБК по НДС 2021

| Вид операции | Код налога |

|---|---|

| Реализация товаров, услуг, работ на территории России | 182 1 03 01000 01 1000 110 |

| Импорт продукции, из государств, входящих в ЕАЭС | 182 1 04 01000 01 1000 110 |

| Импорт продукции, из других государств, не входящих в ЕАЭС | 153 1 04 01000 01 1000 110 |

Обратите внимание, что в кодах пеней и штрафов по налогу изменяются только 14 и 15 знакоместа: «21» — для пеней, «30» — для штрафов. Все остальные значения такие же, как и в КБК по основному платежу.

КБК пени по НДС 2022

| Вид операции | Код налога |

|---|---|

| Реализация товаров, услуг, работ на территории России | 182 1 03 01000 01 2100 110 |

| Импорт продукции, из государств, входящих в ЕАЭС | 182 1 04 01000 01 2100 110 |

| Импорт продукции, из других государств, не входящих в ЕАЭС | 153 1 04 01000 01 2100 110 |

КБК пени по НДС 2021

| Вид операции | Код налога |

|---|---|

| Реализация товаров, услуг, работ на территории России | 182 1 03 01000 01 2100 110 |

| Импорт продукции, из государств, входящих в ЕАЭС | 182 1 04 01000 01 2100 110 |

| Импорт продукции, из других государств, не входящих в ЕАЭС | 153 1 04 01000 01 2100 110 |

КБК штрафы НДС 2022

| Вид операции | Код налога |

|---|---|

| Реализация товаров, услуг, работ на территории России | 182 1 03 01000 01 3000 110 |

| Импорт продукции, из государств, входящих в ЕАЭС | 182 1 04 01000 01 3000 110 |

| Импорт продукции, из других государств, не входящих в ЕАЭС | 153 1 04 01000 01 3000 110 |

КБК штрафы НДС 2021

| Вид операции | Код налога |

|---|---|

| Реализация товаров, услуг, работ на территории России | 182 1 03 01000 01 3000 110 |

| Импорт продукции, из государств, входящих в ЕАЭС | 182 1 04 01000 01 3000 110 |

| Импорт продукции, из других государств, не входящих в ЕАЭС | 153 1 04 01000 01 3000 110 |

КБК по НДС для налоговых агентов

Организация и ИП считаются налоговыми агентами по НДС, когда:

- приобретают продукцию, услуги, работы у иностранной фирмы, которая не состоит на учете в ФНС РФ, и реализуют их в РФ;

- арендуют имущество, которое находится в собственности государства или муниципального образования, а также приобретают казенное имущество;

- по решению суда реализуют имущество, а также бесхозное, конфискованное или скупленное имущество;

- выступают посредниками иностранной компании, не зарегистрированной в РФ.

Налоговый агент во всех вышеперечисленных случаях обязан удержать НДС из сумм, которые он должен контрагенту, и перечислить налог в бюджет. От этой обязанности не освобождаются компании, которые применяют специальные режимы налогообложения.

В платежном поручении налоговые агенты указывают тот же КБК, что и юридические лица — плательщики налога. При этом в поле 101 платежки необходимо указать, что налог перечисляется налоговым агентом (код «02»).

Заполнение платежного поручения по НДС в 2022 году

Чтобы перечислить в бюджет основной платеж по НДС (пеню или штраф) нужно правильно указать реквизиты в платежном поручении.

Прежде всего, необходимо верно указать в поле 101 статус налогоплательщика:

- 01 — юрлица;

- 02 — налоговые агенты;

- 06 — налог при импорте;

- 09 — ИП.

Сумма налога (поле 6) указывается в круглых рублях без копеек. Вид операции (поле 18) для уплаты НДС заполняется кодом «01», а очередность платежа (поле 21) — кодом «5». Соответствующий типу операции КБК (см. таблицу выше) указывается в поле 104. В поле 105 ставится ОКТМО, показывающее принадлежность плательщика к определенному муниципальному образованию. Значение ОКТМО можно узнать на сайте ФНС.

В качестве основания платежа (поле 106) указывается «ТП» — текущий платеж. А в соседнем 107 поле ставится период, за который платится налог. В случае с НДС это будет соответствующий квартал, например, «КВ.01.2022». Ниже приведен пример платежки по НДС за 1 квартал.

Исправление ошибок в КБК по НДС в 2022 году

Платежные поручения заполняются по правилам, установленным Минфином России. Для уплаты НДС необходимо внести в поле 104 платежки соответствующий 20-значный КБК.

Если организация укажет неверный код по налогу, пени или штрафу, платеж зависнет, потребуется уточнить реквизиты. Для этого необходимо направить заявление в налоговую службу об уточнении платежа. Ранее Минфин сообщал, что неверно указанный КБК не считается критичной ошибкой.

При поступлении заявления об уточнении платежа в ФНС по истечении срока перечисления налога — штрафа не будет. Датой уплаты признается дата платежа по неверному КБК. Если пени за просрочку уже начислены, после получения заявления их снимут. Чтобы избежать претензий контролирующих органов, проверяйте реквизиты платежного поручения до того, как перечислите НДС.

Автор статьи: Ирина Смирнова

Платите НДС в облачном сервисе для малых предприятих Контур.Бухгалтерия. Сервис сформирует платежки и напомнит об уплате, а еще подготовит декларации по НДС и другим налогам. Простой учет, зарплата, отчетность через интернет, консультации наших экспертов и первый месяц работы — бесплатно.

Попробовать бесплатно

КБК для уплаты НДС для юридических лиц (и ИП)

| НАЛОГ | КБК |

|---|---|

| НДС на товары (работы, услуги), реализуемые на территории РФ | 182 1 03 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ из стран — участниц Таможенного союза (из Республик Беларусь и Казахстан) | 182 1 04 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ, на таможне | 153 1 04 01000 01 1000 110 |

КБК для уплаты пени по НДС для юридических лиц (и ИП)

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДС на товары (работы, услуги), реализуемые на территории РФ | пени | 182 1 03 01000 01 2100 110 |

| проценты | 182 1 03 01000 01 2200 110 | |

| штрафы | 182 1 03 01000 01 3000 110 | |

| Пени, проценты, штрафы по НДС на товары, ввозимые на территорию РФ из стран — участниц Таможенного союза (из Республик Беларусь и Казахстан) | пени | 182 1 04 01000 01 2100 110 |

| проценты | 182 1 04 01000 01 2200 110 | |

| штрафы | 182 1 04 01000 01 3000 110 | |

| Пени, проценты, штрафы по НДС на товары, ввозимые на территорию РФ, на таможне | пени | 153 1 04 01000 01 2100 110 |

| проценты | 153 1 04 01000 01 2200 110 | |

| штрафы | 153 1 04 01000 01 3000 110 |

ФАЙЛЫ

Скачать КБК для уплаты НДС в .PDFСкачать КБК для уплаты НДС в формате картинки .JPG

Особенности и нюансы по КБК для уплаты НДС

Этот налог – главный «наполнитель» казны РФ, поэтому с его уплатой предпринимателям стоит быть особенно внимательным. Он платится с реализации товаров и/или услуг, а также с импортных товаров, реализуемых в России. Также его должны платить при передаче товаров для собственных нужд, если это не нашло отражения в налоговой декларации. Актуален он и при импорте товаров.

В уплате налога на добавленную стоимость пару лет назад произошли очень серьезные изменения, поэтому на 2016 год законодатели коснулись этого налога лишь мимоходом, чтобы дать предпринимателям возможность адаптироваться.

Порядок расчета и уплаты

НДС – налог, требующий ежеквартальной декларации и уплаты. Он рассчитывается по итогам каждого квартала: разница налоговой базы и вычетов умножается на налоговую ставку. Таким образом, бюджет получает данные налоговые отчисления четырежды в год.

ВАЖНАЯ ИНФОРМАЦИЯ! Если законные вычеты превысили доходную часть НДС, то бюджет возмещает недостающую долю: сумма будет засчитана в будущие платежи или на погашение какой-либо недоимки. При отсутствии недоимок закон разрешает перечислить сумму возмещения на расчетный счет предпринимателя.

Налоговой базой считается основная характеристика реализуемого товара или услуги – их стоимость на день отгрузки товара или передачи услуги либо день их оплаты (дата того события, которое наступило раньше).

Есть некоторые нюансы, касающиеся налоговых ставок НДС:

- одинаковая ставка – одинаковая база;

- если операции облагаются НДС по разным ставкам, то их база тоже считается отдельно;

- стоимость всегда считается в национальной валюте, выручка от импорта переводится в рубли по текущему курсу.

Главные перемены в уплате НДС на 2016 год

- С 1 января вступают в действие льготные ставки на реализацию предусмотренных НК товаров и услуг. Для некоторых товаров она признана нулевой.

- Упрощены условия подтверждения права на льготный тариф НДС.

- Исключения двойного налогообложения для применяющих УСН и ЕСХН при выставлении счетов-фактур.

- Упразднение бумажных носителей: с этого года сдавать декларацию по НДС можно только в электронном виде.

- Новые коды бюджетной классификации на операции по НДС.

ОБРАТИТЕ ВНИМАНИЕ! Налоговые ставки и способ расчета НДС изменений не претерпели.

Новые КБК для НДС

Для перечисления НДС нужно указывать в платежке актуальные КБК:

1. Если работа, услуга или товар реализуется на территории России, НДС платится по КБК 182 1 03 01000 01 1000 110.

- пени по этому налогу нуждаются в КБК 182 1 03 01000 01 2100 110;

- штрафы за недоимку – КБК 182 1 03 01000 01 3000 110;

- проценты по НДС надо перечислять по КБК 182 1 03 01000 01 2200 110.

2. Производится импорт из какой-либо страны, входящей в таможенный союз? КБК для уплаты НДС в налоговую по таким сделкам – 182 1 04 01000 01 1000 110.

3. Если отчисления НДС за импорт связаны с бюджетом таможни, КБК будет другим: 153 1 04 01000 01 1000 110.

Как заполнять платежное поручение на уплату НДС в 2023 году? Можно ли перечислять НДС в составе единого налогового платежа? Что произойдет если перечислить НДС “по старым” правилам на КБК по НДС? Отвечаем на вопросы и приводим образец платежки по НДС на 2023 год.

Обратите внимание

С 1 января 2023 года перенесли срок уплаты НДС. В бюджет НДС надо перечислять на единый налоговый счет (ЕНС) в составе единого налогового платежа (ЕНП). Срок уплаты – 28-е число. Исключение: импортеры, которые уплачивают налог в специальные сроки.

Если вы применяете общую систему налогообложения, то сумму НДС по итогам каждого квартала перечисляйте в бюджет на ЕНС в составе ЕНП равномерно в течение следующих трех месяцев. Сроки уплаты – не позднее 28-го числа каждого из этих месяцев. Например, сумму НДС за I квартал 2023 года нужно перечислить равными долями в сроки не позднее 28 апреля, 28 мая и 28 июня. Если 28-е число попадает на нерабочий день, то НДС заплатите не позднее первого рабочего дня, следующего за нерабочим днем.

НДС, удержанный при выполнении обязанностей налогового агента, перечислите в бюджет в те же сроки, что и налог, начисленный при выполнении собственных операций (п. 1 ст. 173 НК). Например, сумму удержанного НДС за I квартал нужно перечислить на единый налоговый счет (ЕНС) в составе единого налогового платежа (ЕНП) равными долями в сроки не позднее 28 апреля, 28 мая и 28 июня.

Если 28-е число попадает на нерабочий день, то НДС налоговый агент перечисляет не позднее первого рабочего дня, следующего за нерабочим днем (п. 7 ст. 6.1, п. 1 ст. 174 НК).

Сроки уплаты НДС-2023

НДС за IV квартал 2022 г. перечисляйте не позднее 30 января, 28 февраля, 28 марта 2023 г.

НДС за 2023 г. перечисляйте:

- за I квартал – не позднее 28 апреля, 29 мая и 28 июня 2023 г.;

- за II квартал – не позднее 28 июля, 28 августа и 28 сентября 2023 г.;

- за III квартал – не позднее 30 октября, 28 ноября и 28 декабря 2023 г.;

- за IV квартал – не позднее 29 января, 28 февраля и 28 марта 2024 г.

Далее смотрите все сроки уплаты НДС, касающегося 2023 года, в таблице:

| 1-й платеж за 4 кв. 2022 г. – 30.01.2023 |

| 2-й платеж за 4 кв. 2022 г. – 28.02.2023 |

| 3-й платеж за 4 кв. 2022 г. – 28.03.2023 |

| 1-й платеж за 1 кв. 2023 г. – 28.04.2023 |

| 2-й платеж за 1 кв. – 29.05.2023 |

| 3-й платеж за 1 кв. – 28.06.2023 |

| 1-й платеж за 2 кв. – 28.07.2023 |

| 2-й платеж за 2 кв. – 28.08.2023 |

| 3-й платеж за 2 кв. – 28.09.2023 |

| 1-й платеж за 3 кв. – 30.10.2023 |

| 2-й платеж за 3 кв. – 28.11.2023 |

| 3-й платеж за 3 кв. – 28.12.2023 |

| 1-й платеж за 4 кв. – 29.01.2024 |

| 2-й платеж за 4 кв. – 28.02.2024 |

| 3-й платеж за 4 кв. – 28.03.2024 |

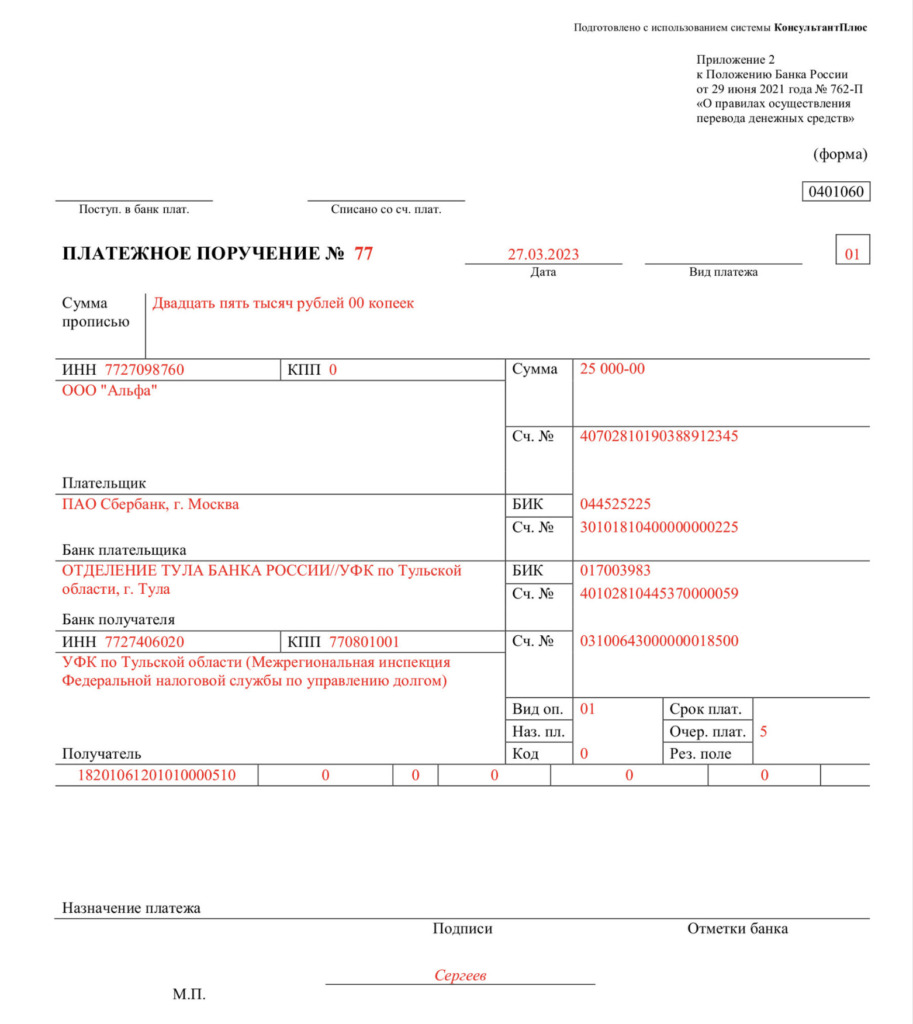

Платежное поручение по НДС-2023

НДС перечисляйте в бюджет на единый налоговый счет (ЕНС) в составе единого налогового платежа (ЕНП). Чтобы перечислить ЕНП на ЕНС, нужно оформить платежное поручение. В платежке указывайте нового получателя платежа – «Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)».

При перечислении НДС, пеней и штрафов на единый налоговый счет (ЕНС) в составе единого платежа (ЕНП) в поле 104 платежки по ЕНП указывайте КБК 18201061201010000510.

А можно ли платить НДС «как раньше»?

Нужно сразу оговориться, что по некоторым налогам и страховым взносам в 2023 году можно оформлять платежные поручения «как раньше». В частности – указывать в них ККБ по конкретному налогу или взносу. Этот вариант допускается, если такая платежка оформляется вместо уведомления. Также см. “Платежное поручение вместо уведомления“.

Уведомление об исчисленных суммах представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК). Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН. По НДС и налогу на прибыль налогоплательщики такие уведомления не сдают.

В можно ли в 2023 году заполнить такую платежку (вместо уведомления) по НДС? Отвечаем – можно. Но только зачем? Даже если вы заполните платежное поручение по НДС “как раньше”, то денежные средства все равно “упадут” на единый налоговый счет.

Но, справедливости ради, нужно сказать, что даже если вы заполните платежное поручение “как раньше”, то уточнять платеж по НДС не потребуется. Ведь при корректном указании в платежном поручении данных об ИНН плательщика деньги попадут на его ЕНС независимо от того, какой КБК указать.

Если в 2023 году оформили платежку по правилам 2022 года, то чтобы ИФНС зачислила платеж с «лишними» реквизитами как ЕНП и учла его на ЕНС, в платежке должны быть данные, которые позволят однозначно определить плательщика. Лишние сведения не помешают инспекции учесть платеж на ЕНС, поэтому уточнять платежное поручение не нужно.

Таким образом, даже если вы будете заполнять платежные поручения по НДС по “старым” правилам, то на факт поступления денег на ЕНС это никак не повлияет.

КБК по НДС-2023

КБК по НДС в 2023 году вам не нужны для уплаты НДС на единый налоговый счет. Однако КБК могут потребоваться, например, для сверки с бюджетом или для заполнения других документов.

Таблица: КБК по НДС в 2023 году

| Назначение | Обязательный платеж |

Пени | Штраф |

| Реализация в России | 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

| Импорт товаров из стран ЕАЭС | 182 1 04 01000 01 1000 110 | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

| Импорт из стран, не входящих в ЕАЭС | 153 1 04 01000 01 1000 110 | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

| Перечисление налоговым агентом | 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |