Реквизиты НДС в 2023 году в платежном поручении указываются согласно правилам, содержащимся в приказе Минфина России от 12.11.2013 № 107н. Причем с 2023 года кардинально поменялся порядок уплаты налогов и порядок заполнения платежных поручений на уплату налогов. Мы расскажем вам как безошибочно заполнить все реквизиты платежки на перечисление НДС и приведем образец такого документа.

Определяем исходные данные платежа

Рассмотрим конкретный пример: ООО «Сигма» по итогам 1-го квартала 2023 года должно заплатить в бюджет 1 260 000 рублей НДС. Декларация по этому налогу подписана и сдана в ИФНС 20 апреля 2023 года.

- Всю начисленную к уплате по декларации сумму НДС можно разбить на три равные части (по 420 000 руб.) и вносить каждый платеж не позднее 28-го числа месяца, следующего за налоговым периодом (для НДС — кварталом).

- Первый платеж необходимо произвести не позднее 28 апреля. Бухгалтер ООО «Сигма» заполнил платежное поручение на уплату единого налогового платежа (ЕНП) 22 апреля и передал его в банк. Сумма НДС к уплате — 420 000 руб.

- 28 апреля при условии наличия достаточного положительного сальдо ЕНС сумма 420 000 спишется с ЕНС в счет уплаты НДС.

ВАЖНО! НДС можно уплачивать только в качестве ЕНП. Платежками-распоряжениями нельзя переводить НДС даже в переходный период 2023 года, так как по НДС не предусмотнена подача уведомлений, а платежки-распоряжения заменяют именно уведомления.

Какие санкции предусмотрены за неуплату и просрочку уплаты НДС, узнайте в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Как заполнять поля, характеризующие платеж ЕНП

Расскажем, как заполнить те поля платежки на уплату НДС в качестве ЕНП, которые заполняют в любом, даже не бюджетном платеже. Эти поля едины для всех налогоплательщиков.

- В поле 14 ставим БИК 017003983. При этом поле 15 и поле 13 в интернет-банке заполнятся автоматически.

- В поле 13 встанет название банка получателя. Для ЕНП — Отделение Тула банка России//УФК по Тульской области, г. Тула.

- В поле 15, в котором должна содержаться информация о номере счета банка получателя, с 2021 года указывается счет УФК, начинающийся с 40102. В платежке на ЕНП — 40102810445370000059.

- В поле 17 с 2021 года отражают новый казначейский счет, начинающийся с 03100 (ранее в этом реквизите содержался номер счета УФК (начинался с 40101). Для ЕНП — 03100643000000018500.

- В поле 21 «Очередность платежа» указывается значение «5». Здесь проставляется очередность платежа, установленная законодательством (приложение 1 к утвержденному Банком России Положению «О правилах осуществления перевода денежных средств» от 29.06.2021 № 762-П). Текущим платежам соответствует 5-я очередь (п. 2 ст. 855 ГК РФ).

- В поле 22 «Код» указывается показатель «0». Это значение проставляется в поле, если налог исчисляется организацией самостоятельно в соответствии с налоговыми декларациями или расчетами (разъяснения ФНС России «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации»). Вообще же это поле предназначено для отражения значений уникального индикатора начисления.

- В поле платежного поручения 24 «Назначение платежа» делается запись: «Уплата денежных средств в качестве единого налогового платежа». Но вообще данное поле можно оставить незаполненным.

Как заполнять поля, оформляемые только при перечислении налогов, при ЕНП

Платежные документы, предназначенные для уплаты налогов, имеют свои особенности заполнения, выраженные в том, что должны вноситься данные в следующие поля:

- В поле 101 в правом верхнем углу документа указывается значение «01» при перечислении денежных средств в качестве ЕНП.

- В поле 104 указывается значение «18201061201010000510». Это код бюджетной классификации (КБК) — здесь он соответствует ЕНП (п. 4.4 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н).

- В полях 105 — 109 указывается 0 (п. 4.5, 4.6 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н).

Важно! С 01.10.2021 до 31.12.2022 поле 108 заполнялось по-новому в случае принудительного погашения задолженности. Использовавшиеся ранее в поле 106 коды ТР, ПР, АП и АР нужно будет указывать в поле 108 перед номером документа-основания:

«ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов;

«ПР0000000000000» — номер решения о приостановлении взыскания;

«АП0000000000000» — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

«АР0000000000000» — номер исполнительного документа или исполнительного производства.

В поле 109 при этом проставляется дата соответствующего документа.

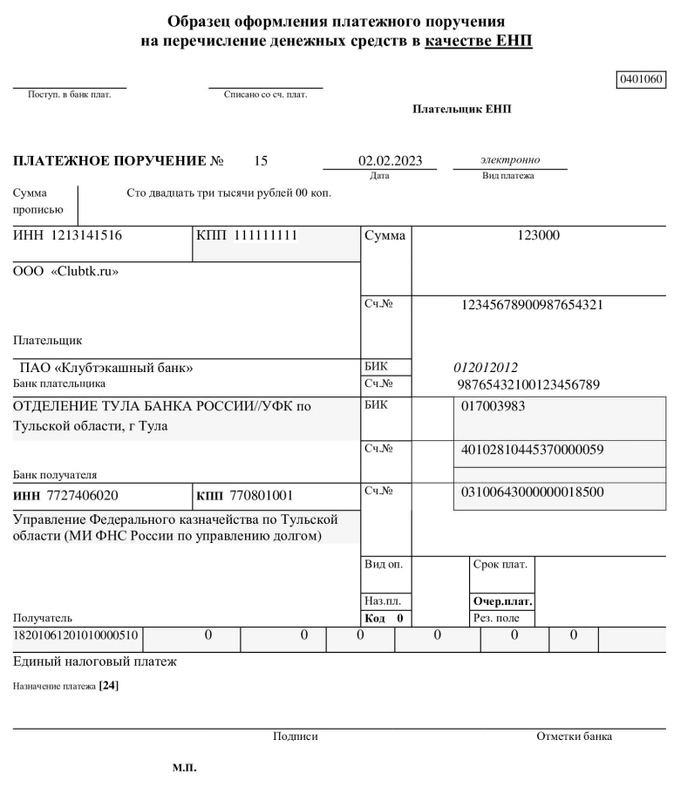

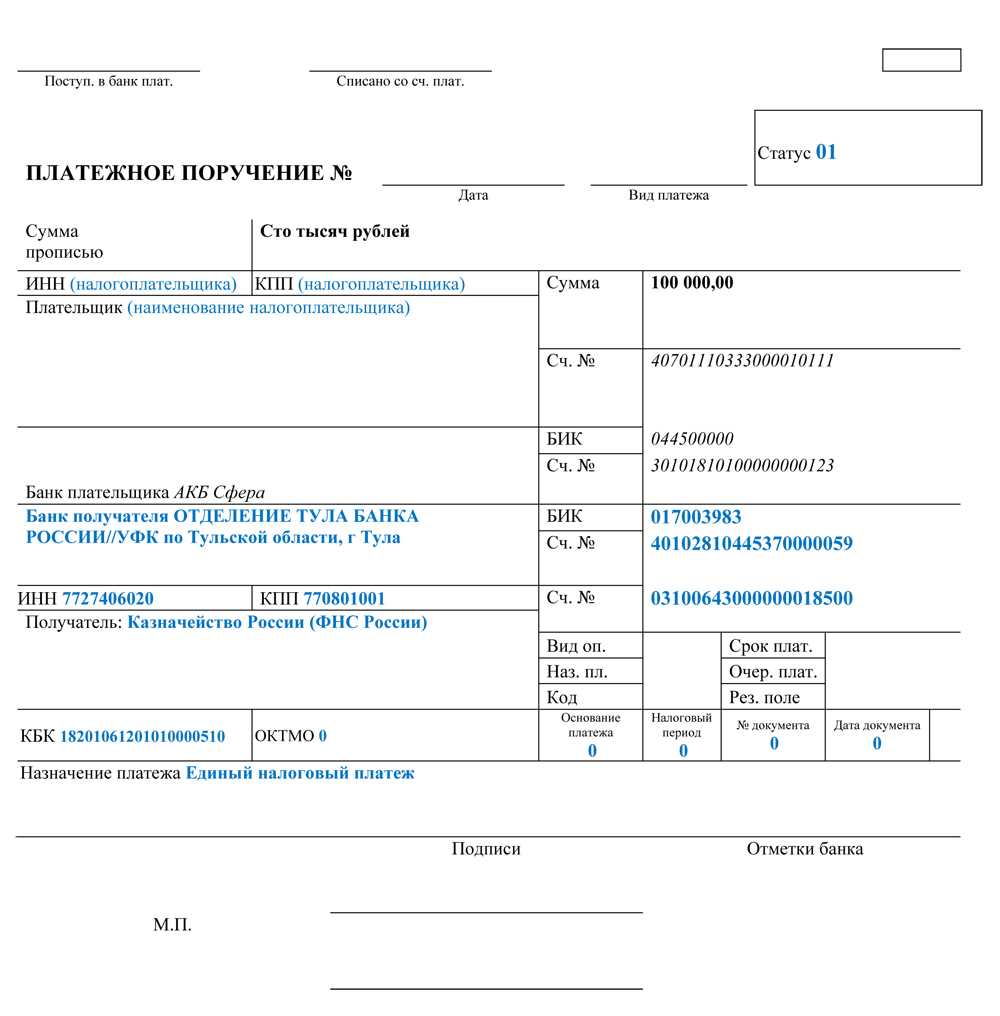

Пример заполнения платежного поручения на уплату НДС

Ниже смотрите образец заполнения платежного поручения по НДС налогоплательщиком согласно новым правилам заполнения реквизитов.

Скачать образец

Если вам нужно заплатить НДС в качестве налогового агента, в этом вам поможет Готовое решение от КонсультантПлюс. Налоговый агент уплачивает налоги в том же порядке, что и налогоплательщик. Получите пробный доступ к системе бесплатно и переходите в материал.

Итоги

С 2023 года все налоги перечисляются по единым реквизитам в качестве единого налогового платежа. Рассмотренные в статье особенности заполнения реквизитов ЕНП позволят вам без ошибок сформировать платежку на уплату текущего платежа по НДС.

Реквизиты для заполнения отчетности

Справочники и классификаторы, используемые ФНС России

- ИНН и КПП инспекций ФНС России.

ПерейтиВ целях исключения ошибок при заполнении реквизитов расчетных документов можно воспользоваться сервисом «Адрес и платежные реквизиты Вашей инспекции», с помощью которого методом выбора нужных реквизитов можно сформировать расчетный документ в электронном виде

- Справочники кодов Общероссийского классификатора территорий муниципальных образований (ОКТМО), опубликованные на сайте Федеральной службы государственной статистики.

- Общероссийский классификатор единиц измерения (ОКЕИ), размещенный на сайте Федерального агентства по техническому регулированию и метрологии

- Порядок указания уникального идентификатора начисления (УИН)

Информация ниже зависит от вашего региона (61 Ростовская область)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Оформив подписку, Вы сможете получать новости по теме “Реквизиты для заполнения отчетности” на следующий адрес электронной почты:

Поле заполнено некорректно

Реквизиты для уплаты налогов с 1 января 2023 года

Реквизиты для уплаты налогов

с 1 января 2023 года

С 1 января 2023 года все налоговые платежи уплачиваются на единый казначейский счет (ЕНС) Управления Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом), вне зависимости от адреса регистрации и ведения деятельности ООО или ИП

Новые реквизиты для заполнения платежного поручения на уплату налогов приведены в таблице:

Образец заполнения платежного поручения для уплаты налогов, входящих в ЕНП

с 1 января 2023 года

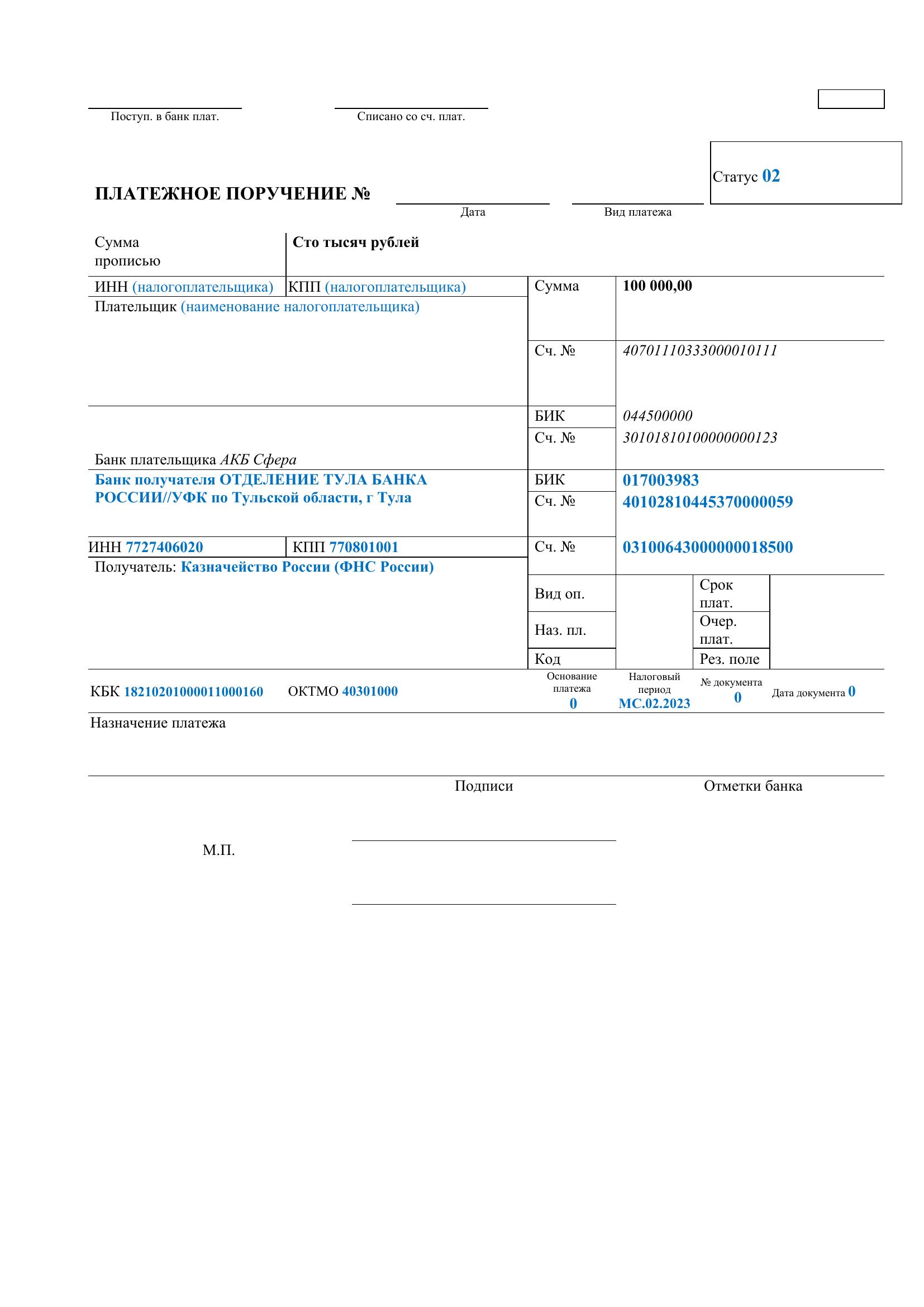

Образец заполнения платежного поручения для уплаты налогов, не входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения при уплате платежей на основании которых формируется уведомление об исчисленных суммах

Новая форма учета налоговых платежей в бюджетную систему Российской Федерации с 01 января 2023 года

Единый налоговый платеж создан для упрощения уплаты налогов для НП. Плательщикам не понадобится указывать КБК, ОКТМО, назначение платежа, отчетный период, сроки по каждому налогу. Вместо разных платежек на отдельные налоги нужно будет перечислять общую сумму на единый налоговый счет Федерального казначейства.

В рамках ЕНП понадобится перечислять платеж в счет уплаты налогов и взносов, а также представлять отчетность не позднее единых установленных сроков (за некоторыми исключениями)

При этом появится еще одно важное новшество – обязанность налогоплательщиков, кроме сдачи деклараций (расчетов) представлять в налоговые инспекции уведомления об исчисленных суммах налогов

Единый налоговый счет это:

- консолидация всех обязательств по налогоплательщику

- свернутое сальдо по всем налогам в целом по налогоплательщику с учетом всех его обособленных подразделений. Оно может быть положительное, отрицательное и нулевое)

Перечисленные на единый счет денежные средства в качестве ЕНП будут автоматически распределяться инспекциями в счет уплаты налогов, страховых взносов и иных обязательных платежей в соответствии с установленной очерёдностью.

Единый налоговый платеж будет распределяться в следующей последовательности (очередности):

- недоимка

- текущие налоги и страховые взносы

- пени

- проценты

- штрафы

Если на дату платежа на ЕНС денег не достаточно, их распределят пропорционально величине обязательств. Одной из причин, когда обязанность по уплате не признается исполненной, является неправильное указание номера счета Федерального казначейства и наименование банка получателя

Какие налоги с 01 января 2023 года платятся единым платежом, а какие нет

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа

Что будет при ошибках в платежах

С 2023 года перестают действовать правила, которые разрешают уточнять платежи практически при любой ошибке (главное — чтобы платеж попал в бюджет)

С 2023 года налог считается неуплаченным, если платеж вы отправите не в ту ИФНС, в которую бы следовало (п. 13 ст. 45 НК РФ в ред. 263-ФЗ). В этом случае уточнить платеж не получится

Если же ошибку вы сделали в отчетности — дело поправимое: как обычно, нужно подать уточненку, и налоговики скорректируют данные на вашем ЕНС (п. 9 ст. 45 НК РФ в ред. 263-ФЗ)

Способы уплаты ЕНП

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Вариант 1. Уплачивать всё одним платежным поручением

- Вариант 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2021 год, все равно ее зачислят на ЕНС

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты

По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ)

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8 по ЕНП

Примечание: об особенностях нового механизма уплаты налогов, действующего с января 2023 года, предприниматели могут узнать с помощью промостраницы от ФНС

У нас часто заказывают

База знаний о ЕНП и ЕНС

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Подсказка

Заполните сведения для определения реквизитов ИФНС, затем нажмите кнопку «Далее».

Вы можете указать адрес для автоматического определения кода инспекции и муниципального образования, либо напрямую выбрать сначала код ИФНС, а затем, при необходимости, муниципальное образование.

Код ИФНС и муниципальное образование

Вид налогоплательщика может повлиять на определение кода ИФНС по адресу.

В некоторых случаях физические лица и юридические лица администрируются разными инспекциями ФНС.

Вид налогоплательщика:

Физическое лицо / индивидуальный предприниматель

Юридическое лицо

Муниципальное образование необходимо указать для определения платежных реквизитов.

Муниципальное образование:

С 2023 г. меняется порядок уплаты бюджетных платежей. С этого момента налогоплательщики будут перечислять деньги на единый казначейский счет (ЕНС). В связи с этим реквизиты на уплату поменяются. В статье расскажем о том, как заполнять платежки для перечисления ЕНП, реквизиты ЕНС с 01.01.2023.

Новый порядок перечисления бюджетных платежей

Разъяснения по уплате налогов на ЕНС с 2023 г. и новым реквизитам представлены на сайте ФНС. С подробной информацией по ЕНС можно ознакомиться на промостранице, созданной налоговой службой.

ФНС обращает внимание, что ЕНС – это особая система учета, предназначенная для учета всех налоговых платежей (к уплате, заплаченных). Единое сальдо ЕНС указывает на результат выполнения налогоплательщиком своих налоговых обязательств.

Сальдо по ЕНС на 01.01.2023: что это значит

Сальдо ЕНС – новый показатель, введенный в действие с 2023 года, который определяется как разница между ЕНП и совокупной обязанностью. Чтобы избежать проблем, не потерять переплату и не получить недоимку, плательщикам следует по всем платежам сверить расчеты, разобраться с переплатой и долгами. Рассмотрим, как это правильно сделать.

Подробнее

Подробнее о порядке уплаты налогов (страховых взносов, сборов, пеней), зачета, возврата действующем с 1 января 2023 г рассказали эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Путеводитель.

После внедрения ЕНС (с 01.01.2023) реквизиты для уплаты бюджетных платежей изменятся. Перечислять ЕНП на единый счет можно будет, заполнив единое платежное поручение по всем налогам и взносам без разбивки по видам обязательств.

Напомним: новый порядок уплаты (ЕНС) не касается НПД и сборов, которые платят за использование объектов животного мира (водных биоресурсов). Раздельно (по отдельным платежкам) нужно платить НДФЛ с доходов иностранцев на ПСН и госпошлину при не выдаче судом исполнительного документа. Взносы на травматизм после объединения ПФР и ФСС платить следует по реквизитам объединенного Соцфонда и тоже раздельно!

Реквизиты ЕНС

В 2023 г. все платежи будут перечисляться на единый счет в УФК по Тульской обл. Поэтому для целей уплаты налогов, взносов, сборов (пени, штрафов, процентов) нужно будет указывать реквизиты ЕНС с 01.01.2023, представленные на сайте ФНС:

Реквизиты, которые нужно будет указывать при заполнении платежки для перечисления ЕНП, образцы заполнения представлены на промостранице о ЕНС!

Как заполнить платежку для уплаты ЕНП

Платежку для перечисления ЕНП можно заполнить самостоятельно, а также при помощи налоговых сервисов. ФНС рекомендует для уплаты ЕНП пользоваться именно сервисами, где реквизиты будут заполняться автоматически. Сформировать тот либо иной платеж с автоматическим указанием реквизитов можно также в учетной (бухгалтерской) системе.

ФНС обращает внимание, что при перечислении денежных средств налогоплательщиков единым платежом (ЕНП) нужно указать при заполнении платежки, по сути, только два реквизита: ИНН, суммы платежей.

Переход на ЕНС: сверка с ИФНС

В целях подготовки к успешному переходу с 01.01.2023 на ЕНП налогоплательщикам следует сверить расчеты с ИФНС. Это необходимо потому, что ИФНС сформирует начальное сальдо ЕНС, где будут учтены все остатки по налогам, взносам, сборам, пене, штрафам. Переход на ЕНС, сверка с ИФНС – ключевой вопрос статьи.

Подробнее

Заполнение при помощи налоговых сервисов (реквизиты ЕНС формируются автоматически)

- В личном кабинете (юрлица, ИП) нужно во вкладке «Пополнение ЕНС» выбрать «пополнение (своего либо стороннего) ЕНС», затем сформировать платежку либо уплату картой. Здесь заполнить нужно сумму платежа (указать свой счет в банке), реквизиты ЕНС заполнятся автоматически. Деньги перечислятся в ИФНС после подтверждения платежа.

- В учетной (бухгалтерской) системе, формируя платежку, тоже указывают только сумму платежа.

- В сервисе «Уплата налогов и пошлин» при заполнении формы платежки потребуется указать ИНН, КПП, сумму платежа.

Самостоятельное заполнение платежки

Платежное поручение по ЕНП

Платежное поручение по ЕНП заполняйте с учетом нововведений. Как правильно заполнить единую платежку по налогам с 2023 года? Можно ли платить налоги в 2023 году по старому порядку? Ответы на эти и другие вопросы рассмотрим в материале далее.

Подробнее

По вопросу заполнения платежек с 2023 г. Минфин сообщает следующее (письмо ведомства № 21-01-09/92156 от 22.09.2022). До введения нового нормативно-правового акта, касающегося изменения правил заполнения платежек, при их оформлении следует руководствоваться нормами Приложения 2 к Приказу Минфина № 107н от 12.11.2013.

Соответственно, при заполнении платежки следует придерживаться правил, размещенных налоговой службой на промостранице по ЕНС (см. ссылку выше). Согласно предписаниям ФНС данные указывать необходимо с учетом следующего:

- совокупная сумма обязанности (п. «7»);

- статус плательщика (п. «101»): код «01» (согласно инструкции ФНС этот код нужно записывать всем, кто перечисляет ЕНП, в т. ч. ИП);

- о плательщике: название юрлица (ФИО ИП);

- реквизиты плательщика: ИНН (10-значный код юрлица и 12-значный ИП и физлица), КПП (для юрлиц);

- КБК для ЕНП (п. 104): 18201061201010000510 (данные согласно Перечню, утв. Минфином, Приказ № 75н от 08.06.2021);

- нули проставляются в п. 105 – 109 (поля предназначены для указания ОКТМО, реквизитов документа, основания платежа, периода);

- данные получателя (ИФНС): название, ИНН, КПП, а также банковские реквизиты (п. 13 – 15) и № казначейского счета (п. 17);

- назначение платежа: «ЕНП».

Образец заполнения указанных выше полей также представлен на промостранице:

Пример заполнения платежки на перечисление ЕНП

При заполнении бланка использованы следующие условные данные:

- плательщик: статус «01», ООО «Восход», ИНН 2303025487, КПП 230301001, сч. 407028000154789654;

- банк плательщика: АО «Альфа-Банк», БИК 044525593, счет 30101810200000000593;

- сумма 200 000 р.;

- реквизиты банка получателя и его название: указывают новые реквизиты ЕНС (см. выше);

- КБК: 18201061201010000510.

Скачать образец платежного поручения ЕНП

Что выбрать: платежку либо уведомление?

С 01.01.2023 после внедрения ЕНС плательщики должны уведомлять ИФНС об исчисленных суммах (до 25 числа месяца оплаты). Делать это разрешается двумя способами:

- отдельными платежными поручениями на уплату налога / взноса (в этой ситуации уведомлением является само платежное поручение);

- уведомлениями (форма КНД 1110355).

Это требуется для того, чтобы налоговая знала, сколько денег списывать на уплату разных налогов, взносов, сборов.

Если плательщик выбирает платежку, то заполняет отдельную платежку, указывая данные по общим правилам, т. е.:

- статус плательщика: «02»;

- ИНН, КПП;

- название юрлица (ФИО ИП);

- КБК налога (взноса, сбора);

- ОКТМО;

- налоговый период, за который оформляют, сдают платежку;

- название и реквизиты получателя (ИФНС);

- назначение платежа (уведомление об исчисленных суммах налога (взноса) в виде распоряжения на перевод средств для уплаты в бюджет).

Заявление в ИФНС о сальдо по ЕНС

Посмотреть

Скачать

Если плательщик выберет и отправит хотя бы один раз уведомление, дальше нужно будет отправлять только уведомления. Форма данного уведомления вкупе с порядком его заполнения утверждена Приказом ФНС № ЕД-7-8/1047@ от 02.11.2022. В нем указывают, по сути, идентичные данные: КПП, ОКТМО, КБК, код ИФНС, конкретную сумму, отчетный период и т. д.

Итоги

С 2023 года все платежи в бюджет следует перечислять в составе единого налогового платежа, оформив одну платежку без разбивки по видам бюджета. Реквизиты ФНС едины по всей стране – УФК по Тульской области.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Ответы на вопросы по этой теме:

Обязательно ли открывать единый налоговый счет?

Единый налоговый счет с 01.01.2023 применяется в обязательном порядке. До этой даты налогоплательщики могли выбирать — применять его или нет.

Если ЕНП не хватит, какой из налогов будет списан первым?

Какой из налогов будет списан первым при недостаточности денег на ЕНС, зависит от ситуации: какому налогу подошел срок уплаты, есть ли просроченные платежи и т.п.

Как вернуть переплату ЕНП?

Вернуть переплату ЕНП в обычном порядке можно по заявлению. Однако бывают и ситуации, когда налоговый орган по своей инициативе обязан вернуть переплату ЕНП, без заявления…

Как оплачивать фиксированные платежи (в том числе страховые взносы) за 2022 год?

Фиксированные платежи нужно переводить на ЕНП. Срок оплаты зависит от суммы дохода предпринимателя — читайте пояснения со ссылкой на законодательство.

В 2023 году все расчеты с бюджетом осуществляются через единый налоговый счет.

Рассказываем, какие реквизиты для оплаты ЕНС в 2023 году использовать.

Где опубликованы реквизиты ЕНС

Закон от 14.07.2022 № 263-ФЗ внес изменения в НК, радикально изменив систему оплаты налогов.

С января 2023 года нет необходимости заполнять отдельные платежки для каждого платежа в бюджет, все суммы перечисляются одним платежом.

Для удобства налогоплательщиков реквизиты для перечисления ЕНС в 2023 году опубликованы на официальном сайте ФНС.

Для перечисления денежных средств на ЕНС налогоплательщик вправе выбрать один из трех вариантов заполнения платежного документа:

-

с помощью сервиса в личном кабинете налогоплательщика или учетной (бухгалтерской) системе;

-

в сервисе «Уплата налогов и пошлин»;

-

заполнить самостоятельно.

В личном кабинете и учетной (бухгалтерской) системе достаточно заполнить сумму, в сервисе «Уплата налогов и сборов», помимо суммы, необходимо указать ИНН и КПП налогоплательщика.

Данные, используемые для ЕНП

Для самостоятельного заполнения платежного поручения разрешается взять все необходимые для осуществления платежа реквизиты по ЕНС на налог.ру:

|

Номер поля |

Наименование поля |

Значение |

|

7 |

Сумма |

Указывается сумма к перечислению |

|

101 |

Статус плательщика |

01 |

|

102 |

КПП плательщика |

Данные по месту постановки на учет юрлица, для филиалов – головной организации |

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

13 |

Наименование банка |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

|

14 |

БИК банка |

017003983 |

|

15 |

№ счета получателя |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

17 |

№ казначейского счета |

03100643000000018500 |

|

22 |

Код (УИП) |

0 |

|

24 |

Назначение платежа |

— |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

0 |

|

106 |

Основание платежа |

0 |

|

107 |

Налоговый период |

0 |

|

108 |

Номер документа (основания) |

0 |

|

109 |

Дата документа (основания) |

0 |

В поле 105 нужно указать значение кода, присвоенного территории в соответствии с Общероссийским классификатором территорий муниципальных образований, состоящего из 8 знаков.

Например, в реквизитах ЕНС с 01.01.2023 в Санкт-Петербурге налогоплательщик вправе указать ОКТМО 40000000.

Отличаются ли реквизиты ЕНС в разных регионах

УФК принято решение, что обработкой платежей на едином налоговом счете занимается Управление Федерального казначейства по Тульской области.

То есть реквизиты ЕНС в СПб, Москве или любом другом регионе едины.

С 1 января 2023 года в связи с переходом на единый налоговый платеж изменились правила уплаты налогов, сборов и взносов. Изменения в Налоговый кодекс внесены Федеральным законом № 263-ФЗ от 14.07.2022.

Новые правила уплаты налогов и взносов с 2023 года

С 1 января 2023 года все налогоплательщики платежи по ЕНП должны перечислять по единым платежным реквизитам на единый КБК на единый казначейский счет в Тульской области. Получателем является Межрегиональная инспекция Федеральной налоговой службы по управлению долгом. Данные реквизиты общие для всех регионов России независимо от места постановки на учет или места нахождения объекта налогообложения. Все поступившие средства, аккумулируются на Едином налоговом счете налогоплательщика и автоматически распределяются по налогам и взносам.

Исключение составляют страховые взносы по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний (на травматизм). Они оплачиваются отдельно в те же сроки, что и раньше. Реквизиты указаны внизу страницы ⇓⇓⇓

Какие налоги и взносы относятся к ЕНП?

- НДФЛ

- НДС

- Страховые взносы

- УСН, АУСН, ЕСХН, ПСН

- Налог на имущество организаций, земельный и транспортный налог

- Налог на прибыль

- Акцизы

- Водный налог

- НДПИ

- Налог на игорный бизнес

Полный список налогов по ЕНП, смотрите в таблице от ФНС

Как можно перевести средства на единый налоговый счет?

Перечислить ЕНП можно через сервисы ФНС — в личном кабинете налогоплательщика и в сервисе «Уплата налогов и пошлин» или оформить платежное поручение в учетной системе.

Реквизиты для уплаты ЕНП

| Номер (поля) реквизита платежного поручения | Наименование (поля) реквизита платежного поручения | Значение |

| 7 | Сумма | указывается общая сумма обязанности |

| 101 | Статус плательщика | «01» |

| 102 | КПП плательщика | «по месту постановки на учет организации (при наличии филиалов (обособленных подразделений) — головной организации)» |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | N Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | Единый налоговый платеж |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | 0 (допускается указание значения кода, присвоенного территории муниципального образования (межселенной территории) в соответствии с Общероссийским классификатором территорий муниципальных образований, состоящего из 8 знаков, при этом все знаки не могут одновременно принимать значение («0»)) |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец платежного поручения при перечислении платежей, относящихся к ЕНП

Внимание! Информация от ИФНС!

Если ваш банк не пропускает платеж со значением ОКТМО «0», можно указать иное значение ОКТМО, состоящее из восьми знаков. Средства также будут приняты и учтены на Едином налоговом счете налогоплательщика в качестве Единого налогового платежа.

Информация для пользователей программ Инфо-Предприятие

Опубликована статья Как работать с единым налоговым платежом в программе Инфо-Предприятие

Есть вопросы по работе с Инфо-Предприятием?

⇓⇓⇓ Проконсультируйтесь у наших специалистов! ⇓⇓⇓

Заказать консультацию

Какие платежи не относятся к ЕНП?

- НДФЛ с выплат иностранцам с патентом

- Госпошлины, в том числе по которым суд не выдал исполнительный документ (ст. 11 НК РФ)

- Административные штрафы

- Лицензионные сборы

Полный список налогов, не входящих в ЕНП, смотрите в таблице от ФНС

Как перечислять платежи, не относящиеся к ЕНП?

Данные налоги уплачиваются также на единый казначейский счет в Туле, но с указанием конкретного КБК и ОКТМО.

Образец платежного поручения при перечислении платежей, не относящихся к ЕНП

Платежи, которые можно перечислить и единым платежом, и на конкретный КБК

- налог на профессиональный доход

- сборы за пользование объектами животного мира

- сборы за пользование объектами водных биологических ресурсов

- утилизационный сбор

- страховые взносы за периоды до 1 января 2017 года

Полный список смотрите в таблице от ФНС

Как оформлять платежные поручения–уведомления о начисленных налогах?

В таком платежном документе во избежание ошибок обязательно нужно правильно заполнить КБК, КПП, ОКТМО и налоговый период и указать статус плательщика «02».

Образец платежного поручения-уведомления

Оплата страховых взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний с 2023 года

Страховые взносы на травматизм не относятся к ЕНП и с 2023 года перечисляются не в ФСС, а в региональные отделения нового Социального фонда России (СФР).

Реквизиты платежных поручений для уплаты размещены на сайте СФР

Как найти их найти?

- Перейдите на сайт СФР

- Выберите свой регион в правом верхнем углу

- В разделе Информация для жителей региона откройте вкладку Страхователям и перейдите по ссылке Реквизиты для оплаты страховых взносов

Реквизиты для уплаты страховых взносов на травматизм для Чувашской Республики, размещены на сайте ОСФР Чувашии:

Получатель: УФК по Чувашской Республике (ОСФР по Чувашской Республике-Чувашии, л/с 04154Ф15010)

ИНН 2126002352

КПП 213001001

ОКТМО 97701000

Банк получателя: ОТДЕЛЕНИЕ-НБ ЧУВАШСКАЯ РЕСПУБЛИКА БАНКА РОССИИ//УФК по Чувашской Республике г. Чебоксары

БИК 019706900

Единый казначейский счет 40102810945370000084

Казначейский счет 03100643000000011500

КБК страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний — 797 1 02 12000 06 1000 160

Читайте также:

Как работать с единым налоговым платежом в программе Инфо-Предприятие

Подготовка программы Инфо-Предприятие к переходу на ЕНП. Обновления в ноябре-декабре 2022 года

Изменения в расчете зарплаты и работе с НДФЛ с 2023 года в программе Инфо-Предприятие