Реквизиты для заполнения отчетности

Справочники и классификаторы, используемые ФНС России

- ИНН и КПП инспекций ФНС России.

ПерейтиВ целях исключения ошибок при заполнении реквизитов расчетных документов можно воспользоваться сервисом «Адрес и платежные реквизиты Вашей инспекции», с помощью которого методом выбора нужных реквизитов можно сформировать расчетный документ в электронном виде

- Справочники кодов Общероссийского классификатора территорий муниципальных образований (ОКТМО), опубликованные на сайте Федеральной службы государственной статистики.

- Общероссийский классификатор единиц измерения (ОКЕИ), размещенный на сайте Федерального агентства по техническому регулированию и метрологии

- Порядок указания уникального идентификатора начисления (УИН)

Информация ниже зависит от вашего региона (71 Тульская область)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Реквизиты уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов, действующие с 01.01.2023

Наименование банка получателя средств: ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ// УФК по Тульской области, г.Тула;

БИК банка получателя средств: 017003983

Номер счета банка получателя средств: 40102810445370000059

Получатель: Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом);

ИНН получателя: 7727406020;

КПП получателя: 770801001;

Единый казначейский счет: 03100643000000018500

Перейти

Сервис «Уплата госпошлины»

Перейти

Сервис «Определение реквизитов ИФНС, органа государственной регистрации ЮЛ и/или ИП, обслуживающих данный адрес»

Оформив подписку, Вы сможете получать новости по теме “Реквизиты для заполнения отчетности” на следующий адрес электронной почты:

Поле заполнено некорректно

Реквизиты для уплаты налогов с 1 января 2023 года

Реквизиты для уплаты налогов

с 1 января 2023 года

С 1 января 2023 года все налоговые платежи уплачиваются на единый казначейский счет (ЕНС) Управления Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом), вне зависимости от адреса регистрации и ведения деятельности ООО или ИП

Новые реквизиты для заполнения платежного поручения на уплату налогов приведены в таблице:

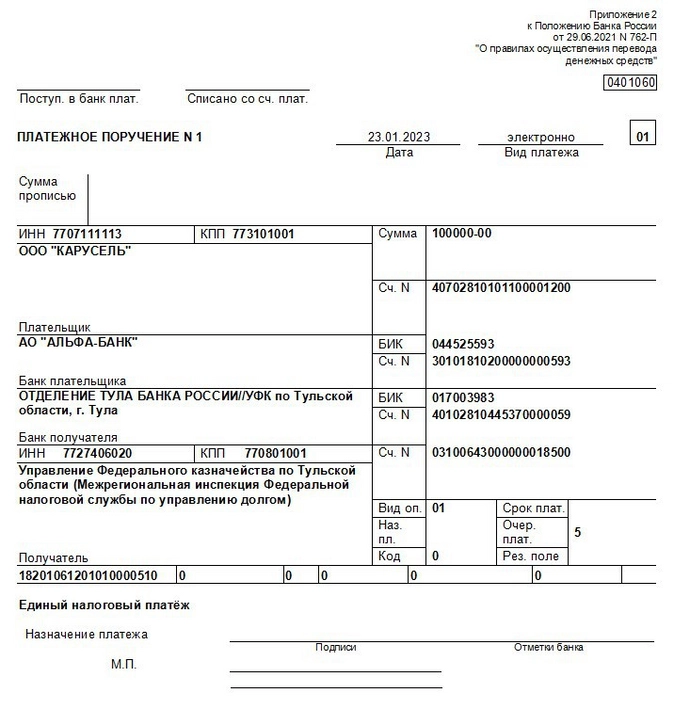

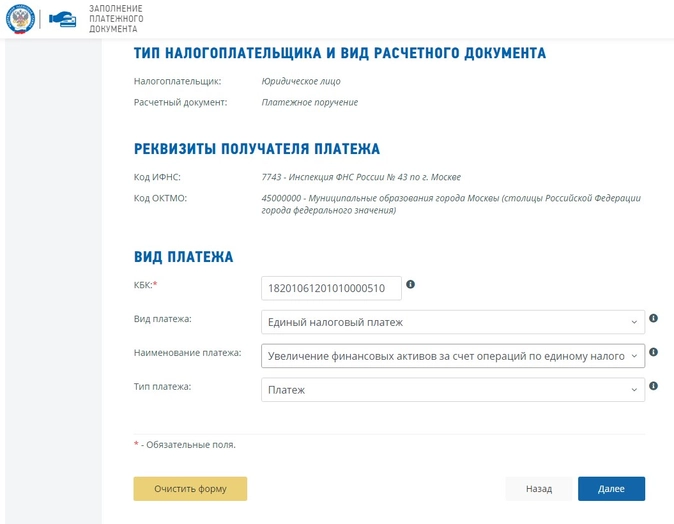

Образец заполнения платежного поручения для уплаты налогов, входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения для уплаты налогов, не входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения при уплате платежей на основании которых формируется уведомление об исчисленных суммах

Новая форма учета налоговых платежей в бюджетную систему Российской Федерации с 01 января 2023 года

Единый налоговый платеж создан для упрощения уплаты налогов для НП. Плательщикам не понадобится указывать КБК, ОКТМО, назначение платежа, отчетный период, сроки по каждому налогу. Вместо разных платежек на отдельные налоги нужно будет перечислять общую сумму на единый налоговый счет Федерального казначейства.

В рамках ЕНП понадобится перечислять платеж в счет уплаты налогов и взносов, а также представлять отчетность не позднее единых установленных сроков (за некоторыми исключениями)

При этом появится еще одно важное новшество – обязанность налогоплательщиков, кроме сдачи деклараций (расчетов) представлять в налоговые инспекции уведомления об исчисленных суммах налогов

Единый налоговый счет это:

- консолидация всех обязательств по налогоплательщику

- свернутое сальдо по всем налогам в целом по налогоплательщику с учетом всех его обособленных подразделений. Оно может быть положительное, отрицательное и нулевое)

Перечисленные на единый счет денежные средства в качестве ЕНП будут автоматически распределяться инспекциями в счет уплаты налогов, страховых взносов и иных обязательных платежей в соответствии с установленной очерёдностью.

Единый налоговый платеж будет распределяться в следующей последовательности (очередности):

- недоимка

- текущие налоги и страховые взносы

- пени

- проценты

- штрафы

Если на дату платежа на ЕНС денег не достаточно, их распределят пропорционально величине обязательств. Одной из причин, когда обязанность по уплате не признается исполненной, является неправильное указание номера счета Федерального казначейства и наименование банка получателя

Какие налоги с 01 января 2023 года платятся единым платежом, а какие нет

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа

Что будет при ошибках в платежах

С 2023 года перестают действовать правила, которые разрешают уточнять платежи практически при любой ошибке (главное — чтобы платеж попал в бюджет)

С 2023 года налог считается неуплаченным, если платеж вы отправите не в ту ИФНС, в которую бы следовало (п. 13 ст. 45 НК РФ в ред. 263-ФЗ). В этом случае уточнить платеж не получится

Если же ошибку вы сделали в отчетности — дело поправимое: как обычно, нужно подать уточненку, и налоговики скорректируют данные на вашем ЕНС (п. 9 ст. 45 НК РФ в ред. 263-ФЗ)

Способы уплаты ЕНП

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Вариант 1. Уплачивать всё одним платежным поручением

- Вариант 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2021 год, все равно ее зачислят на ЕНС

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты

По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ)

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8 по ЕНП

Примечание: об особенностях нового механизма уплаты налогов, действующего с января 2023 года, предприниматели могут узнать с помощью промостраницы от ФНС

У нас часто заказывают

База знаний о ЕНП и ЕНС

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Почему изменились реквизиты

С начала 2023 года стало обязательным для всех компаний и ИП применение ЕНП (единого налогового платежа) и ЕНС (единого налогового счета). С этого момента заработали новые правила заполнения платежных поручений на перечисление налогов и взносов, в том числе НДФЛ.

Набор отражаемых в налоговых платежках реквизитов зависит от способа уплаты денежных средств. В 2023 году таких способов два, и плательщики могут выбрать подходящий для себя вариант:

По мнению чиновников, способ 1 — самый удобный. Реквизиты в платежку можно внести единожды и для последующих платежей изменять только сумму. При этом в инспекцию нужно сдавать уведомление об исчисленных налогах.

Способ 2 — это платежный механизм, с помощью которого компании и ИП перечисляли налоговые платежи в прошлом году. Применяется он теперь с учетом новых реквизитов. Данный способ можно использовать только в 2023 году (переходный период).

ФНС рекомендует заполнять платежные поручения в специальных онлайн-сервисах с автоматическим заполнением реквизитов (в том числе реквизитов для оплаты НДФЛ в 2023 году).

Минфин и ФНС порой дают противоречивые разъяснения по порядку применения новых правил оформления платежных поручений. Далее расскажем, на что обратить внимание при заполнении отдельных реквизитов налоговых платежек на примере реквизитов НДФЛ в 2023 году.

Данные о плательщике

Большинство компаний и ИП формируют платежные поручения на уплату НДФЛ в своих учетных (бухгалтерских) системах или через сервисы ФНС. В таких случаях:

- Реквизиты платежа заполнятся автоматически, если платеж оформляется в личном кабинете на сайте ФНС (ЛК ЮЛ/ЛК ИП) или учетной системе.

- Часть реквизитов вносится в платежку в режиме автозаполнения, и плательщику остается указать свой ИНН/КПП и сумму платежа — при оформлении платежки через сервис «Уплата налогов и пошлин».

Правильно указанный в платежке ИНН плательщика — залог успешного попадания перечисленных денег на единый налоговый счет. В том числе при наличии неточностей в других реквизитах.

При указании КПП плательщика в платежном поручении на перечисление единого налогового платежа учитываются такие правила:

Остальные данные о плательщике (наименование, банковские реквизиты, номер счета) указываются в обычном порядке.

При использовании прежнего платежного механизма (отдельными платежками) данные о плательщике заполняются в полном объеме.

Набор нулевых полей

Новый порядок оформления налоговых платежек позволяет существенно снизить нагрузку на плательщика за счет законного обнуления целого набора реквизитов. При этом старая платежная схема (с оформлением платежек по каждому налогу) не позволяет воспользоваться в полном объеме возможностью обнуления ряда реквизитов.

Покажем эти различия:

В этой части платежного поручения при уплате ЕНП все показатели, кроме КБК, принимают нулевые значения. Уплата НДФЛ отдельной платежкой требует внесения дополнительной информации и позволяет заполнить нулями только половину реквизитов: основание платежа, номер и дату документа.

Реквизит «Получатель платежа»

Все платежи, которые администрирует налоговая (кроме территории Байконура), с 01.01.2023 перечисляют на отдельный казначейский счет в УФК по Тульской области. Получатель в платежном поручении будет один — с одним набором реквизитов.

В платежном поручении эти реквизиты размещаются в общеустановленном порядке:

Такие правила применяются всеми компаниями и ИП, в том числе при заполнении реквизитов для уплаты НДФЛ в 2023 году в отдельных платежных поручениях (способ 2).

Если в платежке в качестве получателя по ошибке вы указали реквизиты своей инспекции вместо реквизитов Тульского УФК, исправлять ничего не нужно — деньги попадут по назначению, так как контролеры идентифицируют платежи по ИНН и КБК.

Реквизит «КБК»

КБК — важный реквизит для оплаты НДФЛ в 2023 году и других налогов/взносов, позволяющий налоговикам правильно идентифицировать платеж.

На реквизит перечисления НДФЛ в 2023 году, отражаемый в платежном поручении в поле 104 «КБК», влияет способ исполнения налоговых обязательств. Если налог перечисляется по новой платежной схеме в рамках единого налогового платежа, в поле 104 нужно указать единый код для всех перечислений, формирующих ЕНП:

Если компания или ИП решит в 2023 году перечислять налоги по-старому, в платежках на уплату НДФЛ необходимо указывать КБК по этому налогу. Минфин обновил список этих кодов — добавил отдельные КБК для выплаты дивидендов, сохранив прежними коды по налогу с зарплатных доходов:

С 2023 года отдельно от ЕНП в бюджет перечисляются фиксированные авансовые платежи по НДФЛ (плата за патент). Налог, удерживаемый в последующем из зарплаты таких работников или из вознаграждения по договорам ГПХ, заключенным с ними, уходит в бюджет через ЕНП.

Реквизит «Назначение платежа»

С 11.03.2023 вступил в силу приказ Минфина от 30.12.2022 № 199н, предписывающий в налоговых платежках указывать дополнительную информацию, которая нужна для идентификации назначения платежа.

Минфин не уточнил, какие формулировки можно включать в поле 24 «Назначение платежа» и можно ли это поле оставлять пустым. ФНС устранила этот пробел:

Если оформляющий платежку бухгалтер считает необходимым в поле 24 указать сведения о виде налога и периоде, за который он перечисляется, налоговики в этом нарушения не усматривают.

Примеры формулировок:

- в платежных поручениях на уплату ЕНП;

- в платежках взамен уведомлений.

О путанице в подходах Минфина и ФНС при заполнении поля 24 в платежном поручении рассказываем в статье «Снова поменяли платежки по ЕНП».

Реквизит «ОКТМО»

При оформлении поля 105 «ОКТМО» платежного поручения на перечисление сумм, входящих в ЕНП, следует указать значение «0» — на этом настаивают налоговики.

Приказом Минфина № 199н определено, что в поле 105 «ОКТМО» можно указывать ноль или восьмизначный ОКТМО.

Любой из вариантов позволит банку принять платеж, а контролерам учесть его на едином налоговом счете в качестве ЕНП.

ФНС не считает критической ошибкой указание в поле 105 ОКТМО 70000000 (кода для муниципальных образований Тульской области) или ОКТМО муниципального образования, в котором работает плательщик. В любом случае перечисляемая сумма поступит на его ЕНС.

Быстро узнать ОКТМО по ИНН или адресу вы можете с помощью сервиса на нашем сайте.

Реквизит «Статус плательщика»

Реквизит «Статус плательщика» (поле 101) с 2023 года заполняется по новым правилам:

Детальную информацию о заполнении поля 101 узнайте из этого материала.

Напомним, что до 2023 года код «01» в налоговой платежке означал, что платеж производит компания в качестве налогоплательщика, а кодом «02» обозначался налоговый агент (к примеру, компания или ИП, перечислявшие НДФЛ с зарплат своих работников).

Таким образом, в 2023 году код «01» должен стоять в платежке на перечисление НДФЛ в составе ЕНП (способ 1), а код «02» — при оформлении отдельной платежки на перечисление этого налога в бюджет (способ 2).

Образец заполнения платежного поручения на перечисление НДФЛ с отпускных, которое заменяет уведомление об исчисленных суммах налогов и взносов, поможет быстро сориентироваться в новых реквизитах и правилах заполнения — скачайте его на сайте системы «КонсультантПлюс» после оформления бесплатного доступа.

Итоги

Реквизиты для перечисления НДФЛ в 2023 году зависят от способа платежа. При оформлении платежки на ЕНП многие поля заполняются нулями. Если компании или ИП применяют старый платежный способ и формируют отдельные платежки на уплату налогов, при заполнении полей платежного поручения учитываются специальные правила.

Меню

Внимание!!! Данный сайт не является официальным источником информации.

При распечатывании и оплате квитанции проверяйте правильность заполнения реквизитов из официальных источников.

Реквизиты УФК по Тульской области (УФНС России по Тульской области) оплата Налог на доходы физических лиц

| Получатель платежа: | УФК по Тульской области (УФНС России по Тульской области) |

|

|

|

| ИНН: | 7107086130 |

|

|

|

| КПП: | 710701001 |

|

|

|

| № счета: | 03100643000000016600 |

|

|

|

| в банке: | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области г. Тула |

|

|

|

| БИК: | 017003983 |

|

|

|

| Корр. счет: | 40102810445370000059 |

|

|

|

| КБК: | 18210102010011000110 |

|

|

|

| ОКТМО: | 70714000 |

|

|

|

| Налог на доходы физических лиц | |

|

|

Оплата по КБК: Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 2271 и 228 Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

Распечатать квитанцию

Зарегистрируйтесь и получите возможность сохранять формы (для их автозаполнения) созданных Вами квитанций.

После регистрации и сохранения бланка, на этом месте появится список сохраненных Вами форм.

На данной странице Вы можете заполнить и распечатать

Квитанция и реквизиты на оплату Налог на доходы физических лиц в УФК по Тульской области (УФНС России по Тульской области) Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации при помощи предложенной выше формы. Для формирования квитанции заполните те поля, которые Вам необходимы и они будут автоматически включены в бланк, поля которые останутся незаполненными вписаны не будут.

Хотите себе на сайт чистый бланк квитанции на оплату

Просто скопируйте код для вставки на сайт

Форма квитанции для сайта с указанными выше реквизитами

Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил.

Данный сайт является бесплатным сервисом предназначенным облегчить Вашу работу. На сайте представлено большое количество бланков которые удобно заполнять и распечатывать онлайн, сервисов по работе с текстами и многое другое.

Материалы сайта носят справочный характер, предназначены только для ознакомления и не являются точным официальным источником. При заполнении реквизитов необходимо убедиться в их достоверности сверив с официальными источниками.

© Service-Online.SU 2013-2023

По всем вопросам обращайтесь на почту:

Политика обработки персональных данных

Федеральная налоговая служба продолжает отвечать на вопросы, связанные с уплатой единого налогового платежа. На этот раз налоговики разъяснили, почему в реквизитах на перечисление ЕНП нужно указывать Управление Федерального казначейства по Тульской области.

Напомним: недавно ФНС опубликовала образец заполнения платежного поручения на уплату ЕНП. Из него следует, что единый налоговый платеж перечисляется на отдельный казначейский счет Управления Федерального казначейства по Тульской области. Это касается всех компаний и ИП, независимо от места постановки их на учет или места нахождения объектов налогообложения.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

Как пояснили в ФНС, такой порядок связан с тем, что с этого года все налоги для упрощения перечисляются на единый счет Федерального казначейства (вместо 84 счетов в каждом субъекте РФ). Федеральным казначейством принято технологическое решение об обработке платежей Управлением казначейства по Тульской области.

Это никак не влияет на учет платежей в налоговом органе. Если налогоплательщик указал свой ИНН, то денежные средства будут отражены на его едином налоговом счете и далее перераспределены по налогам и бюджетам, соответствующим месту его регистрации или ведения деятельности.

С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

Правила оформления платёжки по ЕНП

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.