С объединением ПФР и ФСС в новый соцфонд с 2023 года реквизиты для перечисления штрафов за несданные и просроченные СЗВ-М изменились. Платежные реквизиты нужно искать на сайте своего регионального отделения фонда. А новые КБК такие:

- для штрафа по ст. 17 закона от 01.04.1996 № 27-ФЗ о персучете — 797 1 16 07090 06 0000 140;

- по ч. 1 ст. 15.33.2 КоАП РФ для должностных лиц — 797 1 16 01230 06 0000 140 (см. памятку от СФР).

Напоминаем, с периодов 2023 года форма СЗВ-М отменена, а персонифициированные сведения подаются в ФНС в виде одноименного отчета, а также в СФР виде формы ЕФС-1. Получите бесплатный пробный доступ к «КонсультантПлюс», переходите по приведенным ссылкам и изучайте новые отчеты.

Читайте также о самых частых ошибках в СЗВ-М.

Источники:

- КоАП РФ

- Федеральный закон от 01.04.1996 № 27-ФЗ

-

Штрафы за отчётность по форме СЗВ-М

-

Реквизиты для оплаты штрафов за СЗВ-М

-

Общие сведения о форме СЗВ-М

-

Порядок заполнения и сроки сдачи отчёта СЗВ-М

Штрафы за отчётность по форме СЗВ-М

Согласно статье 17 ФЗ №27, ПФР может назначить штраф в размере 500 рублей за каждого сотрудника ИП или организации за:

- несдачу формы СЗВ-М,

- нарушение сроков сдачи (просрочку),

- сдачу формы с неполными или недостоверными данными.

Также предусмотрен фиксированный штраф в 1000 рублей, если нарушен порядок подачи сведений в электронном виде.

Кроме того, Пенсионный фонд может выписать административный штраф на руководителя по статье 15.33 КоАП РФ. Однако решение о размере штрафа принимается только в судебном порядке. Наказанием может быть либо устное замечание либо взыскание от 300 до 500 рублей.

Работодатель может подать отменяющую или дополняющую форму в случае самостоятельного обнаружения ошибок. Если он сделает это раньше специалистов ПФР, то по мнению Верховного суда фонд не вправе его наказывать.

Если этого не будет сделано, то ПФР составит акт и направит работодателю, который может его оспорить в течение 15 календарных дней. В этом случае создаётся комиссия, и по итогам её заседания выносится решение в пользу одной из сторон. Если санкция не отменена, то страхователю высылается требование об оплате. В случае неуплаты штрафа в бюджет в течение 10 календарных дней, ПФР вправе взыскать сумму принудительно через суд.

Необходимо учесть, что с 31 июля 2020 года вступил в силу ФЗ №237 о внесении поправок в статью 17 ФЗ №27. Они ограничивают размер суммы штрафов по иску от ПФР. То есть, регламент присуждения штрафа остаётся прежним, однако сумма, с которой суд примет иск у фонда, должна быть не меньше 3000 рублей.

При этом наказание не исчезает, а начинают формироваться «санкционные накопления». К примеру, фирма просрочила подачу СЗВ-М и получила 2000 рублей штрафа. Она может не оплачивать его в течение 3 лет, по прошествии которых ПФР всё равно обратится в суд. Если же до конца этого срока последует другое нарушение и общая сумма штрафа превысит 3000 рублей, Пенсионный фонд вправе подать иск, не дожидаясь окончания трёхлетнего периода.

Реквизиты для оплаты штрафов за СЗВ-М

Штрафные санкции за ошибки в отчётности или её просрочку назначают сотрудники Пенсионного фонда. Поэтому для оплаты взысканий необходимо использовать реквизиты ПФР. Их можно найти как самостоятельно, так и в присланных требованиях об уплате.

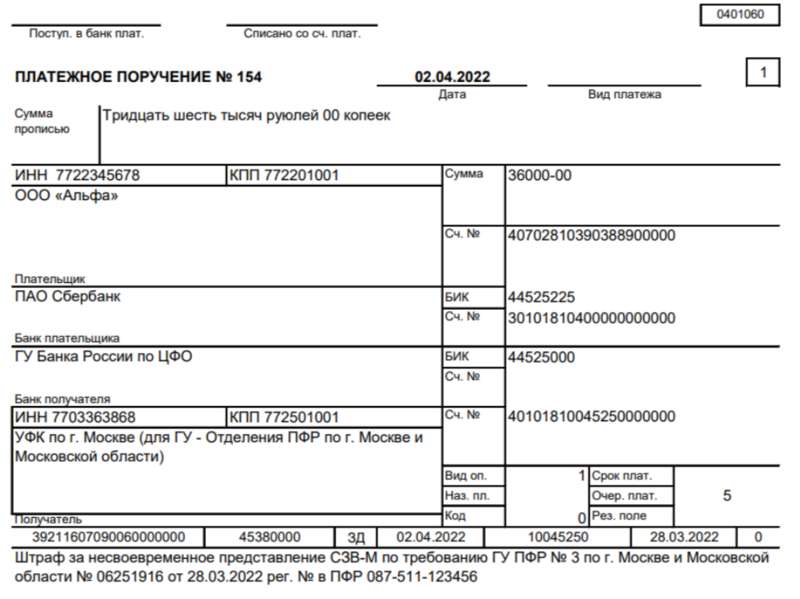

Коды бюджетной классификации (КБК) будут различаться в зависимости от нарушенного закона:

- 39211607090060000140 для уплаты по ФЗ №27 (просрочка, ошибки в форме СЗВ-М, бумажный вид вместо электронного);

- 39211601151019000140 для уплаты по статье 15.33.2 КоАП РФ (административные взыскания).

Пример заполнения платёжного поручения

Скачать бланк платёжного поручения или заполнить его с подсказками вы можете в интернет-бухгалтерии «Моё дело». Также в сервисе вы можете совершить оплату удобным для вас способом: через интернет-банк, Яндекс.Деньги, Сбербанк. При необходимости эксперты сервиса «Моё дело» окажут вам квалифицированную помощь в решении сложных вопросов.

СКАЧАТЬ БЛАНК

Общие сведения о форме СЗВ-М

Каждая организация или индивидуальный предприниматель, располагающие штатом сотрудников, обязаны подавать сведения о застрахованных лицах (СЗВ-М) в рамках отчётности в Пенсионный фонд России.

Обязательным условием, согласно статье 7 ФЗ №167, является официальное оформление, то есть с работниками или физическими лицами заключены трудовые договора, договора гражданско-правового характера или любые иные, например, лицензионные.

Их доходы при этом облагаются страховыми взносами вне зависимости от размера выплат. Их может вообще не быть, но такие сотрудники тем не менее должны быть отражены в отчёте, так как главный фактор – наличие действующих трудовых соглашений.

Организации отчитываются по СЗВ-М, даже если у них не оформлено ни одного сотрудника в соответствии с письмом ПФР №ЛЧ-08-24/5721. В этом случае в форме будут указаны только данные учредителя или директора компании.

Не обязаны сдавать форму СЗВ-М:

- ИП, а также адвокаты, нотариусы и частные детективы, не использующие наёмный труд, согласно статье 11 ФЗ №27;

- Главы крестьянских (фермерских) хозяйств без наёмных сотрудников.

Нулевых отчётов СЗВ-М по определению быть не может, так как они подаются на застрахованных лиц. Если таковых нет, то отчёт заполняется только на директора.

Также формы СЗВ-М делятся по типу:

- Исходная — составляется по итогам отчётного периода;

- Дополняющая (корректирующая) – применяется в случае, если необходимо внести изменения в поданные ранее данные;

- Отменяющая – подаётся для полной отмены неверных данных.

Порядок заполнения и сроки сдачи отчёта СЗВ-М

Всего форма содержит четыре раздела

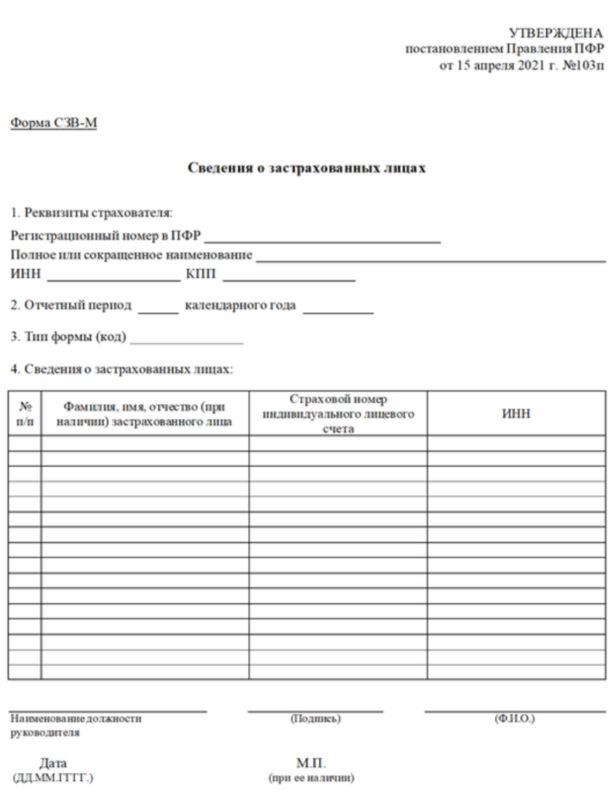

Форма СЗВ-М

В начале документа указываются реквизиты работодателя, в частности регистрационный номер, присваиваемый при постановке на учёт в ПФР. Остальные сведения можно взять из учредительных документов страхователя. Эти данные должны быть отражены в разделе 1.

Индивидуальные предприниматели не заполняют поле КПП.

В разделе 2 отмечается номер отчётного месяца и календарный год.

А установить характер подаваемого отчёта можно в разделе 3, указав тип формы СЗВ-М. По этому коду специалист Пенсионного фонда определяет исходные ли это данные или вносятся корректировки.

В раздел 4 по каждому сотруднику вносят следующую информацию:

- ФИО

- Номер СНИЛС

- ИНН

Эту часть нельзя оставлять пустой согласно требованиям закона, оговоренным в начале статьи.

Форма СЗВ-М сдаётся в ПФР на ежемесячной основе – не позднее 15 числа месяца, следующего за отчётным, согласно статье 11 ФЗ №27.

Эта дата сдвигается на ближайший рабочий день, если выпадает на праздник или выходной. Например,в 2022 году это произойдёт в мае (воскресенье) или в октябре (суббота).

Небольшие компании или ИП, у которых числится менее 10 сотрудников, могут сдавать отчёты в ПФР в бумажной форме как лично, так и почтовым отправлением. Превышение этой отметки обязывает применять электронный документооборот.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь:

Добрый день! Коллеги, помогите, может, кто то знает?

26.12.22 получили постановление на оплату административного штрафа за несвоевременную подачу СЗВМ в 2022г. на директора по ч.1ст.15.33.2 КРФобАП

Сегодня пошли оплачивать в Сбер там не принимают эти реквизиты КБК 39211601230060000140 оплата в ПФР, говорят не проходит этот КБК.

Мировой судья ничего не знает, отправлет в ПФР, ПФР ничего не знает направляет к мировому судье! Куда «бедному крестянину» податься, чтобы оплатить штраф? А потом же санкции наложат дополнительные!!!

Может кто напишет КБК и реквизиты по которым теперь платить этот штраф??

Спасибо.

С уважением.

Добрый день!

Цитата (Хочу стать Профи):ПФР ничего не знает направляет к мировому судье!

А Вы в ПФР (сейчас это СФР) обращались устно? Или письменно?

Скорее всего, устно, поэтому Вас и послали… к мировому судье.

Попробуйте написать письменный запрос.

И в СФР и мировому судье.

С 1 января 23 г. коренным образом изменился порядок и реквизиты уплаты практически всех налогов и страховых взносов, а так же штрафов и пеней…

КБК на 2023 год можете посмотреть у нас: https://www.buhonline.ru/kbk-2023

Успехов!