Размер взносов

До 2023 года фиксированные взносы состояли из двух частей: на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС). Их платили отдельно.

С 2023 года такого разделения нет. Теперь единая сумма взносов – совокупный фиксированный размер.

На 2023 год взносы составляют:

45 842 руб. + 1% с дохода свыше 300 тыс. рублей.

Причем по взносам в 1% есть максимум – 257 061 руб.

Итого максимальные взносы ИП: 45 842 + 257 061 = 302 903 руб.

Доход для взносов в 1% считают в зависимости от режима налогообложения.

Как платить налоги по-новому и рассчитывать взносы узнаете на курсе «Клерка» по всем новым правилам 2023. Эксперты уже все разложили по полочкам. Пользуйтесь ценной информацией — смотрите демо-урок.

Посмотреть бесплатный урок

Смотрите в нашей таблице, какой доход учитывать.

|

Режим налогообложения |

База для расчета взносов |

|

ОСНО |

Доходы минус расходы по книге учета (декларации 3-НДФЛ) |

|

УСН «Доходы» |

Доходы (выручка) по книге учета (декларации по УСН) |

|

УСН «Доходы минус расходы» |

Доходы минус расходы по книге учета (декларации по УСН) |

|

ПСН |

Потенциальный доход из патента. Реальный доход из книге не имеет значение! |

|

ЕСХН |

Доходы минус расходы по книге учета (декларации по ЕСХН) Главы КФХ 1% не платят! |

Кстати, в 2023 году в НК РФ обнаружилась неувязка в норме о подсчете доходов для взносов ИП с дохода свыше 300 тыс. рублей.

Правила для расчета дохода на разных режимах налогообложения формально работают только для периодов до 2023 года.

Но Минфин в своем письме от 27.12.2022 № 03-15-05/128189 пояснил, что для 2023 года эти правила продолжают действовать.

Пример

ИП применяет УСН с объектом «доходы минус расходы». Доходы за 2023 год – 15 000 000 руб., расходы – 8 000 000 руб.

Фиксированные взносы составят:

45 842 + (7 000 000 – 300 000) х 1% = 112 842 руб.

Если ИП зарегистрировался не с начала года, или закрыл бизнес в течение года, он платит не полную сумму взносов (45 842 руб.), а часть в пропорции.

Срок уплаты взносов

Фиксированные взносы в обычном, минимальном размере (45 842 руб.) надо уплатить до 31 декабря. В этом году 31.12 – выходной день, поэтому крайний срок уплаты взносов – 09.01.2024.

Взносы в размере 1% с дохода за 2023 год надо уплатить до 01.07.2024.

Если ИП «закрылся» в течение года, он должен уплатить фиксированные взносы не позднее 15 календарных дней с даты снятия с учета.

КБК

В 2023 году действуют такие КБК по фиксированным взносам:

182 1 02 02000 01 1000 160 – страховые взносы в совокупном фиксированном размере для ИП с 1 января 2023 года;

182 1 02 03000 01 1000 160 – страховые взносы с дохода, превышающего 300 000 рублей за расчетный период для ИП за периоды с 2023 года.

Если в 2023 году ИП платит взносы 1% за 2022 год, то КБК такой: 182 1 02 14010 06 1005 160.

|

Взносы |

Сумма |

КБК |

|

Фиксированные взносы |

45 842 |

18210202000011000160 |

|

1% с дохода свыше 300 тыс. рублей |

1% с дохода свыше 300 000, но не более 257 061 |

18210203000011000160 |

|

Итого (максимальная сумма) |

257 061 + 45 842 = 302 903 |

Как платить

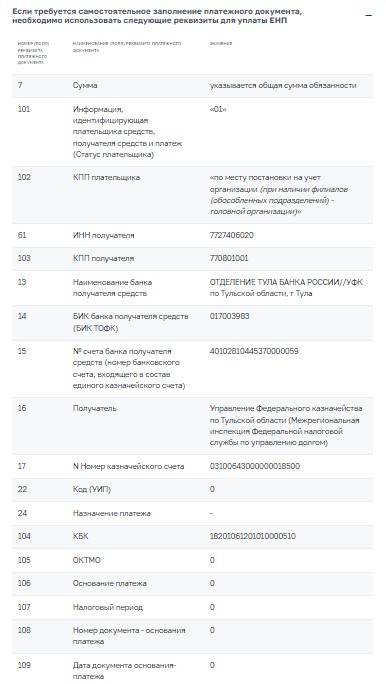

С 2023 года все налоги и взносы надо платить в виде ЕНП на КБК 18201061201010000510.

Сформировать платежный документ можно на сайте ФНС.

Обратите внимание! Есть особенности по уплате фиксированных взносов, если ИП хочет уменьшить на них свой налог по УСН или ПСН.

В прошлые годы ИП просто платил фиксированные взносы поквартально и также поквартально уменьшал на них налог.

В 2023 году эта система значительно усложнилась.

Чтобы учесть взносы в уменьшение налога в течение года есть два варианта.

1) Платить фиксированные взносы на КБК ЕНП и сдавать заявление на зачет ЕНП в счет взносов.

Такое заявление можно сдать только в электронном виде с электронной подписью:

-

по ТКС;

-

через личный кабинет.

Инструкции по заполнению заявления дали наши эксперты. Посмотрите вводный урок курса по новым правилам 2023.

Глянуть бесплатный урок

2) Платить фиксированные взносы на КБК взносов. В этом случае заявление о зачете не нужно.

Смотрите в нашей таблице, какие реквизиты будут в платежном поручении при этих двух способах.

|

Поле платежки |

Способ № 1: Уплата на ЕНП + заявление |

Способ № 2: Уплата на КБК взноса |

|

101 (статус) |

01 |

02 |

|

13 (банк получателя) |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

|

|

14 (БИК банка получателя) |

017003983 |

|

|

15 (№ счета банка получателя) |

40102810445370000059 |

|

|

16 (получатель) |

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

|

17 (№ казначейского счета) |

03100643000000018500 |

|

|

61 (ИНН получателя) |

7727406020 |

|

|

103 (КПП получателя) |

770801001 |

|

|

104 (КБК) |

18201061201010000510 |

18210202000011000160 – взносы в фиксированном размере 18210203000011000160 – взносы 1% |

|

105 (ОКТМО) |

0 |

ОКТМО по месту учета ИП |

|

106 (основание платежа) |

0 |

0 |

|

107 (налоговый период) |

0 |

ГД.00.2023 |

|

108 (номер документа) |

0 |

|

|

109 (дата документа) |

0 |

Также про все способы уплаты фиксированных взносов в 2023 году мы рассказывали здесь.

Кстати, в начале 2023 года ИП столкнулись с рядом проблем при уплате фиксированных взносов. О них читайте здесь.

При оплате страховых взносов важно указать правильный код бюджетной классификации — КБК. Да, в 2023 году появился единый налоговый платёж, но пользоваться отдельными платёжками с разными КБК всё ещё можно.

Содержание

-

Фиксированные страховые взносы

-

Когда платить

-

КБК в 2023

-

Для чего нужны КБК

-

Как поможет Эльба

Фиксированные страховые взносы

ИП платят обязательные взносы на пенсионное страхование — ОПС и медицинское страхование — ОМС. В 2023 году их сумма равна 45 842 ₽. Из них ОПС — 36 723 ₽ и ОМС — 9119 ₽. При оплате единым налоговым платежом сумму взносов на медицинское и пенсионное страхование складывают.

Когда платить

В течение года. Крайний срок — 31 декабря 2023.

КБК в 2023

| Для уплаты фиксированных страховых взносов за 2023 год (ОПС + ОМС) | 182 1 02 02000 01 1000 160 |

| Для уплаты 1% с дохода за 2023 год свыше 300 000 ₽ | 182 1 02 03000 01 1000 160 |

Для чего нужны КБК

В них указаны данные, которые помогают определить — за что вы платите. Также коды позволяют упорядочить платежи и избежать их потери. Все КБК утверждены в приказе Минфина РФ от 24.05.2022 N 82Н.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Как поможет Эльба

- Напомнит о сроках.

- Посчитает страховые взносы с учётом даты регистрации ИП и ваших доходов.

- Подготовит платёжки с правильными реквизитами.

Статья актуальна на

31.01.2023

Продолжайте читать

Все статьи

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной

вами электронной почты.

Подписываясь, вы соглашаетесь на

обработку персональных данных

и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

КБК ПФР 2022 — 2023 годов регламентированы приказом Минфина. Рассмотрим, какие коды использовать для пенсионных взносов в 2022 — 2023 годах и какие при этом возникают сложности с переходом на ЕНП в 2023 году.

КБК по страховым взносам с 2023 года

С 2023 года в части страховых взносов произошли три события, существенно изменившие правила их начисления и уплаты:

- объединились ПФР и ФСС;

- взносы по всем видам ОСС, кроме травматизма, начали рассчитываться с единой базы и по единому тарифу;

- введена уплата налогов и взносов с единого налогового счета.

При этом для 2023 года действует переходный период, когда расчеты с бюджетом можно вести либо по новой схеме — посредством ЕНП с подачей уведомлений о начисленных налогах и взносах, либо по прежней — отдельная платежка на каждый налог, взнос и без уведомлений.

Исходя из принятого способа расчетов вы будете выбирать КБК.

Если решились на ЕНП, то перечисляя деньги в счет страховых взносов, в платежке нужно указывать КБК 182 01 06 12 01 01 0000 510. Это код для всех платежей в виде ЕНП.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Если сохраняете старую схему, надо брать КБК, установленные для взносов.

ВАЖНО! Поменять старую схему на новую можно в любое время. А вот вернуться с ЕНП на использование в качестве уведомлений платежек уже нельзя. Как только подадите первое уведомление об исчисленных налогах, взносах, дальше надо подавать их постоянно.

По первой схеме всё достаточно ясно: в платежке — КБК для ЕНП, в уведомлении за соответствующий месяц — КБК по взносам.

Образец заполнения платежки на ЕНП от ФНС см. здесь.

По второй схеме у бухгалтеров по КБК возникают вопросы.

Приказом Минфина от 22.11.2022 № 177н введены разные КБК по страховым взносам.

За периоды с 01.01.2023 это:

- единый КБК для взносов, распределяемых по видам страхования (кроме травматизма), — 182 1 02 01000 01 1000 160.

За периоды до 2023 года:

- 182 1 02 14010 06 1001 160 — для пенсионных взносов;

- 182 1 02 14030 08 1001 160 — медицинских

- 182 1 02 14020 06 1001 160 — от ВНиМ.

КБК для пеней и штрафов в новом приказе тоже есть, но теперь они вряд ли понадобятся страхователям. С 2023 года чтобы заплатить пени и штрафы, составлять отдельные платежки на них не надо. При наличии положительного сальдо ЕНС инспекция сама спишет деньги в их погашение. Пени погашаются в третью очередь после недоимок и текущих платежей. Если средств не хватает, нужно внести деньги на ЕНС в виде единого налогового платежа.

Каких-то конкретных пояснений, как пользоваться всеми этими кодами, чиновники не давали. Полагаем, поступать нужно так:

- Взносы за периоды с 01.01.2023 перечислять одной платежкой с указанием единого КБК — 182 1 02 01000 01 0000 160. Объяснение в том, что взносы теперь начисляются единой суммой, база и тариф по ним едины и по видам ОСС не разбиваются. Отдельные КБК на 2023 год, полагаем, установлены не для страхователей, а для учета взносов по статьям бюджета.

- Взносы за периоды до 2023 года (в том числе за декабрь 2022) перечислить разными платежками, указав КБК по ОПС, ОМС и ОСС от ВНиМ соответственно.

Образец заполнения платежки, выступающей уведомлением о начисленном налоге, взносе, от ФНС см. здесь.

КБК для страховых взносов в Пенсионный фонд за сотрудников на 2022 год

Для организаций и ИП, которые являются работодателями для физических лиц и платят взносы на обязательное пенсионное страхование, в 2022 году действовали следующие КБК:

|

Вид платежа |

КБК |

|

Взнос на обязательное пенсионное страхование |

18210202010061010160 |

|

Пени |

18210202010062110160 |

|

Штрафы |

18210202010063010160 |

Для организаций и ИП, которые являются работодателями для физических лиц и платят взносы на обязательное медицинское страхование, в 2022 году были следующие КБК:

|

Вид платежа |

КБК |

|

Взнос на обязательное медицинское страхование |

18210202101081013160 |

|

Пени |

18210202101082013160 |

|

Штрафы |

18210202101083013160 |

Что делать, если в платежке ошибочно указали неверный КБК, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Подробнее о персонифицированном учете читайте в материале «Что такое индивидуальный персонифицированный учет?».

Изменения в КБК Пенсионного фонда на 2023 год для страховых взносов за ИП

ИП тоже платят взносы в ИФНС, ориентируясь на требования НК РФ. С 2023 года фиксированные взносы предпринимателей за себя также представлены единой суммой, без подразделения на пенсионные и медицинские.

На 2023 год для них предусмотрены такие новые КБК (приказ Минфина от 22.11.2022 № 177н):

- 182 1 02 02000 00 0000 160 — страховые взносы в совокупном фиксированном размере (ОПС + ОМС);

- 182 1 02 03000 01 0000 160 — страховые взносы в размере 1% с дохода свыше 300 тыс. руб.

КБК ПФР 2022 года для фиксированной суммы взноса на обязательное пенсионное страхование и 1% суммы с дохода свыше 300 тыс. руб. использовались такие:

|

Вид платежа |

КБК |

|

Взнос на обязательное пенсионное страхование с дохода, не превышающего его предельной величины |

18210202140061110160 |

|

Взнос на обязательное пенсионное страхование с дохода сверх его предельной величины дохода (1%) |

|

|

Пени |

18210202140062110160 |

|

Штрафы |

18210202140063010160 |

А КБК для фиксированных платежей ИП на ОМС были таковы:

|

Вид платежа |

КБК |

|

Взнос на обязательное медицинское страхование |

18210202103081013160 |

|

Пени |

18210202103082013160 |

|

Штрафы |

18210202103083013160 |

Итоги

Корректное использование КБК важно в работе с платежами по страховым взносам для правильного и своевременного зачисления этого платежа в счет погашения соответствующей обязанности страхователя и в 2023 году. При использовании КБК теперь нужно исходить из того, какая выбрана схема расчетов с бюджетом: посредством ЕНП или отдельными платежками.

Добавить в «Нужное»

Все предприниматели независимо от режима налогообложения платят фиксированные страховые взносы за себя за каждый год. При этом неважно, активно ли ведется предпринимательская деятельность и есть ли доходы от бизнеса.

В этой консультации мы расскажем, какие суммы взносов надо заплатить за 2022 г., в какие сроки, как правильно заполнить платежное поручение и как учесть уплаченные взносы.

Взносы ИП за себя — 2023: что меняется

Суммы взносов ИП за себя за 2022 г.

Начнем с того, сколько придется заплатить ИП фиксированных взносов за себя за 2022 г. (п. 1 ст. 430 НК РФ).

| Вид взносов | Сумма |

|---|---|

| Фиксированные взносы на обязательное пенсионное страхование | 34 445 руб. |

| Фиксированные взносы на обязательное медицинское страхование | 8 766 руб. |

| Доплата взносов на обязательное пенсионное страхование, если доход ИП за 2022 г. превышает 300 000 руб. | 1% от суммы дохода ИП, превышающего 300 000 руб. |

Отметим, что ИП, применяющие АУСН (автоматизированную упрощенную систему налогообложения), а также ИП, зарегистрировавшиеся в качестве самозанятых (уплачивающие НПД) не платят фиксированные взносы на ОПС и ОМС (в том числе и 1%-ные взносы) (ч. 11 ст. 2 Закона от 27.11.2018 № 422-ФЗ).

Расчет 1%-ных взносов ИП за себя

Давайте посмотрим, как ИП рассчитать доплату взносов с дохода, превышающего 300 000 руб. в год в зависимости от применяемого режима налогообложения.

Как мы сказали выше, сумма дополнительных 1%-ных взносов к уплате исчисляется так:

Сумма 1%-ных взносов ИП = (Сумма дохода за 2022 г. – 300 000 руб.) * 1%

А вот какой показатель дохода взять – зависит от режима налогообложения. Мы приведем его ниже в таблице.

Сразу скажем, что даже при очень большом доходе сумма 1%-ных взносов ограничена следующей величиной – 241 115 руб. То есть если после подсчета суммы взносов по приведенным формулам у вас получилась сумма больше, чем 241 115 руб., то в бюджет надо перечислить лишь 241 115 руб.

| Режим налогообложения | Доход, учитываемый при расчете 1%-ных взносов |

|---|---|

| УСН с объектом «доходы за вычетом расходов» | Разница между учитываемыми доходами и расходами за 2022 г. (Письмо ФНС от 01.09.2020 № БС-4-11/14090) |

| УСН с объектом «доходы» | Сумма учитываемых доходов за 2022 г. |

| Патентная система налогообложения | Потенциально возможный годовой доход |

| Общая система налогообложения (уплата НДФЛ) | Доходы, уменьшенные на профессиональные вычеты (Письма Минфина от 29.03.2017 № 03-15-05/18274, ФНС от 25.10.2017 № ГД-4-11/21642@) |

Фиксированные взносы ИП за неполный год

Если предприниматель был зарегистрирован в статусе ИП неполный год (например, стал предпринимателем только в середине года или наоборот снялся с учета в качестве ИП в середине года), то он заплатит не полную сумму взносов за год, а лишь часть (п. 3-5 ст. 430 НК РФ). Как ее посчитать, мы рассказали в отдельной консультации.

Сроки уплаты страховых взносов ИП за себя за 2022 г.

Приведем эти сроки в таблице (п. 2 ст. 432 НК РФ).

| Вид взносов | Крайний срок уплаты |

|---|---|

| Фиксированные взносы на обязательное пенсионное страхование | 9 января 2023 г. |

| Фиксированные взносы на обязательное медицинское страхование | |

| Доплата взносов на обязательное пенсионное страхование, если доход ИП за 2022 г. превышает 300 000 руб. | 3 июля 2023 г. |

При этом ИП не обязан перечислять всю сумму взносов за 2022 г. одним платежом именно 9 января 2023 г. Эту сумму можно платить частями в течение 2022 г., но не позднее 9 января следующего года.

КБК для уплаты взносов ИП за себя 2022

Покажем, на какие КБК нужно перечислить фиксированные взносы ИП за 2022 г.

| Вид взносов | КБК |

|---|---|

| Фиксированные взносы на обязательное пенсионное страхование | 182 1 02 02140 06 1110 160 |

| Фиксированные взносы на обязательное медицинское страхование | 182 1 02 02103 08 1013 160 |

| Доплата взносов на обязательное пенсионное страхование в 2023 году, если доход ИП за 2022 г. превышает 300 000 руб. | 182 1 02 14010 06 1005 160 (новый КБК для не перешедших на ЕНП) |

Внимание!!! После 01.01.2023 меняется порядок заполнения платежного поручения, в том числе меняются и КБК. В связи с этим рекомендуем произвести оплату взносов за 2022 г. до 31.12.2022.

Для уплаты взносов за 2022 год после 1 января 2023 предусмотрены следующие КБК (Приказ Минфина от 17.05.2022 № 75н, в ред. Приказа Минфина от 22.11.2022 № 177н):

— для страховых взносов на ОПС — 182 1 02 14010 06 1005 160;

— для страховых взносов на ОМС — 182 1 02 14030 08 1002 160.

В 2023 году продолжается переход на ЕНП. Но пока еще организации и ИП могут выбрать привычный способ уплаты налогов/взносов, т.е. перечислять их отдельными платежками на разные КБК (ч. 12, 14 ст. 4 Закона от 14.07.2022 № 263-ФЗ). Если вы выбрали такой вариант, то платите взносы на вышеприведенные КБК.

Если же вы с 01.01.2023 переходите на ЕНП, тогда заполняйте платежку в соответствии с образцом, приведенным на сайте ФНС. Соответственно, сумма взносов в ней будет общая. И КБК в платежке будет другой — 182 01 06 12 01 01 0000 510.

Статус плательщика в платежном поручении 2022: поле 101 у ИП

При перечислении страховых взносов за себя в 2022 г. ИП указывают в поле 101 платёжки код «13» – налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – физическое лицо, индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства (Приложение № 5 к Приказу Минфина России от 12.11.2013 № 107н).

Покажем, как заполнять поле «Назначение платежа» при уплате фиксированных пенсионных взносов. Отметим, что в платежке ИП указывают ОКТМО по месту своего жительства.

Учет уплаченных взносов ИП за себя для расчета налогов

Уплаченные страховые взносы за себя (в том числе дополнительные 1%-ные взносы) ИП может учесть впоследствии при расчете налогов. Покажем в таблице, как учитываются фиксированные взносы в зависимости от режима налогообложения.

| Режим налогообложения | Учет страховых взносов за себя для налогов |

|---|---|

| УСН с объектом «доходы за вычетом расходов» | ИП включает уплаченные взносы в состав расходов, уменьшающих доходы (подп. 7 п. 1 ст. 346.16 НК РФ) |

| УСН с объектом «доходы» | ИП без работников уменьшает налог при УСН на полную сумму страховых взносов за себя. ИП с работниками уменьшает налог при УСН на страховые взносы, но не более чем на 50% (п. 3.1 ст. 346.21 НК РФ) |

| Патентная система налогообложения | ИП без работников уменьшает стоимость патента на полную сумму страховых взносов за себя. ИП с работниками уменьшает стоимость патента на страховые взносы, но не более чем на 50%. Но для уменьшения налога нужно подать определенное уведомление в ИФНС (п. 1.2 ст. 346.51 НК РФ) |

| Общая система налогообложения (уплата НДФЛ) | ИП включает уплаченные взносы в состав расходов, уменьшающих доходы |

Подробнее об уменьшении стоимости патента на страховые взносы вы можете почитать здесь.

Взносы ИП за себя в период мобилизации

Налоговый кодекс освобождает ИП от уплаты фиксированных взносов за себя за периоды военной службы по призыву, в том числе в связи с мобилизацией. Но для получения освобождения ИП нужно подать в ИФНС (п. 7 ст. 430 НК РФ):

- заявление об освобождении от уплаты взносов в произвольной форме. В нем надо указать период военной службы;

- документы, подтверждающие период службы, в частности копию повестки или справку из военкомата.

Взносы ИП за себя в 2023 г.

В 2023 г. нас ждут довольно глобальные изменения по страховым взносам. Изменения связаны с объединением Пенсионного фонда и Фонда социального страхования в Единый фонд. Кроме того, все налоги будут уплачиваться посредством единого налогового платежа. Есть изменения и для ИП при уплате фиксированных страховых взносов за себя.

С 2023 г. меняется порядок уплаты бюджетных платежей. С этого момента налогоплательщики будут перечислять деньги на единый казначейский счет (ЕНС). В связи с этим реквизиты на уплату поменяются. В статье расскажем о том, как заполнять платежки для перечисления ЕНП, реквизиты ЕНС с 01.01.2023.

Новый порядок перечисления бюджетных платежей

Разъяснения по уплате налогов на ЕНС с 2023 г. и новым реквизитам представлены на сайте ФНС. С подробной информацией по ЕНС можно ознакомиться на промостранице, созданной налоговой службой.

ФНС обращает внимание, что ЕНС – это особая система учета, предназначенная для учета всех налоговых платежей (к уплате, заплаченных). Единое сальдо ЕНС указывает на результат выполнения налогоплательщиком своих налоговых обязательств.

Сальдо по ЕНС на 01.01.2023: что это значит

Сальдо ЕНС – новый показатель, введенный в действие с 2023 года, который определяется как разница между ЕНП и совокупной обязанностью. Чтобы избежать проблем, не потерять переплату и не получить недоимку, плательщикам следует по всем платежам сверить расчеты, разобраться с переплатой и долгами. Рассмотрим, как это правильно сделать.

Подробнее

Подробнее о порядке уплаты налогов (страховых взносов, сборов, пеней), зачета, возврата действующем с 1 января 2023 г рассказали эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Путеводитель.

После внедрения ЕНС (с 01.01.2023) реквизиты для уплаты бюджетных платежей изменятся. Перечислять ЕНП на единый счет можно будет, заполнив единое платежное поручение по всем налогам и взносам без разбивки по видам обязательств.

Напомним: новый порядок уплаты (ЕНС) не касается НПД и сборов, которые платят за использование объектов животного мира (водных биоресурсов). Раздельно (по отдельным платежкам) нужно платить НДФЛ с доходов иностранцев на ПСН и госпошлину при не выдаче судом исполнительного документа. Взносы на травматизм после объединения ПФР и ФСС платить следует по реквизитам объединенного Соцфонда и тоже раздельно!

Реквизиты ЕНС

В 2023 г. все платежи будут перечисляться на единый счет в УФК по Тульской обл. Поэтому для целей уплаты налогов, взносов, сборов (пени, штрафов, процентов) нужно будет указывать реквизиты ЕНС с 01.01.2023, представленные на сайте ФНС:

Реквизиты, которые нужно будет указывать при заполнении платежки для перечисления ЕНП, образцы заполнения представлены на промостранице о ЕНС!

Как заполнить платежку для уплаты ЕНП

Платежку для перечисления ЕНП можно заполнить самостоятельно, а также при помощи налоговых сервисов. ФНС рекомендует для уплаты ЕНП пользоваться именно сервисами, где реквизиты будут заполняться автоматически. Сформировать тот либо иной платеж с автоматическим указанием реквизитов можно также в учетной (бухгалтерской) системе.

ФНС обращает внимание, что при перечислении денежных средств налогоплательщиков единым платежом (ЕНП) нужно указать при заполнении платежки, по сути, только два реквизита: ИНН, суммы платежей.

Переход на ЕНС: сверка с ИФНС

В целях подготовки к успешному переходу с 01.01.2023 на ЕНП налогоплательщикам следует сверить расчеты с ИФНС. Это необходимо потому, что ИФНС сформирует начальное сальдо ЕНС, где будут учтены все остатки по налогам, взносам, сборам, пене, штрафам. Переход на ЕНС, сверка с ИФНС – ключевой вопрос статьи.

Подробнее

Заполнение при помощи налоговых сервисов (реквизиты ЕНС формируются автоматически)

- В личном кабинете (юрлица, ИП) нужно во вкладке «Пополнение ЕНС» выбрать «пополнение (своего либо стороннего) ЕНС», затем сформировать платежку либо уплату картой. Здесь заполнить нужно сумму платежа (указать свой счет в банке), реквизиты ЕНС заполнятся автоматически. Деньги перечислятся в ИФНС после подтверждения платежа.

- В учетной (бухгалтерской) системе, формируя платежку, тоже указывают только сумму платежа.

- В сервисе «Уплата налогов и пошлин» при заполнении формы платежки потребуется указать ИНН, КПП, сумму платежа.

Самостоятельное заполнение платежки

Платежное поручение по ЕНП

Платежное поручение по ЕНП заполняйте с учетом нововведений. Как правильно заполнить единую платежку по налогам с 2023 года? Можно ли платить налоги в 2023 году по старому порядку? Ответы на эти и другие вопросы рассмотрим в материале далее.

Подробнее

По вопросу заполнения платежек с 2023 г. Минфин сообщает следующее (письмо ведомства № 21-01-09/92156 от 22.09.2022). До введения нового нормативно-правового акта, касающегося изменения правил заполнения платежек, при их оформлении следует руководствоваться нормами Приложения 2 к Приказу Минфина № 107н от 12.11.2013.

Соответственно, при заполнении платежки следует придерживаться правил, размещенных налоговой службой на промостранице по ЕНС (см. ссылку выше). Согласно предписаниям ФНС данные указывать необходимо с учетом следующего:

- совокупная сумма обязанности (п. «7»);

- статус плательщика (п. «101»): код «01» (согласно инструкции ФНС этот код нужно записывать всем, кто перечисляет ЕНП, в т. ч. ИП);

- о плательщике: название юрлица (ФИО ИП);

- реквизиты плательщика: ИНН (10-значный код юрлица и 12-значный ИП и физлица), КПП (для юрлиц);

- КБК для ЕНП (п. 104): 18201061201010000510 (данные согласно Перечню, утв. Минфином, Приказ № 75н от 08.06.2021);

- нули проставляются в п. 105 – 109 (поля предназначены для указания ОКТМО, реквизитов документа, основания платежа, периода);

- данные получателя (ИФНС): название, ИНН, КПП, а также банковские реквизиты (п. 13 – 15) и № казначейского счета (п. 17);

- назначение платежа: «ЕНП».

Образец заполнения указанных выше полей также представлен на промостранице:

Пример заполнения платежки на перечисление ЕНП

При заполнении бланка использованы следующие условные данные:

- плательщик: статус «01», ООО «Восход», ИНН 2303025487, КПП 230301001, сч. 407028000154789654;

- банк плательщика: АО «Альфа-Банк», БИК 044525593, счет 30101810200000000593;

- сумма 200 000 р.;

- реквизиты банка получателя и его название: указывают новые реквизиты ЕНС (см. выше);

- КБК: 18201061201010000510.

Скачать образец платежного поручения ЕНП

Что выбрать: платежку либо уведомление?

С 01.01.2023 после внедрения ЕНС плательщики должны уведомлять ИФНС об исчисленных суммах (до 25 числа месяца оплаты). Делать это разрешается двумя способами:

- отдельными платежными поручениями на уплату налога / взноса (в этой ситуации уведомлением является само платежное поручение);

- уведомлениями (форма КНД 1110355).

Это требуется для того, чтобы налоговая знала, сколько денег списывать на уплату разных налогов, взносов, сборов.

Если плательщик выбирает платежку, то заполняет отдельную платежку, указывая данные по общим правилам, т. е.:

- статус плательщика: «02»;

- ИНН, КПП;

- название юрлица (ФИО ИП);

- КБК налога (взноса, сбора);

- ОКТМО;

- налоговый период, за который оформляют, сдают платежку;

- название и реквизиты получателя (ИФНС);

- назначение платежа (уведомление об исчисленных суммах налога (взноса) в виде распоряжения на перевод средств для уплаты в бюджет).

Заявление в ИФНС о сальдо по ЕНС

Посмотреть

Скачать

Если плательщик выберет и отправит хотя бы один раз уведомление, дальше нужно будет отправлять только уведомления. Форма данного уведомления вкупе с порядком его заполнения утверждена Приказом ФНС № ЕД-7-8/1047@ от 02.11.2022. В нем указывают, по сути, идентичные данные: КПП, ОКТМО, КБК, код ИФНС, конкретную сумму, отчетный период и т. д.

Итоги

С 2023 года все платежи в бюджет следует перечислять в составе единого налогового платежа, оформив одну платежку без разбивки по видам бюджета. Реквизиты ФНС едины по всей стране – УФК по Тульской области.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Ответы на вопросы по этой теме:

Обязательно ли открывать единый налоговый счет?

Единый налоговый счет с 01.01.2023 применяется в обязательном порядке. До этой даты налогоплательщики могли выбирать — применять его или нет.

Если ЕНП не хватит, какой из налогов будет списан первым?

Какой из налогов будет списан первым при недостаточности денег на ЕНС, зависит от ситуации: какому налогу подошел срок уплаты, есть ли просроченные платежи и т.п.

Как вернуть переплату ЕНП?

Вернуть переплату ЕНП в обычном порядке можно по заявлению. Однако бывают и ситуации, когда налоговый орган по своей инициативе обязан вернуть переплату ЕНП, без заявления…

Как оплачивать фиксированные платежи (в том числе страховые взносы) за 2022 год?

Фиксированные платежи нужно переводить на ЕНП. Срок оплаты зависит от суммы дохода предпринимателя — читайте пояснения со ссылкой на законодательство.

Страховые взносы ИП в 2023 году за себя платят в фиксированном размере. Обязательный платеж ежегодно увеличивается, а взносы на социальное страхование предприниматели уплачивают добровольно. С 2023 года порядок уплаты существенно изменился.

Все лица, осуществляющие предпринимательскую деятельность, уплачивают фиксированные страховые взносы ИП за себя в 2023 году и за работников, если они есть. В силу требований Налогового кодекса РФ, каждый индивидуальный предприниматель обязан перечислять в бюджет страховые платежи:

- за себя (на пенсионное и медицинское страхование);

- с заработной платы, выплачиваемой работникам.

Правила начисления и уплаты установлены главой 34 Налогового кодекса РФ. Есть еще добровольные страхвзносы, которые предприниматели уплачивают в Социальный фонд России.

Добровольные страховые платежи ИП в СФР за себя

С 1 января 2023 года ФСС объединили с ПФР, новая структура получила название Социальный фонд России (236-ФЗ от 14.07.2022). Если предприниматель хочет платить добровольные страхвзносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (ВНиМ), ему надо зарегистрироваться в СФР и перечислять платежи туда (ст. 4.5 255-ФЗ от 29.12.2006).

Индивидуальные предприниматели, по закону, не являются застрахованными лицами для целей получения социальных пособий из СФР. Они вправе «купить» для себя социальные пособия, вступив в добровольные правоотношения с Социальным фондом. Для этого они платят добровольные страхвзносы. Платеж зависит от федерального МРОТ. Годовой добровольный взнос для индивидуальных предпринимателей считают по формуле:

МРОТ × 12 × 2,9%.

С 01.01.2023 МРОТ увеличился до 16 242 рублей. Стоимость страхового года для ИП рассчитывается так: 16 242 × 2,9% × 12 = 5652,22 рублей. Столько надо заплатить, чтобы иметь возможность получать пособие по временной нетрудоспособности. Напоминаем, добровольные взносы в ФСС для ИП в 2023 году за себя не платят: Фонда социального страхования больше не существует. Теперь добровольные страхвзносы предприниматели перечисляют в СФР.

В местностях, где применяется районный коэффициент, добровольные страхвзносы выше. Для расчета МРОТ увеличивают на этот коэффициент. ИП из регионов с районным коэффициентом перечисляют взносы с учетом районного показателя.

По теме: МРОТ с 1 января 2023 года в России по регионам.

В СФР разъяснили, в каком объеме платятся больничные ИП, добровольно уплачивающим взносы, — выплата зависит от величины МРОТ на момент страхового случая (болезни, беременности и родов, отпуска по уходу за ребенком). Средний заработок принимается равным МРОТ.

Больничный для ИП, добровольно застраховавшего себя, рассчитывают так:

Шаг 1. Определяем размер дневного пособия.

ДП = МРОТ × n / количество календарных дней в месяце нетрудоспособности.

Показатель n — это процент, который зависит от страхового стажа предпринимателя:

- 60% — при страховом стаже до 5 лет;

- 80% — при страховом стаже от 5 до 8 лет;

- 100% — при страховом стаже от 8 лет.

Шаг 2. Высчитываем размер пособия.

П = ДП × количество календарных дней нетрудоспособности.

В страховой стаж ИП включают периоды предпринимательской деятельности, за которые заплатили добровольные страхвзносы, и периоды работы по трудовому договору. Периоды у работодателя надо подтверждать трудовой книжкой или письменными трудовыми договорами.

Обязательные страховые взносы ИП за себя

Независимо от выбранной системы налогообложения, оплата страховых взносов ИП за себя в 2023 году обязательна для всех предпринимателей (пп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ). Ежегодно устанавливаются фиксированные размеры страхвзносов.

Общая сумма фиксированных страхвзносов для предпринимателей в 2023 году — 45 842 рубля (п. 1 ст. 430 НК РФ). Актуальный размер фиксированных страховых взносов в 2023 году для ИП:

- на обязательное пенсионное страхование — 36 723 руб.;

- на обязательное медицинское страхование — 9119 руб.

С 01.01.2023 все ИП в обязательном порядке перешли на единый налоговый платеж. Это означает, что большинство налоговых платежей ИП платят одной платежкой по единому КБК, а не разбивают на несколько выплат. Касаются изменения и фиксированных страхвзносов предпринимателя на ОПС и ОМС за себя. Налоговики разъяснили, куда платить страховые взносы ИП за себя в 2023 году — как и раньше, в ИФНС. Но надо сформировать не две платежки (отдельно для ОПС и ОМС), а одну — на фиксированную сумму 45 842 рубля.

Если сумма годового дохода ИП превысит 300 000 руб., размер взноса на ОПС увеличивается на 1% от суммы превышения дохода. Но обязательные страховые взносы ИП за себя, уплачиваемые в ПФР, ограничены максимальной величиной 293 784 руб. с учетом превышения годового дохода. Больше этой суммы на ОПС не платят.

Для сведения: бухгалтерские проводки по страховым взносам.

Сроки перечисления страховых взносов ИП

Фиксированную сумму страховых взносов следует заплатить до 31 декабря (пп. 2 п. 1 ст. 419, п. 2 ст. 432 НК РФ). Но 31.12.2022 выпало на выходной, субботу, поэтому срок перенесли на первый рабочий день в январе — на 09.01.2023 (п. 7 ст. 6.1 НК РФ). За 2023 г. будем платить до 09.01.2024, поскольку 31.12.2023 выпадает на воскресенье.

Страховые взносы ИП разбивает на несколько, перечисляя их поквартально. Сумма оплаты — любая: единственное требование — успеть перечислить весь фиксированный страховой сбор в полном объеме до последнего дня срока.

Платеж с доходов, превышающих 300 000 руб., надо перечислить не позднее 1 июля следующего года. За 2022 г. платят до 03.07.2023 (01.07.2023 выпадает на субботу), за 2023 — до 01.07.2024.

Для ИП из определенных отраслей срок уплаты страхвзносов с превышения доходов за 2021 г. продлили на год. Если код основного вида деятельности предпринимателя из ЕГРИП по состоянию на 01.04.2022 совпадает с одним из кодов из правительственного перечня, платите за 2021 г. до 03.07.2023 (пп. 2 п. 1 ст. 419, п. 2 ст. 432 НК РФ, п. 1, 4 ПП РФ № 776 от 29.04.2022).

За отсутствие обязательного страхового платежа ИП накажут по нормам Налогового кодекса:

- штраф в размере 20% от неуплаченной суммы (ст. 122 НК РФ);

- пени в размере 1/300 ставки рефинансирования Банка России за каждый день просрочки (ст. 75 НК РФ).

Страховые взносы ИП за работников

Правила исчисления этих обязательных платежей одинаковы для всех хозяйствующих субъектов, которые нанимают работников и выплачивают им вознаграждение за труд. Страховые взносы ИП уплачивают по тем же ставкам, что и юрлица, независимо от применяемой системы налогообложения. Кроме перечислений на социальное, медицинское и пенсионное страхование, с заработной платы работников обязательно исчисляется и уплачивается сбор на страхование от несчастных случаев на производстве.

Из-за ЕНП тарифы и порядок начисления страхвзносов изменили. Для ОПС, ОМС и ВНиМ действует единый тариф, который зависит от единой предельной величины базы для исчисления страховых взносов. А страхвзносы на травматизм платим по тем же тарифам, что и раньше (517-ФЗ от 19.12.2022). Подробности — в таблице ставок страховых взносов ИП в 2023 году:

| Вид страхования | Тариф |

Предельная база 2023 г. |

Тариф с суммы, превышающей предельную | Пониженный тариф для МСП (применяют к выплатам свыше МРОТ) |

|---|---|---|---|---|

| ОПС | Единый тариф страховых взносов по ОПС, ОМС и ВНиМ — 30% в пределах единой базы |

Единая предельная база — 1 917 000,00 рублей |

15,1% свыше единой базы | Единый тариф — 15% |

| СС на случай ВНиМ | ||||

| ОМС | ||||

| От несчастных случаев на производстве и профзаболеваний | 0,2-8,5%, в зависимости от вида деятельности | Предельной базы нет, платежи уплачиваются со всех доходов за расчетный период | 0,2-8,5%, в зависимости от вида деятельности |

Порядок определения суммы к уплате в бюджет:

Страховые взносы за сотрудников предприниматели тоже платят по-новому. Страхвзносы на ОПС, ОМС и ВНиМ перечисляют через ЕНП одной платежкой, их администрирует ФНС. Сроки уплаты изменили: заплатить надо до 28-го числа следующего месяца. А перед оплатой необходимо отправить РСВ (раз в квартал, как и раньше) или уведомление об исчисленной сумме (в те месяцы, когда платите без отчетности) — до 25-го числа.

Страхвзносы на травматизм теперь администрирует СФР. Их не платят через ЕНП. Перечислить деньги надо раз в месяц, до 15-го числа следующего месяца. А отчитываются по страхвзносам на травматизм в разделе 2 нового отчета ЕФС-1. Его сдают в СФР раз в квартал — до 25-го числа следующего месяца после отчетного квартала.

Актуально: как правильно заполнить и подать отчетность по форме ЕФС-1.

КБК для ИП в 2023 году

Код бюджетной классификации (КБК) прописывают в платежных документах на перечисление обязательных платежей в бюджет. Чтобы деньги зачислили корректно, надо указывать правильный код. Если допустить ошибку, то налоговые органы не смогут правильно классифицировать платеж, в результате чего у предпринимателя появится задолженность.

КБК за работников указаны в таблице:

| Вид страхования | КБК |

|---|---|

| ОПС |

КБК страховых взносов — 182 1 02 01000 01 1000 160 КБК ЕНП — 182 0 10 61201 01 0000 510 |

| ОМС | |

| ВНиМ | |

| На травматизм | 792 1 02 12000 06 1000 160 |

Теперь в платежке по страхвзносам надо указывать КБК единого налогового платежа, а не страховых взносов. А КБК страховых взносов отражается в РСВ и уведомлении об исчисленной сумме платежа. По расчетам и уведомлениям налоговики зачитывают нужную сумму взносов с единого налогового счета плательщика.

Если надо заплатить страховые взносы за периоды до 2023 г., используйте такие КБК:

- ОПС — 182 1 02 14010 06 1001 160;

- ОМС — 182 1 02 14030 08 1001 160;

- ВНиМ — 182 1 02 14020 06 1001 160.

Действующие КБК по страховым взносам ИП за себя в 2023 г.:

- КБК фиксированного платежа — 182 1 02 02000 01 1000 160;

- КБК дополнительного взноса на ОПС за 2022 г. — 182 1 02 14010 06 1005 160;

- КБК единого налогового платежа (для перечисления страхвзносов) — 182 0 10 61201 01 0000 510.

И фиксированный платеж, и допвзносы надо платить через ЕНП. В платежке указываем КБК 182 0 10 61201 01 0000 510. Перед оплатой необходимо подать в ИФНС уведомление об исчисленной сумме и показать в нем КБК того платежа, который перечисляете: фиксированного или допвзноса (Приказ ФНС № ЕД-7-8/1047@ от 02.11.2022).

Если ИП несвоевременно перечислил обязательную выплату, ему начислят пени. Но формировать платежку на погашение пеней, процентов и штрафов теперь не надо. Налоговики учтут недоимку в совокупной обязанности ИП и автоматически зачтут долг со следующего ЕНП, который предприниматель перечислит на ЕНС.

Надо знать: как заполнить платежку по страховым взносам.

Как найти реквизиты для перечисления

Реквизиты для перечисления страхвзносов через ЕНП с 2023 года тоже обновили. Деньги перечисляют в Межрегиональную инспекцию Федеральной налоговой службы по управлению долгом — на единый казначейский счет в УФК по Тульской области. Вы сможете заполнить платежку самостоятельно или сформировать документ через сервис ФНС «Уплата налогов и пошлин».

Перечисления на травматизм переводятся в территориальное отделение Социального фонда России. Найдите реквизиты с помощью официального сайта СФР. Например, для Санкт-Петербурга они указаны на региональном сайте.

Отчетность по страховым взносам в 2023 году

ИП, который нанимает работников и платит им зарплату, обязан сдавать отчетность по застрахованным лицам. В 2023 году порядок отчетности тоже кардинально поменялся. В ИФНС теперь сдают два отчета — РСВ и персонифицированные сведения о сотрудниках (Приказ ФНС № ЕД-7-11/878@ от 29.09.2022). Отчет СЗВ-М упразднили. А вместо СЗВ-СТАЖ и 4-ФСС ввели единую форму сведений, ее надо сдавать в СФР (Постановление правления ПФ РФ № 245п от 31.10.2022).

| Отчет | Периодичность | Куда сдается | Срок сдачи |

|---|---|---|---|

| РСВ | Ежеквартально | ИФНС | До 25-го числа месяца, следующего за отчетным кварталом |

| Персонифицированные сведения о физлицах | Ежемесячно | До 25-го числа следующего месяца | |

| Сведения о трудовой и иной деятельности | По необходимости | СФР |

При приеме или увольнении, заключении или расторжении договора ГПХ, приостановлении или возобновлении трудового договора с мобилизованным — не позднее следующего рабочего дня. При переводе на другую работу, подаче заявления на электронную трудовую — до 25-го числа следующего месяца |

| Сведения о страховом стаже | Ежегодно | До 25 января следующего года | |

| Расчет взносов на травматизм | Ежеквартально | До 25-го числа месяца, следующего за отчетным кварталом |

Если ИП, у которого есть заключенные трудовые договоры с сотрудниками, временно не ведет деятельность, то он обязан предоставить нулевой раздел 2 отчета ЕФС-1. Если работников нет, обязанности отчитываться не возникает.