|

Наименование доходов |

Коды бюджетной классификации |

|

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 01011 01 1000 110 |

|

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 01011 01 3000 110 |

|

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (за налоговые периоды, истекшие до 1 января 2011 года) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 01012 01 1000 110 |

|

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (за налоговые периоды, истекшие до 1 января 2011 года) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 01012 01 3000 110 |

|

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (в том числе минимальный налог, зачисляемый в бюджеты субъектов Российской Федерации) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 01021 01 1000 110 |

|

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (в том числе минимальный налог, зачисляемый в бюджеты субъектов Российской Федерации) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 01021 01 3000 110 |

|

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (за налоговые периоды, истекшие до 1 января 2011 года) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 01022 01 1000 110 |

|

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (за налоговые периоды, истекшие до 1 января 2011 года) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 01022 01 3000 110 |

|

Минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 01030 01 1000 110 |

|

Минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) (пени по соответствующему платежу) |

182 1 05 01030 01 2100 110 |

|

Минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) (проценты по соответствующему платежу) |

182 1 05 01030 01 2200 110 |

|

Минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 01030 01 3000 110 |

|

Минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) (прочие поступления) |

182 1 05 01030 01 4000 110 |

|

Минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) (уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата) |

182 1 05 01030 01 5000 110 |

|

Минимальный налог, зачисляемый в бюджеты субъектов Российской Федерации (за налоговые периоды, истекшие до 1 января 2016 года) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 01050 01 1000 110 |

|

Минимальный налог, зачисляемый в бюджеты субъектов Российской Федерации (за налоговые периоды, истекшие до 1 января 2016 года) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 01050 01 3000 110 |

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2020 ГОД

УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

УСН, ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ ДОХОД

| 182 1 05 01011 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 01011 01 2100 110 | Пени по платежу |

| 182 1 05 01011 01 2200 110 | Проценты по платежу |

| 182 1 05 01011 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

УСН, ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ — ДОХОДЫ, УМЕНЬШЕННЫЕ НА ВЕЛИЧИНУ РАСХОДОВ

| 182 1 05 01021 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 01021 01 2100 110 | Пени по платежу |

| 182 1 05 01021 01 2200 110 | Проценты по платежу |

| 182 1 05 01021 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

МИНИМАЛЬНЫЙ НАЛОГ ПРИ УСН

| 182 1 05 01021 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 01021 01 2100 110 | Пени по платежу |

| 182 1 05 01021 01 2200 110 | Проценты по платежу |

| 182 1 05 01021 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

МИНИМАЛЬНЫЙ НАЛОГ, ЗАЧИСЛЯЕМЫЙ В БЮДЖЕТЫ СУБЪЕКТОВ РФ (ЗА НАЛОГОВЫЕ ПЕРИОДЫ, ИСТЕКШИЕ ДО 1 ЯНВАРЯ 2016 ГОДА)

| 182 1 05 01050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 01050 01 2100 110 | Пени по платежу |

| 182 1 05 01050 01 2200 110 | Проценты по платежу |

| 182 1 05 01050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Какие КБК по УСН с объектом “доходы” и “доходы – расходы”в 2020 году? Ввели ли новые коды? Что изменилось? На какой код бюджетной классификации перечислять основной платеж по налогу на УСН, пени и штрафы? В данной статье – таблица с КБК для юридических лиц и ИП.

Также смотрите:

- Изменения по УСН в 2020 году в единой таблице

- Как с 2020 года перейти на новый налоговый режим “УСН-онлайн”

При уплате в 2020 году упрощенного налога в платежном поручении нужно отразить код бюджетной классификации – КБК. Его по итогам 2019 года года нужно перечислить:

- организации на УСН – не позже 01.04.2020 (перенос на 30.09.2020 из-за коронавируса);

- ИП на УСН – не позднее 30 апреля (перенос на 30.10.2020 из-за коронавируса).

Также упрощенцы ежеквартально рассчитывают и уплачивают в бюджет авансовые платежи по налогу – не позднее 25-го числа месяца, следующего за кварталом (п. 7 ст. 346.21 НК РФ). Для этого им тоже нужны КБК.

Как видно, в связи с переносом в 2020 году срока уплаты налога по УСН из-за нерабочих дней, карантина и коронавируса, его нужно внести в бюджет в течение 2020 года в следующие сроки.

Юридические лица:

- 30.09.2020 – налог за 2019 год;

- 26.10.2020 – платеж за 1 квартал;

- 25.11.2020 – платеж за полугодие.

Как влияет прекращение применения УСН в случае ликвидации юрлица на срок уплаты налога, в НК РФ не указано. В то же время, есть грамотное разъяснение на этот счёт в КонсультантПлюс:

Налоговым законодательством не установлено отдельных положений о сроках представления деклараций и уплаты налогов в случае ликвидации юридического лица (письмо ФНС России от 08.04.2016 № СД-3-3/1530). В то же время в письме от 05.03.2019 № 03-11-11/14121 Минфин России разъяснил, что утрата статуса юридического лица, применяющего УСН, означает… (читать далее).

ИП:

КБК для УСН “Доходы” в 2020 году

Коды бюджетной классификации на 2020 год установлены приказами Минфина России от 06.06.2019 № 85н и от 29.11.2019 № 207н.

Для УСН с объектом налогообложения «доходы» КБК на 2020 год – 182 1 05 01011 01 0000 110.

Однако при уплате в бюджет необходимо указывать конкретный КБК для УСН – в зависимости от того, уплачиваете сам налог, пени по налогу или штраф по УСН.

Так, КБК по УСН 6 процентов в 2020 году следующие:

| Вид платежа | КБК |

|---|---|

| Налог | 182 1 05 01011 01 1000 110 |

| Пени | 182 1 05 01011 01 2100 110 |

| Штраф | 182 1 05 01011 01 3000 110 |

Причём КБК по УСН «доходы» в 2020 году для ИП и организаций одинаковый.

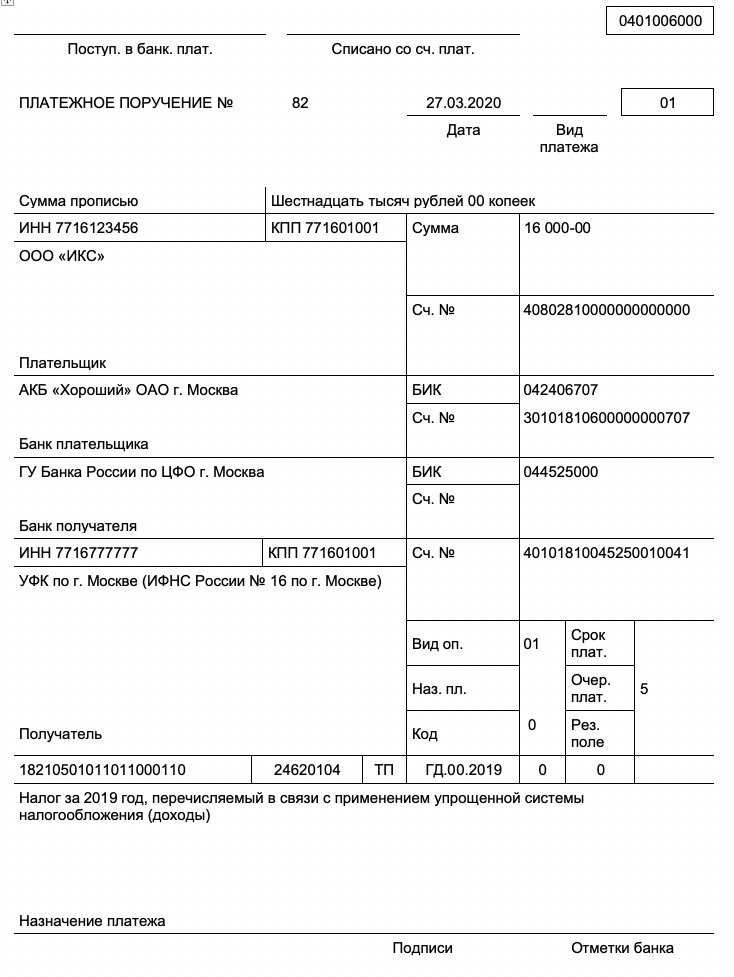

Вот пример платежного поручения на уплату УСН с объектом “доходы” в 2020 году с верными КБК:

КБК для УСН со ставкой 6% на 2020 год для ООО и АО

| Назначение платежа | КБК |

| Налог за 2019 год | 182 1 05 01011 01 1000 110 |

| Авансовые платежи 2020 года | 182 1 05 01011 01 1000 110 |

| Налог за 2020 год | 182 1 05 01011 01 1000 110 |

КБК для УСН со ставкой 6% на 2020 год для ИП с работниками и без

| Назначение платежа | КБК |

| Налог за 2019 год | 182 1 05 01011 01 1000 110 |

| Авансовые платежи 2020 года | 182 1 05 01011 01 1000 110 |

| Налог за 2020 год | 182 1 05 01011 01 1000 110 |

Имейте в виду, что есть ряд особенностей исчисления и уплаты ИП налога при применении УСН с объектом “доходы минус расходы”. На это обращает внимание КонсультантПлюс:

… Такие налогоплательщики вправе применять налоговую ставку в размере 0% со дня их государственной регистрации непрерывно в течение двух налоговых периодов. В период действия налоговой ставки в размере 0% минимальный налог, предусмотренный п. 6 ст. 346.18 НК РФ, не уплачивается.

Читать консультацию полностью.

КБК минимального налога для УСН 2020

Организация на упрощенке, которая платит налог с разницы между доходами и расходами, по закону должна перечислить в бюджет минимальный налог, если (п. 6 ст. 346.18 НК РФ):

- по итогам налогового периода организация получила убыток (т. е. расходы больше доходов);

- реальная годовая сумма налога меньше минимального налога.

| Назначение платежа | КБК |

| Мин. налог за 2019 год | 182 1 05 01021 01 1000 110 |

| Авансовые платежи 2020 года | не платят |

| Мин. налог за 2020 год | 182 1 05 01021 01 1000 110 |

Для уплаты минимального налога по УСН оформляют платёжку. Однако при её заполнении есть ряд нюансов, которые показаны в КонсультантПлюс:

Платежное поручение заполняйте в общем порядке, как при уплате налога с базы “доходы минус расходы”, с учетом некоторых особенностей для минимального налога.

Посмотреть образец заполнения платежного поручения на уплату минимального налога за год при УСН с объектом “доходы минус расходы”.

КБК для УСН «доходы» и «доходы минус расходы» в 2020 году

Различий в КБК, применяемых организациями и ИП, нет. Однако их значения для разных объектов налогообложения различны. Коды КБК 2020 года приведены в таблице ниже.

|

Вид платежа |

КБК для УСН «доходы» (6%) |

КБК для УСН «доходы минус расходы» (15%) |

| Основной налог | 182 1 05 01011 01 1000 110 | 182 1 05 01021 01 1000 110 |

| Пени по налогу | 182 1 05 01011 01 2100 110 | 182 1 05 01021 01 2100 110 |

| Штрафы по налогу | 182 1 05 01011 01 3000 110 | 182 1 05 01021 01 3000 110 |

Как видно, разница только в десятом разряде кода (9–11 разряды – это подстатья доходов).

Напомним, что указанные ставки (6 и 15%) – общеустановленные, но регионы могут принимать решение о снижении их величины.

В какой срок организациям и ИП нужно заплатить налог по УСН за 2022 год? Как заполнить платежное поручение: «по-старому» или нужно перечислять «упрощенный» налог на единый налоговый счет (ЕНС)? Какие КБК следует указывать при уплате? Потребуется ли после уплаты подавать в ИФНС уведомление с расшифровкой?

В какой срок платить УСН за 2022 год

За 2022 год налогоплательщики-юридические лица представляют в ИФНС по месту учёта декларацию по УСН в срок не позднее 25 марта 2023 года, а индивидуальные предприниматели – не позднее 25 апреля 2023 года.

Крайний срок уплаты годового налога по УСН наступает уже после срока сдачи декларации:

-

для организаций – не позднее 28 марта 2023 года;

-

для индивидуальных предпринимателей – не позднее 28 апреля 2023 года.

Сроки уплаты УСН за 2022 год:

|

Кто платит налог |

Крайний срок уплаты УСН |

|

Организация |

28.03.2023 |

|

ИП |

28.04.2023 |

За нарушение срока уплаты налога при УСН организации/ИП будут начислены пени (ст. 75 НК).

Избежать пеней и правильно работать на УСН помогут профи по спецрежимам. Мы открыли профпереподготовку по УСН. За два месяца вы узнаете все, что нужно для спокойной и продуктивной работы на УСН. Получите красный диплом на 256. ак часов.

Смотреть бесплатный урок

Порядок уплаты УСН за 2022 год

С 2023 года организации и ИП должны сдавать в налоговую инспекцию уведомления об исчисленных налогах и взносах.

Такое уведомление сдается по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК).

Это, например, ежемесячные платежи по НДФЛ, страховым взносам и авансовые платежи по УСН.

Однако в 2023 году срок уплаты «упрощенного» налога за 2022 год наступает позднее, чем срок подачи декларации по УСН за 2022 год.

Поэтому ни организации, ни ИП не должны направлять в ИФНС уведомление , в составе которого будет «расшифрован» налог по УСН за 2022 год.

В 2023 подавать уведомления об исчисленном налоге по УСН нужно только за I квартал, полугодие и 9 месяцев (письмо ФНС от 30.12.2022 N 8-7-02/0001@).

Налог за 2022 год организациям и ИП рекомендуем уплатить в 2023 год посредством ЕНП, поскольку по данному платежу не предусмотрена подача уведомления об исчисленных суммах налогов и взносов. Дело в том, что срок подачи декларации по УСН за 2022 год наступает раньше срока уплаты налога за этот период (п. 9 ст. 58, п. 7 ст. 346.21, п. 1 ст. 346.23 НК).

Получив декларацию по УСН за 2022 год от организации или ИП, налоговики увидят в ней сумму годового налога по УСН. И спишут эту сумму с ЕНС в счет уплаты налога.

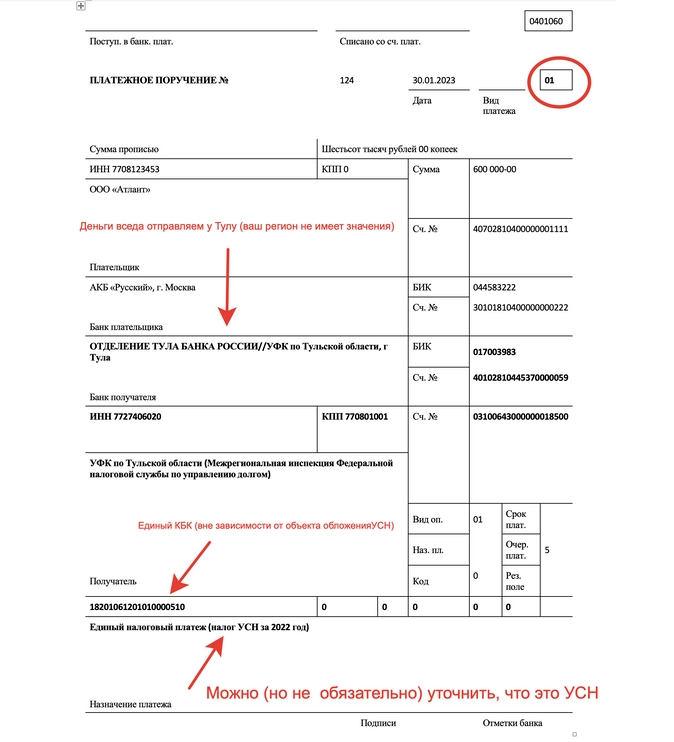

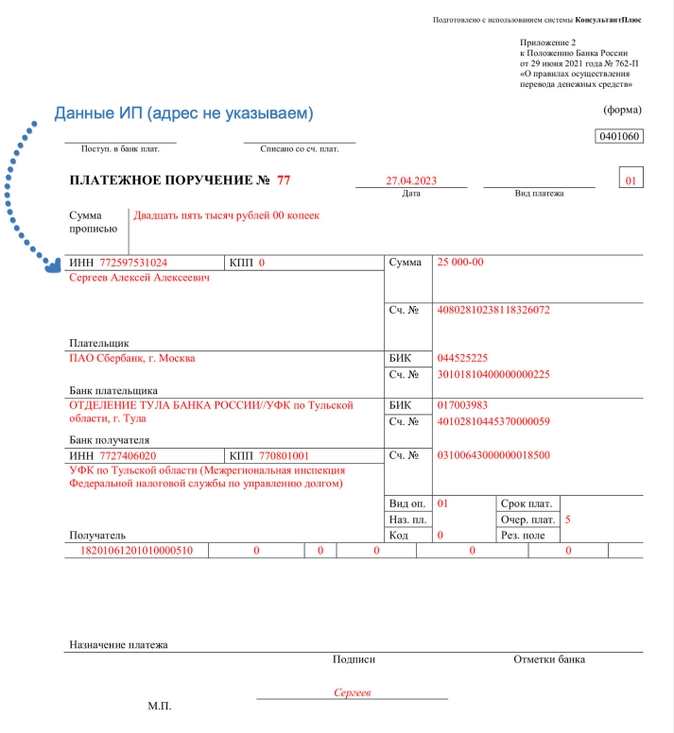

Образцы платежных поручений на уплату УСН за 2022 год

В данном разделе приведем образцы платежных поручений на уплату УСН за 2022 год в составе ЕНП путем перечисления на единый налоговый счет (ЕНС).

Предлагаем ознакомится с особенностями заполнения платежных поручений по УСН за 2022 год и обратить внимание на следующее:

|

Платежное поручение на перечисление ЕНП заполняйте по тем же правилам, что и при уплате других налогов. Укажите в нем КБК 18201061201010000510 независимо от того, какой объект налогообложения у вас выбран («доходы» или «доходы мину расходы»). |

|

Все данные о получателе платежа и его банковских реквизитах вы можете найти на сайте ФНС России. |

|

Если вы неправильно укажете номер счета Федерального казначейства или название банка получателя, платеж может не поступить в бюджет. Тогда вы не исполните обязанность по уплате налога (пп. 4 п. 13 ст. 45 НК). |

|

В поле 107 укажите 0 (ноль). ГД.00.2022 указывать не нужно (это никак не влияет на исполнение обязанности по уплате УСН за 2022 год). |

Образец платежки для организаций:

Образец платежки для ИП:

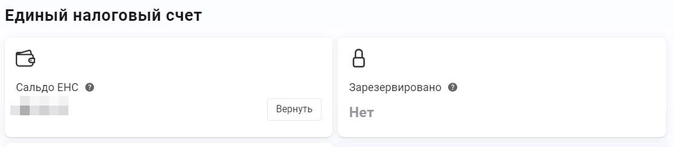

Следите за сальдо на балансе ЕНС

Организациям и ИП следует убедиться, чтобы к моменту наступления срока уплаты УСН за 2022 год на ЕНС сформировалось положительное сальдо.

Но как проверить, что денег на ЕНС достаточно?

Предположим, что вы являетесь ИП. В таком случает зайдите в «Личный Кабинет ИП» (ЛК ИП) на сайте ФНС и посмотрите на сальдо в разделе ЕНС.

Если денег достаточно, то налог по УСН просто спишут со счета. Но, справедливости ради, заметим, что сервис пока работает с перебоями.

А пока ЕНП и ЕНС все еще доводят до идеала, научитесь работать с УСН как профи. Поможет курс профпереподготовки. Тесты, домашние задания, красный диплом. Уроки проводят эксперты.

Узнать больше

Если у вас есть долг по налогам или взносам, то с ЕНС налоговики в первую очередь спишут сумму в счет погашения задолженности. И только потом – в счет уплаты платежа по УСН за 2022 год.

А можно ли оформить платежку по «старым» правилам?

Уведомление об исчисленных суммах налогов и взносов подают для распределения ЕНП по платежам, по которым срок сдачи отчетности позже, чем срок уплаты.

Как мы уже сказали, уведомление представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается отчетность (п.9 ст. 58 НК).

Сроки уплаты налога УСН по итогам года – не позднее 28 марта следующего года для организации и не позднее 28 апреля следующего года – ИП. Но поскольку сдачи декларации по УСН за год раньше срока уплаты налога за год, организации не сдают уведомление к 25 марта, а ИП не должны подавать уведомление к 25 апреля.

Положения НК предусматривают, что налоги и взносы в 2023 году можно платить отдельными платежками, которые заменяют уведомления о начисленных налогах и взносах.

Однако направлять «старые» платежки вместо уведомлений можно только по тем платежам, по которым декларации приходят позже, чем наступает срок уплаты, это:

-

ежемесячные платежи по НДФЛ и страховым взносам;

-

авансовые платежи по налогу на имущество, транспортному налогу и земельному налогу;

-

авансовые платежи по ЕСХН;

-

авансовые платежи по налогу на УСН;

-

налогу на прибыль по ставкам, отличным от ставки 20 процентов.

Получается, что годовой налог по УСН за 2022 год не входит в названный перечень, поскольку годовая декларация по УСН сдается раньше, чем наступает срок уплаты налога.

Следовательно, уплата УСН за 2022 год путем формирования «старых» платежек не предусмотрена законодательством.

Учитывая изложенное, мы не рекомендуем такой вариант и образцы платежных поручений не приводим.

Более того, не вполне понятен смысл формирования «старых» платежек: в них нужно включать больше реквизитов, указывать конкретный КБК и налоговый период. Для чего это делать? Чтобы запутать налоговиков?

Если же вы, все равно, решите платить УСН «старым» способом, то обратите внимание на КБК:

КБК по УСН в 2023 году:

|

Способ уплаты УСН за 2022 год |

КБК в платежке при уплате УСН за 2022 г. |

|

Налоги/взносы будут уплачиваться в рамках ЕНП |

182 01 06 12 01 01 0000 510 |

|

Налоги/взносы будут уплачиваться отдельными платежными поручениями по каждому налогу/взносу |

182 1 05 01011 01 1000 110 – при объекте «доходы»; |

Полагаем, что если вы перечислите УСН за 2022 год «старым» способом, то денежные средства, все равно, поступят на единый налоговый счет (ЕНС) и налоговики, возможно, смогут правильно учесть платежи.

Однако списание УСН за 2022 год с ЕНС произойдет не раньше 28 марта (у юр.лиц) и 28 апреля (у ИП). То есть, только когда наступит крайний срок уплаты и если на ЕНС будет достаточно для этого средств.

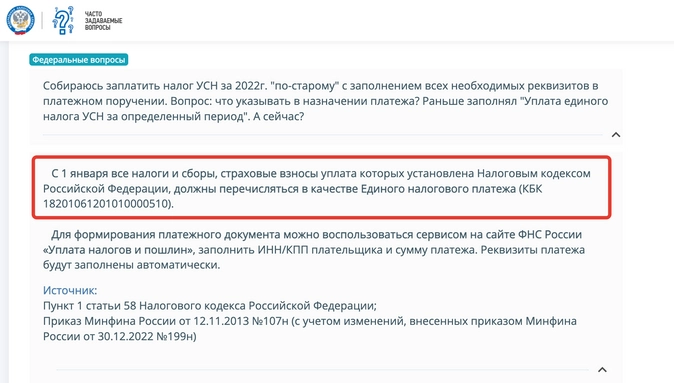

Однако, повторимся: даже на официальном сайте ФНС налоговики отмечают, что платеж по УСН за 2022 год следует оформлять по-новому и направлять деньги исключительно на единый КБК 18201061201010000510 в составе ЕНП.

Выводы

-

Организациям и ИП рекомендуем платить УСН за 2022 на единый КБК 18201061201010000510 в составе ЕНП.

-

Нет смысла формировать «старые» платежки и отправлять платеж на конкретный КБК, относящийся к объекту «доходы» или «доходы минус расходы». Это противоречит нормам НК и только запутает налоговиков.

-

Обязательно убедитесь, что на ЕНС сформировалось положительное сальдно и к наступлению срока уплаты годового налога налоговики смогут «списать» платеж в счет уплаты УСН за 2022 год.

Для удобства, к статье приложен образец платежки на уплату УСН за 2022 год, который можно скачать.

Прочитать статью в источнике.

Добавить в «Нужное»

При перечислении любого налога, в том числе и налога при УСН, в поле 104 платежного поручения обязательно указывается код бюджетной классификации – КБК. Мы расскажем, на какие КБК нужно уплачивать налог при УСН и авансовые платежи по нему в зависимости от выбранного организацией/ИП объекта налохообложения.

КБК УСН «доходы» в 2022 году

При уплате в бюджет необходимо указывать конкретный КБК УСН в зависимости от того, уплачивается ли сам налог/аванс, пени по налогу или штраф по УСН. Так, КБК УСН «6 процентов» в 2022 г. следующие:

| Вид платежа | КБК |

|---|---|

| Налог (аванс) | 182 1 05 01011 01 1000 110 |

| Пени | 182 1 05 01011 01 2100 110 |

| Штраф | 182 1 05 01011 01 3000 110 |

При этом КБК УСН «доходы» в 2022 г. для ИП и организаций один и тот же.

КБК УСН «доходы минус расходы» в 2022 году

Если упрощенец в качестве объекта налогообложения выбрал доходы, уменьшенные на величину расходов, то КБК УСН «доходы минус расходы» для ИП и организаций в 2022 г. следующие:

| Вид платежа | КБК |

|---|---|

| Налог (аванс) | 182 1 05 01021 01 1000 110 |

| Пени | 182 1 05 01021 01 2100 110 |

| Штраф | 182 1 05 01021 01 3000 110 |

КБК УСН при «минимальном налоге» в 2022 годах

В случае, если по итогам года упрощенец уплачивает минимальный налог по УСН по ставке 1% от своих доходов, то применяются те же КБК, что и при доходно-расходной упрощенке:

| Вид платежа | КБК |

|---|---|

| Налог | 182 1 05 01021 01 1000 110 |

| Пени | 182 1 05 01021 01 2100 110 |

| Штраф | 182 1 05 01021 01 3000 110 |

КБК для уплаты налога при УСН за 2022 год

Срок уплаты налога по итогам 2022 г. приходится уже на 2023 г. При этом с 01.01.2023 организации и ИП будут уплачивать налог в рамках ЕНП. И КБК по налогу при УСН, действующие в 2022 г., в общем случае утратят свою актуальность.

Как только станет доподлинно известно, как с 01.01.2023 заполнять платежку при уплате налога при УСН, в том числе какой КБК указывать, мы сразу разместим на нашем сайте актуальную информацию.

КБК в декларации по УСН

В некоторых налоговых декларациях предусмотрены поля для указания КБК, на которые уплачивался налог, по которому сдается деклараци. Например, поля для КБК есть в декларации по налогу на прибыль. Однако в декларации по налогу при УСН (утв. Приказом ФНС России от 25.12.2020 N ЕД-7-3/958@) информацию о КБК указывать нигде не надо.

Каждый упрощенец платит налоги в бюджет, используя коды бюджетной классификации. КБК могут измениться в любой момент, поэтому существует вопрос: какие КБК сейчас актуальны. В статье расскажем, что такое КБК, как их применять и какие КБК для УСН использовать в 2022 году.

Что такое КБК и где его нужно указывать

Код бюджетной классификации (КБК) показывает откуда государство получает доходы и на что направлены его расходы. Систему КБК создали для регулирования финансовых потоков, с их помощью составляется бюджетная программа на уровне государства и субъектов.

Организации и предприниматели на УСН тоже должны знать и использовать КБК в платежках. От правильности заполнения поручения зависит, учтут налоговики этот платеж или нет. Если налоговая не увидит налог вовремя, она может взыскать его в одностороннем порядке и начислить пени. В 2022 году, как и в прошлом, в платежке для КБК предусмотрено поле 104.

Единый налог по упрощенке уплачивается за квартал в форме авансовых платежей до 25 числа следующего месяца. Налог за год уплачивается организациями до 31 марта, а предпринимателями — до 30 апреля. Чтобы перечислить налог, правильно заполняйте платежку и указывайте верный КБК в зависимости от объекта налогообложения и назначения платежа.

КБК УСН «доходы» в 2022 году

Для УСН «доходы» применются стандартная ставка 6 % и повышенная ставка 8% (стандартная может быть меньше — о ставках в регионах мы писали здесь). По ней облагается только доход организации. Последние изменения в перечень кодов МинФин внес приказом от 22 февраля 2022 года № 24н, но КБК для УСН 6% остались прежними. Коды для налога, пени и штрафа различаются.

- Налог и авансовые платежи — 182 1 05 01011 01 1000 110

- Пени — 182 1 05 01011 01 2100 110

- Проценты — 182 1 05 01011 01 2200 110

- Штрафы — 182 1 05 01011 01 3000 110

За неуплаченный вовремя налог ФНС начисляет пени за каждый день просрочки. Для их уплаты есть специальный КБК, как и для штрафов. Отличия у этих кодов только в знаках с 14 по 17. Налог — 1000, пени — 2100, штраф — 3000.

КБК УСН «доходы минус расходы» в 2022 году

Упрощенка с объектом «доходы минус расходы» имеет другие КБК, которые зависят от назначения платежа. Изменений по КБК УСН 15% в 2022 году не произошло, поэтому в платежном поручении указывайте следующие коды:

- Налог и авансовые платежи — 182 1 05 01021 01 1000 110

- Пени — 182 1 05 01021 01 2100 110

- Проценты — 182 1 05 01021 01 2200 110

- Штрафы — 182 1 05 01021 01 3000 110

Как можно заметить, коды для разных объектов налогообложения практически не различаются. Совпадает 19 цифр из 20, отличие состоит только в 10 знаке. Перечисляя налог по объекту «доходы минус расходы», всегда проверяйте, что 10-м знаком стоит цифра «2».

Важно! КБК на УСН не зависит от ставки налога. Он будет одинаков и для стандартной ставки, и для повышенной, и для сниженной регионами.

КБК УСН 2022 для минимального налога

Для упрощенцев с объектом «доходы минус расходы» обязательна уплата минимального налога. Когда сумма налога за год не превышает 1% от вашего дохода, придется уплатить минимальный налог — 1% от доходов.

Заполняя платежное поручение, обратите внимание, что с 2017 года для перечисления минимального налога применяется тот же КБК, что и для авансовых платежей на УСН 15 %. Следовательно, перечисляя минимальный налог, в поле 104 укажите КБК 182 1 05 01021 01 1000 110. Коды объединили, чтобы облегчить работу ФНС. Теперь они могут автоматически учитывать авансовые платежи, перечисленные за год, в счет минимального налога.

КБК УСН для ИП

ИП на УСН задаются вопросом, какие КБК использовать им для уплаты единого налога. По ст. 346.21 НК РФ ИП уплачивают налог в общем порядке. Для индивидуальных предпринимателей на УСН не предусмотрено отдельных КБК, они едины для физических и юридических лиц. Единственное отличие — сроки уплаты налога, ИП могут заплатить итоговый платеж по налогу за год до 30 апреля, а не до 31 марта, как организации.

Новый КБК для автоматизированной УСН

С 1 июля 2022 года начнется эксперимент по применению АУСН. Его проведут пока в четырех регионах: Москве, Московской и Калужской областях и в Республике Татарстан. На этом режиме считать налог за предпринимателей будет ФНС, отчетность почти исчезнет, а еще освободят от некоторых налогов.

Сам налог в связи с применением упрощенной системы на АУСН платить надо. Для этого установлены ставки: 8% для АУСН «доходы» и 20 % для АУСН «доходы минус расходы». Также предусмотрен минимальный налог для плательщиков АУСН, которые уменьшают доходы на расходы, он составит 3 % от доходов.

КБК для нового режима утвержден приказом Минфина от 22.02.2022 № 24н — 182 1 05 07000 01 1000 110.

Чем грозит неверный КБК в платежке

Отсутствие или неверное указание кода может привести к тому, что платеж окажется среди невыясненных. Ответственность за указание верного КБК лежит на налогоплательщике, так как коды законодательно закреплены. Если вы указали неверный код, но оплата поступила в бюджет, направьте в ФНС заявление об уточнении платежа. Налоговый орган пересчитает пени за период со дня уплаты до уточнения платежа. В ст. 45 п. 4 НК РФ указаны два вида ошибок, при которых платеж не будет засчитан: неверный номер счета казначейства или ошибка в наименовании банка-получателя. В этом случае действует иной порядок верного определения платежа.

Как проверить КБК на правильность

Увидеть актуальные КБК можно на сайте ФНС в разделе «Налогообложение в РФ»/ «Коды классификации доходов бюджета». Выберите ИП, юридическое или физическое лицо и нужный налог.

На сайте ФНС есть и сервис для заполнения платежного документа. Укажите налогоплательщика и расчетный документ, далее введите КБК в специальное поле. Так можно узнать, для каких платежей используется этот код.

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения для уплаты налогов — остается только перенести их в интернет-банк и оплатить. Ведите учет, сдавайте отчетность и начисляйте зарплату вместе с нами. Рассчитывайте налог и формируйте платежки бесплатно.

Попробовать бесплатно

Налог на упрощенной системе налогообложения нужно платить четыре раза в год — три аванса и один итоговый платеж. Объект налогообложения по УСН не влияет на сроки уплаты налога. А вот код бюджетной классификации платежа по УСН напрямую зависит от того, какую упрощенку применяет плательщик — «доходы» или «доходы минус расходы». Рассказываем, по какому КБК перечислять налог по УСН и что изменилось с введением ЕНП.

Что такое КБК

Все бюджетные платежи кодируются. Каждому виду доходов и расходов присваивается код бюджетной классификации — специальный код, по которому и отслеживают платежи в рамках бюджетной системы РФ. Все бюджетные поступления распределяют по КБК по трем направлениям:

- доходы бюджета;

- расходы бюджета;

- источники финансирования дефицита бюджета.

Порядок формирования и применения кодов бюджетной классификации утверждает Минфин (приказ от 24.05.2022 № 82н). Коды состоят из двадцати разрядов. Общая структура всех КБК такая:

-

Разряды с 1 по 3. Код главного администратора доходов бюджета. Администратор — тот, кто получает деньги. Если платите в ФНС, первые три цифры КБК будут 182, если в СФР — 797. А если надо заплатить импортный НДС, перечисляйте деньги в ФТС по коду главы 153.

-

Разряды с 4 по 20. Коды вида, подвида доходов и расходов бюджета. Это конкретные направления, по которым перечисляете деньги. К примеру, налог на УСН. Для объекта «доходы» код — 1 05 01011 01 1000 110, для объекта «доходы минус расходы» — 1 05 01021 01 1000 110.

Важно! КБК ежегодно обновляют. Коды на 2023 год и плановые 2024-2025 гг. утвердили приказом Минфина от 17.05.2022 № 75н.

КБК понадобится всем, кто перечисляет деньги в бюджет — налоги, страховые взносы, недоимки, штрафы и другие платежи. Код указывают в специальном разделе платежной квитанции или в поле 104 платежного поручения (Положение Банка России от 29.06.2021 № 762-П, Приказ Минфина от 12.11.2013 № 107н).

Если в 2023 году вы платите налоги единым платежом, в платежном поручении указывается универсальный КБК 182 01 06 12 01 01 0000 510. А код конкретного налога будет прописан в уведомлении об исчисленных суммах, которое налогоплательщики подают не позднее 25 числа месяца, в котором уплачивается налог.

Отправляйте уведомления об исчисленных суммах в ФНС через Экстерн. Календарь отчетности поможет контролировать сроки — система покажет даты подачи и статус уведомлений, которые вы уже отправили.

Попробовать

Как платить УСН

Как и любой налог, УСН в общем случае рассчитывают как процентную долю налоговой базы по соответствующей ставке (п. 1 ст. 346.21 НК РФ). Ставки для УСН:

- 6% — для объекта «доходы»;

- 15% — для объекта «доходы минус расходы».

Если нарушить лимит УСН по доходам и по численности, ставки повысят до 8% для объекта «доходы» и до 20% для объекта «доходы минус расходы» (п. 4 ст. 346.13, п. 2.1 ст. 346.20 НК РФ).

Налоговый период по УСН — календарный год, а отчетные периоды — 1 квартал, полугодие и 9 месяцев (ст. 346.19 НК РФ). Авансы исчисляют и платят по итогам каждого отчетного периода. Из-за ЕНП сроки уплаты изменили. Вот когда платить УСН в 2023 году (ст. 11.3, п. 1 ст. 45, п. 7 ст. 346.21 НК РФ):

- организации за 2022 год — до 28.03.2023;

- ИП за 2022 год — до 28.04.2023;

- аванс за 1 квартал — до 28.04.2023;

- аванс за полугодие — до 28.07.2023;

- аванс за 9 месяцев — до 30.10.2023 (28.10.2023 выпадает на субботу).

Дважды в месяц вам на почту будут приходить инструкции и разборы от наших экспертов. В первом письме — памятка по ЕНП.

Какие КБК использовать для УСН

С 2023 года практически все налогоплательщики перешли на новый механизм расчетов с бюджетом — единый налоговый платеж и единый налоговый счет. Правила касаются и организаций, и ИП: ни организационно-правовая форма, ни налоговый режим не влияют на обязанность расчетов по ЕНП. Налог по упрощенке тоже перечисляют через единый платеж.

Вот как это работает. Плательщик определяет свою обязанность перед ФНС — рассчитывает, сколько налогов должен заплатить в бюджет. К примеру, 28 июля ИП должен перечислить аванс по УСН за полугодие, НДФЛ за период с 23 июня по 22 июля и страховые взносы за июнь. Все эти суммы он перечисляет одной платежкой по одному КБК единого налогового платежа на свой единый налоговый счет.

Но в ИФНС не знают, сколько налогоплательщик должен заплатить в бюджет, поэтому сначала надо отправить уведомление об исчисленных суммах — до 25 числа того месяца, в котором пройдет оплата (приказ ФНС от 02.11.2022 № ЕД-7-8/1047@). В этих уведомлениях нужно ставить КБК того налога или взноса, который вы погашаете — то есть код бюджетной классификации налога на УСН, НДФЛ, страховых взносов и проч. Если перед оплатой сдали отчетность, то уведомление отправлять не нужно.

Важно! По уведомлениям и отчетам инспекция определяет совокупную обязанность каждого налогоплательщика — его долг перед бюджетом. После того, как деньги поступят на ЕНС, налоговики сами распределяют их по тем КБК, которые плательщик указал в отчетности и уведомлениях.

Какие КБК использовать при уплате единого налога для УСН

Налог по УСН через единый платеж перечисляйте по КБК 182 0 10 61201 01 0000 510. Именно его надо ставить в поле 104 платежного поручения. Остальные поля в кодовой строке платежки будут нулевыми. А в назначении платежа напишите Единый налоговый платеж. Уточнять, что оплачиваете налог для УСН, не надо.

ФНС опубликовала реквизиты для платежных поручений по ЕНП на специальной странице ЕНС. Заполнить платежку можно в сервисе «Уплата налогов и пошлин».

Пени, проценты и штрафы при расчетах по ЕНП не платят. Если у плательщика образовалась задолженность по налогу, в том числе и по УСН, налоговики автоматически погасят недоимку при поступлении следующего единого платежа на ЕНС. То есть формировать отдельные платежки на пени больше не нужно.

Какие КБК использовать в отчетности и платежках

В 2023 году при определенных условиях можно платить по-старому. Если плательщик еще ни разу не подавал уведомления об исчисленных суммах, он сможет отправить обычное платежное поручение. Но его надо заполнить так, чтобы инспекция смогла однозначно определить, к какому бюджету, налогу и отчетному периоду относятся поступившие деньги (п. 9 ст. 58 НК РФ, п. 12, 14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ).

Для такого платежного поручения нужен КБК конкретного налога. В таблице — все КБК по УСН на 2023 год.

|

Вид платежа |

УСН с объектом «доходы» |

УСН с объектом «доходы минус расходы» и минимальный налог |

|

Налоги и авансы |

182 1 05 01011 01 1000 110 |

182 1 05 01021 01 1000 110 |

|

Пени |

182 1 05 01011 01 2100 110 |

182 1 05 01021 01 2100 110 |

|

Проценты |

182 1 05 01011 01 2200 110 |

182 1 05 01021 01 2200 110 |

|

Штрафы |

182 1 05 01011 01 3000 110 |

182 1 05 01021 01 3000 110 |

Коды бюджетной классификации по УСН одинаковы и для организаций, и для ИП.

Важно! Как только в первый раз отправите уведомление об исчисленных суммах, перечислять налоги через платежные поручения уже не получится.

Работодатели на УСН должны перечислять обязательные зарплатные платежи — НДФЛ и страховые взносы. Коды бюджетной классификации у них другие:

- НДФЛ с зарплаты работника по ставке 13% — 182 1 01 02010 01 1000 110;

- НДФЛ с зарплаты работника по ставке 15% — 182 1 01 02080 01 1000 110;

- НДФЛ с дивидендов по ставке 13% — 182 1 01 02130 01 1000 110;

- НДФЛ с дивидендов по ставке 15% — 182 1 01 02140 01 1000 110;

- страховые взносы на ОПС, ОМС и ВНиМ (платим одним платежом) — 182 1 02 01000 01 1000 160;

- взносы на травматизм (платим в СФР, не через ЕНП) — 797 1 02 12000 06 1000 160.

Независимо от того, как перечисляете налоги и взносы — через ЕНП или отдельной платежкой — в отчетности всегда нужно указывать КБК конкретного налога, по которому отчитываетесь. В декларации по УСН — код вашего объекта упрощенки, в расчете 6-НДФЛ — код подоходного налога, в РСВ — код для страховых взносов.

Заполнить и отправить отчетность и уведомления без ошибок поможет сервис Контур Экстерн. КБК там проставляются автоматически. А это значит, что налоговики корректно рассчитают вашу совокупную обязанность и зачтут единый платеж.

.png)