Уважаемые налогоплательщики!

УФНС России по Ростовской области сообщает, что с 1 января 2023 года, в соответствии с Федеральным законом РФ от 14.07.2022 №263-ФЗ, изменяется порядок расчетов с бюджетом в виде уплаты Единого налогового платежа и устанавливаются единые реквизиты для перечисления налоговых платежей на всей территории Российской Федерации!

В связи с этим, при заполнении платежных поручений, для перечисления налогов, сборов, страховых взносов и других обязательных платежей посредством Единого налогового платежа необходимо использовать следующие обязательные реквизиты:

Реквизиты уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов, начиная с 1 января 2023 года

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита платежного документа |

Значение |

|

13 |

Наименование банка получателя средств |

«ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула» |

|

14 |

БИК банка получателя средств (БИК ТОФК) |

«017003983» |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

«40102810445370000059» |

|

16 |

Получатель |

«Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)» |

|

17 |

Номер казначейского счета |

«03100643000000018500» |

|

61 |

ИНН получателя |

«7727406020» |

|

103 |

КПП получателя |

«770801001» |

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2023 ГОД

СТРАХОВЫЕ ВЗНОСЫ ВО ВНЕБЮДЖЕТНЫЕ ФОНДЫ РФ, ШТРАФЫ

ЕДИНЫЙ КБК ДЛЯ СТРАХОВЫХ ВЗНОСОВ, РАСПРЕДЕЛЯЕМЫХ ПО ВИДАМ СТРАХОВАНИЯ

| 182 1 02 01000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ НА ОПС

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14010 06 1001 160 | На выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года |

| 182 1 02 14010 06 1101 160 | На выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

| 182 1 02 14010 06 1002 160 | На выплату накопительной пенсии за расчетные периоды до 1 января 2023 года |

ДОПОЛНИТЕЛЬНЫЕ СТРАХОВЫЕ ВЗНОСЫ НА НАКОПИТЕЛЬНУЮ ПЕНСИЮ РАБОТНИКА

| 797 1 02 07000 06 1100 160 | уплачиваемые за счет средств работника |

| 797 1 02 07000 06 1200 160 | уплачиваемые за счет средств работодателя |

СТРАХОВЫЕ ВЗНОСЫ НА ОМС

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01030 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01030 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14030 08 1001 160 | Страховые взносы на обязательное медицинское страхование работающего населения |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ И В СВЯЗИ С МАТЕРИНСТВОМ

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01020 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01020 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14020 06 1001 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года) |

| 182 1 02 14020 06 1101 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды до 1 января 2017 года) |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ ОТ НЕСЧАСТНЫХ СЛУЧАЕВ НА ПРОИЗВОДСТВЕ И ПРОФЗАБОЛЕВАНИЙ

| 797 1 02 12000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 797 1 02 12000 06 2100 160 | Пени по платежу |

| 797 1 02 12000 06 2200 160 | Проценты по платежу |

| 797 1 02 12000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНЫМ ТАРИФАМ

за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 N 400-ФЗ

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

за застрахованных лиц, занятых на видах работ, указанных в п. 2 — 18 ч. 1 ст. 30 Федерального закона от 28.12.13 N 400-ФЗ

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНОМУ СОЦИАЛЬНОМУ ОБЕСПЕЧЕНИЮ ЧЛЕНОВ ЛЕТНЫХ ЭКИПАЖЕЙ И РАБОТНИКОВ УГОЛЬНОЙ ПРОМЫШЛЕННОСТИ

организации, использующие труд членов летных экипажей воздушных судов гражданской авиации, на выплату доплат к пенсии

| 182 1 02 08000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 08000 06 2100 160 | Пени по платежу |

| 182 1 02 08000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

организации угольной промышленности на выплату доплаты к пенсии

| 182 1 02 09000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 09000 06 2100 160 | Пени по платежу |

| 182 1 02 09000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ В ФИКСИРОВАННОМ РАЗМЕРЕ (ДЛЯ ИП)

на ОПС + ОМС

| 182 1 02 02000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

с дохода, превышающего 300 000 рублей за расчетный период

| 182 1 02 03000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 03000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

на ОПС

| 182 1 02 02010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

на ОМС

| 182 1 02 02020 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02020 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

уплачиваемые лицами, добровольно вступившими в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

| 797 1 02 06000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

на ОПС за расчетные периоды до 01.01.2023

| 182 1 02 14010 06 1005 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 г. |

| 182 1 02 14010 06 1105 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

на ОМС расчетные периоды до 01.01.2023

| 182 1 02 14030 08 1002 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

КБК ДЛЯ ПЕРЕЧИСЛЕНИЯ ШТРАФОВ ЗА НАРУШЕНИЯ, ВЫЯВЛЕННЫЕ ДОЛЖНОСТНЫМИ ЛИЦАМИ ФОНДА ПЕНСИОННОГО И СОЦИАЛЬНОГО СТРАХОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ, ФФОМС, ТФОМС, В РАМКАХ ГЛАВЫ 15 КОАП РФ

| 797 1 16 01230 06 0000 140 | Штрафы за нарушения, выявленные должностными лицами Фонда пенсионного и социального страхования |

| 394 1 16 01230 08 0000 140 | Штрафы за нарушения, выявленные должностными лицами ФФОМС |

| 395 1 16 01230 09 0000 140 | Штрафы за нарушения, выявленные должностными лицами ТФОМС |

КБК ПФР 2022 — 2023 годов регламентированы приказом Минфина. Рассмотрим, какие коды использовать для пенсионных взносов в 2022 — 2023 годах и какие при этом возникают сложности с переходом на ЕНП в 2023 году.

КБК по страховым взносам с 2023 года

С 2023 года в части страховых взносов произошли три события, существенно изменившие правила их начисления и уплаты:

- объединились ПФР и ФСС;

- взносы по всем видам ОСС, кроме травматизма, начали рассчитываться с единой базы и по единому тарифу;

- введена уплата налогов и взносов с единого налогового счета.

При этом для 2023 года действует переходный период, когда расчеты с бюджетом можно вести либо по новой схеме — посредством ЕНП с подачей уведомлений о начисленных налогах и взносах, либо по прежней — отдельная платежка на каждый налог, взнос и без уведомлений.

Исходя из принятого способа расчетов вы будете выбирать КБК.

Если решились на ЕНП, то перечисляя деньги в счет страховых взносов, в платежке нужно указывать КБК 182 01 06 12 01 01 0000 510. Это код для всех платежей в виде ЕНП.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Если сохраняете старую схему, надо брать КБК, установленные для взносов.

ВАЖНО! Поменять старую схему на новую можно в любое время. А вот вернуться с ЕНП на использование в качестве уведомлений платежек уже нельзя. Как только подадите первое уведомление об исчисленных налогах, взносах, дальше надо подавать их постоянно.

По первой схеме всё достаточно ясно: в платежке — КБК для ЕНП, в уведомлении за соответствующий месяц — КБК по взносам.

Образец заполнения платежки на ЕНП от ФНС см. здесь.

По второй схеме у бухгалтеров по КБК возникают вопросы.

Приказом Минфина от 22.11.2022 № 177н введены разные КБК по страховым взносам.

За периоды с 01.01.2023 это:

- единый КБК для взносов, распределяемых по видам страхования (кроме травматизма), — 182 1 02 01000 01 1000 160.

За периоды до 2023 года:

- 182 1 02 14010 06 1001 160 — для пенсионных взносов;

- 182 1 02 14030 08 1001 160 — медицинских

- 182 1 02 14020 06 1001 160 — от ВНиМ.

КБК для пеней и штрафов в новом приказе тоже есть, но теперь они вряд ли понадобятся страхователям. С 2023 года чтобы заплатить пени и штрафы, составлять отдельные платежки на них не надо. При наличии положительного сальдо ЕНС инспекция сама спишет деньги в их погашение. Пени погашаются в третью очередь после недоимок и текущих платежей. Если средств не хватает, нужно внести деньги на ЕНС в виде единого налогового платежа.

Каких-то конкретных пояснений, как пользоваться всеми этими кодами, чиновники не давали. Полагаем, поступать нужно так:

- Взносы за периоды с 01.01.2023 перечислять одной платежкой с указанием единого КБК — 182 1 02 01000 01 0000 160. Объяснение в том, что взносы теперь начисляются единой суммой, база и тариф по ним едины и по видам ОСС не разбиваются. Отдельные КБК на 2023 год, полагаем, установлены не для страхователей, а для учета взносов по статьям бюджета.

- Взносы за периоды до 2023 года (в том числе за декабрь 2022) перечислить разными платежками, указав КБК по ОПС, ОМС и ОСС от ВНиМ соответственно.

Образец заполнения платежки, выступающей уведомлением о начисленном налоге, взносе, от ФНС см. здесь.

КБК для страховых взносов в Пенсионный фонд за сотрудников на 2022 год

Для организаций и ИП, которые являются работодателями для физических лиц и платят взносы на обязательное пенсионное страхование, в 2022 году действовали следующие КБК:

|

Вид платежа |

КБК |

|

Взнос на обязательное пенсионное страхование |

18210202010061010160 |

|

Пени |

18210202010062110160 |

|

Штрафы |

18210202010063010160 |

Для организаций и ИП, которые являются работодателями для физических лиц и платят взносы на обязательное медицинское страхование, в 2022 году были следующие КБК:

|

Вид платежа |

КБК |

|

Взнос на обязательное медицинское страхование |

18210202101081013160 |

|

Пени |

18210202101082013160 |

|

Штрафы |

18210202101083013160 |

Что делать, если в платежке ошибочно указали неверный КБК, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Подробнее о персонифицированном учете читайте в материале «Что такое индивидуальный персонифицированный учет?».

Изменения в КБК Пенсионного фонда на 2023 год для страховых взносов за ИП

ИП тоже платят взносы в ИФНС, ориентируясь на требования НК РФ. С 2023 года фиксированные взносы предпринимателей за себя также представлены единой суммой, без подразделения на пенсионные и медицинские.

На 2023 год для них предусмотрены такие новые КБК (приказ Минфина от 22.11.2022 № 177н):

- 182 1 02 02000 00 0000 160 — страховые взносы в совокупном фиксированном размере (ОПС + ОМС);

- 182 1 02 03000 01 0000 160 — страховые взносы в размере 1% с дохода свыше 300 тыс. руб.

КБК ПФР 2022 года для фиксированной суммы взноса на обязательное пенсионное страхование и 1% суммы с дохода свыше 300 тыс. руб. использовались такие:

|

Вид платежа |

КБК |

|

Взнос на обязательное пенсионное страхование с дохода, не превышающего его предельной величины |

18210202140061110160 |

|

Взнос на обязательное пенсионное страхование с дохода сверх его предельной величины дохода (1%) |

|

|

Пени |

18210202140062110160 |

|

Штрафы |

18210202140063010160 |

А КБК для фиксированных платежей ИП на ОМС были таковы:

|

Вид платежа |

КБК |

|

Взнос на обязательное медицинское страхование |

18210202103081013160 |

|

Пени |

18210202103082013160 |

|

Штрафы |

18210202103083013160 |

Итоги

Корректное использование КБК важно в работе с платежами по страховым взносам для правильного и своевременного зачисления этого платежа в счет погашения соответствующей обязанности страхователя и в 2023 году. При использовании КБК теперь нужно исходить из того, какая выбрана схема расчетов с бюджетом: посредством ЕНП или отдельными платежками.

РЕКВИЗИТЫ ДЛЯ ПЕРЕЧИСЛЕНИЯ ОПВ и ОППВ

Перечисление обязательных пенсионных взносов и обязательных профессиональных пенсионных взносов (ОПВ, ОППВ), в том числе пени по ОПВ, ОППВ, производится по следующим банковским реквизитам:

|

Наименование

|

Реквизиты

|

|

Бенефициар

|

НАО «Государственная корпорация «Правительство для граждан»

|

|

Банк бенефициара

|

НАО «Государственная корпорация «Правительство для граждан»

|

|

БИК бенефициара

|

GCVPKZ2A

|

|

ИИК бенефициара

|

KZ12009NPS0413609816

|

|

БИН бенефициара

|

160440007161

|

КНП:

|

КНП

|

Наименование кода назначения платежа

|

|

КНП 010

|

обязательные пенсионные взносы

|

|

КНП 015

|

обязательные профессиональные пенсионные взносы

|

|

КНП 019

|

пеня за несвоевременное перечисление обязательных пенсионных взносов

|

|

КНП 009

|

пеня за несвоевременное перечисление обязательных профессиональных пенсионных взносов

|

Размер взносов

До 2023 года фиксированные взносы состояли из двух частей: на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС). Их платили отдельно.

С 2023 года такого разделения нет. Теперь единая сумма взносов – совокупный фиксированный размер.

На 2023 год взносы составляют:

45 842 руб. + 1% с дохода свыше 300 тыс. рублей.

Причем по взносам в 1% есть максимум – 257 061 руб.

Итого максимальные взносы ИП: 45 842 + 257 061 = 302 903 руб.

Доход для взносов в 1% считают в зависимости от режима налогообложения.

Как платить налоги по-новому и рассчитывать взносы, узнаете на курсе «Клерка» по всем новым правилам 2023. Эксперты уже все разложили по полочкам. Пользуйтесь ценной информацией, смотрите демо-урок.

Смотрите в нашей таблице, какой доход учитывать.

|

Режим налогообложения |

База для расчета взносов |

|

ОСНО |

Доходы минус расходы по книге учета (декларации 3-НДФЛ) |

|

УСН «Доходы» |

Доходы (выручка) по книге учета (декларации по УСН) |

|

УСН «Доходы минус расходы» |

Доходы минус расходы по книге учета (декларации по УСН) |

|

ПСН |

Потенциальный доход из патента. Реальный доход из книге не имеет значение! |

|

ЕСХН |

Доходы минус расходы по книге учета (декларации по ЕСХН) Главы КФХ 1% не платят! |

Кстати, в 2023 году в НК РФ обнаружилась неувязка в норме о подсчете доходов для взносов ИП с дохода свыше 300 тыс. рублей.

Правила для расчета дохода на разных режимах налогообложения формально работают только для периодов до 2023 года.

Но Минфин в своем письме от 27.12.2022 № 03-15-05/128189 пояснил, что для 2023 года эти правила продолжают действовать.

Пример

ИП применяет УСН с объектом «доходы минус расходы». Доходы за 2023 год – 15 000 000 руб., расходы – 8 000 000 руб.

Фиксированные взносы составят:

45 842 + (7 000 000 – 300 000) х 1% = 112 842 руб.

Если ИП зарегистрировался не с начала года, или закрыл бизнес в течение года, он платит не полную сумму взносов (45 842 руб.), а часть в пропорции.

Срок уплаты взносов

Фиксированные взносы в обычном, минимальном размере (45 842 руб.) надо уплатить до 31 декабря. В этом году 31.12 – выходной день, поэтому крайний срок уплаты взносов – 09.01.2024.

Взносы в размере 1% с дохода за 2023 год надо уплатить до 01.07.2024.

Если ИП «закрылся» в течение года, он должен уплатить фиксированные взносы не позднее 15 календарных дней с даты снятия с учета.

КБК

В 2023 году действуют такие КБК по фиксированным взносам:

182 1 02 02000 01 1000 160 – страховые взносы в совокупном фиксированном размере для ИП с 1 января 2023 года;

182 1 02 03000 01 1000 160 – страховые взносы с дохода, превышающего 300 000 рублей за расчетный период для ИП за периоды с 2023 года.

Если в 2023 году ИП платит взносы 1% за 2022 год, то КБК такой: 182 1 02 14010 06 1005 160.

|

Взносы |

Сумма |

КБК |

|

Фиксированные взносы |

45 842 |

18210202000011000160 |

|

1% с дохода свыше 300 тыс. рублей |

1% с дохода свыше 300 000, но не более 257 061 |

18210203000011000160 |

|

Итого (максимальная сумма) |

257 061 + 45 842 = 302 903 |

Как платить

С 2023 года все налоги и взносы надо платить в виде ЕНП на КБК 18201061201010000510.

Сформировать платежный документ можно на сайте ФНС.

Обратите внимание! Есть особенности по уплате фиксированных взносов, если ИП хочет уменьшить на них свой налог по УСН или ПСН.

В прошлые годы ИП просто платил фиксированные взносы поквартально и также поквартально уменьшал на них налог.

В 2023 году эта система значительно усложнилась.

Чтобы учесть взносы в уменьшение налога в течение года есть два варианта.

1) Платить фиксированные взносы на КБК ЕНП и сдавать заявление на зачет ЕНП в счет взносов.

Такое заявление можно сдать только в электронном виде с электронной подписью:

-

по ТКС;

-

через личный кабинет.

Инструкции по заполнению заявления дали наши эксперты. Посмотрите вводный урок курса по новым правилам 2023.

Глянуть бесплатный урок

2) Платить фиксированные взносы на КБК взносов. В этом случае заявление о зачете не нужно.

Смотрите в нашей таблице, какие реквизиты будут в платежном поручении при этих двух способах.

|

Поле платежки |

Способ № 1: Уплата на ЕНП + заявление |

Способ № 2: Уплата на КБК взноса |

|

101 (статус) |

01 |

02 |

|

13 (банк получателя) |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

|

|

14 (БИК банка получателя) |

017003983 |

|

|

15 (№ счета банка получателя) |

40102810445370000059 |

|

|

16 (получатель) |

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

|

17 (№ казначейского счета) |

03100643000000018500 |

|

|

61 (ИНН получателя) |

7727406020 |

|

|

103 (КПП получателя) |

770801001 |

|

|

104 (КБК) |

18201061201010000510 |

18210202000011000160 – взносы в фиксированном размере 18210203000011000160 – взносы 1% |

|

105 (ОКТМО) |

0 |

ОКТМО по месту учета ИП |

|

106 (основание платежа) |

0 |

0 |

|

107 (налоговый период) |

0 |

ГД.00.2023 |

|

108 (номер документа) |

0 |

|

|

109 (дата документа) |

0 |

Также про все способы уплаты фиксированных взносов в 2023 году мы рассказывали здесь.

Кстати, в начале 2023 года ИП столкнулись с рядом проблем при уплате фиксированных взносов. О них читайте здесь.

1. Реквизиты для перечисления налогов и взносов

Где взять платежные реквизиты контролирующих органов для уплаты налогов и взносов?

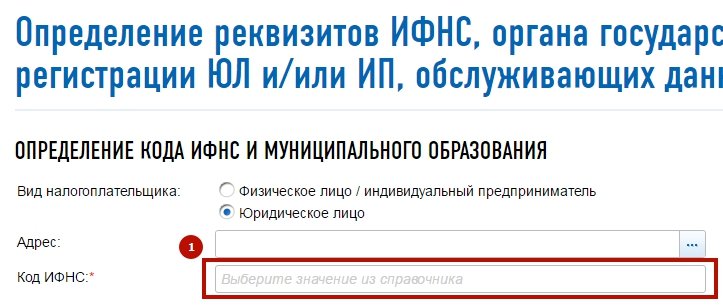

В качестве примера предположим, что организационно-правовая форма компании — юридическое лицо. Юридический адрес: с. Мельниково, Томская область, код ИФНС — 7026.

Налоговая инспекция (ИФНС)

1. Переходим по ссылке на сайт ФНС: https://service.nalog.ru/addrno.do

2. Мы знаем код ИФНС, поэтому щелкаем мышкой по полю «Код ИФНС (1).»

3. Выбираем ИФНС «7026» в списке.

Нажимаем кнопку «Далее» в нижнем правом углу.

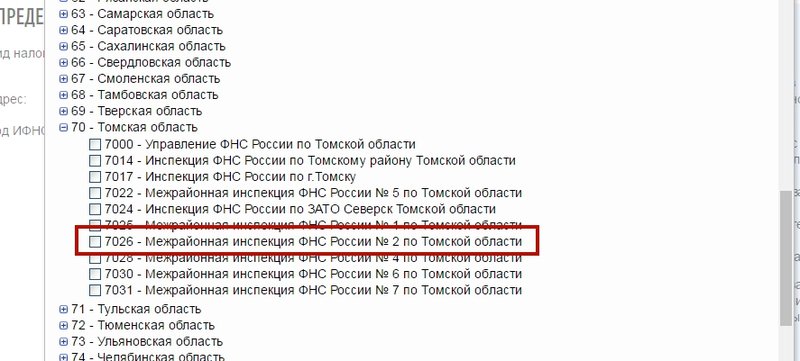

4. Откроется детальная информация об инспекции. В ней есть подзаголовок «Платежные реквизиты». Эти данные можно использовать для создания контрагента ИФНС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

Пенсионный фонд Российской Федерации (ПФР)

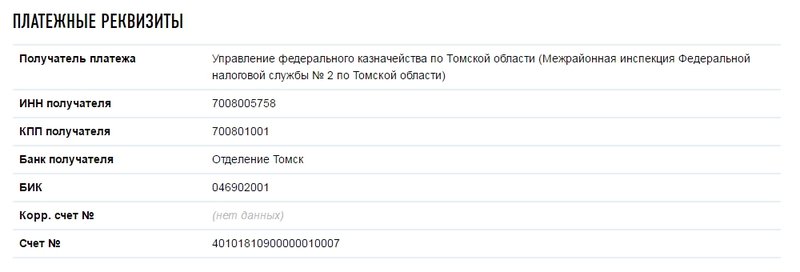

1. Заходим на сайт ПФР: https://www.pfrf.ru/eservices/pay_docs/

2. Внизу нужно уточнить данные об организации, чтобы помочь сформировать платежные реквизиты. Заполняем данные. Организация является страхователем (платим взносы за работников) (1), выбираем субъект федерации — «Томскую область» (2), и платеж «Уплата страховых взносов» (3).

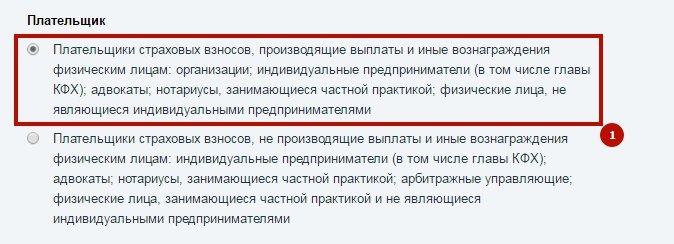

3. Ниже появляются типы плательщика. Выбираем подходящий нашей компании первый вариант.

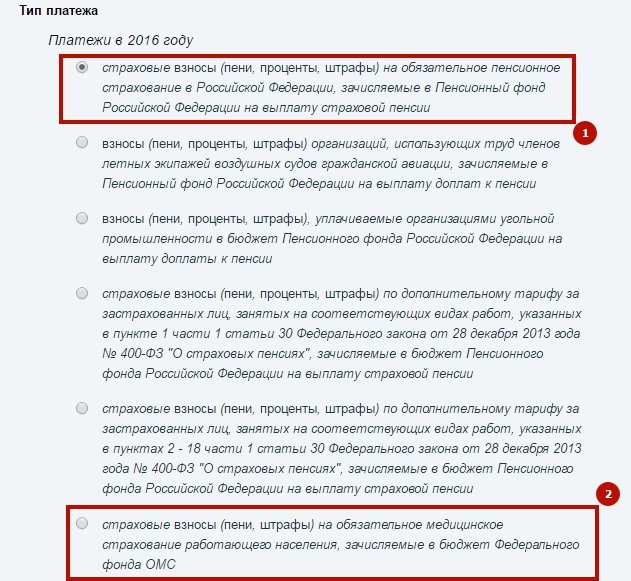

4. Далее нужно уточнить тип платежа. Он будет влиять только на значение КБК, реквизиты для уплаты будут одинаковыми в обоих случаях. Нам желательно выбрать один из выделенных типов (платеж ОПС (1) или Платеж в ФФОМС (2)), так как мы будем платить только эти взносы.

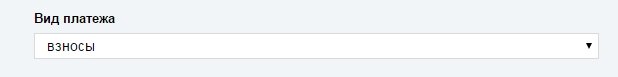

5. После этого остается только выбрать вид платежа «взносы».

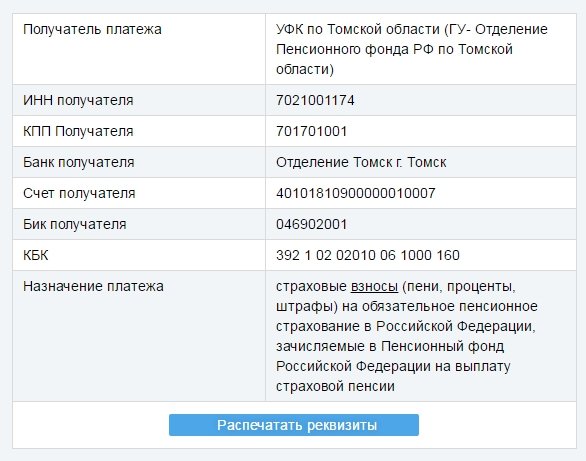

6. Ниже появляется таблица с реквизитами. Эти данные можно использовать для создания контрагента УПФР и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

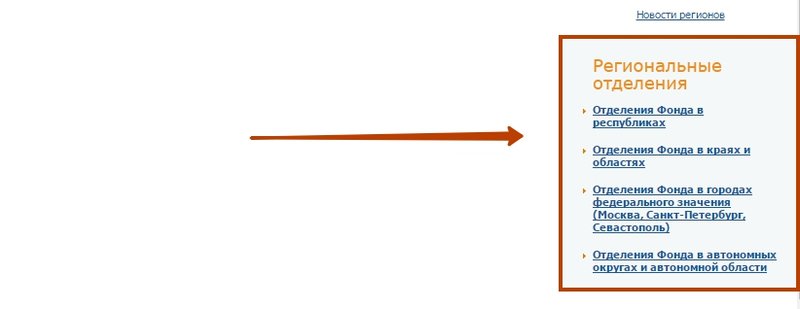

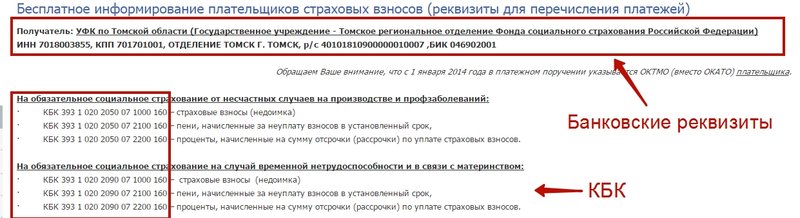

Фонд социального страхования (ФСС)

1. Заходим на сайт ФСС: http://fss.ru/

В нижнем правом углу будут 4 ссылки на региональные отделения по типу субъекта РФ. Нужно щелкнуть по той, что соответствует типу нашего субъекта.

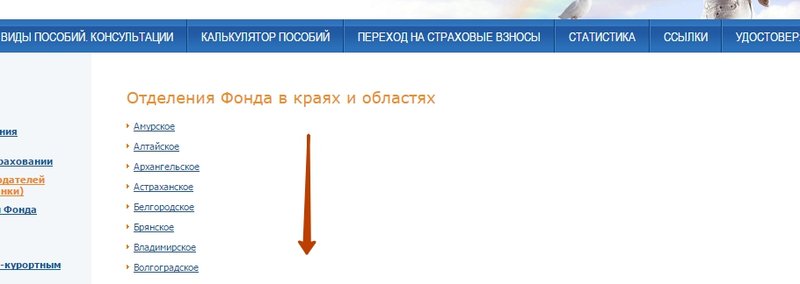

2. У нас Томская ОБЛАСТЬ, поэтому надо щелкнуть по второй ссылке сверху. Появляется список областей и краев. Среди них находим «Томскую область» и щелкаем по ней.

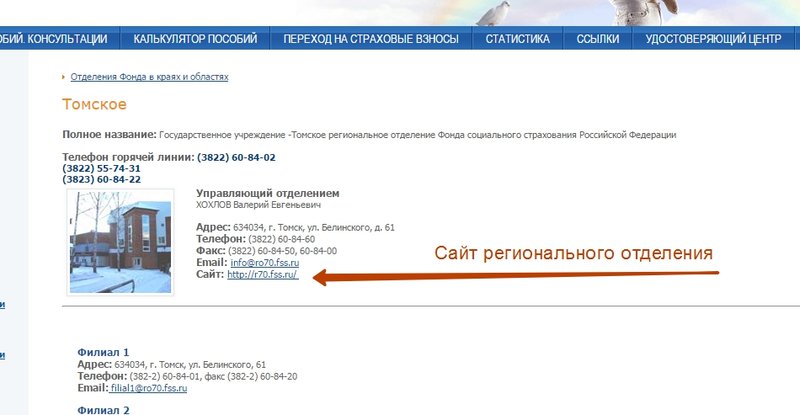

3. Откроется окно с информацией по региональному отделению. Нам нужен сайт регионального отделения, находим ссылку и щелкаем по ней.

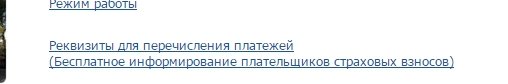

4. На сайте отделения предоставлена актуальная информация по региону по многим вопросам: калькуляторы пособий, формы заявлений, контактные телефоны, информация для страхователей. Нам нужно найти ссылку с подобным текстом: «Реквизиты для уплаты пособий». Обычно ее можно найти в разделе «Для страхователей». На сайте нашего регионального отделения (Томская область) эта ссылка находится в шапке в центре (выделена зеленым прямоугольником).

Приблизим содержимое. Щелкаем по ссылке.

5. Откроется страница с реквизитами для уплаты взносов в фонд. Эти данные можно использовать для создания контрагента ФСС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

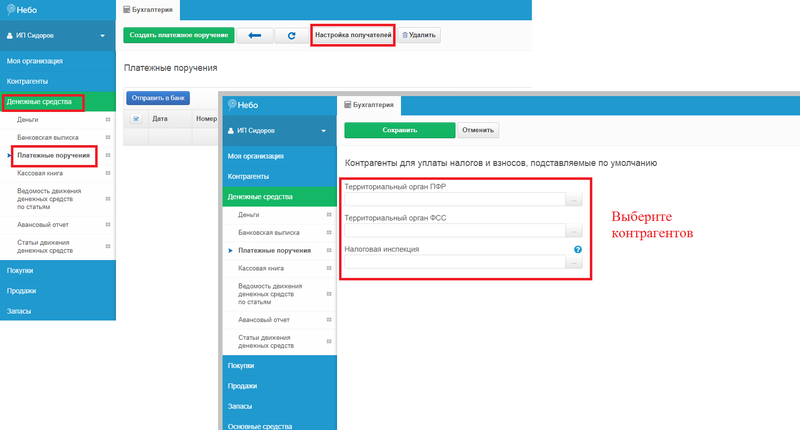

Настройка получателей

В сервисе Небо есть возможность настройки получателей платежей — контрагентов для уплаты налогов и взносов.

Настраиваем получателей, чтобы при формировании платежных поручений их реквизиты подставлялись автоматически:

1. Заходим в раздел «Денежные средства»;

2. Выбираем вкладку «Платежные поручения» и нажимаем на кнопку «Настройка получателей», где появятся поля для заполнения.

2. Платежное поручение для перечисления в бюджет

Платежное поручение (ПП) — это документ, при помощи которого организация дает банку распоряжение перечислить деньги со своего счета в какой-либо бюджет или контрагенту. При безналичных расчетах этот документ обязателен. Его форма утверждена Положением Центробанка № 383-П. А правила заполнения ПП закреплены приказом Минфина № 107н от 2013 года.

Платежное поручение формируется для уплаты налогов и сборов в бюджет по специальным реквизитам, включая КБК, ОКТМО и т.д.

Важно! Код ОКТМО – это специальное цифровое обозначение, которое представляет собой код муниципального образования, на территории которого ведет свою деятельность организация либо происходит уплата.

Организации в платежных поручениях и декларациях указывают код ОКТМО местности, где ведется деятельность или расположено обособленное подразделение. В случае же с ИП необходимость вставать на учет по месту ведения деятельности зависит от налогового режима. Подробнее в статье «Деятельность ИП в другом регионе».

Узнать свой или необходимый ОКТМО можно, используя специальный сервис на сайте ФНС России.

Заполнение документа

Меню: Моя организация -> Личный кабинет -> Календарь.

1. Выбираем ближайшую дату уплаты;

2. Нажимаем на кнопку «Приступить к выполнению» по нужному платежу. В этом случае, большинство реквизитов платежа (КБК, ОКТМО*) подставятся автоматически.

* По умолчанию, проставляется код ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

Формирование платежного поручения для оплаты налога (вручную):

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».

2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».

3. Номер и дата проставляются автоматически.

4. Вид платежа «Электронно».

5. Заполняем банковский счет организации.

6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата налога.

7. Указываем банковский счет контролирующего органа.

8. В очередности платежа указываем номер 5.

9. Выбираем вид налога.

10. Выбираем статус составителя.

11. КБК должен быть указан для налоговых отчислений.

12. Указываем код ОКТМО.

По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

13. Необходимо указать основание платежа.

Например, согласно перечню, основание платежа «ТП» – это текущий платеж. Данное обозначение говорит о перечислении налогов и взносов за проходящий год. Между тем при оплате задолженности следует проставить код «ЗД» (когда это происходит по инициативе плательщика и до получения требования от ИФНС).

14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».

15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.

16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».

Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.

17. Указываем сумму налога и назначение платежа. Например, «Единый налог на вмененный доход, за 2 квартал 2018 г.».

18. Статус и дата отправки в банк не заполняются.

Формирование платежного поручения для оплаты штрафа:

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».

2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».

3. Номер и дата проставляются автоматически.

4. Вид платежа «Электронно».

5. Заполняем банковский счет организации.

6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата штрафа.

7. Указываем банковский счет контролирующего органа.

8. В очередности платежа указываем номер 5.

9. Выбираем вид налога.

10. Выбираем статус составителя.

11. КБК должен быть указан для штрафов.

12. Указываем код ОКТМО.

По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

13. В основании платежа необходимо указать ТР, либо ЗД.

— при внесении платежа по требованию налоговой, проставляют значение «ТР»;

— когда организация вносит штраф/пени самостоятельно, указывают код «ЗД».

14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».

15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.

16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».

Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.

17. Указываем сумму штрафа и назначение платежа. Например, «Штраф по транспортному налогу».

18. Статус и дата отправки в банк не заполняются.

Разнесение выписки по факту уплаты налога

Необходимо зафиксировать факт уплаты налога или взноса в бюджет. Для этого при разнесении выписки в сервисе Небо, указываем типовую операцию «Перечисление в бюджет» и вид налога/сбора, который уплатили.

Проводка будет следующая:

Дт 68 (69) (Налог/взнос) Кт 51 (Расчетный счет) — на сумму налога/взноса/штрафа.