Уважаемые налогоплательщики!

УФНС России по Ростовской области сообщает, что с 1 января 2023 года, в соответствии с Федеральным законом РФ от 14.07.2022 №263-ФЗ, изменяется порядок расчетов с бюджетом в виде уплаты Единого налогового платежа и устанавливаются единые реквизиты для перечисления налоговых платежей на всей территории Российской Федерации!

В связи с этим, при заполнении платежных поручений, для перечисления налогов, сборов, страховых взносов и других обязательных платежей посредством Единого налогового платежа необходимо использовать следующие обязательные реквизиты:

Реквизиты уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов, начиная с 1 января 2023 года

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита платежного документа |

Значение |

|

13 |

Наименование банка получателя средств |

«ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула» |

|

14 |

БИК банка получателя средств (БИК ТОФК) |

«017003983» |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

«40102810445370000059» |

|

16 |

Получатель |

«Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)» |

|

17 |

Номер казначейского счета |

«03100643000000018500» |

|

61 |

ИНН получателя |

«7727406020» |

|

103 |

КПП получателя |

«770801001» |

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2023 ГОД

НАЛОГ НА ИМУЩЕСТВО

НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

НАЛОГ ПО ИМУЩЕСТВУ, НЕ ВХОДЯЩЕМУ В ЕДИНУЮ СИСТЕМУ ГАЗОСНАБЖЕНИЯ

| 182 1 06 02010 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 02010 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ИМУЩЕСТВУ, ВХОДЯЩЕМУ В ЕДИНУЮ СИСТЕМУ ГАЗОСНАБЖЕНИЯ

| 182 1 06 02020 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 02020 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

НАЛОГ НА ИМУЩЕСТВО ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ВНУТРИГОРОДСКИХ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ ГОРОДОВ ФЕДЕРАЛЬНОГО ЗНАЧЕНИЯ

| 182 1 06 01010 03 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01010 03 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ОКРУГОВ

| 182 1 06 01020 04 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 04 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ОКРУГОВ С ВНУТРИГОРОДСКИМ ДЕЛЕНИЕМ

| 182 1 06 01020 11 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 11 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ВНУТРИГОРОДСКИХ РАЙОНОВ

| 182 1 06 01020 12 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 12 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ МУНИЦИПАЛЬНЫХ ОКРУГОВ

| 182 1 06 01020 14 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 14 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ МЕЖСЕЛЕННЫХ ТЕРРИТОРИЙ

| 182 1 06 01030 05 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 05 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ СЕЛЬСКИХ ПОСЕЛЕНИЙ

| 182 1 06 01030 10 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 10 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ПОСЕЛЕНИЙ

| 182 1 06 01030 13 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 13 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2022 ГОД

НАЛОГ НА ИМУЩЕСТВО

НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

НАЛОГ ПО ИМУЩЕСТВУ, НЕ ВХОДЯЩЕМУ В ЕДИНУЮ СИСТЕМУ ГАЗОСНАБЖЕНИЯ

| 182 1 06 02010 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 02010 02 2100 110 | Пени по платежу |

| 182 1 06 02010 02 2200 110 | Проценты по платежу |

| 182 1 06 02010 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ИМУЩЕСТВУ, ВХОДЯЩЕМУ В ЕДИНУЮ СИСТЕМУ ГАЗОСНАБЖЕНИЯ

| 182 1 06 02020 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 02020 02 2100 110 | Пени по платежу |

| 182 1 06 02020 02 2200 110 | Проценты по платежу |

| 182 1 06 02020 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

НАЛОГ НА ИМУЩЕСТВО ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ВНУТРИГОРОДСКИХ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ ГОРОДОВ ФЕДЕРАЛЬНОГО ЗНАЧЕНИЯ

| 182 1 06 01010 03 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01010 03 2100 110 | Пени по платежу |

| 182 1 06 01010 03 2200 110 | Проценты по платежу |

| 182 1 06 01010 03 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ОКРУГОВ

| 182 1 06 01020 04 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 04 2100 110 | Пени по платежу |

| 182 1 06 01020 04 2200 110 | Проценты по платежу |

| 182 1 06 01020 04 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ОКРУГОВ С ВНУТРИГОРОДСКИМ ДЕЛЕНИЕМ

| 182 1 06 01020 11 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 11 2100 110 | Пени по платежу |

| 182 1 06 01020 11 2200 110 | Проценты по платежу |

| 182 1 06 01020 11 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ВНУТРИГОРОДСКИХ РАЙОНОВ

| 182 1 06 01020 12 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 12 2100 110 | Пени по платежу |

| 182 1 06 01020 12 2200 110 | Проценты по платежу |

| 182 1 06 01020 12 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ МУНИЦИПАЛЬНЫХ ОКРУГОВ

| 182 1 06 01020 14 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 14 2100 110 | Пени по платежу |

| 182 1 06 01020 14 2200 110 | Проценты по платежу |

| 182 1 06 01020 14 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ МЕЖСЕЛЕННЫХ ТЕРРИТОРИЙ

| 182 1 06 01030 05 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 05 2100 110 | Пени по платежу |

| 182 1 06 01030 05 2200 110 | Проценты по платежу |

| 182 1 06 01030 05 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ СЕЛЬСКИХ ПОСЕЛЕНИЙ

| 182 1 06 01030 10 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 10 2100 110 | Пени по платежу |

| 182 1 06 01030 10 2200 110 | Проценты по платежу) |

| 182 1 06 01030 10 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ПО ОБЪЕКТАМ, РАСПОЛОЖЕННЫМ В ГРАНИЦАХ ГОРОДСКИХ ПОСЕЛЕНИЙ

| 182 1 06 01030 13 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 13 2100 110 | Пени по платежу |

| 182 1 06 01030 13 2200 110 | Проценты по платежу |

| 182 1 06 01030 13 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ <*>

| 182 1 06 07000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

<*> Данный КБК применяется при оплате физлицами налога на имущество, транспортного и земельного налогов, НДФЛ единым платежом.

Таблица кодов бюджетной классификации по налогу на имущество организации и физических лиц.

- Налог на имущество организаций

- По имуществу, не входящему в единую систему газоснабжения

- По имуществу, входящему в единую систему газоснабжения

- Налог на имущество физических лиц

- По объектам, расположенным в границах внутригородских муниципальных образований городов федерального значения

- По объектам, расположенным в границах городских округов

- По объектам, расположенным в границах городских округов с внутригородским делением

- По объектам, расположенным в границах внутригородских районов

- По объектам, расположенным на территории муниципальных округов

- По объектам, расположенным в границах межселенных территорий

- По объектам, расположенным в границах сельских поселений

- По объектам, расположенным в границах городских поселений

Налог на имущество организаций

Налог по имуществу, не входящему в единую систему газоснабжения

| КБК | Наименование платежа |

|---|---|

| 182 1 06 02010 02 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 02010 02 2100 110 | пени по платежу |

| 182 1 06 02010 02 2200 110 | проценты по платежу |

| 182 1 06 02010 02 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по имуществу, входящему в единую систему газоснабжения

| КБК | Наименование платежа |

|---|---|

| 182 1 06 02020 02 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 02020 02 2100 110 | пени по платежу |

| 182 1 06 02020 02 2200 110 | проценты по платежу |

| 182 1 06 02020 02 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Сдавайте отчетность организации через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Попробовать бесплатно

Налог на имущество физических лиц

Налог на имущество по объектам, расположенным в границах внутригородских муниципальных образований городов федерального значения

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01010 03 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01010 03 2100 110 | пени по платежу |

| 182 1 06 01010 03 2200 110 | проценты по платежу |

| 182 1 06 01010 03 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах городских округов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01020 04 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 04 2100 110 | пени по платежу |

| 182 1 06 01020 04 2200 110 | проценты по платежу |

| 182 1 06 01020 04 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах городских округов с внутригородским делением

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01020 11 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 11 2100 110 | пени по платежу |

| 182 1 06 01020 11 2200 110 | проценты по платежу |

| 182 1 06 01020 11 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах внутригородских районов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01020 12 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 12 2100 110 | пени по платежу |

| 182 1 06 01020 12 2200 110 | проценты по платежу |

| 182 1 06 01020 12 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах муниципальных округов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01020 14 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 14 2100 110 | пени по платежу |

| 182 1 06 01020 14 2200 110 | проценты по платежу |

| 182 1 06 01020 14 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах межселенных территорий

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01030 05 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 05 2100 110 | пени по платежу |

| 182 1 06 01030 05 2200 110 | проценты по платежу |

| 182 1 06 01030 05 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах сельских поселений

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01030 10 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 10 2100 110 | пени по платежу |

| 182 1 06 01030 10 2200 110 | проценты по платежу) |

| 182 1 06 01030 10 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах городских поселений

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01030 13 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 13 2100 110 | пени по платежу |

| 182 1 06 01030 13 2200 110 | проценты по платежу |

| 182 1 06 01030 13 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Реквизиты для уплаты налогов в 2022-2023 годах являются неотъемлемой частью любого платежа. С 2023 года произошли кардинальные изменения в уплате налогов, взносов. Правильно перечислить налоги и взносы вам поможет наша рубрика «Реквизиты для уплаты налогов и взносов».

Подробнее

-

Все материалы

-

Новости

-

Статьи

Заполняем поле код в платежном поручении в 2022 — 2023 годах

Код в платежном поручении 2022-2023 годов — это один из реквизитов, которые указываются при платежах в бюджет. О том, что это за поле, каковы правила его заполнения, где взять информацию о коде, вы узнаете из нашей статьи.

Заполняем поле 109 в платежном поручении в 2022 — 2023 годах

Поле 109 в платежном поручении 2022-2023 годов заполняется при перечислении налогов. На что обратить особое внимание при заполнении поля 109 «Дата документа»? С каким полем платежного поручения оно взаимосвязано? Что поменялось в заполнении поля с переходом на ЕНП? Ответы на эти вопросы даны в нашей статье.

Указываем налоговый период в платежном поручении — 2022 — 2023

Налоговый период в платежном поручении 2022-2023 годов заполняется при перечислении налогов и взносов (авансовых платежей по ним). Причем с 2023 года это происходит по новым правилам. Как правильно заполнить поле 107 «Налоговый период»? Что делать, если вы допустили ошибку при заполнении данного поля? Ответы на эти вопросы и примеры заполнения платежного поручения вы сможете найти в нашей статье.

Заполняем поле 101 в платежном поручении в 2022 — 2023 годах

Платежное поручение — поле 101 отведено в нем для кода, соответствующего статусу плательщика. Оно, в частности, заполняется в налоговых платежках. И с 2023 года это происходит по-новому. Рассказываем…

Заполняем поле 22 в платежном поручении (нюансы)

Платежное поручение — поле 22, как его правильно заполнить в 2022 — 2023 годах рассмотрим в материале далее — следует оформлять с особым вниманием. Для чего нужно это поле, какой код в него вносят и где найти его номер для перечисления платежа? В статье мы рассмотрим основные моменты, касающиеся заполнения поля 22 в платежных поручениях.

ОКТМО в платежном поручении (нюансы)

ОКТМО в платежном поручении может потребоваться отразить при перечислении налоговых платежей или страховых взносов. Но с 2023 года нужен он не всегда. Что это за случаи, откуда можно узнать этот код, если он необходим, и какие нюансы надо учесть при указании его в платежке, расскажем в нашей статье.

Заполняем поле 106 в платежном поручении в 2022 — 2023 годах

Платежное поручение — поле 106 в нем заполняется по определенным правилам. И с 2023 года они сильно изменились. О том, когда и как необходимо заполнять данное поле, вы узнаете из данной статьи.

Заполняем поле 108 в платежном поручении в 2022 — 2023 годах

Платежное поручение — поле 108 дает представление о номере документа, на основании которого совершается операция. С 2023 года этот реквизит заполняется по новым правилам. При расчетах с поставщиками и прочими контрагентами поле 108 заполнять не требуется. Как правильно заполнить этот реквизит платежки в различных ситуациях в 2022-2023 годах, читайте в нашей статье.

Расшифровка КБК в 2022 — 2023 годах — 18210102010011000110 и др.

18210102010011000110 КБК — расшифровку с января 2023 года нужно искать в новом приказе Минфина. Какие коды изменились в 2023 году и кого затрагивают изменения, вступившие в силу с 2023 года? Изучим специфику применения КБК при уплате некоторых распространенных налогов и взносов, установленных законодательством РФ.

Реквизиты для уплаты налогов

Реквизиты для уплаты страховых взносов

Реквизиты для уплаты налогов

Рассмотрим основные поля платежки при оплате налога:

- Поле 101 предназначено для выбора статуса плательщика. Например, если оплату производит налоговый агент, то проставляется код 02.

Подробнее о том, какой код следует указывать по платежам в других случаях, рассказывается в статье «Заполняем поле 101 в платежном поручении в 2018 — 2019 годах».

- В поле 104 проставляют КБК конкретного налога. При этом для пеней и штрафов имеются свои коды. Коды налогов утверждаются каждый год, поэтому очень важно отслеживать все возможные изменения.

О том, к чему может привести неверное указание КБК, разъяснит материал «КБК в платежном поручении в 2017 — 2018 годах». А значения КБК, актуальные для 2017-2018 годов, смотрите в статье «Изменения в КБК на 2017 — 2018 годы — таблица с расшифровкой»

- Поле 105 — ОКТМО. Это код, определяющий территориальную принадлежность (либо плательщика, либо объекта налогообложения).

О том, существенна ли ошибка в этом реквизите, вы узнаете из этой публикации.

- Поле 106 — основание платежа. Здесь чаще всего указывают «ТП» — текущий платеж, также часто применимы «ЗД» — оплата задолженности и «ТР» — погашение по требованию ИФНС.

Об иных возможных вариантах заполнениях данного поля говорится в этой публикации.

- Поле 107 необходимо для отражения отчетного или налогового периода, за который осуществляется уплата налога. Например, если оплата производится за январь 2018 года, указывается «МС.01.2018», если за 2017 год — «ГД.00.2017».

Прочие значения, которые можно применить для указания в данном поле, вы найдете здесь.

- Поле 108 предназначено для оплаты, совершаемой на основании каких-либо исполнительных или распорядительных документов — номера таких документов здесь же и указываются.

Обратите внимание на случаи, когда в этом поле проставляется 0, подробности — здесь.

- В поле 109 указывают дату документа. Например, если уплата налога, штрафа, пеней производится по требованию налоговой, то указывается дата требования; если оплачивается сумма налога по окончании налогового периода, то необходимо указать дату представления декларации.

Формат заполнения данного реквизита, а также примеры возможных значений представлены в этой публикации.

- Поле 110 фиксирует распоряжение о переводе денежных средств, но в связи с отменой с 2015 года данного реквизита до недавнего временив нём указывался 0 или прочерк. Сейчас это поле должно оставаться пустым.

Узнайте подробности в статье «Заполняем поле 110 в платежном поручении в 2017 году».

- Поле 22 (УИН) предназначено для идентификационного номера платежа для уплаты пеней, недоимок штрафов. В других случаях в нём ставится 0.

Подробнее об этом прочитайте здесь.

- Поле 24 — назначение платежа, в котором отражается, за что именно производится оплата, например, «Оплата НДС за 4-й квартал 2017 года».

Реквизиты для уплаты страховых взносов

С 2017 года страховые взносы, начислявшиеся ранее в соответствии с законом «О страховых взносах…» от 24.07.2009 № 212-ФЗ и уплачивавшиеся во внебюджетные фонды, теперь подчиняются правилам гл. 34 НК РФ и платятся в бюджет. Соответственно, платежные документы по ним следует оформлять так же, как и по налоговым платежам.

В отношении «несчастных» взносов в ФСС изменений с 2017 года не произошло, и платить их надо по-прежнему в ФСС по тем же реквизитам и правилам. Образец оформления такой платежки смотрите в этой статье.

Внесение реквизитов в платежку по бюджетным платежам — очень ответственное мероприятие, т. к. допущенные ошибки могут привести к штрафам и пеням по налогам и взносам.

Избежать проблем в заполнении платежек вам поможет наша рубрика «Реквизиты для уплаты налогов и взносов».

Все материалы сюжета

«КБК-2022-2023»

Внимание! С 1 января 2023 года налоги и страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

КБК для перечисления ЕНП — 182 01 06 12 01 01 0000 510.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Основные актуальные на 2023 годы КБК по отдельным налогам и страховым взносам смотрите в нашей таблице (приказ Минфина от 17.05.2022 № 75н в ред. приказа от 22.11.2022 № 177н):

|

Вид налога, взноса |

КБК |

||

|

налог, взнос |

пени |

штрафы |

|

|

Налоги |

|||

|

Налог на прибыль в ФБ |

182 1 01 01011 01 1000 110 |

182 1 01 01011 01 2100 110 |

182 1 01 01011 01 3000 110 |

|

Налог на прибыль в РБ |

182 1 01 01012 02 1000 110 |

182 1 01 01012 02 2100 110 |

182 1 01 01012 02 3000 110 |

|

См. также: «КБК при уплате налога на прибыль» |

|||

|

Внутрироссийский НДС |

182 1 03 01000 01 1000 110 |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

См. также:

|

|||

|

Налог на имущество |

182 1 06 02010 02 1000 110 |

182 1 06 02010 02 2100 110 |

182 1 06 02010 02 3000 110 |

|

Транспортный налог |

182 1 06 04011 02 1000 110 |

182 1 06 04011 02 2100 110 |

182 1 06 04011 02 3000 110 |

|

См. также: «КБК по транспортному налогу годах для организаций» |

|||

|

Земельный налог в Москве, Санкт-Петербурге и Севастополе |

182 1 06 06031 03 1000 110 |

182 1 06 06031 03 2100 110 |

182 1 06 06031 03 3000 110 |

|

Остальные КБК по земельному налогу ищите здесь |

|||

|

УСН «доходы» |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

УСН «доходы минус расходы», в т.ч. минимальный налог |

182 1 05 01021 01 1000 110 |

182 1 05 01021 01 2100 110 |

182 1 05 01021 01 3000 110 |

|

См. также: «КБК по УСН «доходы»» |

|||

|

ЕСХН |

182 1 05 03010 01 1000 110 |

182 1 05 03010 01 2100 110 |

182 1 05 03010 01 3000 110 |

|

НДФЛ у налогового агента: |

182 1 01 02010 01 1000 110 |

182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

|

кроме налога с дивидендов при налоговой базе до 5 млн руб. включительно |

|||

|

кроме налога с дивидендов при налоговой базе свыше 5 млн руб. |

182 1 01 02080 01 1000 110 |

182 1 01 02080 01 2100 110 |

182 1 01 02080 01 3000 110 |

|

налог с дивидендов при налоговой базе до 5 млн руб. включительно |

182 1 01 02130 01 1000 110 |

182 1 01 02130 01 2100 110 |

182 1 01 02130 01 3000 110 |

|

налог с дивидендов при налоговой базе свыше 5 млн руб. |

182 1 01 02140 01 1000 110 | 182 1 01 02140 01 2100 110 | 182 1 01 02140 01 3000 110 |

|

См. также:

|

|||

|

Страховые взносы по единому тарифу, распределяемые по видам страхования |

182 1 02 01000 01 1000 160 |

Пени и штрафы платят на КБК для ЕНП — 182 01 06 12 01 01 0000 510 |

|

|

Взносы на ОПС за периоды до 2023 года |

182 1 02 14010 06 1001 160 |

182 1 02 14010 06 2100 160 |

182 1 02 14010 06 3000 160 |

|

Взносы на ОМС за периоды до 2023 года |

182 1 02 14030 08 1001 160 |

182 1 02 14030 08 2100 160 |

182 1 02 14030 08 3000 160 |

|

Взносы на ОСС от ВНиМ за периоды до 2023 года |

182 1 02 14020 06 1001 160 |

182 1 02 14020 06 2100 160 |

182 1 02 14020 06 3000 160 |

|

Взносы в ФСС «на травматизм» |

797 1 02 12000 06 1000 160 |

797 1 02 12000 06 2100 160 |

797 1 02 12000 06 3000 160 |

|

Взносы ИП в совокупном фиксированном размере |

182 1 02 02000 01 1000 160 |

182 1 02 02101 08 2011 160 |

182 1 02 02101 08 3011 160 |

|

Взносы ИП на пенсионное страхование в размере 1% с дохода свыше 300 тыс. руб. |

182 1 02 03000 01 1000 160 |

182 1 02 03000 01 2100 160 |

182 1 02 03000 01 3000 160 |

|

Взносы на добровольное страхование ИП на случай временной нетрудоспособности и материнства |

797 1 02 06000 06 1000 160 |

||

|

См. также:

|

Важно! «КонсультантПлюс» предупреждает

Если КБК в платежке вы указали неправильно, это не значит, что вы не исполнили обязанность по уплате налога. Если других проблем с платежом нет, ваши деньги поступят в бюджет (пп. 1 п. 3, п. 4 ст. 45 НК РФ, Письмо Минфина России от 19.01.2017 N 03-02-07/1/2145). Это же относится к страховым взносам, которые вы уплачиваете в инспекцию (п. 9 ст. 45 НК РФ).

Однако суммы, поступившие по такой платежке, могут отразиться в карточке РСБ по ошибочному КБК. А по платежу, который вы хотели перечислить, будет числиться задолженность.

Как исправить ошибку в КБК, смотрите в Готовом решении. Пробный доступ к системе можно получить бесплатно.

С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

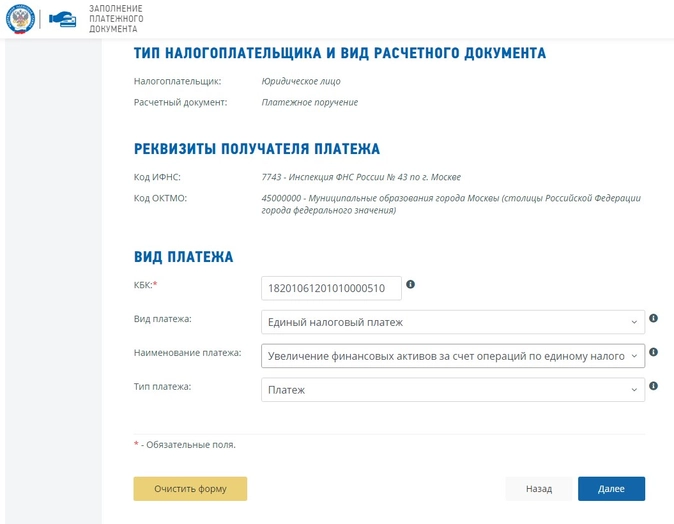

Правила оформления платёжки по ЕНП

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.