Понятие материальной помощи, ее общая характеристика и порядок оформления

Матпомощь представляет собой денежную выплату работнику организации, которая производится на основании решения, принятого руководством фирмы ввиду наступления события, с которым связывается необходимость выплаты. Исчерпывающего перечня таких событий ни ТК РФ, ни иные нормативные акты, регулирующие трудовые отношения, не содержат. Формально матпомощь может выплачиваться при наступлении у сотрудника любой ситуации, которую руководство организации связывает с необходимостью выплаты.

Как правило, положения о порядке и основаниях выплаты матпомощи закрепляются либо в локальных актах предприятия, либо в коллективном договоре. Однако это не означает, что при отсутствии локального регулирования работодатель не имеет права выплачивать матпомощь, поскольку произведение такого рода выплат — его прерогатива. В то же время обязанности выплачивать денежные суммы работникам, если регулирование порядка осуществления выплат в организации отсутствует, у работодателя нет.

Как оформить материальную помощь?

Порядок оформления и выплаты матпомощи трудящимся не закрепляется на законодательном уровне, однако, исходя из общих положений ТК РФ и иных актов в сфере регулирования трудовых правоотношений, можно прийти к выводу о том, что:

- выплата может быть осуществлена на основании заявления работника, служебной записки непосредственного начальства служащего либо без таких документов, на основании волеизъявления руководства организации;

- решение о произведении выплат принимает работодатель, т. е. необходим распорядительный акт, который выражает такую волю (приказ, распоряжение);

- четкий порядок выплат может быть закреплен в локальной документации или коллективном договоре.

Внимание! Образец от «КонсультантПлюс»

Смотрите образец Положения о выплате материальной помощи работникам организации. Пробный доступ к К+ предоставляется бесплатно.

В каких случаях матпомощь может выплачиваться?

Выделяют следующие виды материальной помощи:

- единовременная (разовая) или периодическая;

- выраженная в денежной форме (рублях) либо в натуральной форме, в частности лекарствами, вещами и т. д.

- связанная с определенными событиями в текущей деятельности служащего (например, выход в очередной оплачиваемый отпуск), с негативно характеризующимися событиями (например, болезнь родственника трудящегося) либо с позитивно характеризующимися обстоятельствами (например, рождением у сотрудника ребенка).

К основаниям для выплат можно отнести:

- уход трудящегося на пенсию по возрасту;

- рождение детей;

- свадьбу работника;

- заболевание сотрудника;

- заболевание членов его семьи;

- смерть родственника;

- очередной оплачиваемый отпуск.

Поскольку порядок выплат может отличаться в различных организациях, а в каких-то фирмах и вовсе не закрепляется, далее рассмотрим наиболее типичные способы оформления матпомощи.

Как выплачивается матпомощь? Закрепление порядка выплаты в локальных актах организации

Ч. 2 ст. 5 ТК РФ закрепляет, что трудовые отношения могут быть урегулированы различными способами, в частности, посредством принятия коллективных договоров, соглашений либо локальных актов. Относительно порядка выплаты материальной помощи возможны следующие варианты:

- принимается коллективный договор, регулирующий порядок выплат матпомощи;

- утверждается локальный акт, в котором прописаны порядок и основания для выплат;

- данный вопрос вообще игнорируется (что также не противоречит законодательству).

Порядок принятия локальных актов закреплен в ст. 8 ТК РФ. Право на их принятие работодателем установлено ч. 1 ст. 22 ТК РФ. В них могут закрепляться в том числе права и обязанности работодателя и трудящихся, что следует из положений ст. 20 ТК РФ.

Не исключается, что такие права и обязанности могут закрепляться и относительно необходимости выплаты работодателем и возможности получения работниками сумм матпомощи. При этом соблюдение принятого на предприятии локального акта обязательно для обеих сторон трудовых отношений.

Локальный акт — это распорядительный документ, оформляемый работодателем, поэтому при его принятии руководство фирмы, как правило, делает акцент на своих правах, но не обязанностях. Это и понятно, поскольку загонять себя в рамки, прописывая обязательства по выплате сумм матпомощи работодателям невыгодно. Гораздо выгоднее с точки зрения управленца оставить этот вопрос размытым, не закрепляя конкретных обязательств, но тем не менее оставляя возможность выплат на свое усмотрение.

В этом плане работники, желающие закрепить порядок выплаты матпомощи, добьются более эффективных результатов, если инициируют процедуру переговоров с целью принятия коллективного договора.

Закрепление порядка выплаты материальной помощи в коллективном договоре

В силу ст. 40 ТК РФ коллективный договор — это правовой акт, который регулирует различные отношения внутри фирмы. Он заключается между работниками и работодателем, через представителей, путем проведения коллективных переговоров (гл. 6 ТК РФ).

Ч. 1 ст. 41 ТК РФ, определяющая содержание и структуру коллективного договора, не исключает, что в таком документе могут закрепляться и обязанности работодателя по выплате матпомощи, порядок таких выплат.

Если, принимая локальный акт, работодатель действует самостоятельно (в некоторых случаях учитывается мнение профсоюза, в силу ч. 2 ст. 8 ТК РФ), то коллективный договор принимается путем активного обсуждения его содержания представителями обеих сторон трудовых отношений, что подразумевает, что в таком документе права работников на получение матпомощи будут отражены более детально. Кроме того, сотрудники могут самостоятельно инициировать процедуру проведения коллективных переговоров, а работодатель не вправе отказаться от участия в них.

В договоре целесообразно отразить детальный порядок и случаи выплаты матпомощи, что позволит урегулировать данные правоотношения.

Перечень документов, которые могут быть необходимы для оформления матпомощи работнику

Поскольку вопрос о выплате матпомощи не урегулирован на законодательном уровне, не закрепляется и обязательного пакета документов, которые требуется представить работнику с целью получения выплаты. В то же время коллективные договоры и локальные акты могут устанавливать такой перечень.

Поскольку матпомощь выплачивается ввиду наступления в жизни сотрудника различных событий, документы должны подтверждать факт их наступления. Основным документом является заявление либо служебная записка. На их основании инициируется процедура выдачи матпомощи.

Какие документы требуется предоставить дополнительно, зависит от ситуации:

- Если сотрудник претендует на матпомощь в связи с рождением ребенка, следует представить свидетельство о рождении.

- Если сотрудник заболел и ему необходимы деньги на лечение, потребуется заключение врача и/или врачебной комиссии, а также иные документы, подтверждающие факт наличия заболевания.

- Если сотрудник уходит в отпуск и в связи с этим хочет получить матпомощь, доказательствами ухода в отпуск могут послужить график отпусков, приказ работодателя. Данные документы уже имеются у руководства, поэтому в такой ситуации целесообразно представить только заявление на выплату.

- В случае если член семьи сотрудника умер, необходимо представить работодателю свидетельство о смерти либо судебное решение о признании члена семьи умершим.

Заявление о предоставлении матпомощи и его образец, служебная записка (служебка)

Для того чтобы работодатель узнал о том, что в жизни служащего произошло событие, которое может послужить основанием для выплаты матпомощи, сотруднику нужно уведомить его об этом. Уведомление производится на основании заявления.

Форма заявления законом не закреплена, однако может быть приведена в локальном акте или коллективном договоре. Требований к заявлению законодательство также не содержит.

Образец такого документа может выглядеть следующим образом:

Директору ООО «Ирис»

Петрову Т. Н.

От старшего менеджера

Карпова Т. Г.

Заявление

Прошу предоставить мне материальную помощь в размере 5000 руб. в связи с необходимостью покупки лекарств для лечения обнаруженного заболевания почек.

Приложение: копия заключения врачебной комиссии БУЗ «Московская городская поликлиника» от 12.07.2022 № 127-ЗК, копия рецепта от 12.07.2022 № 129571, выданного врачом Анисимовой Р. В.

12.07.2022 Карпов Т. Г. /Карпов/

Заявление подается в 2 экземплярах. На одной копии ставится отметка о дате вручения и подпись лица, которому заявление передано, а вторая копия передается работодателю.

Второй способ уведомления работодателя о наступлении определенного события, связанного с необходимостью выплаты матпомощи, — служебная записка, составленная, например, непосредственным начальником сотрудника.

Образец служебной записки может выглядеть следующим образом:

Директору ООО «Ирис»

Петрову Т. Н.

От начальника отдела продаж

Игнатьева Т. В.

Служебная записка

Довожу до Вашего сведения, что у старшего менеджера Карпова Т. Г. 12.07.2022 родился ребенок — дочь, Карпова В. Т. Прошу рассмотреть возможность о выдаче Карпову Т. Г. материальной помощи в размере 5000 руб.

Игнатьев Т.В. /Игнатьев/ 12.07.2022

Возможно ли получение матпомощи без документов?

Получение матпомощи без документов возможно только в том случае, если решение принимается работодателем по его собственной инициативе. Если же инициатором прошения о перечислении сумм матпомощи является служащий, обязательным документом является заявление. В случае когда о выплате матпомощи сотруднику просит его непосредственный начальник, обязательным документом является служебная записка.

Решение о выдаче матпомощи может быть принято работодателем и без документов, доказывающих факт наступления того или иного события в жизни сотрудника. Их наличие по общему правилу необязательно (если иное не закреплено в локальном акте либо коллективном договоре). В то же время работодатель может отказать в выплате ввиду недоказанности наступления в жизни служащего события, которое приводится в качестве основания для выплаты матпомощи.

Образец приказа о предоставлении матпомощи

Выплата матпомощи производится на основании приказа работодателя. Его форма законодательно не закреплена. В то же время она может быть определена положениями локального акта или коллективного договора.

Приказ может быть оформлен по следующему образцу:

ООО «Ирис»

Москва

ПРИКАЗ

О выплате материальной помощи

12.07.2022 № 124-лс

В связи с заболеванием главного менеджера операционного отдела ООО «Ирис» Иракова Р. В., подтвержденным представленными им документами (копия заключения врачебной комиссии БУЗ «Московская городская поликлиника» от 12.07.2022 № 127-ЗК, копия рецепта от 12.07.2022 № 129571),

ПРИКАЗЫВАЮ:

Выплатить Иракову Р. В. материальную помощь в размере 5 000 руб.

Выплату матпомощи произвести вместе с выплатой очередной заработной платы за август 2022 года.

Основание: заявление Иракова Р. В. от 12.07.2022, копия заключения врачебной комиссии БУЗ «Московская городская поликлиника» от 12.07.2022 № 127-ЗК, копия рецепта от 12.07.2022 № 129571

Директор ООО «Ирис» Васильев О. В. /Васильев/

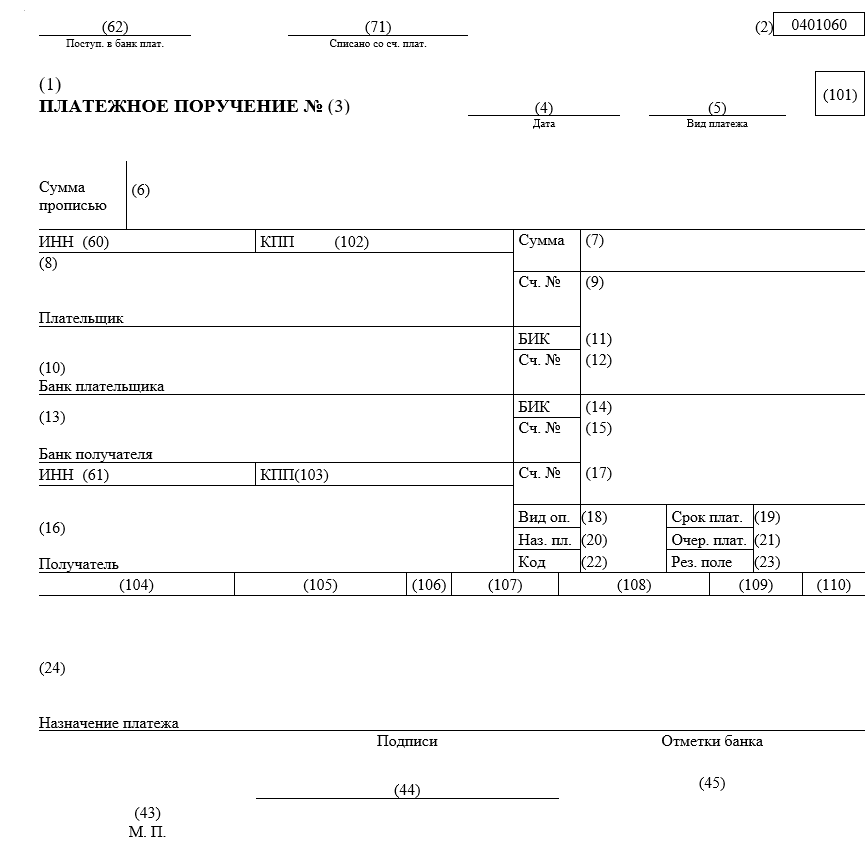

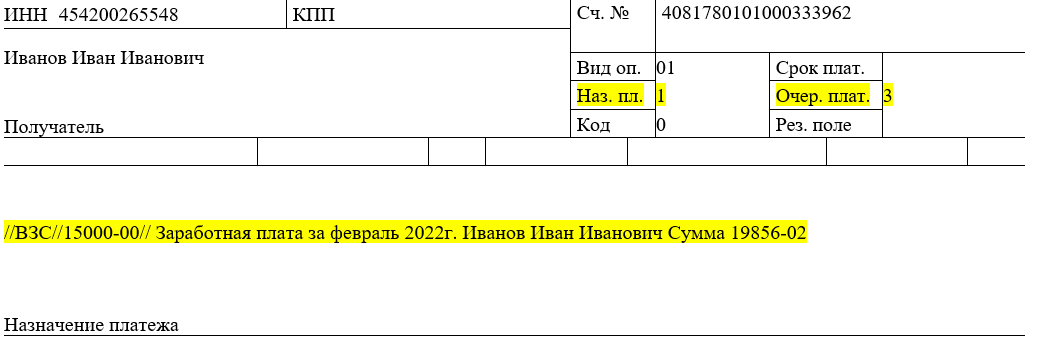

Назначение платежа при выплате матпомощи

При перечислении сумм материальной помощи необходимо указать в платежном поручении назначение платежа. Кроме того, следует сослаться на сведения о приказе, на основании которого сумма выплачивается.

Например, графа «Назначение платежа» может быть заполнена следующим образом: материальная помощь Иванову А. А. в связи с рождением ребенка, выплаченная на основании приказа директора ООО «Ирис» от 12.07.2020 № 1.

Необходимость указания правильного назначения платежа связана в том числе с налогообложением. Некоторые виды матпомощи, в силу ст. 217 НК РФ, не облагаются налогом. Назначение платежа будет служить доказательством, что деньги потрачены именно на выплату матпомощи.

Важно! Подсказка от «КонсультантПлюс»

Виды материальной помощи, которые частично (в сумме вычета) или полностью освобождены от обложения НДФЛ, и основания такого освобождения приведены в ст. 217 НК РФ.

Полный перечень таких выплат, а также случаи и порядок уплаты НДФЛ с матпомощи см. в К+.

Итоги

Таким образом, ответ на вопрос, как оформить материальную помощь сотрудникам, может быть различным. Это связано с тем, что в зависимости от локальной документации, принятой в организации, порядок оформления выплат может варьироваться. В то же время во всех случаях выплата производится на основании приказа работодателя.

Особенности налогообложения материальной помощи: удерживать НДФЛ или нет

Работодатели по своему усмотрению вправе выделять сотрудникам материальную помощь. Правила и условия назначения таких выплат фиксируются в рамках коллективных договоров, соглашений или во внутренней документации компании.

В связи с этим у многих бухгалтеров возникает вопрос – подпадает ли матпомощь под НДФЛ? Ответ зависит от вида выплаты и ее размера. С 01.01.2023 порядок уплаты НДФЛ в бюджет изменился.

Мы подготовили подробный обзор, из которого узнаете: какие суммы матпомощи облагаются подоходным налогом, а какие освобождены от НДФЛ (частично или полностью), как правильно все рассчитать и сделать необходимые перечисления в бюджет.

Правила налогообложения матпомощи

Согласно положениям ст. 210 НК любые доходы физического лица (в денежном выражении или в натуральной форме) должны облагаться НДФЛ. Это же правило распространяется и на матпомощь. Однако здесь есть ряд особенностей:

-

Такая помощь не включается в заработную плату, а относится к категории выплат социального характера (этот вывод следует из письма Минтруда от 28 сентября 2020 года № 14-1/ООГ-15412).

-

При определении основания для удержания НДФЛ во внимание должен приниматься вид матпомощи, размер (в денежном выражении) и периодичность получения.

В налоговом законодательстве четко определены виды материальной помощи, которые полностью или частично освобождены от обложения подоходным налогом. Более подробно каждый из этих списков раскрыт ниже по тексту.

С каких видов материальной помощи НДФЛ не удерживается

В правовом поле определено несколько ситуаций, когда работник может рассчитывать на 100% освобождение от уплаты НДФЛ с матпомощи. Рассмотрим подробно каждый из этих случаев:

1. Матпомощь, предоставленная в связи со смертью самого работника или кого-нибудь из его близких родственников (п. 8 ст. 217 НК).

2. Доплаты в пользу лиц, пострадавших от действий террористов, в результате стихийного бедствия или наступления ЧП, а также материальная помощь в адрес членов их семей (п. 46 ст. 217 НК).

Для наглядности можно привести пример, упомянутый в письме ФНС от 6 декабря 2022 года № БС-4-11/16492@. Там речь идет о сотруднике, в пользу которого работодатель сделал выплату за ранение, полученное во время выполнения своих трудовых обязанностей на территориях, где идет СВО (Херсонская область, ДНР, ЛНР и т. д.). Эта матпомощь была в полном размере освобождена от налогообложения.

Обязательное условие: события, повлекшие возникновение права на матпомощь (террористический акт, стихийное бедствие и т. д.), подлежащую освобождению от налога на 100%, должны быть официально подтверждены соответствующей бумагой от компетентного органа.

3. Выплаты мобилизованным сотрудникам и их близким родственникам (п. 93 ст. 217 НК) – в эту категорию включены следующие категории лиц:

-

кадры, попавшие под мобилизацию;

-

запасники, проходящие службу по контракту;

-

добровольцы, заключившие контракт на прохождение военной службы;

-

военнослужащие по контракту или состоящие в составе войск национальной гвардии России, а также в подразделениях, перечисленных в п. 6 ст. 1 закона от 31 мая 1996 года № 61-ФЗ.

Рекомендация работодателям – чтобы у сотрудников ФНС не возникали вопросы, порядок и условия предоставления матпомощи мобилизованным кадрам следует прописать в локальных нормативных актах компании. Соответствующее основание также должно быть указано в приказе на проведение таких выплат.

Суммы, подлежащие частичному обложению НДФЛ

Под частичное освобождение от уплаты подоходного налога попадает матпомощь в пределах установленных законом сумм.

Первый случай – выплаты в связи с рождением ребенка (усыновлением, оформлением опекунства). От НДФЛ освобождается сумма в пределах 50 тыс. рублей, выплачиваемых на каждого малыша (п. 8 ст. 217 НК).

Какие условия должны быть соблюдены при наличии такого основания:

-

деньги перечислены в течение первого года жизни ребенка (усыновления/оформления опекунства). Если этот срок прошел, то полученная матпомощь облагается налогом в полном размере (письмо МФ РФ от 3 декабря 2020 года № 03-04-06/105655);

-

такая помощь предоставлена только один раз (единовременная);

-

лимит необлагаемой налогом выплаты (50 тыс. рублей) установлен для отца и матери, поэтому нет необходимости в предоставлении работодателю справок от второго родителя;

-

предусмотренная льгота распространяется даже на те случаи, когда малыш родился мертвым (письмо ФНС от 11 декабря 2020 года № БС-4-11/20492@).

В иных ситуациях (не перечисленных выше) матпомощь освобождается от НДФЛ только в пределах 4 тыс. рублей. Об этом написано в п. 28 ст. 217 НК. В качестве примера подобных выплат, можно привести (письмо МФ от 22 июня 2020 года № 03-15-05/53998 и от 27 апреля 2020 года № 03-15-05/34128): доплаты к началу отпуска или по причине выхода на пенсию, помощь во время вынужденных простоев из-за коронавируса.

Особенности исчисления подоходного налога с матпомощи

Согласно установленному порядку работодатель обязан удержать налог с суммы материальной помощи (в случаях, когда освобождение от налогообложения не предусмотрено) в момент ее выплаты в пользу сотрудника.

При определении даты получения материальной помощи ориентироваться следует на положения п. 1 ст. 223 НК. В этой норме описано два возможных варианта:

-

дата перечисления денег на счет работника либо выдача на руки (когда речь идет о матпомощи в денежной форме);

-

дата вручения матпомощи в натуральной форме.

Размер ставки, по которой должен исчисляться налог с матпомощи, определяется на основании налогового статуса сотрудника. Для резидентов она установлена в размере 13% (п. 1 ст. 224 НК), а для нерезидентов – 30% (п. 3 ст. 224 НК).

НДФЛ с материальной помощи: порядок удержания и перечисления в бюджет

Удержание налога с материальной помощи, предоставленной в виде денег, производится в момент их перечисления. Здесь все просто.

Иначе обстоят дела с выплатами в натуральной форме. Дело в том, что в этом случае удержать налог с фактически предоставленной материальной помощи затруднительно. В бюджет в любом случае должны быть перечислены деньги, поэтому удержание производится из любых других выплат, произведенных в пользу работника (обычно это заработная плата). Обязательно нужно учесть лимит в размере 50% от начисленной суммы. Сверх этого порога за один раз удержать нельзя (п. 4 ст. 226 НК).

Согласно порядку, действовавшему до 1 января 2023 года, работодатели должны были перечислять в бюджет налог, удержанный с матпомощи, в течение суток с момента ее выплаты. Такой порядок был закреплён в п. 6 ст. 226 НК.

Начиная с 1 января 2023 года, правила изменились. Теперь на протяжении практически всего текущего года (с 23.01 по 22.12) срок перечисления налога в бюджет зависит от периода, когда он был удержан. Что это значит?

Если удержание подоходного налога было выполнено с 23 числа прошлого месяца по 22 число текущего – в бюджет государства деньги должны попасть до 28 числа текущего месяца.

Например, организация удержала НДФЛ из матпомощи 25 марта, а перечислить его в бюджет должна не позднее 28 марта.

Для нового порядка предусмотрено два исключения:

-

налог, удержанный в период 1-22 января, должен быть перечислен до 28 января;

-

НДФЛ, удержанный в период 23-31 декабря, перечисляется в бюджет до 31 декабря.

На практике возможна ситуация, когда работодатель предоставил своему сотруднику матпомощь в натуральной форме, но удержать налог с нее до конца года не может, так как в адрес работника иных денежных выплат не производилось (например, если он уволился или взял отпуск за свой счет).

В этом случае план действий будет такой:

-

организация должна уведомить об этом обстоятельстве налоговые органы и получателя средств (физическое лицо). Для этого она готовит справку по форме, утвержденной приказом ФНС от 15 октября 2020 года № ЕД-7-11/753@ (Приложение № 1) и отправляет ее адресату до 25 февраля нового года (в 2023 году это следовало сделать до 27 февраля);

-

в дальнейшем обязанность по уплате НДФЛ с матпомощи переходит на самого получателя этих средств, то есть физическое лицо.

Поставьте сердечко в конце статьи, если материал был полезен.

И не забудьте подписаться.

Также будет полезно:

-

Как заполнять уведомление об исчислении НДФЛ в 2023 году.

-

Как сформировать уведомление для налоговой об исчисленных суммах налогов НДФЛ из 1С:ЗУП.

-

Отправка уведомления об исчисленных суммах налогов НДФЛ из 1С:Бухгалтерия.

-

Что нужно знать бухгалтеру в 2023 году: изменения в законодательстве.

-

Приказ вступил: с 1 марта все работодатели должны учесть изменения и подписать новый акт для обработки персональных данных.

-

Как считать взносы на травматизм в 2023 году.

-

Персонифицированные сведения о физлицах: как заполнить новый отчет.

-

Как сформировать уведомление для налоговой об исчисленных суммах налогов НДФЛ из 1С:ЗУП.

-

Отправка уведомления об исчисленных суммах налогов НДФЛ из 1С:Бухгалтерия.

-

Как сдать отчет ЕФС-1 в программе 1С.

-

ЕНС и ЕНП в программе 1С:Бухгалтерия: как уплачивать и вести учет налогов.

-

Заявление о возврате. Как вернуть переплату с ЕНС.

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8K54Au

Работодатель может добровольно выплачивать своим сотрудникам деньги при рождении ребенка, болезни, смерти родственников или просто к юбилею. Это называется материальная помощь. Расскажем, чем она отличается от других видов выплат, надо ли платить с нее налоги и как перечислять матпомощь работникам.

Авторасчет зарплаты, НДФЛ и взносов в несколько кликов. Отпускные, пособия, удержания. Платежки и отчеты онлайн.

Попробовать бесплатно

Что такое материальная помощь

Материальная помощь выдается не за труд или рабочие результаты. Ее выдают в связи с жизненными обстоятельствами, в которых нужны деньги, так что это социальная выплата. Многие крупные компании оказывают помощь сотрудникам или членам их семей, а еще бывшим сотрудникам, чтобы поддержать людей — за это работники более лояльны своей компании. Сегодня это привычный вид соцподдержки.

Работодатель выдает матпомощь добровольно. Он может прописать подробности о выплате матпомощи в локальном акте, если хочет ясно обозначить, кто из сотрудников и когда может рассчитывать на помощь. Условия, виды и размеры поддержки можно вписать в положение о материальной помощи, положение об оплате труда, правила внутреннего распорядка или один из разделов коллективного договора. В документе прописывают основания получения помощи, бумаги, которые должен принести сотрудник, сроки для перечисления помощи. Суммы помощи можно указать конкретной суммой или диапазоном, например 25 000 — 80 000 рублей.

Если документы о помощи есть в компании, с ними знакомят при приеме на работу. Если такой документ принимается позже — знакомят с ним сотрудников после его подписания. Но работник и сам может подать письменный запрос на ознакомление с локальными актами о матпомощи, и тогда ему надо показать документы в течение трех рабочих дней (ст. 62 ТК РФ). Если такого локального акта нет, работник все равно может попросить о денежной поддержке, а работодатель может в ответ выделить деньги или отказать.

Кому и в какой ситуации оказывают матпомощь

Работодатели сами решают, в какой ситуации оказывать поддержку сотрудникам. Это могут быть любые финансово затратные или значимые события. Помощь можно выплачивать и регулярно: к отпуску, профессиональному празднику, дню рождения. Вот самые частые виды выплат.

При рождении или усыновлении ребенка. Это деньги от работодателя помимо единовременного пособия при рождении ребенка из ФСС. Компании часто выплачивают сотрудникам до 50 000 рублей в такой ситуации — достаточно заявления работника и копии свидетельства о рождении или усыновлении. Такая выплата не облагается НДФЛ и взносами, если выплачивается единовременно в первый год жизни ребенка (п. 8 ст. 217, п. 1 ст. 422 НК РФ). Если в компании трудятся оба родителя, работодатель может выплатить матпомощь каждому из них, и суммы не будут облагаться налогами и взносами (Письмо Минфина от 21.03.2018 № 03-04-06/17568).

Авторасчет больничных и других пособий в несколько кликов. Загрузка ЭЛН и взаимодействие с СФР через онлайн-бухгалтерию.

Попробовать бесплатно

В связи со смертью близкого родственника. В такой ситуации работодатель может выплатить любую сумму, которая предусмотрена в локальных документах, или назначить ее своим решением, если в документах сумма не прописана. Для этого сотрудник предоставляет свидетельство о смерти и документ, который подтверждает родство. Иногда матпомощь на погребение выплачивают при смерти самого сотрудника его родственникам.

При чрезвычайных ситуациях. В результате стихийного бедствия, эпидемии или аварии на территории, где живут сотрудники, может сложиться чрезвычайная ситуация. Ее объявляют органы власти. При ЧС крупного масштаба пострадавшие получают выплаты из бюджета (ст. 18 закона «О защите населения и территорий от ЧС»). Но и работодатель может оказать поддержку сотрудникам, если хочет и имеет на это средства, тем более если это не крупное ЧС, а локальное происшествие: сгорел дом, затопили соседи, работник попал в ДТП или его ограбили.

При особых событиях. Работодатель может оказывать денежную поддержку к свадьбе работника, юбилею, профессиональному празднику, при выходе на пенсию, при необходимости серьезного лечения сотрудника или его ребенка. Даже если по этим поводам поддержку оказывают регулярно (скажем, ко дню рождения), все равно это материальная помощь, а не премии.

Обязан ли работодатель выделять материальную помощь

В системе оплаты труда не упоминается матпомощь (ст. 135 ТК РФ). Ее дают для поддержки сотрудников в радостный или горьких жизненных ситуациях, а не за перевыполнение плана или опасные условия труда. ТК РФ или другие законы не обязывают работодателя такую помощь выплачивать. Значит сотрудник не может требовать матпомощь, но вправе сделать запрос — а работодатель может рассмотреть его просьбу и согласиться или отказать.

Как оформить выплату матпомощи

В локальном документе процесс оформления и выплаты матпомощи должен быть описан по шагам.

Шаг 1. Заявление от работника. Обычно все начинается с обращения работника, который прикрепляет к заявлению о матпомощи документ, который подтверждает факт события. Но иногда матпомощь выдают по распоряжению работодателя без заявления работника: скажем, к юбилею или выходу на пенсию.

У компании может быть шаблон заявления, тогда работнику выдают бланк в отделе кадров или бухгалтерии. Если шаблона нет, заявление пишется в свободной форме: работник формулирует просьбу о помощи и описывает ситуацию, из-за которой она понадобилась. Можно включить в текст реквизиты локального акта о матпомощи.

Расчет отпускных в несколько кликов в веб-сервисе Контур.Бухгалтерия! Зарплата, кадровые документы и отчеты по сотрудникам онлайн.

Попробовать бесплатно

К заявлению прилагают подтверждающие документы. Это может быть копия свидетельства о рождении или свидетельства о смерти, выписка из медицинских документов. Если просьба о помощи связана не с самим сотрудником, а с членом его семьи, понадобится документ, подтверждающий родство. Если помощь нужна из-за чрезвычайного происшествия, понадобится справка из полиции или управляющей компании.

Директору ООО «Антрекот»

Авдееву М.С.

от дизайнера-верстальщика

Ильина А.О.

заявление

Прошу выделить мне материальную помощь в связи с рождением ребенка — Ильина Тимофея Алексеевича 19 июля 2022 года. Прилагаю копию свидетельства о рождении.

Дата: 30 июля 2022

Подпись:____________

Пример заявления с просьбой о матпомощи

Шаг 2. Приказ о матпомощи. Для выплаты помощи через бухгалтерию нужен приказ руководителя. Если директор готов поддержать сотрудника в ответ на его просьбу, он издает приказ об оказании помощи. В нем указывает сумму выплаты, иногда ее форму и срок перечисления, название компании и имя ее руководителя, имя работника, которому помощь предназначена, и подпись директора.

Бухгалтер знакомит с приказом сотрудника, тот расписывается под приказом и таким образом узнает, что матпомощь перечислят, в каком размере и когда.

ООО «Антрекот»

ПРИКАЗ № 86

об оказании материальной помощи Ильину А.О.

1.08.2022

г. Екатеринбург

Выделить материальную помощь дизайнеру-верстальщику Ильину Алексею Олеговичу в связи с рождением сына в размере 50 000 рублей в срок до 10.08.2022.

Основания: п. 10 Положения ООО «Антрекот» о материальной помощи, заявление Ильина А.О. от 30.07.2022.

Подпись: ____________/Авдеев М.С., директор

Ильин А.О. с приказом ознакомлен 2.08.2022

Пример приказа о матпомощи

Шаг 3. Выплата матпомощи. На основании приказа бухгалтер выплачивает помощь в указанные сроки и указывает реквизиты приказа в назначении платежа. Сотрудник получит деньги в кассе или на зарплатную карту — обычно так же, как зарплату. Чаще всего матпомощь и выплачивают в ближайший день зарплаты.

Если выплата задерживается, бухгалтер должен за каждый день просрочки начислить проценты согласно ст. 236 ТК РФ. А вот работу из-за опоздания выплаты сотрудник приостанавливать не может: матпомощь — не зарплата, так что ее задержка не дает права на приостановку работы.

Простой расчет алиментов в Контур.Бухгалтерии! (Но мы не сможем проконсультировать родителей или супругов на эту тему).

Попробовать бесплатно

Облагается ли матпомощь НДФЛ

Некоторые виды матпомощи полностью освобождены от НДФЛ, а некоторые облагаются в рамках некоторых лимитов. Если помощь облагается подоходным налогом или не укладывается в лимит, работодатель должен удержать с нее и перечислить в бюджет 13% НДФЛ (ст. 217 НК РФ).

Не облагается НДФЛ:

- помощь семье умершего работника (или бывшего работника-пенсионера);

- помощь сотруднику (или бывшему сотруднику) в связи со смертью близкого родственника;

- помощь сотрудникам или членам их семей, пострадавшим от стихийных бедствий, терактов или других ЧС.

Частично освобождена от НДФЛ:

все прочие виды помощи в рамках лимита 4 000 рублей в год на одного сотрудника: сумма выплаты свыше 4 000 рублей облагается НДФЛ.

Пример расчета

Согласно Положению ООО «Антрекот» о материальной помощи сотрудники получают к юбилею 3 000 рублей, а к свадьбе 10 000 рублей. Сотрудник Иван отпраздновал 50-летие и получил 3 000 рублей в виде матпомощи, эта сумма укладывается в лимит и не облагается НДФЛ. Остаток необлагаемого лимита — 1 000 рублей. Вскоре после юбилея Иван женился. Директор издал приказ о матпомощи в 10 000 рублей. С части этой суммы пришлось удержать НДФЛ: (10 000 — 1 000) * 13% = 1 170 рублей. Ивану на карту перечислили патпомощь за вычетом налога: 10 000 — 1 170 = 8 830 рублей.

В таблице мы собрали самые частые виды помощи и показали, когда нужно удерживать НДФЛ.

| Событие | Платят ли НДФЛ | Обоснование |

|---|---|---|

| Свадьба | Да, с суммы свыше 4 000 рублей | п. 28 ст. 217 НК РФ |

| Рождение или усыновление ребенка | Нет, если выплата в пределах 50 000 рублей на одного ребенка и выплачена до годовалого возраста | п. 8 ст. 217 НК РФ |

| Лечение сотрудника или члена его семьи | Нет | ст. 217 НК РФ |

| Увольнение | Да, с суммы свыше 4 000 рублей | п. 28 ст. 217 НК РФ |

| Выход на пенсию | Да, с суммы свыше 4 000 рублей | п. 28 ст. 217 НК РФ |

| Смерть сотрудника или члена его семьи | Нет, если за помощью обращается сам сотрудник, его супруг, родители или дети | п. 8 ст. 217 НК РФ |

А в здесь мы рассказали, как включить матпомощь в расчет 6-НДФЛ.

Платят ли налоги и взносы с матпомощи

Матпомощь, перечисленная сотруднику, не сокращает налоги работодателя. В части случаев она еще и облагается страховыми взносами. После выплаты матпомощи компания будет должна еще и бюджету.

Налог на прибыль или УСН. Компании на ОСНО не могут учесть матпомощь в расходах при исчислении налога на прибыль (п. 23 ст. 270 НК РФ). Компании на УСН тоже не могут списать матпомощь в расходы, ведь ее нет в перечне расходов упрощенцев (ст. 346.16 НК РФ).

Страховые взносы. Часть выплат не облагают взносами на пенсионное, медицинское страхование и травматизм (ст. 422 НК РФ, ст. 20.2 Закона № 125-ФЗ) — как выплаты сотрудникам, так и членам их семей или бывшим сотрудникам (ст. 420 НК РФ). Это такие виды помощи:

- в связи с чрезвычайными ситуациями, терактами и стихийными бедствиями;

- в связи со смертью ближайшего родственника;

- при рождении или усыновлении ребенка в рамках суммы 50 000 рублей на одного ребенка до года;

- сотрудникам в рамках суммы 4 000 рублей на одного человека в год.

На все прочие виды помощи начисляются страховые взносы в ПФР, ФФОМС, ФСС. Иногда суды постановляют, что на матпомощь как выплату социального плана не должны начисляться страховые взносыПостановление АС Западно-Сибирского округа от 29.04.2019 № Ф04-1229/2019 по делу № А45-34360/2018 или Постановление АС Дальневосточного округа от 26.12.2018 № Ф03-5630/2018 по делу № А73-4750/2018). Но чтобы не участвовать в судебных тяжбах с ФНС лучше начислять взносы на матпомощь.

Как учитывать матпомощь в бухучете

Матпомощь учитывается в составе прочих расходов (пп. 11-13 ПБУ 10/99, приказ Минфина от 31.10.2000 № 94н). Для проведения операций используют бухгалтерские счета 91 «Прочие доходы и расходы» и 73 «Расчеты с сотрудниками по прочим операциям». Например:

- Дт 91 Кт 73 — начислили матпомощь;

- Дт 73 Кт 68 — удержали НДФЛ;

- Дт 73 Кт 50 (51) — выплатили матпомощь;

- Дт 91 Кт 69 — начислили взносы (они тоже начисляются на прочие расходы).

Если сотрудник получает не денежную, а натуральную матпомощь, например в виде стройматериалов для восстановления дома, проводки отличаются:

- Дт 91 Кт 73 — начислили матпомощь;

- Дт 73 Кт 68 — удержали НДФЛ;

- Дт 73 Кт 10 (41, 43) — выдали помощь в натуральной форме;

- Дт 91 Кт 69 — начислили взносы.

Справки о доходах и другие документы в веб-сервисе Контур.Бухгалтерия. Сервис сам заполнит справку и выведет на печать.

Попробовать бесплатно

1 мая 2022 года вступили в силу новые правила заполнения платёжных поручений на выплату зарплаты: введены новые коды вида доходов. Из-за допущенных работодателем ошибок ФССП может удержать с работника лишние суммы по исполнительным листам. Рассказываем, как заполнять платёжные поручения по новым правилам.

Содержание

- Составление платёжного поручения

- Коды вида дохода

- Очерёдность платежей

- Назначение платежа

- Как перечислить зарплату нескольким работникам

- Передача платёжек в банк

Составление платёжного поручения

Выплатить зарплаты на карты работников с расчётного счёта можно двумя способами:

- составить отдельное платёжное поручение на каждого работника

- заполнить одно платёжное поручение на всех работников с приложением к нему реестра

Отметим, что в приложении 3 к положению Центробанка РФ от 29.06.2021 № 762-П указаны форма платёжного поручения, номера и названия полей.

Далее расскажем о последних изменениях в правилах оформления платёжек на перечисление зарплаты.

Коды вида дохода

В поле 20 «Назначение платежа» нужно указать код вида дохода. У заработной платы, пособий, материальной помощи, компенсаций и подарков имеются свои коды. Именно по ним судебные приставы определяют, можно ли удержать с работника суммы по исполнительному производству.

До 01.05.2022 применялись следующие коды видов доходов.

| Код | Вид дохода | Нормативная база |

| 1 |

|

См. ст. 99 ФЗ от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (далее – Закон № 229-ФЗ) |

| 2 | Выплаты, из которых нельзя произвести удержание | См. ч. 1 ст. 101 Закон № 229-ФЗ |

| 3 | Выплаты, к которым не применяются ограничения по удержаниям в виде:

|

См. ч. 2 ст. 101 Закона № 229-ФЗ |

С 01.05.2022 выделяются единовременные и периодические выплаты. Работодатель обязан определить характер выплат и выбрать подходящий код вида дохода.

- При единовременной (то есть разовой) выплате банку, чтобы удержать средства по исполнительному листу, понадобится согласие работника. В ином случае с единовременной выплаты производить удержание запрещено.

- При периодической выплате банк может произвести удержание. Однако получатель выплаты, на которую обращено взыскание, вправе потребовать в течение 14 дней возврат средств.

С 01.05.2022 применяются следующие коды видов доходов.

| Код | Вид дохода | Нормативная база |

| 1 |

|

ст. 99 ФЗ Закона № 229-ФЗ |

| 2 | Периодические выплаты, из которых нельзя произвести удержание | ч. 1 ст. 101 Закона № 229-ФЗ |

| 3 | Периодические выплаты, к которым не применяются ограничения по удержаниям в виде:

|

ч. 2 ст. 101 Закона № 229-ФЗ |

| 4 | Единовременные выплаты, из которых нельзя произвести удержание | ч. 1 ст. 101 Закона № 229-ФЗ |

| 5 | Единовременные выплаты, к которым не применяются ограничения по удержаниям в виде:

|

ч. 2 ст. 101 Закона № 229-ФЗ |

| Поле 20 «Назначение платежа» не заполняется при перечислении сумм, которые не указаны в ст. 99 и ст. 101 Закона № 229-ФЗ (например, при возврате работнику займа). |

Пример.

Работодатель перечислил на счёт работника-должника компенсацию за использование его личного оборудования. Такая компенсация является единовременной выплатой, поэтому в платёжке указали код вида дохода 4. Чтобы обратить на эту сумму взыскание, банк должен получить согласие работника на списание со счёта денежных средств.

Отметим, что, если одному работнику производятся выплаты с разными кодами, на каждый вид дохода нужно оформлять отдельное платёжное поручение с определённым кодом.

Очерёдность платежей

Когда на расчётном счёте организации достаточно денег для исполнения всех платёжек, списания производятся в порядке их поступления.

Когда денег на счёте недостаточно, списания производятся согласно очерёдности платежа, указанной в поле 21. В этом поле можно использовать следующие значения:

- значение «1» – взыскания по исполнительным листам: алименты и возмещение вреда, причинённого жизни и здоровью

- значение «2» – по исполнительным листам задолженность по заработной плате, выходные пособия, авторские вознаграждения

- значение «3» – зарплата по трудовому договору и уплата задолженности в ФСС, ПФР, ФОМС и ФНС

- значение «4» – выплаты по исполнительным листам с иными денежными требованиями

- значение «5» – уплата текущих платежей в ФСС, ПФР, ФОМС и ФНС, а также по иным платёжным документам в порядке календарной очереди.

Отметим, что в одном платёжном поручении не нужно объединять платежи с разной очерёдностью. Допустим, на расчётном счёте организации недостаточно денег для всех выплат. Однако в одно платёжное поручение с очерёдностью платежа «3» включили зарплату и материальную помощь. Тогда некоторым сотрудникам может не хватить денег на заработную плату. При этом у материальной помощи очерёдность платежа «5», то есть её нужно выплачивать после зарплаты.

Назначение платежа

В платёжном поручении в поле 24 «Назначение платежа» нужно указать:

- ФИО работника

- название выплаты (например, зарплата за март 2022-го, аванс за апрель 2022-го и пр.)

- период, за который производится выплата

- реквизиты расчётной ведомости

Если у работодателя имеется исполнительный лист на работника, он удерживает средства из зарплаты сотрудника, а в поле 24 указывает сумму удержания. Тогда приставы увидят, какую часть работодатель удержал из зарплаты, и не превысят норму.

Сумма удержания в поле 24 заносится следующим образом:

- символ «//» (начало записи)

- заглавные буквы «ВЗС» (сокращение от слова взыскание)

- сумма цифрами (при этом копейки отделяются от рублей знаком «-»)

- символ «//» (конец записи)

Если работодатель не удерживает деньги по исполнительному производству, «ВЗС» указывать не нужно.

Как перечислить зарплату нескольким работникам

Когда необходимо перечислить зарплату нескольким работникам, составляется одно платёжное поручение на всю сумму. К нему прилагается реестр платежей. Платёжка должна содержать:

- поле 16 «Получатель» – наименование банка, в котором открыты счета работников, а также его местонахождение

- поле 7 «Сумма» – итоговая сумма к перечислению

- поле 6 «Сумма прописью» – итоговая сумма к перечислению прописью

- поле 20 «Назначение платежа» – код 1

- поле 21 «Очерёдность платежа» – код 3

- поле 24 «Назначение платежа» – наименование выплаты, а также номер и дата реестра, прилагаемого к платёжному поручению

Согласно приложению 1 к Положению Центробанка РФ от 29.06.2021 № 762-П работодатель при удержании из зарплаты суммы по исполнительному листу должен указать в поле 24 итоговую сумму удержания (ВЗС).

Форму реестра банки разрабатывают самостоятельно. Единая форма отсутствует, однако существуют общие требования, изложенные в п. 1.19 Положения Центробанка РФ от 29.06.2021 № 762-П. В реестре нужно указать:

- ФИО работников

- их расчётные счета

- суммы к перечислению

- суммы удержаний

Передача платёжек в банк

Зарплата выплачивается не реже 2-х раз в месяц – один раз в 15 или 16 дней.

Зарплата за 1-ую половину месяца (аванс) выдаётся во 2-ой половине месяца – с 16 по последнее число месяца. Окончательный расчёт производится с 1 по 15 число месяца, следующего за отработанным периодом.

Работодатель направляет платёжное поручение в банк в электронном или бумажном виде в течение 10 календарных дней с даты, следующей за днём составления платёжки.

Обязанность работодателя по выплате зарплаты считается исполненной не в дату списания денег с расчётного счёта, а в дату их зачисления на карты работников, поэтому бухгалтеру нужно заранее составить платёжное поручение и реестр.

Также рекомендуем передавать в банк документы в самом начале дня выплаты зарплаты, поскольку банку понадобится время на обработку, а бухгалтеру – на устранение ошибок.

Читайте также Корректировка по РСВ: актуальные вопросы и примеры заполнения